更新日: 2026.02.05

今ある借入残高を別のカードローンで返済することで、金利を下げて返済額を減らしたり、支払いの管理をしやすくしたりできる「カードローンの借り換え」。現在利用中のカードローンや複数の借入の金利が高く、返済に負担を感じている方におすすめの方法です。

ココモーラが行ったカードローンの借り換えに関するアンケート調査でも、借り換えを経験したことのある人のうち約約82%が、「借り換えにより負担が軽減された」と回答しています。

特に金利が高めの消費者金融から、消費者金融と比べて上限金利が低めな銀行カードローンなどへ借り換えることで総支払利息を大幅に減らせる可能性があります。借り換えローンによっては、どのくらい利息や総支払額を抑えられるのかシミュレーションできるものもあるので、参考にしてみるのも良いでしょう。

ただ、ローンによっては金利が下がらなかったり、かえって総支払額が増えるケースもあるため選び方には注意が必要です。また、借り換えには新たな審査が必要になるため、現在の返済状況や信用情報も重要な判断材料となります。

そこで本記事では、消費者金融と比べて金利が低めな銀行カードローンや借り換え専用ローンを中心に金利や審査の通りやすさ、融資スピードなどの観点から比較し、おすすめの借り換えローンをランキング形式でご紹介します。また、借り換えのメリット・デメリットや注意点、選び方のポイントもわかりやすく解説。月々の返済に悩んでいる方や今よりお得に返済したい方はぜひ参考にしてみてください!

詳細を表示

| 商品 | |||||

|---|---|---|---|---|---|

| 無利息期間 | なし | なし | なし | なし | なし |

| 金利 | 年1.9%〜14.5% | 年1.5〜14.6%(変動金利) | 1.4%〜14.8% | 2.0%〜14.0% | 1.38%~17.8%※ |

| 融資スピード | 最短即日~ | 最短即日 | - | 公式サイト参照 | 最短即日 |

| 借入限度額 | 10万円〜800万円 | お借入限度額 10万円~1,000万円(10万円単位) | 800万円 | 10万円〜800万円 | 最大800万円 |

| リンク | 現在ココモーラからのお申し込みはできません |

【みずほ銀行カードローンの注釈について】

年末年始の12/31〜1/4は審査停止中

みずほ銀行カードローンのご利用は計画的に

ATMの手数料については、公式サイトをご参照ください。

79.7

キャンペーン

楽天会員ランクに応じて審査優遇あり※!新規入会で楽天ポイントがもらえる

メリット

デメリット

4.0

20代・女性(会社員)

さらに表示

78.3

口座なしでも最短即日で審査完了。ATM手数料がいつでも無料!※2

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

72.5

契約と同時に入金OK!安心の低金利で利用しやすい

メリット

デメリット

4.0

20代・男性(会社員)

さらに表示

77.5

業界トップクラスの低金利!審査は最短当日で完了※

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

78.0

キャンペーン

金利優遇あり!銀行ながら最短即日の融資OK

メリット

デメリット

4.0

20代・女性(会社員)

さらに表示

ココモーラでは、借り換えにおすすめできるカードローンや、借り換え専用ローンについて、下記項目で比較しました。

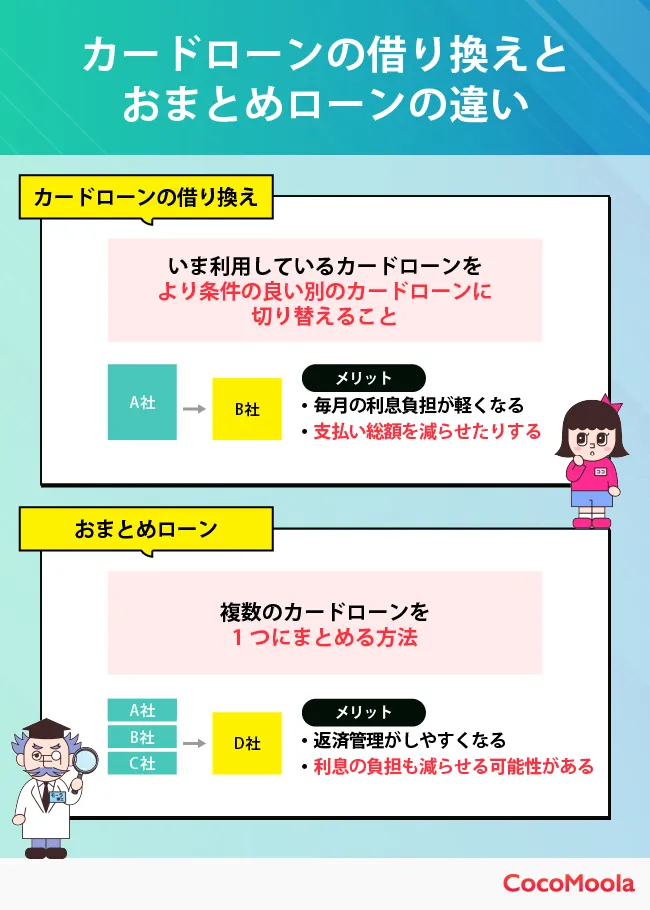

カードローンの「借り換え」とは、いま利用しているカードローンをより条件の良い別のカードローンに切り替えることをいいます。

例えば、現在利用しているカードローンの金利が高くて利息が負担になっている場合、もっと低金利のカードローンを新たに契約して、そちらから借りたお金で今の借入を完済すれば、以降は低金利のカードローンへ返済することになります。

これにより、毎月の利息負担が軽くなったり、支払い総額を減らせたりするメリットが期待できます。もちろん、借入の一部だけを借り換えるという使い方も可能です。

日本貸金業協会の調査でも、今後利用してみたい商品として借り換えローンを選んだ人は13.9%いることがわかりました。一定数の方には需要があると考えられます。

現在の返済条件を見直したいときに、選択肢のひとつとして考えてみると良いぞ!

参考:日本賃金業協会「資金需要者等の現状と動向に関するアンケート調査結果報告」

「借り換え」とよく似た言葉に「おまとめローン」がありますが、両者には違いがあります。

借り換えは、今使っている1社のカードローンをより良い条件の1社に切り替える方法です。

一方でおまとめローンは、複数のカードローンを1つにまとめる方法。たとえば2〜3社から借り入れている人が、それらをまとめて1社に集約するのが「おまとめ」です。

おまとめローンにすると支払日も1回にまとまり、返済管理がしやすくなります。さらに、まとめた先の金利が低ければ、利息の負担も減らせる可能性があります。

自分がいま何社から借り入れしているのか、どこを見直したいのかによって、どちらを選ぶか検討してみましょう。

カードローンを利用していて「利息が高いな…」 「返済がちょっとキツくなってきた…」と感じているなら、借り換えローンを検討するのもひとつの手です。

ここでは、借り換えローンがおすすめな理由をいくつかのポイントに分けて紹介していきます。

借り換えローンの一番の魅力は、金利を下げることで利息の負担を減らせることです。

例えば、年18%のカードローンから年12%のローンに借り換えた場合、同じ金額・同じ返済期間でも、支払う利息は大きく変わります。

利息は借入残高に金利を掛けて計算されるため、金利がわずかに下がるだけでも返済総額には大きな差が生まれるのです。

金利が数%下がるだけでも、数万円〜十数万円の差になることもあるので、「少しでも返済額を減らしたい」という人にはぴったりの方法です。

特に、借入額が大きくなるほど効果を感じやすく、利息だけで数十万円の差がつくこともあります。家計の負担を軽くしたい方や、長期的に計画的に返済していきたい方には大きなメリットとなるでしょう。

関連記事

借り換え先のローンによっては、月々の返済額が抑えられることもあります。「1回あたりの負担がちょっと重たいな…」と感じているなら、借り換えることで月々の支払いがゆとりのある金額になるかもしれません。

そのぶん返済期間が長くなることもありますが、「今の生活に無理のない範囲で返したい」という方にとって、精神的にも家計的にも楽になる選択肢です。

返済に余裕が生まれることで、ほかの出費にも柔軟に対応できるようになるうえ、突然の出費にも慌てずに済みます。

生活の安定を優先したい方にとっては、借り換えは検討する価値がある方法です。毎月の返済にプレッシャーを感じている方は、無理のない返済額に見直すことで安心感が得られるでしょう。

返済額が少なくなることで、延滞リスクの軽減にもつながるぞ!

金利が下がったことで返済総額が減り、結果として返済期間が短くなるケースもあります。「早く完済したい」と思っている人にとっては、借り換えによってスピーディに完済を目指せるのは大きなメリットでしょう。

例えば、同じ返済額を続けながら金利だけが下がれば、そのぶん利息にまわるお金が少なくなり、元本の減りが早くなります。

これにより、完済までの期間が短縮されるのです。ボーナス月に繰り上げ返済を組み合わせれば、さらに効率よく返済できます。

将来の負担を減らすために早期完済を目指す人にも、借り換えはおすすめです。早めに返済を終えられれば、将来的な家計の見通しも立てやすくなり、新たなライフプランの実現に向けて一歩前進できます。

結婚、出産、転職など、ライフイベントを見据えて経済的な余裕を確保しておきたい人にもぴったりの選択肢でしょう。

「毎月の支払額が一定で便利」と思って使い始めたクレジットカードのリボ払い。しかし、なかなか残高が減らずに悩んでいる方も多いのではないでしょうか?

リボ払いの返済をラクにする方法として、「カードローンへの借り換え」はとても効果的です。なぜカードローンに切り替えるとメリットがあるのか、その理由をわかりやすく解説します。

「リボ払い」からカードローンへ借り換えるメリット

支払う「利息」を減らせる可能性がある

「いつ終払い終わるか」が明確になる

クレジットカードのショッピングリボ払いは、一般的に年15.0%という高い手数料(金利)が設定されています。

一方で、銀行などのカードローンはそれよりも低い金利で設定されていることが多いため、借り換えるだけで支払う総額を減らせます。

以下はリボ払いと銀行の銀行カードローンに借り換えた場合の一般的な金利差の例です。

項目 | クレジットカードのリボ払い | 銀行カードローン(例) |

|---|---|---|

一般的な金利(年率) | 15.0%前後で固定 | 1.5%〜14.5%程度 |

100万円借りた場合 | 年15.0%(上限に近い) | 年15.0%以下(法律で決まり) |

法律(利息制限法)により、100万円以上の借入をする場合、金利は必ず「年15.0%以下」に下げなければならないと決まっています。銀行によっては年10%〜12%程度になることもあり、残高が多い人ほど金利の差による節約効果を実感しやすくなるでしょう。

リボ払いのデメリットは、「あといくら払えば完済なのか」が見えにくい点です。追加で買い物をすると支払期間が勝手に延びてしまうため、終わりが見えない「リボ地獄」に陥りやすいです…。

カードローンへ借り換えることで、以下のようなメリットが生まれます。

返済計画が立てやすい | 「毎月〇円返せば、あと〇ヶ月で完済」というスケジュールがはっきりします。 |

|---|---|

返済専用として管理できる | 買い物(ショッピング)と返済を切り離すことで、お金の流れがシンプルになります。 |

「リボ払い」と「カードローン」のそれぞれの特徴を比較表にまとめました。

比較項目 | クレジットカードのリボ払い | 借り換え後のカードローン |

|---|---|---|

金利の低さ | 高め(年15.0%が主流) | 低めになる可能性が高い |

返済のしやすさ | 買い物と混ざって把握しにくい | 返済に特化しているので管理が楽 |

精神的な安心感 | 終わりが見えず不安になりやすい | ゴール(完済日)が決まるので前向きになれる |

使い過ぎ防止 | ついつい買い物をしてしまう | 返済専用にすれば無駄遣いを防げる |

カードローンへの借り換えは「借金が消える魔法」ではありません。あくまで「金利を下げて効率よく返すための手段」です。

もし借り換えに成功したら、以下の2点を意識しましょう。

クレジットカードは極力使わない: せっかく借り換えても、またカードでリボ払いをしてしまっては意味がありません。

余裕がある時は「追加返済」をする: カードローンはいつでも多めに返済できます。ボーナス時などにまとめて返すと、さらに利息をカットできます。

「今のリボ払いの手数料が高いな」と感じているなら、一度銀行のカードローンなどでシミュレーションをしてみるのが、完済への近道になるでしょう!

カードローンの借り換えや借り換えローンはより低金利になることから、利用するメリットしかなさそうですよね。

しかし、カードローンを借り換えることで生じるデメリットがいくつかあるので見ていきましょう。

カードローンを借り換えることで、今よりも絶対に返済額が安くなるわけではありません。

借入の条件によっては借り換えないほうがコストを抑えられることもあります。

特に借入額が少なかったり、すでに低金利のカードローンを利用していたりする場合は、借り換えよりも現在のローンをそのまま利用するのがおすすめです。

借り換えるべきか迷ったら、公式サイトのシミュレーション結果を参考にするのも良いでしょう。

カードローンの借り換えには必ず審査があります。借り換えであっても、カードローンに申し込むことと同じなので審査は必須です。

また、カードローンと同じ条件で借り換えローンに申し込んでも、審査に通過できるとは断定できません。

「現在の借入条件で返済が厳しいために借り換えるのでは?」と判断される可能性も。借入額が高すぎるなど、借り換え可能な範囲を超える場合も審査通過は厳しいでしょう。

通常のカードローンに申し込むより、審査のハードルはやや高くなることを頭に入れておきましょう。

審査に落ちると借り換えできないのはもちろんですが、申し込み内容によってはそもそも借り換えできないケースがあるため注意が必要です。

カードローン会社のなかには、クレジットカードのキャッシングや消費者金融での借り入れはまとめられても、クレジットカードのショッピング利用・銀行からの借り入れなどはまとめられないことがあります。

借り換えの対象はカードローン会社によって異なるので、事前に借り換えたいカードローン会社では何が対象となっているのかを調べておくのがおすすめです。

カードローンの借り換えは、利息負担を軽減するための有効な手段です。

借り換えによるメリットを最大化するには、現在の借入状況を正確に把握し、最適な実行時期を見極めることが重要です。

借り換えを検討するのがおすすめのタイミングは、以下の条件を満たす場合です。

✅借入残高:100万円以上 | 残高が少ないと、手続きの手間と比較してメリットが小さくなる。 |

|---|---|

✅残り返済期間:1年以上 | 完済まで残り数ヶ月の場合、金利差による利息削減効果が薄い。 |

✅金利差:最低でも2%以上 | 金利差が小さいと、借り換え手数料などを考慮すると損益分岐点を超えにくい。 |

例えば、金利18%で200万円を借りている人が金利12%に借り換えることで、3年間の返済期間で約40万円の利息軽減が期待できます。

借り換え先のカードローンとしては、大手消費者金融(約40%で最多)や地方銀行(約31%)が多く選ばれています。

借り換えには新規の審査が伴うため、審査に通りやすいタイミングで申し込むことが重要。

最適なタイミングは、ボーナス時期や昇給直後など、収入証明書に有利な数字が記載されている時期です。

また、審査では信用情報が確認されるため、他のローンやクレジットカードの申込から6ヶ月以上経過している時期を選ぶことが重要です。

短期間に複数社へ申し込む「多重申込」の履歴があると、「お金に困っている」と判断され審査に不利になる可能性があるため注意しましょう。

複数の借入がある場合は、借り換えローンとおまとめローンのどちらが適しているかをシミュレーションツールを活用して比較検討しましょう。

借り換えローン | おまとめローンの |

|---|---|

【メリット】 | 【メリット】 ・利息負担の軽減 |

【デメリット】 | 【デメリット】 借り換え後の追加借入は厳禁 |

専門家への相談も視野に入れ、計画的に進めることをおすすめします。

カードローンの借り換えは、すべての人にとってメリットがあるわけではありません。

「今よりも低金利にしたい」 「毎月の返済を軽くしたい」という人にはおすすめの方法ですが、状況によっては逆に手間がかかるだけだったり、審査に通らなかったりするケースもあります。

ここでは、借り換えローンが向いている人・向いていない人の特徴をわかりやすくご紹介しましょう。

以下のような人には借り換えローンがおすすめです。

借り換えローンが特におすすめなのは、今利用しているカードローンの金利が高いと感じている人です。

例えば、18%前後の高金利で借りている場合、金利が10%前後のカードローンに乗り換えることで、利息の負担が大幅に減る可能性があります。

長期間にわたって借入を続ける予定がある人ほど、金利の差は大きな意味を持ちます。

金利は利息制限法によって上限が決められています。100万円以上は年15.0%、10万円以上100万円未満は18.0%と定められており、これを超える利息は法律上は無効となり支払い義務がありません。

また、「毎月の返済額が重く感じる」 「家計を圧迫している」と感じている人にも借り換えは向いています。

借り換え先によっては月々の返済額が今より少なく設定できることもあるため、家計のゆとりを確保したい人にとっては嬉しいポイントでしょう。

さらに、提携ATMの数が少なく、返済や借入のたびに不便を感じている人など、今の借入先があまり使いやすくないと感じている人にも、借り換えはおすすめです。

近所や職場の近くで使えるATMが多い金融機関に乗り換えれば、日々の小さなストレスも軽減されるかもしれません。

利便性の高さは意外と見過ごされがちだが、長く付き合ううえでは重要なポイントだぞ!

参考:利息制限法

一方で、以下のような人には借り換えローンがおすすめできません。

借り換えローンの利用がおすすめでない人としてまず挙げられるのが、すでに低金利のカードローンを利用している人です。

今の借入先の金利が10%以下であれば、借り換えても金利が大きく下がる可能性は低く、手続きの手間だけがかかってしまうかもしれません。

また、信用情報に不安がある人も借り換えは慎重に検討しましょう。

借り換えには新たな審査が必要で、過去に延滞があったり、現在の借入が多すぎたりすると審査に通らないこともあります。

万が一審査に落ちてしまうと、その記録が信用情報に残ってしまう可能性もあるため、無理な申し込みは避けるべきです。

さらに、借入残高が少なかったり、返済期間が短かったりする人も、借り換えのメリットをあまり感じにくいかもしれません。

例えば、あと数ヶ月で完済予定の借入に対して借り換えを行っても、総返済額が大きく減るわけではなく、むしろ手数料や諸費用の負担が増えることもあります。

借り換えは状況に応じて大きなメリットがありますが、すべてのケースで効果的とは限りません。

自分の返済状況や目的をしっかり見直したうえで、本当に借り換えが必要かを考えてみることが大切じゃ。

ローン会社の公式サイトのほかにも、日本貸金業協会などのサイトから返済シミュレーションを行うことができます。

実際に、日本貸金業協会の返済シミュレーションを用いて、100万円の借金を借り換えローンで借り換えた場合の返済総額について計算してみました。

借入金額・返済手段・金利を入力

分割回数・ボーナス払いの有無を設定

表示された結果と月々の支払額を確認

当サイトでは、金利18%→金利12%の借り換えローンに切り替えた場合を想定して、シミュレーションを行いました。

条件は以下の通りです。

借入金額 | 100万円 |

返済手段 | 元利均等返済 |

金利 | 18%→12% |

分割回数 | 12回 |

ボーナス払い | 0円 |

この条件でシミュレーションした結果、合計返済額は約33,974円、毎月の返済額は約2,831円の削減となりました。

つまり、金利がわずか6%下がるだけでも年間で3万円以上の節約が可能ということです。

カードローンの金利は、借入額や信用情報によっても異なります。

借り換えを検討する際は、複数の金融機関で金利や手数料を比較し、トータルでお得になるか確認することが大切です。

「借り換えローンなら審査が甘いのでは?」と考える人もいますが、実際には審査の甘い借り換えローンは存在しません。

借り換えローンは、すでに他社から借入をしている人が対象となるため、金融機関から見ると「追加で貸しても返済できるか」という点がよりシビアに判断されます。

過去に延滞がある場合や複数社から借りている場合は、返済能力に不安があると見なされ、審査が通りにくくなることも少なくありません。

さらに、「誰でも借りられる」 「絶対に通る」といった誇大な表現は、貸金業法で禁止されている不当な広告であり、そのような宣伝をしている業者は闇金の可能性があります。

返済能力に不安がある人ほど「甘い審査」を求めがちですが、そのような言葉をうたう業者ほど危険性が高いため注意しましょう。

正規の貸金業者であれば、金融庁や都道府県の登録番号を持っているため、公式サイトや金融庁のデータベースで確認することが大切です。

審査基準は金融機関ごとに異なり、一般には公開されていませんが、信用情報機関への照会と収入状況の確認は必ず行われます。

SNSや掲示板で見かける個人間融資も、違法な高金利やトラブルのリスクが高いため気を付けるんだぞ!

関連記事

借り換え時に気をつけたいのが「総量規制」の存在。これは、消費者金融などの貸金業者から借りられる金額が年収の3分の1までに制限されるという法律です。

すでにこの制限に近い金額を借りている場合、新たな借り換えが難しくなる可能性があります。

ただし、この総量規制は銀行などの金融機関には適用されず、銀行ごとに総量規制に相当する規制が独自に設けられているのが一般的です。そのため、場合によっては借り換え先として銀行系のカードローンを検討するのもひとつの手と言えるでしょう。

審査の内容は各金融機関によって異なるため、事前に必要書類や条件をよく確認し、自分の状況と照らし合わせてから申し込むことが大切です。

正直な情報で申し込むこと、返済実績を積み上げておくことが審査通過のカギになります。

不安な点がある場合は、事前に相談窓口で確認しておくと安心だぞ!

借り換えローンは金利を下げて返済負担を軽減できる反面、審査は決して甘くありません。ただ、申し込み前の準備や心掛けで通過率を少しでも高めることは可能です。

ここでは、審査に通るために押さえておきたい4つのポイントをご紹介します。

借り換えローンの審査に通るコツ

必要書類をそろえて正確に提出する

複数社への同時申し込みを避ける

安定した収入と返済実績を示す

借入件数や借入金額を減らしておく

借り換えローンの審査では、申込者の収入や本人確認を裏付ける書類の提出が必須です。

財務省の公式サイトによると、代表的な本人確認書類としては、運転免許証やマイナンバーカードなどの本人確認書類、源泉徴収票などが挙げられます。

これらに不備や記載ミスがあると、審査に時間がかかったり、最悪の場合は否決の原因となることもあるため注意が必要です。

転職直後で源泉徴収票が手元にない場合でも、直近の給与明細やボーナス明細など、安定収入を証明できる書類を準備すると良いでしょう。

提出前には、発行日やコピーの可否など必要書類の条件を確認し、最新かつ正確な情報をそろえて申し込むことが、スムーズな審査につながります。

「一社だけだと不安だから…」と、複数社へ同時に申し込むのは逆効果です。

短期間に複数の申し込みをすると、信用情報に申し込み履歴が残り、金融機関から返済に困っている可能性があると判断され、審査が通りにくくなるリスクがあります。

よって、借り換えローンを検討する際は、まず複数の商品を比較し、金利・返済期間・条件を総合的に確認したうえで1社に絞ることが大切です。

どうしても不安な場合は、申し込み前にカスタマーサポートへ問い合わせ、条件や必要書類の詳細を確認しておくと安心でしょう。

計画的に申し込みを進めることで、余計な信用情報への影響を防ぎ、結果的に審査通過率を高められます。

金融機関は審査時に、申込者の収入の安定性や過去の返済実績を重視します。

クレジットカードや他のローンで延滞が続いている場合や、複数の借入がある状態では、返済能力に不安があると判断される可能性が高くなります。

したがって、申し込み前には可能な範囲で小口の借入を返済したり、延滞がない状態に整えておくことが望ましいでしょう。

また、勤続年数が長いことや定期的な収入があることもプラス評価につながります。

こうした状況を整えておくことで、金融機関に「この人は計画的に返済できる」と判断されやすくなり、審査通過の可能性を引き上げることができます。

すでに複数のカードローン会社からお金を借りていたり、借入金額が多い場合は、借り換えローンを申し込む前に可能な限り、借入件数や借入金額を減らしておくのがおすすめです。

複数社から借り入れがある場合、借入金額が少ない会社は繰り上げ返済するなどして借入件数を減らしておくと良いでしょう。

また、完済履歴も信用情報に登録されることから、借入件数を減らすと借り換え時の審査にもプラスに働く可能性があります。

借り換えローンの審査に通らなかった場合、もう打つ手がないかも...と不安になる方も少なくないでしょう。ただ審査に落ちたからといって、返済の選択肢が完全になくなるわけではありません。

ここでは借り換えが難しかった時に検討したい代表的な対応策を紹介します。今の状況にあった方法を選ぶことで、返済の負担を少しずつ軽くしていくことも可能です。

借り換えができず今後の返済が明らかに厳しい場合は、債務整理を視野に入れるのもひとつの方法です。債務整理には、主に任意整理・個人再生・自己破産といった手続きがあります。

任意整理は弁護士や司法書士を通じて金融機関と話し合い、将来利息のカットや返済期間の見直しを行う方法です。裁判所を通さないため、比較的手続きの負担が軽く周囲に知られにくいメリットがあります。

個人再生は裁判所の手続きを経て借金を大幅に減額し、原則3〜5年で返済していく制度です。住宅ローンがある場合でも条件次第では自宅を残せる可能性があります。

自己破産は返済義務そのものを免除してもらう制度ですが、一定の財産を手放す必要があるため注意が必要です。

いずれの方法も信用情報には影響が出るので、利用する際は専門家に相談したうえで慎重に判断するのじゃ!

返済が一時的に困難になっている場合は、公的な支援制度を頼るのも選択肢のひとつです。

代表的なものに「生活福祉資金貸付制度」があり、低所得世帯や生活に困窮している方を対象に、低金利または無利子で資金を借りられます。

この制度の窓口は社会福祉協議会で、生活費や住宅費など幅広い用途に対応可能です。返済期間も比較的長く設定できるので、民間ローンより負担を抑えやすい特徴があります。

他にも住宅確保給付金や生活保護など、状況に応じて利用できる支援制度も。早めに自治体の窓口へ相談することで、思わぬ支援につながるケースもありますよ。

借り換えができなかった場合でも、家計を立て直しながら今のローンを返済していく道もあります。まずは支出を整理し、固定費を中心に見直すことから始めましょう。

通信費や保険料、使っていないサブスクなどを整理するだけでも毎月の負担が軽くなることがあります。支出を減らせた分を返済に回せば元金の減りが早くなり、結果的に利息の総額を抑えられるでしょう。

また、無理のない範囲で収入を増やすこともひとつの方法です。繰上げ返済を少しずつ行うだけでも、完済までの期間短縮につながります。

カードローンの借り換えを行う際の大まかな流れは、次の4ステップです。

カードローンの借り換えの流れ

新しいカードローンに申し込む

審査に通過したら、新しいカードローンから融資を受ける

受け取った融資金で既存のカードローンを一括返済する

以後は新しいカードローンへの返済を続ける

まずは、現在利用しているカードローンよりも金利が低い商品を選び、新しいカードローンに申し込みます。

必要書類としては、本人確認書類や収入証明書が必要になるケースが多いため、事前に準備しておくと良いぞ!

スムーズに審査を進めるためにも、申し込み時には、氏名や住所、勤務先、年収といった情報のほか、既存の借入状況も正確に申告しましょう。

また、借り換え先を決める際には、金利だけでなく返済期間や毎月の負担額、口コミやサポート体制なども総合的に確認しておくと安心です

審査に通過すると、新しいカードローンから融資が実行され、振り込まれた資金は既存のカードローンの残高を完済するために使用します。

金融機関によっては、利用者が自分で一括返済を手続きする場合と、金融機関側が直接返済を代行してくれる場合があるため、事前にどちらの方法か確認しておきましょう。

返済が完了したら、完済証明書や明細書をしっかり保管しておくことも大切です。

既存のカードローンが完済されれば、その後は新しいカードローンの返済のみを行います。

この段階で新たに設定された金利や返済スケジュールを確認し、改めて返済計画を立て直しましょう。

余裕があれば、繰り上げ返済を利用して総返済額や返済期間を短縮することもできます。

借り換え後も定期的に返済状況を見直し、必要があれば計画を修正しながら、無理なく返済を続けることがポイントです。

ココモーラの監修者である山内真由美さんに、カードローンの借り換えについてインタビューしました。「カードローンはとにかく金利で選んでほしい」と語る山内さんのアドバイスをぜひ読んでみてください。

小樽商科大学卒業後、食品メーカーで営業企画を10年担当。夫の転勤に伴い退社・転居、不妊治療、高齢出産を経て、40歳で双子を出産。教育資金と老後資金の両立に不安を感じ、金融知識の重要性を痛感。メガバンク運用相談部門勤務を経て、独立。吉祥寺に「ライフ&キャリアデザイン」を開設し、教育資金や家計相談、マネーリテラシー教育を実践。

【インタビュー概要】

カードローンの借り換えを行う場合は、今のカードローンより低金利のものをまずは選ぶのがおすすめとのこと。希望する条件によっては、借り換えないほうがお得なこともあるが、その判断はシミュレーションを使ってほしいとアドバイスをいただいた。

カードローンの借り換えにおすすめの商品や選び方はありますか?

借り換えるということは金利差がないと意味がないので、気を付けるとしたらやはり金利ですかね。もともと金利が高いところから低いところに借り換えるので。

借り換えでカードローンを選ぶときも金利に注目してほしいと山内さん

ありがとうございます。条件によっては借り換えても意味がないことがあると思いますが、どうしたら判断できますか?

今時はシミュレーションが充実しているので、そこで1回やってみて気になるようだったら問い合わせでも良いと思います。それでもやはり金利差で決まってしまう感じはありますね。

借り換えとは少し違いますが、借入をまとめる方もけっこういます。返し方が違ったり、返済する口座が違ったり、締め日や入金日が違ったりとなると大変ですよね。複数借りているなら、借り換えよりもおまとめの方が良いかもしれません。

借り換え目的でカードローンを選ぶ場合、金利が高い商品から低い商品に借り換えるのがスタンダードな方法なので、金利に注目するのがおすすめとアドバイスをいただきました。

しかし、借入残高や条件によっては借り換えたほうが良いか判断しづらいです。その解決策として山内さんは、借り換えのシミュレーションをまずは利用してみることを挙げられました。正確でなくても、素人がなんとなくで判断するよりは使ってみるのが良さそうです。

それでもわからなければ問い合わせてみればOKなので、借り換えで悩んでいるのであればまずシミュレーションで確認するところからスタートしてみましょう!

【インタビュー実施概要】

インタビュー対象:山内 真由美さん(CFP®︎認定者、1級FP技能士)

インタビュー取材実施日:2025/8/21

実施場所:FPオフィス ライフ&キャリアデザイン事務所

インタビュアー:ココモーラ編集チーム(岩出・神田)

→インタビューの紹介ページはこちら

ココモーラの監修者である水野さんへ、借り換えローンで気になる部分を伺いました。借り換えローンを検討されている方はぜひ参考にしてください。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

【インタビュー概要】

借り換えローンを利用するメリットとしては利息の負担が軽くなることで、比較する際は金利に注目してほしいとのこと。借り換えは金利が低くなるので便利なシステムだが、返済期間を長くすると借り換え前のほうが返済総額が少ないことも。また、金利だけでなく手数料なども含めたトータルコストで考慮してほしいそうだ。

借り換えローンを利用するメリットを教えてください。

金利や返済条件が有利なローンに借り換えることで、利息負担を軽減できることが借り換えローンを利用する大きなメリットです。

申し込み時には審査がありますが、借り換えによって返済条件を再設計でき、返済期間や月々の返済額をご自身のライフスタイルに合わせた形に変更できます。

借り換えローンで、複数の借り入れをまとめるのも効果的でしょう。返済日や返済額などの管理がシンプルになり、精神的な負担も軽減される可能性があります。

借り換えローンを利用するデメリットを教えてください。

金利の低いローンへの借り換えであっても、期間に注意しましょう。借り換えローンで金利と返済額が引き下げられても、返済期間を長く設定した場合、利息の支払い総額が増えてしまう可能性があります。

また、借り換えは新たなローン契約になるため、申込者に対しては金融機関で必ず審査が実施されます。

審査結果によっては金利を下げられるとは限らず、希望する金額を借りられないケースもあります。また、審査に通過できなければ、借り換えそのものができません。

借り換えローンを選ぶ際、注目すべきポイントはどこですか?

金融機関によっても対象となる借入の種類が異なります。借り換えローンを選ぶ際は、各社で提供されている商品性の違いについても確認し、ご自身に合ったローンであるかを必ずチェックしましょう。

借り換えの最大の目的は利息負担の軽減にあるため、比較検討時には金利が最も注目すべきポイントです。

ただし、表面的な金利だけでなく、事務手数料・保証料などのトータルコストを含め、本当に返済総額が下がるかを事前にシミュレーションすることが大切です。

月々の返済額、返済期間、ボーナス併用、繰上返済の可否など、返済条件の柔軟性も重要な判断軸になります。

借り換えローンは金利が低くなることがメリットですが、金利以外にかかる費用も含めて借り換えのメリットがあるか考えてほしいと教えていただきました。

ただ、総合的に考えて借り換えのメリットがあるかは分かりにくい部分なので、正確に知りたい場合はカードローン各社に問い合わせたり、見積もりを出してもらったりするのが良いといえます。

借り換え時は負担を減らすことばかり考えてしまいそうですよね。しかし、返済期間をより短くすることで返済総額が減るため、借り換え以上の負担軽減ができます。借り換え時は返済期間にも注意して利用しましょう!

【インタビュー実施概要】

インタビュー対象:水野 崇さん(CFP®︎認定者、1級FP技能士)

インタビュー取材実施日:2025/8/7

実施場所:株式会社ゼロアクセル本社

インタビュアー:ココモーラ編集チーム(岩出・神田)

ココモーラでは、カードローンの借り換え経験がある方を対象にアンケート調査を実施しました。利用者のリアルな意見を、カードローン選びにぜひ活用してください!

借り換え先 | 割合 |

|---|---|

大手消費者金融 | 40.30% |

地方銀行 | 31.34% |

ネット銀行 | 31.34% |

メガバンク | 26.87% |

中小消費者金融 | 11.94% |

信販会社 | 4.48% |

その他 | 2.99% |

カードローンの借り換え先として最も多く挙げられたのは、「大手消費者金融」で約40%でした。

大手消費者金融の「アコム」や「プロミス」は借り換え専用ローンやおまとめローンを提供。消費者金融特有のスピード感はそのままに、金利を抑えることができます。

次いで「地方銀行」が多く、約31%でした。全国に支店を構える「メガバンク」よりも割合としては多く、地域密着型の手厚いサービスを求める利用者が多いのだと考えられます。

借入元 | 割合 |

|---|---|

大手消費者金融 | 44.78% |

中小消費者金融 | 23.88% |

メガバンク | 23.88% |

地方銀行 | 23.88% |

ネット銀行 | 13.43% |

信販会社 | 13.43% |

その他 | 1.49% |

借り換え以前にもともと利用していたカードローンとして最も多く挙がったのは「大手消費者金融」で約45%でした。

次いで「中小消費者金融」で24%。消費者金融は総じて金利が高く長期的な借り入れには不向きじゃ!

ただし、メガバンクや地方銀行などの割合も並んで大きいため、ただ単に「金利が高いから借り換える」というよりも、複合的に様々な要因が絡み合って借り換えに至っていると考えられます。

借り換え後の金利 | 割合 |

|---|---|

〜0.25% | 11.94% |

〜0.5% | 17.91% |

〜1% | 8.96% |

〜2% | 14.93% |

〜4% | 14.93% |

〜6% | 7.46% |

〜8% | 2.99% |

〜10% | 4.48% |

変わらなかった・上がった | 16.42% |

借り換え前と比較した金利の下落幅に関する調査も行いました。

金利が下がっても元本そのものが減るわけではありませんが、長期的に見て支払い負担が軽減されるメリットがあります。

調査の結果、「~0.5%」が最も多く約18%でした。次いで「変わらなかった・上がった」が約16%、「~2%」約15%と続きます。

長期的に高額を借り入れる場合にはよくチェックしておきたいポイントじゃ!

負担軽減 | 割合 |

|---|---|

そう思う | 29.85% |

ややそう思う | 52.24% |

どちらともいえない | 11.94% |

あまりそう思わない | 2.99% |

そう思わない | 2.99% |

「借り換えにより負担が軽減された」と答えたのは、約82%でした。(「そう思う」「ややそう思う」の合計)

借り換えによって得られるメリットは、金利が下がることだけではありません。

たとえば、返済総額が減ることで返済期間が短くなったり、借り入れ先を1つにまとめることで支払いの管理が楽になったりといった点も大きなメリットです。

借り換えに迷っているなら、ぜひ今回のアンケート結果を参考にするのじゃ!

調査方法 | フリージーを利用した独自調査 |

|---|---|

調査対象 | カードローンの借り換え経験がある |

調査対象者数 | 67人 |

年齢比率 | 10代:0人(0%) 20代:2人(2.99%) 30代:6人(8.96%) 40代:20人(29.85%) 50代:22人(32.84%) 60代以上:17人(25.37%) |

性別比率 | 男性:59人(88.06%) 女性:8人(11.94%) |

職業比率 | 会社員(正社員):42人(62.69%) 会社員(契約・派遣社員):6人(8.96%) 経営者・役員:1人(1.49%) 公務員(教職員を除く):2人(2.99%) 自営業:4人(5.97%) 自由業:0人(0%) 医師・医療関係者:1人(1.49%) 専業主婦:0人(0%) 学生:1人(1.49%) パート・アルバイト:3人(4.48%) 無職:7人(10.45%) その他:0人(0%) |

調査期間 | 2025年5月30日~6月12日 |

調査地域 | 日本 |

カードローンの借り換え関するアンケート調査の詳細>>

カードローンの借り換え関するアンケート調査の元データ(PDF)>>

「借り換えにおすすめのカードローンランキング」は、ココモーラ編集部が独自に調査・分析を行い、各カードローンの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードローンの公式サイトに記載された申込条件、金利、利用限度額、サービス内容

・実際の利用者や専門家によるレビューや体験談

・利用者を対象とした第三者アンケート調査

・金融庁や日本貸金業協会などの統計資料、公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(総返済額の削減効果・審査・融資スピード・利便性など)に基づき、スコア化・ランキング化しています。

当サイトの借り換えにおすすめのカードローンランキングは、編集部が各カードローンの公式情報・利用者レビュー・特典内容をもとに、以下の6つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

評価項目 | 配点 | 内容説明 |

|---|---|---|

借り換えメリットの大きさ | 30点 | 借り換えによる金利引き下げ幅・返済負担の軽減度を評価。 |

上限金利の低さ | 20点 | 実際に多くのユーザーが適用される「上限金利」の低さを重視。 |

借り換え対応のしやすさ | 15点 | 専用プランの有無、公式サイトでの案内、相談体制など。 |

審査〜借り換えまでのスピード | 15点 | 審査の早さ・Web完結可否・融資実行までの手続き難易度。 |

手数料・諸費用の有無 | 10点 | 事務手数料・保証料の有無などコスト面の明瞭さを評価。 |

利用者の満足度・口コミ | 10点 | 実際に借り換えを行った人の満足度・安心感・人気度。 |

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

カードローン名 | 総合得点(100点満点) | レーティング |

|---|---|---|

楽天銀行スーパーローン | 94点 | ★★★★★ |

横浜銀行カードローン | 92点 | ★★★★★ |

千葉銀行カードローン | 90点 | ★★★★☆ |

みずほ銀行カードローン | 88点 | ★★★★☆ |

auじぶん銀行カードローン | 85点 | ★★★☆☆ |

本ランキングは、「借り換えによる総返済額の削減や低金利を重視する一般ユーザー」を想定して評価しています。

金利水準や審査の柔軟性、借入限度額、返済のしやすさ、サポート体制などを中心に比較しており、スピード融資や少額融資を最優先する方には順位が異なって見える場合があります。

また、最新の金利やキャンペーン内容、各行の審査基準の変更によりランキングは随時変動する可能性があります。お申し込みの際は、必ず各カードローンの公式サイトで最新情報をご確認ください。

評価項目 | 点数 | 評価理由 |

|---|---|---|

借り換えメリットの大きさ | 29/30 | 上限金利は他社と比較しても低く、月々の返済負担が大きく軽減できる。 |

上限金利の低さ | 19/20 | 最大14.5%と平均より低水準で、借換先として非常に優秀。 |

借り換え対応のしやすさ | 15/15 | 明確な借換案内ページ・WEB完結対応・審査前シミュレーションも可能。 |

審査〜借り換えまでのスピード | 13/15 | 申込〜融資まで1週間前後。対応も丁寧で安心できる。 |

手数料・諸費用の有無 | 9/10 | 保証料・事務手数料なし。隠れコストが少なく安心。 |

利用者の満足度・口コミ | 9/10 | 「借換で返済がラクになった」というレビューが多数。信頼性も高い。 |

楽天会員向けの優遇条件があり、借り換え目的での使いやすさはトップクラス。上限金利14.5%&Web完結対応で申し込みの手軽さも◎。

審査はやや時間がかかることもあるが、その分条件が通りやすいとの声も。楽天ユーザーとの相性が抜群で、コスト面のメリットも高評価!

評価項目 | 点数 | 評価理由 |

|---|---|---|

借り換えメリットの大きさ | 28/30 | 上限金利が低く、借換対象が年率15%超のローンなら大幅な節約が可能。 |

上限金利の低さ | 18/20 | 上限金利が年14.6%に設定されている。 |

借り換え対応のしやすさ | 15/15 | 公式サイトでも借換に特化した案内あり、対応もスムーズ。 |

審査〜借り換えまでのスピード | 12/15 | 審査結果の回答は「最短即日」。安定感のあるスピード。 |

手数料・諸費用の有無 | 10/10 | 諸費用一切不要、借換後の管理費もかからない。 |

利用者の満足度・口コミ | 9/10 | 地元利用者からの信頼が厚く、地銀の中でも高評価。 |

上限金利年14.6%+手数料無料+借換対応ページありで、借換ユーザーに優しい設計。借換目的での相談も公式にOKとされており、地銀系ながらかなり先進的。

審査対応も早く、条件の明示もわかりやすい。横浜・首都圏ユーザーにとくにおすすめ!

評価項目 | 点数 | 評価理由 |

|---|---|---|

借り換えメリットの大きさ | 27/30 | 上限金利が比較的低く、年収に対して無理のない借換がしやすい。 |

上限金利の低さ | 17/20 | 上限金利14.8%。一定の優位性あり。 |

借り換え対応のしやすさ | 14/15 | 明示はないが、窓口・オンラインでの借換相談に柔軟に対応。 |

審査〜借り換えまでのスピード | 12/15 | Web申込可。書類提出後〜融資までに若干時間がかかる傾向。 |

手数料・諸費用の有無 | 10/10 | 手数料・保証料無料。費用面での安心感は大。 |

利用者の満足度・口コミ | 10/10 | 地域ユーザーから「親身な対応」と高評価を得ている。 |

ちばぎんは低金利&地域密着の安心感が強み。借り換えにも柔軟に対応している。明確な借換プランはないが、サポート体制・金利優遇などで評価は高い。

融資までのスピードも平均的で、地元での信頼感が抜群に高いローンとなっている。

評価項目 | 点数 | 評価理由 |

|---|---|---|

借り換えメリットの大きさ | 26/30 | 他社ローンよりも総返済額を抑えられるケースが多い。 |

上限金利の低さ | 18/20 | 上限金利14.0%で、借換先として安心できる水準。 |

借り換え対応のしやすさ | 13/15 | 借換専用ではないが、相談すれば十分対応可能。 |

審査〜借り換えまでのスピード | 11/15 | 審査はやや慎重な傾向で、少し時間がかかることも。 |

手数料・諸費用の有無 | 10/10 | 金融機関として諸費用ゼロで明瞭。 |

利用者の満足度・口コミ | 10/10 | 「安心感がある」「信頼できる」という声が多い。 |

メガバンクならではの安定感と年2.0%〜14.0%の低金利設定がポイント。ただし借換専用プランの記載がなく、やや汎用的なカードローン扱い。

借換目的でもOKだが、条件やフローはやや複雑なので、慎重に確認を。

評価項目 | 点数 | 評価理由 |

|---|---|---|

借り換えメリットの大きさ | 24/30 | 条件によっては金利が低くなるが、上限はやや高め。 |

上限金利の低さ | 15/20 | 上限金利17.5%と、他と比べて高めの設定。 |

借り換え対応のしやすさ | 13/15 | 借換専用シミュレーションが用意されており便利。 |

審査〜借り換えまでのスピード | 13/15 | スマホ完結で早く、申込後の手続きもスムーズ。 |

手数料・諸費用の有無 | 10/10 | 諸費用なしで借換できる点は高評価。 |

利用者の満足度・口コミ | 10/10 | スマホ中心の若年層を中心に高評価レビューが多い。 |

借換対応も明確で、KDDIユーザー特典や「借換シミュレーション」機能もあり便利。ただし上限金利17.5%とやや高めな点がマイナス要素に。

スピードやWeb完結性は非常に高評価!スマホで完結したい人におすすめ。

調査概要 | カードローン利用者の満足度調査 |

|---|---|

調査方法 | インターネットリサーチ |

調査時期 | 2024年12月〜 |

調査対象 | 日本に居住している18歳以上の男女 |

有効回答数 | 200件以上 |

調査機関 |

最終更新:2025年11月19日

・日本貸金業協会「資金需要者等の現状と動向に関するアンケート調査結果報告」(最終アクセス:2025年7月23日)

・昭和二十九年法律第百号「利息制限法」(平成22年6月18日 施行 )

・日本貸金業協会「お借入れは年収の3分の1まで」(最終アクセス:2025年5月8日)

・日本貸金業協会「誇大広告の禁止等に関する基準 」(最終アクセス:2025年5月8日)

・楽天銀行カードローン「返済シミュレーション」(最終サクセス:2025年9月8日)

・財務省 本人確認書類とは、どのような書類ですか(最終アクセス:2025年8月16日)

Q. 借り換えローンの審査は甘いですか?

審査の甘い借り換えローンはありません。 借り換え目的のローンは、すでに借入れがある人を対象とするため、金融機関は「返済能力」を特に重視すると考えられます。よって、延滞履歴や複数の借入れがある場合は返済見込みが薄いと見なされ、審査が厳しくなる可能性が高いでしょう。 また、「誰でも審査に通る」といった広告を出している業者は、違法な闇金の可能性があるため注意が必要です。借り換えを検討する際は、信頼できる金融機関を選びましょう。

Q. 借り換えローンの審査に通るコツはありますか?

借り換えローンの審査に通るためには、まず必要な書類をしっかり準備しておくことが大切です。 収入証明書や本人確認書類に不備があると審査がスムーズに進まないため、事前に確認しておきましょう。転職直後で収入証明が難しい場合は、直近の給与明細などを提出すると良いでしょう。 また、申し込みは一度に複数のローンへ行うのではなく、慎重に1社を選ぶことが重要です。 短期間に複数申し込むと信用情報に記録が残り、金融機関に「お金に困っている」と判断される可能性があるため、審査に悪影響を与えることもあります。 無理のない借入額を設定し、安定した収入があることを証明できるよう準備することで、審査に通る可能性を高めることができるでしょう。

Q. 借り換えローンのメリットは何ですか?

借り換えローンには、主に金利の引き下げや返済条件の見直しといったメリットがあります。 現在より低金利のカードローンに乗り換えることで、支払う利息を減らせる可能性が高く、総返済額の軽減につながります。 また、借り換え先によっては毎月の返済額を抑えたり、返済方法を柔軟に選べたりする場合もあります。 提携するコンビニATMで手数料無料の返済が可能になるなど、利便性がアップする場合もあるため、自分に合った借り換え先を選ぶことが大切です。

Q. 借り換えローンのデメリットは何ですか?

借り換えには新たな審査が必要なため、必ずしも希望通りに契約できるとは限りません。特に、延滞履歴がある場合や総量規制に達している場合は、審査通過が難しくなる可能性があります。 また、金利を下げるつもりで借り換えても、審査の結果、想定より高い金利が適用されてしまうこともあります。特に初回契約では上限金利が適用されるケースも多いため、事前にしっかり比較することが大切です。 さらに、返済期間を長く設定すると毎月の負担は軽くなるものの、最終的な総返済額が増えてしまうこともあるため、借り換え前に返済シミュレーションを行い、計画的に検討しましょう。

Q. 借り換えにおすすめなカードローンは?

借り換えにおすすめなカードローンは、金利や手数料、返済方法、提携ATM等を比較検討して、自分に合ったものを選ぶ必要があります。銀行カードローンや、一部の消費者金融のおまとめローンなどが検討対象になります。

Q. リボ払いをカードローンで借り換える際のデメリットは何ですか?

デメリットは、いくつかあります。一つ目は、借り換え先のカードローンの審査に通らない可能性があるということです。二つ目は、返済期間の長期化と支払総額の増加です。最後に、金利がリボ払いよりも高くなる可能性です。これらのデメリットを考慮したうえで、借り換えしましょう。

Q. ろうきんのカードローン借り換えの審査は厳しいですか?

ろうきんのカードローン審査は、一般的に他の銀行カードローンに比べて厳しめとされています。特に、ろうきんのマイプランは、申込条件に年収や勤続年数が定められており、誰でも申し込めるというわけではありませんので注意が必要です。

Q. 借り換えローンを利用する際、金利以外で比較すべき重要なポイントは?

借り換えローンを選ぶ際、金利の低さはもちろん重要ですが、それ以外にも返済総額や返済のしやすさに大きく関わる重要なポイントがいくつかあります。

①一つ目は、「融資限度額と借入希望額のバランス」です。借り換え対象となるすべての借入残高をカバーできる融資限度額があるか確認しましょう。限度額が不足していると、一部の借入しか借り換えできず、返済管理の一元化というメリットが薄れてしまいます。

②二つ目は、「返済期間」です。借り換えによって金利が下がっても、返済期間を長く設定しすぎると、毎月の返済額は減ってもトータルの利息額(総返済額)が増えてしまう可能性があります。借り換えの本来の目的である利息軽減を達成するためには、無理のない範囲で、できるだけ返済期間を短く設定できるかどうかも比較すると良いでしょう。

③三つ目は、「追加の借入が可能かどうか」です。借り換え専用のローンの中には、追加の借入ができない商品もあります。もし、借り換え後も緊急時のために一定の借入枠を確保しておきたい場合は、追加の借入が可能な「おまとめローン」などの商品を選ぶと安心でしょう。

Q. 借り換えローンを利用し他場合、どれくらい利息の負担が減るのか、具体的な目安を知りたい。

借り換えローンによる利息軽減効果は、「現在の借入残高」「現在の金利」「借り換え後の金利」「返済期間」の4つの要素によって大きく変わってきますので、「一律でいくら減ります」とお伝えするのは難しいのです。

しかし、一般的に借り換えのメリットが出やすいのは、「金利差が大きい場合」です。例えば、現在、金利18%の消費者金融のカードローンから、金利10%の銀行のおまとめローンに借り換えた場合を考えてみましょう。

もし、借入残高が200万円あり、返済期間が5年間(60回払い)だとすると、金利差8%が適用されることになります。単純計算ではありませんが、この金利差だけでも数十万円単位で総支払利息を減らせる可能性が高くなります。

重要なのは、借り換えを検討している金融機関の公式サイトにある「返済シミュレーション」を活用することです。現在の借入状況を入力すれば、借り換え後の「総返済額」と「毎月の返済額」が明確に算出されますので、それを見て「どれだけ利息が減るのか」を具体的に確認されるのが最も確実でしょう。

今すぐお金が必要な際におすすめの、最短即日でお金を借りる方法を紹介しています。また、審査なしでお金を借りる方法や、状況別・目的別にお金を借りる方法も紹介しています。

2026.02.24

今すぐお金が必要なときに、おすすめの解決策を状況別にまとめました。また審査なし・借りる以外・NG行動なども紹介しています。

2026.02.24

状況別に、お金がない時の対処法を解説しています。また、お金がない時におすすめの最短即日融資可能なカードローンを紹介しています。

2026.02.24

家賃が払えなくなってしまうとどうなるのかについて解説しています。また、家賃が払えない時の対処法や公的制度、最短融資可能なカードローンを紹介しています。

2026.02.24

「無職でもお金を借りる方法が知りたい」と悩んでいる方向けに無職・ニートの方がお金を借りる方法についてまとめました。また状況別に無職の方がお金を借りる方法も紹介しています。

2025.12.08

お金を使いすぎてしまう人に、共通する特徴を行動や心理的な面から解説しています。また、お金を使いすぎないための具体的な対策も紹介しています。

2025.07.03

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の視点から疑問点に回答していただきましたので、気になる方はぜひ最後まで読んでみてください。

2025.06.25

ココモーラの監修者をしてくださっている金子さんへカードローンに関するインタビューを実施しました。専門家ならではの視点で疑問点に回答してくださったので、ぜひ参考にしてください。

2025.06.25

現役FPである水野さんへカードローンに関するインタビューを実施しました。専門家ならではの視点で疑問点に回答してくださったので、ぜひ参考にしてください。

2025.06.24

銀行系カードローンの利用経験がある方を対象に、審査に通過した際の年収、審査の所要時間、在籍確認の有無などについてアンケート調査を実施しました。

2025.06.25

さらに表示