更新日: 2026.02.05

銀行カードローンは消費者金融に比べて上限金利が低めかつ、安心して利用しやすいのが特徴です。ココモーラが独自に行った調査でも、銀行カードローンを選んだ理由として約40%の人が「金利が低いから」と回答しました。メガバンクや地方銀行、ネット銀行などで提供していて、口座を持っている銀行であれば、ネットバンキングやATMとの連携がスムーズに行えます。

実際、2024年度末の銀行カードローン残高は約3.6兆円に達しており、日本全国の銀行カードローン市場は安定した推移を続けています。

即日融資には対応していませんが、最近では申し込みから融資までのスピードが向上し、比較的スムーズに借入れできる商品も増えています。※最短当日融資に対応している銀行カードローンも存在します。

また、銀行ローンは総量規制の対象外のため、銀行ごとにこれに相当する独自の規制が設けられています。そのため、年収の3分の1を超える借り入れが可能な場合が多いのもポイントです。

しかし、銀行カードローンは種類が豊富なため「どの銀行のカードローンを選ぶべき?」 「審査が不安だから審査の甘い・ゆるい銀行カードローンが知りたい」など、選ぶ際に頭を悩ませる方も多いでしょう。商品によっては審査基準や金利、限度額、返済方法などは大きく異なります。

そこで本記事では銀行カードローンの審査基準や金利、融資スピードなどを比較し、おすすめの銀行カードローンを厳選してランキング形式で紹介。また、審査のポイントや申し込みの流れ、消費者金融との違いやメリット・デメリットについても解説します。

詳細を表示

| 商品 | |||||

|---|---|---|---|---|---|

| 無利息期間 | なし | なし | なし | なし | なし |

| 金利 | 年1.9%〜14.5% | 年1.5〜14.6%(変動金利) | 1.4%〜14.8% | 1.5%~14.5% | 2.0%〜14.0% |

| 融資スピード | 最短即日~ | 最短即日 | - | - | 公式サイト参照 |

| 借入限度額 | 10万円〜800万円 | お借入限度額 10万円~1,000万円(10万円単位) | 800万円 | 1,000万円 | 10万円〜800万円 |

| リンク | 現在ココモーラからのお申し込みはできません |

【みずほ銀行カードローンの注釈について】

年末年始の12/31〜1/4は審査停止中

みずほ銀行カードローンのご利用は計画的に

ATMの手数料については、公式サイトをご参照ください。

79.7

キャンペーン

楽天会員ランクに応じて審査優遇あり※!新規入会で楽天ポイントがもらえる

メリット

デメリット

4.0

20代・女性(会社員)

さらに表示

78.3

口座なしでも最短即日で審査完了。ATM手数料がいつでも無料!※2

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

72.5

契約と同時に入金OK!安心の低金利で利用しやすい

メリット

デメリット

4.0

20代・男性(会社員)

さらに表示

81.3

アプリで簡単手続き!返済額は柔軟に選べる

メリット

デメリット

77.5

業界トップクラスの低金利!審査は最短当日で完了※

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

78.0

キャンペーン

金利優遇あり!銀行ながら最短即日の融資OK

メリット

デメリット

4.0

20代・女性(会社員)

さらに表示

80.0

口座なしで申し込める!Web完結できてカードレスも選択OK

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

80.8

低金利が魅力!銀行口座を開設せずに利用できる

メリット

デメリット

4.0

40代・女性(アルバイト・パート)

さらに表示

75.5

上限金利は年14.5%!申込から返済までWEB完結

メリット

デメリット

5.0

40代・女性(会社員)

さらに表示

75.0

無利息期間やガン保障プランあり!独自性あふれるサービスがズラリ

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

75.8

限度額は最高1,000万円!自動融資で口座残高不足を防げる

メリット

デメリット

4.0

20代・女性(会社員)

さらに表示

74.2

原則在籍確認なし!セブンイレブンでいつでも借入できる

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

79.2

借入をお急ぎの方もOK!低金利が魅力の銀行カードローン

メリット

デメリット

4.0

30代・男性(自営業)

さらに表示

76.7

キャッシュカードとの一体型!金利が引き下げになる特典あり

メリット

デメリット

4.0

30代・女性(会社員)

さらに表示

75.8

キャンペーン

主婦やアルバイトもOK!30日間の無利息期間あり

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

ココモーラでは、銀行カードローンを集めて、徹底的に比較検証しました。

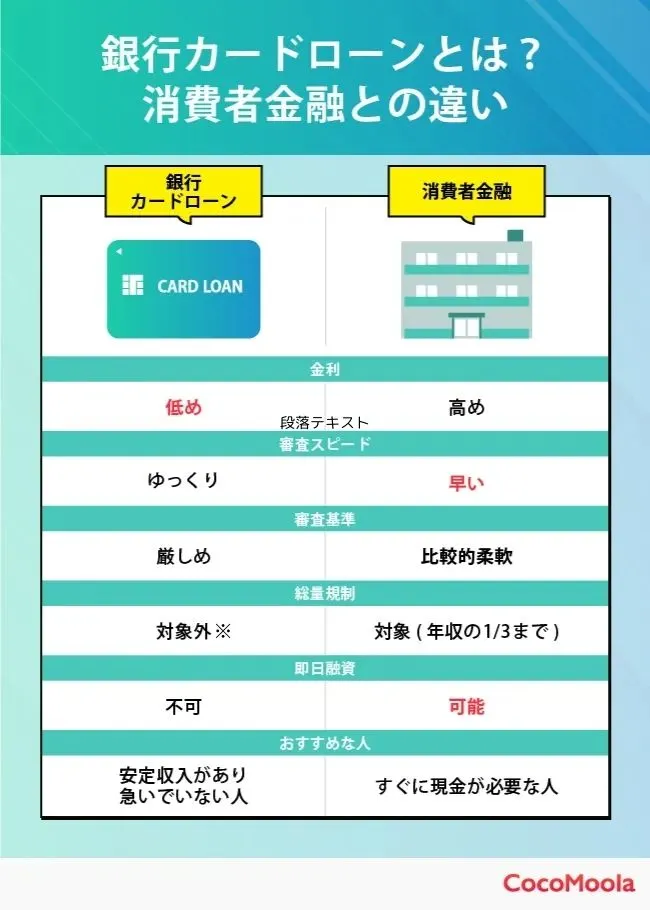

銀行カードローンとは、銀行が提供する融資サービスです。銀行カードローンと消費者金融の主な違いとして、金利や審査スピードなどが挙げられます。

一般的に銀行カードローンの金利は低く設定されており、審査は慎重な傾向にあります。消費者金融はその反対が多いと覚えておいてください!

銀行カードローン | 消費者金融 | |

|---|---|---|

金利 | 低め | 高め |

審査スピード | ゆっくり | 早い |

審査基準 | 厳しめ | 比較的柔軟 |

総量規制 | 対象外※ | 対象(年収の1/3まで) |

即日融資 | 不可 | 可能 |

おすすめな人 | 安定収入があり急いでいない人 | すぐに現金が必要な人 |

※銀行カードローンは総量規制の対象外ですが、銀行でもこれに相当する独自の規制が設けられています。

ココモーラでは、どのカードローンを利用するべきか悩んでいる人向けに、人気カードローン会社を徹底比較したランキングを紹介しています。

金利の低めな傾向にある銀行カードローンや、即日融資が可能なカードローンについても紹介しているので、ぜひ参考にしてみてください!

銀行カードローンは、銀行法が適用されます。一方で、日本貸金業協会の公式サイトによると消費者金融は年収の3分の1を越える貸付は禁止されています。

しかし、2017年以降「過剰貸付」への批判が強まったことから、銀行も総量規制に準じた審査を行うようになりました。全国銀行協会からの申し合わせも公表されており、審査体制はより強化されています。

そのため、実際には年収の3分の1を越える融資は通りにくく、他社借入の状況もしっかり見られていることが予想されます。

銀行カードローンは消費者金融よりも審査が厳しめになる傾向があるのじゃ。

銀行カードローンは、消費者金融よりも比較的低めの上限金利に設定されていることが多いです。

プロミスやアコムなどでは、30日間の無利息期間が設定されているので、短期の場合は銀行よりお得になる可能性もあります。

長期的に借りる、金利を抑えたい人は「銀行カードローン」、すぐに借りたい、短期のつなぎ資金として利用したい人は「消費者金融」のように状況に応じて使い分けるのがおすすめです。

関連記事

消費者金融のカードローンよりも銀行カードローンでの借入がおすすめなのは以下のような人です。

銀行カードローンがおすすめな人

長期間お金を借りたい

ある程度大きな金額が必要

専業主婦など自身の収入がない

銀行カードローンは消費者金融よりも上限金利が低く、利用限度額が高い傾向にあります。

そのため長期間お金を借りたとしても利息が膨らみにくく、返済計画が立てやすくなっています。

双方とも過剰な貸付は行われないようになってはいるものの、銀行カードローンの方が一度に借り入れられる金額が高いケースが多いです。

また消費者金融では収入がない方への融資を行わないことがほとんどですが、銀行カードローンでは配偶者などの収入を考慮して借り入れられることがあります。

銀行カードローンでは自分に収入が無い場合でも融資を行ってくれる場合があるぞ。

銀行カードローンを選ぶとき、「金利が低い方がいい」「家族に知られたくない」「なるべく早く借りたい」など、人によって重視するポイントはさまざまです。

しかし、なんとなくで選んでしまうと思っていたより不便だったり、審査に通らなかったりすることも。ここでは、自分に合った銀行カードローンを見つけるために、注目しておきたいポイントをご紹介します。

カードローンを選ぶときにまず注目したいのが金利です。

銀行カードローンは、消費者金融に比べて上限金利が低めに設定されていることが多く、長期間の利用や高額の借入をする場合には特にメリットがあります。

全国銀行協会の調査では、最も借り入れたい金融機関に銀行カードローンを選んだ理由として、23.8%の方が「借入金利が低いから」と回答していました。

返済が長引くほど利息の差が効いてくるので、少しの金利の違いでも総返済額は大きく変わってきます。

また、初回利用者向けに「○日間無利息」といったサービスを行っている銀行もあります。短期間だけ借りたい方にとっては、無利息期間を活用すると利息の負担をぐんと抑えられるでしょう。

借入予定期間が短い場合は、無利息サービスがあるかどうかをチェックするのがおすすめだぞ!

関連記事

「できるだけ手間をかけずに申し込みたい」という方には、WEB完結のカードローンがぴったりです。

スマホやパソコンで申し込みから契約、借入までをすべてオンラインで済ませることができるので、外出の必要がなく忙しい方や人に会わずに手続きをしたい方にとってはとても便利でしょう。

WEB完結の場合、郵送物や電話連絡が省略できることも多く、家族に知られたくない方にも向いています。

ただし、銀行によってはWEB完結の利用には専用の口座が必要だったり、申し込み後に一部手続きで書類が必要になったりする場合もあるため、事前に確認しておくことが大切です。

銀行カードローンの中には、その銀行の口座を持っていないと利用できないところもあります。

もしその銀行の口座を持っていない場合は、新たに口座開設からスタートすることになるため、申し込みから借入れまでに時間がかかる可能性があります。

したがって、「今すぐにでもお金が必要」という方にとって口座開設の有無はとても大事なポイントです。

すでに口座を持っている銀行でカードローンが提供されていればそのままスムーズに申し込めるので、第一候補として検討する価値があると言えるでしょう。

また、口座を持っていなくても申し込み可能な銀行もあるので、急ぎの場合はその点をしっかり確認して選びましょう。

借りたあとも「使いやすい」と感じられるかどうかは大事なポイントです。

例えば、スマホアプリで残高や返済スケジュールを確認できたり、提携ATMが全国のコンビニに対応していたりすると、ちょっとした返済や借り入れが気軽にできます。

また、返済方法に柔軟性があると、生活スタイルに合わせて無理なく返済が続けられます。

口座引き落としだけでなく、アプリからの任意返済や繰り上げ返済に対応しているかなどもチェックしておくと安心です。

「使いやすさ」は意外と見落としがちだが、返済をスムーズにするためにもチェックしておきたいポイントだぞ!

「カードローンの利用を周囲に知られたくない」という方は、在籍確認や郵送物の取り扱いにも注意して選びましょう。

銀行カードローンでも、勤務先に在籍確認の電話を入れるケースがありますが、最近では書類提出だけで済む銀行も増えてきました。

また、自宅にローンカードや契約書類が届くと家族にバレる可能性もあります。

よって、郵送物なしのサービスを利用できるか、契約時にカードレスを選べるかどうかもチェックしておくと安心です。

プライバシーに配慮した対応をしてくれる銀行であれば、より気持ちよく利用できそうじゃ!

融資スピードは、急いでお金を借りたい人には重要なポイントです。

銀行カードローンは消費者金融に比べて、申込者の支払い能力や無理なく返済できるかなどを丁寧に審査される傾向にあります。

すぐにお金が必要な人には消費者金融の利用がおすすめです。どうしても銀行カードローンが良い人は、最短当日融資対応の銀行を選びましょう。

審査スピードは、在籍確認の有無や書類の不備で遅れることもあるので、余裕を持って申し込んでくださいね。

関連記事

銀行によって借入できる限度額は異なります。限度額オーバーで審査落ちにならないためにも、いくら必要なのかを明確にしておくことが大切です。

一般的に数万円〜50万円程度ならどこの銀行でも対応していますが、100万円以上を検討しているのであれば上限額が高い銀行を選ぶようにしましょう。

ただし、審査の結果によっては希望通りの金額が出ないことも。希望額を通すためには、まずは少額から申し込むこともおすすめですよ。

返済実績を積むことで、後から増額申請する時の審査が通りやすくなる可能性があるぞ。

「消費者金融よりも上限金利が低めな銀行カードローンで借りたいけど、どんな銀行で借りるのが一番いいの?」と迷っていませんか?

銀行カードローンは、大きく分けると「メガバンク」「ネット銀行」「地方銀行」の3つのタイプがあり、それぞれメリットが異なります。

自分にぴったりの銀行を見つけるために、まずはそれぞれの特徴を比較してみましょう。

各銀行の強みを一覧表にまとめてみたので、参考にしてください!

銀行のタイプ | 特徴 | メリット | こんな人におすすめ |

|---|---|---|---|

メガバンク | 全国に店舗があり、知名度と安心感が抜群。 | 窓口で直接相談でき、ATMの数も多い。 | 「近くに店舗がある安心感」を重視したい人 |

ネット銀行 | 店舗を持たず、スマホやパソコンでの手続きに特化。 | 24時間いつでもスマホで完結。手続きがスピーディ。 | 「外出せずにスマホだけで手軽に利用したい人」 |

地方銀行 | 特定の地域に密着したサービスを展開。 | その地域に住んでいる人向けの金利優遇(割引)がある。 | 「すでに地元の銀行で口座や住宅ローンがある人」 |

駅前などに必ずと言っていいほど店舗やATMがあるため、困ったときに「すぐそこに行ける」のが最大の魅力です。

店舗がない分、金利が低めに設定されていたり、独自のポイント還元があったりとお得なサービスが多いのが特徴です。

→すでにその銀行の口座を給与振込に使っていたり、住宅ローンを組んでいたりすると、審査がスムーズになったり金利が下がったりすることがあります。

銀行カードローンのメリットとして、消費者金融に比べて上限金利が低めなことや、銀行口座と連携して使いやすいこと、給与振込口座と連動させれば返済もスムーズになることなどが挙げられます。

銀行カードローンの魅力のひとつは、金利が比較的低めに設定されていることです。特に消費者金融と比較すると金利の低さがわかります。

以下、代表的な消費者金融と今回紹介している銀行カードローンの金利を3社ずつまとめてみました。

カードローン名 | 金利(実質年率) |

|---|---|

年4.5%〜17.8% | |

年3.0%〜18.0% | |

年3.0%〜18.0% | |

年1.9%〜14.5% | |

年1.5%〜14.6% | |

年2.0%〜14.0% |

特に上限金利を比較すると、消費者金融より年2.5%〜3.0%ほど低いことがわかります。

最近ではオリックス銀行カードローンの公式サイトからも分かるように、無利息期間を用意している銀行カードローンもあり、さらに利息を抑えることが可能です。

利息は適用金利だけでなく、借入額や返済期間とも関連があります。一般的に、適用金利が高く返済期間が長いほど、利息は膨らみます。

金利が低ければ借入額が高い・返済期間が長くても、負担を減らせるぞ!

金利の差は返済総額で見れば大きな違いになるため、銀行カードローンを選ぶ価値は十分にあるでしょう。

さらに、銀行口座を持っていると、使いやすさの面でもメリットがあります。

例えば、キャッシュカードにローン機能がついている場合、普段使っているATMからそのまま借入ができるため、新たに専用のカードを持ち歩く必要もありません。

また、口座残高が足りないときに自動で融資してくれる「自動融資機能」が使える銀行もあり、急な出費にもスムーズに対応できます。

このように、日常的に使っている銀行口座とローンの連携が取れていることで、借入や返済の手間を減らせるのは嬉しいポイントでしょう。

給与の振込先とカードローンを連動させておけば、毎月の返済を忘れずに行いやすくなり、家計管理もしやすいでしょう。

また、特定の金融機関の口座を持っていると、融資スピードが速まったりATM手数料がお得になったりする銀行カードローンもあります。

信頼感や安心感を重視する方にとって、銀行が提供するカードローンは選びやすい選択肢のひとつだと言えそうじゃ!

銀行カードローンは低金利で安心感のある借入先として人気ですが、利用する前に知っておきたい注意点もあります。

メリットだけに目を向けてしまうと、思っていたのと違ったと感じることもあるため事前に確認しておきましょう。

銀行カードローンは申し込みから審査完了までに数日〜1週間ほどかかるケースが一般的です。審査後も契約手続きやカード発行が必要なため、実際に借りられるのはさらに先になることがあります。

消費者金融のような即日融資は基本的に期待できないため、急ぎで資金が必要な場合には不向きです。

銀行カードローンは余裕を持って備える借入先と考えておくのが無難でしょう。

スピード重視でお金を借りたい場合は、最短即日融資に対応している消費者金融の利用がおすすめじゃ。

銀行カードローンには基本的に無利息期間が設定されていません。そのため、初めての借入でも初日から利息が発生します。

消費者金融系では無利息期間が用意されていることもあるので、短期借入ならトータルの利息を少なくおさえられるかもしれません。

借入期間があらかじめ決まっているのであれば、事前にシミュレーションしてトータルの利息を確認するのがおすすめです。

無利息期間がない分、短期的な借入だと金利が割高になる可能性もあるため注意が必要じゃ。

一般的に、銀行カードローンは消費者金融に比べて審査が厳しめです。

審査基準は銀行によってさまざまですが、貸し倒れによる損失のリスクをできるだけ抑えるためにも、年収や職業、信用情報などが細かくチェックされています。

なお、大手消費者金融の場合は審査通過率を公表している場合もあり、審査に通るか不安な方でも比較的申し込みやすいでしょう。

申し込み時に借入希望額を入力しても、その金額のまま利用できるとは限りません。

実際の限度額は年収や勤務状況、信用情報などを踏まえた審査結果によって決まります。

たとえば50万円を希望していても、30万円に設定されるケースも珍しくありません。

契約後にきちんと返済実績を積んでいけば、増額を検討してもらえる可能性はあるぞ!

地方銀行のカードローンは銀行の営業エリア内に住んでいる、または勤務している人に限定されることがあります。

全国対応のメガバンクやネット銀行と違い、申し込み自体ができないケースもあるため注意が必要です。

一方で、近年は全国から申し込める地方銀行カードローンも増えていて、金利や使い勝手の面で魅力的な商品もみられます。条件を確認した上で選ぶことが大切です。

広告などで見かける「銀行カードローン」と「銀行系カードローン」は、似ているようで中身が異なる場合があります。

前者は銀行が直接提供するローン、後者は銀行グループ傘下の消費者金融が提供するローンを指すことが多いです。

銀行系カードローンは即日融資に対応していることもありますが、金利や審査基準は銀行カードローンとは異なります。

名前だけで判断せず、運営会社や条件までしっかり確認することが大切じゃ!

銀行カードローンは、消費者金融と比べて上限金利が低め(年14.0%〜15.0%程度が多い)に設定されている点が大きなメリットです。

これに加えて、銀行が提供する金利優遇制度を最大限に活用すれば、返済額を大幅に抑えられるでしょう。

ここでは、金利優遇や適用金利についてしっかり理解し、賢く銀行カードローンを利用するための知識をご紹介します。

一般的に、適用される金利は借入限度額によっても変動する傾向があります。

以下のように借入限度額が高いほど適用金利は低くなる傾向があることを理解しておきましょう。

100万円以下 | 上限金利(年14.0%〜15.0%)が適用されることが多い |

|---|---|

200万円以上 | 金利帯が下がることが一般的 |

800万円など高額 | 下限金利に近い低金利(例:楽天銀行スーパーローン年1.9%〜4.5%)が適用されやすい |

ただし、一般的に銀行カードローンは、100万円などまとまった金額を借りないと金利が低くならないのが現実です。

また、必要以上の限度額を設定すると審査が厳しくなるため、実際の必要額と金利のバランスを考慮した申込をしましょう。

銀行カードローンの魅力の一つが、銀行の顧客に対する金利優遇制度。

多くの銀行では、給与振込口座の指定、住宅ローンの利用、預金残高の維持といった条件を満たすことで、基準金利から0.5%〜2.0%程度の金利引き下げが受けられます。

こうした金利優遇を受けるためには、普段から給与振込や公共料金の引き落としに使用しているメインバンクでカードローンを契約を行いましょう。

これまでの取引実績が評価され、優遇金利が適用されやすくなります。

銀行カードローンは、消費者金融のように最短即日融資には対応していません。

ですが長期的な借入を考えている場合は金利優遇制度を最大限活用することで、総返済額を大幅に抑えられます。

銀行カードローンは、即時性よりも金利の低さを優先し、長期的な返済を計画している方におすすめです。

「審査が甘い銀行カードローンはないの?」と気になる方もいるかもしれませんが、実際のところ審査が甘い・緩い銀行カードローンは存在しません。

どの銀行も「銀行法」に基づいて、申込者の返済能力をきちんと確認する審査を行っており、「審査なし」や「誰でも通る」といったものはありません。

万が一、そのような言葉で勧誘している広告を見かけたら、それは正規の銀行ではなく、違法な闇金の可能性があるため注意が必要です。

金融機関によって審査基準に違いはあるものの、それは甘いわけではなく、重視するポイントが異なるだけです。

例えば、ある銀行は勤続年数を重視し、別の銀行は年収に重点を置く可能性も考えられます。

そのため、ある銀行カードローンでは審査に落ち、別の銀行カードローンでは通るということはありますが、それは単に基準の違いであって、審査の厳しさが変わるわけではありません。

安心してカードローンを利用したいなら、「甘さ」よりも、自分に合った条件や使いやすさを重視して選ぶことが大切です。

関連記事

審査基準は公表されていませんが、銀行カードローンの審査では信用情報や現在の借入状況などがチェックされるといわれています。

銀行カードローンの審査において、安定した収入があるかどうかは大事なチェックポイントです。

確認する方法として、本人確認書類や申告内容、電話による在籍確認が行われます。

中には書類提出で在籍確認ができる銀行もあるので、電話連絡を避けたい人は事前に相談しておくと安心です。

また収入を正しく確認するため、収入証明書の提出が求められることが基本です。

ただし、収入証明書不要の銀行カードローンも存在します。借り入れ可能額が限定されるものの、審査がスムーズに進むことも多いため、自身のニーズに合わせて検討しましょう。

信用情報とは、これまでに利用したローンやクレジットカードなどの契約内容や支払い履歴の記録のことをさします。

過去に延滞や遅延などのトラブルを起こした履歴があると、返済能力に不安があるとみなされて審査落ちの原因となる可能性が高いです。

登録期間は、延滞情報は解消から5年間、ローン契約情報は完済から5年間記録されるのが一般的です。

自分の信用情報に問題ないか不安な人は、自分でオンラインで開示して確認しておくと安心じゃ。

他社での借入状況も重視されるポイントとされています。

借入件数が多かったり、複数社に短期間で申し込みをしている場合は審査に落ちる可能性があるので注意が必要です。

借入件数を減らすためにも、可能な限り完済・整理して、返済余力を確保してから申し込みするのが良いでしょう。

銀行カードローンの金利について、実際のところどうなのか気になる方は多いでしょう。

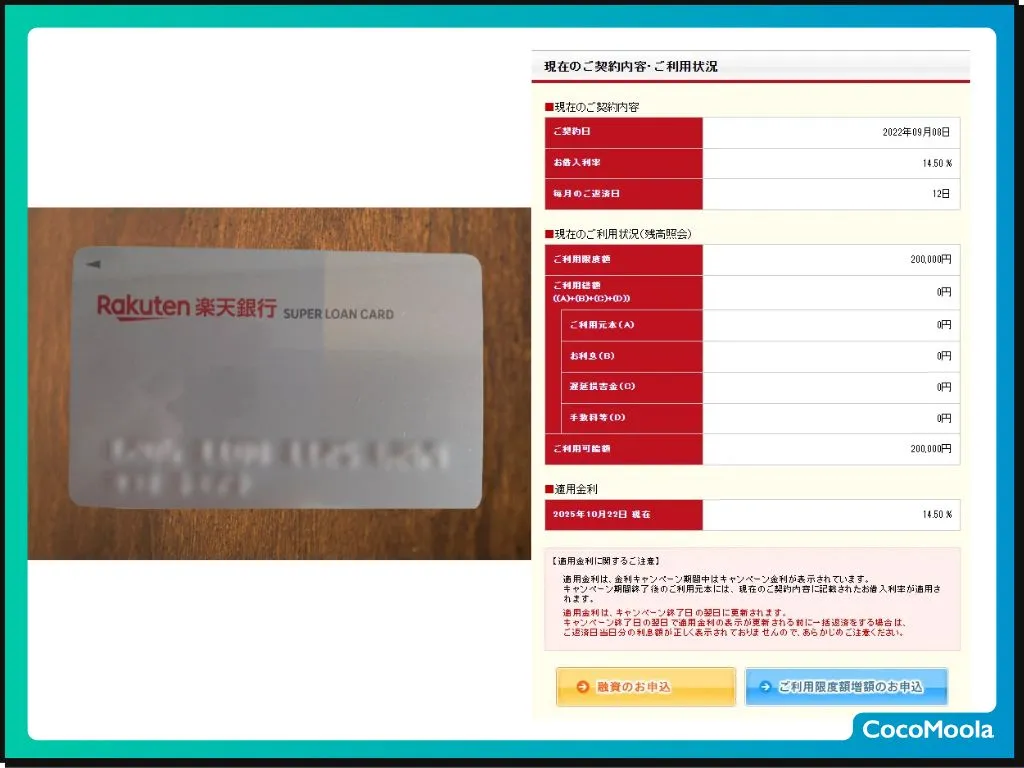

そこで、低金利を求めて楽天銀行スーパーローンを利用しているMさん(55歳)に体験談を伺いました。

銀行カードローンは消費者金融よりも金利が低いメリットがありますが、融資までに日数がかかるという特徴があります。

銀行カードローンを利用するメリットと、審査にかかる時間についても伺ったので、ぜひ参考にしてみてください。

銀行カードローンを利用したMさんの体験談

審査はスムーズできた(4日程度)

優遇金利(年7.25%)があっても利息の負担は感じる

在籍確認にはストレスがあった

インタビューに協力いただいたMさんの情報は以下の通りです。

利用商品 | 楽天銀行スーパーローン |

|---|---|

属性/職業/年収 | 55歳 / 当時会社員 / 年収400万円 |

借入額/通常金利 | 20万円 / 年14.5% |

融資までの時間 | 4日ぐらい |

審査の印象 | 難易度は高くなく、安心して手続きを進められる印象 |

消費者金融よりも時間がかかる傾向にあると言われている銀行カードローンの審査について、実際のところどうだったのか伺いました。

審査自体はスムーズで、申し込みから結果通知まで比較的短時間で完了しました。全体的には難易度も高くなく、安心して手続きを進められる印象でした。

申し込みをしてから、融資までにはだいたい4日ぐらいかかりました。

銀行カードローンは、審査時に警察庁データベース照会などが義務付けられており、消費者金融(最短数分〜数十分)のように即日融資は難しいです。融資まで4日間かかったのは、銀行カードローンとしては一般的な日数と言えます。

はい。楽天銀行スーパーローンの審査では、在籍確認として勤め先に本人が働いているか確認が入ったので、とても恥ずかしかったです。

消費者金融(アコムなど)では、原則としてお勤め先への電話による在籍確認を行わず、書類で代替できることが多いですが、銀行カードローンでは原則電話確認が行われることが多く、Mさんのように「恥ずかしかった」と感じる方もいます。

金利が低いと言われている銀行カードローンですが、返済をしてみての感想を伺いました。

楽天銀行スーパーローンでは、数か月間金利優遇で年利7.25%となっていたため、その期間については非常に満足しています。

通常金利の14.5%と比較しても、大幅に利息を抑えられました。

銀行カードローンの金利

銀行カードローンは消費者金融(上限金利18.0%,)と比較して上限金利が比較的低め(14.0%〜15.0%程度が多い)である点が大きなメリットです。Mさんはさらに優遇金利(年7.25%)が適用できたため、利息負担を大きく軽減できました。

返済を始めて1年が経ち6万円を返済しましたが、まだ約16万円残っており、利息の負担の大きさを実感しています。

想像していたよりも返済が進まず、金利の影響の大きさを改めて感じました。

低金利であっても、Mさんが述べているように、返済期間が長引くほど利息負担は増加し、元金が減りにくくなるということも。銀行カードローンは無利息期間がないところが多いため、短期返済を予定している場合は、消費者金融の無利息サービス(アコムなど) を利用する方が有利になることもあります。

銀行カードローンは、即時性よりも金利の低さを優先し、長期的な返済を計画している方におすすめです。

また、銀行口座と連携させることで、給与振込口座と連動し返済がスムーズになるなどのメリットも。

Mさんが利用した楽天銀行スーパーローンは、ランクに応じた嬉しい金利優遇もあるため楽天ユーザーには特におすすめです。

期間限定で金利優遇のキャンペーンも実施しているので、金利を抑えたい人はぜひチェックしてみてください。

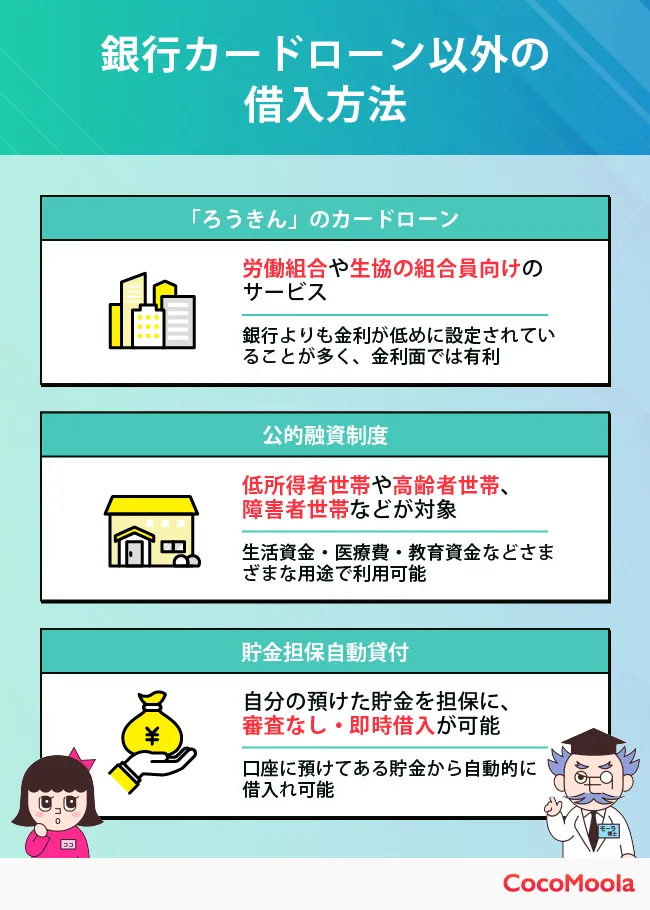

銀行カードローンは便利な反面、「金利が少し高い」 「審査が不安」 「もっと自分に合った借入方法はないかな?」と思う方もいるかもしれません。

目的や状況によっては、より低金利で借りられたり、返済の負担を抑えられる方法もあるので、ここでは銀行カードローン以外の借入方法もご紹介しましょう。

「ろうきん(労働金庫)」のカードローンは、銀行よりも金利が低めに設定されていることが多いのが魅力です。

中央労働金庫のように上限金利が年8%前後のところもあり、銀行カードローンの上限金利が年14%前後であることを考えると、金利面では有利だと言えるでしょう。

ろうきんは非営利の金融機関で、労働組合や生協の組合員向けにサービスを提供しています。

そのため、申し込みには所属条件がありますが、該当する人にとっては使いやすい借入先のひとつです。

ただし、申し込みから融資までに2~3週間程度かかることもあるため、急ぎの資金が必要な方には少し時間がかかるかもしれません。

収入が減って生活費も足りないという状況なら、銀行カードローンよりも公的融資制度を検討するのがおすすめです。

政府広報オンラインによると、「生活福祉資金貸付制度」は、国や自治体が生活に困っている人を支援するための制度で、無利子または年1〜3%の低金利でお金を借りられる場合があります。

条件に当てはまれば、生活資金・医療費・教育資金などさまざまな用途で利用できます。

審査は丁寧に行われるため、融資までに1か月ほどかかることもありますが、その分、返済の負担が少なく済むのが大きなメリットです。

低所得者世帯や高齢者世帯、障害者世帯などが対象だぞ!

もしゆうちょ銀行に定額貯金や定期貯金をしているなら、「貯金担保自動貸付制度」を活用するという手もあります。

これは、自分の預けた貯金を担保にして、その金額の90%まで(最大300万円)を借り入れできる仕組みで、審査なし・即時借入が可能です。

例えば、定額貯金を担保にした場合は「約定金利+0.25%」、定期貯金なら「約定金利+0.5%」の低金利で借入でき、急な出費に対応する手段として便利です。

カードローンのように申込書類もなく、口座に預けてある貯金から自動的に借入れできるため、手続きの手間もかかりません。

ゆうちょの総合口座を持っている方は、一度確認してみてはいかがでしょうか。

クレジットカードにキャッシング機能が付帯していれば、借入が可能です。

クレジットカードのキャッシング機能では、カードごとにキャッシング枠が決まっていて、その範囲内での借り入れとなります。

特に海外で現地通貨を引き出したい場合などに使われ、普通に両替するよりもレートや手数料の面で得することもあり、少額をすぐに借り入れたいときにオススメの方法です。

あらかじめキャッシング枠の設定・申し込みが必要なので、注意が必要だぞ。

銀行カードローンの利用は、主に以下の流れで進みます。

銀行カードローンを利用する流れ

申し込み・必要書類の提出

審査と結果通知

契約手続き

借入・返済

まずはWebやアプリ、電話、店頭などから申し込みを行います。

最近はWeb完結型が主流で、スマホから24時間手続き可能なため、忙しい方でも自分のペースで申し込みできるのが魅力です。

申し込み時には運転免許証やマイナンバーカードなどの本人確認書類が必要となり、借入額が大きい場合は収入証明書も求められることもあります。

申し込み後は仮審査・本審査が行われ、勤務先への在籍確認を経て結果が通知されます。

金融機関によっては、電話による在籍確認が行われないケースもあるぞ!

審査に通過すると、借入可能額や金利といった条件が提示されるため、問題なければ契約手続きを進めていきましょう。

契約後は口座振込やATMで借入でき、返済は口座引き落とし・ATM・振込のいずれかで行います。

口座引き落としなら返済忘れを防げますが、残高不足による延滞には注意が必要です。

ここでは、銀行カードローンでお得に借入をする方法を解説します。

銀行カードローンでお得に借入をする方法

借入限度額を高めに設定する

臨時返済を利用して元本を減らす

無利息期間を活用する

基本的に、カードローンの金利は利用限度額が高くなるほど低くなるという特徴があります。

以下は、楽天銀行スーパーローンの金利を一部抜粋して示した表です。

利用限度額 | 金利 |

|---|---|

800万円 | 年1.9%~4.5% |

600万円以上800万円未満 | 年2.0%~7.8% |

・・・ | ・・・ |

100万円以上200万円未満 | 年6.6%~14.5% |

10万円以上100万円未満 | 年14.5% |

借りている金額が同じであっても、利用限度額が高い人と低い人では利息の負担に差が出てきます。

借入限度額は審査の際に、本人の希望と信用情報や返済能力を総合的に考慮して決定されます。少しでも利息を抑えるために、高めの額を希望してみるとよいかもしれません。

カードローンの返済方法は大きく分けて、毎月定められた額を返済する約定(定例)返済と、約定返済に加え追加で返済をする臨時(随時)返済の2種類があります。

このうち臨時返済を積極的に活用していくことが、利息の負担を抑えるポイントです。

当然ですが、借りている時間が長くなるほど利息の負担は大きくなります。借金が返せない人の多くは、利息の返済で手一杯になってしまい元本を減らせない人です。

お金に多少でも余裕がある月は、意識して臨時返済をしていくと完済が近づくでしょう。

カードローンには、期間限定で利息をゼロにする無利息期間を設けている商品があります。これを活用することで、利息を大幅に軽減することができるでしょう。

無利息期間は消費者金融を中心に設定されることが多いですが、銀行カードローンの中にも一部導入している会社があります。

短期間で借金を完済できる目処が立っている場合や、高額を借り入れる場合は特に有効です。利率や借入条件とともに、よく調べてみてください。

銀行カードローンの返済が厳しいと感じたら、まずは返済日を迎える前に銀行へ相談することが重要です。

早めに事情を説明すれば、返済期限の延長や利息のみの支払いへの切り替えなど、柔軟な対応をしてもらえる可能性もゼロではありません。

延滞してしまうと遅延損害金が加算され、返済総額が大きくなるうえ信用情報にも影響するため、放置せず早めの行動を心がけましょう。

それと同時に、家計の見直しや一時的な収入確保も検討することをおすすめします。

不要な出費を削ったり、持っているものを売却したり、短期アルバイトで収入を増やすなど、借金以外の方法で返済資金を捻出するのがポイントです。

新たな借入で返済する「自転車操業」は、さらに状況を悪化させる可能性があるため避けたほうが良いでしょう。

それでも返済の見通しが立たない場合は、債務整理という選択肢もあります。債務整理とは、弁護士が代理人となって借金の整理をすることです。

弁護士や司法書士に相談すれば、任意整理・個人再生・自己破産といった手続きを通して、返済額を減らしたり支払いを一時的に止めたりする方法が検討できます。

任意整理 | 裁判所などの公的機関を通さずに、当事者同士で直接話し合い、支払う金額や支払い方法を決める手続きです。 |

|---|---|

個人再生 | 借金の総額を減らし、減った分を原則3年間で分けて返していく計画を立てます。債権者(お金を貸している人)の意見を聞いて、裁判所がOKを出せば、その計画どおりに返済することで、養育費や税金など一部を除いた残りの借金が免除される手続きです。 |

自己破産 | 借金がどうしても返せなくなったときに、一定の財産を債権者に平等に分配した上で、残りの借金を払わなくてもよくする(免責)ための、裁判所での手続きです。 |

日本弁護士連合会や法テラス、日本FP協会などの無料相談窓口も活用できるので、「どうしても返すのが難しい」と思った時点で早めに相談するのが賢明です。

債務整理はネガティブな印象を持つ方もいるかもしれないが、立て直しのための手段として前向きに考えることが大切だぞ!

ココモーラの監修者である水野崇さんへ、銀行カードローンに関する対面インタビューを実施しました。選び方なども解説していただいたので読んでみてください。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

【インタビュー概要】

銀行カードローンに絞って選ぶ場合、メガバンクなどのよく知られた銀行から選ぶのがおすすめだという。地方銀行やネット銀行の場合、全国からの申し込みに対応していなかったり、直接問い合わせができなかったりするため注意が必要とのこと。銀行カードローンは消費者金融と比べて上限金利が低めと宣伝する一方で、低めの金利が適用されるのはかなりの大金を借りなければならないことも留意しておく。

銀行カードローンのうち、おすすめできる商品があれば教えていただきたいです。

基本的に知名度のある銀行が提供するカードローンが良いと思います。地方銀行でも良いですが、申込対象エリアが限られることも。ネット銀行は来店不要で手続きが早いのが魅力ですが、店舗相談ができない点に注意が必要ですね。

知名度の高い銀行カードローンがおすすめと水野さん

ありがとうございます。銀行カードローンを選ぶ時の着目ポイントはありますか?

銀行カードローンはどこも「消費者金融と比べて上限金利が低め」とうたっていますが、なかなか低い金利が適用されにくいのが現実です。利用限度額は年収や返済能力で決まるので、金利や金額は参考程度にとどめ、安心感で選ぶのが良いと思いますね。

銀行カードローンは相対的に金利が低めと宣伝していますが、消費者金融と比べて上限金利が低めになる時はだいたい大口を借りた時なんですよね。

銀行カードローンは貸金業法の総量規制の対象外ですけれど、銀行側の自主規制で年収の2分の1くらいで限度額を設定しているみたいです。だから、たとえば800万円借りたいなら目安として1,600万円程度の年収が必要ってわけです。

銀行カードローンに限定して考える場合は、全国に店舗がある知名度の高い銀行で融資してもらうのがおすすめとのことでした。

地方銀行のように申し込み対象が限定されていたり、ネット銀行のように店舗で相談ができなかったりというデメリットがないのは安心ですよね。

しかし、銀行カードローンは100万円などまとまった金額を借りないと金利が低くならないのが現実。「消費者金融と比べて上限金利が低め」という謳い文句に引っ張られすぎないよう、参考程度で考えるのが良いとわかりました。

銀行カードローンは消費者金融と比較して上限金利は低めですが、借入・返済の方法で使いにくさがないかチェックするのも大事といえます。

【インタビュー実施概要】

インタビュー対象:水野 崇さん(CFP®︎認定者、1級FP技能士)

インタビュー取材実施日:2025/8/7

実施場所:株式会社ゼロアクセル本社

インタビュアー:ココモーラ編集チーム(岩出・神田)

→インタビューの紹介ページはこちら

監修者の岩田さんへ、銀行カードローンに関するインタビューを実施しました。

銀行カードローンのメリットや選び方などをお聞きしたので、気になる方はぜひ最後までチェックしてみてください。

消費生活ジャーナリスト。1952年生まれ。早稲田大学第一文学部卒業。同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

【インタビュー概要】

消費者金融と比較したときの銀行カードローンのメリットとして、消費者金融と比べて上限金利が低めな傾向にあることを挙げていただいた。銀行カードローンを比較する際も金利を中心に見ていくのがおすすめとのこと。ただし、金利は必ずしも下限金利が適用されるわけではないので注意してほしいとアドバイスをいただいた。

消費者金融と比べた時の、銀行カードローンのメリットを教えてください。

銀行カードローンのメリットは、消費者金融と比較して「上限金利が低めな傾向にある」ことです。

一般的に、消費者金融の金利は年3.5~年18.0%程度、一方、銀行カードローンの金利は年1.5~年15.0%程度であることから、金利が低いと言えます。

金利は審査の内容や借入限度額などによって決まるので、誰もが下限の金利が適用されるわけではありません。

ただ、どちらも上限の金利だったとしても、金利が低ければ利息の負担も当然軽減されるので、銀行ローンの方が有利と言えるでしょう。

複数の銀行カードローンを比較するとき、見るべきポイントを教えてください。

最初に金利に着目しましょう。金利は銀行によって異なります。

利用期間が長くなるほど金利の影響は大きくなります。金利が低くなる条件なども確認しつつ、少しでも金利が低いところが狙い目です。

加えて、借入限度額や融資されるまでの時間、返済の仕組みや返済方法、手数料、返済に困ったときの相談体制などもチェックしてください。

まずは、給与振り込みなどいつも利用している銀行のカードローンの商品内容をベースに前述のポイントについて見比べてみましょう。

ありがとうございます。銀行カードローンでお金を借りるとき、気を付けるべきことはありますか?

カードローンは、利用目的が自由で借り入れ限度額の範囲内であれば何度でも利用することができるので、住宅ローンなど目的別ローンと比較すると金利が高い傾向にあります。

金利が高いということは返済総額も高くなるので、借入残高の確認はこまめにするように心がけましょう。

また、カードローン利用中は、他のローンの審査に少なからず影響が出てきます。延滞があった場合などは新たなローンなどの審査が通らなくなる恐れがあるので注意が必要です。

銀行カードローンの大きなメリットは、消費者金融と比べて上限金利が低めなこと。金利を重視するならぜひ利用したい商品といえますね。

しかし、金利だけで選んでしまうと、返済の方法が合わなかったり、手数料が思いのほかかかってしまったりと、使いづらくなる可能性もあるとわかりました。

金利は低めかもしれませんが、銀行カードローンは基本的に上限金利が適用されると考えて、金利以外の部分を見ていくのが重要といえそうです。

【インタビュー実施概要】

インタビュー対象:岩田 昭男さん(クレジットカード専門家)

インタビュー取材実施日:2025/6/11

実施場所:株式会社ゼロアクセル本社

インタビュアー:ココモーラ編集チーム(岩出・神田)

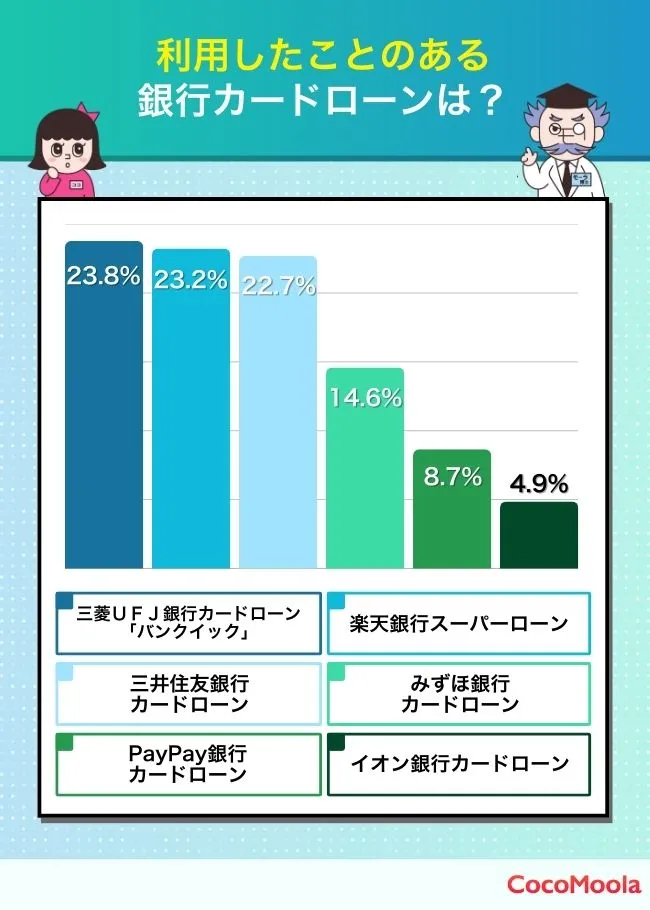

ココモーラでは、銀行カードローンの利用経験がある方を対象にアンケート調査を実施しました。利用者のリアルな意見を、カードローン選びにぜひ活用してください!

カードローン名 | 割合 |

|---|---|

三菱UFJ銀行カードローン「バンクイック」 | 23.78% |

楽天銀行スーパーローン | 23.24% |

三井住友銀行カードローン | 22.70% |

みずほ銀行カードローン | 14.59% |

PayPay銀行カードローン | 8.65% |

イオン銀行カードローン | 4.86% |

その他 | 31.35% |

銀行カードローンで最も利用者が多かったのは、「三菱UFJ銀行カードローン バンクイック」」。

最短即日審査・カードレス対応など、利便性の高さが特徴。三菱UFJ銀行の口座が無くても申し込みができるため、幅広い方におすすめできるカードローンです。

次いで多く挙がったのは「楽天銀行スーパーローン」でした。楽天サービスとの相性がよく、会員ランクに応じて優遇が受けられる点が他のカードローンにはない魅力です。

その他の回答には、地方銀行が提供するカードローンが多く見受けられました。慣れ親しんだサービスを受けたい、地域密着型のサポートを受けたいと考える方におすすめです。

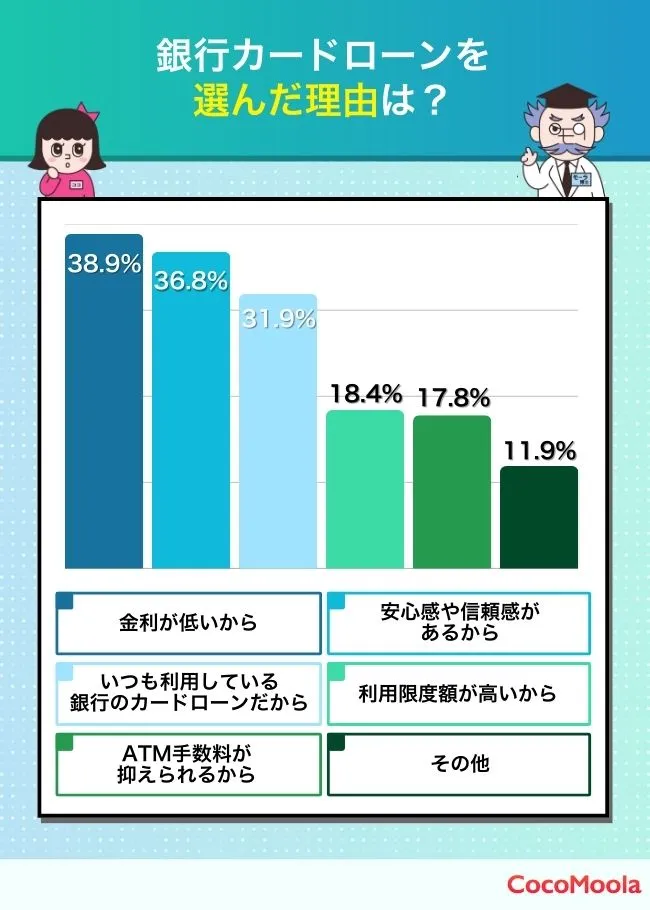

選んだ理由 | 割合 |

|---|---|

金利が低いから | 38.92% |

安心感や信頼感があるから | 36.76% |

いつも利用している 銀行のカードローンだから | 31.89% |

利用限度額が高いから | 18.38% |

ATM手数料が抑えられるから | 17.84% |

その他 | 11.89% |

消費者金融や信販会社などさまざまな会社がカードローンを提供しています。

その中から、銀行カードローンを選んだ理由を調査したところ、最も多く挙がったのは「金利が低いから」という理由でした。

消費者金融は無利息期間が充実し、金利はやや高め。一方で、銀行は無利息期間がないことが多く、金利はやや低め。短期間の借入なら消費者金融、長期間の借入なら銀行カードローンがおすすめです。

また、「安心感や信頼感があるから」 「いつも利用している銀行のカードローンだから」といった声も多く挙がり、心理的な側面も銀行カードローンを選ぶ要因となっているようです。

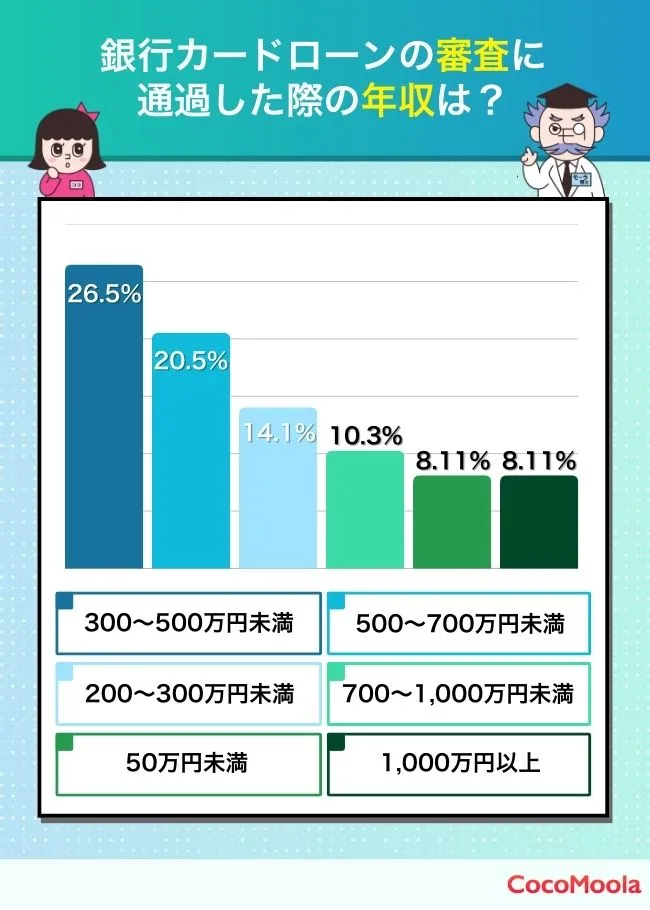

年収 | 割合 |

|---|---|

50万円未満 | 8.11% |

50〜100万円未満 | 5.41% |

100〜200万円未満 | 7.03% |

200〜300万円未満 | 14.05% |

300〜500万円未満 | 26.49% |

500〜700万円未満 | 20.54% |

700〜1,000万円未満 | 10.27% |

1,000万円以上 | 8.11% |

銀行カードローンの審査に通った際の年収は、「300~500万円未満」が約26%で最多でした。

消費者金融系カードローンの場合も「300~500万円未満」が約27%最多じゃったぞ。

また、日本人の平均年収は約460万円ほどと言われています。平均以下の年収の割合に関しても、両者間で比較を行いました。

「年収300万円未満」の割合は消費者金融系カードローンで約44%、銀行カードローンで約35%。

「年収300万円未満」で審査に通過した割合は銀行カードローンの方が約10%ほど低く、審査難易度にも差が見られるといえるでしょう。

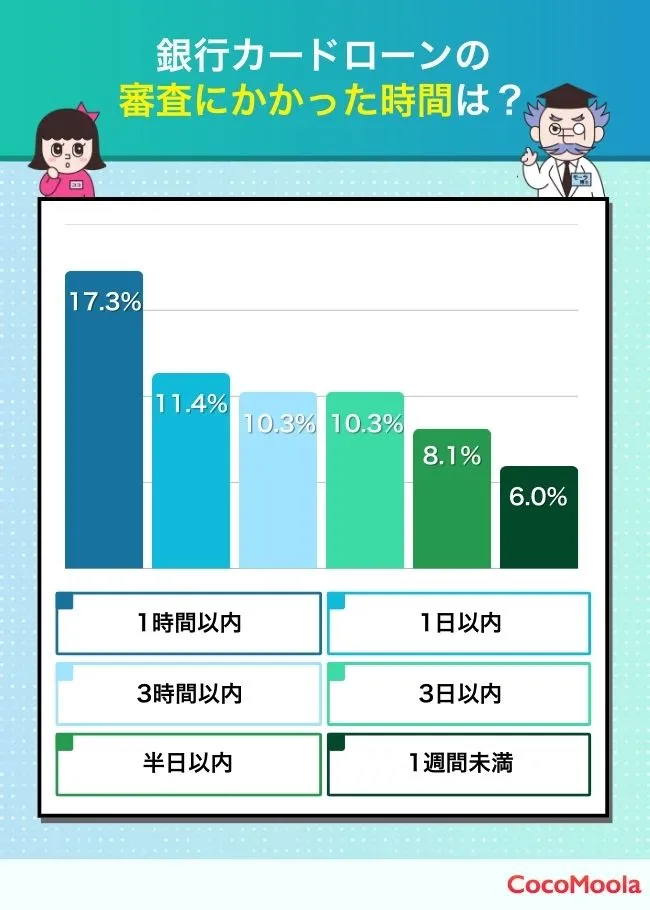

審査時間 | 割合 |

|---|---|

1時間以内 | 17.30% |

3時間以内 | 10.27% |

半日以内 | 8.11% |

1日以内 | 11.35% |

3日以内 | 10.27% |

5日以内 | 1.08% |

1週間未満 | 5.95% |

1週間以上 | 2.16% |

覚えていない | 33.51% |

銀行カードローンの審査所要時間は、「1時間以内」が最多で約17%でした。

各項目を足し合わせると、1日以内で審査が完了したと回答したのは約47%。半数近くがわずか1日で審査を終えていることになります。

また、審査に1週間以上かかったと回答したのは全体の約2%でした。消費者金融系カードローンと比べて時間はかかるものの、基本的には1週間以内で終わることがほとんどのようです。

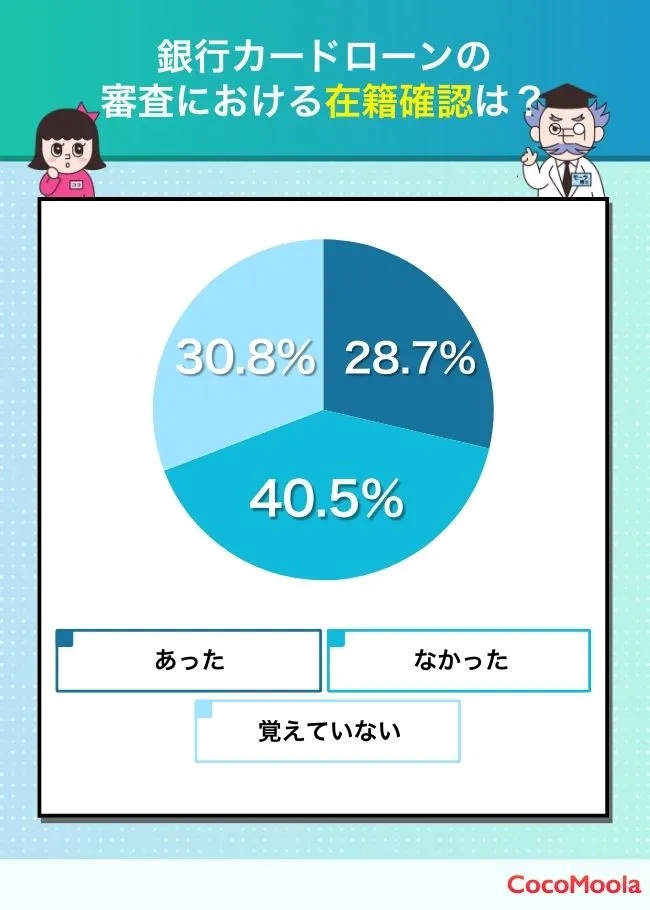

在籍確認 | 割合 |

|---|---|

あった | 28.65% |

なかった | 40.54% |

覚えていない | 30.81% |

銀行カードローンの審査で「在籍確認があった」と回答したのは、約29%、「在籍確認がなかった」と回答したのは約40%でした。

在籍確認がない場合の方が多く、在籍確認は必ずしも行われるわけではないようです。

調査方法 | フリージーを利用した独自調査 |

|---|---|

調査対象 | 銀行カードローンの利用経験がある |

調査対象者数 | 185人 |

年齢比率 | 10代:0人(0%) 20代:1人(0.54%) 60代以上:108人(58.38%) |

性別比率 | 男性:161人(87.03%) |

職業比率 | 会社員(正社員):67人(36.22%) 会社員(契約・派遣社員):12人(6.49%) 経営者・役員:14人(7.57%) 公務員(教職員を除く):3人(1.62%) 自営業:18人(9.73%) 自由業:5人(2.70%) 医師・医療関係者:1人(0.54%) 専業主婦:4人(2.16%) 学生:0人(0%) パート・アルバイト:15人(8.11%) 無職:45人(24.32%) その他:1人(0.54%) |

調査期間 | 2025年6月2日~6月15日 |

調査地域 | 日本 |

銀行カードローン関するアンケート調査の元データ(PDF)>>

「銀行カードローンランキング」は、ココモーラ編集部が独自に調査・分析を行い、各カードローンの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードローンの公式サイトに掲載されている審査・融資スピード、金利、借入・返済の方法

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カードローン利用者・多重債務者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(金利の低さ・融資条件の良さ、ATM・手数料の利便性など)に基づき、スコア化・ランキング化しています。

当サイトの銀行カードローンランキングは、編集部が各カードローンの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

評価項目 | 配点 | 内容の説明 |

|---|---|---|

金利の低さ・融資条件の良さ | 30点 | 上限金利の低さ、限度額の高さ、収入証明の不要範囲など |

借入・審査スピード | 20点 | 最短融資スピードや即日融資の可否、審査回答の早さ |

申込・利用時の手間の少なさ | 20点 | 口座開設の要否、Web完結の可否、来店不要かなど |

ATM・手数料の利便性 | 15点 | 提携ATMの数や使いやすさ、借入・返済時の手数料負担など |

管理・返済のしやすさ | 15点 | アプリ・Webの機能性、返済日や方法の自由度など |

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

カードローン名 | 総合得点 | レーティング |

|---|---|---|

楽天銀行スーパーローン | 90点 | ★★★★★ |

横浜銀行カードローン | 86点 | ★★★★★ |

千葉銀行カードローン | 85点 | ★★★★☆ |

みんなの銀行ローン | 83点 | ★★★★☆ |

みずほ銀行カードローン | 81点 | ★★★★☆ |

auじぶん銀行カードローン | 80点 | ★★★★☆ |

三菱UFJ銀行カードローン「バンクイック」 | 78点 | ★★★★☆ |

イオン銀行カードローン | 77点 | ★★★☆☆ |

三井住友銀行カードローン | 75点 | ★★★☆☆ |

オリックス銀行カードローン | 74点 | ★★★☆☆ |

東京スター銀行カードローン(スターカードローンα) | 73点 | ★★☆☆☆ |

セブン銀行カードローン | 71点 | ★★☆☆☆ |

ソニー銀行カードローン | 69点 | ★★☆☆☆ |

りそな銀行カードローン(りそなプレミアムカードローン) | 67点 | ★★☆☆☆ |

PayPay銀行カードローン | 65点 | ★☆☆☆☆ |

本ランキングは、全国区のメガバンクおよび地方銀行のカードローンどちらも公平に評価しております。

地方銀行のカードローンの場合、お住まいの地域によっては申込対象外となりますが、本ランキングではあくまでも金利や審査スピードなどの基本情報をもとに評価しており、地域性は考慮していません。

お住まいの地域によってはランキング順が変わる可能性があります。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・融資条件の良さ | 27/30 | 上限金利14.5%と平均的ながら、限度額800万円など条件良好 |

借入・審査スピード | 18/20 | 最短即日〜と銀行カードローンながらスピーディーな対応。ネット申込後の手続きは比較的スムーズ |

申込・利用時の手間の少なさ | 20/20 | 楽天銀行の口座不要で申込可能。Web完結にも対応し、来店や郵送の手間が不要 |

ATM・手数料の利便性 | 13/15 | セブン銀行など提携ATMが豊富で手数料無料の時間帯もあり、借入・返済ともに使いやすい |

管理・返済のしやすさ | 12/15 | 楽天e-NAVIやアプリで管理可能、返済日も選べて柔軟、Web完結型で扱いやすい |

楽天銀行スーパーローンは、口座開設なし・Web完結で申込しやすく、限度額や条件も良好。提携ATMやアプリ管理も整っており、金利は平均的ながら総合的な使いやすさと利便性でバランスに優れた商品です。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・融資条件の良さ | 24/30 | 年1.5~14.6%(変動金利)、限度額は10~1,000万円(10万円単位)。お借入限度額50万円超は収入証明書が必要。 |

借入・審査スピード | 18/20 | Web申込受付ができ便利。最短即日融資も可能。 |

申込・利用時の手間の少なさ | 19/20 | 横浜銀行の口座がなくても申込可能。Web完結で契約まで来店不要、手続きの手間がほぼない。 |

ATM・手数料の利便性 | 13/15 | 横浜銀行ATMに加えて、コンビニATMなども使える。条件次第で手数料無料にできる。 |

管理・返済のしやすさ | 12/15 | ネットバンキングや提携ATMでの返済が可能。返済日は毎月10日なので給料振込後に返済しやすい。 |

横浜銀行カードローンは、限度額・金利・申込のしやすさのバランスが非常に良好です。銀行口座が不要でWeb申込が完結できる利便性に加え、審査も比較的スムーズ。

地方銀行の中では全国的に見ても使いやすさが高いですが、申込可能エリアが限定されます。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・融資条件の良さ | 24/30 | 上限金利14.8%で地方銀行としては標準的。限度額は800万円で幅広く、収入証明不要の範囲も明記あり。 |

借入・審査スピード | 18/20 | 即日融資には非対応だが、平日昼間の申込であれば翌営業日以降対応が多く、十分に早い水準。 |

申込・利用時の手間の少なさ | 18/20 | 千葉銀行の口座がない人も申込可能。Webで手続き完結できるため、来店不要で手間が少ない。 |

ATM・手数料の利便性 | 13/15 | 千葉銀行ATMはもちろん、セブン銀行ATMなども使える。時間帯によっては手数料無料もあり便利。 |

管理・返済のしやすさ | 12/15 | アプリで借入残高や返済日確認が可能。口座引落やATM返済に対応しており、自由度もまずまず。 |

千葉銀行カードローンは、Web完結申込や地方銀行ならではの安心感が魅力です。

千葉県外からの利用にも対応しており、申込ハードルは低め。即日融資はできないものの、審査や管理面の使い勝手が良いのがメリットです。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・融資条件の良さ | 23/30 | 上限金利14.5%とやや高めだが、限度額1,000万円まで借りられる。完全スマホ完結で契約しやすい。 |

借入・審査スピード | 16/20 | 審査・融資は最短当日中に完了するケースもあり、スマホだけでスピーディに完結可能。 |

申込・利用時の手間の少なさ | 20/20 | 銀行口座開設から借入まで全てアプリ完結。書類提出・郵送・来店不要で、圧倒的に手間が少ない。 |

ATM・手数料の利便性 | 11/15 | 提携ATMは少なくセブン銀行のみ対応。手数料無料の優遇条件は限定的で注意が必要。 |

管理・返済のしやすさ | 13/15 | 借入残高や返済履歴をアプリでリアルタイムに管理可能。自由返済も可能で使い勝手が非常に良い。 |

千葉銀行カードローンは、Web完結申込や地方銀行ならではの安心感が魅力。千葉県外からの利用にも対応しており、申込ハードルは低め。即日融資はできないものの、審査や管理面の使い勝手が良いのがメリットです。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・融資条件の良さ | 26/30 | 上限金利14.0%とメガバンクでは比較的低水準。限度額800万円など条件も安定している。 |

借入・審査スピード | 15/20 | 即日融資はできないが、仮審査は早く、回答は当日または翌営業日。 |

申込・利用時の手間の少なさ | 16/20 | Web申込は可能だが、みずほ銀行の普通預金口座が必須で新規ユーザーにはやや面倒な面もある。 |

ATM・手数料の利便性 | 14/15 | みずほATM以外に、イオン・セブン・ローソンなど提携ATMが豊富で条件次第で手数料無料も可能。 |

管理・返済のしやすさ | 10/15 | アプリやインターネットバンキングで残高確認も容易。返済日は毎月10日で固定のため柔軟性は低い。 |

みずほ銀行カードローンは、メガバンクならではの信頼性と上限金利の低さが魅力です。

みずほ口座が必要というハードルはあるものの、ATM手数料の優遇やアプリの使いやすさも優れており、都市銀行の安心感と利便性を求める人に適した選択肢です。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・融資条件の良さ | 22/30 | 上限金利は17.5%とやや高めだが、au IDがあれば最大年0.5%優遇があり条件次第で魅力的に |

借入・審査スピード | 17/20 | 審査完了まで早ければ当日中のケースもあり。即日融資には非対応だが、比較的スムーズ |

申込・利用時の手間の少なさ | 19/20 | auじぶん銀行口座を持っていれば申込もスピーディ。Webで完結でき、郵送・来店不要で手軽 |

ATM・手数料の利便性 | 12/15 | 提携ATMは豊富だが、時間帯や条件により手数料がかかる点には注意が必要 |

管理・返済のしやすさ | 10/15 | スマホアプリやネットバンキングで借入・返済を一元管理でき、わかりやすさは上々 |

auじぶん銀行カードローンは、au IDを持っていれば適用される金利優遇が魅力で、auグループの連携による利便性が光ります。審査スピードや手続きの簡便さもあり、使い勝手の良いカードローンとして人気です。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・融資条件の良さ | 21/30 | 上限金利14.6%は大手銀行カードローンとして標準的。利用限度額は800万円で幅広く対応 |

借入・審査スピード | 17/20 | 平日昼間の申し込みなら即日〜翌営業日に審査完了することも。土日も申込可能 |

申込・利用時の手間の少なさ | 17/20 | 来店不要でWeb完結可能。三菱UFJ銀行の口座があれば連携もしやすく、スムーズな申込が可能 |

ATM・手数料の利便性 | 12/15 | 三菱UFJ銀行ATMは無料、コンビニATMも対応。ただし一部時間帯に手数料が発生することも |

管理・返済のしやすさ | 11/15 | ネットバンキングや専用アプリでの管理が可能。返済方法の選択肢も豊富で計画的に使いやすい |

三菱UFJ銀行カードローン「バンクイック」は、三菱UFJ銀行の信頼性と安定感が魅力のカードローンです。金利や限度額もバランスが取れており、銀行ならではの安心感を重視する方におすすめ。ATMの使いやすさも高評価です。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・融資条件の良さ | 24/30 | 上限年金利13.8%と比較的良好で、限度額も800万円までと高めなのが特徴。30日間無利息サービスあり |

借入・審査スピード | 15/20 | イオン銀行の口座があれば当日中の振込が可能。イオン銀行の口座がなければ即日融資はできない |

申込・利用時の手間の少なさ | 16/20 | Web完結が可能で、口座を持っていなくても申し込みできる点は便利 |

ATM・手数料の利便性 | 11/15 | イオン銀行ATMや提携ATMの利用が可能だが、時間帯によっては手数料が発生する |

管理・返済のしやすさ | 11/15 | ネットバンキングや自動引き落としに対応しており、返済の計画も立てやすい |

イオン銀行カードローンは、銀行カードローンには珍しい無利息サービスと、ネット申込のしやすさが魅力です。特にイオン銀行ユーザーにとっては使い勝手がよく、返済もスムーズに行えるバランスの取れたローンです。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・融資条件の良さ | 22/30 | 上限金利は年14.5%と一般的な水準だが、サポート体制がしっかりしているので初めての方でも安心 |

借入・審査スピード | 15/20 | 審査にはある程度時間がかかる傾向があり、即日融資の対応には不向き |

申込・利用時の手間の少なさ | 17/20 | 申込はWeb完結できるが、口座連携の手続きなどに少し手間がかかる場合がある |

ATM・手数料の利便性 | 12/15 | 三井住友銀行のATMのほか、提携コンビニATMでも利用可能で、利便性は比較的高め |

管理・返済のしやすさ | 9/15 | 専用アプリやネットバンキングで返済計画の立てやすさがあり、管理のしやすさもまずまず |

三井住友銀行カードローンは、大手メガバンクならではの信頼性と対応力が魅力です。即日融資こそ難しいものの、返済日を選べたり、ネットバンキング経由でカードレスで借入できたりします。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・条件の柔軟性 | 25/30 | 下限金利は年1.7%と優秀。収入や信用状況に応じて幅広く柔軟な借入条件が設定される。 |

融資までのスピード | 14/20 | 即日融資には非対応で、申し込みから融資実行まで2~3営業日かかるケースが多い。 |

利便性(ATM・Web・アプリ) | 16/20 | アプリはないが、Web管理はしやすく、提携ATMのネットワークも広く全国で使いやすい。 |

口座開設の必要有無・申込手間 | 12/15 | 口座開設は不要でWeb完結申込も可能。本人確認などの手続きにやや時間がかかる点には注意が必要。 |

返済のしやすさ・柔軟性 | 7/15 | 提携ATMでの返済が可能で、繰上返済にも対応。口座引き落としによる返済管理もしやすい。 |

オリックス銀行カードローンは、銀行カードローンの中でも下限金利が非常に低く、借入条件が合う人には魅力的な選択肢です。アプリでの借入・返済はできませんが、Web完結での手続きやATM網の広さでカバー。融資までのスピードはやや遅めですが、安定した利用を求める人にはおすすめです。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・条件の柔軟性 | 20/30 | 上限金利はやや高めだが、下限は年1.5%と低水準で、利用条件に応じて柔軟な金利設定が可能 |

融資までのスピード | 14/20 | 即日融資には対応しておらず、申し込みから融資までにやや時間がかかる傾向がある |

利便性(ATM・Web・アプリ) | 17/20 | 提携ATMは限られるが、ネットバンキングやアプリでの操作性は比較的良好で利用に支障は少ない |

口座開設の必要有無・申込手間 | 10/15 | 銀行口座の開設が不要でWeb完結の申し込みも可能。書類提出もオンラインで完了できる点が魅力 |

返済のしやすさ・柔軟性 | 12/15 | 繰上返済にも対応。返済管理がしやすく無理のない利用が可能 |

東京スター銀行カードローンは、本審査まで口座開設が不要で申し込める点が魅力です。金利水準は平均的ですが、自動融資サービスやネット手続きのしやすさがメリット。急ぎでない利用者にはおすすめできるカードローンです。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・条件の柔軟性 | 17/30 | 上限金利は年15.0%とやや高めで、他行と比べると条件面での柔軟さは乏しい |

融資までのスピード | 15/20 | 審査完了までは比較的スムーズだが、即日融資には非対応。早く借りたい人にはやや不向き |

利便性(ATM・Web・アプリ) | 18/20 | 全国のセブン銀行ATMが利用できるため、入出金や返済の利便性は非常に高い |

口座開設の必要有無・申込手間 | 14/15 | セブン銀行の普通預金口座が必要で、申込には事前の口座開設が前提となり少し手間がかかる |

返済のしやすさ・柔軟性 | 7/15 | ATMでの返済はしやすいが、Web返済機能はやや限定的で選択肢が少ない |

セブン銀行カードローンは、普段からセブン銀行を利用している人にとって非常に利便性が高いサービスです。口座をすでに持っていれば申込もスムーズですが、持っていない場合は事前開設が必要で手間が増えます。急ぎの融資にはやや向いていないものの、日常利用には適しています。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・融資条件の良さ | 24/30 | 上限金利は13.8%と低く、限度額は最大800万円と比較的高水準。収入証明不要枠も設けられている |

借入・審査スピード | 12/20 | 即日融資には対応しておらず、審査〜契約には1〜2営業日を要するため、急ぎの借入にはやや不向き |

申込・利用時の手間の少なさ | 13/20 | ソニー銀行口座が必須だが、Web完結で来店不要。手続きは比較的スムーズだが、口座を持たない人には手間 |

ATM・手数料の利便性 | 12/15 | セブン銀行やイーネットなどの提携ATMが豊富で、借入・返済時の利便性が高い。条件を満たせば手数料無料も可能 |

管理・返済のしやすさ | 8/15 | アプリやWebでの残高確認・繰上返済が簡単にできるため、日常の管理面では優れている |

既にソニー銀行口座を持っている人にとっては、Web完結・提携ATMの多さ・アプリ管理の利便性など、バランスの取れたカードローン。融資スピードを重視する場合にはやや不向きといえます。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・融資条件の良さ | 21/30 | 上限金利は13.9%と標準的。限度額は800万円で、特筆するほど高条件ではないが、バランスは良好 |

借入・審査スピード | 12/20 | 審査スピードは標準的で、最短でも即日回答は難しい。申込から契約までは2〜3営業日かかることもある |

申込・利用時の手間の少なさ | 13/20 | 来店不要・Web完結対応だが、りそな銀行口座が必要になるため、新規の人にはやや面倒 |

ATM・手数料の利便性 | 14/15 | りそな・埼玉りそな・関西みらいのATMや、コンビニATMにも対応。手数料無料の条件も明示されていて親切 |

管理・返済のしやすさ | 7/15 | 自動引き落としに対応しているが、それ以外の返済方法はない。アプリ連携はやや弱い印象 |

大手地銀としての信頼感や安定性は高い一方、金利や審査スピードでは他社にやや劣る。りそなユーザーには使いやすいが、新たに口座開設をする必要がある点はやや不便といえる。

評価項目 | 得点 | 評価理由 |

|---|---|---|

金利の低さ・融資条件の良さ | 18/30 | 上限金利は18.0%と高いが、限度額は1,000万円と幅広い。条件面で他行と比較するとやや厳しい |

借入・審査スピード | 11/20 | 申込は24時間可能だが、即日融資は不可。審査結果も翌日以降となるケースが多く、スピード感に欠ける |

申込・利用時の手間の少なさ | 13/20 | PayPay銀行口座が必須で、開設から申込までやや工程が多い。全体的にフローが複雑に感じる場合も |

ATM・手数料の利便性 | 14/15 | コンビニATMからの借入・返済に対応しており、手数料も条件付きで無料。PayPay残高との連携も便利 |

管理・返済のしやすさ | 9/15 | スマホアプリやWebでの管理に強く、返済予定や残高の把握がしやすい。モバイル利用との相性は非常に良好 |

アプリ管理やATM利用の利便性は優秀ですが、金利やスピード面では他の銀行カードローンと比較すると弱いです。PayPay銀行ユーザーにとっては使い勝手のよい商品ですが、重視する条件によっては他社を視野に入れるのも良いでしょう。

調査概要 | カードローン利用者の満足度調査 |

|---|---|

調査方法 | インターネットリサーチ |

調査時期 | 2024年12月〜 |

調査対象 | 日本に居住している18歳以上の男女 |

有効回答数 | 200件以上 |

調査機関 |

最終更新:2025年11月19日

・一般社団法人全国銀行協会「センター会員一覧」(2025年10月1日現在)

・割賦販売法・貸金業法指定信用情報機関 (最終アクセス:2025年5月8日)

・昭和五十八年法律第三十二号「貸金業法」(令和6年4月1日 施行 )

・昭和五十六年法律第五十九号「銀行法」(令和7年6月1日 施行 )

・一般社団法人全国銀行協会「銀行による消費者向け貸付けに係る申し合わせ」(最終アクセス:2025年12月1日)

・一般社団法人全国銀行協会「銀行カードローンに関する消費者意識調査<調査結果>」(最終アクセス:2025年12月1日)

・日本貸金業協会 1 お借入れは年収の3分の1までです(最終アクセス:2025年12月1日)

・オリックス銀行 よくあるご質問(Q&A)(最終アクセス:2025年12月1日)

・中央労働金庫 カードローン(マイプラン)(最終アクセス:2025年12月1日)

・政府広報オンライン 生活にお困りで一時的に資金が必要なかたへ「生活福祉資金貸付制度」があります。(最終アクセス:2025年12月1日)

・ゆうちょ銀行 貯金担保自動貸付け(最終アクセス:2025年12月1日)

・日本弁護士連合会 公式サイト(最終アクセス:2025年12月1日)

・法テラス 公式サイト(最終アクセス:2025年12月1日)

・日本FP協会 公式サイト(最終アクセス:2025年12月1日)

Q. 銀行カードローンと消費者金融との違いは何ですか?

Q. 銀行カードローンのメリットは何ですか?

銀行カードローンのメリットは、主に「低金利」 「利便性」 「優遇サービス」の3つがあります。 まず、消費者金融に比べて金利が低めに設定されており、返済時の負担を抑えやすいのが特徴です。 また、銀行によってはキャッシュカードと一体型のカードローンを利用できるため、新たにカードを作る手間が省ける場合もあります。 さらに、住宅ローンなどの金融サービスと併用すると金利優遇や特典を受けられることも。低金利で借りたい方や、銀行サービスを活用したい方におすすめです。

Q. 銀行カードローンのデメリットは何ですか?

銀行カードローンのデメリットは、「即日融資が難しい」 「無利息期間がないことが多い」の2つです。 審査に時間がかかるため、基本的に即日融資はできません。審査では警察庁のデータベース照会が必要なため、最短でも翌営業日以降の融資となることが一般的です。 また、無利息期間のサービスがないケースが多く、消費者金融のように初回利用時の金利優遇がない点もデメリットだと言えるでしょう。 急ぎでお金を借りたい場合や、短期間で返済する予定の方には不向きかもしれません。

Q. 銀行カードローンの審査は甘いですか?

銀行カードローンに限らず、審査の甘いカードローンはありません。 中でも、銀行カードローンはメガバンク・地方銀行・ネット銀行を問わず厳格な審査基準を設けており、審査が緩い銀行は存在しません。 銀行カードローンは警察庁のデータベース照会が義務付けられており、審査に時間がかかる上、消費者金融よりも厳しくチェックされる傾向があります。 そのため、安定した収入や信用情報が重視され、審査通過は決して簡単ではないことを理解しておく必要があります。

Q. イオン銀行カードローンでの即日融資は可能ですか?

即日融資はできません。口座を持っている場合は最短即日、口座がない場合は1週間程度で融資が実行されるばあいがあります。

Q. ゆうちょ銀行のローンで審査なしで借りられるのは?

ゆうちょ銀行の貯金担保自動貸付けは、積み立てをしてきた定額貯金や定期貯金を担保とするため、審査は行われません。本人名義の通帳を保有していれば、無職の人や未成年者でも借入可能です。

Q. おすすめな銀行カードローンは何ですか?

銀行カードローンは、金利・融資スピード・利便性など様々なポイントでおすすめの仕方が異なります。 一般的にプロミス、アイフル、SMBCモビットなどの消費者金融カードローンは審査時間が短く、即日融資に対応しているため、急ぎの場合におすすめです。

Q. 銀行カードローンは総量規制の対象外と聞いたのですが、年収の3分の1を超えて借り入れることはできますか?

銀行カードローンは、貸金業法で定められた総量規制(年収の3分の1までという制限)の対象外となっています。これは、銀行が貸金業者ではなく、銀行法という別の法律に基づいて運営されているためです。

そのため、理論上は総量規制以上の金額を借り入れることも可能です。しかし、だからといって無制限に借りられるわけではありませんので、誤解しないようにしましょう。

銀行は、総量規制の対象外であっても、自主的に独自の審査基準を設けています。この審査では、申込者の方の返済能力を非常に重視しています。具体的には、年収や勤続年数、他社での借入状況、信用情報などを総合的に判断して、その方に無理のない融資限度額を設定しています。

一般的に、銀行カードローンの融資限度額は数百万円〜1,000万円程度と幅がありますが、実際にいくらまで借りられるかは、個人の信用状況によって大きく異なります。多額の借入を希望される場合は、より安定した収入や良好な信用情報が必要になるとお考えください。

Q. 銀行カードローンを利用していることが、家族や職場に知られることはありますか?

銀行カードローンは、利用者の方のプライバシーに配慮した運営を心がけていることが多いので、家族や職場に知られるリスクは比較的低いと言えるでしょう。

まず、自宅や職場への郵送物についてですが、多くの銀行では、契約書類や利用明細をウェブ上で確認できるようにしているため、郵送物を希望しない設定(Web完済サービスなど)を選ぶことができます。これにより、家族が郵送物を見て知ってしまう可能性を避けられるでしょう。

次に、在籍確認についてですが、審査の過程で、申告された勤務先に本当に勤めているかを確認するために、銀行名ではなく個人名で電話をかけるのが一般的です。これによって、職場の方にカードローンの利用が知られるリスクは少ないといえます。また、最近では、健康保険証や給与明細などの書類提出によって、電話での在籍確認を原則なしとしている銀行カードローンも増えてきています。

ただし、返済が遅れてしまった場合など、延滞が発生した際には、銀行から督促の連絡が入ることがあります。この場合、連絡先にご自宅や職場を登録していると、知られてしまうリスクが高まりますので、返済計画はしっかり立てておくことが大切です。

今すぐお金が必要な際におすすめの、最短即日でお金を借りる方法を紹介しています。また、審査なしでお金を借りる方法や、状況別・目的別にお金を借りる方法も紹介しています。

2026.02.24

今すぐお金が必要なときに、おすすめの解決策を状況別にまとめました。また審査なし・借りる以外・NG行動なども紹介しています。

2026.02.24

家賃が払えなくなってしまうとどうなるのかについて解説しています。また、家賃が払えない時の対処法や公的制度、最短融資可能なカードローンを紹介しています。

2026.02.24

「無職でもお金を借りる方法が知りたい」と悩んでいる方向けに無職・ニートの方がお金を借りる方法についてまとめました。また状況別に無職の方がお金を借りる方法も紹介しています。

2025.12.08

お金を使いすぎてしまう人に、共通する特徴を行動や心理的な面から解説しています。また、お金を使いすぎないための具体的な対策も紹介しています。

2025.07.03

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の視点から疑問点に回答していただきましたので、気になる方はぜひ最後まで読んでみてください。

2025.06.25

ココモーラの監修者をしてくださっている金子さんへカードローンに関するインタビューを実施しました。専門家ならではの視点で疑問点に回答してくださったので、ぜひ参考にしてください。

2025.06.25

現役FPである水野さんへカードローンに関するインタビューを実施しました。専門家ならではの視点で疑問点に回答してくださったので、ぜひ参考にしてください。

2025.06.24

銀行系カードローンの利用経験がある方を対象に、審査に通過した際の年収、審査の所要時間、在籍確認の有無などについてアンケート調査を実施しました。

2025.06.25

消費者金融系カードローンの利用経験がある方を対象に、利用したことのあるカードローンや審査に通過した際の年収などについてアンケート調査を実施しました。

2025.06.25

さらに表示