更新日: 2026.02.05

カードローンを利用するにあたり、カードローンの審査に通るか不安を抱えている人は多いでしょう。特に収入が不安定な方や、専業主婦、学生、無職の方などは審査に「審査が甘い・審査がゆるいカードローンはある?」 「必ず借りられるカードローンはどこ?」と探しているかもしれません。

結論から言うと、審査が甘い・ゆるいと公言しているカードローンや無審査のカードローンは存在しません。カードローンの審査は貸金業法により返済能力を確認する義務があり、審査なし、甘いと謳う広告は悪徳な貸金業者の可能性があり注意が必要です。

ココモーラが行ったカードローンの審査に関するアンケート調査でも、審査に落ちた人のうち約51%の人が「収入が少なかったのが原因と考えられる」と回答しており、収入の少ない状況で審査を通過するのは特に難しいと分かります。

ただ、審査スピードが速かったり、独自の審査基準で考慮してもらえるなど、比較的審査が通りやすいカードローンは存在します。10万円程度や少額融資などの条件をうまく使えば、審査通過の可能性も高まるかもしれません。

そこで今回は、審査が不安な方向けのおすすめカードローンを厳選して紹介。専業主婦や学生の方でも申し込めるカードローンや、即日融資を受けたい方向けのカードローン、審査通過率をあげるポイントなども詳しく解説していくので、ぜひ参考にしてみてください!

詳細を表示

【アコムのカードローンの注釈について】

お申込時間や審査によりご希望に添えない場合がございます。

75.0

キャンペーン

最短3分で即日融資!Web完結&アプリで借入だからバレない

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

80.0

最短18分※2のスピード審査が魅力。すべての取引がスマホで完結

メリット

デメリット

5.0

20代・女性(アルバイト・パート)

さらに表示

78.3

最短20分※1で借入できる! 原則、郵送物やお勤め先への在籍確認の電話もなしで安心

メリット

デメリット

4.0

50代・男性(会社員)

さらに表示

83.5

キャンペーン

業界初の365日間の無利息期間あり!融資も最短15分とスピーディー

メリット

デメリット

4.0

50代・男性(会社員)

さらに表示

80.0

パート・アルバイトも申し込み可能!55日間の無利息期間あり

メリット

デメリット

5.0

20代・女性(パート・アルバイト)

さらに表示

ココモーラが信頼できる理由

32社以上のカードローンを専門化チームでレビュー済み(おすすめローン)

過去12ヶ月で累計15000時間以上を商品やサービスレビューに費やしています。

客観的に評価ルールを策定済み(ココモーラコンテンツポリシー)

当サイト、ココモーラは金融庁に登録されている貸金業者の会社のカードローン会社のみを紹介しています。またココモーラのサービスは広告主のパートナー企業より報酬を得ています。ただし、広告主の好意的なレビューを書く保証をつける等で報酬を支払うなどは一切行っておりません。

「審査が甘いカードローンってあるのかな?」と気になる方もいるかもしれませんが、結論から言うと審査が甘い・ゆるいカードローンは存在しません。

すべての金融機関では、貸金業法や銀行法といった法律に基づいて、必ず審査を行っています。たとえ数万円の少額でも、無審査でお金を借りることはできません。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:貸金業法|e-Gov法令検索

金融機関にとって、お金を貸すということはリスクをともなう行為です。返済が遅れたり、返ってこなかったりすれば、損失につながります。

だからこそ、申込者がきちんと返済できるかどうかをチェックするために、収入や勤務先、過去の借入状況などを確認する審査を行うのです。

どうしてもお金を借りたいと思う時は、少しでも審査が甘かったりゆるかったりするカードローンを探してしまいがちになります。しかし、そのようなカードローンはありません。

金融機関にとって、貸したお金が返ってこなければ損失を伴います。それを避けるためにはきちんと審査をして、返済能力があるかどうかを確認する必要があるのですね。いくら少額でも甘い審査や、ゆるい審査でお金を借りられることはないと心得ておきましょう。

※参考:アイフルの審査は厳しい?甘い?独自審査基準や通過率と落ちる原因や対策を徹底解説|不動産WEB相談室

「このカードローンは審査が甘い」といった広告や口コミを見かけることがあっても、それを信じるのは危険です。

正規の貸金業者や銀行は法律で「誇大広告」を禁止されているため、そのような表現を使っていません。

もし「誰でも借りられる」「審査なし」などの言葉を掲げている場合、それは違法な業者、いわゆる闇金の可能性があります。

また、金融機関ごとに審査基準が異なります。同じ人でもA社では落ちてB社では通る、というケースもありますが、それは「審査が甘い」というわけではなく、単に重視しているポイントが異なるだけです。

安心して借入をするためには、「甘い審査」や「簡単に借りられる」といった言葉に惑わされず、正規の金融機関を利用することが大切です。

銀行や消費者金融のカードローンで、審査が甘かったりゆるかったりすることはありません。もし、「審査が甘い」などと宣伝しているカードローンがあれば、それは違法行者、つまり闇金融業者の可能性があります。

正規のカードローン審査では、金融機関によって審査で見るポイントが違うため、A社で落ちてもB社で通るということがあるかもしれませんが、それは決して審査が甘いということではありません。お金を借りる時は必ず正規の金融機関で借りるようにしましょう。

消費者金融が銀行カードローンと比べて審査が甘いという事実はありません。消費者金融もそれぞれの審査基準があり、特段審査を甘くしているとは考えにくいです。

消費者金融は即日で融資できるなど、審査スピードが速いことから「審査が甘い」と話題になることもあります。

しかし、銀行カードローンも消費者金融も審査基準は非公表のため、審査の甘さ・ゆるさを比較することはできません。

消費者金融の審査に落ちても、銀行カードローンなら融資してくれるケースも考えられます。審査の甘さだけを基準に考えるのは避けるのが良いでしょう。

ご提示いただいた内容をもとに、読者が一目で理解できるよう情報を整理し、SEO(検索エンジン最適化)を意識した構成で文章を完成させました。

専門用語を避け、親しみやすい表現に整えています。

「今の自分の状況でお金を借りられるのかな?」と不安に思う方も多いのではないでしょうか?

カードローンの審査でもっとも重視されるのは、「毎月安定した収入があるかどうか」という点です。

まずは、あなたの現在の状況が申し込みの対象になるのか、一目でわかる表にまとめました。

職業・立場 | 申し込み難易度 | 審査通過のポイント |

|---|---|---|

パート・アルバイト | ⭕️ | 金額の多寡より「毎月続けていること」が重要。 |

派遣・契約社員 | ⭕️ | 正社員とほぼ同じ扱い。現在の勤務先を正しく申告。 |

学生(20歳以上) | ⭕️ | アルバイトなど、自分自身の収入があればOK。 |

主婦(主夫) | △ | 銀行の「配偶者貸付」などの専用コースなら可能。 |

年金受給者 | △ | 年齢制限あり。年金のみで良いか会社により異なる。 |

無職の方 | ❌ | 審査通過は非常に困難。公的な支援を検討しましょう。 |

カードローンの審査通過率は、職業や収入の安定性に大きく影響します。

表の通り、会社員や学生は通過しやすい傾向があり、無職や求職中の方は通過が厳しくなる傾向があります。

ただし、これはあくまで統計上の傾向であり、個人の信用情報や借入状況などによって結果は異なります。

安全にカードローンを利用するためには、複数社の条件を比較し、無理のない返済計画を立てることが重要です。

それぞれの状況について、注意点や申し込みのコツを詳しく説明します。

毎月決まったシフトに入り、継続して給料をもらっていれば、多くの消費者金融で申し込みが可能。

「年収が低いから」と諦める必要はありません。 大切なのは金額の多さよりも「毎月途切れずに収入がある」という実績です。

現在の勤務先で安定した収入があれば、正社員と同じように審査の対象となります。

申し込みの際は「派遣元(登録先)」と「派遣先(実際に働いている場所)」の両方を記入する場合があるため、事前に電話番号などを確認しておくとスムーズです。

20歳を超えていて、アルバイトなどで自分自身の収入がある方なら、多くの会社で申し込めます。

ただし、親からの仕送りは「本人の収入」とはみなされないため注意してください。

また、最近では18歳・19歳でも申し込める会社が一部ありますが、条件が厳しいため、まずは20歳以上が一般的な目安となります。

ご自身に収入がない場合、一般的なカードローンの利用は難しいのが現状です。

しかし、銀行が取り扱っている「配偶者貸付」という仕組みを利用すれば、パートナーの収入をベースに申し込める場合があります。

📝この場合、配偶者の同意書などが必要になるケースが多いため、事前に確認しておきましょう。

「年金」も安定した収入として認められますが、会社によって対応が分かれます。

また、多くのカードローンには「65歳まで」「70歳まで」といった年齢制限があるため、ご自身の年齢が対象内かをまずチェックしましょう。

残念ながら、現在収入がない方はカードローンの審査に通ることは極めて難しいです。

返済の目途が立たない状態で借り入れをすると、生活がさらに苦しくなる恐れがあるためです。

⛪️まずは、お住まいの地域の役所で相談できる「生活福祉資金貸付制度」など、公的な支援制度の活用を検討してください。

どの職業であっても、審査で見られるのは貸したお金を最後までしっかり返してくれる人かどうか」です。

申し込みの際は、年収や勤務状況を正直に伝えることが、審査通過への一番の近道となります。

自分の状況に合った借入先を選んで、計画的に利用するようにしましょう。

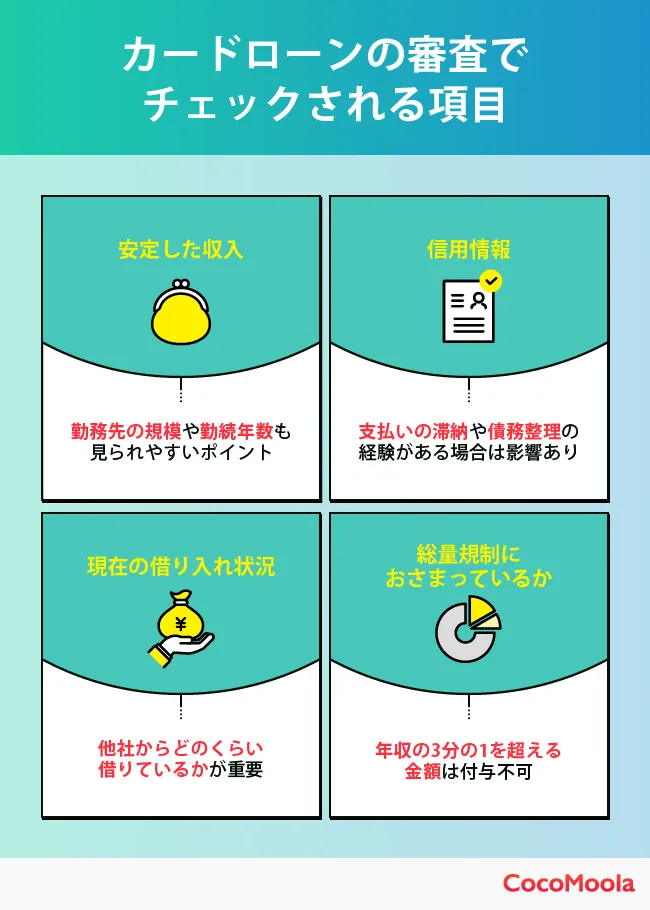

カードローンを申し込むとき、「どんなことが審査されるのか?」と気になる方も多いでしょう。実は、カードローンの審査ではいくつかのポイントを総合的に見て「この人にお金を貸しても大丈夫か」を判断しています。

即日融資を希望する場合でも、こうしたポイントの確認は避けられません。ここでは、主に見られる代表的な項目について解説していきます。

カードローンの審査でまず重視されるのは、安定した収入が継続してあるかどうかです。

これは、貸したお金を返済できる能力があるかを判断するために、特に重要なポイントとなります。

収入の安定性は、雇用形態にかかわらずチェックされます。

つまり、正社員や公務員だけでなく、契約社員やパート、アルバイトであっても、申し込み対象者に毎月一定の収入があることが確認できれば、審査通過の可能性はあります。

一方で、単発の仕事やフリーランスで収入が大きく変動する場合は、たとえ一度の収入が大きくても、安定性が低いとみなされることもあるため注意が必要です。

さらに、勤務先の規模や勤続年数も判断材料となります。

同じ勤務先で長期間働いている人は「今後も収入が続く可能性が高い」と判断されやすく、逆に転職直後で勤続年数が短い場合は慎重に見られる傾向があるでしょう。

審査では単に収入の金額だけでなく、「その収入が継続して得られる見込みがあるか」までを含めて総合的にチェックされているのじゃ!

カードローンを契約する時に、どのような審査があるのか不安に思う人もいるでしょう。審査にはいくつかのポイントがありますが、その中でも一番に重視されるのは「安定した収入が継続してあるかどうか」です。

金融業者は貸したお金を必ず返してもらう必要があるので、継続して返済能力があるかは重要なポイントです。これは雇用形態にかかわらないので、例えばフリーランスでも、安定した収入が継続してあると判断されれば審査に通る可能性があります。

審査で次に重視されるのが、信用情報に問題がないかどうかです。

信用情報とは、これまでに利用したクレジットカードやローンの契約内容・返済状況などが記録されたデータで、CICやJICC、全国銀行個人信用情報センターといった専門機関に登録されています。

カードローンの審査では、必ずこれらの情報を照会して過去の返済状況を確認します。

過去に返済の遅延や延滞があった場合、あるいは債務整理や自己破産を行った経歴がある場合は、一定期間その記録が残るため、審査に大きな影響を与える可能性があります。

逆に、クレジットカードやローンを利用しながらも、毎月期限内にきちんと返済している人は「信用力が高い」と評価され、審査に通過しやすくなる傾向があります。

また、短期間で複数のローンやクレジットカードに申し込んでいる場合も注意が必要です。

短期間に複数の申し込み履歴があると「資金繰りに困っている」と見なされ、審査が厳しくなるケースがあるぞ。

そのため、新規申し込みの際には、できるだけ1社ずつ慎重に進めることが望ましいでしょう。

カードローンの審査でチェックされる項目で二番目に重要なのが「信用情報に問題がないか」という点です。カードローンの審査では、必ずこの信用情報を確認して過去の返済情報をチェックします。

もし、過去に返済の遅延や延滞があったり、債務整理や自己破産を行ったりした場合は、この信用情報に一定期間記録が残っているため、審査に通らない可能性があります。日頃から借りたお金は返済日に必ず返済する、ということは基本的なことですね。

CIC|割賦販売法・貸金業法にて指定を受けた唯一の信用情報機関

JICC|株式会社日本信用情報機構

一般社団法人全国銀行協会|全国銀行個人信用情報センター

カードローンの審査では、今どのくらい他社から借り入れをしているかも重要なチェックポイントです。

これは、借入総額や毎月の返済負担が大きい場合、返済能力が低いと見なされる可能性があるためです。

例えば、すでに複数のローンを利用していて返済額が収入の大部分を占めている場合、金融機関は「これ以上貸すと返済が難しくなるかもしれない」と判断することがあります。

また、複数の金融機関から借り入れている状態は「多重債務」と呼ばれ、審査で不利になる代表的な要因のひとつです。

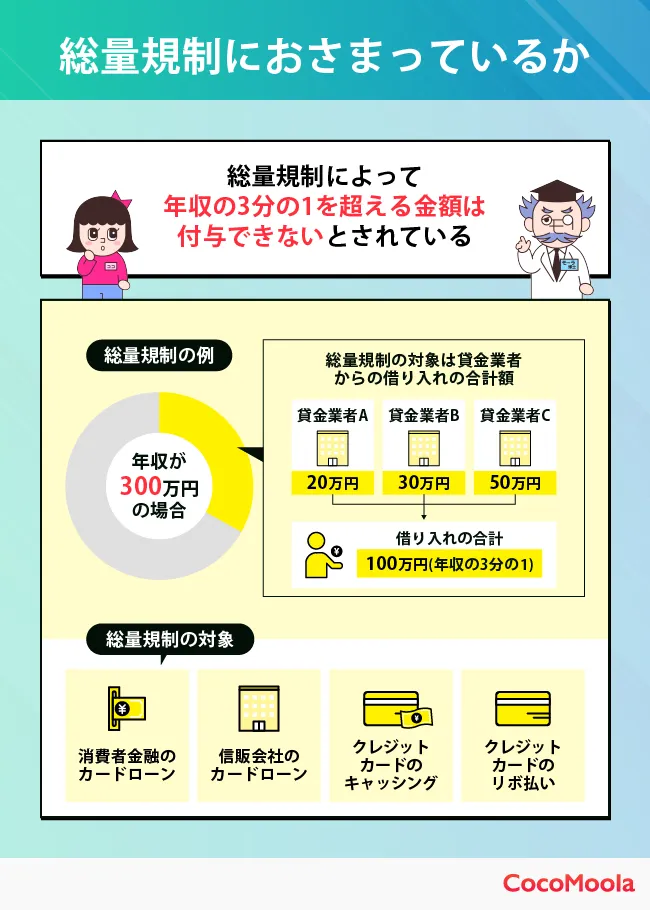

さらに、全国青年司法書士協議会の公式サイトによると、総量規制のある消費者金融系カードローンでは年収の3分の1を超える借入ができないという法律上の制限もあります。

すでに他社で借りている金額が多い場合は、この制限により希望額を借りられない、または審査そのものに落ちてしまう可能性もあるでしょう。

したがって、審査を有利に進めるためには、可能であれば他社借入を減らしてから申し込むことがおすすめです。

返済を続けて残高を減らす、またはおまとめローンを利用して返済先を一本化するなど、借入状況を整理することが信用度向上につながります。

既に複数社から借り入れがある場合、まずはすでに借り入れているものを返済することから始めよう!

カードローンの審査でチェックされる項目には「現在の借り入れ状況」があります。つまり、現在他社からいくら同時に借り入れしているかということです。他社で多くの借り入れがあったり、毎月の返済額が大きかったりする場合、新たにお金を貸しても返済能力が低いのでは、と判断されてしまいます。

そもそも消費者金融のカードローンには総量規制があり、年収の3分の1を超える借り入れはできないため、希望の金額を借り入れできないことがあります。

全国青年司法書士協議会|改正貸金業法完全施行に関する Q&A

消費者金融のカードローンを利用する際には、「総量規制」という法律のルールが適用されます。

総量規制とは、貸金業法によって定められた制度で、消費者金融からの借入総額が年収の3分の1を超えてはいけないというものです。

これは、利用者が返済できる範囲を超えて借りすぎないようにするための安全策として設けられています。

利用者を守るためのルールでもあるんじゃな!

例えば、日本貸金業協会の公式サイトによると、年収300万円の人が消費者金融から借りられる上限は100万円までです。

すでに他社で80万円借りている場合、新たに申し込める金額は最大20万円となり、それ以上の借入は審査の時点で通らない仕組みになっています。

複数の消費者金融から借りている場合も合計額で判断されるため、現在の借入総額を正確に把握しておくことが大切です。

一方、銀行カードローンは総量規制の対象外ですが、だからといって無制限に借りられるわけではありません。

銀行側も返済能力を重視して独自の基準で審査を行い、年収や他社借入状況をもとに貸付可能額を判断します。

そのため、「総量規制の対象外だから安心」ではなく、「銀行も同様に返済能力をしっかり確認している」と考えておくのが良いでしょう。

日本貸金業協会|1 お借入れは年収の3分の1までです

「カードローンの審査が甘い」と感じるかどうかは、申込者の状況や金融機関の基準によって異なります。

ここでは、一般的なカードローン審査の流れをわかりやすく解説します。

利用したいカードローンを選び、公式サイトまたはアプリから申し込み

必要書類の提出

金融機関が提出された情報と信用情報をもとに審査が行われる

申込時には、本人情報(氏名・住所・年収など)や勤務先情報が必要です。

勤務先の住所や電話番号をあらかじめ確認しておくと、スムーズに手続きが進められます。

内容に問題がなければ、勤務先への在籍確認が行われることもあります。

ただし、一部のカードローンでは電話による確認を省略しているケースもあり、「審査が比較的柔軟」とされる理由の一つです。

審査に通過すると契約手続きに進み、最短即日で借入が可能な場合もあります。以下は、審査時に必要となる主な書類です。

書類の種類 | 具体例 | 注意点 |

|---|---|---|

本人確認書類 | ・運転免許証または運転経歴証明書 ・マイナンバーカード ・住民票の写し ・在留カード | 有効期限・住所変更の有無の確認 |

収入証明書類 | ・源泉徴収票 ・確定申告書 ・課税証明書 ・納税通知書 | 最新のものを提出すること |

借入額によっては、収入証明書の提出が求められる場合があります。

提出書類に不備があると審査に時間がかかるため、事前に内容をしっかり確認しておきましょう。

カードローンの審査に落ちないか不安を抱えている方も多いでしょう。審査通過の可能性を少しでも高めるためには、自分自身の状況を見直すことが重要です。

ここでは、カードローンの審査に通りやすくなるコツを紹介します。以下のポイントを意識して対策を取っておきましょう。

カードローンの審査に通りやすくなるための対策

安定した収入を証明する

借入総額が年収の3分の1以下か確認する

虚偽の申告は避ける

利用目的で「借入金返済」は避ける

審査では収入額以上に、その収入の安定性が重視される傾向です。正社員でなくても、アルバイトやパートで継続的に働いていて、一定額以上の収入があることが確認できれば、審査に通る可能性は十分あります。

審査に不安がある方は、アルバイト・パートでも申込可能と強調しているカードローン会社を選ぶこともおすすめです。

逆に、収入が月ごとに大きく変動していたり、働き始めて間もない場合は、「返済能力に不安あり」と見なされ、マイナス評価になることもあります。

勤続年数が1年以上あると有利に働く傾向があるため、転職直後の申し込みは慎重に検討したほうがよいでしょう。

カードローンの審査では、借入件数だけでなく借入総額も重要な判断材料です。特に、消費者金融などの貸金業者が対象となる「総量規制」により、年収の3分の1を超える融資はできない決まりとなっております。

申し込みの前に、自分の現在の借入総額と年収を照らし合わせて、基準を超えていないかを冷静に確認しておくことが大切です。また、総量規制の範囲内であれば必ず審査に通るというわけではありません。

必要であれば一部完済してから申し込むなど、戦略的に動くことが効果的でしょう。

カードローンの審査において、申込内容に虚偽があると、たとえその場ではバレなくても、信用情報機関との照合や在籍確認の段階で発覚する可能性があります。

たとえば、収入や勤務先を実際より良く見せたり、他社借入を少なく申告したりするのは、最終的に申込者自身の不利益につながるため気を付けましょう。

虚偽申告がバレれば審査は即落ちるうえ、金融機関に「信頼できない人物」と記録され、今後のローンやクレジットカード申し込みにも影響するおそれがあります。

カードローンは信用がベースにある契約です。短期的な利益のために、長期的な信用を失うような行為はおすすめできません。

その場しのぎの嘘はよくないぞ!

事業性資金以外の目的であれば、基本的には借り入れた現金の使い道は個人の自由です。

そのため、申込時に回答する利用目的が審査に直接影響する可能性は低く、あくまで参考程度だと考えられます。

しかし、利用目的として「借入金返済」と回答する場合は要注意です。十分な返済能力がないと判断され、審査に通りづらくなる場合があります。

利用目的はあくまで審査の要素の一つに過ぎませんが、他社の借入の補填としてカードローンを利用する場合は、異なる利用目的を回答するかおまとめローンや借り換えローンの利用を検討してみましょう。

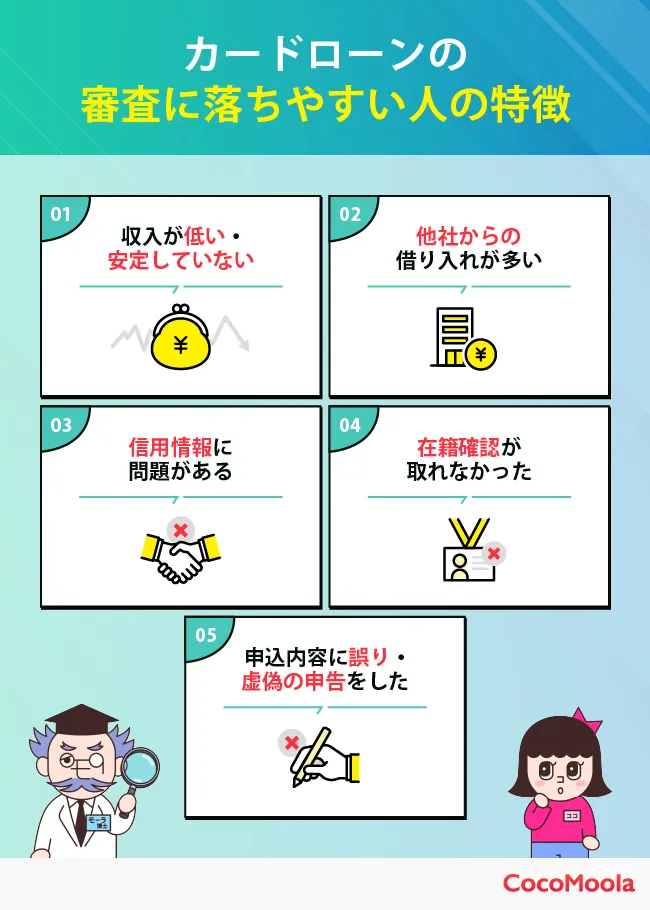

カードローンの審査に落ちやすい人の特徴として、収入が低い・安定していない、他社からの借り入れが多い、信用情報に問題があるなどのことが挙げられます。

誰しも必ず審査に通る保証はないので、審査に落ちる要因を1つでも多く解消しておくことが大切です。

カードローンの審査では、返済能力があるかどうかをとても重視されます。

そのため、収入が極端に低かったり、毎月の収入に大きな変動がある場合は、返済に対する安定性が疑問視され、審査で不利になりやすくなります。

特に、無収入の状態や収入が一時的に途絶えている人は、返済能力そのものが確認できないため、ほぼ審査通過は見込めません。

また、アルバイトやパート、自営業といった働き方でも、月によって収入が大きく変わる場合は注意が必要です。

たとえ一度に高収入を得る月があっても、継続して安定した収入があるかどうかがポイントとして見られるため、ばらつきが大きいと「返済計画が立てにくい」と判断されることがあります。

すでに複数の会社から借り入れをしている場合、「これ以上の返済が難しいのでは?」と見なされて審査に落ちることがあります。

複数の会社から借り入れがある場合、返済負担が重くなりやすく、金融機関から「これ以上貸すと返済が難しくなるのではないか」と判断され、審査に通りにくくなる傾向があります。

特に注意が必要なのは、年収の3分の1を超える借入です。

消費者金融のカードローンは貸金業法の「総量規制」により、年収の3分の1を超える金額は新たに借りられません。

銀行カードローンは総量規制の対象外ですが、返済能力を重視する点は同じで、複数社からの借入が多い人には慎重な審査が行われます。

また、返済が重なって生活が苦しくなってしまうリスクも考慮されます。

日本信用情報機構が公開している統計によると、2025年10月現在で3件以上の借入がある方は約156.3万人いることがわかりました。

そのため、審査を有利に進めるためには、できるだけ借入先を減らし、返済計画を立て直してから新たな申し込みをすることが望ましいでしょう。

審査を有利に進めるためにも、まずは現在借りているお金を返済することを重視するのじゃ!

カードローンの審査では、過去の返済履歴や金融トラブルの有無を示す「信用情報」が必ず確認されます。

信用情報には、クレジットカードやカードローンの利用履歴、返済状況、延滞や債務整理、自己破産といった情報が記録されており、金融機関はこれをもとに申込者の信用度を判断します。

過去に長期間の返済遅延や延滞、自己破産・個人再生・任意整理などの債務整理を行った経験がある場合、その記録はいわゆる「ブラックリスト」として扱われ、最大5年〜10年ほど信用情報機関に残ります。

この期間内に新たなカードローンを申し込むと、返済能力に不安があると見なされ、審査に通過する可能性は極めて低くなってしまうぞ!

また、短期間に複数のカードローンへ申し込んだ履歴(申込情報)も信用情報に残るため、短期間での連続申込は「資金繰りに困っている」と判断される原因となり、審査で不利になってしまうかもしれません。

こうした履歴は半年程度で消えるため、審査に落ちた場合は一定期間を空けてから再申込することも検討してみてください。

カードローンの審査では、申込書に記載した勤務先に対して在籍確認の電話が行われることがあります。

これは、申込者が本当にその職場で働いているかを確認し、返済能力を裏付けるために必要な手続きです。

もし、勤務先が電話に出なかったり、そもそも在籍していないと分かった場合は、虚偽の申告と判断されて審査に落ちてしまうこともあります。

勤務先の名称や電話番号に誤りがあった場合も本人が在籍していないと判断され、審査落ちの原因となる可能性もあるため、注意しましょう。

また、虚偽の勤務先を申告していたことが発覚した場合は、返済能力を偽って申し込んだと見なされ、審査拒否だけでなく、将来的な信用情報にも悪影響を及ぼすかもしれません。

金融機関によっては、電話以外の書類提出や給与明細で代替できることもあるため、不安な場合は申し込み前に相談しておくと安心でしょう。

申し込みの際に記入した情報に間違いがあると、それだけで審査に落ちてしまうケースもあります。

氏名や住所、勤務先、年収といった基本情報に誤りがあるだけでも、審査が進まずに落ちてしまう可能性もゼロではありません。

特に、年収や勤務先の情報を「少し多めに書けば審査に通りやすいだろう」と意図的に盛る行為は大きなリスクです。

金融機関は、在籍確認の電話や提出書類のチェックを通じて、申込内容が事実と一致しているかを慎重に確認します。

もし虚偽が判明した場合、その時点で審査は中止されるだけでなく、「信用性に欠ける人物」として将来的な申し込みにも影響する可能性があります。

さらに、意図せず誤った情報を入力してしまうケースにも注意が必要です。

入力ミスや古い住所のまま記載するなど、些細な誤りでも照会時に不一致となり、「虚偽」と誤解される恐れがあるため、申し込み前にはよく確認しましょう。

申し込み前に必要書類を手元に用意し、正確な情報を確認しながら入力することが大切だぞ!

これまで伝えてきたように、審査が「甘い」カードローンは存在しません。正規の貸金業者は貸金業法に基づき、申込者の返済能力について必ず調査を行う義務があるからです。

ですが、申込内容の記入の際に注意をすることで、審査通過の可能性を高める工夫はできます。審査が不安な方はぜひチェックしましょう。

初回申込で審査通過率を高めるには、借入希望額の設定が非常に重要です。年収に対して過剰な金額を希望すると、返済能力に疑問を持たれやすくなります。

そのため、初回は必要最低限の金額、具体的には年収の10分の1程度に抑えることで、審査担当者に好印象を与えられます。

消費者金融の場合、総量規制により借入総額は年収の3分の1までと制限されています。このルールを踏まえ、借入希望額を少額に設定する方が、審査がスムーズに進み、通過する可能性が高まります。

ココモーラのアンケート調査でも、年収300万円未満でも審査に通った人が約44%いますが、これは少額融資であったケースが多いと考えられます。

他社借入状況の申告は、信頼性を測る上で非常に重要なポイントです。わずかな借入であっても正直に申告することで信頼性が高まります。

クレジットカードのショッピング枠は通常「他社借入」に含まれませんが、キャッシング枠の利用残高は必ず申告しましょう。

また、勤続年数も審査で重視される項目です。転職直後の申込は避け、最低でも3ヶ月以上の勤続実績を積んでからの申込が望ましいです。

さらに、同じ住所に長く住んでいること(居住年数)や、固定電話の有無なども、安定性の証明として審査でプラス評価される要素となります。

審査通過に不安があるからといって、短期間に複数のカードローンに同時に申し込むのは避けましょう。短期間に複数申し込むと、信用情報に「お金に困っている」という記録(多重申込)が残り、審査に悪影響を与えることがあります。

カードローンに関する調査でも、審査に落ちた心当たりとして、「複数のカードローンに同時に申し込みをした」を挙げた人は約13.5%に上ります。

申込は慎重に1社に絞り、万が一審査に落ちた場合は、最低でも6ヶ月の期間を空けてから再チャレンジするのがおすすめです。

過去のローンやクレジットの申込・利用履歴は信用情報機関に登録され、各ローン会社は審査の際にこの信用情報を参照します。

他社での借入残高や過去の滞納履歴をもとに、十分な返済能力がないと判断された場合は審査に通過できません。

このように信用情報はカードローンの審査通過を左右する大きなカギを握っています。信用情報機関は主にCIC・JICC・KSCの3社があり、手数料を支払うことで各機関に保管された情報をご自身でも閲覧可能です。

利用中のクレジット・ローン会社が加盟する機関に問い合わせれば、審査に悪影響を及ぼしかねない点を事前に把握・改善することができます。たとえば、借入先の整理、多重申し込みの解消といった打開策が考えられるでしょう。

信用情報は自身のローン状況を把握するのに有効。審査が不安な方や審査に落ちた方はぜひ活用するのじゃ!

カードローンの審査に一度落ちたからといって利用を諦める必要はありません。なぜ落ちたのかを冷静に考え、きちんと対策すれば次のチャンスをつかめる可能性は十分あります。

ここでは、審査に落ちたときにできる具体的な対処法をご紹介します。

審査に落ちる理由としてよくあるのが、信用情報に問題があるケースです。

過去にローンやクレジットカードの支払いを遅れたことがあったり、長期間の延滞や債務整理をした経験があると、信用情報機関にその履歴が残っている可能性があります。

自分の信用情報は、CICやJICC、JBAなどの信用情報機関に請求すれば確認できます。

手続きはオンラインや郵送でできるので、一度確認してみましょう。情報に間違いがある場合は訂正も依頼できます。

審査に落ちたあと、すぐに別のカードローンに申し込むのはおすすめできません。

なぜなら、申込情報も信用情報機関に記録されていて、短期間に何件も申し込んでいると「お金に困って焦っている人」と見られてしまうからです。

もし複数の申し込みで落ちてしまった場合は、最低でも6ヶ月程度は間を空けるのが理想です。

記録が信用情報機関から消えるのを待ってから、再チャレンジするのが良いぞ。

カードローンには、大手銀行系・大手消費者金融・中小の消費者金融など、さまざまな種類があります。

審査の基準や重視するポイントも異なるため、ある会社で落ちたからといって、すべての会社で落ちるわけではありません。

例えば、銀行系は審査が厳しめな傾向がありますが、中小の消費者金融では柔軟に対応してくれるうえ、即日融資に対応しているところもあります。

ただし、保証会社が同じだと結果が似ることがあるので、申し込む前に調べてみると安心です。

関連記事

希望する借入金額が高すぎると、審査に落ちやすくなることがあります。

特に消費者金融の場合、「総量規制」によって、借入額の合計が年収の3分の1までと決まっているため、それを超えてしまうと審査に通ることはできません。

また、総量規制の範囲内であっても、収入に対して負担が大きいと見なされると審査に通りづらくなることがあります。

一度審査に落ちた方は、借入希望額を見直して無理のない金額に設定すれば、即日融資につながる可能性も高まるぞ!

すでに他社から複数の借り入れがある場合は、それが原因で審査に通らなかった可能性もあります。

この場合は「おまとめローン」を使って借入先をひとつにまとめるという方法も検討してみると良いかもしれません。

おまとめローンなら月々の返済額を抑えたり、返済日を一本化できるメリットもあります。

ただし、おまとめローンにも審査はあるため、必ず通るとは限りません。信用情報や収入状況を整えた上でチャレンジするのがポイントです。

ココモーラの監修者である水野さんへ、カードローンの審査で気になる部分を伺いました。審査が不安な方はぜひ参考にしてください。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

【インタビュー概要】

監修者の水野さんいわく、カードローンの審査が不安な場合は、独自審査を実施しているローンが良いとのこと。中小の消費者金融でも独自審査を実施しているが、大手の消費者金融のほうが安心感が高くおすすめできるとお話いただいた。審査に繰り返し落ちることがあれば、信用情報に問題がないか問い合わせてみるのも1つの手だという。

審査が不安な方向けにおすすめのカードローンはありますか?

審査を独自基準でやっているカードローンになりますね。独自審査というか、普通の審査基準と若干違う形で審査されるようなカードローンじゃないと、おそらく審査が不安な方は通りづらいと思います。

審査が柔軟という点では中小の消費者金融もあげられますが、安心感があったほうが良いと思うので知名度が高い消費者金融をおすすめします。

審査が不安なら独自審査を実施しているカードローンがおすすめ

審査が不安というと、おそらく他社で落ちていたり多重債務の状態になっていたりする方だと思います。

銀行カードローンは消費者金融に比べたら審査が厳しめと言われていますから、その点でも独自審査をやっている大手の消費者金融が良いですね。

ありがとうございます。カードローンの審査を通過するために、工夫できることはありますか?

過去の延滞履歴など個人の信用情報に問題があると、カードローンの審査に通りません。

信用情報機関に本人開示請求を行うことで、登録されている自身の情報を確認できます。繰り返し審査に落ちる場合は、一度本人開示を行ってみても良いでしょう。

審査落ちが繰り返されるなら信用情報に問題がないか確認してみる

貸金業法では「総量規制」と呼ばれるルールによって、年収の3分の1を超える貸金業者からの借り入れが原則禁止されています。

これには他社の借入残高も含まれますので、残高によっては事前に返済を進め、総借入枠を年収の3分の1以内に抑える必要もあります。

カードローンの審査ではどのような部分がチェックされる傾向にあるのでしょうか?

カードローンの審査では、「本人属性」「信用情報」「他社借入状況」について必ずチェックされます。

最近は、ローンやクレジットカード審査時に「AI審査」を導入している金融機関が増え、従来よりもスムーズな審査が行えるようになりました。

最近は審査にAIを導入しているカードローンも多い

AI審査では、個人の信用リスクを正確に評価するために、申込者の属性データや信用情報を人工知能を用いて瞬時に分析しています。

金融庁の調査によると、約9割の金融機関が融資審査や市場分析などでAIを活用と回答しています。今後もこの流れは続いていくと考えられます。

カードローンの審査に落ちた後、別のカードローンに申し込むことはできますか?また、審査落ちした後にお金を借りる際、注意すべきことがあれば教えてください。

審査落ち直後であっても、別のカードローンへの申し込みは可能です。ただし、短期間の連続申込は「申込ブラック」と判定されてしまう可能性が高まるため、当然ながらリスクもあります。

審査項目に「返済比率」がありますが、返済比率が審査落ちの原因であれば、他社残高の返済を進めておくことも効果的でしょう。

勤続年数が原因で審査落ちに繋がるケースもありますので、審査前の転職や退職は控えた方が無難です。

離職や解雇、やむを得ない休業等の理由からどうしてもお金を借りる必要があれば、無利子・保証人不要で国の公的融資制度のひとつである「緊急小口資金」をまずは検討してみましょう。

水野さんのお話によれば、審査に落ちないか心配な時は独自審査を実施しているカードローンの利用がおすすめとのことです。

独自審査と聞くと、事情を理解して柔軟に対応してくれそうな中小の消費者金融が良さそうですが、知名度の高い消費者金融の利用が良いとアドバイスをいただきました。

まずは大手の消費者金融に申し込んでみて、それでも落ちてしまうようであれば中小の消費者金融を検討するのが良いと感じました。

また、審査落ちが連続するようなら、信用情報機関に開示請求を求めることも大切だそうです。審査基準が公表されていない分、自分のできる範囲で審査に対する不安を軽くすることも必要だと思いました。

【インタビュー実施概要】

インタビュー対象:水野 崇さん(CFP®︎認定者、1級FP技能士)

インタビュー取材実施日:2025/8/7

実施場所:株式会社ゼロアクセル本社

インタビュアー:ココモーラ編集チーム(岩出・神田)

→インタビューの紹介ページはこちら

ココモーラの監修者を務めていただいている山内真由美さんに、審査が不安な方向けのカードローンや、利用上の注意点について対面インタビューで伺いました。

小樽商科大学卒業後、食品メーカーで営業企画を10年担当。夫の転勤に伴い退社・転居、不妊治療、高齢出産を経て、40歳で双子を出産。教育資金と老後資金の両立に不安を感じ、金融知識の重要性を痛感。メガバンク運用相談部門勤務を経て、独立。吉祥寺に「ライフ&キャリアデザイン」を開設し、教育資金や家計相談、マネーリテラシー教育を実践。

【インタビュー概要】

カードローンの審査落ちが不安なら、カードローンよりも先に公的な融資先で借りられないか確認してほしいとのこと。公的な融資先は無金利や、生活に困っている人に対する貸し付けを用意しているそう。カードローンは最終手段であって、調べたり相談したりして条件が合わなければ利用を考えるのが良いとアドバイスをいただいた。

低収入などの理由で、カードローンの審査が不安な方もいるのですが、どのように商品を選ぶのがおすすめでしょうか?

カードローンの前に生活に困っているのであれば、社会福祉協議会など公的なところでお金を借りられないか、まず確認してほしいです。

無金利だったりかなり低金利だったりで借りられるところもあります。

生活が不安定ならまずは公的なところでお金を借りるのがおすすめと山内さん

なぜかというと、即日融資できるカードローンは基本上限金利めいっぱいで設定してくるんです。

18%とか20%とかで本当に借りちゃうと、返すあてがあれば良いんですけれど、そうじゃなければ大変なことになっちゃう。だから、まずは低金利で借りられるものがないか探して欲しいです。

お金が欲しいからカードローン、の前に別の方法を見て欲しいということですね。

そうですね。審査が不安ならまだハードルが低そうな公的機関へ先にアクセスして欲しいです。

最終手段としてカードローンがあると考えていただき、その前にいろいろと調べてみてほしいなと思います。

生活資金であれば公的な資金になりますし、たとえば子供の教育費であれば奨学金の制度を調べてみるとか。もちろん時間はかかりますけれどね。

あくまでもカードローンは最終手段として考える

でも、にっちもさっちも行かなくなる前に、低金利のものを先に探す癖をつけてほしいです。

もし、急なその場しのぎかつ金利0円でカードローンを利用するなら良いのですが、常習化しないためには「1回助けてもらったら次は利用しないぞ」と考えてほしいですね。

山内さんのお話では、審査が不安な場合でもいきなりカードローンを考えるのではなく、公的機関で融資をしてもらえないか調べるのがおすすめとのことでした。

「どうしても今日中にお金が欲しい」「相談窓口に行く時間がまったくない」などのやむを得ない事情がない限り、公的な融資先を利用できないか考えるのが良さそうです。

公的な融資先は金利が低いことが多く、借りるハードルも低いそうで、お金に困ったらまずは自治体や国のホームページにアクセスするのが重要とわかりました。

【インタビュー実施概要】

インタビュー対象:山内 真由美さん(CFP®︎認定者、1級FP技能士)

インタビュー取材実施日:2025/8/21

実施場所:FPオフィス ライフ&キャリアデザイン事務所

インタビュアー:ココモーラ編集チーム(岩出・神田)

→インタビューの紹介ページはこちら

ココモーラでは、カードローンの利用経験がある方を対象に、カードローンの審査に関するアンケート調査を実施しました。利用者のリアルな意見を、カードローン選びにぜひ活用してください!

年収 | 割合 |

|---|---|

50万円未満 | 5.84% |

50〜100万円未満 | 1.30% |

100〜200万円未満 | 12.34% |

200〜300万円未満 | 12.99% |

300〜400万円未満 | 22.08% |

400〜500万円未満 | 12.34% |

500〜600万円未満 | 11.69% |

600万円以上 | 21.43% |

カードローンの審査に通った際の年収は「300~400万円未満」が最多で、約22%を占めています。

日本人の平均年収は約460万円。平均以下の年収であっても審査に通るケースは少なくありません。

ただし消費者金融系ローンの場合、借入額は年収に大きく影響を受ける点に要注意。

年収の3分の1を超える借入は規制されるため、たとえば100万円以上の借入をするなら最低でも300万円以上の年収が必要になります。

総量規制の対象外となるローンは審査が厳しい点にも要注意じゃ。

職業 | 割合 |

|---|---|

正社員 | 68.18% |

パート・アルバイト | 9.09% |

派遣・契約社員 | 7.79% |

個人事業主 | 5.84% |

公務員 | 3.25% |

無職 | 3.25% |

専業主婦 | 1.30% |

学生 | 1.30% |

カードローンの審査に通った際の職業・雇用形態として最も多かったのは「正社員」で、なんと全体の約68%を占めています。

カードローンの審査で重視されるのは「返済能力の有無」。安定した定期収入がある正社員は十分な返済能力があると判断され、有利に働くことが多いようです。

しかし、パートや派遣社員だからと言って審査に通らないわけではありません。今回のアンケート調査で、「パート・アルバイト」や「派遣・契約社員」で審査に通ったと答えた方は約14%。

一定の勤務期間や収入があり返済能力があると判断されれば、審査に通る可能性は決して低くありません。

アコムやアイフルなど、フリーターでも申し込めるカードローンはあるから安心するのじゃ!

意識したこと | 割合 |

|---|---|

申し込み内容に 間違いがないよう注意した | 63.64% |

借入希望額を低くした | 35.71% |

クレジットカードなどで 信用情報を積み上げた | 16.23% |

同時申し込みを控えた | 12.99% |

おまとめローン等を利用した | 3.25% |

その他 | 5.19% |

カードローンの審査に通るため、約64%の方が「申し込み内容に

間違いがないよう注意した」と回答しました。

年収や勤務先など、誤りがないか申し込み前に必ず確認しましょう。うっかりミスであっても審査に悪影響を及ぼす可能性は否定できません。

次いで約36%の方が「借入希望額を低くした」と回答しました。

高額な借入を希望する場合、収入証明書の提出が必要になるため、審査のハードルは高くなると言えるでしょう。

落ちた経験 | 割合 |

|---|---|

ある | 24.03% |

ない | 75.97% |

カードローンの審査に「落ちたことがある」と回答したのは約24%。大多数がカードローンの審査に通っているようです。

ひとつ前の質問を参考に、審査に通るコツを熟知するのじゃ!

審査に落ちた心あたり | 割合 |

|---|---|

収入が少なかった | 51.35% |

他社のローン等を 複数利用していた | 35.14% |

不安定な職に就いていた | 24.32% |

勤続年数が短かった | 18.92% |

過去の滞納履歴があった | 16.22% |

複数のカードローンに 同時に申し込みをした | 13.51% |

虚偽の情報で申し込みをした | 5.41% |

上記の質問で審査に落ちたことがあると答えた方を対象に、「審査に落ちた理由として心当たりのあるもの」を調査しました。

最も多く集まったのは「収入が少なかった」といった理由で、約51%の方が挙げています。

収入が少ないと返済能力がないと判断されてしまうんだね…

他にも「他社のローン等を複数利用していた」「過去の滞納履歴があった」といった回答も多く挙がりました。

カードローンに申し込む前に、上記の反省点を参考にするとよいでしょう。

調査方法 | フリージーを利用した独自調査 |

|---|---|

調査対象 | カードローンの利用経験がある |

調査対象者数 | 154人 |

年齢比率 | 10代:0人(0%) 20代:4人(2.60%) 60代以上:66人(42.86%) |

性別比率 | 男性:129人(83.77%) |

職業比率 | 会社員(正社員):59人(38.31%) 会社員(契約・派遣社員):13人(8.44%) 経営者・役員:10人(6.49%) 公務員(教職員を除く):3人(1.95%) 自営業:16人(10.39%) 自由業:1人(0.65%) 医師・医療関係者:0人(0%) 専業主婦:5人(3.25%) 学生:1人(0.65%) パート・アルバイト:19人(12.34%) 無職:27人(17.53%) その他:0人(0%) |

調査期間 | 2025年4月18日~5月1日 |

調査地域 | 日本 |

カードローンの審査に関するアンケート調査の元データ(PDF)>>

当サイトの「審査が甘いおすすめカードローンランキング」は、ココモーラ編集部が独自に調査・分析を行い、各カードローンの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードローンの公式サイトに記載された申込条件、金利、利用限度額、サービス内容

・実際の利用者や専門家によるレビューや体験談

・利用者を対象とした第三者アンケート調査

・金融庁や日本貸金業協会などの統計資料、公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(審査の柔軟性・即日融資対応・サポートなど)に基づき、スコア化・ランキング化しています。

当サイトのおすすめカードローンのランキングは、編集部が各カードローンの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

評価項目 | 配点 | 内容 |

|---|---|---|

審査の柔軟性 | 35点 | アルバイト・パート・専業主婦・年金受給者など、幅広い属性に対応しているか。過去の口コミや公式条件を考慮。 |

利用条件の緩さ | 25点 | 年収制限や勤続年数の条件が厳しくないか。保証人・担保不要、申込年齢条件の広さなど。 |

即日融資対応 | 15点 | 最短で当日融資が可能か、土日祝日対応やWeb完結があるか。 |

金利・総返済コスト | 15点 | 上限金利・下限金利のバランス。標準18%前後なら普通、低いほど高評価。ただし審査柔軟性を優先。 |

安心感・サポート | 10点 | 大手金融グループか、中小でも口コミ評価が高く安全性が確保されているか。顧客サポート体制も評価。 |

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

カードローン | 総合得点(100点満点) | レーティング |

|---|---|---|

プロミスのカードローン | 93点 | ★★★★★ |

アイフルのカードローン | 90点 | ★★★★★ |

アコムのカードローン | 88点 | ★★★★☆ |

レイクのカードローン | 86点 | ★★★★☆ |

ダイレクトワン | 82点 | ★★★★☆ |

ベルーナノーティス | 80点 | ★★★★☆ |

セントラル | 78点 | ★★★☆☆ |

フクホー | 75点 | ★★★☆☆ |

本ランキングは、「できるだけ審査に通りやすいカードローンを探している方」を想定して評価しています。

審査の柔軟性や利用条件の緩さを重視し、アルバイト・パート・専業主婦など幅広い層が申し込みやすいかを中心にスコアを付けています。そのため、金利や総コストを最重視する方には、順位が異なって見える場合があります。

また、各社の審査基準やサービス内容は変更されることがあるため、申込時には必ず公式サイトで最新情報をご確認ください。

評価項目 | 点数 | 評価理由 |

|---|---|---|

申込条件の柔軟性 | 33/35 | アルバイト・パートにも対応。主婦の方でも、パート、アルバイトによる安定した収入がある場合はお申込み可能。口コミでも通過率の高さが目立つ。 |

利用条件の緩さ | 23/25 | 安定収入があれば幅広く対応。保証人不要で、勤続年数も厳しくない。 |

即日融資対応 | 15/15 | 最短3分審査・即日融資可能。Web完結、土日対応も◎。 |

金利・総返済コスト | 12/15 | 年2.5〜18.0%で標準的。無利息サービスがあり、短期利用ならお得。 |

安心感・サポート | 10/10 | 大手SMBCグループで信頼性抜群。サポート体制も万全。 |

プロミスは、大手SMBCグループの安心感と、申込条件の幅広さが魅力のカードローンです。最短3分で融資可能、Web完結で土日対応もスムーズ。

アルバイト・パート・フリーターにも対応しており、幅広い層が申し込みやすいのが特徴です。さらに30日間の無利息サービスもあるため、短期利用にも最適です。

評価項目 | 点数 | 評価理由 |

|---|---|---|

審査の柔軟性 | 32/35 | 自社保証で独自審査。柔軟でアルバイトやパートにも対応可能。 |

利用条件の緩さ | 22/25 | 収入制限はなく、幅広い利用者に対応。 |

即日融資対応 | 15/15 | Web完結で最短即日対応。夜間申込にも強い。 |

金利・総返済コスト | 11/15 | 年3.0〜18.0%で標準的。30日間無利息あり。 |

安心感・サポート | 10/10 | 東証プライム上場企業で安心感◎。サポート評価も高い。 |

アイフルは、自社保証による独自審査を採用しており、他社に比べて審査基準が柔軟な点が強みです。最短即日融資に対応しており、急ぎの資金調達にも安心。

初めての方には30日間の無利息サービスもあるため、利息を抑えた利用が可能です。

評価項目 | 配点 | 内容 |

|---|---|---|

審査の柔軟性 | 31/35 | 大手の中でも比較的柔軟。派遣・パートでも可。 |

利用条件の緩さ | 21/25 | 年収要件なし、利用ハードルは低め。 |

即日融資対応 | 15/15 | 申込から即日振込OK。土日祝日も対応可能。 |

金利・総返済コスト | 11/15 | 年2.4〜17.90%で標準水準。30日無利息が利用可能。 |

安心感・サポート | 10/10 | 三菱UFJフィナンシャル・グループで信頼性が高い。 |

アコムは、三菱UFJフィナンシャル・グループの信頼性と、申込から借入までのスピード感が特徴。最短即日融資に対応し、土日でも利用可能です。

アルバイト・パートも申し込みやすい条件で、30日間の無利息サービスも提供。大手ならではの安心感と柔軟な対応で、多くの利用者から支持されています。

評価項目 | 配点 | 内容 |

|---|---|---|

審査の柔軟性 | 30/35 | 大手だが比較的柔軟。専業主婦は不可。 |

利用条件の緩さ | 21/25 | 年収条件は標準。派遣・パートOK。 |

即日融資対応 | 15/15 | Web完結&即日融資対応。夜間でも振込可。 |

金利・総返済コスト | 11/15 | 年4.5〜18.0%で標準的だが、無利息期間サービスが豊富。 |

安心感・サポート | 9/10 | 新生銀行グループで安心。アプリも高評価。 |

レイクは、初回利用時に最大365日間の無利息期間(※条件あり)が選べる点が大きな特徴です。即日融資にも対応し、Web完結申込でスムーズに手続きが可能。

アプリ機能も充実しています。金利は標準水準ですが、無利息サービスを上手に使えばお得に利用できます。

評価項目 | 配点 | 内容 |

|---|---|---|

審査の柔軟性 | 29/35 | 中小消費者金融のため独自審査。 |

利用条件の緩さ | 20/25 | 勤続年数や雇用形態に寛容。収入があればOK。 |

即日融資対応 | 14/15 | 最短即日対応。Web・電話対応が柔軟でスピード融資に強い。 |

金利・総返済コスト | 10/15 | 年率4.9〜18.0%で、初回55日間の無利息期間あり。 |

安心感・サポート | 9/10 | 大手グループではないが、東証上場企業グループで信頼性は一定水準あり。 |

ダイレクトワンは、独自審査で柔軟な対応が期待できる中小消費者金融です。幅広い属性に対応している傾向です。

最短即日融資に対応し、Web手続きと電話確認でスピーディーな融資が可能。急ぎで資金が必要な方に向いています。

評価項目 | 配点 | 内容 |

|---|---|---|

審査の柔軟性 | 28/35 | 比較的柔軟な審査で、専業主婦・パートも対象。融資実績も多い。 |

利用条件の緩さ | 21/25 | 勤続年数・雇用形態の制約が少なく、幅広い層に対応可能。 |

即日融資対応 | 14/15 | 当日振込対応あり。Web手続き+電話確認でスピード感◎。 |

金利・総返済コスト | 8/15 | 上限金利18.0%で標準的。初回無利息特典あり。 |

安心感・サポート | 9/10 | 大手通販「ベルーナ」グループ運営で安心感は高い。 |

ベルーナノーティスは、大手通販企業ベルーナが運営する信頼性の高いカードローンです。審査は比較的柔軟で、パートや専業主婦も申し込みやすい条件。

Web完結での手続きに加え、即日融資にも対応しています。初回無利息特典もあり、短期借入をお得に利用できるのが魅力です。

評価項目 | 配点 | 内容 |

|---|---|---|

審査の柔軟性 | 27/35 | 独自審査で柔軟性あり。信用情報に不安がある方でも相談しやすい。 |

利用条件の緩さ | 20/25 | 安定収入必須だが、派遣・パートも可。年収制限なし。 |

即日融資対応 | 14/15 | 即日振込可能。Web完結あり。 |

金利・総返済コスト | 8/15 | 上限18.0%で標準的。大手と同等水準。 |

安心感・サポート | 9/10 | 四国地方を中心に実績多数。中小では信頼度高い。 |

セントラルは、中小消費者金融の中でも即日対応力に優れています。金利は大手と同等の水準で、Web完結申込や電話対応もスムーズ。地域密着型ながら信頼性の高い業者です。

評価項目 | 配点 | 内容 |

|---|---|---|

審査の柔軟性 | 27/35 | 比較的柔軟な審査で、専業主婦・パートも対象。 |

利用条件の緩さ | 19/25 | 勤務形態に柔軟。来店不要で手続きできる点は便利。 |

即日融資対応 | 13/15 | 最短即日融資可能。手続きもシンプル。 |

金利・総返済コスト | 7/15 | 7.30%~18.0%の金利で標準的。 |

安心感・サポート | 9/10 | 創業50年以上の老舗で信頼性高い。口コミ評価も安定。 |

フクホーは、創業50年以上の歴史を持つ老舗の消費者金融で、長年の実績と信頼があります。審査は比較的柔軟な対応です。

最短即日融資も可能で、郵送不要のWeb手続きが便利です。

調査概要 | カードローン利用者の満足度調査 |

|---|---|

調査方法 | インターネットリサーチ |

調査時期 | 2024年12月〜現在 |

調査対象 | 日本に居住している18歳以上の男女 |

有効回答数 | 200件以上 |

調査機関 |

最終更新:2025年12月24日

・一般社団法人全国銀行協会「本人開示の手続き」(最終アクセス:2025年12月1日)

・株式会社日本信用情報機構 (最終アクセス:2025年12月1日)

・割賦販売法・貸金業法指定信用情報機関 (最終アクセス:2025年12月1日)

・東京情報大学大学院 伊藤幸郎 堂下浩「総量規制の導入経緯と問題点」(最終アクセス:2025年12月1日)

・日本信用情報機構「信用情報に関する統計」(最終アクセス:2025年12月1日)

・金融庁「AIディスカッションペーパー (第1.0版)~金融分野におけるAIの健全な利活用の促進に向けた初期的な論点整理~」(最終アクセス:2025年12月1日)

・CIC 公式サイト(最終アクセス:2025年12月11日)

・JICC 公式サイト(最終アクセス:2025年12月1日)

・全国銀行協会 公式サイト(最終アクセス:2025年12月1日)

・全国青年司法書士協議会 改正貸金業法完全施行に関する Q&A(最終アクセス:2025年12月1日)

・日本貸金業協会 1 お借入れは年収の3分の1までです(最終アクセス:2025年12月1日)

Q. 審査が甘い・緩いカードローンはありますか?

審査が甘い・緩いカードローンは存在しません。 貸金業法により、貸金業者は必ず申込者の返済能力を審査しなければならず、「審査なし」や「審査が甘い」といった表現は法律で禁止されています。 消費者金融のカードローンは即日融資に対応していることが多いですが、これは審査スピードが速いためであり、審査内容が緩いわけではありません。 また、「審査なし」や「審査が甘い」と宣伝する業者は違法業者の可能性が高く、法外な金利や厳しい取り立てを受けるリスクがあるため注意が必要です。

Q. カードローンの審査に通りやすくするポイントは何ですか?

カードローンの審査に通りやすくするには、返済能力があることを示すのが大切です。 例えば、希望額が高すぎると審査に通りにくくなってしまうため、希望する借入額は総量規制(年収の3分の1)以内に設定しましょう。 また、借入が多いと「返済が難しい」と判断されやすくなるため、他社からの借入件数・借入額を減らすこともポイントです。 さらに、同時に複数のカードローンに申し込まないことも大切。短期間に複数の申込みをすると「資金繰りに困っている」と見なされ、審査に不利になる可能性があります。

Q. 消費者金融は銀行カードローンより審査が甘いと言えますか?

消費者金融の審査が銀行カードローンより甘いとは言うことはできません。 どちらも独自の審査基準を設けており、貸金業法や銀行法に基づいて申込者の返済能力を判断しています。 ただし、消費者金融は審査スピードが速いため、「審査が甘い」と誤解されることがあります。 銀行カードローンは審査に時間がかかる傾向があり、即日融資には対応していません。 それぞれの特徴を理解したうえで、借入れのスピードや条件を考慮し、自分に合ったものを選ぶことが大切です。

Q. カードローンの審査基準を教えてください。

カードローンの審査基準は公表されていません。 しかし、どの金融機関でも申込者の返済能力を重視して審査を行います。 一般的には、年収、他社からの借入状況、信用情報などをチェックしたうえで、安定した収入があるか、過去の返済履歴に問題がないかが判断されていると考えられています。 また、希望する借入額が総量規制(年収の3分の1以内)に収まっているかも重要なポイントです。 審査に通るためには借入額を適切に設定し、信用情報を健全に保つことが大切です。

Q. セブン銀行でカードローンの審査が通らない理由は何ですか?

審査に通らない理由に関する具体的な理由は開示されることはありません。しかし、考えられる理由として返済能力の有無や信用情報に関する問題、申込条件を満たしていないことなどが挙げられます。

Q. 専業主婦カードのローン審査は甘いですか?

実際に専業主婦でも利用できるカードローンは存在しますが、必ずしも甘いとは言えず、法律に基づいた厳正な審査が行われます。

Q. 審査のないカードローンはありますか?

審査なしで利用できるカードローンは存在しません。

「無職でもお金を借りる方法が知りたい」と悩んでいる方向けに無職・ニートの方がお金を借りる方法についてまとめました。また状況別に無職の方がお金を借りる方法も紹介しています。

2025.12.08

状況別に、お金がない時の対処法を解説しています。また、お金がない時におすすめの最短即日融資可能なカードローンを紹介しています。

2025.12.05

お金を使いすぎてしまう人に、共通する特徴を行動や心理的な面から解説しています。また、お金を使いすぎないための具体的な対策も紹介しています。

2025.07.03

家賃が払えなくなってしまうとどうなるのかについて解説しています。また、家賃が払えない時の対処法や公的制度、最短融資可能なカードローンを紹介しています。

2025.06.24

今すぐお金が必要なときに、おすすめの解決策を状況別にまとめました。また審査なし・借りる以外・NG行動なども紹介しています。

2025.06.02

今すぐお金が必要な際におすすめの、最短即日でお金を借りる方法を紹介しています。また、審査なしでお金を借りる方法や、状況別・目的別にお金を借りる方法も紹介しています。

2025.05.29

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の視点から疑問点に回答していただきましたので、気になる方はぜひ最後まで読んでみてください。

2025.06.25

ココモーラの監修者をしてくださっている金子さんへカードローンに関するインタビューを実施しました。専門家ならではの視点で疑問点に回答してくださったので、ぜひ参考にしてください。

2025.06.25

現役FPである水野さんへカードローンに関するインタビューを実施しました。専門家ならではの視点で疑問点に回答してくださったので、ぜひ参考にしてください。

2025.06.24

銀行系カードローンの利用経験がある方を対象に、審査に通過した際の年収、審査の所要時間、在籍確認の有無などについてアンケート調査を実施しました。

2025.06.25

消費者金融系カードローンの利用経験がある方を対象に、利用したことのあるカードローンや審査に通過した際の年収などについてアンケート調査を実施しました。

2025.06.25