低金利のカードローンのおすすめ人気ランキング【2025年8月】

カードローンを賢く利用するなら、できるだけ低金利のものを選ぶのがおすすめです。借入期間が長くなるほど利息も増えていくため、少しでもお得に利用したい方にとっては低金利かどうかが重要なポイントとなります。 特に高額の借入や長期返済を考えている方にとっては、0.1%の差が数万円以上の違いにつながることもあるため、金利条件はしっかりと比較しておきたい点です。 一般的に、消費者金融と比べて金利が低めの銀行カードローンですが、審査に時間がかかる傾向があるため即日融資には対応していない場合が多いです。また、消費者金融カードローンは初めて利用する際に金利0円の無利息期間を設けているケースが多いため、借入期間によっては消費者金融の方が利息を抑えられることもあります。※最短当日融資に対応している銀行カードローンも存在します。 しかし、カードローンは種類が多く、金利が低いお得なカードローンが分からず迷ってしまう方も多いでしょう。そこで本記事では、上限金利が低いカードローンを比較し、おすすめの低金利カードローンをランキング形式でご紹介。さらに低金利カードローンを選ぶ際のポイントや、高金利のローンから借り換えるメリットについても解説しているので、ぜひ参考にしてみてください。

85.3

キャンペーン

新規契約&借入で現金最大36,500円プレゼント!

金利優遇あり!申し込みから返済までスマホで完結

申し込みから借入・返済まで、スマホ上でいつでも行えるカードローンです。

条件を達成すると年利は最大年0.6%※2引き下げられ、借入額によっては他のカードローンよりもかなりお得になるケースがあります。

また、原則として自宅への郵便物はなく、周囲に借入がバレるリスクをおさえられる点も魅力です。

4.0

20代・女性(会社員)

さらに表示

78.5

福岡銀行ユーザー必見!最短即日で借入可能

貸付限度額は最大1,000万と業界トップクラスながら、新規口座を開設せずとも利用できる点が魅力です。

ただ、福岡銀行の口座を持っている場合は、最短即日での借入や口座振替に対応しているといったメリットが得られます。

また、10万円以下の借入であれば月々の返済は2,000円から可能なので、負担にならない範囲で返済していくことが可能です。

注釈についての記載

80.8

無利息期間は60日間!アルバイトや主婦も申し込める

アルバイトや派遣社員の方も申し込みでき、10万円以下の借入なら月々2,000円から返済可能なカードローンです。

最短即日での融資に対応しているうえ、契約から60日間は無利息で借入できます。

また、静岡銀行の口座がない場合は、初回の借入のみ他行の口座への振り込みも可能です。

注釈についての記載

75.0

最大1,000万円借り入れ可能!返済は月2,000円からOK

最大1,000万円借りられるカードローンで、返済は月々2,000円から行えるため、返済の負担を軽減しながら利用できます。

お住まい(帰省先)・勤務先が北海道内にある方のみ利用可能ですが、北洋銀行の口座をもっていないくても申し込めるうえ、北洋銀行ATM・主要コンビニATMの手数料は無料です。

注釈についての記載

72.5

30日間の無利息期間あり!返済日を自由に設定できる

愛媛銀行の口座がなくても申し込める銀行カードローンです。

WEB契約・電話申込なら30日間無利息で利用できるうえ、契約時に即日振込が可能なので、すぐにお金を用意したいという人にも向いています。

また、返済日は自身の都合に合わせ、1ヶ月の内の好きな日付を設定できるのも魅力です。

注釈についての記載

75.0

キャンペーン

はじめての契約&条件達成で最大2,000ポイントプレゼント

低金利銀行カードローン!提携ATMを手数料0円で利用可能

低金利が特徴の銀行カードローンで、専用カードを使用すれば提携ATMが手数料0円で利用できます。

申し込みから借入まではネットで完結でき、最短翌日に融資を受けることが可能です。

また、条件達成でVポイントが最大2,000ポイントプレゼントされるため、契約時は該当プログラムにエントリーすることをおすすめします。

注釈についての記載

書類の郵送も不要!web完結で、借りた後も自分のペースにあった返済ができる!

注釈についての記載

審査結果によって、別途書類が必要になる場合もあります。外国籍の方は上記に加え、在留カードまたは特別永住者証明書のいずれかが必要です。

最大2ヶ月金利が半額!スマホから簡単に借入・返済OK

最低金利3%台!申し込みはアプリで完結

最低金利が3%台と低く、審査結果によっては利息を抑えてお得に利用することが可能です。

申し込みは24時間いつでもアプリのみで完結でき、借り入れや返済もアプリ上でスムーズに行えるのがうれしいポイント。カードレスのため、周囲の人に利用がばれたくない方にもおすすめです。

注釈についての記載

本商品のご契約までに、別途、SBJ銀行の円普通預金口座・SBJダイレクトのご契約が必要となります。受付完了メールの発送より30日間でご契約が成立しない場合、申込みが取り下げられます。

スマホで最短翌日融資!死亡・高度障害時はローン残高が0円に

最短翌日とスピーディーに融資を受けることが可能なカードローンです。カード発行はなくスマホ上で申し込みから返済まで完結可能なため、周囲の人にバレたくない方にも適しているでしょう。

さらに、保険付のローンを選んだ場合は死亡・高度障害時は残高が免除。保険料はUI銀行が負担するためかかりません。

アプリやコンビニから低金利で借入OK!自動融資サービスで返済遅延なし

4.5~12.0%の低金利が魅力!ATMで簡単に借入が可能

口座開設は不要!ATM手数料も無料でコストがかかりにくい

月々の返済は2,000円から!WEBで契約でき、残高はアプリで確認できる

来店不要で契約可能!自動融資機能対応で万が一も安心

中国銀行のキャッシュカードをお持ちなら24時間WEBで申し込み可能。手続きはすべてWEB上で完結し、来店不要で借入ができます。

安定した収入があれば主婦・アルバイトの方も申し込みが可能。幅広い方が利用できるカードローンです。

カードローンを比較

| カード |  福岡銀行カードローン(FFGカードローン) 注釈について 引用元: |  静岡銀行カードローン「セレカ」 注釈について 引用元: |  北洋銀行カードローン「スーパーアルカ」 注釈について 引用元: |  ひめぎんクイックカードローン 注釈について 引用元: | |

|---|---|---|---|---|---|

| 無利息期間 | なし | なし | 60日間 | なし | 30日間 |

| 金利 | 年2.49%~14.79% 利用限度額、金利優遇により金利が決定します※1 | 1.9%~14.5% | 1.5%~14.5% | 1.9%~14.7% | 年4.4%~14.6% |

| 融資スピード | - | 最短即日 | 最短即日 | 最短翌営業日 | - |

| 借入限度額 | 10万円〜1,000万円 | 1,000万円 | 1,000万円 | 最大1,000万円 | 最大800万円 |

| リンク |

低金利カードローンの検証ポイント

ココモーラでは、低金利のカードローンを集めて、徹底的に比較検証しました。

低金利カードローンの選び方は?

カードローンを選ぶときに気になるのが金利でしょう。借りたお金には利息がかかるので、金利が低ければ低いほど返済の負担を抑えることができます。

しかし、低金利と書かれているだけで選んでしまうと、思ったより返済額が増えてしまうこともあるので注意が必要です。

ここでは、後悔しないための低金利カードローンの選び方をわかりやすくご紹介します。

上限金利

カードローンの金利には「下限金利」と「上限金利」が設定されていて、実際に適用される金利は審査結果や借入額によって決まります。

特に、初めて申し込む人や借入額が少ない人は、上限金利が適用されるケースが多いです。

例えば「金利1.8%〜14.5%」と書かれているカードローンがあった場合、ほとんどの人が14.5%で借りることになると考えておいたほうが無難です。そのため、金利を比較するときは下限金利よりも上限金利の数値に注目して選ぶのがおすすめです。

平成18年に貸金業法の改正が行われ、出資法の上限金利が引き下げられました。

出資法の上限金利(29.2%)を引き下げ、利息制限法の水準(借入金額に応じて 15%~20%)を上限金利とすることで、利用者の金利負担を軽減する。

引用元:金融庁「貸金業法改正等の概要」

現在は利息制限法によって上限は15%〜20%と決まっています。金利が年20%超えている場合は利息制限法&出資法違反のため闇金の可能性が高いです。

返済計画を立てるときも、上限金利でシミュレーションすると安心だぞ!

融資スピード

金利がいくら低くても、急な出費に間に合わなければ意味がありません。特に銀行カードローンは、審査や手続きに時間がかかることが多く、即日融資が難しいこともあります。※

急ぎでお金が必要なときは、「最短即日融資」に対応しているかどうかをチェックしましょう。

口座を持っている銀行であれば、融資までが早くなるケースもあります。

また、インターネットバンキングの機能が充実していれば、24時間いつでも申し込みや借入が可能な場合もあるため、スピードと利便性のバランスも確認しておくと安心です。

注釈

注釈

※最短当日融資に対応している銀行カードローンも存在します。

利用限度額

カードローンの利用限度額は金融機関によって幅があります。限度額が大きければ、いざというときに必要な資金を確保しやすいのがメリットです。

一方で、限度額が高いほど審査基準も厳しくなる傾向があるため、実際に必要な金額に見合ったカードローンを選ぶことが重要です。

例えば、少額だけ借りたいのに高限度額のカードローンを選んでしまうと、審査が通らなかったり、無駄に不安を感じたりすることもあります。

自分の借入目的や返済計画にあった限度額を基準に、候補を絞ってみましょう。

申込みをする前に、どれだけの借入が必要なのかしっかり計画を立てておくことが大切じゃ!

借入・返済のしやすさ

カードローンは契約後の使いやすさも重要です。借入や返済がスムーズに行えるかどうかで、ストレスの少ない利用が可能になります。

例えば、提携ATMの設置数が多いカードローンであれば、外出先でも気軽に利用できて便利です。

また、ネットバンキングやスマホアプリが使いやすいかも見ておきたいポイントです。

手続きのしやすさはもちろん、返済スケジュールの確認や変更などがアプリで完結できると、より安心して使えるでしょう。

自分の生活スタイルに合った使いやすさを意識して選ぼう!

電話連絡の有無

家族や職場にカードローンの利用を知られたくない人は、在籍確認の方法や郵送物の有無も選ぶうえでの大切なポイントになります。

電話での在籍確認を避けたい場合は、書類の提出だけで確認できる銀行を選ぶと良いでしょう。

また、契約書やカードの郵送を省略できるWEB完結に対応しているカードローンも増えてきています。

郵送物なしで契約ができれば、家族にバレるリスクも減り、安心して利用することができます。

キャンペーンの有無

カードローンには、初回限定で「利息キャッシュバック」や「ポイント還元」など、さまざまなキャンペーンが用意されていることがあります。

これらのキャンペーンをうまく活用すれば、実質的な金利負担を軽減できるチャンスにもなります。

ただし、キャンペーンだけで選んでしまうと、思わぬ条件があったり、長期的にはかえって高くつく場合もあるので要注意です。

キャンペーンの内容や期間、適用条件などをしっかり確認し、自分にとって本当にメリットがあるかを見極めましょう。

カードローンの上限金利ランキング

そのカードローンが低金利かどうかは上限金利を比較することで分かります。低金利のカードローンのうち、上限金利が低い10社を低い順に並べてみました。

カードローン名 | 上限金利(実質年率) |

|---|---|

JCB CARDLOAN FAITH | 年12.5% |

りそな銀行カードローン | 年13.5% |

イオン銀行カードローン | 年13.8% |

ソニー銀行カードローン | 年13.8% |

みずほ銀行カードローン | 年14.0% |

楽天銀行スーパーローン | 年14.5% |

みんなの銀行ローン | 年14.5% |

三井住友銀行カードローン | 年14.5% |

福岡銀行カードローン | 年14.5% |

静岡銀行カードローン「セレカ」 | 年14.5% |

紹介した低金利カードローンのうち、最も上限金利が低かったのは「JCB CARDLOAN FAITH」の年12.5%でした。

JCB CARDLOAN FAITHはJCBが提供する信販系のカードローンで、低金利以外に口座開設の必要がない点でもメリットがあります。

JCB CARDLOAN FAITH以降は、りそな銀行カードローン、イオン銀行カードローン、ソニー銀行カードローンが続きます。上限金利が年14.0%未満のカードローンは比較的低金利といえるでしょう。

関連記事

注釈

注釈

JCB CARDLOAN FAITH|JCB CARD LOAN FAITH(カードローン専用カード)

銀行カードローンはなぜ低金利なの?審査と金利の関係を解説

「低金利」という言葉を聞くと、「審査が厳しいの?」「何か裏があるのでは?」と不安に感じる方もいるかもしれません。

しかし、低金利カードローンが提供される背景には、金融機関の戦略や仕組みに基づいたちゃんとした理由があります。

銀行カードローンの金利が低く設定できる仕組みは、主に以下の2点です。

銀行カードローンが低金利な理由

銀行カードローンは貸し倒れのリスクが低いから

自社の顧客を優遇し関係を築く目的があるから

銀行カードローンは貸し倒れのリスクが低い

銀行が提供するカードローンは、一般的に消費者金融よりも低金利です。

その理由は、銀行が持つ社会的信頼性と貸し倒れリスクの低さにあります。

銀行は預金や融資の業務を通じて消費者金融などよりも利用者の返済能力を正確に審査できるのじゃ!

しっかりと審査を行うことで、返済不能になる「貸し倒れ」のリスクを抑え、その分低金利で融資を提供できるのです。

銀カードローンは即日融資が難しいケースが多いですが、長期的に見ると返済しやすい金利になっているので、金利で損をしたくない方の有力な選択肢になるでしょう。

自社の顧客を優遇し関係を築く目的も

また、自社の銀行口座を持っている顧客を優遇するカードローンも多いです。

給与振込口座や住宅ローン利用者に対しては、さらに金利を引き下げるサービスを提供することもあるので、チェックしてみましょう。

顧客との長期的な取引関係を重視し、安定した収益源を確保するための戦略として、低金利での貸付を行っているという仕組みを理解しておきましょう。

普段使っている銀行からであれば、スピーディーに低金利で借りられる場合があるのは、こういった銀行側の戦略も関係しています。

低金利のカードローンを選ぶメリットは?

金利が低いほど返済時にかかる利息も少なくなり、無理なくお金を借りることができます。ここでは、低金利カードローンを選ぶことで得られる主なメリットをご紹介します。

支払う利息が少なくて済む

低金利のカードローンを選ぶ最大のメリットは、支払う利息を大幅に減らせることです。

カードローンの利息は「借入金額 × 金利 × 借入日数」で計算されるため、同じ金額を借りても金利が1%違うだけで、長期的には数千円から数万円単位の差が生まれることもあります。

例えば、30万円を1年間借りた場合、単純計算をすると金利18%なら約54,000円の利息が発生しますが、金利14%なら約42,000円で済み、その差は12,000円にもなります。

この差額があれば、食費の足しにしたり、貯金に回したりと日常の家計に余裕が生まれるでしょう。

さらに、金利が低いと毎月の返済額に占める利息の割合も小さくなるため、同じ返済額でも元金が効率よく減っていきます。

結果として、返済期間の短縮や、完済時の総支払額の削減につながると言えるでしょう。

借入をできるだけ効率的に返したい方や長期的に利用する可能性がある方にとっては、低金利カードローンを選ぶことが大きなメリットになります。

ちょっとしたゆとりが生まれるのは、低金利ならではの魅力じゃな!

返済期間が短くなる可能性がある

低金利のカードローンを選ぶと、同じ返済額でも元金の減りが早く、結果として返済期間を短縮できる可能性があります。

金利が高い場合、毎月の返済額のうち大部分が利息にあてられ、元金がなかなか減らないことがありますが、金利が低いと利息の割合が小さくなるため、その分元金の返済が進む仕組みです。

例えば、100万円を借りて毎月3万円ずつ返済するケースを考えてみましょう。

金利15%なら完済まで約3年8ヶ月かかるのに対し、金利3%なら約2年11ヶ月で完済できる試算になります。

つまり、金利がわずか数%違うだけでも、約9ヶ月も早く返済が終わることがあるのです。

返済期間が短くなるということは、総支払額の減少だけでなく、精神的な負担の軽減にもつながるでしょう。

借金が長く続く不安を感じずに済み、「いつ完済できるのか」という見通しも立てやすくなるぞ!

毎月の返済負担が軽くなる

低金利のカードローンを利用すると、同じ返済回数であっても月々の返済額を抑えられるのが大きな魅力です。

金利が低ければ利息分の負担が軽くなり、その分、毎月の支払額にゆとりが生まれます。

例えば、50万円を5年間で返済する場合を考えてみましょう。

金利18%では月々およそ13,000円前後の返済が必要ですが、金利10%なら約11,000円程度まで抑えられるケースもあります。

わずか2,000円の差でも、1年間で約24,000円、5年間では12万円近い差になり、家計に与える影響は決して小さくありません。

年間数万円の差額があれば、生活費の不足を補ったり貯蓄やレジャーに回したりと、日常のやりくりにも余裕が生まれるでしょう。

毎月の生活費に不安がある人こそ、低金利カードローンを選んで負担を軽減するのがおすすめじゃ!

低金利のカードローンでできるだけお得に借り入れする方法はある?

低金利のカードローンは、借入時の利息を抑えられるという大きな魅力があります。

しかし、工夫すればより得に使うことも可能です。ここでは、低金利カードローンをより賢く、よりお得に活用する方法をご紹介します。

キャンペーンを利用する

カードローン会社では、契約から○日間は無利息、または利息キャッシュバックがあるなど、期間限定のキャンペーンを行っていることがあります。

これらを活用することで、最初の数ヶ月間の利息がゼロになり、その分返済の負担を軽くできます。

申し込む前には、各社の公式サイトで最新のキャンペーン情報をチェックしてみましょう。期間限定のチャンスを見逃さないことが、低金利をさらにお得に使うポイントです。

キャンペーンを利用する際は、適用条件もしっかりチェックしておこう!

借り換えローンやおまとめローンを活用する

すでに別のローンで借り入れをしている場合は、低金利のカードローンに借り換えることで利息の負担を減らせる可能性があります。

特に、金利が15〜18%と高めのローンを利用している人は、見直しのチャンスです。

また、複数のローンを抱えている人は「おまとめローン」を使うことで、一本化+金利の引き下げが狙えます。

返済管理がしやすくなるうえに、総返済額を減らすこともできるため、見逃せない方法のひとつです。

関連記事

繰り上げ返済で支払う利息を減らす

カードローンでは、毎月の決まった返済以外に繰り上げ返済ができることがあります。これは、余裕があるときに少し多めに返済することで、元本を早く減らす方法です。

元本が減れば、その後にかかる利息も少なくなるので、結果的に支払う総額を抑えられます。

ボーナスが入ったときや出費が少ない月などは、積極的に繰り上げ返済を検討してみましょう。

毎月の返済に加えて数千円でも繰り上げることで、年間を通して支払う利息を大幅にカットできる可能性があります。

小さな積み重ねが、後々の返済計画に大きく影響することもあるぞ!

住宅ローンとのセットを検討してみる

銀行によっては、住宅ローンをすでに契約している人に対して、カードローンの金利を優遇するケースがあります。

これは、同じ金融機関との取引実績があることで信頼性が高まるためです。

もし、住宅ローンを組んでいる銀行にカードローンのサービスがあれば、一度問い合わせてみましょう。

長期的な付き合いのある銀行であれば柔軟な対応をしてもらえる可能性もあるため、選択肢として検討してみる価値は十分にあります。

意外と見落としがちなポイントだが、大きな金利差につながることもあるぞ。

参考:住宅ローン残債のある物件を売買する際の手続き| 空き家・訳あり物件どこよりも高く売るなら「Rehome買取UP大阪」

低金利のカードローンを利用する際の注意点

低金利のカードローンは、利息を抑えて借りられるという魅力がありますが、実際に利用する際にはいくつか注意しておきたいポイントがあります。

ここでは、低金利カードローンを選ぶ際に知っておきたい注意点をご紹介しましょう。

審査が厳しい傾向にある

まず大前提として、低金利のカードローンほど審査が厳しい傾向にあります。

金利が低いということは、それだけ金融機関の利益も少なくなるということ。だからこそ、貸し倒れリスクを抑えるために、返済能力が高いと判断できる人だけを対象に融資を行うことが多いのです。

そのため、過去に延滞があったり、すでに他社での借入が多かったりする場合は、審査に通りにくい可能性があります。

低金利を狙って申し込んでも、結果的に審査に落ちてしまっては意味がありません。

よって、自分の信用情報や収入状況を事前に確認しておくことが大切です。

利用までに時間がかかる場合がある

低金利のカードローンは、審査が丁寧に行われる分、申し込みから融資までに時間がかかることがあります。

特に銀行カードローンなどは、即日融資に対応していないケースも多く、「今日中にお金が必要」というような急ぎのニーズには対応できない可能性があります。

急な出費に備えて申し込むのであれば、事前にどれくらいで借入ができるのかを確認しておくと安心です。

スピード重視で選ぶ場合は、別の手段を検討するのも手だぞ!

在籍確認がしっかり行われる

低金利のカードローンでは、職場への在籍確認の電話連絡が行われるケースがほとんどです。

これは、申告された勤務先に本当に勤めているかを確認するためのもので、返済能力をチェックする審査の一環でもあります。

ただ、職場への電話連絡があることで、同僚や上司にローンの利用が知られてしまうのではないかと心配する人も少なくありません。

実際には「個人名での電話」や「ローンに関する内容を伏せての連絡」が多いですが、不安な場合は事前に対応方法を相談してみましょう。

安心してローンを借りるための返済計画を立てよう!

低金利のカードローンは、利息の負担を抑えられる大きなメリットがありますが、無理な借入は禁物です。

安心して利用するためには、借りる前の返済計画をしっかりと立てましょう!

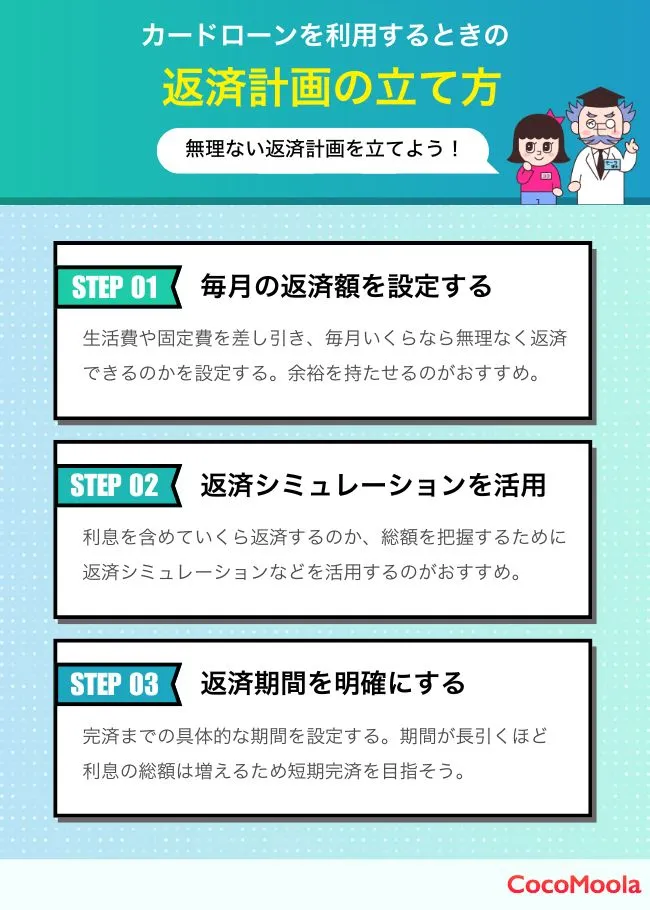

返済計画のポイント

毎月の返済可能額を明確にする

返済シミュレーションを活用する

返済期間を具体的に設定する

毎月の返済可能額を明確にする

まずは、家計簿などを活用して、毎月無理なく返済できる金額を把握しましょう。

食費や家賃、光熱費など、生活に欠かせない出費を差し引いて残る「自由に使えるお金」の中から、いくらなら返済に充てられるかを具体的に計算します。

また、ボーナスなどでそれ以上に返済できる場合は積極的に増額返済を検討することで、利息負担を減らせます。

増額返済とは、毎月の返済額に加えて追加で返済を行うことじゃ。増額返済の種類や手数料はローンによって変わるから、借り入れ前に確認しておくのがおすすめじゃ!

返済シミュレーションを活用する

多くのカードローン会社は、公式サイトで返済シミュレーションを提供しています。

借入希望額と適用金利、毎月の返済額を入力するだけで、完済までの期間や総支払額を計算してくれる便利なツールなのでぜひ活用しましょう。

利息の支払いに追われそうで怖い…。という漠然とした不安を解消し、現実的な判断ができます。

返済計画を立てるのに便利な返済シミュレーションを利用して返済総額を計算してみましょう。支払い回数やボーナス払いの設定などもできるので、どの会社のローンを利用するか比較する際に活用できます!

返済期間を具体的に設定する

いつまでに完済するのか、具体的な期間を設定しましょう。

期間が長引くほど利息の総額は増えるため、できるだけ短期間での完済を目指すのが理想的です。

これらのポイントを踏まえて計画を立てることで、「借りたはいいけど、返済が苦しい…」という事態を避けられます。

低金利のカードローンを利用している方の体験談

ココモーラ編集部では、楽天銀行スーパーローンで借入をしている方にインタビューを実施し、借入額や当時の状況について伺いました。

楽天銀行スーパーローンは銀行カードローンであり、比較的金利が低い商品なので、なるべく安くお金を借りたいと考えている方は是非参考にしてください。

hitohito40さん 20代後半/男性

借入中のカードローン:楽天銀行スーパーローン

カードローンを利用している時期:2023年6月~現在

借入金の使い道:趣味に関するものの購入

申し込み当時の状況

楽天銀行スーパーローンに申し込んだ際の職業や年収についてお答えいただきました。

年齢 | 26歳 |

|---|---|

職業 | 会社員 |

年収 | 280万円 |

申込時の借入希望額 | 10万円 |

実際の借入限度額 | 50万円 |

他社からの借入額(総額) | 5万円 |

hitohito40さんは、申込時は10万円を希望限度額にしていましたが、実際には50万円の借入が認められました。

楽天銀行は貸金業者ではないため総量規制が適用されないとはいえ、申請した額より高額の借り入れが認められるケースもあるということがわかります。

基本的に、借入限度額が高くなるほど適用される金利は低くなります。返済能力に自信がある方は、借入限度額を高めに申請するのがおすすめです。

楽天銀行スーパーローンを選んだ理由

楽天銀行カードローンを選んだ理由について、お答えいただきました。

楽天経済圏に属していたのが最大の理由です。借入を始める段階で、楽天のアカウントはもちろん、楽天銀行と楽天証券に口座があり、楽天モバイルも契約中でした。

楽天ポイントの恩恵を受けられることと楽天銀行からの申込みのしやすさから、楽天スーパーローンを選びました。

特に、楽天銀行のアプリから楽天スーパーローンの広告が何度も表示されていて、自分の中で「カードローン=楽天スーパーローン」という認識に既になっていたのも大きな理由です。

hitohito40さんは申し込みの段階で楽天グループが提供するサービスを多数利用しており、その流れで楽天銀行カードローンを契約したそうです。

楽天銀行スーパーローンは入会時や利用ごとに楽天ポイントが貯まっていきます。今自分が利用しているサービスと関連するカードローンであれば特典などを受けられることもありその分お得です。

カードローンを選ぶ際は、自分が今口座を持っている銀行がカードローンを提供しているかを調べておきましょう。

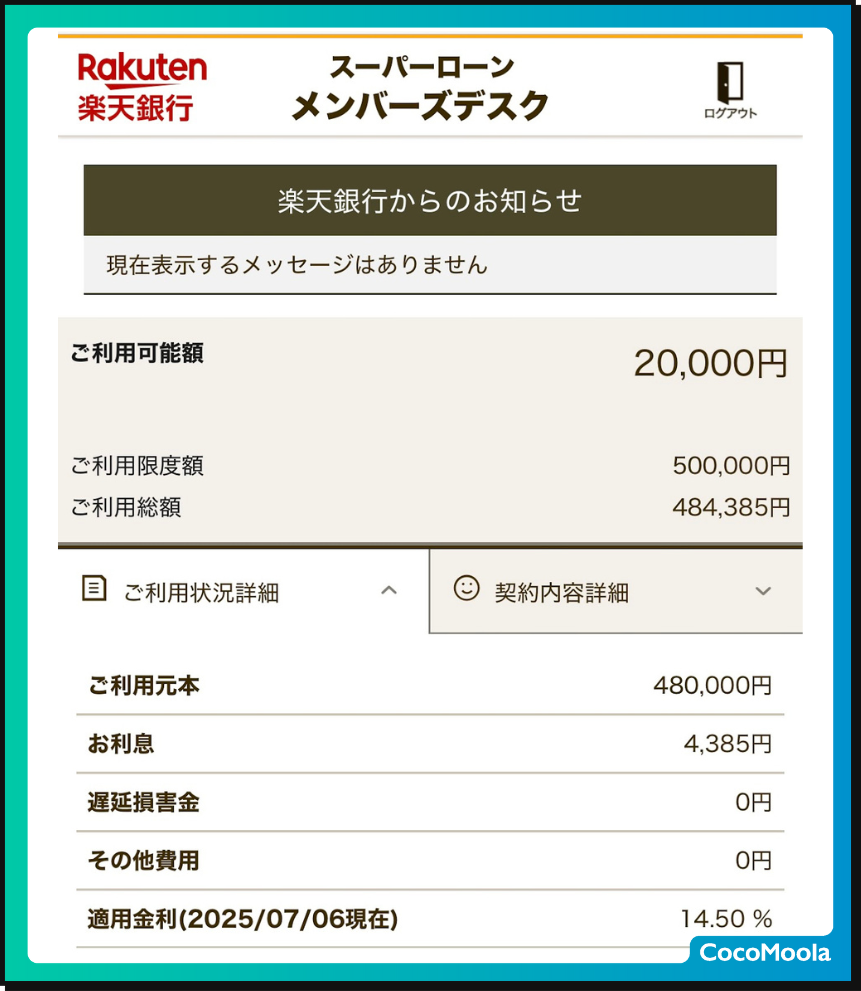

楽天銀行スーパーローンの金利について

楽天銀行スーパーローンは年利1.9%〜14.5%と、比較的低金利なカードローンであるといえます。hitohito40さんに、実際に適用されている利率と、利用してみての感想をお聞きしました。

現在の利率:14.5%

金利については、非常に助かっています。他社と比較検討した際に金利の低さから、限度額いっぱいにまで借りるならば、楽天スーパーローンと決めていました。

実際に現在ほぼ限度額ギリギリまで借りていますが、他社と比べて利息が増える速さが少ないので、思い切って借りていたとしても、急速に増えないという安心感があります。

また、毎月の最低返済額も1万円なので、焦らず自分のペースで返すことができています。

現在、hitohito40さんは50万円の借入限度額のうち約48万円を借り入れています。消費者金融では金利は18%を超えることも珍しくないので、他社と比べても金利は低いと感じることが多いそうです。

返済が長期化するほど利息はかさみ、負担はどんどん増えていきます。自身の返済能力を鑑みて返済が長引きそうだと感じた方は、少しでも金利を抑えるために徹底的に金利を比較しましょう。

よほど高額の借り入れをする方でなければ、カードローンは最高金利が適用されます。カードローンを選ぶ際は、最低金利ではなく最高金利に注目して比べるのがポイントです。

カードローンの金利が決まる仕組みとは?

カードローンの金利は大きく分けて以下の3つの要素によって決まります。

金利が決まる3つの要素

金融機関の種類

利用限度額

利息制限法

全体の流れとしては、申し込み内容と信用情報をもとに審査が行われ、その審査結果に基づいて利用限度額が決定されます。

さらに、その限度額や金融機関ごとの基準金利、申込者の取引状況などを踏まえ、最終的な金利が設定される仕組みです。

ここからは、それぞれの要素について詳しく見ていきましょう。

銀行系と消費者金融系の違い

カードローンは大きく「銀行系」と「消費者金融系」に分けられ、それぞれ金利や特徴に差があります。

銀行カードローンは上限金利が14~15%前後と低めで、長期的に利用する人や大きな金額を借りたい人に向いています。

一方、消費者金融カードローンは上限18%前後と高めですが、審査スピードが速く、即日融資や初回30日間利息ゼロといったキャンペーンを実施する場合もあります。

よって、短期利用や急ぎの資金調達には消費者金融系、低金利で安定した借入を希望するなら銀行系というように、目的に合わせて選ぶことが大切です。

利用限度額による金利の変動

カードローンの金利は、審査によって決まる「利用限度額」によっても上下します。

一般的には、限度額が小さい場合は金利が高く、限度額が大きくなると金利が低くなる傾向があります。

これは、返済能力が高いと判断された利用者ほど貸し手のリスクが低くなり、その分金利を下げやすくなるためです。

例えば、10万円程度の限度額では18%前後の金利が適用されやすい一方、100万円以上の限度額が設定されれば15%以下になることもあります。

契約後に限度額が増額されると金利が引き下げられる可能性もあるため、長期的な利用を見据えて計画することが重要じゃ!

法律による上限金利と優遇条件

カードローンの金利には、利息制限法という法律による上限が定められています。

日本貸金業協会の公式サイトによると、借入額が10万円未満の場合は年20%、10万~100万円未満の場合は年18%、100万円以上なら年15%が上限です。

これを超える金利は違法となるため、提示された金利がこの範囲内かどうかを確認すればより安心して利用できるでしょう。

さらに、金融機関によっては取引状況に応じた優遇金利を設けている場合もあります。

住宅ローンや定期預金を利用している顧客には数%の引き下げが行われることがあるほか、消費者金融では初回契約限定で30日間無利息といった特典も見られます。

これらの優遇やキャンペーンは期間限定のことも多いので、事前に確認しておくと有利に借入ができそうじゃな!

注釈

注釈

日本貸金業協会|5 お借入れの上限金利は、年15%~20%です

参考文献

・昭和二十九年法律第百号「利息制限法」(平成22年6月18日 施行)

・昭和二十九年法律第百九十五号「出資の受入れ、預り金及び金利等の取締りに関する法律」(令和4年6月17日 施行)

・金融庁「ヤミ金対策法のポイント-違法な金融業者にご注意-」(最終アクセス:2025年5月8日)

・金融庁「貸金業法改正等の概要」(最終アクセス:2025年7月23日)

・JCB CARDLOAN FAITH JCB CARD LOAN FAITH(カードローン専用カード)(最終アクセス:2025年8月16日)

・日本貸金業協会 5 お借入れの上限金利は、年15%~20%です(最終アクセス:2025年8月16日)

よくある質問

Q. 低金利のカードローンを利用するメリットは何ですか?

まず、金利が低いため、支払う利息総額を抑えられ、結果的に返済総額も少なくなるのが最大のメリットです。

同じ金額を借りた場合でも、低金利であれば返済期間を短縮できる可能性があるでしょう。

さらに、利息負担が軽減されることで毎月の返済額を抑えられるため、生活費への影響を最小限にすることも可能です。

計画的に返済を進めながら、無駄な利息を支払わずに済むのが低金利カードローンの大きなメリットです。

Q. 低金利のカードローンを選ぶ前にした方がいいことはありますか?

カードローンは金利が低いほど利息負担が少なくなりますが、実際に借りた場合の毎月の返済額や返済期間を把握することが大切です。

多くの金融機関では、借入金額や適用金利を入力するだけでおおよその返済額や総支払額を試算できる返済シミュレーションを提供しています。

シミュレーションを活用することで、無理のない返済計画を立てやすくなり、借りすぎを防ぐことにもつながります。

シミュレーションは無料で利用できるため、利用前にしっかり試算し、自分に合ったカードローンを選びましょう。

Q. 低金利のカードローンを利用するデメリットはありますか?

まず、審査のハードルが高い点が挙げられます。

低金利のカードローンは金融機関側のリスクが低いため、申込者の信用情報や収入の安定性が厳しくチェックされるのが一般的です。

また、低金利だからといって必ず返済総額が少なくなるとは限らず、返済期間が長くなると支払総額が増える可能性もあります。

さらに、低金利のカードローンは即日融資に対応していない場合が多く、急ぎの資金調達には向かない点も注意が必要です。

カードローンを利用する前には、返済期間や融資スピードをよく考慮しながら選びましょう。

Q. 低金利のカードローンで利息を抑えるコツはありますか?

まず、繰り上げ返済を活用すること利息の負担を大幅に減らせます。余裕のある月に通常の返済額以上を返済することで元本を早く減らし、その分の利息を抑えられます。

また、借り換えやおまとめローンを利用するのも有効な方法です。現在より低金利のローンに切り替えることで、支払う利息の総額を軽減できる可能性があります。

さらに、カードローン会社のキャンペーンを活用するのもおすすめです。一定期間無利息になるキャンペーンを実施している会社もあるため、公式サイトで最新情報をチェックしながら上手に利用しましょう。

Q. 低金利のおすすめカードローンはありますか?

Q. 低金利のカードローンを選ぶ際のポイントは何ですか?

Q. 低金利のカードローンは誰でも借りられますか?

この記事の監修者

育休中、フリーランス女性に向けて「社会制度」や「貯金・投資」に関するお役立ち情報を発信。

マネーコラムの執筆や記事監修も手がける。日経xwoman公式アンバサダー。著書「お金の使い方、貯め方教えて下さい」主婦の友社

ファイナンシャルプランナー

ファイナンシャルプランナー東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。

以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はフィットネス。健康とお金、豊かなライフスタイルを実践・発信しています。

有限会社バード商会

有限会社バード商会福岡の大学を卒業後、大手インフラ業界に就職。主に、ご家庭の光熱費削減や新電力の業務に約4年ほど従事。現在は、父の会社(有限会社バード商会)を継ぎ、独立系のファイナンシャル・プランナーとして活動中。専門分野は、家計改善(光熱費の見直し)と資産形成の分野。

FPの実績は、カードローン相談、光熱費の見直し、企業型確定拠出年金の導入、日本FP協会でアシスタント相談員、執筆などを行っている。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

消費生活ジャーナリスト。1952年生まれ。早稲田大学第一文学部卒業。

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

証券会社にて営業・経営企画部門、社長秘書等を行う。また、投資銀行業務にも携わる。

現在、不動産を含む資産運用と社会保障(特に年金)を主に、FP相談・執筆・講演・を行っている。東洋大学経営学部ファイナンス学科非常勤講師

マイホームの購入を考えていた際、お金の増やし方などに興味を持ったことがきっかけで「ファイナンシャル・プランナー」という資格があることを知る。その後、FP資格を取得し「お金の悩みを抱える人に対して、安心して人生を送ってもらえるようサポートしたい」という想いのもと、2006年に【FP事務所MoneySmith】を設立。お金の本質の理解やライフプラン設計の重要性を伝えるため、セミナーやコラムの執筆、個別相談など、幅広く活動を行っている。趣味は音楽鑑賞やギター演奏で、中でも洋楽ロックがお気に入り。

小樽商科大学卒業後、食品メーカーで営業企画を10年担当。夫の転勤に伴い退社・転居、不妊治療、高齢出産を経て、40歳で双子を出産。教育資金と老後資金の両立に不安を感じ、金融知識の重要性を痛感。メガバンク運用相談部門勤務を経て、独立。吉祥寺に「ライフ&キャリアデザイン」を開設し、教育資金や家計相談、マネーリテラシー教育を実践。