女性向けおすすめクレジットカード21選!年代別に人気カード紹介

更新日: 2026.02.17

国内のクレジットカード所有率はおよそ87%と非常に高く、性別を問わず広く浸透されています。特に、キャッシュレス利用者の60%が前年よりもカード利用を増やしたと回答しており、女性の間でも積極的にカードを活用する動きが見られるようです。

女性がクレジットカードを選ぶ際には、ポイント還元率や年会費といった基本的な要素に加えて、女性向け特典の有無や内容の充実度を確認しましょう。しかしカードによって特徴や使いやすさは異なるため「どの女性向けクレジットカードが自分に合っているかわからない」「女性に人気のクレジットカードを知りたい」と考えている方も多いかもしれません。

そこで本記事では、女性におすすめのクレジットカードの年会費やポイント還元率、付帯保険などを比較し、ランキング形式で紹介。また、20代・30代・40代・50代・60代以上と、年代別のクレジットカードを選ぶポイントやおすすめのクレジットカードも解説しているので、気になる方はぜひ最後までチェックしてください。

この記事の編集者・執筆者

詳細を表示

この記事の監修者

詳細を表示

クレジットカードを比較

| カード |  注釈について ※1: 発行に関して モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 ※2: 還元率は交換商品により異なります。 ※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。 ※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。 ※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。 |  注釈について ※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2: 即時発行ができない場合があります。 ※3: ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4: ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元:

|  注釈について (*1): (*)1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル)

(*)2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net)

(*)3 ETCマークのある全国の高速道路、一般有料道路の通行料金。 (*2): Mastercard® と Visaのみ (*3): 会員専用WEBサービスのID登録と15万円以上のショッピング利用が条件 (*4): Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 引用元:

| ||

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 無料 |

| ポイント 還元率 | 1% 〜10.5% ※2 | 0.5% 〜1% | 0.5% 〜7% | 1% 〜5% | 0.5% 〜1% |

| 審査・発行 期間 | 最短5分

(ナンバーレス)※1 | 最短即日 | 最短10秒※2 | 最短7分 | 最短翌営業日 |

| 国際ブランド | |||||

| リンク |

- 人気

- 最大還元率

キャンペーン

新規入会&利用で最大25,000円相当プレゼント!

推し活応援!抽選で300名に10,000円キャッシュバック

女性向け特典や付帯保険が充実!

最大還元率10.5%※2でポイントも貯まりやすい

メリット

- スターバックスやセブン-イレブンなどの対象店舗でポイント最大21倍

- 最短5分で発行可能※1

- 女性疾病保険に月290円〜加入できる

- 還元率が1.0%〜なので高い

デメリット

- 39歳までしか申し込めない

- 国内旅行保険が付帯されない

5.0

40代

・女性

(主婦)

さらに表示

注釈についての記載

発行に関して

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

還元率は交換商品により異なります。

スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

キャンペーン

入会で最大2,000円相当をプレゼント

即日でカード受け取り可能!

ネットショッピングではポイントが最大30倍

メリット

- 居酒屋や映画館など全国10,000箇所以上で優待あり

- ネットショッピングでポイント最大30倍

- 年会費永年無料

デメリット

- 国内旅行傷害保険が付帯していない

- 一般ランクは家族カードが作れない

5.0

20代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会&条件達成で最大25,600円相当プレゼント

最短たったの10秒で発行!

対象のコンビニや飲食店など身近なお店で高還元率。

(※即時発行できない場合があります。)

メリット

- 最短10秒発行ですぐに利用可能※2

- セブン‐イレブンやローソンなどの対象店舗で利用すると最大7%還元※1

- 利用しやすいVポイントが貯まる

- 学生の場合ポイント還元率最大10%※5

- 学生や主婦など審査に自信がない方も申し込める

デメリット

- 通常の還元率は0.5%と平均的

- クレジットカード番号や有効期限などは全てアプリで管理

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

即時発行ができない場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- 公式サイト

- 本社所在地:東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル(東京本社)

- 三井住友カード会員規約(PDF)

特典

カード利用+条件達成で毎月最大1.5%のPayPayポイントがもらえる

年会費無料で基本還元率1.0%の高還元!

最短2分で審査結果がわかる!年会費無料で初心者も安心

メリット

- PASMO/Suicaへのチャージも高還元

- 年会費永年無料で基本還元率1.0%

- ポイントの有効期限がない

- ポイントはPayPayの支払いに充てられる

- yahooショッピング最大5%還元

- 審査が不安な人におすすめ

デメリット

- ETCカードに年会費550円必要

- 旅行保険やショッピング保険が付帯されない

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

特典

新規入会&条件達成で最大10,000円キャッシュバック!(*3)

ポイントは自動で現金に。

スピードも安心感も備わった1枚。

メリット

- 1pt→1円で自動で現金キャッシュバック

- 最短翌営業日カードを受け取れる

- 年会費無料

- ETC・携帯料金・ネット代の支払いでポイント2倍

- 家族カード無料で家族会員は保険補償対象

デメリット

- オートキャッシュバックは1,000pt以上必要

- ポイント還元率は平均的

5.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

(*)1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル)

(*)2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net)

(*)3 ETCマークのある全国の高速道路、一般有料道路の通行料金。

Mastercard® と Visaのみ

会員専用WEBサービスのID登録と15万円以上のショッピング利用が条件

Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。

- 公式サイト

- 本社所在地:東京都文京区本郷3-33-5

- 会員規約

キャンペーン

新規入会&3回利用で5,000ポイントプレゼント!

楽天市場でいつでも還元率3.0%以上!

楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

- 楽天市場利用で常時ポイント3倍以上

- 流通カードで審査基準が低い

- 楽天ショップ・楽天トラベル等ポイントが使いやすい

- 年会費永年無料

- 海外旅行保険付帯が最大2000万円

デメリット

- 楽天グループ以外の還元率が標準

- ETCカードは年会費550円

- 公共料金支払いの還元率が低い

5.0

30代

・男性

(アルバイト・パート)

さらに表示

注釈についての記載

キャンペーン

新規発行&条件達成で最大67,600円相当プレゼント

5つの支払いモードを1枚に!

対象店舗利用で最大20%のポイント還元※

メリット

- セブン-イレブンやマクドナルドの対象店舗で最大20%還元

- 利用用途が多いVポイントが貯まる

- 最高2000万円保険付帯付き

- 年会費永年無料

- デビットカードは審査なしで利用可能

デメリット

- 国際ブランドがVISAのみ

- 引き落としは三井住友銀行のみ

4.0

30代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

- 公式サイト

- 三井住友銀行本店:東京都千代田区丸の内一丁目1番2号

- 金融庁関東財務局長(登金)第54号

- 三井住友カード株式会社:東京都江東区豊洲二丁目2番31号

- Olive フレキシブルペイ会員規約

キャンペーンに関して:特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。最大75,600円相当ポイントは最上位クレジットカードでのお取引が対象になります。

WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

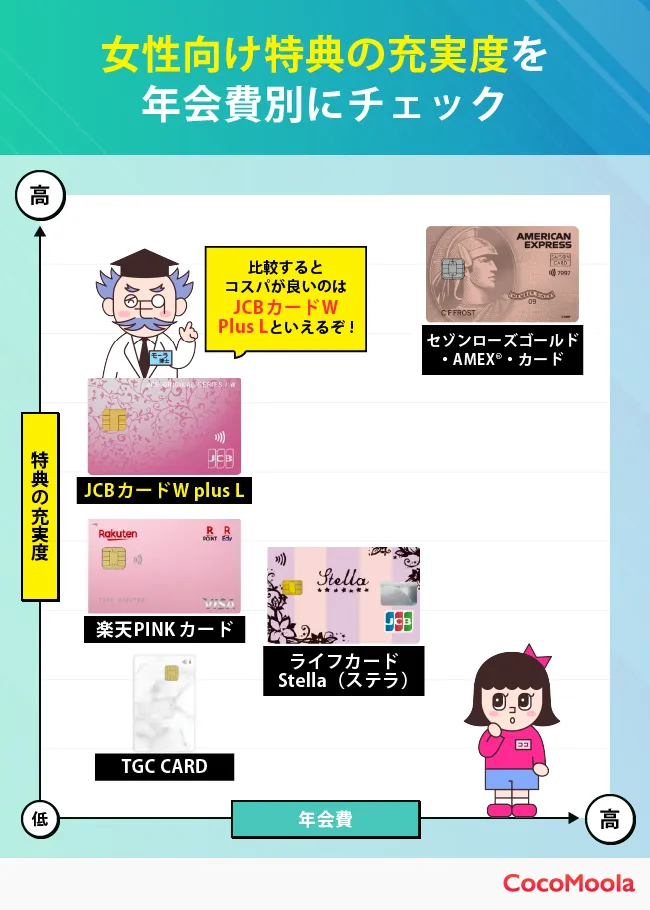

女性におすすめのクレジットカードを多数紹介してきました。ここからは女性がクレジットカードを持つメリットや、20代〜50代の年代別に女性向けクレジットカードの選び方を解説していきます。

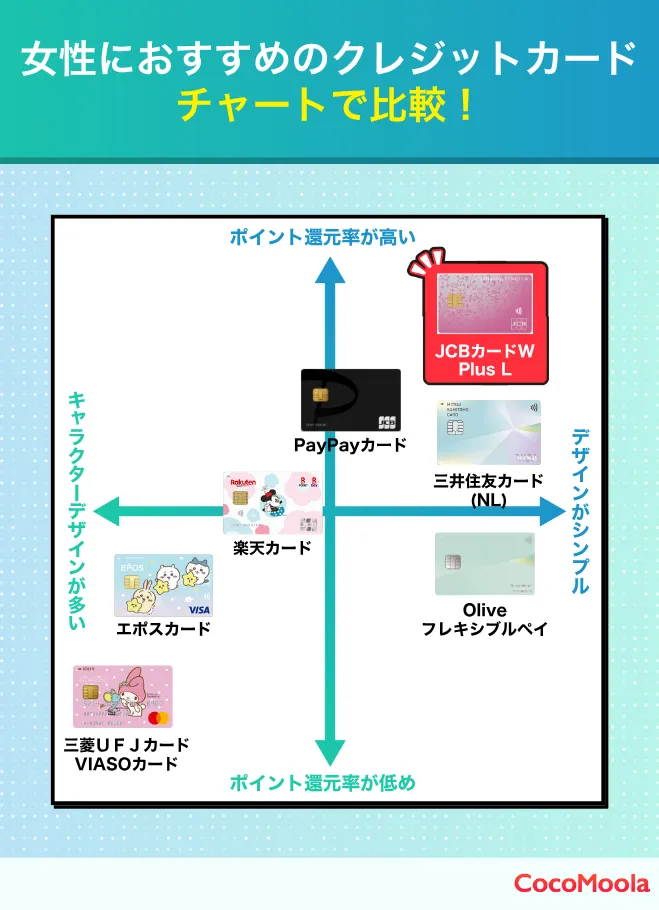

女性向けのクレジットカードを、還元率やデザインの特徴に合わせて比較した下記のチャートもぜひ参考にしてください。

女性におすすめなクレジットカードの検証ポイント

ココモーラでは、女性におすすめなクレジットカードを集めて、徹底的に比較検証しました。

1.年会費

クレジットカードを所持するコストとして「永年無料」「実質無料」「初年度無料」「有料」に分けて、各クレジットカードの検証を行いました。

2.還元率

通常時の還元率はもちろん、光熱費支払い時の還元率にも着目して各クレジットカードの検証を行いました。

3.ポイントの使い道

貯まったポイントの交換先が豊富なものほど高評価とし、各クレジットカードの検証を行いました。

4.女性向け特典

サロンやエステの割引など女性向けの特典が充実したものほど高評価とし、各クレジットカードの検証を行いました。

-すべての検証はココモーラ編集部で行っています-

女性に人気のクレジットカードとは?

.webp)

クレジットカードを利用している女性を対象にしたココモーラの独自アンケート調査では、楽天カードが一番人気であることがわかりました。

ココちゃん

3人に1人以上が楽天カードを選んでいるね!なんでだろう?

楽天カードはポイント還元率が1.0%と、通常のクレジットカードの2倍です。どの店舗でも1.0%還元なのでポイントの貯まりやすさは人気の理由として考えられます。

また、楽天市場では3.0%還元となり、ネットショッピングを楽しむ女性にもぴったり。ポイントは1ポイント1円から利用できるので、端数を無駄にしたくない方にもおすすめです。

女性がメインで使用しているクレジットカードを調査したところ、1位は年会費永年無料かつ、還元率が高い「楽天カード」でした。

そして、2位は「イオンカード」となりました。こちらのカードはイオングループ対象店舗において、お客様感謝デーの際にお買い物代金が5%オフになるなど、食品や日用品といった日常のお買い物が優遇されることが特徴です。3位以降のカードも、それぞれポイントが貯めやすく、使い道が豊富なカードとなっています。

女性向けクレジットカードのおすすめ比較ポイント

女性向けクレジットカードで比較すべき部分を紹介します。年代を問わず、まずはこの比較ポイントをおさえておくのがおすすめです。

利用先のポイント還元率

せっかくクレジットカードを使うなら、よく利用する店舗で還元率が高くなるとうれしいですよね。

同じ店舗でもポイント還元率はクレジットカードごとに異なるので、比較して選ぶのがおすすめ。還元率が上がる店舗も飲食店やネットショッピング、サブスクリプションサービスなど様々です。

また、特約店ではない店舗で使ったときの還元率、基本還元率も違います。一般的に基本還元率は0.5%ですが、楽天カードのように基本還元率が1.0%以上のこともあります。

女性向けサービスの有無

女性向けクレジットカードはコスメやヘアケアでの割引特典、女性向け疾病保険など限定サービスがついていることがあります。

おしゃれに興味がある方や、子宮頚がん・乳がんなどのリスクに備えたい方はそういったサービスがあるかどうかで選ぶのも良いでしょう。

モーラ博士

特に女性向け保険は、別で加入するよりもお得な保険料でサポートを受けられることが多いぞ!

【年代別】女性におすすめなクレジットカードの選び方とは?

ここからは、20代〜50代の年代別におすすめなクレジットカードの選び方を紹介していきます。

- 【20代向け】女性におすすめなクレジットカードの選び方

- 【30代向け】女性におすすめなクレジットカードの選び方

- 【40代〜50代向け】女性におすすめなクレジットカードの選び方

- 【60代以上向け】女性におすすめなクレジットカードの選び方

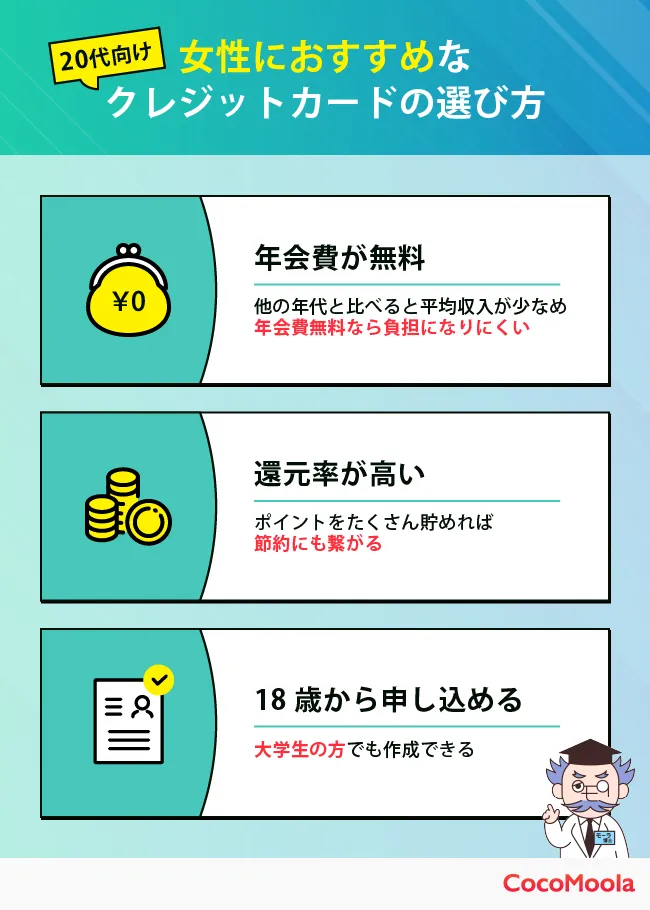

【20代向け】女性におすすめなクレジットカードの選び方

20代の女性は、年会費無料のクレジットカードを選ぶのがおすすめです。

民間給与実態統計調査によると、女性の平均収入は20~24歳で253万円、25~29歳で353万円。生活の余裕を考えると、持っていても負担になりにくい年会費のクレジットカードを選ぶとよいでしょう。中でも永年無料のものが最適です。

また、ポイントをたくさん貯めれば節約にも繋がるので、還元率の高さも大切。基本還元率が1.0%以上あったり、光熱費の支払いでもポイントが貯まるクレジットカードが良いでしょう。

その他、よく利用するスーパーやドラッグストアなどでポイントがアップすると、効率よく貯まります。

モーラ博士

申し込み可能年齢も確認しておくのじゃ。18歳から申し込めるクレジットカードであれば大学生の方でも作成できるぞ!

20代の女性のクレジットカード選びのポイントは「節約」です。大学生のアルバイトや就職して間もない時期は、それほど収入が多くないため年会費が永年無料のカードを選び、カードの維持費を節約しましょう。

また、対象の飲食店やコンビニを利用すると、通常よりポイント還元率がアップするカードであれば効率よくポイントが貯まります。貯まったポイントを使って、おにぎりやサンドイッチに交換するとランチ代を節約できますよ。

20代女性におすすめなクレジットカード3選

JCBカードW plus Lは、年会費が永年無料で、還元率も1.0%と高めなのが魅力です。

さらに、光熱費の支払いでも1.0%還元になるため、生活費の支払いをまとめたい方にも向いています。初めての1枚としても選びやすく、固定費を中心にコツコツポイントを貯めたい20代女性におすすめです。

国際ブランドはVisaで、申し込み可能年齢は18歳〜39歳です。

イオンカードセレクトは、年会費が永年無料で、還元率は0.5%です。

特に、光熱費の支払いで毎月ボーナスポイントが付与される点が特徴で、固定費の支払いをお得にしたい方に向いています。イオン系列を利用する機会が多い方はもちろん、生活費の管理をラクにしたい20代女性にもおすすめです。

国際ブランドはVisa / Mastercard / JCBで、申し込み可能年齢は18歳以上(高校生を除く)です。

学生なら三井住友カード(NL)がおすすめ!

20代女性でも大学生の方であれば、学生特典がある三井住友カード(NL)がおすすめです。三井住友カード(NL)には以下の学生特典が付帯しています。※

- 対象サブスクサービスで最大10%ポイント還元

- 対象の携帯料金支払いで最大2%還元

※: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

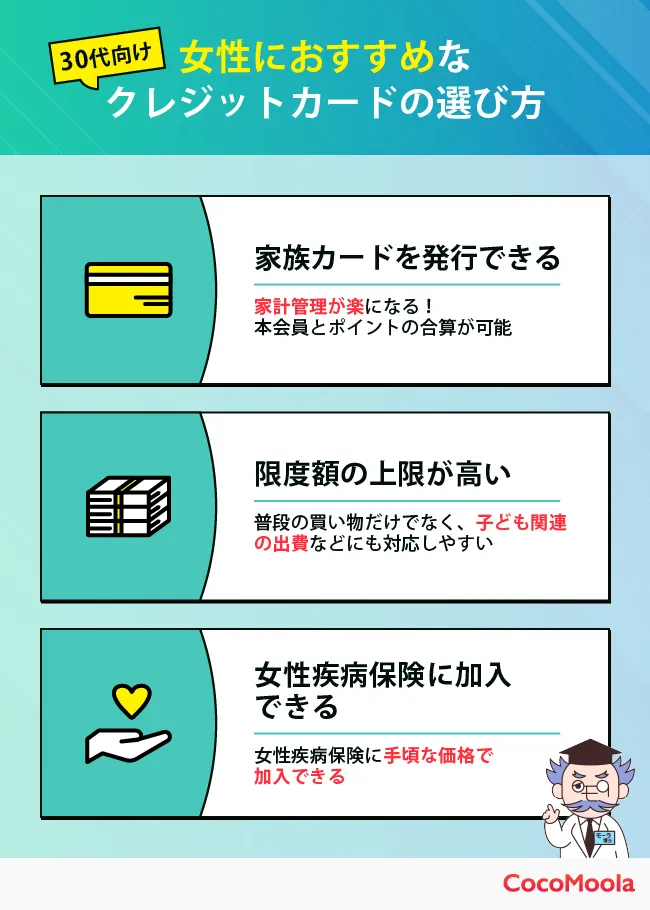

【30代向け】女性におすすめなクレジットカードの選び方

内閣府の男女共同参画局の調査によると、30代から既婚率が急激に増えることが分かっています。

結婚する予定がある、もしくはすでに結婚しているという30代女性が多いのでは?そんな方には、家族カードを発行できるクレジットカードがおすすめです。

家族カードとは、配偶者・子ども・両親など一親等以内に発行できるカードのこと。家族カードの利用明細も一括で管理できるため、家計管理が楽になるというメリットがあります。

家族カードでもポイントを貯めることができるだけでなく、本会員のクレジットカードのポイントと合算することも可能です。

また、限度額の上限が高いかどうかも重要。普段の買い物だけでなく、光熱費・子ども関連の出費など、クレジットカードでの支払いが増えることが予想されるためです。

モーラ博士

女性特有の病気に備えられるクレジットカードも30代女性に最適じゃ。女性疾病保険にお手頃価格で加入できるぞ!

30代の女性のクレジットカード選びのポイントは「限度額」です。仕事も充実し、収入が増える、あるいは結婚して世帯年収が高くなるという人もいるでしょう。収入が増えると同時に、支出が増えてしまうのもこの年代です。20代頃のカードでは、限度額が足りなくなる可能性があります。

また、増えた支出を管理する手段として「家族カード」を作ってみてはどうでしょうか。家計支出は家族カード、個人的な趣味の支出は自分名義のカードで決済すると、支出内容の把握に役立ちますよ。

30代女性におすすめなクレジットカード3選

JCBカードW Plus Lは女性向けの疾病保険や、コスメ関連の優待があります。美容やおしゃれは楽しみたいけれど、健康面のサポートも欲しい30代女性におすすめです。

モーラ博士

還元率は1.0%以上なので、ポイントの貯まりやすさを重視する女性にもぴったりじゃ!

楽天PINKカードも基本還元率が1.0%と高いのが特徴で、楽天市場でネットショッピングする女性におすすめ。女性向け保険や楽天グループの優待など、欲しいサービスを自分でカスタマイズできます。

エポスゴールドカードは、毎月4万円ほどクレジットカード払いすれば年会費無料になります。よく利用する店舗を登録すると高還元率になるのでお得です。

年会費無料を狙えるゴールドカードとして、将来的にワンランク上のカードを持ちたいと考える30代女性にも選択肢になりやすいでしょう。

関連記事:結婚式にかかる平均費用や安くするコツを解説。費用総額・自己負担額・もらえる金額|Weddingday Mag.

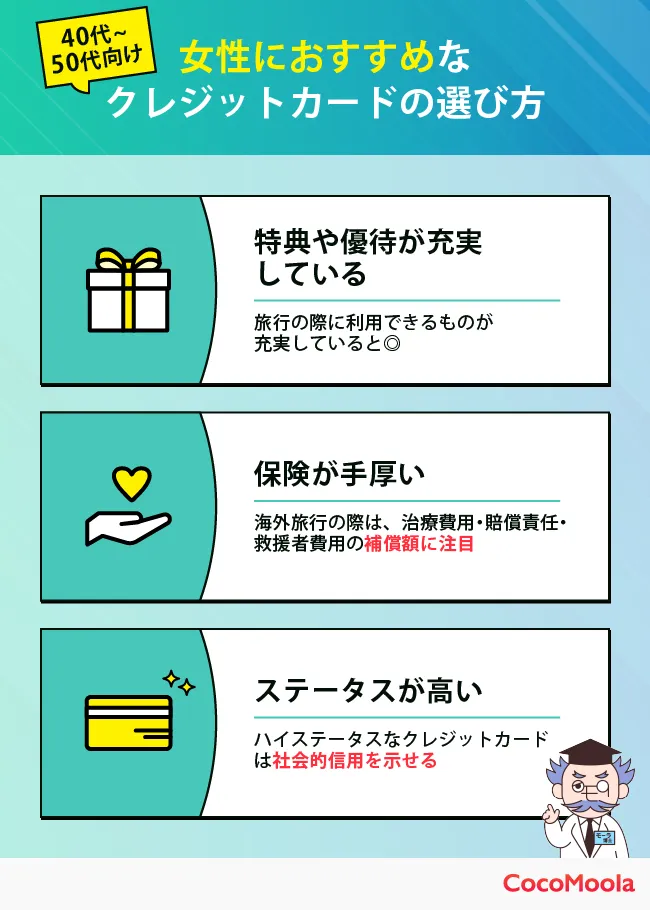

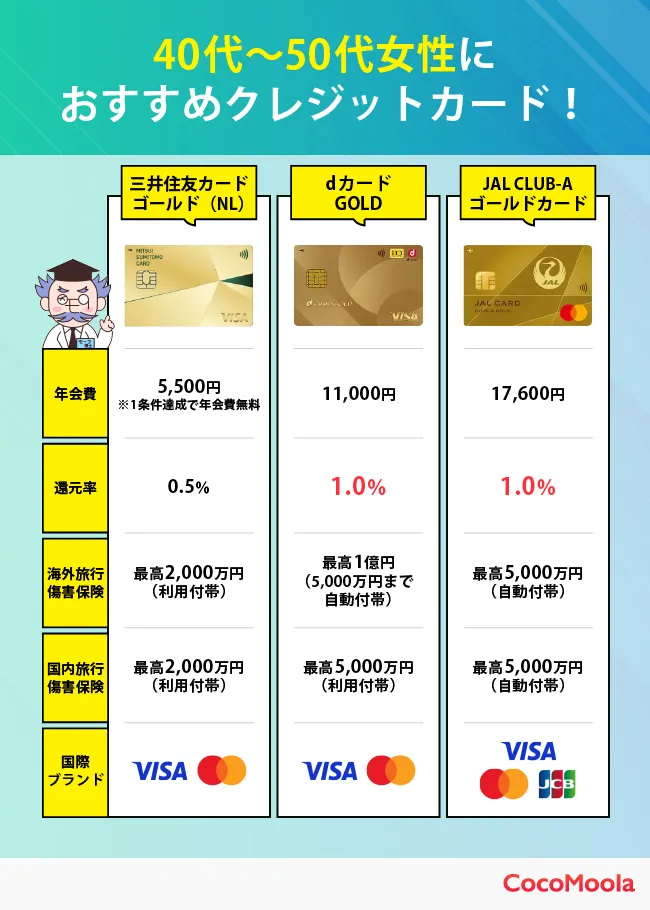

【40代〜50代向け】女性におすすめなクレジットカードの選び方

40代〜50代の女性は、旅行の際に利用できる特典や保険が付帯しているクレジットカードがおすすめです。

子育てや仕事がひと段落して旅行や趣味に時間を費やす方もいるのでは?クレジットカードの特典を利用すれば旅行を有意義なものにできるほか、保険が付いていれば万が一の際も安心です。

また、海外旅行に行こうと考えている場合は、国際ブランドもチェックしましょう。Visaやマスターカードなら海外でも支払いできることが多く重宝します。

そのほか、ステータスでクレジットカードを選ぶのも一つの手段です。ゴールドやプラチナなどのハイステータスなクレジットカードは、社会的信用を示せます。

モーラ博士

ステータスの高いクレジットカードは、使い続けるとより上位なカードの招待が届くこともあるぞ!

40・50代の女性におすすめしたいカードはステータスがあるカードです。コスメやファッションなどにある程度お金をかけたい。あるいは子供が成長したことで生活費がかさみ、カードでの決済額が大きくなりそう。そのような状況でしたら、ゴールドカードやプラチナカードがおすすめです。一般カードよりも利用上限額が大きく、使い勝手が良いでしょう。

また、国内や海外旅行の予定がある方なら、旅行傷害保険の付帯条件を確認しておきましょう。「利用付帯」となっている場合は、航空券やホテルの宿泊費等、旅行代金をカードで決済しないと保険が適用されませんので、ご注意ください。

40代〜50代女性におすすめなクレジットカード3選

※1:年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード ゴールド(NL)は、年会費が5,500円ですが、※条件達成で年会費無料になります。

還元率は0.5%で、海外旅行傷害保険・国内旅行傷害保険はいずれも最高2,000万円(利用付帯)です。年会費無料も狙えるゴールドカードなので、コストを抑えつつステータス感のあるカードを持ちたい方にも向いているでしょう。

dカード GOLDは、年会費が11,000円で、還元率は1.0%です。

海外旅行傷害保険は最高1億円(自動付帯)、国内旅行傷害保険は最高5,000万円(利用付帯)と、補償内容が手厚い点が特徴です。

旅行や出張の機会がある方はもちろん、万が一への備えを重視したい方にも向いています。

JAL CLUB-Aゴールドカードは、年会費が17,600円で、還元率は1.0%です。

海外旅行傷害保険・国内旅行傷害保険はいずれも最高5,000万円(自動付帯)となっており、旅行保険を重視したい方にも選びやすいカードです。

旅行や移動が多い40代〜50代女性にとって、安心感につながりやすいでしょう。

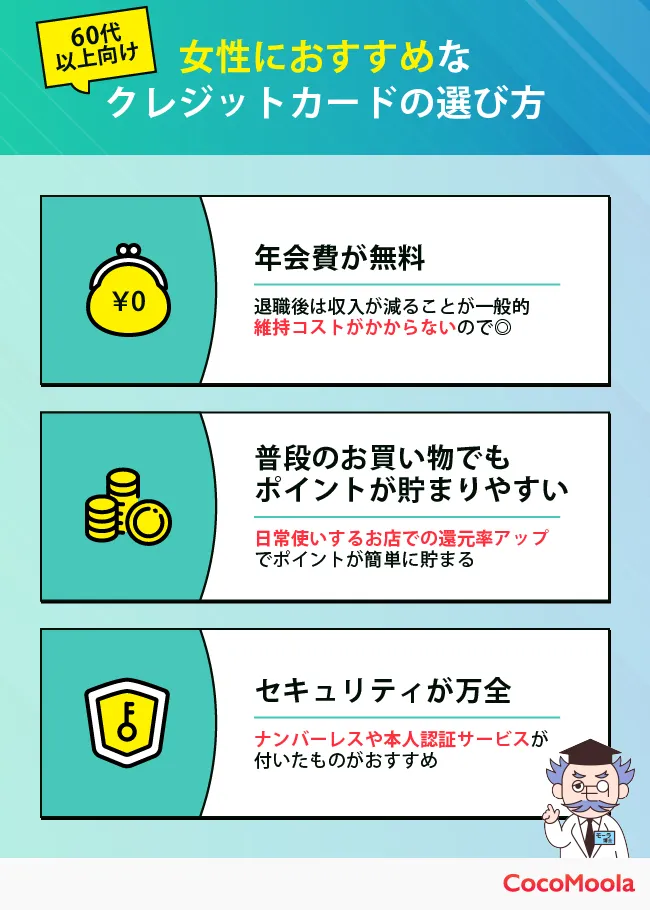

【60代以上向け】女性におすすめなクレジットカードの選び方

60代以上の女性には、年会費が無料でありながら利便性に優れたクレジットカードをおすすめします。

退職後は収入が減ることが一般的で、中には年金のみで生活するといった方も珍しくありません。そのため、年会費が無料で維持コストがかからないクレジットカードをおすすめします。

一般カードはステータスは高くはありませんが、年会費が無料のものがほとんど。利用者が多く信頼性が高いことから、初めてのクレジットカードでも安心です。

その中でも、日常使いするお店での還元率がアップするクレジットカードが良いでしょう。スーパーやコンビニ、飲食店など普段のお買い物で、簡単にポイントが貯まります。

モーラ博士

また、今までクレジットカードを所有したことがなく不安な人はセキュリティが万全なクレジットカードがおすすめじゃ!

ナンバーレスで他人に個人情報が盗み見されづらいもの、ネット通販での不正利用を防ぐ本人認証サービスが付いたものがおすすめです。

60代以上の女性におすすめしたいカードの条件は、まずは年会費無料であること。一般的に収入が減ってくる年代ですので、コストがかからないようにしましょう。そして、サポート体制が充実しているカードを選ぶといいでしょう。

メール等で利用通知が適切に届くサービスがあれば、不正利用にいち早く気がつくことができますし、使いすぎも防げます。また、困った時に窓口や電話で相談できると安心です。さらに防犯の観点から、クレジットカード番号が表記されていない「ナンバーレスカード」もおすすめです。

60代以上の女性におすすめなクレジットカード3選

エポスカードは、年会費が永年無料で、還元率は0.5%です。マルイグループで還元率アップや割引優待があるため、普段からマルイを利用する方には特に使いやすいカードといえるでしょう。

年会費無料で持てるので、初めてのカードとしても選びやすい1枚です。

三井住友カード(NL)は、年会費が永年無料で、還元率は0.5%です。対象のコンビニ・飲食店で最大7%還元が狙えるため、普段の買い物でポイントを貯めたい方にも向いています。

日常使いしやすいカードを探している60代以上の女性にも、選択肢のひとつになるでしょう。

イオンカードセレクトは、年会費が永年無料で、還元率は0.5%です。イオングループの対象店舗では還元率が2倍になるため、日々の買い物でお得を感じやすいでしょう。

イオンでの買い物が多い方はもちろん、生活費の支払いをまとめたい方にも向いています。

【特徴別】女性におすすめのクレジットカードは?

ここまでは20代や30代など各年代の女性向けクレジットカードを紹介しました。ここでは、クレジットカードの特徴に合わせておすすめのカードを分類していきます。

- かわいいデザインが選べる

- ポイントが貯まりやすい

- 女性向け特典がある

かわいいデザインが選べる

女性らしい色合いやキャラクターのデザインが選べるクレジットカードは増えています。かわいいデザインが選べるクレジットカードをまとめてみました。

|

| ・ピンクの花柄 ・白 ・蜷川実花さんデザインの花柄 |

|

| ・淡い水色が基調のオーロラデザイン |

|

| ・マイメロディ ・ぐでたま ・スヌーピー ・シナモロールなど26種類 |

|

| ・ちいかわ ・ポムポムプリン ・mofusandなど76種類 |

|

| ・ミッキーマウス ・トイストーリー ・ミニオンズ |

中でも、VIASOカードとエポスカードは、選べるデザインの数が非常に多いのが特徴。好きなキャラクターのクレジットカードが欲しい女性の方は必見です。

ココちゃん

キャラクターもゆるキャラからアニメキャラまで幅広いラインナップが揃っているんだね!

ポイントが貯まりやすい

ポイントをとにかく貯めたい女性の方は、高還元率のクレジットカードがおすすめ。普段からポイントが貯まりやすい、もしくは特定の店舗で高還元率のクレジットカードをまとめました。

| JCBカードW Plus L | ・基本還元率1.0% ・優待店はスターバックス、Amazon.co.jp、メルカリなど※ |

| 三井住友カード(NL) | ・対象店舗でのスマホのタッチ決済で最大7%、ポイント還元※1 |

| dカード | ・基本還元率1.0% ・ポイント2倍の特約店にスターバックス、マツモトキヨシ、高島屋など |

利用先に限らずクレジットカード払いをする方は、基本還元率が1.0%以上のクレジットカードを選ぶのがおすすめです。

今回紹介したJCBカードW Plus Lとdカードは、還元率がアップする店舗に、女性が利用することも多いカフェやドラッグストアなどが含まれています。

一方、三井住友カード(NL)のように、特定の店舗でポイントが貯まりやすいクレジットカードは、場所によってクレジットカードか現金払いを分けている女性にぴったりです。

※:※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

女性向け特典がある

特典の充実度を重視する女性の方は、女性向け特典があるかどうかもチェックしておきましょう。女性が嬉しい特典や優待のあるクレジットカードをまとめてみました。

| JCBカードW Plus L | ・ルーレットであたりが出ると2,000円分のJCBギフトカードをプレゼント(月2回実施) ・TOHOシネマズ映画鑑賞券などがもらえるプレゼント企画(毎月実施) ・スターバックスでのポイント還元率アップなど優待企画(毎月実施) ・アットコスメなど“キレイ”をサポートする協賛企業による優待や割引特典、商品の抽選キャンペーン ・乳がん、子宮がん、子宮筋腫など女性特有の疾病に備えた保険サポート(月額290円~) |

| セゾンローズゴールド・アメリカン・エキスプレス®・カード | ・おうちアフタヌーンティーセットのプレゼントや女性医師対応のオンライン医療相談、アロマ専門店の割引、女性向けキャリアスクールなど会員限定の優待 |

| 楽天PINKカード |

・お買いものパンダやミニーマウスなど、4つの可愛いデザインから選べる |

| ライフカードStella(ステラ) | ・ピンクを基調とした可愛いデザイン ・子宮頸がん・乳がんの検診クーポン無料プレゼント ・子宮頸がん啓発月間である毎年11月にカードで使った金額の0.5%を日本対がん協会へ寄付 |

| TGC CARD | ・TGCチケット先行販売 ・TGC会場内専用クロークの利用 ・TGC会場でTGC公式物販が10%OFF ・イオンシネマにて割引特典あり |

記事内でご紹介したJCBカードW Plus Lは、月2回のプレゼント企画や毎月実施されるプレゼント・優待企画、協賛企業による優待や割引特典など、女性に嬉しい特典が充実しています。

さらに、乳がん、子宮がん、子宮筋腫、妊婦の合併症など女性特有の疾病に備えた女性疾病保険に月額290円~加入できる保険サポートも備わっています。

定期的に開催されるプレゼント・優待企画には、スターバックスやプリンスホテル、JCBトラベル、ワタベウェディングなどさまざまなショップやサービスが対象となっているため、自分にぴったりの特典を見つけやすいでしょう。

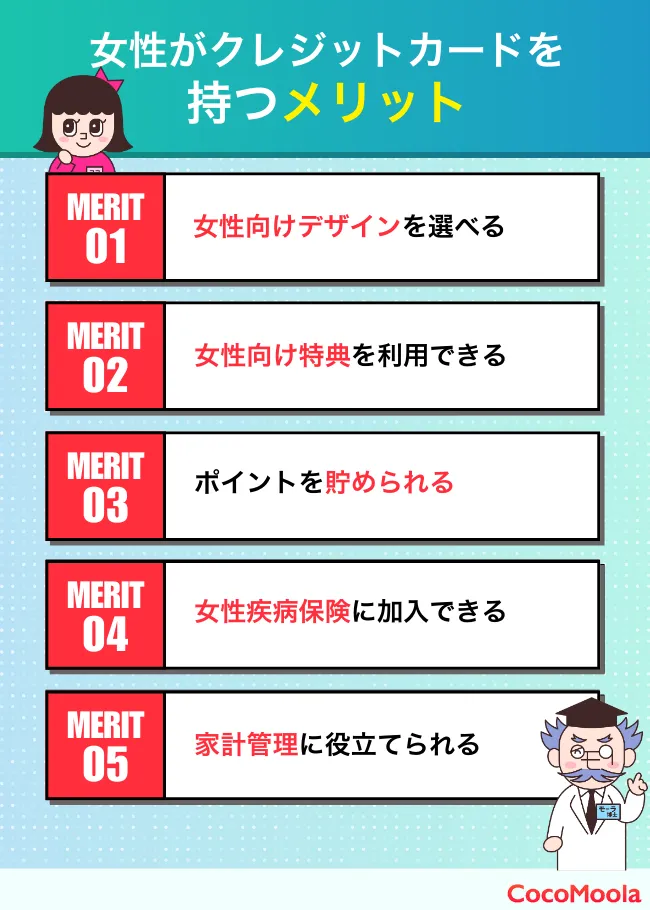

女性がクレジットカードを持つメリットは?

女性がクレジットカードを持つと、以下のようなメリットがあります。

女性向けデザインを選べる

クレジットカードの中には、カードの券面デザインを数種類から選べるものがあります。

花柄やキャラクターなど様々なデザインがあるので、気に入ったデザインがないか探してみるのも良いでしょう。

シンプルなデザインが好みなら、JCBカードW plus Lや三井住友カード(NL)がおすすめ。キャラクターとコラボしたクレジットカードを持ちたいなら、VIASOカードやエポスカードなどが最適です。

ココちゃん

せっかく毎日使うなら、取り出すたびに気分の上がるクレジットカードを選ぼう!

女性向け特典を利用できる

女性向けに作られたクレジットカードには、女性に嬉しい特典がたくさん付帯していることがあります。

例えば、コスメやファッションブランドでの割引や、カフェで使えるクーポン、抽選で当たるプレゼントなどです。

そのほか、旅行の際に便利なホテル優待や空港ラウンジサービスが付いていることも。日常生活で利用しやすい特典や優待がないか申し込み前に確認しておきましょう。

女性向けでないカードと比べて、優待の数や使える店舗が少ないということはありません。特典はあるだけお得なので、好みの特典が付帯しているものを積極的に選びましょう。

ポイントを貯められる

クレジットカードを持てば、お得にポイントを貯めることができます。

食費や日用品などの日常的な支払いだけでなく、光熱費・スマホ料金・家賃などの固定費もクレジットカードで支払い可能です。

高額になりがちな固定費をクレジットカード払いに設定すれば、ほぼ自動的にポイントをザクザク貯められます。

モーラ博士

ポイントをたくさん貯めて商品やマイルに交換すれば節約に繋がるぞ!

女性疾病保険に加入できる

女性向けクレジットカードには、女性疾病保険にお手頃価格で加入できるものがあります。

女性疾病保険に加入しておけば、乳がん・子宮がん・子宮筋種といった女性特有の病気にかかった際に、入院費や手術費などを補償してもらうことが可能です。

例えば、JCBカードW plus Lなら、18歳から契約できて月額保険料は最低290円。その他にも、楽天PINKカードやエポスゴールドカードなどで女性疾病保険に加入できます。

生命保険に加入するより安く、手軽にリスクに備えられるので、20代など若い年代の方にもクレジットカードの付帯保険利用はおすすめです。

家計管理に役立てられる

クレジットカードを使うと、家計管理に役立てられます。

クレジットカードで決済すると、アプリやWebサイトの利用明細に自動で入力されるのが一般的です。日付・利用額・店舗名などがまとめて入力されるので、出費を一目で把握できます。

モーラ博士

支払いはなるべくクレジットカードでまとめるのがおすすめじゃ。いちいちレシートを取っておく必要もなくなり、スマホ一つで楽に管理できるぞ!

履歴を定期的に見直すことで、余計な出費を抑制することにもつながります。家計簿をつけるより簡単なので、ぜひ活用しましょう。

クレヒスを積める

クレジットカードを使い続けると、クレヒス(クレジットヒストリー)を積むことができる点もメリットと言えます。

クレヒスとは、クレジットカードや各種ローンの利用履歴・信用情報のことです。利用額を延滞したり早期に解約したりせずコンスタントに使い続けることで、良好なクレヒスを保てます。

良好なクレヒスを保つ=「クレヒスを積む」ことになり、上位ランクのクレジットカードの招待が届いたり、発行しやすくなります。

モーラ博士

ゴールドカードやプラチナカードを持ちたい女性は、まず一般カードからクレヒスを積むことを心がけるのじゃ!

女性におすすめのクレジットカードによくある特典は?

女性におすすめのクレジットカードには、女性に役立つ特典が付与されています。

どのような特典が設けられていることがあるのか、ご紹介していきます。

- 女性向け疾病保険

- 無料検診クーポンプレゼント

- 美容やファッションの割引

- 特定ファッションブランドでの還元ポイントアップ

女性向け疾病保険

乳がんや子宮頚がんなど、女性特有の病気にかかったときに安心なのが女性向けの保険です。保険料は毎月数百円と手頃で、支払いの負担も低く抑えられています。

保険によっては出産時の入院・治療にも適用できたり、女性特有の病気以外の治療も保障対象だったりします。JCBカードW Plus Lの女性疾病保険は、ほぼすべての病気に対してサポートしてくれるので安心です。

補償内容はカードにより異なりますが、入院保険金や手術保険金が数千円~数万円保証されるケースが多いです。

無料検診クーポンプレゼント

「子宮頸がん」や「乳がん」といった女性特有であるがんの検診を無料で受けられるクーポンが貰えるクレジットカードも存在します。

たとえば「ライフカード Stella」は、日本対がん協会が発行する子宮頸がんもしくは乳がんの検診無料クーポンを会員限定で受け取ることが可能です。

他にも、「Barbie カード(ピンクリボン)」も乳がん検診の検診無料クーポンの配布を行っています。

検診を自費で受けると数千円以上かかることも珍しくないため、クレジットカードを所有しているだけで無料検診クーポンをゲットできるのは大きな魅力でしょう。

モーラ博士

クーポンの枚数には限りがあるから早めに申し込むのじゃ!

美容やファッションの割引

美容やファッションへの関心が高い女性は多いですよね。また、アフタヌーンティーやグランピングといった贅沢な体験をしたい時もあるでしょう。

一部の女性向けクレジットカードには、月替わりのお得な企画や特定店舗での割引を用意しています。

- Refa:最大40%オフ

- 東京プリンスホテル:いちごアフタヌーンティー10%オフ(2025年4月限定)

- ホテル椿山荘東京:ファミリービュッフェ特別優待

- 卑弥呼:オンラインショップ・明治神宮前店で10%オフ

モーラ博士

ほとんどの女性向けクレジットカードは年会費無料。それを踏まえると優待は非常にお得じゃ!

特定ファッションブランドでの還元ポイントアップ

女性におすすめのクレジットカードの中には、割引以外に特定ファッションブランドでの還元ポイントがアップする特典が用意されているカードも存在します。

例えば、JCB CARD W plus Lでは特定のファッションブランドサイトから購入すると、還元ポイントが20倍になる場合があり、お得に買い物することが可能です。

ファッションは女性にとって欠かせない生活の一部ともいえるので、お得にオシャレを楽しめるのは大きなメリットでしょう。

女性向け特典があるクレジットカードを実際に使っている方にインタビューを実施!

実際に女性向け特典があるクレジットカードを利用されている方にインタビューを実施しました。

女性向け特典があるクレジットカードの使用感やおすすめのポイントまで詳しく教えていただけたので、ぜひ参考にしてください!

| れなちさん 20代・女性・学生 使っているクレジットカード:楽天PINKカード |

女性向けのクレジットカードを利用している方の体験談

| 利用しているクレジットカード | JCB LINDA(ストライプデザイン) |

| 利用者の属性 | 女性/会社員/年齢非公開 |

| 月間利用額 | 約20万円 |

| 利用額の内訳 | 生活必需品代:10万円、美容代:5万円、交通費:2万円、娯楽費:3万円 |

| 年間獲得ポイント数 | 約5万ポイント |

| ポイントの使い道 | Amazon.co.jpでの買い物※ |

| よく利用する女性向け特典 | ガン保険に安く加入できる特典 |

| ヒアリングしたツール | クラウドワークス |

JCB LINDAを使用して感じた良かった点・不満点はありますか?

良かった点は、ポイントが貯まりやすく、誕生日にはお得にお店を利用できる特典があることです。

反対に、年収が上がり滞納もしてないのに限度額が全然増えない点は不満を感じています。

ポイントを貯める際や交換する際に何か意識していることはありますか?

ポイントは気づけば溜まっているので特に気にしたことがありませんが、交換する際は希望の商品をカタログからチェックしています。

ただ、Amazon.co.jpでの買い物の際に1pt=1円で使用できるのでそちらが断然お得だと感じます。

JCB LINDAを他の女性におすすめするとしたどのようなポイントを挙げますか?

オシャレで可愛いデザインと年会費無料なところ、また特に手続きをしなくてもAmazon.co.jpの利用時にカードにたまったポイントを使用できるところですかね。

他には、誕生日にはお店がお得に使えるクーポンが送られてくるので、使わないにしてもうれしい気持ちになる点も魅力だと感じます。

監修者の祖父江さんに女性向けクレジットカードに関するインタビューを実施!

じんFP事務所 代表

育休中、フリーランス女性に向けて「社会制度」や「貯金・投資」に関するお役立ち情報を発信。マネーコラムの執筆や記事監修も手がける。日経xwoman公式アンバサダー。著書「お金の使い方、貯め方教えて下さい」主婦の友社

ーー女性がクレジットカードを選ぶときに、重視すべきポイントはありますか?

生活スタイルの中で、使いやすいクレジットカードを選択されるのがよいと思います。

百貨店やネットショッピング、携帯電話、資産運用、旅行などで活用するとポイント還元や特典がつくものがあります。

またクレジットカードの色やキャラクター付きなどを選択できるクレジットカードもあるので、お好みの色を選択できるのもいいですね。

ーークレジットカードに付帯している特典の中で女性におすすめのものはありますか?また、祖父江さんが利用されている特典があれば教えていただきたいです。

おすすめの付帯サービスのクレジットカードは、楽天Pinkカードです。私は、3枚のクレジットカードのうち1枚、楽天Pinkカードを使用しています。

楽天Pinkカードは、ベネフィットワンが運営する「ライフスタイル応援サービス」があります。月額330円で、映画やカラオケ、レンタカーなどの割引が受けられます。

楽天経済圏で過ごすことが多ければ、同じく優待サービスもあるので、楽天市場や楽天ブックスで商品を購入する時に使えるクーポンが発行されます。

また女性特有の病気による入院や手術で保険金が下りる医療保険にも少ない負担で加入することが可能です。

女性疾病だけでなく、これから妊娠・出産を予定されている方は、民間の保険以外にもカード会社の保険も比較してみてください。

ーークレジットカードのおすすめの活用方法や使い方のコツはありますか?

まず複数枚のクレジットカードを利用しましょう。理想は3枚、最低でも2枚は持つことをおすすめします。

1枚のみだと、不正利用や紛失があった場合に利用停止にして再発行するまでの間、一時的に使用できず不便だからです。

また定期的にカード決済しているものは、クレジットカードを変更すると手続きが全てやり直しになるので、定期的に決済があるもの(保険の支払い、通信費の支払い、サブスクなど)と一時的な決済のもの(税金の支払い、旅行、交通費、外食など)は、わけて管理した方がいいです。

利用方法としては、経済圏で使いやすいカードがおすすめです。

楽天経済圏で生活されている方は、楽天カード、ドコモ携帯を利用されている方はdカード、旅行に行く時にマイルを利用したい場合は、マリオットヴォンヴォイアメックスプレミアムカードなどがおすすめです。

カード発行の前に、利用方法に合ったカードを調べてから発行してみてください。

そして年会費が無料のものから有料のものがあるので、ポイントやマイルのために支出が増えてしまうことがないように、自分の生活スタイルに合ったクレジットカードを選びましょう。

女性におすすめなクレジットカードに対する専門家コメント

今回紹介した女性におすすめなクレジットカードについて、ココモーラの監修者お二人にコメントをいただきました。クレジットカード選びに迷われている方は、ぜひ最後までご覧ください。

JCBカード W plus L

18歳以上39歳以下限定で申し込める女性向けクレジットカードです。通常のJCBカードWと比べると、選べるデザインが増えたり、女性向けの優待特典やプレゼント企画があったりといった違いがあります。かわいらしいデザインのクレジットカードが欲しい方におすすめです。

三井住友カード(NL)

三井住友カード(NL)は家族カードを年会費無料で複数枚発行することができます。家計管理を楽にしたい主婦の方に適したクレジットカードと言えるでしょう。また、パステル調の「オーロラデザイン」を選べるので、クレジットカードの見た目を重視する方にもおすすめです。

VIASOカード

VIASOカードの特徴は選べるカードデザインが豊富なこと。キャラクターやアニメなどとコラボした全26種類のデザインがあり、スタイリッシュさよりもかわいらしさを求める方におすすめなクレジットカードです。

エポスカード

おしゃれなものからかわいらしいものまで、豊富なカードデザインから選ぶことができます。ポイントサイトを経由すれば、ファッションショップやマタニティ用品店でポイントアップの特典が受けられるのも嬉しいポイントですね。

イオンカードセレクト

イオングループでいつでもポイント2倍になるお得なクレジットカードです。公共料金をクレジットカードで支払えばボーナスポイントをもらうことができます。キャッシュカード、クレジットカード、電子マネーの3つが1枚に集約されているため、カードを複数枚持ち歩く必要がない点も便利です。

女性におすすめなクレジットカードのアンケート調査

ココモーラでは、コンテンツ制作に役立てる目的でクレジットカードを使っている女性を対象にアンケート調査を実施しました。

これからクレジットカードを作ろうと考えている女性はぜひ参考にしてください。

| 調査方法 | ファストアスクを使用した独自調査 |

| 調査対象 | 18歳以上の女性 |

| 調査対象者数 | 118人 |

| 調査期間 | 2024年3月 |

| 調査地域 | 日本 |

女性向けクレジットカードに関するアンケート調査結果の元データ(PDF)>>

女性向けクレジットカードに関するアンケート調査結果の詳細>>

クレジットカードを持っていますか?

-1.webp)

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| はい | 106 | 89.80% |

| いいえ | 12 | 10.20% |

クレジットカードを持っていると回答した女性は約9割にも上りました。クレジットカードを持つのが主流になっていると言えます。

メインで利用しているクレジットカードはなんですか?

.webp)

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| JCBカードW | 7 | 6.6% |

| 三井住友カード(NL) | 6 | 5.7% |

| 三菱UFJカード | 2 | 1.9% |

| エポスカード | 7 | 6.6% |

| ライフカード | 4 | 3.8% |

| イオンカード | 11 | 10.4% |

| PayPayカード | 9 | 8.5% |

| 楽天カード | 38 | 36% |

| au PAYカード | 2 | 1.9% |

| dカード | 8 | 7.6% |

| VIASOカード | 0 | 0% |

| Amazon Mastercard | 0 | 0% |

| セゾンカードインターナショナル | 1 | 0.9% |

| ANAカード | 2 | 1.9% |

| JALカード | 0 | 0% |

| Orico Card THE POINT | 1 | 0.9% |

| リクルートカード | 1 | 0.9% |

| アメックスカード | 2 | 1.9% |

| ダイナースクラブカード | 0 | 0% |

| その他 | 5 | 4.7% |

女性に最も人気だったのは「楽天カード」で、2位は「イオンカード」という結果になりました。通販サイトやスーパーでクレジットカードを使う女性が多いことが予想できます。

楽天カードは楽天市場で3%還元になり、イオンカードはイオンやダイエーなどでポイントが2倍になるため、かなりお得です。

その他にも、JCBカードWがAmazon.co.jpで還元率が4%になるほか、そのままAmazon.co.jpで貯めたポイントを使えます。※

モーラ博士

反対に、男性に人気だったのは楽天カード・イオンカード・三井住友カード(NL)・dカード・JALカードじゃったぞ。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

メインで使っているクレジットカードを選ぶときに重視したポイントは?

.webp)

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 年会費 | 27 | 25.5% |

| ポイント還元率 | 36 | 34% |

| ポイントの使いやすさ | 14 | 13.2% |

| 特典 | 6 | 5.7% |

| 保険 | 2 | 1.9% |

| キャンペーンのお得さ | 5 | 4.7% |

| 普段利用する店舗との相性 | 12 | 6.6% |

| デザイン | 0 | 0% |

| ステータス性 | 1 | 0.9% |

| 国際ブランド | 0 | 0% |

| その他 | 3 | 2.8% |

最も多かった回答は「ポイント還元率」です。約3人に1人が還元率を重視していることが分かりました。

男性では「年会費」が1番多かったため、女性の方がポイントの貯まりやすさを意識してクレジットカードを選んでいることが分かります。

ポイントを効率よく貯めたいなら、還元率が1.0%以上のクレジットカードや、よく使うお店・サービスでポイントがアップするクレジットカードを選ぶのがおすすめです。

月に平均いくらぐらいクレジットカードを使っていますか?

.webp)

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 1万円以下 | 15 | 14.2% |

| 2万円~3万円未満 | 15 | 14.2% |

| 3万円~4万円未満 | 9 | 8.5% |

| 4万円~5万円未満 | 9 | 8.5% |

| 5万円~6万円未満 | 9 | 8.5% |

| 6万円~7万円未満 | 6 | 5.7% |

| 7万円~8万円未満 | 9 | 8.5% |

| 8万円~9万円未満 | 6 | 5.7% |

| 9万円~10万円未満 | 18 | 17% |

| 10万円以上 | 10 | 9.4% |

「9万円〜10万円」ほど使うと回答した女性が最多でした。「10万円以上」と答えた女性も多かったです。

食費や日用品だけでなく、光熱費や携帯料金などもクレジットカードで支払っていると考えられます。固定費もまとめるとポイントが効率よく貯まるのでおすすめです。

モーラ博士

また、既婚者の場合、配偶者に家族カードを発行するのも一つの手段じゃ。ポイントがもっとお得に貯まるだけでなく、明細も一括で管理できるので非常に便利じゃぞ!

クレジットカードを最もよく使う場所・サービスはなんですか?

.webp)

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| スーパー・コンビニ | 35 | 33% |

| 光熱費・携帯料金 | 15 | 14.2% |

| 通販サイト | 35 | 33% |

| 旅行 | 6 | 5.7% |

| 飲食店 | 4 | 3.8% |

| ショッピングモール | 4 | 3.8% |

| 交通機関 | 1 | 0.9% |

| その他 | 6 | 5.7% |

最も多かった回答として「スーパー・コンビニ」と「通販サイト」が同率でした。光熱費や携帯料金などの固定費を支払っている女性もたくさんいるようです。

それぞれの場所やサービスで使うのにおすすめなクレジットカードを以下にまとめました。

| スーパー | イオンカードセレクト:イオン系列店でポイント2倍 セブンカード・プラス:イトーヨーカドーでポイント2倍 |

| コンビニ | 三井住友カード(NL):セブン‐イレブンやローソン等でポイント最大7%還元 |

| 通販サイト | JCBカードW:Amazon.co.jpで4%還元※ 楽天カード:楽天市場で3%還元 |

| 固定費 | JCBカードW:固定費も1.0%還元 エポスカード:家賃も支払える |

普段からよく利用するところと相性の良いお得なクレジットカードを選びましょう。

クレジットカードを何枚持っていますか?

.webp)

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 1枚 | 22 | 20.8% |

| 2枚 | 29 | 27.4% |

| 3枚 | 29 | 27.4% |

| 4枚 | 16 | 15.1% |

| 5枚 | 9 | 8.5% |

| 6枚以上 | 1 | 1% |

こちらの質問も同率で「2枚」と「3枚」持ちの女性が最も多かったです。クレジットカードを1枚だけ使う女性よりも複数枚持ちする女性の方が多いと言えるでしょう。

クレジットカードを複数枚発行すると、限度額が高くなったり、使い分けができるというメリットがあります。

また、クレジットカードの人気の組み合わせも調査した結果、楽天カード×イオンカード、楽天カード×JCBカードWでした。

女性におすすめのクレジットカードの比較ランキング根拠

当サイトの「女性におすすめのクレジット比較ランキング」は、ココモーラ編集部が各クレジットカードの公式情報、実際の女性利用者の声、金融関連機関のデータに基づき、独自に調査・分析を行って作成しています。

ランキング算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が独自に設定した評価項目(年会費、還元率、女性向けのサービスなど)に基づき、各カードをスコア化し、ランキングを決定しました。

女性向けクレジットカードランキング評価項目(100点満点)

本記事の女性におすすめのクレジットカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

女性のライフスタイルや価値観を考慮し、日常使いのお得さに加えて、女性特有のニーズに応える「女性向けのサービス」なども重要な評価軸とし、総合的な魅力を判断しています。

| 項目 | 配点 | 内容 |

|---|---|---|

| 女性向けのサービス | 30点 | 女性疾病保険、美容・コスメ優待、ライフスタイルサポートなど、女性特有のニーズに応える特典の充実度を評価。 |

| 還元率・ポイントの使い道 | 25点 | 通常還元率や特定の支払いでの還元率、貯まったポイントの交換先の豊富さや使いやすさを評価。 |

| 年会費・維持コスト | 20点 | 永年無料、実質無料、初年度無料、有料に分け、維持コストの低さを評価。 |

| 付帯保険・保証 | 15点 | 旅行傷害保険やショッピング保険など、付帯する保険の種類と補償内容の充実度を評価。 |

| 優待・特典 | 10点 | ショッピングやレジャー、グルメなど、幅広いジャンルでの優待サービスの充実度を評価。 |

これらの基準をもとに、利用者の目的やニーズに合わせた最適なクレジットカードを厳選しています。

女性におすすめのクレジットカード総合評価・ランキング

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード | 総合得点(100点満点) | レーティング |

|---|---|---|

| JCBカード W plus L | 95点 | ★★★★★ |

| エポスカード | 92点 | ★★★★★ |

| 三井住友カード(NL) | 87点 | ★★★★☆ |

| PayPayカード | 80点 | ★★★★☆ |

| VIASOカード | 78点 | ★★★☆☆ |

| 楽天カード | 76点 | ★★★☆☆ |

| Oliveフレキシブルペイ(クレジットモード) | 72点 | ★★★☆☆ |

本ランキングは、女性の多様なライフスタイルや価値観に寄り添い、コストパフォーマンス、ポイントの利便性、そして女性向け特典の充実度を総合的に評価したものです。

あくまで一般的な評価基準に基づいたものであり、利用目的やライフスタイルによって最適なカードは異なります。

また、カードの特典やサービス内容は変更される可能性があるため、最新情報は各カードの公式サイトにてご確認ください。

1位:JCBカード W plus L【総合95点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 女性向けのサービス | 29/30 | 女性疾病保険や婦人科検診優待があり、健康面のサポートに優れている。毎月抽選であるコスメプレゼントも嬉しい。 |

| 還元率・ポイントの使い道 | 24/25 | 高い還元率で、パートナー優待店でポイントが倍増。スターバックスやAmazon.co.jp※など交換先も豊富で使いやすい。 |

| 年会費・維持コスト | 20/20 | 年会費は永年無料。コストを気にせず持てる。 |

| 付帯保険・保証 | 12/15 |

海外旅行傷害保険やショッピング保険が、利用付帯のため安心。 |

| 優待・特典 | 10/10 | 毎月プレゼントが当たる「LINDAの日」や、@コスメストアでの優待がある |

JCBカード W plus Lは、39歳以下限定の年会費永年無料カードで、通常利用でもポイント還元率が高いのが魅力的です。スターバックスやセブン-イレブン※などでの利用でポイントが倍増する「パートナー店サービス」は、日常使いでお得さを実感できます。

さらに、女性特有の疾病に対応した保険や婦人科検診の優待が用意されており、女性の健康面への配慮が充実している点が、幅広い女性におすすめできる理由です。

2位:エポスカード【総合92点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 女性向けのサービス | 28/30 | 美容院やエステ、ネイルサロンなど、女性向け優待が充実している。 |

| 還元率・ポイントの使い道 | 22/25 | 通常還元率は平均的だが、優待店利用でポイントアップする。交換先も豊富で嬉しい。 |

| 年会費・維持コスト | 20/20 | 年会費は永年無料で維持コストがかからない。 |

| 付帯保険・保証 | 14/15 | 海外旅行傷害保険が利用付帯し、補償内容も充実している。 |

| 優待・特典 | 8/10 | 全国10,000店舗以上の優待サービスがある。飲食店やレジャー施設も豊富。 |

エポスカードは、年会費永年無料でありながら、全国10,000店舗以上で優待を受けられるのが最大の魅力です。

マルイでの割引はもちろん、飲食店、レジャー施設、美容院など、女性が日常的に利用する店舗での割引が豊富に用意されています。

3位:三井住友カード(NL)【総合87点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 女性向けのサービス | 20/30 | ナンバーレスでセキュリティが高いため、安心できる。 |

| 還元率・ポイントの使い道 | 24/25 | 主要コンビニ・飲食店で最大7%の高還元率。Vポイントは多様な交換先。 |

| 年会費・維持コスト | 20/20 | 年会費は永年無料。コストを気にせず持てる。 |

| 付帯保険・保証 | 13/15 | 最高2,000万円の海外旅行傷害保険が利用付帯している。 |

| 優待・特典 | 10/10 | ナンバーレスでセキュリティ性が高く、安心して持ち歩ける。 |

三井住友カード(NL)は、年会費永年無料で、カード番号が印字されない「ナンバーレス」デザインが特徴です。セキュリティ面で安心感があるため、外でカードを頻繁に利用する女性におすすめです。

対象のコンビニエンスストアや飲食店でスマホのタッチ決済を利用すれば、最大7%ポイント還元という高い還元率も魅力的で、日常の支払いを賢くお得にしたい女性におすすめです。

4位:PayPayカード【総合80点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 女性向けのサービス | 18/30 | PayPay利用者には便利。特定の女性向け特典はなし。 |

| 還元率・ポイントの使い道 | 22/25 | 基本還元率1.0%。PayPayステップ達成で還元率がさらにアップ。PayPayポイントは汎用性が高い。 |

| 年会費・維持コスト | 20/20 | 永年無料。維持コストがかからない。 |

| 付帯保険・保証 | 10/15 | ネット不正利用補償など基本的な保証は付帯している。 |

| 優待・特典 | 10/10 | PayPayとの連携でオンライン・実店舗での支払いがお得になる。 |

PayPayカードは、年会費永年無料でPayPay残高へのチャージでポイントが貯まる唯一のカードです。PayPayとの連携により、日々の支払いをスマートフォンで完結させたい女性に最適です。

達成条件をクリアするとポイント還元率がアップするため、PayPayをよく利用する女性は、さらにお得にポイントを貯めることができます。

5位:VIASOカード【総合78点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 女性向けのサービス | 19/30 | ポイントが自動的にキャッシュバックされるため、ポイント管理が楽。デザインも豊富なため女性には嬉しい。 |

| 還元率・ポイントの使い道 | 19/25 | 携帯料金の支払いなどで還元率が上がる。ポイントはオートキャッシュバックで自動還元。 |

| 年会費・維持コスト | 20/20 | 年会費は永年無料。コストを気にせず持てる。 |

| 付帯保険・保証 | 10/15 | 海外旅行傷害保険やショッピング保険が利用付帯。 |

| 優待・特典 | 10/10 | ポイントの自動還元で手間いらず。ポイントサイト経由の優待もある。 |

VIASOカードは、年会費永年無料で、特定の支払い(携帯電話料金、プロバイダー料金など)でポイント還元率がアップする特徴があります。

最大の魅力は、貯まったポイントが自動的にキャッシュバックされる「オートキャッシュバック」機能。ポイント交換の手間がなく、忙しい女性でも効率的にポイントを普段のお買い物で活用できます。

6位:楽天カード【総合76点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 女性向けのサービス | 20/30 | 女性特化の美容・医療系特典は少ないが、楽天市場や楽天ビューティーでの利用特典など、間接的に生活をサポートする仕組みがある。 |

| 還元率・ポイントの使い道 | 21/25 | 通常還元率1%と高水準で、楽天市場での利用では最大3%以上も可能。ポイントの交換先が豊富で使いやすい。 |

| 年会費・維持コスト | 20/20 | 永年無料で維持コストがかからず、サブカードとしても利用しやすい。コスパ重視派の女性にも人気。 |

| 付帯保険・保証 | 8/15 | 海外旅行傷害保険は利用付帯で、補償額も控えめ。国内旅行やショッピング保険の内容は標準的。 |

| 優待・特典 | 7/10 | 楽天グループ内での特典が中心で、グルメやレジャー系の優待は少なめ。普段使いでの利便性が主な強み。 |

楽天カードは、年会費無料ながら高い還元率と使いやすさで人気の定番カードです。女性専用の特典は少ないものの、楽天市場や楽天ペイなど日常利用のシーンが多く、節約志向の女性にとって実用性は高め。

ただし、美容・コスメ・医療系の特化サービスを重視する方には物足りなさが残ります。コスパと使いやすさを重視する女性におすすめの1枚です。

7位:Oliveフレキシブルペイ(クレジットモード)【総合72点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 女性向けのサービス | 15/30 | 女性に特化した特典は少ないが、様々な機能があり利便性が高い。 |

| 還元率・ポイントの使い道 | 18/25 | 選べる特典で還元率アップも可能。Vポイントはさまざまな交換先がある。 |

| 年会費・維持コスト | 20/20 | 年会費は永年無料。コストを気にせずに持てる。 |

| 付帯保険・保証 | 9/15 | 選んだ補償内容により付帯保険の有無が変わる。 |

| 優待・特典 | 10/10 | 特定の銀行口座の連携で手数料がお得になる。 |

Oliveフレキシブルペイ(クレジットモード)は、キャッシュカード・デビットカード・クレジットカード・ポイント払いの機能を一枚に集約した三井住友銀行の新たなサービスです。年会費が永年無料で利用できる点は魅力ですが、女性向けの具体的な優待特典は他のカードと比べると少なめです。

選べる特典やVポイントアッププログラムを活用すればポイント還元率を上げることも可能ですが、自身のライフスタイルに合わせて賢く使いこなす必要があります。

口コミ調査の概要

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

女性向けクレジットカードのアンケート調査概要

| 調査方法 | ファストアスクを使用した独自調査 |

| 調査対象 | 18歳以上の女性 |

| 調査対象者数 | 118人 |

| 調査期間 | 2024年3月 |

| 調査地域 | 日本 |

女性向けクレジットカードに関するアンケート調査結果の元データ(PDF)>>

女性向けクレジットカードに関するアンケート調査結果の詳細>>

採点の根拠に使用した公式サイト

情報元・参照元一覧

- 独立行政法人国民生活センター

- 国税庁

- 消費者庁

- 経済産業省

- 日本年金機構

- 一般社団法人日本クレジット協会

- 日本クレジットカード協会

- 一般社団法人キャッシュレス推進協議会

- 日本カード情報セキュリティ協議会

- 指定信用情報機関のCIC

- 公益財団法人日本生産性本部

- 総務省統計局

- 法務省

最終更新:2025年11月4日

参考文献

・一般社団法人日本クレジット協会「令和4年度 クレジットに関する消費者向け調査結果報告書」(発行日:2023年3月)

・経済産業省「消費者実態調査の分析結果」(発行日:2022年)

・国税庁「令 和5年分 民間給与実態統計調査-調査結果報告-」(発行日:2024年)

・内閣府 男女共同参画局 公式サイト(最終アクセス:2025年5月2日)

・働く女性の心とからだの応援サイト(厚生労働省)「女性特有の健康課題」(最終アクセス:2025年9月13日)

・日本対がん協会「<がん検診>無料キャンペーン」(最終アクセス:2025年9月13日)

よくある質問

Q. 女性におすすめなクレジットカードの選び方は?

30代の女性は、配偶者や子ども、両親などに家族カードを発行できるクレジットカードが便利です。

40代~50代の女性は、旅行の際に利用できる特典や保険が付帯しているクレジットカードを選ぶと、子育てや仕事がひと段落した時間を有効に楽しめます。

60代以上の女性は、収入が減っても安心な年会費無料のカードを選ぶと良いでしょう。

Q. 女性向きのクレジットカードと通常のクレジットカードに違いはありますか?

また、女性が持ちやすいようデザインにこだわったカードもあります。

Q. 専業主婦でもクレジットカードは作れますか?

ただし、信用情報や配偶者の収入などの情報をもとに審査が行われるため、審査に落ちてしまう可能性があることも知っておきましょう。

Q. デザインが可愛い女性向けのクレジットカードは?

Q. 女性におすすめの年会費無料のクレジットカードは?

Q. 女性におすすめのVisaカードは?

Q. 女性におすすめのハイステータスなクレジットカードは?

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.16

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.16

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

クレジットカードは何枚持ちが理想?複数枚持つメリットや平均枚数を解説

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.16

クレジットカードの作り方とは?発行の流れや注意点をやさしく解説

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.16

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

アンケート

クレジットカードのアンケート調査について

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

還元率が高いクレジットカードのアンケート調査

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードの審査に関するアンケート調査

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

人気の記事

最近の記事

カード別ランキングを見る

女性向け

高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード

-300x189.webp)