更新日: 2026.01.16

日々の買い物でポイントが貯まり、急な出費にも備えられるクレジットカードは主婦にとって強い味方。特に、年会費無料でポイント還元率が高いカードは節約につながります。支払いを1枚にまとめておけば、家計の見える化や支出管理にも役立ってくれるでしょう。カードの中には利用する店舗によってポイントアップする特約店が設定されていることがあるので、よく行くスーパーやコンビニなどが対象になっているかもチェックしておくとよりお得に利用できます。 調査では、生活費の43%をクレジットカードで支払っているというデータもあり、主婦の家計にも欠かせない手段となっていることがわかります。 また、専業主婦の方でも審査に通過しクレジットカードを作ることは可能です。多くのカード会社では申込者本人に収入がなくても、配偶者に安定した収入がある場合、無収入でも申し込みできるようになっています。 しかしクレジットカードの種類は豊富で「専業主婦でも作れるクレジットカードがどれかわからない」「パートでも申し込みしやすいカードはある?」と不安に感じている方も多いかもしれません。 そこで本記事では、主婦におすすめのクレジットカードを集めて比較検証した結果をもとに、主婦におすすめのクレジットカードをランキング形式でまとめました。また、主婦がクレジットカードを作る際のおすすめの選び方や、専業主婦がクレジットカードを作るコツ、女性向けクレジットカードのメリットなども解説しているので、主婦でクレジットカードの作成を検討している方はぜひ参考にしてみてください。

詳細を表示

| カード |  注釈について ※1: 発行に関して モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 ※2: 還元率は交換商品により異なります。 引用元: ※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。 ※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。 ※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。 |  注釈について ※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2: 即時発行ができない場合があります。 ※3: ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4: ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元:

|  注釈について 引用元:

※1: 新規発行&条件達成で最大57,600円相当プレゼント ※特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。 ※最大67,600円相当は最上位クレジットカードでのお取引が対象になります。 ※こちらの最大金額は2026/3/1までです。2026/3/2以降は三井住友銀行HPをご確認ください。 ※2: WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。 | ||

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 ※一般ランクの場合 |

| ポイント還元率 | 1%~10.5% ※2 | 1%~5% | 0.5%~7% ※3 | 0.5%~1% | 0.5%~20% ※1 |

| 審査・発行期間 | 最短5分 (ナンバーレス)※1 | 最短7分 | 最短10秒※2 | 最短即日 | - |

| 国際ブランド | |||||

| リンク |

80.0

キャンペーン

女性向け特典や付帯保険が充実! 最大還元率10.5%※2でポイントも貯まりやすい

メリット

デメリット

5.0

30代・女性(主婦)

さらに表示

83.0

キャンペーン

年会費無料で基本還元率1.0%の高還元! 最短2分で審査結果がわかる!年会費無料で初心者も安心

メリット

デメリット

4.0

30代・女性(主婦)

さらに表示

80.8

キャンペーン

最短たったの10秒で発行! 対象のコンビニや飲食店など身近なお店で高還元率。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

80.0

キャンペーン

即日でカード受け取り可能! ネットショッピングではポイントが最大30倍

メリット

デメリット

5.0

20代・女性(会社員)

さらに表示

80.2

キャンペーン

5つの支払いモードを1枚に! 対象店舗利用で最大20%のポイント還元※

メリット

デメリット

4.0

30代・女性(アルバイト・パート)

さらに表示

76.7

キャンペーン

年会費永年無料で持ちやすい! ポイントの有効期限なしで好きな時に使える

メリット

デメリット

4.0

30代・女性(会社員)

さらに表示

77.5

キャンペーン

セブン-イレブンで最大10%還元! その他セブン&アイグループの店舗でポイント2倍!

メリット

デメリット

4.0

40代・女性(アルバイト・パート)

さらに表示

主婦におすすめのクレジットカードを多数紹介してきました。ここからは、主婦がクレジットカードを作るコツや女性向けクレジットカードのメリットなどを解説していきます。

ココモーラでは、主婦におすすめのクレジットカードを集めて、徹底的に比較検証しました。検証項目を独自で主婦におすすめの定義を検討し、下記の項目を検証比較しました。

主婦におすすめのクレジットカードの年会費を、「永年無料」「有料」などに分けて、検証を行いました。

主婦におすすめのクレジットカードの還元率を、0.5%未満~1.0%以上に分けて、各クレジットカードの比較を行いました。

主婦におすすめのクレジットカードの獲得したポイントにどのような使い道があるのかを調べて、各クレジットカードの検証を行いました。

主婦におすすめのクレジットカードの家族カードを「無料で発行可能」「有料で発行可能」「発行不可能」などに分け、各クレジットカードの評価を行いました。

-すべての検証はココモーラ編集部で行っています-

「主婦はクレジットカードを作りにくい」「収入がない専業主婦はクレジットカードの審査に通らない」と言われることがありますが、必ずしもそうとは限りません。

実際、専業主婦を対象に調査したところ、クレジットカードの審査に落ちたことがないと回答した人は9割にも上りました。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| はい | 7 | 6.67% |

| いいえ | 98 | 93.33% |

よって、収入が全くない専業主婦の方でもクレジットカードを作れる可能性が高いと言えます。

また、世帯年収が100万円未満もしくは200万円未満の専業主婦でも、クレジットカードの審査に落ちたことがあると回答した主婦の方より、落ちたことがないと回答した主婦の方のほうがかなり多かったです。

無収入の専業主婦はクレジットカードを作れないと言われることもありますが、「審査に通らないかもしれない」と心配する必要は無さそうです。

無収入の専業主婦でも、クレジットカードを作れる可能性は高いと言えます。とはいえ、審査内容は公表されていないので、どのような基準があるのかわかりませんが、夫の収入や信用度も関係してくるでしょう。

また、専業主婦の人の名義ではなく、家族カードを作ることで個人のカードを作るよりも発行しやすいのではないでしょうか。生活費の決済をクレジットカードにすることでポイント還元などのメリットもあるので、申し込みを躊躇しないことも大切です。

経済産業省によると、クレジットカードの発行に際して年収が少ない専業主婦や学生等に不公平が生じないよう配慮がなされています。

具体的には、割賦販売法に基づき、専業主婦や学生は世帯年収をもとにクレジットカードの審査が行われます。

つまり、専業主婦の方は配偶者の年収が、学生の方は両親の年収がチェックされることになります。

クレジットカードの申し込みフォームに世帯年収の欄がある場合は、配偶者の年収を入力しましょう。10万円単位で正確に書くのが一般的なので、申し込み前に年収を聞いておくのがおすすめです。

モーラ博士

世帯年収の欄がない場合は、年収のところに0を入れるのじゃ!

専業主婦が単独でクレジットカードの申し込みを行う場合にしても、世帯年収が問われます。世帯年収が高いと必ず発行できるとは限りませんが、審査では支払い能力を問われることになるので、世帯年収が高ければ審査に通りやすいです。

中には夫に知られたくないと内緒で申し込みを行おうと思われる人もいると思いますが、お金の管理は夫婦にとっても大切なことだと思いますので、夫婦で相談しながらカード発行を行うといいですね。

申し込みの際に限度額を30万円以下で申請すれば、簡易的な審査になります。

改正割賦販売法の「包括クレジットに関する例外措置」によって規定されているためです。借金や延滞の有無を確認する簡易的な審査に通過すればクレジットカードを発行することができます。

モーラ博士

枠が足りないという主婦の方は、後から増額申請もできるぞ!

パートに就いている主婦の場合、無収入の主婦よりも審査に通る確率が高いとされています。クレジットカードを作りたいなら、パートでも良いので仕事を始めてみましょう。

パートは正社員と比較して収入は低め。しかし、「ある程度の金額が定期的に収入として入ってくる」状態は審査において非常に重要です。

パートに就くのであればなるべく継続して勤務するのがおすすめ。職を転々としていると収入が不安定になり、審査においてマイナスになってしまいます。

専業主婦といっても、パートをしているという人も多いと思います。クレジットカードは一時的にお金を借りることになりますので、信用力が大切です。パート収入が安定的にあるというのは、審査にも通りやすい要件になります。

また、最近ではパートだけではなく、自分のスキルを活かして収入を得ている人もいるのではないでしょうか。安定的な収入があれば返済能力があるという判断はされやすいと思いますので、専業主婦といっても収入源があるのはクレジットカード発行にとってメリットといえます。

クレジットカードの審査に不安がある方や、急な出費に備えて今すぐ現金を手に入れたいという方は、スキマ時間で働けるお仕事情報もチェックしてみてはいかがでしょうか。

おすすめの副業や副業ポイントに関する情報を知りたい方はぜひ以下の記事をチェックしてみてください。

参考記事:主婦におすすめ!スキマ時間でできるバイト27選|効率的に稼ぐコツも解説|シェアフルマガジン

参考:40代女性におすすめの副業は?自宅・在宅でできる仕事を一覧で紹介|WEBLANCE

参考:通信講座・資格のSARAスクール

参考:Udemyの支払い方法5選!注意点と1番お得な決済方法を解説!|プログラミングなび

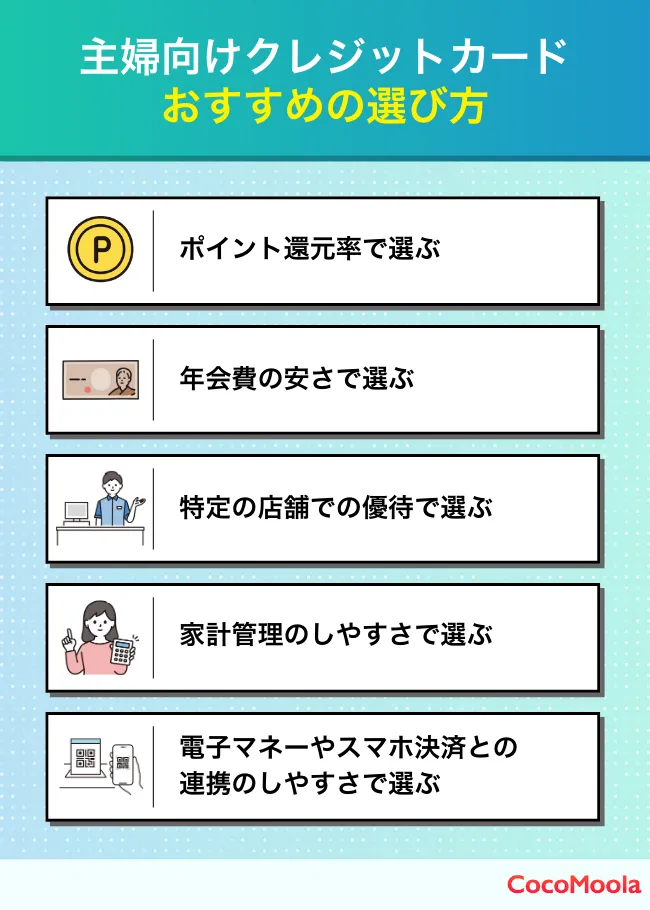

主婦が自分に合ったクレジットカードを選ぶために、これから紹介するいくつかのポイントを押さえておきましょう。ここからは、主婦のクレジットカード選びのポイントを5つ紹介します。

主婦がクレジットカードを選ぶ際は、高いポイント還元率を重視しましょう。日々の買い物で効率よくポイントを貯められれば、家族の収入以外でも家計の助けになります。

例えば、JCBカード W plus Lなら、1.0%〜10.5%のポイントが獲得可能です。

還元されたポイントは生活必需品の買い物や家族との旅行などに使えるため、実質的な節約効果が期待できます。

家計を賢く管理するためにも、ポイント還元率は欠かせない要素といえるでしょう。

主婦がクレジットカードを選ぶ際は、年会費の安さで選ぶことも、家計を助ける上で大切な要素です。

年会費が無料もしくは安いクレジットカードを選ぶことで、無駄な固定費が減り、より多くの資金を生活費や貯蓄に充てられます。

モーラ博士

とくに、初めてクレジットカードを作る方は年会費がかからないクレジットカードの方がリスクが少なく、安心して利用できる点が魅力じゃ。

数千円代の年会費でも、長年使用することを考えた場合は大きな固定費になるので、節約志向の方ほど慎重に検討してください。

主婦のクレジットカード選びのポイントとして、特定の店舗での優待で選ぶのもおすすめです。

よく利用するスーパーやドラッグストア、ショッピングサイトなどで特典が受けられるクレジットカードを選べば、特別なポイント還元や割引を受けられます。

例えば、イオンカードセレクトは、イオングループの対象店舗でポイントが2倍になるのが特徴です。

クレジットカード発行を機会に利用する店舗を決めて、お得に買い物をするのもよいでしょう。

| スーパーマーケット | ・イオンカードセレクト →イオンやまいばすけっとで1.0%還元 ・セブンカード・プラス |

| ネットショッピング | ・JCBカードW Plus L →Amazon.co.jp※でポイント3倍 ・楽天カード |

| 飲食店 | ・三井住友カード(NL) →対象店舗で最大7%還元※ ・JCBカードW Plus L ・エポスカード ・Oliveフレキシブルペイ |

※:対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

主婦が日々の家計をよりスムーズに管理するために、家計管理のしやすさでクレジットカードを選ぶのもおすすめです。

オンライン上で利用明細の確認や、カテゴリ別に支出をまとめられるクレジットカードを選べば、普段の支出の把握が楽になります。

モーラ博士

また、買い物の履歴を自動で分類してくれるクレジットカードなら、時間や手間をかけずに一目で支出の把握が可能じゃ。

支出を可視化することで無駄遣いを防ぎ、生活必需品や旅行、教育費など、さまざまな用途にお金を回せますよ。

参考:消費者庁「クレジットカードの支払いができないと相談されて」

普段から忙しい主婦がクレジットカードを選ぶ際、電子マネーやスマホ決済との連携のしやすさで選ぶことは、時間短縮の観点で重要です。

電子マネーやスマホ決済アプリとクレジットカードを紐づけておけば、日常の支払いを迅速かつスムーズに行えます。

また、電子マネーやスマホ決済アプリのチャージが容易なクレジットカードを選べば、すぐにお金が必要な時でも焦らずに買い物が可能です。

現在は、さまざまな電子マネーやスマホ決済アプリが開発されているので、クレジットカードとの紐づけやすさや使用感などを確認して選びましょう。

| Suica | エポスカード |

| WAON | イオンカードセレクト |

| iD | 三井住友カード(NL) |

| Apple Pay | 三井住友カード(NL) エポスカード JCB CARD W Plus Lなど多数 |

| Google Pay | 三井住友カード(NL) エポスカード JCB CARD W Plus Lなど多数 |

| QUICPay | JCB CARD W Plus L VIASOカード |

| 楽天ペイ | 楽天カード |

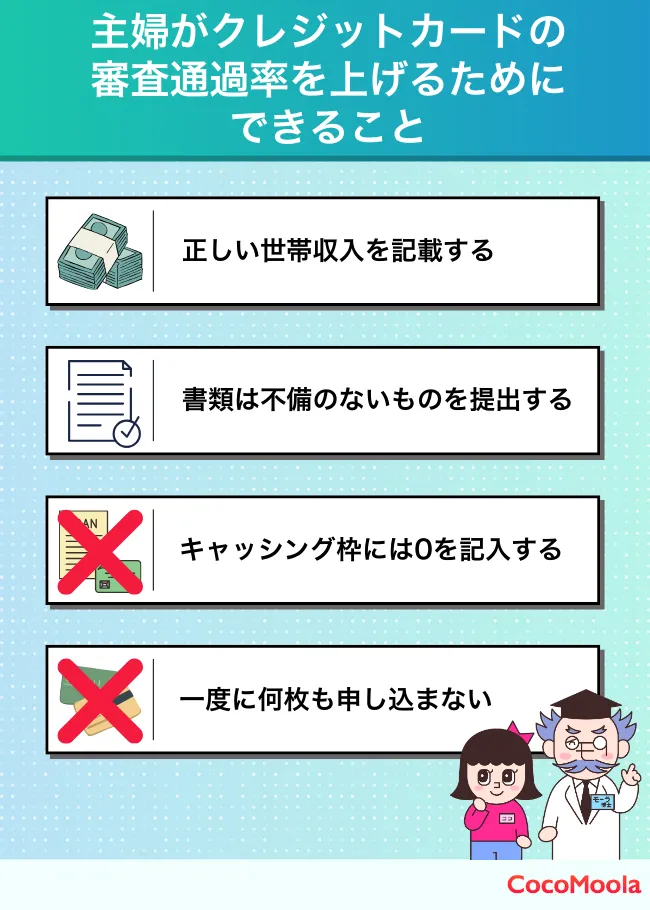

主婦・専業主婦の方がクレジットカードの審査通過率を上げたい場合は、以下の方法を実践してみてください。

クレジットカードの申し込みフォームには収入の欄がありますが、正しい世帯年収を記載するようにしましょう。

もし世帯年収を割り増しして記入しても、審査の段階でバレてクレジットカードを発行できなくなることがあるためです。

年収は、年齢・雇用形態・勤続年数なども踏まえてチェックされます。その際に現実的な数字ではないと判断された場合、収入証明書を求められることもあるでしょう。

Oricoの公式サイトによると、収入証明書とはその名の通り、収入を証明する書類のこと。「所得証明書」や「収入証明書」と呼ばれることもあります。

もし、年収が嘘であるとバレれば、その発行会社のブラックリストに載る可能性が高く、その会社のクレジットカードを一生作れない可能性もあります。

モーラ博士

世帯年収がそこまで高くなくても、クレジットカードを作れるケースがあるので、正確な数字を入力するのじゃ!

申し込みフォームで問われていることには、正直に記入する必要があるのは当然のことだと思います。しかし、少しでも審査が通りやすくなるようにと、収入をごまかしてしまってもわからないと思うかもしれません。不自然な金額であったりすると収入証明書の提出が必要になることもあります。

年収が毎年違うということはよくありますが、そういった時は平均的な金額を記入するのは問題ないと思いますが、大きくかけ離れた金額を書くと嘘であると判断され、そのクレジットカード会社からの発行は出来なくなる可能性もあるので気を付けましょう。

クレジットカードの書類は不備のないものを提出しましょう。

書類に不備があると再提出の案内が届きますが、気づかずに放置していると審査に落ちる可能性があります。

また、申し込みフォームに入力した情報と書類の情報が異なっていると、第三者が不正に申告したと疑われるケースがあり、その場合も審査に通らないことが考えられるでしょう。

よくある書類の不備としては、最新の住所が記載されていない・有効期限が切れている・発行機関の公印が見切れている、などが挙げられます。提出前にしっかり確認してください。

申し込みフォームのキャッシング枠に0を入力することも重要です。

クレジットカードのキャッシング枠の審査は、ショッピング枠の審査と別々。ショッピング枠の審査に通ってもキャッシング枠の審査に落ちたら、クレジットカードを発行できない可能性があります。

また、キャッシング枠を設定するとそのぶん発行まで長引くこともあり得るので、速く発行したい人は0を入力しましょう。

クレジットカードの利用には、ショッピングとキャッシングがあります。普段の買い物に使うショッピングで利用するだけであれば、希望キャッシング枠を0円にしておくと、審査もスムーズに進むことが考えられます。

カード発行を早くしたい場合にも、キャッシング枠を0円にするといいですね。カード発行が終わった後で、ある程度の期間クレジットカードを利用すると、そのクレジットカード会社への信用度も上がってくるので、キャッシング枠を増やすことも可能になってきます。

クレジットカードの申し込み履歴は信用情報機関によって管理されています。審査の際にその情報は必ず照会されるため、何枚も申し込んだ記録があるとお金に困っている人と判断されることもあるでしょう。

お金に困っている人と判断された場合、クレジットカードの返済能力を疑われて審査に落ちる恐れがあります。

クレジットカードの申し込み履歴が保管される期間は6ヶ月です。別のクレジットカードに申し込むなら半年以上は開けましょう。]

専業主婦でも条件を満たせばクレジットカードを作れる可能性は十分にあります。

ここでは主婦の方が比較的申し込みしやすいクレジットカードに共通する特徴を紹介します。

消費者金融系や流通系のクレジットカードは、銀行系カードと比べて比較的審査基準が柔軟と言われています。

本人の収入だけでなく、配偶者の収入や世帯全体の支払い能力を考慮して審査されるケースが多いため、専業主婦で自身の収入がない場合でも申し込み対象となることがあるようです。

また、消費者金融系のカードは貸付業務を主軸としているため、収入の有無だけで判断せず生活状況や信用情報を総合的に見る傾向があります。

ココちゃん

まずはこのタイプのカードで利用実績を積んで、将来的により良い条件のカードを目指すのもおすすめだね!

年会費無料のクレジットカードは幅広い層に向けて発行されているため、専業主婦でも申し込みやすい傾向があります。

カード会社は年会費ではなく決済手数料を主な収益源としているため、多くの利用者にカードを持ってもらうことが目的です。

その結果年収条件が比較的厳しく設定されていないケースも多く、主婦やパート・アルバイトの方でも審査に進みやすくなります。

申し込み条件に「高校生を除く18歳以上」と記載されているクレジットカードは、収入要件が比較的ゆるやかに設定されている傾向があるようです。

大学生や主婦、パート・アルバイトなど、フルタイムで働いていない人も対象に含まれているため、「安定収入がない=即NG」となる可能性が低いと考えられます。

カード選びに迷った時は、まず申込条件の表記をチェックするのがおすすめです。

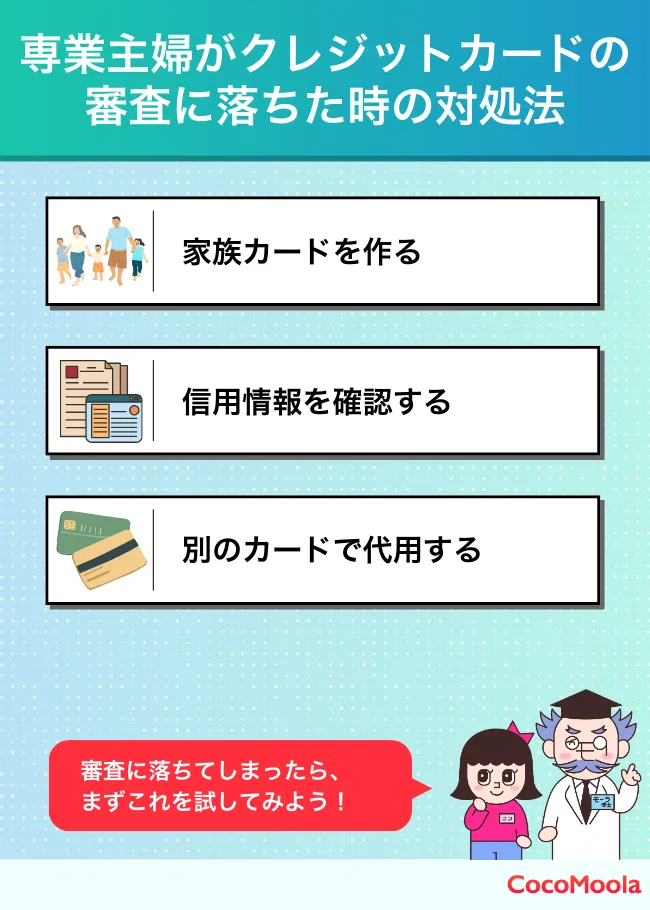

専業主婦がクレジットカードの審査に落ちた時は、以下の対処法を試してみてください。

クレジットカードの審査に落ちてしまったら、家族カードを作るという対処法があります。

家族カードとは、クレジットカードを持っている方の家族に発行できるカード。クレジット決済はもちろん、ポイントを貯められたり本体と同様のサービスを利用できたりします。

家族カードは審査なしで発行できるのも魅力。本体のクレジットカードを持っている人だけ審査されます。そのため、収入がない専業主婦の方でも安心でしょう。

モーラ博士

配偶者がクレジットカードを持っていたら、その家族カードを申し込んでみよう。新規でクレジットカードと家族カードを一緒に申し込むこともできるぞ!

クレジットカードの審査に落ちたら、信用情報を確認してみるのも一つの手段です。

信用情報とは、クレジットカードやローンに申し込んだ履歴・債務整理・延滞などの情報のこと。CICやJICCといった信用情報機関が管理しています。

クレジットカードの審査の過程で必ず信用情報機関に照会されるのですが、中でも債務整理や延滞などの記録があるとクレジットカードの発行は非常に難しいです。

債務整理や延滞の記録がある状態をいわゆるブラックと言い、約5年〜7年はその記録が残ります。

信用情報機関へ簡単に開示請求ができるので、自分がブラックではないか確認してみるのがおすすめです。

モーラ博士

もし、ブラックとなっていたら、クレジットカードの作成は諦めて別のカードや家族カードで代用するのじゃ…

クレジットカードを持てなくても、プリペイドカードやデビットカードで代用することができます。

プリペイドカードやデビットカードは、発行の際に審査がありません。そのため、クレジットカードの審査に落ちたり、ブラック入りしてしまった方でも作成可能です。

また、国際ブランドがついているプリペイドカードやデビットカードを発行すれば、海外でも支払えます。

モーラ博士

Oliveフレキシブルペイならデビットモードだけでも申し込みOK。審査に通れば後からクレジット機能を付けられるぞ!

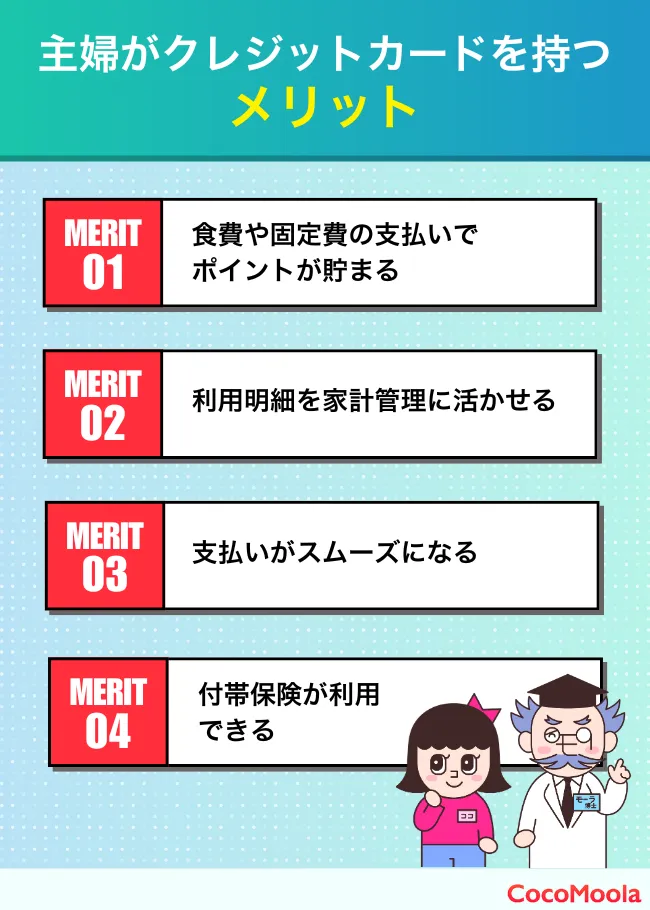

主婦がクレジットカードを作成する主なメリットをまとめました。実際に発行しようか迷っている主婦の方は、ぜひ参考にしてください。

主婦がクレジットカードを作るメリットとして、普段の買い物でポイントが貯まることが挙げられます。

食費や日用品だけでなく、光熱費・スマホ代・保険など毎月の固定費もクレジットカードで支払うことが可能です。そのため、たくさんのポイントを効率よく貯めることができるでしょう。

毎月、5万円の食費と4万円の固定費(合計9万円)を支払った場合に貯まるポイントを、現金とクレジットカードで比較して見ました。

| 支払い方法 | 1ヶ月で貯まるポイント | 1年で貯まるポイント |

|---|---|---|

| 現金 | 0ポイント | 0ポイント |

| 還元率0.5%の クレジットカード | 450ポイント | 5,400ポイント |

| 還元率1.0%の クレジットカード | 900ポイント | 10,800ポイント |

上記のように、クレジットカードで買い物をしたほうが断然お得なことが分かります。加えて、還元率の高いクレジットカードであればなお良いでしょう。

ココちゃん

ポイントをたくさん貯めれば、ポイントで買い物をしたり豪華な商品に交換できるから、節約にも繋がるね!

支払いをクレジットカードにまとめれば、その利用明細を家計管理に活かすことができます。

クレジットカードの利用明細はWebサイトやアプリで閲覧可能。利用日・店舗名・金額などが記載されているため、毎月の収入・出費の管理がかなり効率化されるでしょう。

家族カードの明細も管理できます。配偶者や子どもの使った分も見ることができるため、いちいちレシートや口頭でやりとりする必要がありません。

モーラ博士

家族カードの利用額は、別枠で表記されることが多いぞ。その点も非常に便利じゃな!

クレジットカード払いを利用することで現金を出す手間がなくなり、スムーズに支払いを済ませられます。

近年ではキャッシュレス決済が広く普及し、クレジットカード払いに対応している店舗も増えているため、さまざまな場面でクレジットカードを利用することが可能です。

家事や育児で忙しい主婦の方でも、スムーズに支払いを済ませられれば時間をより有効的に使えるでしょう。

クレジットカードの中には、保険が付帯するものも。保険料を負担することなく無料で付帯するもの、代金をクレジットカードで支払うことで保険が適用されるものなどがあります。

旅行中の疾病や傷害で生じた費用を補償する旅行傷害保険、カードで購入した商品の損害を補償するショッピング保険などは、定番の保険です。

最近では、カードで購入したスマートフォンの修理代金などを補償するスマホ保険、自動車搭乗中の事故を補償するシートベルト保険など、独自の保険プランを展開するカード会社も増えてきました。

ライフスタイルに合った保険が付帯するクレジットカードを選ぶことで、生活に大きな安心感を与えてくれるでしょう。

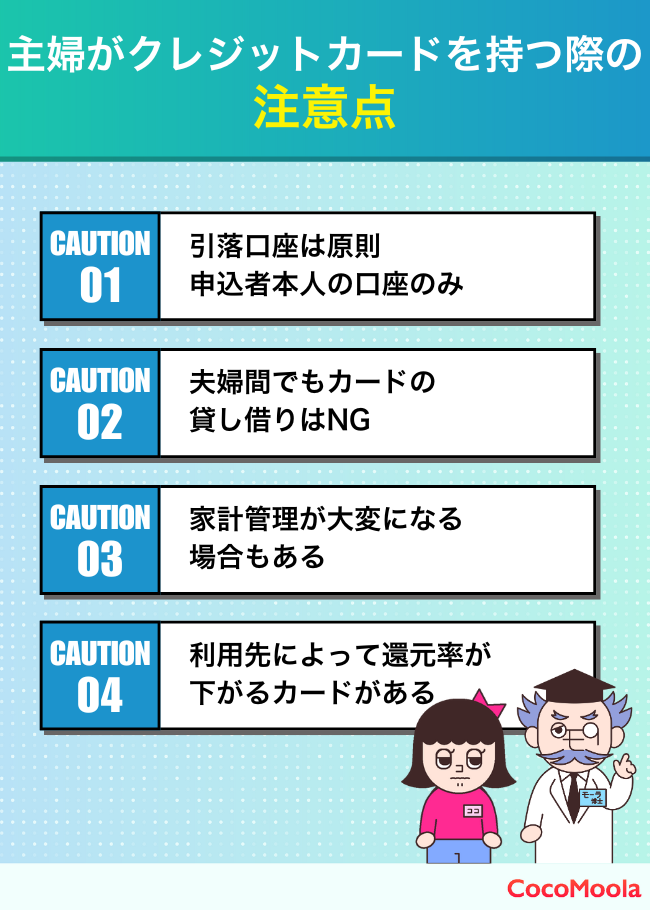

カードの引き落とし口座として設定できる口座は原則名義人のものと定められています。

そのため、名義人が妻であれば設定できる口座は妻本人のものに限られ、夫の口座を設定することはできません。

もし自身の口座がない場合は、同姓の配偶者名義の口座を登録できるイオンカードやセゾンカードなどを選ぶか、夫が本会員のクレジットカードに家族会員として申し込むといった方法が考えられます。

モーラ博士

新しく自身の口座を開設したい場合は、クレジットカードの申し込み前に準備しておこう!

クレジットカードを名義人以外に貸し出すことは、規約違反です。

日本クレジット協会の公式サイトでも、クレジットカードの貸し借りはたとえ家族や友人でも行なってはいけないと書いてあります。

たとえ家族間・夫婦間であってもクレジットカードの貸し借りは行わないようにしましょう。

規約違反がバレると、カードの利用停止や強制退会になる可能性も否定できません。夫名義のカードではなく、必ず自分の名義のクレジットカードや家族カードを使いましょう。

モーラ博士

夫婦間で共用していることがバレれば、不正利用の際に補償が受けられないこともあるぞ…

夫と妻でそれぞれ別のクレジットカードを所有していれば、利用明細も別々で発行されることになります。

それぞれの利用額を毎月合算する手間が生じるのはもちろん、お互いにクレジットカードをいくら利用したかを把握していないとつい使いすぎてしまうかもしれません。

さらに、引落日も別々なら管理がより複雑になってしまいます。家計管理を楽にしたいなら、家族カードを発行するか、夫婦同じクレジットカードで統一するとよいでしょう。

クレジットカードは通常、利用額に対し0.5%~1.0%ほどのポイント還元が受けられます。しかし、利用先によっては通常時よりポイント還元率が下がるカードも存在します。

たとえば楽天カードの還元率は通常1,0%ですが、保険料や携帯料金の支払い時には0.5%、公共料金や税金の支払い時には0.2%と、利用先によって還元率が大幅に変動します。

このようなクレジットカードで、支出に占める割合の大きい税金や公共料金を支払うと、十分なポイント還元を受けることができずお得感が薄れてしまいます。

モーラ博士

節約を意識するなら見逃せない要素じゃ!

クレジットカードは「持つだけ」でメリットがありますが、実は使い方次第で節約効果を大きく高めることが可能です。

ここでは、主婦の方が日常生活の中で無理なく取り入れられる「カード活用の節約術」を紹介します。

日々の食費を少しでも節約したい主婦にとって、スーパーの特典日は大きな味方です。

例えばイオンカードなら「お客様感謝デー(毎月20日・30日)」にカード払いをするだけで 5%OFF。

その他のスーパーでも「ポイント◯倍デー」や「割引デー」があるので、こうした日を狙ってカード払いをすれば、日常的に大きな節約効果が得られます。

参考:イオンカード公式サイト

ネットショッピングを利用する機会が多い主婦には、楽天カードやJCBカードW Plus Lなどが人気です。

特に楽天市場では「楽天スーパーセール」や「お買い物マラソン」などのイベントと組み合わせると、ポイント還元率が最大10倍以上 になる場合があります。

キャンペーン期間中に日用品や食品をまとめ買いすれば、ただの買い物が一気に「節約」へと変わるでしょう。

参考:楽天市場公式サイト

クレジットカードで貯まったポイントを、日用品や生活費に充てるのも賢い節約術です。

例えば楽天ポイントならドラッグストアやスーパーでも利用可能、dポイントはローソンやマクドナルドなど日常的に使えるお店が多く、実質「現金」として家計を助けてくれます。

日用品にポイントを充てると、1回の買い物で500円分浮く=年間で6,000円以上の節約につながります。

貯めっぱなしにするのではなく、「トイレットペーパー」「洗剤」「食材」など消耗品に使えば、毎月の固定費を確実に減らすことができるでしょう。

ガス代や電気代などの公共料金も、クレジットカードで支払えばポイントが貯まってお得です。毎月必ずかかる公共料金はポイントを一気に貯めることができます。

総務省の家計調査によれば、4人家族世帯における水道光熱費の平均額は24,593円。この金額を還元率1.0%のJCBカードWで支払うと、毎月240ポイント、年間で2,880ポイントが貯まる計算になります。

口座引き落としではこのポイントが全く返ってきません。ただし、公共料金がポイント対象外のクレジットカードもあるので注意しましょう。

ポイントを最大限に活用するなら、ポイント付与時と交換時のレートの両方に着目する必要があります。たとえば利用額1,000円につき1ポイント付与、1ポイントを5円相当で交換できる場合の還元率の計算は、下記の通りです。

5円(還元額)÷1000円(利用額)×100=0.5%。基本的にポイントは一定のレートで付与されますが、交換時のレートは交換先により異なります。

クレジットカードの還元率は0.5%が平均とされるため、0.5%を下回らないよう意識しましょう。上記の例の場合、1ポイント=5円未満の価値となる交換先は還元率が0.5%未満となります。

モーラ博士

ポイントはただ貯めればいいわけではなく、使い方にも工夫が必要じゃ!

今回紹介している主婦におすすめのクレジットカードについて、ココモーラの監修者を務めてくださっている祖父江仁美さんと辻本剛士さんから、各クレジットカードの魅力についてコメントをいただきました。

気になるクレジットカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

JCBカード W plus Lは、女性向けの特典が充実しているクレジットカードです。

コスメやネイルなどのキャンペーンを毎月開催しており、女性向けの疾病保険も付帯しています。

デザインを3種類の中から選べるのも、うれしいポイントですね。

三井住友カード(NL)は、年会費が永年無料で、カード番号が表面に印字されていないセキュリティ重視のデザインが特徴です。

Visaのタッチ決済やコンビニ、飲食店での利用でポイントが2倍になるなど、クレジットカードを日常使いしたい主婦の方にも適しています。

PayPayカードは高校生以外の18歳以上の方であれば、誰でも申し込めるクレジットカードです。そのため、パートに従事している主婦はもちろん、大学生でも申し込めます。

ポイント還元率は1.0%で、一般的なクレジットカードの2倍なので、ポイントを貯めたい方にもおすすめ。

普段からPayPayで支払うことが多いなら、女性でも十分使いやすいです。

エポスカードは、年会費が永年無料で、全国の幅広い地域で使える優待が魅力です。

とくに、提携店舗での利用では利用に応してボーナスポイントが貯まり、お買い物や旅行の際に使用できます。

また、マルイカウンターで即日発行が可能な、利便性の高さも特徴です。

セブンカード・プラスは、セブン&iグループの対象店舗で還元率が高くなります。対象店舗にはイトーヨーカドーやヨークマート、アリオが含まれているので、系列のスーパーで買い物している主婦にぴったりです。

また、セブンネットショッピングでも還元率が2倍で、忙しい主婦でも賢くポイントを貯められますよ!

育休中、フリーランス女性に向けて「社会制度」や「貯金・投資」に関するお役立ち情報を発信。マネーコラムの執筆や記事監修も手がける。日経xwoman公式アンバサダー。著書「お金の使い方、貯め方教えて下さい」主婦の友社

クレジットカードは、多くの専業主婦が発行しています。

クレジットカード会社によっては、発行が難しい場合もありますが、配偶者(世帯主)がいるので、どこのクレジットカード会社も発行できないことはないと思います。

ただ、過去に借金をしている(返済歴がある)場合は、審査が厳しくなるので、全く作れないケースもあります。

また年会費が必要なステータスの高いカードは、審査基準が厳しくなるので、最初は年会費無料のクレジットカードから発行して利用実績を踏んでから申し込むといいと思います。

やみくもに何枚もつくらず、使用目的に合わせて申し込みましょう。

例えば、よく利用するスーパーがあるなら、スーパーで利用すると他のクレジットカードよりポイント還元率がいいとか、クーポンが得られるなどメリットがあるクレジットカードがいいですね。

また付帯サービスは、同じサービスを受けられる場合があります。

例えば、楽天Pinkカードの「ライフスタイル応援サービス」は、配偶者のお勤め先の福利厚生や加入している生命保険の無料サービスでも利用できるところがあります。

付帯サービスにつられてクレジットカードを発行する前に、一度調べてみてください。

ココモーラ編集部では、専業主婦の時にクレジットカードを作った方へインタビューを行いました。収入がない専業主婦として審査への不安があったかや、どういった基準でクレジットカードを選んだのかお話いただきました。

専業主婦でもクレジットカードを作りたいと思っている方は必見です!

| yoshitomokoさん 46歳・女性・専業主婦(収入なし) 使用しているクレジットカード:リクルートカード |

ココモーラでは、コンテンツ制作に役立てる目的で、クレジットカードを持っている専業主婦にアンケート調査を実施しました。

クレジットカードの審査に通るか不安な方や、どのクレジットカードが良いか迷っている方は、ぜひ参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 主婦 |

| 調査対象者数 | 133人 |

| 調査期間 | 2024年3月 |

| 調査地域 | 日本 |

主婦向けクレジットカードに関するアンケート調査結果の元データ(PDF)>>

主婦向けクレジットカードに関するアンケート調査結果の詳細>>

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| はい | 7 | 6.67% |

| いいえ | 98 | 93.33% |

「クレジットカードの審査に落ちたことがない」と回答した専業主婦が9割以上でした。

この結果から、収入がない専業主婦でもクレジットカードを持てることが分かります。

無収入の専業主婦は、クレジットカードの審査に通らないと言われることもありますが、このアンケートを見る限り、そこまで心配することはなさそうです。

モーラ博士

審査に通るか不安でクレジットカードの作成を躊躇していた専業主婦の方は、ぜひ一度申し込んでみよう!

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 年会費無料のクレジットカードに申し込んだ | 84 | 80% |

| 個人情報を間違えないようにした | 19 | 18.10% |

| クレジットカードやローンを滞納しないように気をつけた | 8 | 7.62% |

| 何枚ものクレジットカードに短期間で申し込まないようにした | 7 | 6.67% |

| 知名度が高く、持っている人が多そうなクレジットカードを選んだ | 16 | 15.24% |

| その他 | 1 | 0.95% |

「年会費無料のクレジットカードに申し込んだ」という回答が最も多く、8割にも上りました。

年会費無料のクレジットカードは、ステータスが高くないため、審査難易度も低めであると言われています。

その他、消費者金融系・流通系・信販系の会社が発行しているクレジットカードも審査が厳しくないことが多いです。

例えば、ACマスターカードは消費者金融系のアコムが、エポスカードは流通系のマルイが、JCBカードWは信販系のJCBが発行しています。

モーラ博士

審査に落ちないか心配な主婦の方は、年会費や発行会社に注目して選んでみると良いぞ!

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 別のクレジットカードに申し込み直した | 4 | 57.14% |

| 家族カードを発行してもらった | 1 | 14.29% |

| デポジット型のクレジットカードに申し込んだ | 0 | 0% |

| デビットカードやプリペイドカードで代用した | 1 | 14.29% |

| バイトやパートなどの仕事を始めたり収入を増やしたりした | 0 | 0% |

| その他 | 1 | 14.29% |

先ほどの質問でクレジットカードに落ちたことがあると回答した専業主婦に、どんな対処法を取ったか聞いたところ、「別のクレジットカードに申し込んだ」という回答が最も多かったです。

別のクレジットカードに申請し直すと、審査に通る可能性があります。ただ、短期間に何枚も申し込むと、お金に困っていると見なされて、再び審査に落ちることがあるので注意してください。

クレジットカードに申し込んだという情報は信用情報機関によって記録されており、審査の際に必ず照会されます。申請した記録は約6ヶ月管理されるので、最低でも半年は期間を空けるのがおすすめです。

当サイトの「主婦におすすめのクレジットカード比較ランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング査定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(家計への還元力・年会費・審査・生活へのフィット感・女性向けの特化性など)に基づき、スコア化・ランキング化しています。

本記事の主婦におすすめのクレジットカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 項目 | 配点 | 評価内容 |

|---|---|---|

| 家計への還元力・特典内容 | 35点 | 日常の買い物(スーパー・ドラッグストア・ネット通販)でどれだけポイントが貯まるか、割引特典があるか。主婦にとって節約につながる要素を重視。 |

| 年会費と維持のしやすさ | 20点 | 年会費が無料または実質無料であるかどうか。支出を抑えながら長く使えるかどうか。特典とのバランスも加味。 |

| 主婦でも作りやすいか(審査) | 20点 | 専業主婦・パート・扶養内勤務でも審査に通りやすいか。公式サイトの記載や一般的な傾向を考慮。 |

| 生活へのフィット感 | 15点 | スマホ決済や家計管理アプリとの連携、スーパー・ドラッグストア・通信会社など生活インフラとの相性。 |

| 女性向け・主婦向けの特化性 | 10点 | 女性向け特典、美容・健康優待、主婦層にうれしいサポート機能(家族カード・ETC発行など)があるかどうか。 |

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード | 総合得点 (100点満点) | レーティング |

|---|---|---|

| JCBカード W plus L | 92点 | ★★★★★ |

| PayPayカード | 90点 | ★★★★★ |

| 三井住友カード(NL) | 88点 | ★★★★★ |

| エポスカード | 86点 | ★★★★☆ |

| Oliveフレキシブルペイ | 83点 | ★★★★☆ |

| セゾンカードインターナショナル | 80点 | ★★★★☆ |

| セブンカード・プラス | 78点 | ★★★★☆ |

| 評価項目 | 点数 | 評価理由 |

| 家計への還元力・特典内容 | 33/35 | ポイント常時2倍、Amazon.co.jpやスターバックス※など特約店では最大10.5倍。LINDA特典など女性優待も充実。 |

| 年会費と維持のしやすさ | 20/20 | 完全年会費無料で負担ゼロ。更新料などもかからず、長く使いやすい。 |

| 主婦でも作りやすいか(審査) | 18/20 | パート・専業主婦でも申し込み可能。JCB発行の中でも比較的柔軟な審査基準とされている。 |

| 生活へのフィット感 | 13/15 | ネットでもリアルでも使いやすく、JCBスマホ決済にも対応。家計アプリとの連携も。 |

| 女性向け・主婦向けの特化性 | 8/10 | 女性向け特典「LINDAリーグ」がユニーク。美意識や健康を大事にする主婦層にぴったり。 |

女性向けに設計されたJCBカード W plus Lは、年会費無料ながら常時ポイント2倍、Amazon.co.jpやスターバックス※では最大10倍など、家計にうれしい高還元が魅力でしょう。

医療保険やプレゼント応募など「LINDAリーグ」という女性限定特典も充実しており、主婦にぴったりの1枚です。

JCB発行カードの中でも審査が比較的柔軟で、パートや専業主婦でも申し込みやすいのも高評価の理由です。

| 評価項目 | 点数 | 評価理由 |

| 家計への還元力・特典内容 | 32/35 | PayPayステップ達成で1.5%還元可能。PayPay支払いとの組み合わせで家計の節約効果が高い。 |

| 年会費と維持のしやすさ | 20/20 | 年会費は完全無料。PayPayアプリとの一体化で運用もラク。 |

| 主婦でも作りやすいか(審査) | 18/20 | 一般的に、18歳以上で安定した収入がある方が対象で、専業主婦やパートでも審査に通りやすいとされる。 |

| 生活へのフィット感 | 14/15 | スマホ完結で使いやすく、光熱費や食費もPayPay払いにできる点が実用的。 |

| 女性向け・主婦向けの特化性 | 6/10 | 女性特化ではないが、日常支払いに直結するPayPay連携で主婦にも恩恵大。 |

| 評価項目 | 点数 | 評価理由 |

| 家計への還元力・特典内容 | 31/35 | セブン-イレブン・ローソン・マクドナルドで最大7%還元。タッチ決済も対象で家計支出にメリット大。 |

| 年会費と維持のしやすさ | 20/20 | 年会費は永年無料。基本コストが一切かからず安心。 |

| 主婦でも作りやすいか(審査) | 17/20 | 無収入の専業主婦でも申し込み可能。 |

| 生活へのフィット感 | 13/15 | スマホアプリで使用履歴や残高確認が簡単。コンビニ派の主婦にぴったり。 |

| 女性向け・主婦向けの特化性 | 7/10 | 特化要素は少ないが、生活密着型の高還元で結果的に主婦にフィットしている。 |

| 評価項目 | 点数 | 評価理由 |

| 家計への還元力・特典内容 | 30/35 | 提携店舗での優待やマルイ利用での割引が豊富。外食やレジャーでもお得に使える。 |

| 年会費と維持のしやすさ | 20/20 | 完全無料。エポスATMやWeb管理も整備されており、維持負担はほぼゼロ。 |

| 主婦でも作りやすいか(審査) | 18/20 | 専業主婦でも申し込み可。審査スピードも早く、発行しやすいとの評判。 |

| 生活へのフィット感 | 12/15 | 全国の提携店での優待や、ネットショッピング利用時の割引など、使えるシーンが幅広い。 |

| 女性向け・主婦向けの特化性 | 6/10 | 女性特化ではないが、日常で使える特典が豊富。旅行保険も利用付帯で主婦層にも人気。 |

| 評価項目 | 点数 | 評価理由 |

| 家計への還元力・特典内容 | 28/35 | 利用金額に応じたVポイント還元と、対象店舗での高還元。銀行連携によるキャッシュバックも魅力。 |

| 年会費と維持のしやすさ | 20/20 | 年会費無料で、切り替え型(クレカ・デビット・プリペイド)としても利便性が良い。 |

| 主婦でも作りやすいか(審査) | 16/20 | 三井住友銀行口座の利用者ならスムーズに申し込みできる。やや銀行との連携条件が気になる人も。 |

| 生活へのフィット感 | 13/15 | アプリで口座・支払いを一括管理でき、忙しい主婦の家計管理にフィット。 |

| 女性向け・主婦向けの特化性 | 6/10 | 女性優待はないが、生活・家計一体型としての機能性が高い。 |

| 評価項目 | 点数 | 評価理由 |

| 家計への還元力・特典内容 | 25/35 | 永久不滅ポイントにより、有効期限を気にせずマイペースに貯められる安心感がある。基本還元率は標準的だが、セゾンポイントモール経由のネット通販で還元率がアップする点を評価。 |

| 年会費と維持のしやすさ | 20/20 | 無条件で永年無料。一切のコストがかからないため、家計の負担にならず「とりあえず持っておく」1枚として非常に優秀。 |

| 主婦でも作りやすいか(審査) | 15/20 | 専業主婦の方でも申し込み可能。流通系カードとして全国のセゾンカウンターで対面サポートも受けられるため、初心者でも安心感が高い。 |

| 生活へのフィット感 | 10/15 | 全国各地の施設での優待が豊富。ただし、特定のスーパーでの固定割引などはゴールドランク等に比べると限定的。 |

| 女性向け・主婦向けの特化性 | 10/10 | 月額300円から加入できる「お買物安心プラン」などの女性向け少額保険オプションが充実しており、生活の不安をカバーしやすい。 |

| 評価項目 | 点数 | 評価理由 |

| 家計への還元力・特典内容 | 30/35 | セブン-イレブンやイトーヨーカドーで還元率1.0%。nanacoポイントがそのまま食費や日用品に充当できるため、家計の節約効果を即座に実感できる。 |

| 年会費と維持のしやすさ | 20/20 | 以前は条件付き無料だったが、現在は完全永年無料。セブン&アイグループ専用の「買い物用カード」として非常に維持しやすい。 |

| 主婦でも作りやすいか(審査) | 15/20 | イトーヨーカドー等の店頭でも大々的に募集されており、主婦層の利用を強く意識した審査基準。申し込みの心理的ハードルも低い。 |

| 生活へのフィット感 | 10/15 | イトーヨーカドーの「ハッピーデー(5%OFF)」は強力だが、利用範囲がセブン&アイグループに特化しているため、他の店舗でのメリットは標準的。 |

| 女性向け・主婦向けの特化性 | 3/10 | 買い物に特化した実用性は極めて高いが、女性特有の疾病保険やライフスタイル優待といった「特化型」のサービスは少なめ。 |

セブン-イレブンやイトーヨーカドーを日常的に利用する主婦にとって、これほど「お財布に直結する」カードはありません。最大の強みは、貯まったポイントをnanacoとしてレジですぐに使い切れる圧倒的な実用性です。

毎月の食費や日用品代をこのカードに集約するだけで、気づかないうちに数千円単位の節約が可能に。ハッピーデーの5%OFF特典を主軸に、日々の生活圏内で着実に得をしたい「堅実派」の主婦に最適な一冊です。

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査方法 |

ファストアスクおよび フリージーを使用した独自調査 |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 10代:0人(0%) 20代:22人(6.7%) 30代:43人(13.1%) 40代:56人(17.0%) 50代:80人(24.3%) 60代以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

「身近なお店で高還元率なクレジットカードが欲しい!」「今すぐにお買い物で使えるクレジットカードが知りたい!」と考えている方は、こちらの1分動画をチェック!

高還元率で利便性に優れた、主婦向けおすすめクレジットカード3選を、1分でわかりやすく解説しています。

・経済産業省「割賦販売法(後払分野)の概要・FAQ」(最終アクセス:2025年7月23日)

・鹿児島大学「知っておこう!私たちのくらしと法律」(発行年:2020年)

・CIC(株式会社シー・アイ・シー)公式サイト(最終アクセス:2025年5月2日)

・日本貸金業協会「指定信用情報機関とは」(最終アクセス:2025年5月2日)

・消費者庁「クレジットカードの支払いができないと相談されて」(最終アクセス:2025年6月25日)

・イオンカード公式サイト(最終アクセス:2025年9月10日)

・楽天市場公式サイト(最終アクセス:2025年9月10日)

・CIC「信用情報とは」(最終アクセス:2025年9月11日)

・Orico「「所得証明書」とはどんな書類?どうやって発行する?」(最終アクセス:2025年9月11日)

・日本クレジット協会「カードの管理責任について」(最終アクセス:2025年9月11日)

・総務省「家計調査2024年」(最終アクセス:2025年12月11日)

Q. 無収入の主婦でもクレジットカードを作れますか?

無収入の専業主婦でもクレジットカードを作ることは可能です。 収入がない専業主婦は、世帯年収をもとにクレジットカードの審査が行われるケースが多い特徴があります。

Q. 主婦がクレジットカードを作るメリットはありますか?

食費や固定費など日々の支払いでポイントが貯まるのは大きなメリットでしょう。 貯まったポイントで買い物もできるため、家計の節約にもつながります。 また、利用明細が家計管理に役立つことや、現金を持ち歩く必要がなくなることもメリットだと言えます。

Q. 主婦はクレジットカードを何枚作るといいですか?

クレジットカードを複数持っていると管理する手間も増えるうえ、年会費が発生する場合は維持費もかかってしまうため、まずは使い勝手の良いカードを1枚作っておくと良いでしょう。 ただし、クレジットカードによって貯まるポイントや優待サービスを受けられる店舗が異なるため、ライフスタイルに合わせて2~3枚を使い分けるのも良いかもしれません。

Q. 主婦におすすめのクレジットカードの選び方は何ですか?

主婦の方がクレジットカードを選ぶ際は、以下のポイントに注目してみると良いでしょう。 ・ポイント還元率で選ぶ ・年会費の安さで選ぶ ・特定の店舗での優待で選ぶ ・家計管理のしやすさで選ぶ ・電子マネーやスマホ決済との連携のしやすさで選ぶ 中でも還元率は日々の買い物への影響も大きいため、特に意識しておきたいポイントです。

Q. クレジットカードを作った後に専業主婦になった場合、カードはどうなりますか?

カードを作ってから専業主婦になった場合でも、基本的には引き続き使用可能です。 ただし、結婚などで住所や姓などが変わった場合は、登録情報の変更を忘れずに行いましょう。

Q. 専業主婦でも作れる審査が甘いクレジットカードはありますか?

審査が甘いクレジットカードはありません。また、専業主婦であることを考慮して審査を甘くしてもらえることもないので注意しましょう。クレジットカードの審査は基準に基づいて公平に行われています。審査がどうしても不安だったり、受けたくなかったりする場合は、夫の家族カードを発行するのがおすすめです。

Q. 主婦がクレジットカードを申し込むと限度額はどのくらいになりますか?

主婦の方がクレジットカードに申し込んだ場合、初期の利用限度額は一般的に10万円〜30万円程度になることが多いです。専業主婦でも申し込み可能なカードは多数ありますが、カード会社によって審査基準が異なるため、無理のない範囲で利用できるカードを選ぶことが大切でしょう。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.16

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.16

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.16

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.16

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

主婦向け

女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード