更新日: 2026.02.02

法人カードは、企業や個人事業主がビジネス経費を効率的に管理するための便利なクレジットカードです。経費精算の手間を削減し、キャッシュフローの改善やポイント還元によるコスト削減など多くのメリットがあります。社員用の追加カードの発行もできるので経費の用途を明確にしやすく、ガバナンス強化にも役立つでしょう。 法人カードは主に、大企業向けのコーポレートカードと中小企業・個人事業主向けのビジネスカードに大別されます。利用可能額や審査難易度はそれぞれ異なりますが、どちらの法人カードにも共通するのはビジネス向け特典の豊富さです。freeeやマネーフォワードなどの会計ソフトと連携できたり、出張の際に手荷物を特別価格で配送できたりと業務効率化につながります。 ただ中には「どの法人カードが自分の企業にぴったりなのかが分からない」「年会費無料でコスパの良い法人向けクレジットカードを知りたい」と思っている人もいるのではないでしょうか。ビジネスカードは、自社のビジネスモデルや経費管理のニーズに合わせてぴったりのカードを選ぶことが重要です。 そこで本記事では、おすすめの法人カードをランキング形式で紹介していきます。年会費・ポイント還元率・ビジネス向けサービスなどを徹底比較しました。そのほか、法人カードを発行するメリットや法人カードの審査についても解説しています。自分の企業に合った最強の法人カードを見つけたい方は、ぜひ参考にしてください。

詳細を表示

76.7

キャンペーン

年会費永年無料で作りやすい! 登記簿謄本や決算書不要で申し込める。

メリット

デメリット

4.0

50代・男性(会社員)

さらに表示

80.8

キャンペーン

出張や会食もスムーズに準備できる! ビジネスシーンで活躍する特典が充実した1枚。

メリット

デメリット

3.0

30代・男性(会社員)

さらに表示

77.0

キャンペーン

年会費永年無料でポイントは通常の2倍! 最短5分の即時発行で会計処理業務を大幅に効率化。

メリット

デメリット

81.3

キャンペーン

条件クリアで翌年以降の年会費永年無料! 2枚持ちで管理しやすい法人ゴールドカード。

メリット

デメリット

67.5

キャンペーン

会計ソフトと連携で業務効率アップ。 業界初のサイバーリスク保険付帯で安心。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

4.4

(5件)

84.5

キャンペーン

公私問わず使えるお得な特典が豊富。 初年度年会費無料で登記簿の提出も不要。

メリット

デメリット

4.0

40代・男性(総務)

さらに表示

78.0

経費や納税でポイントが貯まる。 ビジネスシーンで活用できる特典が充実。

メリット

デメリット

76.7

キャンペーン

プライベートでも使える特典が豊富。 起業したばかりでも申し込める法人カード。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

77.5

キャンペーン

カード独自の特典とブランドの優待が使える。 経費精算から会食の特典まで幅広いのが特徴です。

メリット

デメリット

4.0

60代・男性(会社員)

さらに表示

76.7

月間利用額に応じてキャッシュバック! オンライン入会なら初年度年会費無料で利用可能。

メリット

デメリット

75.0

キャンペーン

年会費永年無料で維持コスト0! 初めて法人カードを作る方におすすめ。

メリット

デメリット

5.0

50代・男性(事務)

さらに表示

77.5

キャンペーン

初年度年会費無料で十分なサポート。 出張や接待がよりスムーズになる法人カード。

メリット

デメリット

77.2

キャンペーン

より余裕のある旅行や出張を実現。 最大限の優待を付帯した法人向けプラチナカード

メリット

デメリット

71.7

無期限のポイントで経費削減。 営業や出張でのサポートが手厚い。

メリット

デメリット

82.2

Mastercard最上位ステータスの法人カード。 経営者目線の充実したサービス展開が強み。

メリット

デメリット

法人におすすめなクレジットカードを多数紹介してきました。ここからは、法人カードの選び方や法人カードを発行するメリットなどを解説していきます。

ココモーラでは、法人向けクレジットカードを集めて、徹底的に比較検証しました。

法人カードの年会費を、「永年無料」「初年度無料」「有料」などに分けて検証を行いました。

ポイントの貯まりやすさを、「基本還元率1.0%以上」「基本還元率0.5%未満」などに分けて、各法人カードの比較を行いました。

法人カードの限度額を「制限なし」「100万円未満」などに分けて、各法人カードの検証を行いました。

代表者のほかに従業員も追加発行できる、従業員カードの年会費を「永年無料」「初年度無料または実質無料」などに分け、各法人カードの評価を行いました。

-すべての検証はココモーラ編集部で行っています-

経済構造実態調査によると、2020年の1年間に発行された法人カードは1,100万枚以上。クレジットカードの年間総発行枚数のうち、約6%を占める計算になります。

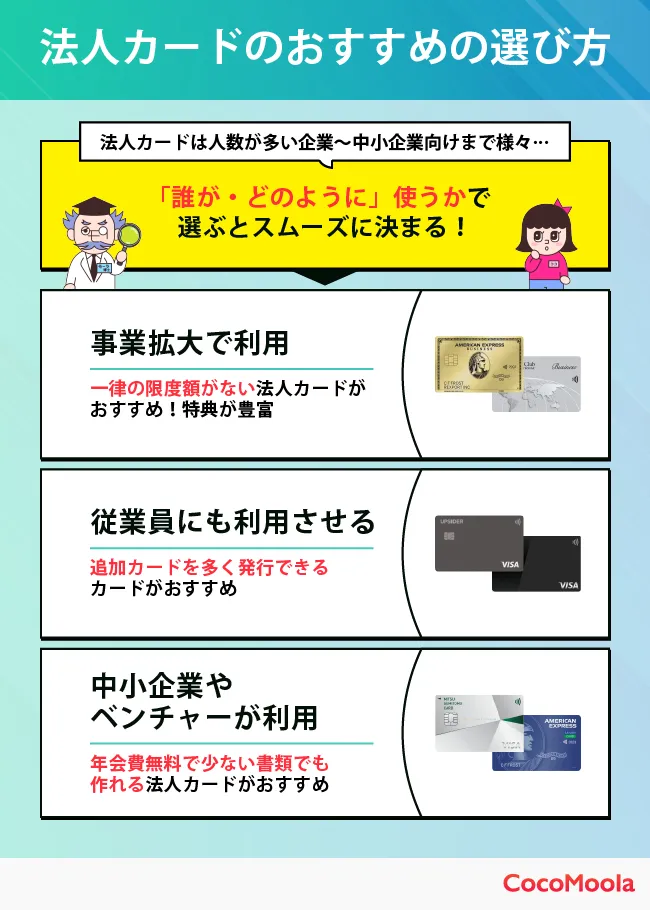

そんな法人カードは人数が多い企業向けのものから中小企業向けまで様々です。法人カードは「誰が・どのように」使うかで選ぶとスムーズに決まります。

業績がある程度安定してくると、事業拡大を目指すフェーズにある法人企業もあるでしょう。事業拡大には多くの資金が必要となり、経費が増えますよね。

そういった企業には一律の限度額がない法人カードがおすすめ。余裕を持った資金繰りができ、突発的な出費があっても限度額がいっぱいで決済できない自体を防げます。

限度額がない法人カードは比較的ステータスの高い傾向にあり、ビジネス特典が豊富です。上位ランクの法人カードならコンシェルジュサービスもあるので、経営者の方も利用しやすいでしょう。

企業拡大に応じて広告出稿や新規入居者の設備投資を行う場合は、下記サイトの併用もおすすめです。

法人でクレジットカードを使うメリットとして、手持ち資金がない時でもクレジットカードの後払い機能で大きな資金を確保することが出来る点にあると思います。

一般のカードなどは限度額が設定されていますが、法人カードのステータスの高いクレジットカードでは限度額が設定されていないものもあり、高額な仕入れなどにも利用できます。さらに、ポイント還元があれば同じ仕入れなどでもお得になり、実質的に経費削減に繋がる可能性もあるのではないでしょうか。

関連サイト:金融商材の広告出稿先を探す方におすすめのメディア|メディアレーダー

関連サイト:アイネット|無料インターネットで空室対策

法人カードを複数の従業員にも利用する予定なら、追加カードを多く発行できるカードがおすすめです。中には枚数無制限で発行できる法人カードもあります。

従業員に法人カードを利用するとなると、心配なのが不正利用。追加カードそれぞれに限度額を設定できたり、決済と同時にメールでお知らせしてくれたりと、万が一に備えたサポートがある法人カードが良いでしょう。

モーラ博士

追加カードは枚数分の年会費がかかるぞ。発行できる枚数と一緒に年会費もチェックするのじゃ!

ベンチャー企業は業績や年数などの面で、審査が不安になりますよね。そういった企業は、年会費無料で少ない書類でも作れる法人カードが良いでしょう。

一般的な法人カードは登記簿謄本や事業計画書の提出が必要です。しかし、最近では提出不要で作れるものも増えています。

また、人数が少ない中小企業の場合は、経費精算が楽になるサービスがついた法人カードがおすすめ。経理が1人しかいなくても、法人カードのサービスをうまく利用すれば効率を改善できる可能性があります。

法人カードの中には中小企業やベンチャー、自営業などでも発行できるものがあります。まだ起業して間もない、収益が不安定で審査に通るか不安でも、簡易的な審査で発行できる法人カードであれば、現金で支払うよりもポイント還元やビジネス特典を受けることが可能です。

また、クレジットカードを使えば利用履歴をあとから確認することもでき、経理も楽になるのではないでしょうか。ベンチャー企業や中小企業では従業員の福利厚生にも使えるサービスもあり、利用価値は高いと言えます。

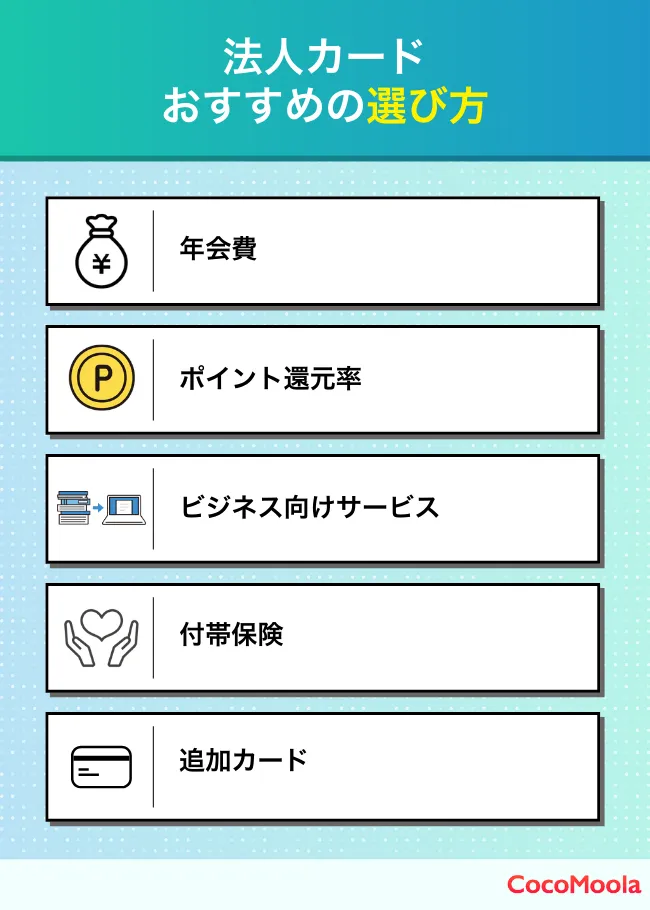

ここからは、法人カードを選ぶときに注目すべきポイントを解説して行きます。

法人カードを選ぶときは、年会費に注目しましょう。法人カードによって年会費は大きく異なります。

年会費は経費で処理できますが、あまりクレジットカードを活用する予定のない法人や起業したばかりの法人には、年会費が安めの法人カードがおすすめです。

ただ年会費が安いと、法人カードについている特典やサービスがシンプルな傾向に。そういった特典・サービスをたくさん利用する予定の法人は年会費が高めの法人カードを発行しても損にはならないでしょう。

モーラ博士

年会費と付帯サービスのバランスを考えながら選ぶのが重要じゃ!

クレジットカード発行で気になるのは「年会費」ですね。年会費を払う以上のメリットがあればいいですが、あまり使わないクレジットカードでは年会費のコストが無駄になります。年会費無料や、年に一定の使用があれば無料になるものなど、条件も様々ですが、ゴールドやプラチナとランクが上がると、年会費も高めに設定されています。

ランクが上がれば特典も多くなり、ポイント還元率が高いものもあります。法人カードの場合は、年会費を経費で処理できるだけではなく、特典の利用で割引が大きくなることも考えられます。

法人カードのポイント還元率も重要です。

お得にポイントを貯めたいなら基本還元率が1.0%以上の法人カードがおすすめ。平均が0.5%なので、1.0%あれば高還元率と言えます。

また、会社でよく利用するサービスやお店でポイントがアップするかどうかもチェックしましょう。基本還元率は平均的でも、対象店では10倍ほどのポイントが還元されることがあります。

モーラ博士

そもそもポイントを貯められない法人カードもあるぞ。申し込み前に要チェックじゃ!

参考:【法人向け】ポイント還元率が高いクレジットカードランキング!よりお得なカードはどれ?| バーチャルオフィス1

自分の会社で利用しやすいビジネス向けサービスがついているのか確認しましょう。

あまり使わなそうなサービスがたくさん付帯していて年会費も高い法人カードを作成しても損をする可能性が高いです。会社に合ったサービスを利用できれば満足度も上がるでしょう。

例えば、出張が多い企業なら、補償内容が充実した保険がついていたり、手荷物宅配・空港ラウンジのサービスを利用できる法人カードがおすすめです。

そのほか、シェアオフィスの割引特典がある法人カードや決済データがリアルタイムで反映される経理業務の効率化に適した法人カードなどもあります。

法人カードやビジネスカードを発行するメリットとして、豊富な付帯サービスが利用できるという点もあります。出張が多い企業であれば、空港や宿泊施設での割引やサービスの利用が多いカードがおすすめです。

出張があまりない企業であっても、レストランなどの割引サービスがあるカードもあり、福利厚生としての活用も考えられます。自身のビジネスにあったカードを作ることで、便利なだけでなくお得なサービスも活用できるのではないでしょうか。

法人カードを付帯保険で絞っていくのも一つの手段です。

出張先でケガや病気に遭った場合に治療費を補償してもらえる旅行傷害保険、購入した備品が破損していたり紛失した場合に補償してもらえるショッピング保険などが法人カードには付帯しています。

中には、出張・接待のキャンセル費用を負担してもらえる保険や、備品の返品を拒否された時に払い戻しできる保険などが付いていることも。

この他にも法人カードで利用できる保険はさまざまなので、自分の会社で役立ちそうな保険がないか、申し込み前にチェックしてみてください。

クレジットカードを利用する時のメリットとして、現金支払いや銀行引落の支払いではない保険機能がついている点があります。購入した商品が破損や盗難にあった時に補償が受けられるものもありますし、購入した商品を返品したくても購入した店で受け付けてもらえない時に、払い戻しが受けられるという補償がついているカードもあります。

基本的な補償はありますが、クレジットカードによっては補償内容にも違いがありますので、補償内容を確認することが大切です。

関連記事:法人のパソコンは産業廃棄物?正しい廃棄方法と注意点をわかりやすく解説!|エコ・エイト

法人カードを発行する際は、社員向けカードやETCカードといった追加カードの情報もチェックするのがおすすめです。

追加カードで気にしたいのは発行できる枚数と年会費。発行枚数が無限の法人カードもあれば、数枚しか発行できないものも。年会費も無料から数万円まで幅広いので確認してみてください。

なお、法人カードの年会費は基本的に経費として計上するため、法人税を少し抑えることができます。

税金対策のためにグレードの高い法人カードを持つべきか、方向性を決めてから選ぶとスムーズです。

通常のクレジットカードは最短即日で発行できるものも多いですが、一般的に法人カードは発行まで時間がかかるため、急いでいる場合は発行スピードを比較するのも1つの手です。

発行スピードはカードによって異なりますが、法人カードを申し込む際は最低でも2〜3週間程度の期間をみておくと良いでしょう。

発行スピードの早い法人カードは限られてしまうので、法人カードの利用を検討している場合は、余裕をもって申し込むのがおすすめです。

ここでは、年会費が無料のおすすめ法人カードを2枚紹介します。それぞれの特徴やおすすめの人も詳しく紹介するので、ぜひ参考にしてみてください。

| カード名 |

|

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カード

|

| 年会費 | 永年無料 | 永年無料 |

| 還元率 | 0.5% 〜1.5% ※ | 0.5% 〜2% |

| 追加カード | 最大18枚 | 最大9枚 |

| 国際ブランド | Visa、Mastercard® | American Express® |

| 特徴 | 初めての法人カードに◎ | ポイント優遇・優待多め |

※: 対象の個人カードとの2枚持ちが条件です。

初めての法人カードにも選びやすい、コストをかけずに法人カードを持てる1枚です。追加カードが最大18枚無料で発行でき、チームの経費管理をまとめやすいのが嬉しいポイントでしょう。

標準的な還元率で、経費のカード払いを一括化したい法人・個人事業主に向いています。

永久不滅ポイントで貯めるカードとして人気で、ポイント優遇制度や優待が充実している点が特徴です。

年会費無料ながら永久不滅ポイントが貯まりやすく(加盟店優遇あり)、ポイントを経費の節約に回しやすい仕組みとなっています。

また、決算書や登記簿不要で申し込み可能なため、スモールスタートのフリーランス・個人事業主にも始めやすいでしょう。

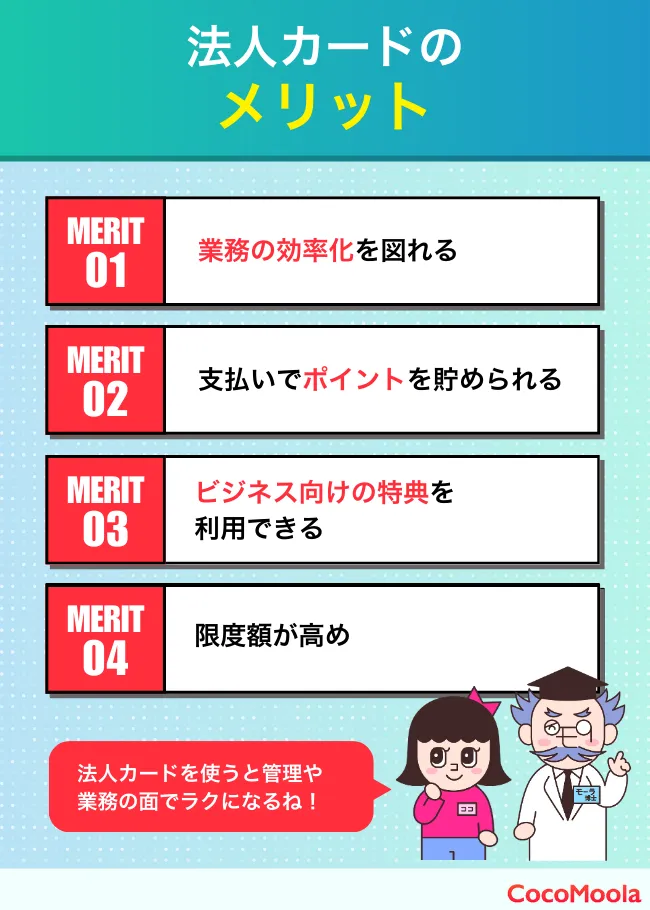

法人カードをわざわざ発行するメリットが分からない…と感じている経営者や個人事業主の方もいるのではないでしょうか。

法人カードを作れば以下のような恩恵を受けられます。

法人カードを作成すれば、経費作業の手間を省いたり、経費の管理が楽になったりします。

法人カードで決済すれば、明細をWebサイトやアプリですぐに確認できるため、管理しやすくなるでしょう。また、会計ソフトと連携可能なので、経費として支払った情報が自動で精算されて効率化が期待できます。

さらに、社員用に追加カードも発行すれば、社員の経費も簡単に確認できるように。社員用カードを渡せば、立て替えてもらう必要もありません。

参考:起業直後の起業家・個人事業主・フリーランスにおすすめの法人クレジットカード(法人カード)とは?| Knowledge Society

法人カードで支払えばポイントが還元されることもメリットの一つ。打ち上げの会費や備品代だけでなく、光熱費・法人税・固定資産税なども法人カードで決済可能です。

獲得したポイントは、社内の備品と交換したり、出張時の航空券を買うマイルに充当することもできます。なるべく法人カードで支払うようにして、ポイントをたくさん貯めれば経費削減にも繋がるでしょう。

法人カードには、ビジネス向けの特典が付帯していることがほとんど。主なビジネス向けの特典・サービスは以下の通りです。

例えば、手荷物宅配サービスを申し込めば、身軽に出張できるようになります。また、割引が適用されるホテルに泊まれば、経費を抑えることも可能です。

モーラ博士

それぞれの会社に合った特典がないか事前に確認しておくのじゃ!

法人向けのクレジットカードは、個人用のクレジットカードと比べて限度額が高くなっているのがメリットです。

JCBの公式サイトによると、法人カードの利用可能枠(限度額)は主にカードのグレード・カードに設定されている限度額のほか、申込者や企業の支払い能力などの要素によって決まるとされています。

例えば、個人用の三井住友カード(NL)は限度額が最大100万円ですが、三井住友カード ビジネスオーナーズは限度額が最大500万円となっています。

備品の購入代をはじめとして、取引先との交際費や出張時の交通費・宿泊費など、さまざまな出費を支払えるように高めに設定されることが多いです。

そのため、オフィスの固定費や社用車にかかる費用、福利厚生代などたくさんの経費をまとめることができます。

モーラ博士

費用をまとめるとポイントも貯まりやすくなるのでおすすめじゃぞ。

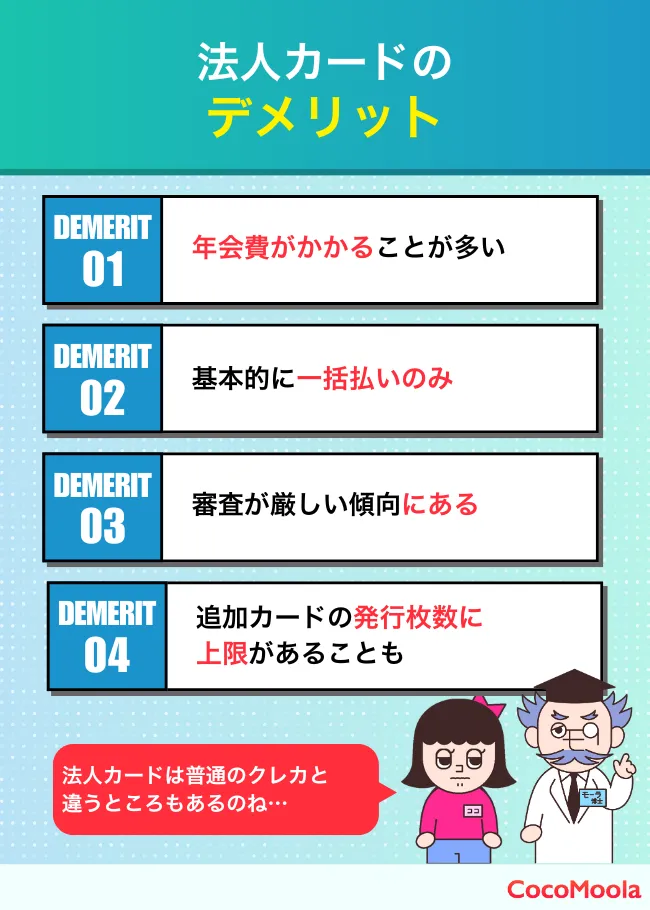

ここからは法人カードのデメリットを解説していきます。企業や個人事業主は、法人カードの短所もあらかじめ確認して発行を検討してみてください。

法人カードのデメリットとして、年会費がかかる場合が多いことが挙げられます。年会費無料の法人カードもありますが、有料であることがほとんどです。

ただ、年会費がかかる法人カードは、ビジネス向けの特典がついていたり、付帯保険も充実してします。年会費に見合ったサービスが用意されており、損をしたと思うことは少ないでしょう。

モーラ博士

法人カードの年会費は経費として精算できるケースもあるぞ!

法人カードは基本的に一括払いにしか対応していません。

分割払いやリボ払いはできないことが多いため、経費が高額になりがちな法人や起業したばかりで資金が潤沢ではない法人は注意しましょう。法人カードでも資金繰りが厳しいときはファクタリングも検討しましょう。

ただ、一括払いにしか対応していなくても、支払いの猶予が1ヶ月以上ある法人カードも。例えば、セゾンプラチナ・ビジネス・アメックスカードは猶予が最大56日と2ヶ月ほどあります。

モーラ博士

滞納しないか心配ならそういった法人カードがおすすめじゃ。税理士などのサポートを受けてから申し込むのも1つの手だぞ!

参考:秋田県会社設立0円サポート|秋田県秋田市の秋田税理士事務所

参考:ファクタリングとはなに?その審査基準とは?|リサイクルショップ大阪・高価買取査定「買取UP大阪堺鳳店」

関連サイト:手数料の透明性を知るならファクタリング会社の口コミ

法人カードの審査は、個人向けクレジットカードの審査よりも厳しい傾向にあると言われています。

個人向けカードの審査で見られるのは、個人の返済能力や信用情報など。一方、法人カードの審査では経営者個人の信用情報に加えて、会社の業績や財務状況なども見られる可能性が高いです。

業績や財務状況とは、存続年数・赤字決済か黒字決済か・会社の規模など。これらをもとに、その会社にはクレジットカードの返済能力があるのかが測られます。

参考:法人破産とは|実施の判断基準や手続きの流れと新型コロナによる影響も|企業法務弁護士ナビ

追加カードを複数の従業員に発行しようと思っても、法人カードによっては発行可能枚数に上限が設けられていることもあります。

特にビジネスカードはコーポレートカードと比べて発行可能枚数が少なく、20枚以下であることが多いようです。

たとえば「三井住友カード ビジネスオーナーズ」は最大18枚、「セゾンコバルト・ビジネス・アメリカン・エキスプレス®︎・カード」は最大10枚までしか発行できません。

なるべく多くの従業員に追加カードを発行したいのか、それとも利用頻度の多い従業員のみ追加カードを発行したいのかを踏まえて、適切な法人カードを選びましょう。

モーラ博士

その際には、複数枚の追加カードを管理できるセキュリティ体制が整っているかも考慮するのじゃ!

法人カードとは、法人や個人事業主向けに作られたクレジットカードのことです。

備品の代金・出張費用・接待時に発生した料金などを支払うことができます。その他にも、オフィスの光熱費や税金といった、いわゆる固定費も法人カードで決済可能です。

また法人カードには、ビジネスカードとコーポレートカードの2種類があり、それぞれ対象としている企業が異なります。

| 法人カードの種類 | ビジネスカード | コーポレートカード |

|---|---|---|

| 対象 | 中小企業 個人事業主 | 大企業 |

| 社員用カードの 発行枚数 | 20枚まで発行可能 | 20枚以上発行可能 |

| 限度額 | 100万円〜500万円ほど | 500万円〜1,000万円ほど |

| 決済方式 | 会社一括決済方式 | 会社一括決済方式 個別決済方式 |

ビジネスカードの対象は中小企業や個人事業主です。利用可能枠がやや少なめで、社員に発行できる追加カードの枚数も少なめになっています。

一方、コーポレートカードの対象は大企業となっており、ビジネスカードよりも限度額が高く、追加カードの発行枚数も多めです。

モーラ博士

本記事で紹介している法人カードのほとんどはビジネスカードじゃ!

法人カードとは、会社の経費を決済するためのクレジットカード。対して個人カードは、日常生活の出費を決済するためのクレジットカードです。

この2種類のクレジットカードの違いを、もう少し詳しく比較していきましょう。

| 法人カード | 個人カード | |

|---|---|---|

| 申し込み対象 | 経営者 経理担当者 個人事業主 | 18歳以上 日本国内に住んでいる方 |

| 審査で見られる ポイント | 会社の返済能力 経営者の信用情報 | 申込者の返済能力 申込者の信用情報 |

| 口座 | 原則として 法人名義の口座 | 個人名義の口座 |

| 利用枠 | 高め | 低め |

| 追加カード | ETCカード 社員用カード | ETCカード 家族カード |

まず、法人カードを申し込みできるのは経営者や個人事業主の方などです。一方、個人カードは大体の場合、18歳以上で日本国内に住んでいる方となります。

また、法人カードの審査では、業績や財務状況などをもとに会社の返済能力が見られるのが一般的。個人カードの審査では、申込者自身の返済能力がチェックされます。

事業関連の出費や多数いる社員の立て替えなどで、出費がかさむことが予想されるため、法人カードの利用枠は個人カードよりも高めに設定されることが多く、1億円になることもあります。

参考:副業・フリーランスをはじめたいエンジニア向け確定申告の基礎知識!【インボイス制度についても】|転スト

参考:コンサルタントが独立する場合のメリットデメリットを解説|Strategy Consultant Bank

法人カードも個人用クレジットカードと同じく、審査基準は公表されていません。しかし、重要と考えられる項目はいくつかあります。

法人カードの審査でカギを握るのが、経営実績や収入の安定性です。設立からしばらく経っているのに赤字がずっと続いている、事業が不安定で収入の差が激しいなど、財務状況に難があるとクレジットカード会社は大きな懸念を抱きます。

財務状況は会社の支払い能力を示す重要なポイントです。安定した黒字経営であれば、審査に通過する可能性も高くなるでしょう。

決算書や事業計画書など、経営を改善させる客観的なデータを書類で伝えることができれば、審査に落ちる確率を下げられるかもしれません。

会社が設立されてどれくらいの年数が経っているかも、法人カードの審査ではチェックされることがあります。基本的に、設立年数が長いほど収入が多い・安定しているため、ベンチャー企業などは弱い立場です。

設立年数が浅いと、「本当に事業として成功するのか」「すぐに廃業してしまうのではないか」というリスクがあります。

しかし、設立間もない企業でも申し込める法人カードも。必要な提出書類が少なく、設立年数が浅くても申し込める三井住友カード ビジネスオーナーズなどがおすすめです。

法人カードの審査において、法人の財務状況だけではなく経営者や役員などの代表者個人の信用情報も重要です。クレジットやローンの申し込み履歴・利用履歴・返済状況などが信用情報に含まれます。

経営実績や収入が十分に安定していても、こうした代表者の信用情報に問題があれば審査に通る可能性が下がってしまいます。

過去に支払い遅延が頻発していたり、複数のローンを利用していたりする場合は「資金繰りに困っている」と判断されかねません。代表者個人の信用情報を事前に確認し、問題がある場合はデビットカードに切り替えるなどの対処が必要です。

法人企業は決算書や登記簿といった書類を提出する関係で、事業の安定性や財務状況が重要です。

法人企業は従業員を複数抱えているため、赤字経営が進みすぎると、給与未払いやリストラなど法人カードを作る以前の問題があるのでは?と思われてしまいます。

一方、個人事業主は代表者1名で運営することが多いため、個人事業主本人の信用情報が重要視されます。個人向けクレジットカードで金融事故がないかどうかは、ビジネスカードを作るうえでチェックポイントになるでしょう。

今回紹介しているおすすめの法人カードについて、ココモーラの監修者を務めてくださっている恩田雅之さんと金子賢司さんから、各法人カードの魅力についてコメントをいただきました。

気になる法人カードがあったら、専門家の方のコメントを読んで参考にしてみてください。

三井住友カード ビジネスオーナーズは、年会費が永年無料で、コストを抑えて利用できる法人カードです。登記簿謄本や決算書の提出が不要なので、設立してすぐの企業でも作りやすい特徴があります。

明細もアプリで一括管理できるため、毎月の経費の確認もスムーズにできますよ。

アメリカン・エキスプレス・ビジネス・ゴールド・カードは、ビジネス向け特典が豊富に用意されているお得な法人カードです。

特典には、宿泊予約の代行や空港ラウンジの無料利用、会計ソフトとの連携などがあり、ビジネスの成長をサポートしてくれます。

JCB一般法人カードは、初年度の年会費が無料で、従業員向けの追加カードも複数枚発行できるのが魅力です。

freeeや弥生会計などのビジネス会計ソフトとも連携できるので、経費確認の手間を省けます。

また、サイバーリスク保険が付帯されており、万が一のトラブル発生時も安心です。

この法人カードは、ビジネスで役立つ特典が豊富に用意されており、一律の限度額がないのが特徴です。

クラウド会計ソフトの割引や会員制シェアオフィスの無料入会など、ビジネスを有利に進めてくれる特典が多数あります。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、年会費が永年無料なので、初めて法人カードを作る方におすすめです。従業員用の追加カードも9枚まで作成可能で、年会費は一切かかりません。

ヤフービジネスサービスやクラウドワークスなど、ビジネス関連サービスがカード利用で通常の4倍になるのも見逃せないポイントです。

ココモーラの監修者である水野崇さんへ、おすすめの法人カードや選び方について対面インタビューで伺いました。

個人事業主としてビジネスカードを持っている水野さんからのアドバイスは必見です!

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

おすすめとしてUPSIDERカードを挙げる水野さん

水野さん

UPSIDERカードなんかは限度額が10億円と幅広いですから、結構使いやすいんじゃないですかね。フェイスブック広告を回している人なんかはこの法人カードを使っていると聞いたことがありますね。経営者界隈でも、UPSIDERカードを持っているという人は何人か見かけます。

水野さん

法人カードを作る時に気になるのはやっぱり限度額じゃないでしょうか。例えば、広告費でとてもお金を使っていますってなると、相当限度額が欲しいはずなんですよ。

限度額に気を付けて選ぶ必要があると水野さん

水野さん

あと、個人事業主の場合、ビジネスカードは個人用カードと同じカードブランドで持っていると個人の信用情報と事業主の与信が一緒になるのは注意ですね。

水野さん

たとえば、個人用とビジネス用で三井住友カードを持っていたら、枠は合算されてしまいます。ただ、普段の決済をクレジットカードで一元化しているなら、個人用で使っているものとビジネスカードの相性が合っているかもポイントだと思いますね。

今回のインタビューでは、ファイナンシャルプランナーの水野 崇さんに「おすすめの法人カード」について伺ったところ、「UPSIDERカード」がおすすめとの回答をいただきました。

・UPSIDERカード

:限度額が10億円、高額な支出にも対応

水野さん曰く、法人カードを選ぶ上で押さえておきたいのは「限度額」とのことです。事業拡大を見据える方、各種支払いをひとまとめにしたい方にとって外せないポイントでしょう。

今回のインタビューでは実際にビジネスカードを利用されている水野さんから、法人カード選びに重要なポイントを聞くことができました。インタビューを参考に自分に合った法人カードを選んでみましょう。

【インタビュー実施概要】

→インタビューの紹介ページはこちら

辻本さん

法人カードの選び方として、追加カードが発行できるかどうかは重要なポイントです。従業員にも追加のカードを利用してもらうことで仮払いや立て替え払いが無くなり、経費処理がしやすくなります。

辻本さん

追加カードは発行枚数に上限が定められているため、カードが必要となる従業員に配布できるだけの枚数を確保できるか確認しておくことです。

また、法人カードの種類によっては追加カードの発行に費用が発生する場合もあるため、コスト削減を重視するのであれば無料で発行できる法人カードを選びましょう。

辻本さん

法人向けカードと会計ソフトを連携させることで、大幅な経費処理の効率化が期待できます。

具体的には、カードでの支出が自動的に会計ソフトに記録され、手動での入力ミスや記録漏れを防ぐことが可能です。

その後は処理されたデータをもとに、経理担当者が勘定科目に誤りがないかなどを確認するだけでよいため、労働時間の削減にも寄与できます。

辻本さん

法人や個人事業主がクレジットカードを持つ際は、カードの管理に細心の注意を払うことです。とくに従業員による不正使用や私的利用がないよう、配布する際は利用ルールをきちんと設定し、必ず周知しておくことです。

辻本さん

基法人カードは個人向けクレジットカードよりも審査が厳しい傾向にあります。実績の浅い企業や赤字が続いている企業の場合は審査に通らない可能性がある点にも注意しましょう。

今回のインタビューでは、ファイナンシャルプランナーの辻本剛士さんに「法人カードを選ぶ上でのポイントや運用上の注意点」について伺いました。

辻本さん曰く、法人カードを選ぶ上で追加カードは外せないポイントとのことです。具体的には、①追加カードの発行可否、②追加カードの発行上限枚数、③追加カードの発行費用といった点に注目しましょう。

また、法人カードを実際に社内で利用するにあたり、社内ルールの徹底が欠かせないと述べられました。従業員による不正利用がないよう、ルールを設けるだけではなく、周知させることも重要です。

【インタビュー実施概要】

ココモーラでは、コンテンツ制作に役立てる目的で、経営者や役員の方などを対象に独自アンケート調査を実施しました。

法人カードを発行したいと考えている経理の方や経営者の方は、ぜひ参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 108人 |

| 年齢比率 |

18~19歳 : 2人(1.85%) 20~29歳:4人(3.7%) 30~39歳:8人(7.41%) 40~49歳:36人(33.33%) 50~59歳:53人(49.07%) 60歳以上:5人(4.63%) |

| 性別比率 |

男性:94人 女性:14人 |

| 職業比率 |

会社員(正社員):0人(0%) 会社員(契約・派遣社員):0人(0%) 経営者・役員:72人(66.67%) 公務員(教職員を除く):0人(0%) 自営業:26人(24.07%) 自由業:10人(9.26%) 医師・医療関係者:0人(0%) 専業主婦:0人(0%) 学生:0人(0%) パート・アルバイト:0人(0%) 無職:0人(0%) その他:0人(0%) |

| 調査期間 | 2024年3月 |

| 調査地域 | 日本 |

法人クレジットカードに関するアンケート調査結果の元データ(PDF)>>

法人クレジットカードのアンケート調査の結果詳細>>

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 三井住友カード ビジネスオーナーズ | 32 | 29.63% |

| アメックス・ビジネス・ ゴールド・カード | 17 | 15.74% |

| セゾンプラチナ・ビジネス・ アメックス・カード | 14 | 12.96% |

| JCB法人カード | 35 | 32.41% |

| アメックス・ビジネス・ グリーン・カード | 9 | 8.33% |

| セゾンコバルト・ビジネス・ アメックス・カード | 4 | 3.7% |

| ダイナースクラブ ビジネスカード | 8 | 7.41% |

| UPSIDERカード | 3 | 2.78% |

| マネーフォワード ビジネスカード | 2 | 1.85% |

| オリコカード | 9 | 8.33% |

| セゾンプラチナ・ビジネス・ プロ・アメックス・カード | 5 | 4.63% |

| NTTファイナンス Bizカード | 6 | 5.56% |

| 楽天ビジネスカード | 10 | 9.26% |

| freeeカード | 5 | 4.63% |

| Airカード | 3 | 2.78% |

| その他 | 13 | 12.04% |

最も人気の法人カードは、「JCB法人カード」です。次いで「三井住友カード ビジネスオーナーズ」が人気でした。

JCB法人カードや三井住友カード ビジネスオーナーズは、年会費が安めなのにも関わらずビジネス向けサービスが充実しているため、スタートアップ企業や中小企業でも発行しやすいのでしょう。

3番目に保有者が多い「アメックス・ビジネス・ゴールド・カード」は、年会費が5万円近くとやや高めですが、ゴールドランクならではの豪華な特典が付帯しています。

対象空港ラウンジを無料で利用できたり、手荷物をホテルまで無料で配送してもらえるほか、高級レストランを2名以上で予約すると1名分が無料になるグルメ優待も利用可能です。

モーラ博士

ビジネス向けの優待や特典をたくさん活用したい企業におすすめの法人カードじゃ!

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 年会費 | 34 | 31.48% |

| ポイント還元率 | 16 | 14.81% |

| 発行スピード | 8 | 7.41% |

| 会計ソフトと連携できるか | 8 | 7.41% |

| 利用可能枠 | 6 | 5.56% |

| ステータス | 9 | 8.33% |

| ビジネス向けの特典やサービス | 16 | 14.81% |

| 社員用カードの発行枚数や年会費 | 5 | 4.63% |

| ETCカードの発行枚数や年会費 | 1 | 0.93% |

| その他 | 5 | 4.63% |

法人カードを選ぶとき「年会費」に注目すると回答した人が最も多かったです。お得に持ちたいなら、年会費永年無料の法人カードや2,000円以下の法人カードがいいでしょう。

ただ、年会費が安いとビジネス向けのサービスがあまり付帯していないことがあります。年会費は経費として処理できるので、ビジネス向け特典をたくさん利用したいなら、年会費有料の法人カードを選ぶのがおすすめです。

自社に合った特典やサービスがあるのかということも一緒に確認しておきましょう。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 経費業務の効率化 | 44 | 40.74% |

| キャッシュレスの促進 | 22 | 20.37% |

| ポイントによる経費削減 | 7 | 6.48% |

| ビジネス向けサービスの活用 | 10 | 9.26% |

| 支払いの一本化 | 9 | 8.33% |

| ビジネスとプライベートの 支払いの区別 | 9 | 8.33% |

| 社員の経費の一括管理 | 4 | 3.7% |

| その他 | 3 | 2.78% |

法人カードを発行しようと思った決め手として最も多かったのが「経費業務の効率化」です。

一般的に、法人カードは会計ソフトと連携できます。そのため、法人カードを発行すれば、経費の仕分けや勘定科目の見直しなど経理業務に費やしていた時間を大幅に削減できるでしょう。

手入力によるミスを防げるだけでなく、未経験の方が経理業務に当たることになってもすぐにこなせるようになるでしょう。

モーラ博士

少しでも経理業務の時間を減らしたいと考えているなら、法人カードを発行するのじゃ!

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 消耗品・備品 | 57 | 52.78% |

| 接待・交際費 | 60 | 55.56% |

| 交通費 | 44 | 40.74% |

| ガソリン代 | 54 | 50% |

| 水道や光熱費といった固定費 | 32 | 29.63% |

| 宿泊費 | 34 | 31.48% |

| 福利厚生費 | 23 | 21.3% |

| 広告宣伝費 | 13 | 12.04% |

| 税金 | 11 | 10.19% |

| 通信費 | 30 | 27.78% |

| その他 | 6 | 5.56% |

法人カードで決済しているものを調査したところ、「接待・交際費」「消耗品・備品」「ガソリン代」と回答した人が多かったです。いずれも50%を超えたので、2人に1人は法人カードで支払っている計算になります。

そのほかの費用も回答数が多かったため、様々な用途で法人カードが使われているのでしょう。法人カードでたくさん決済すれば、ポイントが効率よく貯まって経費の削減にも繋がります。

中には、接待の食事代がお得になったり、備品を安く購入できる法人カードも。たとえば、アメックスの法人カードは対象のレストランで1名分の食事代が無料になります。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| ~10万円未満 | 34 | 31.48% |

| 10万円~20万円未満 | 20 | 18.52% |

| 20万円~50万円未満 | 20 | 18.52% |

| 50万円~100万円未満 | 11 | 10.19% |

| 100万円~300万円未満 | 6 | 5.56% |

| 300万円~500万円未満 | 5 | 4.63% |

| 500万円~1000万円未満 | 4 | 3.7% |

| 1000万円~2000万円未満 | 1 | 0.93% |

| 2000万円~5000万円未満 | 0 | 0% |

| 5000万円~1億円未満 | 1 | 0.93% |

| 1億円以上 | 6 | 5.56% |

毎月の利用額は「10万円未満」になると答えた人が最多でした。先程のアンケートでも、法人カードの用途として交際費や消耗品の購入などに回答が集まっていたため、高額な決済が少ないのだと考えられます。

全体的に見ても、100万円未満を選択した人が目立っており、合計で約78%にも上りました。反対に、100万円以上を選択した人は、合計で約22%ほどでした。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 会計ソフトと連携できるサービス | 43 | 39.81% |

| 飛行機や新幹線の予約サービス | 26 | 24.07% |

| 空港~自宅の手荷物宅配サービス | 19 | 17.59% |

| レストラン優待 | 17 | 15.74% |

| ホテル優待 | 16 | 14.81% |

| ゴルフ優待 | 14 | 12.96% |

| 空港ラウンジサービス | 26 | 24.07% |

| 福利厚生サービス | 12 | 11.11% |

| ショッピング保険 | 16 | 14.81% |

| 海外旅行保険 | 19 | 17.59% |

| 国内旅行保険 | 20 | 18.52% |

| 社員用カード | 18 | 16.67% |

| シェアオフィス・コワーキング スペース優待 | 6 | 5.56% |

| その他 | 7 | 6.48% |

よく利用する法人カードの特典やサービスを調査したところ「会計ソフト」が最多でした。会計ソフトのみダントツで回答数が多かったため、便利だと感じている方が非常に多いことが分かります。

その他、「飛行機・新幹線の予約サービス」や「空港ラウンジサービス」を利用していると答えた法人も目立ちました。おそらく出張でそのようなサービスを活用しているのだと考えられます。

モーラ博士

出張の頻度が多い企業も法人カードの導入を検討してみるのじゃ!

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 1,000以下 | 34 | 31.48% |

| 1,001~2,000以下 | 11 | 10.19% |

| 2,001~3,000以下 | 12 | 11.11% |

| 3,001~4,000以下 | 8 | 7.41% |

| 4,001~5,000以下 | 7 | 6.48% |

| 5,001~6,000以下 | 8 | 7.41% |

| 6,001~7,000以下 | 5 | 4.63% |

| 7,001~8,000以下 | 1 | 0.93% |

| 8,001~9,000以下 | 1 | 0.93% |

| 9,001~10,000以下 | 0 | 0% |

| 10,001以上 | 21 | 19.44% |

法人カードで1,000以下のポイントが貯まっていると回答した方が最多でした。

ポイントをたくさん貯めたいなら、基本還元率が1.0%以上の法人カードがおすすめ。また、なるべく全ての支払いを法人カードにまとめたり、社員用のカードを発行して使ってもらったりすると効率よくポイントが貯まります。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 備品を支払う際に充当 | 41 | 37.96% |

| キャッシュバック | 23 | 21.3% |

| 航空券や新幹線のチケットの購入 | 19 | 17.59% |

| 宿泊費に利用 | 11 | 10.19% |

| 商品やギフト券に交換 | 22 | 20.37% |

| マイルに交換 | 19 | 17.59% |

| 他社ポイントに交換 | 11 | 10.19% |

| 食事会や打ち上げで利用 | 13 | 12.04% |

| 福利厚生で利用 | 8 | 7.41% |

| その他 | 3 | 2.78% |

法人カードで貯めたポイントを「備品代に充当している」という企業が最多でした。その他にも、キャッシュバックや商品・ギフト券に交換しているという企業も多く、回答にばらつきがあります。

貯めたポイントは、自社の事業に役立てるのが最もおすすめですが、もし使い道に迷った場合は上記のアンケート結果を参考にしてみてください。

当サイトの「法人カード・ビジネスカードおすすめランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(経費管理のしやすさ・機能性、年会費・維持コストの妥当性、付帯サービス・特典の充実度など)に基づき、スコア化・ランキング化しています。

本記事の法人カード・ビジネスカードおすすめランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 項目 | 配点 | 内容 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 25点 | 法人用会計ソフトとの連携、明細管理、使用者ごとの管理機能の充実度など。 |

| 年会費・維持コストの妥当性 | 20点 | 年会費の有無や安さ、追加カードのコスト、ETCカードの発行手数料など。 |

| 付帯サービス・特典の充実度 | 20点 | ビジネス関連の優待、出張サポート、付帯保険などのサービス面を評価。 |

| ステータス性・信頼感 | 20点 | 社外的な印象・ブランド力・ステータス性、提携先の信頼性など。 |

| ポイント還元・マイル等のメリット性 | 15点 | ポイント還元率やマイル交換率、貯まりやすさ・使いやすさを評価。 |

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード名 | 総合得点(100点満点) | レーティング |

|---|---|---|

| 三井住友カード ビジネスオーナーズ | 94点 | ★★★★★ |

| アメリカン・エキスプレス・ビジネス・ゴールド・カード | 92点 | ★★★★★ |

| JCB Biz ONE 一般 | 90点 | ★★★★★ |

| 三井住友カード ビジネスオーナーズゴールド | 88点 | ★★★★☆ |

| JCB法人カード | 86点 | ★★★★☆ |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®︎・カード | 84点 | ★★★★☆ |

| 法人決済用ラグジュアリーカード Mastercard Titanium Card | 82点 | ★★★★☆ |

| アメリカン・エキスプレス・ビジネス・グリーン・カード | 80点 | ★★★★☆ |

| ダイナースクラブ ビジネスカード | 78点 | ★★★★☆ |

| JCBビジネスプラス法人カード | 76点 | ★★★★☆ |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス®︎・カード | 74点 | ★★★☆☆ |

| JCBゴールド法人カード | 72点 | ★★★☆☆ |

| JCBプラチナ法人カード | 70点 | ★★★☆☆ |

| UC法人カード | 68点 | ★★★☆☆ |

| 法人決済用ラグジュアリーカード Mastercard Black Card | 66点 | ★★★☆☆ |

本ランキングは、「法人カード・ビジネスカードを導入したい中小企業経営者や個人事業主の方」を想定して作成しています。

年会費や付帯サービス、経費精算機能、ステータス性などを総合的に評価し、ビジネス利用での実用性・導入のしやすさに重点を置いてランク付けを行いました。

なお、最新のキャンペーンやサービス内容の変更、提携先の改定などにより、ランキングは随時変更となる可能性があります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 25/25 | Vpassアプリで個人カードと一括管理でき、明細の透明性が高い。登記簿謄本不要でWEB完結する手続きを上限評価。 |

| 年会費・維持コストの妥当性 | 20/20 | 年会費が永年無料(税込)。追加カードも無料で発行でき、コストをかけずに導入したい層に最適。 |

| 付帯サービス・特典の充実度 | 16/20 | 海外旅行保険:最高2,000万円(利用付帯)。国内保険はないが、ビジネス優待等が実用的。 |

| ステータス性・信頼感 | 18/20 | 三井住友ブランドの圧倒的な信頼感。ナンバーレスデザインはビジネスシーンでのセキュリティ意識も演出。 |

| ポイント還元・マイル等のメリット性 | 15/15 | 対象の個人カードとの2枚持ちで、特定の支払いが最大1.5%還元になる独自ルールが上限評価に値する。 |

法人カード導入の「最初の1枚」として圧倒的な支持を得ている、年会費永年無料(税込)のカードです。

最大の強みは、三井住友の個人カードと併用することで、特定の支払(高速道路や航空券など)の還元率が跳ね上がる仕組み。

登記簿謄本や決算書が不要で、個人事業主や設立直後の法人でも申し込みやすい間口の広さも魅力です。ビジネス用の決済をコストゼロで切り分けたい、かつ信頼性も担保したい層にベストな選択です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 25/25 | 弥生会計等のソフトと自動連携し、経理業務を大幅に効率化。柔軟な利用限度額の設定も上限評価。 |

| 年会費・維持コストの妥当性 | 12/20 | 年会費36,300円(税込)。安くはないが、高級ホテル優待やポイント還元で価値を回収しやすい。 |

| 付帯サービス・特典の充実度 | 20/20 | 海外:最高1億円(利用付帯)/国内:最高5,000万円(利用付帯)。トラベル特典の充実度は上限評価。 |

| ステータス性・信頼感 | 20/20 | 世界で通用するアメックスのゴールドブランド。メタルカードの存在感と信頼性は最高評価。 |

| ポイント還元・マイル等のメリット性 | 15/15 | メンバーシップ・リワード・プラス加入で、Amazon.co.jp等でのポイント3倍やマイル移行効率を上限まで評価。 |

ビジネスの格を上げ、さらに実務を強力にバックアップする「ステータスと実用の融合体」です。メタル製の重厚なカードは、取引先や会食の場で確かな信頼を証明します。

アメックスならではの「プロテクション」機能により、急な出張キャンセルや商品の破損も補償。年会費は36,300円(税込)ですが、充実したビジネスコンサルティングサービスや、厳選されたレストランの優待を使いこなせば、その価値は金額以上に跳ね上がります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 25/25 | JCBの法人専用WEBサービスで明細管理が容易。法人名義の口座設定が可能な利便性を上限評価。 |

| 年会費・維持コストの妥当性 | 20/20 | 年会費が永年無料。一切の維持費がかからず、JCBの法人サービスを受けられる点は上限評価。 |

| 付帯サービス・特典の充実度 | 12/20 | 海外旅行保険:最高3,000万円(利用付帯)/国内:付帯なし。必要最小限の補償だが、福利厚生が充実。 |

| ステータス性・信頼感 | 18/20 | 日本発の唯一の国際ブランドJCB。スタンダードなビジネスカードとして、国内どこでも高い信頼を得る。 |

| ポイント還元・マイル等のメリット性 | 15/15 | 常に1.0%以上の還元率を誇り、Amazon.co.jp※等での優遇も厚い。マイル交換のしやすさも上限評価。 |

「JCBの法人カードが永年無料で持てる」という、ビジネスカードの常識を覆した新世代の一般カードです。最大の武器は、特定のショップに縛られず安定して高いポイント還元(1.0%)を受けられる点。

複雑な条件なしに経費支払いでポイ活を最大化したい小規模法人やフリーランスに最適です。

旅行保険は海外利用付帯のみと控えめですが、日々の決済をスマートに、かつコストをかけずに管理したい層にとっての「最適解」と言える一枚です。

※: Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 22/25 | Vpassアプリでのスマートな管理に加え、利用枠が一般カードより拡大され、事業の成長にも対応。 |

| 年会費・維持コストの妥当性 | 18/20 | 年会費5,500円(税込)。年間100万円の利用で翌年以降「永年無料」になる100万円修行がビジネスでも可能。 |

| 付帯サービス・特典の充実度 | 17/20 | 海外・国内旅行保険:最高2,000万円(利用付帯)。空港ラウンジ利用が無料になり、出張時の快適性が向上。 |

| ステータス性・信頼感 | 17/20 | 控えめながら上品なゴールドデザイン。三井住友ブランドのステータス性はビジネスの現場でも高く評価される。 |

| ポイント還元・マイル等のメリット性 | 14/15 | 継続利用特典として、年間100万円利用時に10,000ポイントが進呈され、実質的な還元率が向上する。 |

年間100万円以上の経費支払があるなら、このゴールドカード一択です。一度「修行」を終えれば、ゴールドの特権(空港ラウンジや手厚い保険)を永年無料で維持できる点が最大のメリット。

三井住友カード ビジネスオーナーズ(一般)よりさらに高い信頼性と特典を備えており、資産形成と経理管理を両立したい賢いオーナーに強く選ばれているバランスの良いカードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 20/25 | 法人カード専用のWEBサービス「MyJCB」の完成度が高い。複数枚発行時の明細管理が極めてシンプル。 |

| 年会費・維持コストの妥当性 | 18/20 | 年会費1,375円(税込)。オンライン入会で初年度無料。低コストでJCBの法人サポートをフルに活用できる。 |

| 付帯サービス・特典の充実度 | 18/20 | 海外・国内旅行保険:最高3,000万円(利用付帯)。JCBトラベルや、じゃらん等での出張予約優待が手厚い。 |

| ステータス性・信頼感 | 17/20 | 日本のビジネス現場での認知度は圧倒的。プロパーの法人カードとして、堅実な企業イメージを演出。 |

| ポイント還元・マイル等のメリット性 | 13/15 | J-POINTが貯まり、JAL/ANAマイル等に幅広く交換可能。利用額に応じたボーナス制度もあり。 |

日本のビジネスインフラと言える、極めて「硬派」で信頼性の高い法人カードです。

年会費1,375円(税込)という低価格ながら、充実した旅行保険(利用付帯)や、出張手配を代行するサービスなど、法人が求める基本機能が過不足なく備わっています。

ガソリン代やETCの支払いで威力を発揮するコースも選べるため、特に移動や出張が多い中小企業のオーナーから、長くメインカードとして選ばれ続けている安心の一枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 21/25 | Netアンサーで経費を一元管理。利用枠の増枠相談にも柔軟で、突発的な仕入れ等にも対応しやすい。 |

| 年会費・維持コストの妥当性 | 19/20 | 年会費22,000円(税込)。年間200万円利用で次年度半額(11,000円)になるプラチナ級破格の維持コスト。 |

| 付帯サービス・特典の充実度 | 20/20 | 海外:最高1億円(利用付帯)/国内:最高5,000万円(自動付帯)。プライオリティ・パス付帯で海外出張もVIP待遇。 |

| ステータス性・信頼感 | 13/20 | 招待不要で申し込めるプラチナ。アメックスの格式はありつつも、実利を求めるオーナーに支持される。 |

| ポイント還元・マイル等のメリット性 | 11/15 | 「セゾンマイルクラブ」登録でJALマイル還元率が最大1.125%に。経費でマイルを貯めるなら最強クラス。 |

「ステータスも欲しいが、何よりマイルとコストを追求したい」という実務派オーナーの到達点です。世界中のラウンジが使えるプライオリティ・パスが無料で付帯し、JALマイルの還元率は本家を凌ぐ効率。

さらに年間200万円利用で年会費が半額(11,000円・税込)になる仕組みは、決済額の多い法人にとってはこの上ない魅力です。国内旅行保険が「自動付帯」である点も、忙しいオーナーにとって安心材料となります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 18/25 | コンシェルジュが経費関連の調査や手配を代行。金属製カードのため一部の自動精算機等で注意が必要。 |

| 年会費・維持コストの妥当性 | 10/20 | 年会費55,000円(税込)。高額だが、リムジン送迎や映画優待等の圧倒的な付帯特典で元は取れる。 |

| 付帯サービス・特典の充実度 | 20/20 | 海外:最高1.2億円(自動付帯)/国内:最高1億円(利用付帯)。コンシェルジュの質が極めて高く、秘書代わりになる。 |

| ステータス性・信頼感 | 20/20 | 金属製(ブラッシュド加工)の圧倒的な重厚感。Mastercard最上位「ワールドエリート」の風格。 |

| ポイント還元・マイル等のメリット性 | 14/15 | 常時1.0%還元。賞品交換やマイル移行など、ポイントの使い道もラグジュアリーで洗練されている。 |

金属製カードの先駆けであり、所有すること自体がビジネスの成功を象徴する一枚です。単なる決済手段を超え、24時間365日対応のコンシェルジュが接待の店選びから出張の手配まで完璧にプロデュースします。

海外旅行保険の「自動付帯」額も国内最高クラス。年会費55,000円(税込)を「有能な秘書を雇うコスト」と考えられるオーナーにとって、これ以上ない満足度を提供してくれます。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 22/25 | クラウド会計ソフトとの連携がスムーズ。ビジネス・セービング等、経費削減に直結する優待が豊富。 |

| 年会費・維持コストの妥当性 | 16/20 | 年会費13,200円(税込)。アメックスのビジネスサポート機能をこの価格で利用できるのは合理的。 |

| 付帯サービス・特典の充実度 | 17/20 | 海外:最高5,000万円(利用付帯)/国内:最高5,000万円(利用付帯)。空港ラウンジや手荷物宅配など基本を網羅。 |

| ステータス性・信頼感 | 15/20 | 伝統のグリーン券面はビジネスの場でも信頼の証。過度な派手さを好まない誠実な企業イメージに。 |

| ポイント還元・マイル等のメリット性 | 10/15 | 通常還元は標準的だが、ポイントの有効期限を無期限にできるなど、長期的な運用に向く。 |

アメックス・ビジネスの入門編でありながら、その中身はビジネスを加速させる実益に満ちています。月刊誌の購読割引やオフィス用品の優待など、中小企業の固定費削減に役立つ「ビジネス・セービング」が最大の特徴。

ステータス性は維持しつつ、年会費13,200円(税込)という現実的な範囲でアメックスの高品質なデスクサポートを受けたいオーナーに最適の選択です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 18/25 | 利用金額に一律の制限がないため、大規模な仕入れや納税も安心。追加カードも複数枚発行可能。 |

| 年会費・維持コストの妥当性 | 13/20 | 年会費29,700円(税込)。接待優待の活用頻度が高いオーナーであれば、コストパフォーマンスは高い。 |

| 付帯サービス・特典の充実度 | 19/20 | 海外:最高1億円(利用付帯)/国内:最高1億円(利用付帯)。名門ゴルフ場優待や美食の優待が圧倒的。 |

| ステータス性・信頼感 | 18/20 | 日本で最初のクレジットカードとしての格式。選ばれた者だけが持てるというエグゼクティブな印象。 |

| ポイント還元・マイル等のメリット性 | 10/15 | ポイントの有効期限がなく、マイルへの交換も高効率。ただしマイル移行には年間上限がある点に注意。 |

「接待」と「ゴルフ」をビジネスの重要な武器としているオーナーにこそ相応しい一枚です。

対象レストランのコース料理が1名分無料になる「エグゼクティブ ダイニング」は、会食が多い経営者なら数回で年会費29,700円(税込)を回収できる強力な特典。

一律の利用制限がない点も、事業規模が拡大する際の大口決済で威力を発揮します。名門の矜持を感じさせる、大人のためのビジネスカードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 19/25 | ポイントではなく「キャッシュバック」形式。経理上のポイント処理が不要になり、管理が非常に楽。 |

| 年会費・維持コストの妥当性 | 20/20 | 年会費1,375円(税込)。オンライン入会で初年度無料。維持コストの低さは一般カード最高水準。 |

| 付帯サービス・特典の充実度 | 14/20 | 海外:最高3,000万円(利用付帯)/国内:最高3,000万円(利用付帯)。ガソリン代や旅費の還元に特化。 |

| ステータス性・信頼感 | 15/20 | JCBのプロパー法人カード。派手さはないが、堅実な経営姿勢を象徴する実務的なデザイン。 |

| ポイント還元・マイル等のメリット性 | 8/15 | マイルへの交換はできないが、利用額に応じて最大3%(上限あり)が翌月現金で戻ってくる実利が強み。 |

「ポイントの使い道を考えるのが面倒、現金で返してほしい」という合理主義なオーナー向けのカードです。

出張旅費やガソリン代の利用額に応じて、翌月の支払額から直接キャッシュバックされるため、経費削減をダイレクトに実感できます。

年会費1,375円(税込)という安さも魅力で、ポイント管理の手間をゼロにしながら、ビジネスに必要な決済機能と保険を最低限確保したい企業に最適です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 20/25 | Webサービス「Netアンサー」で簡結に管理。登記簿謄本不要で、フリーランスでも即座に導入可能。 |

| 年会費・維持コストの妥当性 | 25/20 | 年会費が永年無料(税込)。アメックス提携ながら一切のコストがかからない、驚異の維持しやすさ。 |

| 付帯サービス・特典の充実度 | 5/20 | 旅行保険:付帯なし。付帯サービスを極限まで削ることで、年会費無料を実現している。 |

| ステータス性・信頼感 | 10/20 | シンプルなコバルトブルーの券面。ステータスよりは「道具としての使い勝手」を重視した立ち位置。 |

| ポイント還元・マイル等のメリット性 | 14/15 | 特定のIT系サービス(AWS、クラウドワークス等)でポイント4倍。スタートアップ企業に非常に有利。 |

IT、WEB、フリーランスの世界で戦う人々のための「特化型」ビジネスカードです。

年会費は永年無料(税込)でありながら、サーバー代やクラウドソーシング利用料などでポイントが4倍貯まるという、現代的なビジネスシーンを狙い撃ちしたスペック。

旅行保険などは一切ありませんが、そこを割り切って「事業用の決済を分ける」ことと「特定の経費で得をする」ことに集中したいオーナーにとって、最高のコスパを誇ります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 20/25 | 一般カードより高い利用枠で、急な出費にも対応。JCBの法人専用サイトで精緻な明細管理が可能。 |

| 年会費・維持コストの妥当性 | 15/20 | 年会費11,000円(税込)。初年度無料。旅行保険の充実度を考えれば、出張が多い企業には十分プラス。 |

| 付帯サービス・特典の充実度 | 19/20 | 海外:最高1億円(利用付帯)/国内:最高5,000万円(利用付帯)。航空機遅延補償が付帯するのが国内出張で強い。 |

| ステータス性・信頼感 | 14/20 | 王道のゴールドカード。取引先への支払い時にも安心感を与える、JCBのプロパーゴールド。 |

| ポイント還元・マイル等のメリット性 | 4/15 | ポイント還元率は標準的だが、JCBギフトカードやマイルなど交換先が豊富で使い勝手が良い。 |

「国内出張が多い企業の、失敗しないメインカード」です。年会費11,000円(税込)で、空港ラウンジはもちろん、他社のゴールドには少ない「国内・海外の航空機遅延補償」が付帯しているのが大きな魅力。

万が一の欠航や遅延による宿泊費などもカバーされるため、移動の多いビジネスマンの強い味方になります。JCBの法人デスクの対応も丁寧で、実務面での信頼性を重視するなら、このゴールドが最もバランスが取れています。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 18/25 | プラチナコンシェルジュがビジネスリサーチや予約をサポート。経理機能だけでなく、秘書機能も付帯。 |

| 年会費・維持コストの妥当性 | 11/20 | 年会費33,000円(税込)。コンシェルジュなどの特定特典を使いこなせるかが鍵。 |

| 付帯サービス・特典の充実度 | 20/20 | 海外:最高1億円(利用付帯)/国内:最高5,000万円(利用付帯)。2名以上のコース予約で1名無料のグルメ特典が強力。 |

| ステータス性・信頼感 | 18/20 | ブラックの重厚な券面。インビテーションなしで申し込めるJCBの法人カード最高峰。 |

| ポイント還元・マイル等のメリット性 | 3/15 | 還元率はゴールドと同様。ポイントよりも、コンシェルジュを通じた時間の節約にメリットがある。 |

JCBの法人カードで最高クラスのサービスを求めるオーナー向けの1枚です。24時間365日対応のプラチナ・コンシェルジュデスクは、接待の店探しや航空券の手配など、忙しい経営者の時間を生み出す「投資」となります。

年会費33,000円(税込)ですが、京都駅にある「JCBラウンジ京都」など、国内でのVIP特典が非常に充実しているのが特徴。日本ブランドならではの、細やかなホスピタリティを重視する方に最適です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 24/25 | 企業の規模に合わせた柔軟な管理体制。社員用カードの大量発行にも対応し、明細の一括把握が極めてスムーズ。 |

| 年会費・維持コストの妥当性 | 19/20 | 年会費1,375円(税込)。無駄なサービスを削ぎ落とした分、法人としての維持コストは最小限に抑えられる。 |

| 付帯サービス・特典の充実度 | 3/20 | 旅行保険:付帯なし(一般カード)。福利厚生サービスなど、実務以外の特典は限定的。 |

| ステータス性・信頼感 | 12/20 | 落ち着いた伝統的なデザイン。特定の派手さはないが、老舗ブランドとしての確かな信頼感がある。 |

| ポイント還元・マイル等のメリット性 | 10/15 | 貯まるポイントに有効期限がなく、長く貯め込んでから大きな備品購入などに充当できる点が合理的。 |

「特典はいらないから、とにかく社員に持たせるカードの枚数を増やし、明細をまとめたい」という中堅・大企業向けのコーポレートカード寄りな一枚です。

年会費1,375円(税込)という低コストで、企業の経理業務を効率化することに特化しています。旅行保険などはありませんが、その分、審査や管理のシンプルさが強み。

特定の航空会社やサービスに依存せず、フラットに経費管理をデジタル化したい組織にとって、非常に扱いやすい道具となります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経費管理のしやすさ・機能性 | 15/25 | コンシェルジュが個人的な要望にも柔軟に対応。金属製のため店舗によっては決済時に手間取る可能性がある。 |

| 年会費・維持コストの妥当性 | 3/20 | 年会費110,000円(税込)。ラグジュアリーな体験を事業のインスピレーションとする層向け。 |

| 付帯サービス・特典の充実度 | 20/20 | 海外:最高1.2億円(自動付帯)/国内:最高1億円(利用付帯)。リムジン送迎や美術館無料など、異次元の特典。 |

| ステータス性・信頼感 | 20/20 | ブラック加工された金属製カードの圧倒的存在感。一目で「成功者」と認識されるステータスの極致。 |

| ポイント還元・マイル等のメリット性 | 8/15 | 常時1.25%還元。マイル移行手数料も無料で、経費でマイルを貯める効率は非常に高い。 |

ビジネスカードの枠を超え、ライフスタイルそのものを「ラグジュアリー」に変容させる、選ばれし者のためのカードです。

年会費110,000円(税込)は高額ですが、指定のレストランへのリムジン送迎サービスや、国立美術館の無料入場など、他社には真似できない優待が旅やビジネスの質を劇的に高めます。

マイル還元率も1.25%と最高水準。決済手段としてのカードに留まらず、特別な体験を通じてビジネスの可能性を広げたいオーナーへの究極の贈り物です。

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査方法 | ファストアスクおよび フリージーを使用した独自調査 |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードおすすめに関するアンケート調査結果の詳細>>

最終更新:2025年10月8日

・統計局「2020年経済構造実態調査」(最終アクセス:2025年7月23日)

・経済産業省「キャッシュレスBtoB取引に関する情報ページ」(最終アクセス:2025年5月2日)

・一般社団法人キャッシュレス推進協議会「B2Bカードの活用促進に向けた調査報告書」(2024年10月30日)

・JCB「法人カードの利用可能枠(限度額)が決まる3つの要素。引き上げる方法も紹介」(最終アクセス:2025年9月10日)

・三井住友カード「三井住友カード ビジネスオーナーズ」(最終アクセス:2025年9月10日)

・クレディセゾンの法人向けサービス「セゾンコバルト・ビジネス・アメリカン・エキスプレス®︎・カード」(最終アクセス:2025年9月10日)

Q. ビジネスカードとコーポレートカードに違いはありますか?

ビジネスカードは、中小企業・個人事業主を対象としており、社員用追加カードの発行枚数は最大で20枚まで可能です。 また、限度額は500万円までで、決済方式は会社一括決済方式と利用可能枠がやや少なめに設定されています。 コーポレートカードは、大企業が対象となっており、限度額も1000万円ほどまでとビジネスカードと比較しても高めです。また、追加カードの枚数も20枚以上と多めなのが特徴です。

Q. 法人がカード作成時に必要な書類は何ですか?

法人カードを申し込む際には、以下の書類の提出を求められる可能性があります。 ・履歴事項全部証明書(登記簿謄本) ・代表者の本人確認書類 ・引落用の法人口座情報 カード会社によっては、上記のカードとは別に書類を求められる可能性もあるので注意が必要です。

Q. 中小企業が法人カードを選ぶ時に注目するところはどこですか?

中小企業が法人カードを発行する際は、年会費無料であることに注目するのがおすすめです。中小企業は大企業と比較して売上が少ないこともあり、クレジットカードにかけるコストを削減したい企業も多いでしょう。そのため、年会費が無料の法人カードを持てば、その分のコストを他に充てることができます。 経理担当が少ない場合、経費精算に手間取っている場合は、会計ソフトや明細へのリアルタイム反映ができる法人カードも良いでしょう。

Q. 設立直後の法人でも法人カードの審査通過は可能ですか?

大企業を対象としたコーポレートカードに申し込まない限り、設立1年未満の法人や事業を始めたての個人事業主でも法人カードは作成できます。 しかし、申し込むカードによって条件が異なるため、審査を通過するためにも細かく確認することが重要です。

Q. 法人カードでおすすめは何ですか?

法人カードは、自分が重視することは何かを基準に選ぶとよいでしょう。例えば、高還元率でマイルが貯めやすいアメックスビジネスゴールド、優待店利用で最大20倍の還元率のJCB法人カード等があります。

Q. 中小企業におすすめな法人カードは何ですか?

中小企業のカードを選ぶ場合、年会費、ポイント還元率、付帯サービスなどを考慮するようにしましょう。中でも、三井住友カードビジネスオーナーズ、ライフカードビジネスライトライトプラスなどは、年会費が無料です。

Q. 法人カードはどのように比較すればよいですか?

一番は、自社の利用シーンや規模に合わせてカードを作ることをおすすめします。例えば、年会費が無料のカードを選ぶ、利用限度額、ポイント還元率を考慮できるカードなど基準を明確にしておきましょう。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.16

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.16

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.16

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.16

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

法人カード

必ず審査が通る無職でも作れるマイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード