更新日: 2026.01.16

クレジットカードの中でも、プラチナカードは高いステータス性と充実した特典で多くの人に支持されている高ランクのカードです。年会費は一般カードやゴールドカードに比べて高めですが、それに見合うだけの価値があると感じる方も多いでしょう。 プラチナカードの大きな魅力は、充実した付帯サービスです。高級レストランでの食事が1名分無料になったり、24時間対応のコンシェルズサービスを利用することで、レストランの予約や旅行の手配をしてくれるなど、日常生活をより快適に過ごすことができる上級な優待が付帯しています。さらに、プラチナカードを頻繁に利用し実績を積むことでブラックカードのインビテーションが届くこともあり、最上位クレジットカードへの近道といえます。 また、プラチナカードはポイントやマイル還元率が高いものが多く効率的にポイントを貯めることが可能です。光熱費や普段の買い物などの支払いを1枚にまとめておけば、あっという間にポイントが貯まっていきます。中には、空港ラウンジが無料で利用できる特典や、手荷物宅配サービス、旅行傷害保険やショッピング保険が付いているものもあるので、旅行や出張に持っておくと心強いでしょう。 当メディアで行った調査では、プラチナカードを持っている人のうち「年収1,000万円以下」が過半数以上を占めている結果に。つまり、プラチナカードは高収入の人だけのものではなく、ライフスタイルやニーズ次第で十分に価値を感じられる存在になっていることがわかります。 しかしプラチナカードは多数存在するため、「プラチナカードの中でもよりステータスの高いものはどれ?」「プラチナカードを持つならあまり損をしたくない」と考えている方も多いのではないでしょうか。 そこで本記事では、ステータスやデザインなどを比較し、おすすめのプラチナカードをランキング形式でご紹介します。格安の年会費でもてるコスパ最強候補のものから、ハイステータスな特典が付帯したものまで幅広くまとめました。さらに、プラチナカードを持てる年収やインビテーションなどについても解説しているので、ぜひ最後までチェックしてみてください。

詳細を表示

84.2

キャンペーン

最大15%還元でポイントが貯まりやすい! 還元率を重視したい方におすすめ。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

80.8

キャンペーン

多方面で上質な特典が使えるプラチナカード。 旅行やグルメで特別な時間を提供します。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

75.0

旅行やグルメを中心とした豪華特典が付帯。 マスターカード最上位のステータス。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

82.5

キャンペーン

世界中で使える優待が豊富。 特別な時間をゆったりと過ごしたい方に。

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

80.8

最安水準の年会費で持てるプラチナカード。 会員限定の優待が豊富です。

メリット

デメリット

4.0

60代・男性(会社員)

さらに表示

83.3

特典

高級ホテルもコンビニもおトクに利用できる。 普段も特別な日も使いやすいプラチナカード。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

80.8

キャンペーン

ライフスタイルに合わせて優待が選べる。 旅行保険も自動付帯で安心です。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

81.3

キャンペーン

プライオリティパスなど海外旅行特典が充実! 誕生月ポイント2倍や年間利用ボーナスがお得。

メリット

デメリット

5.0

40代・女性(会社員)

さらに表示

83.0

キャンペーン

上質な旅を提供する特典がずらり。 高還元率で保険も手厚いカード。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

83.0

キャンペーン

利用額に一律の制限なし! ワンランク上の優待が揃うプラチナカード。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

83.8

キャンペーン

ドコモのサービス利用がよりお得に! 1000円(税抜)につき最大20%のポイント還元が受けられる。※

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

77.5

お得な年会費で持てるプラチナカード。 豊富な優待と無期限のポイントで使いやすい。

メリット

デメリット

5.0

20代・女性(会社員)

さらに表示

77.2

キャンペーン

より余裕のある旅行や出張を実現。 最大限の優待を付帯した法人向けプラチナカード

メリット

デメリット

4.4

(5件)

84.5

キャンペーン

公私問わず使えるお得な特典が豊富。 初年度年会費無料で登記簿の提出も不要。

メリット

デメリット

4.0

40代・男性(総務)

さらに表示

キャンペーン

JAL最上位カードにオリジナル特典が付帯!JALマイルの還元率やボーナスマイル特典が満載の1枚。

メリット

デメリット

プラチナランクのおすすめクレジットカードをランキング形式で紹介してきました。ここからは、プラチナカードの選び方やプラチナカードのメリットなどを解説していきます。

ココモーラでは、おすすめのプラチナカードを集め、徹底的に比較検証しました。

それぞれのプラチナカードの年会費と、コスト面として年間利用額に応じたボーナスがあるかどうかをまとめました。

ポイントの貯まりやすさについて、通常還元率と最大還元率を調査して比較しました。また、一定の利用額があるユーザーが多いと想定し、年間利用額により還元率が上がるかどうかも検証しています。

プラチナカードの付帯保険について、国内・海外旅行傷害保険の付帯方法や補償額を比較しました。不正利用やスマートフォンなどにも補償があるプラチナカードは別途記載しています。

優待・特典を「コンシェルジュ/グルメ優待/ホテル優待/プライオリティパス」「上記のうち3つに該当」「上記のうち2つに該当」「上記のうち1つに該当」に分け、プラチナカードの評価を行いました。

-すべての検証はココモーラ編集部で行っています-

プラチナカードの年会費は数千円から数十万円と幅広く、特典の種類もさまざま。年会費が安くても特典が充実したプラチナカードは多いため、最強候補はコスパの良さで選ぶのがおすすめです。

| プラチナカード名 | 年会費(税込) | 主な特典 |

|---|---|---|

| TRUST CLUB プラチナマスターカード | 3,300円 | ・コース料理1名分無料 ・空港ラウンジ無料特典 |

| UCプラチナカード | 16,500円 | ・プライオリティパス ・コンシェルジュサービス ・会員限定優待 |

| JCBプラチナ | 27,500円 | ・プライオリティパス ・コンシェルジュサービス ・高級ホテルの優待 ・インビテーションあり |

| ラグジュアリーカード Mastercard Titanium Card | 55,000円 | ・金属製のデザイン ・プライオリティパス ・コンシェルジュサービス ・グルメやホテルの厳選優待 |

| アメックスプラチナ | 165,000円 | ・金属製のデザイン ・プライオリティパス ・コンシェルジュサービス ・グルメやホテルの厳選優待 ・最高1億円の旅行保険 |

上記の表で比較すると、プラチナカードらしい特典が一通り揃っており、年会費も抑えられているUCプラチナカードがコスパ最強候補といえます。

UCプラチナカードは、年会費が税込1万円台ながら、プライオリティパスやコンシェルジュサービスが付帯。通常のポイント還元率も1.0%と高いので、利用額によっては貯まったポイントで年会費の元を取れます。

ホテルやグルメなどの優待をより贅沢なものにしたければ、年会費5万円以上のプラチナカードがおすすめ。高額な年会費を払ってでも特典を利用したい方はサービスの充実度を比較してみてください。

プラチナカードの選び方は、ステータスや特典、年会費の安さなど、何を重視するかで選び方が変わります。ステータスの高いカードは年会費が高額になるため、特典の豊富さと年会費の安さを比較してコスパの良いカードを選ぶと良いでしょう。プラチナカードでも年会費が1万円以下のものや、1万円〜3万円程度で作ることができるカードもあります。

プラチナカードの特典は、一般的に空港でラウンジなどが利用できるプライオリティパスや、コンシェルジュサービスなどがありますが、さらに高額なカードになると高級レストランやホテルを優先的に予約できたり、特別なサービスを受けることができます。

ここからはプラチナカードのメリットを5つ紹介していきます。

プラチナカードのメリットとして、ステータスが高いことが挙げられます。プラチナは、クレジットカードの中でもかなり上位のランク。ブラックに次いで2番目に位置付けられます。

プラチナカードを持っている人は非常に少なく、その希少性からもステータスの高さがうかがえるでしょう。社会的信用を示すのに最適です。

中には、ダイナースクラブ プレミアムカードのようにインビテーションが届かないと申し込みできないプラチナカードも。一部の限られた人しか持てない貴重なクレジットカードと言えます。

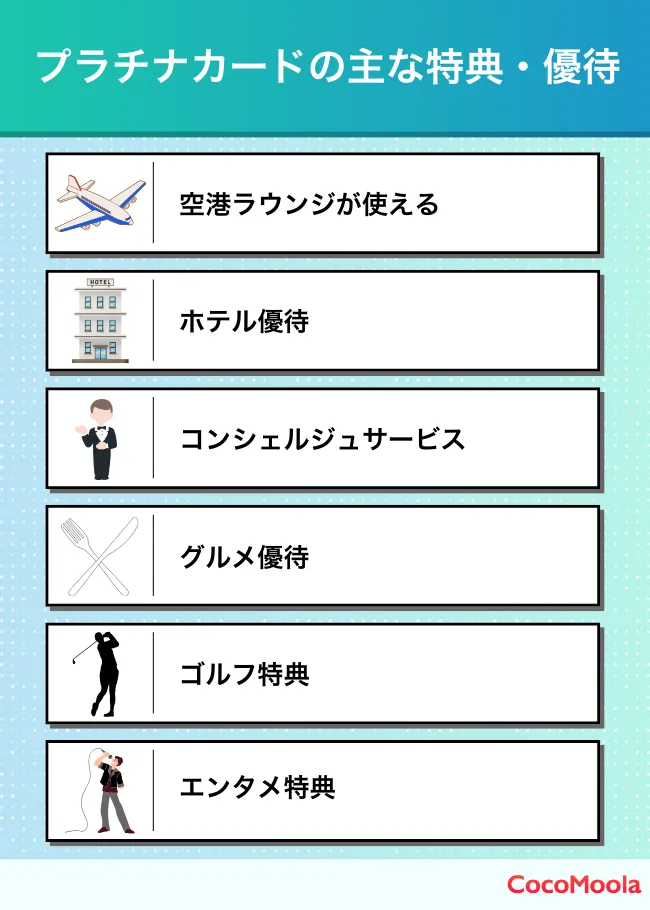

特典・優待が充実していることもプラチナカードのメリットの一つ。主に以下のような特典・サービスが付帯しています。

グルメ優待を利用すればレストランのコース料理が1名分無料になったり、ホテル優待を利用すれば高級ホテルの客室を無料でアップグレードできます。

例えば、三井住友カード プラチナプリファードの場合、

Visaプラチナ・コンシェルジュ・センターが24時間365日いつでも利用できるほか、国内主要空港やハワイのホノルル空港内のラウンジを無料で利用可能です。

上記の他にも、様々な特典や優待が用意されていることも。プラチナカードを1枚持っているだけで、豪華なサービスを堪能できるのは非常にお得です。

プラチナカードのメリットは、空港のラウンジが使えたり、24時間365日対応してもらえるコンシェルジュサービスなどがあり、旅行やレストランを優先的に手配することができます。

また、空室状況により高級ホテルのアップグレードができたり、アーリーチェックイン、レイトチェックアウトの対応が可能なカードもあります。通常では予約できないレストランに行くこともでき、記念日や特別な日に利用することが可能です。プラチナカードには、日常では味わえない特別な体験ができる特典が多く付帯しています。

付帯保険が手厚いこともプラチナカードのメリットと言えるでしょう。

海外旅行傷害保険・国内旅行傷害保険どちらも付いていたり、自動付帯になっていたりするプラチナカードが多いです。

中には、最高1億円まで補償してくれるプラチナカードも。旅行に頻繁に行く方でも安心できます。

また、旅行保険以外にも、ゴルファー保険やスマートフォン保険といった保険が付いていることもあるため、様々な場面に備えることが可能です。

プラチナカードを持っていれば、対象の空港ラウンジを無料で利用可能。国内外1,300箇所以上の空港ラウンジで使えるプライオリティ・パスが付帯していることもあります。

空港ラウンジでは、シャワールームや充電器などを利用できたり、ドリンクや軽食をもらうこともできます。

モーラ博士

海外旅行が好きな方や海外出張が多い方はかなり重宝するじゃろう!

プラチナカードは、国内外の空港ラウンジが無料で利用できるプライオリティ・パスが付帯されていることが多く、これは世界145か国1700を超える空港のラウンジを利用することができます。

ラウンジではドリンクや軽食の提供、Wi-Fiやコンセント、シャワールームなど、待ち時間に利用したいサービスがたくさんあり、落ち着いた空間で過ごすことが可能です。他にも空港でのショッピングや飲食が割引で利用できるなど、空港サービスを充実させられます。

ほとんどのクレジットカードの限度額には、それぞれ一律の上限が決められています。プラチナカードは、その限度額の上限が高めです。

| クレジットカードのランク | 限度額の上限 |

|---|---|

| 一般ランク | 最大100万円ほど |

| ゴールドランク | 最大300万円ほど |

| プラチナランク | 最大500万円ほど |

プラチナカードの限度額の上限は、最大500万円ほどであることが多いです。高額決済を頻繁にする方でも利用停止になる心配がないでしょう。

中には、アメックス・プラチナのように一律の上限が決められていないプラチナカードもあります。利用者の年収や返済能力を考慮して、個々に限度額が決定される仕組みです。

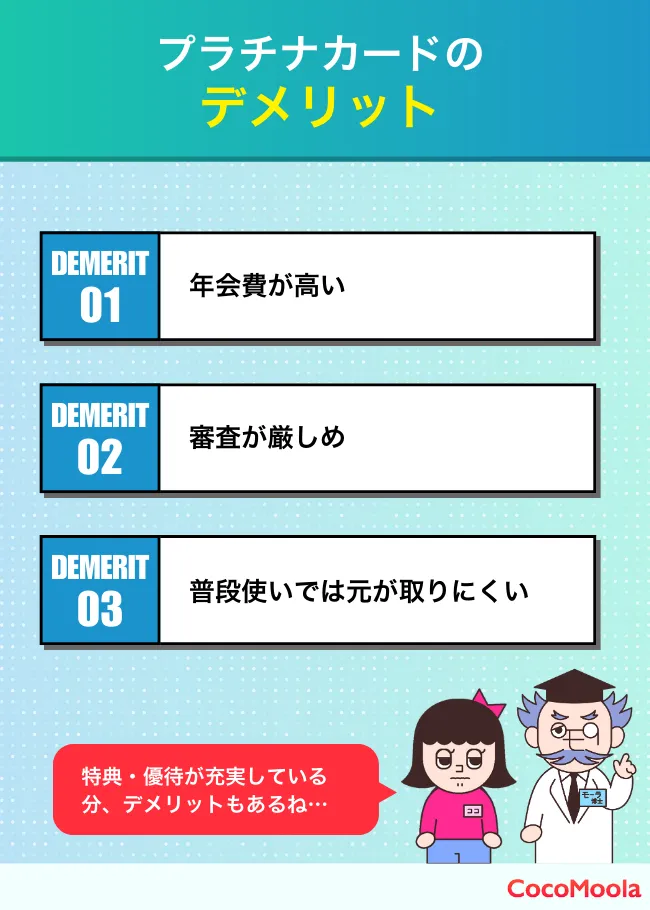

プラチナカードにはいくつかデメリットもあります。申し込み前に確認しておきましょう。

プラチナカードのデメリットとして、年会費が高額なことが挙げられます。ステータスが高く優待特典も豊富なぶん、維持コストも高めです。

安くても2万円、中には10万円を超えるプラチナカードも。付帯している特典や優待をあまり利用しないと損をする可能性があります。

モーラ博士

2万円〜10万円の年会費を払えるぐらい余裕がある富裕層をターゲットにしているため、それほど高額なのじゃ!

各カードシリーズごとにゴールドカードとプラチナカードの年会費を下記の表にまとめました。

| カードシリーズ | ゴールド | プラチナ |

|---|---|---|

| JCBカード | 11,000円(税込) | 27,500円(税込) |

| 三井住友カード | 5,500円(税込) | 33,000円(税込) |

| アメリカン・エキスプレス・カード | 39,600円(税込) | 165,000円(税込) |

| dカード | 11,000円(税込) | 29,700円(税込) |

| 三菱UFJカード | 11,000円(税込) | 22,000円(税込) |

上記は一例ですが、プラチナカードの年会費はゴールドカードと比べて2~6倍に膨れ上がります。特典やサービスが年会費に見合っているか、慎重に検討する必要があると言えるでしょう。

プラチナカードの審査は、一般カードやゴールドカードよりも厳しめです。

安定した継続的な収入があるかを念入りにチェックされるため、平均年収を満たしていない人や正社員・公務員でない人は審査に通らない可能性があります。

また、申し込み対象者も狭められていることが多いです。学生を対象外にしていたり、25歳以上や30歳以上でないと申し込めないプラチナカードもあります。

プラチナカードを日常的な決済手段として使っているだけでは、年会費の元を取りにくいです。

グルメ優待やホテルの特典、コンシェルジュサービスなど頻繁に活用しないと損をする可能性が高いでしょう。

ただ、優待が適用されるホテルやレストランも、都市部や海外に集中している場合がほとんど。都会に住んでいる人や旅行・出張によく行く人以外は使いにくいことが考えられます。

プラチナカードは年会費が高額ですが、ポイント還元率は特別高いわけではないため、普段の利用で元を取るのは難しくなっています。その代わり、コンシェルジュサービスを利用して普段では行くことができないレストランを予約できたり、ホテルのアップグレードが可能になるなど、特別な体験を味わうことができます。

プラチナカードは元を取るというよりも、お金に余裕のある人が一つ上の特別な体験ができるカードだと思っておきましょう。

プラチナカードの検討時に一番気になるのが「高い年会費に見合う価値があるのか」という点ではないでしょうか?

ステータスも魅力的ですが、実用性も考えて「ポイント還元」と「優待サービス」の2軸で具体的なボーダーラインを計算してみましょう。

ポイント還元だけで年会費(目安:3.3万円〜)の元を取ろうとする場合、以下のようにかなりの決済額が必要です。

| 還元率 | 年間決済額 |

|---|---|

| 1.0% | 年間330万円程度 |

| 1.5% | 年間220万円程度 |

つまり、年間200万円〜300万円の決済があるかどうかが、ポイント還元だけで「損をしない」ための最初のチェックポイントとなります。

ポイント還元だけで元を取るのが難しいと感じる方でも、以下のような優待をフル活用すれば、年数回の利用で簡単に年会費を上回る場合もあります。

|

レストラン優待の活用 | 1回あたり1.5万円〜2万円のコース料理が1名無料になるため、年に2〜3回の会食や記念日利用をするだけで、3万円〜5万円相当の価値が生まれます。これだけで多くのプラチナカードの年会費は実質無料に近い状態になります。 |

| ホテル・旅行特典の活用 | 「フリー・ステイ・ギフト(無料宿泊券)」が付帯するアメックス・プラチナなどは、5万円〜10万円クラスのホテルに宿泊することで、高額な年会費の大部分を回収可能です。 |

ただし、こうした特典の対象施設は、東京・大阪・名古屋といった都市部に集中している点には注意が必要です。

申し込み前に、各カードが提携している優待サイト(「招待日和」や「プラチナ・グルメセレクション」など)で、自分の住んでいる地域に対象店があるかを必ず確認しましょう。

純粋なポイントの貯まりやすさだけで比較すると、年会費の安いゴールドカードや特定のショップ提携カードに軍配が上がるケースがあります。

コンシェルジュやラウンジを使わない人にとって、プラチナカードの高い年会費は「高い手数料」を払ってポイントを買っているような状態になりかねません。

「実利=ポイント」と割り切るなら、ゴールドの方がコスパが良い場合もあると知っておきましょう。

プラチナカードを持つのがおすすめなのは以下のような人です。

プラチナカードは、将来的にブラックカードの招待を目指している方にとって、通過点となるでしょう。

ブラックカードは基本的にインビテーション(招待)制なので、まずプラチナカードで良好な利用実績を積み重ねる必要があります。

プラチナカードで高額な決済を継続的に行ったり、カード会社が提供する様々なサービスを積極的に利用することで、優良顧客としての実績をアピールできるかもしれません。

関連記事

プラチナカードは、社会的信用を高めたいと考えている方にもおすすめです。

プラチナカードの審査は、一般カードやゴールドカードに比べて厳しく、安定した収入や良好な信用情報が求められます。

ココちゃん

プラチナカードを持っていること自体が、経済力と信用の証となるんだね!

プラチナカードは、忙しいビジネスマンにとって大きなメリットがあります。

プラチナカードより上位のカードに付帯するコンシェルジュサービスは、航空券やホテルの手配、レストランの予約、さらにはギフトの選定まで、多岐にわたるサポートを提供してくれるでしょう。

コンシェルジュサービスを利用すれば、時間のないビジネスマンでも手間をかけずに質の高いサービスを受けられるのは嬉しいですね!

また、利用限度額も大きいため、仕事で高額な決済が多い会社の代表の方なども安心です。

モーラ博士

さらに手厚い旅行保険や空港ラウンジの無料サービスがついている場合も多いぞ。出張の多いビジネスマンにピッタリじゃな!

プラチナカードを選ぶときは、以下のポイントを比較してみましょう。

プラチナカードを選ぶときは、年会費を確認しましょう。安ければ3,000円、高ければ100,000円を超えるプラチナカードもあります。

自分の収入に対して年会費が負担にならないか考えるのがおすすめです。収入に対して年会費が高すぎると、プラチナカードを発行しても損をする可能性があります。

モーラ博士

年会費を抑えたい人は3万円までのプラチナカード、ある程度余裕がある人は5万円や10万円のプラチナカードも検討してみよう!

プラチナカードのデザインで絞り込むのも一つの方法です。

プラチナカードのデザインには様々な種類があり、スタイリッシュでかっこいいデザインのクレジットカードや、中には金属でできたプラチナカードもあります。

例えば、アメックス・プラチナは、金属でできているプラチナカードです。重厚感があり、見た目だけでもステータス性を感じられるでしょう。

| プラチナカード名 | かっこいいデザインの特徴 |

|---|---|

| アメリカン・エキスプレス・プラチナ・カード | 金属製・シルバーの光沢あり |

| ラグジュアリーカード Mastercard Titanium Card | チタン製・シルバーの控えめな光沢 |

| 三井住友カード プラチナプリファード | ナンバーレス・ブラック基調 |

モーラ博士

ラグジュアリーカード チタンも縦型の珍しいプラチナカード。他と被りたくない人におすすめじゃ!

プラチナカードをせっかく発行するなら、ステータスで選んでみるのも良いでしょう。同じプラチナランクの中でも、発行会社や国際ブランドなどによってステータスが異なります。

ステータスが高いとされるのは、銀行が発行しているプラチナカードとAmerican Express®・Diners Clubブランドのプラチナカードです。

具体的には、三井住友カード プラチナプリファードや三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード、アメリカン・エキスプレス・プラチナ・カードなどが挙げられます。

中でも、American Express®とDiners Clubは、海外でも通用すると言われているため、海外旅行が好きな方や海外の企業と取引する機会がある方にぴったりです。

プラチナカードを特典や優待サービスで絞り込んでいくのもおすすめです。

プラチナカードによって、付帯している特典や優待は様々。そのため、日常生活や自分の趣味で使いやすいものが付いているかどうか確認しましょう。

例えば、アメックス・プラチナでは対象ホテルの無料宿泊券がもらえたり、プライオリティ・パスが使えます。旅行好きな方に最適です。

モーラ博士

他にもたくさんの特典や優待があるので、申し込み前にチェックしてみるのじゃ!

プラチナカードより上位のブラックカードを持つ場合は、インビテーションのあるプラチナカードを選ぶと良いでしょう。

基本的にブラックカードは招待制なので、自分から申し込めることは少ないです。プラチナカードで利用実績を作れば、いつか招待されるかもしれません。

ブラックカードは最上級のステータスとサービスを備えたクレジットカード。プラチナカードを使ってランクアップを目指してみてはいかがでしょうか。

プラチナカードよりもさらに上級ステータスであるブラックカードを持ちたい人は、インビテーション制度のあるカードを選ぶようにしましょう。

ほとんどのカードはブラックカードが招待制となっており、自分から申し込むことはできず、ブラックカードを持つにふさわしい人にのみ招待が届くようになっています。普段の利用額が大きく、上級ステータスを持つのに相応しい人だけに招待が届くと言われていますので、インビテーションが届くのを目指してみると良いでしょう。

プラチナカードはまだ早い?そんなことはありません。20代でも手が届きやすく、コスパに優れた“はじめてのプラチナ”があります。

年会費を抑えつつ、特典の恩恵をしっかり受けられる1枚を選びましょう。

|

|

|

| 年会費:3,300円(税込) | 年会費:16,500円(税込) |

| 還元率:0.5%~1.23% | 還元率:1%~3.74% |

|

・「ダイニング by 招待日和」により、全国約250店舗の高級レストランで1名分無料(2名以上利用時) ・海外・国内旅行傷害保険(最大3,000万円) ・国際線手荷物宅配優待サービス ・国内高級ホテル・高級旅館約900施設を利用可能 |

・全国200以上のレストランで優待価格(2名利用で1名分無料など) ・「プライオリティ・パス」を年間6回まで無料で利用可能 ・ショッピング保険(年間300万円) ・旅行保険(海外:最大1億円 、国内:最大5,000万円※利用付帯) ・24時間365日対応のコンシェルジュサービスを利用可能 |

ライフスタイルが多様化する30代は、「還元率」や「実用性」で選ぶのが賢い選択。

日常使いでしっかりポイントが貯まり、必要なサービスも押さえたカードが狙い目です。

|

|

|

| 年会費:33,000円(税込) | 年会費:27,500円(税込) |

| 還元率:1%~15% | 還元率:0.5%~10%※ |

|

・最大還元率10%超(通常ポイント還元+特約店利用で) ・外貨ショッピング2%還元、対象加盟店で最大+7% ・海外・国内旅行保険(最高5,000万円) ・国内主要空港ラウンジ利用可 ・24時間365日対応のコンシェルジュサービス利用可能 |

・プラチナ専用コンシェルジュデスク ・「グルメ・ベネフィット」で全国約100店舗の名店が1名無料に(所定のコースメニューを2名以上で予約) ・最高1億円の海外・国内旅行傷害保険 ・「プライオリティ・パス」を無料で利用可能 ・優待店利用で最大20倍、海外利用で2倍 |

※: 還元率は交換商品により異なります。

経験と実績を積み重ねてきた40代・50代には、品格と実用性を兼ね備えた1枚がぴったりでしょう。デザインのかっこいいプラチナカードを選べば、見た目からも上質な雰囲気を演出できます。

旅・仕事・日常のあらゆる場面で特別なサービスを受けられる、本格志向のプラチナカードがおすすめです。ここでは、40代・50代におすすめのプラチナカードを2つ紹介します。

|

|

|

| 年会費:55,000円(税込) | 年会費:33,000円(税込) |

| 還元率:1%~2.2% | 還元率:0.75%~1% |

|

・日本初の縦型の金属製クレジットカードで圧倒的な存在感 ・24時間365日対応のコンシェルジュサービス ・厳選された全国約250店舗でレストラン1名無料 ・空港ラウンジプライオリティ・パスを無料で利用可能 ・ラグジュアリーホテル優待 ・ランボルギーニやフェラーリなどのスーパーカーシェアリングを大幅割引 |

・24時間365日対応のコンシェルジュサービス ・空港ラウンジプライオリティ・パスを無料で利用可能 ・有効期限のない永久不滅ポイントがたまる ・JALのマイル還元率 最大1.125% ・海外旅行傷害保険(最高1億円)、国内旅行傷害保険(最高5,000万円)が付帯。家族会員に加え、家族も補償対象※ |

※:ご家族の範囲は、本会員の配偶者、本会員またはその配偶者と生計をともにする同居の親族、本会員またはその配偶者と生計をともにする別居の未婚のお子様です。

※:ご家族の補償は、海外最高1,000万円、国内最高1,000万円です。

プラチナカードの審査に通る具体的な年収は、どの発行会社も公表していません。

当サイトで独自アンケートを実施し「プラチナカードを作成したときの年収」を調査したところ、1,000万円以上で作成した人が最も多いことが判明しました。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 200万円以下 | 2 | 1.59% |

| 200~300万円未満 | 2 | 1.59% |

| 300~400万円未満 | 4 | 3.17% |

| 400~500万円未満 | 11 | 8.73% |

| 500~600万円未満 | 19 | 15.08% |

| 600~700万円未満 | 13 | 10.32% |

| 700~800万円未満 | 24 | 19.05% |

| 800~900万円未満 | 14 | 11.11% |

| 900~1,000万円未満 | 10 | 7.94% |

| 1,000万円以上 | 27 | 21.43% |

ただ、年収700万円以上や500万円以上で作成した人も目立つため、極端に高収入でなくてもプラチナカードを持てることが分かります。

一般的に、平均年収以上あればプラチナカードを作成しやすいと言われています。国税庁の「民間給与実態統計調査」によれば平均年収は458万円なので、それ以上あれば安心でしょう。

また、単に収入の多さだけでなく、安定して継続的な収入があるかということも重視されます。例えば、個人事業主のように収入に波がある人よりも、正社員・公務員のように一定額のお給料をもらっている人の方が好印象です。

もし年収が少なめで審査に通るか不安な方がいれば、年会費が50,000円以下で20代から申し込めるプラチナカードをおすすめします。

モーラ博士

具体的には、JCBプラチナや三井住友カード プラチナプリファードなどがあるぞ!

プラチナカードの審査では、年収以外だと以下の内容がチェックされると言われています。

信用情報とは、クレジットカードやローンの契約状況・延滞や債務整理の有無などを指します。

特に、延滞や債務整理の履歴がある人は、クレジットカード・ローンの審査に通るのは厳しいです。約5年〜7年履歴が残るので、その期間を過ぎてから再申し込みしましょう。

また、属性情報とは、配偶者の有無・住居情報・家族構成など。養う人がいるのか、家賃や住宅ローンを払う必要があるのかを確認して収入にどれくらい余裕があるのかが審査されます。

収入・借入に関する情報とは、雇用形態・金属年数・役職などについてです。そのほか、他社からの借金の有無も見られます。

モーラ博士

これまでに使っていたクレジットカードの利用額や利用年数などもチェックされるぞ!優良顧客にハイランクなクレジットカードを利用して欲しいからじゃ!

出典:金融庁 個人信用情報機関

個人信用情報の保護のための措置

ココモーラが独自アンケートで「メインで使っているクレジットカードのランク」を調査したところ、プラチナランクと回答した人は全体の6.1%でした。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 278 | 100% |

| 一般ランク | 187 | 67.3% |

| ゴールドランク | 71 | 25.5% |

| プラチナランク | 17 | 6.1% |

| ブラックランク | 3 | 1.1% |

約16人に1人という計算になるため、プラチナカードを保有している人はかなり少数であることが分かります。

他のランクのクレジットカードよりも敷居が高かったり、年齢制限がかけられているプラチナカードがあることが、保有人数の少なさの要因でしょう。

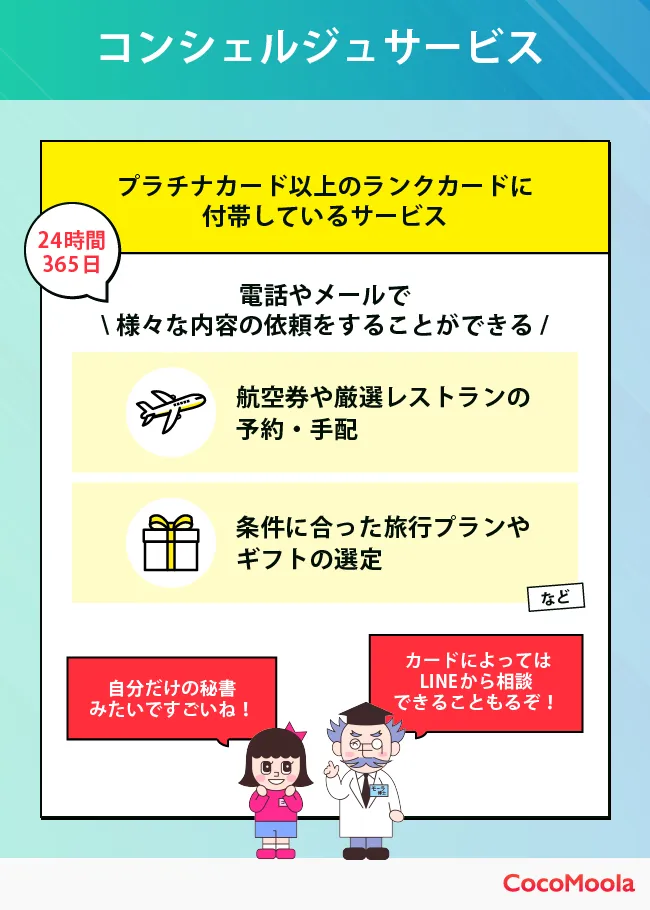

空港ラウンジの無料特典がゴールドカード以上のカードにあるように、プラチナカード以上のランクカードによくみられる特典もあります。年会費が安いプラチナカードにはついていないこともあるので、必要か検討してみてください。

コンシェルジュサービスはプラチナカード以上のランクカードに付帯しているサービス。会員専用のコンシェルジュに、24時間365日様々な内容の依頼をすることができます。

依頼できる内容は、航空券や厳選レストランの予約・手配、条件に合った旅行プランやギフトの選定など様々。プラチナカードによってはLINEから相談できることもあり、手軽に利用可能です。

ココちゃん

自分だけの秘書みたい!時間がかかりそうなことを代わりにお願いできるのはすごいね…!

特に多いのが、厳選レストランでコース料理1名分が無料になる特典です。予約がなかなか取れない人気のレストランで、お得に食事を楽しめることもあります。

なお、特典対象のレストランはプラチナカードによって異なり、都道府県によっては対象レストランが少ないことも。旅行先で利用する場合はあらかじめ確認しておきましょう。

年会費が高めのプラチナカードは、特定の一流レストラン限定の特典や、コース料理のグレードアップ、著名人と一流レストランで食事ができるイベントなど、別の特典が備わっていることもあります。

| プラチナカード名 | レストラン特典名 (コース料理1名分無料) | 複数のレストラン特典あり |

|---|---|---|

| JCBプラチナ | グルメ・ベネフィット | ⚪︎ |

| アメリカン・エキスプレス・ プラチナ・カード | 2for1ダイニング by招待日和 | ⚪︎ |

| UCプラチナカード | グルメクーポン | ⚪︎ |

| ラグジュアリーカード Mastercard Titanium card | ラグジュアリー ダイニング | ⚪︎ |

| セゾンプラチナ・アメリカン・ エキスプレス・カード | 招待日和 | ⚪︎ |

| 三菱UFJカード・プラチナ・ アメリカン・エキスプレス・カード | プラチナ・ グルメセレクション | ⚪︎ |

| ダイナースクラブカード | エグゼクティブダイニング | ⚪︎ |

部屋のアップグレードやレイトチェックアウトなど、対象ホテルで使える特典です。特典を使えば、旅行プランに応じて快適に過ごせるでしょう。

一部ホテルでは、宿泊代の割引や独自特典があることも。アメリカン・エキスプレスやダイナースなど、ステータスが高めの国際ブランドは提携ホテルがあります。

年会費の元を取るためにも、旅行で積極的に利用するのがおすすめ。コンシェルジュサービスを利用してサービスを予約するとスムーズです。

多くのゴールドカードは、複数のカード会社が共同で運営する「カードラウンジ」と呼ばれるラウンジを特典として利用できます。プラチナカードではこのカードラウンジ特典に加えて、「プライオリティ・パス」というラウンジ利用パスが付帯することが一般的です。

プライオリティ・パスの最大の魅力は、利用できるラウンジ数の多さにあります。

カードラウンジ特典の対象ラウンジは国内主要空港を中心に50か所ほどですが、プライオリティ・パスなら世界145か国・1,700か所以上の空港ラウンジを利用可能です。

そんなプライオリティ・パスにはラウンジ利用料が異なる3種類のランクがあります。最上級のランクであれば、世界中のラウンジを何回でも無料で利用することができ、大変お得です。

モーラ博士

プラチナカードごとに付帯するプライオリティ・パスのランクは異なる。ホームページでしっかり確認しておくとよいぞ!

ココモーラ編集部は、プラチナカードを使われている方にインタビューを実施しました。

プラチナカードのメリット・デメリット、ステータスなどを詳しくお聞きできたので、気になる方はぜひ参考にしてください。

| おおおみやさん 20代・女性・会社員 使っているクレジットカード:エポスプラチナカード |

| 利用している プラチナカード | アメリカン・エキスプレス・プラチナ・カード |

| 月間平均利用額 | 60万円 (内訳: 食費10万円、光熱費5万円、旅行代20万円、ネットショッピング5万円、雑費20万円 ) |

| よく利用する特典 | ・空港ラウンジ特典(プライオリティパス) ・ホテル特典(ファイン・ホテル・アンド・リゾート) |

| 審査通過時の属性情報 | ・年齢:28歳 ・職業:医療従事者 ・家族構成:本人のみ |

| ヒアリングしたツール | クラウドワークス |

豊富な特典と絶対的信頼につながると考えた為です。又、趣味で頻繁に海外旅行に行くのでお得にラグジュアリーホテル利用やラウンジ利用を目的として契約しました。

FHR(ファイン・ホテル・アンド・リゾート)を利用することで、お得にラグジュアリーホテルに泊まれる事、特に朝食無料やホテルによっては100米ドル分の無料チケットなどもあります。

early check-inや16時checkoutなどが利用できる為、ゆっくりとした時間を体験でき、客室のグレードアップも自動で行っていただけるので大変お得に宿泊する事ができます。

安定した収入と支出管理の徹底を意識しました。もちろん延滞はゼロを継続し固定費は自動引き落としにし、信用情報を良好に保つ事を心がけました。その結果インビテーションが来たのでゴールドからプラチナに変更しました。

今回紹介しているおすすめのプラチナカードについて、ココモーラの監修者を務めてくださっている金子賢司さんと辻本剛士さんから、各プラチナカードの魅力についてコメントをいただきました。

気になるプラチナカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

JCBプラチナは、旅行などの豪華な特典や優待が多数付帯しているのが良いですね。

プライオリティ・パスを利用すれば、世界1,500ヶ所以上のラウンジでゆったり過ごせます。

プラチナカードの中では年会費が安めなので、最初のプラチナカードとしてもおすすめです。

三井住友カード プラチナプリファードの魅力は、なんといっても還元率の高さです。

通常の還元率は1.0%で、特約店で利用すれば最大15%の還元を受けられます。

年間100万円以上の利用ごとに1万ポイントもらえる点も、長期で使用する上でうれしい特典ですね。

アメリカン・エキスプレス・プラチナ・カードは、海外旅行を頻繁にする方におすすめしたいプラチナカードです。

世界1,600以上のホテルやリゾートの特別優待や、1,300以上の空港ラウンジ利用※など、豪華な特典が揃っています。

旅行傷害保険は国内でも海外でも最高1億円補償されるので、安心して旅行を楽しめるでしょう。

※2025年12月23日時点

UCプラチナカードの特徴は、年会費の安さと豊富な優待特典です。

年会費16,500円(税込)でプラチナカードを持てるので、初めの1枚としてぴったりのプラチナカードと言えます。

優待特典はライフスタイル関連やホテル、グルメなど、用途に合わせて選べるのが嬉しいですね。

ラグジュアリーカード Mastercard Titanium Cardは、Mastercard最上位ステータスの豪華なカードです。

グルメ優待やホテル特典などが豊富に用意されており、さらに専門のコンシェルジュが利用者をサポートしてくれます。

過去にプラチナカードを利用されていたこともある監修者の水野さんにインタビューを実施しました。

プラチナカードを選ぶポイントやプラチナカードを持つのに必要な年収などを質問したので、気になる方はぜひ参考にしてみてください。

| 監修者:水野 崇さん |

ゴールドカードよりステータス性が上位に位置するプラチナカードは、クレジットカードの利用実績に応じてカード会社からインビテーションが届く「招待型」がこれまでの中心でした。近年は「申込型」のプラチナカードが増えています。

代表的なプラチナカードである「AMEXプラチナ」の現在の年会費は16万円を超え、プラチナカードの年会費の差は、付帯サービス内容やコンシェルジュデスク対応の違いが大きいでしょう。

プラチナカードは高額な年会費が毎年発生しますので、クレジットカード付帯サービスを上手に使いこなせるか否かがカード選びのポイントです。

そのため、クレジットカードの利用シーンとご自身のライフスタイルを合わせることが、プラチナカード選びでは最も重要になるでしょう。

プラチナカードの敷居はそれほど高くなく、「ご本人に安定継続収入がある」といった他のゴールドカードの申し込み条件と同様のケースも多いです。

個人信用情報など返済能力に問題がなければ、年収400万円以上でOKとしているプラチナカードもあります。

20代から申し込みできる「JCBプラチナカード」「三井住友カード プラチナプリファード」は年収が低い人には有力候補です。

インビテーションやアップグレードであれば、これまでのクレジットカード実績が重視されますので、より審査に通りやすいでしょう。

コンシェルジュサービスには、まずご自身の希望を伝えてみましょう。

人気店の予約、レストラン探し、ホテルやチケット手配といった依頼が一般的ですが、国内だけでなく海外の予約でも依頼できます。移動・宿泊・観光を含めた旅行プラン作成も可能です。

必ず購入できるとは限りませんが、人気のライブチケット手配なども相談できます。

ココモーラでは、コンテンツ作成に役立てるために、プラチナカード保有者を対象として独自のアンケート調査を実施しました。

これからプラチナカードを発行しようと考えている方はぜひ参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 126人 |

| 年齢比率 |

20~29歳:8人(6.35%) 30~39歳:31人(24.6%) 40~49歳:39人(30.95%) 50~59歳:23人(18.25%) 60歳以上:25人(19.84%) |

| 性別比率 |

男性:104人 女性:22人 |

| 職業比率 |

会社員(正社員):93人(73.81%) 会社員(契約・派遣社員):5人(3.97%) 経営者・役員:11人(8.73%) 公務員(教職員を除く):5人(3.97%) 自営業:6人(4.76%) 自由業:2人(1.59%) 医師・医療関係者:1人(0.79%) 専業主婦:0人(0%) 学生:0人(0%) パート・アルバイト:0人(0%) 無職:0人(0%) その他:3人(2.38%) |

| 調査期間 | 2024年2月 |

| 調査地域 | 日本 |

プラチナカードに関するアンケート調査結果の元データ(PDF)>>

プラチナカードのアンケート調査の詳細>>

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| JCBプラチナ | 43 | 34.13% |

| アメリカン・エキスプレス・プラチナ・カード | 28 | 22.22% |

| エポスプラチナカード | 20 | 15.87% |

| 三井住友カード プラチナプリファード | 31 | 24.6% |

| UCプラチナカード | 21 | 16.67% |

| 三菱UFJカード・アメリカン・エキスプレス・プラチナ・カード | 20 | 15.87% |

| セゾンプラチナ・アメリカン・エキスプレス・カード | 20 | 15.87% |

| JALカード プラチナ | 22 | 17.46% |

| 三井住友カード プラチナ | 25 | 19.84% |

| ラグジュアリーカード | 14 | 11.11% |

| TRUST CLUB プラチナマスターカード | 12 | 9.52% |

| 楽天プレミアムカード | 52 | 41.27% |

| その他 | 5 | 3.97% |

「楽天プレミアムカード」が最も人気で、約半数近くの人が保有していることが判明しました。

楽天プレミアムカードは、プラチナカードの中でも年会費が11,000円(税込)と比較的安めです。他のプラチナカードだと最低でも20,000円以上はするので、かなりお得なほうだと言えるでしょう。

年会費が安いにも関わらず、特典が充実しているところが人気の理由だと考えられます。誕生月に還元率がアップしたり、プライオリティ・パスを利用できたりと、コスパも◎です。

モーラ博士

海外旅行保険・国内旅行保険が自動付帯しており、国際ブランドも4種類から選べるため旅行好きな人にもおすすめ。楽天市場をあまり利用しない方でも使いやすいぞ!

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| ポイント還元率が高いから | 58 | 46.03% |

| 優待や特典が充実しているから | 24 | 19.05% |

| 無料で空港ラウンジを利用したいから | 15 | 11.9% |

| 保険が手厚いから | 3 | 2.38% |

| ステータスが高いから | 16 | 12.7% |

| インビテーション(招待)が来たから | 7 | 5.56% |

| 限度額が高いから | 2 | 1.59% |

| ブラックカードの招待が欲しいから | 0 | 0% |

| その他 | 1 | 0.79% |

プラチナカードを選んだ理由として「ポイント還元率」に着目した方が大多数でした。楽天プレミアムカードはもちろん、JCBプラチナや三井住友カード プラチナプリファードなどもポイントを貯めやすいです。

例えば、JCBプラチナなら年間利用額に応じて還元率が最大2倍までアップ。三井住友カード プラチナプリファードなら基本還元率が1.0%であることに加え、対象店舗で使うと最大10%のポイントが還元されます。

その他、「優待や特典が充実している」「ステータスの高さを重視している」という意見も目立ちました。グルメ優待やコンシェルジュなどの豪華な特典はプラチナカードならではのメリットです。

モーラ博士

ランクもかなり高いので希少性もあるし、プラチナカードを保有しているだけで優越感・特別感を味わえるはずじゃ!

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 200万円以下 | 2 | 1.59% |

| 200~300万円未満 | 2 | 1.59% |

| 300~400万円未満 | 4 | 3.17% |

| 400~500万円未満 | 11 | 8.73% |

| 500~600万円未満 | 19 | 15.08% |

| 600~700万円未満 | 13 | 10.32% |

| 700~800万円未満 | 24 | 19.05% |

| 800~900万円未満 | 14 | 11.11% |

| 900~1,000万円未満 | 10 | 7.94% |

| 1,000万円以上 | 27 | 21.43% |

プラチナカードを発行した時の年収を調査したところ、「1,000万円以上」と回答した方が最も多かったです。

プラチナカードはランクが高く年会費も高額なので、審査において年収はかなり重視されると考えられます。20,000円〜50,000円ほどの年会費を払えるほどの余裕がないと、損をすることもあるでしょう。

また、申し込みできる年齢は30歳以上に設定されていることが多いため、一般カードやゴールドカードよりも審査が厳しめであると伺えます。

プラチナカードを発行したい20代〜30代前半の方は、ゴールドカードでクレヒスを積んでからプラチナカードに申し込むのがおすすめ。利用実績が認められれば、プラチナカードのインビテーションが届くこともあるでしょう。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| ポイントが貯まりやすい | 62 | 49.21% |

| 特典や優待が利用できてお得 | 20 | 15.87% |

| 無料で空港ラウンジを使える | 15 | 11.9% |

| 付帯保険が手厚い | 5 | 3.97% |

| ステータスが高いから優越感がある | 12 | 9.52% |

| 限度額が高いから利用停止にならない | 6 | 4.76% |

| 家族カードをお手頃価格で発行できる | 3 | 2.38% |

| ブラックカードの招待が来た | 1 | 0.79% |

| その他 | 2 | 1.59% |

プラチナカードのメリットとして、「ポイントが貯まりやすい」ことを挙げている人が非常に多かったです。

その他、特典が利用できることや無料で空港ラウンジが使えることに魅力を感じている人も目立ちました。プラチナカードはグルメ・ホテル優待や旅行に関する特典などが充実しているため、たくさん活用すれば年会費のもとを取れることもあります。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 自分で申し込んだ | 91 | 72.22% |

| インビテーションを利用して申し込んだ | 27 | 21.43% |

| 自分で申し込んだものもあれば、インビテーションで申し込んだものもある | 8 | 6.35% |

プラチナカードを発行した方法として「自分で申し込んだ」と回答した人が大多数でした。

ただ、意外にもインビテーションを利用した方も多かったです。アメックス・プラチナやエポスプラチナカード、ダイナースクラブ プレミアムカードなどは、インビテーション経由で申し込みできます。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 5万円未満 | 10 | 7.94% |

| 5~10万円未満 | 28 | 22.22% |

| 10~20万円未満 | 30 | 23.81% |

| 20~30万円未満 | 30 | 23.81% |

| 30~40万円未満 | 11 | 8.73% |

| 40~50万円未満 | 6 | 4.76% |

| 50万円以上 | 11 | 8.73% |

プラチナカードを毎月10万円〜20万円ほど利用する人と20万円〜30万円ほど利用する人が最も多かったです。

前述のアンケート通り、ポイントを貯めやすいプラチナカードが多数あるため、なるべくクレジットカードで決済した方がよりお得にポイントを貯められます。

また、プラチナカードは経営者にもおすすめです。限度額が高いので日常的な支払いと一緒に経費を支払うことも可能。さらに、グルメ優待も付帯しているため、接待の場でも活躍するでしょう。

当サイトの「おすすめのプラチナカードランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(特典の充実度、ステータス性など)に基づき、スコア化・ランキング化しています。

本記事のプラチナカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 評価項目 | 配点 | 内容 |

|---|---|---|

| 還元率・ポイント制度 | 25点 | 通常還元率、ボーナスポイント、ポイントの使いやすさなど |

| 特典の充実度 | 25点 | コンシェルジュ、ホテル・レストラン優待、ラウンジなどの付帯状況 |

| ステータス性 | 20点 | 所有満足度、ブランド力、券面の高級感 |

| コストパフォーマンス | 15点 | 年会費に対するサービスの充実度 |

| 発行のしやすさ | 15点 | 審査の柔軟さ、発行スピード、申し込み手続きの簡便さなど |

| クレジットカード | 総合得点(100点満点) | レーティング |

|---|---|---|

| 三井住友カード プラチナプリファード | 94 | ★★★★★ |

| JCBプラチナ | 92 | ★★★★★ |

| ラグジュアリーカード Mastercard Titanium | 91 | ★★★★★ |

| アメリカン・エキスプレス・プラチナ・カード | 90 | ★★★★★ |

| UCプラチナカード | 88 | ★★★★☆ |

| 三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード | 87 | ★★★★☆ |

| 楽天プレミアムカード | 86 | ★★★★☆ |

| エポスプラチナカード | 85 | |

| セゾンプラチナ・アメリカン・エキスプレス・カード | 84 | ★★★☆☆ |

| ダイナースクラブカード | 83 | ★★★☆☆ |

| dカードPLATINUM | 82 | ★★★☆☆ |

| TRUST CLUB プラチナマスターカード | 80 | ★★★☆☆ |

| JCBプラチナ法人カード | 79 | ★★☆☆☆ |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 78 | ★★☆☆☆ |

| JALカード プラチナPro | 77 | ★★☆☆☆ |

本ランキングは個人向け・法人向けどちらのプラチナカードを一緒に評価しています。個人向け・法人向けにそれぞれ特化して考慮した場合、ランキングは変動します。

最新のキャンペーンやサービス内容により、ランキングは変動する場合があります。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 25/25 | 基本1%+特約店最大10%+入会特典でポイントが貯まりやすい。 |

| 特典の充実度 | 23/25 | コンシェルジュ・海外Wi-Fi・空港ラウンジなどプラチナランクの特典を網羅。 |

| ステータス性 | 17/20 | 黒を基調とした銀行系カードで若年層にも人気。 |

| コストパフォーマンス | 15/15 | 年会費33,000円(税込)で高還元。元が取りやすい実利型。 |

| 発行のしやすさ | 14/15 | オンライン申し込み完結。審査も比較的柔軟。 |

高還元×高実用性を両立する三井住友カード プラチナプリファードは、最大10%の特約店還元や入会ボーナスが魅力。旅行・買い物・外食に幅広く使える万能カードで、年会費以上のリターンを求める方に最適。コンシェルジュやラウンジなどのサービスも充実しています。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 20/25 | 基本還元率0.5%。利用額に応じてさらにポイント付与。 |

| 特典の充実度 | 25/25 | グルメベネフィット/JCBプレミアムステイプラン/コンシェルジュなどが付帯。 |

| ステータス性 | 18/20 | JCBの最上級グレード。日本発ブランドで高い信頼性。 |

| コストパフォーマンス | 14/15 | 年会費27,500円(税込)で特典が豊富。十分に元が取れる水準。 |

| 発行のしやすさ | 15/15 | オンライン完結。発行スピードも早め。 |

JCBプラチナは、国内の上質なサービスを体感したい方におすすめの1枚。グルメ特典やホテル優待など「おもてなし」に強く、日本国内での利用に最適です。還元率よりも上質な体験を重視する人に向いており、JCBならではの安心感とブランド力も魅力です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 18/25 | ポイント還元1.0%相当+優待活用でさらにお得に。 |

| 特典の充実度 | 25/25 | ブラックカードに匹敵するコンシェルジュ&高級レストラン優待など。 |

| ステータス性 | 20/20 | 金属製カードで高級感が漂う。 |

| コストパフォーマンス | 13/15 | 年会費55,000円(税込)だが、それに見合う優待の質。 |

| 発行のしやすさ | 15/15 | 招待制なしでWebから申込み可。 |

ラグジュアリーカード Titaniumは、金属製の券面と圧倒的なステータス感で他と一線を画す1枚。高級レストランやホテルの優待はもちろん、コンシェルジュの質も高いです。年会費はやや高めですが、ステータス性と優待のバランスを求める方におすすめです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 19/25 | 基本1.0%と高還元率。メンバーシップ・リワード・プラスで効率的に活用可。 |

| 特典の充実度 | 25/25 | プライオリティパス/ホテル優待/フリーステイギフトなど充実度は高い。 |

| ステータス性 | 20/20 | 金属製のメタルカード。ブランドも相まってステータスは高い。 |

| コストパフォーマンス | 11/15 | 年会費165,000円(税込)と高額だが、特典で元は取れる設計。 |

| 発行のしやすさ | 15/15 | Web完結。インビテーション不要で申込可。 |

プラチナカードの代名詞ともいえるアメックス・プラチナは、特典の数・質ともに圧巻。フリーステイギフトや高級ホテルの上級資格、国内外のラウンジアクセスなど、旅行や出張が多い方に理想的な1枚です。高額な年会費を払う価値がある、最上級のサービス体験が可能です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 19/25 | 基本0.5%だが、UCポイントモール経由での加算あり。 |

| 特典の充実度 | 21/25 | ラウンジ・コンシェルジュ・国内宿泊割引など実用的な特典あり。 |

| ステータス性 | 14/20 | スタンダードな印象だが、プラチナらしい上品さはある。 |

| コストパフォーマンス | 15/15 | 年会費16,500円(税込)で必要十分な特典が揃う。 |

| 発行のしやすさ | 19/15 | 審査は比較的柔軟。発行スピードも早い。 |

UCプラチナカードは、年会費16,500円(税込)でコンシェルジュや宿泊優待を備えたバランス型のプラチナカード。派手さよりも堅実さを重視する方におすすめで、コストパフォーマンス重視でプラチナを試したいという方に最適。発行もしやすく、初めての1枚にもおすすめです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 18/25 | 基本還元率0.5%。飲食店やコンビニでの還元率アップあり。 |

| 特典の充実度 | 22/25 | プライオリティ・パス、グルメ優待、国内外旅行保険などバランス◎。 |

| ステータス性 | 17/20 | アメックス提携ブランドの安心感と格式あり。 |

| コストパフォーマンス | 15/15 | 年会費22,000円(税込)でプラチナ特典充実。 |

| 発行のしやすさ | 15/15 | Web申込でスムーズに取得可能。比較的柔軟な審査。 |

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カードは、年会費以上の充実特典が魅力。海外ラウンジやグルメ優待、旅行保険などのプラチナ特典に加えて、MUFGカードの安心感も得られます。実用性重視のユーザーにも、ワンランク上の体験を望む方にもおすすめの1枚です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 23/25 | 楽天市場利用で5%以上の高還元。SPUの最大化に有効。 |

| 特典の充実度 | 18/25 | プライオリティ・パス、楽天トラベル優待、楽天グループ特典が付帯。 |

| ステータス性 | 11/20 | ゴールドカードに近く、ステータスは低め。 |

| コストパフォーマンス | 14/15 | 年会費11,000円(税込)。特典を活用すれば十分元が取れる。 |

| 発行のしやすさ | 20/15 | 発行スピード早め。楽天会員なら手続きが簡単。 |

楽天プレミアムカードは、楽天市場を中心とした高還元特化型の1枚。楽天経済圏での還元率の高さが魅力で、プライオリティ・パスなどの実用的な特典も備えています。プラチナ相当のサービスを手軽に体験したい方にぴったりのプラチナカードです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 25/25 | 年間利用額に応じた最大10万ポイント(10万円相当)のボーナスが破格。誕生月のポイント2倍や選べるポイントアップショップを駆使すれば、プラチナ級でも最強クラスの還元率を誇る。 |

| 特典の充実度 | 20/25 | プライオリティ・パス、コンシェルジュ、プラチナグルメクーポン(1名無料特典)など、主要なプラチナ特典を網羅。ただし、ホテル優待の幅などは外資系ブランドに一歩譲る。 |

| ステータス性 | 12/20 | インビテーションによる招待制を維持しており一定の希少性はあるが、百貨店系カードとしての親しみやすさが強く、ステータス(格)を重視する層よりは実利派に支持される。 |

| コストパフォーマンス | 15/15 | 年間100万円以上の利用で次年度以降の年会費が2万円になる。ボーナスポイントで年会費分を容易に回収できるため、実質無料でプラチナ特典を維持できるコスパは驚異的。 |

| 発行のしやすさ | 13/15 | エポスゴールドカードからのアップグレードが一般的であり、順当に利用実績を積めば発行のハードルは決して高くない。WEB完結の申し込みも非常にスムーズ。 |

エポスプラチナカードは、「プラチナカードは維持費が高い」という常識を覆す、究極のコストパフォーマンスを誇る一枚です。

特筆すべきは圧倒的なポイント還元力で、年間利用額に応じたボーナスポイントだけで年会費を上回る利益を出すことも難しくありません。

世界1,600カ所以上の空港ラウンジが使える「プライオリティ・パス」やコンシェルジュサービスもしっかり付帯。ステータス性以上に、日常の買い物や旅行での「実質的なおトクさ」を最大化したい方に最もおすすめできるプラチナカードです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 17/25 | 基本0.5%。永久不滅ポイントが魅力。 |

| 特典の充実度 | 23/25 | コンシェルジュ、プライオリティパス、保険・優待が充実。 |

| ステータス性 | 15/20 | アメックスブランド+シルバーの券面でで見た目も◎。 |

| コストパフォーマンス | 14/15 | 年会費22,000円(税込)でハイレベルな特典内容。 |

| 発行のしやすさ | 15/15 | ネット申し込み可。審査も比較的通りやすい。 |

セゾンプラチナ・アメリカン・エキスプレス・カードは、旅行や出張が多い方にうれしい特典が豊富な1枚です。

海外ラウンジ、コンシェルジュ、充実した保険など、実用面での強さが際立ちます。ステータス性よりも「使える特典」を重視したい方や、コスパ重視のプラチナをお探しの方におすすめです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 18/25 | 基本1%還元。ポイント有効期限なしで利用先が豊富。 |

| 特典の充実度 | 22/25 | レストラン優待、イベント招待、ラウンジなど特典多数。 |

| ステータス性 | 20/20 | 世界的なステータスブランド。富裕層向けの認知度が高い。 |

| コストパフォーマンス | 10/15 | 年会費24,200円(税込)。特典重視なら十分価値あり。 |

| 発行のしやすさ | 13/15 | 年収基準が高め。審査はやや厳しめといわれる。 |

ダイナースクラブカードは、長年にわたり富裕層から支持される伝統あるプラチナカード。特にダイニング特典やイベント優待が豊富で、体験を重視する方におすすめです。ステータス性は高いですが、審査基準はやや厳しめとされています。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 22/25 | ドコモ・d払い特典で実質還元率が非常に高い。 |

| 特典の充実度 | 18/25 | ケータイ補償・旅行保険・優待あり。 |

| ステータス性 | 13/20 | dカード系統のため、一般カード感は否めない。 |

| コストパフォーマンス | 14/15 | 年会費29,700円(税込)。特典を踏まえるとやや高め。 |

| 発行のしやすさ | 15/15 | Web完結でスムーズ。ドコモユーザーなら特に通りやすい。 |

dカード PLATINUMは、ドコモユーザーなら還元・補償・特典のすべてで得ができるハイコスパな1枚。特にd払いの還元やケータイ補償は他社にない魅力。ステータス性は控えめですが、実用性に優れサブカードとしての相性も良好です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 16/25 | 基本0.5%。ポイントの使い道は多いが還元率は平均的。 |

| 特典の充実度 | 18/25 | 空港ラウンジや国内外ホテル優待などが付帯。 |

| ステータス性 | 12/20 | プラチナ名義ながらもエントリークラス。券面も控えめ。 |

| コストパフォーマンス | 15/15 | 年会費3,300円(税込)でプラチナ特典の一部を体験可能。 |

| 発行のしやすさ | 19/15 | 審査は比較的柔軟。手続きも簡単で初心者向け。 |

年会費3,300円(税込)という低価格ながら、ラウンジや優待を備えた初心者向けのプラチナカード。ステータス感は控えめですが、費用を抑えて特典を体験したい方におすすめです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 18/25 | 法人利用で効率的なポイント取得が可能。 |

| 特典の充実度 | 20/25 | 出張・接待向けの優待やJCBプレミアム特典あり。 |

| ステータス性 | 14/20 | 法人カードとしての信頼性とJCBの格式がある。 |

| コストパフォーマンス | 13/15 | 年会費33,000円(税込)。ビジネス利用で十分元が取れる設計。 |

| 発行のしやすさ | 14/15 | 法人・個人事業主向けにスムーズな発行対応。 |

JCBプラチナ法人カードは、ビジネスの信用力を高めながら、優待やポイントも享受できる1枚。JCBブランドの安心感があり、経費管理や福利厚生にも活用可能。法人経営者や個人事業主どちらも使いやすいプラチナランクの法人カードです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 19/25 | 永久不滅ポイント×年間利用ボーナスあり。 |

| 特典の充実度 | 21/25 | コンシェルジュ、空港ラウンジ、保険なども個人向けと同等。 |

| ステータス性 | 13/20 | ビジネスカードらしく派手さは控えめ。 |

| コストパフォーマンス | 15/15 | 年200万円利用で年会費無料。高いコスパ。 |

| 発行のしやすさ | 10/15 | 個人事業主・法人向け。やや審査要件あり。 |

セゾンプラチナ・ビジネス・アメックスは、年会費が比較的手頃な高コスパビジネスカード。旅行や出張で活躍する優待が整っており、個人利用も可能です。事業用にも、個人事業主の経費管理用にも柔軟に使えるのが魅力です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 17/25 | 基本還元率は1.0%相当のマイル付与であり、JAL航空券購入時にはボーナスマイルが加算される設計となっている。 |

| 特典の充実度 | 20/25 | プライオリティ・パス、国内主要空港ラウンジ、JALグローバルクラブ特典を兼ね備え、航空利用者に特化した内容である。 |

| ステータス性 | 13/20 | JALブランドとプラチナグレードの組み合わせにより、出張やビジネスでも通用する信頼性の高いステータスを提供する。 |

| コストパフォーマンス | 13/15 | 年会費は高めだが、特典とマイルの還元内容からJGC修行層にとって費用対効果は高く、納得感ある構成である。 |

| 発行のしやすさ | 14/15 | 審査基準は一定のハードルがあるものの、JAL既存会員や利用実績がある層には比較的スムーズに発行される傾向にある。 |

JALカード プラチナProは、JALグローバルクラブ(JGC)向けに設計されたプラチナカードです。マイルの貯まりやすさに加え、空港ラウンジや各種旅行保険が充実しており、出張や旅行の多いユーザーには特に魅力的な構成となっています。

| 調査概要 | クレジットカード利用者の満足度調査 |

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査ツール | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 126人 |

| 年齢比率 |

20~29歳:8人(6.35%) 30~39歳:31人(24.6%) 40~49歳:39人(30.95%) 50~59歳:23人(18.25%) 60歳以上:25人(19.84%) |

| 性別比率 |

男性:104人 女性:22人 |

| 職業比率 |

会社員(正社員):93人(73.81%) 会社員(契約・派遣社員):5人(3.97%) 経営者・役員:11人(8.73%) 公務員(教職員を除く):5人(3.97%) 自営業:6人(4.76%) 自由業:2人(1.59%) 医師・医療関係者:1人(0.79%) 専業主婦:0人(0%) 学生:0人(0%) パート・アルバイト:0人(0%) 無職:0人(0%) その他:3人(2.38%) |

| 調査期間 | 2024年2月 |

| 調査地域 | 日本 |

最終更新:2025年10月8日

・政府広報オンライン「消費者の安心・安全を守るクレジット契約の新ルール~改正割賦販売法~」(2014年3月18日発行)

・金融庁「個人信用情報機関」(最終アクセス:2025年5月1日)

・金融庁「個人信用情報保護・利用の在り方に関する懇談会」 (1998年6月12日発行)

・国税庁「民間給与実態統計調査」(最終アクセス:2025年7月18日)

・JCB「クレジットカードのランクは4段階!特徴や審査の違い、ランクを上げる方法を解説」(最終アクセス:2025年9月3日)

・ダイナースクラブ プレミアムカード公式サイト(最終アクセス:2025年9月3日)

・三井住友カード プラチナプリファード公式サイト(最終アクセス:2025年9月3日)

Q. プラチナカードとは何ですか?

プラチナカードとは、ステータスの高さの充実した特典・付帯サービスが魅力のクレジットカードです。 一般カードと比べると年会費が高い傾向にあるため、一部の限られた人しか持てない貴重なクレジットカードだと言えるでしょう。

Q. プラチナカードのメリットは何ですか?

ステータスの高さ、優待特典の充実度、付帯保険の手厚さなどが挙げられます。 国内外の空港ラウンジが無料で利用できるため、フライト前のひと時をゆったりと過ごすことも可能です。 また、限度額も最大500万円ほどと高額のため、高額決済の機会が多い方も安心して利用できます。

Q. プラチナカードのデメリットはありますか?

年会費が高額なことや、一般カードやゴールドと比べて審査が厳しい傾向にあることなどが挙げられます。 年齢制限があるなど申し込み条件も厳しい場合があるため、まずは条件を満たしているかを確認しましょう。

Q. プラチナカードよりもグレードが上のカードはありますか?

プラチナカードよりも上位には、ブラックカードがあります。 ただし、ブラックカードを発行していないクレジットカード会社もあるため、プラチナカードが最上位の場合もあります。

Q. 年会費無料のプラチナカードはありますか?

年会費無料のプラチナカードは基本的にはありません。しかし、入会初年度の年会費が無料のクレジットカードがあります。

Q. プラチナカードの年会費はいくらくらいが目安ですか?

一般カードやゴールドカードと比較して比較的高い傾向にあります。しかし、カード会社によって金額は幅広く設定されているため、比較して合うカードを選びましょう。

Q. 20代でもプラチナカードは作れますか?

一般カード等と比べて、審査基準は厳しめと言えますが、条件を満たせば20代以上でも申込は可能とされています。会社ごとに異なるため、確認するようにしましょう。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.16

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.16

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.16

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.16

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

プラチナカード

高還元率カード審査が不安な方即日発行年会費無料学生カードETCカード個人事業主法人カード必ず審査が通る無職でも作れるマイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード