審査が甘いクレジットカードは?審査が不安な人向け17選

更新日: 2026.02.02

しかし、クレジットカード会社は必ず信用情報機関を利用し、クレジットの自社以外の利用状況を元に審査を実施します。その為、審査が甘い・ゆるいクレジットカードと公言している会社は存在しません。実際に審査が甘い・緩いという表現は貸金業法16条で禁止されています。

クレジットカードの審査基準はどの会社も非公開になっており、チェックされる部分やクレジットカードの審査難易度を正確に把握することは不可能となっています。クレジットカード会社が「審査が甘い・ゆるい」と宣伝することも法律で禁止されているため、審査が甘い・緩いなどクレジットカードを見分けることは難しいです。もちろん、審査は公平・公正に行われており、これまでの事情を理解して審査を甘くしてもらうこともできません。

ただし、クレジットカードの発行会社によっては審査難易度が比較的通りやすくて作りやすいと考えられているカードもあります。特に、大手消費者金融やそのグループ会社が発行する消費者金融系のクレジットカードと、ネットショッピングなどの運営会社が発行する流通系クレジットカードは審査が通りやすいと言われている代表です。そういったクレジットカードは年収の多さよりも現在の支払い能力を重視するとされ、場合によっては専業主婦など無職の場合でも作れる可能性があります。

そこでこの記事では、審査が不安な方向けに、審査難易度が低いとされる消費者金融系・流通系クレジットカードをランキング形式で多数紹介。クレジットカードの審査に落ちる理由や審査が緩いクレジットカードの特徴も解説しているので、ぜひ読んでみてください。

この記事の編集者・執筆者

詳細を表示

この記事の監修者

詳細を表示

クレジットカードを比較

| カード |  注釈について ※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2: 即時発行ができない場合があります。 ※3: ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4: ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元:

|  注釈について 引用元:

※1: キャンペーンに関して:特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。最大75,600円相当ポイントは最上位クレジットカードでのお取引が対象になります。 ※2: WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。 |  注釈について ※1: 対象のコンビニ・飲食店で最大20%還元(※1、2)! 【スマホのタッチ決済で】ポイント最大7%還元 対象のコンビニ・飲食店で、スマホのタッチ決済またはモバイルオーダー(※3、4)で支払うと、ご利用金額200円(税込)につき7%ポイント還元!上記ポイント還元率は、通常のポイント分を含んだ還元率です。対象のコンビニ・飲食店で最大7%還元! 【家族ポイント】 家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元!「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗で、スマホのタッチ決済でお支払いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき"家族の人数"%ポイントが還元されます。(※5) ※1: 「家族ポイント」の詳細 【Vポイントアッププログラム】 Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6) 「Vポイントアッププログラム」の詳細 1.商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。 2.ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。 3.一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 4.iD、カードの差し込み、磁気取引は対象となりません。 5.本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。 6.一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。 ※2: 最短3分融資:お申込みの時間帯や審査の状況によりご希望に添えない場合がございます。 ※3: 原則、在籍確認電話なし:審査の結果によっては電話による在籍確認が必要となる場合がございますが、お客様の同意を得ずに実施することはございません。 ※4: お申込時間や審査によりご希望に添えない場合がございます。 ※5: 参照:月次データ|SMBCコンシューマーファイナンス株式会社 ※プロミスVisaカードではなく、プロミス単独の審査通過率です。 ※6: メールアドレス登録とWeb明細利用の登録が必要となります。 ※7: スマホのタッチ決済またはモバイルオーダーのみポイント還元に改定 対象のコンビニ・飲食店で、スマホのタッチ決済またはモバイルオーダーで支払うと、+6.5%還元(合計7%還元) 引用元: ※8: TポイントとのID連携が必要 | ||

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料

※一般ランクの場合 | 永年無料 |

| ポイント 還元率 | 1% 〜5% | 1% 〜3% | 0.5% 〜7% | 0.5% 〜20% | 0.5% 〜20% |

| 審査・発行 期間 | 最短7分 | 審査が最短数分 | 最短10秒※2 | - | 最短5営業日

最短3分融資※2 |

| 国際ブランド | |||||

| リンク |

- 人気

- 最大還元率

編集部のおすすめ!

PR特典

カード利用+条件達成で毎月最大1.5%のPayPayポイントがもらえる

年会費無料で基本還元率1.0%の高還元!

最短2分で審査結果がわかる!年会費無料で初心者も安心

メリット

- PASMO/Suicaへのチャージも高還元

- 年会費永年無料で基本還元率1.0%

- ポイントの有効期限がない

- ポイントはPayPayの支払いに充てられる

- yahooショッピング最大5%還元

- 審査が不安な人におすすめ

デメリット

- ETCカードに年会費550円必要

- 旅行保険やショッピング保険が付帯されない

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

キャンペーン

新規入会&3回利用で8,000ポイントプレゼント!

楽天市場でいつでも還元率3.0%以上!

楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

- 楽天市場利用で常時ポイント3倍以上

- 流通カードで審査基準が低い

- 楽天ショップ・楽天トラベル等ポイントが使いやすい

- 年会費永年無料

- 海外旅行保険付帯が最大2000万円

デメリット

- 楽天グループ以外の還元率が標準

- ETCカードは年会費550円

- 公共料金支払いの還元率が低い

5.0

30代

・男性

(アルバイト・パート)

さらに表示

注釈についての記載

キャンペーン

新規入会&条件達成で最大25,600円相当プレゼント

最短たったの10秒で発行!

対象のコンビニや飲食店など身近なお店で高還元率。

(※即時発行できない場合があります。)

メリット

- 最短10秒発行ですぐに利用可能※2

- セブン‐イレブンやローソンなどの対象店舗で利用すると最大7%還元※1

- 利用しやすいVポイントが貯まる

- 学生の場合ポイント還元率最大10%※5

- 学生や主婦など審査に自信がない方も申し込める

デメリット

- 通常の還元率は0.5%と平均的

- クレジットカード番号や有効期限などは全てアプリで管理

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

即時発行ができない場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- 公式サイト

- 本社所在地:東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル(東京本社)

- 三井住友カード会員規約(PDF)

キャンペーン

新規発行&条件達成で最大67,600円相当プレゼント

5つの支払いモードを1枚に!

対象店舗利用で最大20%のポイント還元※

メリット

- セブン-イレブンやマクドナルドの対象店舗で最大20%還元

- 利用用途が多いVポイントが貯まる

- 最高2000万円保険付帯付き

- 年会費永年無料

- デビットカードは審査なしで利用可能

デメリット

- 国際ブランドがVISAのみ

- 引き落としは三井住友銀行のみ

4.0

30代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

- 公式サイト

- 三井住友銀行本店:東京都千代田区丸の内一丁目1番2号

- 金融庁関東財務局長(登金)第54号

- 三井住友カード株式会社:東京都江東区豊洲二丁目2番31号

- Olive フレキシブルペイ会員規約

キャンペーンに関して:特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。最大75,600円相当ポイントは最上位クレジットカードでのお取引が対象になります。

WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。

買い物と借り入れもこれ1枚!

独自の審査基準だから審査が不安な方におすすめ

メリット

- 対象のコンビニ・飲食店で最大7%還元 ※7

- 18歳以上、パートやアルバイトでも申し込みOK

- 買い物と借入が1枚でできる

- 年会費永年無料でVポイントが貯まる

- 審査が不安な人におすすめ

デメリット

- 国際ブランドがVisaのみ

5.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店で最大20%還元(※1、2)!

【スマホのタッチ決済で】ポイント最大7%還元 対象のコンビニ・飲食店で、スマホのタッチ決済またはモバイルオーダー(※3、4)で支払うと、ご利用金額200円(税込)につき7%ポイント還元!上記ポイント還元率は、通常のポイント分を含んだ還元率です。対象のコンビニ・飲食店で最大7%還元!

【家族ポイント】 家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元!「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗で、スマホのタッチ決済でお支払いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき"家族の人数"%ポイントが還元されます。(※5)

「家族ポイント」の詳細

【Vポイントアッププログラム】

Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)

「Vポイントアッププログラム」の詳細

1.商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

2.ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

3.一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

4.iD、カードの差し込み、磁気取引は対象となりません。

5.本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

6.一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

最短3分融資:お申込みの時間帯や審査の状況によりご希望に添えない場合がございます。

原則、在籍確認電話なし:審査の結果によっては電話による在籍確認が必要となる場合がございますが、お客様の同意を得ずに実施することはございません。

お申込時間や審査によりご希望に添えない場合がございます。

参照:月次データ|SMBCコンシューマーファイナンス株式会社

※プロミスVisaカードではなく、プロミス単独の審査通過率です。

メールアドレス登録とWeb明細利用の登録が必要となります。

スマホのタッチ決済またはモバイルオーダーのみポイント還元に改定 対象のコンビニ・飲食店で、スマホのタッチ決済またはモバイルオーダーで支払うと、+6.5%還元(合計7%還元)

TポイントとのID連携が必要

キャンペーン

カード発行+ご利用などで最大15,000円キャッシュバック

年会費無料で誕生月は毎年ポイント3倍!

年間利用額で還元率が決まるカード

メリット

- 誕生月はポイント3倍

- 利用額に応じて基本還元率最大2倍

- 年会費永年無料

デメリット

- 旅行傷害保険が付帯していない

- 家族カードには誕生月の特典がない

- ポイント交換に手間がかかる

- 基本ポイント還元率は低め

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

特典

毎月の利用額から0.25%を自動キャッシュバック

最短即日で発行可能!

独自の審査基準で審査が不安な人向け!

※1お申込時間や審査によりご希望に添えない場合がございます。※2:電話での確認はせずに書面やご申告内容での確認を実施

メリット

- 最短20分で審査が完了し即日中に受取可能※1

- 年会費永年無料

- 非正規社員でも一定の収入があれば申し込みOK

デメリット

- 付帯保険がない

- 還元率が低め

- ETCカード・家族カードが発行できない

4.0

40代

・女性

(アルバイト、パート)

さらに表示

注釈についての記載

特典

毎週木曜日に全国のTOHOシネマズで映画を1,200円で鑑賞できる

年会費永年無料で持ちやすい!

ポイントの有効期限なしで好きな時に使える

メリット

- ポイントモール経由でポイントが最大30倍

- 最短即日で発行可能

- 年会費年会費無料

- 学生や専業主婦でも申し込み可能

デメリット

- ポイントが還元されるのは1,000円から

- 保険が付帯していない

4.0

30代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会&条件達成で最大9,000ポイントプレゼント

セブン-イレブンで最大10%還元!

その他セブン&アイグループの店舗でポイント2倍!

メリット

- セブン-イレブンで最大10%還元、その他対象店舗ではポイント2倍

- nanacoのオートチャージができる

- 8がつく日はイトーヨーカドーでほとんどの商品が5%オフ

- 年会費永年無料

デメリット

- カードが届くまで最短1週間かかる

- 海外旅行保険が付帯されていない

4.0

40代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

※最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

カードローンと一体になったクレジットカード!

買い物と返済の両方でVポイントが貯まる。

メリット

- カードローンとクレジットカードの機能が1枚で完結

- 買い物と返済時にVポイントが貯まる

- 年会費永年無料

- ETCカード年会費無料

デメリット

- 還元率は高くない

- 20歳未満は申し込めない

4.0

10代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

外国籍の方は、特別永住者証明書または在留カードが必要です。カードローン審査通過後にクレジットカードの審査があります

モビット VISA-Wはモビットカードローンをご契約後に申込可能となります。

キャンペーン

新規入会+紹介で最大6,000ポイントがもらえる

専業主婦やパートでも申し込みOK!

イオン系列店でいつでもポイント2倍

メリット

- イオングループ対象店舗で常にポイント2倍

- 毎月20日・30日は対象店舗で5%OFF

- スマホで最短5分発行

- アプリで割引クーポンがもらえる

デメリット

- イオングループのお店意外ではお得感がない

- 旅行傷害保険が付帯していない

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

キャンペーン

JCBブランドに新規入会&利用で最大6,000円分のポイントプレゼント

(週末限定で最大8,000円分に増額中!)

普段の買い物でも還元率1.2%!

年会費永年無料ながら付帯保険も充実

メリット

- 1.2%からの高還元率

- リクルートサービスの利用で最大3.2%還元

- JCBブランドなら最短5分で発行

- 年会費永年無料

デメリット

- ETCカード発行に手数料がかかる

- ポイント有効期限が短い

4.0

60代

・男性

(会社員)

さらに表示

注釈についての記載

いつでも1.0%の高還元率!

ケータイ補償もついて年会費永年無料

メリット

- 年会費永年無料

- dカード特約店は常にポイント2倍

- 対象のケータイ携帯料金支払いで割引あり

- 通常1.0%の高還元率

デメリット

- 電子マネーのチャージではポイントがつけられない

- d払いの支払い設定をdカードにしなくてはならない

4.0

40代

・女性

(会社員)

さらに表示

注釈についての記載

Visaのチャージ式カード!

電話番号・メールアドレス・年齢確認のみで作成可能

メリット

- ダウンロードして1分ですぐ使える※バーチャルカード

- チャージ方法が充実

- 後払いにも対応

デメリット

- スマホ決済はGoogle Pay

- 利用できない施設・サービスがある

- リアルカードは発行手数料がかかる

注釈についての記載

ポチっとチャージは、満18歳以上の方が利用規定に同意のうえご利用いただけます(年齢確認あり)。ポチっとチャージは、株式会社セブン銀行が提供しているサービスです(手数料・審査あり)。未成年の利用は保護者の同意が必要です。

審査が不安なら持っておきたい1枚。

リボ払いで毎月定額の支払いも可能。

メリット

- 利用枠を自分で決められる

- 審査が不安な方でも申し込みやすい

- デポジット型で使いすぎを防げる

デメリット

- 発行手数料・年会費がかかる

- 保険が付帯していない

5.0

20代

・女性

(会社員)

さらに表示

注釈についての記載

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

ココモーラが信頼できる理由

- 250種類以上のクレジットカードを専門化チームでレビュー済み(おすすめクレジットカード)

- 過去12ヶ月で累計15000時間以上をレビューに費やしています。

- 客観的に評価ルールを策定済み(ココモーラコンテンツポリシー)

当サイト、ココモーラは金融庁に登録されている貸金業者の会社で経済産業省クレジットカード番号取扱契約を締結しているクレジットカードのみを紹介しています。またココモーラのサービスは広告主のパートナー企業より報酬を得ています。ただし、広告主の好意的なレビューを書く保証をつける等で報酬を支払うなどは一切行っておりません。

審査が不安な方向けにおすすめなクレジットカードを多数紹介してきました。ここからは、クレジットカードの審査通過率を上げるコツや審査に落ちる原因・対処法などを解説していきます。

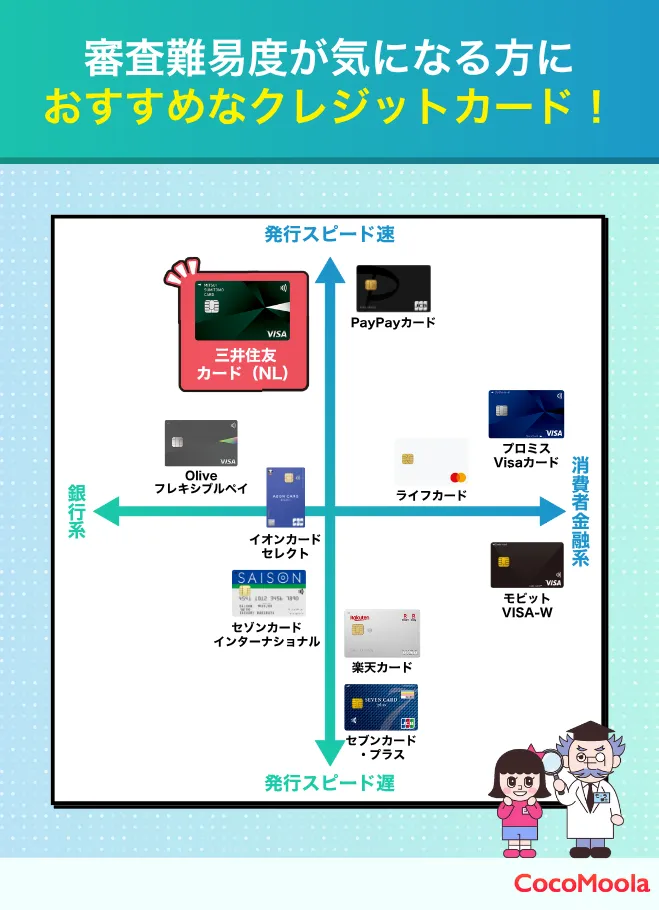

審査が甘いクレジットカードの比較検証ポイント

ココモーラでは、クレジットカードの審査に通るか不安で「審査が甘い・ゆるいクレジットカード」を探している人におすすめのカードを集め、徹底的に比較検証しました。今回審査基準の関係性が考えられる比較項目を検証し以下にまとめました。

1.年会費

クレジットカードを所持するコストとして、「永年無料」「実質無料」「初年度無料」「有料」に分けて各クレジットカードの検証を行いました。

2.発行会社

発行会社によって審査の通りやすさを判断し、「消費者金融」「信販会社・流通系」「交通系・銀行系」「外資系」に分け、各クレジットカードの比較を行いました。

3.申込条件

申込条件が甘い・緩いほど高評価とし、「18歳以上(高校生を除く)のみ」「安定した収入がある方の記載あり」「20歳以上」に分けて、各クレジットカードを評価しました。また、パートやアルバイトなど、非正規雇用の方でも申し込める点を比較し、評価しています。

4.家族カード

家族カードの申し込み基準が低いほど高評価とし、「無料」「有料」「発行不可」に分け、各クレジットカードの検証を行いました。

-すべての検証はココモーラ編集部で行っています-

審査が甘い・ゆるいクレジットカードの特徴とは?

原則として審査が甘いと公表しているクレジットカードはありません。しかし、発行会社や年会費などクレジットカードの特徴によっては審査が甘いとされているものがあります。

その人の状況によって、どんな特徴のカードを選べば審査に通りやすいかが違うのをご存知でしょうか?

例えば、早くカードが欲しいという状況の方は即日発行などに対応している、発行スピードが速いものを選ぶといいでしょう。一方単純に収入面などで審査が不安という方は、無職でも作れるカードや主婦向けのカードを選ぶのがおすすめです。

「なるべく審査が甘いクレジットカードが良いな…」という方は、今から紹介する特徴をもったクレジットカードに申し込んでみましょう!

- 発行会社が消費者金融系のクレジットカード

- 発行会社が流通系のクレジットカード

- 年会費が無料

- 発行スピードが速い

- 申し込み条件に収入に関することが書かれていない

- 利用限度額が低い

- リボ払い専用のクレジットカード

- ターゲット層が広い

発行会社が消費者金融系もしくは流通系のクレジットカード

消費者金融系と流通系のクレジットカードは、他の発行会社と比較して審査難易度が低めです。

消費者金融系は独自の審査基準があると考えられており、カードローンを提供している会社も多く、お金に困っている人への対応が柔軟な傾向があります。

また、審査に落ちた経験があっても申し込みを歓迎しているクレジットカードも。パート・アルバイトでも申し込み対象になっているので、収入の多さはあまり問われないでしょう。

一方で、流通系のクレジットカードはスーパーやネットショッピングの会社が発行しているクレジットカード。職業や年齢を問わず、幅広い人がサービスを利用することから、ユーザーの獲得に積極的です。

ココちゃん

たしかに、スーパーでクレジットカードの勧誘をしている店員さんを見かけることもあるね。

流通系クレジットカードの代表である楽天カードは、いろんな人が利用する「楽天サービスでお得になる」ことをメリットに挙げて申し込みを促しています。そのため、主婦や学生など様々な属性の人に合わせた審査基準を設けているかもしれません。

消費者金融系に分類されるクレジットカードの一例

| クレジットカード | 発行会社 |

|---|---|

| プロミスVisaカード | 三井住友カード SMBCコンシューマーファイナンス株式会社 |

| ACマスターカード | アコム株式会社 |

流通系に分類されるクレジットカードの一例

| クレジットカード | 発行会社 |

|---|---|

| 楽天カード | 楽天カード株式会社 (楽天グループ) |

| イオンカードセレクト | 株式会社イオン銀行 (イオングループ) |

| セゾンカードインターナショナル | 株式会社クレディセゾン (旧セゾングループ) |

| セブンカード・プラス | 株式会社セブン・カードサービス (セブン銀行子会社) |

| エポスカード | 株式会社エポスカード (丸井グループ) |

| ゴールドポイントカード・プラス | 株式会社ゴールドポイントマーケティング (ヨドバシカメラ子会社) |

年会費が無料

年会費無料のクレジットカードは比較的審査難易度が低いと考えられます。

年会費を無料にするということは、多くの人からの申し込みを期待しており、申し込みの窓口が広いということです。

反対に年会費が有料のクレジットカードは、年会費を含めた利用額を支払えるだけの余裕がある人を募集しているため、審査も慎重になります。

モーラ博士

審査が不安な人は、年会費無料で維持コストのかからないクレジットカードや、ステータスが低い一般ランクのクレジットカードを選ぶのがおすすめじゃ!

審査基準が比較的緩いカードの特徴として、年会費無料のカードが多くなっています。年会費が無料の場合、利用者が年会費を支払えるかどうか審査をする必要がなく、難易度が低めと言われています。利用者としても、費用の負担がないので気軽に発行することができます。年会費無料でもポイント還元率が高く、カードの種類によってはコンビニやスタバ、ネット通販の利用で還元率が高くなるため、複数のカードを使い分けるのもおすすめです。

また、海外旅行へ行った際に旅行保険として利用できるカードもあるので、持っておくだけで便利なカードもあります。ただ、年会費無料のカードが限度額が低めに設定されているため、年会費のかかるカードよりも使い勝手が少し悪くなっています。ぜひご自身のライフスタイルにあわせて、カードを上手く使い分けていきましょう。

発行スピードが速い

発行スピードが速いクレジットカードも審査が不安な人におすすめです。

発行までにかかる時間が短いということは、審査がそこまで複雑ではないと考えられます。収入に関する情報や信用情報などが審査の基準を満たしているかどうかが重視されると予想できるでしょう。

また、銀行系クレジットカードの場合、すでにその銀行口座を持っている人は一部の審査が省略されるケースもあります。

モーラ博士

三井住友カード(NL)なら最短10秒※、セゾンカードインターナショナルなら最短即日で発行してもらえるぞ。

※即時発行ができない場合があります。

クレジットカードによっては審査のスピードが非常に早く、場合によっては即日で利用開始できるカードもあります。通常はカード発行まで1~2週間かかりますが、発行スピードの早いカードは申し込み後すぐに審査が開始され、5分~10分ほどで審査が終了します。

カードの種類によっては即日店舗受け取りができたり、カードが届くまでの間、デジタルカードとしてスマホアプリで利用できるものもあります。このようなカードは機械的に自動で審査されるため、比較的審査が緩く、細かい部分まで審査される可能性が少なくなっています。利用者としても発行スピードが早い方が良いかと思われますので、審査が早いカードを積極的に選ぶと良いでしょう。

申し込み条件に収入に関することが書かれていない

クレジットカードの審査難易度を見分ける際は、申し込み条件を確認しましょう。

申し込み条件に「安定した継続的な収入がある方」といった内容が書かれていなければ、そのクレジットカードを発行するにあたり、年収の多さはそこまで重要ではないと考えられます。

逆に「安定した継続的な収入がある方」と書かれている場合は、年会費や利用額を滞りなく支払えるほど年収が安定した人に申し込んでほしいため、審査が厳しい傾向にあるでしょう。

モーラ博士

主婦や学生など、収入が少なく審査に通るか不安な人は、申し込み条件をチェックするのじゃ。

申し込み条件に収入に関することが書かれていないクレジットカードの一例

| クレジットカード | 申し込み条件 |

|---|---|

| ライフカード | 日本国内にお住まいの18歳以上で、電話連絡が可能な方 |

| セゾンカード インターナショナル | 18歳以上でご連絡が可能な方で、当社の提携する金融機関に決済口座をお持ちの方 |

| イオンカードセレクト | 18歳以上の方がお申込みいただけます。(高校生の方は、卒業年度の1月1日以降であればお申込みいただけます) |

| dカード | 満18歳以上であること(高校生を除く)、個人名義であること、ご本人名義の口座をお支払い口座として設定いただくこと |

| Orico Card THE POINT | 満18歳以上の方 |

利用限度額が低い

利用限度額が低いクレジットカードは、ランクも低く年会費がかからなかったり安めなため、それほど収入や雇用形態などが重視されない傾向にあります。

また、改正割賦販売法の「包括クレジットに関する例外措置」によって、限度額が30万円以下のクレジットカードは簡易的な審査で作成可能です。

支払い可能額の調査が省略されるほか、過剰な債務・延滞の有無などのチェックのみとなります。

クレジットカードの利用限度額は、基本的には支払い能力に応じてきまります。年収から生活維持費を引き、さらに他社のクレジット債務を引いて「支払可能見込額」を算出します。クレジットカードの利用限度額は、この「支払可能見込額」の90%の範囲内でなければなりません。

そのため、年収が低い方は必然的に利用限度額が低くなります。利用限度額が高いカードに背伸びをして申し込んでも、審査で落ちてしまう可能性が高いでしょう。つまり初めから限度額が高いカードを狙うよりも、低いカードに申し込む方が無難です。一つの目安として、利用限度額が30万円以下のカードは、支払可能見込額の調査が免除されるため、収入が少なくても審査に通る場合があります。

リボ払い専用のクレジットカード

リボ払い専用のクレジットカードは、利用した金額に関わらず一定額と利息を支払うタイプのクレジットカードです。

たとえば、毎月3万円ずつ支払うと設定した場合、支払額が10万円なら3万円+利息を毎月支払うことになります。

リボ払い専用のクレジットカードは支払いの負担を減らせるため、収入が少ない人向けの商品です。そのことから、クレジットカードの審査もそこまで厳しくはないと考えられます。

ターゲット層が広い

主婦や学生、アルバイトなど正社員以外の人でも申し込めるクレジットカードは、審査が比較的寛容なことがあります。

収入の多さではなく、定期的に収入があるかどうかで判断してもらえる可能性も。パートやアルバイトで毎週シフトに入っていれば、「収入がある」と判断されるかもしれません。

逆に、ランクの高いクレジットカードは年会費が高く、ある程度の年収がないと審査に落ちることもあります。公式サイトなどでターゲット層をしっかり確認しましょう。

クレジットカードの審査通過率を上げるコツとは?

クレジットカードの審査通過率を上げるには、簡単に実行できるようなコツがあります。審査が不安な方は、ぜひ以下のことを実践してみましょう。

- 申し込みフォームに虚偽の内容を入力しない

- 必要書類は不備なく提出する

- キャッシング枠は0を記入する

- 複数枚のクレジットカードに短期間で申し込まない

- 新規ユーザーを歓迎しているクレジットカードを選ぶ

申し込みフォームに虚偽の内容を入力しない

クレジットカードの審査通過率を上げるなら、申し込みフォームに虚偽の内容を入力しないようにしましょう。

虚偽の情報を入力してクレジットカード発行を申請した場合、事実と異なる情報を入力したと判明した瞬間に信用を失って審査にも落ちるためです。

例えば、収入が少ないからとかさ増ししても、会社や勤続年数を調査する審査の段階で必ずバレます。

クレジットカードは後払いの決済手段であるため、料金を建て替えてくれる発行会社との信頼関係がかなり重要。嘘をついたことによって印象が悪くなり、審査に通してもらえない可能性も十分にあります。またクレジットカード申し込みにて虚偽を入れると犯罪になる可能性もあるため注意が必要です。

モーラ博士

ケアレスミスの場合は審査に通るかもしれないが、審査通過率を上げるなら申し込みを確定する前に念入りに確認するのじゃ。

必要書類は不備なく提出する

クレジットカードを申し込む際に本人確認書類や収入証明書などの必要書類を提出する必要があるのですが、不備のない書類を提出しましょう。

不備があると再提出のメールが届くため、すぐに正確なものを提出してください。ずっと放置していると審査に落とされる可能性があります。

書類の不備による審査落ちは、収入が十分にある人であっても起こりうるので注意が必要です。以下によくあるミスをまとめました。

- 住所が最新のものではない

- 住所が見切れている、コピーし忘れている

- 書類を発行した機関の公印が見切れている

- 書類の有効期限が切れている

- 対応していない書類を提出した

- 必要な書類の種類が足りない

必要書類に不備があると再提出になり、仮に審査を通過してもカードの発行に時間がかかります。

キャッシング枠は「0」を記入する

クレジットカードの申し込みフォームにキャッシング枠を入力する欄がありますが、「0」を記入しましょう。

キャッシング枠はショッピング枠と別で審査されるため、キャッシング枠だけ審査に落ちて発行できないことがあるためです。

すでにローンで借り入れをしている人は特に要注意。総量規制という法律によって、年収の3分の1以上は借りられないことになっています。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

引用元:お借入れは年収の3分の1まで(総量規制について)【貸金業界の状況】 | 日本貸金業協会

![]()

また、キャッシング枠を申し込むと審査が追加で発生するため、発行までに時間がかかる可能性が高いです。急ぎでクレジットカードを作成したい人もキャッシング枠は設けないようにしましょう。

モーラ博士

キャッシング枠は作成した後からでも申し込み可能。どうしても必要な場合は、作成後に申請するのがおすすめじゃ。

複数のクレジットカードに短期間で申し込まない

クレジットカードは、複数枚ではなく一枚だけに絞って申し込むと審査通過率を上げられる可能性があります。

クレジットカードに申し込んだという情報は信用情報機関によって管理されており、何枚も申請するとお金がない人として見なされて審査に落ちることがあるからです。

CICの規定では申し込んだという記録は約6ヶ月間残るので、次のクレジットカードを作成するなら半年以上は空けるようにしましょう。

新規ユーザーを歓迎しているクレジットカードを選ぶ

キャンペーンや新サービスを打ち出しているクレジットカードは、新規申し込みを増やそうとしている可能性があります。PRなどを用いてクレジットカードの存在感を出すことで、積極的に新規ユーザーを獲得する狙いがあります。

流通系クレジットカードは店頭で申し込みキャンペーンや勧誘を行っていることも。イオンカードやセブンカード・プラスはその代表例で、主婦層を中心に申し込む人を増やそうとしているのです。

逆に、サービスの改悪が続いたりPRを全く行っていなかったりすると、クレジットカードの申し込み者を絞っていることがあります。

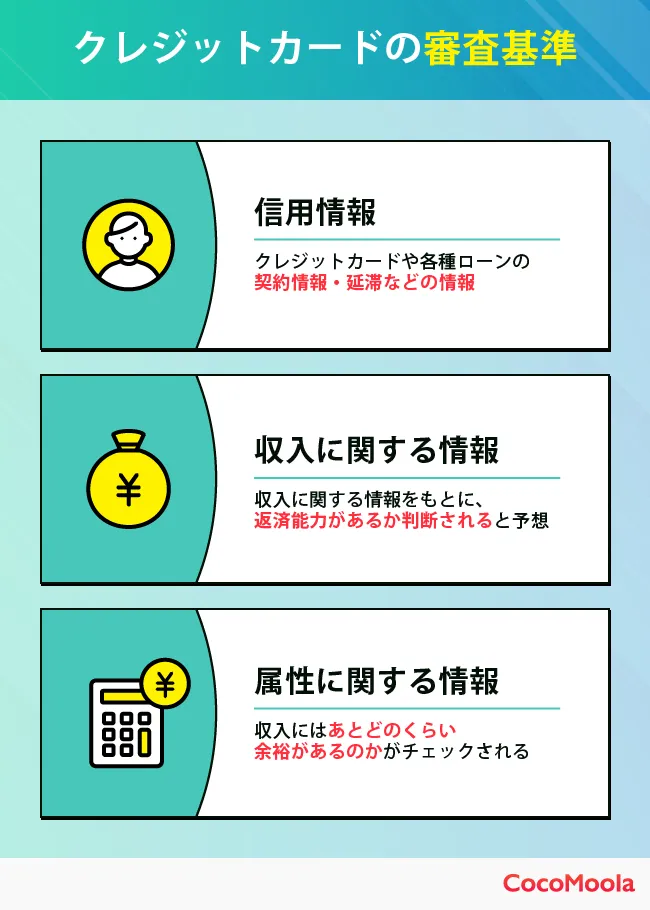

クレジットカードの審査基準とは?

一般的にクレジットカードの審査基準は公開されていませんが、一般的には以下の3点を基準に審査が行われることが多いです。

- 信用情報

- 収入に関する情報

- 属性に関する情報

信用情報

信用情報とは、クレジットカードや各種ローンの契約情報・延滞などの情報のことです。CICによると、信用情報は下記のように記されています。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。 そのため、信用情報には人種や思想、保健医療、犯罪歴などの項目は、一切含まれません。

引用元:CICが保有する信用情報|信用情報とは|指定信用情報機関のCIC

![]()

信用情報の一例を下記にまとめました。

- クレジットカードやローンの契約情報

- 延滞

- 債務整理

- 返済状況

- 強制解約

クレジットカードの発行会社は、「申込者が利用額を返済できるのか」という信用を測るために、審査の際に信用情報を必ず照会します。

信用情報はクレジットカードの審査の中でも、かなり重要な項目です。延滞や債務整理などのうち一つでも当てはまっていれば、発行してくれない会社もあります。

CICやJICCといった信用情報機関にて管理されており、申込者自身も開示請求することが可能。審査が不安な人は、クレジットカードに申し込む前に確認してみましょう。![]()

収入に関する情報

クレジットカードを発行するか審査する際は、収入に関する情報もチェックされます。収入に関する情報の例を以下にまとめました。

- 年収

- 勤務先の企業名・規模

- 勤続年数

- 雇用形態

- 役職

収入に関する情報をもとにし、返済能力があるのかが判断されると予想できます。

モーラ博士

そのため、パート・契約社員・個人事業主よりも安定した継続的な収入を得ている正社員や公務員の方が好印象じゃ。

属性に関する情報

クレジットカードの審査では、以下のような属性に関する情報も見られています。

- 配偶者の有無

- 家族構成

- 賃貸か持ち家か

- 居住年数

養わなければならない人がいるのか、毎月家賃を支払う必要があるのかなどを調査することで、申し込み者の収入にはあとどのくらい余裕があるのかがチェックされていると考えられます。

一般的な社会的信用度が高いといわれる順は表のとおりです。ただし、どれだけ信用度が高くても支払い状況が悪ければ審査落ちの可能性もあります。

| 一般的な社会的信用度 | 国家公務員・医師・弁護士・役員クラス |

| 会社員・教員・地方公務員 | |

| 学生・専業主婦・パート | |

| フリーランス・フリーター | |

| 無職 |

その一方で支払い能力がある、支払いがスムーズにできていると判断されれば、収入に関わらず審査に通ることがあります。

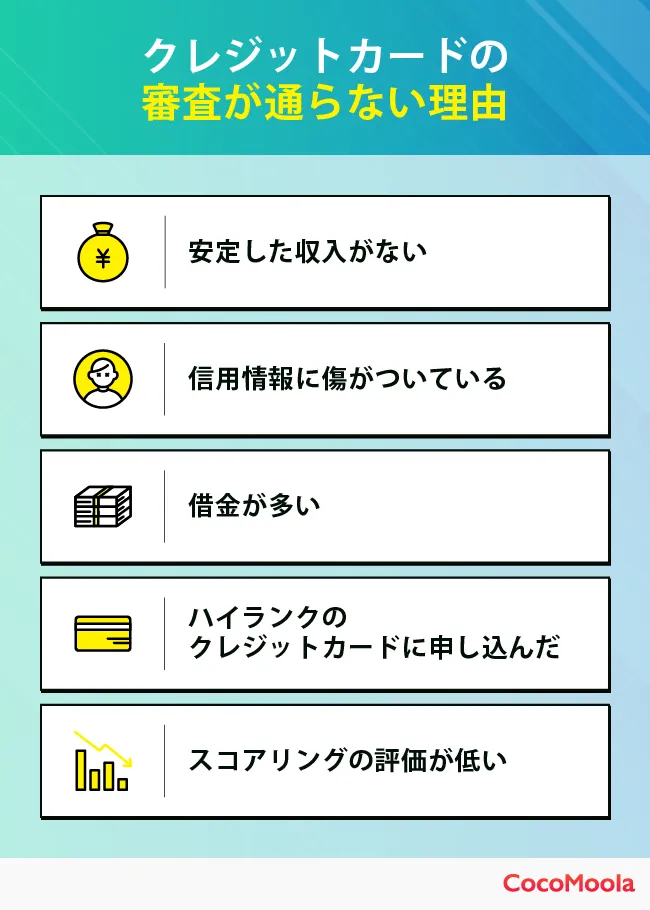

クレジットカードの審査に通らない理由とは?

クレジットカードの発行時に審査が必要な理由は、カード会社が立て替えた利用料金を期日までにしっかりと支払う能力があるかを確認するためです。

カード会社は、支払能力がない人にカードを発行するのを嫌います。立て替えた利用料金を払ってもらえなければ、そのまま貸し倒れになってしまうからです。

クレジットカードの審査に通らない人には、以下のような特徴がよく見られます。審査が不安な人は、自分が当てはまっていないか事前にチェックしてみてください。

安定した収入がない

安定した収入がない人は、利用した分をきちんと払えないと判断されるため、クレジットカードの審査に落ちることがあります。

毎月の給料が一定ではないパート・アルバイトの人はリスクが大きいです。収入のない専業主婦の方は、そもそも申し込めない場合があります。

モーラ博士

毎月決まった日に一定の金額のお給料が入ると約束されている公務員や正社員の方が、審査では好印象じゃ。一般的に、会社員の方が個人事業主よりも審査に通りやすいといわれているぞ。

参考:三井住友カード「クレジットカードは無職でも作れる?審査や申し込み時のポイントを解説」

参考:楽天カード「無職でもクレジットカードを作れる?|審査を通過しやすくする方法を紹介」

信用情報に傷がついている

また、信用情報に傷がついている人も審査に通らない可能性が高めです。公共料金の滞納、借金の延滞などをするとこの可能性が上がります。

信用情報とは、お金に関する取引事実を記録した情報のことです。クレジットカード会社は審査の際、第三者機関を通じてこれを確認します。

特に、これまで破産申請やクレジットカード・ローンの滞納をしたことがある人、いわゆるブラックの人は審査に通るのが難しいでしょう。

CICの規定によれば破産や延滞などの記録は約5年残るため、その期間は新たにクレジットカードを作成したりローンを組んだりするのが難しくなります。

クレジットカード会社は、独自の基準や総合的な判断に基づいて審査を行っており、その基準は非公開となっています。ただし、クレジットカード会社が審査時に参考にしたと考えられる個人信用情報を確認することは可能です。自身の信用情報について確認したい場合は、以下の各信用情報機関のサイト内にある開示申込みのページから、情報開示の手続きを行いましょう。

引用元:独立行政法人国民生活センター【クレジットカード】審査が通らなかった。理由が知りたいが教えてくれない。ほかに知る方法はないか。 | 消費者トラブルFAQ

![]()

参考:個人再生後にクレジットカードを作る方法|新規発行の条件と手順|ベンナビ債務整理

クレジット・ローンの利用実績がない場合も要注意

過去にクレジットカードやローンを利用したことがなく、クレジットヒストリーが一切ない状態のことを「スーパーホワイト」と呼びます。

スーパーホワイトだと申し込み者の返済能力を判断する根拠が乏しいため、カード会社にとっては不安要素の一つになりえます。

特に30代以降でスーパーホワイトの方は要注意。過去に起こした金融事故から一定年数が経過したことでクレジットヒストリーが抹消された状態のことを「ホワイト」と呼びます。

カード会社からすると、この「ホワイト」と「スーパーホワイト」を区別することは困難です。そのため、30代以降でスーパーホワイトのままだと過去に金融事故を起こしたと誤解される可能性が生じてしまいます。

モーラ博士

スーパーホワイトの方は、デビットカードを利用したり、携帯料金を継続して支払ったりすることで、利用実績を積むことが重要じゃ!

借金が多い

そのほか、借金が多い人もクレジットカードの審査に通らないことがあります。クレジットカードの利用分を払っていくのが難しいと見なされるためです。

クレジットカードを発行したい場合は、なるべく借金を返済しておくのがおきましょう。自分の給料をもとに完済までの目処が立つのが最低条件です。

完済が難しくても、複数の会社から借入をしている場合、債務整理をして借金を一本化するなどの工夫をしましょう。借金の額や期間によっては、審査に通過できる可能性もあります。

参考:プロミス「消費者金融の利用はクレジットカードの審査に影響する?確認のポイントや対策について」

ハイランクのクレジットカードに申し込んだ

ゴールドカードやプラチナカードなど、ハイランクのクレジットカードでは審査に落ちる可能性が高まります。

ハイランクのクレジットカードは、年会費が高額であったり、利用限度額が大きく設定されたりするため、そのぶん審査も一般ランクよりも厳しくなりがちです。一般カードで利用実績を積んだ人しか申し込めないゴールドカードもあります。

中でも、初めてクレジットカードを申し込む人や学生・20代の人などは、審査に通りにくいでしょう。

近年では若者向けのゴールドカードなどもありますが、審査に不安がある方はまず一般カードに申し込むことをおすすめします。

参考:JCBカード「プラチナカードの年収目安はどのくらい?審査基準や条件を解説」

参考:三井住友カード「クレジットカードのランクとは?申込条件や特典の違い、グレードアップの方法などを解説」

スコアリングの評価が低い

クレジットカードの審査基準は非公開ですが、勤続年数や収入状況はチェックされることがほとんど。カード会社はそういった属性に関するいくつかの項目をスコアリングして評価しています。

モーラ博士

スコアリングの結果、カード会社が設定した基準に満たないと審査に通過できないぞ。

特に勤続年数や収入面で不利になりやすい専業主婦や学生は、評価が低くなると考えられます。配偶者の収入を考慮してもらえるクレジットカードを選ぶ、アルバイトを始めるなど工夫しましょう。

独立や、長期間務めた会社からの転職を考えている方は、前職にいるときにクレジットカードを作っておくとよいかもしれません。

機械による自動審査を行っていることも?

審査スピードが速いクレジットカードで導入していると考えられるのが自動審査です。最短数十秒で審査が完了するクレジットカードでは機械で審査しているといわれています。

たとえばクレディセゾンは、クレジットカードの入会審査においてAIを積極的に活用し審査プロセスの向上に取り組んでいます。

ココちゃん

申し込みフォームの内容をすべて人が確認していたら、すごく時間がかかるもんね。

申し込み内容に基づいて自動でスコアリングすれば、審査の自動化もできますよね。ただ、機械による審査基準がどの程度なのか、どのクレジットカードが機自動審査をしているのかは公表されていません。

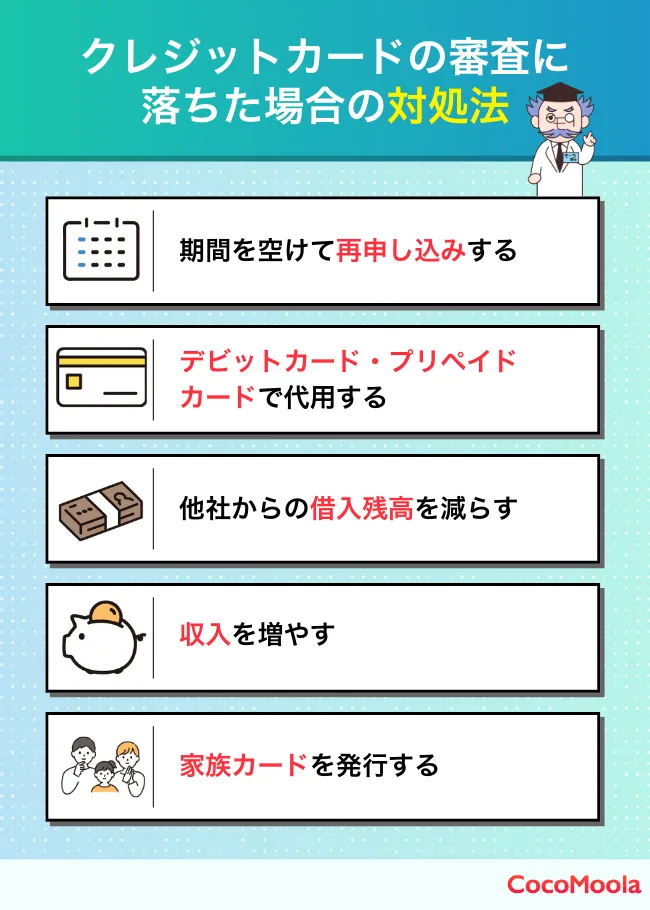

クレジットカードの審査に落ちた場合の対処法とは?

クレジットカードの審査に落ちたときは、以下の対処法を試してみてください。

期間を空けて再申し込みする

クレジットカードの審査に落ちたら、期間を空けて別の発行会社のクレジットカードに再申し込みしてみましょう。

クレジットカードの発行会社によって審査基準が多少異なる場合があるため、別の発行会社に申し込めば審査に通る可能性があります。

なお、再申し込みする際は半年ほど期間を空けるのがおすすめです。

クレジットカードに申し込みしたという記録は、CICの規定により約6ヶ月信用情報機関に残っています。信用情報は審査の際に必ず照会されるため、半年以内に何枚も申し込むと良い印象を持たれません。

モーラ博士

再申し込みする際は、落ちてしまった理由を分析して、ゆとりを持って申し込みをしよう。

デビットカード・プリペイドカードで代用する

クレジットカードの審査に落ちた際は、デビットカードやプリペイドカードで代用するのも一つの手段です。

デビットカードとは、決済と同時に利用額が口座から引き落とされるカード。プリペイドカードとは、事前に入金したお金の範囲内で決済ができるカードです。

デビットカードやプリペイドカードは審査なしで発行可能。そのため、ブラックリスト入りしている人でも作ることができます。

また、デビットカードやプリペイドカードには、JCBやVisaといった国際ブランドがついたものも。日本だけでなく海外でも使うことができます。

| 項目 | デビットカード | プリペイドカード |

|---|---|---|

| 支払い方式 | 即時引き落とし | 前払い |

| 銀行口座 | 必要 | 不要 |

| 利用限度額 | 口座残高内 | チャージ残高内 |

| 発行条件 | 15歳以上 | 制限なし |

| 年会費 | 無料 | 無料 |

| ポイント還元 | 0.5%~1.0% | 還元なし |

| 審査 | なし | なし |

他社からの借り入れ残高を減らす

消費者金融や別のクレジットカードのキャッシングなどを利用している人は、借り入れ残高を減らすのがおすすめです。

借金があるということは、お給料の一部をその返済に宛てる必要があるということ。そのため、クレジットカードを持っても、利用額の返済が追いつかず滞納されるリスクがあると見なされる可能性があります。

今の収入に対して過度に返済残高が多い場合は、クレジットカードを再申し込みする前に借金を返済しておきましょう。

また、クレジットカードのキャッシングは総量規制の対象です。よって、借金額がすでに年収の3分の1を超えている方は、クレジットカードのキャッシング枠を申請しても審査に通りません。

収入を増やす

無職の方やパートやバイトをしているけれど収入が安定していない方は、収入を増やすのが良いでしょう。

クレジットカードを使うと、毎月利用額を返済しなければなりません。そのため審査では「安定した継続的な収入があるかどうか」がチェックされます。

モーラ博士

無収入の人は仕事を少しずつ始める、収入に波がある人は一定額以上のお給料がもらえるようにシフトにたくさん入る、などの方法がおすすめじゃ。

家族カードを発行する

家族カードは本会員の収入状況や属性を審査されるため、家族会員は審査なしでクレジットカードを利用できます。

家族カードは本会員のクレジットカードと同等の内容が付帯。審査なしで普通にクレジットカードを使えるのはかなりうれしいですよね。

「とりあえずクレジットカードが欲しい」「審査なしでクレジットカードが作れさえすれば良い」という方は、家族カードの発行も検討してみてください!

審査難易度が低めとされるクレジットカードの注意点

審査難易度が比較的低いといわれるクレジットカードにも、事前に把握しておきたい注意点があります。注意点を知った上で申し込むようにしましょう。

付帯保険はあまり充実していない

審査に通りやすい傾向にあるクレジットカードは、付帯保険の補償額や内容が薄めであることが多いです。

一般に、ランクが高いクレジットカードほど付帯保険の充実度は高く、一般カードは最低限の内容になっています。

審査難易度が低めのクレジットカードは一般カードがほとんどのため、ゴールドカード以上のランクカードと比較して保険の内容はやや物足りないかもしれません。

中にはショッピング保険を含め、付帯保険が全く付帯していないクレジットカードもあります。

利用限度額は低め

審査難易度が低めのクレジットカードは、利用限度額は少し低めに設定されていることがあります。

付帯保険同様、利用限度額も上位ランクのクレジットカードほど高いです。低収入の方が申し込むことも考え、使いすぎ防止の観点からあえて限度額を低くしているカード会社もあります。

モーラ博士

ただし、支払いを問題なく続けていれば利用限度額は上がることもあるぞ!

クレジットカードの審査に関する専門家コメント

今回紹介しているおすすめのクレジットカードについて、ココモーラの監修者を務めてくださっている恩田雅之さんと祖父江仁美さんから、各クレジットカードの魅力についてコメントをいただきました。

気になるクレジットカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

プロミスVisaカード

プロミスVisaカードは、申し込みから最短3分でカードローンの融資ができるクレジットカードです。年会費が永年無料なのはもちろん、カード審査の際に原則として在籍確認の電話などもありません。パートやアルバイトの方でも申し込み可能なので、審査に通るか不安な方も安心です。

三井住友カード(NL)

三井住友カード(NL)は発行スピードの速さが魅力のクレジットカードです。審査に通るか待っている時間がないので、心理的な不安を軽減できるでしょう。

年会費が永年無料で、クレジットカードにコストをかけたくない方にもおすすめです。

楽天カード

楽天カードは主婦や学生など幅広い層の方が持っているため、申し込みやすいクレジットカードです。

入会キャンペーンも常時開催しているので、ユーザーを増やしたい意向もあると思います!

Oliveフレキシブルペイ

Oliveフレキシブルペイは三井住友銀行の口座があれば作ることができます。

CMなど宣伝しているので、ユーザー獲得に積極的といえるでしょう。対象店舗でポイント還元率も高くなるうえ、いろんな支払い方法ができるので利便性も高いです。

PayPayカード

基本還元率が1.0%と高く、年会費も永年無料で持ちやすいクレジットカードといえます。なんといっても審査完了までが最短7分とスピーディーなのが魅力ですね。

決済をPayPayで済ませているなら持っておくと便利。学生、主婦、会社員とターゲット層が広いので申し込みやすいでしょう。

体験談1:パート・アルバイトでも審査が通ったクレジットカード

| 発行したクレジットカード | 三菱UFJカード VIASOカード |

| 申し込んだ時期 | 2024年11月 |

| 申し込んだ方の属性 | パート・アルバイトの30代女性 |

| 毎月のクレジットカード利用額 | 約30万円 |

| ほかに発行したクレジットカード | 楽天カード・イオンカード・ビューカード スタンダードなど |

| ヒアリングしたツール | ユニーリサーチ |

クレジットカードの審査から発行までにかかった時間

カードに申し込んでから7日後に審査完了のメールが届きました。クレジットカードが手元に届いたのは審査完了から1ヶ月後で、かなり遅かったです。審査スピードに惹かれて申し込むのはあまり良くなさそうだと思いました。

申し込みフォームはそこまで難しくなく、公式サイトの言う通り10分くらいで入力が完了しました。申し込みに関してストレスはありませんでした。

審査に関して

審査完了まで若干時間はかかりましたが、気づいたらメールが来ていた感じだったので審査待ちの不安は特になかったです。むしろクレジットカードがいつ届くのかが心配でした。

三菱UFJカード VIASOカードは銀行系カードということで申し込みに抵抗があるかもしれませんが、私のように正社員でなくても審査に通ることはあるので、申し込んでみる価値はあると思います。

あとはかわいいデザインが結構あるので、主婦や学生に向けて申し込んでほしいのかなとも思っています。年会費無料ですし、すでに他のクレジットカードを持っていても審査にあまり影響はないのでは?と感じますね。

体験談2:クレジットカードの審査が不安でも発行できたカード

Oliveフレキシブルペイの実際のアプリ画面

| 発行したクレジットカード | Oliveフレキシブルペイ(一般) |

| 申し込んだ時期 | 2025年3月6日 |

| 申し込んだ方の属性 | 20代・大学生 |

| 申し込んだ時の年収 | 約100万円 |

| クレジットカードが必要だった理由 | 就職前に銀行口座と連携したクレジットカードが必要だったため |

| クレジットカードの審査にかかった日数 | 1日 |

| 申し込んだ時の借金の有無 | なし |

| ヒアリングしたツール | クラウドワークス |

クレジットカードの審査に不安はありましたか?その理由も教えていただきたいです。

不安を感じていました。学生という収入が不安定な立場で、メガバンク系列のカード会社のクレジットカードの審査に通る先例をあまり多く把握していなかったためです。

クレジットカードの審査に通過するために気をつけたことはありますか?

応募当時に従事していたアルバイトの給与明細を厳密に確認し、自身の収入を正確に申告するように心がけました。また、限度額は予想よりも低くするように心がけました。限度額は30万円に設定して申し込んだと思います。

Oliveフレキシブルペイを選んだ理由と、メリット・デメリットを教えてください。

銀行口座と連携していて、支払管理が比較的容易であると考えたためです。メリットは銀行口座のアプリからもクレジットカードの支払い状況を確認できるところ、公共料金の支払いにも使えるところです。

一方、支払い以外の機能を用いる際、カード番号および暗証番号を記憶することが困難な場合があります。あとは、私自身の理解不足も影響していますが、Vポイントを利用できるように紐づける手続きに1時間程度の時間を要しました。

クレジットカードの審査に落ちた経験がある方にインタビュー!

クレジットカードの審査についてよりリアルな情報を得るため、審査に落ちた経験がある方にインタビューを行いました。審査に通るために工夫した点や、審査に落ちたと考えられる原因などをお話いただいたので、ぜひ参考にしてみてください。

| aofumi1992さん 33歳・男性・会社員 審査に落ちたクレジットカード:PayPayカード・三井住友カード(NL) |

専門家の水野さんへ審査が不安な方向けのクレジットカードについてインタビュー!

ココモーラを監修いただいているFPの水野さんより、クレジットカードの審査が不安な時の選び方などを対面で伺いました。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

ファイナンシャルプランナーの水野 崇さんに、「クレジットカードの審査が不安なときの選び方」について伺いました。水野さんによると、審査に不安がある場合は無理にクレジットカードを作らず、デビットカードやPayPayなどのチャージ式サービスを利用するのも選択肢とのこと。不安を抱えたままカードを作るよりも、安心して使える方法を選ぶことが大切と強調されていました。

クレジットカードの審査が不安な方におすすめできるクレジットカード

水野さん

クレジットカードの審査が不安なら、ぶっちゃけクレジットカードを持たないほうが良いとは思いますね…。

やっぱりどこか信用情報に不安・キズがあるとか、過去に延滞の事故を起こしている、あるいは携帯の分割払いなんかも個人の信用情報によりますけれど、個人的に審査が不安であればデビットカードでもいいんじゃないかと思っています。

よくある質問

Q. 審査が甘いクレジットカードはありますか?

また、審査内容や審査基準は公表されていないため、「このカードはこのカードより審査が甘い」などのように比較することもできません。

Q. クレジットカードの審査通過率を上げるにはどうしたらいいですか?

キャッシング枠はショッピング枠と別で審査されるため、キャッシング枠だけが審査に落ちてクレジットカードを発行できない事態にならないよう、キャッシング枠は「0」を記入しておくと良いでしょう。

また、クレジットカードは短期間で複数枚申し込まないことも注意したいポイントです。

Q. 流通系クレジットカードなら審査は甘いのでしょうか?

また、クレジットカードの審査基準は一般に公開されていないので、審査が甘いかどうかを判断することもできません。ただし、流通系クレジットカードはキャンペーンを頻繁に行うなど、ユーザー獲得に積極的なことが多いです。審査の甘さとはあまり関係ないですが、申し込むことは比較的歓迎といえるでしょう。

Q. クレジットカードの審査に落ちてしまいました。どんな理由がありますか?

・安定した収入がない

・信用情報に傷がついている

・借金が多い

・ハイランクのクレジットカードに申し込んだ

・スコアリングの評価が低い

心当たりがある方は、まずは改善できるよう対策を考えてみると良いかもしれません。

Q. クレジットカードの代わりに持てるカードはありますか?

クレジットカードと異なり、デビットカードやプリペイドカードは審査なしで発行可能なため、クレジットカードの審査に落ちてしまった方も利用することができます。

Q. 学生や専業主婦でもクレジットカードを作れますか?

収入の少なさから審査が不安な人は消費者金融系や流通系のクレジットカードを選ぶのがおすすめ。独自の審査基準があると考えられているため、審査が柔軟な傾向があります。

Q. ブラックリストに入っていてもクレジットカードは作れますか?

クレジットカード会社は審査の際に信用情報を参照し、事故情報があると返済能力がないと判断する可能性があります。ゆえに、クレジットカードの審査に落ちてしまうのです。

一定期間をすぎると事故情報は消えるので、ブラックリストの状態から抜け出すことができます。過去に債務整理や延滞で金融事故を起こしたことがある方は、信用情報機関に問い合わせてから、クレジットカードに申し込むのがおすすめです。

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.02

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.02

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.02

クレジットカードは何枚持ちが理想?複数枚持つメリットや平均枚数を解説

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2025.01.14

クレジットカードの作り方とは?発行の流れや注意点をやさしく解説

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2025.01.14

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.02

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

アンケート

クレジットカードのアンケート調査について

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

還元率が高いクレジットカードのアンケート調査

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

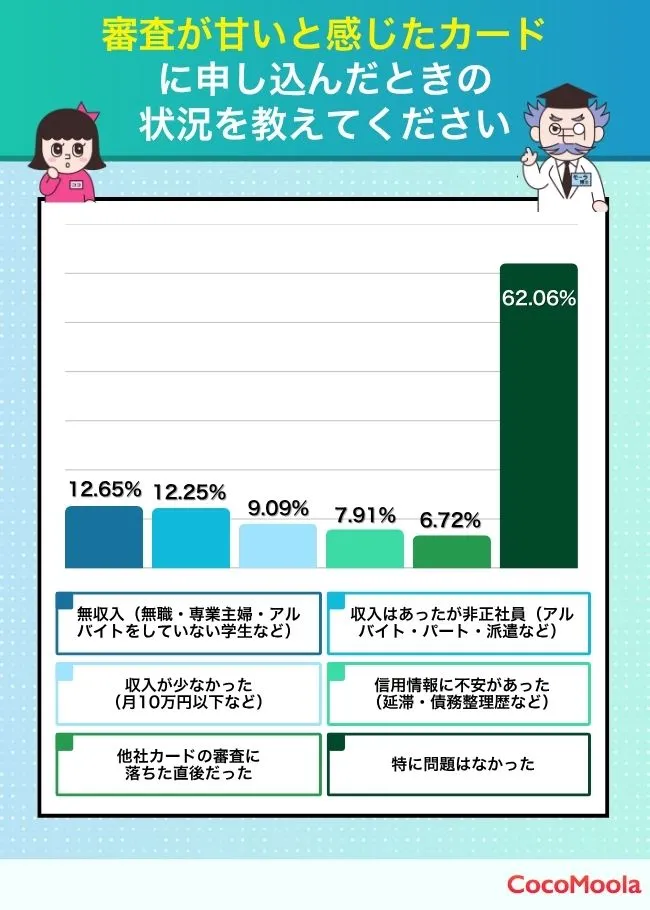

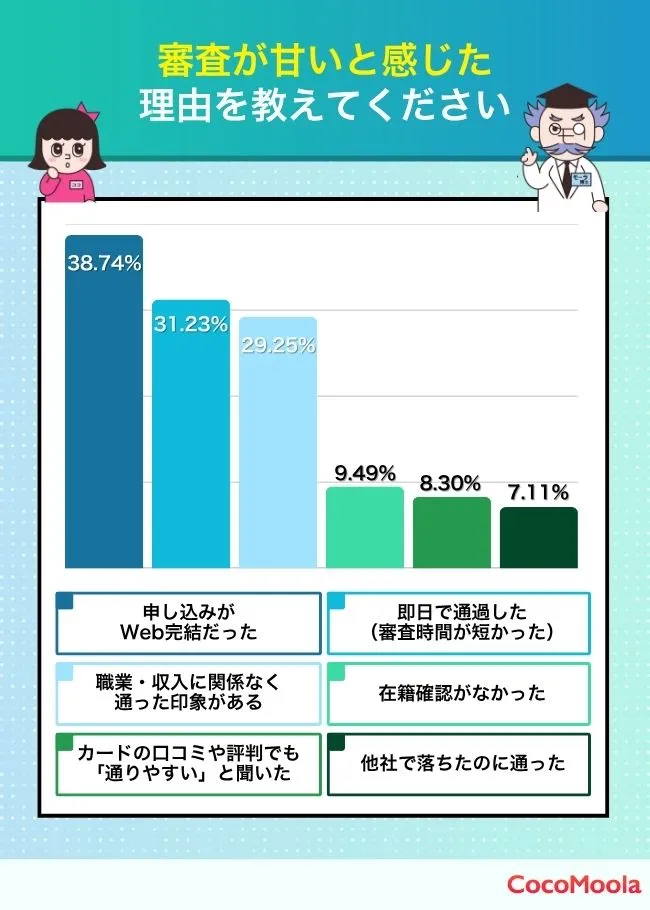

クレジットカードの審査に関するアンケート調査

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

人気の記事

最近の記事

カード別ランキングを見る

審査が不安な方

即日発行年会費無料学生カードETCカード個人事業主法人カード必ず審査が通る無職でも作れるマイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード