更新日: 2026.01.16

クレジットカードの中には、学生向けに作られたものがあります。在学期間中は年会費が無料になったり、学生に身近なお店でポイントがアップしたりするのが特徴です。学生限定の特典を用意していることもあり、学生のうちからクレジットカードを使うメリットは大きいといえます。 クレジットカードがあれば、ポイントがたくさん貯まって節約に繋げられるだけでなく、お金の使い方や管理方法を実践的に学ぶことができるため、学生のうちに使い始めるのがおすすめです。長期休暇で海外旅行に行く際にも、クレジットカードがあると安心して旅行を楽しめます。 大学生のキャッシュレス決済への関心は非常に高く、クレジットカードだけでなく、QRコード決済やデビットカードも含め、幅広く利用されていることが明らかになっています。大学生のクレジットカード保有率は61.1%に達しており、特に学年が上がるほど保有率が高い傾向にあるようです。 学生は社会人と比較して年収が少なく、審査に通るか心配になるかもしれません。しかし、アルバイトなどで一定の収入を得ていればクレジットカードの審査に通る可能性は十分にあります。学生は収入なしでも審査に通ることがあるので、アルバイトをしていない学生もまずは申し込むことをおすすめします。 しかし、初めてクレジットカードを作る時、「どのクレジットカードが学生向けなの?」「学生にお得な特典があるクレジットカードはどれ?」「そもそもクレジットカードの作り方を知らない…」など、クレジットカードにまつわる疑問や不安は出てきますよね。 そこでこの記事では、学生におすすめのクレジットカードを特典や還元率を中心に比較し、最強候補といえるものを紹介します。また、クレジットカードの作り方や審査に関する話題も紹介しているので、一緒にチェックしてみてください。

詳細を表示

| カード |  注釈について ※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2: 即時発行ができない場合があります。 ※3: ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4: ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元:

|  注釈について ※1: 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 ※2: 還元率は交換商品により異なります。 引用元: ※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。 ※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。 ※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。 |  注釈について 引用元:

※1: 新規発行&条件達成で最大57,600円相当プレゼント ※特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。 ※最大67,600円相当は最上位クレジットカードでのお取引が対象になります。 ※こちらの最大金額は2026/3/1までです。2026/3/2以降は三井住友銀行HPをご確認ください。 ※2: WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。 | ||

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 ※一般ランクの場合 |

| ポイント還元率 | 0.5%~7% ※3 | 1%~10.5% ※2 | 1%~3% | 1%~5% | 0.5%~20% ※1 |

| 審査・発行期間 | 最短10秒※2 | 最短5分 (ナンバーレス)※1 | 審査が最短数分 | 最短7分 | - |

| 国際ブランド | |||||

| リンク |

80.8

キャンペーン

最短たったの10秒で発行! 対象のコンビニや飲食店など身近なお店で高還元率。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

87.3

キャンペーン

還元率が1.0-10.5%と高還元! Amazon.co.jpやスターバックスなどは還元率最大21倍で初心者におすすめ。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

82.8

キャンペーン

楽天市場でいつでも還元率3.0%以上! 楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

デメリット

5.0

30代・男性(アルバイト・パート)

さらに表示

83.0

キャンペーン

年会費無料で基本還元率1.0%の高還元! 最短2分で審査結果がわかる!年会費無料で初心者も安心

メリット

デメリット

4.0

30代・女性(主婦)

さらに表示

80.2

キャンペーン

5つの支払いモードを1枚に! 対象店舗利用で最大20%のポイント還元※

メリット

デメリット

4.0

30代・女性(アルバイト・パート)

さらに表示

80.8

キャンペーン

年会費無料で誕生月は毎年ポイント3倍! 年間利用額で還元率が決まるカード

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

80.0

キャンペーン

即日でカード受け取り可能! ネットショッピングではポイントが最大30倍

メリット

デメリット

5.0

20代・女性(会社員)

さらに表示

学生におすすめなクレジットカードを多数紹介してきました。ここからは学生向けクレジットカードの選び方や、学生がクレジットカードを持つメリットなどを解説します。

「初めてクレジットカードを作りたいけれど、どれがよいか分からない…」と、お悩みの学生にはこちらの1分動画がおすすめです!

コンビニやネットショッピングでポイントがどんどん貯まるなど使いやすさが抜群なクレジットカードをイラスト付きで分かりやすく紹介しています。

ココモーラでは学生向けおすすめクレジットカードを集め、徹底的に比較検証しました。

学生にとって大きなクレジットカードの年会費を「永年無料」「実質無料もしくは在学中のみ無料」「初年度のみ無料」「有料」に分け、検証を行いました。

還元率を「基本1.0%以上+対象の通販サイトで還元率アップ」「基本1.0%以上もしくは基本0.5%以上+対象の通販サイトで還元率アップ」「基本0.5%以上」「基本0.4%以下」に分け、各クレジットカードを比較しました。

キャッシュレス決済を「タッチ決済可能、電子マネー2種類以上対応、スマホ決済2種類以上対応」「タッチ決済可能、電子マネー1種類以上対応、スマホ決済1種類以上対応」「タッチ決済・電子マネー・スマホ決済のいずれか1つ対応なし」「タッチ決済・電子マネー・スマホ決済のいずれか2つ以上対応なし」に分け、各クレジットカードを検証しました。

学生向け特典を「対象の料金支払いでポイントアップ」「通販サイトでの割引」「保険付帯」などに分け、各クレジットカードを検証しました。

-すべての検証はココモーラ編集部で行っています-

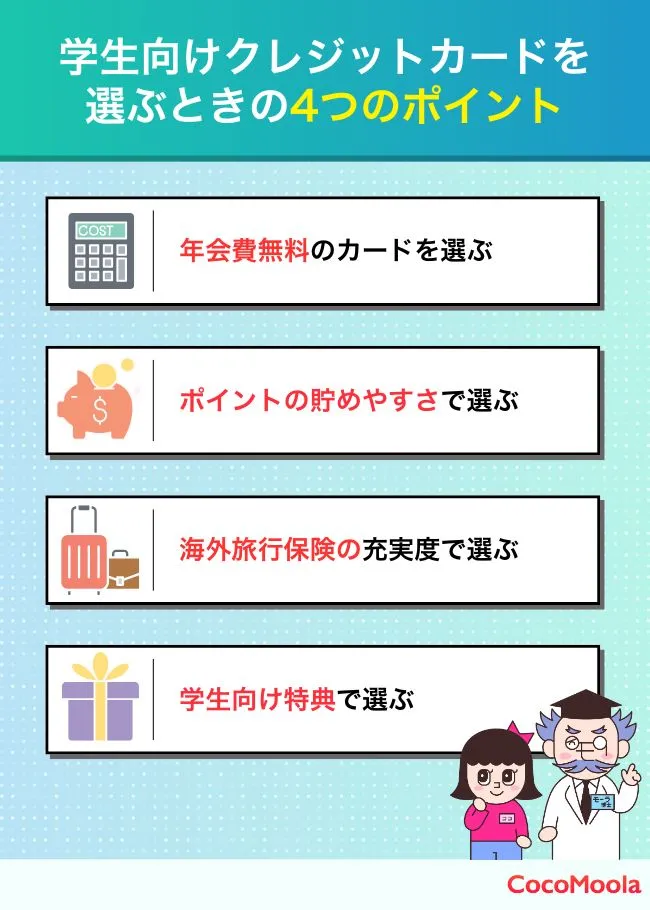

ここからは、学生向けクレジットカードおすすめの選び方をご紹介します。選び方を参考に、最強候補を見つけてみてください。

クレジットカードを初めて作る学生は、年会費無料のカードを選ぶのがおすすめです。年会費無料なら持っているだけでもコストがかからないため、クレジットカードを使う頻度が少なくても問題ありません。

年会費無料のクレジットカードは学生が使うのに十分な内容が備わっています。審査の観点からも、「年会費を支払える能力があるか」をチェックされないので通過しやすく、メリットといえるでしょう。

モーラ博士

学生専用のクレジットカードは「在学中無料」「〜歳まで無料」などの条件つきで無料になることが多いぞ!

最近はスマホ決済などのキャッシュレス決済が普及したこともあり、スマホ決済やクレジットカード決済をする学生も増えているのではないでしょうか。音楽配信のサブスクリプション契約をクレジットカード決済で行うこともよくあると思います。

学生であれば、コストは少ない方が良いですね。年会費無料は嬉しいサービスだと思います。しかし、年会費無料と書かれていても、条件を見ると次年度から年会費が必要なケースや、在学中・〇〇歳などの条件がある場合もあります。カード発行する前に条件をしっかりと確認することが大切です。

クレジットカードを頻繁に利用する学生であれば、ポイントの貯めやすさで選ぶとスムーズです。ポイントをたくさん貯めれば商品と交換したり、現金に還元できるため、節約にも繋がります。

ポイントの貯めやすさを見極める際は、還元率をチェックしましょう!例えば、毎月3万円の買い物を基本還元率1%のカードで支払うと、年間で3,600円分のポイントが貯まる計算です。

また、普段からよく行くお店で還元率がアップするクレジットカードを選べば効率よくポイントを貯められるでしょう。クレジットカードごとに内容は異なるので、ぜひ探してみてください!

| クレジットカード名 | 還元率がアップする店舗 | 還元率 |

|---|---|---|

| JCBカードW | セブン-イレブン、Amazon.co.jp、スターバックスなど※ | 最大10.5%※1 |

| 三井住友カード(NL) | セイコーマート、セブン-イレブンなど | 最大7%※2 |

| 楽天カード | 楽天市場 | 3.0% |

※1: 最大還元率はJCB PREMOに交換した場合

※2: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

海外旅行や短期留学に行く予定がある学生の方は、海外旅行保険の補償内容で選ぶのもおすすめです。

特に傷害治療や疾病治療の費用を確認しましょう。海外旅行保険の補償の中でも、その二つが利用されることが多いためです。

また、付帯条件が利用付帯なのか自動付帯なのかも重要なポイントになります。利用付帯は事前にクレジットカードで旅行代金を支払う必要がありますが、自動付帯なら持っているだけで保険が適用されます。

学生の中でも海外留学などの予定がある場合には、「海外旅行保険」が付帯されていると安心だと思います。日本国内では、医療費は健康保険に加入することで自己負担が3割負担になりますが、海外の場合は全額自己負担ということもあります。ただ、帰国後に申請することで支払った一部を健康保険から給付してもらうこともできますが、国内で治療を行った場合の費用から算出されるので、海外の医療費に対する自己負担額は多くなることも考えられます。

学生専用クレジットカードの場合は、卒業してもカードを使えることもありますが、海外旅行保険が外れるというカードもあるので、発行前に自分に合ったクレジットカードを選びましょう。

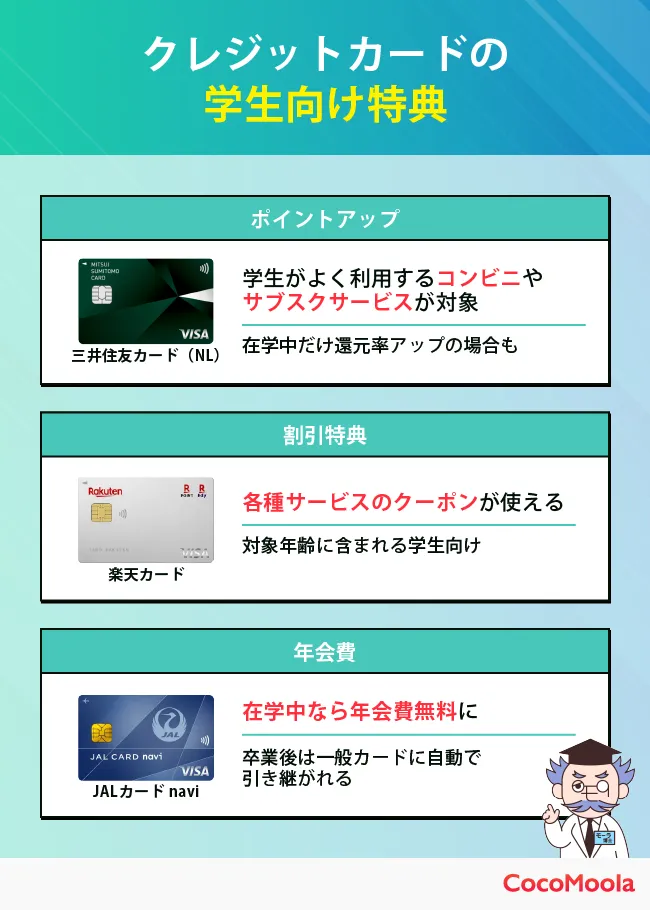

クレジットカードには、在学中だけ利用できる学生向け特典が付いていることがあります。

対象の料金支払いでポイントがアップしたり、通販サイトで割引が適用されるなど、特典の内容は様々です。

例えば三井住友カード(NL)は、対象のサブスクサービスで最大10%還元、対象の携帯料金支払いで最大2%還元されます。※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

モーラ博士

自分の趣味やライフスタイルに合った学生向け特典がないかチェックするのがおすすめじゃ。

学生向けクレジットカードでは、学生であることで特典を受けられるというサービスも多くあります。コンビニエンスストアや、サブスクリプション契約時の支払いを行う場合にポイント還元率が高くなるクレジットカードも存在します。

年会費無料の中には、学生の間は無料というものもあり、海外旅行保険も学生の時には自動付帯されているものがあります。卒業後も一般カードとして利用できるカードも存在しますが、学生向け特典について、どのサービスが学生の時なのか確認しておくと卒業時は同じカードを使うのか別のカードを発行するのか、計画できると思います。

学生向けのクレジットカード選びだけでなく、将来の就職や収入について考えておくことも大切です。大卒と高卒の給料や生涯賃金の違いについては、以下の記事で詳しく解説されています。

※参考:大卒・高卒の給料や生涯賃金は実は変わらない?高卒が年収アップを狙うには?| プログラマカレッジ

学生でもクレジットカードを持っているの?と不安に感じる人は少なくありません。

実際には、大学生のクレジットカード保有はすでに珍しいことではなくキャッシュレスが当たり前の存在になりつつあります。

ここではデータをもとに、大学生のクレジットカード保有率やどんな場面で使われているのかを整理していきましょう。

一般社団法人日本クレジットカード協会の調査によると、大学生のクレジットカード保有率はおよそ6割にのぼります。

つまり、大学生の2人に1人以上がクレジットカードを持っている計算です。

さらに注目したいのが、そのうち約8割が自分名義のクレジットカードを保有している点。親の家族カードではなく、学生本人がカードを作れているケースが多数はとなっています。

モーラ博士

クレジットカードは社会人になってから持つものではなく、大学生のうちから自然に使われる決済手段へと変化しています。

大学生のカード保有が増えている背景には生活スタイルの変化があります。

ネットショッピングや動画配信、電子書籍などオンライン決済が前提のサービスが学生生活に深く浸透してきました。

また、旅行や帰省で航空券や宿泊予約をする際もカードがあった方がスムーズです。海外旅行や留学を控えてカードを作る学生も少なくありません。

ココちゃん

学生専用や年会費無料カードなど、収入がなくても申し込みしやすいカードが増えたことも保有率が増えている理由みたいだね!

クレジットカードを持つ目的や使う場所を決めている学生の方もいるでしょう。目的に合うクレジットカードを使えば、最強クラスの使い勝手になるかもしれません。

| クレジットカード名 | ネットショッピング | マイル・海外旅行 | 即日発行 | 収入なし 審査が不安 |

|---|---|---|---|---|

JCBカードW JCBカードW | ◎ | ▲ | ◎ | ◯ |

楽天カード 楽天カード | ◎ | ▲ | × | ◎ |

.webp) 三井住友カード(NL) 三井住友カード(NL) | ◯ | ◯ | ◎ | ◯ |

リクルートカード リクルートカード | ◯ | ◯ | ◯ | ◯ |

JALカード navi JALカード navi | ▲ | ◎ | × | ◯ |

ネットショッピングでよく買い物をするなら、Amazon.co.jpや楽天市場で高還元率になるクレジットカードがおすすめです。

また、各クレジットカード会社が運営するポイントアップサイトも侮れません。複数のECサイトを利用する学生なら、ポイントアップサイト経由での買い物がお得なクレジットカードが良いでしょう。

モーラ博士

自分が利用するECサイトで高還元率のクレジットカードを探してみるのじゃ!

| ネットショッピングで お得なクレジットカード |

|

|

| 年会費 | 永年無料 | 永年無料 |

| 基本 ポイント還元率 | 1.0% | 1.0% |

| 国際ブランド | ||

| お得な ショッピングサイト | Amazon.co.jp※ | 楽天市場 |

| ショッピングサイトでの 還元率 | 4倍 | 3倍 |

海外旅行や留学に興味がある学生には、世界的なシェア率の高い国際ブランドや、航空会社が発行するクレジットカードがおすすめです。

国際ブランドのうちシェア率が高いのはVisaもしくはMastercard。どちらかのブランドのクレジットカードを持っていれば、世界中のほとんどで利用可能です。※

ANAやJALといった航空会社が発行するクレジットカードには、学生向けカードが用意されています。在学中だけ年会費がお得になったり、マイルがたまりやすかったりとメリットが豊富です!

モーラ博士

航空会社の提携カードで、VisaやMastercardブランドを選ぶのがおすすめじゃ。

| 旅行に行きたい学生向け クレジットカード |

|

|

| 年会費 | 在学中無料 | 永年無料 |

| 基本 ポイント還元率 | 1.0% | 1.2% |

| 国際ブランド | ||

| 旅行に役立つ特典 | ショッピングマイル・プレミアム 自動で無料登録 通常の50%のマイルで 特典航空券に交換可能 など |

海外旅行傷害保険と |

※参考:Mastercard®公式サイト「世界で最も多くの場所で使えるMastercard」

あわせて読みたい:留学エージェントおすすめ51社を徹底比較!【選び方もご紹介】|スグナラ〜今すぐ始める習い事~

即日発行できるクレジットカードは多数ありますが、今すぐ使いたいならスマホ上で発行できるデジタルカードがおすすめです。

最短数十秒でカード番号を発行できるものならすぐに買い物ができます。また、審査に時間をかけていない傾向にあるので、収入なしで審査が不安な学生も申し込みやすいでしょう。

モーラ博士

デジタルカードでカード番号を発番してから1週間ほどでプラスチックカードも郵送されるぞ!

| 即日で発行できる学生向け クレジットカード |

|

|

| 年会費 | 永年無料 | 永年無料 |

| 発行スピード | 最短10秒※ | 最短5分 |

| 基本 ポイント還元率 | 0.5% | 1.0% |

| 国際ブランド |

※:即時発行できない場合があります。

初めてクレジットカードを持つ学生には、年会費無料でポイントが貯まりやすいクレジットカードがおすすめです。年会費無料ならクレジットカードを使っても使わなくても維持費がかかりません。

貯まるポイントを交換せずにそのまま使えるクレジットカードなら、少額の買い物でもポイントで支払えるので便利です。1ポイント1円で使えるポイントは端数が無駄になりません。

また、広告などでよく見かけるクレジットカードも良いでしょう。学生に限らずさまざまな人が持っていることが多く、卒業後も使い続けやすいです。

| 初めての学生向け クレジットカード |

|

|

| 初めてのクレジットカードに おすすめな理由 | 学生の保有率No.1 (ココモーラ独自アンケート結果より) 色んなお店で ポイントがそのまま使える | 学生向け特典あり 学生がよく利用するお店で 還元率アップ |

| 年会費 | 永年無料 | 永年無料 |

| 基本 ポイント還元率 | 1.0% | 0.5% |

| 国際ブランド |

初めてクレジットカードを持つ学生のために、学生向けクレジットカードの作り方を分かりやすく解説していきます。

クレジットカードを利用するには、支払った代金を引き落とすための銀行口座が必要です。申し込む前に、必ず自分名義の銀行口座を用意してください。

学生であれば、保護者の方がすでに開設した口座があることも。特に、保護者と離れて暮らす学生の方は、口座開設前に確認しておくのをおすすめします。

モーラ博士

最近ではオンラインで手軽に口座開設できるネット銀行もあるぞ!急ぎならネット銀行も視野に入れよう。

クレジットカードに申し込む前に、必要書類が揃っているか確認するとスムーズです。クレジットカードを作るのに必要なのは、銀行口座と本人確認書類です。

特に、運転免許証やマイナンバーカードのような顔写真付きの書類であれば1点だけで本人確認を行ってもらえることが多いです。

学生証は本人確認書類として扱ってもらえない場合がほとんどなので注意してください。

モーラ博士

学生証は学生であることを証明する書類。防衛大学の学生証といった官公庁から発行されているもの以外は提出できない点に注意じゃ。

銀行口座と必要書類が手元に揃ったら、公式サイトから学生向けクレジットカードに申し込みましょう。名前・生年月日・学校の情報などを案内に沿って入力してください。

間違った情報を入力すると審査に時間がかかる上、最悪の場合審査に落ちることもあります。情報を偽っても審査の段階でバレるため絶対にやめましょう。

また、個人情報の入力と同時に利用額の支払い口座も設定するケースがほとんどです。

クレジットカードの名義と口座の名義が異なると受け付けてもらえない場合があるため、申込者自身の口座を登録しましょう。

申し込みが完了したらクレジットカードの審査が行われます。審査は年収や過去の支払い遅延などをもとに、支払い能力があるかをチェックする工程です。

クレジットカードによって審査にかかる時間は異なります。学生だからといって審査が簡略化されたり省略されたりすることはありません。

審査結果はメールか電話で届きます。特に電話はタイミングが悪いと着信に気づかないこともあるでしょう。かかってきたら出るのはもちろん、着信があったことに気づいた段階で連絡をしてください。

審査に通過できれば、クレジットカードが発行され自宅に届きます。受け取る際にも顔写真付きの本人確認書類が必要となるため用意しておきましょう。

また、クレジットカードはポストや宅配ボックスに投函されることがありません。受け取れなかった場合、再配達となるので、都合がいい時間を調整してください。

モーラ博士

両親や兄弟姉妹といった申込者以外の人が受け取ることもできないので注意じゃ。

一般的に、収入がない人はクレジットカードを作成できません。ただ例外として、学生なら収入なしでもクレジットカードを作成できます。

学生は両親の扶養に入っている場合が多く、収入がなくてもクレジットカードの利用額を払えると判断してもらえるためです。

実際、一般社団法人日本クレジット協会が大学生を対象に行った調査では、約6割がクレジットカードを所有していることが分かっています。

たとえ収入がなくても、多くの学生がクレジットカードを発行できると言えるでしょう。

クレジットカードは一時的としてもお金を借りるサービスなので、基本的には安定した収入があることが必要です。しかし学生の場合、中にはアルバイトを行っている人もいますが、一般的には親に扶養されていると思います。

現在の成年年齢が18歳に引き下げられたことで、18歳以上になると本人による契約行為が有効になっています。学生の場合、親の同意が必要な会社もありますが、クレジットカードを発行することが可能です。どうしても親に知られたくない場合は、親の同意なく発行できる会社もあるようです。

参考:一般社団法人日本クレジット協会「『大学生に対するクレジットカードに関するアンケート(令和元年度)』結果報告書」

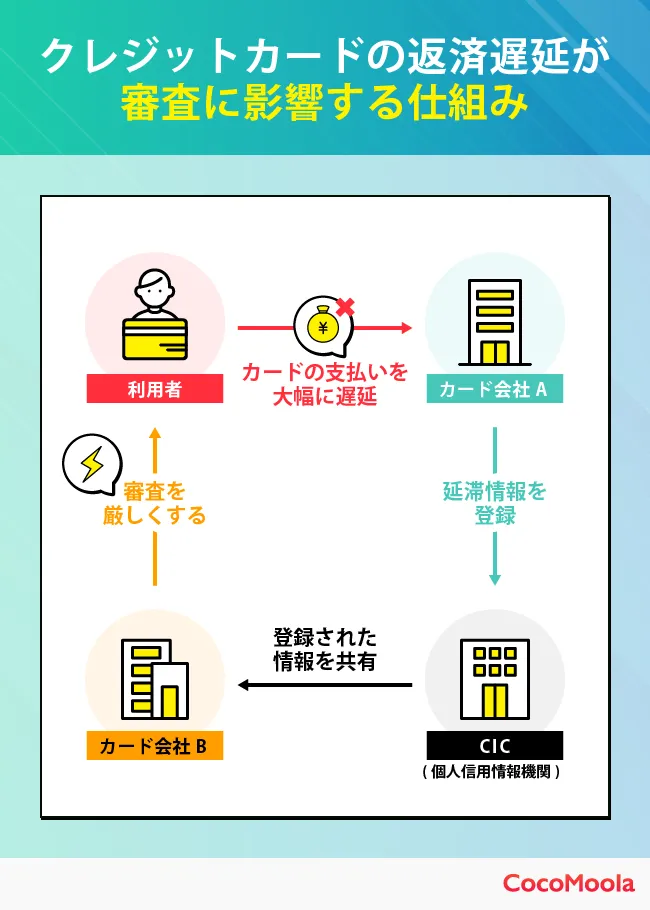

信用情報に傷がついていなければ、クレジットカードの審査通過率も上がると言われています。

信用情報とは、クレジットカードやローンに関する情報のこと。クレジットカードの発行会社が申込者の信用度を測るため審査の際に必ず調査します。

クレジットカードやローンの滞納、破産・債務整理などの手続きをすると信用情報に傷がついてしまい、いわゆるブラックの状態になってしまうので注意が必要です。

クレジットカードを申し込む際に信用情報が綺麗であれば、かなり好印象。収入がなくても審査に通る可能性が高いです。

2022年4月1日より成人年齢が引き下げられたため、18歳・19歳でも親の同意なしでクレジットカードを申し込めるようになりました。

クレジットカードの申込条件に「高校生を除く18歳以上」と記載されていれば、18歳でも申し込み可能です。

ただ、ゴールドランク以上のハイステータスなクレジットカードは、申し込めるのが20歳以上に制限されていることもあるので注意してください。

参考:政府広報オンライン「18歳から“大人”に!成年年齢引下げで変わること、変わらないこと」

基本的に高校生はクレジットカードを持てませんが、デビットカードなら作成できます。15歳以上であれば高校生でも発行できることがほとんどです。

デビットカードとは、決済が完了した時点で利用額が登録した口座から引き落とされるカードのこと。すぐに口座から引かれるため残高を把握しやすく、使いすぎも防げます。

国際ブランドが付いているデビットカードであれば、国内だけでなく海外でも利用することが可能です。

また、クレジットカードと違ってデビットカードを発行する際は審査が実施されないので、クレジットカードの審査に落ちてしまった大学生にもおすすめです。

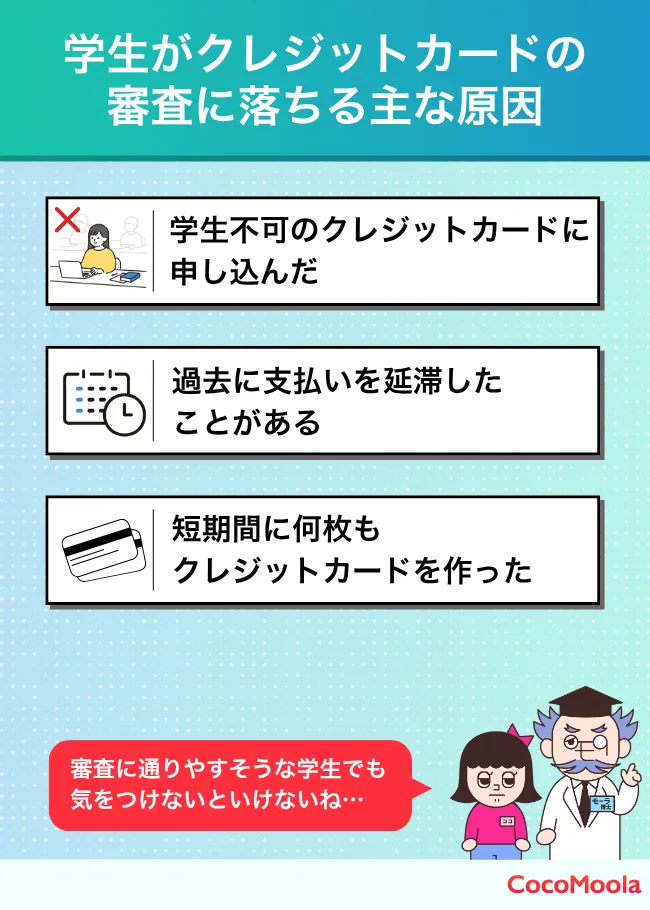

学生がクレジットカードの審査に落ちる原因として、以下のことが考えられます。

審査に落ちる原因として、学生不可のクレジットカードに申し込んだことが考えられます。

一般ランクのクレジットカードや年会費無料のクレジットカードであれば、基本的に18歳以上の学生も申し込めることがほとんどです。

ただ、ゴールドやプラチナなどハイランクカードとなると、20歳未満は申し込めなかったり、「学生不可」と記載されている場合があります。

そのため、ゴールドランク以上のクレジットカードを持ちたいと考えている学生は、申し込み条件をしっかりと確認しましょう。

モーラ博士

ゴールドを持ちたい学生には、JCB GOLD EXTAGEといったヤングゴールドカードがおすすめじゃ!

支払日までに利用金額を支払えなければ、信用情報機関に延滞の記録が残ります。支払い期日を守れないと判断された場合、審査に落ちる可能性もあるでしょう。

「支払日を知らずに入金を忘れていた」「気づいたら使いすぎていて支払えない」といった理由で延滞する学生も少なくありません。

支払いを延滞すると債権者から電話がかかってくることも。携帯電話や家賃などは、前もって支払日を把握しておくことが重要です。

学生になって初めてクレジットカードを作るとしても、学生の方の名義で口座引き落としなどの支払いがある場合に支払いの延滞をしてしまうと、個人信用情報機関に登録されることがあります。

ただうっかりして一回だけ延滞をし、その後すぐに支払いをした場合には、個人信用情報機関への登録はないと思います。クレジットカードによってはウェブサイトやアプリで、支払期日前に通知設定ができるサービスもあるので、支払いの延滞をしないよう心がけることが大切です。

クレジットカードに申し込むと、契約内容や名前が信用情報に記録されます。そのため、クレジットカード会社が審査で信用情報を参照した時、複数枚のクレジットカードに申し込んでいることがわかってしまうのです。

クレジットカードの審査では、利用額を支払える能力があるかが重要。収入状況から申し込んだカード全ての利用額を支払えない可能性があると判断された場合、審査に落ちる可能性があります。

モーラ博士

審査が不安で何枚も申し込みたいかもしれないが、審査結果が分かってから1枚ずつ申し込むのじゃ!

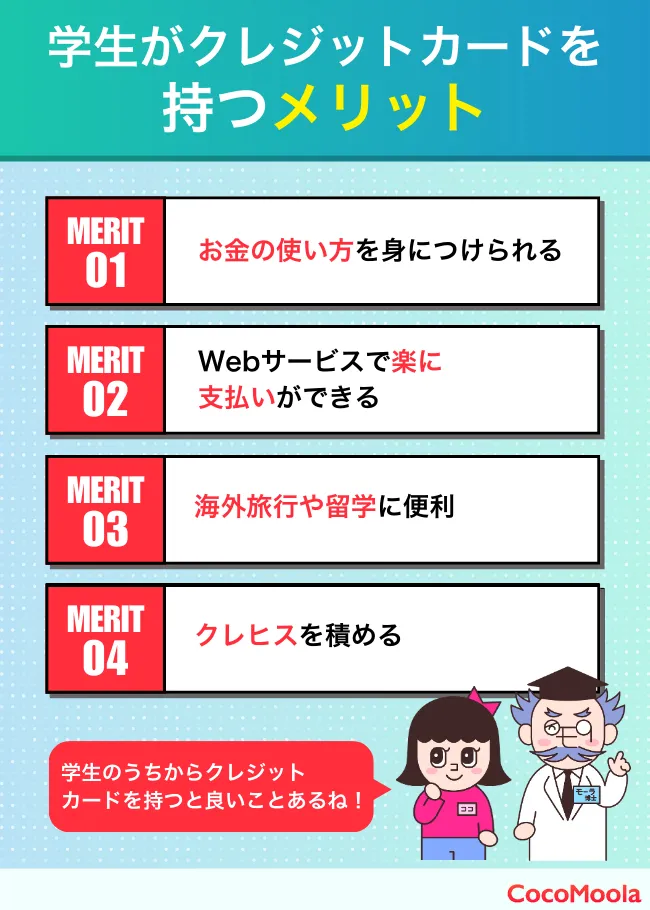

学生のうちからクレジットカードを使い始めると、以下のようなメリットがあります。

学生の段階でクレジットカードを使っておくと、お金の使い方を身につけられます。

自分が何に対してどのくらいお金を使っているのか把握できるほか、アルバイトの収入に対して使いすぎてしまった場合は節約方法を学べるでしょう。

社会に出てすぐお給料でやりくりするよりも、学生のうちにお金の使い方を練習できる方が安心です。

参考:ラミパス

クレジットカードは街のお店だけでなく、通販サイト・フリマ・オンラインゲームなど様々なWebサービスでも使えます。

クレジットカードがない場合、コンビニで支払うかATMに振り込みとなることがほとんど。やや手間がかかってしまいます。

クレジットカードを持っていれば、スムーズに支払いが完了するのでかなり便利です。自動引き落としで払い忘れもないので、手続きを簡略化できます。

モーラ博士

Webサービス以外にも、固定費の支払い・電子マネーチャージなどでも使えるのじゃ。

海外旅行に行きたい・留学をしたいと考えている学生も多いでしょう。クレジットカードがあれば、海外旅行や留学でも役立ちます。

クレジットカードなら現地の通貨を下ろして支払う必要がありません。また、現金のやりとりが省けるためスムーズに会計ができます。

それだけでなく、クレジットカードに付帯している海外旅行保険も利用することが可能です。ケガや病気の際に発生した治療費を補償してもらえます。

ただ、クレジットカードの保険は、保険の適用条件によって自動付帯と利用付帯の2種類に分けられます。自動付帯ならクレジットカードを持っているだけで保険が適用されますが、利用付帯では指定された条件を満たさなければいけません。

モーラ博士

大抵は「旅行代金をクレジットカードで支払う」「飛行機のチケットをクレジットカードで購入する」などが多いが、忘れがちなので注意じゃ。

なお、留学を検討するなら留学エージェントの利用もおすすめです。

大手留学エージェントの「スクールウィズ」なら充実したサポート体制で、出発前から帰国後まで一貫してサポートしてくれるため初めての留学でも安心です。

クレヒス(クレジットヒストリー)とは、クレジットカードやローンなどの利用履歴のこと。奨学金や分割払いの履歴も含まれます。

クレジットカードの支払いを延滞したり、債務整理をするとクレヒスに傷がつきます。その状態でクレジットカードを申し込んでも、審査に通らない可能性が高いです。

反対に、クレヒスに傷がついていない状態を保っていることを「クレヒスを積む」と言います。つまり、信用が積まれている状態です。

モーラ博士

学生の段階でクレジットカードを作ってクレヒスを積んでおくと、ゴールドやプラチナなど上位カードの招待が届きやすくなるぞ!

2022年4月の成人年齢引き下で18歳から親の同意なしでクレジットカードを作れるようになり、学生のお金に関するトラブルも増加しています。

年会費やリボ払いなど、カードを持つことが原因のトラブルを避けるために、リスクについてもしっかりと確認しておきましょう!

参考:政府広報オンライン「新成人18歳、19歳の皆さん、ご用心!成人になると増える、こんな消費者トラブル 18歳から大人」

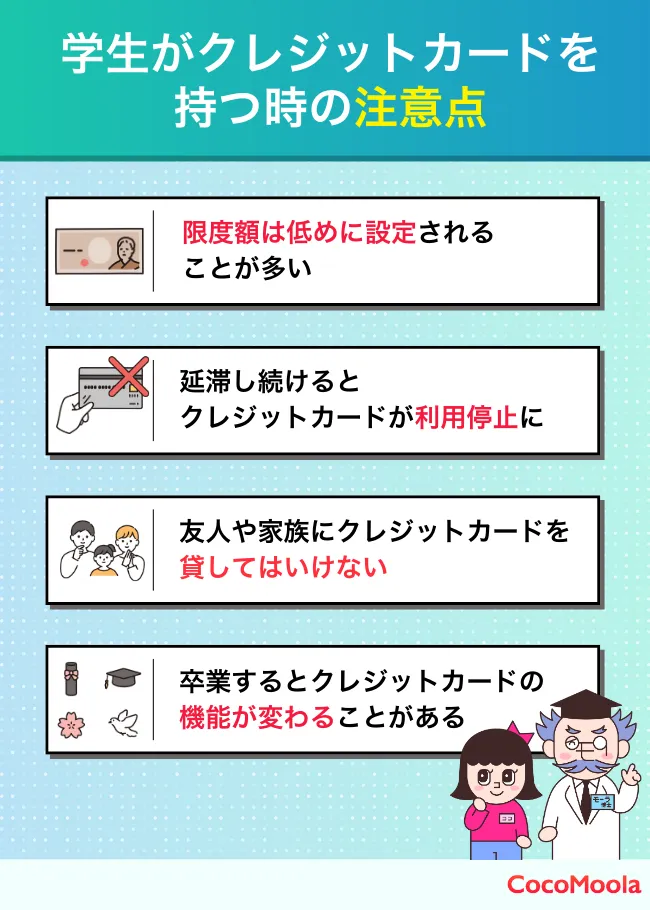

学生がクレジットカードを発行した場合、限度額は10万円〜30万円と低めに設定される可能性が高いです。

学生は社会人と比較して収入が少なく、限度額を高めに設定してもきちんと返済してもらえるか不明なため、限度額が低めに設定されてしまいます。

また、限度額を30万円以下にすると、割賦販売法の「包括クレジットに関する例外措置」により審査を一部省略することが可能です。

そのため、収入が一切ない学生でも審査が簡易化されて発行しやすくなります。

モーラ博士

使っていて限度額が足りないと感じることが増えれば、発行後でも増枠を申請できるぞ。

参考:政府広報オンライン「消費者の安心・安全を守るクレジット契約の新ルール~改正割賦販売法~」

参考程度に、大学生をターゲットとしたクレジットカードの限度額を調査しました。

| 学生向けクレジットカード | 限度額 |

|---|---|

| 楽天カード アカデミー | 30万円 |

| 学生専用ライフカード | 30万円 |

| ANAカード<学生用> | 30万円 |

| JALカード navi(学生専用) | 30万円 |

学生向けのクレジットカードは軒並み限度額が30万円に設定されています。全年齢を対象とした通常のクレジットカードの場合であっても、30万円を超えた限度額が設定される可能性は稀だと考えられるでしょう。

モーラ博士

たとえば、通常の楽天カードの限度額は100万円となっておる。学生の利用額が制限されることは明らかじゃな。

クレジットカードの利用額を支払わず延滞し続けると、利用停止になってしまうため注意してください。

具体的には約3ヶ月以上滞納すると信用情報機関に記録され、信用情報に傷がついている状態になります。いわゆるブラックとなり、使用しているクレジットカードが使えなくなる可能性が高いです。

また、延滞や債務整理などの記録は約5年〜7年は残るので、その間は新規でクレジットカードを作成するのが厳しくなります。クレジットカードだけでなく、ローンの利用やスマホの分割購入も難しいと考えてください。

3ヶ月以内に料金を支払えばブラックを免れられることがあるので、延滞に気づいたらすぐにお金を振り込みましょう。大体の場合、延滞したら次の日に電話やメールが来ます。

モーラ博士

給与口座とクレカの引き落とし口座を同じにする、引き落とし日の通知設定をするなど、滞納を防げるよう対策しておくのがおすすめじゃ。

クレジットカードは本人が名義人となっているため、友人や家族であっても他人にクレジットカードを貸すのは厳禁です。

お金を貸し借りする感覚で、クレジットカードを貸して欲しいと言われるかもしれません。しかし、貸した後に不正利用されても、貸したこと自体が規約違反になるため、補償がおりない可能性があります。

特に学生は収入が少なく、友達づきあいからお金の貸し借りは発生しがちです。現金と同様、クレジットカードを貸した側にも責任があるので注意しましょう!

モーラ博士

当たり前のことじゃが、クレジットカードの暗証番号も絶対に人に教えてはならんぞ!

特に学生専用のクレジットカードは、卒業すると一部の機能が変更することも。たとえば、年会費が有料になったり、学生向け特典が使えなくなったりします。

また、別のクレジットカードに切り替わることもあるので注意しましょう。切り替えはクレジットカード会社が行ってくれるので、新規で申し込む必要はありません。

モーラ博士

学生限定のクレジットカードに多い傾向じゃ。自分のクレジットカードが対象か確認しておこう!

クレジットカードの支払い方法は一括払いが基本ですが、分割払いやリボ払いに対応しているカードも多いです。

これらは月々の出費を抑えられるというメリットがありますが、額や期間に応じて手数料が加算されていくため、支払いが長引くと総支払額がどんどん大きくなる恐れがあります。

モーラ博士

リボ払いを重ねて手数料の支払いに精一杯になり、返せなくなってカードの利用を止められた人を何人も知っておるぞ、、、

手元にお金が残るからと言って安易に分割払い・リボ払いを選ばず、なるべく一括払いで支払うよう心がけましょう。

学生向けクレジットカードは、在学中ならではの特典やサービスが魅力です。しかし、「卒業したらどうなるの?」「今まで使っていたカードは使えなくなる?」といった疑問を持つ方もいるのではないでしょうか。

学生専用クレジットカードは卒業後、自動的一般カードや新社会人向けカードへに自動で切り替わることが多いので安心してください。

ここでは、卒業後の学生用クレジットカードの扱いや注意点について詳しく解説します。

学生専用カードの最大の魅力のひとつは「在学中はずっと年会費無料」という点です。

しかし、卒業して一般カードに切り替わると、年会費が有料になるケースが少なくありません。

例えば、年間の利用額に応じて年会費が無料になる「条件付き無料」や、一律で年会費が発生するカードなどがあります。利用状況によっては年間数千円のコストがかかるため、新カードの年会費は必ずチェックしておきましょう!

学生専用カードでは、特定の店舗やサービスでポイント還元率が大幅にアップする特典が付いていることが多いです。

しかし、卒業後はこの特典が終了し、通常の還元率に戻ってしまうことがあるので注意しましょう。

モーラ博士

特に、特定のサブスクリプションサービスのポイントアップなど学生に特化した特典は、卒業と同時に適用されなくなることが多いのじゃ…。

新カードではどのような特典があるのか、改めて確認することが大切です。

学生のうちは、使いすぎを防ぐためにカードの利用限度額が10万円から30万円と低く設定されていることが多いでしょう。

卒業して社会人になると、カード会社は「安定した収入がある」と判断し、利用限度額を増額する場合があります。

限度額が上がると、大きな買い物や旅行などで便利になる一方、使いすぎには注意が必要です。

学生カードから一般カードに切り替わる場合、クレジットカードの有効期限やセキュリティコードが変更となります。

以前のカード情報のままだと支払いができない可能性があるため、クレジットカード払いを設定しているサービスごとに新しいカード情報へと更新しなければなりません。

一部、カード情報の自動更新に対応しているサービスもありますが、その場合でも正しく更新されているかを必ず自分の目で確認しましょう。

モーラ博士

特に公共料金などの生活に直結する支払いは滞らないように要注意じゃ!

クレジットカードの中には、学生専用ライフカードやANAカード<学生用>、私立大学が在学生を対象に発行するカードなど、学生専用のカードがあります。

ここではその特徴と、学生も申し込める一般向けのカードとの違いを解説していきます。

学生専用カードは基本的に年会費が安く、在学中は無料か、有料の場合も数千円程度になることが多いです。1万円を超える高額になることはまずないといってよいでしょう。

学生はまだ収入が少ない場合が多いので、発行自体が負担にならないよう配慮されています。機能自体は普通のクレジットカードと同じなので、安心して発行できますね。

学生専用カードは学生が発行することを前提に作られているので、審査の際に求められる支払能力もそれほど高くありません。

学生という肩書があることで、社会人であればクレジットカードを持てないレベルの収入であっても、カードを発行できるケースがあります。

日常的に使わなくても、クレジットカードは持っているだけで支払いの選択肢が広がるので、学生のうちから発行しておくことをおすすめします。

学生専用カードには、学生をサポートするためにさまざまな独自特典が付帯することが一般的です。

通常のクレジットカードにはないオリジナルの特典が利用できます。卒業後は特典を利用できなくなりますが、学生生活の心強い味方となるでしょう。

たとえば「楽天カード アカデミー」では各種楽天サービスのポイント還元率がアップする「楽天学割」を利用できたり、「学生専用ライフカード」では最高2,000万円の海外利用傷害保険が自動付帯したりといった学生限定特典があります。

学生専用カードと学生が申し込める一般向けのカードに大きな違いはありません。

支払いの仕組みや引落の方法も同じですし、学生専用カードだから支払いができないという場面もまずないでしょう。

しいて言えば学生専用カードは限度額の上限がやや低い傾向にありますが、一般向けのカードであっても学生のうちから限度額が高めに設定されることは稀なので、多くの場合大差ないといえます。

学生の方は、還元率や特典の内容を見てクレジットカードを選びましょう。

ココモーラ編集部は、クレジットカードを使っている学生の方にインタビューを行いました。

クレジットカードを選んだ理由や作ろうと思ったきっかけ、使っていて良かったと思うことなどを詳しく教えてもらえたので、ぜひ参考にしてください!

| 前田さん 20代・男性・大学生 使っているクレジットカード:楽天カード |

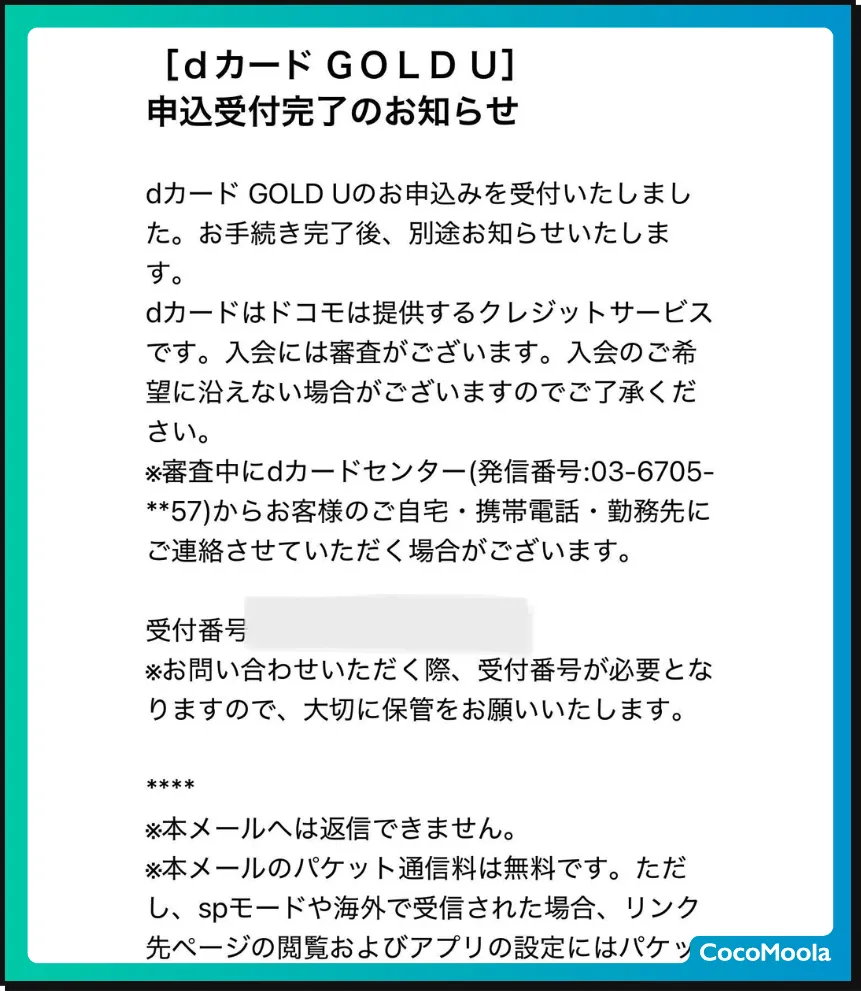

学生向けのdカード GOLD Uをココモーラ編集部が発行してみました!クレジットカードを作ろうか迷っている学生の方は、ぜひ参考にしてみてください。

携帯代や水道光熱費などの公共料金の支払いを、ポイントを付けながら支払えるのがお得だと感じました。

特に私は元々ドコモユーザーだったので、携帯代の支払いで5%のポイント還元を受けることができ、dポイントを効率よく貯められて助かっています。

また各種チケット料金の支払いや一部のサブスクリプションサービスなど、支払い方法がクレジットカードしかないケースもあり、その支払いを自分でできるようになったのもよかったです。

発行に思ったより時間と手間がかかり、大変でした。申し込みからカード受け取りまでにかかる期間は5日~2週間程度とされていますが、今回は2ヵ月弱かかりました。

dカードに申し込むためにはdアカウントを作る必要があるのですが、私はドコモユーザーにもかかわらずキャリアフリーのアカウントで申込をしてしまい、その問い合わせに時間を取られました。

結果として申込中のアカウント変更はできず、カードの発行が終わってから自分でアカウントの切り替え手続きをしました。アカウントを複数持っている場合は、一つにまとめてポイントも一元管理することをおすすめします。

問い合わせたオペレーターの方の対応はとても丁寧で、サポートの内容も的確でした。不明点は積極的に質問すると、スムーズにカードを発行できると思います。

発行に関連する連絡がメールで来ないのが不便だと感じました。

申込からカード受取までの期間で届いたメールは申込受付完了のメールと、審査完了のメールの2通だけでした。それ以外は基本的に郵送で書類と次の手続きの連絡が来ます。

私は申込期間中に家を空けなければいけない時期があり、その間どんな書類が送付されたかや申込がどこまで進んでいるかが確認できず、手続きが滞りました。

| 申し込んだカード | dカード GOLD U |

|---|---|

| 申し込んだ日 | 2025年4月28日 |

| 審査に通過した日 | 2025年6月14日 |

| カードを受け取った日 | 2025年6月21日 |

| 選んだ国際ブランド | VISA |

| 申込者の職業 | 大学生 |

| なぜこのクレジットカードを選んだのか | 元々ドコモユーザーで、d払いなどでdポイントを貯めていたから |

| どんな時にクレジットカードを使っているか | 携帯代の支払い、サブスクリプションサービスの支払いなど |

ココモーラの監修者である水野崇さんへ、学生におすすめのクレジットカードや選び方について対面インタビューを実施しました。クレジットカードを発行したい学生の方は要チェックです!

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

水野さん

学生はやっぱり年会費をかけたくないでしょうから年会費無料ですよね。あとは不正利用に気づいてほしいので、クレジットカードを使ったら通知がくるものが良いです。登録して良いサイトの基準がわからない学生も多いから、結果として不正利用になりやすい。

年会費が無料で、通知が来るものが学生向けだという

水野さん

学生さんもすすめられるまま入会するのではなくて、全体的にリテラシーを持ってクレジットカードをどう使うかも考えてほしいです。知らないうちに余計なお金を払っているケースは全然あり得ますからね。

水野さん

三井住友カード(NL)のように、使い続けたらランクが上がるクレジットカードだと育てやすいですよね。学生さんは「その場で割引効くから入りませんか」みたいな文句とか、セールの時とか入会しちゃうと思うんです。

おすすめは三井住友カード(NL)

水野さん

でも、クレジットカードの枚数が増えるのであれば、メインカードに集約しないとクレジットカードは育てられない。メインカードを決めて育てる意識を持ってほしいです。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 0.5% |

| 国際ブランド | VISA/MasterCard |

| 申込条件 | 満18歳以上(高校生を除く) |

今回のインタビューでは、ファイナンシャルプランナーの水野 崇さんに「学生向けのおすすめクレジットカード」について伺いました。学生がクレジットカードを選ぶ上で意識したいポイントとして主に以下の3つを挙げています。

①年会費が無料か

②利用ごとに通知が来るか

③初期設定でリボ払いが設定されていないか

豊富な種類のクレジットカードがありますが、上記3点を最低限抑えておけば初めての方でも安心してカードを利用できるでしょう。

また、特にこだわりが無ければ、水野さんがおっしゃったように「使い続けたらランクが上がる」といったポイントも考慮し、卒業後も使い続けやすいものを選んでみてもよいかもしれません。

【インタビュー実施概要】

→インタビューの紹介ページはこちら

辻本さん

学生の場合ですと一般的に所得が限られているため、審査に通りやすいクレジットカードを優先することが大切です。

なかには学生向けに設計されたクレジットカードもあるので、審査に通るか心配な場合はこれらのクレジットカードを選択してください。

辻本さん

自身がよく利用する店舗でポイント還元率がアップするかも把握しておくとよいでしょう。

とくに学生の場合は勉強でカフェなどを利用する機会も多いはずです。よく利用するお店で還元率が高いクレジットカードを選んで、付与されたポイントを有効活用できるよう工夫していきましょう。

辻本さん

辻本さん

辻本さん

辻本さん

今回のインタビューでは、ファイナンシャルプランナーの辻本剛士さんに「学生向けのクレジットカード」について伺いました。

クレジットカード選びではまずは「審査に通りやすいか」が重要で、審査が不安な方は学生を対象としたカードに申し込むのがよいとのことです。

また、実際にクレジットカードを利用する上で、毎月の収入や予算に応じた計画的な使い方が望ましいとのことでした。返済が遅れると今後の信用情報に傷が付く恐れがあるため、節度を守って利用していく必要があります。

今回のインタビューを参考に、自分に合ったクレジットカードを選んでみましょう。

【インタビュー実施概要】

続きを読む>>

今回紹介した学生向けのクレジットカードについて、ココモーラの監修者お二人にコメントをいただきました。専門家のコメントを参考に、自分に合った一枚を選んでみてはいかがでしょうか。

JCBカードWは18~39歳限定で申し込めるクレジットカード。年会費が永年無料であったり、Amazon.co.jpやセブン-イレブン※などでポイントが最大21倍になるなど、学生にとってありがたい特典が充実しています。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

学生向けの独自特典が大きな特徴です。例えば、サブスクの支払いで「学生ポイント」が追加で付与されます。他にも、学生限定の新規入会キャンペーンなども定期的に開催されているなど、学生に適したクレジットカードと言えるでしょう。

VIASOカードはネットショッピングでポイントが貯まりやすいことが特徴です。「POINT名人.com」経由でのお買い物で、最大24倍のボーナスポイントがゲットできます。他にも、最高2,000万円の海外旅行傷害保険が利用付帯するため、海外旅行を考えている学生にもおすすめです。

年会費永年無料でありながら、全国10,000店舗での優待特典が受けられるクレジットカードです。居酒屋や映画館、カラオケなどで割引や還元率アップの特典が受けられます。選べるデザインは100種以上で、カード管理もアプリで簡単に行うことができるなど、初めての1枚におすすめなクレジットカードです。

クレジット・キャッシュ・電子マネーの3つの機能が1つになった便利なクレジットカードです。カードを複数枚持ち歩きたくない学生に適したカードと言えるでしょう。また、イオングループの対象店舗でいつでもポイント還元率が2倍になるため、一人暮らしの学生にもおすすめです。

ココモーラ編集部はコンテンツ制作に役立てるべく、学生を対象にアンケート調査を実施しました。

これからクレジットカードを発行しようと考えている学生はぜひ参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 286人 |

| 年齢比率 |

18~19歳 : 66人(23.08%) 20~20歳:220人(76.92%) |

| 性別比率 |

男性:101人 女性:185人 |

| 調査期間 | 2024年2月 |

| 調査地域 | 日本 |

学生向けクレジットカードに関するアンケート調査結果の元データ>>

学生向けクレジットカードに関するアンケート調査の詳細>>

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| JCBカードW | 26 | 9.09% |

| 三井住友カード(NL) | 42 | 14.69% |

| イオンカード | 13 | 4.55% |

| エポスカード | 12 | 4.2% |

| 三菱UFJカード | 10 | 3.5% |

| ANAカード | 5 | 1.75% |

| JALカード | 8 | 2.8% |

| PayPayカード | 26 | 9.09% |

| au PAYカード | 12 | 4.2% |

| dカード | 8 | 2.8% |

| ビューカード | 1 | 0.35% |

| ルミネカード | 0 | 0% |

| リクルートカード | 1 | 0.35% |

| オリコカード | 1 | 0.35% |

| 楽天カード | 97 | 33.92% |

| その他 | 24 | 8.39% |

学生に最も人気のクレジットカードは「楽天カード」だと判明しました。楽天カードは年会費無料でCMも有名なので、初めて作るクレジットカードに選ばれやすいです。

次いで「三井住友カード(NL)」を利用している学生も多いことが分かります。三井住友銀行の口座を開設するのと一緒にクレジットカードも作成する学生が多いのでしょう。

モーラ博士

クレジットカード選びに迷ったら、上記のアンケート結果を参考にするのじゃ。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 年会費が無料だから | 81 | 28.32% |

| ポイントを貯めたかったから | 75 | 26.22% |

| マイルを貯めたかったから | 10 | 3.5% |

| キャッシュレス決済が 盛んだから | 22 | 7.69% |

| 現金を持ち歩く必要が ないから | 8 | 2.8% |

| ネットショッピングで 使いたかったから | 13 | 4.55% |

| 海外旅行で使いたいから | 5 | 1.75% |

| 家族・知人に 勧められたから | 38 | 13.29% |

| 一人暮らしを始めて 光熱費や携帯料金などを 払いたかったから | 10 | 3.5% |

| お店でクレジットカードを作って買い物した方がお得だと勧められたから | 17 | 5.94% |

| その他 | 7 | 2.45% |

クレジットカードを選んだ理由として最も多かったのは、「年会費が無料だから」という回答。次いで「ポイントを貯めたかったから」という回答も僅差で多かったです。

先ほどのアンケートで人気だった楽天カードも三井住友カード(NL)も、年会費永年無料でポイントも貯めやすいという共通点があります。

楽天カードなら楽天市場でポイントが3倍に、三井住友カード(NL)なら対象のコンビニ・飲食店でポイントが最大7%還元に。そのうえ、ポイントの使い道も豊富です。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 18歳未満 | 22 | 7.69% |

| 18歳 | 61 | 21.33% |

| 19歳 | 48 | 16.78% |

| 20歳 | 86 | 30.07% |

| 21歳 | 33 | 11.54% |

| 22歳 | 18 | 6.29% |

| 23歳 | 10 | 3.5% |

| 24歳 | 5 | 1.75% |

| 25歳以上 | 3 | 1.05% |

20歳の時にクレジットカードを初めて発行した学生が最多でした。

18歳・19歳と回答した学生もかなり多く、大学生のうち約7.5割の人が20歳までにクレジットカードを1枚以上保有している計算になります。

大学生がクレジットカードを持つのは、かなり一般的なことだと言えるでしょう。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| スーパー・コンビニ | 59 | 20.63% |

| ネットショッピング | 128 | 44.76% |

| レストラン | 15 | 5.24% |

| 光熱費やスマホ料金などの固定費 | 16 | 5.59% |

| ショッピングモールや百貨店 | 28 | 9.79% |

| 家電 | 5 | 1.75% |

| 旅行・ホテル | 17 | 5.94% |

| 遊園地 | 1 | 0.35% |

| 交通機関や切符・航空券 | 12 | 4.2% |

| その他 | 5 | 1.75% |

クレジットカードを利用している場所・サービスを聞いたところ、「ネットショッピング」と回答した学生が最も多く、約半数にも上りました。

確かに、通販サイトで商品を購入するならクレジットカードがお得です。ポイントが貯まるだけでなく、受け取り方法として置き配や宅配ボックスなどを選択できるようになるためです。

Amazon.co.jp※ならJCBカードW、楽天市場なら楽天カード、Yahoo!ショッピングならPayPayカードがおすすめ。いずれも対象の通販サイトでポイントがアップします。

その他、スーパーやコンビニで使う学生も多いようです。少額決済だとしても会計のたびにクレジット払いをすれば、ポイントが貯まっていきます。また、現金で支払うよりもスムーズにお会計できる点もメリットです。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 1万円未満 | 77 | 26.92% |

| 1万円~2万円未満 | 45 | 15.73% |

| 2万円~3万円未満 | 54 | 18.88% |

| 3万円~4万円未満 | 28 | 9.79% |

| 4万円~5万円未満 | 29 | 10.14% |

| 5万円~6万円未満 | 21 | 7.34% |

| 6万円~7万円未満 | 11 | 3.85% |

| 7万円~8万円未満 | 4 | 1.4% |

| 8万円~9万円未満 | 4 | 1.4% |

| 9万円~10万円未満 | 2 | 0.7% |

| 10万円以上 | 11 | 3.85% |

毎月1万円未満しかクレジットカードで支払いをしていないという学生が最も多いことがわかりました。念のためにクレジットカードを持っている学生や、使いすぎを気にしている学生もいると思います。

使いすぎが心配な学生は、JCBカードWや三井住友カード(NL)のように、指定した金額に近づくと通知が来るクレジットカードがおすすめ。リアルタイムでアプリやLINEに通知が来るため非常に便利です。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 1枚 | 149 | 52.1% |

| 2枚 | 71 | 24.83% |

| 3枚 | 36 | 12.59% |

| 4枚 | 22 | 7.69% |

| 5枚 | 5 | 1.75% |

| 6枚以上 | 3 | 1.05% |

クレジットカードを持っている枚数を聞いたところ、「1枚のみ」と回答した学生がダントツで多かったです。

何枚も発行するとポイントが分散したり、年会費が負担になる可能性があるため、そこまでクレジットカードを利用しない場合は1枚で十分でしょう。

反対にクレジットカードをたくさん活用しているなら、2枚目を検討してみるのもおすすめ。複数枚あれば用途に合わせて使い分けできるほか、利用可能な特典やサービスが増えるというメリットもあります。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| はい | 259 | 90.56% |

| いいえ | 27 | 9.44% |

卒業後もクレジットカードを使い続けたいと回答した学生が大多数でした。今メインで利用しているクレジットカードに満足している学生が多いことが分かります。

申し込みを検討しているクレジットカードを長く使いたいと考えている場合は、以下のポイントも確認してみましょう。

・卒業後も年会費無料である

・基本還元率が高い、もしくは対象のお店やサービスでポイントがアップする

・条件を満たせば、上位カードの招待が届くことがある

上記のポイントに当てはまっていれば、使い続けやすいクレジットカードを絞り込みやすいです。また、長く使うと信用度も高くなるので上位ランクのクレジットカードの招待が来る可能性もあがります。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| JCBカードW | 40 | 13.99% |

| 三井住友カード(NL) | 46 | 16.08% |

| イオンカード | 30 | 10.49% |

| エポスカード | 24 | 8.39% |

| 楽天カード | 54 | 18.88% |

| 三菱UFJカード | 27 | 9.44% |

| アメリカン・エキスプレス・カード | 36 | 12.59% |

| ANAカード | 27 | 9.44% |

| JALカード | 24 | 8.39% |

| dカード | 22 | 7.69% |

| PayPayカード | 46 | 16.08% |

| ダイナースクラブカード | 12 | 4.2% |

| JCBゴールド | 19 | 6.64% |

| 三井住友カード ゴールド(NL) | 27 | 9.44% |

| エポスゴールドカード | 17 | 5.94% |

| dカードGOLD | 17 | 5.94% |

| その他 | 14 | 4.9% |

いつか発行してみたいクレジットカードとして人気だったのは、楽天カード・PayPayカード・三井住友カード(NL)でした。

アメックスカードやゴールドカードなど、ステータスの高いクレジットカードも回答数が多いことが分かります。

中でも、三井住友カード ゴールド(NL)やエポスゴールドカードは、一般ランクの三井住友カード(NL)やエポスカードを使い続ければ、年会費無料で持てる可能性もあるので、ぜひ検討してみてください。

当サイトの「学生向けおすすめクレジットカードランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(還元率・ポイントの使いやすさ、特典・付帯サービスの充実度、発行スピードなど)に基づき、スコア化・ランキング化しています。

本記事の学生向けおすすめクレジットカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 項目 | 配点 | 内容 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 30点 | 通常還元率の高さに加えて、楽天・Amazon.co.jp・コンビニなど、学生がよく使う店舗での優遇があるかを評価。貯まったポイントの使い道が多様で、無駄なく活用しやすいかも重視。 |

| 特典・付帯サービスの充実度 | 25点 | 無料付帯のショッピング保険や旅行保険の有無、映画・飲食などの優待特典やキャンペーンの充実度を評価。学生でも実用性が高いサービスがあるかを重視。 |

| スマホ・電子マネー対応 | 20点 | Apple Pay/Google Pay、iD/QUICPay/Suica連携、Visaタッチ等の非接触決済対応を評価。スマホだけで支払い・管理が完結できる利便性に注目。 |

| 発行スピードと申し込みのしやすさ | 15点 | オンライン完結のしやすさ、即日〜1週間以内の発行可否、学生・主婦でも申込可能かなど、はじめてのクレカ取得におけるハードルの低さを重視。 |

| 年会費無料の“条件なし”度 | 10点 | 年会費が「無条件で完全無料」かどうかを評価。「年1回利用で無料」などの条件付きの場合は減点。 |

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード名 | 総合得点 (100点満点) | レーティング |

|---|---|---|

| 三井住友カード(NL) | 95点 | ★★★★★ |

| JCBカードW | 93点 | ★★★★★ |

| 楽天カード | 91点 | ★★★★★ |

| PayPayカード | 89点 | ★★★★☆ |

| Oliveフレキシブルペイ | 87点 | ★★★★☆ |

| ライフカード | 83点 | ★★★★☆ |

| エポスカード | 80点 | ★★★☆☆ |

本ランキングは「クレジットカードを探している学生」を想定して、年会費の負担やポイントの貯めやすさ・スマホ決済対応・申し込みやすさなどの観点から評価しています。

一部のカードには“学生専用”設計のものも含まれますが、原則として18歳以上の学生(大学生・専門学生など)であれば申込可能なクレジットカードが選定対象です。

カードによって、特典・還元内容・条件などが随時変動する場合があるため、ランキングもそれに伴い変動する可能性があります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 30/30 | コンビニ・マクドナルドなどで最大7%還元など、学生が日常で使いやすいポイント優遇が豊富。Vポイントの使い勝手も◎。 |

| 特典・付帯サービスの充実度 | 24/25 | Vポイント優待店・Visaのタッチ決済特典など、コスパの良い特典が多数。 |

| スマホ・電子マネー対応 | 20/20 | Apple Pay/Google Payに対応。Visaタッチも使えてキャッシュレス◎。 |

| 発行スピードと申し込みのしやすさ | 14/15 | オンライン完結・最短10秒の即時発行対応。学生も申し込みやすい設計。 |

| 年会費無料の“条件なし”度 | 7/10 | 本カードの年会費永年無料。ETCカードは条件付き(年1回利用で無料)だが、達成しやすい条件のため実質無料で使える。 |

高還元・タッチ決済・アプリ管理のしやすさなど、学生でもストレスなく使える要素が揃った万能カード。

コンビニ・マックなどで最大7%還元など、学生の日常利用に強いのが特徴。クレカデビューにも最適な「1枚目におすすめ」のカードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 29/30 | 常時1.0%還元+Amazon.co.jpやスターバックス等でのポイント優遇あり。ポイントも多用途で便利。※ |

| 特典・付帯サービスの充実度 | 22/25 | 優待店舗・ポイントアップサイト経由の特典が多く、ネットショッピングにも強い。 |

| スマホ・電子マネー対応 | 19/20 | Apple Pay/QUICPay対応。JCBタッチも利用可能。 |

| 発行スピードと申し込みのしやすさ | 13/15 | オンライン申し込み簡単。18歳〜39歳までが対象。 |

| 年会費無料の“条件なし”度 | 10/10 | 完全無料。条件なく永年無料で持てる。 |

高還元・安心のJCBブランド・条件なしの無料という三拍子揃った1枚。常時1.0%還元+Amazon.co.jp・スターバックス※優遇で高還元が受けられます。

39歳以下限定だが、完全年会費無料でコスパ◎。ネットショッピング派の学生にもおすすめです。

※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 28/30 | 楽天市場やコンビニなど学生がよく使う店舗でポイントが貯まりやすい。楽天ポイントは使い道も多く、無駄になりにくい。 |

| 特典・付帯サービスの充実度 | 22/25 | 無料でショッピング保険が付帯し、キャンペーンや優待も豊富。学生でも恩恵を受けやすい実用的な特典内容。 |

| スマホ・電子マネー対応 | 18/20 | Apple Pay・Google Pay・楽天ペイなど幅広く対応。スマホひとつで管理・支払いが完結できる利便性が高い。 |

| 発行スピードと申し込みのしやすさ | 13/15 | オンライン完結で手続きがスムーズ。学生やアルバイト収入でも申し込みやすく、最短5営業日程度で受け取れる。 |

| 年会費無料の“条件なし”度 | 10/10 | 年会費は完全無料で維持費不要。条件付き無料ではなく、学生でも安心して持ちやすいカード設計。 |

楽天カードは学生にも人気が高く、特に楽天経済圏を利用している人には圧倒的にお得な1枚です。通常還元率1%に加え、楽天市場利用で最大3倍以上となるほか、楽天ペイやコンビニなどでも効率的にポイントが貯まります。

スマホ決済や電子マネーにも強く、キャッシュレス生活に最適。完全無料で維持できる安心感もあり、学生が初めて持つクレジットカードとして非常にバランスが取れています。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 28/30 | 基本還元率1.0%。PayPay連携で街中でも使いやすく、ポイントも無駄なく使える。 |

| 特典・付帯サービスの充実度 | 20/25 | 特典は限定的だが、PayPayステップなどで恩恵を受けやすい。 |

| スマホ・電子マネー対応 | 18/20 | PayPayアプリから明細管理・通知などスマホ完結が可能。 |

| 発行スピードと申し込みのしやすさ | 14/15 | オンライン申込・最短即日審査OKでスピーディ。 |

| 年会費無料の“条件なし”度 | 9/10 | 無条件で年会費無料。完全無料カード。 |

PayPayと連携してスマホ決済&管理がシームレス。基本還元率1.0%で、日常生活でもポイントが貯まりやすいのが特徴です。

キャッシュレス慣れしている学生に最適で、PayPayを日常的に使うなら真っ先に選びたい1枚。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 26/30 | 三井住友系の還元設計でVポイントを貯められる。対象店舗では還元率が高め。 |

| 特典・付帯サービスの充実度 | 22/25 | 銀行・デビット・クレカ一体型での使い分けや口座連携など、独自特典が魅力。 |

| スマホ・電子マネー対応 | 19/20 | Visaのタッチ決済/Apple Payなど主要スマホ決済に対応。 |

| 発行スピードと申し込みのしやすさ | 12/15 | 口座と連携して開設する仕様なのでやや手間はあるが、学生も申し込み可能。 |

| 年会費無料の“条件なし”度 | 8/10 | 年会費無料で使えるが、発行方法によっては若干わかりづらさも。 |

銀行口座・デビット・クレカが一体化した次世代型カード。

Vポイント還元やタッチ決済も充実しており、慣れれば家計管理も便利で、上級者志向の学生におすすめ。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 25/30 | 入会後1年間はポイント1.5倍、誕生月は3倍と、特定のタイミングでの爆発力が魅力。さらに海外利用分の3%がキャッシュバックされる独自特典が非常に強力。 |

| 特典・付帯サービスの充実度 | 23/25 | 学生専用カードとして、最高2,000万円の海外旅行傷害保険が「自動付帯」する点は、卒業旅行などを控える学生にとって最高水準の評価。 |

| スマホ・電子マネー対応 | 15/20 | Apple PayやGoogle Pay、各種タッチ決済に標準対応。スマホ決済でも滞りなくポイントを貯められる。 |

| 発行スピードと申し込みのしやすさ | 10/15 | オンラインで完結する申し込みフロー。発行スピードは標準的だが、学生専用窓口があるなど、初めての申し込みでも安心感がある。 |

| 年会費無料の“条件なし”度 | 10/10 | 在学中は年会費が完全無料。卒業後もコストをかけずに維持できるプランもあり、学生にとってのリスクはゼロ。 |

「海外旅行に行く予定がある学生」にとって、これ以上にお得なカードはありません。最大の特徴は、海外でのショッピング利用分が3%キャッシュバックされる学生専用の特典です。

さらに、多くのカードが「利用付帯(旅行代金の支払いが条件)」に移行する中で、持っているだけで保険が適用される「自動付帯」を維持している点も驚異的。

誕生月のポイント3倍特典を賢く使えば、日常の買い物でも効率よくポイントが貯まる、実利に極めて強い一枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 25/30 | 基本還元率は0.5%と標準的だが、マルイでの優待や、貯まったポイントをエポスプリペイドカードに移してVisa加盟店で1ポイント単位で使える利便性が高い。 |

| 特典・付帯サービスの充実度 | 15/25 | 全国の飲食店、遊園地、カラオケなど10,000店舗以上の優待が最大の武器。学生がよく利用する施設での割引率が高く、日常生活の節約に直結する。 |

| スマホ・電子マネー対応 | 18/20 | Apple Pay、Google Payに加え、エポス独自のアプリが非常に使いやすく、利用明細の確認やポイント管理がスマホで完結する。 |

| 発行スピードと申し込みのしやすさ | 12/15 | WEB申し込み後、マルイ店頭(エポスカードセンター)で最短即日発行が可能。今すぐカードが欲しい学生にとって、このスピード感は圧倒的。 |

| 年会費無料の“条件なし”度 | 10/10 | 永年無料のため、全く使わない期間があっても一切のコストがかからない。将来的なゴールドカードへの無料招待も期待できるため、長く持つ価値が高い。 |

「遊びも節約も楽しみたい」というアクティブな学生にぴったりの一枚です。

マルイでの「マルコとマルオの7日間(10%OFF)」はもちろん、全国のカラオケや居酒屋、映画館などで受けられる優待が非常に充実しており、お出かけのたびに得を実感できます。

ナンバーレスデザインでセキュリティも高く、店頭での即日発行にも対応。将来的に利用実績を積めば、年会費無料のまま「エポスゴールドカード」への招待が届く可能性もあり、長く愛用できる信頼のカードです。

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査方法 | ファストアスクおよび フリージーを使用した独自調査 |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードおすすめに関するアンケート調査結果の詳細>>

最終更新:2025年11月4日

・財務省「本人確認書類とは、どのような書類ですか」(最終アクセス:2025年4月30日)

・政府広報オンライン「18歳から“大人”に!成年年齢引下げで変わること、変わらないこと」(最終アクセス:2025年1月10日)

・政府広報オンライン「消費者の安心・安全を守るクレジット契約の新ルール~改正割賦販売法~」(2014年3月18日)

・政府広報オンライン「新成人18歳、19歳の皆さん、ご用心!成人になると増える、こんな消費者トラブル 18歳から大人」(最終アクセス:2025年8月6日)

・一般社団法人日本クレジット協会「『大学生に対するクレジットカードに関するアンケート(令和元年度)』結果報告書」(最終アクセス:2025年9月19日)

・株式会社野村総合研究所「令和5年度 商取引・サービス環境の適正化に係る事業」(2024年1月19日)

・独立行政法人国民生活センター「【若者向け注意喚起シリーズ】18歳から大人に!クレジットカードの使い方を考えよう!」(令和4年2月10日)

・Mastercard®公式サイト「世界で最も多くの場所で使えるMastercard」(最終アクセス:2025年9月19日)

Q. 学生のクレジットカードの保有率はどのくらいですか?

一般社団法人 日本クレジット協会によれば、大学生のクレジットカード保有率は約6割であることが分かっています。 詳細に見ると、1年生が19.4%・2年生が59.1%・3年生が77.7%・4年生が62.3%という結果でした。 また、クレジットカードを保有している約8割の大学生が自分名義のものを持っていることが判明しました。

Q. クレジットカードの料金を払えないとどうなりますか?

3ヶ月以上払えない状態が続くと、信用情報機関によって記録され、いわゆるブラックの状態になります。 ブラックになった場合、使用しているクレジットカードが利用停止になったり、新規でクレジットカードやローンに申し込めなくなったりします。 そのほか、賃貸の契約にも影響することがあるでしょう。信用情報機関を審査の段階で照会する保証会社だと、審査に落とされる可能性があります。

Q. 学生がクレジットカードを申し込んだ場合、上限はどのくらいに設定されることが多いですか?

10万円〜30万円の間で設定されることが多いです。学生は社会人に比べると収入が少ないため、最低ラインの限度額となります。 また、限度額が30万円以下であれば簡易的な審査が適用されるのが一般的。収入がない学生でもクレジットカードを作ることができます。

Q. 収入がない学生でもクレジットカードを作ることはできますか?

収入がない場合でもクレジットカードの審査に通るケースはゼロではありません。 ただし、年齢等によっては保護者の同意が必要な場合があるため、クレジットカードの公式サイトより申し込み条件をよくご確認ください。

Q. 学生専用カードを持っている場合、学校を卒業するとどうなりますか?

一般的には、自動的に一般カードに切り替わります。 一般カードに切り替わることで、年会費などの条件が変わる場合があるため、切り替え前に確認しておくと安心です。

Q. 学生でもクレジットカードは作れますか?

18歳以上であれば学生でもクレジットカードを作ることができます。2022年の民法改正で成人年齢が引き下がったため、保護者の同意がなくても申し込み可能です。 ただし、高校生は申し込めないことがほとんどなので注意しましょう。

Q. 学生がクレジットカードを作る際の注意点は何ですか?

クレジットカードを使いすぎることがないよう、きちんと明細を確認するクセを付けましょう。 クレジットカードがあると手元に現金がなくても買い物ができるため、つい使いすぎてしまうことがあります。 仕送りやアルバイトで支払える金額を超えて使いすぎることがないよう、きちんと自己管理をして使用金額を把握しておくことが大切です。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.16

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.16

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.16

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.16

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

学生カード

ETCカード個人事業主法人カード必ず審査が通る無職でも作れるマイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード