更新日: 2026.02.02

個人事業主でも作れる法人カード。クレジットカードを事業用と個人用で分けることで、経理の効率化や資金管理の明確化を図ることができます。特にビジネスカードは、経費精算の簡略化やポイント還元によるコスト削減など多くのメリットがあります。事業用のクレジットカードは提出書類が多くて発行が面倒...と思うかもしれませんが、決算書や登記簿謄本がなくても申し込むことが可能です。 また、個人事業主にとって時間がかかる経費業務は会計ソフトとの連携によってスムーズに。利用限度額が高めに設定されているカードも多く、資金繰りの改善にも役に立ってくれるでしょう。個人事業主がクレジットカードを発行する際には、自身のビジネススタイルに合わせたカードを選ぶことが重要です。 しかし、法人カードは種類が多くどれが個人事業主でも発行できるクレジットカードなのかわかりにくいですよね。そこで本記事では、個人事業主におすすめのクレジットカードをランキング形式で紹介していきます。年会費やビジネス向けの特典などを比較しているのでぜひチェックしてみてください。

詳細を表示

76.7

キャンペーン

年会費永年無料で作りやすい! 登記簿謄本や決算書不要で申し込める。

メリット

デメリット

4.0

50代・男性(会社員)

さらに表示

77.0

キャンペーン

年会費永年無料でポイントは通常の2倍! 最短5分の即時発行で会計処理業務を大幅に効率化。

メリット

デメリット

76.7

キャンペーン

プライベートでも使える特典が豊富。 起業したばかりでも申し込める法人カード。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

73.3

キャンペーン

使い分けでビジネスを効率化。 楽天プレミアムカードの特典はそのまま利用可能。

メリット

デメリット

67.5

キャンペーン

会計ソフトと連携で業務効率アップ。 業界初のサイバーリスク保険付帯で安心。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

81.3

キャンペーン

条件クリアで翌年以降の年会費永年無料! 2枚持ちで管理しやすい法人ゴールドカード。

メリット

デメリット

80.8

キャンペーン

出張や会食もスムーズに準備できる! ビジネスシーンで活躍する特典が充実した1枚。

メリット

デメリット

3.0

30代・男性(会社員)

さらに表示

75.0

身分証明書があれば申し込み可能! 年会費無料でビジネス特典が利用できる。

メリット

デメリット

5.0

50代・男性(会社経営)

さらに表示

77.5

キャンペーン

カード独自の特典とブランドの優待が使える。 経費精算から会食の特典まで幅広いのが特徴です。

メリット

デメリット

4.0

60代・男性(会社員)

さらに表示

75.0

キャンペーン

年会費永年無料で維持コスト0! 初めて法人カードを作る方におすすめ。

メリット

デメリット

5.0

50代・男性(事務)

さらに表示

77.5

キャンペーン

初年度年会費無料で十分なサポート。 出張や接待がよりスムーズになる法人カード。

メリット

デメリット

77.2

キャンペーン

より余裕のある旅行や出張を実現。 最大限の優待を付帯した法人向けプラチナカード

メリット

デメリット

4.4

(5件)

84.5

キャンペーン

公私問わず使えるお得な特典が豊富。 初年度年会費無料で登記簿の提出も不要。

メリット

デメリット

4.0

40代・男性(総務)

さらに表示

71.7

無期限のポイントで経費削減。 営業や出張でのサポートが手厚い。

メリット

デメリット

78.0

経費や納税でポイントが貯まる。 ビジネスシーンで活用できる特典が充実。

メリット

デメリット

個人事業主におすすめなクレジットカードを多数紹介してきました。ここからは個人事業主向けクレジットカードの選び方や個人用クレジットカードと分けるメリットなどを解説していきます。

ココモーラでは個人事業主向けクレジットカードを集めて、徹底的に比較検証しました。

個人事業主向けクレジットカードの年会費を「永年無料」「条件付きで永年無料」などに分けて、検証を行いました。

平均的な限度額のものから、ゴールドやプラチナなどの高額な上限のものまでを分けて、個人事業主向けクレジットカードの比較を行いました。

還元率が0.5%の平均的なものから、1.0%以上の高還元率のものまでを分けて、個人事業主向けクレジットカードの検証を行いました。

旅行や出張に関する優待があるものや、グルメに関する優待があるものまでを分け、個人事業主向けクレジットカードの評価を行いました。

-すべての検証はココモーラ編集部で行っています-

個人事業主向けクレジットカードを選ぶときは、以下のポイントに注目してみましょう。

個人事業主向けのクレジットカードを選ぶ際は、年会費を確認するのがおすすめです。

なるべく維持費を抑えたい個人事業主は、年会費無料のクレジットカードが最適。サービスや特典もシンプルであることが多いですが、十分使いやすいです。

反対に、ビジネス向け特典を活用したい個人事業主や、高額の旅行傷害保険を希望する個人事業主は、年会費有料のクレジットカードがぴったりでしょう。

無料で空港ラウンジ利用や会計ソフトの優待、コワーキングスペースの割引など、様々な特典が利用可能です。さらに、最高1億円補償の海外旅行傷害保険が付帯しているクレジットカードもあり、出張の際も安心できます。

個人事業主やフリーランスでも法人クレジットカードを作ることができます。個人の発行するクレジットカード同様、一般のカードからブラックカードのランクがあります。一般のカードやゴールドカードでは、初年度の年会費が無料や一定の条件を満たせば年会費が無料になるものもあります。

出張や商用施設の利用が多い場合では、年会費がかかっても割引などの特典が利用できるものや、旅行保険が付帯されているものもあり、業務内容と照らし合わせてカードを選ぶことが大切です。

経費をクレジットカードでたくさん払う予定の個人事業主は、限度額もチェックしておくのがおすすめです。

例えばJCBの公式サイトによると、個人事業主が経費にできるものには賃借料、広告宣伝費や水道光熱費など多岐にわたるため、クレジットカードの限度額は重要なポイントだと言えるでしょう。

設定される限度額の上限は、クレジットカードによって様々。ゴールドやプラチナなど、ランクが上位のほうが高額な上限を設定してもらえることが多いです。

モーラ博士

備品代や交通費などで経費が嵩みやすい人は、ゴールドカードやプラチナカードの中から選ぶと安心じゃぞ!

同じビジネスカードでも、ある程度人数がいる法人企業に向いているものと、個人事業主でも使いやすいものがあります。たとえばETCカードを枚数無制限で発行できる特典は、個人事業主だと使わないですよね。

個人事業主に役立つビジネス特典としては、利用履歴の即時反映や経費業務を減らせるツールがあります。出張が多い方であれば、宿泊に関するサービスがあるビジネスカードがおすすめです。

万が一、ビジネスカードに利用したい特典がない場合は、法人向けの委託サービスを利用するのもおすすめです。

タスカルは1時間あたり税込2,750円〜と手頃な価格帯で、一人社長や中小企業向けのサービスを展開。対応できる業務は幅広く、事務作業から人事・総務、経理、Web制作やSNS運用業務まで得意としています。

参考:請求代行サービスおすすめ6選!中小企業・個人事業主向けに厳選|タスカル

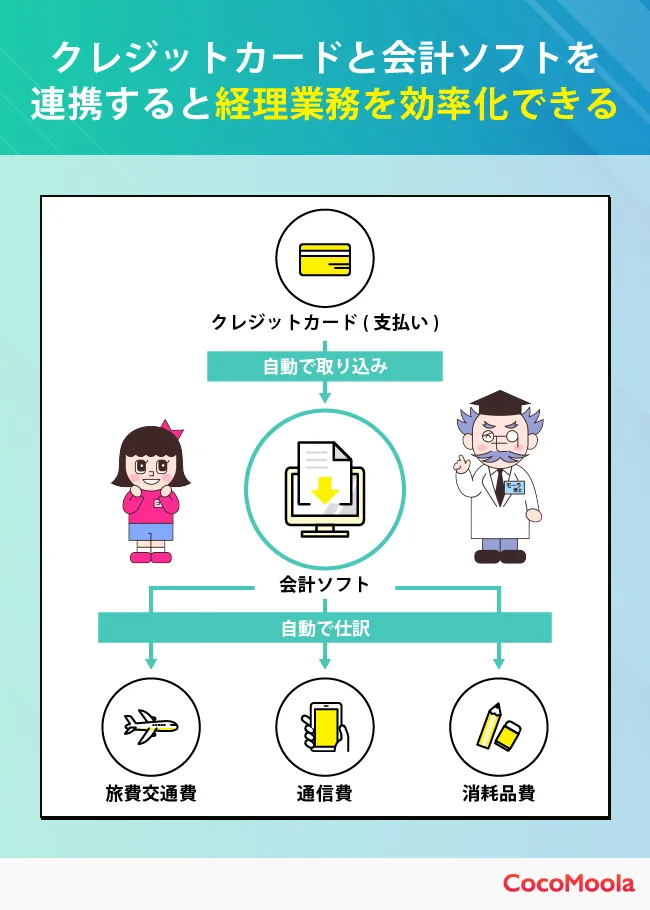

個人事業主向けのクレジットカードは、マネーフォワード・弥生会計・freeeなどの会計ソフトと連携できます。ただし、特定の会計ソフトだけしか使えないクレジットカードもあるので注意しましょう。

また、利用明細の見やすさ・使い勝手も注目したいポイント。特に、決済すると明細にリアルタイムで反映されるクレジットカードなら、経費精算の処理が早くなるので便利です。

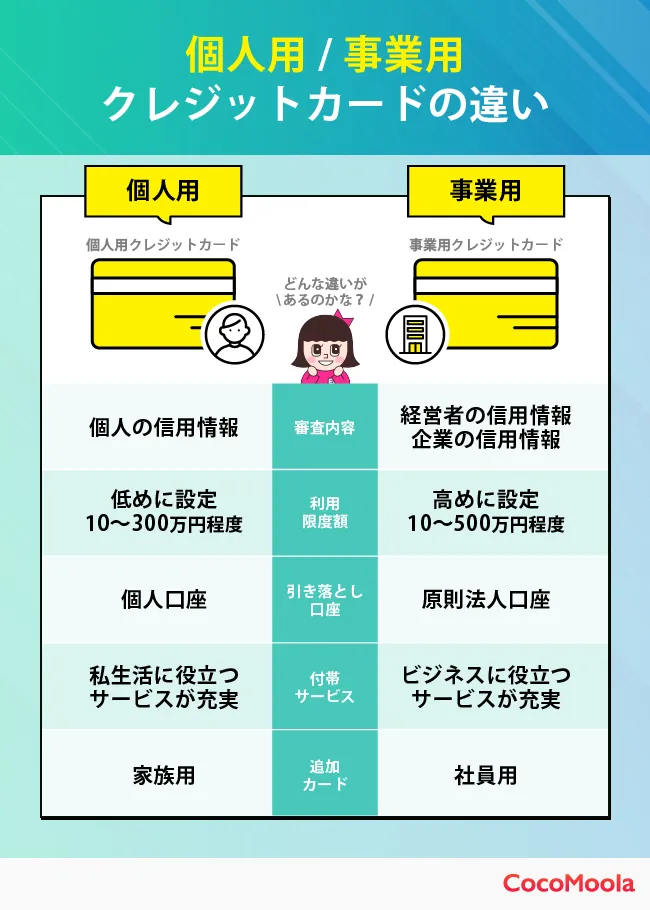

そもそも、ビジネスカードとは法人や個人事業主を対象としたクレジットカードです。

ビジネス関連の場面で使うことを想定されたクレジットカードなので、付帯サービスがビジネス向けのものであり、利用限度額も高めに設定されています。

個人用クレジットカードとビジネスカードの違いを、以下にまとめました。

| 個人用クレジットカード | ビジネスカード | |

|---|---|---|

| 利用限度額 | 低め 10万円〜1,000万円ほど | 高め 500万円〜1億円ほど |

| 引落口座 | 個人口座 | 法人口座 |

| 必要書類 | 運転免許証 マイナンバーカードなど | 登記簿謄本 印鑑証明書 代表者の運転免許証など |

| 審査 | 個人の信用 | 企業の信用 代表者の信用 |

| 付帯サービス | 個人向け | ビジネス向け |

まず、個人用クレジットカードは限度額が低めです。一般ランクだと最高でも100万円であることがほとんど。対してビジネスカードは、一般ランクでも限度額が500万円になることもあるため、資金繰りに余裕を作りやすいでしょう。

そのほか、ビジネスカードを申し込む際に登録できる口座は法人口座のみ。個人事業主の方は、法人口座のほかに屋号付き口座を登録することができます。また、必要書類も本人確認書類に加えて、確定申告書を求められることが多いです。

付帯サービスにも大きな違いがあります。個人向けのクレジットカードには、プライベートや日常で使える特典が付いているのが一般的。一方、ビジネスカードには事業やビジネスシーンで役立つ特典が付いています。

個人用のクレジットカードでは利用限度額が低めに設定されていることも多く、事業目的で使う場合には制限がかかる場合もありますが、ビジネスカードは利用限度額が高めに設定されていることで、多額の決済がある場合でも安心して使えます。

発行には登記簿謄本や印鑑証明書など、書類が多くなるカードもありますが、個人事業主やフリーランスでも発行しやすいカードもありますので、事業形態などに合わせたカードが作れるでしょう。特に起業したばかりでは信用度も低く、カード発行の敷居が高いと思われる人もいるかもしれませんが、発行しやすいカード会社を選んでみましょう。

個人用と事業用を作ることで引き落とし口座が別になりお金の流れを把握しやすくなるので、クレジットカードを分けるのがおすすめです。

個人用と事業用のクレジットカードを分けないと、どちらの用途で使用したのかわからず、経費の管理が難しくなります。

事業用のクレジットカードはビジネス向けの特典やサービスが充実しており、業務効率化にもぴったりです。

例えば、仕事で使えるコワーキングスペースの優待サービスや、出張時の病気やケガに備えられる国内外の旅行損害保険などがあります。

税務のリスクを軽減してビジネスに集中するためにも、個人用と事業用でクレジットカードを分けて利用しましょう。

モーラ博士

インボイス制度により事業経費の証明が求められる場面が増えておるぞ。事業用のクレジットカードで明細を管理すると便利じゃ。

個人事業主やフリーランスの人であれば、個人用で決済している人も少なくないかもしれませんが、事業用のクレジットカードと分けることで、お金の管理がしやすくなることが考えられます。ビジネスカードの中には、会計ソフトと連携することによって仕分けも自動で出来るサービスもあり、会計も楽になることが考えられます。

また、事業用カードでは、個人用にないビジネスに役立つ特典が付帯されていることもあり、ビジネスとプライベートのどちらのメリットも受けられるでしょう。

参考:中岡孝剛・藤原賢哉・鞆大輔 「我が国事業者におけるキャッシュレス決済サービスの利用実態:導入が経営成果に与える影響の調査」

参考:フリーランスエンジニアになるには?失敗しない準備と独立方法を解説|リバティーワークス

参考:【必見】フリーランスになるメリット/デメリットとは?向いている人/向いていない人の特徴も|株式会社Epace

個人事業主がクレジットカードを作るメリットはたくさんあります。

個人事業主向けクレジットカードを発行すれば、経理業務を効率化することができます。

クレジットカードは「freee」や「弥生会計」などのクラウド型会計ソフトと連携させることが可能。自動で利用明細を帳簿に反映してくれるので、経理作業の手間を省けます。

また、領収書を一枚ずつ手入力する必要もなくなるため、漏れを防げる点もメリットです。

freee(フリー)は、個人事業主や法人向けに使われているクラウド会計ソフトのひとつです。

銀行口座やクレジットカードの明細を取り込み、取引内容をもとに仕訳入力をサポートしてくれるため、日々の記帳作業を効率化しやすいのが特徴です。確定申告に向けた帳簿作成やデータ管理をまとめて進めたい方にも向いています。

弥生会計は、長く利用されている会計ソフトのひとつで、個人事業主向けには「やよいの青色申告 オンライン」などのサービスがあります。

取引入力や帳簿作成の基本機能がそろっており、日々の経理作業から確定申告の準備までを進めやすい点が特徴です。

会計ソフトを使い慣れていない方でも、ガイドに沿って作業を進められる設計になっています。

ITの進歩によって、銀行口座やクレジットカードなどの情報を共有できる会計ソフトが増えてきています。会計ソフトと連携することで、商品仕入れや支払いなども自動で記帳でき、仕分けもほぼ自動で行うようになってきています。経費などの支払いにクレジットカードを利用することで、業務の効率化ができるといえます。

法人のクレジットカードもランクによっては年会費が高額になりますが、一般のカードやゴールドカードでも条件を満たせば年会費が無料になるカードもあるので、事業規模に応じてクレジットカードを選ぶことが大切ですね。

参考:個人事業主におすすめ会計ソフト|クラウド業務管理ソフト「スプレッドオフィス」

参考:予定調整AIサービス「スケコン」

個人事業主にとって、クレジットカードを持つことで資金繰りがラクになるのは大きなメリットです。

クレジットカードの支払いは通常1〜2か月後の引き落としになるため、急な出費が必要になっても手元の現金をすぐには減らさずに済みます。

また、個人事業主向けクレジットカードは一般的なクレジットカードに比べて利用限度額が高めに設定されているものが多いため、大きな支払いがあるときも安心です。

さらに、分割払いやリボ払いなどを上手く活用することでより柔軟にキャッシュフローを管理できるため、計画的な資金運用が可能です。

モーラ博士

運転資金を少しでも楽にしたい人にとって、個人事業主向けクレジットカードが心強い味方になるじゃろう。

参考:個人事業主向けファクタリングランキング人気12選【審査が甘い・緩いのはどこ?】|買取大学

参考:みんなのファクタリング

高還元率の法人向けクレジットカードを選べば、決済するたびにポイントが貯まって経費削減につながります。例えば、還元率1.0%のクレジットカードで毎月10万円分支払うと、月1,000ポイント・年間12,000ポイント貯まる計算です。

還元率の平均は0.5%なので、1.0以上あれば高還元率と言えます。また、普段からよく利用するお店やサービスでも還元率がアップする個人事業主向けクレジットカードも、効率よくポイントを集められるでしょう。

例えば、三井住友カード ビジネスオーナーズは、対象の三井住友カードと2枚持ちすると還元率が最大1.5%になります。プライベート用とビジネス用で使い分けたい人にぴったりです。

モーラ博士

中にはポイントが貯まらない個人事業主向けクレジットカードも。申し込み前にしっかり確認するのがおすすめじゃ!

ポイント還元率はあまり期待してないという人もいるかもしれませんが、高還元率のクレジットカードもあり、ポイント還元を意識してカードを持つことが大切になります。法人カードのポイント還元は個人で利用することが出来るので、法人で決算して個人でお得に利用できます。

一般的には0.5%程度の還元率のカードが多い中で、1%や1.5%と高い還元率もあり、事業用決済で高額の利用があるケースだとポイントも多くお得になります。

個人事業主を対象としたクレジットカードの中には、ビジネスに役立つ特典が付帯するものも珍しくありません。

たとえば、事業向けECサイトの割引、出張時に使える空港ラウンジサービスの提供など、ビジネスを後押しする特典が受けられます。

クレジットカードは単なる決済手段にとどまらず、仕入れや出張も包括的にサポートしてくれる心強い存在となるでしょう。

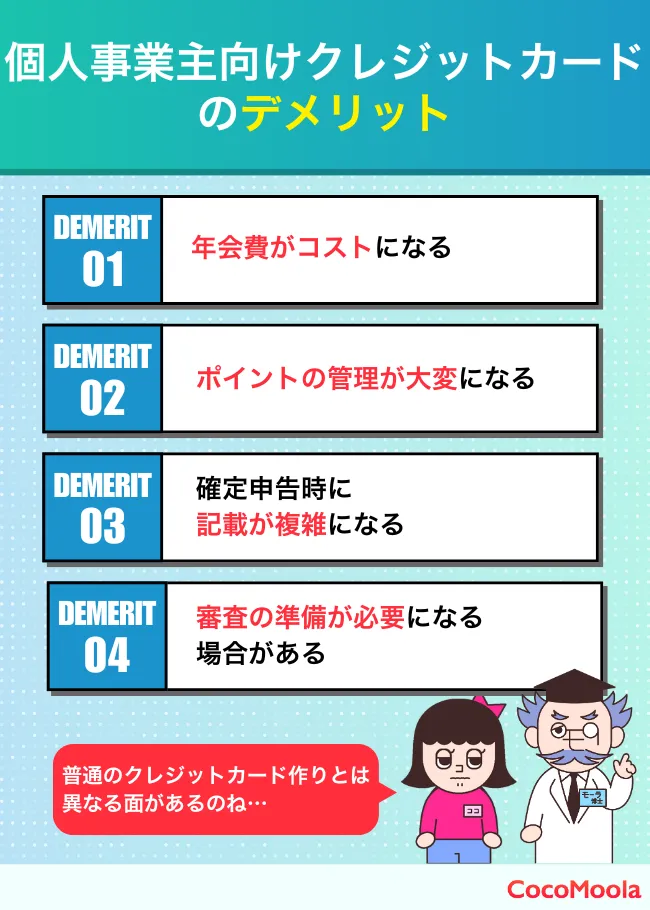

個人事業主がクレジットカードを作るデメリットは、以下の3つです。

個人事業主がクレジットカードを作る場合、経理業務を効率化できるなどのメリットがある一方で、年会費がかかる点には注意が必要です。

とくに個人事業主になったばかりで収入が安定しない方は、クレジットカードの年会費が負担に感じることがあるでしょう。

ビジネス向けクレジットカードは、個人用カードよりも特典やサービスが充実しているため、数千円から数万円の年会費が設定されていることが多いです。

カードを作る際は事業規模やクレジットカードの利用頻度に応じて、年会費以上のメリットが得られるか慎重に検討しましょう。

事業用とプライベート用で分けてクレジットカードを利用する場合は、ポイントの管理・運用にも要注意です。

同一のカード会社が発行するクレジットカード同士ならポイントをまとめて管理できる場合もありますが、多くの場合はそれぞれのクレジットカードでポイントを貯めることになり、ポイントが分散してしまいます。

ポイントが分散すると、有効期限を忘れてポイントを失効させてしまったり、交換に必要な下限ポイント数を満たすことができなかったりといった不利益を被るかもしれません。

モーラ博士

ポイントを有効に活用したいなら、個人用とビジネス用カードでポイントを合算できるかを軸にカード選びをするのじゃ!

個人事業主がカードを作ると、確定申告時に収支の記載が複雑になりがちです。

とくに複数枚のカードを作成したり、プライベートな支出と事業経費を混ぜると、確定申告書の作成が煩雑になる可能性があります。

モーラ博士

正確に収支の仕分けを行わないと、税務上のトラブルにつながることもあるぞ。

プライベートとビジネスのカードを使い分ける手間や、記帳や領収書の管理が発生する手間が増え、経理作業の負担が増えることも考えられます。

参考:副業で確定申告しない人が多いけど結局どうなるの?バレる理由と罰則|ソロ活@自由人BLOG

参考:【知って得する】クレジットカード払いでも領収書は発行できる!?|みんなの貸会議室

個人事業主がクレジットカードを作成する際、確定申告書や事業計画書などの提出を求められることがあり、場合によっては書類の準備が必要です。

とくに、新規事業の場合や収入が不安定な場合は審査が厳しい傾向にあり、カード発行までに時間がかかることがあります。

個人事業主向けクレジットカードの場合は、審査基準が厳しく設定されている場合が多いため、提出書類の数も増えがちです。

少しでも早くビジネスカードを手に入れたい方は、事前に必要な書類を整え、スムーズにカードを受け取れるようにしましょう。

個人事業主は業務・経費精算・確定申告など多岐にわたる作業を1人で行うため、労働にかかわる時間が増えてしまいます。集客アップの1つでもあるホームページやSNSなどを外部に委託するなど、工夫が必要です。

ホームページ作成|大阪のオフィスSASAJIMA

参考:岐阜のホームページ制作会社|sober design

参考:【中小企業専門】Web広告運用代行のFFC

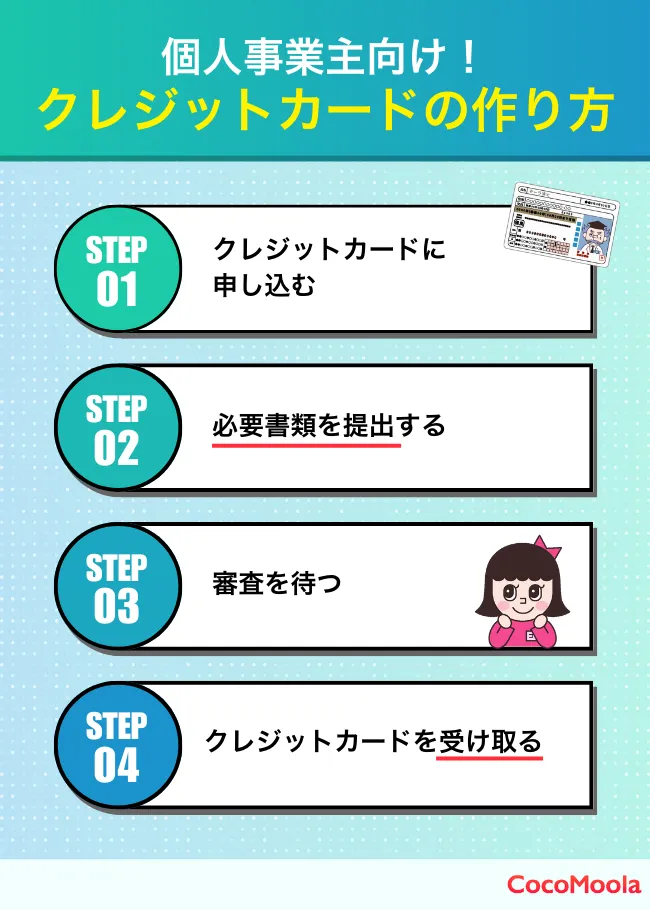

ここからは、個人事業主向けにクレジットカードの作り方を紹介していきます。

まずは、クレジットカードの公式サイトへ行って、申し込みボタンを押しましょう。

申し込みフォームのページに遷移するので、個人情報・収入・口座情報といった必要事項を入力してください。

入力する情報は間違えないように注意しましょう。審査にかかる時間が伸びたり、最悪発行できなくなったりするためです。

ココちゃん

提出前に繰り返しチェックしよう!

必要事項を入力できたら、必要書類を提出してください。

主に提出を求められるのは、本人確認書類と呼ばれるものです。本人確認書類として使用できる書類を以下にまとめました。

上記のいずれか1種類、もしくは2種類を求められることが多いです。予め用意しておきましょう。

また、本人確認書類の他にも、確定申告書や収支内訳書などの収入証明書を提出しなければならない場合があります。そちらも探しておくとスムーズに進められるでしょう。

必要書類を提出できたら審査に入ります。個人事業主がクレジットカードを申し込んだ場合、早くて数日、遅くて1週間〜2週間ほど審査を要することが多いです。

個人事業主のクレジットカードの審査は個人向けとは異なり、フリーランスとしての収入や業績をもとに返済能力があるかがチェックされるため。それに加えて本人確認や信用情報の照会も実施されます。

モーラ博士

早めにクレジットカードを使い始めたい個人事業主は、余裕を持って申し込もう。

審査に通ったら、クレジットカードが発行されます。

クレジットカードは簡易書留で届くので、時間を調整して受け取ってください。本人以外の家族や友人は受け取れないので注意しましょう。

また、受け取る際には顔写真付きの本人確認書類を提示する必要があります。免許証やマイナンバーカードなどを近くに出しておくと良いでしょう。

クレジットカードを受け取ったら、freee会計や弥生会計などの会計ソフトと連携させておくと、経理業務がスムーズになります。

会計ソフトにログインして連携の操作を行っていきます。基本的には案内に沿って手順を踏んでいくだけなので、非常に簡単です。

個人事業主になりたいと考えている方は、開業前にクレジットカードを作っておくのがおすすめです。その理由を、以下で紹介します。

開業直後は、収入が不安定になりやすいです。クレジットカードの審査では継続的かつ安定した収入があるかが重視されるため、個人事業主の方は審査で不利になる傾向があります。

開業前に会社員などをしている場合、その期間は支払い能力が安定しているとみなされることが多いです。審査に通りやすいという点で、クレジットカードを作るタイミングとして適しているといえます。

開業した時点でクレジットカードを持っていれば、開業初期の仕入れや備品購入などの支払いもクレジットカードにまとめることができます。

利用額の請求が来るのは月末なので、高額な支払いで一時的にお金が足りないという場合にも支払いを済ませられます。

いつ何にいくら使ったかを簡単に把握できるようになるので、不要な支出を防ぐためにも、開業前からクレジットカードを持っておくのはおすすめです。

普段から法人用のクレジットカードを使っていらっしゃる監修者の辻本さんにインタビューを実施しました。

ビジネス用のクレジットカードを発行しようか迷っている個人事業主の方は、ぜひ参考にしてください。

商品の仕入れなどで高額な支出が予想される場合、限度額の高い個人事業主向けクレジットカードを選ぶことが重要です。

限度額が不足すると支払いに支障をきたし、ビジネスチャンスを逃す原因にもなるからです。

個人事業主向けクレジットカードの中には限度額が100万円以上のカードも存在しているため、事前に限度額を確認しておき、なるべく100万円以上の限度額になるものを選びましょう。

個人事業主向けクレジットカードと会計ソフトを連携させることで、大幅な経費処理の効率化が期待できます。

具体的には、カードでの支出が自動的に会計ソフトに記録され、手動での入力ミスや記録漏れを防ぐことが可能です。

その後は処理されたデータをもとに、経理担当者が勘定科目に誤りがないかなどを確認するだけでよいため、労働時間の削減にも寄与できます。

個人事業主向けクレジットカードには、さまざまな特典やサービスが提供されています。

例えば、法人カード同様、空港ラウンジの無料利用や海外旅行保険の付帯、加えて規定回数まで無料で税理士や弁護士などに相談できるサービスもあります。

その他にもETCカードの発行を無料で実施している個人事業主向けクレジットカードもあるため、自身にとって必要なサービスを受けられるものを選択することが大事です。

実際に個人事業主向けクレジットカードを利用されている方にインタビューを実施しました。

個人事業主向けクレジットカードの使用感やビジネス特典などを詳しく教えていただけたので、ぜひ参考にしてください!

| トシトシtoshiさん 20代・男性・会社員 使っているクレジットカード:三井住友カード ビジネスオーナーズゴールド |

今回紹介した個人事業主向けクレジットカードについて、ココモーラの監修者お二人にコメントをいただきました。個人事業主向けクレジットカード選びの参考に、ぜひ最後までご覧ください。

法人カードでは珍しい年会費が永年無料のカードです。利用可能枠が最大500万円と高めに設定されているのも嬉しいポイント。幅広い層の個人事業主におすすめできるクレジットカードです。

年会費はやや高額なものの、マーケティングや経理、HRなどビジネスに役立つ特典が豊富にあります。他にも、空港ラウンジや手荷物宅配サービスなどもあり、日々の出張を快適にしてくれるでしょう。

年会費は1,375円(税込)と比較的安価な法人カードです。

弥生やfreeeなどの会計ソフトと明細を簡単に提携できるため、会計作業の効率化を図りたい方にふさわしいでしょう。

追加カードやETCカードまでも永年無料で発行できるお得な個人事業主向けクレジットカードです。各種ビジネス向けWebサービスのご利用で、ポイント還元率が4倍にアップ。貯まったポイントは期限を気にせず好きなタイミングで使うことができます。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 36人 |

| 職業比率 |

会社員(正社員):0人(0%) 会社員(契約・派遣社員):0人(0%) 経営者・役員:0人(0%) 公務員(教職員を除く):0人(0%) 自営業:26人(24.07%) 自由業:10人(9.26%) 医師・医療関係者:0人(0%) 専業主婦:0人(0%) 学生:0人(0%) パート・アルバイト:0人(0%) 無職:0人(0%) その他:0人(0%) |

| 調査期間 | 2024年3月 |

| 調査地域 | 日本 |

個人事業主向けクレジットカードに関するアンケート調査結果の元データ(PDF)>>

個人事業主向けクレジットカードに関するアンケート調査結果の詳細>>

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 三井住友カード ビジネスオーナーズ | 12 | 21.05% |

| アメックス・ビジネス・ ゴールド・カード | 2 | 3.51% |

| セゾンプラチナ・ビジネス・ アメックス・カード | 7 | 12.28% |

| JCB法人カード | 12 | 21.05% |

| JCBカードBiz | 1 | 1.75% |

| アメックス・ビジネス・ グリーン・カード | 5 | 8.77% |

| セゾンコバルト・ビジネス・ アメックス・カード | 2 | 3.51% |

| ダイナースクラブ ビジネスカード | 1 | 1.75% |

| UPSIDERカード | 1 | 1.75% |

| マネーフォワード ビジネスカード | 0 | 0% |

| オリコカード | 1 | 1.75% |

| セゾンプラチナ・ビジネス・ プロ・アメックス・カード | 2 | 3.51% |

| NTTファイナンス Bizカード | 1 | 1.75% |

| 楽天ビジネスカード | 4 | 7.02% |

| freeeカード | 3 | 5.26% |

| Airカード | 0 | 0% |

| その他 | 3 | 5.26% |

個人事業主に最も人気の個人事業主向けクレジットカードは「三井住友カード ビジネスオーナーズ」でした。

三井住友カード ビジネスオーナーズは年会費が永年無料なため、気軽に発行しやすいところが人気の理由でしょう。

また、対象の三井住友カードと2枚持ちすると還元率がアップするところも魅力。すでに三井住友カードを持っている人は、プライベートな支払いと経費を分けられるようになります。

次いでJCB法人カードも人気でした。ETCカードを年会費無料で発行できるため、車利用が多い個人事業主におすすめです。

モーラ博士

企業の役員や経営者にアンケートを取ったところ、JCB法人カードが最も人気じゃったぞ。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 年会費 | 14 | 38.89% |

| ポイント還元率 | 7 | 19.44% |

| 発行スピード | 1 | 2.78% |

| 会計ソフトと連携できるか | 3 | 8.33% |

| 利用限度額 | 2 | 5.56% |

| ステータス | 4 | 11.11% |

| ビジネス向けの特典やサービス | 5 | 13.89% |

| 社員用カードの発行枚数や年会費 | 0 | 0% |

| ETCカードの発行枚数や年会費 | 0 | 0% |

| その他 | 0 | 0% |

個人事業主向けクレジットカードを選ぶ時、年会費に注目すると回答した人が最も多かったです。

年会費は経費として計上することもできますが、なるべくコストをかけたくないなら、年会費が永年無料の個人事業主向けクレジットカードを選びましょう。

永年無料であれば、もし使わなくなったとしても維持費がかかりません。念の為にクレジットカードを発行しておきたい個人事業主にもおすすめです。

年会費が永年無料のビジネスカードはあまり多くないですが、三井住友カード ビジネスオーナーズやセゾンコバルト・ビジネス・アメックスなどがあります。

参考:個人事業主の経費はどこまで落とせる?経費の種類と申告方法|フリーランスエンジニアの求人、案件サイト - Relance

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 経費業務の効率化 | 10 | 27.78% |

| キャッシュレスの促進 | 10 | 27.78% |

| ポイントによる経費削減 | 2 | 5.56% |

| ビジネス向けサービスの活用 | 6 | 16.67% |

| 支払いの一本化 | 3 | 8.33% |

| ビジネスとプライベートの 支払いの区別 | 4 | 11.11% |

| 社員の経費の一括管理 | 1 | 2.78% |

| その他 | 0 | 0% |

クレジットカードを発行しようと思った理由として「キャッシュレスの促進」と「経費業務の効率化」に最も票が集まりました。

日本全体でキャッシュレス化の波が来ており、クレジットカードでしか支払いできないお店やサービスも増えてきています。それを受けてクレジットカードを発行しようと考える個人事業主が多いのかもしれません。

また、ビジネスカードには事業に役立つサービスがたくさん付帯しています。中でも、会計ソフトとの連携サービスがかなり便利です。

個人事業主の場合、1人もしくは少人数で経理業務をしている方も多いと思いますが、会計ソフトと連携すれば業務の効率化を図れます。

クレジットカードで支払ったものが自動的に精算されていくので、確定申告にも役立てることが可能です。

参考:フリーランスの税金は高すぎる?節税についても解説します | テクフリ

参考:ハンドメイド作家の確定申告|日本デザインプランナー協会【JDP】

参考:フリーランスに関する税金6種類を解説!お金に関する知識も紹介|TECH BIZ

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 消耗品・備品 | 21 | 58.33% |

| 接待・交際費 | 14 | 38.89% |

| 交通費 | 13 | 36.11% |

| ガソリン代 | 18 | 50.0% |

| 水道や光熱費といった固定費 | 13 | 36.11% |

| 宿泊費 | 11 | 30.56% |

| 福利厚生費 | 9 | 25.0% |

| 広告宣伝費 | 8 | 22.22% |

| 税金 | 6 | 16.67% |

| 通信費 | 8 | 22.22% |

| その他 | 2 | 5.56% |

個人事業主にクレジットカードで支払っているものを聞いたところ、消耗品や備品を回答している方が最も多かったです。

それ以外にも、ガソリン代・交際費・交通費などにも回答が集まっていたため、かなり幅広い用途でクレジットカードが使われていると考えられます。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 会計ソフトと連携できる サービス | 14 | 38.89% |

| 飛行機や新幹線の 予約サービス | 10 | 27.78% |

| 空港~自宅の手荷物 宅配サービス | 10 | 27.78% |

| レストラン優待 | 6 | 16.67% |

| ホテル優待 | 4 | 11.11% |

| ゴルフ優待 | 4 | 11.11% |

| 空港ラウンジサービス | 9 | 25.0% |

| 福利厚生サービス | 1 | 2.78% |

| ショッピング保険 | 6 | 16.67% |

| 海外旅行保険 | 8 | 22.22% |

| 国内旅行保険 | 11 | 30.56% |

| 社員用カード | 2 | 5.56% |

| シェアオフィス・ コワーキングスペース優待 | 0 | 0% |

| その他 | 3 | 8.33% |

約40%の個人事業主が、会計ソフトと連携できるサービスと回答しました。

個人事業主の方の中には、経理業務や確定申告なども全て1人で行なっている方もいるのでは?そんな方はクレジットカードを会計ソフトと連携すれば、業務の効率化を図れるでしょう。

その他、空港ラウンジサービスや旅行保険にも票が集まっていたため、出張の際にそういった特典を利用している方が多いのだと考えられます。

当サイトの「個人事業主向けクレジットカードランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(年会費・維持コスト・経理効率化や会計ソフト連携の充実など)に基づき、スコア化・ランキング化しています。

当サイトの個人事業主向けクレジットカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 評価項目 | 配点 | 評価内容 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 30点 | 会計ソフト(freee, 弥生など)との連携の有無と深度、利用明細の自動反映など、経費処理の手間を削減できるかを評価。 |

| 年会費・維持コストのバランス | 25点 | 年会費の安さ、追加カードのコスト、特典内容との費用対効果のバランスを評価。 |

| ポイント還元・マイル等のメリット性 | 20点 | 通常還元率、優待店での還元率、マイル移行の柔軟性など、事業経費で得られるリターンを評価。 |

| ビジネス向け特典・付帯サービス | 15点 | 出張サポート、旅行保険、コワーキングスペース優待、コンシェルジュなど、事業に役立つ特典の充実度を評価。 |

| 利用限度額・資金繰りの安定性 | 10点 | 利用限度額の上限設定の高さ、柔軟性(一律の制限なしなど)、資金繰りへの貢献度を評価。 |

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| クレジットカード名 | 総合評価(100点満点) | レーティング |

|---|---|---|

| 三井住友カード ビジネスオーナーズ | 95点 |

★★★★★ |

| JCB Biz ONE 一般 | 92点 |

★★★★★ |

| アメリカン・エキスプレス・ビジネス・グリーン・カード | 88点 |

★★★★☆ |

| 楽天ビジネスカード | 87点 |

★★★★☆ |

| JCB法人カード | 84点 |

★★★★☆ |

| 三井住友カード ビジネスオーナーズゴールド | 82点 |

★★★★☆ |

| アメリカン・エキスプレス・ビジネス・ゴールド・カード | 80点 |

★★★★☆ |

| ライフカード ビジネスライトプラス | 77点 |

★★★☆☆ |

| ダイナースクラブ ビジネスカード | 75点 |

★★★☆☆ |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス®︎・カード | 73点 |

★★★☆☆ |

| JCBゴールド法人カード | 70点 |

★★★☆☆ |

| JCBプラチナ法人カード | 68点 |

★★★☆☆ |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®︎・カード | 66点 |

★★★☆☆ |

| UC法人カード | 63点 |

★★★☆☆ |

| 法人決済用ラグジュアリーカード Mastercard Titanium Card | 61点 |

★★★☆☆ |

本ランキングは、個人事業主が経費精算を効率化し、ビジネス上のコスト削減と信頼性向上を図るための最適なカードを選定・評価したものです。

なお、本ランキングはあくまで一般的な評価基準に基づいたものであり、利用目的や事業規模によって最適なカードは異なります。

また、カードの特典やサービス内容は変更される可能性があるため、最新情報は必ず各カードの公式サイトにてご確認ください。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 28/30 | 主要な会計ソフトとのデータ連携がスムーズで、明細の自動取り込みにより経理処理の手間を大幅に削減できる。 |

| 年会費・維持コストのバランス | 25/25 | 年会費は永年無料。追加カードも無料で発行でき、コストを最小限に抑えたい個人事業主にとって最高の選択肢。 |

| ポイント還元・マイル等のメリット性 | 19/20 | 特定の個人カードと併用することで、高速道路や航空券などのビジネス利用分が最大1.5%還元になる仕組みが非常に強力。 |

| ビジネス向け特典・付帯サービス | 13/15 | 海外旅行傷害保険:最高2,000万円(利用付帯)。福利厚生サービスなど、小規模事業者に役立つ優待が充実している。 |

| 利用限度額・資金繰りの安定性 | 10/10 | 柔軟な利用枠の設定が可能。ナンバーレスデザインでセキュリティも高く、安心して高額な事業決済に利用できる。 |

個人事業主が「最初に持つべき一枚」として完成度が極めて高いカードです。年会費が永年無料でありながら、ビジネスとプライベートの支払いを明確に分離でき、会計ソフトとの連携で確定申告の準備も効率化できます。

最大1.5%のポイント還元は事業経費の支払額が多いほど大きなメリットとなり、登記簿謄本不要でWEB完結する申し込みフローも、多忙な事業主から高く評価されています。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 27/30 | 会員専用WEBサービスを通じて明細をデジタル管理でき、各種会計ソフトへのデータ出力も容易で事務作業を効率化できる。 |

| 年会費・維持コストのバランス | 25/25 | 年会費は永年無料。一切の維持費をかけずに、日本発の国際ブランドである安心のビジネス機能を利用可能。 |

| ポイント還元・マイル等のメリット性 | 18/20 | 常に1.0%以上の高い還元率を誇り、備品の購入や光熱費などの経費支払いで無駄なくポイントが貯まる。 |

| ビジネス向け特典・付帯サービス | 12/15 | 海外旅行傷害保険:最高3,000万円(利用付帯)。国内旅行傷害保険は付帯しないが、ビジネス相談ダイヤルなどが利用可能。 |

| 利用限度額・資金繰りの安定性 | 10/10 | 本人確認書類のみで申し込みが可能で、スタートアップの事業主でも安定した決済インフラを確保できる。 |

複雑な条件なしに高い還元率と利便性を享受したい個人事業主に最適な、新世代の一般カードです。

年会費が永年無料でありながら、JCBならではのきめ細やかなビジネスサポートを受けられ、どこで使っても1.0%以上のポイントが還元されるシンプルさが魅力です。

法人口座の設定も可能なため、公私の分離と経理のデジタル化をコストゼロで進めたい方にとって、非常に合理的な選択肢となります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 29/30 | 会計ソフトへの自動取り込み精度が高く、一元的な経費管理が可能。一律の制限を設けない柔軟な利用限度額も魅力。 |

| 年会費・維持コストのバランス | 15/25 | 年会費13,200円(税込)。ステータスと付帯サービスの質を考えれば、事業投資としての納得感は高い。 |

| ポイント還元・マイル等のメリット性 | 20/20 | 貯まったポイントはAmazon.co.jpギフトカードや多くの航空会社のマイルへ高効率で交換でき、出張コストの削減に繋がる点を上限評価。 |

| ビジネス向け特典・付帯サービス | 15/15 | 海外・国内旅行傷害保険:最高5,000万円(利用付帯)。手荷物無料宅配など、空港でのサポート体制は上限評価。 |

| 利用限度額・資金繰りの安定性 | 10/10 | 利用実績に応じた柔軟な増枠が可能。高額な仕入れや税金の支払い時にも頼りになる資金繰りの味方として上限評価。 |

ビジネスの成長を見据える個人事業主にとって、信頼の象徴となるカードです。一律の利用限度額を設けないアメックス独自の仕組みは、事業拡大に伴う急な出費にも柔軟に対応してくれます。

年会費13,200円(税込)はかかりますが、最高5,000万円の旅行傷害保険(利用付帯)や、ビジネスに特化した情報サービス、空港ラウンジ利用など、旅と実務の両面でオーナーを支える高品質なサービスが凝縮されています。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 25/30 | 楽天カードアプリやWEB明細での管理が容易。CSV出力機能により、確定申告時の計算作業もスムーズに行える。 |

| 年会費・維持コストのバランス | 18/25 | 年会費2,200円(税込)。楽天プレミアムカード(個人用)の保持が必須だが、トータルの維持費は抑えめ。 |

| ポイント還元・マイル等のメリット性 | 20/20 | 楽天市場でのポイント還元率が大幅にアップ。事業備品の購入を楽天に集約することで、圧倒的なポイントが貯まる。 |

| ビジネス向け特典・付帯サービス | 14/15 | 海外旅行傷害保険:最高5,000万円(自動付帯)。国内旅行傷害保険(自動付帯)や空港ラウンジ特典も手厚い。 |

| セキュリティ性 | 10/10 | 楽天銀行口座を支払い先に設定すれば、資金管理の効率が向上。決済からポイント利用までが非常にスムーズ。 |

楽天市場や楽天銀行など、楽天経済圏を最大限に活用している事業主にとって、これ以上にお得なカードはありません。

備品や機材の購入で貯まったポイントは、次の仕入れや個人の買い物にも1ポイント1円から利用でき、実質的な経費削減に大きく貢献します。

年会費2,200円(税込)ながら、海外旅行傷害保険が「自動付帯」である点は非常に珍しく、急な出張が多い方にとっても心強い、実利主義のビジネスパートナーです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 26/30 | 専用WEBサービスでの明細管理が使いやすく、複数枚発行時も使用者ごとの管理が容易で、経費の透明性を確保できる。 |

| 年会費・維持コストのバランス | 20/25 | 年会費1,375円(税込)。オンライン入会で初年度無料となり、低コストでJCBの本格的な法人サービスを導入できる。 |

| ポイント還元・マイル等のメリット性 | 15/20 | 決済額に応じてボーナスポイントが貯まる仕組みがあり、メインカードとして使い込むほど還元効率が高まる。 |

| ビジネス向け特典・付帯サービス | 13/15 | 海外・国内旅行傷害保険:最高3,000万円(利用付帯)。福利厚生優待や出張予約サービスが充実。 |

| 利用限度額・資金繰りの安定性 | 10/10 | 国内外のJCB加盟店で広く利用でき、キャッシュレス化による支払猶予期間の確保が安定した経営を支える。 |

日本のビジネスインフラとも言える、信頼性の高い定番カードです。年会費1,375円(税込)という手頃な価格設定ながら、ビジネス用途に特化した出張手配サービスや福利厚生プランなど、法人が求める基本機能を網羅しています。

海外・国内ともに最高3,000万円の旅行傷害保険(利用付帯)を備えており、堅実な経営を目指す事業主にとって、長く安心して使い続けられる「失敗のない」一枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 26/30 | ゴールド専用のデスクサポートがあり、管理上の不明点も即座に解決可能。明細の自動連携も安定している。 |

| 年会費・維持コストのバランス | 22/25 | 年会費5,500円(税込)。年間100万円の利用で翌年以降「永年無料」になる特典があり、コスパが極めて高い。 |

| ポイント還元・マイル等のメリット性 | 14/20 | 年間100万円利用時の継続特典ポイントがあり、実質的な還元率を底上げできる点が大きな魅力。 |

| ビジネス向け特典・付帯サービス | 13/15 | 海外・国内旅行傷害保険:最高2,000万円(利用付帯)。空港ラウンジの無料利用など、出張時の快適性が向上する。 |

| 利用限度額・資金繰りの安定性 | 7/10 | 一般カードよりも高い利用枠の設定が期待でき、安定した事業運営と大型決済の両立が可能。 |

経費支払額が年間100万円を超える見込みがある事業主なら、迷わず選ぶべきゴールドカードです。一度「修行」を終えれば、ゴールドカードの権威と国内空港ラウンジ無料利用などの特典を永年無料(税込)で維持できます。

ビジネスオーナーズ(一般)の利便性はそのままに、さらに手厚い補償と優待が加わっており、事業の成長をコスト面とステータス面の両方から強力にバックアップしてくれます。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 28/30 | 経費を一元管理できる優れたツールを提供。仕入れや税金の高額決済にも、実績に応じて柔軟な限度額で対応。 |

| 年会費・維持コストのバランス | 10/25 | 年会費36,300円(税込)。高額だが、接待や出張での優待を頻繁に活用すれば、その価値を十分に享受できる。 |

| ポイント還元・マイル等のメリット性 | 17/20 | 特定の加盟店でのポイント3倍や、高効率なマイル交換により、経費を次のビジネス活動(旅費等)へ還元しやすい。 |

| ビジネス向け特典・付帯サービス | 15/15 | 海外:最高1億円(利用付帯)/国内:最高5,000万円(利用付帯)。手荷物宅配やラウンジ利用など、特典の質は上限評価。 |

| 利用限度額・資金繰りの安定性 | 10/10 | 経営を多角的にサポートするビジネス・コンサルティングなど、決済以外の価値も大きいステータスカード。 |

ビジネスの格を上げ、さらに実務を強力にバックアップする「ステータスと実用の融合体」です。メタル製の重厚なカードは、取引先や会食の場で確かな信頼を証明し、オーナーとしての存在感を際立たせます。

最高1億円の海外旅行傷害保険(利用付帯)をはじめとする圧倒的なトラベル特典に加え、専門家への相談サービスなど、決済機能を超えた「経営のパートナー」として年会費36,300円(税込)以上の価値を提供します。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 24/30 | 会計ソフトとの連携は標準的だが、決算書不要でオンライン申し込みができ、スムーズに経理のデジタル化を開始できる。 |

| 年会費・維持コストのバランス | 25/25 | 年会費は永年無料。コストを一切かけずに、経費の引き落とし口座を独立させたい事業主に最適。 |

| ポイント還元・マイル等のメリット性 | 10/20 | 基本還元率は控えめだが、各種キャンペーンとの連動でポイント獲得の機会がある。ポイントなしのコースも選択可能。 |

| ビジネス向け特典・付帯サービス | 10/15 | 旅行傷害保険:付帯なし。特典を絞ることで年会費無料を実現。福利厚生「ベネフィット・ステーション」が優待価格で利用可。 |

| 利用限度額・資金繰りの安定性 | 8/10 | 最短3営業日の迅速な発行スピードを誇り、急ぎで事業用決済インフラを整えたいニーズに応える。 |

「余計な特典はいらないから、とにかく無料で経費管理を楽にしたい」という事業主に最適な、実務特化型のカードです。年会費永年無料(税込)でありながら、本人確認書類のみで最短3営業日発行というスピード感が最大の武器。

独立したてのタイミングや、サブカードとして法人名義の決済を切り分けたい場合でも、負担なく導入できます。付帯保険はありませんが、その分コストゼロでビジネスインフラを整えられる点が、多くの小規模事業主から選ばれています。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 20/30 | 利用明細の管理機能は標準的。一律の制限を設けない利用枠により、広告費などの大型決済も余裕を持って処理できる。 |

| 年会費・維持コストのバランス | 17/25 | 年会費29,700円(税込)。高いが、ビジネスラウンジ利用や接待優待を考慮すれば、必要経費として正当化できる。 |

| ポイント還元・マイル等のメリット性 | 13/20 | ポイントに有効期限がなく、マイルへの交換も高効率。経費をじっくり貯めて将来の利用に繋げられる。 |

| ビジネス向け特典・付帯サービス | 15/15 | 海外・国内旅行傷害保険:最高1億円(利用付帯)。名門ゴルフ場や高級レストランの優待など、上限評価の接待特典が揃う。 |

| 利用限度額・資金繰りの安定性 | 10/10 | 圧倒的なブランド力と信頼性を誇る。銀座のビジネスラウンジが利用可能で、移動の多い事業主の拠点としても上限評価。 |

「接待」と「ステータス」をビジネスの重要なツールとしている事業主にとって、無類の強みを発揮するカードです。

対象レストランのコース料理が1名分無料になる優待は、会食が多い方なら年会費29,700円(税込)を数回で回収できるほど強力。

銀座の拠点ラウンジ利用や名門ゴルフ場の予約代行など、大人のためのビジネスサポートが充実しています。最高1億円の旅行傷害保険(利用付帯)も備え、ビジネスの質と信頼を最高レベルに引き上げます。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 25/30 | 各種クラウド会計ソフトとの連携がスムーズ。IT系サービスの支払いに特化した還元が、WEB関連事業者の経理に直結。 |

| 年会費・維持コストのバランス | 25/25 | 年会費は永年無料。アメックスブランドのビジネスカードを一切のコストなく維持できるのは驚異的。 |

| ポイント還元・マイル等のメリット性 | 14/20 | 特定のIT系サービス(AWS、クラウドワークス等)でポイントが通常の4倍貯まる特化型還元が、現代のビジネスにマッチ。 |

| ビジネス向け特典・付帯サービス | 5/15 | 旅行傷害保険:付帯なし。付帯サービスを大胆に削ることで、特定のサービス利用への還元を最大化させている。 |

| 利用限度額・資金繰りの安定性 | 4/10 | 決算書不要で、開業直後のWEBデザイナーやエンジニアでも申し込みやすい間口の広さを評価。 |

IT、WEB、クリエイティブ業界で活躍する個人事業主に「刺さる」スペックを持つカードです。

年会費は永年無料でありながら、サーバー代やクラウドソーシング利用料、ドメイン取得費などでポイントが4倍貯まるという、現代的なビジネスシーンを狙い撃ちした設計。

旅行保険などは一切ありませんが、そこを割り切って「事業用の決済を分ける」ことと「特定の経費で爆発的にポイントを得る」ことに集中したいオーナーにとって、最高のコスパを誇ります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 25/30 | 法人専用サイトでの精緻な明細管理。上位顧客専用のデスクが、経費管理上のトラブルや疑問に丁寧に対応してくれる。 |

| 年会費・維持コストのバランス | 15/25 | 年会費11,000円(税込)。初年度無料で、航空機遅延補償を含む手厚い保険内容を考えればコストバランスは良い。 |

| ポイント還元・マイル等のメリット性 | 12/20 | 決済額に応じたボーナス加算があり、マイルや商品券への交換先も豊富で、貯まった価値を有効活用しやすい。 |

| ビジネス向け特典・付帯サービス | 14/15 | 海外:最高1億円(利用付帯)/国内:最高5,000万円(利用付帯)。国内空港ラウンジや名門ゴルフ場の予約特典を完備。 |

| 利用限度額・資金繰りの安定性 | 4/10 | 日本を代表するJCBブランドのゴールド。対外的な信頼感は抜群で、急な出張や仕入れにも余裕の利用枠で対応。 |

「国内出張が多い事業主の、失敗しないメインカード」です。年会費11,000円(税込)で、国内主要空港のラウンジはもちろん、他社のゴールドカードには少ない「国内・海外の航空機遅延補償(利用付帯)」が備わっているのが大きな魅力。

万が一の欠航や遅延による宿泊費などもカバーされるため、移動の多い事業主の強い味方になります。JCBの法人デスクの対応も非常に丁寧で、実務面での信頼性と補償の厚さを重視するなら、この一枚が最も安定した選択肢となります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 22/30 | コンシェルジュが経費に関連する調査や手配を代行してくれるため、オーナーの「時間」という最も重要な資源を節約できる。 |

| 年会費・維持コストのバランス | 10/25 | 年会費33,000円(税込)。価格以上にコンシェルジュサービスや高級レストランの1名無料優待を使いこなせるかが評価の分かれ目。 |

| ポイント還元・マイル等のメリット性 | 11/20 | ポイント還元率はゴールドと同様だが、特典による実質的な還元(グルメ、トラベル)が非常に大きく、実利は高い。 |

| ビジネス向け特典・付帯サービス | 15/15 | 海外:最高1億円(利用付帯)/国内:最高5,000万円(利用付帯)。世界中の空港ラウンジが使えるプライオリティ・パスも上限評価。 |

| 利用限度額・資金繰りの安定性 | 10/10 | ブラックの重厚な券面。招待不要で申し込めるJCBの最高峰として、ビジネスシーンでの圧倒的な信用を証明する。 |

JCBの法人カードで最高クラスのサービスを求める、多忙なオーナー向けのカードです。

24時間365日対応のプラチナ・コンシェルジュデスクは、接待の店探しや航空券の手配など、あなたの時間を生み出す「秘書」として機能します。

年会費33,000円(税込)ですが、高級レストランのコース1名無料特典や、世界中のVIPラウンジへのアクセス権など、国内ブランドならではの細やかなホスピタリティと豪華な優待が、ビジネスの質を劇的に向上させます。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 22/30 | 利用限度額が柔軟で、税金や広告費などの大型決済もスムーズ。クラウド型会計ソフトとの明細連携も安定。 |

| 年会費・維持コストのバランス | 18/25 | 年会費22,000円(税込)。年間200万円利用で次年度11,000円(税込)になるプラチナ級破格の維持コストが魅力。 |

| ポイント還元・マイル等のメリット性 | 11/20 | セゾンマイルクラブ登録でJALマイル還元率が最大1.125%に。経費でマイルを貯めるなら最強クラス。 |

| ビジネス向け特典・付帯サービス | 13/15 | 海外:最高1億円(利用付帯)/国内:最高5,000万円(自動付帯)。国内保険が「自動付帯」な点は上限評価。 |

| 利用限度額・資金繰りの安定性 | 2/10 | プライオリティ・パスも無料で付帯。ステータスよりも「実利と効率」を求めるオーナーに支持されている。 |

「ステータスも欲しいが、何よりマイルとコストを徹底追求したい」という超実務派のオーナーに選ばれています。世界中のラウンジが使い放題になるプライオリティ・パスが付帯し、JALマイルの還元率は本家カードを凌ぐ最高水準。

さらに年間200万円利用で年会費がゴールドカード並みの11,000円(税込)まで下がる仕組みは、決済額の多い事業主にとってはこの上ない福音です。国内旅行保険が「自動付帯」である点も、忙しいオーナーの安心を支える大きなポイントです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 25/30 | 無駄な機能を削ぎ落としたシンプルな明細管理。企業の規模を問わず、一元的な経費管理に特化した設計。 |

| 年会費・維持コストのバランス | 20/25 | 年会費1,375円(税込)。維持費を最小限に抑えつつ、法人専用カードとしての社会的信用を確保できる。 |

| ポイント還元・マイル等のメリット性 | 10/20 | 貯まるポイントに有効期限がなく、長く貯め込んでから大きな備品購入などに充当できる点が、安定経営を好む層に評価。 |

| ビジネス向け特典・付帯サービス | 3/15 | 旅行傷害保険:付帯なし(一般カード)。福利厚生サービスなど、実務以外の特典は非常に限定的。 |

| 利用限度額・資金繰りの安定性 | 5/10 | 老舗ブランドとしての確かな信頼感。特定のサービスに依存せず、フラットに経費管理をデジタル化したい組織に。 |

「派手な特典はいらないから、とにかくシンプルで管理しやすいカードを」という、堅実派の事業主におすすめの一枚です。年会費1,375円(税込)という低コストで、事業用の決済を切り分けるという本来の目的を過不足なく果たせます。

旅行保険などの付帯はありませんが、その分、審査や管理のシンプルさが強み。特定の航空会社やサービスに縛られず、純粋に経理業務の効率化と社会的信用の確保を目指す事業主にとって、扱いやすい「道具」となります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 経理効率化・会計ソフト連携 | 17/30 | 金属製カードの圧倒的存在感。コンシェルジュが経理関連の調査を代行。加盟店によっては自動精算機で注意が必要な場合も。 |

| 年会費・維持コストのバランス | 6/25 | 年会費55,000円(税込)。高額だが、リムジン送迎や国立美術館の優待など、異次元の特典で旅とビジネスを彩る。 |

| ポイント還元・マイル等のメリット性 | 13/20 | 常時1.0%の高還元。Amazon.co.jpギフトカード等への交換やマイル移行も手数料無料で、経費の還元効率が高い。 |

| ビジネス向け特典・付帯サービス | 15/15 | 海外:最高1.2億円(自動付帯)/国内:最高1億円(利用付帯)。上限評価のコンシェルジュと保険内容を誇る。 |

| 利用限度額・資金繰りの安定性 | 10/10 | 重厚な金属カードは一目で成功者を認識させる。事前入金により、限度額を超える規模の決済も可能な点を上限評価。 |

ビジネスカードの枠を超え、ライフスタイルそのものを劇的に変容させる、成功した事業主のための究極のカードです。金属製カード(ブラッシュド加工)の重厚な質感は、名刺交換以上のインパクトを取引先に与えます。

年会費55,000円(税込)以上の価値は、24時間対応の極めて優秀なコンシェルジュサービスや、最高1.2億円の「自動付帯」海外旅行傷害保険が証明。

決済手段としての機能以上に、特別な体験を通じてビジネスの可能性を無限に広げたいオーナーへの最適解です。

| 調査概要 | クレジットカード利用者の満足度調査 |

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査ツール | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 36人 |

| 職業比率 |

会社員(正社員):0人(0%) 会社員(契約・派遣社員):0人(0%) 経営者・役員:0人(0%) 公務員(教職員を除く):0人(0%) 自営業:26人(24.07%) 自由業:10人(9.26%) 医師・医療関係者:0人(0%) 専業主婦:0人(0%) 学生:0人(0%) パート・アルバイト:0人(0%) 無職:0人(0%) その他:0人(0%) |

| 調査期間 | 2024年3月 |

| 調査地域 | 日本 |

個人事業主向けクレジットカードに関するアンケート調査結果の元データ(PDF)>>

個人事業主向けクレジットカードに関するアンケート調査結果の詳細>>

最終更新:2025年10月9日

・統計局「令和4年就業構造基本調査」(最終アクセス:2025年7月23日)

・経済産業省 中小企業庁「インボイス制度に関するQ&A」(最終アクセス:2025年5月2日)

・帝国データバンク「個人事業主一覧リストに関する支援資料」(最終アクセス:2025年5月2日)

・商経学叢 中岡孝剛・藤原賢哉・鞆大輔 「我が国事業者におけるキャッシュレス決済サービスの利用実態:導入が経営成果に与える影響の調査」(最終アクセス:2025年6月24日)

・財務省「個人向け国債に関するQ&A」(最終アクセス:2025年5月2日)

・freee会計(最終アクセス:2025年9月11日)

・弥生会計(最終アクセス:2025年9月11日)

・JCB「個人事業主が経費にできるもの・できないもの一覧|計上できる上限金額・範囲を解説」(最終アクセス:2025年9月11日)

Q. 個人事業主がクレジットカードで経費を支払った場合、領収書はいらない?

クレジットカードで経費を支払った場合は、領収書は必ずしも必要ではありません。決済後に渡されるレシートか、クレジットカードの利用明細を領収書として利用できます。 もちろん、現金で経費を支払った時と同様に、領収書をもらっておいてもOK。クレジットカードなら仮に領収書をもらい忘れても、代用できるものがあるので安心です。

Q. 個人事業主がクレジットカードの審査に通りやすくなるポイントはある?

個人事業主向けの小規模業者向けのクレジットカードを選ぶことで、審査に通りやすくなるでしょう。

Q. 個人事業主は、法人カードと個人カードどちらにすべき?

どちらにすべきかは、個人事業主の事業の規模や経理処理の複雑性にもよります。 法人カードは、専業の支出を個人の財布と分けられるため、複雑な経理作業が楽になります。 しかし、個人カードに比べて審査が通りにくい傾向にあるので、注意が必要です。

Q. 個人事業主の事業用クレジットカードは開業前に作るべき?

開業前でも直後でも問題はありませんが、開業前のほうが良いでしょう。特に、会社員から個人事業主になる場合、開業前であれば会社員としての勤続年数や年収を利用して審査してもらえます。 個人事業主として開業直後は収支状況が読めないことから、審査に通過しにくかったり選べるクレジットカードが減ってしまったりすることも。開業前に発行しておくと、個人事業主になったタイミングでのキャッシュフローがスムーズです。

Q. 個人事業主でもクレジットカードは作れますか?

個人事業主でもクレジットカードを申し込めます。カードによっては会社員向けだけでなく、個人事業主・フリーランス向けの申し込み枠が用意されている場合もあります。審査基準や必要書類はカードごとに異なるため、申し込み条件を確認しておくと安心です。

Q. 事業用とプライベート用のカードは分けたほうがいいですか?

分けておくと、経費の整理がしやすくなり、確定申告前の集計作業もスムーズになりやすいです。特に、日々の支払いが増える個人事業主の場合、明細を見たときに「事業の支出だけがまとまっている状態」になるため、経理の負担を減らしやすくなります。

Q. クレジットカードの利用明細は確定申告でそのまま使えますか?

利用明細は支出管理の参考になりますが、確定申告では「事業に必要な支払いかどうか」を判断し、経費として整理する必要があります。事業用の支払いを中心にカードを使い、会計ソフトや帳簿で用途を分けて管理しておくと、申告準備が進めやすくなります。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.03.03

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.03.03

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.03.03

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.03.03

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.03.03

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.03.03

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

個人事業主

法人カード必ず審査が通る無職でも作れるマイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード