ゴールドカードおすすめランキング!人気29枚を徹底比較【2026年2月】

更新日: 2026.02.05

この記事の編集者・執筆者

詳細を表示

この記事の監修者

詳細を表示

クレジットカードを比較

- 人気

- 最大還元率

年会費は永年無料!

国内主要空港のラウンジが利用できる。

メリット

- 年会費永年無料

- 国内主要空港(年間2回まで)やイオンラウンジの利用が無料

※年間100万円以上利用の場合 - 海外・国内旅行傷害保険が付帯

デメリット

- 対象イオンカードを年間50万円利用しないと発行できない

- 発行に時間がかかる

注釈についての記載

キャンペーン

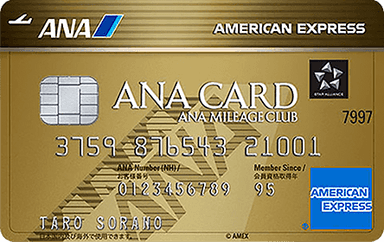

新規入会&利用で最大62,000マイル相当プレゼント(JCBのみ)

300万円以上(税込)利用の方から抽選で90,000マイル相当プレゼント(JCBのみ)

ANA利用でボーナスマイル25%分を付与。

マイルへの交換レートが通常の2倍でお得!

メリット

- 1ポイント2マイルの高レート

- 国内・海外旅行傷害保険が自動付帯

- 楽天Edyチャージ&利用でマイルが貯まる

- ANA便利用時に25%のボーナスマイルがもらえる

デメリット

- ANAの利用が少ないとお得感がない

- 一部国際ブランドには独自特典なし

5.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

キャンペーン

ご入会後3ヶ月以内に合計200万円以上のご利用で合計100,000マイル相当獲得可能

マイルの貯まりやすさと特典の充実度を両立。

入会時・継続時にはボーナスマイルがもらえる。

メリット

- 加盟店でのカード利用でポイントとマイルを獲得できる

- 入会時や継続時に2,000マイルがもらえる

- プライオリティパスの年会費が無料

- ANAグループでのカード利用はポイント2倍

デメリット

- 国際ブランドが一つに限定されている

- 家族カードの年会費が高額

5.0

20代

・女性

(主婦)

さらに表示

注釈についての記載

2025年3月27日時点

搭乗ごとにフライトマイル×25%還元!

普段の買い物でも1.0%のマイルが貯まる。

メリット

- 買い物で1.0%のマイルを還元

- 対象の空港ラウンジが無料

- 搭乗ごとに25%のボーナスマイルがもらえる

- 海外・国内旅行傷害保険が自動付帯

デメリット

- 発行までに時間がかかる

- JALのサクララウンジは利用できない

4.0

20代

・女性

(学生)

さらに表示

注釈についての記載

ガソリン・軽油が最大10円/L割引に!

条件達成で翌年年会費が無料になるゴールドカード。

メリット

- ガソリン・軽油が最大10円/L引き

- 「出光スーパーロードサービス」が自動付帯

- 年間200万円以上利用で翌年の年会費無料

- 出光カードモール経由の買い物でポイントが貯まる

デメリット

- apollostationの給油でポイントが貯まらない

- 出光興産系列SSを利用しない方はあまり恩恵がない

注釈についての記載

年間50万円以上利用で年会費永年無料!

最大3ショップのポイント還元率が3倍に。

メリット

- 年間50万円以上利用で翌年以降の年会費永年無料

- 自分で選んだ3ショップのポイント最大3倍

- 年間利用額に応じ最大1万ボーナスポイント進呈

デメリット

- 国内旅行傷害保険が付帯していない

- 国際ブランドがVISAのみ

注釈についての記載

高還元率で空港ラウンジが使える!

利便性が高い20代限定のゴールドカード。

メリット

- マイル還元率が1.0%

- ボーナスマイルが豊富かつ有効期限は5年

- サクララウンジが年5回まで利用可能

デメリット

- 家族カードの年会費が高額

- 申し込みは20代限定

注釈についての記載

- 年会費

- 本会員:20,900円 使用者:4,400円(税込)

- 審査・発行期間

- 2~3週間

- 還元率

- 1% (ANAマイル)

- 還元率

- 1% (ワールドプレゼントポイント)

- 還元率

- 1% (J-POINT)

最大1億円の海外旅行傷害保険が自動付帯!

飛行機を頻繁に利用するビジネスマンにおすすめ。

メリット

- 毎年2,000マイルのプレゼント

- 国内主要空港・ホノルル国際空港のラウンジが無料

- 最大1億円の海外旅行傷害保険が自動付帯

デメリット

- JCBを選ぶと海外で使いにくい

- 国際ブランドによって差が生まれる

注釈についての記載

キャンペーン

新規入会で1,000ポイントプレゼント

最大1億円の海外旅行傷害保険付帯!

2つのポイントが同時に貯められる。

メリット

- 国内主要空港のラウンジが無料で利用できる

- 2つのポイントが貯まる

- 24時間年中無休のホームアシスタントサービス付き

デメリット

- 国際ブランドはJCBのみ

- 電子マネーが使えないお店では還元率が下がる

注釈についての記載

常時1.5%の高還元率!

旅行特典満載で旅好きにおすすめの1枚。

メリット

- 通常還元率が1.5%と高い

- 全国約140万件の割引優待サービスが利用可能

- 国内主要空港、ホノルル国際空港のラウンジ利用が無料

デメリット

- JTBを利用しないとお得度が低い

- 発行までに時間がかかる

注釈についての記載

- 年会費

- 20,900円(税込)JAL CLUB EST年会費2,200円が別途必要

- 審査・発行期間

- 通常2~3週間

- 還元率

- 0.5% 〜3%

キャンペーン

新規入会でJRE POINT5,000ポイントプレゼント

JALマイルとJRE POINTが同時に貯まる!

特典豊富な20代限定のゴールドカード。

メリット

- 東京駅のプレミアムなラウンジが利用可能

- ショッピングマイル・プレミアムに自動入会できる

- 年間100万円以上利用で毎年5,000ポイントもらえる

デメリット

- 選べる国際ブランドがJCBのみ

- 20歳以上でも学生は申し込み不可

注釈についての記載

条件達成で年会費無料!

便利な5つの機能が1枚になったカード。

メリット

- 条件達成で年会費無料

- ポイントUPモール経由でポイントが2倍〜20倍に

- 国内主要空港のラウンジが無料で利用可能

デメリット

- 国際ブランドがVISAのみ

- 引き落とし先に横浜銀行しか選べない

注釈についての記載

対象加盟店での利用で最大5倍!

SUGOCAのオートチャージにも対応。

メリット

- 対象加盟店の利用でポイント最大5倍

- SUGOCAのオートチャージに対応している

- 利用金額に応じて毎年最大10,000ポイント進呈

デメリット

- 家族カードが発行できない

- 貯めたポイントをマイルに交換できない

注釈についての記載

WEB申込みの場合:審査結果メール到着日の翌日から数えて最短3営業日後に発送

セブンカード・プラス利用者のうち、条件を満たした人に届く!

年会費永年無料でnanacoポイントが貯めやすいゴールドカード

メリット

- 買い物でもチャージでもnanacoポイントが貯まる

- nanacoオートチャージに対応

- 年会費永年無料のゴールドカード

デメリット

- 旅行損害保険が付与されていない

- セブンカード・プラス利用者の内の一部しか入手できない

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

カード別ランキングを見る

ゴールドカード

プラチナカード高還元率カード審査が不安な方即日発行年会費無料学生カードETCカード個人事業主法人カード必ず審査が通る無職でも作れるマイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード