新社会人向けクレジットカードおすすめ14選を人気比較!

更新日: 2026.01.08

新社会人にとってのクレジットカードのメリットは数多くあります。日々の買い物だけでなく、電気・ガス・水道などの公共料金やサブスクリプションサービスの支払いでもポイントが貯まるため、現金で買い物をするよりもお得です。また、WEB明細で支出を簡単に管理できるため、レシートを収集して家計簿をつける手間が省くことができます。出先でも支出状況を確認できるので、使いすぎを防ぐことにもつながるでしょう。

さらに、クレジットカードを利用して毎月きちんと支払うことで、良い信用履歴(クレジットヒストリー)を積むことができます。この信用履歴は将来的に他のクレジットカードやローンの審査に有利に働くため、新社会人のうちから積み上げておくことが将来の安定した生活への近道になるでしょう。信用情報の照会件数は1ヶ月で約2,380万件にものぼることから、将来への備えとしてクレジットヒストリーを早くから積んでおくことが大切です。

今回は、新社会人におすすめのクレジットカードを厳選してご紹介。新社会人がクレジットカードを選ぶときのポイントや、作るべき理由も解説しています。新社会人になるタイミングでクレジットカードを作りたい・切り替えたい方はぜひチェックしてみてください。

この記事の編集者・執筆者

詳細を表示

この記事の監修者

詳細を表示

クレジットカードを比較

| カード |  注釈について ※1: 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 ※2: 還元率は交換商品により異なります。 ※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。 ※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。 ※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。 |  注釈について ※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2: 即時発行ができない場合があります。 ※3: ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4: ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元:

|  注釈について 引用元:

※1: キャンペーンに関して:特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。最大75,600円相当ポイントは最上位クレジットカードでのお取引が対象になります。 ※2: WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。 | ||

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料

※一般ランクの場合 | 永年無料 | 永年無料 |

| ポイント 還元率 | 1% 〜10.5% ※2 | 0.5% 〜7% | 0.5% 〜20% | 1% 〜5% | 1% 〜3% |

| 審査・発行 期間 | 最短5分

(ナンバーレス)※1 | 最短10秒※2 | - | 最短7分 | 審査が最短数分 |

| 国際ブランド | |||||

| リンク |

- 人気

- 最大還元率

キャンペーン

新規入会と条件達成で最大25,000円相当プレゼント!

還元率が1.0-10.5%と高還元!

Amazon.co.jpやスタバなどは還元率最大21倍で初心者におすすめ。

メリット

- 還元率が1.0-10.5%と高い

- 最短5分で発行できる※1

- スターバックスでポイント5.5%還元

- 年会費永年無料

- セブン‐イレブンとAmazon.co.jpで2.0%と高還元

デメリット

- 国内旅行傷害保険が付帯していない

- 39歳までしか入会できない

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

還元率は交換商品により異なります。

スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

最短たったの10秒で発行!

対象のコンビニや飲食店など身近なお店で高還元率。

(※即時発行できない場合があります。)

メリット

- 最短10秒発行ですぐに利用可能※2

- セブン‐イレブンやローソンなどの対象店舗で利用すると最大7%還元※1

- 利用しやすいVポイントが貯まる

- 学生の場合ポイント還元率最大10%※5

- 学生や主婦など審査に自信がない方も申し込める

デメリット

- 通常の還元率は0.5%と平均的

- クレジットカード番号や有効期限などは全てアプリで管理

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

即時発行ができない場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- 公式サイト

- 本社所在地:東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル(東京本社)

- 三井住友カード会員規約(PDF)

5つの支払いモードを1枚に!

対象店舗利用で最大20%のポイント還元※

メリット

- セブン-イレブンやマクドナルドの対象店舗で最大20%還元

- 利用用途が多いVポイントが貯まる

- 最高2000万円保険付帯付き

- 年会費永年無料

- デビットカードは審査なしで利用可能

デメリット

- 国際ブランドがVISAのみ

- 引き落としは三井住友銀行のみ

4.0

30代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

- 公式サイト

- 三井住友銀行本店:東京都千代田区丸の内一丁目1番2号

- 金融庁関東財務局長(登金)第54号

- 三井住友カード株式会社:東京都江東区豊洲二丁目2番31号

- Olive フレキシブルペイ会員規約

キャンペーンに関して:特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。最大75,600円相当ポイントは最上位クレジットカードでのお取引が対象になります。

WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。

特典

カード利用+条件達成で毎月最大1.5%のPayPayポイントがもらえる

年会費無料で基本還元率1.0%の高還元!

最短2分で審査結果がわかる!年会費無料で初心者も安心

メリット

- PASMO/Suicaへのチャージも高還元

- 年会費永年無料で基本還元率1.0%

- ポイントの有効期限がない

- ポイントはPayPayの支払いに充てられる

- yahooショッピング最大5%還元

- 審査が不安な人におすすめ

デメリット

- ETCカードに年会費550円必要

- 旅行保険やショッピング保険が付帯されない

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

キャンペーン

新規入会&3回利用で5,000ポイントプレゼント!

楽天市場でいつでも還元率3.0%以上!

楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

- 楽天市場利用で常時ポイント3倍以上

- 流通カードで審査基準が低い

- 楽天ショップ・楽天トラベル等ポイントが使いやすい

- 年会費永年無料

- 海外旅行保険付帯が最大2000万円

デメリット

- 楽天グループ以外の還元率が標準

- ETCカードは年会費550円

- 公共料金支払いの還元率が低い

5.0

30代

・男性

(アルバイト・パート)

さらに表示

注釈についての記載

キャンペーン

入会で最大2,000円相当をプレゼント

即日でカード受け取り可能!

ネットショッピングではポイントが最大30倍

メリット

- 居酒屋や映画館など全国10,000箇所以上で優待あり

- ネットショッピングでポイント最大30倍

- 年会費永年無料

デメリット

- 国内旅行傷害保険が付帯していない

- 一般ランクは家族カードが作れない

5.0

20代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

JCBブランド新規入会&即時発行&ご利用&JRE BANK口座設定で最大10,000ポイントプレゼント

さらに25歳以下の場合1,000ポイントプレゼント

Suicaチャージで1.5%還元!

月3,000円以上チャージで年会費実質無料

メリット

- モバイルSuicaチャージで1.5%還元

- モバイルSuica定期券やえきねっと購入で5%還元

- 年間利用額に応じてボーナスポイント付与

- JRE加盟店でポイントが貯まる

- 国内外最大1,000万円保険付帯付き

デメリット

- 年会費がかかる

- ショッピング利用時の還元率が普通

4.0

50代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

<利用例>

モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス3%+えきねっと2%=合計5%となります。

※事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

新社会人におすすめのクレジットカードを多数紹介してきました。ここからは、新社会人がクレジットカードを発行する際の注意点や、おすすめの選び方について解説します。

新社会人におすすめのクレジットカードの検証ポイント

ココモーラでは、新社会人におすすめのクレジットカードを集めて、徹底的に比較検証しました。

1.サービス

掲載クレジットカードを「タッチ決済が使えるか」「ICカード連携ができるか」などいくつかの観点から検証しました。

2.年会費

掲載クレジットカードを基本年会費で比較し、年会費が無料になる場合があるかについても検証しました。

3.還元率

掲載クレジットカードの還元率を基本還元率と最高還元率に区分し、どのクレジットカードがポイントを貯めやすいのか検証しました。

4.国際ブランド

掲載クレジットカードがVISA、Mastercard、JCBといった主要な国際ブランドに対応しているかを検証しました。

-すべての検証はココモーラ編集部で行っています-

新社会人はクレジットカードをいつ作るのがおすすめ?

新社会人がクレジットカードを作るなら、4月以降の申し込みがおすすめです。

新卒で入社した4月からは「社会人」としての属性が適用されるため、審査に通る可能性を上げられ、限度額も比較的高く設定される可能性があります。

参考:J-FLEC 金融経済教育推進機構「一枚のカードで利用できる金額は」

クレジットカードは信用情報を積み上げるための第一歩。早めに作って計画的に使い続けることで、実績がたまり、将来的に住宅ローンや自動車ローンなどの審査にも有利に働くでしょう。

クレジットカードの発行には審査がありますが、安定した収入があり申込条件を満たしていれば通る可能性が高いです。ぜひ発行してみてください。

モーラ博士

最近では若い世代向けのクレジットカードも増えているから、勤続年数の短さを過度に心配する必要はないぞ!

入社直前の3月でもクレジットカードは作れる?

新社会人になる年の3月でもクレジットカードは作れます。ただし、3月末日までは学生なので、クレジットカードに登録される職業・属性は学生となります。

そのため、新社会人になったタイミングで、学生から正社員に属性を変更しなくてはなりません。クレジットカードの登録情報は基本的にカード会社に申し出るか、アプリから手続きをする必要があります。

また、学生は収入が少ないのでクレジットカードの限度額も少なめに設定されることがほとんど。3月中にどうしてもクレジットカードを使う用事がない限り、新社会人になったら発行することをおすすめします。

入社前に作成したクレジットカードを継続して使う際の注意点

学生時代に作成したクレジットカードを社会人になってからも継続して利用したいと考えている方は、登録情報の更新を忘れてはいけません。

4月になったタイミングでマイページやアプリから属性・収入・勤務先を変更しましょう。引っ越しをする場合には住所の更新も欠かせません。

また、社会人になると予期せぬ出費がかさむことも。そんな時に備えて、利用額の増枠申請も併せて行いましょう。社会人は学生と比べて信用がアップするため、増枠の希望が通りやすくなる傾向にあります。

モーラ博士

他にも、給与振込用の口座を引き落とし先に設定しておくと支払い忘れのリスクが減らせるからおすすめじゃ!

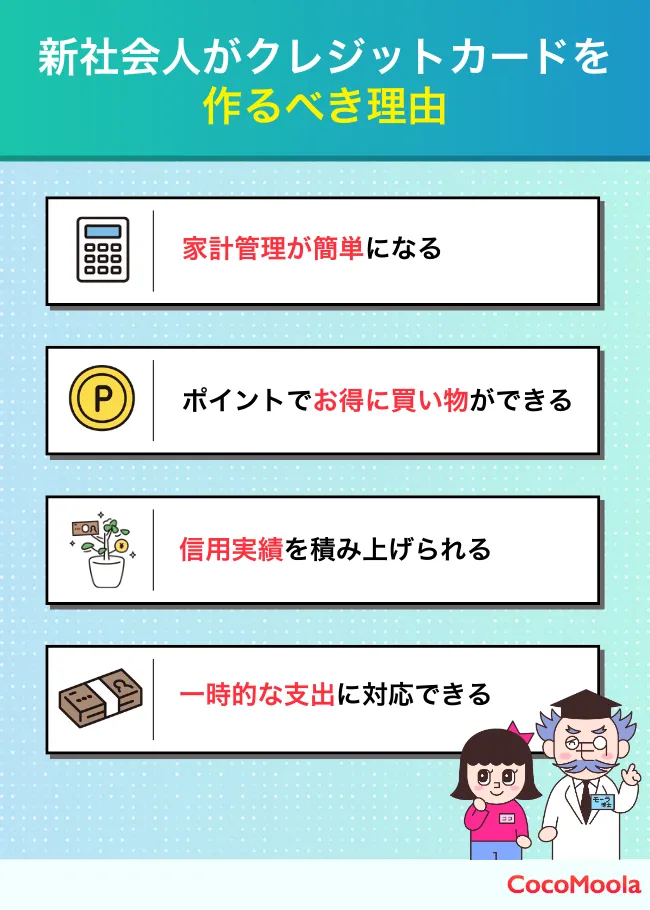

新社会人がクレジットカードを作るべき理由は?

新社会人がクレジットカードを作るべき理由には、以下の4つがあります。

家計管理が簡単になる

新社会人になると自分で管理すべき支払いが増えるため、クレジットカードを持つことはとても有効です。

クレジットカードの利用明細は自動的に記録されるため、何にいくら使ったのかを簡単に把握できます。

現金払いの場合はレシートを集めたり家計簿をつける手間が発生しますが、クレジットカードを使えばこれらの作業が不要になります。

また、オンラインで利用明細を確認する習慣をつけることで、無駄遣いを防ぎ、計画的な支出が可能になります。

初めての一人暮らしや新生活を迎える中で、家計管理を効率化するためにもクレジットカードは強い味方となるでしょう。

ポイントでお得に買い物ができる

クレジットカードを使う最大の魅力が、ポイント還元です。買い物や公共料金の支払いをクレジットカードで行うことで、利用金額に応じたポイントを貯めることができます。

このポイントは、現金と同じように買い物時の支払いに使えるほか、提携先のマイルやギフトカードに交換することも可能です。

また、特定のお店やサービスでポイント還元率がアップするキャンペーンを活用すれば、よりお得にポイントを貯められます。

参考:経済産業省「ポイント還元事業主要なキャッシュレス決済サービス」

たとえば、普段使いのお店で高還元率のクレジットカードを使えば、日常的な支出を抑えることができ、新社会人の限られた収入でも賢くやりくりが可能です。

モーラ博士

同じ買い物でも現金で支払うとポイントは貯められないぞ。お得に買い物するなら、クレジットカードがおすすめじゃ。

信用実績を積み上げられる

新社会人のうちにクレジットカードを作ることで、クレジットヒストリー(信用情報)の実績を築くことができます。

クレジットヒストリーとは、クレジットカードの利用履歴や返済状況を記録したもので、将来のローン審査やクレジットカードの申し込みにおいて重要な要素となります。

まだ信用情報が浅い新社会人の時期にきちんと返済し続ければ、信頼度の高い信用実績を積み上げることが可能です。

この実績は、住宅ローンや車のローンを組む際、または高ランクのクレジットカードを申し込む際に役立ちます。

モーラ博士

今後の生活基盤を整えるためにも、早めにクレジットヒストリーを築いておくのがおすすめじゃ!

参考:CIC「情報開示とは」

一時的な支出に対応できる

新社会人がクレジットカードを持つべき理由の一つに、支払いの柔軟性があります。クレジットカードを使えば支払いを翌月以降に延ばせるため、一時的な出費に対応しやすくなります。

例えば、引っ越しや家具の購入など、まとまったお金が必要な場面でも、クレジットカードがあればすぐに対応可能です。

また、分割払いやボーナス払いを活用することで、大きな支出を小分けにして負担を軽減できます。必要に応じて一時的なキャッシュフローの調整が可能な点も魅力です。

ただし、締め日や支払い日を守らないと信用情報に傷がつくリスクがあるため、計画的に利用しましょう!

新社会人におすすめのクレジットカードの選び方とは?

新社会人がクレジットカードを選ぶ際は、以下のポイントに着目してみると良いでしょう。

年会費無料のクレジットカードを選ぶ

新社会人が最初に選ぶクレジットカードとして、年会費無料のものがおすすめです。年会費無料のクレジットカードであれば、一切のコストをかけずにクレジットカードを所有し続けることが可能です。

収入がまだ安定しない時期には、維持費のかからないクレジットカードを選ぶことで、コストの負担を軽減できます。

初年度のみ年会費無料のクレジットカードもありますが、条件を満たせないと翌年以降に年会費が発生する場合があるため、注意が必要です。

ゴールドカードやプラチナカードなどのハイランクなクレジットカードはステータス性や特典が魅力ですが、年会費が高額になるため、まずは年会費無料の一般カードから始めるのが無難でしょう。

ココちゃん

条件なしで年会費が永年無料のクレジットカードを選ぶと、安心して使い続けられるね!

ポイント還元率の高さを確認

クレジットカードの選び方で重要なのが、ポイント還元率です。還元率によっては、日常的な支払いをクレジットカードで行うことでポイントを効率よく貯められます。

例えば、還元率が0.5%と1.0%では、同じ10万円を利用した場合の獲得ポイントが500円と1,000円で大きな差が出ます。

さらに、特定の店舗やサービスで高還元率となるクレジットカードも多いため、自分の生活スタイルに合ったクレジットカードを選ぶのがおすすめです。

中にはQR決済と組み合わせることでより多くのポイントを得られるPayPayカードもあり、自分のライフスタイルにどんなカードが合っているかは確認しましょう。※

モーラ博士

貯まったポイントの交換先や使用条件も確認しておくと、よりお得に活用できるぞ!

※参考: PayPayカード「クレジットカードなら、PayPayカード PayPayと一緒に使うと便利でおトク 」

国際ブランドの種類を選ぶ

国際ブランドにはさまざまな種類がありますが、新社会人が最初に持つクレジットカードとして、VISA、Mastercard、JCBのいずれかを選ぶことをおすすめします。

VISAとMastercardは世界中で使えるため、海外旅行や海外通販を利用する際に便利です。一方、JCBは日本国内での加盟店数が多く、国内での利用に適しています。

多くのクレジットカードではこれらの国際ブランドを選択できるため、自分の利用シーンに合わせて選ぶのがおすすめです。

初めてクレジット カードを持つ場合は、利用範囲が広いVISAかMastercardを選ぶと、使い勝手が良いでしょう。

自分に合った特典や保険を確認

クレジットカードには、さまざまな特典や保険が付帯しています。特典や保険を活用することで、日々の生活を更に豊かにできたり、もしものトラブルに対する備えを充実させることが可能です。

例えば、飲食店や宿泊施設の割引サービス、ショッピング保険、旅行傷害保険、不正利用に対する補償などがあります。

新社会人にとっては、よく利用する店舗やサービスの優待特典が付いているクレジットカードを選ぶとお得です。

ただし、特典や保険が充実しているクレジットカードは年会費が高い傾向にあるため、コストとバランスを考え、自分のライフスタイルに合ったクレジットカードを選びましょう。

モーラ博士

卒業旅行を予定している場合は、旅行保険や空港ラウンジサービスが付帯したクレジットカードが役立つぞ。

支払い方法の柔軟性をチェック

社会人になると、高価なものを購入する機会が増えることもあります。その際に便利なのが、分割払いやボーナス払いが可能なクレジットカードです。

ボーナス払いは、支払いを夏や冬のボーナス月にまとめる方法で、負担を軽減できます。

一方、分割払いは購入金額を数回に分けて支払う方法で、2回払いまでなら手数料がかからないケースもあります。

ただし、リボ払いは高額な手数料がかかりやすいため、注意が必要です。

モーラ博士

自分に合った支払い方法が選べるクレジットカードを見つけることで、計画的に利用できるじゃろう。

締め日・引き落とし日を確認

意外と見落とされがちなのが、クレジットカードの締め日と引き落とし日です。締め日と引き落とし日の確認は、クレジットカードの利用において重要な意味を持つ要素といえます。

締め日はクレジットカード利用額の計算が締め切られる日で、引き落とし日はその請求額が口座から引き落とされる日を指します。

給料日の後に引き落とし日が設定されているクレジットカードを選ぶと、残高不足のリスクを軽減できます。

クレジットカードの利用開始前に締め日と引き落とし日を確認し、無理のない支払いスケジュールを立てることが大切です。

新社会人がクレジットカードに申し込む際の注意点とは?

新社会人がクレジットカードに申し込む際は、以下の点に注意しましょう。

- リボ払いは避ける

- 複数のカードに同時に申し込まない

- 入会特典だけで判断しない

- 支払い日までに残高を確認する

リボ払いは避ける

クレジットカードの支払い方法には、一括払い、分割払い、リボ払いの3つがありますが、特にリボ払いの利用には注意が必要です。

リボ払いは毎月の支払い額が一定に保たれるため、一見便利に思えるかもしれません。しかし、その利便性の裏には高額な手数料がかかる仕組みがあるため要注意です。

たとえば楽天カードは毎月のお支払い金額に加えて、実質年率17.64%のリボ手数料が発生します。※

支払いが長期化することで利息が膨らみ、結果的に支払い総額が大幅に増える可能性があります。

新社会人の方は、収入が安定していないことも多いため、特にリボ払いによる負担増には注意を払いましょう。

モーラ博士

高額な買い物をする際には、分割払いを選ぶか、計画的に一括払いを活用するのがよいぞ。

参考:

楽天カード「リボ払い」

経済産業省「カード不正利用や債務から身を守るために」

複数のカードに同時に申し込まない

新社会人がクレジットカードを作る際は、複数のクレジットカードを同時に申し込まないよう気を付けましょう。

同時に複数枚の申し込むと、クレジットカード会社に「お金に困っているのではないか?」という印象を与えてしまい、審査に悪影響を及ぼす可能性があります。

新社会人の場合、信用履歴がまだ浅いことから審査がより慎重に行われるため、一度の申し込みで審査に落ちてしまうリスクを増やす行動は避けるべきです。

まずは1枚のクレジットカードに申し込み、そのクレジットカードを計画的に利用して実績を積み、今後のクレジットヒストリーを良好に保つことが大切です。

参考:国民生活センター「消費者トラブルFAQ」

入会特典だけで判断しない

クレジットカードの申し込み時は、入会特典の魅力に惹かれることがありますが、これだけを理由にクレジットカードを選ぶのは避けましょう。

特典にはポイント付与やキャッシュバックなどがありますが、特典を受け取るためには一定額以上の利用が必要な場合もあります。

新社会人にとって、その条件が負担になる可能性があることを考慮しましょう。

また、特典に目を奪われるあまり、年会費やポイント還元率、付帯サービスといった基本的な条件を見落とさないことが大切です。

ココちゃん

自分の生活スタイルに合ったクレジットカードを選ぶことが重要なんだね。

支払い日までに残高を確認する

クレジットカードの支払い日に残高が足りないと、支払いを延滞することになります。支払額以上の残高が口座に入っているか、前日までに確認しておきましょう。

支払いを延滞しつづけると、信用情報に事実が登録されてしまい、クレジットカードの利用を停止される場合があります。※1

消費者庁の調査によると、クレジットカードのリボ払い等の支払いを遅延し信用情報機関に登録された人は年々増加傾向にあります。※2

社会人になり使えるお金が増えたからと言って気を緩めず、自分の将来のことを考え、自由に使えるお金や残高を確認しながらクレジットカードとうまく付き合いましょう。

参考:

※1 CIC「よくあるご質問-支払いが遅れると、ブラックリストとしてCICに登録されるのですか?」

※2 消費者庁「クレジットカードの不正利用や後払いの支払遅延から身を守るために」

新社会人必見!クレジットカードの審査で気をつけることは?

社会人になって初めてクレジットカードを作った方は、審査でどういったことに注意すればよいか分からないですよね。審査の時に気をつけることをあらかじめ把握しておきましょう。

- 見込み年収を入力する

- 勤務先に在籍確認がくることがある

- 引き落とし口座と給与口座を同じにする

見込み年収を入力する

新社会人になりたてだと、正確な手取りの年収が分からないですよね。その場合は、入社手続きの時にもらった契約書類を確認し、総支給額の年収や見込み年収を記入してください。

年収はクレジットカードの審査において重要な要素です。当てずっぽうで少なく見積もるよりは、総支給額を調べて書くほうがより正確といえます。

入社年度や勤続年数から、クレジットカード会社も新社会人であることは把握できます。もし手取りの年収がわかる場合はそちらを入力してください。

勤務先に在籍確認がくることがある

クレジットカードによっては電話での在籍確認を行っています。該当のクレジットカードに申し込むと、勤務先に電話連絡がくることがあるので注意しましょう。

在籍確認は申し込みフォームに記載した勤務先に所属しているかを調べるものです。電話がかかってくる時間は予測できないため、離席中に連絡がくると他の従業員が電話をとることもあります。

最近では、書類の提出などで在籍確認を行い、勤務先への電話連絡はしないという会社も増えています。

発行までの流れはホームページの「よくある質問」などから確認できるので、気になる方は申し込む前に見てみるとよいでしょう。

引き落とし口座と給与口座を同じにする

クレジットカードは、利用額の引き落とし先となる銀行口座の登録が必須です。その際、会社の給与口座と同じ口座を登録することを強くおすすめします。

クレジットカードの利用額は、10万円を超える高額になることも珍しくありません。その際、定期的に給料が振り込まれる給与口座を引き落とし先にしておけば安心して支払えます。

引き落とし口座に利用額を上回る残高がないと延滞になってしまいます。延滞が続くと信用情報に傷がつく恐れがあるので、気を付けましょう。

クレジットカードを発行してしまった後でも、手続きをすれば引き落とし口座を変更することは可能です。

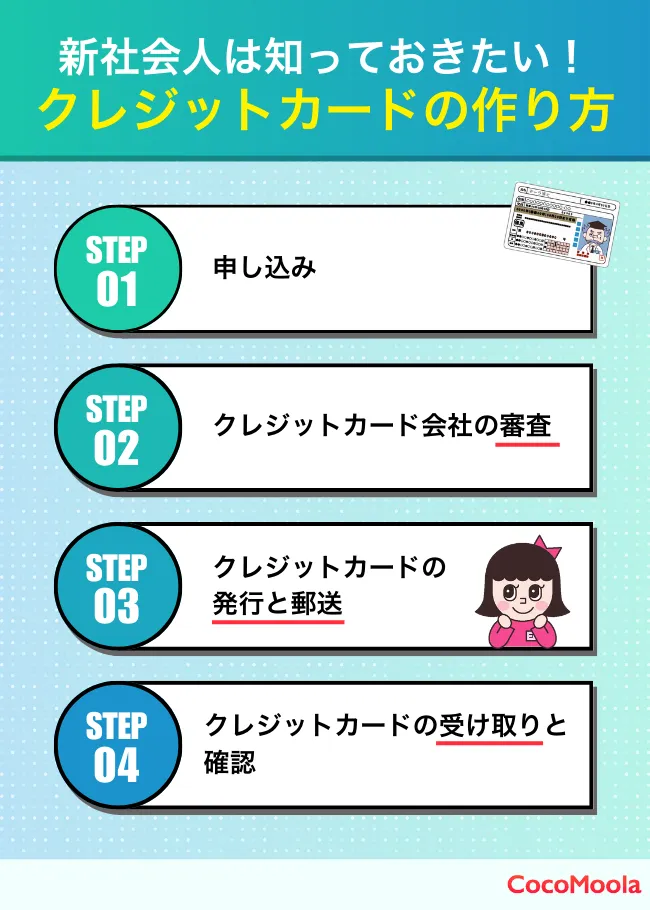

新社会人が知っておきたい!クレジットカード発行の流れ

クレジットカードを初めて作る新社会人の方は、申し込みから手元に届くまでの流れが分からないこともあるでしょう。

ここでは、発行までのステップを分かりやすく解説します。

STEP1:申し込み

クレジットカードを発行するには、初めに申し込み手続きを行います。

手続きはネットや郵送などさまざまな方法で行えますが、簡単でスムーズなネット申し込みが一般的です。

申し込みページでは、氏名や住所、生年月日、勤務先、年収などの必要事項を入力し、本人確認書類の提出が求められます。

本人確認書類は、マイナンバーカードや運転免許証など顔つきのものがあればスムーズです。

モーラ博士

給与が振り込まれる銀行口座を指定すれば、引き落としの手間も省けるので安心じゃ。

STEP2:カード会社の審査

申し込み後、クレジットカード会社が審査を行います。審査は通常1週間程度かかり、年収や勤務先、信用情報を基に判断されます。

審査をスムーズに進めるためには、キャッシング枠を希望せず、利用限度額は30万円以下に設定するのがおすすめです。

また、最短即日発行可能なクレジットカードを選ぶことで、最短でその日から利用できる場合もあります。

ただし、申し込み内容に不備があると審査が遅れることがあるため、正確に情報を入力しましょう。

STEP3:カードの発行と郵送

審査に通過するとクレジットカードが発行され、登録した住所へ郵送されます。

クレジットカードの受け取りは「本人限定受取」や「簡易書留」が多く、手渡しが基本です。

受け取り時には本人確認書類が必要になる場合もあるため、運転免許証やマイナンバーカードを用意しておくとスムーズでしょう。

また、最近ではクレジットカードが届く前に使える「デジタルカード」も増えています。

デジタルカードであれば、スマートフォン上でクレジットカード番号を確認できるため、オンラインショッピングやQRコード決済などですぐに利用でき便利です。

STEP4:カードの受け取りと確認

クレジットカードが届いたら、すぐにカード情報を確認しましょう。

名前や有効期限、カード番号などをチェックし、記載内容の誤りやクレジットカードの破損などがあれば早急にクレジットカード会社へ連絡する必要があります。

また、クレジットカードは郵便受けに投函されないため、必ず本人が受け取らなければなりません。

クレジットカードが手元に届いたら、利用限度額や引き落とし口座も改めて確認し、無理のない範囲で計画的に利用しましょう。

参考:一般社団法人日本クレジット協会「クレジット会社の審査 | クレジットの利用 | 消費者のみなさまへ」

新社会人におすすめのクレジットカードに関する専門家コメント

今回紹介した新社会人におすすめのクレジットカードについて、ココモーラの監修者を務めてくださっている岩田昭男さんと水野崇さんから、各クレジットカードの魅力に関するコメントをいただきました。

気になるクレジットカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

JCBカードW

JCBカードWは、年会費永年無料で還元率が高く、特典も豊富な新社会人におすすめのクレジットカードです。タッチ決済に対応しており、支払いをスムーズに行えます。

「チケットJCB」で割引価格でチケットが買えるので、休日に利用してみてはいかがですか。

三井住友カード(NL)

三井住友カード(NL)は、最短10秒で発行※1できるクレジットカードです。年会費は永年無料で、対象のコンビニや飲食店で利用すると最大7%の高還元※2が受けられます。国内・海外パッケージツアーや宿泊費、航空券の代金などが割引になる特典もあるので、ぜひ活用してみてください。

※1 即時発行ができない場合があります。

※2 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※2 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 通常のポイントを含みます。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

エポスカード

エポスカードは最短即日発行が可能で、全国10,000店舗の優待店で会員限定の特典が受けられます。優待サイトを経由すると提携した飲食店などで割引が受けられるので、ホームページから確認しましょう。

JCBカードW plus L

JCBカードW plus Lは協賛企業「LINDAリーグ」による会員限定の様々なサービスが魅力です。女性疾病保険や海外旅行保険にも加入でき、もしもの時のリスクにも備えることができます。

ライフカード

ライフカードはアイフル発行の消費者金融系カードで審査難易度が低めです。基本還元率は0.50%ですが、利用額に応じて最大2倍になります。すぐにクレジットカードが欲しい方、普段使い出来るクレジットカードが欲しい方はぜひ検討してみてください。

新社会人におすすめのクレジットカードに関するアンケート調査

新社会人のタイミングでクレジットカードを初めて発行したユーザーを対象に、ココモーラのコンテンツ制作に役立てる目的で独自のアンケート調査をフリージーを使用して実施しました。

これからクレジットカードを選ぶ人は、ぜひアンケートも参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 |

新社会人の時にクレジットカードを初めて発行した |

| 調査対象者数 | 272人 |

| 年齢比率 |

10代:0人(0%) 20代:3人(1.10%) 30代:9人(3.31%) 40代:30人(11.03%) 50代:87人(31.99%) 60代以上:143人(52.57%) |

| 性別比率 |

男性:179人(65.81%) 女性:93人(34.19%) |

| 職業比率 |

会社員(正社員):78人(28.68%) 会社員(契約・派遣社員):13人(4.78%) 経営者・役員:11人(4.04%) 公務員(教職員を除く):8人(2.94%) 自営業:19人(6.99%) 自由業:9人(3.31%) 医師・医療関係者:5人(1.84%) 専業主婦:35人(12.87%) 学生:0人(0%) パート・アルバイト:26人(9.56%) 無職:64人(23.53%) その他:4人(1.47%) |

| 調査期間 | 2025年1月 |

| 調査地域 | 日本 |

新社会人のクレジットカード利用に関するアンケート調査の詳細結果>>

新社会人のクレジットカード利用に関するアンケート調査結果の元データ(PDF)>>

初めて作成したクレジットカードは何ですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| JCBカード | 69 | 25.37% |

| 三井住友カード | 48 | 17.65% |

| 楽天カード | 27 | 9.93% |

| セゾンカード | 26 | 9.56% |

| イオンカード | 17 | 6.25% |

| エポスカード | 3 | 1.10% |

| ライフカード | 3 | 1.10% |

| JALカード | 3 | 1.10% |

| ANAカード | 2 | 0.74% |

| dカード | 0 | 0% |

| その他 | 74 | 27.21% |

新社会人が初めて作成したクレジットカードとして最も多く挙がったのは「JCBカード」でした。

キャンペーンや優待店が豊富。日本発祥の国際ブランドならではの手厚いサポートも特徴です。

次いで多く挙がったのは「三井住友カード」でした。身近な飲食店やコンビニで高還元率になり、特別な使い方をせずとも簡単にポイントを貯めることができます。

クレジットカードに申し込んだタイミングはいつですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 入社前 | 15 | 5.51% |

| 入社後1か月以内 | 54 | 19.85% |

| 入社後3か月以内 | 32 | 11.76% |

| 入社後6か月以内 | 19 | 6.99% |

| 入社後9か月以内 | 4 | 1.47% |

| 入社後1年以内 | 58 | 21.32% |

| わからない・ 覚えていない | 90 | 33.09% |

新社会人がクレジットカードを申し込んだタイミングとして最も多かったのは「入社1年以内」でした。

ココちゃん

新生活が落ち着いたタイミングで申し込む方が多そうだね。

一方で、「入社1か月以内」と早めのタイミングで申し込んだ方も多く、全体の約20%を占めています。「初任給で大きな買い物をしたい」と考える方は、早めにクレジットカードを作っておくと安心です。

将来やりたいことができて大きめの金額を支払う時も、クレジットカードがあればお得にポイントを貯めることができます。

参考:【国内MBA体験談】社会人が働きながら通学!意味・価値や受験対策法も!|オトナ-スタディ(運営元:株式会社テトラメディア)

クレジットカードを初めて作成する際に重視したポイントは何ですか?(複数回答可)

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 年会費が安い | 162 | 59.56% |

| セキュリティが しっかりしている | 59 | 21.69% |

| 特典が充実している | 37 | 13.60% |

| 審査が簡単 | 30 | 11.03% |

| 還元率が高い | 29 | 10.66% |

| 発行スピードが速い | 29 | 10.66% |

|

キャンペーンで | 27 | 9.93% |

| 新社会人向けの 特典やサービスが 受けられる | 21 | 7.72% |

| 保険が手厚い | 12 | 4.41% |

| デザインが魅力的 | 3 | 1.10% |

| その他 | 23 | 8.46% |

新社会人がクレジットカードを初めて作成する際に、「年会費の安さ」を最も重視することが分かりました。

収入がまだ安定していない新社会人の方にとって、負担の少なさは優先したいポイントです。

次いで「セキュリティ」を重要視する新社会人も多くいました。近年増加傾向にあるクレジットカードの不正利用。

初めてクレジットカードを作るなら、万が一に備えてセキュリティが万全なクレジットカードを選ぶと安心です。

新社会人の時に作成したカードは現在も利用していますか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| はい | 128 | 47.06% |

| いいえ | 144 | 52.94% |

新社会人の時に作成したクレジットカードを現在も利用している方は約47%、現在は利用していない方は約53%と、両者に大きな差はありませんでした。

年齢やライフスタイルによって適切なクレジットカードは異なります。その時の自分に合ったクレジットカードを選ぶことが大切です。

新社会人向けのクレジットカードのランキング根拠

当サイトの「新社会人におすすめのクレジットカードランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(年会費とコストパフォーマンス、特典・優待の実用性など)に基づき、スコア化・ランキング化しています。

新社会人向けのクレジットカード評価項目(100点満点)

当サイトの新社会人向けクレジットカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 評価項目 | 配点 | 評価内容 |

|---|---|---|

| 年会費とコストパフォーマンス | 25点 | 新社会人でも負担が少ない年会費・維持コストかどうか |

| 還元率・ポイント制度 | 20点 | 基本還元率やポイントのたまりやすさ・使いやすさ |

| 特典・優待の実用性 | 20点 | 学生〜社会人初期に役立つ特典・優待があるか |

| 信頼性・ステータス性 | 15点 | 発行会社の信頼感や将来性、ステータス性の有無 |

| アプリ・サポートの使いやすさ | 20点 | 管理アプリやカスタマーサポートの利便性・対応力 |

新社会人向けのクレジットカード総合評価・ランキング

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード名 | 総合得点 | レーティング |

|---|---|---|

| JCBカードW | 90点 | ★★★★★ |

| 三井住友カード(NL) | 88点 | ★★★★★ |

| 三菱UFJカード VIASOカード | 86点 | ★★★★☆ |

| Oliveフレキシブルペイ | 84点 | ★★★★☆ |

| PayPayカード | 81点 | ★★★★☆ |

| 楽天カード | 80点 | ★★★★☆ |

| エポスカード | 78点 | ★★★☆☆ |

本ランキングでは年会費やポイント還元率、特典の内容などクレジットカードが持つ機能を中心に評価しています。デザインや発行スピードなど、一部の情報に関しては考慮していません。

また、最新のキャンペーンや機能のアップデートにより、ランキングは変動することがあります。

1位:JCBカードW【総合90点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 年会費とコストパフォーマンス | 25/25 | 完全無料で維持できるうえ、ポイント高還元とのバランスが非常に優れている |

| 還元率・ポイント制度 | 18/20 | 常時1%還元に加え、Amazonやセブンなど対象店舗でのポイントアップが手厚く実用的 |

| 特典・優待の実用性 | 17/20 | 日常的に使う店舗での特典が豊富で、新生活でもすぐに活用できる点が魅力 |

| 信頼性・ステータス性 | 13/15 | JCBプロパー発行で信頼性が高く、将来的なゴールドへの切り替えも視野に入れられる |

| アプリ・サポートの使いやすさ | 17/20 | 操作性に優れたアプリで明細や利用通知も見やすく、問い合わせ対応も丁寧 |

JCBカードWは、年会費無料ながらポイント還元や特典内容が非常に優秀で、新社会人の最初の1枚として最適です。Amazonやセブン-イレブンといった身近な店舗での還元率が高く、日常生活にすぐ役立ちます。

アプリも分かりやすく、信頼性・サポート面でも安心できる点が評価ポイントです。

2位:三井住友カード(NL)【総合88点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 年会費とコストパフォーマンス | 25/25 | 年会費無料で高還元の対象店舗が多数あり、普段使いでも非常にコスパが高い |

| 還元率・ポイント制度 | 18/20 | コンビニ・マックなどでの7%還元が魅力的で、使う場所次第で還元効率が大きく変わる |

| 特典・優待の実用性 | 17/20 | 対象店舗の優遇に加え、キャンペーンやタッチ決済特典など初心者にも使いやすい構成 |

| 信頼性・ステータス性 | 13/15 | 三井住友カードの安心感があり、券面デザインもスタイリッシュで印象が良い |

| アプリ・サポートの使いやすさ | 16/20 | Vpassアプリの使い勝手が良好で、リアルタイム通知や管理のしやすさに定評あり |

三井住友カード(NL)は、コンビニや飲食店など身近な店舗で最大7%還元が受けられる点が大きな魅力です。年会費永年無料で始めやすく、アプリやサポートも充実しており、使いやすさと信頼性の両面で新社会人におすすめできるバランスの良い1枚です。

3位:三菱UFJカード VIASOカード【総合86点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 年会費とコストパフォーマンス | 24/25 | 年会費無料ながら、自動キャッシュバック機能付きで利便性の高い内容となっている |

| 還元率・ポイント制度 | 17/20 | 通常0.5%だが、ポイント名人.com経由での還元率アップやネットショッピングとの相性が良い |

| 特典・優待の実用性 | 15/20 | キャッシュバックのほかに海外旅行保険が付帯しており、お得な内容が揃っている |

| 信頼性・ステータス性 | 13/15 | メガバンク系の発行で安心感がある。知名度はそこまで高くない |

| アプリ・サポートの使いやすさ | 17/20 | アプリはシンプルかつ使いやすく、問い合わせ対応も良好で初めての1枚として安心できる |

三菱UFJカード VIASOカードは、年会費無料・自動キャッシュバックなど、負担の少なさが特徴。貯まったポイントを交換するのに手間がかからないので、管理が苦手な人にもおすすめです。ネット利用や日常使いで効率よくポイントを貯められるのも魅力です。

4位:Oliveフレキシブルペイ【総合84点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 年会費とコストパフォーマンス | 22/25 | 年会費無料ながら、多機能な決済手段をまとめられる点でコスト以上の価値を提供 |

| 還元率・ポイント制度 | 16/20 | コンビニ等で最大7%還元が可能な上、ポイントもVポイントで使いやすさが高い |

| 特典・優待の実用性 | 16/20 | 三井住友銀行との連携や、優待店舗での還元率アップなど日常生活と親和性が高い |

| 信頼性・ステータス性 | 13/15 | 三井住友銀行×カードのブランド感があり、アプリから切り替え可能な利便性もある |

| アプリ・サポートの使いやすさ | 17/20 | アプリ1つで支払方法の変更ができ、残高・支出管理も一元化されていて非常に便利 |

Oliveフレキシブルペイはキャッシュカードやクレジットカードなどを1枚に集約できる新しいカードタイプで、決済手段を柔軟に選びたい新社会人にぴったり。生活スタイルの変化にも対応しやすく、管理しやすいアプリも高評価のポイントです。

5位:PayPayカード【総合81点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 年会費とコストパフォーマンス | 25/25 | 年会費無料で、PayPayユーザーにとっては非常に使いやすい |

| 還元率・ポイント制度 | 15/20 | 基本1%還元に加え、PayPay利用時の連携効果や特定のサービス利用で還元率が高まる |

| 特典・優待の実用性 | 13/20 | PayPay関連特典は日常生活と親和性が高く使いやすい |

| 信頼性・ステータス性 | 11/15 | ステータスはそこまで高くないが、PayPay自体の知名度は非常に高く宣伝も多いので選べれやすい |

| アプリ・サポートの使いやすさ | 17/20 | PayPayアプリと連携することで残高・利用明細の確認もスムーズで管理しやすい |

PayPayカードは、スマホ決済との親和性が非常に高く、キャッシュレス生活をメインにしたい新社会人に向いています。アプリと連携することで還元率も実質的に向上し、年会費無料の使いやすさも魅力です。

6位:楽天カード【総合80点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 年会費とコストパフォーマンス | 25/25 | 年会費永年無料で、初めてクレジットカードを持つ社会人にも負担がない。ポイント還元や特典内容も維持コストに対して十分に高水準。 |

| 還元率・ポイント制度 | 15/20 | 通常還元率1%に加え、楽天市場での利用では高還元が狙える。楽天経済圏の活用で最大限に恩恵を受けられるが、他社利用では標準的。 |

| 特典・優待の実用性 | 15/20 | 新社会人の生活で役立つ特典が豊富。ネットショッピングやコンビニ利用など日常使いに適しているが、旅行系の優待は少なめ。 |

| 信頼性・ステータス性 | 12/15 | 楽天グループ発行の信頼性は高く、審査も安定。若年層中心のカードのため高いステータス性はないが、安心して使えるブランド。 |

| アプリ・サポートの使いやすさ | 13/20 | 利用明細やポイント管理がアプリで完結できる。操作性は良好だが、広告表示がやや多く、シンプルさを重視する人には不向きな面も。 |

楽天カードは、社会人1年目でも無理なく利用できる定番の年会費無料のクレジットカードです。高い還元率と使いやすいアプリにより、日常の支出管理やポイント運用を始めるのに最適。

一方で、楽天経済圏中心の特典内容やステータス性の低さなど、ステータスを重視する社会人の方としてはやや物足りなさもあります。それでも新社会人が作るカードとしては総合的に優秀です。

7位:エポスカード【総合78点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 年会費とコストパフォーマンス | 25/25 | 年会費無料かつ、海外旅行保険や優待など特典も多くコスパ抜群 |

| 還元率・ポイント制度 | 12/20 | 還元率は標準的だが、マルイ利用やモバイルSuicaチャージでお得に使える |

| 特典・優待の実用性 | 13/20 | 全国10,000件以上の優待が使えるなど実生活に役立つ特典が多い |

| 信頼性・ステータス性 | 10/15 | ステータス性は控えめだが、ゴールドやプラチナへのインビテーション制度あり |

| アプリ・サポートの使いやすさ | 18/20 | アプリは見やすく使いやすい設計で、明細確認・管理もしやすい |

エポスカードは、特典と年会費のバランスに優れた一枚。マルイ以外の利用でも十分な使い勝手があり、旅行保険付きで学生や新社会人にもおすすめです。将来的にゴールドカードを狙えるのも魅力です。

口コミ調査の概要

| 調査概要 | クレジットカード利用者の満足度調査 |

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査ツール | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

アンケート調査の概要

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 |

新社会人の時にクレジットカードを初めて発行した |

| 調査対象者数 | 272人 |

| 年齢比率 |

10代:0人(0%) 20代:3人(1.10%) 30代:9人(3.31%) 40代:30人(11.03%) 50代:87人(31.99%) 60代以上:143人(52.57%) |

| 性別比率 |

男性:179人(65.81%) 女性:93人(34.19%) |

| 職業比率 |

会社員(正社員):78人(28.68%) 会社員(契約・派遣社員):13人(4.78%) 経営者・役員:11人(4.04%) 公務員(教職員を除く):8人(2.94%) 自営業:19人(6.99%) 自由業:9人(3.31%) 医師・医療関係者:5人(1.84%) 専業主婦:35人(12.87%) 学生:0人(0%) パート・アルバイト:26人(9.56%) 無職:64人(23.53%) その他:4人(1.47%) |

| 調査期間 | 2025年1月 |

| 調査地域 | 日本 |

新社会人のクレジットカード利用に関するアンケート調査の詳細結果>>

新社会人のクレジットカード利用に関するアンケート調査結果の元データ(PDF)>>

採点の根拠に使用した公式サイト

情報元・参照元一覧

- 独立行政法人国民生活センター

- 国税庁

- 消費者庁

- 経済産業省

- 日本年金機構

- 一般社団法人日本クレジット協会

- 日本クレジットカード協会

- 一般社団法人キャッシュレス推進協議会

- 日本カード情報セキュリティ協議会

- 指定信用情報機関のCIC

- 公益財団法人日本生産性本部

- 総務省統計局

- 法務省

最終更新:2025年11月4日

参考文献

・J-FLEC 金融経済教育推進機構 「一枚のカードで利用できる金額は」(最終アクセス:2025年5月1日)

・経済産業省「ポイント還元事業主要なキャッシュレス決済サービス」(最終アクセス:2025年5月1日)

・国民生活センター「消費者トラブルFAQ」(最終アクセス:2025年5月1日)

・経済産業省「カード不正利用や債務から身を守るために」(最終アクセス:2025年6月30日)

・CIC「よくあるご質問-支払いが遅れると、ブラックリストとしてCICに登録されるのですか?」(最終アクセス:2025年8月27日)

・CIC「情報開示とは」(最終アクセス:2025年8月28日)

・消費者庁「クレジットカードの不正利用や後払いの支払遅延から身を守るために」(最終アクセス:2025年8月28日)

・一般社団法人日本クレジット協会「クレジット会社の審査 | クレジットの利用 | 消費者のみなさまへ」(最終アクセス:2025年8月28日)

・PayPayカード「クレジットカードなら、PayPayカード PayPayと一緒に使うと便利でおトク 」(最終アクセス:2025年8月28日)

・楽天カード「リボ払い」(最終アクセス:2025年8月28日)

よくある質問

Q. 新社会人が使っていて恥ずかしくないおすすめのクレジットカードは?

Q. 新社会人で年収がわからない時でも作れますか?

Q. 新社会人でも審査に通りやすいおすすめのゴールドカードはありますか?

Q. 入社前ですがいつからクレジットカードを作れますか?

Q. 新社会人のクレジットカードの限度額はいくらくらいですか?

Q. 新社会人がクレジットカードを選ぶポイントは?

Q. 新社会人がクレジットカードを持つメリットは?

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.01.14

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.01.14

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.01.13

クレジットカードは何枚持ちが理想?複数枚持つメリットや平均枚数を解説

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2025.01.14

クレジットカードの作り方とは?発行の流れや注意点をやさしく解説

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2025.01.14

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.01.14

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

アンケート

クレジットカードのアンケート調査について

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

還元率が高いクレジットカードのアンケート調査

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードの審査に関するアンケート調査

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

人気の記事

最近の記事

カード別ランキングを見る

新社会人向け

かわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード