高齢者でも作れるおすすめクレジットカード15選!【2026年2月】

更新日: 2026.02.04

三井住友カードが行った調査によれば、60〜70代の約67%が普段の買い物でキャッシュレス決済を利用し、その半数近くがクレジットカードを主に使っているという結果が出ています。つまり、スマホやICカードに抵抗なく、むしろ積極的に使いこなす高齢者も多いようです。

クレジットカードがあれば現金を持ち歩く必要がないうえ、支払いがスムーズになる、明細を一元管理できるなどのメリットが得られるため、高齢者にもおすすめです。

しかし、数ある中からどのクレジットカードが良いか選ぶのは大変ですよね。そこで本記事では、「なるべく使いやすく」「安心感がある」「特典も嬉しい」高齢者におすすめのクレジットカードをランキング形式でご紹介します。「審査に通るか不安…」「高齢者におすすめのクレジットカードが知りたい」と考えている60代以上の方は、ぜひ参考にしてみてください。

この記事の編集者・執筆者

詳細を表示

この記事の監修者

詳細を表示

クレジットカードを比較

| カード |  注釈について ※1: 発行に関して ※2: 還元率は交換商品により異なります。 引用元: ※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。 ※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。 ※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

|  注釈について ※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2: 即時発行ができない場合があります。 ※3: ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4: ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元:

| |||

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 2,624円(初年度無料) | 永年無料 | 永年無料 |

| ポイント 還元率 | 0.5% 〜10% ※2 | 0.5% 〜7% | 0.5% 〜3% | 1% 〜3% | 0.5% 〜1% |

| 審査・発行 期間 | 最短5分(ナンバーレス)※1 | 最短10秒※2 | 即日発行 通常2週間 店頭受取の場合、仮カードを即日発行 | 審査が最短数分 | 最短即日 |

| 国際ブランド | |||||

| リンク |

- 人気

- 最大還元率

キャンペーン

入会&条件達成で最大24,000円相当プレゼント

リニューアルで年会費永年無料に!

還元率や特典のバランスが良いカード

メリット

- セブン-イレブンやAmazon.co.jpで3倍、スターバックスで最大20倍の還元率

- 年会費永年無料

- 国内外20万ヵ所以上で優待あり

- ナンバーレスなら最短5分で発行※1

デメリット

- 国際ブランドはJCBのみ

- 基本還元率は平均的

注釈についての記載

発行に関して

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

還元率は交換商品により異なります。

スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

キャンペーン

新規入会&条件達成で最大25,600円相当プレゼント

最短たったの10秒で発行!

対象のコンビニや飲食店など身近なお店で高還元率。

(※即時発行できない場合があります。)

メリット

- 最短10秒発行ですぐに利用可能※2

- セブン‐イレブンやローソンなどの対象店舗で利用すると最大7%還元※1

- 利用しやすいVポイントが貯まる

- 学生の場合ポイント還元率最大10%※5

- 学生や主婦など審査に自信がない方も申し込める

デメリット

- 通常の還元率は0.5%と平均的

- クレジットカード番号や有効期限などは全てアプリで管理

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

即時発行ができない場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- 公式サイト

- 本社所在地:東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル(東京本社)

- 三井住友カード会員規約(PDF)

JR東日本線とJR北海道線の切符が5%オフ!

大人の休日倶楽部会員限定のサービスが豊富。

メリット

- 大人の休日倶楽部会員だけのお得なきっぷやツアーが利用可能

- JRE POINT加盟店では100円(税抜)につき1ポイント付与

- JR東日本線とJR北海道線の切符が何度でも5%割引

デメリット

- 50歳以上でないと申し込めない

- 2年目から年会費がかかる

注釈についての記載

キャンペーン

新規入会&3回利用で8,000ポイントプレゼント!

楽天市場でいつでも還元率3.0%以上!

楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

- 楽天市場利用で常時ポイント3倍以上

- 流通カードで審査基準が低い

- 楽天ショップ・楽天トラベル等ポイントが使いやすい

- 年会費永年無料

- 海外旅行保険付帯が最大2000万円

デメリット

- 楽天グループ以外の還元率が標準

- ETCカードは年会費550円

- 公共料金支払いの還元率が低い

5.0

30代

・男性

(アルバイト・パート)

さらに表示

注釈についての記載

キャンペーン

新規入会+紹介で最大6,000ポイントがもらえる

専業主婦やパートでも申し込みOK!

イオン系列店でいつでもポイント2倍

メリット

- イオングループ対象店舗で常にポイント2倍

- 毎月20日・30日は対象店舗で5%OFF

- スマホで最短5分発行

- アプリで割引クーポンがもらえる

デメリット

- イオングループのお店意外ではお得感がない

- 旅行傷害保険が付帯していない

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

キャンペーン

入会で最大2,000円相当をプレゼント

即日でカード受け取り可能!

ネットショッピングではポイントが最大30倍

メリット

- 居酒屋や映画館など全国10,000箇所以上で優待あり

- ネットショッピングでポイント最大30倍

- 年会費永年無料

デメリット

- 国内旅行傷害保険が付帯していない

- 一般ランクは家族カードが作れない

5.0

20代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

カード発行+ご利用などで最大15,000円キャッシュバック

年会費無料で誕生月は毎年ポイント3倍!

年間利用額で還元率が決まるカード

メリット

- 誕生月はポイント3倍

- 利用額に応じて基本還元率最大2倍

- 年会費永年無料

デメリット

- 旅行傷害保険が付帯していない

- 家族カードには誕生月の特典がない

- ポイント交換に手間がかかる

- 基本ポイント還元率は低め

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

特典

毎週木曜日に全国のTOHOシネマズで映画を1,200円で鑑賞できる

年会費永年無料で持ちやすい!

ポイントの有効期限なしで好きな時に使える

メリット

- ポイントモール経由でポイントが最大30倍

- 最短即日で発行可能

- 年会費年会費無料

- 学生や専業主婦でも申し込み可能

デメリット

- ポイントが還元されるのは1,000円から

- 保険が付帯していない

4.0

30代

・女性

(会社員)

さらに表示

注釈についての記載

特典

毎月の利用額から0.25%を自動キャッシュバック

最短即日で発行可能!

独自の審査基準で審査が不安な人向け!

※1お申込時間や審査によりご希望に添えない場合がございます。※2:電話での確認はせずに書面やご申告内容での確認を実施

メリット

- 最短20分で審査が完了し即日中に受取可能※1

- 年会費永年無料

- 非正規社員でも一定の収入があれば申し込みOK

デメリット

- 付帯保険がない

- 還元率が低め

- ETCカード・家族カードが発行できない

4.0

40代

・女性

(アルバイト、パート)

さらに表示

注釈についての記載

特典

新規入会&条件達成で最大10,000円キャッシュバック!(*3)

ポイントは自動で現金に。

スピードも安心感も備わった1枚。

メリット

- 1pt→1円で自動で現金キャッシュバック

- 最短翌営業日カードを受け取れる

- 年会費無料

- ETC・携帯料金・ネット代の支払いでポイント2倍

- 家族カード無料で家族会員は保険補償対象

デメリット

- オートキャッシュバックは1,000pt以上必要

- ポイント還元率は平均的

5.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

(*)1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル)

(*)2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net)

(*)3 ETCマークのある全国の高速道路、一般有料道路の通行料金。

Mastercard® と Visaのみ

会員専用WEBサービスのID登録と15万円以上のショッピング利用が条件

Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。

- 公式サイト

- 本社所在地:東京都文京区本郷3-33-5

- 会員規約

キャンペーン

新規入会&条件達成で最大9,000ポイントプレゼント

セブン-イレブンで最大10%還元!

その他セブン&アイグループの店舗でポイント2倍!

メリット

- セブン-イレブンで最大10%還元、その他対象店舗ではポイント2倍

- nanacoのオートチャージができる

- 8がつく日はイトーヨーカドーでほとんどの商品が5%オフ

- 年会費永年無料

デメリット

- カードが届くまで最短1週間かかる

- 海外旅行保険が付帯されていない

4.0

40代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

※最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

キャンペーン

JCBブランドに新規入会&利用で最大6,000円分のポイントプレゼント

(週末限定で最大8,000円分に増額中!)

普段の買い物でも還元率1.2%!

年会費永年無料ながら付帯保険も充実

メリット

- 1.2%からの高還元率

- リクルートサービスの利用で最大3.2%還元

- JCBブランドなら最短5分で発行

- 年会費永年無料

デメリット

- ETCカード発行に手数料がかかる

- ポイント有効期限が短い

4.0

60代

・男性

(会社員)

さらに表示

注釈についての記載

特典

新規ご入会特典で最大10,000円相当のグローバルポイントポイントプレゼント(*2)

コンビニ・スーパーなど対象店舗で最大20%還元!

タッチ決済やApple Payですばやく決済できる

メリット

- 年会費永年無料

- セブン‐イレブンやスシローなど対象店舗利用で還元率最大20% (*1)

- 選べる国際ブランド豊富

- タッチ決済対応でスムーズな支払い

デメリット

- 基本還元率は0.5%と標準

- 追加カードの発行に手数料がかかる

3.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

(*)最大20%ポイント還元には、お支払口座を三菱UFJ銀行に設定することが必要です。その他、ご利用金額の上限など各種条件がございます。くわしくはこちら

(*)グローバルポイントの還元率は、1ポイント5円相当の商品に交換の場合となります。なお、1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

(*)予告なく内容を変更、または終了する場合があります。

新規ご入会特典には条件・ご留意事項がございます。くわしくはこちらをご確認ください。

(*)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。

Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。

いつでも1.0%の高還元率!

ケータイ補償もついて年会費永年無料

メリット

- 年会費永年無料

- dカード特約店は常にポイント2倍

- 対象のケータイ携帯料金支払いで割引あり

- 通常1.0%の高還元率

デメリット

- 電子マネーのチャージではポイントがつけられない

- d払いの支払い設定をdカードにしなくてはならない

4.0

40代

・女性

(会社員)

さらに表示

注釈についての記載

JR東日本線とJR北海道線の切符が30%オフ!

65歳以上が入会できるシニア向けカード。

メリット

- JR東日本線とJR北海道線の切符が何回でも30%割引

- 日本全国のJR線の切符が20回まで20%・30%割引

- 会員限定の講座やイベントに参加できる

デメリット

- 入会可能年齢が設定されている

- 貯めたポイントをマイルに交換できない

注釈についての記載

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

高齢者の方におすすめのクレジットカードを多数紹介してきました。ここからは、高齢者の方がクレジットカードを発行するメリットや注意点、おすすめの選び方について解説します。

高齢者でも作れるおすすめクレジットカードの独自検証ポイント

ココモーラでは、高齢者の方におすすめのクレジットカードを集めて、徹底的に比較検証を行いました。

1.年会費

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で最も年会費が安いクレジットカード」と定め、以下の方法で検証を行いました。

2.還元率

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で還元率が最も高いクレジットカード」と定め、以下の方法で検証を行いました。

3.セキュリティ

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中でセキュリティサポートが最も充実したクレジットカード」と定め、以下の方法で検証を行いました。

4.付帯保険

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で付帯保険が最も手厚いクレジットカード」と定め、以下の方法で検証を行いました。

-すべての検証はココモーラ編集部で行っています-

高齢者でもクレジットカードは作れる?

「クレジットカードを作れる年齢に制限がありそう」と思われがちですが、多くのクレジットカードは18歳以上であれば年齢の上限は設けられていないため、高齢者でも作ることができます。

実際にJCBが行った調査によると、60代でクレジットカードを持っている人は男性で94%、女性で93%と高い保有率となっています。

近年では定年が延びるなどパートやアルバイトとして働く高齢者も多く、内閣府の調査によると、65~69歳の53.5%が就業しているとのデータもあります。このようになんらかの収入を得ていると審査で有利に働くかもしれません。

参考:内閣府「令和6年版高齢社会白書(全体版)」

年金受給者でもクレジットカードは作れる?

クレジットカードの申し込みには、「継続した安定収入」が求められることが基本です。この安定収入には年金収入も含まれるため、年金受給中の高齢者であってもクレジットカードを発行できる可能性は十分にあるといえるでしょう。

公的年金は国から2ヶ月に1回の間隔で確実に給付されるため、定期的な安定収入源として評価される傾向にあります。

安定的な収入の有無は、返済能力を判断する重大な要素の一つです。定期的な年金収入があるからといって必ずしも審査に通過できるわけではありませんが、通過の可能性を引き上げてくれるでしょう。

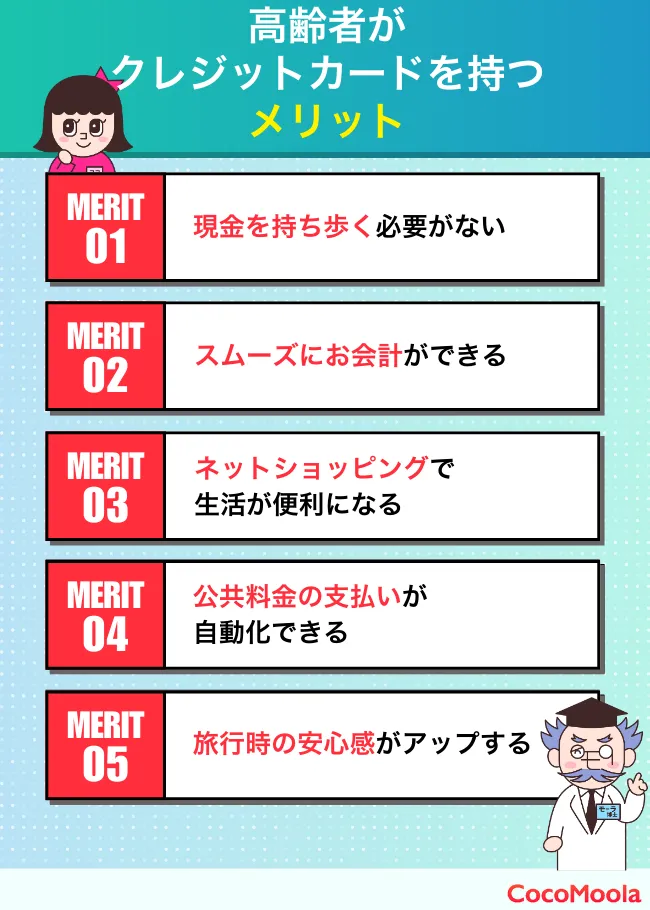

高齢者がクレジットカードを持つ5つのメリットは?

「高齢だからクレジットカードを持つ必要はないのでは?」と思われるかもしれませんが、実は、高齢者がクレジットカードを持つことには以下のようなメリットがあります。

現金を持ち歩く必要がない

クレジットカードを持っていれば、買い物の際に現金を持ち歩く必要がありません。よって、大金の入った財布を紛失したり、現金を落としてしまうという心配を軽減できるでしょう。

警察庁の統計によれば、令和5年度の窃盗の認知件数のうち、65歳以上の高齢者が被害者となった割合は13%以上と高い割合を占めています。

クレジットカードがあればそのようなリスクを抑えることが可能です。特に、高額な商品を購入する場合でも、多額の現金を持ち歩くリスクがなく安心できるでしょう。

また、買い物中に現金が足りなくなるといった状況を避けられるのも、クレジットカードの大きなメリットです。現金の受け渡しが不要になることで、防犯面でも安心感が高まります。

参考:警察庁「令和5年の刑法犯に関する統計資料」

スムーズにお会計ができる

小銭を探したりお釣りを受け取る手間が煩わしいと感じている高齢者の方も多いのではないのでしょうか。

クレジットカードなら、店員にクレジットカードを渡すだけで簡単に支払いが完了するため、お会計がスムーズになります。

混雑したレジでも後ろに並んでいる人を待たさず支払いができるようになるので便利です。

さらに、タッチ決済対応のクレジットカードであれば端末にかざすだけで決済が完了するため、より快適な買い物体験が得られるはずです。

また、支払い時に小銭の受け渡しが不要になることで、衛生面でも優れています。

ココちゃん

クレジットカードを使えばスムーズにお会計ができるんだね。

参考:国民生活センター「タッチ決済のしくみ」

ネットショッピングで生活が便利になる

移動手段が乏しかったり、大きな荷物を運ぶのが難しかったりする方にとって、ネットショッピングは生活を大きく助けてくれる心強い味方です。

クレジットカードを利用すれば誰でも簡単にオンラインで買い物ができ、自宅まで商品を届けてもらえます。

定期購入を設定しておけば必要な商品が自動的に届くため、買い物の手間を省くことが可能です。

さらに、ネットショップの割引クーポンやセールに合わせて買い物をすれば、経済的なメリットも得られます。ネットショッピングで便利なクレジットカードもあるので、1枚は持っておいて損はありません。

モーラ博士

特に、水やお米などの重たい商品を購入する際に役立つぞ!

公共料金の支払いが自動化できる

水道光熱費や通信費などの支払いをクレジットカードに設定することで、支払い忘れを防げます。

特に年齢を重ねると、請求書の管理や期限の確認が難しくなる場合がありますが、自動引き落としに設定しておくと安心です。

自動引き落としによって滞納のリスクが減り、電気やガスが止まるなどのトラブルを回避できるので、離れて暮らす家族にも安心感を与えられるでしょう。

また、クレジットカードのポイントが貯まるため、毎月の支払いがよりお得になるメリットもあります。

支払い明細をオンラインで確認すると、家計の管理もしやすくなり、無駄な支出を見直す機会にもつながるでしょう。

旅行時の安心感がアップする

高齢者に人気の旅行において、クレジットカードの付帯保険は大きなメリットです。

もしも旅先で何らかのトラブルに巻き込まれて損害が出たとしても、被害に対応した保険を受けることで金銭的な補償を受けることができます。

例えば、国内外旅行傷害保険が付帯しているクレジットカードであれば、旅行中のケガや病気に備えられます。

これらの特典を活用することで旅行先での不安を軽減し、安心して旅行を楽しめるでしょう。

さらに、旅行中に予期せぬトラブルが発生した際も、クレジットカードのサポートデスクを利用することで、迅速な対応を受けられる点も魅力です。

モーラ博士

年会費無料のクレジットカードでも保険が付帯する場合があるから、選ぶ際にしっかりチェックするのじゃぞ。

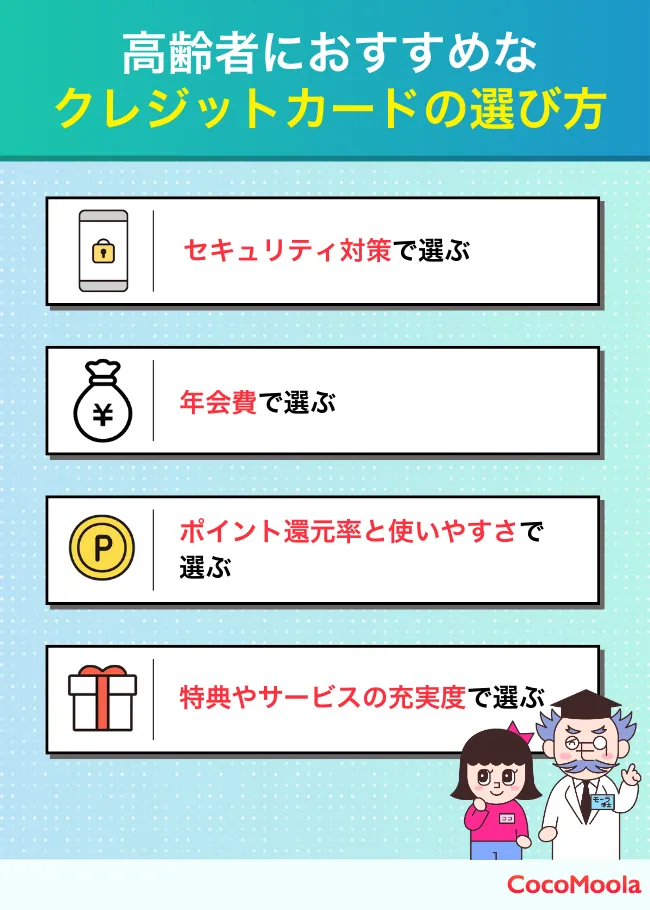

高齢者におすすめのクレジットカードの選び方とは?

高齢者がクレジットカードを作る際は、以下のポイントを意識して選ぶのがおすすめです。

セキュリティ対策で選ぶ

高齢者がクレジットカードを選ぶ際、セキュリティ対策やサポート内容の充実度は重要なポイントです。

紛失や盗難、不正利用といったトラブルにどのような補償があるか、しっかり確認しましょう。

たとえば、24時間対応の不正利用防止システムが備わっているクレジットカードや、トラブル時に電話相談ができるサポート体制があれば安心です。

高齢者にとって、何かあった時にすぐに対応してもらえるサポートがあれば心強いでしょう。

また、最近ではAIを使った不正利用検知システムが導入されているクレジットカードも増えています。※

モーラ博士

安心してクレジットカードを利用するためにも、サポート体制が整ったクレジットカード会社を選ぶのじゃ。

※参考:au PAY カード「【au PAY カード】不正検知システムへのAI導入のお知らせ」

年会費で選ぶ

クレジットカードには年会費が無料のものと有料のものがあります。特典やサービスよりもコストを重視する場合は、年会費無料のクレジットカードを選ぶと良いでしょう。

神戸大学経済経営研究所教授・家森らの調査結果では、「クレジットカードを選ぶときに年会費を重視する」と回答した高齢者の平均値は、5点満点中4.1点と、高い点数をマークしたことがわかりました。

一方、有料のクレジットカードは年会費に見合った特典やサービスが充実しているのが特徴です。

たとえば、旅行傷害保険や空港ラウンジの無料利用といったお得なサービスが受けられるものもあります。よって、定年後の出費を抑えたい方は、まずは年会費無料のクレジットカードを選ぶのがおすすめです。

使っていく中でより充実した特典に魅力を感じるようになれば、有料のクレジットカードも検討して年会費とサービスのバランスを考えることが大切です。

参考:家森信善・上山仁恵・柳原光芳「高齢者の金融リテラシーの試み-「高齢者の金融リテラシーと金融行動に関する調査」の概要報告-」

ポイント還元率と使いやすさで選ぶ

日常的にクレジットカードを利用するなら、ポイント還元率の高いカードもチェックしておきましょう。

高齢者の場合は、日用品の購入や公共料金の支払いなど日常的にポイントを効率よく貯められるクレジットカードがおすすめです。

特に、スーパーやドラッグストアなど、よく使うお店でポイント還元率が高いクレジットカードを選ぶと日常生活でお得感が増します。

また、貯まったポイントを現金代わりに使えるクレジットカードや、商品と交換できるクレジットカードも人気です。

モーラ博士

クレジットカード会社によって還元率が異なるため、自分の利用シーンに合ったポイント制度を選ぶのじゃ。

特典やサービスの充実度で選ぶ

旅行やレジャーが趣味の方は、付帯する特典やサービスにも注目してみましょう。

たとえば、宿泊施設やレストランでの優待サービス、映画やコンサートチケットの割引があるクレジットカードなら、趣味を楽しむ際にお得です。

ゴルフ好きの方にはゴルフ場の予約や会員限定のコンペに参加できる特典も魅力的でしょう。

また、日常使いだけでなく、旅行保険やショッピング保険などの付帯保険が充実しているクレジットカードを選べば、いざという時の安心感も高まります。

ココちゃん

自分のライフスタイルや趣味に合わせて、使い勝手の良いクレジットカードを選ぶことが大切なんだね。

年金受給者を設定できるかで選ぶ

クレジットカードの申し込みフォームでは職業欄が設けられています。職業欄はプルダウンや箇条書きで選択することが多く、自由に記述することはできません。

自分で記述できない職業欄に「年金受給者」の項目があるクレジットカードなら、高齢者の申し込みを受け付けている可能性があります。

モーラ博士

年金関連の職業欄があれば申し込んでみるのがおすすめじゃ!

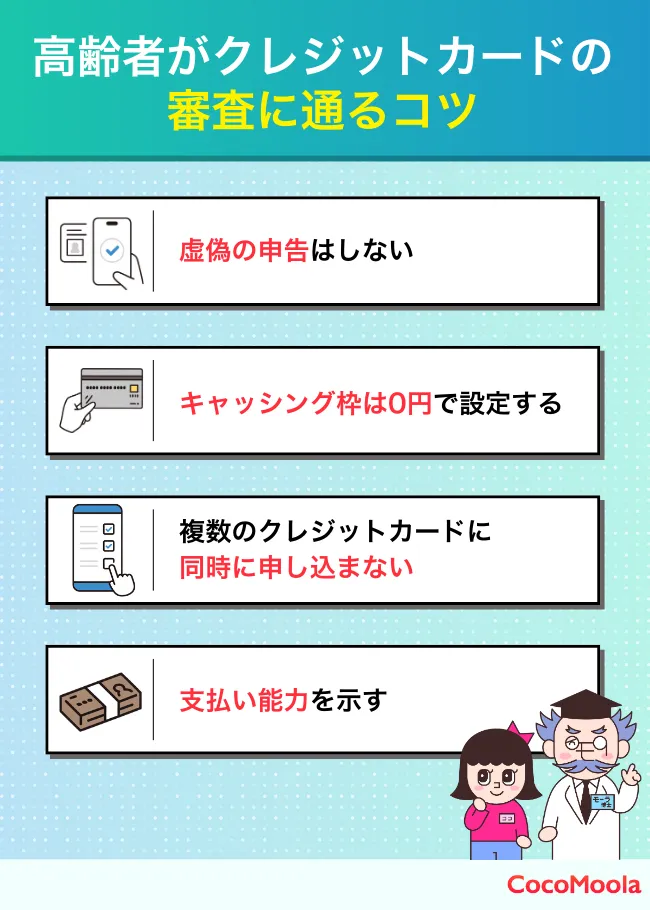

高齢者がクレジットカードの審査に通るためのコツは?

高齢者がクレジットカードの審査に通るためには、以下のコツを押さえておくことをおすすめします。

虚偽の申告はしない

クレジットカードの申し込みでは、年収や勤務状況などの情報を正確に記入することが基本です。

虚偽の申告をすると、信用情報機関で確認された際に不一致が発覚し、審査に通らないだけでなく、信用を大きく損なう可能性があります。

高齢者でも、年金や副収入といった安定した収入がある場合は、その合計金額を正直に申告することが大切です。

虚偽の記載がなく正確な情報を提出することで、クレジットカード会社からの信頼を得やすくなり、審査通過の可能性が高まります。

モーラ博士

特に年金受給者の場合、安定した収入があることを示すことで、クレジットカード発行に繋がる可能性が高くなるじゃろう。

キャッシング枠は0円で設定する

申し込み時にキャッシング枠の設定を求められる場合は、「0円」を選択するのが無難です。

キャッシング枠を設定すると、総量規制が適用され、審査が厳しくなる可能性があります。

総量規制により年収の3分の1を超える借り入れが禁止されるため、特に収入が限られる高齢者がキャッシング枠の設定をすればより審査に通りづらくなってしまうかもしれません。

クレジットカードを主にショッピングで利用する場合、キャッシング枠を0円に設定することで、少しでも審査に通過する可能性を高められるでしょう。

また、キャッシングを利用する予定がない場合でも、設定しないことでカード会社からの評価が高まり、審査通過の可能性を上げられます。

複数のクレジットカードに同時に申し込まない

一度に複数のクレジットカードへ申し込むと、クレジットカード会社に「返済能力に不安がある」と認識されてしまう可能性があります。

特に高齢者の場合は信用情報が慎重に確認されると予測できるため、複数の同時申し込みは避けるべきです。

1枚目のクレジットカードを申し込む際は必要性を考え、慎重に選ぶことが大切です。

また、次のクレジットカードを申し込む際は、少なくとも1ヶ月以上の間隔を空けるようにしましょう。

一度に複数の申し込みを行うと、審査が不利になるだけでなく、信用情報機関に記録が残り、将来の申し込みにも影響を与える可能性があります。

モーラ博士

必要なクレジットカードを確実に手に入れるためにも、申し込みのタイミングを計画的にすることが重要じゃ。

支払い能力を示す

クレジットカードの審査では、申込者の支払い能力が重要視されます。高齢者の場合、年金収入や副収入が安定していることを明確にすることで、クレジットカード会社に安心感を与えることが可能です。

また、過去にクレジットカードやローンの延滞がない場合、それが信用力を高める材料となります。

申請書には年金受給額や副収入を正確に記載し、支払い能力をしっかり示しましょう。もし資産や貯蓄の情報を補足的に記載できる場合は、それもプラスに働きます。

これにより、クレジットカード会社に「リスクが少ない利用者」と判断され、審査通過の可能性を高めることができます。

ココちゃん

信頼を築くには安定した収入源を示す必要があるんだね。

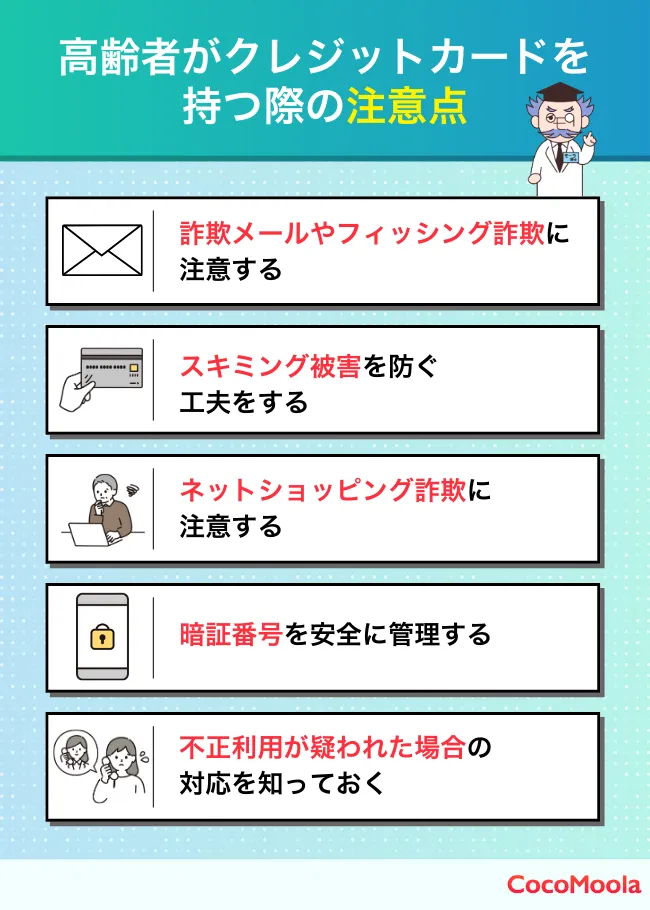

高齢者がクレジットカードを持つ際の注意点とは?

高齢者がクレジットカードを持つ際は、詐欺や不正利用などに要注意です。ここでは、高齢者がクレジットカードを持つ際の注意点について解説します。

詐欺メールやフィッシング詐欺に注意する

クレジットカードを持つ際には、詐欺メールやフィッシング詐欺に警戒することが重要です。

「個人情報の漏洩」「不正アクセス検知」といった内容のメールに記載されたURLをクリックし、クレジットカード情報を入力させる手口が多発しています。※

特に、高齢者はこうした詐欺に巻き込まれるリスクが高いため、メールのURLは安易に開かず、公式サイトから直接確認する癖をつけましょう。

また、ウェブサイトのURLやデザインが本物と似せられていることがあるため、細部まで確認することが大切です。

モーラ博士

不審なメールを受け取った際は、家族やクレジットカード会社に相談することで未然に被害を防げるぞ。

※参考:

日本クレジットカード協会「今すぐチェック!フィッシングを学んで防ぐ! 」

警察庁「フィッシング対策」

スキミング被害を防ぐ工夫をする

スキミングとは、クレジットカード情報を盗み取る犯罪行為です。ATMや店舗でクレジットカードを使用する際に、スキミング機器が設置されている可能性があるため注意しましょう。

クレジットカードを使う際は、端末に不自然な装置が付いていないか確認し、暗証番号を入力する際には手で覆うなどの対策が有効です。

また、ナンバーレスカードの利用やカード情報のオンライン管理を活用することで、スキミングの可能性を軽減できます。

モーラ博士

被害を防ぐためには、クレジットカード利用後の明細確認も習慣化することが有効じゃ!

参考;警察庁「カード犯罪」

ネットショッピング詐欺に注意する

インターネットで買い物をする際は、信頼性の低いサイトを利用しないことが大切です。一部の悪質なサイトでは、商品が届かない、またはクレジットカード情報が悪用されることがあります。

購入する前に口コミや評価を確認し、公式サイトや知名度のある店舗を選びましょう。

また、支払いページが「https://」で始まっていることや、鍵マークが表示されていることを確認しておくと、より支払いの安全性が高まります。

モーラ博士

クレジットカード会社が提供するセキュリティサービスを利用すれば、さらに安心してネットショッピングを楽しめるじゃろう。

暗証番号を安全に管理する

クレジットカードの暗証番号を適切に管理することも、注意点のひとつです。誕生日や簡単に推測される番号を設定するのは避け、複雑で安全な番号を選びましょう。

また、暗証番号をメモに書いてクレジットカードと一緒に保管するのは大変危険です。

ATMや店舗で番号を入力する際は、周囲の視線を遮る工夫をしましょう。

不正利用が疑われる場合はすぐにクレジットカード会社へ連絡し、利用停止の手続きを取ることで被害を最小限に抑えることが可能です。

不正利用が疑われた場合の対応を知っておく

不正利用の兆候が見られたら、迅速にクレジットカード会社に連絡することが重要です。利用明細をこまめに確認し、身に覚えのない取引があればすぐに報告しましょう。

また、クレジットカード会社の提供する利用通知サービスを活用すれば、不審な取引が即座に把握できます。

早期対応により被害を最小限に抑えられるため、特に高齢者の方はこのようなセキュリティ機能を積極的に利用するのがおすすめです。

モーラ博士

不安があれば自分一人で抱え込まず、家族や専門機関に相談して冷静に対処することも大切じゃ。

高齢者でも安心!クレジットカード活用のコツ5選

クレジットカードは便利ですが、使い慣れていないと不安に感じる方もいるかもしれません。

ここでは、高齢者がクレジットカードを安全に、そして上手に使いこなすためのヒントをご紹介します。

- 家族カードの見守り機能を活用する

- キャッシュレス決済も利用すればより便利に

- 公共料金や定額料金の支払いはクレジットカードで

- 利用明細を定期的にチェックする習慣を付ける

- 高齢者向けのカードを検討する

家族カードの活用も選択肢に入れる

クレジットカードの審査に通過できなかった場合や、高齢者がクレジットカードを持つことに不安を感じるご家族もいるでしょう。その場合は、家族カードの活用がおすすめ。

家族カードは、本会員の信用情報で発行されるため、高齢者本人の審査が不要になります。

利用明細は本会員の口座にまとまるため、離れて暮らす家族が利用状況を把握しやすく、使いすぎや不正利用を防ぐ「見守り」にも役立ちます。

また、カード会社によっては、利用通知サービスや不正利用検知システムが充実しているところもあります。

こうした機能も活用して、より安心してクレジットカードを利用するとよいでしょう!

キャッシュレス決済と併用して生活をより便利に

クレジットカードは、ネットショッピングだけでなく、コンビニやスーパーでの買い物でも便利に利用できます。

最近では、タッチ決済に対応したカードが増えています。活用すれば、レジでカードをかざすだけで支払いが完了するため、現金や小銭のやり取りが不要になり、会計がよりスムーズになるでしょう。

さらにお会計が簡単になる、QRコード決済や電子マネーといったキャッシュレス決済と一体になっていたり、連携できるクレジットカードもあるので注目です。

ココちゃん

イオンカードなら電子マネーWAON、セブンカード・プラスならnanacoみたいに、普段利用するお店のキャッシュレス決済と一体になったカードもあるからおすすめだよ!

こういったカードを選べば、普段のお買い物でポイントがより効率的に貯まるでしょう。

イオンカードセレクト

- タッチ決済や電子マネーをこれ1枚で済ませられてとても便利

- イオングループ対象店舗で常にポイント2倍になる

- アプリで割引クーポンがもらえる

イオンカードセレクトは、クレジットカード・キャッシュカード・電子マネーの機能が1つになったカードです。

イオン系列の対象店舗ならいつでもポイントが2倍になり、アプリではお得な割引クーポンが配布も。

公共料金や口座指定でもポイントが毎月貯まり、毎月20日・30日はイオングループ対象店舗でお買い物代金が5%オフとなります。

普段よくイオンでお買い物をされる方は持っておいて損はないカードと言えるでしょう。

公共料金や定額料金の支払いはクレジットカードで

水道光熱費や通信費など、毎月必ず発生する固定費の支払いをクレジットカードに設定することで、支払い忘れを防げるだけでなく、以下のようなメリットがあります。

- 支払い忘れの防止

- ポイント還元

- 家計管理がしやすくなる

クレジットカードは自動引き落としなので、請求書の管理や支払い手続きが不要になります。

また、クレジットカードは利用明細をアプリやウェブサイトで一括管理できるため、支出の見える化が図れます。

モーラ博士

こうしたメリットを活かし、無理のない範囲でクレジットカードを生活に取り入れてみるのじゃ!

利用明細を定期的にチェックする習慣を付ける

先述の通り、クレジットカードの不正利用は年々増加傾向にあります。AI検知システムを始めとする対策をカード会社がそれぞれ進めていますが、すべてをカバーすることは難しいため、個人での心がけが欠かせません。

不正利用にすぐ気が付けるように利用明細を定期的にチェックするようにしましょう。最近では利用内容をリアルタイムで通知してくれるサービスもあり、併用することでリスクを大幅に低減できます。

近年では、クレジットカードの利用明細はアプリ上で確認することが標準となっていますが、別途手続きを行うことで紙の利用明細を発行することも可能です。

モーラ博士

スマホに慣れていない方でも安心して利用できるのじゃ!

高齢者向けのカードを検討する

クレジットカードの中には、高齢者向けの特典やサービスが充実したカードがあります。こうしたカードを選ぶと、お得にカードを活用しやすくなるかもしれません。

例えば、55歳以上限定の「イオンカードセレクト(G.Gマーク付き)」であれば毎月15日の「G.G感謝デー」に割引特典を受けることができますし、満65歳以上限定の「大人の休日俱楽部ジパングカード」であればJRの切符が割引になり、旅行やお出かけをしやすいなどの特典があります。

利用する場面によってもどのカードがお得かは異なるので、ホームページで情報を確認し、自分に合ったカードを選びましょう。

高齢者向けおすすめクレジットカードに関する専門家コメント

今回紹介した、高齢者向けのおすすめクレジットカードについて、ココモーラの監修者を務めてくださっている岩田昭男さんと金子賢司さんから、各クレジットカードの魅力に関するコメントをいただきました。

気になるクレジットカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

三井住友カード(NL)

三井住友カード(NL)はセブン‐イレブン・ローソン等のコンビニ、マクドナルド・ガストなど対象の飲食店で利用すると最大7%のポイント還元を受けられるお得なクレジットカードです。最短10秒で発行でき、カード番号や有効期限の記載がないナンバーレスのカードなのでセキュリティ面も安心ですよ。

※1 即時発行ができない場合があります。

※2 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※2 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 通常のポイントを含みます。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

エポスカード

エポスカードは年会費永年無料で、全国10,000店舗の優待店で会員限定の特典が受けられます。ネット申し込み後にマルイカウンターへ行くと即日でクレジットカードを受け取れるので、初めてクレジットカードを作る方、すぐにクレジットカードが欲しい方にもおすすめです。

VIASOカード

VIASOカードは貯まったポイントを自動で現金キャッシュバックしてくれるため、有効期限切れの心配がありません。ポイントの管理や交換が面倒だという方におすすめです。携帯代やETC、インターネットの支払いなどでポイントが2倍貯まるので、これらの支払いをまとめたいという人はぜひ検討してみてください。

セブンカード・プラス

セブンカード・プラスの特徴は、セブン-イレブンで最大10%還元、その他イトーヨーカドーなど全国の対象店舗で利用すると通常の2倍ポイントが貯まることです。これらの店舗を頻繁に利用する方は非常にお得にお買い物をすることができます。年会費が永年無料なのもうれしいですね。

三菱UFJカード

三菱UFJカードはセブン‐イレブンやローソン、大手スーパーなどの対象店舗利用でポイントが最大15%還元される、普段の買い物がお得になるクレジットカードです。

タッチ決済やスマホ決済に対応しており、セキュリティ面も強固で安心です。

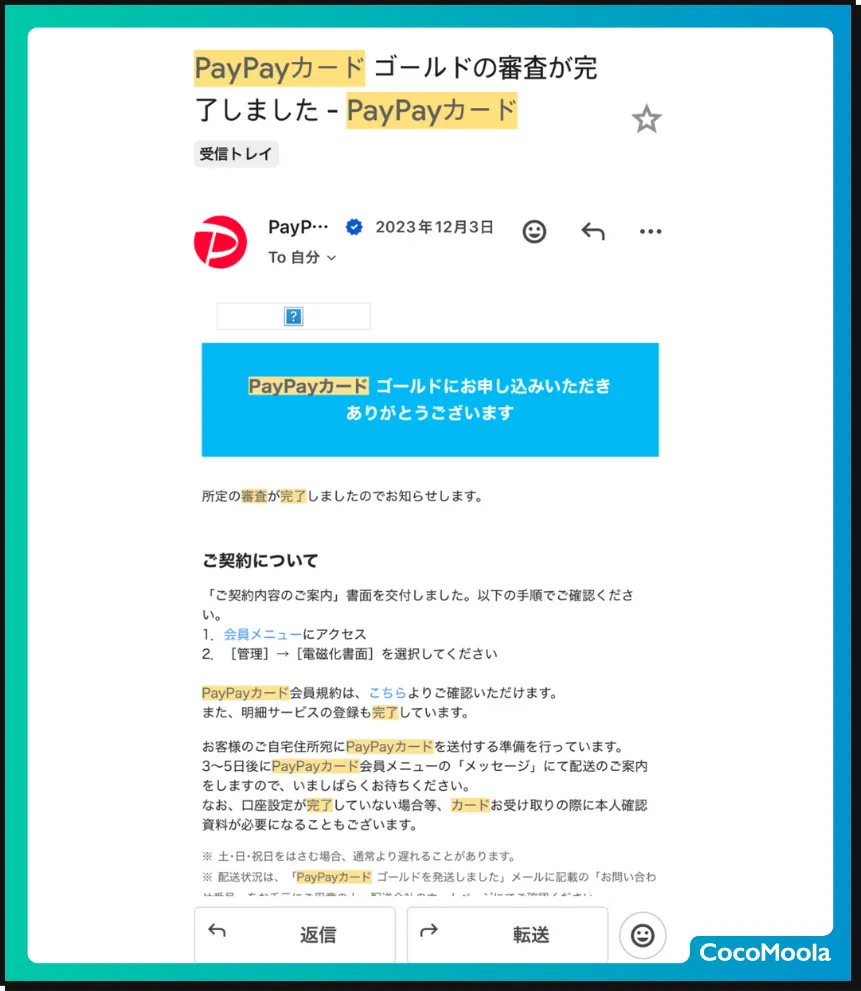

体験談:69歳男性でクレジットカードを発行した方

ココモーラでは、高齢者でもクレジットカードを発行できるのか確かめるため、65歳以上でクレジットカードを作ったことがある方を対象にインタビューを募集しました。

今回は69歳のときにPayPayカード ゴールドを発行した方に、クレジットカードを選んだ理由や審査に対する感想などをヒアリング。気になるセキュリティ対策についても伺ったので、高齢者でクレジットカードを作りたい方は必見です!

| 発行したクレジットカード | PayPayカード ゴールド |

| 発行したときの年齢や職業(2年前) | 69歳男性・会社員 年収450万円 収入源:年金と給与 |

| 発行したクレジットカードの利用先 | 公共料金:月2万円 車や保険料:月4万円 飲食代:月2万円 携帯などの通信料:月1万円 |

| 発行したクレジットカードを選んだ理由 | ・携帯がソフトバンクだったから ・テレビCMや広告でよく見ていたから ・上沼恵美子さんがPayPayを使っていると聞いて ・申し込みが携帯でできて簡単だったから |

| 募集したツール | クラウドワークス |

高齢者でも使いやすい・わかりやすいと思うPayPayカード ゴールドのサービスはありますか?

PayPayカード ゴールドの利用明細。9月分の支払いで1,768ポイント獲得している

PayPayカード ゴールドの利用明細。9月分の支払いで1,768ポイント獲得している

通常の買い物で200円ごとに1%のPayPayポイントが貯まるので、日常使いしやすいところは良いと思います。PayPayアプリにカードを登録すれば、請求明細やカード番号確認、支払い管理がアプリ上ででき、郵送明細を待つ手間が省けます。

あとは、公共料金・保険料などを請求書払いでPayPayクレジット(カード払い)でき、自宅で手続きできるところも高齢者には良いと思います。

これはPayPayカードゴールドだけの特典ですが、LYPプレミアム特典(ネットショッピングでの還元アップなど)を追加料金なしで利用できるのも良いです。

不正利用や詐欺に遭わないため、クレジットカード利用時に気をつけていることはありますか?

クレジットカードの不正利用や詐欺を防ぐには、カード番号や暗証番号を他人に教えないことが重要だと思います。

あとは、ネット利用時は信頼できるサイトのみで決済し、メールやSMSの偽リンクを開かないよう注意しています。明細書を定期的に確認し、不審な利用を早期に発見すること・紛失時はすぐにカード会社へ連絡することも大事じゃないでしょうか。

高齢者はどのような基準でクレジットカードを選ぶのがおすすめですか?

高齢者がクレジットカードを選ぶ際は、「安全性」「年会費」「サポート体制」を重視するのがいいと思います。

不正利用補償があること、暗証番号不要のICチップ対応であること、問い合わせ窓口が親切でわかりやすいことがいいと思います。さらに、利用額が少なくても維持できる年会費無料カードを選ぶと安心です。

クレジットカードの審査に不安は感じましたか?

PayPayカード ゴールドの審査通過メール

PayPayカード ゴールドの審査通過メール

クレジットカードの審査は少し不安でした。年金と給与が収入源でしたが、やはり高齢だったので本当に作れるのかという気持ちになりましたね。

また、私の場合は自宅の引越しと転職が済んだ直後に申し込んだので、勤続年数や住居環境の面でも心配はありました。

対面インタビュー:高齢者におすすめのクレジットカードについて監修者に質問しました

ココモーラの監修者を務めていただいている山内真由美さんに、高齢者がクレジットカードを選ぶときの注目ポイントや、おすすめのセキュリティ対策についてインタビューで伺いました。

ファイナンシャルプランナーの観点から幅広く質問に答えてくださったので、高齢者の方はぜひチェックしてみてください。

小樽商科大学卒業後、食品メーカーで営業企画を10年担当。夫の転勤に伴い退社・転居、不妊治療、高齢出産を経て、40歳で双子を出産。教育資金と老後資金の両立に不安を感じ、金融知識の重要性を痛感。メガバンク運用相談部門勤務を経て、独立。吉祥寺に「ライフ&キャリアデザイン」を開設し、教育資金や家計相談、マネーリテラシー教育を実践。

高齢者がクレジットカードを選ぶ際は、セキュリティ体制やサービス内容を重視するのがおすすめだという。欲しいセキュリティとしては、ナンバーレスカードや電話での利用停止受付、メールでの即時通知など具体的に紹介していただいた。おすすめのクレジットカードは、対人での問い合わせができるイオンカードやエポスカードを挙げた。

高齢者はクレジットカードのセキュリティに注目してほしいと山内さん

高齢者はクレジットカードのセキュリティに注目してほしいと山内さん

山内さん

ナンバーレスのように番号が見えないとか、落としてもすぐに利用を止められるところが良いですね。止めるにしてもインターネットだけでなく、電話対応しているとか。人によっては店舗で聞ける方が良いかもしれません。チャットとかは年齢が上がるほど使いくくなりますから。

具体例をあげるなら、イオンカードやエポスカードのように店舗で直接やり取りできるものですね。あとは、24時間電話でヘルプデスクが用意されているところかな。

あとは、高齢者の方は収入が下がりますので、年会費無料のクレジットカードをおすすめしたいですね。

山内さん

あと、選び方で重視するとしたら、高齢者向けのサービスがあるカードですね。例えば、イオンカードなんかはイオンで55歳以上限定の特典がありますよね。他は大人の休日倶楽部カードなど。若い人や現役世代をメインターゲットにしているカードより、ご高齢の方のサービスが手厚い=歓迎しているってことなので。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 0.5% |

| 国際ブランド | VISA/JCB/MasterCard |

| 申込条件 | 満18歳以上(高校生を除く) |

よくある質問

Q. クレジットカードを作れる年齢の上限はありますか?

一部、ランクの高いクレジットカードは「20歳以上」など独自の制限を設けていますが、基本的に高校生を除く18歳以上の方であれば誰でも申し込み可能です。

Q. 年金受給者でもクレジットカードの審査は通りますか?

Q. 高齢者にクレジットカードは必要ですか?

クレジットカードを利用するとメールやアプリですぐに通知がくるため、使いすぎに対する機能も備わっています。ただし、メールやアプリをチェックする習慣がなければ、通知がきてもこなくても同じになってしまいます。

Q. 高齢者のクレジットカードの限度額はどのくらいですか?

Q. 高齢者がクレジットカードを持つときに気を付けることはありますか?

不正利用が疑われるときは、すぐにカード会社へ連絡することが大切です。事前に連絡先を控えておくと安心でしょう。

Q. シニア向けに特典が充実したクレジットカードはありますか?

このほかにも、毎月20日・30日の「お客さま感謝デー」での5%OFFや、イオングループでのポイント2倍特典など、普段のお買い物で得を感じやすい内容が充実しています。日々の生活を賢くお得にしたいシニアの方にぴったりの1枚です。

Q. 高齢者が認知症や病気でクレジットカードを使うのが難しくなった場合はどうしたら良いですか?

まずクレジットカード会社に電話をし、高齢者本人がクレジットカードを使えなくなった理由を説明してください。家族であれば、万が一高齢者本人の情報を聞かれてもスムーズでしょう。

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.02

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.04

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

クレジットカードは何枚持ちが理想?複数枚持つメリットや平均枚数を解説

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.04

クレジットカードの作り方とは?発行の流れや注意点をやさしく解説

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.05

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

アンケート

クレジットカードのアンケート調査について

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

還元率が高いクレジットカードのアンケート調査

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードの審査に関するアンケート調査

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

人気の記事

最近の記事

カード別ランキングを見る

高齢者向け

新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード