生活費の支払いにおすすめクレジットカード20選!ポイントでお得に節約

更新日: 2026.02.17

実際、総務省の「家計調査報告2024」によれば、2人以上の世帯の消費支出のうち光熱費や水道、通信費など生活費に占める割合が高く、固定費を効率的に抑えることが家計改善のカギであることがわかります。

さらに、複数の公共料金の支払いを1枚のクレジットカードで行えば、支払日と引き落とし口座を統一でき、支払い管理が楽になります。納付書で支払う場合は納付期限内にコンビニや金融機関に行く必要がありますが、クレジットカード払いなら自動的に引き落とされるため手間も省けます。

また、高還元率のカードを利用すれば、日々の買い物だけでなく固定費の支払いでもポイントが効率よく貯まり、家計の節約につながります。貯まったポイントをクレジットカードの請求額に充当すれば、家計管理が楽になり、節約効果も高まるでしょう。

このように便利なクレジットカードですが、「どのクレジットカードが生活費の支払いにおすすめなのか分からない」とお悩みの方も多いかもしれません。そこで本記事では、数あるクレジットカードの中から生活費の支払いに適したおすすめのクレジットカードを厳選してご紹介。クレジットカードを選ぶ上でのポイントや、公共料金をクレジットカードで支払うメリット・デメリットについても解説しているので、気になる方はぜひ参考にしてみてください。

この記事の編集者・執筆者

詳細を表示

この記事の監修者

詳細を表示

クレジットカードを比較

| カード |  注釈について ※1: 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 ※2: 還元率は交換商品により異なります。 ※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。 ※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。 ※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。 |  注釈について ※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2: 即時発行ができない場合があります。 ※3: ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4: ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元:

|  注釈について 引用元:

※1: キャンペーンに関して:特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。最大75,600円相当ポイントは最上位クレジットカードでのお取引が対象になります。 ※2: WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。 | ||

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料

※一般ランクの場合 | 永年無料 |

| ポイント 還元率 | 1% 〜10.5% ※2 | 0.5% 〜7% | 1% 〜5% | 0.5% 〜20% | 1% 〜3% |

| 審査・発行 期間 | 最短5分

(ナンバーレス)※1 | 最短10秒※2 | 最短7分 | - | 審査が最短数分 |

| 国際ブランド | |||||

| リンク |

- 人気

- 最大還元率

キャンペーン

新規入会と条件達成で最大25,000円相当プレゼント!

還元率が1.0-10.5%と高還元!

Amazon.co.jpやスターバックスなどは還元率最大21倍で初心者におすすめ。

メリット

- 還元率が1.0-10.5%と高い

- 最短5分で発行できる※1

- スターバックスでポイント5.5%還元

- 年会費永年無料

- セブン‐イレブンとAmazon.co.jpで2.0%と高還元

デメリット

- 国内旅行傷害保険が付帯していない

- 39歳までしか入会できない

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

還元率は交換商品により異なります。

スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

キャンペーン

新規入会&条件達成で最大25,600円相当プレゼント

最短たったの10秒で発行!

対象のコンビニや飲食店など身近なお店で高還元率。

(※即時発行できない場合があります。)

メリット

- 最短10秒発行ですぐに利用可能※2

- セブン‐イレブンやローソンなどの対象店舗で利用すると最大7%還元※1

- 利用しやすいVポイントが貯まる

- 学生の場合ポイント還元率最大10%※5

- 学生や主婦など審査に自信がない方も申し込める

デメリット

- 通常の還元率は0.5%と平均的

- クレジットカード番号や有効期限などは全てアプリで管理

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

即時発行ができない場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- 公式サイト

- 本社所在地:東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル(東京本社)

- 三井住友カード会員規約(PDF)

特典

カード利用+条件達成で毎月最大1.5%のPayPayポイントがもらえる

年会費無料で基本還元率1.0%の高還元!

最短2分で審査結果がわかる!年会費無料で初心者も安心

メリット

- PASMO/Suicaへのチャージも高還元

- 年会費永年無料で基本還元率1.0%

- ポイントの有効期限がない

- ポイントはPayPayの支払いに充てられる

- yahooショッピング最大5%還元

- 審査が不安な人におすすめ

デメリット

- ETCカードに年会費550円必要

- 旅行保険やショッピング保険が付帯されない

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

キャンペーン

新規発行&条件達成で最大67,600円相当プレゼント

5つの支払いモードを1枚に!

対象店舗利用で最大20%のポイント還元※

メリット

- セブン-イレブンやマクドナルドの対象店舗で最大20%還元

- 利用用途が多いVポイントが貯まる

- 最高2000万円保険付帯付き

- 年会費永年無料

- デビットカードは審査なしで利用可能

デメリット

- 国際ブランドがVISAのみ

- 引き落としは三井住友銀行のみ

4.0

30代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

- 公式サイト

- 三井住友銀行本店:東京都千代田区丸の内一丁目1番2号

- 金融庁関東財務局長(登金)第54号

- 三井住友カード株式会社:東京都江東区豊洲二丁目2番31号

- Olive フレキシブルペイ会員規約

キャンペーンに関して:特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。最大75,600円相当ポイントは最上位クレジットカードでのお取引が対象になります。

WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。

キャンペーン

新規入会&3回利用で5,000ポイントプレゼント!

楽天市場でいつでも還元率3.0%以上!

楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

- 楽天市場利用で常時ポイント3倍以上

- 流通カードで審査基準が低い

- 楽天ショップ・楽天トラベル等ポイントが使いやすい

- 年会費永年無料

- 海外旅行保険付帯が最大2000万円

デメリット

- 楽天グループ以外の還元率が標準

- ETCカードは年会費550円

- 公共料金支払いの還元率が低い

5.0

30代

・男性

(アルバイト・パート)

さらに表示

注釈についての記載

キャンペーン

新規入会&利用で最大25,000円相当プレゼント!

推し活応援!抽選で300名に10,000円キャッシュバック

女性向け特典や付帯保険が充実!

最大還元率10.5%※2でポイントも貯まりやすい

メリット

- スターバックスやセブン-イレブンなどの対象店舗でポイント最大21倍

- 最短5分で発行可能※1

- 女性疾病保険に月290円〜加入できる

- 還元率が1.0%〜なので高い

デメリット

- 39歳までしか申し込めない

- 国内旅行保険が付帯されない

5.0

40代

・女性

(主婦)

さらに表示

注釈についての記載

発行に関して

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

還元率は交換商品により異なります。

スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

キャンペーン

JCBブランド新規入会&即時発行&ご利用&JRE BANK口座設定で最大12,000ポイントプレゼント

Suicaチャージで1.5%還元!

月3,000円以上チャージで年会費実質無料

メリット

- モバイルSuicaチャージで1.5%還元

- モバイルSuica定期券やえきねっと購入で5%還元

- 年間利用額に応じてボーナスポイント付与

- JRE加盟店でポイントが貯まる

- 国内外最大1,000万円保険付帯付き

デメリット

- 年会費がかかる

- ショッピング利用時の還元率が普通

4.0

50代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

<利用例>

モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス3%+えきねっと2%=合計5%となります。

※事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

生活費の支払いにおすすめなクレジットカードの検証ポイント

ココモーラでは、生活費の支払いにおすすめなクレジットカードを集めて、徹底的に比較検証しました。

1.生活費に関する還元率

掲載クレジットカードの還元率を基本還元率、水道光熱費を支払った際の還元率などに分類し、どのクレジットカードがお得にポイントを貯められるのか検証しました。

2.ポイントの使い道

掲載クレジットカードで貯められるそれぞれのポイントと、主な使い道、マイルと交換できるかなどを比較・検証しました。

3.年会費

掲載クレジットカードの年会費と、無料になる条件を比較し、検証しました。

4.国際ブランド

掲載クレジットカードがVISA、Mastercard、JCBの主要な国際ブランドに対応しているかを検証しました。

-すべての検証はココモーラ編集部で行っています-

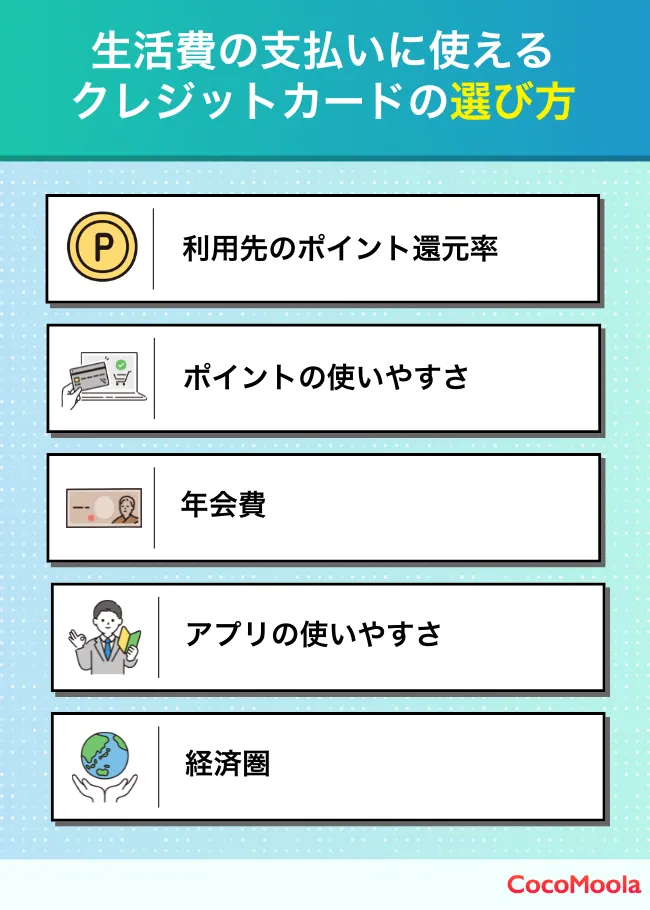

生活費の支払いにおすすめなクレジットカードの選び方は?

「生活費を支払うならどのクレジットカードでも同じでは?」と思うかもしれません。しかし、選ぶポイントをおさえて決めれば、よりお得に使えておすすめです。

- 利用先のポイント還元率

- ポイントの使いやすさ

- 年会費

- アプリの使いやすさ

- 経済圏

利用先のポイント還元率

スーパーやコンビニなど日常生活でよく買い物する店舗が決まっているのであれば、その利用先での還元率が高くなるクレジットカードがおすすめです。

同じコンビニでも、クレジットカードごとに対象店舗や還元率は異なります。生活費をクレジットカード払いするなら、いつも利用する店舗でポイントが貯まりやすいクレジットカードが良いですよね。

逆に、利用する店舗やサービスを固定化していない方は、基本還元率の高いクレジットカードがおすすめ。その際は、還元率1.0%以上のクレジットカードを選ぶとポイントが貯まりやすいです。

ポイントの使いやすさ

生活費の支払いで賢くポイントを貯めても、ポイントが使いにくければ意味がありません。ポイントの使い道が多ければ、それだけ有効活用することができます。

他社ポイントへの交換や支払い額への充当はよくある使い道ですが、すべてのクレジットカードにあるわけではありません。他社ポイントに交換したい方は、何に交換できるかまで確認しておきましょう!

また、交換に必要な最低ポイント数も見ておきたい部分です。最低ポイント数まで貯めることがなければ、ポイントがもらえてお得になるというメリットを享受できません。

モーラ博士

ポイントの管理が苦手な人は、自動キャッシュバックのクレジットカードもおすすめじゃ!

年会費

年会費永年無料のクレジットカードを使えば、生活費に支障がでません。年会費が無料にもかかわらず、特典が使いやすいクレジットカードは多いです。

また、年会費が有料のクレジットカードでも、数百円程度であればポイントで元を取れることも。条件を満たせば年会費が無料になるゴールドカードもあります。

ココちゃん

クレジットカードに必要な特典も重要だけど、年会費をかけてでも持ちたいか確認しながら選ぶのが大切だね!

アプリの使いやすさ

生活費は毎日発生する支払いです。それらをクレジットカード払いすると、「いまどのくらい支払ったか」を簡単にチェックできるほうが使いやすいですよね。

クレジットカードによっては利用履歴がアプリに反映されるまで時間がかかることも。エポスカードやPayPayカードなど決済するとアプリにすぐ反映されるクレジットカードがおすすめです。

三井住友カードが提供するVpassアプリは、支出をカテゴリごとに分類してグラフ化してくれます。生活費全般を1枚のクレジットカードで支払うなら、カテゴリで視覚化できるアプリも良いでしょう。

経済圏

経済圏は、一つの企業グループ内で通信・ショッピング・金融などの各種サービスを連携させることで経済的価値を創出するプラットフォームのことです。代表的なものに、「楽天経済圏」や「ドコモ経済圏」などがあります。

よく利用する経済圏にちなんだクレジットカードを選べば、ポイントの高還元・シームレスな連携といった恩恵が受けられます。

たとえば楽天カードの場合、楽天モバイルや楽天ひかりといった楽天経済圏内のサービスと組み合わせることで、ポイントが最大18倍にアップ。さらに貯まったポイントはそのまま各種サービスで利用できます。

クレジットカードを含め1つの経済圏に集約すれば便益を最大化できるので、節約志向の方は見逃せない要素です。

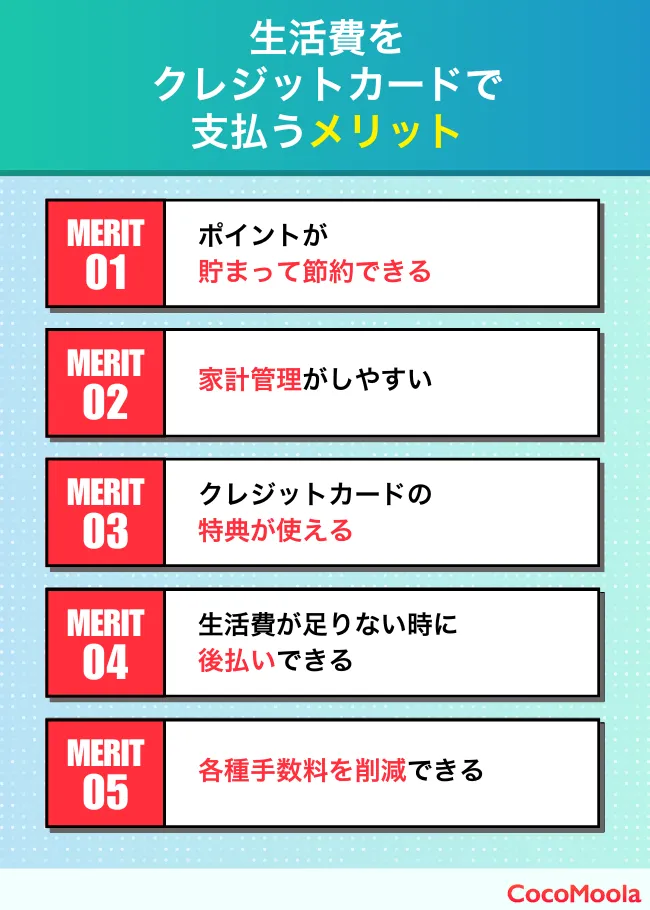

生活費をクレジットカードで支払うメリットは?

生活費をクレジットカードで支払うとどのようなメリットがあるのかご紹介します。

- ポイントが貯まって節約できる

- 家計管理がしやすい

- クレジットカードの特典が使える

- 生活費が足りないときに後払いできる

- 各種手数料を削減できる

ポイントが貯まって節約できる

クレジットカードで生活費を支払うと、支払った金額に対してポイントが返ってくるため節約につながります。

統計局の家計調査に掲載されている2024年7〜9月期の生活費(食費・水道光熱費・通信費)をもとに、1ヶ月・1年間で貯まるポイント数を表にまとめてみました。

| 支出項目 | 平均金額 総世帯の金額を引用 |

1ヶ月で貯まるポイント | 1年間で貯まるポイント 基本還元率1.0%の場合 |

|---|---|---|---|

| 食費 | 69,872円 | 690ポイント | 8,280ポイント |

| 水道光熱費 | 17,231円 | 170ポイント | 2,040ポイント |

| 通信費 | 9,852円 | 90ポイント | 1,080ポイント |

| 合計 | 96,955円 | 950ポイント | 11,400ポイント |

その結果、基本還元率1.0%のクレジットカードで1ヶ月分の生活費を支払うと950ポイント貯まることがわかりました。これを1年分に換算すると11,400ポイントになり、1ヵ月間の通信費の平均金額を上回ります。

還元率が上がる優待店は考慮していないため、優待店で利用すればさらに加算されるでしょう。

すべて現金で支払うと何も返ってきません。現金で支払っている方は、少しずつ生活費をクレジットカード払いに切り替えることをおすすめします。

参考:

統計局「家計調査 2024年7〜9月期の生活費(食費・水道光熱費・通信費)」

お金の疑問や悩みを解決する、オールインワンサービス@next(アットネクスト)

関連記事:外壁塗装をしたいけどお金がない!今すぐできるコスト削減の秘訣と注意点を紹介!|ペイプロ

家計管理がしやすい

クレジットカードで生活費を支払うと、いつどこでいくら使ったかをアプリや明細書で一括管理できます。利用明細から閲覧可能な情報には、主に下記のような内容が含まれています。

- 月ごとのご利用代金総額

- お支払い残高

- 各利用明細(利用日・利用額・利用先)

現金支払いの場合はレシートを1枚ずつ確認する必要があるため、全体でいくら使ったかを簡単に把握したいのであればクレジットカード払いがおすすめです。

モーラ博士

いくら使ったか計算に時間がかかっている場合は、クレジットカード払いに切り替えることで時短になるぞ。

参考:

総務省「電子マネーを使用した際の家計簿の記入のしかた」

JCBカード「カードご利用明細の見方」

共働き・二人暮らしの食費はいくら?平均以下を実現する節約術7選|アットセミナー

関連サイト:マネドア|家計のお悩みを無料相談

あわせて読みたい:専業主婦になりたいと思う理由とは?向いている人の特徴や今後の行動の仕方|東京青山の結婚相談所・婚活に強いインフィニ

クレジットカードの特典が使える

クレジットカードに付帯している特典を無料で使えるのもメリットです。生活費の支払いにかかわらず、多方面で使いやすい特典があると最大限に恩恵を受けられます。

クレジットカードによくみられる特典をまとめてみました。日々の支払いと合わせて使いやすい特典があるかチェックして申し込むのがおすすめです。

- 旅行傷害保険やショッピング保険

- 空港ラウンジの無料利用

- 追加カード

- ポイントアップサイト

- 優待サービス(特定の店舗での還元率アップや割引など)

生活費が足りないときに後払いできる

月によっては急な出費がかさんで生活費の予算をオーバーしてしまうこともあるでしょう。クレジットカードは後払いでの支払いなので、手持ちの現金がなくても生活費を支払えます。

クレジットカードの支払日までに利用金額を支払うことができれば、オーバーした分の生活費をクレジットカードで決済しても問題ありません。

ただし、現金がなくても決済できるからといって、実際に支払えないほどの食料や日用品を購入するのはNG。基本的には毎月の予算を決めておくのがベターです。

参考:消費者庁「決済について」

各種手数料を削減できる

コンビニや郵便局で振込用紙を用いて、各種光熱費を現金払いしている場合は用紙の発行手数料として月200円程度のコストが発生する場合があります。

クレジットカードならこうした手数料は発生しません。そのため、年2000円~6,000円程度の節約に繋がります。

また、生活費を現金払いしていると、財布にお金が無くなった度にATM手数料を支払って現金を引き出さなければなりません。もちろん、クレジットカードなら手数料は一切不要です。

モーラ博士

ATM手数料は110円~330円程度。月に何回も引き出すとかなりの額になってしまうから、クレジットカードを利用するとよいぞ!

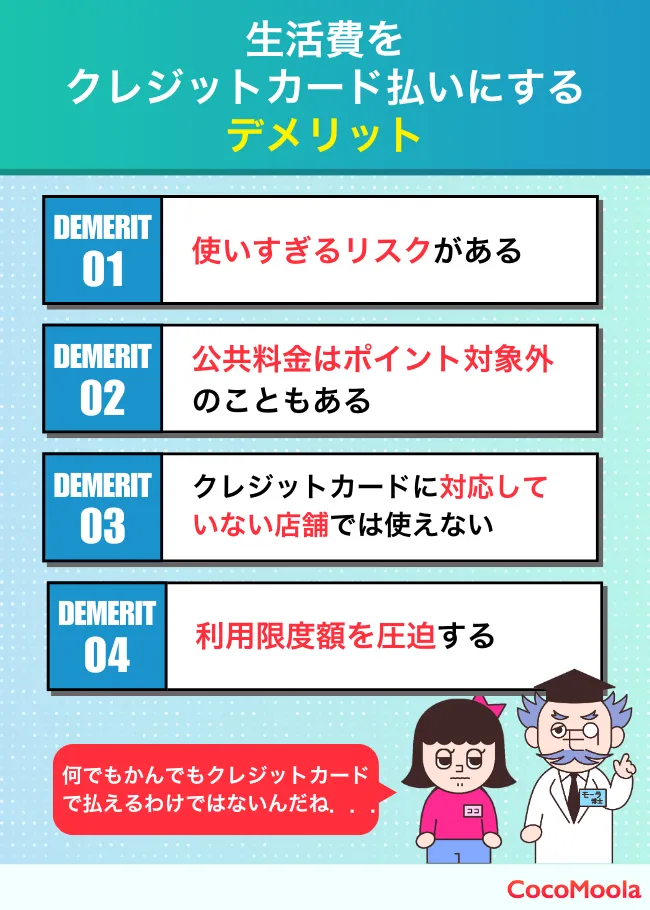

生活費をクレジットカード払いにするデメリット

生活費をクレジットカード払いすると生じやすいデメリットや注意点をご紹介します。すでにクレジットカード払いをしている方も確認してみてください。

- 使いすぎるリスクがある

- 公共料金はポイント対象外のこともある

- クレジットカードに対応していない店舗では使えない

- 利用限度額を圧迫する

使いすぎるリスクがある

クレジットカードは現金いらずで決済できてしまうため、いくら使ったかきちんと把握しないと使いすぎるリスクがあります。

ココちゃん

手元に現金がなくても購入できるのがクレジットカードの便利なところであり、怖いところでもあるね…

現金を使っている感覚が少なく、高額な商品であっても簡単な手続きのみで手に入れられてしまうため、気がついたら請求額が負担になるほどに高まってしまう可能性もあります。

すべての生活費をクレジットカード払いにすることは簡単ですが、毎月支払い明細を欠かさず確認し、無駄な出費がないよう気を付けましょう。

公共料金はポイント対象外のこともある

生活費のうち、水道光熱費や社会保険料などは公共料金に含まれます。クレジットカードによっては、公共料金の支払いがポイント対象外となっていることもあるため注意しましょう。

また、公共料金の支払いで通常より還元率が低くなるクレジットカードもあります。水道光熱費もクレジットカード払いしたい方はポイント対象かどうか確認してから利用するのがおすすめです。

たとえば楽天カードで公共料金を支払う場合、通常の還元率1.0%から0.2%まで下がってしまいます。※

他にも公共料金以外で生活費の中でポイント対象外になりやすいのは、電子マネーやQRコード決済へのチャージ。クレジットカードと電子マネーを連携している方は要チェックです。

※参考:楽天カード「カード利用獲得ポイントの還元率が異なるご利用先」

クレジットカードに対応していない店舗では使えない

現在ではキャッシュレス決済の波がどんどん進んでいますが、それでも未だにクレジットカード払いができない店舗があります。

飲食店などではまだまだ現金支払いのみに対応している店舗も多く、そのような場合だと現金でしか支払いができません。

モーラ博士

QR決済に対応している場合は、クレジットカードから決済アプリに入金することで、間接的にクレジットカードを利用しての支払いができるぞい。

参考:総務省「キャッシュレス化推進に向けた国内外の状況」

利用限度額を圧迫する

クレジットカードには一人一人利用限度額が設定されており、支払える額には上限があります。生活費の支払いも当然この利用額に含まれることになるので、他の買い物等で使える額が減少することに注意しましょう。

例えば、月々の限度額が10万円の方が生活費を5万円分クレジットカードで支払ってしまうと、他の買い物で使える額は5万円になります。

公共料金の額が大きい方や、利用限度額の上限が低い方は特に注意が必要です。

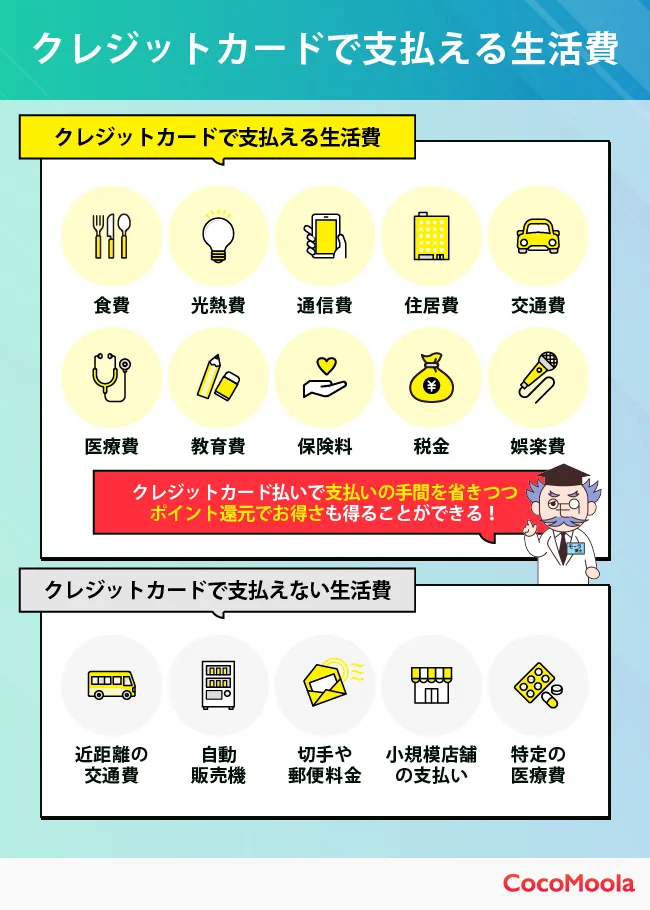

クレジットカードで支払える生活費の範囲は?

クレジットカードではさまざまな費用を払うことができますが、すべての生活費がクレジットカードで支払えるわけではありません。

ここでは、クレジットカードで支払える生活費・支払えない費用について解説します。

クレジットカードで支払える生活費

クレジットカードは、生活費の支払いを効率化する便利なツールです。

特に毎月の固定費や頻繁に発生する支出については、クレジットカード払いを活用することで支払いの手間を省きつつ、ポイント還元でお得さも得られます。

クレジットカードで支払い可能な生活費は、主に以下の通りです。

| 項目 | 内容 |

|---|---|

| 食費 | スーパーやコンビニでの買い物、外食、フードデリバリー |

| 光熱費 | 電気代、ガス代、水道代 |

| 通信費 | 携帯電話料金、固定電話、インターネット料金 |

| 住居費 |

賃貸住宅の家賃(物件による) |

| 交通費 | ガソリン代、定期券の購入費 |

| 医療費 | 総合病院の診察費や薬代 |

| 教育費 | 参考書や塾費用、文房具代 |

| 保険料 | 生命保険や医療保険料 |

| 税金 | 所得税、住民税、自動車税、固定資産税 |

| 娯楽費 | 書籍代、趣味の費用、ペット用品 |

これらの項目に対してクレジットカードを利用することで、日々の支出を効率的に管理できるだけでなく、ポイントを貯めることで将来的な節約にもつながります。

特に光熱費や通信費などの毎月の固定費は、クレジットカード払いを基本にすることで、確実にポイントを積み重ねることが可能です。

クレジットカードで支払えない生活費

一方で、一部の費用については現金や他の決済手段が必要になることもあります。

以下で、クレジットカード払いに対応していない、または対応が難しい生活費の項目をご紹介します。

| 項目 | 内容 |

|---|---|

| 近距離の交通費 | バスや電車の運賃(一部は交通系ICカードで対応可能) |

| 自動販売機 | 現金のみ対応のものが多い |

| 切手や郵便料金 | 郵便局ではクレジットカードに対応している |

| 小規模店舗の支払い | 現金のみ対応している個人経営の場合 |

| 特定の医療費 | 個人病院ではカード非対応の場合がある |

これらの支払い項目では、現金や他の電子マネーなど、別の手段を併用する必要があります。

特にバスや自動販売機の利用など、日常的に発生しやすい小額の支払いには注意が必要です。

参考:消費者庁「消費者と企業人の視点で考えよう消費生活のキホン 生活を支えるお金」

一人暮らしにおすすめ!生活費を賢く抑えるクレジットカード活用術

一人暮らしの場合、生活にかかるお金を一人で管理する必要があり大変ですよね。そんな方には特にクレジットカードでの生活費の支払いをおすすめします。

クレジットカードで生活費を払えば、家計管理を楽にできるだけでなくライフスタイルに合ったポイントの有効活用ができるでしょう。

一人暮らしの生活費支払いにクレカを活用するポイントをご紹介するので、ぜひ参考にしてみてください。

- 支出に合わせてクレカを使い分ける

- 特定の支出がない場合は基本還元率が大きいカードを選ぶ

- 家計簿アプリと連携して支出を見える化する

支出に合わせてクレカを使い分ける

複数のクレジットカードを支出に合わせて使い分けることで、最大限のポイント還元を受け、生活費を賢く抑えることがでるでしょう。

以下に、特定の支出に合わせたポイントが貯まりやすいクレジットカードの例をご紹介します。

| 支出の種類 | クレジットカードの例 | 特徴 |

|---|---|---|

| 食費・日用品 | イオンカードセレクト、セブンカード・プラス、特定のスーパー提携カード など | 特定のスーパーやグループ店舗でポイントアップ、割引特典などがある |

| 公共料金 | ポイント還元率1.0%以上のカード | 毎月発生する固定費なので、基本還元率が高いカードで確実にポイント獲得できる |

| ネットショッピング | 楽天カード、Amazon Mastercard、PayPayカード など | 各ECサイトでの利用で高還元、ポイントアップモール経由でさらに還元率UPできるなど |

| 携帯電話・通信費 | ドコモdカード、au PAY カード、ソフトバンクカード など | 各キャリアの支払いでポイントが貯まる、料金割引特典があるなど |

| 外食・エンタメ | エポスカード(優待店)、JCBカードW(提携店) など | 優待店での割引やポイントアップ、エンタメ施設のチケット先行予約ができるなど |

これらの例を参考に、自分がどこにお金をかけることが多いのかを把握し、それに合ったカードを検討してみてください。

関連記事

特定の支出がない場合は基本還元率が大きいカードを選ぶ

「特定のスーパーやお店はあまり使わない」「毎月の支出がバラバラで、どこに特化したらいいか分からない」という人もいるでしょう。

そのような場合は、特定の店舗に縛られず、基本還元率が高いクレジットカードを選ぶのがおすすめです。

目安として、基本還元率が1.0%以上のカードであれば、効率的にポイントを貯めやすいと言えるでしょう。

例えば、100円の利用で1ポイント貯まるカード(還元率1.0%)なら、毎月の生活費が10万円の場合、年間で12,000ポイント貯まる計算になります。

例えば、100円の利用で1ポイント貯まるカード(還元率1.0%)なら、毎月の生活費が10万円の場合、年間で12,000ポイント貯まる計算になります。

貯まったポイントは、カードの利用料金に充当したり、他社ポイントやマイルに交換するなど、お得に活用しましょう!

ココちゃん

まずはオールマイティーに使える高還元率カードを1枚持つのがおすすめだよ!

家計簿アプリと連携して支出を見える化する

多くのカードは、家計簿アプリとの連携機能を提供しています。

利用履歴が自動的に取り込まれ、手間なく支出を記録できるため、一人暮らしの家計管理にぜひ役立ててみてください!

リアルタイムで支出を把握できれば、使いすぎてしまった交際費などを他の支出でカバーできるのでおすすめです!

生活費の支払いにおすすめのクレジットカードに関する専門家コメント

今回紹介している生活費の支払いにおすすめのクレジットカードについて、ココモーラの監修者を務めてくださっている岩田昭男さんと金子賢司さんから、各クレジットカードの魅力についてコメントをいただきました。

気になるクレジットカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

JCBカードW

JCBカードWは、通常の還元率が1.0%で、公共料金を支払ったときにもポイントが貯まります。貯まったポイントはAmazon.co.jp、スターバックスコーヒー、メルカリなどでの買い物での利用や各種ポイント、マイルへの交換ができお得です。※また、年会費が永年無料で、ナンバーレスタイプなので安全性が高いのも魅力といえます。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

三井住友カード(NL)

三井住友カード(NL)は、対象のコンビニや飲食店で利用すると最大7%の高還元※2が受けられるクレジットカードです。最短10秒で即時発行※1できるので、すぐにクレジットカードが欲しい人はぜひ検討してみてください。

※1 iD、カードの差し込み、磁気取引は対象外です。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 即時発行ができない場合があります。

エポスカード

エポスカードは、年会費無料で全国10,000店舗の優待店で会員限定の特典を受けられるのが魅力です。最短即日発行かつ、タッチ決済対応で支払いもスムーズに行えます。ネットショッピングはポイントアップサイト(たまるマーケット)を積極的に活用しましょう。

JCBカードW plus L

JCBカード W plus Lは女性向けの特典が豊富で、女性疾病保険に月290円〜加入できるほか、コスメやネイルなどの優待・キャンペーンが毎月開催中です。JCBカードWと基本的な機能は同じなので、年会費無料で還元率も高くお得ですね。

セブンカード・プラス

セブンカード・プラスは、セブン-イレブンで最大10%還元、その他イトーヨーカドーなど全国の対象店舗で利用すると通常の2倍ポイントが貯まります。セブン&アイグループの店舗を日常的に利用する方は必見です。nanacoチャージもポイント対象なので、日々の買い物がお得になりますね。

生活費の支払いに使えるクレジットカードのランキング根拠

当サイトの「生活費の支払いにおすすめのクレジットカードランキング」は、ココモーラ編集部が各クレジットカードの公式情報、実際の利用者の声、金融関連機関のデータに基づき、独自に調査・分析を行って作成しています。

ランキング算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が独自に設定した評価項目(生活費に関する還元率、ポイントの使い道など)に基づき、各カードをスコア化し、ランキングを決定しました。

生活費の支払いに使えるクレジットカードランキング評価項目(100点満点)

本記事の生活費の支払いにおすすめのクレジットカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

このランキングでは、日々の生活費をクレジットカードで効率よく支払うことのメリットを考慮し、基本的な評価に加えて、「生活費に関する還元率」なども重要な評価軸として、総合的な魅力を判断しています。

| 項目 | 配点 | 内容 |

|---|---|---|

| 生活費に関する還元率 | 30点 | 食費、日用品、光熱費、通信費など、日常の生活費支払いにおけるポイント還元率の高さや優遇を評価。 |

| ポイントの使い道 | 25点 | 貯まったポイントの現金化のしやすさ、電子マネー・他社ポイントへの交換、日常店舗での利用などの使いやすさを評価。 |

| 家計管理のしやすさ | 20点 | アプリやWeb明細の機能、利用通知、予算管理など、家計を効率よく管理できるかを評価。 |

| 年会費・維持コストのバランス | 15点 | 年会費無料、条件付き無料、有料カードにおけるコストと得られるメリットのバランスを評価。 |

| 国際ブランド | 10点 | Visa、Mastercard、JCBなどの国際ブランドの国内外での加盟店数や使いやすさを評価。 |

これらの基準をもとに、利用者の目的やニーズに合わせた最適なクレジットカードを厳選しています。

生活費の支払いに使えるクレジットカード総合評価・ランキング

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード | 総合得点(100点満点) | レーティング |

|---|---|---|

| JCBカードW | 95点 | ★★★★★ |

| 三井住友カード(NL) | 90点 | ★★★★☆ |

| PayPayカード | 89点 | ★★★★☆ |

| Oliveフレキシブルペイ(クレジットモード) | 85点 | ★★★★☆ |

| 楽天カード | 82点 | ★★★★☆ |

| VIASOカード | 77点 | ★★★★☆ |

| JCBカード W plus L | 73点 | ★★★☆☆ |

本ランキングは、毎日の生活費支払いをクレジットカードに集約することで、効率的にポイントを貯め、家計の節約に貢献できるカードを選定・評価したものです。

なお、本ランキングはあくまで一般的な評価基準に基づいたものであり、利用目的やライフスタイルによって最適なカードは異なります。

また、カードの特典やサービス内容は変更される可能性があるため、最新情報は必ず各カードの公式サイトにてご確認ください。

1位:JCBカードW【総合95点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 生活費に関する還元率 | 28/30 | 基本還元率1.0%と高く、スターバックス・セブン-イレブンなどのパートナー店でポイントが倍増する。※ |

| ポイントの使い道 | 24/25 |

ポイントはキャッシュバックや他社のポイント・商品券などにも交換でき、多用途で使いやすい。 |

| 家計管理のしやすさ | 19/20 | MyJCBアプリで利用状況確認、Web明細でリアルタイム把握が可能なため、家計管理がしやすい。 |

| 年会費・維持コストのバランス | 15/15 | 永年無料。コストを気にせず持てるため、生活費決済に最適。 |

| 国際ブランド | 9/10 | 日本発のブランドで国内の加盟店が多く、JCB優待も充実している。 |

JCBカードWは、年会費永年無料で、生活費の支払いでも高還元率が期待できるカードです。基本還元率1.0%に加え、スターバックスやセブン-イレブン※など日常的に利用するパートナー店でのポイントアップは、毎日の生活をお得にします。

アプリで利用状況を細かく把握でき、家計管理もしやすい点も魅力です。

※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

2位:三井住友カード(NL)【総合90点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 生活費に関する還元率 | 26/30 | 主要コンビニ・飲食店でのスマホタッチ決済で最大7%と非常に高還元。 |

| ポイントの使い道 | 23/25 | Vポイントはキャッシュバックや提携ポイントなど、多様な使い道がある。 |

| 家計管理のしやすさ | 18/20 | アプリ利用通知、Web明細でリアルタイムに支出を把握できる。 |

| 年会費・維持コストのバランス | 15/15 | 永年無料。維持コストの心配がなく、初めてのカードにもおすすめ。 |

| 国際ブランド | 8/10 | Visa/Mastercard®で国内外の加盟店が非常に多く、どこでも使える。 |

三井住友カード(NL)は、年会費永年無料で、コンビニエンスストアや飲食店での利用で高還元になることが魅力です。

日々の食費や外食費が多い方にとっては、効率よくポイントを貯められます。ナンバーレスデザインでセキュリティも高く、利用通知機能でリアルタイムに支出を把握できるため、家計管理も安心です。

3位:PayPayカード【総合89点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 生活費に関する還元率 | 25/30 | 基本還元率は1.0%。PayPayステップ達成で還元率がさらにアップする。 |

| ポイントの使い道 | 22/25 | PayPayポイントはPayPay残高にチャージでき、実店舗・ネットで幅広く使える。 |

| 家計管理のしやすさ | 18/20 | PayPayアプリで利用明細をリアルタイム確認でき、家計管理がしやすい。 |

| 年会費・維持コストのバランス | 15/15 | 永年無料。維持コストがかからず、手軽に発行できる。 |

| 国際ブランド | 9/10 | Visa/Mastercard/JCBから選択でき、汎用性が高い。 |

PayPayカードは、年会費永年無料で、PayPayアプリとの連携が強みです。日々の買い物や公共料金の支払いをPayPayに集約することで、効率よくポイントを貯められます。

PayPayステップを達成すればさらなる還元率アップも期待でき、スマホ決済をメインにする方にとって、生活費管理とお得さを両立できる一枚です。

4位:Oliveフレキシブルペイ(クレジットモード)【総合85点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 生活費に関する還元率 | 23/30 | 基本還元率は標準的だが、選べる特典や銀行取引でポイントアップ可能。 |

| ポイントの使い道 | 22/25 | Vポイントはキャッシュバック、提携ポイント、投資など様々な用途で使える。 |

| 家計管理のしやすさ | 18/20 | アプリで利用状況を一元管理できる。モード切替で支出も使い分けられて便利。 |

| 年会費・維持コストのバランス | 15/15 | 永年無料。複数の機能を1枚に集約でき、財布がスッキリするのもポイント。 |

| 国際ブランド | 7/10 | Visaのみだが、汎用性は低くない。 |

Oliveフレキシブルペイのクレジットモードは、キャッシュカード・デビットカード・クレジットカード・ポイント払いの機能を一枚に集約したサービスです。年会費永年無料で、アプリで利用状況を一元管理できるため、生活費の支出をスマートに把握できます。

選べる特典や銀行取引状況に応じたポイントアップもあり、生活スタイルに合わせたお得さが魅力です。

5位:楽天カード【総合82点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 生活費に関する還元率 | 25/30 | 通常1%還元に加え、楽天市場・楽天モバイル・楽天でんき利用でポイントアップ。光熱費や通信費も効率よくポイントが貯まり、日常支出の節約に直結。 |

| ポイントの使い道 | 22/25 | 楽天ポイントは街中の加盟店やネットショッピングなど利用先が多彩。電子マネーや請求充当にも使え、現金感覚で使いやすい。 |

| 家計管理のしやすさ | 16/20 | アプリ「楽天カード」で利用明細や支出を即時確認可能。支出カテゴリ分けは簡単だが、予算管理機能は他社に比べてやや簡素。 |

| 年会費・維持コストのバランス | 15/15 | 永年無料で維持費が一切かからない。高還元かつコスパの良さは生活費カードとして理想的。 |

| 国際ブランド | 4/10 | Visa・Mastercard・JCB・American Expressから選択可能。ただし特典や付帯内容の差はブランドによってわずかに異なる。 |

楽天カードは、生活費の決済で効率よくポイントを貯められる優秀な一枚です。楽天市場や光熱費の支払いなど、支出の多くを楽天経済圏に集約することで高いポイント効果を発揮。

また、アプリ操作も直感的で家計管理に便利ですが、詳細な分析や自動分類は他カードアプリに劣る部分もあります。それでも年会費無料・高還元という強みから、生活費用のクレジットカードとして総合的な満足度は非常に高いです。

6位:VIASOカード【総合77点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 生活費に関する還元率 | 21/30 | 特定の固定費(携帯・プロバイダー)で高還元。その他生活費の還元率は標準的。 |

| ポイントの使い道 | 22/25 | オートキャッシュバックでポイント交換の手間がなく、確実に還元される。 |

| 家計管理のしやすさ | 13/20 | Web明細で利用状況を確認できる。ただし自動還元のため詳細な支出管理には工夫が必要。 |

| 年会費・維持コストのバランス | 15/15 | 永年無料。コストを気にせず持てるため、手軽に利用できる。 |

| 国際ブランド | 6/10 | Mastercard®のみだが、汎用性は低くない。 |

VIASOカードは、年会費永年無料で、特定の固定費(携帯電話料金、インターネットプロバイダー料金など)でポイント還元率がアップする特徴があります。

貯まったポイントは自動的にキャッシュバックされるため、ポイント交換の手間がなく、忙しい方やポイント管理が苦手な方でも確実に節約効果を得られます。

7位:JCBカード W plus L【総合73点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 生活費に関する還元率 | 22/30 | 基本還元率1.0%。パートナー店でポイント倍増。日常使いで差が出る。 |

| ポイントの使い道 | 20/25 | ポイントは提携ポイント、キャッシュバックなど使い道が多い。 |

| 家計管理のしやすさ | 10/20 | MyJCBアプリで利用状況の確認が可能。 |

| 年会費・維持コストのバランス | 15/15 | 永年無料。コストを気にせず持てる。 |

| 国際ブランド | 6/10 | 日本発のブランドで国内加盟店が多い。海外利用はやや限定的。 |

JCBカード W plus Lは、年会費永年無料で、39歳以下の方に向けて作られたカードです。

基本的なポイント還元率が高く、スターバックスやセブン-イレブン※などJCBのパートナー店での利用でさらにポイントが倍増するため、日々の生活費を支払うことで効率的にポイントを貯められます。

※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

口コミ調査の概要

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

アンケート調査の概要

| 調査方法 | ファストアスクおよび フリージーを使用した独自調査 |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードおすすめに関するアンケート調査結果の詳細>>

採点の根拠に使用した公式サイト

情報元・参照元一覧

- 独立行政法人国民生活センター

- 国税庁

- 消費者庁

- 経済産業省

- 日本年金機構

- 一般社団法人日本クレジット協会

- 日本クレジットカード協会

- 一般社団法人キャッシュレス推進協議会

- 日本カード情報セキュリティ協議会

- 指定信用情報機関のCIC

- 公益財団法人日本生産性本部

- 総務省統計局

- 法務省

最終更新:2025年11月4日

参考文献

・総務省「電子マネーを使用した際の家計簿の記入のしかた」(最終アクセス:2025年5月1日)

・消費者庁「決済について」(最終アクセス:2025年5月1日)

・総務省「キャッシュレス化推進に向けた国内外の状況」(2018年4月12日発行)

・消費者庁「消費者と企業人の視点で考えよう消費生活のキホン 生活を支えるお金」(最終アクセス:2025年6月25日)

・統計局「家計調査 2024年7〜9月期の生活費(食費・水道光熱費・通信費)」(最終アクセス:2025年8月29日)

・楽天カード「カード利用獲得ポイントの還元率が異なるご利用先」(最終アクセス:2025年8月29日)

・JCBカード「カードご利用明細の見方」(最終アクセス:2025年8月29日)

よくある質問

Q. 生活費すべてをクレジットカードで支払うことはできますか?

Q. 生活費を支払うクレジットカードは使い分けるべきですか?

固定費用のクレジットカードは水道代や光熱費、スマホ代など毎月必ず支出があるものだけに設定し、普段づかい用は食費や交際費など変動があるものの支払い専用にするのが使いやすいでしょう。

Q. 生活費を支払うとクレジットカードの使いすぎが心配なのですが、どうしたら良いですか?

また、基本的なこととして利用状況を確認しておくことも重要。多くのクレジットカードはアプリで明細を確認できるので、こまめにチェックしておくと使いすぎを防ぐこともできるでしょう。

Q. 生活費の支払いにクレジットカードを使うメリットは何ですか?

①ポイントが貯まって節約になる: 毎月の固定費や日常の買い物でポイントが還元されるため、現金払いでは得られない節約効果が期待できます。

②家計管理がしやすい: 利用明細が自動的に記録されるため、いつ、どこで、いくら使ったかを簡単に把握でき、家計の見える化に役立ちます。

③支払い忘れを防ぎ、手間が省ける: 一度設定すれば自動引き落としになるため、納付書での支払いや銀行に行く手間がなくなり、払い忘れも防げます。

Q. 生活費の支払いにおすすめのクレジットカードを選ぶポイントは何ですか?

①利用先のポイント還元率: 普段よく使うスーパーやコンビニ、特定の公共料金など、利用頻度の高い場所で高還元率になるカードを選ぶのがおすすめです。

②ポイントの使いやすさ: 貯まったポイントを商品交換だけでなく、他社ポイントへの移行や請求額への充当など、自分のライフスタイルに合った使い道があるか確認しましょう。

③年会費: 余計なコストをかけずに利用したい場合は、年会費永年無料のカードを選びましょう。特典が魅力的で、ポイントなどで年会費の元が取れる場合は、有料カードも検討の価値があります。

Q. 家賃の支払いにクレジットカードは使えますか?

Q. クレジットカードで支払えない生活費にはどんなものがありますか?

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.16

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.16

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

クレジットカードは何枚持ちが理想?複数枚持つメリットや平均枚数を解説

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.16

クレジットカードの作り方とは?発行の流れや注意点をやさしく解説

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.16

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

アンケート

クレジットカードのアンケート調査について

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

還元率が高いクレジットカードのアンケート調査

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードの審査に関するアンケート調査

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

人気の記事

最近の記事

カード別ランキングを見る

生活費

Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード