更新日: 2026.03.04

厚生労働省の調査によると現在日本で旅館ホテルの営業施設数は51,038軒と多く存在しています。ホテルの宿泊費を少しでも節約したい方、より快適で特別なホテルステイを楽しみたい方にはホテルに強いクレジットカードの活用がおすすめです。

最近では宿泊料金の割引やポイント還元だけでなく、部屋の無料アップグレードやアーリーチェックイン、ラウンジ利用などのサービスが利用できるクレジットカードも増えてきました。 特にマリオットやヒルトンなどの大手ホテルチェーンと提携しているクレジットカードは、ホテルの会員プログラムと連携することでより高い還元率や特典を受けられることが魅力です。

2024年の延べ宿泊者数は6億5,906万人泊を超えており、ホテル需要はますます拡大。旅行や出張の機会が多い方にとっては、年間数万円レベルでお得になる可能性もあります。 また、ポイントを貯めることで無料宿泊に交換できたり、ホテル直販サイトでの予約時に限定特典が受けられたりと、使えば使うほどホテルライフの質が向上することも嬉しいメリットです。

ただ、ホテル系のクレジットカードを選ぶ際に「結局どのクレジットカードがホテルで一番お得なの?」「特典や優待が最強のクレジットカードが知りたい」などと思う方も多いでしょう。ホテルだけでなく普段使いでもポイント還元率が高ければ、あっという間にポイントを貯めることができます。

そこで本記事では、ホテル系のクレジットカードを還元率や年会費、特徴を比較しながらランキング形式で紹介していきます。また、ホテル系クレジットカードのメリットやお得な特典・優待なども紹介しているので、出張や旅行に行くことが多い方はぜひ参考にしてみてください。

詳細を表示

80.8

キャンペーン

どんなシーンも特別に。 多彩なサービスが魅力な1枚。

メリット

デメリット

4.0

50代・男性(会社員)

さらに表示

75.0

旅行やグルメを中心とした豪華特典が付帯。 マスターカード最上位のステータス。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

73.3

キャンペーン

Marriott Bonvoyのエリート資格を付与。 特別で優雅な旅行を楽しみたい方におすすめ。

メリット

デメリット

83.0

キャンペーン

上質な旅を提供する特典がずらり。 高還元率で保険も手厚いカード。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

82.5

キャンペーン

世界中で使える優待が豊富。 特別な時間をゆったりと過ごしたい方に。

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

82.8

キャンペーン

楽天市場でいつでも還元率3.0%以上! 楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

デメリット

5.0

30代・男性(アルバイト・パート)

さらに表示

77.5

キャンペーン

普段の買い物でも還元率1.2%! 年会費永年無料ながら付帯保険も充実

メリット

デメリット

4.0

60代・男性(会社員)

さらに表示

77.5

キャンペーン

初年度の年会費無料!※ 上質なサービスと還元率の高さが魅力です。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

80.0

キャンペーン

年会費が5,500円(税込)と安くコスパが良い お得かつポイントが貯まりやすいゴールドカード。

メリット

デメリット

4.0

40代・女性(会社員)

さらに表示

84.2

キャンペーン

最大15%還元でポイントが貯まりやすい! 還元率を重視したい方におすすめ。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

83.0

キャンペーン

利用額に一律の制限なし! ワンランク上の優待が揃うプラチナカード。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

77.5

ポイント還元率は1.25%と高水準 Mastercard最上位ステータスの高級感あふれるブラックカード。

メリット

デメリット

85.8

二つの国際ブランドを併用できる! 旅行好きにおすすめの特典が充実した一枚。

メリット

デメリット

81.7

最上級の特典が付帯した1枚! 還元率1.5%でどんな支払いでもポイントが貯まる

メリット

デメリット

5.0

60代・女性(主婦)

さらに表示

73.3

旅でお得にポイントが貯まるJMB機能付帯! いつもの電車やバスでTOKYU POINTが最大3%還元。

メリット

デメリット

ホテル系のおすすめクレジットカードを多数紹介してきました。ここからはホテル系クレジットカードおすすめの選び方や、ホテル系クレジットカードを発行するメリット・デメリットなどを解説していきます。

経済産業省の調査結果によると、ホテルでクレジットカード決済をする方は65%と、半数を優に超えています。この記事を参考にクレジットカードを選んでみてください。

参考:経済産業省「消費者実態調査の分析結果(サマリー)」

ホテル系クレジットカードのおすすめ候補を集めて、徹底的に比較検証を行いました。

年会費が「永年無料」や「条件付きで無料」など、コストがかからないものほど高評価とし、各クレジットカードの検証を行いました。

クレジットカードのポイント還元率が高いものほど高評価とし、検証を行いました。

クレジットカードのホテル優待や特典が充実しているものほど高評価とし、検証を行いました。

クレジットカードの旅行傷害保険が充実しているものほど高評価とし、検証を行いました。

-すべての検証はココモーラ編集部で行っています-

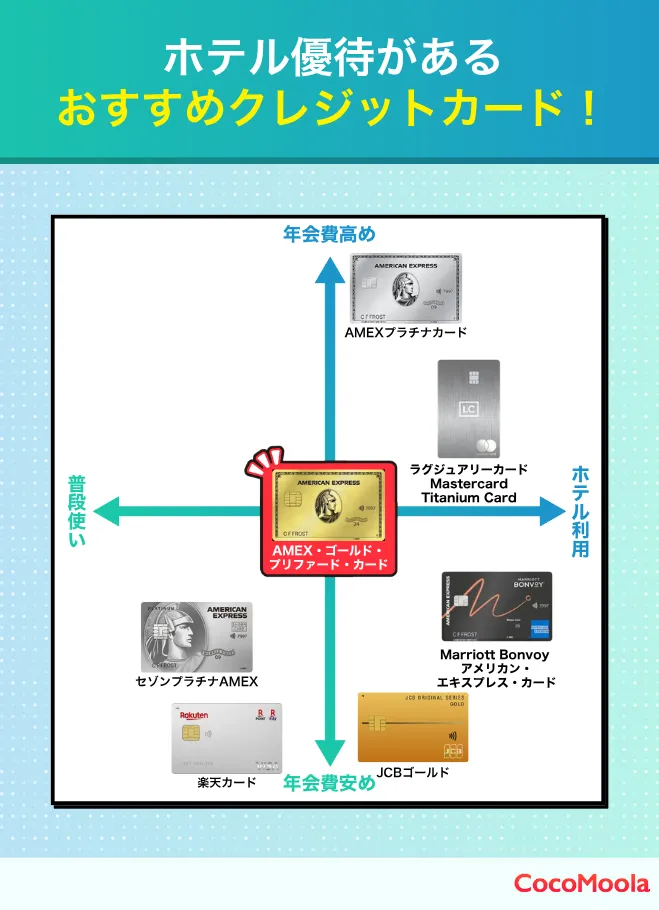

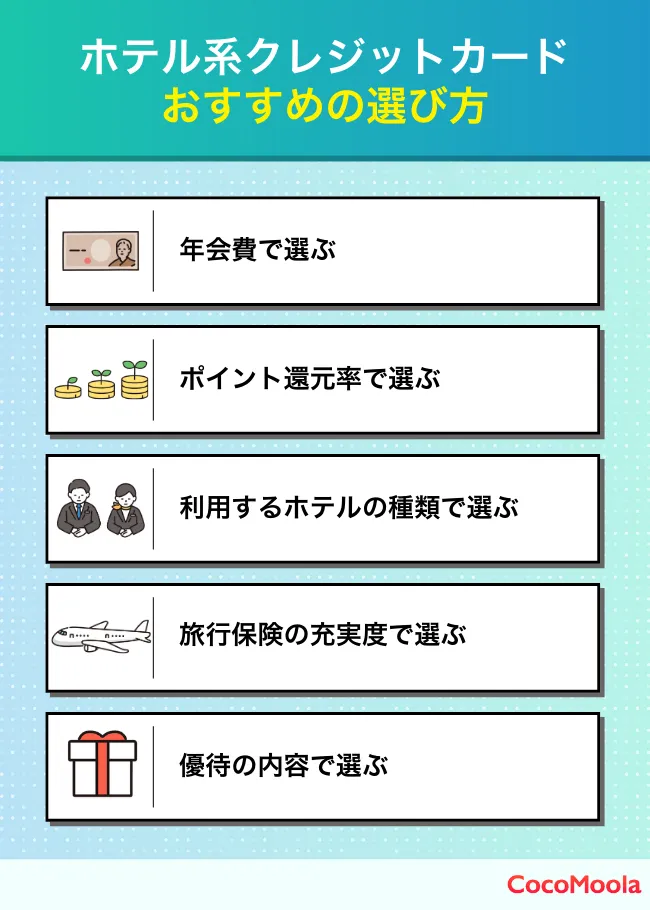

ホテル系クレジットカードは年会費やポイント還元率、利用するホテルの種類、旅行保険の充実度、優待の内容などで選ぶのがおすすめです。

クレジットカードを年会費で選ぶと、コストを抑えてホテルステイを楽しむことが可能です。ホテルの利用頻度が低い人が年会費の高いクレジットカードを保有すると、コストが負担になってしまいます。

なお、公正取引委員会が実施したクレジットカードの利用調査では、53.9%の人が入会金・年会費無料のカードを利用しているという調査結果もあります。

ただ、年会費が高くても部屋のアップグレードやレイトチェックアウトなど、自分が必要としている特典があれば年会費以上の価値を享受できるでしょう。

頻繁に旅行や出張をする方は年会費を投資と考え、リターンを最大限に引き出すことが大切です。

クレジットカードの年会費は固定費として家計に影響するため、特典の活用度合いで判断することが重要です。例えば利用頻度が低い方は無料カードで十分ですが、出張や旅行が多い方は年会費を払うことでポイントの還元率があがり、結果的に得するなんてこともあります。

ラウンジ利用や宿泊特典などで金銭的、または得られるステータスが割に合っているかどうかで検討しましょう。カードによっては年会費が翌年から上がるものや、一定の条件を達成すると永年無料になるものもあるので、最新情報をチェックしておきましょう。

出典:公正取引委員会「クレジットカードの取引に関する 実態調査報告書」

ポイント還元率が高いクレジットカードを選べば、ホテルを利用するごとにポイントが貯まるのでお得です。

高還元率のクレジットカードであれば、宿泊やレストランでの利用時に多くのポイントを獲得でき、次回の宿泊や特典に活用できます。

モーラ博士

また、ホテルの利用で通常よりも多くのポイントが還元されるクレジットカードなら、ホテルステイの頻度が多い方はさらにお得じゃ!

ポイントは宿泊代や施設のアップグレード、他の旅行関連サービスに活用できるので、旅のコストを削減しつつ、リッチなホテル体験を得られます。

ポイント還元率の高いカードは、多くの金額を使えば使うほど実質的な割引になります。特にホテル利用が多い方には非常に有効です。提携ホテルでの優待やボーナスポイントが付与されるカードは、宿泊費の削減だけでなく、アップグレードや特典利用で満足度や所有欲を満たしてくれます。

ただし、ポイントの有効期限や交換条件を把握しないままでは価値を活かしきれません。年に数えるほどしかホテルを使わないのに、ホテルのグレードを上げるためだけに高い年会費を払うのはもったいないですよね。利用頻度と特典内容を見極めて、コスト削減と体験価値の両立を図るのが賢い選び方です。

よく利用するホテルの種類で選ぶことで、ホテルの特典や優待をよりお得に享受できます。

ホテル系のクレジットカードは種類によって提携しているホテルチェーンが異なるため、利用頻度が高い施設に対応しているクレジットカードなら特典を最大限に活用可能です。

ヒルトンやマリオット、ハイアットなどの大手チェーンに強いクレジットカードもあれば、ラグジュアリーホテルに特化したクレジットカードもあります。

自分の旅行スタイルや予算に合ったホテルブランドを選ぶことで特典や優待を無駄なく享受でき、効率的にホテルライフを充実させることが可能です。

ホテルは旅行の際に利用することが多いため、ホテル系クレジットカードを選ぶ際に旅行保険の充実度は見逃せないポイントです。

とくに、旅行時は急な病気や盗難など予期せぬトラブルが起こりがちなので、充実した旅行保険があれば大きな安心感につながります。

モーラ博士

例えば医療費や緊急搬送費用、手荷物の遅延・紛失などをカバーする保険が代表的じゃ。

さらに、家族や同行者に対して保険が適用されるクレジットカードもあり、家族旅行や出張時の際に備えておくと安心して現地をまわれます。

高額な年会費のクレジットカードほど旅行保険が手厚く、病気や事故など幅広い備えが多い傾向にあるため、頻繁に旅行をする方は費用をかけておくと良いでしょう。

旅行保険は、万一の出費リスクを肩代わりしてくれる仕組みとしてとても有効です。特に海外では医療費が高額になるケースも多く、クレジットカード付帯の保険があるだけで安心度が大きく変わります。

その他、台風や大雪などで飛行機が飛ばなくなった時の補償などもカードによっては充実しています。私も台風で足止めになったときに、1泊分の宿泊代とホテル代を補償してもらい大変助かった経験があります。カードによって補償内容や条件が異なるため、年会費と補償バランスを見極め、自分の旅行スタイルに合う一枚を選ぶことが大切です。

参考: 外務省 海外安全ホームページ「海外旅行保険加入のおすすめ」

クレジットカードに付帯している優待はさまざまな種類があり、ホテル系クレジットカードを選ぶ際にも大きなポイントの一つです。

無料宿泊券や部屋のアップグレード、レイトチェックアウトなど、宿泊時の特典が充実しているクレジットカードほど快適にホテルステイができます。

また、特定のホテルチェーンで上級会員資格が自動的に付与されるクレジットカードもあり、通常の宿泊では得られない特別なサービスを受けることが可能です。

その他にも、スパやレストランでの割引など、ホテルステイに付随した優待が多いクレジットカードを選ぶことで、満足度が高まるでしょう。

ホテル系クレジットカードの優待は、価格的なリターンだけでなく、満足度を高めてくれるものとしても有効です。例えば普段泊まらない高価なホテルへの無料宿泊や、お部屋のレベルのアップグレードは、人生に新しい経験を与えてくれます。自分だと敢えて選ばない経験を「優待だから」とできるのは大きな価値の1つですね。旅行の質も高まります。

ただし、利用頻度が低いと優待を活かしきれないため、自分の旅行スタイルと照らし合わせて選ぶことが大切です。

関連記事:海外旅行におすすめクレジットカード15選!最強の1枚の選び方を紹介

ホテル系カードの目玉である「無料宿泊特典」は、年会費の元を取るための最短ルートです。

しかし、獲得には年間決済額の条件がある点に注意しましょう。

以下の表に、主要なホテル特化型カードの特典獲得ラインをまとめました。

| カード名 | 特典獲得の条件 | 年会費(税込) | 実質コストの考え方 |

|---|---|---|---|

| Marriott Bonvoy(プレミアム) | 年150万円利用+継続 | 49,500円 | 5万ポイント超の宿で元 |

| ヒルトン・アメックス | カード継続のみ | 16,500円 | 週末の1泊宿泊で即プラス |

| JCBゴールド | 年100万円利用(2年連続) | 11,000円 | ポイント還元+ラウンジ活用 |

月間12.5万円(年150万円)以上決済するなら、マリオット系は高級ホテル1泊分で年会費を簡単に回収できます。

一方、決済額がそれほど多くない場合は、継続のみで宿泊券がもらえるヒルトン・アメックスや、ポイント還元率が高い一般カード(楽天・リクルート)の方が「持ち出し」が少なく確実にお得です。

自分の年間支出額と照らし合わせ、特典が「確実に手に入るか」を基準に選ぶと良いでしょう。

年会費無料で使いやすいホテル系クレジットカードの代表「楽天カード」と「リクルートカード」は、コストを抑えつつもポイントを効率的に貯めたい、初めてホテル優待を活用する方におすすめです。

|

|

|

| 年会費無料 | 年会費無料 |

| 楽天トラベルでのポイント還元率が高く、国内旅行に強みあり。 | じゃらんネットとの相性が良く、 宿泊予約でのポイントアップが期待できる。 |

| 旅行傷害保険(利用付帯) 海外:最高2,000万円 国内:ー | 旅行傷害保険(利用付帯) 海外:最高2,000万円 国内:最高1,000万円 |

| カード盗難保険 | ショッピング保険 海外/国内 年間200万円 |

年会費無料で持てる楽天カードやリクルートカードは、低コストで旅行を楽しみたい方にとって心強い選択肢です。楽天カードは楽天トラベル経由の予約でポイント効率が高く、普段楽天を利用される方は、日常利用のポイントも旅行費用に回しやすい点が魅力です。一方でリクルートカードはじゃらんネットと相性が良く、リクルート系のポイントを活用される方は使い勝手がよいですね。リクルートカードは国内旅行保険も付帯しているのが大きな魅力です。旅行保険って意外と使います。

ただし、いずれの旅行保険も「利用付帯」です。旅行時にカード決済をしないと保険が使えません。旅行保険を使いたいのに条件に当てはまらなくて困った、ということがないよう事前に確認しておきましょう。

1万円前後の年会費帯では「JCBゴールド」と「三井住友カード ゴールド(NL)」が人気です。コストパフォーマンスに優れ、旅行好きのビジネスパーソンやファミリーに最適な選択肢でしょう。

|

|

|

| 年会費:11,000円(税込) Web入会で初年度無料 | 年会費:5,500円(税込) 条件達成で永年無料 |

| 国内主要空港、ハワイ ホノルル国際空港内のラウンジを無料で利用可能。 家族カード1枚まで無料作成できるところも魅力。 | 国内主要空港、ハワイ ホノルル空港内のラウンジを無料で利用可能。 旅行傷害保険は弁護士保険やゴルファー保険など自由に変更可能なところも嬉しいポイント。 |

| 旅行傷害保険(利用付帯) 海外:最高1億円 国内:最高5,000万円 | 旅行傷害保険(利用付帯) 海外:最高2,000万円 国内:最高2,000万円 |

| ショッピング保険 海外:年間最高500万円 国内:年間最高500万円 | ショッピング保険 海外/国内 年間300万円 |

年会費が3万円以上のプレミアムカードには、「アメリカン・エキスプレス・ゴールド・プリファード・カード」と「ラグジュアリーカード Mastercard Titanium Card」があります。

海外旅行保険も手厚く、ハイクラスホテルを頻繁に利用する方や、上質な旅行体験を求めるユーザーに特におすすめです。

|

|

ラグジュアリーカード Mastercard Titanium Card

|

| 年会費:39,600円(税込) | 年会費:55,000円(税込) |

|

空港ラウンジ プライオリティ・パスが年2回まで無料で利用可能。継続特典として、厳選ホテルの無料宿泊券やホテル予約で利用できるクレジットがもらえるなど嬉しい特典がたくさん。

輝きを放つメタル製のカードは見た目の高級感があり、気分が上がるポイントでしょう。 |

空港ラウンジ プライオリティ・パスが無料で利用可能。世界5000軒以上のラグジュアリーホテル優待や、ラウンジアワーなど嬉しい特典がたくさん。

金属製の縦型カードが放つ圧倒的な存在感は持っているだけで、高揚感が得られるでしょう。 |

| 旅行傷害保険(利用付帯) 海外:最高1億円 国内:最高5,000万円 | 旅行傷害保険 海外(自動付帯):最高1億2,000万円 国内(利用付帯):最高1億円 |

| ショッピング保険 海外/国内 年間最高500万円 | ショッピング保険 海外/国内 年間300万円 |

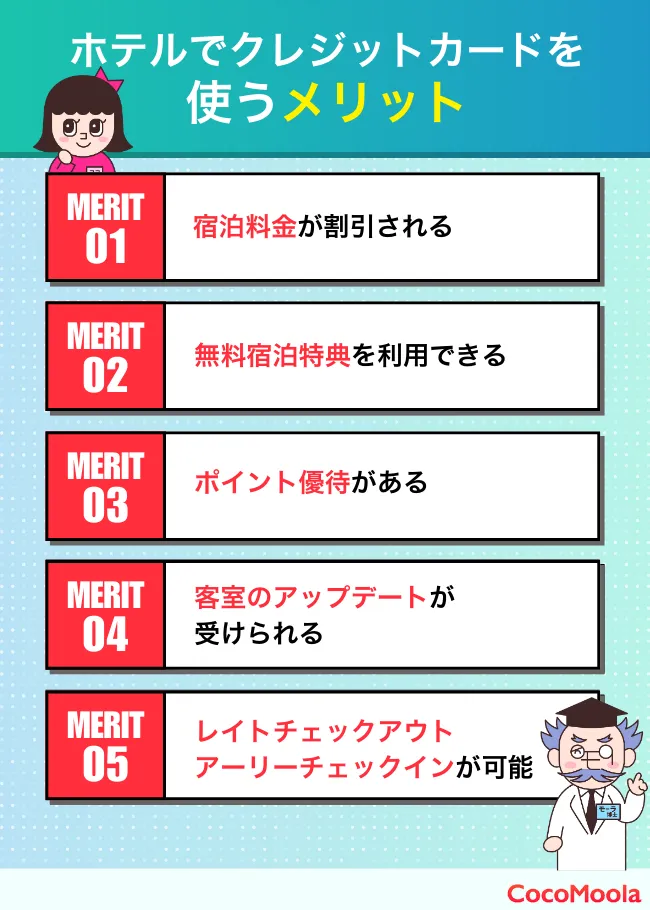

ホテルでクレジットカードを利用するメリットには、一般的に以下のようなものがあります。

なお、クレジットカードにより内容が異なる場合があるため、気になるクレジットカードがあれば公式サイトから詳細をご確認ください。

クレジットカードでホテルの宿泊料金を支払うと、割引や特典を受けられるケースがあります。

特にホテル系のクレジットカードや提携カードを利用すると、公式サイトや一部予約サイトでの料金が割引になることが多いです。

例えば、「Marriott Bonvoy アメリカン・エキスプレス・カード」のようなMarriott Bonvoyなどのホテルチェーンのカードではメンバー割引が適用されるうえ、ポイントも貯まるため非常にお得です。※

また、クレジットカードを通じて会員ステータスを獲得することで、ホテルのレストランで割引が受けられる場合もあります。

これらの特典を上手に活用することで、よりリーズナブルにホテルを利用でき、旅費を抑えることができるでしょう。

ココちゃん

節約できたお金で旅先での買い物を楽しめるね!!

※参考:アメリカン・エキスプレス公式サイト「Marriott Bonvoy アメリカン・エキスプレス・カード」

クレジットカードの中には、一定の利用条件を満たすことで無料宿泊特典を得られるものがあります。

例えばヒルトンやマリオット系列のクレジットカードでは、クレジットカードの継続利用や条件達成で無料宿泊券がプレゼントされるため、お金をかけずに高級ホテルに宿泊することが可能です。※

条件付きではありますが、無料宿泊特典を活用することで、通常の宿泊料金を支払うことなく、特別な体験を楽しむことができます。

旅行好きの方や、特別な日は高級ホテルに滞在したいと考えている方にとっては大きなメリットだと言えるでしょう。

※参考:アメリカン・エキスプレス公式サイト「ウィークエンド無料宿泊特典」

ホテルでクレジットカードを利用することで、宿泊料金やレストランでの支払いに対してポイントが貯まります。

特にホテル提携のクレジットカードでは、宿泊や飲食、スパなどで通常より多くのポイントが付与されることが一般的です。

貯まったポイントは、次回の宿泊やアップグレードに利用できるほか、航空マイルやギフトカードなども交換可能です。

効率良くポイントを貯められる機会のため、よく利用するホテルでポイントが貯まりやすいクレジットカードを選んでみてくださいね。

モーラ博士

貯まるポイントもクレジットカードによって異なるため、公式サイトで確認しておくのじゃ!

クレジットカードのステータスに応じて、ホテルで客室のアップグレードを受けられることがあります。

プラチナカードやホテル提携のクレジットカードを持っていると、空室状況によってはスタンダードルームからスイートルームへ、眺めの良い部屋や広い客室に無料でアップグレードされることがあります。

旅行の際に通常よりも快適な部屋で過ごすことで、より贅沢な体験ができるでしょう。

ココちゃん

空き室状況によってはアップグレードが叶わない場合もあるけど、グレードの高い客室に泊まれるチャンスがあるのは嬉しいよね!!

ホテル提携のクレジットカードを利用するもう一つの大きなメリットは、レイトチェックアウトやアーリーチェックインの特典です。

通常のチェックイン・チェックアウト時間よりも早くチェックインできたり、チェックアウト時間を遅らせることで、ホテルでの滞在時間をより長く楽しむことができます。

特に、長いフライトの後や、観光で疲れた時にアーリーチェックインができればとても快適でしょう。

また、旅行のスケジュールに柔軟性を持たせることができるため、ストレスなく旅行を楽しめます。

ホテルでクレジットカード払いをする際には、以下の3つのような点に注意が必要です。

ホテルでの宿泊料金は、原則としてクレジットカードによる一括払いにのみ対応しています。

物販のように分割払いやボーナス払いに対応しているケースは少なく、宿泊というサービス提供の性質上、事前またはチェックアウト時にまとめて清算する仕組みが一般的だからです。

したがって、宿泊費を分割払いにしたい場合は、クレジットカード会社の後から分割サービスやリボ払いなどを利用できるか事前に確認しておきましょう。

ただしこれらは手数料が発生することが多いため、事前に条件を確認しておくことが重要です。

特に高級ホテルや連泊利用の場合、まとまった金額を一括で支払うことになるため、利用限度額や支払い計画を把握しておくと安心でしょう。

多くのホテルでは、チェックイン時にデポジット(預かり金)としてクレジットカードの枠を一時的に押さえられることがあります。

これは、宿泊代金の未払い防止や、ルームサービス・ミニバーなど追加利用分の担保として設定される仕組みです。

なお、デビットカードやプリペイドカードでは即時引き落としになってしまうケースがあるため注意しましょう。

クレジットカードをホテルで使用する際は、クレジットカードを持ち歩くことで発生する紛失や不正利用のリスクも知っておく必要があります。

例えばホテルのフロントでクレジットカード情報を入力する際に周囲に人がいないか確認する、クレジットカードを無造作に置かないなど、クレジットカードの扱いには十分気をつけましょう。

もし不正利用の疑いがある場合は、すぐにカード会社へ連絡して利用停止や再発行の手続きを取る必要があります。

こうした日常的な注意を徹底することで、安心してホテルでのカード決済を行えるようになります。

モーラ博士

不正利用が発生した場合に備えて利用明細はこまめに確認しておくと安心じゃな!

予約サイト上でクレジットカード決済をする場合は、一括精算となり原則個別精算はできません。複数人でホテルを利用したいなら、代表者が一時的に立て替え、後日現金や電子マネーで精算するといった方法が無難です。

また受付等で現地決済する場合は、ホテルによって対応が分かれます。予約時やチェックイン時に事前に伝えておくことで個別精算が可能なケース、そもそも個別精算に対応していないケースなど、ホテル側の事情によりさまざまです。

モーラ博士

後で揉めることがないよう、事前にホテル側の対応を確認して精算方法をとり決めておくとよいぞ!

高級ホテルが提携しているクレジットカードについて、主な優待をクレジットカードごとにまとめました。利用を検討している場合はぜひチェックしてみてください!

| クレジットカード名 | 主なホテル優待 | 優待が使える主なホテル |

|---|---|---|

| ヒルトンオナーズ アメリカン・エキスプレス・カード | ・条件達成で ヒルトン・オナーズのゴールドステータスを付与 ・対象ホテルの宿泊が25%OFF ・カード継続+条件達成で ウィークエンド無料宿泊特典1泊分 | ・コンラッド東京 ・ヒルトン東京 ・ヒルトン名古屋 ・ヒルトン大阪 ・ダブルツリー byヒルトン那覇など |

| ヒルトンオナーズ アメリカン・エキスプレス・プレミアム・カード | ・ヒルトン・オナーズのゴールドステータスを付与 →条件達成でダイヤモンドステータスを付与 ・対象ホテルの宿泊が25%OFF ・カード継続+条件達成で ウィークエンド無料宿泊特典最大2泊プレゼント |

| クレジットカード名 | 主なホテル優待 | 優待が使える主なホテル |

|---|---|---|

| Marriott Bonvoyアメリカン・エキスプレス・カード | ・カード継続+条件達成で無料宿泊1泊分 ・ゴールドエリート資格付与 ・継続で毎年5泊分の宿泊実績 | ・シェラトン都ホテル東京 ・ザ・リッツ・カールトン東京 ・横浜ベイシェラトンホテル&タワーズ ・ウェスティン都ホテル京都 ・ザ・リッツ・カールトン大阪など |

| Marriott Bonvoyアメリカン・エキスプレス・プレミアム・カード | ・カード継続+条件達成で無料宿泊1泊分 ・ゴールドエリート資格付与 →条件達成でプラチナエリート資格付与 ・継続で毎年15泊分の宿泊実績 |

| クレジットカード名 | 主なホテル優待 | 優待が使える主なホテル |

|---|---|---|

| ・国内外5,000件以上のホテルで使える優待 ・上級会員のステータス付与 ・宿泊予約サイトで最大15%オフ | 【ホテル優待】 ・インターコンチネンタルホテル ・ザ・リッツ・カールトン ・アマン ・グランドハイアット ・コンラッドなど 【上級会員】 ・東急ホテルズ ・プリファードホテルズ&リゾーツなど |

| クレジットカード名 | 主なホテル優待 | 優待が使える主なホテル |

|---|---|---|

| ダイナースクラブカード | ・国内クラブホテルズ・海外クラブホテルズでの優待 ・対象ホテルでボーナスポイント付与 | ・シェラトン都ホテル東京 ・ザ・リッツ・カールトン東京 ・横浜ベイシェラトンホテル&タワーズ ・ウェスティン都ホテル京都 ・ザ・リッツ・カールトン大阪など |

| ダイナースクラブ プレミアムカード | ・国内クラブホテルズ・海外クラブホテルズでの優待 ・対象ホテルでボーナスポイント付与 ・独立系ラグジュアリーホテルの 上級メンバーシップに入会可能 |

| クレジットカード名 | 主なホテル優待 | 優待が使える主なホテル |

|---|---|---|

| ・対象ホテルでホテル優待あり →優待内容はホテルによって異なる (大浴場やレストランの割引、レイトチェックアウトなど) | ・ザ・リッツ・カールトン東京 ・ホテルニューオータニ ・ホテルオークラ東京ベイ ・ウェスティン都ホテル京都 ・リーガロイヤルホテル大阪など | |

| ・「星のや」ブランドホテルにて優待価格 ・Tablet Plus加盟ホテルにてVIPアップグレードや優待特典 ・国内一流ホテルにて特別優待(オントレ entrée) | ・星のや東京 ・星のや富士 ・アマン東京 ・ザ・プリンス パークタワー東京 ・ザ・リッツ・カールトン大阪 ・コモ メトロポリタン バンコクなど |

| クレジットカード名 | 主なホテル優待 | 優待が使える主なホテル |

|---|---|---|

| TOKYU CARD ClubQ JMB(コンフォートメンバーズ機能付) | ・東急ホテルズでの宿泊やレストラン・バーで5%還元 | ・東急REIホテル ・東急バケーションズ ・エクセルホテルなど |

| アパステイヤーズカード プラチナ | ・アパホテルでの支払いでポイント3倍 ・アパホテルの朝食無料券・客室グレードアップ券の付与 ・アパリゾート(佳水郷・上越妙高)ペア宿泊券 ・アパスパ無料入泉券 ・アパ直営レストラン1,000円お食事券 | ・全国各地のアパホテル ・アパホテル&リゾート〈上越妙高〉 ・アパリゾート佳水郷(加賀温泉郷 片山津温泉) |

| ビューカード スタンダード | ・「JR東日本ホテルズ」の対象ホテルで優待価格 ・対象の宿泊施設やレストランの年間利用額10万円ごとに5,000円分のホテル利用券プレゼント | ・東京ステーションホテル ・メズム東京、 オートグラフ コレクション ・メトロポリタンホテルズ ・JR東日本ホテルメッツなど |

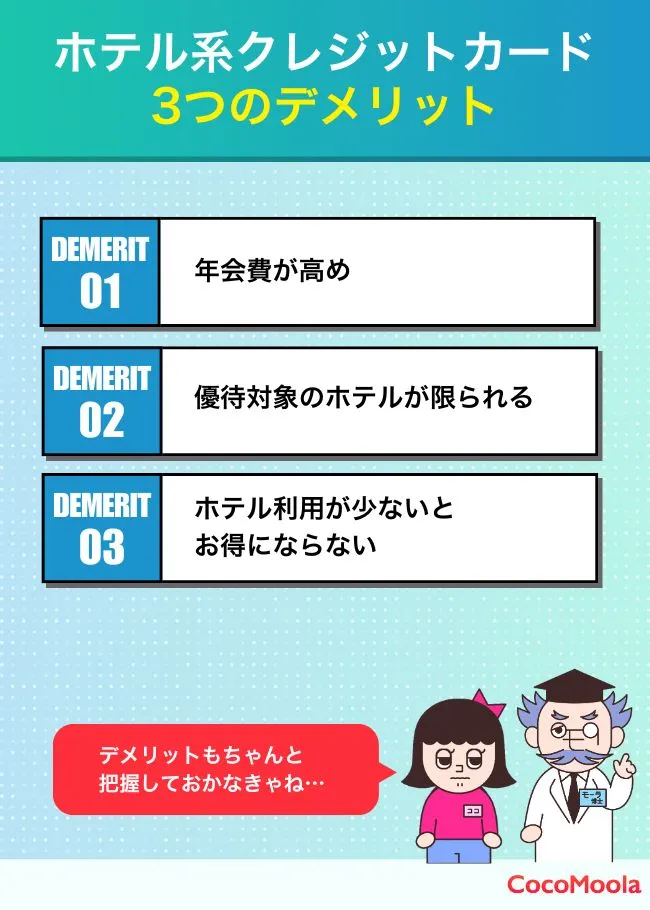

ホテル系クレジットカードは特典が魅力的な一方で、利用する際にはいくつか注意すべきデメリットも存在します。ホテル系クレジットカードを利用する予定の方はぜひ参考にしてください。

ホテル系クレジットカードの多くは、一般的なカードに比べて年会費が高額です。そもそもゴールドカードやプラチナカードが多いというのはありますが、年会費が3万円から10万円前後かかる場合もあります。

付帯特典をフル活用できれば十分に元は取れますが、ホテル利用頻度が低い方にとってはコスト負担が大きく、優待を使い切れずに終わることもあるでしょう。

カードのメリットと費用対効果を冷静に比較し、利用スタイルに合っているかどうかを検討することが重要です。

ホテル系クレジットカードの優待は、提携するホテルチェーンやブランドに限定されるケースが多いです。

例えば、マリオットやヒルトン系に特化したカードは、それ以外のホテルでは優待を受けられないことがあります。

仕事の都合などで複数のホテルチェーンを使い分ける方は、汎用性の高いポイント還元率重視のカードと併用したり、自分のよく利用するホテルブランドに特化した1枚を選ぶなど、事前に適合性を見極めることが必要です。

ホテル系クレジットカードは、頻繁に宿泊する人ほど特典の恩恵を受けやすい設計になっています。

年に数回しかホテルを利用しない場合、無料宿泊やアップグレード特典、優待割引などのメリットを活かしきれず、結果的に年会費の元を取れないこともあるでしょう。

また、優待やポイント還元はホテル利用を前提としているため、日常生活の支払いでの還元率は一般的な高還元カードに劣るケースもあります。

モーラ博士

自分の宿泊頻度と利用シーンを見極めて、カードの選択を行うことが重要じゃ!

ホテル代をクレジットカード決済するには、宿泊予約サイト上で料金を支払う「事前決済」と、ホテルの受付で料金を支払う「現地決済」の2パターンがあります。

それぞれのメリットやデメリットを紹介するので、自分に合う決済方法を判断するのにぜひ役立ててください。

Expediaや楽天トラベルなどの予約サイト上で即時にホテル代を支払う方法を「即時決済」と言います。

即時決済の大きなメリットはチェックイン・チェックアウトが楽な点です。フロントでの清算が不要なため、宿泊者側もホテル側も受付でのやりとりがスムーズになります。

一方で、急な予定変更に対応しづらい点はデメリットです。 事前決済の場合、万が一宿泊を取りやめる際にキャンセル料を支払うことが基本になります。

予定が確定する前に、事前決済を行うのは避けた方がよいと言えるでしょう。

ホテルのチェックイン・チェックアウト時にホテル代を支払う方法を「現地決済」と言います。電話予約でのみ現地決済を受け付けるホテルもありますが、現在は宿泊予約サイト上で現地決済を指定できるホテルも増えてきました。

現地決済のメリットは、急な予定変更にもある程度柔軟に対応できる点です。現地決済であればキャンセル料を請求しないホテルも多く、万が一のトラブルにも対応しやすいといった利点があります。

一方でデメリットは、料金がやや高く設定されている場合がある点です。無断キャンセルなどのトラブルを避けるために、事前決済と比べて料金が比較的高めに設定されていることがあります。

モーラ博士

それぞれの良い点・悪い点を踏まえたうえで、決済方法を選択することが大切じゃ!

参考:国土交通省観光庁「旅館Q&A」

ここまで、ホテル系クレジットカードには様々なメリット・デメリットがあることを確認してきました。ここからは、ホテル系クレジットカードがおすすめな人の特徴を紹介していきます。

ホテル系クレジットカードの年会費はホテルへの宿泊を前提に設定されているものが多いです。よって、旅行や出張で頻繁にホテルを利用する人にぴったりのカードといえます。

クレジットカードは、国際ブランドで海外でも決済できる、旅行損害保険が付帯している、空港ラウンジが利用できるなどの特徴から、ホテル系のカードでなくても元々旅行・出張との相性が良いです。

ホテル系カードは宿泊に関する特典でさらにそこを強化しており、遠出をするときは心強いツールになってくれるでしょう。

特定のホテルチェーンを一年に何度も利用する人にも、ホテル系クレジットカードはおすすめです。そのホテルが展開しているクレジットカードを発行すれば、恩恵を十分に受けることができます。

アパホテルをよく利用する場合はアパクラシックカード Visa、マリオットをよく利用する場合はMarriott Bonvoy アメリカン・エキスプレス・カード、といった選び方です。

ただし年会費にはかなりの幅があるので、自分の宿泊回数と特典の満足度を天秤にかけて選びましょう。

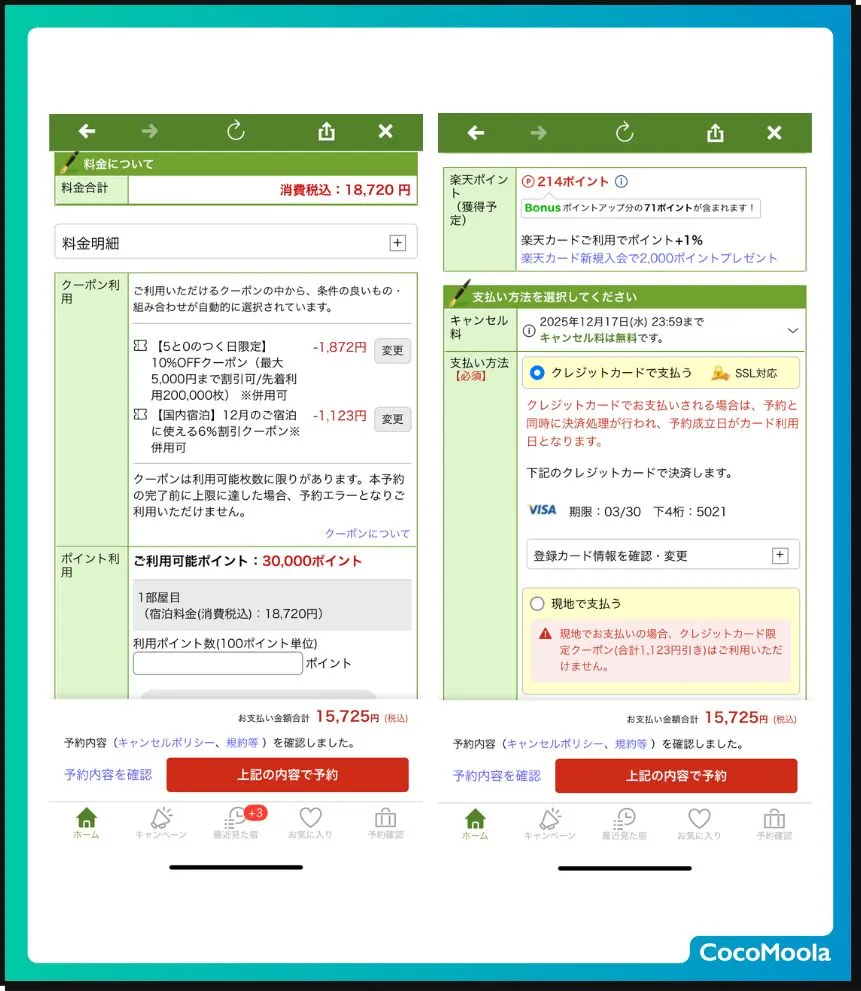

普段から楽天トラベルを頻繁に利用するココモーラ編集部のメンバーです。

今回、楽天カードを使ってホテルを予約してみたら、想像以上にお得に予約できたので、そのときの体験と活用のコツをご紹介します。

今回は週末の京都旅行を計画。宿泊地・日程・希望金額を入力するだけで、候補がずらっと表示されました。

「露天風呂付き」「ツイン」など、条件を細かく絞り込めるのも便利。目的にぴったりの宿が見つかりやすいです。

普段は楽天トラベルのスマホアプリを利用していますが、ブラウザからログインして検索もできるため、大画面で確認したい場合はPCと併用しています。

今回は2種類のクーポンを利用して、合計2,995円の割引で予約できました。さらに214ポイントも獲得!実質3,000円以上お得になった計算です。

楽天トラベルでは〇月限定クーポンや、国内旅行先着〇名クーポンなどが定期的に発行されるので、いつでもお得に予約できるチャンスがあります。

私は【5と0のつく日限定クーポン】を狙うのが定番。3日前くらいからホテルを検索して、気になる宿をお気に入り登録。5日や10日になったらすぐ予約を確定させています。

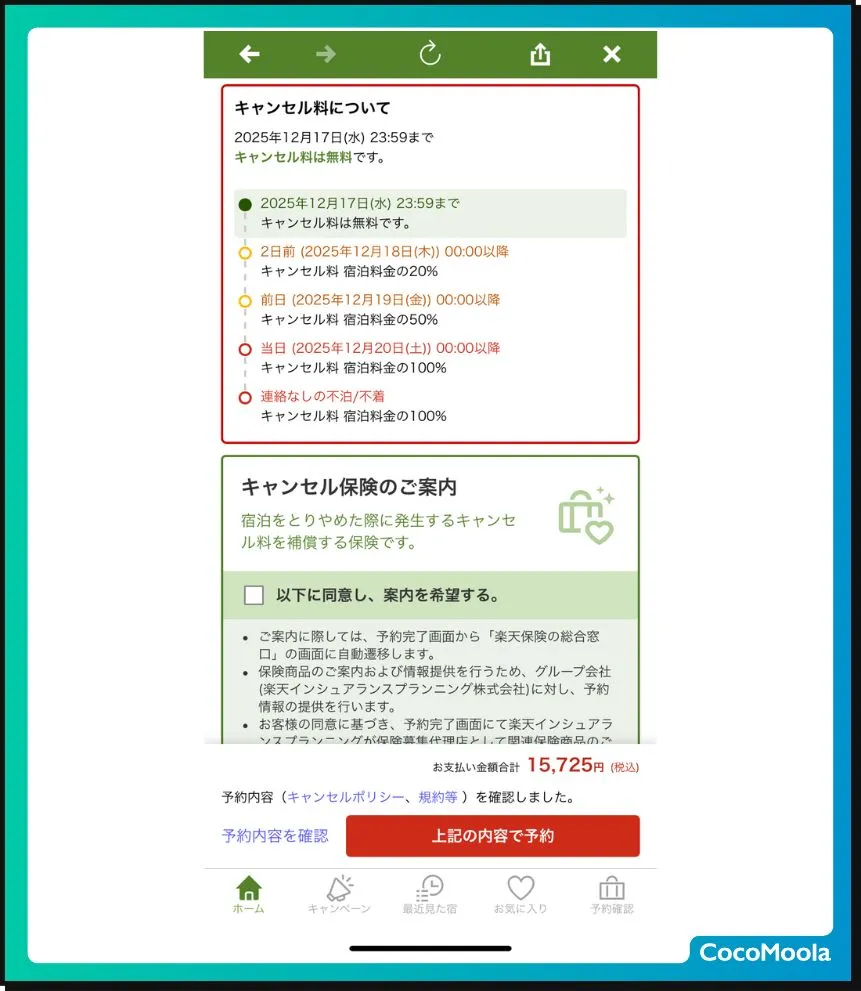

楽天トラベルの利用しやすいと感じている点のひとつがキャンセルルールがはっきり表示されるところです。

旅行は数週間〜数か月先の予定になることも多いので、「急な体調不良や予定変更のときにどうなるか」はけっこう大事ですよね。

楽天トラベルでは、予約の最終画面でキャンセル料の詳細が確認できるので、安心して手続きできます。

また、利用したことはありませんが、キャンセル保険に加入できるのも心強いポイントです。

正直、楽天トラベルがいつも最安というわけではありませんが、ホテルの掲載数が多く、アプリもシンプルで使いやすいので、気づけば毎回使っています。

楽天カードで支払えばポイントもどんどん貯まって、次の旅行や楽天市場の買い物にも使えるのがうれしいところです。

ユーザーランクに応じてボーナスクーポンが利用できる場合も多く、楽天カードの利用が増えれば増えるほどお得に楽しめる魅力が詰まっています。

旅行が好きな方は、ぜひ楽天トラベル×楽天カードの組み合わせを試してみてください。予約のコツをつかめば、旅がもっと楽しく、お得になりますよ!

| ホテル予約日 | 2025年10月10日(金) |

| 予約したホテル | リバーサイド嵐山 |

| ホテル予約をした人の属性 | 20代女性・会社員 |

| ホテル予約に利用したクレジットカード | 楽天カード |

| ホテル予約に利用したサイト | 楽天トラベル |

| ホテルを予約した理由 | 週末旅行に行くため。 頻繁に楽天トラベルを利用しており、今回もクーポンを活用してホテル予約を行った。 |

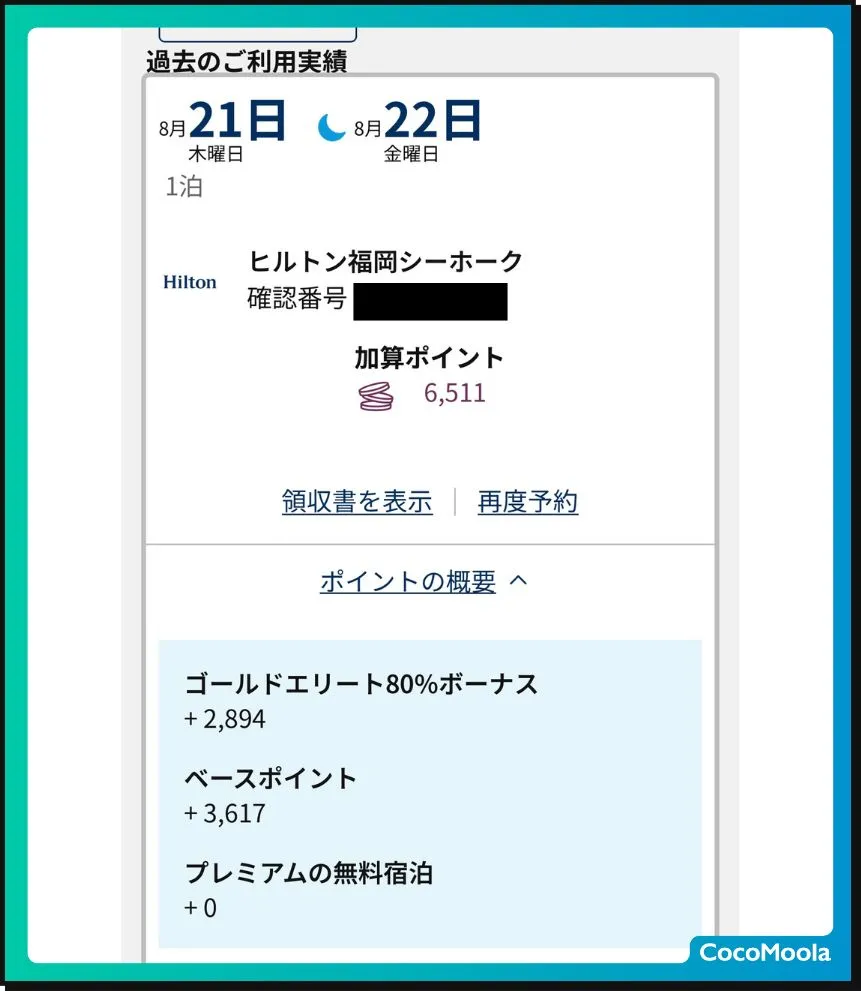

ココモーラではさらに、有名ホテル優待が付帯したクレジットカードで、実際に優待を利用した人へ使用感を伺いました。ホテル優待ならではのお得感を教えてくださったので、ホテルに泊まる機会が多い方は要チェックです!

| ホテル特典を利用したクレジットカード | ヒルトン・オナーズ・アメリカン・エキスプレス・カード |

| 利用したホテル特典 | 朝食無料サービス お部屋のアップグレード |

| 特典を利用したホテル・宿泊日 | ヒルトン福岡シーホーク 2025年8月21日〜22日 |

| クレジットカード申し込み時の属性 | 40歳男性・フリーランス |

| そのクレジットカードを選んだ理由 | ヒルトンホテルを利用しようと思う機会があり、ポイント宿泊など特典を使おうと思ったため |

旅行での1番の出費は食費かと思いますので、朝食は出費を削るためにも、また1日の健康のためにも大切だと思い朝食無料の特典を利用させて頂きました。

ホテル優待を利用した宿泊先と獲得ポイントの履歴

ホテル優待を利用した宿泊先と獲得ポイントの履歴

種類豊富なホテルクオリティの朝食を無料で味わえたことで「お得」を感じました。さらに、ヒルトンカード保持者限定の席が設けられていたので、一般席とは違う落ち着いた雰囲気の中で限定メニューや特別ドリンクを楽しめたのもお得感がありました。

またお部屋のアップグレードも、元々予約していたお部屋よりも広いお部屋にして頂けたおかげでゆったりと快適に過ごせました。アップグレードだけでも数万円の差が出るため、やはりここでも「お得」を感じられました。

「コスパが悪い」と感じたことはありませんでした。

ただし、注意点を挙げるとしたら、繁忙期や人気ホテルでは特典の空き状況によっては希望通りのアップグレードが受けられない場合もあるため、早めの予約や柔軟な日程調整が大切だと思います。

それ以外はサービス品質も高く、安心して利用できる特典だと感じています。

今回紹介しているホテル系おすすめクレジットカードについて、ココモーラの監修者を務めてくださっている岩田昭男さんと伊藤亮太さんから、各クレジットカードの魅力に関するコメントをいただきました。

気になるクレジットカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

JCBゴールドは、ホテル予約の特典が豊富なクレジットカードです。JCBが厳選した国内外のホテルで、特別な優待や割引を受けられます。さらに、JCBプレミアムステイプランを利用すると、ラグジュアリーホテルの宿泊や食事の特典を受けることも可能です。

ホテルステイをより贅沢に楽しみたい方には、ぜひ検討してほしいクレジットカードといえるでしょう。

三井住友カード ゴールド(NL)は、ホテル利用における利便性とセキュリティ性を備えたクレジットカードです。宿泊施設やホテルの予約時にポイントが貯まるだけではなく、提携ホテルでは特典や優待が受けられることもあります。

カード券面はナンバーレス仕様でセキュリティが強化されており、ホテル予約時も安心して利用できる一枚です。

アメリカン・エキスプレス®・ゴールド・プリファード・カードは、ホテルステイをワンランク上の体験にしてくれるクレジットカードです。国内外の提携ホテルでの優待特典や無料アップグレードなど、保有者限定の特別なサービスが充実しています。

また、ポイント還元率も高く特典やサービスを最大限に活用できれば、年会費以上の価値を実感できるでしょう。

ラグジュアリーカード Mastercard Titanium Cardは世界中の高級ホテルの予約サイトをお得に使えるのが便利です。予約サイトのステータスも付与されます。

プライオリティ・パスも登録できるので、併用して使うと良いですよ。

Marriott Bonvoy アメリカン・エキスプレス・カードはマリオット系のゴールド資格が付与されるのがおすすめポイント。

マリオットでの還元率が4.0%に高くなるのもメリットです。

宿泊特典がついているので、マリオットホテルを利用するなら持っておきたい1枚といえますね。

監修者の水野さんへホテル系クレジットカードに関するインタビューを実施しました。

ホテルに関するおすすめの特典やホテルで効率的にポイントを貯めるコツなどを解説していただきました。気になる方はぜひ最後まで読んでみてください。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

ホテル利用が多い方にとって、提携カードや旅行特化型のクレジットカードは大きなメリットがあります。

宿泊費やレストラン利用、ショッピングなどの支払いで通常よりも還元率が高くなり、ポイントやマイルの獲得効率が格段に上がります。

カードによっては上級会員ステータスが自動的に付与され、客室グレードアップや朝食無料サービスなど、ホテルの上級会員と同じ特典を受けられることがあります。

海外・国内旅行保険やショッピング保険が自動付帯もしくは利用付帯でついているカードも多く、ホテル宿泊におけるトラブルへの補償は、出張や旅行回数が多い人にとっては心強いサポートになります。

無料カードや一般カードでも、宿泊予約サイト経由での予約・支払い時にポイント還元率アップや宿泊料金の割引を受けられるものがありますので、利用シーンに合わせて上手にカードを選びましょう。

おすすめの特典としては、「上級会員ステータスの自動付与」と「無料宿泊特典」が挙げられます。

上級会員向けには客室のグレードアップ、朝食の無料サービス、レイトチェックアウトやアーリーチェックインなど、ホテル滞在の満足度を高められるさまざまな恩恵が受けられます。

カード継続時や年間利用額に応じて、無料宿泊特典1泊分をプレゼントしているカードもあります。利用頻度に合わせて最適なカードを選べば、ホテルライフがさらに充実することでしょう。

実際にホテルの宿泊費をクレジットカードでお支払いされている方を対象に、フリージーを使用して独自のアンケート調査を実施しました。

これからクレジットカードをホテルでも利用してみようと考えている方は、ぜひアンケートも参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 500人 |

| 年齢比率 |

10代:0人(0%) 20代:3人(0.60%) 30代:21人(4.20%) 40代:59人(11.80%) 50代:147人(29.40%) 60代以上:270人(54%) |

| 性別比率 |

男性:326人(65.20%) 女性:174人(34.80%) |

| 職業比率 |

会社員(正社員):154人(30.80%) 会社員(契約・派遣社員):42人(8.40%) 経営者・役員:14人(2.80%) 公務員(教職員を除く):14人(2.80%) 自営業:34人(6.80%) 自由業:13人(2.60%) 医師・医療関係者:4人(0.80%) 専業主婦:53人(10.60%) 学生:0人(0%) パート・アルバイト:47人(9.40%) 無職:115人(23%) その他:10人(2%) |

| 調査期間 | 2025年10月 |

| 調査地域 | 日本 |

ホテル代のクレジットカード払いに関するアンケート調査の詳細結果>>

ホテル代のクレジットカード払いに関するアンケート調査結果の元データ(PDF)>>

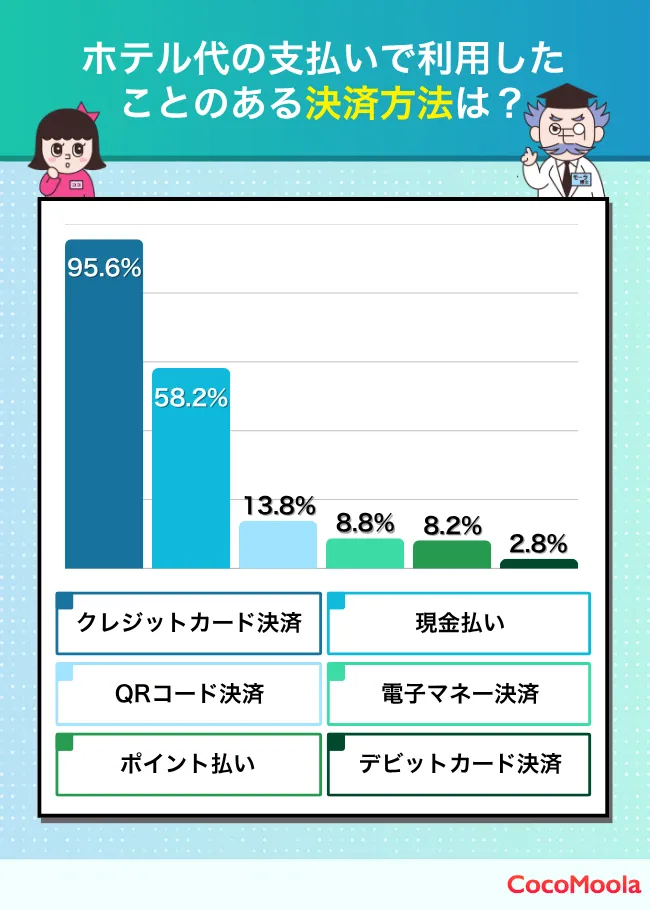

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| クレジットカード決済 | 478 | 95.60% |

| 現金払い | 291 | 58.20% |

| QRコード決済 | 69 | 13.80% |

| 電子マネー決済 | 44 | 8.80% |

| ポイント払い | 41 | 8.20% |

| デビットカード決済 | 14 | 2.80% |

| その他 | 1 | 0.20% |

ホテル代を支払う際に利用したことのある決済手段はクレジットカードが最多で、96%の方が「利用したことがある」と回答しました。

ほとんどのホテルや宿泊サイトでクレジットカード対応は当たり前となっており、ホテル代はクレジットカードで支払うものという認識が定着していると考えられます。

また、QRコード決済や電子マネー決済の割合もそれぞれ10%前後と多く、ホテル代の支払いにおけるキャッシュレス化が大幅に進行していることがうかがえます。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 楽天カード | 213 | 42.60% |

| リクルートカード | 8 | 1.60% |

| マリオット提携クレジットカード | 4 | 0.80% |

| ヒルトン提携クレジットカード | 2 | 0.40% |

| ダイナースクラブカード | 1 | 0.20% |

| ラグジュアリーカード | 0 | 0% |

| その他(一般ランク) | 185 | 37% |

| その他(ゴールドランク) | 81 | 16.20% |

| その他(プラチナランク) | 5 | 1% |

| その他(ブラックランク) | 1 | 0.20% |

ホテル代の支払いで最もよく利用されているクレジットカードは「楽天カード」でした。

どこでも還元率1.0%と抜群の使いやすさを誇る楽天カードですが、ホテル利用でさらに魅力を発揮。楽天トラベルでの予約で還元率が最大3.5倍にアップし、非常にお得です。

反対に、「マリオット提携クレジットカード」や「ヒルトン提携クレジットカード」といった高級ホテルと提携したクレジットカードの利用者はそこまで多くありません。

提携ホテルでの無料宿泊特典や割引特典を受けられるのが最大の魅力ですが、多くの利用者はそのようなホテルに特化した恩恵よりも、日常使いのしやすさを重視してカードを利用しているのだと考えられます。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 現地決済 | 255 | 51% |

| 事前決済 | 245 | 49% |

宿泊予約サイトでクレジットカードで利用する際には、ホテル代を宿泊時に受付等で支払う「現地決済」、またはホテル代を予約時にオンライン上で支払う「事前決済」を選択できることが一般的です。

頻繁に利用する決済方法はどちらかを調査した結果、それぞれ約50%と大きな差は見られませんでした。

モーラ博士

どちらの決済方法も一長一短で、どちらかがより優れているといったことはない。旅行プランに合わせて柔軟に選択することがポイントじゃ!

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| ポイントが貯まる | 438 | 87.60% |

| 割引が受けられる | 129 | 25.80% |

| 時間に余裕ができる | 91 | 18.20% |

| 提携ホテルで特典が利用できる | 52 | 10.40% |

| 付帯保険が適用される | 43 | 8.60% |

| 旅行のプランをじっくり立てられる | 28 | 5.60% |

| 分割払いができる | 16 | 3.20% |

| その他 | 12 | 2.40% |

ホテル代をクレジットカードで支払うメリットとして最も多く挙げられたのは、「ポイントが貯まる」点でなんと全体の約88%の方が回答しました。

現金払いではどれだけホテル代を支払ったとしても還元されることはありません。一方でクレジットカードでは利用額の0.5%~1.0%ほどのポイント還元が受けられるため、節約にもつながります。

次いで多く挙がったのは「割引が受けられる」点で、約26%でした。ホテル提携カードや上位ランク帯のカードには、対象ホテルやホテル内のレストランで割引特典があります。

モーラ博士

こちらも現金払いにはない恩恵で、よく利用するホテルが決まっている方は覚えておくのじゃ!

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 現金払いしかできない場合がある | 178 | 35.60% |

| 急なスケジュール変更に対応できない | 149 | 29.80% |

| つい使いすぎてしまう | 95 | 19% |

| 割り勘が難しい | 57 | 11.40% |

| 不正利用などの被害に遭った | 14 | 2.80% |

| 二重請求などのトラブルに遭った | 5 | 1% |

| その他(特になし) | 73 | 14.60% |

ホテル代をクレジットカードで支払うデメリットとして最も多く挙げられたのは、「現金払いしかできない場合がある」点で全体の約36%の方が回答しました。

キャッシュレス化が進み、現金払いのみにしか対応していないホテルは稀ですが、一部の個人経営ホテルなどではクレジットカードが使えないことがあるようです。

次いで多く挙がったのは「急なスケジュール変更に対応できない」点で、約29.8%でした。宿泊サイトから予約する場合、直前でのキャンセルは事前決済・現地決済どちらの方法であっても原則キャンセル料が発生します。

ココちゃん

直前でキャンセルにならないようしっかり旅行計画を立てないと…

当サイトの「おすすめのホテル系クレジットカードランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(ホテル優待・宿泊特典、ステータス・付帯サービスなど)に基づき、スコア化・ランキング化しています。

当サイトがおすすめするホテル系クレジットカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 評価項目 | 配点 | 評価内容 |

|---|---|---|

| ホテル優待・宿泊特典 | 30点 | 宿泊割引、部屋のアップグレード、専用予約サイトの有無など |

| ポイント還元・交換率 | 20点 | 宿泊でのポイントの還元率・ポイントの使いやすさ |

| ステータス・付帯サービス | 20点 | トラベルデスク、手荷物無料配送、空港送迎などの旅行関連サービスの有無、カードランク、ブランド力など |

| 年会費と見合う価値 | 15点 | 年会費と優待内容のバランス |

| 日常利用とのバランス | 15点 | 普段使いの還元率や特典とのバランス |

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| クレジットカード名 | 総合得点 | レーティング |

|---|---|---|

| アメリカン・エキスプレス・ゴールド・プリファード・カード | 94点 | ★★★★★ |

| ラグジュアリーカード Mastercard Titanium Card | 93点 | ★★★★★ |

| Marriott Bonvoy アメリカン・エキスプレス・カード | 92点 | ★★★★★ |

| セゾンプラチナ・アメリカン・エキスプレス・カード | 91点 | ★★★★★ |

| アメリカン・エキスプレス・プラチナ・カード | 90点 | ★★★★★ |

| 楽天カード | 85点 | ★★★★☆ |

| リクルートカード | 84点 | ★★★★☆ |

| JCBゴールド | 83点 | ★★★★☆ |

| 三井住友カード ゴールド(NL) | 82点 | ★★★★☆ |

| 三井住友カード プラチナプリファード | 81点 | ★★★★☆ |

| ダイナースクラブカード | 80点 | ★★★★☆ |

| ラグジュアリーカード Mastercard®Black Card™ | 78点 | ★★★☆☆ |

| ダイナースクラブプレミアムカード | 77点 | ★★★☆☆ |

| ラグジュアリーカード Mastercard®Gold Card™ | 76点 | ★★★☆☆ |

| TOKYU CARD ClubQ JMB(コンフォートメンバーズ機能付) | 73点 | ★★☆☆☆ |

今回紹介しているホテル系クレジットカードは、ホテルや予約サイトの優待が付帯しているクレジットカードを全体的に評価しており、特典が利用できるホテルのグレード・価格帯を考慮してランキングを構成していません。

ご自身が利用するホテルの系列や価格帯によっては、ホテル系クレジットカードのランキングが変わりますのでご注意ください。また、最新のキャンペーンやホテル優待の変更により、ランキングの順位は変わる可能性があります。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 30/30 | FHRなど充実の宿泊特典を無料で利用可 |

| ポイント還元・交換率 | 18/20 | 通常還元率が1.0%と高い。Marriottポイントなどにも高レートで交換可 |

| ステータス・付帯サービス | 18/20 | ホテルの上級会員資格など、ゴールド会員向けの優待・保険が充実 |

| 年会費と見合う価値 | 14/15 | ホテルをはじめ、グルメ・エンタメ・旅行など年会費以上のサービスが付帯 |

| 日常利用とのバランス | 14/15 | 還元率も高く日常使いとの相性も良好 |

「FHR(ファイン・ホテル・アンド・リゾート)」や国内ホテル優待などが無料付帯されており、特にホテル目的でカードを使う方には最適です。Marriott Bonvoyなどへのポイント移行も可能で、年会費を上回るリターンを見込めます。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 28/30 | 有名ホテルとの提携で割引や優待が充実 |

| ポイント還元・交換率 | 18/20 | マイル交換・キャッシュバックも優秀 |

| ステータス・付帯サービス | 19/20 | 貴重な金属製カードのデザイン。コンシェルジュサービスも充実 |

| 年会費と見合う価値 | 14/15 | 年会費以上の高級体験が得られる特典多数 |

| 日常利用とのバランス | 14/15 | ポイント還元も実用性が高く日常利用向き |

ホテル優待に加え、会員専用のコンシェルジュが高評価。金属製カードのステータス性も魅力で、特に旅行や接待での利用に強みがあります。日常使いでも1.0%の高還元で使いやすいのが特徴です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 30/30 | Marriott Bonvoy系列ホテルでの宿泊特典が非常に充実。無料宿泊特典や客室アップグレードなど、ホテル利用者には圧倒的に有利。 |

| ポイント還元・交換率 | 18/20 | Marriott Bonvoyポイントが効率的に貯まり、マイルや宿泊への交換率も高い。普段使いでも貯まりやすい設計。 |

| ステータス・付帯サービス | 20/20 | 自動的に「ゴールドエリート」資格が付与される。ブランド力・会員優遇ともに最高クラス。 |

| 年会費と見合う価値 | 13/15 | 年会費82,500円(税込)ながら、無料宿泊特典1泊分で容易に元が取れる。頻繁にホテルを利用する層には高い費用対効果。 |

| 日常利用とのバランス | 11/15 | 一般加盟店での還元率はやや低めだが、マリオット系宿泊時は高還元。旅行中心のユーザーには最適。 |

Marriott Bonvoy アメリカン・エキスプレス・カードは、ホテル特化型クレジットカードの中でも圧倒的な人気を誇ります。

Marriott系列ホテルでの無料宿泊特典やエリート会員資格、ポイント還元など、旅行・宿泊の快適さを格段に高める内容。年会費は高額ですが、ホテルをよく利用する方なら十分に価値を感じられる一枚です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 27/30 | H.I.S.ホテル優待など旅行関連の特典が豊富 |

| ポイント還元・交換率 | 19/20 | 永久不滅ポイントで使い勝手が広い |

| ステータス・付帯サービス | 18/20 | コンシェルジュや保険など上位カードにしかない充実度 |

| 年会費と見合う価値 | 13/15 | コスパが高いプラチナカードとして高評価 |

| 日常利用とのバランス | 14/15 | 普段の買い物でも使えるセゾンカード会員共通の優待がある |

年会費が比較的抑えられているにもかかわらず、ホテル優待や空港ラウンジ、プライオリティパスまで付帯。日常利用においても割引やポイント制度の使いやすさで万能型カードといえます。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 30/30 | FHR・ザ・ホテル・コレクションなど特典豊富 |

| ポイント還元・交換率 | 17/20 | ANAやMarriottなど交換先が幅広い。優待店の利用でさらにポイント加算 |

| ステータス・付帯サービス | 19/20 | トップクラスの手厚い付帯サービス。ブランド力も強い |

| 年会費と見合う価値 | 11/15 | 高額な年会費がネックになりやすい。特典を使いこなせれば年会費を払う価値あり |

| 日常利用とのバランス | 13/15 | 通常還元率1.0%でポイントは貯まりやすいが、普段使える特典はやや少なめ |

国内外のラグジュアリーホテルを優待価格で利用できる特典が多数。旅行好きや出張の多い方にとっては、年会費以上のリターンを得やすい一枚ですが、コストの高さが懸念点です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 23/30 | 楽天トラベル利用で還元率アップ。ホテルで使える優待はなし |

| ポイント還元・交換率 | 19/20 | 楽天ポイントの使いやすさが魅力。通常還元率1.0%と高い |

| ステータス・付帯サービス | 13/20 | ステータス性は控えめながら機能的。楽天経済圏を利用すればメリットを受けやすい |

| 年会費と見合う価値 | 15/15 | 年会費無料で高還元率。コストゼロで使いやすい |

| 日常利用とのバランス | 15/15 | 楽天経済圏ユーザーには特に最適なクレジットカード |

楽天トラベルとの相性が非常によく、宿泊予約でのポイント還元が高水準。楽天市場などと併用することで日常利用も含めて大きなメリットが得られる万能カードです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 20/30 | じゃらん経由のホテル予約に強み。還元率もアップ |

| ポイント還元・交換率 | 20/20 | 業界トップ水準の1.2%還元が魅力的。ポイントは貯めやすい |

| ステータス・付帯サービス | 12/20 | ステータス性や付帯保険は最低限だが、国内・海外旅行保険をカバー |

| 年会費と見合う価値 | 15/15 | 年会費無料のクレジットカードの中でトップ級の還元率 |

| 日常利用とのバランス | 17/15 | コンビニ・電気・通販などでも活用しやすい |

リクルート系サービスのホテル予約と相性が良く、高還元率で旅費を効率的にカバー可能。ステータスや保険は控えめですが、年会費無料で高性能な点が最大の強みです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 24/30 | JCBトラベル経由で宿泊割引や特典あり。ホテル優待も付帯 |

| ポイント還元・交換率 | 15/20 | ポイントは使い道が豊富。優待店も多く還元率は上がりやすい |

| ステータス・付帯サービス | 16/20 | ゴールドランクにふさわしい補償と特典 |

| 年会費と見合う価値 | 13/15 | トラベル・空港特典の豊富さが魅力。ラウンジキーも使える |

| 日常利用とのバランス | 15/15 | 電子マネー・スマホ決済との相性も良好 |

JCBゴールドは、国内旅行に強く、JCBトラベルを活用することでホテル予約での割引が可能。保険やサービスも優れており、安心して使えるバランス型カードです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 22/30 | 提携旅行サイト経由の優待や割引あり。ホテル優待はなし |

| ポイント還元・交換率 | 15/20 | Vポイントは用途が広く使いやすい。優待店で還元率最大7%にアップ |

| ステータス・付帯サービス | 15/20 | 手軽に持てるゴールドカードゆえにステータスはそこまで高くない |

| 年会費と見合う価値 | 14/15 | 条件クリアで年会費永年無料。条件さえ達成すれば高コスパといえる |

| 日常利用とのバランス | 16/15 | コンビニ等での高還元により活用の幅は広い |

三井住友カード ゴールド(NL)は、条件達成で年会費無料になるコスパ重視の1枚。ホテル特典は控えめながら、日常の高還元が加点要素となっています。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 23/30 | Vトリップ・Expedia・Hotels.com経由の予約・支払いで高還元率 |

| ポイント還元・交換率 | 18/20 | 高還元の代表格で使い勝手も良い。このカード限定で高還元率になる店舗あり |

| ステータス・付帯サービス | 16/20 | プラチナの名に恥じない高いサービス性 |

| 年会費と見合う価値 | 7/15 | 還元は優秀だが年会費の高さがやや課題 |

| 日常利用とのバランス | 17/15 | 通常利用でもポイントが貯まりやすい |

ポイント高還元に特化したプラチナカード。ホテル特典より日常利用や高額決済で真価を発揮します。年会費33,000円(税込)の価値を還元で回収できる人向けです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 27/30 | 高級ホテルでの特典や割引が非常に充実している |

| ポイント還元・交換率 | 14/20 | 還元率は控えめも有効期限なしで好きな時に利用しやすい |

| ステータス・付帯サービス | 19/20 | ハイステータス向けの丁寧なサービス |

| 年会費と見合う価値 | 7/15 | サービスは多いが年会費が高く人を選ぶ |

| 日常利用とのバランス | 13/15 | 対応店舗に限りあるが高級志向なら満足 |

高級ホテルの宿泊優待や予約代行など、トラベルシーンで威力を発揮する1枚。年会費は高めですが、ホテルを頻繁に利用する方には相応の価値があるカードです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 26/30 | LUXURY CARD限定の宿泊特典が充実 |

| ポイント還元・交換率 | 14/20 | 還元率は標準的、交換先はやや限定的 |

| ステータス・付帯サービス | 19/20 | 金属製カードかつブランド力の強さで、見た目と知名度両面でのステータス性が高い |

| 年会費と見合う価値 | 9/15 | 年会費は高額で利用者を選ぶ印象 |

| 日常利用とのバランス | 10/15 | トラベル寄りのため日常使いではやや不向き |

ブラックカードの名にふさわしく、高級ホテルでのアップグレードやリムジン送迎などが魅力。日常使いには向きませんが、特別な体験を重視する方に適しています。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 27/30 | 世界の高級ホテルでの優待が魅力 |

| ポイント還元・交換率 | 13/20 | 還元率は平凡だが有効期限なし |

| ステータス・付帯サービス | 20/20 | 一流のサービスと信頼性を誇る。ダイナースカードの最上級カード |

| 年会費と見合う価値 | 7/15 | 年会費14万円超はかなりのハードル。持つ人を選ぶ印象 |

| 日常利用とのバランス | 10/15 | 加盟店が少ないため決済できない店舗あり。日常使いできる特典は少ない |

ハイステータス層向けのプレミアムカードで、ホテル優待や専用コンシェルジュが非常に充実しています。年会費に見合う価値を感じられるかが判断の分かれ目です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 26/30 | 他のラグジュアリーカードと同様に特典豊富 |

| ポイント還元・交換率 | 14/20 | 特定の利用で高還元率。ポイントは貯まりやすい |

| ステータス・付帯サービス | 19/20 | 高級感とサービスの両立が可能。ラグジュアリーカードで最もランクの高いカード |

| 年会費と見合う価値 | 7/15 | 年会費22万円は相応の利用機会が必要と思われる |

| 日常利用とのバランス | 10/15 | 普段使いでのメリットは限定的 |

ラグジュアリーカードの最上位モデルで、専用サービスやホテル優待は申し分ありません。日常利用には向かないため、出張や旅行が多い方におすすめです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| ホテル優待・宿泊特典 | 22/30 | 東急ホテルズ系の割引や優待あり |

| ポイント還元・交換率 | 13/20 | 東急グループ内での利用で高還元。交通機関の利用でもポイントが貯まりやすい |

| ステータス・付帯サービス | 12/20 | 一般カードのためステータスはあまり高くない。付帯サービスも沿線施設を利用しないとメリットを受けにくい |

| 年会費と見合う価値 | 13/15 | 年会費無料で優待が使える点が強み |

| 日常利用とのバランス | 13/15 | 東急エリアなら生活に直結したサービスが多く使いやすい |

東急ホテルズを利用する機会がある方なら、コストを抑えて優待を得られる便利な1枚です。日常的な東急グループ利用と相性が良く、生活圏によっては有力候補になります。

| 調査概要 | クレジットカード利用者の満足度調査 |

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査ツール | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査方法 | |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 10代:0人(0%) 20代:22人(6.7%) 30代:43人(13.1%) 40代:56人(17.0%) 50代:80人(24.3%) 60代以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードおすすめに関するアンケート調査結果の詳細>>

最終更新:2025年10月23日

・公正取引委員会 「クレジットカードの取引に関する 実態調査報告書」(令和4年4月発行)

・外務省 海外安全ホームページ「海外旅行保険加入のおすすめ」(最終アクセス:2025年5月2日)

・国土交通省観光庁 「旅館Q&A」(最終アクセス:2025年5月2日)

・経済産業省「消費者実態調査の分析結果(サマリー)」(最終アクセス:2025年6月27日)

・アメリカン・エキスプレス公式サイト「Marriott Bonvoy アメリカン・エキスプレス・カード」(最終アクセス:2025年8月21日)

・アメリカン・エキスプレス公式サイト「ウィークエンド無料宿泊特典」(最終アクセス:2025年8月21日)

Q. ホテルに無料宿泊できるクレジットカードはありますか?

ホテルに無料宿泊できるクレジットカードは、以下の2枚がおすすめです。 ・Marriott Bonvoy アメリカン・エキスプレス・カード 年会費は34,100円(税込)で、持っているだけでMarriott Bonvoy「ゴールドエリート」会員資格が付与されるうれしい特典付きのクレジットカードです。利用額に応じてポイントが貯まり、貯まったポイントを使ってマリオット系列のホテルに無料宿泊できます。 ・ヒルトン・オナーズ アメリカン・ エキスプレス®・カード こちらは年会費16,500円(税込)で、「ヒルトン・オナーズ・ゴールドステータス」の特典が受けられるクレジットカードです。年間150万円以上利用とカード継続で無料宿泊券プレゼントされ、ヒルトン系列のホテルに無料宿泊することができます。

Q. ホテルでクレジットカードを使うとき暗証番号を聞かれますか?

ホテルでクレジットカードを使う際は、暗証番号を求められることは少なく、代わりにサインを求められることが多いです。 とくに日本国内や多くの国では、ホテルの支払い時に専用端末でクレジットカードを読み取り、レシートにサインをすることで支払いが完了します。 ただし、一部の地域やホテルによっては、セキュリティの関係で暗証番号を入力する場合もあるので注意が必要です。

Q. クレジットカードでホテルを予約した際の支払いはいつ引き落としされますか?

ホテルをクレジットカードで予約した際の引き落としタイミングは、クレジットカードによって異なります。通常は宿泊後に支払いが確定し、その後クレジットカードから引き落とされるのが一般的です。 ただし、予約時に前払いが必要な場合やキャンセル料が発生した場合などは、予約時またはキャンセル時に引き落としされることもあります。

Q. ホテルの予約でクレジットカードの提示は必要ですか?

ホテルをチェックインする際は、基本的にクレジットカードの提示が必要です。とくに海外のホテルでは予約を確定するためにカード情報を提供することが一般的で、宿泊料金の保証やキャンセルポリシーに基づいた料金が確定されます。 その他にも、クレジットカードを提示することで追加料金(ルームサービスや施設利用など)のためのデポジットを取られることが多いです。

Q. ホテルの支払いが現金よりもクレジットカードがおすすめな理由はありますか?

メリットはいくつかあります。 料金の割引を受けられる、客室をアップグレードできる、アーリーチェックイン・レイトチェックアウトができる、クレジットカードのポイントが貯まる等です。

Q. クレジットカード決済をして、ホテル予約をキャンセルするとどうなりますか?

キャンセルの手続きが、正常に完了すれば、相殺または返金で対応されます。ただし、宿泊施設が定める期間を超えてキャンセルした場合は、キャンセル料が発生する可能性もありますので、注意しましょう。

Q. ホテル予約で使用したクレジットカードを変更できますか?

宿泊予約後のクレジットカード変更はできません。もし、変更を希望する場合、予約を取り直さねばなりません。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.03.03

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.03.03

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.03.03

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.03.03

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.03.03

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.03.03

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

ホテル系

新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード