コストコで使えるクレジットカードおすすめ比較!即日発行できるクレカも紹介

更新日: 2026.02.04

コストコが発行する「コストコグローバルカード」はコストコでの利用還元率が高い反面、ポイントの使い道がコストコに限られるなど注意点もあります。一方、一般のマスターカードなら日常生活の買い物や公共料金の支払いでもポイントが貯まり、利便性が広がります。

そこで本記事では、コストコで使えるおすすめクレジットカードをランキング形式でご紹介します。コストコで使えるクレジットカードの選び方や、コストコグローバルカードのメリット・デメリットも詳しく解説しているので、コストコを頻繁に利用する方はぜひ参考にしてみてください。

この記事の編集者・執筆者

詳細を表示

この記事の監修者

詳細を表示

クレジットカードを比較

| カード |  注釈について ※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2: 即時発行ができない場合があります。 ※3: ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4: ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元:

| ||||

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

| ポイント 還元率 | 0.5% 〜7% | 1% 〜5% | 1% 〜3% | 0.5% 〜1.5% | 0.5% 〜1% |

| 審査・発行 期間 | 最短10秒※2 | 最短7分 | 審査が最短数分 | 最短2営業日 | 最短即日 |

| 国際ブランド | |||||

| リンク |

- 人気

- 最大還元率

編集部のおすすめ!

PRキャンペーン

新規入会&条件達成で最大25,600円相当プレゼント

最短たったの10秒で発行!

対象のコンビニや飲食店など身近なお店で高還元率。

(※即時発行できない場合があります。)

メリット

- 最短10秒発行ですぐに利用可能※2

- セブン‐イレブンやローソンなどの対象店舗で利用すると最大7%還元※1

- 利用しやすいVポイントが貯まる

- 学生の場合ポイント還元率最大10%※5

- 学生や主婦など審査に自信がない方も申し込める

デメリット

- 通常の還元率は0.5%と平均的

- クレジットカード番号や有効期限などは全てアプリで管理

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

即時発行ができない場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- 公式サイト

- 本社所在地:東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル(東京本社)

- 三井住友カード会員規約(PDF)

特典

カード利用+条件達成で毎月最大1.5%のPayPayポイントがもらえる

年会費無料で基本還元率1.0%の高還元!

最短2分で審査結果がわかる!年会費無料で初心者も安心

メリット

- PASMO/Suicaへのチャージも高還元

- 年会費永年無料で基本還元率1.0%

- ポイントの有効期限がない

- ポイントはPayPayの支払いに充てられる

- yahooショッピング最大5%還元

- 審査が不安な人におすすめ

デメリット

- ETCカードに年会費550円必要

- 旅行保険やショッピング保険が付帯されない

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

キャンペーン

新規入会&3回利用で5,000ポイントプレゼント!

楽天市場でいつでも還元率3.0%以上!

楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

- 楽天市場利用で常時ポイント3倍以上

- 流通カードで審査基準が低い

- 楽天ショップ・楽天トラベル等ポイントが使いやすい

- 年会費永年無料

- 海外旅行保険付帯が最大2000万円

デメリット

- 楽天グループ以外の還元率が標準

- ETCカードは年会費550円

- 公共料金支払いの還元率が低い

5.0

30代

・男性

(アルバイト・パート)

さらに表示

注釈についての記載

キャンペーン

カード発行+ご利用などで最大15,000円キャッシュバック

年会費無料で誕生月は毎年ポイント3倍!

年間利用額で還元率が決まるカード

メリット

- 誕生月はポイント3倍

- 利用額に応じて基本還元率最大2倍

- 年会費永年無料

デメリット

- 旅行傷害保険が付帯していない

- 家族カードには誕生月の特典がない

- ポイント交換に手間がかかる

- 基本ポイント還元率は低め

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会+紹介で最大6,000ポイントがもらえる

専業主婦やパートでも申し込みOK!

イオン系列店でいつでもポイント2倍

メリット

- イオングループ対象店舗で常にポイント2倍

- 毎月20日・30日は対象店舗で5%OFF

- スマホで最短5分発行

- アプリで割引クーポンがもらえる

デメリット

- イオングループのお店意外ではお得感がない

- 旅行傷害保険が付帯していない

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

特典

毎週木曜日に全国のTOHOシネマズで映画を1,200円で鑑賞できる

年会費永年無料で持ちやすい!

ポイントの有効期限なしで好きな時に使える

メリット

- ポイントモール経由でポイントが最大30倍

- 最短即日で発行可能

- 年会費年会費無料

- 学生や専業主婦でも申し込み可能

デメリット

- ポイントが還元されるのは1,000円から

- 保険が付帯していない

4.0

30代

・女性

(会社員)

さらに表示

注釈についての記載

特典

新規入会&条件達成で最大10,000円キャッシュバック!(*3)

ポイントは自動で現金に。

スピードも安心感も備わった1枚。

メリット

- 1pt→1円で自動で現金キャッシュバック

- 最短翌営業日カードを受け取れる

- 年会費無料

- ETC・携帯料金・ネット代の支払いでポイント2倍

- 家族カード無料で家族会員は保険補償対象

デメリット

- オートキャッシュバックは1,000pt以上必要

- ポイント還元率は平均的

5.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

(*)1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル)

(*)2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net)

(*)3 ETCマークのある全国の高速道路、一般有料道路の通行料金。

Mastercard® と Visaのみ

会員専用WEBサービスのID登録と15万円以上のショッピング利用が条件

Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。

- 公式サイト

- 本社所在地:東京都文京区本郷3-33-5

- 会員規約

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

コストコで使えるおすすめなクレジットカードを多数ご紹介しました。ここからはコストコで使えるクレジットカードの選び方や、コストコグローバルカードのメリット・デメリットなどを解説します。

コストコにおすすめのクレカとは?使えるのはマスターカードだけ!

クレジットカードには「Visa」や「JCB」「AMEX」など、さまざまな国際ブランドがありますが、コストコで使えるのは「Mastercard」のみです。

コストコに特化した特典はありませんが、お買い物をするだけでポイントが貯まるという大きなメリットがあります。

クレジットカードを複数枚持ちたくない人や、コストコを利用する頻度が少ない方におすすめです。

コストコで使えるクレジットカードはマスターカードのみとなっています。様々なカード会社からマスターカードブランドのものが発行されていますが、コストコのヘビーユーザーなら、オリコカードが発行している「コストコグローバルカード」がおすすめです。

コストコでのお買い物は1.5%、コストコ以外でのお買い物の還元率は1.0%と高還元です。すべて「リワード」と呼ばれるポイントが付与されます。なお、リワードが使用できるのはコストコのみなので、使い忘れがないよう注意が必要です。

なぜコストコではマスターカードしか使えない?

日本経済新聞によると、マスターカードに限定されている理由は、オリコカードがコストコ提携カードの発行会社として契約しているためと考えられます。

オリコがマスターカードと加盟店契約を結んでいる都合上、マスターカードだけしか選べないようです。

もともと、コストコはアメリカン・エキスプレスのクレジットカードしか使えませんでしたが、2018年2月からはマスターカードのみ使用可能となっています。

コストコで使える支払い方法

コストコでは3種類の支払い方法に対応しています。

- クレジットカード

- 現金

- コストコショップカード

クレジットカードは、前述のとおりマスターカードのみ支払いが可能です。まとめ買いの時はマスターカードブランドのクレジットカードで支払えば、一気にポイントを貯められます。

コストコショップカードは、以前コストコプリペイドカードと呼ばれていたもので、コストコ会員のみ購入可能です。コストコショップカードはコストコ各店舗で販売しており、1,000円単位でチャージできます。

モーラ博士

コストコショップカードは前払い式でポイントが貯まらない。支払いに対して還元があるのはクレジットカードだけじゃ!

コストコでの支払い方法はクレジットカード等(マスターカードのみ)、コストコショップカード、そして現金の3種類です。この中で、一般的に使い勝手が一番良いのはクレジットカードでしょう。

コストコショップカードは、事前にチャージしなければならず、仮に想定以上のお買い物額となった場合には、追加チャージが必要となってします。チャージの単位は1,000円になっており、残高の払い戻しもできないため、次回の買物に利用するしかありません。また、最後の利用から1年間の有効期限となっており、期限にも注意が必要です。

コストコのメンバーシップとグローバルカードの関係性

コストコは会員制なので、買い物をするにはメンバーシップへの登録が必要です。そこで、会員制とコストコグローバルカードの関係性について説明します。

メンバーシップへの登録は原則必須だが、グローバルカードの発行は必須ではない

コストコに入店するためには、年会費を払って会員になる必要があります。会員でない方は、会員に同伴してもらわなければ入店できません。

メンバーシップは個人会員の場合、年会費5,280円(税込)のゴールドスターか、年会費10,560円(税込)のエグゼクティブ・ゴールドスターの2種類です。

エグゼクティブ・ゴールドスターは年会費は高いものの、年間購入金額の最大2%エグゼクティブリワードを獲得できたり、限定の割引クーポンを獲得できたりといった特典を受けられます。

一方でコストコグローバルカードは、あくまでもお得に買い物をするための選択肢の一つであり、発行は必須ではありません。

ただし申し込みにはコストコの会員であることが必須です。特典もコストコでの利用に特化した内容になっています。

コストコグローバルカードとエグゼクティブ・ゴールドスターの組み合わせ

コストコ公式は、コストコグローバルカードとエグゼクティブ・ゴールドスターの組み合わせをおすすめしています。

これらを組み合わせることで最大3.5%の還元を受けることができ、月々の支払額が多い人は非常にお得です。

ただしエグゼクティブ・ゴールドスターの年会費が10,560円(税込)と高額なので、年に数回しかコストコを利用しない人は特典を使いきれない可能性があります。

会員であればクレジットカードの申込手続きは非常に簡単なので、特にエグゼクティブ会員の方は作っておくことをおすすめします。

グローバルカード vs 高還元Mastercard|結局一番お得なカードはどっち?

コストコでの買い物には「コストコグローバルカード」が定番ですが、実はライフスタイルによっては楽天カードなどの「高還元汎用カード」の方がお得になるケースも。

ここではあなたの状況に合わせた具体的な損益分岐点とポイントの使い勝手から、一番お得なカードを探しましょう。

年間いくら以上ならグローバルカードがお得?

コストコグローバルカード(還元率1.5%)と、楽天カードなどの一般的な高還元カード(還元率1.0%)の差は0.5%。

この「0.5%の差」が、年会費や手間に見合うかどうかを、年間利用額別にシミュレーションしました。

| 年間利用額 | グローバルカード | 一般カード | 差額 |

|---|---|---|---|

| 10万円 (月 約8,300円) | 1,500リワード | 1,000pt | 500円分 |

| 20万円 (月 約16,600円) | 3,000リワード | 2,000pt | 1,000円分 |

| 40万円 (月 約33,300円) | 6,000リワード | 4,000pt | 2,000円分 |

年間利用額が20万円程度であれば、差額はわずか1,000円分。

この差を「コストコでしか使えないリワード」として1年待って受け取るか、それとも街中のコンビニや飲食店で自由に使える「楽天ポイント」や「PayPayポイント」として受け取るかがポイントです。

普段使いを重視するなら、年間20〜30万円以下のユーザーは汎用カードの方が満足度は高いと言えるでしょう。

ポイントの使い勝手で選ぶなら汎用Mastercard

コストコグローバルカードはコストコでの利用に特化している分、注意が必要な点がいくつかあります。

クレカでMastercardを選ぶか、グローバルカードを作るか迷っている人は以下の点をチェックしておきましょう。

| 付与サイクルの違い | グローバルカードは「年1回(毎年2月)」の付与。一般カードの多くは「毎月」付与されます。 |

| ポイントの有効期限リスク | コストコのリワードは付与された年の年内に使わなければ失効します。年に数回しか行かない人の場合、使い忘れのリスクが高まります。 |

| コストコ以外での還元率 | コストコ以外ではどちらも1.0%還元であることが多いですが、「楽天市場での買い物」や「特定のコンビニ利用」を併用する場合、楽天カードや三井住友カード(NL)の方がトータルの獲得ポイントが多くなるケースも。 |

【結論】コストコグローバルカードがおすすめな人

コストコでの利用金額や貯まったポイントをどう活用したいかによって、選ぶべき一枚は変わります。

最後に、どんな人がコストコグローバルカードを持つのがおすすめかを以下にまとめました。

| おすすめな人 | おすすめしない人 |

|---|---|

|

・月2万円(年間24万円)以上コストコで買い物をする ・ガソリンもコストコで給油し、支払いを一本化したい ・ポイントの使い道はコストコでの買い物だけで完結して良い |

・コストコには月1回行くか行かないか(年間20万円以下) ・貯まったポイントは、楽天ペイやPayPayなどで日常的に使いたい ・家計管理をシンプルにするため、メインカード1枚に集約したい |

どちらを選んだほうがお得かをよく考えて自分にピッタリのカードを選びましょう。

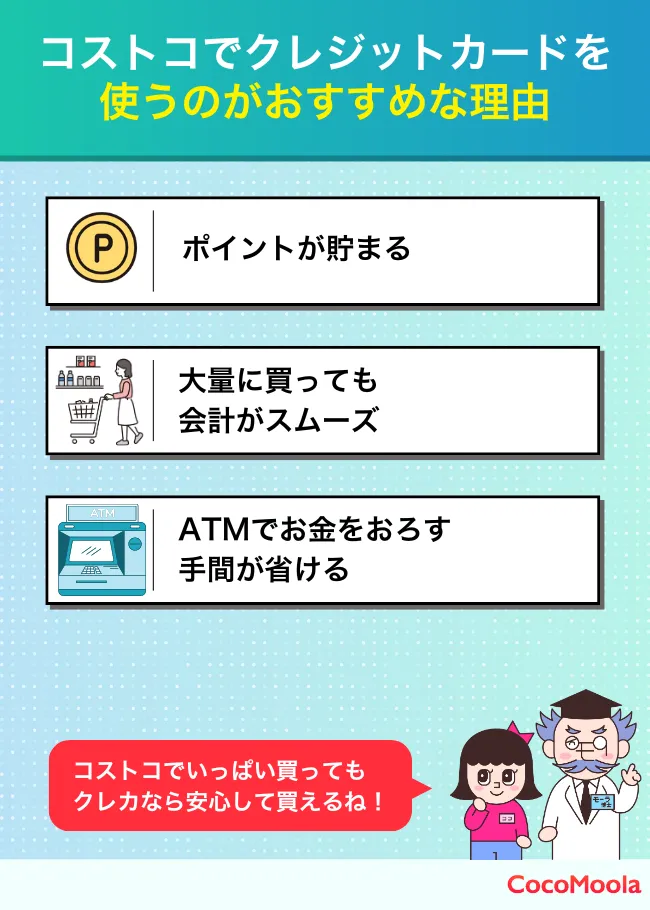

コストコでクレジットカードを使うのがおすすめな理由は?

クレジットカードを使うのがおすすめな理由には、以下の3つがあります。

ポイントが貯まる

クレジットカードを使用する主なメリットの一つは、購入金額に応じてポイントが貯まることです。

コストコは高品質で低価格な商品が多いため、つい多くの商品を購入しがち。その結果、合計金額が数万円になって驚いた経験のある方も多いのではないでしょうか。

クレジットカードを使えば、数万円分の買い物をしても、その分のポイントを効率よく貯めることができます。

貯まったポイントは次回の買い物に使えるため、よりお得にショッピングを楽しめるでしょう。

賢くポイントを活用したい方にとって、クレジットカードは効果的な手段だと言えます。

ココちゃん

買い物をするたびにポイントがもらえるなら、長期的に見ても家計の節約に役立ちそうね!

クレジットカードは使った金額に応じてポイントが貯まるため、現金払いよりもお得です。例えば還元率1%のカードなら、1万円の利用で100円分のポイントが付きます。もし1年間で100万円をカード決済にすれば、1万円分のポイントが貯まる計算です。決済方法を変えるだけで、リスクなく確実に得をする節約術としておすすめです。

特にコストコを利用する際は大量に買い込む方も多く、クレジットカードで得られるポイントも大きなものになるでしょう。

大量に買ってもお会計がスムーズ

コストコでは大量に商品を購入する方が多いため、現金での支払いだとお会計に時間がかかることも多いです。

その点、クレジットカードを使うことで現金を取り出す手間を省き、よりスムーズに会計を進めることができます。

他の買い物客もスムーズにレジへ進めるため、全体のレジの混雑が軽減されるかもしれません。

モーラ博士

冷蔵品を購入することもあるため、お会計がスムーズに終わると助かるぞ。

ATMでお金を下ろす手間が省ける

コストコで予算を超えてしまった場合にも、クレジットカードがあればその場で対応できます。

現金払いの場合、思いがけず高額になってお金が足りなくなると、ATMで追加の現金を引き出さなければならず、時間や手数料が無駄になることもあります。

しかし、クレジットカードを使えばそうした不便さを避け、予定外の買い物にも柔軟に対応できるのが大きなメリットです。

急な出費や衝動買いにもスムーズに対応できるので、心置きなくショッピングを楽しめるでしょう。

ココちゃん

現地で急に欲しいものが見つかった時も、手持ちのお金を気にせず買えるのは嬉しいね。

コストコでの買い物は月に1・2回など、まとめ買いをされる方が多いのではないでしょうか。広い倉庫内には食品や日用品が大容量で積み上げられており、つい予定以上にカートに入れてしまいがちです。さらに店舗は郊外にあるため「せっかく来たから」「なかなか来られないから」と多めに買ってしまうことも少なくありません。

その結果、現金が足りなくなり、ATMでお金を引き出さねばならなくなる可能性もあるでしょう。あらかじめクレジットカードで決済するようにしておくと安心で便利です。

コストコで使うクレジットカードの選び方は?

コストコで使うクレジットカードは、どこで利用したいのかを考慮して選ぶのがおすすめです。

コストコの利用頻度が低い人は年会費や還元率を重視

公正取引委員会の調査によると、新規でクレジットカードを申し込む際に最も重視する点として「入会費や年会費」「新規入会時の特典(例:ポイント付与)」「支払額に応じた特典(例:ポイント付与)」が上位3位を占めています。

したがって、これらの調査結果を参考に、コストコの利用頻度が低い人は、年会費や還元率を重視して選ぶとお得に利用できるでしょう。

コストコを頻繁に利用しない場合、2年目以降に年会費がかかるコストコグローバルカードは、コストパフォーマンスが悪くなりがちです。

例えば、三井住友カード(NL)なら、年会費永年無料で0.5〜7%の還元を受けることができます。

その他にも、各カードの特典やキャッシュバックの条件をしっかりと確認し、お得に利用できるものを選ぶことが大切です。

コストコグローバルカードは初年度は年会費無料、2年目以降は「年1回以上利用する」という条件付きで無料になります。無条件で年会費永年無料のカードと比較すると、少し気をつける必要があります。

また、ポイント還元率は高めのカードですが、還元されるタイミングは年に1回まとめてであり、しかもコストコでしか使えないリワードというポイントになります。コストコを頻繁に利用する方にはおすすめですが、利用頻度が低い人は汎用性がある別のマスターカードの方を検討してみましょう。

コストコの利用頻度が高い人はコストコグローバルカード

コストコの利用頻度が高い人は、店舗での利用がお得になるコストコグローバルカードがおすすめです。

前述のとおり、コストコグローバルカードはコストコでの買い物に特化しており、最大1.5%のポイントが還元されるなどのメリットがあります。

モーラ博士

入会金不要で、初年度に限り年会費0円で利用できるのも特徴じゃ!

また、コストコ以外の店舗やオンラインショッピングでも利用可能なので、サブカードとして持っておくのもよいでしょう。

コストコグローバルカードとは?

コストコグローバルカードとは、コストコがオリコカードと提携して発行しているカードです。主に以下のような特徴があります。

- コストコで還元率1.5%

- コストコ以外でも還元率1.0%

- 年間で1回でも利用すれば年会費無料

- 即日発行が可能

コストコグローバルカード最大の特徴は還元率の高さ。コストコでの還元率はもちろん、通常時の還元率も高いのでポイントが貯まりやすいです。

また、貯まったリワードはコストコで1リワード=1円で利用できます。海外旅行保険も付帯しているので、コストコ以外の外出も安心ですね。

モーラ博士

年1回でも決済すれば年会費は無料。年会費無料のハードルが低いのもメリットじゃ!

コストコグローバルカードの作り方は?

- 公式サイトにアクセス

- 申し込みフォームに必要事項を入力

- 審査完了後、SMSのURLから本人確認

- ID・パスワード設定

- eオリコにログインしカード番号を確認

インターネットで申し込めば審査は最短60分で完了し、即日発行ができます。iPhoneユーザーなら、Apple Payと連携することで当日から使えて便利です。

ただし、コストコグローバルカードは、コストコの会員番号を持っていないと作れません。コストコの会員番号がない方は申し込み前に登録が必要です。

発行可能な追加カードは?

コストコグローバルカードでは、家族カードとETCカードをそれぞれ最大1枚まで年会費無料で発行可能です。

家族カードとETCカードの利用分もリワード(=ポイント)が貯まるので、効率よく節約したいなら発行しない手はありません。

さらに、ETCカードの利用では同時にETCマイレージポイントも貯まるため、ポイントの二重取りが可能になります。

モーラ博士

家族会員分のリワードは本会員分と合算され、本会員のカードへキャッシュバックリワードとして付与される。家族会員がリワードを使えないのは要注意じゃ!

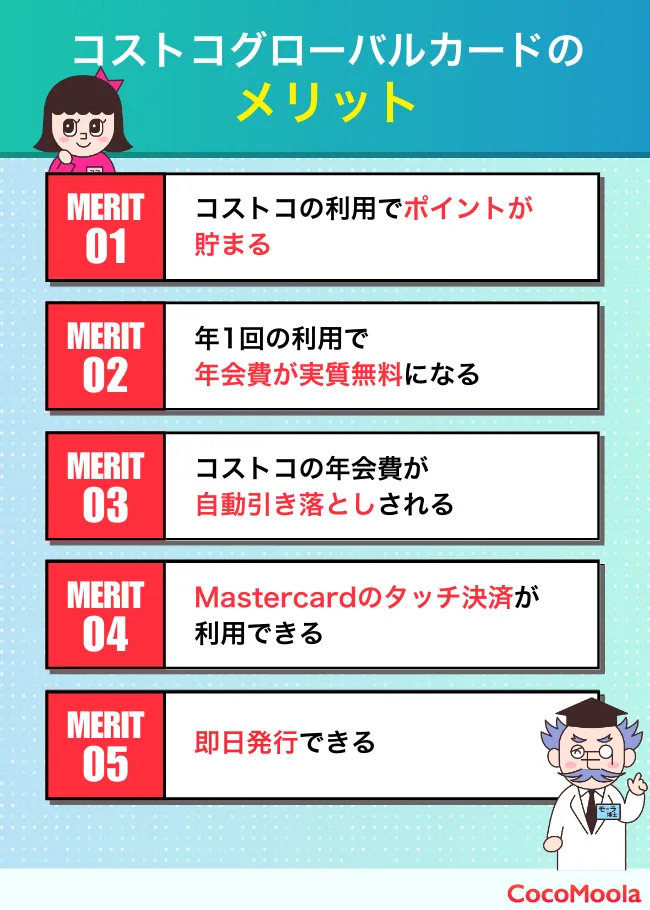

コストコグローバルカードのメリット

ここからは、コストコグローバルカードのメリットを5つ紹介します。

コストコでの利用でポイントが多く貯まる

コストコグローバルカードを使えば、コストコでの買い物が普段よりお得になります。

通常の還元率1.0%から、コストコでのお買い物に限り還元率が1.5%までアップし、お得に買い物できるのです。

貯まったポイントは、コストコで利用できる「リワード」としてキャッシュバックされ、再利用できます。

また、コストコが運営するガソリンスタンドでも、お買い物と同じように1.5%の還元を受けることが可能です。

コストコを頻繁に利用する方にとっては、使うだけでどんどん貯まるポイントプログラムは見逃せない特典といえます。

年1回の利用で年会費が実質無料になる

コストコグローバルカードの魅力の一つに、年1回の利用で年会費が実質無料になる点も挙げられます。

年会費がかかるクレジットカードが多い中、コストコグローバルカードは、年1回でも利用すれば年会費が全額還元されるのです。

モーラ博士

コストコでの利用だけではなく、他店での買い物やオンラインショッピングなど、どんな利用でも対象になるぞ。

1年の中で一度も利用がない場合、2年目以降は年会費1,375円(税込)がかかるので、毎年一度はコストコグローバルカードでお買い物をすることを意識しましょう。

コストコの年会費が自動引落しされる

コストコグローバルカードを使えば、コストコの年会費が口座から自動的に引き落とされるため、支払いを忘れる心配がありません。

仕事やプライベートの忙しい合間に利用している方でも、年会費の支払いを気にせず、安心してコストコを利用し続けられます。

更新日は、コストコグローバルカードの裏面に記載されている更新月の27日です。

年会費の自動引落しをやめたい場合は、更新月の2ヵ月前までにコストコメンバーシップカウンターで手続きできるので、覚えておきましょう。

Mastercardのタッチ決済機能が利用できる

コストコグローバルカードでは、Mastercardのタッチ決済が利用できる「Mastercardコンタクトレス」が搭載されています。

レジにクレジットカードをかざすだけで、スピーディーに支払いが完了するため、時間をかけずに決済を完了することが可能です。

モーラ博士

サインや暗証番号が不要かつ、タッチ決済で支払いした分はクレジットカードのポイントに加算されるのじゃ。

また、タッチ決済は非接触で支払いを行うので、衛生面でも安心です。

即日発行できる

デジタルカードであれば即日発行が可能です。審査は最短60分で完了するので、申し込んだあとに何日も審査を待つ必要はありません。

また、発行したコストコグローバルカードは、当日からオンライン・実店舗で利用できます。実店舗の場合はApple Payに連携すれば決済可能です。

審査完了後に届くメールを確認し、ID・パスワードを設定してeオリコにログインすれば完了。当日中にコストコでお得にお買い物できるのはうれしいですね!

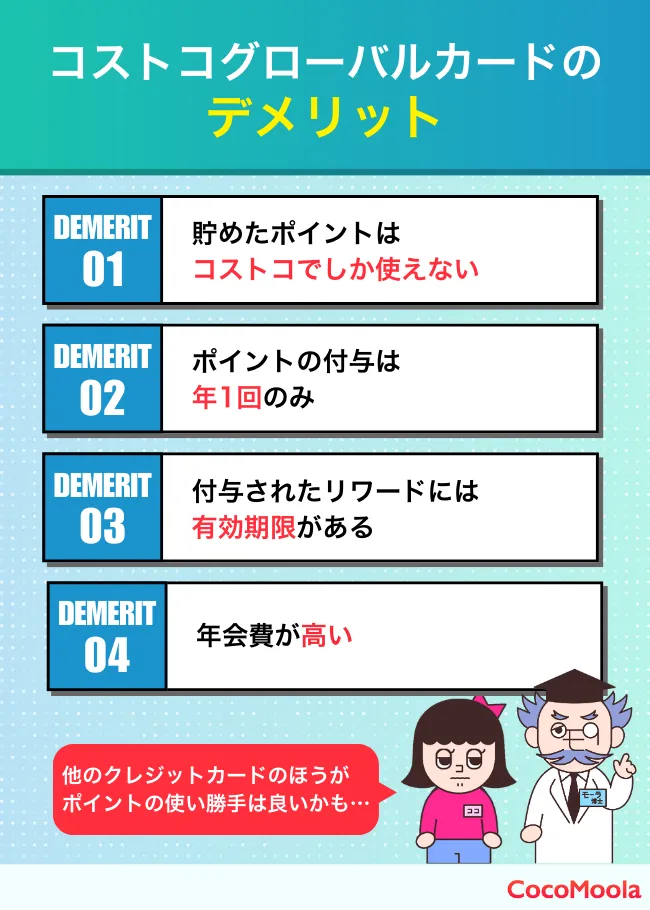

コストコグローバルカードのデメリット

コストコグローバルカードは、さまざまなメリットがある反面、知っておかないと損をするデメリットもあります。

貯めたポイントはコストコでしか使用できない

貯まったポイントは、コストコ店舗や系列のガソリンスタンドでのみ使用できる制約があります。

せっかくポイントを多く貯めても、外食や旅行、公共料金の支払いなどには使用できません。

しかし、コストコは食料品や日用品、家電まで幅広い商品が揃っており、うまく活用すれば生活の多くの場面で節約ができます。

コストコを定期的に利用する方にとっては、効率的にポイントを貯めて再利用できる、お得な仕組みといえます。

ポイントの付与が年に1回のみ

コストコグローバルカードのポイントは、毎月ではなく年に1回の付与となります。

|

ポイントが貯まる期間 | 1月1日〜12月31日 |

| ポイントが付与される日 | 翌年2月1日 |

ポイントがすぐ利用ができない点は不便ですが、利用額に応じてまとまったポイントが付与されるため、大きな買い物に使いやすい利点があります。

普段からよくコストコを利用する方なら、一年でも多くのポイントを獲得できるので、大型家電や高額なアイテムの購入などに役立つでしょう。

付与されたポイント(リワード)に有効期限がある

付与されたポイント(リワード)には、有効期限が設定されている点にも注意が必要です。

毎年2月に付与されるポイントは、発行された同年の12月31日までに使用しなければ失効してしまいます。

日用品や食料品、家電製品など、必要なものを揃えつつ効率的にポイントを使うことが重要です。

ポイントを失効させて損をしないためにも、可能であれば定期的にコストコを利用し、賢くポイントを活用しましょう。

年会費が高い

コストコグローバルカードは年会費が1,375円(税込)と比較的高めです。さらに、2025年4月請求分からは2,375円(税込)と1,000円高くなってしまいます。

ただし、年会費改定後も「年間で1回でも利用すれば無料」という条件は変わりません。そのため、毎年コストコで買い物する方であればそこまでデメリットとは感じないでしょう。

モーラ博士

また、会員カードも2025年5月から一部のメンバーシップで年会費が上がるから注意が必要じゃ…

コストコでクレジットカードを利用する際の注意点は?

コストコでクレジットカードを利用する際は、以下のポイントに注意しましょう。

会員カードと異なる名義のクレジットカードは使えない

コストコでクレジットカードを使う際は、会員証と同じ名義のクレジットカードを使う必要があります。

会員本人の名義で登録されたクレジットカードのみ利用可能であり、名義が異なるカードでの支払いは原則できません。

例えば、自分の会員証で入店し、会計時に友人や別の家族名義のクレジットカードを使うことはできないので注意が必要です。

ただし、コストコは会員1人につき同伴者2名まで入店できるため、非会員の人も買い物することができます。

会計は原則会員が行いますが、どうしても同伴者の非会員と支払いを分けたい場合は、店内の状況によりレジを分けてもらえる場合もあるため、まずは店員に相談してみると良いでしょう。

また、コストコでは有効期限内の解約なら年会費が全額返金されるため、その場で登録をして会員カードを作るのもひとつの手です。

なお、会員カードには無料で1枚まで家族カードを追加できるため、家族カードに登録された家族の名義であれば、その家族名義のクレジットカードも利用可能です。

ココちゃん

会員カードを持つ家族がいれば、家族カードを追加してもらえると非会員のままでもスムーズに支払いできるね。

コストコのガソリンスタンドでも使えるのはMastercardのみ

記事冒頭でも解説したように、コストコで使えるのは「Mastercard」のクレジットカードのみですが、コストコガスステーションで支払いができるクレジットカードもMastercardブランドのみです。

これは、コストコがMastercardと提携しているためで、VISAやJCBなどの他の国際ブランドでは給油時の支払いができません。

また、コストコガスステーションはコストコ会員のみ利用できるガソリンスタンドのため、給油時にも会員カードを持参する必要があります。

ポイント還元を活用したい場合は、コストコ専用の「コストコグローバルカード」がおすすめです。

コストコグローバルカードなら、ガソリン代に対しても会員ランクに応じて1.5%~3.5%のリワード還元があるため、お得にポイントを貯められるでしょう。

また、コストコの利用頻度がそこまで高くない場合には、さまざまなシーンでお得に使える三井住友カード(NL)がおすすめです。

三井住友カード(NL)なら対象のコンビニ・飲食店で利用すると最大7%ポイントが還元(※1)されるため、コストコ以外の普段使いでもどんどんポイントを貯めていくことができます。

モーラ博士

コストコの利用頻度に合わせてクレジットカードを選ぶのがおすすめじゃ。

※1:対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

コストコグローバルカードの場合はコストコ会員費が自動引落しに

コストコグローバルカードを発行すると、コストコメンバーシップの年会費はグローバルカードからの自動引落しとなります。

発行した時点で自動引落しの設定がなされるため、口座の残高不足には注意しましょう。

自動引落しをしたくない場合は、更新月の2カ月前までに各コストコ倉庫店のカウンターで手続きをする必要があります。なんらかの事情でコストコを利用しなくなった場合には、忘れずに手続きを行いましょう。

エグゼクティブ会員は年間いくら利用で年会費の元が取れる?

コストコのエグゼクティブ・ゴールドスター会員(以下、エグゼクティブ会員)は、通常のゴールドスター会員と比較して会費が高額であるため、「果たして元が取れるのか?」という疑問を持つ人も多いのではないでしょうか?

まず、コストコの個人会員の年会費を比較すると、ゴールドスター会員は5,280円(税込)であるのに対し、エグゼクティブ会員は10,560円(税込)となり、その差額は5,280円です。エグゼクティブ会員の最大の特典は、年間購入金額の最大2%をエグゼクティブリワードとして獲得できる点にあります。

この2%のリワード還元だけで、年会費の差額5,280円を回収するための損益分岐点を計算してみましょう。

損益分岐点=年会費の差額÷リワード還元率 5,280円÷0.02=264,000円

つまり、年間で264,000円以上コストコ(実店舗またはオンライン)で買い物をすれば、リワードだけで年会費の差額の元を取ることができる計算になります。

月額に換算すると約22,000円の利用が目安となります。コストコは一度の買い物が高額になりがちであるため、頻繁にまとめ買いをする世帯であれば、この金額を達成することは現実的でしょう。

コストコグローバルカードとの組み合わせで還元率は最大3.5%に

さらにコストコグローバルカード(年会費2,375円、年1回利用で実質無料)を組み合わせて利用することで、最大3.5%の還元を実現できます。

- エグゼクティブリワード:最大2%(メンバーシップ特典)

- コストコグローバルカードリワード:1.5%(カード特典)

- 合計:最大3.5%還元

この組み合わせは、年間50万円以上利用する方に特におすすめ。

高額な利用をする方であれば、この最大3.5%の還元率によって、リワードを効率よく獲得し、年会費を大きく上回る還元を受けられます。

ただし、エグゼクティブリワードは年に1回(翌年2月1日)にまとめて付与され、有効期限が付与された年の12月31日までと定められています。そのため、リワードを失効させないよう、計画的に利用することが重要です。

年間26.4万円をコストコで利用するかどうか、そしてリワードの有効期限管理ができるかどうかを確認し、エグゼクティブ会員になるべきかを判断しましょう!

コストコでクレジットカードを利用している方の体験談

| 利用しているクレジットカード | 楽天カード |

| コストコを利用する頻度 | 2ヶ月に1回程度 |

| コストコの会員歴 | 1年未満 |

| コストコでの年間利用額 | 約8万円 |

| コストコでよく購入する物 | 食料品(肉、魚、果物、炭酸水、パン、調味料など) 日用品(ノート、電池など) |

| コストコでの年間獲得ポイント数 | 約800ポイント |

| 貯まったポイントの使い道 | 旅行などに娯楽費として使用 |

| 協力いただいた方の属性 | 30代・男性・会社員 |

| ヒアリングしたツール | クラウドワークス |

コストコでクレジットカードを利用することで感じた、メリットやデメリットはありますか?

コストコでは最近クレジットカードで支払うことが多いのですが、現金より会計が早く済むのが便利だと感じています。

普段はそれほど大量に買うわけではありませんが、細かい金額を現金で払うよりカードのほうがスムーズで助かります。さらに、カードだとポイントが付くのでちょっと得した気分になります。

一方で、使いやすい分つい気が緩んでしまい、後で請求額を見て驚くことがあるのはデメリットかなと思います。たまに決済がもたつくこともありますが、全体的には現金より使いやすいと感じています。

楽天カードを作成しようと思ったのはなぜですか?

楽天カードを作ろうと思ったのは、普段から楽天市場をよく利用していて、ポイントが貯まりやすいと感じたからです。買い物をするたびにお得になるなら良いと思い、年会費もかからないので作ることにしました。

国際ブランドはMastercardを選びました。正直、ブランドごとの違いがよく分からなかったのですが、ロゴのデザインがなんとなくかっこよかったので選びました。

楽天カード以外にお持ちのクレジットカードはありますか?

楽天カード以外には、PayPayカードとau PAYカードを持っています。

楽天では還元率があまり高くないお店や、電気料金などの固定費は他のカードで支払うようにしています。買い物の内容やポイントの付き方を見て使い分けているので、無駄が少なくなるように意識しています。

コストコでおすすめのクレジットカードに関する専門家コメント

今回紹介しているコストコでおすすめのクレジットカードについて、ココモーラの監修者を務めてくださっている鳥谷威さんと祖父江仁美さんから、各クレジットカードの魅力についてコメントをいただきました。

気になるクレジットカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

三井住友カード(NL)

三井住友カード(NL)は、最短10秒で発行できる※1ナンバーレスタイプのクレジットカードです。通常の還元率は0.5%と平均的ですが、対象のコンビニや飲食店で利用すると最大7%の還元※2が受けられます。年会費も永年無料なので、コストコの年会費と合わせてもコストを抑えて利用できるでしょう。

※2 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 通常のポイントを含みます。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

VIASOカード

VIASOカードは、オートキャッシュバック機能が特徴で、貯まったポイントが自動的に現金で還元されます。

有効期限切れの心配がなく、最短翌営業日に発行できるのも、長期で使うのに重要な要素ですね。

PayPayカード

コストコではQRコード決済が使えませんが、PayPayカードは国際ブランドでMastercardを選べるのでカードでの支払いが可能です。

基本還元率1.0%でどんどんポイントを貯めることができ、貯めたポイントは有効期限なしで使えます。コストコなどの支払いが高額になりがちなお店で買い物するときに特におすすめのカードです。

ライフカード

ライフカードは、年会費が永年無料かつポイント還元率が高いことが特徴です。

とくに、誕生月にはポイントが3倍になるため、効率的にポイントを貯められます。

電子マネーのチャージや公共料金の支払いにもポイントが付くので、コストコの利用以外の使い勝手の良さも魅力です。

イオンカードセレクト

イオンカードセレクトは、クレジットカード、キャッシュカード、WAON電子マネーの一体型カードです。毎月20日・30日の「お客さま感謝デー」には5%オフで買い物ができるほか、イオングループの店舗でポイントが通常の2倍貯まります。コストコでの利用でも、十分お得に使えるクレジットカードといえるでしょう。

コストコで使えるクレジットカードの比較ランキング根拠

当サイトの「コストコで使えるおすすめのクレジットカード比較ランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング査定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(コストコでの使いやすさ、還元率・ポイント、年会費、申し込みやすさ、特典など)に基づき、スコア化・ランキング化しています。

コストコで使えるクレジットカードランキング評価項目(100点満点)

本記事のコストコで使えるおすすめのクレジットカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 評価項目 | 配点 | 内容 |

|---|---|---|

| コストコでの使いやすさ | 30点 | Mastercard対応の有無、国内コストコ店舗での利用ができるかどうか。タッチ決済など利便性。 |

| 還元率・ポイント | 25点 | コストコ含む日常利用の還元率、ポイントの使いやすさ・有効期限・交換先など。 |

| 年会費・維持コスト | 20点 | 年会費の有無、実質無料条件、長期保有のコスパ。 |

| 申し込みやすさ | 15点 | 審査ハードル、専業主婦・学生OKか、即日発行やアプリ完結型かなど。 |

| 特典・サポート | 10点 | ショッピング保険、キャンペーン、管理アプリの使いやすさ、付帯サービス全般。 |

コストコで使えるクレジットカード総合評価・ランキング

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| クレジットカード | 総合得点 (100点満点) | レーティング |

|---|---|---|

| 三井住友カード(NL) | 94点 | ★★★★★ |

| PayPayカード | 91点 | ★★★★★ |

| 楽天カード | 89点 | ★★★★☆ |

| ライフカード | 87点 | ★★★★☆ |

| イオンカードセレクト | 85点 | ★★★★☆ |

| セゾンカードインターナショナル | 84点 | ★★★☆☆ |

| リクルートカード | 82点 | ★★★☆☆ |

1位:三井住友カード(NL)【総合94点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| コストコでの使いやすさ | 30/30 | Mastercard対応でコストコ全店で使える。タッチ決済にも対応し、支払いがスムーズ。 |

| 還元率・ポイント | 23/25 | 通常0.5%だが、コンビニや飲食店などの対象店舗で最大7%還元(※条件付き)。Vポイントの使い道も多く実用的。 |

| 年会費・維持コスト | 20/20 | 年会費完全無料で維持しやすい。サブカードにも向く高コスパ。 |

| 申し込みやすさ | 13/15 | 学生や主婦も申し込みやすく、即時発行に対応。スマホで完結する利便性も高い。 |

| 特典・サポート | 8/10 | アプリで明細・通知の管理がしやすく、Visaのタッチ決済・Apple Payにも対応。 |

三井住友カード(NL)は、コストコで利用できるMastercardブランドに対応しており、年会費が無料で即時発行にも対応しています。

対象店舗で最大7%還元の特典があり、日常使いでもお得にポイントが貯まります。スマホ完結の申し込みや専用アプリの使いやすさも魅力で、キャッシュレス初心者から上級者まで幅広くおすすめできる定番カードです。

2位:PayPayカード【総合91点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| コストコでの使いやすさ | 28/30 | Mastercardブランドで全国コストコに対応。PayPay残高チャージやスマホ決済との連携もスムーズ。 |

| 還元率・ポイント | 23/25 | 通常1.0%還元、PayPay支払いでさらに還元率アップ。PayPay経済圏での効率的なポイント利用が可能。 |

| 年会費・維持コスト | 20/20 | 年会費無料で維持費ゼロ。還元率・機能を考慮するとコスパは非常に高い。 |

| 申し込みやすさ | 13/15 | Web完結で手続きは簡単。即日審査対応もありスピーディー。デジタルカードにも対応している。 |

| 特典・サポート | 7/10 | PayPayアプリから残高・明細確認が可能。サポート体制は安定しており、利用者満足度も高い。 |

PayPayカードは、Mastercardブランドを選べばコストコでもスムーズに利用でき、ショッピングの幅が広がります。

また、PayPayアプリ内で利用履歴やポイント確認が完結するなど、管理のしやすさも抜群。デジタル決済に慣れた若年層はもちろん、日常的にPayPayを使うユーザーにも非常に相性の良いカードです。

3位:楽天カード【総合89点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| コストコでの使いやすさ | 28/30 | Mastercardブランドを選べば全国のコストコ店舗で利用可能。楽天ペイとの併用やタッチ決済にも対応しており利便性が高い。 |

| 還元率・ポイント | 20/25 | 通常1.0%還元、楽天市場で最大3倍以上。ポイント有効期限も長く、日常利用で自動的に貯まりやすい設計。 |

| 年会費・維持コスト | 20/20 | 年会費は永年無料でコストパフォーマンス抜群。無料ながら還元率・特典の両面で優秀な水準を維持している。 |

| 申し込みやすさ | 12/15 | Web完結型で申し込みから最短即日審査。学生・主婦など幅広い層に発行実績があり、初心者にも安心。 |

| 特典・サポート | 9/10 | 楽天グループ連携によるキャンペーンが豊富。アプリで利用管理やポイント確認も簡単にできる。 |

楽天カードは、コストコでも日常生活でも使いやすいオールラウンダーなクレジットカードです。特にMastercardブランドを選択すれば、全国のコストコでスムーズに決済できます。

年会費無料で高還元率を維持しつつ、楽天経済圏との相乗効果も魅力。初めてカードを持つ方からリピーターまで幅広い層に支持される万能カードです。

4位:VIASOカード【総合87点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| コストコでの使いやすさ | 28/30 | Mastercardブランドに対応しており、国内コストコ全店舗で問題なく利用可能。タッチ決済にも対応しているため、レジでの決済もスムーズでストレスが少ない。 |

| 還元率・ポイント | 23/25 | 基本還元率は0.5%と標準的だが、貯まったポイントは自動でキャッシュバックされる仕組み。失効や交換の手間がなく、実質的な使いやすさが非常に高い。 |

| 年会費・維持コスト | 20/20 | 年会費は永年無料。追加カードや基本利用においても余計な維持費がかからず、長期保有してもコスト負担が一切ない点が大きな強み。 |

| 申し込みやすさ | 10/15 | Web完結で申し込み可能だが、即日発行や店頭受け取りには非対応。スピード重視の人にはやや物足りない。 |

| 特典・サポート | 6/10 | 特別な優待やキャンペーンは少ないが、最低限の付帯保険と銀行系カードとしての安定したサポート体制は備えている。 |

VIASOカードは、コストコで使えるMastercardの中でも「シンプルさ」と「実用性」に特化した1枚です。

ポイント管理が不要な自動キャッシュバック方式は、日常決済をまとめたい人にとって大きなメリット。派手な特典はないものの、維持コストゼロで長く使える堅実なクレジットカードです。

5位:三菱UFJカード【総合83点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| コストコでの使いやすさ | 27/30 | Mastercard対応でコストコ利用に問題なし。決済環境はVIASOカードと同等で、日常利用における不便さは感じにくい。 |

| 還元率・ポイント | 20/25 | 還元率は平均的で、ポイントの使い道も限定的。自動キャッシュバックのVIASOカードと比べると利便性で一歩劣る。 |

| 年会費・維持コスト | 18/20 | 年会費は条件付き無料。条件未達の場合はコストが発生する点がマイナス要素。 |

| 申し込みやすさ | 11/15 | Web申し込みに対応しており一般的な難易度。即日利用やスピード感は標準的。 |

| 特典・サポート | 7/10 | 銀行系カードならではの信頼性とサポート体制は評価でき、安心感を重視する人に向く。 |

三菱UFJカードは、銀行系クレジットカードならではの安心感と信頼性を重視した設計が特徴です。コストコではMastercardとして問題なく利用でき、決済面での不安はありません。

一方で、ポイント還元や特典は標準的な内容にとどまるため、還元重視の人にはやや物足りなさを感じる場合があります。メインバンクとして三菱UFJ銀行を利用している人に相性の良いカードです。

6位:ライフカード【総合82点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| コストコでの使いやすさ | 26/30 | Mastercard対応でコストコ利用可能。決済面での制限はなく、基本的な使いやすさは十分。 |

| 還元率・ポイント | 19/25 | 通常還元率は低めだが、誕生月ポイントアップなど条件付き特典でカバーできる。ただし常時高還元ではない。 |

| 年会費・維持コスト | 20/20 | 年会費無料で維持コストがかからず、サブカードとして持ちやすい。 |

| 申し込みやすさ | 9/15 | 比較的申し込みやすいが、即日発行や店頭受け取りには対応していない。 |

| 特典・サポート | 5/10 | 特典やサポートは最低限で、コストコ向けの明確な優位性は少ない。 |

ライフカードは、年会費無料で持ちやすく、サブカードとしての使い勝手に優れたクレジットカードです。Mastercard対応のためコストコでも利用できますが、コストコ特化の優待や高還元があるわけではありません。

誕生月ポイントアップなど独自の特典があります。コストコ利用を前提にしつつ、維持費ゼロで幅広い支払いに使えるカードを探している人に向いたクレジットカードです。

7位:イオンカードセレクト【総合74点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| コストコでの使いやすさ | 20/30 | Mastercard対応で利用は可能だが、設計思想はイオン特化。コストコ向けの優位性は低い。 |

| 還元率・ポイント | 17/25 | WAON POINTは貯まりやすいが、コストコ利用時の還元メリットは限定的。 |

| 年会費・維持コスト | 20/20 | 年会費無料で、維持コストの低さは大きな強み。 |

| 申し込みやすさ | 12/15 | 店頭即日発行に対応しており、申し込みハードルは低い。 |

| 特典・サポート | 5/10 | イオン向け特典は豊富だが、コストコとの親和性は低い。 |

イオンカードセレクトは、イオン系列での利用を軸に設計されたカードで、WAON一体型や店頭即日発行など利便性の高さが特徴です。Mastercard対応のためコストコでも利用は可能ですが、還元や特典面ではイオン向けの内容が中心となります。

イオンでの買い物が生活の中心で、補助的にコストコを使う人であれば十分選択肢に入るカードです。

口コミ調査の概要

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

アンケート調査の概要

| 調査方法 |

ファストアスクおよび フリージーを使用した独自調査 |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 10代:0人(0%) 20代:22人(6.7%) 30代:43人(13.1%) 40代:56人(17.0%) 50代:80人(24.3%) 60代以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

採点の根拠に使用した公式サイト

情報元・参照元一覧

- 独立行政法人国民生活センター

- 国税庁

- 消費者庁

- 経済産業省

- 日本年金機構

- 一般社団法人日本クレジット協会

- 日本クレジットカード協会

- 一般社団法人キャッシュレス推進協議会

- 日本カード情報セキュリティ協議会

- 指定信用情報機関のCIC

- 公益財団法人日本生産性本部

- 総務省統計局

- 法務省

参考文献

・公正取引委員会「クレジットカードの取引に関する実態調査報告書」

・経済産業省「キャッシュレス・ポイント還元事業 消費者向け説明資料」

・国民生活センター「消費者トラブルFAQ」(更新日時 : 2024/02/26 11:07)

・三井住友カード 「家族カードとは?作るメリットと条件や注意点を解説」(最終更新:2024.11.12)

・日本経済新聞「コストコとオリコとMastercard、コストコ提携カードの発行とMastercardのカード利用を開始」(最終アクセス:2025年9月13日)

・COSTCO「メンバーシップ」(最終アクセス:2025年9月13日)

・コストコグローバルカード「Mastercard®のタッチ決済機能」(最終アクセス:2025年9月13日)

・COSTCO「Gas Station 併設倉庫店一覧」(最終アクセス:2025年9月13日)

・COSTCO「コストコについて」(最終アクセス:2025年11月1日)

よくある質問

Q. コストコでクレジットカードは使えますか?

また、コストコ独自のコストコグローバルカードも発行されており、コストコでの買い物に対して特別なポイント還元が得られるなどの特典が豊富です。

海外での利用も可能で旅行先のコストコでも使用できるため、海外旅行の際に持っておくと便利でしょう。

Q. コストコで使えるクレジットカードで年会費無料のものはありますか?

・リクルートカード

リクルートカードは、年会費が永年無料で、クレジットカード利用による還元率が1.2%と高めです。コストコでの買い物時にもこの高還元率が適用されるため、買い物をするたびに多くのポイントが貯まります。

貯まったポイントは旅行やショッピングなどさまざまな用途に使えるため、コストコでの買い物が多い方は非常にお得な1枚です。

・イオンカードセレクト

イオンカードセレクトも年会費が無料で、コストコでの利用が可能です。イオンカードは、イオングループの店舗での利用時に特別な特典が多くありますが、コストコでの買い物時にもお得に使えます。

また、発行時は最短即日でカードを受け取れるので、すぐにコストコでの買い物に使用したい方にも適したカードです。

Q. コストコグローバルカードはどうやって作れますか?

会員になったら、コストコの店舗かWEBでカードの申し込みが可能です。申し込みの際には、本人確認書類(運転免許証やパスポートなど)や収入証明書が必要になることがあります。

申し込みから手元に届くまでは約2~3週間がかかり、審査が完了するとカードが発行され、コストコでの買い物や提携店舗での利用が可能です。

Q. コストコでの支払い方法はクレジットカードがおすすめですか?

コストコでの支払い方法には、現金やプリペイドカード、クレジットカードなどがありますが、クレジットカードならポイントを効率的に貯められます。

また、コストコオンラインはクレジットカードとデビットカードでの支払いにのみ対応しているので、オンラインショッピングが多い方も便利です。

クレジットカードなら現金を持ち歩く必要がなく、セキュリティ面の安全性が高いのもメリットといえるでしょう。

Q. 即日発行できてコストコで使えるクレジットカードはありますか?

Q. コストコオンラインでもクレジットカードは使えますか?

Q. コストコで使えるクレジットカードの中で、ポイント還元率が高いのは?

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.16

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.16

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

クレジットカードは何枚持ちが理想?複数枚持つメリットや平均枚数を解説

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.16

クレジットカードの作り方とは?発行の流れや注意点をやさしく解説

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.16

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

アンケート

クレジットカードのアンケート調査について

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

還元率が高いクレジットカードのアンケート調査

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードの審査に関するアンケート調査

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

人気の記事

最近の記事

カード別ランキングを見る

コストコ

ビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード