Suicaチャージにおすすめクレジットカード10枚!【2026年1月】

更新日: 2026.01.01

Suicaチャージ時やSuica定期券の購入時にポイントが貯まるクレジットカードを利用することで、普段の電車利用で簡単にポイントが貯まります。特に、オートチャージ機能を備えたクレジットカードを利用すれば、改札をスムーズに通過できるため日々の移動がさらに快適になるでしょう。

しかし、Suicaにチャージできるクレジットカードは非常に多く「どのクレジットカードを選べばSuicaチャージでたくさんポイントを貯められるの?」と疑問に思っている方も多いのではないでしょうか。Suicaチャージでお得になるクレジットカードは、自分のライフスタイルや利用シーンに合わせて選ぶことが重要です。ルミネやビックカメラなど、よく利用する店舗も考慮して選べば、より効率的にポイントが貯められます。

そこで本記事では、お得にポイントを貯めたい人に向けてSuicaチャージでポイント還元が受けられるクレジットカードや、Suicaの利用で還元率がアップするおすすめクレジットカードをランキング形式で紹介していきます。また、クレジットカードの選び方や、クレジットカードでSuicaにチャージする際の注意点なども紹介しているので、通常のSuica・モバイルSuicaのチャージでポイントを貯めたい方はぜひ参考にしてみてください。

この記事の編集者・執筆者

詳細を表示

この記事の監修者

詳細を表示

クレジットカードを比較

| カード | |||||

|---|---|---|---|---|---|

| 年会費 | 初年度無料

524円(税込) | 524円(税込) | 11,000円(税込) | 初年度無料

2年目以降2,200円(税込) | 無料 |

| ポイント 還元率 | 0.5% 〜4.3% | 0.5% 〜5% | 0.5% 〜10% | 0.5% 〜1% | 0.5% 〜1% |

| 審査・発行 期間 | 即日発行 通常2週間 | 最短5分 | 最短7日 | 通常4週間 | 通常2~3週間 |

| 国際ブランド | |||||

| リンク |

- 人気

- 最大還元率

キャンペーン

JCBブランドへの入会&利用&JRE BANK口座設定で最大8,000ポイントプレゼント

※【25歳以下限定】オンライン新規入会でさらに1,000ポイントプレゼント

対象の駅ビル・駅ナカで最大3.5%還元。

Suica利用や新幹線チケット購入でも還元率1.5%!

メリット

- 加盟店での利用で最大3.5%還元される

- オートチャージで1,000円につき15ポイント貯まる

- 初年度年会費無料

- 新幹線やSuicaで1.5%高還元

- ポイント期限が実質無期限※

デメリット

- ポイントがつくのは1,000円から

- 家族カードが発行できない

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

※通常ポイントは、最終利用日から2年後の月末まで有効です。普段からカードをご利用いただくと、有効期限が自動的に延長されます。

キャンペーン

JCBブランド新規入会&即時発行&ご利用&JRE BANK口座設定で最大10,000ポイントプレゼント

さらに25歳以下の場合1,000ポイントプレゼント

Suicaチャージで1.5%還元!

月3,000円以上チャージで年会費実質無料

メリット

- モバイルSuicaチャージで1.5%還元

- モバイルSuica定期券やえきねっと購入で5%還元

- 年間利用額に応じてボーナスポイント付与

- JRE加盟店でポイントが貯まる

- 国内外最大1,000万円保険付帯付き

デメリット

- 年会費がかかる

- ショッピング利用時の還元率が普通

4.0

50代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

<利用例>

モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス3%+えきねっと2%=合計5%となります。

※事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。

キャンペーン

JCBブランドの新規入会&ご利用&JRE BANK口座設定で最大30,000ポイントプレゼント!

さらに家族同時加入で3000ポイントプレゼント

新幹線チケットや定期券購入で還元率アップ!

JR東日本のサービスを利用する方におすすめ。

メリット

- 新幹線のチケット購入と利用で10%ポイント還元

- モバイルSuica定期券購入で6%ポイント還元

- 東京駅や国内主要空港のラウンジが利用可能

- モバイルSuicaチャージで1.5%ポイント還元

- 最高5,000万円保険付帯付き

デメリット

- 国際ブランドがJCBのみ

- ショッピング利用時のポイント還元率が低い

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

<利用例>

モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス8%+えきねっと2%=合計10%となります。

※事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。

ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

JALマイルとJRE POINTの2種類が貯まる。

電車も飛行機も1枚で移動できる!

メリット

- JALマイルとJREポイントの2種類が貯まる

- Suicaのオートチャージ時にJREポイントが1.5%貯まる

- JAL特約店では通常の2倍ポイントが貯まる

- 初年度年会費無料

デメリット

- 定期券として利用できない

- 国際ブランドがJCBのみ

5.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

2種類のポイントが貯まる!

イオン系列とJR東日本でお得なカード。

メリット

- 毎月20日・30日は対象店舗で5%オフ

- イオン系列の対象店舗はWAON POINT2倍

- WAONポイントをSuicaにチャージできる

- 年会費永年無料

デメリット

- WAONポイント使用にはWAONカードプラスの申込みが必須

- Suicaの定期券としては利用できない

注釈についての記載

キャンペーン

新規入会&3回利用で5,000ポイントプレゼント!

楽天市場でいつでも還元率3.0%以上!

楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

- 楽天市場利用で常時ポイント3倍以上

- 流通カードで審査基準が低い

- 楽天ショップ・楽天トラベル等ポイントが使いやすい

- 年会費永年無料

- 海外旅行保険付帯が最大2000万円

デメリット

- 楽天グループ以外の還元率が標準

- ETCカードは年会費550円

- 公共料金支払いの還元率が低い

5.0

30代

・男性

(アルバイト・パート)

さらに表示

注釈についての記載

キャンペーン

JCBブランドに新規入会&利用で最大6,000円分のポイントプレゼント

(週末限定で最大8,000円分に増額中!)

普段の買い物でも還元率1.2%!

年会費永年無料ながら付帯保険も充実

メリット

- 1.2%からの高還元率

- リクルートサービスの利用で最大3.2%還元

- JCBブランドなら最短5分で発行

- 年会費永年無料

デメリット

- ETCカード発行に手数料がかかる

- ポイント有効期限が短い

4.0

60代

・男性

(会社員)

さらに表示

注釈についての記載

ルミネでの買い物がいつでも5%オフ!

買い物も旅行も楽しみたい方におすすめの1枚。

メリット

- 初年度年会費無料

- ルミネ・ニュウマンでの利用は毎回5%オフ

- 新幹線や定期券購入で5%還元される

デメリット

- 基本還元率が低め

- JRE POINTをルミネ商品券にしか交換できない

5.0

40代

・女性

(主婦)

さらに表示

注釈についての記載

- 年会費

- 初年度無料 524円(税込)

- 審査・発行期間

- 即日発行(店舗受け取りの場合、仮カード即日発行) 通常2週間

- 還元率

- 0.5% 〜10% (ビックポイント)

- 還元率

- 0.5% 〜10% (JRE POINT)

4.2

(15件)

キャンペーン

店舗での新規入会&即時発行で最大2,000ポイント

アプリからのエントリー&ビックカメラ店舗での利用で、利用額に応じて最大10,000ポイントプレゼント!

ビックポイントとJRE POINTの両方が貯まる!

ビックカメラでは最大11.5%のポイントが還元。

メリット

- ビックポイントとJREポイントが両方貯まる

- 年1回の利用で次年度も年会費無料

- ビックカメラでの支払いで最大11.5%還元される

デメリット

- ETCカードの年会費が有料

- ショッピング保険が付帯されない

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

キャンペーン

入会時に1,000マイルをボーナスプレゼント!

電車も飛行機もこれ1枚でOK!

ANAマイルとSuicaを両方使いたい方におすすめ。

メリット

- 入会・継続時に1,000マイルがもらえる

- 搭乗時に区間基本マイレージ10%プラスで付与

- 初年度年会費無料

デメリット

- Suicaの定期券として利用できない

- ポイントやマイルに有効期限がある

注釈についての記載

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

Suicaチャージにおすすめなクレジットカードを多数紹介してきました。ここからはクレジットカードからSuicaにチャージする方法やモバイルSuicaと連携させるやり方などを解説していきます。

Suicaのチャージにおすすめなクレジットカードの独自検証ポイント

ココモーラでは、Suicaチャージにおすすめなクレジットカードを集めて、徹底的に比較検証しました。

1.年会費

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で年会費が最も安いカード」と定め、以下の方法で検証を行いました。

2.還元率

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で基本還元率と最高還元率が最も高いクレジットカード」と定め、以下の方法で検証を行いました。

3.Suicaにチャージした際の還元率

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中でSuicaチャージ時の還元率が最も高いクレジットカード」と定め、以下の方法で検証を行いました。

≫掲載クレジットカードSuicaにチャージした際の還元率検証

4.利便性

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で多くの決済方法に対応するなど利便性が最も高いクレジットカード」と定め、以下の方法で検証を行いました。

-すべての検証はココモーラ編集部で行っています-

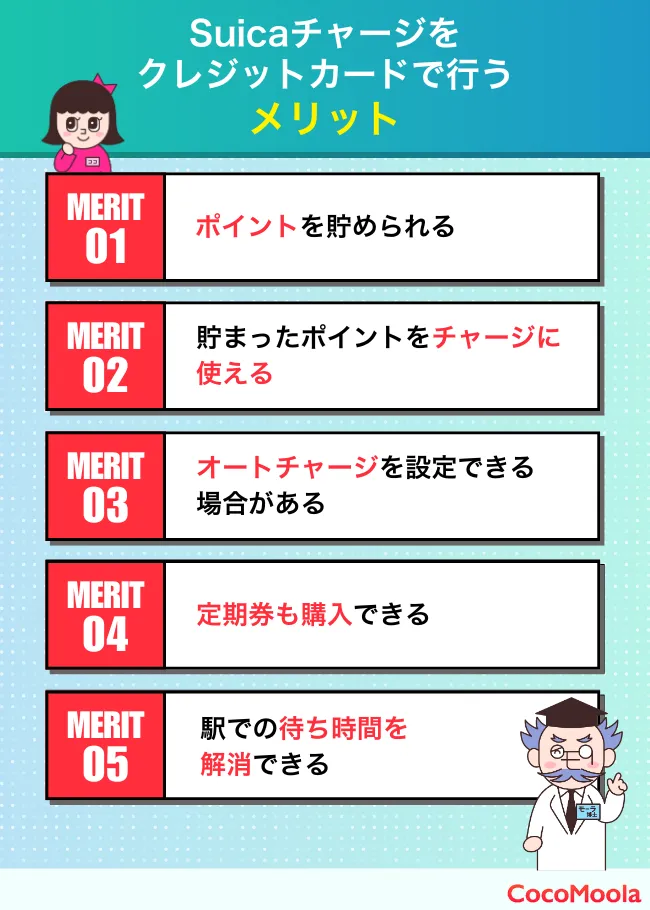

Suicaチャージをクレジットカードで行うメリットは?

クレジットカードでSuicaにチャージをするとポイントが貯まるだけでなく、貯まったポイントをチャージに使えたり、定期券を購入することも可能です。

ポイントが貯まる

クレジットカードからSuicaにチャージをすると、ポイントを貯めることができます。

毎月10,000円ほどチャージした場合に貯まるポイントをシミュレーションしてみましょう。

| チャージ方法 | 1ヶ月で貯まるポイント | 1年で貯まるポイント |

|---|---|---|

| 現金 | 0ポイント | 0ポイント |

| 還元率0.5%の クレジットカード | 50ポイント | 600ポイント |

| 還元率1.0%の クレジットカード | 100ポイント | 1,200ポイント |

1ヶ月だと貯まるポイントが少なく感じるかもしれませんが、1年で見るとかなりのポイントを獲得できることが分かります。

また、オートチャージをするとポイント還元率がアップするクレジットカードも。例えば、ビューカード スタンダードは基本還元率が0.5%ですが、オートチャージで1.5%まで上がります。

クレジットカードでポイントを貯めるコツは「無理なく貯まる仕組み」を作ることです。意識して「ポイント貯めるために使わなきゃ!」となってしまうと、続けるのが難しい。ポイント活用はいかに自動化できるかがカギです。

Suicaのクレジットカードからのオートチャージは、自動化できて還元率も上がるので一石二鳥です。わざわざポイントのために余計な買い物や手間をかけずに、普段の生活で効率よく貯められるので、効率良くポイントを貯められる素敵な仕組みだと思います。

貯まったポイントをチャージに使える

クレジットカードで貯めたポイントをSuicaへのチャージに使える場合も。ポイントでチャージすれば節約に繋がります。

例えば、ビューカード スタンダードは、1ポイント=1円としてSuicaへのチャージに充当可能です。ポイントを余すことなく、お得に活用できます。※

モーラ博士

ただ、中には1ポイント1円でチャージできないクレジットカードもあるため注意が必要じゃ。1円未満だと損をしてしまうことになるぞ…

※参考:ビューサンクスポイントが、JRE POINTに変わりました:ビューカード

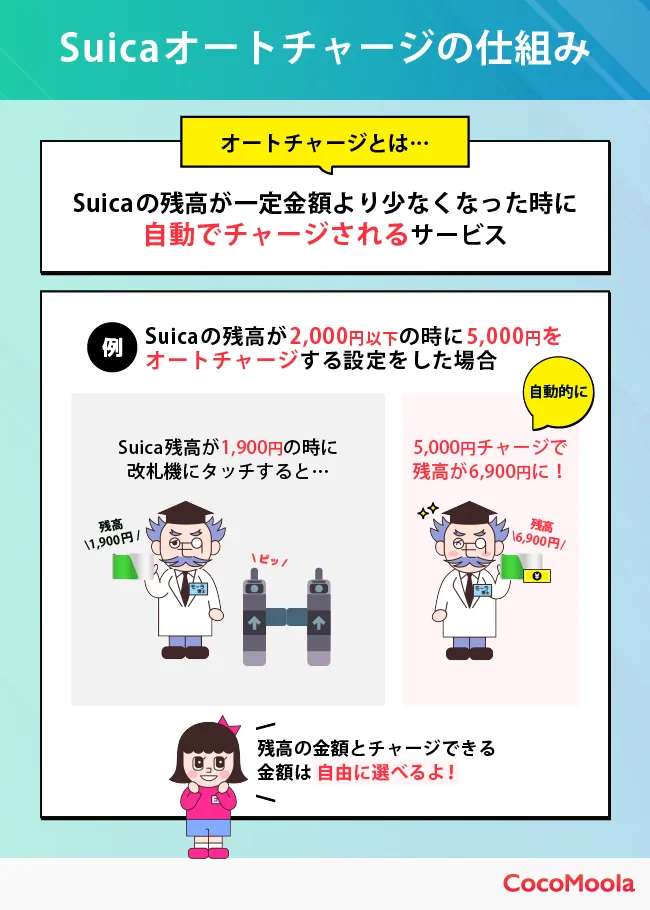

オートチャージを設定できる場合がある

クレジットカードによっては、オートチャージを設定できることがあります。

一定の金額以下になれば、自動でクレジットカードから入金されるので改札で引っかかる心配もありません。オートチャージでもポイントが貯まるのでかなりお得です。

オートチャージができるのは、ビューカード スタンダードやルミネカードなど。いつもチャージし忘れてしまう人は、対象のクレジットカードを選びましょう。

オートチャージはSuicaの残高管理が苦手な人にとってメリットが大きいです。チャージ忘れによる残高不足で、改札や会計の際にレジでドギマギする、という経験は誰もが一度はしたことがあるのではないでしょうか。このドギマギを事前に予防できるのがオートチャージです。さらにポイントも貯まる便利な仕組みです。通勤・通学で交通機関を定期的に使う人には特に有効ですね。

一方で、いつの間にかお金を使いすぎてしまうリスクもあるので、オートチャージする場合は利用明細を定期的に確認することで無駄遣いを防ぎましょう。

定期券も購入できる

Suicaチャージの他に、定期券もクレジットカードで購入することができます。

数万円する定期券をクレジットカードで買うようにすれば、効率的にポイントを貯めることが可能です。

また、クレジットカードなら分割払いができたり、わざわざ現金を下ろす手間が省けたりといったメリットもあります。

モーラ博士

定期券の購入で還元率がアップするクレジットカードも!ビューカード スタンダードはモバイルSuicaの定期券を買うと5%もポイントが還元されるぞ!※

駅での待ち時間を解消できる

お手持ちのSuicaをクレジットカードと紐づければ、24時間どこからでもチャージが可能になります。

通勤ラッシュの時間帯は駅内の券売機が混雑し、チャージに時間がかかることも。クレジットカードがあれば、通勤・登校前に自宅で事前にチャージができるので待ち時間が発生しません。

モバイルSuicaであれば特別な手続きは不要で、「モバイルSuicaアプリ」や「Apple Pay」内からクレジットカード情報を入力すればチャージができるようになります。

モーラ博士

オートチャージはビューカードにしか対応していないが、通常のチャージは3Dセキュアに対応したクレジットカードならどれでも可能じゃ!

Suicaチャージにおすすめなクレジットカードを選ぶポイントは?

Suicaチャージにおすすめなクレジットカードは、還元率やオートチャージ機能の有無、特典内容、定期券機能の有無などで選ぶのがおすすめです。

還元率

通常のお買い物時の還元率はもちろん、Suicaにチャージする際の還元率にも必ず着目しましょう。

チャージ時にポイントが貯まらないクレジットカード、通常時より還元率が下がってしまうクレジットカードを選ぶと損をしてしまう恐れがあります。

目安として、Suicaチャージ時の還元率が1.0%以上のクレジットカードを選ぶとよいでしょう。ビューカード スタンダードをはじめとするビューカードはSuicaチャージでの還元率が1.5%と高くおすすめです。

統計局の調査によると、電子マネー利用世帯における鉄道およびバスの利用金額は平均3,088円/月。これをすべてビューカードで支払うと月間で46ポイント、年間だと555ポイント貯まる計算になります。

Suicaなどの電子マネーを使う場合、「どのカードでチャージするか」がそのまま年間のポイント獲得額の差につながります。実際、同じ利用額でも①チャージでポイントが付かないカードと②1.5%還元のビューカードでは、大きな差が出ます。仮に年間10万円を使う場合は、①と②では年間で1,500円も変わります。駅弁1回分無料ぐらいの価値がありますね。金額を多く使う人ほどメリットが出る仕組みです。

ポイ活は面倒、続けられないという方でも、還元率のいいカードを持つだけで自然とポイントが貯まるので続けやすいですね。Suicaチャージ時以外は対象外や低還元になっているカードもあるので、Suicaチャージ用とそれ以外用のカードを検討してもいいかもしれません。

年会費

クレジットカードを選ぶうえで、年会費は還元率や特典内容に並んで重視すべきポイントです。高額な年会費が負担になり、早々に解約してしまうといったケースも少なくありません。

一般的に、年会費と特典はトレードオフの関係です。年会費が安価なほど特典は薄くなり、反対に年会費が高額なほど特典は手厚くなります。

安価な年会費と豪華な特典の両方を備えたクレジットカードはほとんどなく、自分の中で優先順位を付けてカードを選ぶことが重要です。

たとえば、現在メインで利用しているクレジットカードが他にある場合は、主要な特典はSuica関連に限定されるも年会費が安価なクレジットカードを選ぶとよいでしょう。

モーラ博士

その場合は、王道の「ビューカード スタンダード」や年会費実質無料の「ビックカメラSuicaカード」が選択肢に入るじゃろう。

オートチャージ機能の有無

Suicaで頻繁に移動するなら、残高不足を気にせずスムーズに乗り降りしたいですよね。そんな時はSuicaへのオートチャージができるクレジットカードを選ぶのがおすすめです。

JR東日本グループが発行するビューカードであれば、オートチャージ機能を利用することができます。ビューカードは青の「VIEW」のマークが目印です。

オートチャージ機能とは、Suicaの残高が設定金額を下回った場合に自動でチャージしてくれる機能のことをいいます。

残高を毎朝確認するのが面倒だと感じている方や、残高不足により改札で足止めされてストレスを感じた経験がある方はビューカードを発行してみてはいかがでしょうか。

オートチャージ機能の一番のメリットは、「チャージのストレスを軽減できる」点です。時間のロスや心理的な負担の軽減は、それだけで金額に変えられない大きな価値があると思います。また、オートチャージの残高の金額とチャージできる金額も設定できるので、自分にあった使い方、チャージの仕方を決めることが出来るのも大きなメリットです。

注意点は、自動で入金される仕組みによる使いすぎです。オートチャージされるので、「自分のお金」という感覚が弱くなりがちです。締め日にカードの請求額を見て驚くといったことのないよう、オートチャージを使う際はカードの利用明細を定期的に確認し、支出の見える化を心がけることが重要です。

特典内容

1枚のクレジットカードでSuicaチャージと普段のお買い物を済ませたい方は、クレジットカードの特典内容にも目を向けましょう。

Suicaチャージできるクレジットカードは基本的に駅ビルやJR東日本の鉄道サービスがお得ですが、カードによっては提携施設でのショッピングがお得になる特典が付帯したものがあります。

| JRE CARD | アトレなどの駅ビルで最大3.5%還元 |

| JALカードSuica | JAL便の利用でJALマイルが貯まる |

| ビックカメラSuicaカード | ビックカメラで利用すると最大11.5%還元 |

| イオンSuicaカード | イオンの対象店舗で利用するとポイント2倍 |

| ルミネカード | ルミネでいつでも5%オフ |

| 大人の休日倶楽部ジパングカード | JR東日本・北海道線が常に30%オフ |

モーラ博士

行きつけのお店に通う頻度などを踏まえて、総合的に選ぶのがおすすめじゃ!

Suicaチャージができるクレジットカードは「交通費+ショッピング特典」を組み合わせられるのが魅力です。同じSuica対応カードでも、付帯する特典内容によって実質的な還元率は大きく異なります。例えば、JRE CARDやルミネカードは日常的に駅ビルやルミネを利用する方に非常に有利です。

一方で、年会費や利用頻度とのバランス・見極めも大切です。普段利用しない店舗や行かない施設のカード、ライフスタイルに合わないカードを選んでしまうと、特典を活かせずにカードばかり増えて管理が負担になることもあります。自分がよく使うお店やサービスと相性が良いかを基準に選ぶことが、お得にクレジットカードを活用するコツです。

定期券機能の有無

Suicaチャージできる一部のクレジットカードは、定期券機能をクレジットカードにそのまま追加できます。定期券・Suica・クレジットカードを1枚にまとめられるので、Suica定期券を使って通勤・通学している方におすすめです。

Suicaの定期券機能をつけられるクレジットカードはルミネカードとJRE CARDのみ。Suica定期券つきのビューカード スタンダードとビューカード ゴールドは現在新規の申し込みを行っていません。※

定期券更新のやり方もSuicaと同じなので、操作にとまどうことは少ないでしょう。身軽に通勤・通学したい方は選ぶポイントに入れてみてはいかがでしょうか。

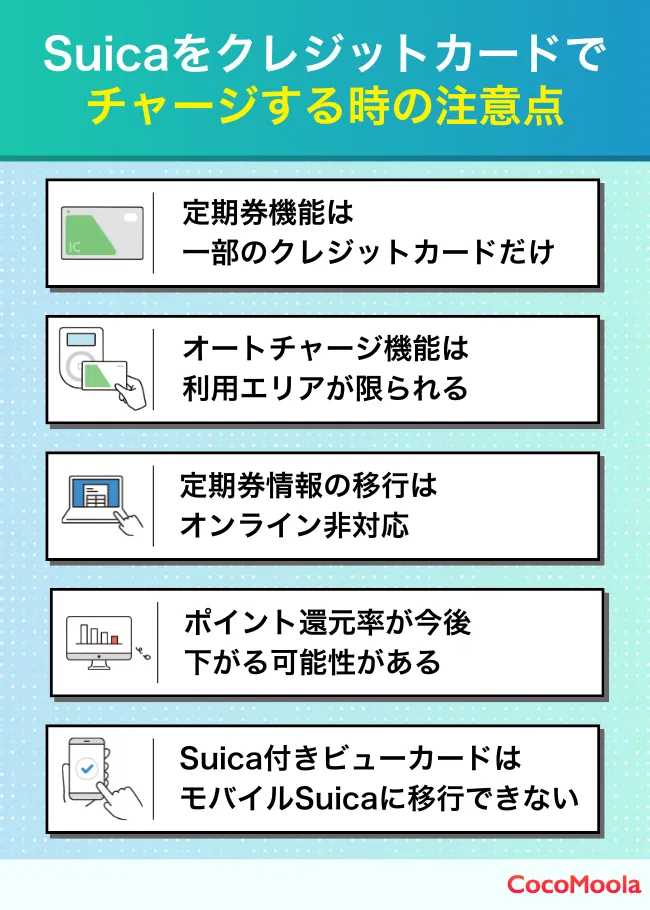

Suicaチャージにおすすめなクレジットカードの注意点は?

自分に合った一枚を選ぶ際は、以下の注意点を抑えておきましょう。

定期券機能を利用できるのは一部のクレジットカードだけ

クレジットカードとSuica定期券を1枚にまとめることができるのは、ビューカードと一部の提携カードのみに限られています。

例えば、ビックカメラSuicaカードやJALカードSuicaの場合は定期券機能を利用できません。

クレジットカードとSuica定期券の2枚を持ち歩きたくないと考えている方は、選択肢が狭まってしまうため注意が必要です。

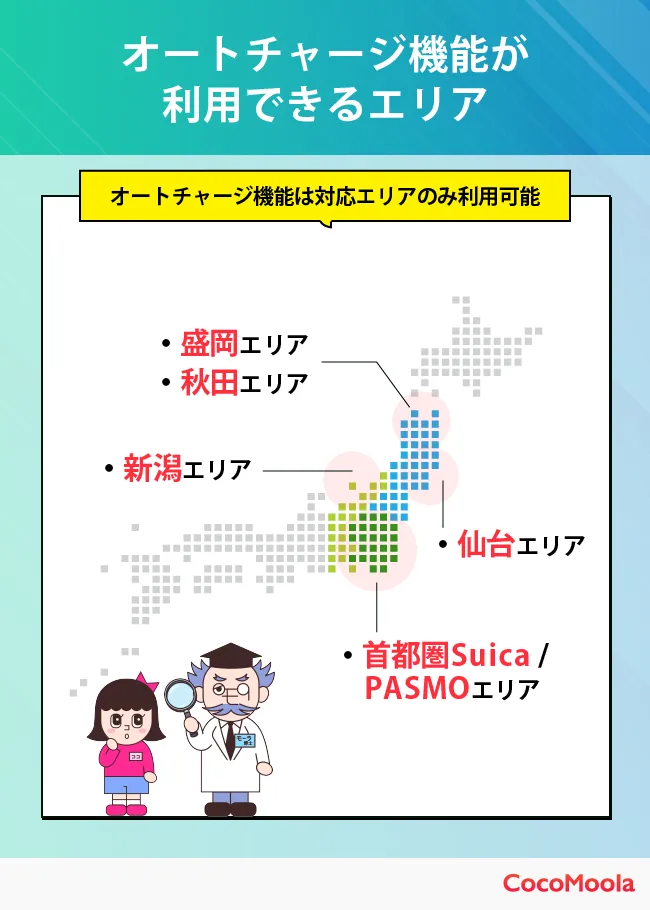

オートチャージ機能が利用できるエリアは限られる

ビューカードおよび提携カードに付帯するオートチャージ機能は、対応エリアのみ利用可能です。対応エリアは以下の通りで、エリア外の改札機を通る時には、オートチャージがされません。※

- 首都圏Suica・PASMOエリア

- 仙台エリア

- 新潟エリア

- 盛岡エリア

- 秋田エリア

ココちゃん

関西や九州などの対応エリア外で利用するときは手動でチャージする必要があるのね…

※参考:オートチャージ設定しているのに、チャージされません。 | モバイルSuica よくあるご質問:JR東日本

定期券情報の移行はオンライン非対応

定期券情報を、ビューカードなどの「Suica定期券機能付きクレジットカード」に移行する場合は、必ず駅の多機能券売機で手続きしなくてはなりません。

インターネットから定期券情報を引き継ぎすることはできないので注意しましょう。ただ、情報の移行は券売機の画面の指示にしたがって操作するだけなので簡単です。

モーラ博士

なお、条件によっては定期券情報の移行ができないこともあるぞ。

ポイント還元率が今後下がる可能性がある

ビューカード以外のクレジットカードでSuicaへチャージする際の還元率は、今後下がっていく可能性が高いと考えられます。

たとえば楽天カードは、モバイルSuicaチャージ時の1.0%のポイント還元が2017年以降なくなり、楽天ペイ経由のチャージ時のみ0.5%が還元されるよう規定が変更されました。

また2022年から、JCB発行のリクルートカードのモバイルSuicaチャージ時の還元率は従来の1.2%から0.75%へと変更されています。

多くのクレジットカードでこうした変更が不定期に実施されており、現在のサービスが今後も継続して提供される保証はないため、あらかじめ注意が必要です。

Suica付きビューカードはモバイルSuicaに移行できない

Suica機能がすでについているビューカードをモバイルSuicaに紐づけることはできません。ビューカードについているSuicaとモバイルSuicaは違うものとして扱われ、1つにまとめることは不可となっています。

そのため、たとえばチャージ残高や定期券情報など、Suica付きビューカードとモバイルSuicaとでは同じ情報を保持することもありません。

仮に、ビューカードからモバイルSuicaに定期券情報を引き継ぐ場合は、ビューカードの定期券の期限が切れてから登録してください。

Suicaにクレジットカードからチャージする方法

Suicaにクレジットカードからチャージする方法は主に3種類あります。

- ICカード型Suicaにチャージする方法

- モバイルSuicaにチャージする方法

- Apple PayのSuicaにチャージする方法

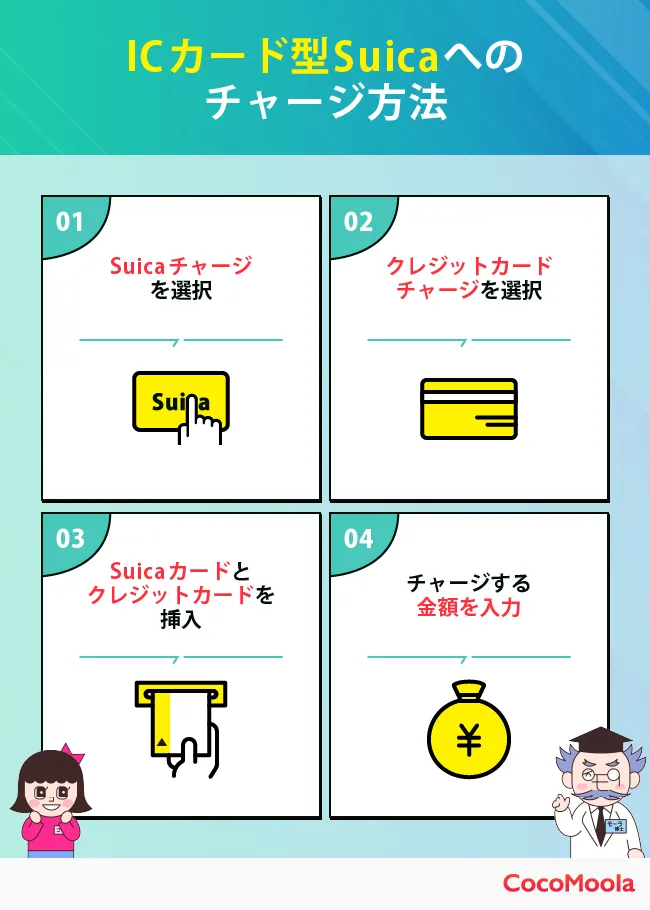

ICカード型Suicaにチャージする方法

クレジットカードからIC型Suicaへのチャージは、駅のVIEW ALTTEもしくは多機能券売機から行えます。

- Suicaチャージを選択

- クレジットカードチャージを選択

- Suicaカードとクレジットカードを挿入

- チャージする金額を入力

始発から終電まで年中無休でチャージできます。ただ、ビュー・スイカカード以外のクレジットカードでは入金できないので注意してください。

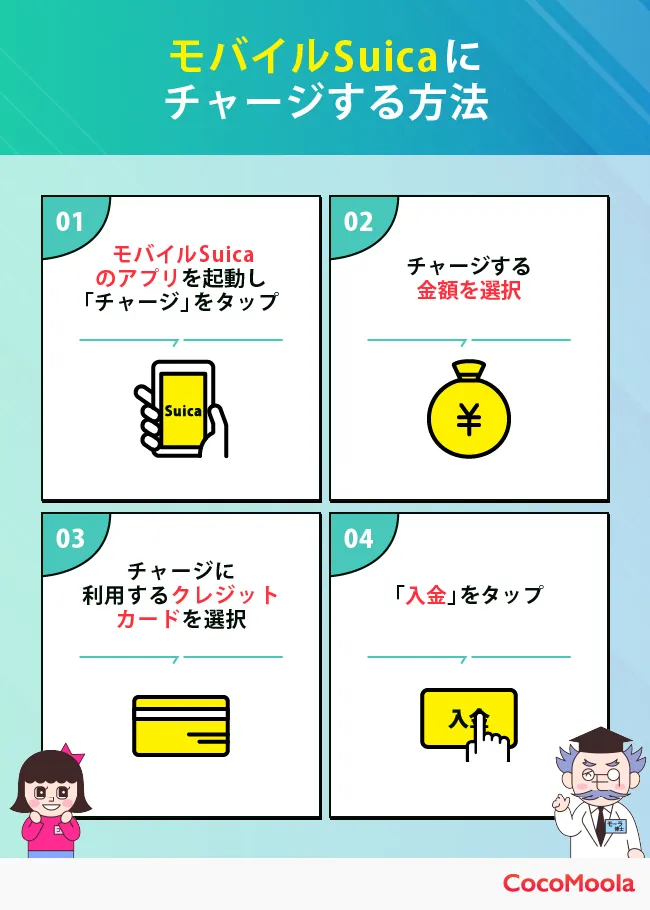

モバイルSuicaにチャージする方法

モバイルSuicaへのチャージはアプリから行えます。

- モバイルSuicaのアプリを起動し「チャージ」をタップ

- チャージする金額を選択

- チャージに利用するクレジットカードを選択

- 「入金」をタップ

モバイルSuicaを使い始める前に、クレジットカードやICカード型のSuicaを登録しておきましょう。

モーラ博士

もしICカード型のSuicaを持っていない場合は、モバイルSuicaのアプリ上で新規発行することも可能じゃ。

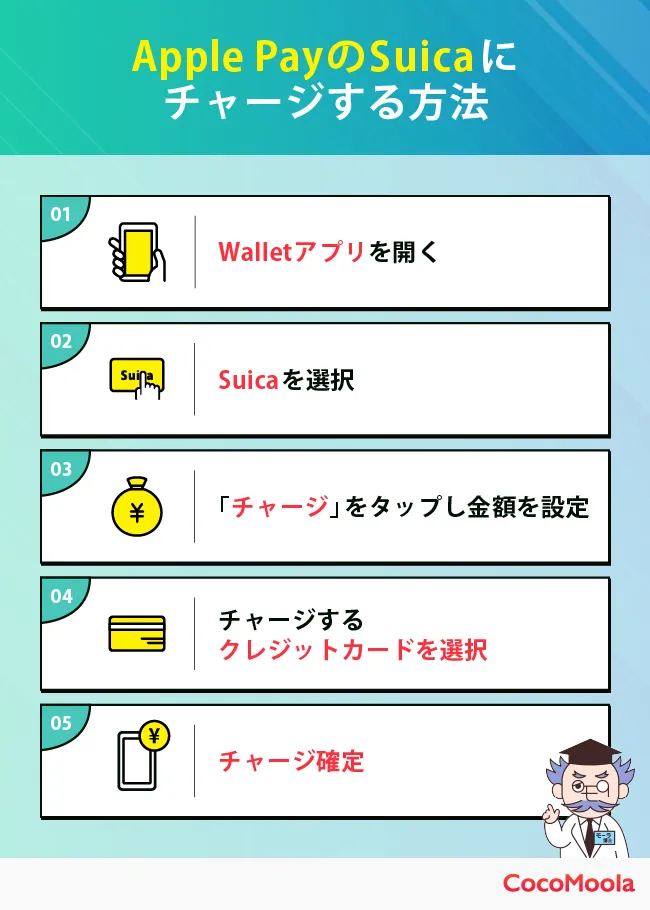

Apple PayのSuicaにチャージする方法

Apple PayのSuicaにチャージするなら、Walletアプリが必要となります。

- Walletアプリを開く

- Suicaを選択

- 「チャージ」をタップし金額を設定

- チャージするクレジットカードを選択

- チャージ確定

Apple PayのSuicaにチャージする場合は、事前にApple Payにクレジットカードを登録しておいてください。

Walletアプリには、複数枚のSuicaを登録することが可能。通勤用や旅行用として分けるのも良いでしょう。

クレジットカードでSuicaにチャージができない場合もある?

クレジットカードでSuicaにチャージしようとしても、以下のような場合にチャージできないことがあります。

- 一時的な利用制限がかかっている場合

- チャージの上限額に達している場合

- 端末の不具合や通信不良が発生している場合

- 3Dセキュアに対応していない場合

クレジットカードに一時的な利用制限がかかっている場合は、チャージを試みてもエラーが表示されることがあります。たとえば「認証に失敗しました」というメッセージが出た時は、一時的な問題であることがほとんどです。

この場合、少し時間を置いてから再試行するか、Suicaの残高を減らしてからチャージするのが効果的です。

また、Suicaにはセキュリティの観点から一定期間に利用できる上限額が設定されています。Suicaチャージできる金額の上限は2万円で、ICカード・モバイルSuicaどちらも共通です。

この上限を超えるとクレジットカードでのチャージが制限されるため、現金でのチャージに切り替えるか、制限解除まで時間を置くのが良いでしょう。

さらに、通信環境が不安定な場合や端末の不具合によってもチャージができないことがあります。こうした場合は、通信環境の良い場所に移動したり、端末を再起動してからチャージを試してみましょう。

最近では不正利用の防止を強化するため、3Dセキュアが導入されました。クレジットカードによっては3Dセキュア2.0に対応していないことがあり、未対応のカードではモバイルSuicaに登録できません。

3Dセキュア2.0未対応のクレジットカードしかないのであれば、この機会に別のクレジットカードを発行するか、Google Payに登録してからモバイルSuicaへのチャージを行ってください。

ココちゃん

どうしても解消しない場合は、Suicaサポートセンターへの問い合わせを検討したほうがいいね。

新幹線・特急券の購入で最大10%還元を狙う方法とは?

JR東日本エリアで新幹線や特急列車を利用する機会が多い場合、ビューカード系のクレジットカードを活用することで、最大10%という驚異的な還元率を狙えます。

この高還元を実現するには、主にビューカード ゴールドまたはJALカードSuica CLUB-Aゴールドカードを利用し、特定の購入ルートを経由する必要があります。

最大10%還元の仕組みと対象のカードについて

最大10%の還元率を達成できるのは、主に以下の2つのカードと購入経路の組み合わせです。

- ビューカード ゴールド

→新幹線チケット購入・利用やグリーン券購入で10%還元。 - JALカードSuica CLUB-Aゴールドカード

→モバイルSuica定期券購入で6%、新幹線チケット購入で10%還元。

ビューカードの特典である「VIEWプラス」と、JR東日本のオンラインサービス「えきねっと」を組み合わせれば、最大10%の還元率を達成できます。

例えば、ビューカード ゴールドを使ってモバイルSuicaでモバイルSuicaグリーン券を購入した場合、以下の内訳で合計10%還元となります。

- VIEWプラス還元:8%

- えきねっと還元:2%

ビューカード スタンダードの場合、このVIEWプラスの還元率が3%となるため、合計の最大還元率は5%になります。

最大10%還元を狙う具体的手順

10%還元を安定して獲得するには、以下の3ステップを行いましょう。

①対象カードとモバイルSuicaの準備

②JRE POINTへの必須登録

③えきねっと経由またはモバイルSuica経由での購入

まず、ビューカード ゴールドなど10%還元対象のカードを発行し、そのカードをモバイルSuicaに登録します。モバイルSuicaを利用することで、通常のICカード型Suicaでは得られない特典(モバイルSuica定期券購入で6%還元など)を活用できます。

新幹線や特急券の購入でポイントを獲得するためには、事前にJRE POINTへの会員登録と、それに紐づくSuicaの登録、そしてモバイルSuica会員登録が必須です。この登録を忘れると、高還元が適用されないため注意が必要です。

10%還元を狙う最適なルートは、えきねっとでチケットを予約・購入する際に、決済カードとしてビューカード ゴールドを指定すること、またはモバイルSuicaからモバイルSuicaグリーン券などを購入することです。

特に新幹線の利用が多い方にとって、ビューカード ゴールドは新幹線チケット購入で10%還元が得られるだけでなく、東京駅の「ビューゴールドラウンジ」を無料で利用できるという上質な特典も付帯しており、とでも便利です。

ココちゃん

通勤・出張で頻繁に新幹線を利用する人は、ビューカード ゴールドの発行で交通費を大幅に節約しつつ、快適な移動ができるよ!

Suicaチャージにおすすめなクレジットカードを使っている方にインタビューを実施!

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを使われている方にインタビューを実施しました。

クレジットカードのメリット・デメリット、Suicaチャージに関することなどを詳しくお聞きできたので、気になる方はぜひ参考にしてください。

| こさぶろうさん 30代・女性・会社員 使っているクレジットカード:JRE CARD |

クレジットカードでSuicaチャージしている方の体験談

ココモーラ編集部では、クレジットカードでSuicaチャージしている方に、毎月チャージしている金額やポイント数などについて教えていただきました。

| Suicaチャージに利用しているクレジットカード | ビューカード スタンダード |

| クレジットカードからSuicaチャージしている金額(月平均) | 1万円程度 残高が5,000円を下回るとオートチャージするよう設定 |

| クレジットカードからチャージしているSuicaのタイプ | モバイルSuica |

| ビューカード スタンダードを選んだ理由 | Suicaチャージでポイントをもらうため |

| 協力いただいた方の属性 | 会社員(SE)・32歳男性 年収900万円 |

| 募集ツール | クラウドワークス |

実際のSuicaチャージの様子

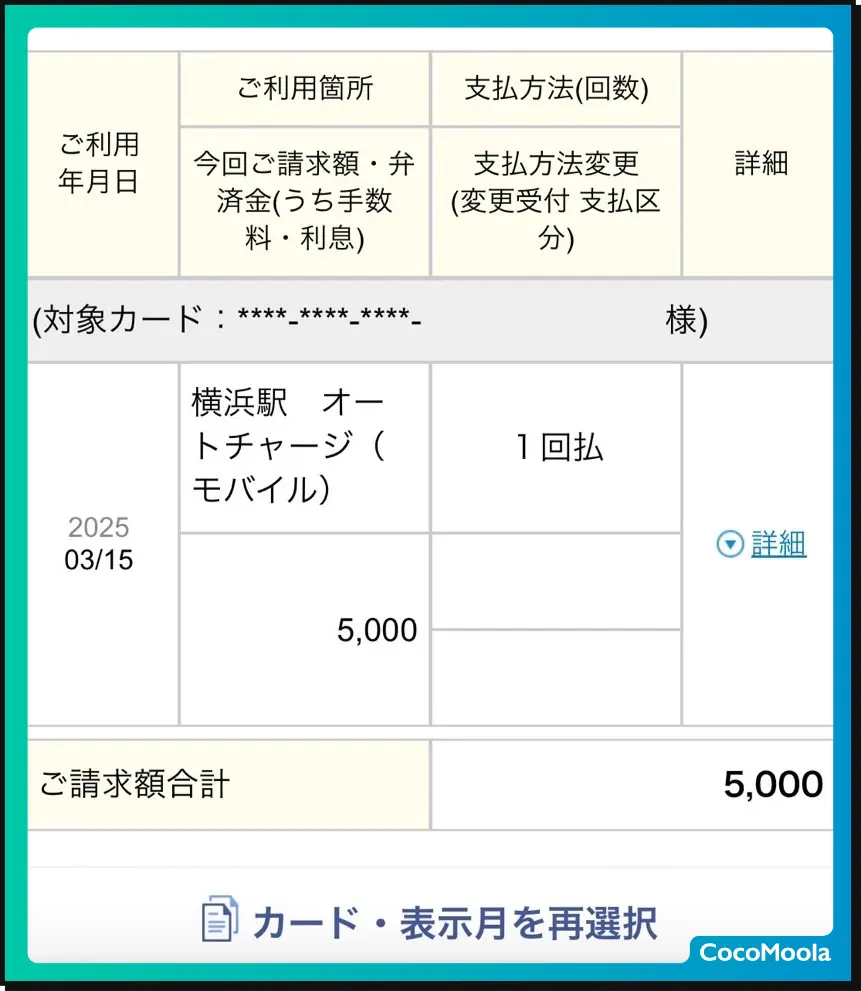

Suicaの残高が5,000円を下回ると、ビューカード スタンダードからオートチャージするように設定しています。ポイントが貯まるうえに時短にもなることから、オートチャージを設定していますね。

実際にSuicaへオートチャージした時の利用明細はこちらです。この明細の場合は、JR横浜駅の改札を出た際に5,000円が自動でSuicaチャージされたことを表しています。

横浜駅で5,000円オートチャージしたときの利用明細

横浜駅で5,000円オートチャージしたときの利用明細

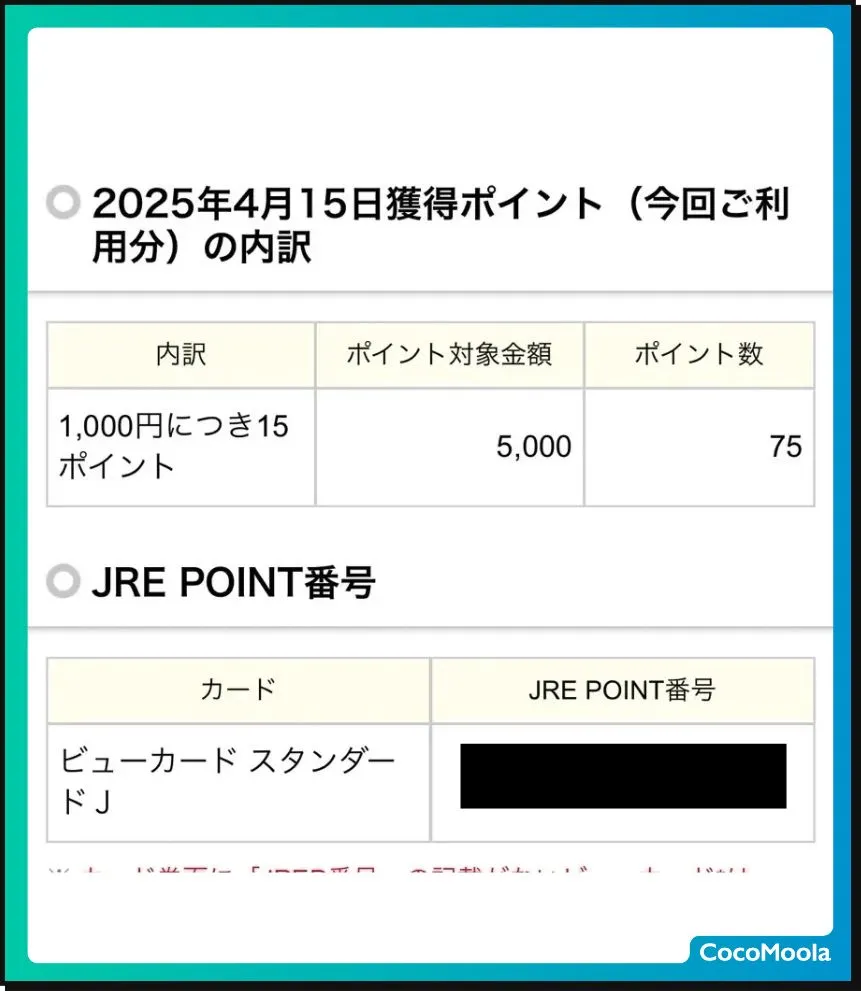

ビューカード スタンダードからSuicaチャージした時の獲得ポイントがわかる明細です。ビューカード スタンダードは、Suicaチャージでの還元率が1.5%であることから、チャージ分5,000円に対して1.5%分の75ポイントを獲得していることがわかります。

オートチャージに対して1.5%還元の75ポイントを獲得した明細

オートチャージに対して1.5%還元の75ポイントを獲得した明細

ビューカード スタンダードの使い方

ビューカード スタンダードはSuicaチャージでポイントを貯める用に作ったため、獲得ポイントのほとんどがチャージ分。オートチャージは毎月2回が平均で、75ポイント×2回の150ポイントをゲットしています。

ビューカードでなければSuicaチャージのポイントはなかなかもらえないので、チャージでポイントが貯まるのはメリットだと考えています。ポイントは1年間くらい貯めたらそのままSuicaへチャージしていますよ。

Suicaチャージにおすすめなクレジットカードに関する専門家コメント

今回紹介しているSuicaチャージにおすすめのクレジットカードについて、ココモーラの監修者を務めてくださっている祖父江仁美さんと伊藤亮太さんから、各クレジットカードの魅力についてコメントをいただきました。

気になるクレジットカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

JRE CARD

JRE CARDは、年会費無料でモバイルSuicaへのチャージやオートチャージで、1.5%還元されるクレジットカードです。年11,000円以上モバイルSuica定期券を購入する方なら、年会費を上回るポイントを獲得できます。

貯まったポイントは、Suicaへのチャージにも利用できるので、移動が多い方にはピッタリのクレジットカードといえますね。

ビューカード スタンダード

ビューカード スタンダードは、Suicaチャージで還元率が1.5%になるので、Suicaを利用している方なら持っておきたい1枚です。

年間利用額に応じてボーナスポイントも付与されるため、使えば使うほどお得に利用できますよ。

ビューカード ゴールド

ビューカード スタンダードの上位カードで、ラウンジ特典や利用額に応じたボーナスポイントの進呈があります。また、新幹線のチケット購入に使用すると10%還元になるので、新幹線によく乗る方は持っておくと便利です。

モバイルSuicaの定期券購入でも6%還元とポイントが貯まりやすいですよ!

JALカードSuica

フライト関連ならJALマイル、SuicaチャージやJR東日本のサービス利用ならJRE POINTと、利用先に応じて別のポイント(マイル)が貯まります。貯まったポイントはJALマイルに交換できたり、Suicaチャージできたりと汎用性が高いです。

初年度無料で持ちやすいのもメリットですね!

楽天カード

楽天カードは、年会費が永年無料で、通常の還元率が1.0%と高いのが特徴です。

4つの国際ブランドから選べるので、海外で利用する際もスムーズにチャージや支払いができるでしょう。

対面インタビュー:Suicaチャージできるクレジットカードについて質問しました

ココモーラの監修者である山内真由美さんに、Suicaチャージにおすすめのクレジットカードや、Suicaチャージで貯まるJRE POINTの使い方を伺いました。

Suicaによくチャージしている方は、インタビュー内容を参考にクレジットカードを選んでみてはいかがでしょうか。

小樽商科大学卒業後、食品メーカーで営業企画を10年担当。夫の転勤に伴い退社・転居、不妊治療、高齢出産を経て、40歳で双子を出産。教育資金と老後資金の両立に不安を感じ、金融知識の重要性を痛感。メガバンク運用相談部門勤務を経て、独立。吉祥寺に「ライフ&キャリアデザイン」を開設し、教育資金や家計相談、マネーリテラシー教育を実践。

Suicaチャージにおすすめのクレジットカードの特徴としては、オートチャージ機能があるもの。さらに、Suicaチャージの機能にプラスして別の場面でも使える特典があるビューカードがおすすめといい、例としてビックカメラSuicaカードを挙げた。JRE POINTは駅ビルの買い物やグリーン車にも使えるため、貯めることからスタートするのもおすすめだという。

山内さん

ビューカードのように、オートチャージ機能があった方が良いと思いますね。通勤定期だけでなくていろんなところに出歩く、たとえば毎月1万円、2万円とかを現金でチャージしているのであれば、オートチャージにしてクレジットカード決済できるようにした方が良いかと。

山内さん

ビューカードの中でもビックカメラSuicaカードのように、2つポイントが稼げるというか。JRE POINTだけじゃなくてたとえばビックカメラでも使いたいなというのであれば、2方面でメリットがあるものが良いと思います。

オートチャージ機能とビックカメラでの特典があるビックカメラSuicaカードがおすすめだそう

オートチャージ機能とビックカメラでの特典があるビックカメラSuicaカードがおすすめだそう

| 年会費 | 初年度無料・通常524円(税込) |

|---|---|

| 基本ポイント還元率 | 0.5% |

| 国際ブランド | VISA/JCB |

| 申込条件 | 満18歳以上(高校生を除く) |

山内さん

Suicaチャージだけだと月に1,2万円が限界ですし、チャージだけで10万も20万も使わないですよね。Suicaチャージだけだったらもう1個プラスアルファで何か特典があった方が良いですね。

山内さん

クレジットカードでSuicaチャージはしていないのですが、Suicaとアプリを紐づけてJRE POINTを貯めています。JRE POINTは使い勝手がけっこう良いと思っていますね。

JRE POINTはぜひ貯めて欲しいと山内さん

JRE POINTはぜひ貯めて欲しいと山内さん

山内さん

JR東日本の駅ナカで使ったり、グリーン車に使ったりします。Suicaを使っているのに、アプリに登録していなくて全然ポイントが貯まっていない人をお見かけするんですけれど、JRに乗る回数が多いとか、新幹線にけっこう乗る方は絶対貯めて欲しいです。

編集部まとめ

山内さんのお話では、クレジットカードでSuicaチャージをするならオートチャージ機能があるビューカードがおすすめとのことでした。ビューカードはさまざまな種類がありますが、どれを選んでもSuicaチャージでポイントが1.5%還元されます。

ビューカードの中でもチャージ以外の特典があるものがメリットが大きくお得です。ほかの場面で使いやすい特典がついたビューカードをまとめました。

・ビックカメラSuicaカード:

→ビックカメラで最大11.5%還元・ビックポイントも貯まる・年会費実質無料

・JALカードSuica:

→JALマイルも貯まる・JAL便搭乗でボーナスマイル10%積算

ビューカードは年会費がかかるものがほとんどのため、ポイントで年会費の元を取れるのであればぜひビューカードでSuicaチャージしてみてください!

【インタビュー実施概要】

- インタビュー対象:山内 真由美さん(CFP®︎認定者、1級FP技能士)

- インタビュー取材実施日:2025/8/21

- 実施場所:FPオフィスライフ&キャリアデザイン事務所

- インタビュアー:ココモーラ編集チーム(小谷・神田)

→インタビューの紹介ページはこちら

監修者の岩田さんへSuicaチャージできるクレジットカードに関するインタビューを実施

消費生活ジャーナリスト。1952年生まれ。早稲田大学第一文学部卒業。

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

Suicaチャージできるクレジットカードの選び方として、チャージごとにポイントが貯まることや還元率の高さを挙げた。クレジットカードをSuicaに登録できても、ポイントが貯まらないものがあるので注意が必要だという。Suicaチャージできるクレジットカードはオートチャージが大きなメリットで、改札で止まらずに乗車できると紹介してくれた。

岩田さん

クレジットカードでSuicaにチャージできるようにするには登録が必要です。まず、そのクレジットカードが登録できるかどうかを確認してください。

次にチャージのたびにポイントが付与されるかどうかも大切です。毎回ポイントがつけばまとまった額になりますからお得に直結します。これも調べてください。

クレジットカードによってはチャージができても、ポイントが全く貯まらないものがありますし、貯まるポイントが微々たるものというものもあります。

逆に、ポイント還元率が上がるクレジットカードもあります。JR東日本系のビューカードは普段の買い物で0.5%しかたまらないところ、Suicaにチャージすれば3倍の1.5%のポイントが貯まります。

楽天カードもJR東日本と特別の関係ですからポイントの付き方が大きくなっています。こちらもおすすめです。

岩田さん

オートチャージというサービスがあります。これはSuicaの残額があらかじめ設定した金額以下になると、改札を通る時(入場時、出場時)に自動的にチャージされるサービスのこと。

「残額1000円、チャージ金額3000円」に設定していたとすると、改札にSuicaをタッチした時に残額が900円しかなかったら、自動的に3000円がチャージされるという仕組みです。

モバイルSuicaやSuicaカードを、利用可能エリア内の自動改札機にタッチして通る(入場、出場する)だけで、Suicaへのチャージができる便利なサービスです。

岩田さん

このサービスが設定してあれば、もう改札で止まる心配はありません。とくに朝夕のラッシュアワーで混雑する新宿駅、東京駅のある日本だから生まれたサービスといえます。

なお、オートチャージの設定は、手持ちのモバイルや駅のATM「VIEW ALTTE(ビューアルッテ)」で可能です。

【インタビュー実施概要】

- インタビュー対象:岩田 昭男さん(クレジットカード専門家)

- インタビュー取材実施日:2024/9/18

- 実施場所:株式会社ゼロアクセル本社

- インタビュアー:ココモーラ編集チーム(小谷・神田)

Suicaチャージができるクレジットカードに関するアンケート調査

Suicaチャージができるクレジットカードを実際に利用しているユーザを対象に、ココモーラのコンテンツ制作に役立てる目的でフリージーを使用して独自のアンケート調査を実施しました。

これからクレジットカードを選ぶ人は、ぜひアンケートも参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | クレジットカードでSuicaチャージした際にポイントを貯めている人 |

| 調査対象者数 | 166人 |

| 年齢比率 |

10代:0人(0%) 20代:3人(1.81%) 30代:18人(10.84%) 40代:28人(16.87%) 50代:41人(24.70%) 60代以上:76人(45.78%) |

| 性別比率 |

男性:117人(70.48%) 女性:49人(29.52%) |

| 職業比率 |

会社員(正社員):68人(40.96%) 会社員(契約・派遣社員):12人(7.23%) 経営者・役員:7人(4.22%) 公務員(教職員を除く):6人(3.61%) 自営業:9人(5.42%) 自由業:1人(0.60%) 医師・医療関係者:1人(0.60%) 専業主婦:20人(12.05%) 学生:2人(1.20%) パート・アルバイト:10人(6.02%) 無職:28人(16.87%) その他:2人(1.20%) |

| 調査期間 | 2024年10月~11月 |

| 調査地域 | 日本 |

※アンケートは全て複数回答あり

Suicaチャージができるクレジットカードに関するアンケート調査の詳細結果>>

Suicaチャージができるクレジットカードに関するアンケート調査結果の元データ(PDF)>>

Suicaチャージができるクレジットカードを発行した理由は何ですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| ポイントが貯められる | 136 | 81.93% |

| Suicaのオートチャージ 機能が使える | 71 | 42.77% |

| 通勤や通学でSuicaを 頻繁に使う | 55 | 33.13% |

| 定期券が購入できる | 29 | 8.3% |

| その他 | 10 | 5.4% |

回答者の8割以上が「ポイントが貯められる」を選んでいます。Suicaにチャージするだけでポイントが貯まっていく点を評価する人が多くみられました。

次に多かったのが「Suicaのオートチャージ機能が使える」です。オートチャージ機能を使えば残高を気にする必要がなくなるのがうれしいですね。

モーラ博士

通勤・通学や定期券に関する回答もあり、日々の生活での利便性が重視された回答結果だと言えるじゃろう。

Suicaチャージしているクレジットカードで月にどれくらい決済を行いますか?(チャージ・普段つかい含む)

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 1万円台以下 | 81 | 48.8% |

| 2万円台~4万円台 | 60 | 36.14% |

| 5万円台~9万円台 | 23 | 13.86% |

| 10万円以上 | 18 | 10.84% |

月々の決済額については、1万円台以下と回答した方が最も多く、金額が大きくなるにつれて割合が下がっています。

10万円以上と回答した方も一定数いますが、少額の利用だとしてもお得に使えるクレジットカードだといえるでしょう。

クレジットカードを複数枚所持しており、用途に合わせて使い分けている人もいます。

Suicaチャージができるクレジットカードを選ぶ際に重視したポイントは何ですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 年会費 | 67 | 40.36% |

| ポイント還元率 | 60 | 36.14% |

| オートチャージ機能の有無 | 18 | 10.84% |

| 特典内容 | 7 | 4.22% |

| 国際ブランド | 5 | 3.01% |

| その他 | 9 | 5.4% |

重視したポイントは、「年会費」という回答が最も多く、次いで「ポイント還元率」が多かったです。クレジットカードとしての基本的な性能を重視する人が多いことがわかります。

「オートチャージ機能の有無」など、Suicaを利用する場面に着目した回答もありました。

クレジットカードと紐づけているSuicaはどのタイプですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| クレジットカード一体型 | 62 | 37.35% |

| モバイルSuica | 56 | 33.73% |

| リアルカード | 48 | 28.92% |

どのタイプのSuicaと紐づけるかについては回答が割れましたが、クレジットカード一体型のSuicaと答えた人が最も多かったです。

モーラ博士

クレジットカード一体型のSuicaは、オートチャージ機能を搭載していることが多いという利点があるぞ!

モバイルSuica、リアルカードと回答した人もそれぞれ3割近くおり、使っているSuicaとそのまま連携した人も多くいたと考えられます。

Suicaチャージができるクレジットカードでよく利用する特典や割引はありますか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| オートチャージ機能 | 95 | 57.83% |

| 特定の乗り物での割引や ポイント還元 | 55 | 33.13% |

| 特定の店舗での割引や ポイント還元 | 50 | 30.12% |

| その他 | 25 | 15.06% |

利用する特典・割引に関しては、「オートチャージ機能」と回答した方が最も多かったです。クレジットカード一体型のSuicaを利用する人が多かったことが関係していると考えられます。

特定の乗り物・店舗での割引やポイント還元を重視する声も多くみられました。用途や使いたい場面に応じてクレジットカードを選びましょう。

一体型のクレジットカードの中には、新幹線の乗車券が常時5%割引になるものもあります。

現在使用しているSuicaチャージができるクレジットカードは何ですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| ビューカード スタンダード | 54 | 32.53% |

| ビッグカメラSuicaカード | 20 | 12.05% |

| イオンSuicaカード | 20 | 12.05% |

| JRE CARD | 17 | 10.24% |

| ANA VISA Suicaカード | 9 | 5.42% |

| JALカード Suica | 7 | 4.22% |

| その他 | 39 | 23.49% |

利用中のSuicaチャージが使えるクレジットカードは、ビューカード スタンダードと回答した方が最も多く、全体の3割以上を占めています。

モーラ博士

ビューカード スタンダードはチャージ時だけでなく、定期券やグリーン券の購入時にもポイント還元を受けられてお得じゃ。

ビッグカメラSuicaカード、イオンSuicaカードなど、特定の店舗と結びついたクレジットカードを利用している方もいました。提携先の店舗で充実した特典が受けられるのが魅力です。

Suicaチャージにおすすめのクレジットカードの比較ランキング根拠

当サイトの「Suicaチャージにおすすめのクレジットカード比較ランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(Suicaとの相性・還元率・通勤、通学での使いやすさなど)に基づき、スコア化・ランキング化しています。

Suicaチャージできるクレジットカードランキング評価項目(100点満点)

本記事のSuicaチャージにおすすめのクレジットカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 項目 | 配点 | 評価内容 |

|---|---|---|

| Suicaとの相性 | 30点 | オートチャージ機能の有無や、Suica一体型かどうか、利用時の利便性など。 |

| 還元率・ポイント活用性 | 25点 | 通常還元率やJRE POINT・Ponta・dポイントなど、チャージ時に貯まりやすいか。 |

| 年会費・コスパ | 20点 | 年会費無料か、年会費以上の特典・利便性があるか。 |

| 通勤・通学での使いやすさ | 15点 | JR東日本の利用頻度が高いユーザー向けに、通勤定期や改札利用との相性を評価。 |

| 利用者の声・人気度 | 10点 | ユーザーレビューや発行枚数、SNSなどでの話題性・利用満足度を参考に加点。 |

Suicaチャージできるクレジットカード総合評価・ランキング

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード | 総合点数 (100点満点) | レーティング |

|---|---|---|

| JRE CARD | 94点 | ★★★★★ |

| ビューカード スタンダード | 91点 | ★★★★☆ |

| ビューカード ゴールド | 89点 | ★★★★☆ |

| JALカード Suica | 85点 | ★★★★☆ |

| イオンSuicaカード | 82点 | ★★★★☆ |

| 楽天カード | 80点 | ★★★★☆ |

| リクルートカード | 79点 | ★★★☆☆ |

| ルミネカード | 77点 | ★★★☆☆ |

| ビックカメラSuicaカード | 76点 | ★★★☆☆ |

| ANA VISA Suicaカード | 74点 | ★★★☆☆ |

本ランキングはSuicaチャージを日常的に利用する個人ユーザーにとって利便性・コストパフォーマンス・ポイント還元などの観点で総合的に優れたクレジットカードを選定・評価したものです。

Suica一体型カードやビューカード系など、Suicaチャージに特化した機能・特典の有無を重視し、通勤や通学・旅行など幅広いシーンでの使いやすさを指標としています。

なお、本ランキングはあくまで一般的な評価基準に基づいたものであり、利用目的やライフスタイルによって最適なカードは異なります。

また、カードの特典やサービス内容は変更される可能性があるため、最新情報は必ず各カードの公式サイトにてご確認ください。

1位:JRE CARD【総合94点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| Suicaとの相性・チャージ対応 | 30/30 | Suica一体型でオートチャージ対応。JRE POINTと連携しやすく、JR東日本ユーザーに最適。 |

| 還元率・ポイント活用性 | 24/25 | JRE POINTが貯まりやすく、駅ビルやエキナカでの還元率アップも魅力。 |

| 交通系IC機能 | 20/20 | Suica搭載で通勤・通学に便利。チャージ残高確認や履歴もスマートに管理可能。 |

| 年会費・コスパ | 10/15 | 初年度無料、2年目以降は年1回の利用で無料とハードルが低い。 |

| 利用者人気・話題性 | 10/10 | 通勤・通学層を中心に人気が高く、JRE POINTとの親和性から話題性も高い。 |

SuicaチャージでJRE POINTが効率よく貯まり、還元率も高水準。JREモールや駅ビルでのポイントアップ特典もあり、鉄道利用者に最適です。

Suicaオートチャージや定期券一体型も対応しており利便性は抜群。年会費は実質無料で、通勤・通学にも旅行にも使いやすい一枚です。

2位:ビューカード スタンダード【総合91点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| Suicaとの相性・チャージ対応 | 30/30 | Suicaオートチャージに完全対応。駅改札での利便性が高く、日常使いに最適。 |

| 還元率・ポイント活用性 | 23/25 | ビューカード特典でJRE POINTが効率よく貯まり、Suicaチャージでも還元対象。 |

| 交通系IC機能 | 20/20 | Suica機能を内蔵し、ICカード一体型としての完成度が非常に高い。 |

| 年会費・コスパ | 8/15 | 年会費は有料(524円・税込)だが、機能面を考慮すると十分納得感あり。 |

| 利用者人気・話題性 | 10/10 | JRユーザーに圧倒的な人気。知名度・信頼性ともに高評価。 |

Suicaチャージや定期券購入で1.5%還元が狙える鉄道特化型カード。JRE POINTが貯まりやすく、普段の交通費がお得になります。

オートチャージも搭載で、改札でのストレスもゼロ。スタンダードながら実用性に優れ、日常の交通に強い味方となってくれるでしょう。

3位:ビューカード ゴールド【総合89点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| Suicaとの相性・チャージ対応 | 30/30 | Suicaへのオートチャージに対応し、鉄道利用者には抜群の利便性。 |

| 還元率・ポイント活用性 | 23/25 | JRE POINTの還元率が1.5%と高水準で、チャージ時も対象。 |

| 交通系IC機能 | 20/20 | Suica一体型カードで、通勤・通学や日常移動に最適。 |

| 年会費・コスパ | 6/15 | 年会費11,000円(税込)はやや高めだが、特典や付帯保険で元は取りやすい。 |

| 利用者人気・話題性 | 10/10 | ゴールドカードならではの信頼感があり、JR東日本ユーザーを中心に高評価。 |

スタンダードのメリットに加え、空港ラウンジや保険も付帯するゴールド仕様。Suicaチャージでも還元率1.5%、ポイント優遇があるので普段使いでどんどんポイントが貯められるでしょう。

年会費はかかりますが、それ以上の特典でカバーできるコスパの良さ。鉄道移動の多いビジネスパーソンにもおすすめの一枚です。

4位:JALカード Suica【総合85点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| Suicaとの相性・チャージ対応 | 28/30 | Suica一体型で、オートチャージにも対応。鉄道利用者にも最適。 |

| 還元率・ポイント活用性 | 21/25 | JALマイルとJRE POINT両方が活用でき、旅行好きに嬉しい設計。 |

| 交通系IC機能 | 20/20 | Suica搭載で、電子マネー機能も充実。 |

| 年会費・コスパ | 10/15 | 年会費2,200円(税込)だが、JALマイルの付与で元が取れるケースも。 |

| 利用者人気・話題性 | 6/10 | マイラーに根強い人気があるが、一般層にはやや浸透していない。 |

JALマイルとJRE POINTの二重取りが可能な旅行者向けカード。Suicaチャージにも対応しているため、飛行機+鉄道の併用に心強い1枚です。

マイルを貯めながら電車もスマートに使いたい人に特におすすめ。年会費はかかりますが、マイラーには十分元が取れる内容となっています。

5位:イオンSuicaカード【総合82点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| Suicaとの相性・チャージ対応 | 26/30 | Suica一体型カードで、日常のチャージにも便利。 |

| 還元率・ポイント活用性 | 20/25 | WAON POINTやJRE POINTへの移行もでき、活用しやすい。 |

| 交通系IC機能 | 18/20 | Suica一体型・オートチャージ対応で通勤にも最適。 |

| 年会費・コスパ | 13/15 | 年会費無料で、イオングループ特典も充実しており非常にお得。 |

| 利用者人気・話題性 | 5/10 | 主婦・シニア層などに人気はあるが、話題性はやや控えめ。 |

イオングループでの優待やポイント特典に加え、Suica対応が魅力。日常のお買い物でも鉄道利用でもポイントをしっかり貯めることができます。

年会費無料で気軽に持てるコスパの良いカードとして主婦やシニア層に特に人気です。オートチャージ機能付きで通勤時にも活躍してくれます。

6位:楽天カード【総合80点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| Suicaとの相性・チャージ対応 | 22/30 | モバイルSuicaチャージに対応しており、利便性は◎。 |

| 還元率・ポイント活用性 | 23/25 | 楽天ポイント1%還元、モバイルSuica利用でポイント二重取りも可能。 |

| 交通系IC機能 | 13/20 | Suica一体型ではないが、チャージ機能は問題なく利用可能。 |

| 年会費・コスパ | 15/15 | 完全無料で持てる優秀カード。楽天経済圏との相性抜群。 |

| 利用者人気・話題性 | 7/10 | 高い知名度と圧倒的な発行枚数を誇る。SNSでも常に話題。 |

Suicaチャージではポイント対象外ですが、通常の還元率が高いのがメリット。楽天ペイなど他サービスと連携すれば実質還元に近づくことができます。

楽天経済圏で生活している方には全体的にお得感を感じられるでしょう。Suica特化ではありませんが、日常決済との併用でバランスよく使えるカードです。

7位:リクルートカード【総合79点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| Suicaとの相性・チャージ対応 | 24/30 | モバイルSuica・Apple Payでのチャージに対応。使いやすさ◎。 |

| 還元率・ポイント活用性 | 25/25 | 1.2%の高還元率が魅力!Suicaチャージでも満額付与される希少なカード。 |

| 交通系IC機能 | 12/20 | Suica一体型カードではないが、チャージ機能は優秀。 |

| 年会費・コスパ | 15/15 | 永年無料で高還元。コスパ面ではトップクラス。 |

| 利用者人気・話題性 | 3/10 | 優秀だが認知度がやや低く、利用者の声は少なめ。 |

Suicaチャージでも1.2%という高い還元率を維持できるのが強みのクレジットカード。Pontaポイントが貯まり、日常利用にも柔軟に活用可能です。

年会費無料がいいけど還元重視派という方にぴったりの優等生。交通IC特化ではありませんが、純粋なコスト面での優秀さが光る1枚です。

8位:ルミネカード【総合77点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| Suicaとの相性・チャージ対応 | 25/30 | Suica一体型でオートチャージ対応。ルミネ利用者には特に便利。 |

| 還元率・ポイント活用性 | 18/25 | ルミネでの5%オフ特典が魅力。ただしチャージ利用時の還元は控えめ。 |

| 交通系IC機能 | 18/20 | Suica一体型+オートチャージ対応で使い勝手◎。 |

| 年会費・コスパ | 10/15 | 年会費は1,048円(税込)だが、ルミネ利用者には十分元が取れる。 |

| 利用者人気・話題性 | 6/10 | 女性を中心に根強い人気。ルミネの買い物とSuicaチャージを両立できる点が評価されている。 |

Suica搭載・オートチャージ対応で、ビュー系ならではの使いやすさ。ルミネでの買い物時には常に5%オフの特典付きなので、ショッピング好きな方は持っていて損はないでしょう。

年会費はかかりますが、駅ビル利用でしっかり元が取れます。年間利用額に応じて商品券が届く特典も人気です。

9位:ビックカメラSuicaカード【総合76点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| Suicaとの相性・チャージ対応 | 27/30 | Suica一体型でオートチャージ対応。定期券や通勤にも便利。 |

| 還元率・ポイント活用性 | 20/25 | ビックカメラでの利用で最大11.5%還元、新幹線やチャージでは1.5%程度。 |

| 交通系IC機能 | 17/20 | Suica搭載+VIEW特典ありで、交通系として十分な機能。 |

| 年会費・コスパ | 10/15 | 年1回利用で年会費無料。コスパは非常に高い。 |

| 利用者人気・話題性 | 2/10 | 実用性は高いが、カードとしてのステータス感や話題性は控えめ。 |

Suicaチャージや定期券購入で高還元、ビックポイントとJRE POINTが両方使えます。年1回利用すれば年会費無料になる点も大きな魅力です。

Suica対応と家電購入時の割引を兼ねたい人に最適。学生や若年層の初めての1枚としても人気のクレジットカードです。

10位:ANA VISA Suicaカード【総合74点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| Suicaとの相性・チャージ対応 | 26/30 | Suica一体型でオートチャージ可能。通勤・旅行両方に使いやすい。 |

| 還元率・ポイント活用性 | 18/25 | ワールドプレゼント+ANAマイルが貯まるが、還元率は平均的。 |

| 交通系IC機能 | 16/20 | Suica搭載でチャージ・乗車もスムーズ。ANA特典との組み合わせも◎。 |

| 年会費・コスパ | 9/15 | 年会費2,200円。ANAマイラーにはお得だが、使わない人には割高感も。 |

| 利用者人気・話題性 | 5/10 | ANAユーザーからの支持は厚いが、一般知名度はそこまで高くない。 |

Suicaチャージに対応しつつANAマイルも貯められるハイブリッドなカード。ANAユーザーかつ首都圏在住者にとってはより利便性を感じられるでしょう。

オートチャージも搭載で電車移動にも対応。年会費はかかりますが、マイル還元を狙うなら持っておきたい1枚です。

口コミ調査の概要

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

アンケート調査の概要

| 調査方法 | フリージーを使用した独自調査 |

|---|---|

| 調査対象 | クレジットカードでSuicaチャージした際にポイントを貯めている人 |

| 調査対象者数 | 166人 |

| 年齢比率 | 10代:0人(0%) 20代:3人(1.81%) 30代:18人(10.84%) 40代:28人(16.87%) 50代:41人(24.70%) 60代以上:76人(45.78%) |

| 性別比率 | 男性:117人(70.48%) 女性:49人(29.52%) |

| 職業比率 | 会社員(正社員):68人(40.96%) 会社員(契約・派遣社員):12人(7.23%) 経営者・役員:7人(4.22%) 公務員(教職員を除く):6人(3.61%) 自営業:9人(5.42%) 自由業:1人(0.60%) 医師・医療関係者:1人(0.60%) 専業主婦:20人(12.05%) 学生:2人(1.20%) パート・アルバイト:10人(6.02%) 無職:28人(16.87%) その他:2人(1.20%) |

| 調査期間 | 2024年10月~11月 |

| 調査地域 | 日本 |

※アンケートは全て複数回答あり

Suicaチャージができるクレジットカードに関するアンケート調査の詳細結果>>

Suicaチャージができるクレジットカードに関するアンケート調査結果の元データ(PDF)>>

採点の根拠に使用した公式サイト

情報元・参照元一覧

- 独立行政法人国民生活センター

- 国税庁

- 消費者庁

- 経済産業省

- 日本年金機構

- 一般社団法人日本クレジット協会

- 日本クレジットカード協会

- 一般社団法人キャッシュレス推進協議会

- 日本カード情報セキュリティ協議会

- 指定信用情報機関のCIC

- 公益財団法人日本生産性本部

- 総務省統計局

- 法務省

最終更新:2025年10月9日

参考文献

・JR東日本「Suica・オートチャージのご利用・設定:ビューカード」(最終アクセス:2025年5月1日)

・経済産業庁「キャッシュレス決済の”いろは”」(最終アクセス:2025年5月1日)

・統計局「家計消費状況調査2021年電子マネーの保有・利用状況」(最終アクセス:2025年8月7日)

・ビューカード公式サイト「ビューサンクスポイントが、JRE POINTに変わりました」(最終アクセス:2025年8月7日)

・ビューカード公式サイト「駅でも街でも!ポイントを貯める」(最終アクセス:2025年8月7日)

・ビューカード公式サイト「Suica定期券機能のご利用方法」(最終アクセス:2025年8月7日)

・JR東日本公式サイト「オートチャージ設定しているのに、チャージされません。 | モバイルSuica よくあるご質問」(最終アクセス:2025年8月7日)

よくある質問

Q. 券売機でクレジットカードを使ったSuicaチャージはできますか?

Q. Suicaチャージでポイントが多く貯まるクレジットカードは何ですか?

・「ビュー・スイカ」カード

「ビュー・スイカ」カードはSuicaのオートチャージ機能に対応しており、Suicaチャージで常に1.5%のポイント還元を受けられるのが特徴です。定期券や特急券購入などでもポイントが貯まりやすく、年間利用額に応じて最大5,250ポイントのボーナスポイントも獲得できます。

・JRE CARD

JRE CARDもSuicaチャージでのポイント還元率が高く、オートチャージや通常のチャージで1.5%の還元を受けられます。JR東日本エリアでのショッピングやサービス利用で、さらに多くのポイントが貯まるため、Suicaユーザーにはおすすめの1枚です。

Q. 楽天カードでもSuicaにチャージが可能ですか?

楽天カード自体はSuicaのチャージに対応していないため、JRの駅などでの券売機やコンビニでの直接チャージはできません。

しかし、スマートフォンのモバイルSuicaアプリに楽天カードを登録し、そこからチャージを行うことで、楽天ポイントを貯めながらSuicaにチャージができます。

Q. コンビニでクレジットカードを使ったSuicaチャージはできますか?

コンビニのレジでのSuicaチャージは、現金のみに対応している場合が多いため、その他の方法ではチャージできないことがほとんどです。

Q. モバイルSuicaへのチャージはどのクレジットカードでも可能ですか?

Q. モバイルSuicaにチャージできないときの対処法は?

Q. Suicaチャージで貯まったポイントはどのように使えますか?

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.01.14

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.01.14

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.01.13

クレジットカードは何枚持ちが理想?複数枚持つメリットや平均枚数を解説

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2025.01.14

クレジットカードの作り方とは?発行の流れや注意点をやさしく解説

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2025.01.14

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.01.14

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

アンケート

クレジットカードのアンケート調査について

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

還元率が高いクレジットカードのアンケート調査

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードの審査に関するアンケート調査

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

人気の記事

最近の記事

カード別ランキングを見る

Suica

PASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード