セゾンカードの「顔」とも言える最もスタンダードな一枚です。最大の魅力は、年会費永年無料で永久不滅ポイントが貯まるという、一切の無駄がないシンプルさ。

初めてクレジットカードを持つ方から、メインカードのサブとして確実にポイントを貯めたい方まで、あらゆる層に自信を持っておすすめできる万能カードです。

ChatGPT に質問する

更新日: 2026.01.16

クレディセゾンが発行するクレジットカード「セゾンカード」。年会費無料カードからプラチナカード、さらには趣味やライフスタイルに特化したユニークな提携カードまで、幅広い選択肢があるのが魅力です。鉄道会社や商業施設といった他ジャンルの企業と提携して発行されたクレジットカードは、それぞれ独自の優待や特典が受けられるので、よく利用する店舗やサービスに合わせてクレジットカードを選べばお得感をより感じることができます。 また、ポイントの有効期限がない「永久不滅ポイント」が貯まる点や、即日発行対応・全国のセゾンカウンターでの手続きが可能な利便性の高さなど、共通のメリットも多いです。2024年度時点での会員数は2,342万人にもなっており、多くのユーザーに支持されていることが分かります。 しかし、種類が多いからこそ「自分にぴったりの1枚はどれ?」「年会費や特典の違いが分からない」と悩む方もいるのではないでしょうか。 そこで本記事では豊富なセゾンカードの還元率や年会費、国際ブランドなどを比較し、おすすめのセゾンカードをランキング形式でご紹介します。また、セゾンカードを選ぶ上でのポイントや、セゾンカードのメリット・デメリットも解説しているので、最適なセゾンカードを探したい方はぜひ参考にしてください。

詳細を表示

76.7

キャンペーン

年会費永年無料で持ちやすい! ポイントの有効期限なしで好きな時に使える

メリット

デメリット

4.0

30代・女性(会社員)

さらに表示

75.0

キャンペーン

QUICPay利用で還元率2%! 最短5分でカード発行可能

メリット

デメリット

3.0

20代・女性(会社員)

さらに表示

75.8

最短5分で発行可能なデジタルカード! 加盟店で使える割引・特典も豊富です。

メリット

デメリット

83.0

キャンペーン

上質な旅を提供する特典がずらり。 高還元率で保険も手厚いカード。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

71.7

キャンペーン

三井グループの商業施設でポイント還元率2.5%! 他にも様々な割引特典付き。

メリット

デメリット

4.0

20代・男性(アルバイト、パート)

さらに表示

75.0

キャンペーン

年会費永年無料で維持コスト0! 初めて法人カードを作る方におすすめ。

メリット

デメリット

5.0

50代・男性(事務)

さらに表示

4.4

(5件)

84.5

キャンペーン

公私問わず使えるお得な特典が豊富。 初年度年会費無料で登記簿の提出も不要。

メリット

デメリット

4.0

40代・男性(総務)

さらに表示

79.2

キャンペーン

140万件の優待が利用可能。 年間利用額によって翌年の還元率アップ!

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

80.0

登記簿や決算書の提出不要! 経営サポートを目的とした1枚。

メリット

デメリット

76.3

対象加盟店での利用で最大5倍! SUGOCAのオートチャージにも対応。

メリット

デメリット

77.5

ランク次第ではVIPルーム招待も! サッカーの特典が豊富な日本サッカー協会公式カード。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

73.3

3つの機能が一枚に! みずほマイレージクラブの特典も使える。

メリット

デメリット

5.0

30代・女性(会社員)

さらに表示

72.5

キャンペーン

エクスプレス予約サービスが利用可能! 買い物や定期券購入でJRキューポがお得に貯まる。

メリット

デメリット

67.5

駅や街、列車などでJRキューポがお得に貯まる! JR九州グループの特典が豊富な1枚。

メリット

デメリット

83.7

マイル還元率1.5%! ハイクラスなトラベルサービスが安価で利用できる1枚。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

おすすめのセゾンカードを多数紹介してきました。ここからは、セゾンカードのおすすめポイントや選び方について説明します。

ココモーラでは、多数あるおすすめクレジットカードのうち、セゾンカードを集めて徹底的に比較検証を行いました。

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で最も年会費が安いクレジットカード」と定め、以下の方法で検証を行いました。

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で還元率が最も高いクレジットカード」と定め、以下の方法で検証を行いました。

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で付帯保険が最も充実したクレジットカード」と定め、以下の方法で検証を行いました。

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で発行スピードが最も速いクレジットカード」と定め、以下の方法で検証を行いました。

-すべての検証はココモーラ編集部で行っています-

セゾンカードについて調べていると、「セゾンカードってなんか微妙…?」「還元率が低くて使えない」といった口コミや評判を目にして、不安に感じた人もいるかもしれません。

結論から言うと、セゾンカードは使い方によって非常にメリットが大きいカードです。

セゾンカードは、他の高還元率カードに比べて基本のポイント還元率は低めかもしれませんが、それを上回る独自の魅力がいくつもあります。

ここでは、どんな人にメリットがあり、おすすめできるカードなのかを解説します。

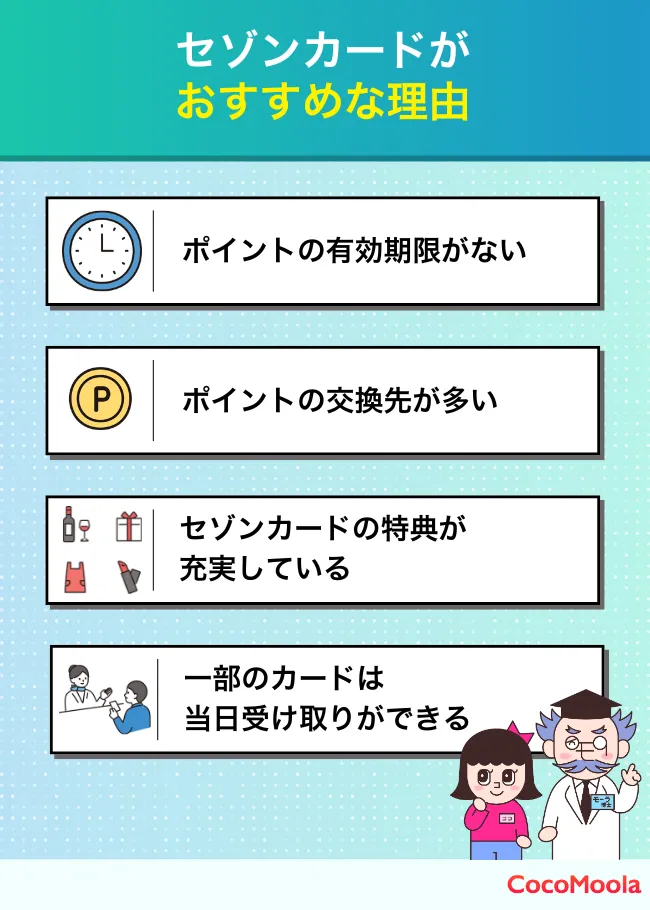

「気づいたらポイントの有効期限が切れていた…」という経験がある方は多いのではないでしょうか?

多くのクレジットカードのポイントには、有効期限が設定されています。しかし、セゾンカードで貯まる「永久不滅ポイント」には有効期限がありません。

文字通り「永久に不滅」なので、ポイントの使い忘れや失効を心配する必要がないので、以下のような人にはおすすめできます。

| マイペースにポイントを貯めたい人 |

年間利用額が少ない人や、特定のキャンペーン時だけカードを使う人でも、コツコツとポイントを貯め続けられます。 |

| 高額な商品と交換したい人 | 何年かかけてポイントを貯め、家電製品や旅行券など、まとまったポイントが必要な高額なアイテムと交換するといった使い方も可能です。 |

ポイントの期限を気にすることなく、好きなタイミングで使えるのは大きなメリットと言えるでしょう!

「セゾンカードは還元率が低い」という声は、リアル店舗での利用が中心の場合に当てはまりやすいかもしれません。ですが、ネットショッピングをよく利用する人であれば、むしろお得にポイントを貯められます。

セゾンカード会員限定の「セゾンポイントモール」について知っておくと、とってもお得!このサイトを経由してネットショッピングをするだけで、ポイント還元率が大幅にアップします。

たとえば、以下のようなメリットがあるので確認しておきましょう。

| ポイント最大30倍 | Amazonや楽天市場、Yahoo!ショッピングといった大手サイトをはじめ、さまざまなネットショップが参加しています。 |

| スマホアプリからも便利に | セゾンカードの公式アプリ「セゾンPortal」から手軽に利用できるので、移動時間や休憩時間にもポイントアップの買い物ができます。 |

ココちゃん

セゾンポイントモールを活用して、効率的にポイントを貯めよう!

参考:セゾンポイントモール「永久不滅ポイントサイト」

セゾンカードの大きな強みは、他のクレジットカード会社と比べても豊富な、提携カードの多さにあります。

セゾンの提携カードはそれぞれ独自の魅力的な特典を持っており、以下のような人には得におすすめできます。

たとえば、無印良品をよく使う人には「MUJI Card」が、映画好きな人には「シネマイレージカードセゾン」がおすすめです。

それぞれの提携先で、ポイント優遇や割引などの特別な特典が受けられます。

また、セゾンカードには、西武プリンスグループやJR九州、みずほ銀行など、鉄道・商業施設・金融機関といった幅広いジャンルの提携カードが存在します。

これらの提携カードは、それぞれの提携先でのメリットはもちろん、セゾンカード共通の特典も使えるため、普段の生活でよりお得に使えるでしょう。

モーラ博士

自分がよく使う店舗やサービスに合わせた提携カードを選べば、よりお得に、楽しくカードを使えるのじゃ!

参考:セゾンカード公式サイト「優待・サービスを使う 」

セゾンカードは大きく分けてプロパーカード、アメリカン・エキスプレス提携カード、他社提携カードの3つがあります。

セゾンカードを選ぶ際は「どこで利用したいか」をベースに考えるのがおすすめ。利用先に応じたおすすめのセゾンカードをご紹介します。

プロパーカードとは、クレジットカード会社が直接利用者に提供するカードのことです。セゾンカードの場合は株式会社クレディセゾンが発行しているカードがプロパーカードに該当します。

普段の買い物で利用するならプロパーカードのセゾンカードがおすすめ。買い物で貯まるポイントは永久不滅ポイントで、有効期限を気にせず貯めることができます。

モーラ博士

ポイントの使い道も多く、汎用性が高いぞ。

国際ブランドをVisaかMastercardにすればタッチ決済が利用可能。カードリーダーにかざすだけで決済が完了するため、スピーディーにお買い物ができます。

また、セゾンモールを経由したネットショッピングではポイント還元率が最大30倍にアップ。年会費永年無料のクレジットカードも多く、コスト面でも十分お得といえます。

参考:国民生活センター「キャッシュレス決済の基礎知識」

旅行で使いやすい特典を重視する方はアメックス提携のセゾンカードがおすすめ。お出かけに便利なセゾンカードとアメリカン・エキスプレス両方の限定特典を利用できます。

| セゾンカードの特典 | ・国際線手荷物宅配サービス ・ハーツレンタカーの割引 ・Wi-Fiレンタルサービスの料金優待 ・SAISON MILE CLUB など |

| アメリカン・エキスプレスの特典 | ・対象店舗のキャッシュバック ・旅行サイト「エクスペディア」8%オフ ・厳選イベントのチケット先行販売 ・ゴルフ場最大15%割引 |

もちろんプロパーのセゾンカードと共通の特典も使えます。海外で利用するとポイントが2倍にアップするので、国内・海外問わず活躍すること間違いないでしょう。

参考:セゾン・アメリカン・エキスプレス®・カード公式サイト「カードを選ぶ」

頻繁に利用する店舗が固定化されている場合は、その店舗でお得になる他社提携のセゾンカードがおすすめ。セゾンカードの他社提携カードは40種類以上と多く、独自の特典を用意しています。

たとえば、百貨店や小売店との提携カードなら、対象店舗でのポイント還元率がアップ。銀行との提携カードでは、セゾンカードにキャッシュカードの機能をつけることができます。

以下、代表的な他社提携のセゾンカードをまとめてみました。自分がよく利用するサービスや店舗の提携カードがないか探してみてください!

・MUJI CARD

・ロフトカード

・三井ショッピングパークカード

・SAMURAI BLUE カード セゾン

参考:セゾンカード公式サイト「提携カードクレジットカード一覧 」

セゾンカードのほとんどは有効期限がない「永久不滅ポイント」が貯まります。2〜3年前後でポイントの有効期限が切れるクレジットカードが多いなか、貯まったポイントをそのままにしておけるのはメリットです。

ココちゃん

クレジットカードのポイントを頻繁に利用しない方におすすめだよ!!

ポイントの使い忘れはもちろん、多くのポイントを必要とする商品との交換も夢ではありません。好きなタイミングでポイントを使いたい方はセゾンカードがおすすめです!

参考:立川市「そのポイントの有効期限を知っていますか?(令和4年1月25日号)」

永久不滅ポイントの交換先は、他社ポイントやギフト券、家電や食品といった各種アイテムなど、多岐にわたります。代表的な交換先を以下にまとめてみました。

| 他社ポイント | ・Pontaポイント ・nanacoポイント ・ANAマイル ・JALマイル |

| ギフト券 | ・Amazonギフトカード ・ANAスカイコイン ・スターバックスカード ・Uber ギフトカード |

| アイテム | ・家電・キッチン用品 ・食品(スイーツ・米・飲み物など) ・美容系(スキンケア・化粧品など) ・インテリア ・ファッション ・楽器 など |

| 募金・寄付 | ・災害支援 ・サッカー日本代表強化支援 など |

特に目立つのが、STOREE SAISON経由で交換できるアイテム数の多さです。グルメジャンルだけでも11項目あり、豊富さが伺えます。ポイントオフの商品も多くお得に購入可能です。

なお、必要なポイント数は交換先によってそれぞれ異なります。また、ポイントはセゾンカードの支払代金に充てることも可能です。

セゾンカードに共通している特典が多いのもおすすめできる理由の1つ。優待店や保険、各種サービスを割引価格で利用できる特典が揃っています。

たとえば、セゾンカードの優待ショップ&サービスでは、カードの提示・利用だけで料金が割引に。レジャー施設やネットショッピングサイト、映画サブスクサービスなど幅広いジャンルを取り揃えています。

モーラ博士

さらに、ランクが高いセゾンカードや他社提携カードなら限定特典もあるぞ!

セゾンカードでは、全国各地のショッピングモール内にカードカウンターを設けています。

このカウンターから19時までにカードの受付を完了すれば、最短即日での受け取りが可能です。

また、インターネットから申し込んだ場合でも、事前に受け取り手続きを済ませておくことで、同様に最短即日での受け取りができます。

受け取りの際は、審査通過後に発行される受付番号・本人確認書類・口座番号が分かるものの計3点が必要になるので、忘れずに持参しましょう。

モーラ博士

カードカウンターを設けているカード会社はほとんどない。デジタルカードではなくプラスチックカードを最短即日で入手できるのは、他にはない魅力じゃ!

セゾンカードはかなりの種類がありますが、共通する特典が多いのがメリット。カードランクに左右されず、様々なジャンルの特典を利用できます。

| 優待のあるお店 | 全国各地の飲食店やレジャー施設、ネットショッピングサイトで使える優待が揃う |

| トク買 | 月額330円(税込)で飲食店やカラオケなどの優待を受けられる |

| セゾンの木曜日 | 毎週木曜日にTOHOシネマズで映画を1,200円で鑑賞できる 2025年3月6日からスタート! |

| オリックスレンタカー 特割15レンタカープラン | 対象期間のレンタカー料金が通常よりお得になる |

| 三井のカーシェアーズ | カーシェアの対象プランがお得 (個人ベーシックプランは月会費2ヶ月無料+2,000円分クーポン) |

| イープラス | 各種コンサートやイベントでの優待や先行予約が可能 |

セゾンカードを利用する場合には、いくつか注意点があると考えられています。

どのような点が注意点だと考えられているのか解説していきますので、参考にしてください。

セゾンカードの多くは基本還元率が0.5%です。特にプロパーカードとアメックス提携カードには大幅に還元率がアップする実店舗がほぼなく、0.5%から変化することはほぼありません。

しかし、ポイントサイト「セゾンポイントモール」経由でのネットショッピングでは最大30倍にポイントアップ。ポイントを一気に貯めるならネットショッピングがおすすめです。

モーラ博士

クレジットカードを実店舗で使う方は、他社提携のセゾンカードが良いじゃろう。

一部の他社提携カードを除き、セゾンカードの一般ランクカードには旅行保険が付帯していません。旅行保険が付帯する一般カードは多いため、デメリットといえるでしょう。

旅行保険はゴールドカード以上のセゾンカードか、MUJI CARDやロフトカードなど一部の他社提携カードに付帯。保険の有無は申し込む際に必ず確認しましょう。

なお、一般カードには旅行保険の代わりにカード不正利用補償があります。警察庁の統計によれば、クレジットカードの不正利用は年々増加しており、令和6年における不正利用被害額は約555億円と過去最多を更新しています。

そんな不正利用の被害に万が一遭ったとしても、セゾンカードへ連絡した61日前までさかのぼって精査・補償してくれるので安心です。

参考:警察庁「令和6年におけるサイバー空間をめぐる脅威の情勢等について 」

2026年2月現在、セゾンカードは71種類のラインナップがありますが、そのうちゴールドカードは11種類、プラチナカードは5種類とやや少なめです。

特に、プラチナカードの国際ブランドは、5種類ともVisa・Mastercardを選択できず、JCBもしくはアメックスのみ。国際ブランドも選択肢が狭まるので注意してください。

上位ランクのクレジットカードを探している方はセゾンカードより他社から選ぶのがおすすめといえます。

セゾンカードに貯まる永久不滅ポイントは、商品や他社ポイント、ギフト券などに交換できます。永久不滅ポイントはその名のとおり有効期限がないので、好きなタイミングで交換できるのが大きなメリットです。

永久不滅ポイントは他社ポイントやギフト券への交換レートが高いのが特徴です。メジャーな交換先が多いので、いろんなポイントに替えて使いたい方にセゾンカードはおすすめといえます。

| 交換可能先 | 交換レート |

|---|---|

| JALマイル | 200ポイント→500マイル |

| ANAマイル | 200ポイント→600マイル |

| dポイント | 100ポイント→450ポイント |

| Pontaポイント | 100ポイント→450ポイント |

| Amazonギフトカード | 100ポイント→400円分 1,000ポイント→4,500円分 5,000ポイント→25,000円分 |

| Uberギフトカード | 200ポイント→940円分 |

ポイント交換サイトSTOREE SAISONを経由して、家電やスマホ、食料品、コスメなどに交換できます。時期によってはセールを実施していて、通常より少ないポイントで交換できることもあります。

「STOREE SAISON」内の「ポイントdeお買い物サービス」を利用すれば、永久不滅ポイントをショッピング利用分の請求額に充てることができます。

200ポイント単位での交換で、永久不滅ポイント200ポイント=900円分に相当します。毎月13日までの交換分は、翌月の請求分に充当される仕組みです。

ポイント還元率は0.45%とやや低めではありますが、場面を限定せずどのような支払いであってもポイント交換の恩恵を受けることができます。ポイントの使い道に迷われている方は、ぜひ活用しましょう。

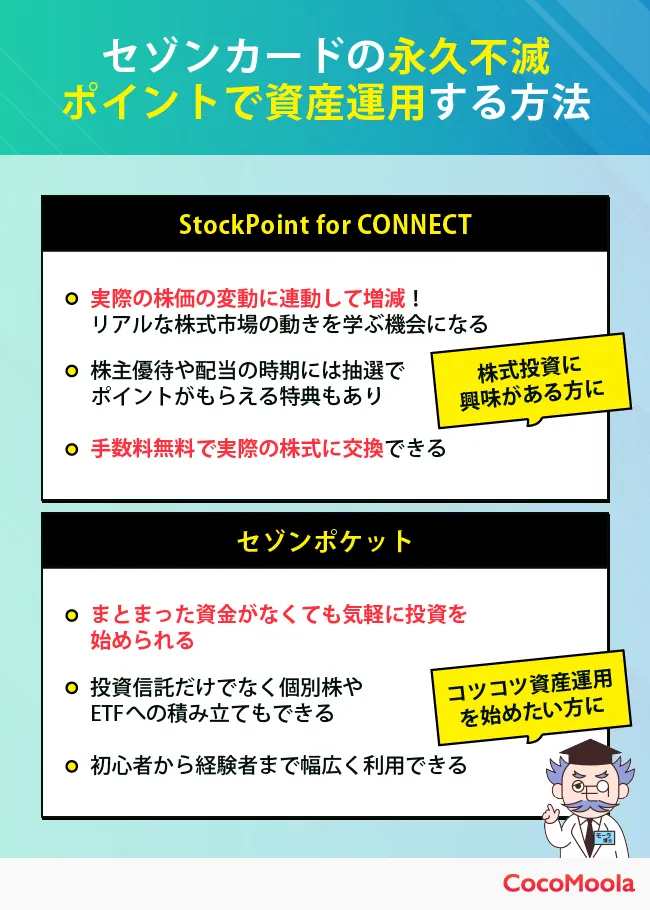

セゾンカードの永久不滅ポイントは、貯めるだけでなく資産運用にも活用できる点が魅力です。資産運用に活用できるのは、以下のサービスです。

セゾンカードの永久不滅ポイントを活用して株式運用を体験できる「StockPoint for CONNECT」は、株式投資に興味がある方におすすめのサービスです。

永久不滅ポイント100ポイントを450ポイント分のSTOCK POINTに交換し、100銘柄以上の企業から好きなものを選んで運用できます。

運用ポイントは実際の株価の変動に連動して増減するため、リアルな株式市場の動きを学ぶ機会にもなります。

さらに、株主優待や配当の時期には抽選でポイントがもらえる特典もあり、株式運用の楽しさを体感できるでしょう。

1株以上貯まれば、手数料無料で実際の株式に交換できる点も魅力的です。

ココちゃん

ポイントを使って気軽に株主になれるから、投資初心者にもおすすめだよ!

参考:STOCK POINT「StockPoint for CONNECT | ポイント運用」

「セゾンポケット」は、毎月の積み立て投資を永久不滅ポイントで行えるサービスで、コツコツ資産運用を始めたい方におすすめです。

ポイントを100ポイント=450円分として活用し、2種類の投資信託「セゾン・グローバルバランスファンド」と「セゾン資産形成の達人ファンド」から選べます。

安定志向の方にはリスクが低めの「セゾン・グローバルバランスファンド」がおすすめです。

投資信託で毎月1,000円から・株式で毎月5,000円からスタートできるため、まとまった資金がなくても気軽に投資を始められます。

モーラ博士

また、投資信託だけでなく、個別株やETFへの積み立てもできるぞ!初心者から経験者まで幅広く利用できる点が魅力じゃ!

セゾンカードのお得な使い方は、主に以下の2つです。

セゾンカードはサブカードにすると、非常に利便性が高くおすすめです。

理由は、セゾンカードは使用頻度が低くても、あまりコストパフォーマンスを落とさず利用できる場合が多いからです。

年会費が永年無料のカードが多く、獲得したポイントの有効期限がないことから、たまに利用する程度でもお得感を味わうことができるでしょう。

海外利用しやすいVisaやAmerican Expressブランドのカードもたくさんあるので、海外で使用してポイントを貯めておくのいいかもしれません。

ですがほとんどの場合、(セゾンカードに限らず)年会費が無料のクレジットカードには旅行傷害保険などが付帯していないことには注意が必要です。

また基本的にポイント還元率が0.5%のものが多いため、メインカードは別で還元率の高いもの、付帯保険のあるものを持っておくのがオススメです。

ココちゃん

セゾンカードは普段使いするよりも、優待や付帯サービスのために使う方がお得かも!

セゾンカードは、新しくカードを発行する際にキャンペーンを行っていることが多く、お得に作ることができます。

キャンペーンを利用してお得に使う方法、お得に作る方法はカードによってさまざまです。

新規入会・利用で最大8,000円相当プレゼント

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

(セゾンコバルト・ビジネス・アメリカン・エキスプレス®︎・カード)

新規入会でVisaもしくはJCBを選ぶと最大11,000円キャッシュバック

(SAISON GOLD Premium)

新規入会時は特にポイントをたくさん貯めたり、特典を得たりしやすい機会なので、ぜひキャンペーン情報をチェックしてみてください。

今回紹介しているおすすめのセゾンカードについて、ココモーラの監修者を務めてくださっている岩田昭男さんと金子賢司さんから、各セゾンカードの魅力に関するコメントをいただきました。

気になるセゾンカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

年会費は永年無料、貯まったポイントは有効期限なし、ネットショッピングとの相性抜群と、バランスに優れ万人受けするクレジットカードと言えるでしょう。

お近くのセゾンカウンターで即日受け取りができる点もおすすめしたいポイントです。

年会費が実質無料で所有できるアメックスカードです。アメックス独自の豪華な特典にとどまらず、普段使いにも長けています。たとえば、QUICPayでの支払いで還元率が最大2.0%にアップしたり、デジタルカードが発行されるのでスマホ1つで決済出来たりと、日々の生活水準を引き上げてくれるでしょう。

申し込みからカード番号の発行まで、全てネット上で行われます。そのため、最短5分のスピード発行に対応している点が大きな特徴です。カード情報はすべてスマホ上で管理されるため、番号を盗み見されるといったリスクがほぼありません。完璧なキャッシュレスを追求したい方におすすめのセゾンカードです。

豊富な優待特典が受けられるゴールドカードです。映画館や飲食店の割引など、140万件を超える優待特典から自分に合ったものを選ぶことができます。メタリックで高級感のある券面も魅力です。

年会費は22,000円(税込)とプラチナカードの中でも比較的安価です。プライオリティ・パスのプレステージ会員権や会員専用のコンシェルジュサービスが付帯し、他のプラチナカードと比べても特典内容は決して劣りません。

ココモーラでは、コンテンツ制作に役立てる目的で、ビューカードを使っている人を対象に独自アンケート調査を実施しました。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 193人 |

| 年齢比率 |

20~29歳:3人(1.55%) 30~39歳:10人(5.18%) 40~49歳:38人(19.69%) 50~59歳:58人(30.05%) 60歳以上:84人(43.52%) |

| 性別比率 |

男性:127人 女性:66人 |

| 職業比率 |

会社員(正社員):74人(38.34%) 会社員(契約・派遣社員):9人(4.66%) 経営者・役員:10人(5.18%) 公務員(教職員を除く):4人(2.07%) 自営業:12人(6.22%) 自由業:5人(2.59%) 医師・医療関係者:1人(0.52%) 専業主婦:16人(8.29%) 学生:0人(0%) パート・アルバイト:21人(10.88%) 無職:40人(20.73%) その他:1人(0.52%) |

| 調査期間 | 2025年3月 |

| 調査地域 | 日本 |

セゾンカードに関するアンケート調査結果の元データ(PDF)>>

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| セゾンカードインターナショナル | 89 | 46.11% |

| セゾンプラチナ・アメリカン・エキスプレス・カード | 22 | 11.4% |

| セゾンパール・アメリカン・エキスプレス・カード | 18 | 9.33% |

| SAISON CARD Digital | 15 | 7.77% |

| SAISON GOLD Premium | 13 | 6.74% |

| みずほマイレージクラブカードセゾンSuica | 12 | 6.22% |

| JQ CARD セゾン GOLD | 7 | 3.63% |

| JQ CARDセゾンエクスプレス | 6 | 3.11% |

| MileagePlusセゾンプラチナカード | 5 | 2.59% |

| SAMURAI BLUEカードセゾン | 3 | 1.55% |

| その他 | 70 | 36.27% |

最も多かったのはセゾンカードインターナショナルで、全体の約46%でした。永久不滅ポイントやタッチ決済など、セゾンカード共通の便利な機能を年会費無料で使えるのが魅力です。

次点で多かったのがセゾンプラチナ・アメリカン・エキスプレス・カードで、約11%でした。

プラチナカードということもあり年会費は22,000円(税込)と高額ですが、プライオリティ・パスなど豪華な特典が受けられます。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| ポイントの有効期限がないから | 83 | 43.01% |

| 優待・特典が魅力的だったから | 46 | 23.83% |

| 入会特典でポイントがもらえるから | 30 | 15.54% |

| 還元率が高いから | 26 | 13.47% |

| 最短即日で発行できるから | 14 | 7.25% |

| 貯めたポイントを資産運用に活用できるから | 11 | 5.7% |

| その他 | 58 | 30.05% |

最も多かったのは「ポイントの有効期限がないから」で全体の約43%を占めました。セゾンカード共通の「永久不滅ポイント」を評価する声が多かったです。

有効期限がないため使い忘れによるポイント失効を防止できます。年間の利用額が少ない方にもおすすめです。

「優待・特典が魅力的だったから」が約24%、「入会特典でポイントがもらえるから」が約16%と続きました。優待や特典はホームページから確認できるので、ぜひ見てみてください。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 年会費 | 124 | 64.25% |

| 還元率 | 17 | 8.81% |

| 入会特典 | 12 | 6.22% |

| 国際ブランド | 6 | 3.11% |

| カードのランク | 6 | 3.11% |

| 付帯保険 | 4 | 2.07% |

| 発行速度 | 2 | 1.04% |

| 追加機能 | 0 | 0% |

| その他 | 22 | 11.4% |

最も多かった回答は「年会費」で、全体の約64%でした。コストをなるべくかけずにセゾンカードを持ちたいと考えている人が多いことがわかります。

それ以外の回答は割合がぐっと減り、「還元率」が約9%、「入会特典」が約6%と続きました。セゾンカードは種類が多く特徴も様々なので、自分の生活に合ったカードを選ぶことが大切です。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 年会費が安い | 70 | 36.27% |

| ポイントの有効期限がない | 59 | 30.57% |

| 優待や特典が充実している | 18 | 9.33% |

| 還元率が高い | 11 | 5.7% |

| ポイントの使い道が多い | 10 | 5.18% |

| アプリで利用状況を確認できる | 4 | 2.07% |

| その他 | 21 | 10.88% |

「年会費が安い」が約36%で最も多く、次に「ポイントの有効期限がない」が多く約31%でした。上位二つの回答で全体の約3分の2を占めています。

セゾンカードは年会費永年無料や初年度無料のカードが多いので、メリットを感じている人が多いことがわかります。

当サイトの「おすすめのセゾンカードランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(特典・優待の充実度、年会費とコストパフォーマンスなど)に基づき、スコア化・ランキング化しています。

当サイトのおすすめセゾンカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 評価項目 | 配点 | 評価内容 |

|---|---|---|

| 特典・優待の充実度 | 30点 | 永久不滅ポイントや提携特典、割引優待などの充実度を評価 |

| 年会費とコストパフォーマンス | 25点 | 年会費無料条件や特典とのバランスを評価 |

| ポイントの貯まりやすさ・使いやすさ | 20点 | ポイント付与率、交換先の多様さ・使いやすさを評価 |

| デザイン・ブランド性 | 15点 | カードの券面やブランドイメージの魅力を評価 |

| ビジネス・旅行との相性 | 10点 | 出張・旅行・ビジネスなどの用途への適合性を評価 |

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| クレジットカード名 | 総合評価(100点満点) | レーティング |

|---|---|---|

| セゾンカードインターナショナル | 92点 | ★★★★★ |

| セゾンパール・アメリカン・エキスプレス・カード | 91点 | ★★★★★ |

| SAISON CARD Digital | 90点 | ★★★★☆ |

| セゾンプラチナ・アメリカン・エキスプレス・カード | 89点 | ★★★★☆ |

| 三井ショッピングパークカード 《セゾン》 | 88点 | ★★★★☆ |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス®︎・カード | 87点 | ★★★★☆ |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®︎・カード | 86点 | ★★★★☆ |

| SAISON GOLD Premium | 85点 | ★★★★☆ |

| freeeセゾンプラチナビジネスカード | 84点 | ★★★☆☆ |

| JQ CARD セゾン GOLD | 83点 | ★★★☆☆ |

| SAMURAI BLUEカードセゾン | 82点 | ★★★☆☆ |

| みずほマイレージクラブカードセゾンSuica | 81点 | ★★★☆☆ |

| JQ CARDセゾンエクスプレス | 80点 | ★★★☆☆ |

| JQ CARDセゾン | 79点 | ★★★☆☆ |

| MileagePlusセゾンプラチナカード | 78点 | ★★★☆☆ |

本ランキングはセゾンカードが発行しているクレジットカードについて、年齢や性別、法人向けなど属性を考慮せずに構成しています。法人利用や女性向け特典など、付帯サービスや属性を絞った場合は、ランキングの内容が異なる可能性があります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 25/30 | セゾンポイントモールでの還元や、全国の提携施設での優待が幅広く利用可能。 |

| 年会費とコストパフォーマンス | 25/25 | 年会費は永年無料。コストゼロでセゾンカードの基本サービスを全て享受できる点を上限評価。 |

| ポイントの貯まりやすさ・使いやすさ | 18/20 | 永久不滅ポイントが貯まり、有効期限を気にせず活用できる。交換先も豊富。 |

| デザイン・ブランド性 | 14/15 | 信頼のスタンダードデザイン。ナンバーレスタイプも選択でき、セキュリティと美観を両立。 |

| ビジネス・旅行との相性 | 10/10 | ETCカードの即日発行対応や、海外アシスタンスデスクなど、移動を支える基本機能が上限。 |

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 26/30 | QUICPay利用でポイント最大2%相当還元という、日常使いに特化した強力な特典を評価。 |

| 年会費とコストパフォーマンス | 24/25 | 初年度無料、年1回の利用で翌年も無料。実質無料でアメックスブランドを維持できる高コスパ。 |

| ポイントの貯まりやすさ・使いやすさ | 20/20 | QUICPay還元を含め、特定シーンでのポイント蓄積スピードはセゾンカード屈指。 |

| デザイン・ブランド性 | 14/15 | 象徴的な「センチュリオン」デザイン。アメックスのステータスを手軽に持ち歩ける。 |

| ビジネス・旅行との相性 | 7/10 | 海外での利用でポイント2倍など、アメックスならではの旅行特典が備わっている。 |

スマホ決済(QUICPay)を多用する現代のライフスタイルに最もマッチしたカードです。アメックスブランドの高級感がありながら、年1回の利用で年会費が無料になる手軽さが魅力。

コンビニやドラッグストアでの買い物で驚異的なポイント還元率を誇り、貯まったポイントは期限なし。賢く、スタイリッシュにポイ活を楽しみたい方に最適です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 22/30 | アプリで着せ替え可能なデジタルカードなど、最新のデジタル特典を多数搭載。 |

| 年会費とコストパフォーマンス | 25/25 | 年会費は永年無料。完全ナンバーレスの物理カードも発行され、維持コストはゼロ。 |

| ポイントの貯まりやすさ・使いやすさ | 18/20 | 永久不滅ポイント対応。オンラインショッピング等でのポイントアップも容易。 |

| デザイン・ブランド性 | 15/15 | 国内初の完全ナンバーレス。究極にシンプルで洗練されたデザイン性を上限評価。 |

| ビジネス・旅行との相性 | 10/10 | 最短5分の即時発行。思い立った瞬間に旅行や出張の決済に使えるスピード感を上限評価。 |

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 30/30 | コンシェルジュ、プライオリティ・パス、高級ホテル優待など、プラチナならではの特典が上限。 |

| 年会費とコストパフォーマンス | 19/25 | 年会費22,000円(税込)。特典内容を考慮すれば、他社プラチナより圧倒的にコスパが良い。 |

| ポイントの貯まりやすさ・使いやすさ | 15/20 | SAISON MILE CLUBへの加入で、JALマイルを最高水準の還元率で貯められる。 |

| デザイン・ブランド性 | 15/15 | 圧倒的な存在感を放つプラチナ・センチュリオンデザイン。所有満足度は上限評価。 |

| ビジネス・旅行との相性 | 10/10 | 海外旅行保険、手荷物無料宅配など、トラベル・ビジネス機能を上限いっぱいに完備。 |

至高のサービスを手頃なプライスで手に入れたい、賢明なエグゼクティブのためのプラチナカードです。

専任のコンシェルジュデスクや、世界中の空港ラウンジが使えるプライオリティ・パスなど、旅とビジネスをアップグレードする特典が満載。

特にJALマイルの貯まりやすさは業界トップクラスで、移動を価値に変える最強のパートナーとなります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 28/30 | ららぽーと等でのポイント還元や駐車場優待など、対象施設での優遇が極めて手厚い。 |

| 年会費とコストパフォーマンス | 25/25 | 年会費は永年無料。ショッピング優待をコストなしで維持できる点は上限評価。 |

| ポイントの貯まりやすさ・使いやすさ | 18/20 | 三井ショッピングパークポイントと永久不滅ポイントがダブルで貯まり、買い物に即利用可能。 |

| デザイン・ブランド性 | 10/15 | 施設利用に特化した親しみやすいデザイン。家族での利用にも適している。 |

| ビジネス・旅行との相性 | 7/10 | 各施設へのドライブや休日のお出かけをサポートする付帯機能が充実。 |

ららぽーと、三井アウトレットパーク、ラゾーナ川崎などの対象施設を月1回でも利用するなら、持っておいて損はない「施設特化型」の最強カードです。

年会費永年無料(税込)ながら、対象施設での駐車場無料サービスや、施設独自のポイントと永久不滅ポイントの「二重取り」ができるのが最大の魅力。週末のショッピングをよりお得に、スマートに楽しみたいご家族に最適です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 24/30 | クラウド会計ソフトやサーバーなどのビジネス特定加盟店でポイント4倍の独自特典。 |

| 年会費とコストパフォーマンス | 25/25 | 年会費は永年無料。ビジネスカードとして驚異のコストパフォーマンスを上限評価。 |

| ポイントの貯まりやすさ・使いやすさ | 18/20 | ビジネス経費の支払いで効率よく永久不滅ポイントが貯まる。 |

| デザイン・ブランド性 | 10/15 | ビジネスシーンに適した、落ち着いたコバルトブルーのデザイン。 |

| ビジネス・旅行との相性 | 10/10 | 法人登記簿不要で個人事業主も作りやすく、ビジネスサポート機能が上限。 |

個人事業主やフリーランス、スタートアップ企業の経営者に特化した、コストパフォーマンス抜群のビジネスカードです。

年会費永年無料(税込)でありながら、Amazon.co.jp(ビジネス)やクラウドワークス、お名前.comといったビジネスシーンで多用するサービスでポイントが通常の4倍貯まるのが最大の特徴。

登記簿謄本や決算書が不要で申し込めるため、事業を始めたばかりの方の「最初の1枚」として最適です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 30/30 | ビジネス・コンシェルジュや法人向け優待など、事業運営を支える特典が上限。 |

| 年会費とコストパフォーマンス | 16/25 | 年会費22,000円(税込)。年間200万円以上の利用で次年度半額になる優遇あり。 |

| ポイントの貯まりやすさ・使いやすさ | 15/20 | JALマイル還元率の高さは健在。経費支払いでマイルが爆発的に貯まる。 |

| デザイン・ブランド性 | 15/15 | 信頼のプラチナブランド。ビジネスパートナーからの信頼感も高い上限評価。 |

| ビジネス・旅行との相性 | 10/10 | 出張サポート、法人会計ソフト連携など、ビジネス特化の機能を上限完備。 |

「ステータス」と「圧倒的な実利」を両立させたいビジネスオーナーに選ばれている最高峰のカードです。

世界中のラウンジが使えるプライオリティ・パスに加え、JALマイル還元率が最大1.125%にまで跳ね上がるため、税金や仕入れなどの高額決済をマイルに変えて、次回の出張や旅行に活かすことが可能。

年間200万円の利用で年会費が11,000円(税込)になる仕組みは、決済額の多い事業主にとって驚異的なコスパとなります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 26/30 | 映画料金1,000円や飲食店での最大5%還元など、日常のレジャーに強い。 |

| 年会費とコストパフォーマンス | 19/25 | 年会費11,000円(税込)。年間100万円利用で翌年以降「永年無料」になる。 |

| ポイントの貯まりやすさ・使いやすさ | 20/20 | コンビニ・カフェ等でのポイントアップが非常に強力で、上限評価。 |

| デザイン・ブランド性 | 15/15 | メタル調の高級感あるゴールドデザイン。ステータス性を上限評価。 |

| ビジネス・旅行との相性 | 5/10 | 空港ラウンジや旅行保険など、ゴールドカードとしての基本機能を備える。 |

日常生活をワンランク上の体験に変えてくれる、新世代のゴールドカードです。最大の特徴は、映画鑑賞料金がいつでも1,000円(税込)になる特典や、コンビニ・カフェでの還元率が最大5%にまでアップする実用性の高さ。

年間100万円の利用を一度でも達成すれば、翌年以降の年会費が「永年無料」になるため、メインカードとしてガシガシ使い倒し、維持費ゼロでゴールドの優待を受け続けたい方に最適です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 27/30 | freee利用料金の割引や、プラチナクラスのビジネス特典が豊富。 |

| 年会費とコストパフォーマンス | 15/25 | 年会費22,000円(税込)。freeeユーザーへの特化メリットで補填。 |

| ポイントの貯まりやすさ・使いやすさ | 12/20 | 経費支払いで貯まるポイントを事業に還元しやすい仕組み。 |

| デザイン・ブランド性 | 15/15 | 専門性の高いプラチナデザイン。freeeユーザーとしてのアイデンティティを上限評価。 |

| ビジネス・旅行との相性 | 15/10 | 会計ソフトとの深い連携、高額な限度額などビジネス実務の相性が上限突破。 |

クラウド会計ソフト「freee」を利用している事業主にとって、経理業務の効率化を極限まで進めてくれる専用プラチナカードです。

freeeの有料プランがお得になるだけでなく、利用明細が最速でソフトに反映されるため、確定申告の手間を劇的に削減できます。

プラチナ特典であるコンシェルジュサービスやプライオリティ・パスも付帯しているため、実務の効率化と出張の快適さを同時に手に入れたい経営者にふさわしい一枚です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 20/30 | JR九州グループでの優待や、アミュプラザでの割引が魅力。 |

| 年会費とコストパフォーマンス | 23/25 | 初年度無料、年1回利用で翌年無料。ゴールドながら実質無料で持てる。 |

| ポイントの貯まりやすさ・使いやすさ | 20/20 | JRキューポの貯まりやすさと、他ポイントへの交換の柔軟性を上限評価。 |

| デザイン・ブランド性 | 10/15 | 九州エリアでの認知度が高く、洗練されたゴールドデザイン。 |

| ビジネス・旅行との相性 | 10/10 | 九州・山口エリアの移動や旅行に特化した機能を上限完備。 |

JR九州のポイント「JRキューポ」を効率よく貯め、さらに自由自在に交換したいポイ活ユーザーから絶大な支持を得ているゴールドカードです。

アミュプラザでの割引や九州新幹線のネット予約がお得になる特典はもちろん、年間50万円の利用で年会費が永年無料になるハードルの低さも魅力。

貯まったポイントを永久不滅ポイントや他の提携ポイントへハブ的に交換できるため、九州在住者以外でもルート確保のために所有する価値のある「隠れた名作」です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 25/30 | サッカー日本代表の観戦チケット優先販売や限定グッズ特典。 |

| 年会費とコストパフォーマンス | 20/25 | 年会費無料条件もあり、ファンカードとしてのコスパは非常に高い。 |

| ポイントの貯まりやすさ・使いやすさ | 12/20 | 勝利に応じたポイントアップなど、ファンを楽しませる仕組み。 |

| デザイン・ブランド性 | 15/15 | 日本代表デザイン。サポーターとしての誇りを感じられる上限評価。 |

| ビジネス・旅行との相性 | 10/10 | 遠征をサポートする旅行保険や付帯機能を上限完備。 |

サッカー日本代表を全力で応援したいサポーターのための、愛が詰まったファンカードです。

最大の特徴は、日本代表戦のチケット優先販売や、選ばれたサポーターしか参加できない限定イベントへの招待といった「お金では買えない体験」が得られること。

日常の支払いで貯まったポイントを、日本代表応援グッズに交換することもでき、カードを使うこと自体が代表チームへの支援に繋がる、情熱的な一枚です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 20/30 | みずほ銀行のATM手数料無料など、銀行取引の優遇が中心。 |

| 年会費とコストパフォーマンス | 25/25 | 年会費は永年無料。銀行・Suica・セゾンの機能をコストなしで集約。 |

| ポイントの貯まりやすさ・使いやすさ | 14/20 | Suicaチャージでもポイントが貯まり、少額利用を無駄にしない。 |

| デザイン・ブランド性 | 12/15 | 青を基調とした信頼感のあるデザイン。銀行系らしい落ち着き。 |

| ビジネス・旅行との相性 | 10/10 | 通勤・通学、日常の銀行利用の利便性が極めて高く上限突破。 |

みずほ銀行のキャッシュカード、クレジットカード、そしてSuicaの3機能が一枚に凝縮された、多機能かつ利便性の極致にあるカードです。

年会費永年無料(税込)でありながら、みずほ銀行のATM手数料無料優待を受けられ、さらにSuicaへのオートチャージにも対応。

財布の中身を最小限に整理したいミニマリストや、日々の通勤・通学、銀行利用を一つの窓口でスマートに管理したい方に最適な、生活密着型の一枚です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 20/30 | エクスプレス予約が利用でき、新幹線移動の利便性と割引を享受。 |

| 年会費とコストパフォーマンス | 18/25 | 年会費に加え、エクスプレス予約の利用料が必要だが、割引額で相殺可能。 |

| ポイントの貯まりやすさ・使いやすさ | 17/20 | 鉄道利用でJRキューポが着実に貯まる。 |

| デザイン・ブランド性 | 15/15 | ビジネス特化のスマートな券面。出張の多い層に向けた上限デザイン。 |

| ビジネス・旅行との相性 | 10/10 | 東海道・山陽新幹線の予約機能は、出張・旅行において上限突破の相性。 |

東海道・山陽・九州新幹線を頻繁に利用するビジネスパーソンにとって、最強の移動サポートツールとなります。

スマホで手軽に新幹線の予約・変更ができる「エクスプレス予約」に対応しており、お盆や年末年始でも会員価格で指定席を確保できるのが最大のメリット。

九州エリアの駅ビル特典も受けられるため、西日本エリアを中心に広範囲に移動する方の時間を節約し、出張を劇的に快適に変えてくれる実務派カードです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 24/30 | マイル獲得効率とJQ特典の併用によるメリットを評価。 |

| 年会費とコストパフォーマンス | 10/25 | 年会費とのバランスを考慮し、マイル還元を重視する層向けに調整。 |

| ポイントの貯まりやすさ・使いやすさ | 20/20 | ショッピングで直接マイルが貯まる利便性を上限評価。 |

| デザイン・ブランド性 | 15/15 | 航空系とJR九州が融合した独自の希少なブランド性を上限評価。 |

| ビジネス・旅行との相性 | 10/10 | 航空機利用や九州エリアの移動における相性を上限評価。 |

「マイルには有効期限がない方がいい」というマイラーの願いを叶えるMileagePlus会員必携のカードです。

直接ユナイテッド航空のマイルが貯まるため、ANAの国内線特典航空券に変えるといった使い方も可能。

JR九州のJQ特典も備えているため、陸と空、両方の移動を効率よくマイルに変えたい旅行者に選ばれています。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 特典・優待の充実度 | 28/30 | 招待制ならではの特別なコンシェルジュサービスや限定優待。 |

| 年会費とコストパフォーマンス | 10/25 | 年会費は高額だが、それに見合うステータスとサービスを提供。 |

| ポイントの貯まりやすさ・使いやすさ | 15/20 | 永久不滅ポイントの優遇制度があり、高額決済での還元率が高い。 |

| デザイン・ブランド性 | 15/15 | 招待された者のみが持てる究極のデザインとステータスを上限評価。 |

| ビジネス・旅行との相性 | 10/10 | 最高峰の付帯保険やプライオリティ・パスなど、全方位の機能を上限完備。 |

セゾンカードが誇る最高峰のステータスを感じたい方のための、招待制プラチナカードです。一般申し込み可能なビジネスプラチナとは一線を画す、洗練された顧客サービスと特別なコンシェルジュ対応が魅力。

高級ホテルのアップグレードや、一般には公開されないイベントへの招待など、所有者だけに許された「非日常」を提供します。ステータスカードを所有する喜びと、実利を超えた感動を求める、限られた方のための一枚です。

| 調査概要 | クレジットカード利用者の満足度調査 |

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査ツール | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 193人 |

| 年齢比率 |

20~29歳:3人(1.55%) |

| 性別比率 |

男性:127人 |

| 職業比率 |

会社員(正社員):74人(38.34%) |

| 調査期間 | 2025年3月 |

| 調査地域 | 日本 |

セゾンカードに関するアンケート調査結果の元データ(PDF)>>

セゾンカードのアンケート調査の結果詳細>>

最終更新:2025年7月16日

・セゾンポイントモール「永久不滅ポイントサイト」(最終アクセス:2025年8月27日)

・国民生活センター 「キャッシュレス決済の基礎知識」(最終アクセス:2025年5月1日)

・セゾンカード公式サイト「優待・サービスを使う 」(最終アクセス:2025年8月27日)

・セゾンカード公式サイト「セゾンカード規約」(最終アクセス:2025年5月1日)

・セゾンカード公式サイト「提携カードクレジットカード一覧 」(最終アクセス:2025年8月27日)

・セゾン・アメリカン・エキスプレス®・カード公式サイト「カードを選ぶ」(最終アクセス:2025年8月27日)

・クレディセゾン公式サイト「NewsRelease」(2025年2月17日発行)

・STOCK POINT「StockPoint for CONNECT | ポイント運用」(最終アクセス:2025年8月27日)

・立川市 「そのポイントの有効期限を知っていますか?(令和4年1月25日号)」(最終アクセス:2025年7月1日)

・警察庁「令和6年におけるサイバー空間をめぐる脅威の情勢等について 」(最終アクセス:2025年8月27日)

Q. セゾンカードがおすすめな理由は何ですか?

セゾンカードがおすすめの理由は、ポイントの有効期限がないことや、さまざまな特典が用意されている点にあります。 ほとんどのセゾンカードでは「永久不滅ポイント」が貯まり、一般的なクレジットカードのようにポイントが失効する心配がありません。 そのため、頻繁にポイントを使わない人でも安心して貯められます。 また、ポイントの交換先も豊富で、他社ポイントやギフト券、家電や食品など、魅力的な選択肢が豊富に用意されています。 さらに、セゾンカードには優待サービスや割引特典も充実しており、ショッピングや旅行、レジャー施設の利用がお得になるメリットもあります。 日常使いから特別なシーンまで幅広く活用できる点が魅力です。

Q. おすすめのセゾンカードを選ぶポイントを教えてください。

セゾンカードを選ぶ際は、利用シーンに合わせた選び方が大切です。 日常の買い物で使うなら、ポイントが有効期限なしで貯まるプロパーカードがおすすめ。 ネットショッピングのポイント還元率が高く、年会費無料の選択肢も多いため、コストを抑えながら使えます。 旅行をよくするなら、アメリカン・エキスプレス提携カードが便利です。海外でのポイント優遇や旅行特典が充実しており、旅先でもお得に活用できるでしょう。 また、特定の店舗やサービスをよく利用するなら、他社提携カードをチェックしてみるのもおすすめ。 百貨店や小売店の特典がついたカードなら、対象店舗でのポイント還元率がアップすることもあります。 自分のライフスタイルに合ったセゾンカードを選びましょう。

Q. セゾンカードを利用する際の注意点はありますか?

セゾンカードを利用する際の注意点として、まず基本の還元率が0.5%と比較的低めである点が挙げられます。 特にプロパーカードやアメックス提携カードは、還元率が大幅に上がる実店舗がほとんどなく、ポイントを貯めにくい傾向があります。 ただし、「セゾンポイントモール」を経由したネットショッピングでは最大30倍のポイント還元が受けられるため、オンラインでの利用を活用すると効率的にポイントを貯められるでしょう。 また、一般カードには旅行保険が付帯していないものが多いため、旅行時の補償を重視する場合は、ゴールドカード以上や一部の他社提携カードを選ぶのが安心です。

Q. セゾンカードの永久不滅ポイントを賢く増やす方法はありますか?

セゾンカードの永久不滅ポイントを賢く増やす方法として、まず「セゾンポイントモール」を活用するのがおすすめです。 ここを経由してネットショッピングをすると、通常よりも多くのポイントが貯まり、最大30倍の還元を受けることができます。 また、公共料金やスマホ代の支払いをセゾンカードにまとめることで、毎月の固定費から自然とポイントを貯めることも可能です。 さらに、貯めたポイントを「StockPoint for CONNECT」で株式運用に活用したり、「セゾンポケット」で投資信託の積み立てに使うことで、資産運用しながら増やす方法もあります。 こうしたサービスを組み合わせることで、効率的に永久不滅ポイントを増やすことができるでしょう。

Q. セゾンカードは即日発行できますか?

セゾンカードは、種類によって即日発行が可能です。例えば、「セゾンカードインターナショナル」はネット申し込み後、全国のセゾンカウンターで受け取れば最短即日で発行できます。 また、「SAISON CARD Digital」などのデジタルカードなら、申し込み完了後最短5分で発行され、カード番号がスマホに即時届くため、オンラインショッピングですぐに利用可能です。 ただし、即日発行に対応していないカードもあるため、申し込み前に発行スピードを確認しておきましょう。

Q. セゾンカードの最上位カードは?

セゾンカードの最上位は「セゾンプラチナ・アメリカン・エキスプレス・カード」です。 年会費は33,000円(税込)とお高めですが、空港ラウンジや手厚い保険、ポイント優遇などのハイグレードな特典が用意されています。旅行や出張の多い方に人気です。

Q. セゾンカードの種類変更はできる?

既に持っているセゾンカードを別のカードや別の国際ブランドへ変更することはできません。希望する場合は、新規申し込みが必要です。 セゾン・アメリカン・エキスプレス(R)・カードのランクアップであれば手続きができます。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.16

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.16

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.16

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.16

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

セゾンカード

家族カードエポスカード三菱UFJカードライフカード