更新日: 2026.01.16

「無職の場合、クレジットカードは貯金ありでも作るのが難しいのか?」「無職の場合の審査時の職業欄はどう書けばいいのか?不安に思っている方も多いでしょう。結論として、無職でもクレジットカードを作れる可能性はあります。ココモーラが独自に行った調査でも、約9割の方が無職でもクレジットカードを作れたと回答しています。これは、クレジットカードの審査は収入だけでなく、申込者の属性情報や信用情報を総合的に評価して行われるためです。 日本では成人1人当たり平均3.0枚のクレジットカードを保有しているというデータがあり、収入がなくてもカードを活用している人は少なくありません。さらに、国内決済の39.3%がキャッシュレス化しており、その大半(83.5%)をクレジットカードが占めています。こうした背景からも、クレジットカードの利便性はますます高まっているといえるでしょう。 ただ、職に就いている方と比べると、無職の方は審査に通るための条件がいくつか存在し、選べるクレジットカードも限定される傾向があります。そのため、どのケースでクレジットカードを作成できるのかを事前に理解しておくことが大切です。きちんと把握しておくことで、審査に通過する可能性を高めることができます。 そこで本記事では、無職でも作れる可能性があるクレジットカードを申込条件や即日発行できるのか、審査スピード、年会費などの観点から徹底検証し、おすすめのクレジットカードを人気ランキング形式でご紹介していきます。さらに、少しでも審査に通る可能性を上げるために知っておきたい3つのコツや、審査に落ちてしまった場合の対処法も解説しているので「無職だからクレジットカードは持てない」と諦めている方は無職の人でもクレジットカード通りやすい作り方を紹介するのでぜひ参考にしてみてください。

詳細を表示

詳細を表示

| カード |  注釈について 引用元:

※1: 新規発行&条件達成で最大44,500円相当プレゼント:特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。最大44,500円相当は最上位クレジットカードでのお取引が対象になります。こちらの最大金額は2026/1/7~2026/1/30までです。2026/1/31~2026/2/1にお申込の場合、最大40,000円相当になります。 ※2: WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。 | ||||

|---|---|---|---|---|---|

| 年会費 | 永年無料 ※一般ランクの場合 | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

| ポイント還元率 | 0.5%~20% ※1 | 0.5%~1.5% | 0.5%~1% | 0.5%~1% | 0.5%~1% |

| 審査・発行期間 | - | 最短2営業日 | 最短即日 | 最短5分 | 最短即日 |

| 国際ブランド | |||||

| リンク |

80.2

キャンペーン

5つの支払いモードを1枚に! 対象店舗利用で最大20%のポイント還元※

メリット

デメリット

4.0

30代・女性(アルバイト・パート)

さらに表示

80.8

キャンペーン

年会費無料で誕生月は毎年ポイント3倍! 年間利用額で還元率が決まるカード

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

80.0

キャンペーン

即日でカード受け取り可能! ネットショッピングではポイントが最大30倍

メリット

デメリット

5.0

20代・女性(会社員)

さらに表示

75.8

最短5分で発行可能なデジタルカード! 加盟店で使える割引・特典も豊富です。

メリット

デメリット

80.0

キャンペーン

専業主婦やパートでも申し込みOK! イオン系列店でいつでもポイント2倍

メリット

デメリット

4.0

30代・女性(主婦)

さらに表示

82.8

キャンペーン

楽天市場でいつでも還元率3.0%以上! 楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

デメリット

5.0

30代・男性(アルバイト・パート)

さらに表示

76.3

審査が不安なら持っておきたい1枚。 リボ払いで毎月定額の支払いも可能。

メリット

デメリット

5.0

20代・女性(会社員)

さらに表示

73.3

いつでも1.0%の高還元率! ケータイ補償もついて年会費永年無料

メリット

デメリット

4.0

40代・女性(会社員)

さらに表示

77.5

キャンペーン

普段の買い物でも還元率1.2%! 年会費永年無料ながら付帯保険も充実

メリット

デメリット

4.0

60代・男性(会社員)

さらに表示

79.2

キャンペーン

入会から半年間は2.0%還元。 ポイントが貯まりやすい高還元率カード!

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

キャンペーン

ファミペイとの連携でファミリーマートでの買い物時最大5%割引※1,2!普段の買い物もお得に!

メリット

デメリット

73.3

キャンペーン

リボ払いで無理なく支払える。 使えば使うほどポイントがもらえる。

メリット

デメリット

4.0

60代・男性(事務職)

さらに表示

78.0

LINE Payへの登録で残高チャージ不要! 通常ポイント還元率は1%で着実にポイント獲得!

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

無職の方でも作れる可能性があるおすすめのクレジットカードを紹介してきました。ここからは無職の方がクレジットカードの審査通過率を上げるコツや、審査に落ちた場合の代替案などを解説していきます。

ココモーラでは、無職でも作れるクレジットカードを集めて、徹底的に比較検証しました。無職でもクレジットカードを作るために見るべきポイントと各カードの特徴を独自で検証を行いました。

クレジットカードの年会費について調べたほか、ETCカード・家族カードの年会費についてもまとめました。

クレジットカードの発行会社を、「消費者金融」「信販系」「銀行系」「流通系」などに分けて、各クレジットカードの比較を行いました。

各クレジットカードの申し込み条件を調べたほか、実際の申し込み画面の職業欄で、「無職」を選択できるかどうかも検証しました。

審査完了までにかかる時間を「最短翌日」「5日以内」などに分け、クレジットカードの評価を行いました。また、素早くかつ無人で発行できるデジタルカードに対応しているかもまとめています。

-すべての検証はココモーラ編集部で行っています-

.webp)

無職であっても、審査基準を満たせばクレジットカードを作ることはできます。実際に、ココモーラ編集部が行った独自アンケート調査でも、無職のうち87.3%は審査に落ちたことがないと回答しました。

ただし、支払い能力があるか判断するためにも、クレジットカードの審査は必ず行われます。無職の方は基本無収入なので、決済した金額を支払える保証がなく審査では弱い立場になってしまいます。

学生や主婦など一定の収入がある人がいるなら、無職でも審査に通る可能性も。会社員の方は、会社を辞めて無職になる前にクレジットカードを作っておくと良いでしょう。

無職であってもクレジットカードを作れる可能性が高いケースは下記の通りです。

アルバイトをしていない無職の学生は、クレジットカードを作りやすい傾向にあります。実家・一人暮らしを問わず、学生は両親から金銭面の援助を受けやすいためです。

アルバイトをしていない学生の場合、クレジットカードの審査は保護者の収入が重視されると考えられます。保護者の支払い状況や借金が問題なければ、審査に通る可能性はあるでしょう。

ただし、全国銀行協会の公式サイトによると、高校生はクレジットカードを作れないので注意が必要です。

また、定期的な収入があるアルバイトを始めれば、収入が増えるので審査も通りやすくなるといわれています。

無職でも学生の場合は、まだ親に養われているという面もあり、クレジットカードを作りやすいといえます。学生の場合は親と一緒に生活している人もいるでしょうが、親元を離れてアパート暮らしをしているケースもあり、親からの仕送りで生活しているとしても、生活にかかるお金を払うのは子どもである学生です。

使い過ぎには注意が必要ですが、クレジットカードを使えばポイント還元などで実質的な節約につながることも考えられるのではないでしょうか。

専業主婦(夫)は配偶者の収入や支払い能力を審査でチェックされるため、無職状態でもクレジットカードを作れることがあります。

なお、すべてのクレジットカードが配偶者の収入を考慮するとは言い切れません。申し込み条件に「専業主婦でもOK」と記載があるクレジットカードや、主婦層をターゲットにしたクレジットカードがおすすめです。

モーラ博士

申し込みフォームの職業欄で「専業主婦」が選べるクレジットカードもおすすめじゃ!

出典:三菱UFJニコス「専業主婦(夫)もクレジットカードを作れる?審査基準や選び方を解説」

クレジットカードの審査では、支払い能力を調べるために収入状況(安定した収入があるかどうか)を確認するといわれています。

したがって、全く貯金や資産がない方に比べて、ある程度の貯金がある方は審査通過の可能性は上がると考えられるでしょう。

クレジットカードによっては年収だけではなく、申し込みフォームに貯金の有無を記入することも。その際は正確な金額を記入し、少しでも審査を有利に進めましょう。

ただし、貯金額はあくまで自己申告でクレジットカード会社側が正確な金額を把握することはできません。そのため、貯金額の多寡が審査に与える影響はさほど大きくはなく、雇用形態や勤務先の方が重要視されることが一般的です。

クレジットカードを発行する際に「安定した収入があること」が問われます。就業による安定収入は信用度が高まりますが、中には配当所得などで安定した収入を得ているという人もいると思います。無職でも貯金があり、利息などの配当が多い場合や、一定の貯蓄額があれば返済能力があると判断される可能性があるかもしれません。

また、無職といっても個人で生活しているわけではなく、学生や専業主婦、年金受給者などといった場合は、生計を共にしている人の状況によって判断されるでしょう。

参考:三井住友カード「クレジットカードは無職でも作れる?審査や申し込み時のポイントを解説」

参考:楽天カード「無職でもクレジットカードを作れる?|審査を通過しやすくする方法を紹介」

リタイアして年金暮らしとなった方でも、クレジットカードを作れる可能性があります。年金が収入として認められれば、審査に落ちることはそこまで考えにくいでしょう。

しかし、多額の借金を抱えていたり、まったく貯金がなかったりと、年金収入以外の支払い能力が問題視されると、審査の通過率は下がってしまいます。

「申し込めるのは何歳まで」と決まっているクレジットカードは多くありません。無職かつ高齢だからと諦めず、一度クレジットカードに申し込んでみてください!

クレジットカード発行の要件として、安定した収入が必要です。年金受給者は2カ月に1度とはいえ、安定した収入が見込めることになります。現役時代の加入年金制度によって年金額は変わりますが、会社員などの厚生年金に加入していた場合は年金額が多い可能性もあり、審査も通りやすいといえるのではないでしょうか。

ただ、クレジットカードは一時的な借入となりますので、返済が滞るなどすると信用力も落ちてしまうので、計画的な利用が大切です。計画的に使うことで、実質的な節約につながることも考えられるので賢く使いましょう。

参考:三井住友カード「高齢者でもクレジットカードは作れる?定年後や年金暮らしの方におすすめのカードを紹介」

参考:お金と仕事のTIPSをサクサク検索「おかねチップス」

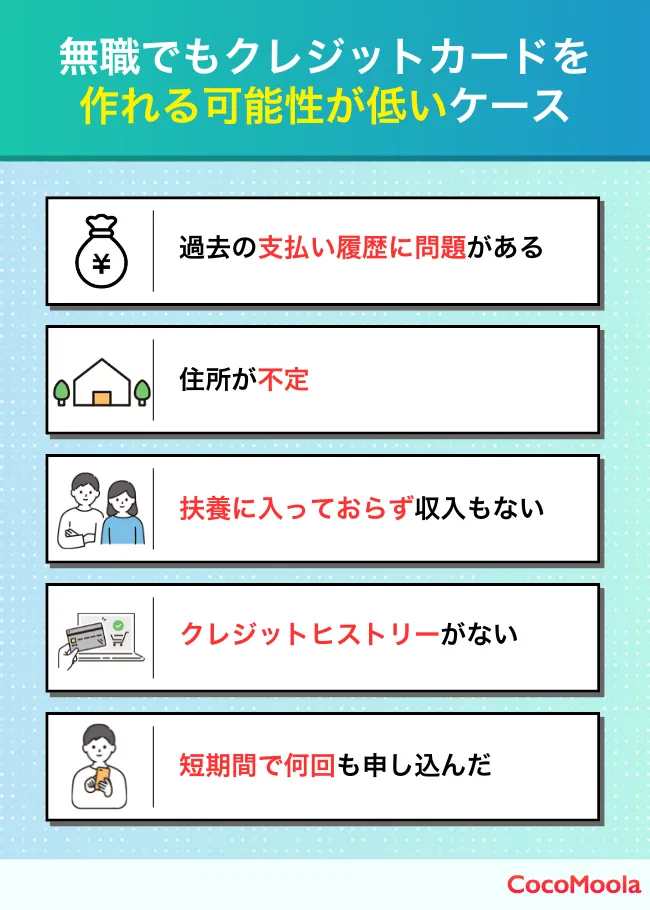

下記のように、無職の方がクレジットカードの審査に通過する可能性が極めて低いと考えられるケースもいくつか存在します。

クレジットカードの審査では、信用情報機関に登録されたクレジットカードやローン、分割払い等の利用履歴を参照します。こうした履歴は「クレジットヒストリー(クレヒス)」と呼ばれ、申し込み者の返済能力を客観的に判断するために必要な情報です。

もし過去の滞納や複数社からの借入が発覚した場合には、十分な返済能力を有していないと判断され、審査に悪影響を与えるかもしれません。

また、信用情報機関に一切のクレヒスが登録されていない「スーパーホワイト」の状態も審査で不利になる可能性があります。

過去に金融事故を起こしたために、クレジットサービスを利用できない期間がありクレヒスが真っ白になった、いわゆる「ホワイト」の状態との区別がつかないためです。

モーラ博士

良いクレヒスを積み重ねていくためには、まずは携帯料金の分割払いからスタートするのがおすすめじゃ!

クレジットカードの審査では、申し込みフォームに記載された現住所と本人確認書類に記載された現住所と照らし合わせて本人確認を行い、さらにその現住所あてにクレジットカードが発送されます。

そのため、友人宅やホテルなどを転々していて現住所が不定の場合は、正しく本人確認が出来なかったり、クレジットカードの郵送ができなかったりする可能性があるため、申し込みには必ず固定の住所が必要になるのです。

また、本人確認書類に記載されている住所が現住所と異なる場合も同様に受け取りができず、現住所が正しく記載された本人確認書類を再提出する必要があります。

モーラ博士

クレジットカードの発行にあたり、固定の住所は必須!デビットカードも住所が無ければ発行は難しいぞ。

申し込み時に、本人の年収に加えて世帯年収の入力も求められるクレジットカードもあり、無職であっても同居家族に十分な返済能力があれば審査に通過できる可能性は十分にあります。

しかし、自身に収入が無くさらに家族からの金銭的援助を受けていないとなると、返済能力の証明は難しく、審査に通過できる可能性は大幅に減少するでしょう。

一般的に、クレジットカードに設定される最低限の利用枠は10万円とされています。少なくとも10万円を支払える金銭的余裕や信用がなければ、クレジットカードの発行はかなり厳しくなるでしょう。

今までクレジットカードを作ったことがないまま無職になってしまった方も、審査に通りにくいと考えられます。特に、収入が安定し始める30代以降で該当すると通過率は低くなるでしょう。

クレジットヒストリーは借りたお金を後からしっかり支払えるかという信用で形成されています。無職になる前にクレジットカードを一度でも使っていて、問題なく支払っていれば「きちんと支払いができる人」と認識されるのです。

しかし、このクレジットヒストリーが全くないと、支払い能力を判断する材料は収入源や年収しかありません。無職だと収入がないため、支払い能力もわからずクレジットカードの審査に通らなくなってしまいます。

一般的に、同時に複数のカード会社に申し込んだり、審査に落ちた後すぐ別のカードに申し込んだりすることは避けた方が良いとされています。

カードの申込履歴は、CICなどの信用情報機関に記録されており、カード会社が審査の際閲覧する可能性が高いです。多重申込の場合も当然履歴が残り、「お金に困っている人」という印象を与える恐れがあります。

クレジットカードの申し込みは1社ずつ、間隔を空けて行うよう意識しましょう。

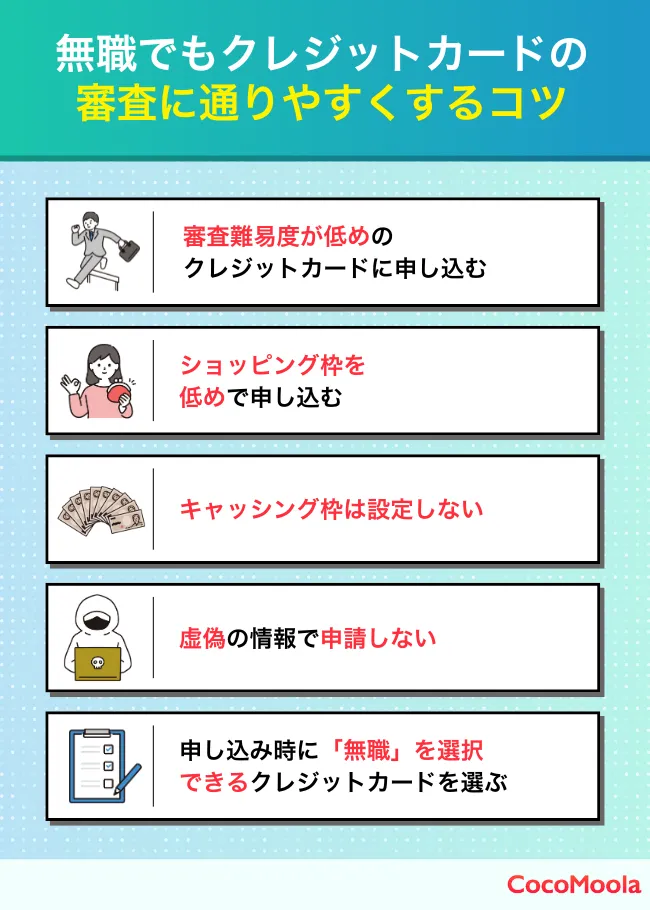

クレジットカードの審査に通るか不安な無職の方は、以下の方法を実践してみてください。

無職の人は、比較的審査難易度が低いと言われているクレジットカードに申し込みましょう。

具体的には、以下の特徴に当てはまっていれば審査がそこまで厳しくないと言えます。

特定サービス産業実態調査によれば、クレジットカード発行枚数は発行会社の系統別に、百貨店・量販店・流通系→銀行系→信販会社→中小小売商団体の順に多いことが分かります。

モーラ博士

発行枚数が多い系統のクレジットカードなら審査難易度はそれほど高くないと考えられるぞ!

なお、上記4つの特徴に当てはまっているのは、イオンカードセレクト、三井住友カード(NL)などです。

公式サイトに「無職でも申し込み可能」または「学生や専業主婦でも申し込み可能」と記載があるクレジットカードをまとめました。

| クレジットカード名 | 申し込み条件 |

|---|---|

| イオンカードセレクト | 18歳以上かつ日本国内在住で電話連絡が可能な方でしたら、どなたでもお申込みいただけます。 アルバイト・パート・学生・専業主婦(主夫)・年金受給者・無職の方もお申込み可能です。 |

| プロミスVisaカード | 年齢18~74歳のご本人に安定した収入のある方。主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。 |

| リクルートカード | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。 |

| 三菱UFJカード VIASOカード | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方。 |

無職でもクレジットカードを作る場合には、いきなりランクの高いカードを選ぶのではなく、審査の難易度が低めのクレジットカードを選ぶことが大切です。学生や主婦でも発行できるクレジットカードでは、本人の年収ではなく世帯主の収入要件を問われることになるので、本人が無職でも発行しやすいといえます。

また、一般カードや年会費無料、量販店や流通系のクレジットカード会社では、店で買い物をしてもらえる可能性もあるので、難易度は低めではないでしょうか。

クレジットカードを申し込む際、ショッピング枠に低めの額を入力するのがおすすめです。

改正割賦販売法の「包括クレジットに関する例外措置」によって、限度額が30万円以下のクレジットカードを発行するときは審査が簡易化されることになっています。

つまり30万円以下の金額を入力すれば、支払い可能額の調査が省略されて、過剰な債務・延滞の有無のチェックといった簡易的なものになるというわけです。

モーラ博士

収入がない無職の方でもクレジットカードを発行しやすくなるぞ!

キャッシングとは、現金を借り入れできるクレジットカード付帯のサービスです。設定された利用枠内なら自由に現金を引き出せる便利なサービスですが、利用には所定の審査があります。

キャッシングの審査は融資に値する十分な信用があるかを判断するために行われます。クレジットカードの審査と比べて、より厳正に行われる場合が多いようです。

キャッシングの審査はクレジットカードの審査とは別で行われるため、キャッシングの審査に落ちたからと言ってクレジットカードを発行できないわけではありません。

ただし、キャッシング枠を設定しようとすると審査がより慎重に行われる傾向にあるため、無職の方はキャッシング枠を設定しないほうが無難と言えます。

無職の方がクレジットカードの審査通過率を上げたいのであれば、虚偽の情報で申請するのはやめましょう。

事実と異なる情報があると信用度が下がってしまいます。最悪の場合、審査に落ちて発行できなくなるので注意しましょう。

特に、収入をかさ増ししたり、勤めてもいない企業のことを記入するのは危険です。詐欺罪に問われる可能性もあります。

モーラ博士

申し込みフォームには、事実のみを記載するのじゃ!

申し込みの際に虚偽の申請を行うのは、当然ですがやってはいけないことです。つい出来心で、審査に通りやすくなるようにと収入を多く申告してしまうのもNGです。収入だけではなく、無職ということが発行に対して不利になると思い、働いている現実がないのに働いていると虚偽の就業先をするのもやってはいけないことです。

クレジットカードの発行ができなくなるだけでなく、最悪の場合は罪に問われる可能性もあるので注意をしましょう。

申し込み画面の職業欄で、無職が選べたら審査に通る可能性もゼロではなさそうですよね。

そこで、今回紹介しているクレジットカードについて、それぞれの申し込み画面をココモーラ編集部が確認しました。無職を選択できるクレジットカードは下記のとおりです。

| 「無職」を選択できる | ・ライフカード ・Nexus card ・楽天カード(お勤めされていない方を選択) ・Orico Card THE POINT ・Visa LINE Payクレジットカード ・三井住友カード RevoStyle |

| 「その他」などを選択できる | ・セゾンカードインターナショナル ・セゾンパール・アメリカン・エキスプレス・カード →その他・配偶者収入など ・リクルートカード |

無職を選択できるクレジットカードは、審査が不安な方向けのクレジットカードとして紹介されていることも多いです。ゆえに、無職や低収入の方に対しても比較的寛容なのかもしれません。

また、無職は選択できないものの、「年金収入が主」や「その他」といった特定の職業を指定しない選択肢が用意されているクレジットカードもありました。

モーラ博士

無職であることを隠さずに申し込めるクレジットカードを選ぶなら、上記を参考にしてみてはどうじゃ?

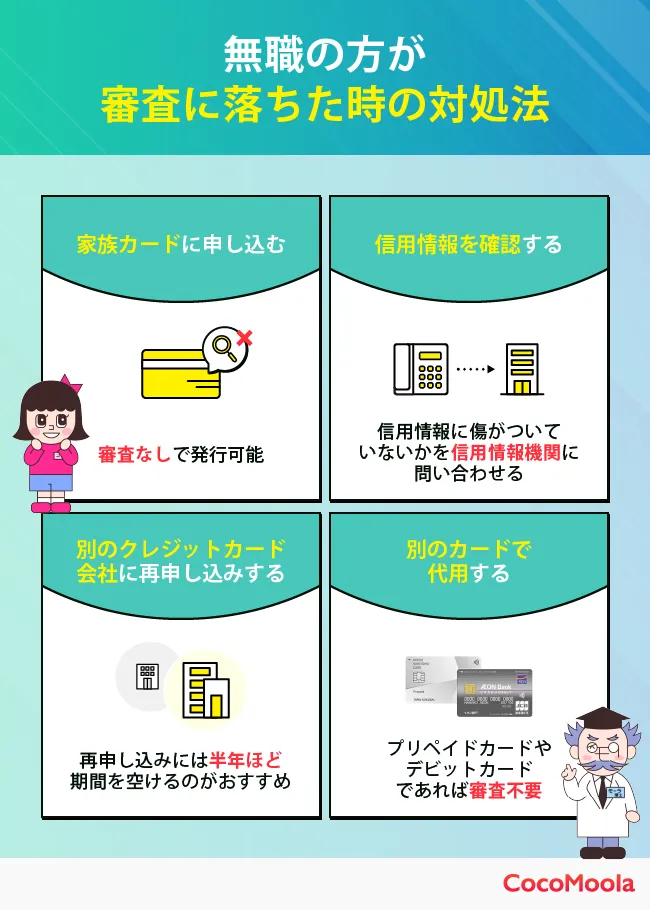

もし無職の方がクレジットカードの審査に落ちた場合は、以下の対処法を試してみてください。

無職の状態でクレジットカードの審査に落ちた場合は、家族カードに申し込むのがおすすめです。

家族カードとは、クレジットカード所有者の家族に作成できるカードのこと。クレジットカードと同様の機能が備わっており、配偶者・18歳以上の子ども・両親が発行対象です。

家族カードは審査なしで発行できます。本体のクレジットカードを持っている人の審査しか実施されません。そのため、無職でも家族カードなら利用できる可能性があります。

家族カードでもポイントを貯められるほか、お得な年会費で本体のクレジットカードと同じ特典・サービスを享受できる点もメリットです。

モーラ博士

ただし、利用枠は共有されるので使いすぎないように注意するのじゃ…

クレジットカードの審査に落ちたら、信用情報に傷がついていないか確認しておきましょう。

信用情報はCICやJICCといった信用情報機関が管理しており、開示請求することができます。

信用情報に延滞・自己破産・保証履行などが記録されている場合、今後しばらく審査に通らない可能性が高いためです。

延滞や自己破産などの記録は約5年〜7年残ります。その期間が過ぎないと、いずれのクレジットカードの審査にも通らないと考えて良いでしょう。

モーラ博士

もし傷がついている場合は、デビットカードや家族カードなど審査なしで発行できるカードに申し込むのがおすすめじゃ。

無職の方がクレジットカードの審査に落ちた時は、別の発行会社に再申し込みしてみましょう。

発行会社によって審査基準が異なる場合があり、審査に落ちた人でも別の発行会社ならクレジットカードを作れる可能性があります。

ただ、すぐに再申し込みするのは得策ではありません。再申し込みするなら、半年ほど期間を空けるのがおすすめです。

クレジットカードに申し込むと信用情報機関によって申し込んだクレジットカードや日付などが記録されます。

発行会社は審査の際に必ず信用情報を記録するため、短期間で複数枚申し込んでいることが判明すると、お金がない人と見なされ審査に落ちることがあります。

クレジットカード以外のカードで代用するのも一つの手段です。

プリペイドカードやデビットカードなどは審査なしで発行可能なため、クレジットカードの審査に落ちた方でも作成できます。

プリペイドカードとは、あらかじめお金をチャージしてその範囲内で支払いできるカード。デビットカードとは、支払ったらその場で口座からお金が引き落とされるカードです。

また、一部のプリペイドカードやデビットカードには国際ブランドがついているものも。そういったタイプであれば、海外旅行に行った際も使えます。

無職になったことで、今まで利用していたクレジットカードが即刻利用停止になったり、退会を要求されたりといったことは基本的にありません。

ただし、クレジットカードをそのまま継続して利用することは、今後不利益を被る恐れがあるため注意が必要です。

退職により無職になった場合は、利用中のカード会社にその旨を伝えることが必要です。たとえば、三井住友カードの会員規約には以下の内容が明記されています。

第4条1項 当社に届出た氏名、住所、電話番号、電子メールアドレス、職業、勤務先、国籍、在留資格、在留期間、取引を行う目的、およびその他の項目(以下総称して「届出事項」という)に変更が生じた場合、次項に定める場合を除き、会員は遅滞なく、所定の届出用紙の提出または電話・インターネットによる届出等の当社所定の方法により変更事項を届出るものとします。

引用元:三井住友カード「三井住友カード会員規約(個人会員用)」

![]()

多くのカード会社で同様のルールが制定されており、無職になった場合、会員は速やかに職業・勤務先の変更を届け出なければなりません。規約に反した場合は、カードの利用を一時的に停止するなどの措置が取られることがあります。

モーラ博士

「届け出なくてもどうせバレない」と油断するのは禁物じゃ!万が一に備えて、マイページなどから速やかに勤務先情報を変更するのじゃぞ。

勤務先に限らず、住所や電話番号などが変わった場合もなるべく速く手続きしましょう。必要な連絡が届かず、不利益を被る可能性があります。

クレジットカードの有効期限が切れたタイミングで、カード更新の可否を判定するために再審査が行われます。

再審査時には勤務先への在籍確認が行われる場合があります。その際に、無職になったことを申告していないと判明した場合には、カードの更新が見送られる可能性も否定できません。

また、更新時に利用枠が引き下げられる可能性もあります。特に、もともと高額な利用枠が設定されていた場合、無職になったことで収入面に不安が残ると判断され、大幅に利用枠が引き下げられるケースが多くあるようです。

| 発行したクレジットカード | 楽天カード |

| 設定された利用枠 | 20万円 |

| 月々の平均利用額 | 1万円ほど |

| 主な使い道 | 通販 |

| ヒアリングしたツール | クラウドワークス |

前に勤めていた会社を辞めて、フリーランスへと転身する際に口座と一緒に作成しました。実は当時「無職だとクレジットカードが作りにくい」という認識が甘く、ダメ元で申し込んだところ普通に作れてしまった感じです。

クラウドワークスやランサーズといったクラウドソーシング系のサイトで楽天カードだけ手数料が安かったので選びました。

| 年齢 | 34歳 |

| 職歴 | アルバイトを6年間 派遣社員を2年間 |

| 無職の期間 | 3年ほど |

| 貯金額 | 約20万円 |

| 過去のローン利用歴 | 特になし |

| 居住形態 | 実家暮らし |

三井住友カードが最近リリースしたサービスで、CMでも放送しているため注目度は高いです。

1つのアプリで、クレジットモードをはじめとする3つのモードを使い分けできます。

無職の方には若干ハードルが高く感じられるかもしれませんが、特典を選べたり、これだけ便利でも年会費0円なのは魅力的でしょう。

主婦や学生など、収入が少なめの方にもおすすめできるクレジットカード。申し込み画面に収入欄がないのもポイントです。

インターネット申し込みと店舗受け取りを組み合わせることで、即日受け取りもできます。

審査が不安な方は一度申し込んでみていただきたいクレジットカードです。

申し込みフォームの職業欄で無職は選択できませんが、「その他」や「年金が主な収入の方」の項目を選べます。

そのため、年金暮らしの高齢者や主婦層などにはぴったりです。

最近の改良により、セブン-イレブンの還元率が大幅に高くなった点は注目ですね!

大手消費者金融のアイフルが発行しているクレジットカードです。

発行元が消費者金融系なので、無職の方でも申し込める可能性があります。

年会費が永年無料なのはもちろん、ポイントプログラムも注目ですよ!

Nexus cardはデポジットタイプのクレジットカードで、自分で限度額を決められることから、支払い能力を厳格に審査されるとは考えにくいでしょう。

審査では「この人は請求金額を支払える返済能力があるか」が非常に大事になりますので

そのラインを自分で設定できるのは無職の方でも通る可能性があります。

公式サイトでも「審査が不安な方向け」とあるので、その点も安心して申し込めるのではと思います。

現役FPである専門家の恩田さんへ無職向けクレジットカードに関するインタビューを行いました。

専門家ならではの意見を参考にしたい方は、ぜひ最後まで読んでみてください。

クレジットカードの申込条件が「18歳以上(高校生除く)」のみで収入の記載がなければ、無職の人でもクレジットカードを作成できる可能性があります。

無職でも専業主婦(夫)は、配偶者など収入を含めた世帯年収で審査するところであれば作成可能です。アルバイトをしていない学生も同様です。

また、審査を避けたい場合は、家族カードという選択肢もあります。収入によりますが、年金収入のみの人も作成は可能です。

独身で無職の人は、保証金と年会費を支払って、保証金(デポジット)の範囲内で利用できるデポジット型でしたら審査のハードルが低くなるので、作成できる可能性が高くなります。

返済は、一般のクレジットカードと同様に口座引き落としです。

クレジットカードの利用規約には、「氏名や住所、勤務先が変わったら遅滞なく届け出るように」と記載されていますので、無職になった場合もクレジットカード会社への届け出は必要になります。

この時点で再審査になりますが、クレジットヒストリー(利用履歴)が延滞などなく良好であったり、預貯金の状況によっては引き続き利用できる可能性があります。

ただし、利用限度額が引き下げられる可能性はあります。

また、結婚して専業主婦(夫)になった場合は、配偶者の収入を加味して審査するクレジットカード会社でしたら引き続き利用することは可能でしょう。

クレジットカード会社に届け出せずに後で発覚した場合は、利用停止や強制解約される可能性があるので届出は必ず行いましょう。

ココモーラでは、コンテンツ制作に役立てる目的でクレジットカードを持っている無職の方にアンケート調査を実施しました。

無職でもクレジットカードを発行できるのか不安な方や、これからクレジットカードを選ぼうと考えている無職の方は、ぜひ参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 15歳以上60歳以下の男女 |

| 調査人数 | 300人 |

| 年齢比率 |

15~19歳 : 2人(0.67%) 20~29歳:15人(5%) 30~39歳:28人(9.33%) 40~49歳:90人(30%) 50~59歳:148人(49.33%) 60歳以上:17人(5.67%) |

| 性別比率 |

男性:105人 女性:195人 |

| 職業比率 |

会社員(正社員):0人(0%) 会社員(契約・派遣社員):0人(0%) 経営者・役員:0人(0%) 公務員(教職員を除く):0人(0%) 自営業:0人(0%) 自由業:0人(0%) 医師・医療関係者:0人(0%) 専業主婦:133人(44.33%) 学生:9人(3%) パート・アルバイト:0人(0%) 無職:158人(52.67%) その他:0人(0%) |

| 調査期間 | 2024年3月 |

| 調査地域 | 日本 |

無職向けクレジットカードに関するアンケート調査結果の元データ(PDF)>>

無職向けクレジットカードに関するアンケート調査の結果詳細>>

.webp)

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| JCBカードW | 16 | 8.84% |

| 三井住友カード(NL) | 31 | 17.13% |

| エポスカード | 9 | 4.97% |

| イオンカード | 39 | 21.55% |

| ライフカード | 5 | 2.76% |

| 楽天カード | 105 | 58.01 |

| ANAカード | 5 | 2.76% |

| JALカード | 11 | 6.08% |

| プロミスVisaカード | 2 | 1.1% |

| ビュー・スイカカード | 8 | 4.42% |

| セゾンカード | 27 | 14.92% |

| その他 | 29 | 16.02% |

無職の方に最も人気のクレジットカードは「楽天カード」です。今回調査した人の中では、半数以上の人が楽天カードを保有していることが判明しました。

その他、イオンカード・三井住友カード(NL)・セゾンカードなども人気でした。いずれも年会費無料で知名度も高いため、申し込み対象を幅広く設定していると考えられます。

モーラ博士

審査に通るか不安な無職の方は、上記のような申し込み対象が広いクレジットカードに申し込むのがおすすめじゃ。

.webp)

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 年会費無料のクレジットカードに申し込んだ | 151 | 83.43% |

| 個人情報を間違えないようにした | 38 | 20.99% |

| クレジットカードやローンを延滞しないように気をつけた | 16 | 8.84% |

| 何枚ものクレジットカードに短期間で申し込まないようにした | 12 | 6.63% |

| 知名度が高く、持っている人が多そうなクレジットカードを選んだ | 29 | 16.02% |

| その他 | 2 | 1.1% |

無職の方がクレジットカードを作る際に気をつけたこととして、「年会費無料のクレジットカードに申し込んだ」と回答した人が大多数でした。

年会費無料のクレジットカードはランクが低いため、審査もそこまで厳しく行われることがありません。審査に落ちないか不安な方は年会費無料のクレジットカードを選ぶようにしましょう。

また、「個人情報を間違えないようにした」という回答も目立ちました。個人情報があまりにも事実とかけ離れていると、印象が悪くなって審査に落ちる可能性が高いです。

モーラ博士

申し込みを確定する前に、正しい情報を入力できているか念入りにチェックしよう!

.webp)

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| はい | 23 | 12.71% |

| いいえ | 158 | 87.29% |

クレジットカードの審査に落ちたことがないと回答した人は9割近くもいました。

無職だとクレジットカードを作れないと言われることが多いですが、無職でもクレジットカードを持てる可能性は十分にあることが分かります。

.webp)

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 別のクレジットカードに申し込み直した | 14 | 60.87% |

| 家族カードを発行してもらった | 3 | 13.04% |

| デポジット型のクレジットカードに申し込んだ | 1 | 4.35% |

| デビットカードやプリペイドカードで代用した | 6 | 26.09% |

| バイトやパートなどの仕事を始めたり、収入を増やしたりした | 2 | 8.7% |

| その他 | 3 | 13.04% |

先ほどのアンケートで審査に落ちたことがあると回答した人を対象に、どのような対処法を取ったか調査したところ、「別のクレジットカードに申し込み直した」と回答した人が過半数にも上りました。

クレジットカードの審査基準は発行会社によって異なる場合があるため、別の発行会社のクレジットカードなら作成できる可能性があるでしょう。

ただ、クレジットカードに申し込んだという履歴は信用情報機関によって管理され、審査の際に必ず照会されます。

約半年間はその履歴が残るため、別のクレジットカードに申し込むなら6ヶ月は期間を空けるのがおすすめです。

当サイトの「無職でも作れるクレジットカード比較ランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や金融関連機関のデータ、および無職の方のカード利用に関する傾向をもとに作成しています。

ランキング算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(審査の通りやすさ・年会費の有無・利用限度額の柔軟性など)に基づき、スコア化・ランキング化しています。

本記事の無職の方におすすめのクレジットカードランキングは、編集部が各カードの公式情報・無職者の利用傾向・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

無職の方向けに、特に「審査の通りやすさ」を最重要視し、次いでカード維持の負担が少ない「年会費・維持コスト」を重視しています。

| 項目 | 配点 | 内容 |

|---|---|---|

| 審査の通りやすさ | 30点 | 無職の方でも比較的申し込みやすいか、独自の審査基準や柔軟な対応があるか。 |

| 年会費・維持コスト | 25点 | 年会費無料であるか、または年会費がかかる場合でも特典やサービス内容が無職の方にとって費用対効果が高いか。 |

| 利用限度額の柔軟性 | 20点 | 無職の方でも無理なく利用できる限度額が設定されるか、またはデポジットなどで利用限度額を調整できるか。 |

| 付帯サービス・特典 | 15点 | 無職の方のライフスタイルに合った特典(例:ポイント還元、ETCカード発行、付帯保険など)が充実しているか。 |

| サポート体制・信頼性 | 10点 | 困った際のサポート体制が充実しているか、カード会社の信頼性や実績はどうか。 |

これらの基準をもとに、利用者の目的やニーズに合わせた最適なクレジットカードを厳選しています。

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード | 総合得点(100点満点) | レーティング |

|---|---|---|

| Oliveフレキシブルペイ(クレジットモード) | 93点 | ★★★★★ |

| ライフカード | 92点 | ★★★★★ |

| エポスカード | 88点 | ★★★★☆ |

| SAISON CARD Digital | 85点 | ★★★★☆ |

| イオンカードセレクト | 82点 | ★★★★☆ |

| 楽天カード | 80点 | ★★★★☆ |

| Nexus Card | 78点 | ★★★☆☆ |

| dカード | 75点 | ★★★☆☆ |

| リクルートカード | 72点 | ★★★☆☆ |

| Orico Card THE POINT | 70点 | ★★☆☆☆ |

| ファミマTカード | 68点 | ★★☆☆☆ |

| 三井住友カード RevoStyle | 65点 | ★★☆☆☆ |

| Visa LINE Payクレジットカード | 62点 | ★★☆☆☆ |

本ランキングは、無職の方でも比較的申し込みやすく、かつ日常使いで利便性やコストパフォーマンスに優れたクレジットカードを選定・評価したものです。

特に、審査のハードルが低いとされるカードや、デポジット型など独自の仕組みを持つカード、また年会費無料のカードを重視し、無職の方の多様なニーズに対応できるかを指標としています。

なお、本ランキングはあくまで一般的な評価基準に基づいたものであり、個々の状況によって最適なカードは異なります。

また、カードの特典やサービス内容は変更される可能性があるため、最新情報は必ず各カードの公式サイトにてご確認ください。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ | 26/30 | デビットモード・ポイント払いモードには収入による申し込み制限がないため、無職でも通りやすい。 |

| 年会費・維持コスト | 25/25 |

年会費永年無料で経済的な負担がかからない。 |

| 利用限度額の柔軟性 | 14/20 | デビット・ポイント払いと切り替えができ、資金管理が柔軟にできる。 |

| 付帯サービス・特典 | 14/15 | ポイント還元やVポイントアッププログラムが充実している。選べる特典も魅力的。 |

| サポート体制・信頼性 | 10/10 | 発行元が三井住友カードで信頼性が高い。サポート体制も充実。 |

Oliveフレキシブルペイのクレジットモードは、キャッシュカード・デビットカード・クレジットカード・ポイント払いの機能を一枚に集約したカードです。無職の方にとって、年会費永年無料で利用できる点が大きな魅力です。

クレジットモードの審査は必要ですが、総合的な金融サービスの一環として提供されているため、一般的なクレジットカードよりも柔軟な審査が期待できる可能性があります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ | 29/30 | デポジット型があり、無職でも発行できる可能性が高い。 |

| 年会費・維持コスト | 24/25 | 年会費無料の一般カードと、年会費がかかるデポジット型から選べる。 |

| 利用限度額の柔軟性 |

18/20 | デポジット型は保証金で限度額設定でき、無理なく利用可能。 |

| 付帯サービス・特典 | 13/15 | 誕生月ポイント3倍特典があり、計画的利用でお得にポイントを貯められる。 |

| サポート体制・信頼性 | 8/10 | 消費者金融系だが実績があり、サポート体制も比較的充実している。 |

ライフカードは、年会費永年無料の一般カードに加え、保証金を預けることで発行されるデポジット型のクレジットカードも提供しています。これにより、通常の審査基準では難しいとされる無職の方でもカードを持つことが可能になります。

誕生月にポイントが3倍になる特典は、計画的に利用することで無職の方でも効率的にポイントを貯められます。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ | 27/30 | 流通系カードで審査が比較的優しい傾向があり、無職でも申し込みやすい。 |

| 年会費・維持コスト | 25/25 | 年会費永年無料で、経済的な負担をかけずに維持できる。 |

| 利用限度額の柔軟性 |

17/20 | 少額からの利用が期待でき、無理のない範囲で利用可能。 |

| 付帯サービス・特典 | 13/15 | 全国10,000店舗以上の優待サービスがあり、生活費節約に役立つ。 |

| サポート体制・信頼性 | 6/10 | マルイグループ発行で信頼性が高く、サポート体制もある。 |

エポスカードは、年会費が永年無料で、全国のエポスカード優待店での割引や特典が豊富な流通系クレジットカードです。特に、全国のマルイでの利用はもちろん、飲食店やレジャー施設での優待は、日々の生活費を節約したい無職の方にとって役立つでしょう。

審査は存在しますが、パートやアルバイト、年金受給者など、一定の安定収入があれば比較的申し込みやすい傾向にあります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ | 25/30 | デジタル完結で申し込みやすく、審査もスピーディー。 |

| 年会費・維持コスト | 25/25 | 年会費永年無料で、コストを気にせず手軽に利用開始できる。 |

| 利用限度額の柔軟性 |

16/20 | 急ぎでカードが必要な場合に便利。利用実績によっては限度額を向上できる。 |

| 付帯サービス・特典 | 12/15 | オンラインショッピングに強く、セゾンポイントモール経由でポイントアップ可能。 |

| サポート体制・信頼性 | 7/10 | クレディセゾンが発行しており信頼性が高い。デジタルサポートも整っている。 |

SAISON CARD Digitalは、申し込みから最短5分でデジタルカードが発行され、すぐにオンラインショッピングやApple Pay・Google Payに設定して利用できることが最大の特長です。

無職の方でも、デジタル完結でスピーディーに申し込みができるため、急ぎでカードが必要な場合や、手軽に持ちたい場合に検討しやすいカードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ |

24/30 | イオングループで顧客層が広いため、年収などに関係なく審査を通過できる傾向にある。 |

| 年会費・維持コスト |

25/25 | 年会費永年無料で、家計に優しい維持コスト。 |

| 利用限度額の柔軟性 |

16/20 | 限度額は少額からスタートできるため、無理のない範囲で利用可能。 |

| 付帯サービス・特典 | 12/15 | イオンでの買い物でポイントがお得に貯まり、お客さま感謝デーで割引もある。 |

| サポート体制・信頼性 | 5/10 | イオン銀行の機能も兼ね備え、大手流通グループのカードのため信頼性も高い。 |

イオンカードセレクトは、イオン銀行のキャッシュカード機能とクレジットカード機能、電子マネーWAON機能が一体となった多機能カードです。

年会費が永年無料で、イオングループでの買い物で様々な特典を受けられるため、普段からイオン系列のスーパーやショッピングモールを利用する無職の方には特におすすめです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ | 23/30 | 流通系カードで審査が比較的柔軟な傾向があり、無職でも申し込みやすい。 |

| 年会費・維持コスト | 25/25 | 年会費永年無料で、経済的な負担なく保有できる。 |

| 利用限度額の柔軟性 |

15/20 | 少額からの利用が期待でき、無理のない範囲で利用可能。 |

| 付帯サービス・特典 | 10/15 | 全国10,000店舗以上の優待サービスがあり、生活費節約に役立つ。 |

| サポート体制・信頼性 | 7/10 | マルイグループ発行で信頼性が高く、サポート体制も充実している。 |

楽天カードは年会費が永年無料でありながら、100円につき1ポイント(還元率1%)という高還元率で楽天ポイントが貯まるのが最大の魅力です。

楽天市場での利用はもちろん、街での利用や公共料金の支払いなど、様々な場面でポイントを貯められます。貯まったポイントは楽天グループのサービスで幅広く使えるため、無職の方の生活費の足しにもなります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ | 29/30 | 保証金が担保となるデポジット型で、無職でも発行される可能性が高い。 |

| 年会費・維持コスト | 15/25 | 年会費はかかるが、無職でカードを持てる価値は高い。保証金は解約時に返還される。 |

| 利用限度額の柔軟性 |

20/20 | 保証金で利用限度額を自分で設定でき、経済状況に合わせて利用可能。 |

| 付帯サービス・特典 | 6/15 | ポイント還元は期待できないが、持つことで信用情報の改善に繋がる。 |

| サポート体制・信頼性 | 8/10 | 公式サイトでの情報発信が豊富。無職でもカードが持てる点で価値がある。 |

Nexus Cardは、デポジット型のクレジットカードです。これにより、一般的なクレジットカードの審査に通りにくい無職の方や、過去に信用情報に問題があった方でも、カードを持つことが可能になります。

年会費は発生しますが、信用実績を積む目的や、どうしてもクレジットカードが必要な場合には非常に有効な選択肢となります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ |

22/30 | ドコモユーザーは有利だが、無職の場合は安定収入が重視される。 |

| 年会費・維持コスト | 25/25 | 年会費永年無料で維持コストがかからず、安心して保有できる。 |

| 利用限度額の柔軟性 |

14/20 | 審査で限度額が決定され、無職の場合は低めに設定されることが多い。 |

| 付帯サービス・特典 | 9/15 | dポイントが貯まりやすく、携帯料金やd払いとの連携でお得になる。 |

| サポート体制・信頼性 | 5/10 | ドコモ発行で知名度・信頼性は高いが、無職に特化した審査の柔軟性はない。 |

dカードは、NTTドコモが発行する年会費永年無料のクレジットカードです。ドコモユーザーには特にメリットが大きく、携帯料金の支払いやd払いとの連携でdポイントが効率よく貯まります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ |

21/30 | 高還元率カードのため審査は厳しめで、無職の審査通過は厳しい傾向にある。 |

| 年会費・維持コスト | 25/25 | 年会費永年無料で維持コストはかからない。 |

| 利用限度額の柔軟性 |

14/20 | 審査で限度額が決定され、無職の場合は低設定か、審査に通らない可能性が高い。 |

| 付帯サービス・特典 | 9/15 | 1.2%の高還元率が魅力で、Pontaポイントやdポイントに交換可能。 |

| サポート体制・信頼性 | 3/10 | リクルートの知名度はあるが、大手カード会社に比べ実績が劣る。無職向けのサポートはない。 |

リクルートカードは、年会費永年無料で還元率1.2%という高還元率が魅力のクレジットカードです。貯まったリクルートポイントはPontaポイントやdポイントに交換できるため、日々の買い物やサービス利用で効率よくポイントを貯めたい方におすすめです。

ただし、高還元率カードは一般的に審査が厳しめであり、無職の方にとっては審査通過のハードルが高い可能性があります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ | 20/30 | 年会費無料・高還元率のため審査は厳しめで、無職の審査通過は難しい可能性もある。 |

| 年会費・維持コスト | 25/25 | 年会費永年無料で、コストを気にせず保有できる。 |

| 利用限度額の柔軟性 |

13/20 | 審査で限度額が決定され、無職の場合は低設定か、審査通過自体が難しい。 |

| 付帯サービス・特典 |

7/15 | 基本還元率が高く、オリコモール経由でネットショッピングのポイントが上乗せされる。 |

| サポート体制・信頼性 |

5/10 | 老舗の信販会社で信頼性は高いが、無職の人のためのサポートは期待できない。 |

Orico Card THE POINTは、年会費永年無料でありながら、基本還元率が1.0%と高い点が魅力のクレジットカードです。特に、オリコモールを経由してネットショッピングをすると、さらにポイントが加算されるため、オンラインでの利用が多い方にはお得です。

ただし、高還元率カードであるため、無職の方にとっては審査のハードルがやや高い傾向にあるでしょう。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ | 19/30 | 流通系の中でも柔軟だが、無職の場合は安定収入が重視される可能性もある。 |

| 年会費・維持コスト | 25/25 | 年会費永年無料で、無職でも安心して利用できる。 |

| 利用限度額の柔軟性 |

13/20 | 審査で限度額が決定され、無職の場合は低めに設定されることが多い。 |

| 付帯サービス・特典 | 7/15 | ファミリーマートでTポイントがお得に貯まり、ランクアップサービスなどがある。 |

| サポート体制・信頼性 | 4/10 | ポケットカード発行で信頼性はあるものの、無職に特化した審査基準はない。 |

ファミマTカードは、ファミリーマートでの利用でTポイントがお得に貯まるクレジットカードです。年会費が永年無料であり、Tポイントを普段から利用している方には便利な一枚です。

毎週火曜日と土曜日は「カードの日」としてポイントアップする特典もあり、コンビニエンスストアをよく利用する無職の方にはメリットがあります。審査は存在しますが、他の流通系カードと同様に比較的申し込みやすい傾向にあります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ | 18/30 | リボ払い専用で審査基準は異なるが、無職の場合、収入が重視され通過が難しい。 |

| 年会費・維持コスト | 25/25 | 年会費永年無料で、維持コストがかからない点は魅力的。 |

| 利用限度額の柔軟性 |

12/20 | リボ払い専用のため少額利用がメインで、審査で限度額が決定される。 |

| 付帯サービス・特典 | 6/15 | リボ払い手数料が発生するが、その分ポイント還元率が優遇される。 |

| サポート体制・信頼性 |

4/10 | 大手発行で信頼性は高いが、リボ払いの特性を理解し使いすぎに注意が必要。 |

三井住友カード RevoStyleは、年会費永年無料のリボ払い専用クレジットカードです。毎月の支払い額を一定にできるため、支出管理をしたい方に向いています。

ただし、リボ払いの特性を理解せずに利用すると、手数料が膨らむ可能性があるため注意が必要です。また無職の方の場合、安定収入の証明が難しいことから、審査のハードルは高い可能性があります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 審査の通りやすさ | 17/30 | 通常のカードと同様に安定収入が重視され、無職の審査通過は難しい。 |

| 年会費・維持コスト | 25/25 | 年会費が永年無料で、経済的な負担なく保有できる。 |

| 利用限度額の柔軟性 |

12/20 | 審査で限度額が決定される。無職の場合は低めに設定されることが多い。 |

| 付帯サービス・特典 | 6/15 | LINE Pay連携でポイント還元があり、LINE関連サービス利用者にはメリットがある。 |

| サポート体制・信頼性 | 2/10 | 三井住友カードとLINE Payの提携。無職に特化した審査基準はない。 |

Visa LINE Payクレジットカードは、LINE Payとの連携が特徴の年会費永年無料カードです。LINEポイントが貯まり、LINE Pay残高へのチャージやスタンプ購入などに利用できます。

LINE Payを日常的に利用している方には便利な一枚ですが、クレジットカードとしての審査基準は安定収入の有無が重視されるため、無職の方にとっては審査通過が難しい可能性があります。

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 15歳以上60歳以下の男女 |

| 調査人数 | 300人 |

| 年齢比率 |

15~19歳 : 2人(0.67%) 20~29歳:15人(5%) 30~39歳:28人(9.33%) 40~49歳:90人(30%) 50~59歳:148人(49.33%) 60歳以上:17人(5.67%) |

| 性別比率 |

男性:105人 女性:195人 |

| 職業比率 |

会社員(正社員):0人(0%) 会社員(契約・派遣社員):0人(0%) 経営者・役員:0人(0%) 公務員(教職員を除く):0人(0%) 自営業:0人(0%) 自由業:0人(0%) 医師・医療関係者:0人(0%) 専業主婦:133人(44.33%) 学生:9人(3%) パート・アルバイト:0人(0%) 無職:158人(52.67%) その他:0人(0%) |

| 調査期間 | 2024年3月 |

| 調査地域 | 日本 |

無職向けクレジットカードに関するアンケート調査結果の元データ(PDF)>>

無職向けクレジットカードに関するアンケート調査の結果詳細>>

最終更新:2025年7月10日

・経済産業省「特定サービス産業実態調査 」(最終アクセス:2025年7月23日)

・内閣府 消費者委員会「クレジットカードの付与に関する調査」(平成30年11月29日発行)

・日本貸金業協会「指定信用情報機関とは」(最終アクセス:2025年5月2日)

・JICC(日本信用情報機構)公式サイト(最終アクセス:2025年5月2日)

・全国銀行協会「Q. 学生も口座があればクレジットカードを持てるのでしょうか?」(最終アクセス:2025年9月13日)

・e-GOV法令検索「第三十七章 詐欺及び恐喝の罪」(最終アクセス:2025年9月13日)

・CIC「信用情報早わかり!」(最終アクセス:2025年9月13日)

・三井住友カード「三井住友カード会員規約(個人会員用)」(最終アクセス:2025年10月22日)

Q. 無職でもクレジットカードを作ることはできますか?

無職の方でも、クレジットカードを作ることは可能です。 しかし、クレジットカードの審査に通過する必要があるため、審査で落ちてしまう可能性があることも理解しておきましょう。

Q. 申込時に職業欄で「無職」を選択できるクレジットカードはありますか?

申し込み画面で無職を選択できるクレジットカードはあります。 例えば、以下がその一例です。 ・ライフカード ・Nexus card ・楽天カード(お勤めされていない方を選択) ・Orico Card THE POINT ・Visa LINE Payクレジットカード ・三井住友カード RevoStyle 他にも、「その他」などを選択できるクレジットカードも存在するため、審査が不安な方はこれらのカードへの申し込みを検討してみるのも良いかもしれません。

Q. 無職でも審査に通りやすくするコツはありますか?

クレジットカードの審査に不安のある無職の方は、主婦や学生でも申し込めるものや一般ランクのものなど、審査難易度がそこまで厳しくないと言われているカードを選ぶと良いでしょう。 また、ショッピング枠に低めの額を入力するのがおすすめです。 そして、無職であることを伝えるのに不安を感じるかもしれませんが、申し込み時には虚偽の情報を書かず、必ず事実のみを記入してください。

Q. クレジットカードの審査に落ちた場合はどうしたらいいですか?

無職の方がクレジットカードの審査に落ちた場合は、信用情報に傷がついていないか確認しておきましょう。 また、家族カードに申し込むのもおすすめです。 別のクレジットカードに申し込む場合は、半年ほど期間を空けましょう。 もしどうしてもカードを持ちたい場合は、審査なしで発行できるプリペイドカードやデビットカードなどを検討するのも一つの手です。

Q. クレジットカードを作ったあとに無職になりました。カードはどうなりますか?

延滞や滞納をしていなければ、基本的には無職になったとしてもカードを使い続けることは可能です。 ただし、無職になった後は必ずその旨をカード会社に報告するようにしましょう。

Q. 無職でも貯金ありならクレジットカードは作れますか?

無職でも貯金ありならクレジットカードを作れるとは言い切れません。クレジットカードの審査で重要なのは、定期的にある程度の収入があるかどうかです。また、申し込みフォームで貯金額を問われることは少ないため、貯金があるかは審査に影響しにくいと考えられます。 ただし、場合によっては貯金の有無を確認するクレジットカードもあるので、入力を求められた場合は正しく記入しましょう。

Q. 無職になった場合、クレジットカードの情報は更新しなければなりませんか?

無職になった場合は、クレジットカードに登録している勤務先の情報を変更する必要があります。そのため、無職になったらクレジットカード会社にその旨を必ず連絡しましょう。 無職になったことを知らせずに使いつづけることもできますが、住所や名義と同じく勤務先や職業といった基本情報を偽ったまま使うことになります。基本情報の変更を知らせないことは規約違反になる可能性も。クレジットカード会社に知られたくないかもしれませんが、嘘をつかず連絡するのが良いでしょう。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.01.14

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.01.14

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.01.13

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2025.01.14

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2025.01.14

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.01.14

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

無職でも作れる

マイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード