年会費無料のゴールドカードおすすめ13選人気比較!

更新日: 2026.02.17

ゴールドカードといえば、空港ラウンジの利用や手厚い旅行保険、ショッピング保険などが魅力です。「年会費無料だと特典が少ないのでは?」と思うかもしれませんが、一般的なゴールドカードと付帯している特典は大きく変わりません。ステータス性を求める方はもちろん、初めてゴールドカードを持つ方や、日常使いでも安心感のある1枚を求める方にもぴったりです。

しかし、ゴールドカードは種類によって特典内容や無料になる条件、ポイントの貯まりやすさなどは異なります。「本当にお得なゴールドカードはどれ?」「年会費は無料で特典が充実しているのは?」と迷っている方も多いのではないでしょうか。

そこで本記事では年会費無料、または実質無料で持てるゴールドカードのおすすめをランキング形式でご紹介します。ゴールドカードを持つことのメリットや選び方、特典などについても詳しく解説するので、ゴールドカードを検討している方はぜひ参考にしてくださいね。

この記事の編集者・執筆者

詳細を表示

この記事の監修者

詳細を表示

クレジットカードを比較

- 人気

- 最大還元率

特典

新規入会&条件達成で最大27,600円相当プレゼント※要エントリー

年会費が5500円と安くコスパが良い

お得かつポイントが貯まりやすいゴールドカード。

メリット

- 条件達成で年会費が永年無料になる

- コンビニ・飲食店でポイント最大7%還元(対象店)

- SBI証券の投資信託で最大1.0%ポイント付与

- 最短10秒で即時発行可能※2

- 海外国内保険付帯付き、空港ラウンジ利用可能

デメリット

- カード情報はスマホで確認する必要がある

- 利用額次第では年会費がかかる

4.0

40代

・女性

(会社員)

さらに表示

注釈についての記載

年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

即時発行ができない場合があります。

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

条件達成で年会費永年無料※1&ポイントプレゼント!

1枚で4種類のカードを使い分けできて便利。

メリット

- 年間100万円以上利用で翌年以降の年会費永年無料

- 対象のコンビニ・飲食店でポイント還元率最大20%

- 年間100万円以上利用で毎年10,000ポイント付与

デメリット

- 引き落とし口座が三井住友銀行のみ

- Visa以外の国際ブランドを選べない

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

デビットモード・クレジットモードでのご利用が対象です。 ※特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。

年間50万円以上利用で年会費永年無料!

最大3ショップのポイント還元率が3倍に。

メリット

- 年間50万円以上利用で翌年以降の年会費永年無料

- 自分で選んだ3ショップのポイント最大3倍

- 年間利用額に応じ最大1万ボーナスポイント進呈

デメリット

- 国内旅行傷害保険が付帯していない

- 国際ブランドがVISAのみ

注釈についての記載

- 年会費

- 11,000円(税込) (*)Webで入会された方は初年度無料

- 審査・発行期間

- 最短翌営業日 (*)Mastercard®とVisaのみ

- 還元率

- 0.5% 〜20% (*2)

5.0

(3件)

特典

新規入会+アプリログインで最大12,000円相当ポイントプレゼント (*3)

年会費初年度無料で高還元率!

旅行で使える特典やサポートが充実。

メリット

- Web入会なら初年度年会費無料

- 対象店舗利用で最大20%ポイント還元 (*2)

- 世界各地のラウンジが無料利用できる

- 年間100万円以上利用で11,000円相当のポイント付与

デメリット

- 通常のポイント還元率が高くない

- 電子マネーチャージはポイント付与の対象外

5.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

(*)最大20%ポイント還元には、お支払口座を三菱UFJ銀行に設定することが必要です。その他、ご利用金額の上限など各種条件がございます。くわしくはこちら

(*)グローバルポイントの還元率は、1ポイント5円相当の商品に交換の場合となります。なお、1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

(*)最大20%ポイント還元には、ご利用金額の上限など各種条件がございます。くわしくはこちらをご確認ください。

(*)予告なく内容を変更、または終了する場合があります。

(*)特典には条件・ご留意事項がございます。

(*)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

キャンペーン

新規入会&条件達成で最大56,000円相当プレゼント

Apple Store(店頭・オンライン)の製品購入時に、分割支払いを選択で分割手数料が0円

初年度の年会費無料!※

上質なサービスと還元率の高さが魅力です。

メリット

- 初年度の年会費無料※

- セブン-イレブンやスターバックスなど優待店でポイント最大20倍

- ナンバーレスなら最短5分で発行※1

- 海外旅行傷害保険が最高1億円(利用付帯)

- 国内外の対象空港ラウンジを無料で利用可能

デメリット

- 2枚目以降の家族カードは年会費が発生

- 国際ブランドはJCBのみ

5.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

発行に関して

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

還元率は交換商品により異なります。

スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

※オンラインで入会申し込みの場合は初年度年会費無料。

(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)

キャンペーン

新規入会でVisaもしくはJCBを選ぶと最大11,000円キャッシュバック

140万件の優待が利用可能。

年間利用額によって翌年の還元率アップ!

メリット

- コンビニやカフェなどで最大5%還元される

- 映画料金1,000円など140万件の優待あり

- 年間50万円ごとにボーナスポイント付与

デメリット

- 基本還元率は低め

- セゾンマイルクラブの対象外

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

年会費は永年無料!

国内主要空港のラウンジが利用できる。

メリット

- 年会費永年無料

- 国内主要空港(年間2回まで)やイオンラウンジの利用が無料

※年間100万円以上利用の場合 - 海外・国内旅行傷害保険が付帯

デメリット

- 対象イオンカードを年間50万円利用しないと発行できない

- 発行に時間がかかる

注釈についての記載

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

年会費無料で使えるおすすめのゴールドカードを多数紹介してきました。ここからは、年会費無料になるゴールドカードの種類やメリット・デメリット、おすすめの選び方などについて説明します。

おすすめの年会費無料ゴールドカードの検証ポイント

ココモーラでは、年会費無料のゴールドカードを集めて、徹底的に比較検証しました。

1.期間・条件

年会費無料になるゴールドカードを、無料になる期間や条件などの項目ごとに分け検証しました。

2.還元率

年会費無料になるゴールドカードのポイント還元率を、基本還元率と最高還元率にわけて検証しました。

3.付帯保険

年会費無料になるゴールドカードの付帯保険を、国内外の旅行保険の額、適用条件などに分けて検証しました。

4.国際ブランド

年会費無料になるゴールドカードがVISA、Mastercard、JCBの主要な国際ブランドに対応しているかという観点で検証しました。

-すべての検証はココモーラ編集部で行っています-

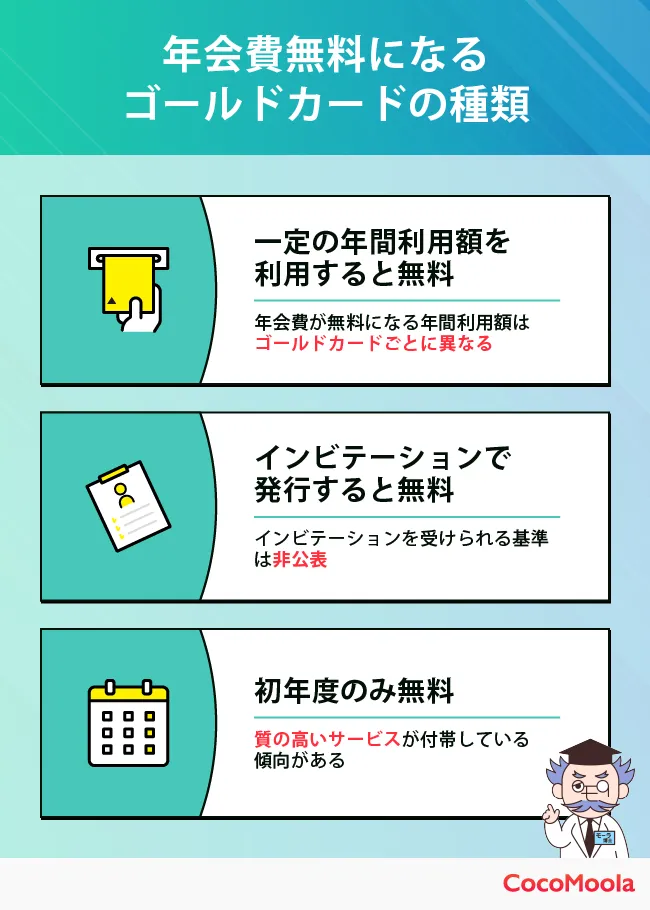

年会費無料になるゴールドカードの種類は?

年会費無料で持てるゴールドカードは大きく分けて3種類あります。

- 一定の年間利用額を利用すると無料

- インビテーションで発行すると無料

- 初年度のみ無料

- 学生や若年層のみ無料

一定の年間利用額を利用すると無料

年間100万円など、定められた期間内に条件の利用額以上を利用すれば、年会費が無料になります。年会費無料で持てるゴールドカードの多くがこのタイプです。

年会費が無料になる年間利用額はゴールドカードごとに異なるので、事前に確認するのがおすすめ。また、条件達成で年会費が永年無料になるのか、その年だけ無料になるのかも併せて確認しましょう!

条件が公表されているので、コツコツ利用すれば確実に年会費無料が達成可能です。コスパ良くゴールドカードを持ちたいならこのタイプをおすすめします。

参考:三井住友カード「特典の詳細およびご注意事項」

インビテーションで発行すると無料

一般カードを利用し続け、クレジットカード会社の基準をクリアすると、インビテーション(招待)を受けてゴールドカードを発行することもできます。

モーラ博士

ただし、すべての一般カードが対象ではないから要注意じゃ!

インビテーションとは

インビテーションとは、クレジットカード会社から特定の会員に対して送られる「招待状」のことです。通常、一定の利用実績や信用情報に基づき、カード会社が選んだ方にのみ案内されます。

インビテーションを受けられる基準は非公表のことも多く、ゴールドカードを持てるまでのスパンが分かりづらいことも。達成するには利用と支払いをしっかり繰り返すことが重要です。

参考:・JCBカード「 クレジットカードのインビテーションとは?」

初年度のみ無料

ゴールドカードの中には初年度なら年会費無料になるものもあります。最初の1年間はコストがかからないので発行しやすく、お試しで使ってみるのもおすすめです。

初年度のみ無料のゴールドカードは質の高いサービスが付帯している傾向にあります。1年間ではありますが、コストなしで自分に合うか判断できるのはうれしいですね!

なお、2年目以降は通常の年会費がかかります。思っていたより高額で支払う余裕がなくならないよう、申し込み時には通常の年会費も把握しておきましょう!

モーラ博士

公正取引員会の調査によると、カード会員一人当たりの条件付き無料カードの保有枚数は0.4枚。約3人に一人が条件付き無料のカードを所有している計算じゃ!

参考:公正取引委員会「クレジットカードの取引に関する実態調査報告書」

学生や若年層のみ無料

学生や若年層を対象としたゴールドカードの中には、在学期間中のみ無料のカードや一定の年齢まで無料のカードも存在します。

卒業などにより条件を満たせなくなると年会費が発生してしまう点は要注意ですが、通常のゴールドカードに比べて年会費を大幅に抑えることが可能です。

たとえば「dカード GOLD U」は29歳以下限定で発行でき、18歳~22歳の間は無条件で年会費3,300円(税込)が無料になります。23歳以降も、年間利用額30万円以上・対象携帯プランの契約といった条件を満たすことで無料で利用できます。

モーラ博士

30歳になると自動的に「dカード GOLD」に移行し年会費が発生してしまうが、20代の間は実質無料で使えるゴールドカードじゃ!

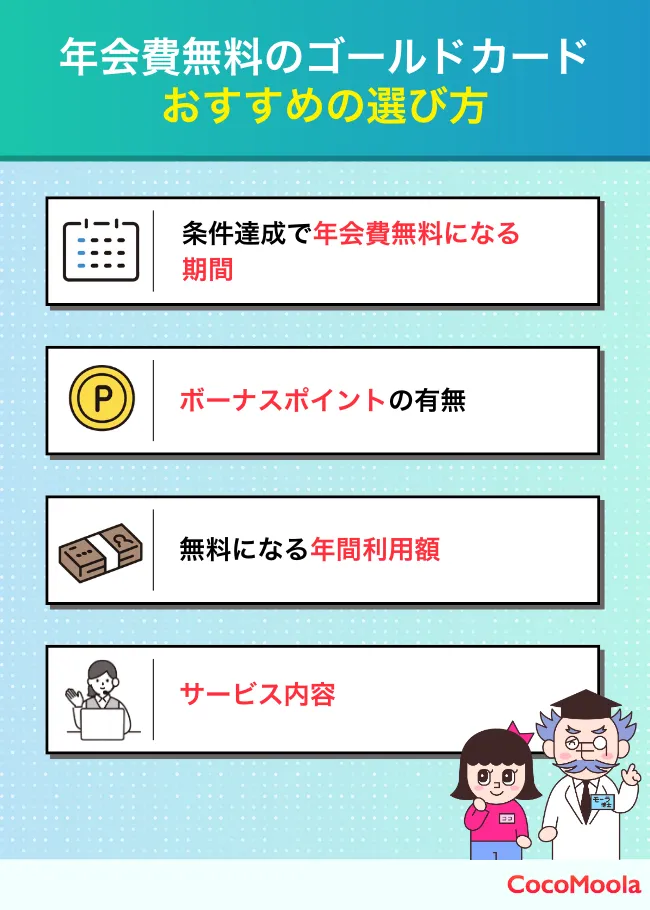

年会費無料ゴールドカードおすすめの選び方とは?

年会費無料のゴールドカードを選ぶ際には、下記の点に注目してみましょう。

- 条件達成で年会費無料になる期間

- ボーナスポイントの有無

- 無料になる年間利用額

- サービス内容

条件達成で年会費無料になる期間

「条件達成で年会費無料」といっても、毎年条件をクリアしなければ年会費が無料にならないゴールドカードと、一度達成すれば永年無料になるタイプの2種類があります。

前者の場合は、条件を達成できないと通常の年会費を支払わなければなりません。毎年達成できる自信がない方は、後者のゴールドカードがおすすめです。

モーラ博士

条件の難易度とゴールドカードの利用頻度を踏まえたうえで、どちらがお得かを判断するのじゃ。

ボーナスポイントの有無

年会費無料の条件を達成したと同時にボーナスポイントが付与されることも。年会費無料にする方法は同じでも、ゴールドカードによってボーナスポイントの有無は変わってきます。

年会費無料を達成した節目としてご褒美が欲しい方は、ボーナスポイントがあるゴールドカードがおすすめ。一気にポイントを貯めることができてよりお得です。

初年度のみ年会費無料のゴールドカードを使う方も、利用額に応じたボーナスポイントの付与があるゴールドカードがおすすめ。年会費以上のポイントを獲得できる場合もあるため、実質年会費無料になることも。

| 三井住友カード ゴールド(NL) | 年間50万円:2,500ポイント 年間100万円:10,000ポイント+年会費永年無料 |

| Oliveフレキシブルペイ ゴールド | 年間100万円:5,000ポイント+年会費永年無料 |

| SAISON Gold Premium | 年間50万円:500ポイント(2,500円相当) |

| エポスゴールドカード | 年間50万円:2,500ポイント+年会費永年無料 年間100万円:10,000ポイント |

| JQ CARDセゾンGOLD | 年間50万円:2,500ポイント+年会費永年無料 年間100万円:10,000ポイント |

無料になる年間利用額

年会費無料になる年間利用額もゴールドカードによって異なります。年会費無料にできる代表的なゴールドカードをまとめてみました。

| エポスゴールドカード | 年間50万円以上で翌年以降年会費永年無料 |

| 三井住友カード ゴールド(NL) | 年間100万円以上で翌年以降年会費永年無料 |

| SAISON GOLD Premium | 年間100万円以上で翌年以降年会費永年無料 |

3枚のうちエポスゴールドカードだけは年間50万円以上で翌年以降の年会費がかかりません。ほかの2枚は年間100万円以上なので、たった半分の利用額で年会費無料にできます。

年間100万円以上の利用が条件の場合、月平均の支払いは約85,000円。公共料金や交通費などをクレジットカードで支払うように意識すれば、厳しい条件ではありません。

サービス内容

ここまでは年会費無料にするための条件をもとにおすすめの選び方を紹介しましたが、サービス内容は見落とせません。たとえ年会費無料であっても、めったに使わないサービスばかりではもったいないですよね。

年会費無料のゴールドカードで差がつきやすいサービス内容は、還元率と付帯保険です。どの店舗でポイントアップするか、欲しい保険は十分かをチェックして選んでみましょう!

モーラ博士

年会費無料にできる条件とセットで考えるとよいぞ!

年会費無料のゴールドカードのメリットとは?

年会費無料のゴールドカードには、どのようなメリットがあるのでしょうか。

得られるメリットを把握して、検討する際の参考にしてみてください。

- ゴールドカードを持つハードルが低い

- 複数枚持ちがしやすい

- 一般カードと同じ年会費で特典が豊富

- 限度額が高い

ゴールドカードを持つハードルが低い

ゴールドカードは一般カードの上に位置するクレジットカード。一般カードにはない豪華な特典が付帯しますが、年会費がかかるため、ゴールドカードを諦めた方も多いのではないのでしょうか。

しかし、年会費無料のゴールドカードであれば、コスト面を気にせずにクレジットカード付帯のサービスを利用できます。

クレジットカード選びで年会費を重視する方にとっては、年会費がかからないだけでゴールドカードを持つハードルがぐんと下がるでしょう。

複数枚持ちがしやすい

「空港ラウンジを利用したい」「手持ちの一般カードでは付帯保険が不十分」など、目的によってはゴールドカードの併用を考えている方もいるでしょう。

条件達成で年会費無料になるゴールドカードなら、クレジットカードを複数枚持っても年会費を気にすることなく使うことができてお得です。

一般カードとの複数枚持ちはもちろん、使い方次第では年会費無料になるゴールドカードとの2枚持ちもできます。

一般カードと同じ年会費で特典が豊富

ほとんどの一般カードは年会費が無料です。しかし、一般カードとゴールドカードでは付帯している特典の数や質が異なります。

その点、年会費無料のゴールドカードは、一般カードと同じ価格帯でワンランク上の特典を利用できるのがメリットです。たとえば、年50万円以上の利用で年会費永年無料になるエポスゴールドカードと、一般カードにあたるエポスカードを比較してみましょう。

| 項目 | エポスカード | エポスゴールドカード |

|---|---|---|

| 年会費 | 永年無料 | 年間50万円以上利用 もしくはインビテーションで 永年無料 |

| 還元率 | 0.5% | 0.5% 選べるポイントアップショップ登録で1.0% |

| ボーナスポイント | なし | あり |

| ポイント期限 | 加算日から2年 | 期限なし |

| 空港ラウンジ | × | ⚪︎ |

| 付帯保険 | 海外旅行傷害保険 最高3,000万円 | 海外旅行傷害保険 最高5,000万円 |

| デザイン | キャラクターなどから選べる | 1デザインのみ |

同じ年会費無料でも、エポスゴールドカードは付帯保険やポイント関連の部分で大きなアドバンテージがあります。まずはエポスカードから使い始めて、インビテーションでエポスゴールドカードを発行するのもおすすめです。

限度額が高い

クレジットカードはランクごとにおおまかな限度額の設定範囲が存在するとされ、一般ランクが10~100万円、ゴールドランクが50~300万円、プラチナランクが100~300万円の範囲内で限度額が決定する場合が多いようです。

したがって、年会費無料のゴールドカードであっても、通常のゴールドカードと同水準の限度額が設定される可能性が十分に考えられるでしょう。

また、発行時の限度額がそれほど高くなくとも、ゴールドカードであれば今後の増枠申請が通りやすくなる可能性も考えられます。高額な限度額が設定されることで、急な出費や高額な決済に対応しやすくなる点は大きなメリットです。

年会費無料のゴールドカードのデメリットとは?

年会費無料で持てるゴールドカードには、何かデメリットはあるのでしょうか。

どのような点に注意すべきかを紹介していきます。

- 特典が少なめ

- 条件を達成できなければ有料になる

- 解約のタイミングに注意

特典が少なめ

年会費無料のゴールドカードには、有料ゴールドカードと比較すると特典が少なめであるというデメリットがあります。

年会費無料のゴールドカードには、空港ラウンジの利用や付帯保険といった基本的なサービスは付いていますが、それ以上の特典があまり充実していない場合も多いです。

そのため、旅行や出張で頻繁に特典を活用したい方や、より充実したサービスを求める方にとっては物足りなさを感じることもあるかもしれません。

ただし、初年度年会費無料のカードであれば、1年目は費用をかけずにゴールドカードの便利さを試せるのが大きなメリットです。まずは初年度年会費無料のゴールドカードを利用して、自分に合っているか試すのも良いでしょう。

条件を達成できなければ有料になる

年会費無料になるゴールドカードは、条件を達成することで年会費無料になります。条件をいつまでもクリアできなければ、有料のゴールドカードと変わりません。

しかし、インビテーションでゴールドカードを発行すれば、最初から年会費永年無料で持つことができます。エポスゴールドカードやイオンゴールドカードが一例です。

モーラ博士

完全に年会費無料でゴールドカードを持ちたいなら、インビテーションがある一般カードを申し込むのがおすすめじゃ!

解約のタイミングに注意

初年度無料のゴールドカードをお試し感覚で利用する方は解約のタイミングにも注意。試しに発行したカードが自分に合わなかった場合は、年会費の引き落としが行われる前に必ず解約手続きを行いましょう。

年会費の支払い日は、カード加入日・カードの有効期限などさまざまな要素で変動します。ホームページやマイページから個別の支払日を必ず確認しておきましょう。

また、カードの解約に想定以上の時間がかかる可能性も考えられます。特に、夜間帯や土日・祝日に申請を行う場合は要注意です。解約の手続きは、支払日の直前に行うのではなく、時間に余裕をもって行うようにしましょう。

年会費無料のおすすめゴールドカードに関する専門家コメント

今回紹介している年会費無料のおすすめゴールドカードについて、ココモーラの監修者を務めてくださっている岩田昭男さんと金子賢司さんから、各ゴールドカードの魅力に関するコメントをいただきました。

気になるゴールドカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

JCBゴールド

新規入会で初年度の年会費が無料になります。空港ラウンジ特典や最高1億円の海外旅行保険に加え、Amazon.co.jpやセブン-イレブン※といった身近なお店・サービスとの相性がよい点も嬉しいポイントです。日常使いから特別なシーンまでサポートしてくれる万能なゴールドカードといえるでしょう。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

三井住友カード ゴールド(NL)

年間100万円の利用で翌年以降の年会費が永年無料※になる大変お得なゴールドカードです。さらに、家族カードやETCカードも年会費無料で発行できるため、上記の条件を達成すればコストは一切かかりません。コストパフォーマンスを重視する方におすすめのゴールドカードです。

※: 年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

SAISON GOLD Premium

Oliveフレキシブルペイ ゴールド

年間100万円以上の利用で翌年以降の年会費が永年無料になり、さらに10,000ポイントのプレゼントがあります。Oliveフレキシブルペイ一般カードとの主な違いは、手厚い保険と空港ラウンジ特典が付帯している点です。リッチな体験をしてみたい方はこちらのゴールドカードをお勧めします。

イオンゴールドカード

対象のイオンカードを年間50万円以上利用して届くインビテーションから申し込み可能です。年会費は初年度から無料で、家族カードやETCカードも年会費無料で発行できます。特典は空港ラウンジ特典や最高5,000万円の海外旅行傷害保険など、年会費無料のゴールドカードとは思えないものばかりです。

体験談:年会費無料でゴールドカードが使えるインビテーションはどんな感じで来る?

インビテーション経由でエポスゴールドカードを作ったココモーラ編集部のメンバーがいるので、いくらくらい使ったらインビテーションが届いたのか計算してもらいました。インビテーションが届いた時のメールも載せています!

インビテーションのメール

エポスゴールドカードのインビテーションが来た時のメール

エポスゴールドカードのインビテーションが来た時のメール

2022年と少し前になりますが、エポスカードを作ってから2年経たないくらいでエポスゴールドカードのインビテーションメールが届きました。メールからマイページに誘導され、そこから受け取りのための手続きをしました。

ただし、エポスゴールドカードのインビテーションは、メールが届いてから翌月末までに申し込まないと有効期限切れになってしまいます。有効期限が切れると年会費5,500円(税込)がかかるので注意が必要です。

思い返してみると、アプリのホーム画面にも「2週間〜1ヶ月ほどでインビテーションが届きます」というメッセージが大きく表示されていました。アプリにもゴールドカードまでの道のりグラフがあるので、急に来たというよりはそろそろかなと分かったうえでメールが届きました。

インビテーションが来るまでの1年間の利用履歴

エポスゴールドカードのインビテーションが届くまでの1年間、エポスカードで支払った金額は約15万円でした。毎月1〜2万円使っていればインビテーションがくる計算なので、達成までのハードルはかなり低いと感じます。

| 年月 | 支払った金額 |

|---|---|

| 2021年11月 | 0円 |

| 2021年12月 | 1,500円 |

| 2022年1月 | 0円 |

| 2022年2月 | 0円 |

| 2022年3月 | 1,200円 |

| 2022年4月 | 40,330円 |

| 2022年5月 | 9,028円 |

| 2022年6月 | 0円 |

| 2022年7月 | 3,980円 |

| 2022年8月 | 4,458円 |

| 2022年9月 | 33,540円 |

| 2022年10月 | 53,639円 |

| 2022年11月 | インビテーションが届く |

インビテーションが来たのは、2022年8〜10月のように3〜5万円台の支払いが続いても遅延がなかったことが1つ挙げられると思います。

それまでは利用しても1,000円台だったので、返済できる能力があると判断しにくかったと思いますが、桁が増えても安定して支払えていたためインビテーションが届いたのかも?と思っています。

クレジットカードのインビテーションは意識していませんでしたが、最初から年会費の負担なくゴールドカードを持てるのはお得感がありました。一般カードの感覚で使えるのでありがたいなと感じています。

| インビテーションが届いた日 | 2022年11月15日 |

| インビテーションが届いたクレジットカード | エポスゴールドカード |

| インビテーションが届いた人の属性 | 20代女性/会社員 |

| インビテーションを受け取るまでの平均利用額 | ならせば月1〜2万円ほど 多い月では3万円ほど |

| クレジットカードで支払っていた 主な利用先 | 旅行時のホテル代 コンタクトレンズ代 |

年会費無料のゴールドカードランキングの根拠

当サイトの「年会費無料のゴールドカードおすすめランキング」は、ココモーラ編集部が各クレジットカードの公式情報、実際の利用者の声、金融関連機関のデータに基づき、独自に調査・分析を行って作成しています。

ランキング算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が独自に設定した評価項目(年会費無料になる条件、還元率など)に基づき、各カードをスコア化し、ランキングを決定しました。

年会費無料のゴールドカードランキング評価項目(100点満点)

本記事の年会費無料のゴールドカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

ゴールドカードをコストを抑えて持ちたいというニーズを考慮し、基本的な評価に加えて、「年会費が無料になる条件」なども重要な評価軸として、総合的な魅力を判断しています。

| 項目 | 配点 | 内容 |

|---|---|---|

| 年会費無料になる条件 | 30点 | 年会費が無料になる条件の有無や難易度、実質無料の条件、初年度無料の有無を評価。 |

| 還元率 | 25点 | 通常還元率、特定の店舗やサービスでの還元率、年間利用額に応じたボーナスポイントなど、ポイントの貯まりやすさを評価。 |

| 付帯保険 | 20点 | 国内外旅行傷害保険、ショッピング保険、その他の特典(空港ラウンジなど)の充実度と補償内容を評価。 |

| ポイントの使い道 | 15点 | 貯まったポイントの有効期限、交換先の豊富さ(マイル、他社ポイント、商品券など)、使いやすさを評価。 |

| 国際ブランド | 10点 | Visa、Mastercard®、JCB、American Express®などの国際ブランドの種類と、国内外での利用範囲の広さを評価。 |

これらの基準をもとに、利用者の目的やニーズに合わせた最適なクレジットカードを厳選しています。

年会費無料のゴールドカード総合評価・ランキング

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード | 総合得点(100点満点) | レーティング |

|---|---|---|

| 三井住友カード ゴールド(NL) | 95点 | ★★★★★ |

| Oliveフレキシブルペイ ゴールド | 92点 | ★★★★★ |

| エポスゴールドカード | 88点 | ★★★★☆ |

| 三菱UFJカード ゴールドプレステージ | 86点 | ★★★★☆ |

| JCBゴールド | 82点 | ★★★★☆ |

| SAISON GOLD Premium | 79点 | ★★★★☆ |

| イオンゴールドカード | 76点 | ★★★★☆ |

本ランキングは、年会費を抑えつつもゴールドカードならではの特典を享受したいと考える方に向け、各カードのメリットを総合的に評価したものです。

なお、本ランキングはあくまで一般的な評価基準に基づいたものであり、利用目的やライフスタイルによって最適なカードは異なります。

また、カードの特典やサービス内容は変更される可能性があるため、最新情報は必ず各カードの公式サイトにてご確認ください。

1位:三井住友カード ゴールド(NL)【総合95点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費無料になる条件 | 29/30 | 年間100万円利用で翌年以降年会費が永年無料になる。一度達成すれば翌年以降もずっと無料。 |

| 還元率 | 24/25 | 対象コンビニ・飲食店でスマホのタッチ決済で最大7%還元される。年間100万円利用で10,000ポイント進呈。 |

| 付帯保険 | 19/20 | 国内外旅行傷害保険(最高2,000万円)が利用付帯。空港ラウンジ無料利用も可能。 |

| ポイントの使い道 | 14/15 | Vポイントは多様な交換先があり、使いやすい。 |

| 国際ブランド | 9/10 | Visa/Mastercard®から選択可能。国内外でカード決済を利用できる。 |

三井住友カード ゴールド(NL)は、年間100万円の利用で翌年以降の年会費が永年無料になる大変お得なゴールドカードです。一度条件を達成すれば、年会費を気にせずずっとゴールドカードの特典を享受できます。

対象コンビニ・飲食店での最大7%の還元や、使い方次第では最大20%の還元も見込めます。空港ラウンジ無料利用、手厚い付帯保険など、日常使いから旅行まで幅広く活躍する一枚です。

2位:Oliveフレキシブルペイ ゴールド【総合92点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費無料になる条件 | 28/30 | 年間100万円以上の利用で翌年以降年会費が永年無料。10,000ポイント進呈特典も。 |

| 還元率 | 25/25 | 対象コンビニ・飲食店でVisaのタッチ決済で支払うと通常ポイント+6.5%還元。セブン-イレブンでは還元率が最大10%に。 |

| 付帯保険 | 18/20 | 手厚い保険(海外旅行傷害保険など)が付帯。空港ラウンジ特典も利用可能。 |

| ポイントの使い道 | 13/15 | Vポイントは多様な交換先があり、使いやすい。 |

| 国際ブランド | 8/10 | Visaブランドで国内外問わず広く利用可能。 |

Oliveフレキシブルペイ ゴールドは、1枚でクレジット・キャッシュ・デビット・ポイントカードの4機能を使い分けられるカードです。年間100万円以上の利用で翌年以降の年会費が永年無料になる上、10,000ポイントが進呈されます。

セブン-イレブンでは最大10%還元と普段使いでも非常にお得です。また、ゴールドカードならではの手厚い保険や空港ラウンジ特典も付帯しており、利便性と特典のバランスに優れています。

3位:エポスゴールドカード【総合88点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費無料になる条件 | 29/30 | 年間50万円以上利用で翌年以降年会費が永年無料。インビテーションされた人は無条件で無料。 |

| 還元率 | 20/25 | 選んだ3ショップでポイント最大2倍。年間利用額に応じたボーナスポイントもある。 |

| 付帯保険 | 18/20 | 海外旅行傷害保険が利用付帯。空港ラウンジ無料利用も可能。 |

| ポイントの使い道 | 13/15 | エポスポイントは有効期限がなく、マルイでの利用や提携ポイントに交換可能。 |

| 国際ブランド | 8/10 | Visaブランドで国内外問わず広く利用可能。 |

エポスゴールドカードは、年間50万円以上の利用で翌年以降の年会費が永年無料になる、比較的達成しやすい条件が魅力です。

また、特定の3ショップを登録してポイントを2倍にする「選べるポイントアップショップ」を活用すれば、公共料金の支払いなどでも効率的にポイントを貯められます。空港ラウンジも利用できるため、旅行好きにもおすすめのゴールドカードです。

4位:三菱UFJカード ゴールドプレステージ【総合86点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費無料になる条件 | 27/30 | 初年度年会費無料。年間100万円以上利用で毎年11,000円相当のポイントがもらえる。 |

| 還元率 | 22/25 | 対象店舗で最大20%ポイント還元。キャンペーン実施中はさらにアップ。 |

| 付帯保険 | 17/20 | 海外旅行傷害保険が自動付帯。厳選ホテルに優待価格で宿泊可能。 |

| ポイントの使い道 | 10/15 | 貯まったポイントは自動的にキャッシュバックされるため手間いらず。 |

| 国際ブランド | 10/10 | Mastercard®、Visa、JCB、American Express®から選択可能。国内外で高い汎用性がある。 |

三菱UFJカード ゴールドプレステージは、初年度年会費無料で試せるゴールドカードです。年間100万円以上利用することで毎年11,000円相当のポイントが還元されるため、実質的に年会費をカバーできます。

セブン‐イレブンやスシローなどの対象店舗で最大20%還元されるほか、海外旅行傷害保険が自動付帯するなど、旅行や日常使いでお得さを感じられる特典が充実しています。

5位:JCBゴールド【総合82点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費無料になる条件 | 26/30 | 新規入会で初年度無料。その後、年間100万円以上の利用で年会費が免除される。 |

| 還元率 | 22/25 | セブン-イレブンやスターバックス、Amazon.co.jpなどの優待店でポイント最大20倍。※ |

| 付帯保険 | 17/20 | 国内外の空港ラウンジ無料利用。最高1億円の海外旅行保険が付帯。 |

| ポイントの使い道 | 11/15 | ポイントはJCBプレモカードや提携ポイントに交換可能で使いやすい。 |

| 国際ブランド | 6/10 | 日本発のJCBブランド。国内やハワイに強い。海外はやや限定的。 |

JCBゴールドは、新規入会で初年度年会費無料となるゴールドカードです。

国内やハワイの空港ラウンジを無料で利用できるほか、JCB海外加盟店でポイント2倍、セブン-イレブンやスターバックスなどの優待店ではポイントが最大20倍になるなど、ポイントの貯まりやすさが魅力です。※

質の高いサービスと高還元率を両立したい方におすすめです。

6位:SAISON GOLD Premium【総合79点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費無料になる条件 | 24/30 | 年間100万円以上利用で翌年以降年会費永年無料。インビテーションでも無料。 |

| 還元率 | 20/25 | コンビニ・カフェ・マクドナルドで最大5%ポイント還元。年間利用額に応じてボーナスポイント。 |

| 付帯保険 | 15/20 | 空港ラウンジサービスや、国内・海外旅行傷害保険が付帯。 |

| ポイントの使い道 | 11/15 | 映画料金1,000円優待など140万件の優待あり。ポイントは永久不滅。 |

| 国際ブランド | 9/10 | Visa、JCB、American Express®から選べ、幅広く利用可能。 |

SAISON GOLD Premiumは、年間100万円以上の利用で翌年以降の年会費が永年無料になるゴールドカードです。

映画料金1,000円優待や飲食店での割引など、140万件もの優待が利用できます。コンビニやカフェ、マクドナルドでの利用ではポイント還元率が最大5%になるため、日常使いで特典を享受したい方におすすめです。

7位:イオンゴールドカード【総合76点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費無料になる条件 | 29/30 | 対象のイオンカード年間50万円以上利用でインビテーションが発行される。招待されれば年会費は永年無料。 |

| 還元率 | 16/25 | イオンでの買い物はポイント2倍。「お客さま感謝デー」で5%オフ。 |

| 付帯保険 | 17/20 | 国内主要空港ラウンジ無料。旅行傷害保険(最高5,000万円)が付帯。 |

| ポイントの使い道 | 8/15 | WAON POINTはWAONチャージやイオン系列で使え、利便性が高い。 |

| 国際ブランド | 6/10 | Visa/Mastercard®から選べ、国内外で広く利用可能。 |

イオンゴールドカードは、インビテーションがあれば年会費永年無料でありながら、国内主要空港ラウンジの無料利用や充実した旅行傷害保険が付帯する希少なゴールドカードです。

特定のイオンカードで年間50万円以上利用するとインビテーションが届き、切り替えが可能です。イオングループでの買い物がお得になる特典も引き継がれるため、普段からイオンを利用する方にはおすすめです。

口コミ調査の概要

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

アンケート調査の概要

| 調査方法 | ファストアスクおよび フリージーを使用した独自調査 |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードおすすめに関するアンケート調査結果の詳細>>

採点の根拠に使用した公式サイト

- 三井住友カード ゴールド(NL)

- Oliveフレキシブルペイ ゴールド

- エポスゴールドカード

- 三菱UFJカード ゴールドプレステージ

- JCBゴールド

- SAISON GOLD Premium

- イオンゴールドカード

情報元・参照元一覧

- 独立行政法人国民生活センター

- 国税庁

- 消費者庁

- 経済産業省

- 日本年金機構

- 一般社団法人日本クレジット協会

- 日本クレジットカード協会

- 一般社団法人キャッシュレス推進協議会

- 日本カード情報セキュリティ協議会

- 指定信用情報機関のCIC

- 公益財団法人日本生産性本部

- 総務省統計局

- 法務省

最終更新:2025年7月14日

参考文献

・JCBカード「 クレジットカードのインビテーションとは?」(最終アクセス:2025年5月1日)

・JCBカード「JCB会員規約」(最終アクセス:2025年5月1日)

・三井住友カード「会員規約(個人会員用)」(最終アクセス:2025年5月1日)

・SAISON GOLD Premium「海外旅行傷害保険・国内旅行傷害保険のご案内(補償規定)」(最終アクセス:2025年5月1日)

・三井住友カード「Oliveフレキシブルペイ会員規約」(最終アクセス:2025年5月1日)

・三井住友カード「特典の詳細およびご注意事項」(最終アクセス:2025年8月28日)

・イオンカード「会員規約」(最終アクセス:2025年5月1日)

・エポスカード「会員規約」(最終アクセス:2025年5月1日)

・セゾンカード「規約」(最終アクセス:2025年5月1日)

・セゾンカード「JQ CARD セゾン GOLD特約」(最終アクセス:2025年5月1日)

・公正取引委員会「クレジットカードの取引に関する実態調査報告書」(最終アクセス:2025年8月28日)

よくある質問

Q. 年会費が永年無料になるゴールドカードはある?

無条件に年会費永年無料のゴールドカードを持ちたいなら、インビテーションを受けてゴールドカードを作成しましょう。

Q. 年会費無料のゴールドカードでも空港ラウンジは使える?

Q. ゴールドカードの年会費が無料になるキャンペーンはある?

Q. 年会費無料になるゴールドカードにはどんな種類がある?

1. 一定の年間利用額を利用すると無料になる

年間100万円などの利用条件を達成することで年会費が無料になるタイプです。多くの年会費無料ゴールドカードがこのタイプに該当します。

2. インビテーション(招待)で発行すると無料になる

一般カードを継続して利用し、カード会社からの招待を受けることで年会費永年無料でゴールドカードを発行できるタイプです(例:エポスゴールドカード、イオンゴールドカード)。

3. 初年度のみ無料になる

最初の1年間は年会費がかからず、お試しでゴールドカードの特典を利用できるタイプです。2年目以降は通常年会費がかかります。

Q. 年会費無料のゴールドカードを持つメリットは何?

Q. 年会費無料のゴールドカードと、有料のゴールドカードでは何が違うの?

Q. 三井住友カード ゴールド(NL)の年会費は永年無料になる?

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.16

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.16

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

クレジットカードは何枚持ちが理想?複数枚持つメリットや平均枚数を解説

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.16

クレジットカードの作り方とは?発行の流れや注意点をやさしく解説

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.16

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

アンケート

クレジットカードのアンケート調査について

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

還元率が高いクレジットカードのアンケート調査

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードの審査に関するアンケート調査

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

人気の記事

最近の記事

カード別ランキングを見る

無料ゴールド

SuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード