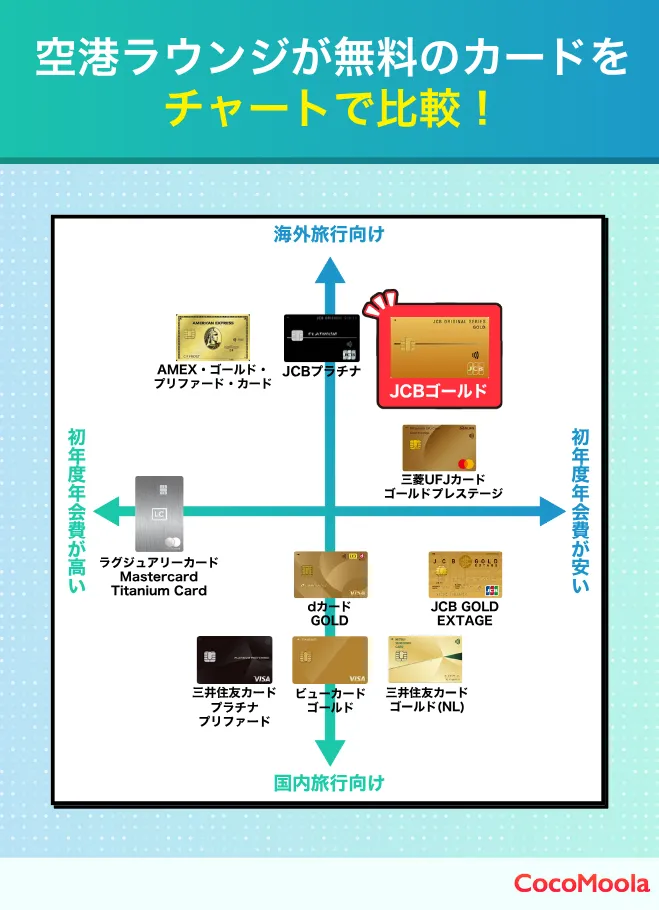

空港ラウンジが無料のおすすめ最強候補クレジットカード35選人気比較!

更新日: 2026.02.02

多くのクレジットカードには、国内外の空港ラウンジを無料で利用できる特典が付帯していて、旅行や出張の際に便利です。クレジットカードの特典として空港ラウンジを利用する場合、カードの種類やランクによって利用できるラウンジやサービス内容が異なります。

また、海外の空港ラウンジを利用する場合は「プライオリティパス」や「ラウンジキー」といったサービスが付帯しているクレジットカードでないと対応してもらえない場合もあるので注意が必要です。

さらに同伴者もラウンジ利用が無料になるクレジットカードも存在します。家族や友人と一緒に旅行することが多い方は、より快適な旅が実現できるでしょう。ただ中には「年会費無料で空港ラウンジを利用できるクレジットカードはある?」「ゴールドカード以上じゃないと利用できない?」など疑問に思っている方も多いかもしれません。

そこで本記事では、空港ラウンジを無料で使えるおすすめクレジットカードをランキング形式で紹介します。さらに、空港ラウンジサービスが付いたクレジットカードの選び方や、空港ラウンジの使い方なども解説しているので、自分に合った最強の1枚を探している方はぜひ参考にしてみてください!

この記事の編集者・執筆者

詳細を表示

この記事の監修者

詳細を表示

クレジットカードを比較

- 人気

- 最大還元率

キャンペーン

新規入会&条件達成で最大56,000円相当プレゼント

Apple Store(店頭・オンライン)の製品購入時に、分割支払いを選択で分割手数料が0円

初年度の年会費無料!※

上質なサービスと還元率の高さが魅力です。

メリット

- 初年度の年会費無料※

- セブン-イレブンやスターバックスなど優待店でポイント最大20倍

- ナンバーレスなら最短5分で発行※1

- 海外旅行傷害保険が最高1億円(利用付帯)

- 国内外の対象空港ラウンジを無料で利用可能

デメリット

- 2枚目以降の家族カードは年会費が発生

- 国際ブランドはJCBのみ

5.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

発行に関して

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

還元率は交換商品により異なります。

スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

※オンラインで入会申し込みの場合は初年度年会費無料。

(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)

特典

新規入会&条件達成で最大27,600円相当プレゼント※要エントリー

年会費が5500円と安くコスパが良い

お得かつポイントが貯まりやすいゴールドカード。

メリット

- 条件達成で年会費が永年無料になる

- コンビニ・飲食店でポイント最大7%還元(対象店)

- SBI証券の投資信託で最大1.0%ポイント付与

- 最短10秒で即時発行可能※2

- 海外国内保険付帯付き、空港ラウンジ利用可能

デメリット

- カード情報はスマホで確認する必要がある

- 利用額次第では年会費がかかる

4.0

40代

・女性

(会社員)

さらに表示

注釈についての記載

年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

即時発行ができない場合があります。

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

キャンペーン

1:入会から3ヶ月以内に合計50万円のカード利用で20,000ボーナスポイント

2:入会から6ヶ月以内に合計150万円のカード利用で30,000ボーナスポイント

通常:合計150万円のカード利用で15,000ポイント

どんなシーンも特別に。

多彩なサービスが魅力な1枚。

メリット

- 国内外1,300以上の空港ラウンジが無料で使える※

- 対象レストランにて1名分の料金が無料

- 対象加盟店で利用でポイント3倍

- 金属製のカードでステータスが高い

- 10000円分のトラベルクレジットがもらえる

デメリット

- 発行までにやや時間がかかる

- 年会費が高い

4.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

2025年3月27日時点

旅行やグルメを中心とした豪華特典が付帯。

マスターカード最上位のステータス。

メリット

- グルメやホテルなどの優待が豪華

- 基本還元率は1.0%と高め

- 最高1億2,000万円の海外旅行傷害保険が付帯

- 高級感溢れる金属製のカード

デメリット

- 年会費が5万円以上と高額

- 居住地によっては恩恵を受けづらい

5.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

- 年会費

- 11,000円(税込) (*)Webで入会された方は初年度無料

- 審査・発行期間

- 最短翌営業日 (*)Mastercard®とVisaのみ

- 還元率

- 0.5% 〜20% (*2)

5.0

(3件)

特典

新規入会+アプリログインで最大12,000円相当ポイントプレゼント (*3)

年会費初年度無料で高還元率!

旅行で使える特典やサポートが充実。

メリット

- Web入会なら初年度年会費無料

- 対象店舗利用で最大20%ポイント還元 (*2)

- 世界各地のラウンジが無料利用できる

- 年間100万円以上利用で11,000円相当のポイント付与

デメリット

- 通常のポイント還元率が高くない

- 電子マネーチャージはポイント付与の対象外

5.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

(*)最大20%ポイント還元には、お支払口座を三菱UFJ銀行に設定することが必要です。その他、ご利用金額の上限など各種条件がございます。くわしくはこちら

(*)グローバルポイントの還元率は、1ポイント5円相当の商品に交換の場合となります。なお、1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

(*)最大20%ポイント還元には、ご利用金額の上限など各種条件がございます。くわしくはこちらをご確認ください。

(*)予告なく内容を変更、または終了する場合があります。

(*)特典には条件・ご留意事項がございます。

(*)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

キャンペーン

新規入会限定!最大120,500円相当プレゼント

Apple Store(店頭・オンライン)の製品購入時に、分割支払いを選択で分割手数料が0円

多方面で上質な特典が使えるプラチナカード。

旅行やグルメで特別な時間を提供します。

メリット

- プラチナカードの中では年会費がお得

- 豪華な特典や優待が多数付帯

- 海外で使うとポイント2倍

- 最短5分でカード番号発行

デメリット

- 旅行傷害保険が自動付帯ではない

- JCBブランドのため欧米では使いにくい

5.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

還元率は交換商品により異なります。

※発行に関して

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

条件達成で年会費永年無料※1&ポイントプレゼント!

1枚で4種類のカードを使い分けできて便利。

メリット

- 年間100万円以上利用で翌年以降の年会費永年無料

- 対象のコンビニ・飲食店でポイント還元率最大20%

- 年間100万円以上利用で毎年10,000ポイント付与

デメリット

- 引き落とし口座が三井住友銀行のみ

- Visa以外の国際ブランドを選べない

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

デビットモード・クレジットモードでのご利用が対象です。 ※特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。

キャンペーン

新規入会+利用+対象の公共料金など支払いで最大7,000ポイントプレゼント

ドコモユーザーなら最大還元率10%!※2

年間利用額に応じて特典あり。

メリット

- 対象のドコモ利用料金から10%還元される※2

- 購入から3年間ケータイ補償サービスがある

- 基本還元率が1.0%と高い

- dカード特約店では還元率アップや割引あり

デメリット

- 10%還元の対象にならないケースもある

- ドコモ利用者以外は特典を利用しづらい

5.0

20代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

お申込み完了から入会審査完了までが最短5分になるには以下条件がございます。

・9:00~19:50の間にお申込みが完了していること

・引き落とし口座の設定手続きがお申し込み時に完了していること

上記を満たしている場合でもお客さまのお申込み状況によっては審査に数日お時間をいただく場合がございます。 あらかじめご了承ください。

ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。

端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。

ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。

キャンペーン

Visaブランドの新規入会&条件達成で最大30,000ポイントプレゼント!

さらに家族同時加入で3000ポイントプレゼント

新幹線チケットや定期券購入で還元率アップ!

JR東日本のサービスを利用する方におすすめ。

メリット

- 新幹線のチケット購入と利用で10%ポイント還元

- モバイルSuica定期券購入で6%ポイント還元

- 東京駅や国内主要空港のラウンジが利用可能

- モバイルSuicaチャージで1.5%ポイント還元

- 最高5,000万円保険付帯付き

デメリット

- 国際ブランドがJCBのみ

- ショッピング利用時のポイント還元率が低い

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

<利用例>

モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス8%+えきねっと2%=合計10%となります。

※事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。

ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

キャンペーン

入会3か月間はJ-POINTが通常獲得ポイント×3倍!

お得な年会費で豊富な優待が使える!

ポイントが貯まりやすい20代限定ゴールドカード。

メリット

- 入会から3ヵ月間はポイント3倍

- 国内32とホノルルの空港ラウンジが利用できる

- 初年度年会費無料

- セブン-イレブンやスターバックスの優待店ではポイント最大20倍

デメリット

- J-POINTボーナスは対象外

- 5年以内に解約すると発行手数料がかかる

5.0

20代

・男性

(会社員)

さらに表示

注釈についての記載

還元率は交換商品により異なります。

(条件あり)は「Myチェック等の事前登録が必要という条件」となります。

キャンペーン

新規入会でVisaもしくはJCBを選ぶと最大11,000円キャッシュバック

140万件の優待が利用可能。

年間利用額によって翌年の還元率アップ!

メリット

- コンビニやカフェなどで最大5%還元される

- 映画料金1,000円など140万件の優待あり

- 年間50万円ごとにボーナスポイント付与

デメリット

- 基本還元率は低め

- セゾンマイルクラブの対象外

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会&利用で最大5,000ポイント贈呈

楽天市場で還元率最大4.0%。

楽天サービスとの相性抜群!

メリット

- 誕生月は獲得ポイントが最大4倍

- ETCカードの年会費が無料

- 国内主要空港のラウンジ利用が年2回まで無料

デメリット

- 誕生月以外は還元率が一般カードと同じ

- 海外旅行保険の補償額が一般カードと同じ

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会&条件達成で最大73,600円相当プレゼント

最大15%還元でポイントが貯まりやすい!

還元率を重視したい方におすすめ。

メリット

- 特約店での利用で最大15%還元される

- 24時間365日コンシェルジュデスクが利用可能

- 年間100万円以上の利用ごとに1万ポイント付与

デメリット

- プラチナカードとしては優待がイマイチ

- 年会費が高い

5.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元。最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。iD、カードの差し込み、磁気取引は対象外です。一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

キャンペーン

新規入会&利用で合計190,000ポイント獲得可能

世界中で使える優待が豊富。

特別な時間をゆったりと過ごしたい方に。

メリット

- コンシェルジュやグルメ優待など豪華な特典が満載

- 旅行傷害保険は国内・海外共に最高1億円補償

- 最高峰アメックスセンチュリオンの招待が届く可能性あり

- 家族カードが4枚まで無料

デメリット

- 年会費が高額

- 年間で移行できるANAマイルに制限がある

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

2025年3月27日時点

最安水準の年会費で持てるプラチナカード。

会員限定の優待が豊富です。

メリット

- 会員限定100以上の優待特典あり

- プラチナカードを1万円台で持てる

- プライオリティパスが付いている

- ポイント還元率常時2倍

デメリット

- 発行に時間がかかる

- 1,000円以下だとポイントが付与されない

4.0

60代

・男性

(会社員)

さらに表示

注釈についての記載

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

※三菱UFJカード ゴールドプレステージ:QUICPay、Apple Payは、Mastercard®とVisaのみ

空港ラウンジを無料で使えるおすすめクレジットカードを多数紹介してきました。ここからは利用できるサービスなどを解説します。

空港ラウンジを無料で使えるクレジットカードの検証ポイント

ココモーラでは、空港ラウンジを無料で使えるクレジットカードを集めて、徹底的に比較検証しました。

1.年会費

年会費を、「永年無料」「初年度無料」「実質無料」などに分けて、検証を行いました。

2.ポイント・マイル

ポイントやマイルの還元率を、0.5%未満~1.0%以上に分けて検証を行いました。

3.国際ブランド

国際ブランドを「3種類以上から選択可能」「2種類以上から選択可能」などに分けて検証を行いました。

4.同伴者の利用

空港ラウンジを一緒に利用する同伴者の条件について調べ、検証を行いました。

5.旅行向け特典の多さ

ホテルやツアーの料金割引などの旅行向け特典を調べ、検証を行いました。

-すべての検証はココモーラ編集部で行っています-

クレジットカードで利用可能な空港ラウンジの種類は?

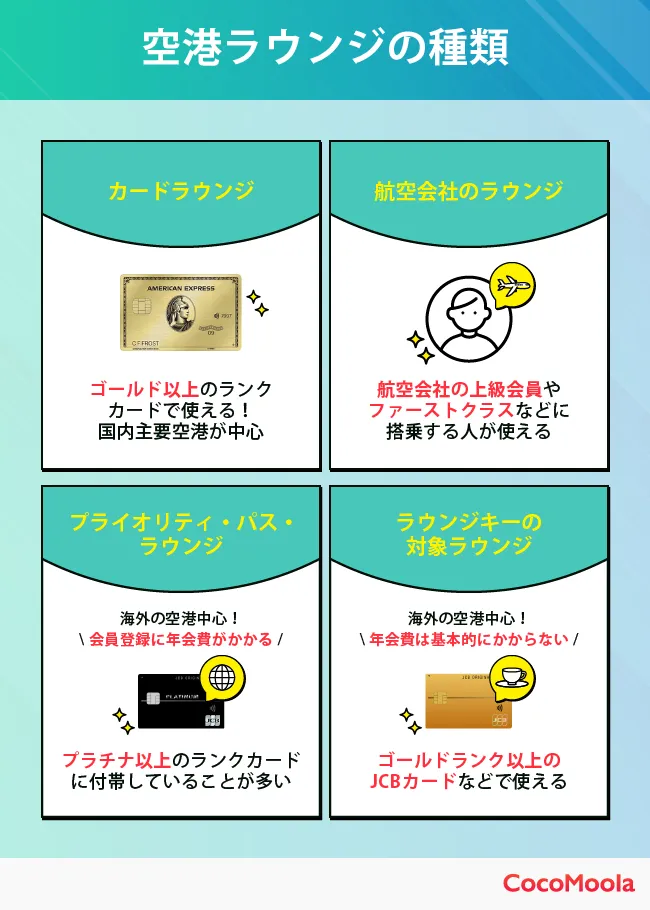

特典として利用できる空港ラウンジは、主に「カードラウンジ」「航空会社のラウンジ」「プライオリティ・パス・ラウンジ」「ラウンジキーの対象ラウンジ」の4種類です。

カードラウンジ

ランクがゴールド以上であれば、「カードラウンジ」とよばれる空港ラウンジを利用できます。

複数のクレジットカード会社と、ラウンジ運営会社が共同で設置している無料ラウンジです。

利用できる空港ラウンジは成田国際空港や羽田空港など国内主要空港が中心で、フリードリンクや新聞や雑誌などが提供されます。※

モーラ博士

アルコール類を飲みたい場合は、追加料金を支払うことが一般的じゃ!

※参考:空港ラウンジサービス|クレジットカードの三井住友VISAカード

カードラウンジとは、空港ラウンジの運営会社とクレジットカード発行会社が提携して設置されている無料ラウンジです。クレジットカードのランクがゴールドカード以上のカードの所有者であれば、無料で利用することができます。羽田空港や成田国際空港など、国内主要空港で利用が可能です。

フリードリンクが提供されたり、無料で新聞を読んだりできるので、旅行や出張の際の搭乗前や到着後に一息つきたい時など利用できるのが嬉しいですね。

航空会社ラウンジ

各航空会社が独自に運営している空港ラウンジも存在します。

ビジネスクラス以上など上級会員向けではありますが、一定ランク以上のクレジットカードを所有していれば利用できる場合があります。

モーラ博士

例えば、ANAのプラチナランクのクレジットカードを所有していれば、ANA独自の空港ラウンジを使うことができるぞ!※

利用できるハードルが高い分、手厚いサービスを受けられることが特徴です。豪華な食事やシャワールームの提供があり、落ち着いた時間を過ごすことができます。

プライオリティ・パスのラウンジ

プライオリティ・パスとは、世界145ヶ国、1,500ヶ所以上の空港ラウンジを利用できる有料制会員サービスのことです。※

プラチナカード以上であれば、プライオリティ・パスの会員権が付与されているクレジットカードが多いです。

モーラ博士

しかし、空港ラウンジの利用可能回数に制限が設けられていたり、利用ごとに料金を支払わなければならないカードもあるため、注意が必要じゃ!

ドリンクやWi-fiなど一般的なラウンジサービスに加え、空港ラウンジによっては軽食やアルコール、マッサージなども無料で提供されるため、上質な時間を過ごせること間違いありません。

※参考:プライオリティ・パス | Priority Pass

プラチナカード以上のランクのクレジットカードには、「プライオリティ・パス」の会員権が付与されていることが多いです。プライオリティ・パスは有料にはなりますが、世界145カ国、1,500カ所以上の空港ラウンジを利用することができます。

空港ラウンジによって提供されるサービスは異なりますが、アルコールを含むドリンクや、Wi-Fi、会議室の利用、シャワーや休憩室などの利用もできるとのこと。出張や旅行前に良質な時間を過ごせそうです。

ラウンジキーの対象ラウンジ

ラウンジキーは世界1,500ヶ所以上の空港ラウンジを利用できる特典です。ラウンジキー特典があるクレジットカードを持っていれば、対象の空港ラウンジを利用できます。※

ラウンジキー特典が付帯しているカードは下記の通り。JCBカードは上位ランクであれば付帯しています。

- JCBカード(ゴールドカード以上のランク)

- タカシマヤプラチナデビットカード

海外の空港ラウンジを利用できる点ではプライオリティパスラウンジと似ていますが、ラウンジキーは基本的に年会費がかかりません。

モーラ博士

なお、クレジットカードによっては1回利用するごとに料金を支払う必要があるぞ。

「ラウンジキー」とは、世界1,500以上の空港ラウンジで利用できるサービスです。ラウンジキー特典が付帯されているクレジットカードを持っていれば利用することができます。一般的にはゴールドカード以上のランクのカードに付帯していることが多いようです。

先ほどの「プライオリティ・パス」との違いは、ラウンジキーの特典は基本的に年会費がかからないという点です。ただし、クレジットカードによっては利用ごとに料金がかかる点に注意が必要です。

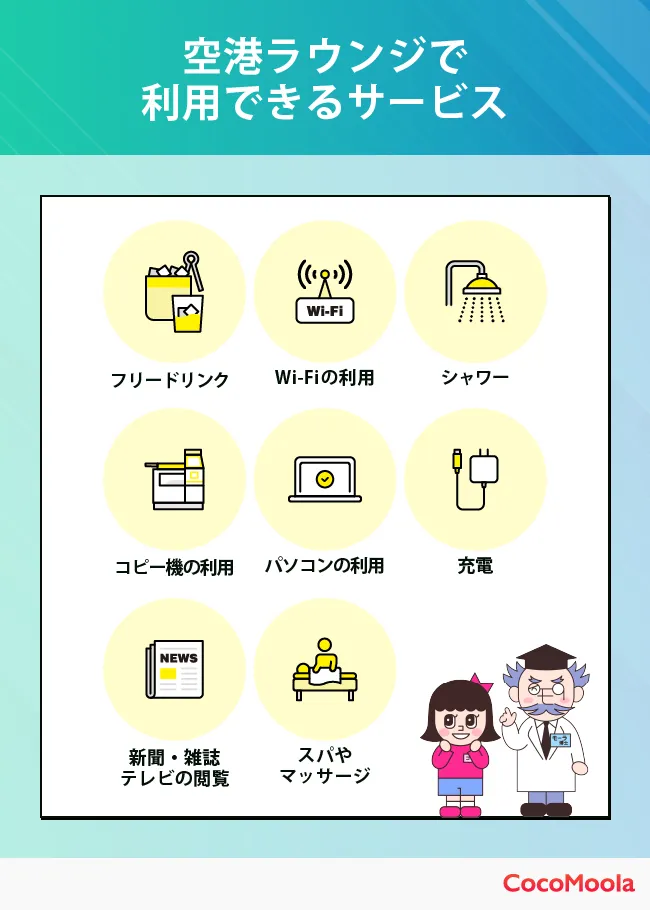

空港ラウンジで利用可能なサービスは?

利用できるサービスには主に以下のようなものがあります。

空港ラウンジでは、建物内に設置されている快適な座席でリラックスしながら、無料のドリンクサービスや軽食を楽しめます。

空港ラウンジにはWi-Fiも完備されているので、スマートフォンの利用や仕事をする際も便利です。

ココちゃん

空港ラウンジによってはシャワーやスパサービスを提供していることもあるみたい。長時間のフライト前にリフレッシュできるね!

さらに新聞や雑誌を読んだり、テレビを観ることもできるので、長い待ち時間でも有意義に過ごせるでしょう。

ただし、アルコール提供やシャワールームの使用は有料の場合もあります。すべてのサービスが無料とは限らないので注意してください。

空港ラウンジで利用できるサービスには様々なものがあります。旅行の前に無料でドリンクや軽食をいただきながら、快適な座席で新聞や雑誌を読んで寛いだり、出張前にWi-Fiサービスを利用してパソコンで仕事ができるのは便利ですね。

また、マッサージやシャワーを利用して旅の疲れをリフレッシュするのもいいでしょう。ただし、提供されているサービスの中には有料のものもありますので、利用する際は注意が必要です。

有料の空港ラウンジサービスとは?

有料の空港ラウンジサービスは利用するラウンジによりますが、シャワールームや2杯目以降のアルコールは有料になることがあります。

たとえば、成田空港にあるクレジットカードラウンジ(Superior Lounge 希和 -NOA-・Executive Lounge 1)では、無料で提供できるアルコールは1人1杯です。

モーラ博士

提供しているサービス内容も空港ラウンジによって違うから注意じゃ!

空港ラウンジを使えるクレジットカードの選び方

空港ラウンジを無料で使えるクレジットカードを選ぶときは、以下のポイントをチェックしましょう。選び方を参考に最強候補を探してみてください!

プライオリティ・パスの有無

プライオリティ・パスの有無で絞っていくのも一つの手段です。

プライオリティ・パスとは、国外にある1,300箇所以上※の空港ラウンジを利用できるサービス。国内の空港ラウンジと同様に軽食やドリンク、無料Wi-Fiなどが用意されています。

※2025年12月23日時点

そんなプライオリティ・パスが無料で付帯しているクレジットカードもあり、海外旅行や出張が多い方におすすめです。

プライオリティ・パスを単独で申し込むには、安くても99米ドルの年会費がかかってしまいます。プライオリティ・パスが無料のクレジットカードなら、支払うのは年会費だけで良いのでお得です。

※参考:プライオリティ・パス | Priority Pass

クレジットカードを作ろうと思った際の選び方の基準について、プライオリティ・パスの有無で選ぶのも一つの方法です。海外旅行によく行くという人や出張が多い人は、プライオリティ・パスが無料で付帯しているクレジットカードを選ぶと便利に利用できるでしょう。

プライオリティ・パスを利用する場合、本来は有料になりますが、無料で付帯しているクレジットカードならクレジットカードの年会費を支払うだけで済むので、おトクに利用することができますね。

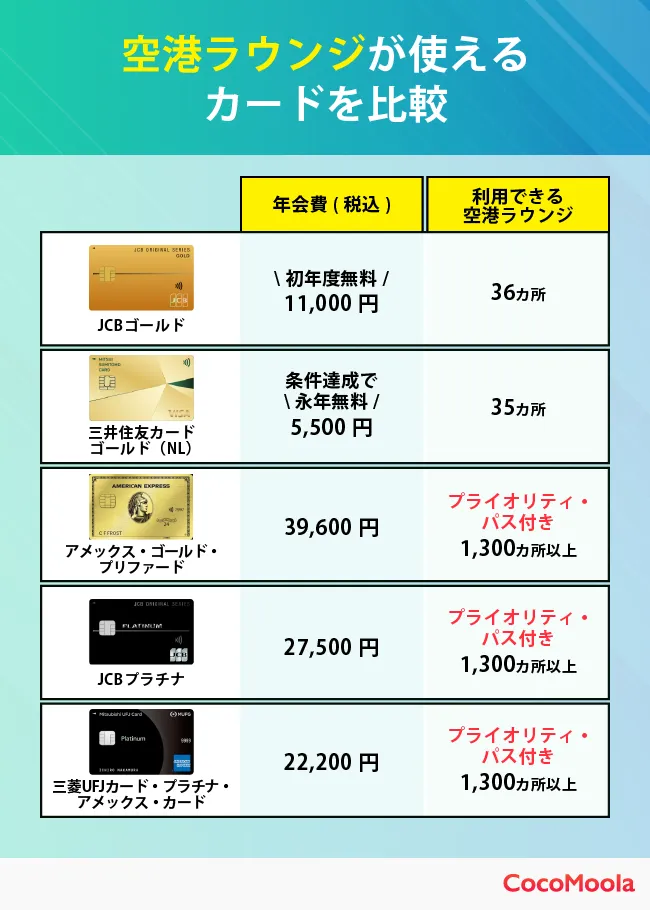

年会費

空港ラウンジを使えるクレジットカードを選ぶなら、年会費をチェックするのがおすすめです。

前述したとおり、クレジットカードで空港ラウンジを利用するなら、ゴールド以上のランクのカードを選ぶことになります。これらのランク帯は年会費に大きな幅があるのが特徴ですが、利用できる空港ラウンジの数にあまり差はありません。

そのため、なるべくコストを抑えて空港ラウンジを利用したいという方は、年会費が安めのゴールドカードが最適です。

ただ、世界各地の空港ラウンジを利用できるプライオリティ・パスは格安のゴールドカードには付帯していないことがほとんど。利用したい方は、プラチナカードを狙いましょう。

※プライオリティ・パスで利用可能な空港ラウンジの数は2025年5月29日現在の情報

どうしても年会費を抑えるなら、ゴールドカードやプラチナカードから年会費無料で家族カードを作るのがおすすめです。

空港ラウンジが使えるアメックス・ゴールド・プリファード・カードやJCBプラチナは、規定の枚数まで家族カードの年会費が無料となっています。

| JCBプラチナ | 1枚まで年会費無料 |

| アメリカン・エキスプレス・ゴールド・プリファード・カード | 2枚まで年会費無料 |

| アメリカン・エキスプレス・プラチナ・カード | 4枚まで年会費無料 |

| PayPayカード ゴールド | 3枚まで年会費無料 |

モーラ博士

ラウンジの利用頻度と年会費のバランスを考えてクレジットカードを選ぼう!

同伴者の料金

家族・恋人・友達と一緒に利用したいと考えている方は、同伴者の料金もチェックしておきましょう。

ゴールドカードでは、同伴者は有料の場合がほとんど。プラチナカードやアメックスブランドなら、同伴者も無料で利用できるものが多いです。

同伴者の利用料金は、1人あたり1,000~2,000円(税込)ほどとなっています。

プラチナカードは安くても20,000円(税込)の年会費がかかりますが、ゴールドカードの年会費との差分を考慮すると、年に5回〜10回以上空港ラウンジを利用する方なら、プラチナカードを作成したほうがお得でしょう。

モーラ博士

つまり、年に3〜5回以上往復で飛行機を利用する方はプラチナカードのほうがおすすめじゃ!

旅行保険や特典

旅行する機会が多い方は、旅行保険や特典も一緒に見ておきましょう。

旅行保険があると、現地でケガをした時や病気にかかった時に、その治療費を補償してくれます。一般ランクでも最高2,000万円補償のものが多いため、万が一の際でも安心でしょう。

外務省の統計によれば、海外渡航・滞在中に病気に罹った方は4.6%、盗難に遭った方は3.9%。旅行中のトラブルは決して他人事ではなく、旅行保険が大きな安心材料となるでしょう。

また、旅行の際に利用できる特典があるとさらに便利です。空港ラウンジの特典以外にも、手荷物配送・ホテル優待・Wi-Fiレンタルなど様々な特典があります。

モーラ博士

中でも特典は、ランクの高いカードの方が充実していることが多いぞ!

利用回数に上限があるか

空港ラウンジ特典は、クレジットカードによって利用回数に制限が設けられている場合があります。

たとえば「年○回まで無料」といった条件のカードでは、上限を超えるとラウンジ利用が有料になるケースも。出張や旅行で空港を頻繁に使う方にとっては、やや使いづらく感じることもあるでしょう。

一方、ゴールドカード以上やプライオリティパスが付帯するカードの中には回数無制限で利用できるものもあります。飛行機に乗る機会が多い人ほど、この差は大きなポイントになるでしょう。

ココちゃん

自分がどれくらい空港を利用するのかをイメージして、必要な回数をしっかりカバーできるかどうかを確認しておくことが大切だね!

対応している空港ラウンジの数

空港ラウンジ付きクレジットカードを選ぶ際は、利用できるラウンジの数や空港の範囲にも注目しましょう。

カードによって対応空港は異なり、たとえばJCBゴールドや楽天プレミアムカードは、国内主要34空港に加えてハワイ・ホノルル空港のラウンジが利用可能です。

一方エポスゴールドカードは国内主要16空港とホノルル空港が対象となっていて、対応数に差があることがわかります。

モーラ博士

自分がよく使う空港が含まれているかという視点で確認すると、実際の使い勝手にあったカードを選びやすくなるぞ!

空港ラウンジが使えるクレジットカードの注意点は?

空港ラウンジが使えるクレジットカードには、使える回数に上限を設けられていることがある・同伴者は有料であることが多い・カードを忘れると利用できないなどの注意点があります。

- 空港ラウンジを使える回数に上限が設けられていることがある

- 同伴者は有料であることが多い

- ラウンジ内のサービスは有料の場合がある

- クレジットカードを忘れると空港ラウンジを利用できない

- 保安検査前に空港ラウンジがあることも

- ラウンジがない空港もある

- ラウンジのアクセスが悪い/非常に混雑している場合がある

空港ラウンジを使える回数に上限が設けられていることがある

一部のクレジットカードには、空港ラウンジの利用回数に上限が設けられていることがあるので注意してください。

例えば、セゾンローズゴールド・アメックスは年2回まで無料、ダイナースクラブカードは海外の空港ラウンジが年10回まで無料です。上限を超える場合は料金が発生します。

空港ラウンジを年に何回も利用しようと考えている方は、申し込みたいクレジットカードに利用回数の上限がないか、あらかじめチェックしておきましょう。

同伴者は有料であることが多い

空港ラウンジは、カードの所有者のみ無料で同伴者は有料であることがあります。同伴者1人まで無料など、人数制限が設けられているケースも多いです。

家族や友人などと一緒に入室したい場合は、追加料金を支払いましょう。1人につき、おおよそ1,000~5,000円ほどかかります。

モーラ博士

プラチナカードなら同伴者も無料で利用できるケースもあるぞ。複数人で利用する機会が多くなりそうならプラチナカードも視野に入れるのじゃ!

ラウンジ内のサービスは有料の場合がある

ラウンジへの入室は無料でも、ラウンジ内の各種サービスを利用するには料金が発生する場合も珍しくありません。

有料の可能性が高いサービスとして、アルコール類・コピーやFAX・マッサージ・個室の利用などが挙げられます。

特にカードラウンジの場合は、ソフトドリンクやWi-fiの提供のみ無料で、それ以外は有料であるケースが多いようです。

各ラウンジによって条件は異なるため、事前にカード会社や航空会社のホームページなどからサービス内容を確認しておくと、当日の不安を解消できるでしょう。

クレジットカードを忘れると空港ラウンジを利用できない

クレジットカードを忘れると、空港ラウンジに入室すらできないので注意してください。

スマホのウォレットにデジタルカードを登録していても入室できない場合があるため、旅行や出張の際はプラスチックカードを持っていくと安心です。

また、基本的に現物のクレジットカード以外に航空券も必要となります。この時、チケットレス航空券を持っている場合は、搭乗内容が確認できる予約画面などを提示しましょう。

保安検査前に空港ラウンジがあることも

多くの空港ラウンジは保安検査後のエリアにあります。搭乗を待つだけになった段階でくつろげる空間として提供されています。

しかし、羽田空港や成田空港の一部ラウンジは保安検査前のエリアにあります。たとえば、羽田空港第2ターミナルにある「POWER LOUNGE CENTRAL」は手荷物検査前にしか利用できません。

フロアによっては、保安検査前だけにしか空港ラウンジがない可能性も。余裕を持って保安検査を通過してもその先に空港ラウンジがないパターンもあるので、ラウンジ利用を考えている方は動線を調べておくのがおすすめです。

ラウンジがない空港もある

すべての空港にラウンジがあるとは限らないのも注意が必要です。たとえば、同じ北海道の空港でも新千歳や旭川にはラウンジがありますが、稚内や女満別にはラウンジがありません。

カードラウンジの利用を考えている場合は、事前に空港の構内図を確認しておくのがおすすめです。

羽田や成田、関西国際空港など主要な空港はラウンジがあるので、地方空港を利用する際は注意しましょう!

ラウンジのアクセスが悪い/非常に混雑している場合がある

大きな空港だと、敷地が広く、搭乗ゲートも複数ある場合が多いです。こうした空港では、空港ラウンジと特定の搭乗口の距離が大きく離れており、利用しづらい場合があります。

早めに空港についても、ラウンジまで歩く時間、ラウンジから搭乗口まで歩く時間を考慮すると、ラウンジにいられる時間がほとんどない、ということもあるでしょう。

また年末年始やGW等、特定の時期にはラウンジ自体が非常に混み合う可能性があります。時間帯によっては入っても座れず、くつろげない可能性があるため、こちらも注意が必要です。

空港ラウンジの使い方は?

クレジットカードで利用できるラウンジは、主にカードラウンジ・プライオリティパス・ラウンジキーの3種類です。

ラウンジへの入り方は基本的に共通しており、ラウンジ入口の受付で当日の搭乗券と対象のクレジットカードを提示することで入室できます。

いずれか一点でも忘れてしまうと、入室ができなかったり追加料金を取られたりする場合があるようです。

また、原則クレジットカードの現物を提示する必要があり、スマホアプリ上のクレジットカード情報を提示するだけでは入室が認められない恐れがあります。

モーラ博士

チケットレスでチェックインする場合は、当日の搭乗券の代わりにスマホに表示した搭乗予約画面などの提示が求められることがあるぞ!

また、ラウンジ内のルールとして、外部からの飲食物の持ち込みやラウンジ内で提供される飲食物の持ち出しを禁止しているところもあるため、注意しましょう。

ラウンジを満喫した後は、ご自身のスケジュールに合わせて自由に退出できます。入室時とは異なり、手続き等は不要です。

同伴者の入室方法

一部のアメックスカード会員やプライオリティ・パスの上級会員の同伴者であれば、対象ラウンジを無料で利用可能です。

その際はクレジットカードの本会員と同じタイミングでラウンジの受付を行い、搭乗券を提示することで入室できます。

しかし、その他のクレジットカードであれば同伴者のラウンジ利用は基本的に有料です。その場合は、受付時に現金またはクレジットカードで料金を別途支払わなければなりません。

料金は空港ラウンジによって異なりますが、一般的なカードラウンジであれば1,000円~2,000円が相場とされています。

モーラ博士

なお、航空会社系のラウンジは現金払いしかできないこともあるから要注意じゃ!

クレジットカードで無料利用可能な空港ラウンジは?

対象カードがあれば無料で利用できる国内・海外の空港ラウンジの一部は以下の通りです。

国内の空港ラウンジ

| 空港ラウンジ名 | 対象クレジットカード |

|---|---|

| 羽田空港第1ターミナル 「POWER LOUNGE CENTRAL」 | JCBゴールド 三井住友カード ゴールド(NL) 三菱UFJカード ゴールドプリファードカード イオンゴールドカード エポスゴールドカードなど |

| 成田国際空港第1ターミナル 「IASS EXECUTIVE LOUNGE 1」 | JCBゴールド 三井住友カード ゴールド(NL) 三菱UFJカード ゴールドプリファードカード エポスゴールドカードなど |

| 新千歳空港スーパーラウンジ | JCBゴールド 三井住友カード ゴールド(NL) 三菱UFJカード ゴールドプリファードカード イオンゴールドカード エポスゴールドカードなど |

| 那覇空港 「ラウンジ華〜hana〜」 | JCBゴールド 三井住友カード ゴールド(NL) 三菱UFJカード ゴールドプリファードカード イオンゴールドカード エポスゴールドカードなど |

海外の空港ラウンジ

| 空港ラウンジ名 | 対象クレジットカード |

|---|---|

| ダニエル・K・イノウエ国際空港 「IASS HAWAII LOUNGE」 | JCBゴールド 三井住友カード ゴールド(NL) 三菱UFJカード ゴールドプリファードカードなど |

プライオリティパス登録で利用できる空港ラウンジは?

プライオリティパスに登録すると、ダニエル・K・イノウエ国際空港以外の海外空港ラウンジも利用可能です。

| 国名 | 空港名 |

|---|---|

| アメリカ | ・ニューヨーク・ジョン・F・ケネディ国際空港 →「Primeclass Lounge」など ・ダラス・フォートワース国際空港 |

| イギリス | ・ロンドン・ヒースロー空港 →「No1 Lounge Heathrow」など |

| ドイツ | ・フランクフルト国際空港 →「Air France Lounge」など |

| フランス | ・パリ=シャルル・ド・ゴール空港 →「YotelAir Paris Charles de Gaulle」 ・ニース=コート・ダジュール空港 |

| 中国 | ・北京首都国際空港 →「BGS Premier Lounge」など ・上海浦東国際空港 |

空港ラウンジを使えるクレジットカードを利用している人にインタビューを実施!

ココモーラ編集部は、空港ラウンジを使えるクレジットカードを利用されている方にインタビューを実施しました。

空港ラウンジの雰囲気や年齢層、おすすめの利用方法なども詳しくお聞きできたので、気になる方はぜひ参考にしてください。

| いであさん 30代・女性・会社員 使っているクレジットカード:アメリカン・エキスプレス・ゴールド・プリファード・カード 三井住友VISAゴールド・JALカードEST |

監修者の伊藤さんへ空港ラウンジが利用できるクレジットカードについてインタビューを実施!

証券会社にて営業・経営企画部門、社長秘書等を行う。また、投資銀行業務にも携わる。

現在、不動産を含む資産運用と社会保障(特に年金)を主に、FP相談・執筆・講演・を行っている。東洋大学経営学部ファイナンス学科非常勤講師

空港ラウンジ特典が付帯するクレジットカードを選ぶうえで大切なポイントを教えてください

空港ラウンジ特典はあくまで特典です。年会費やポイント還元などほかの要素も含めて検討していく必要があります。

空港ラウンジ特典のあるクレジットカードは、基本的にゴールドカード以上のランクのカードになります。そのため、他にも良い特典がついているものもあります。

他の特典に魅力的なものはないかどうかも含めて、クレジットカード選びを行う必要があります。

なお、空港を毎月のように利用する方にとって空港ラウンジは大きなメリットとなるものの、年に数回しか利用しないといった場合には、果たして大きなメリットといえるのかをしっかり考えた方が良いかもしれませんね。

空港ラウンジが利用できるクレジットカードのランクを選ぶ基準を教えてください

カードラウンジである空港ラウンジを使いたい場合には、ゴールドカードで十分かもしれません。

なお、ANAカードのプラチナカードでは羽田空港などのANA専用の空港ラウンジを利用することが可能です。

通常は飛行機に頻繁に乗るような方のための空港ラウンジですが、ANAのプラチナカードであれば頻繁に乗らなかったとしても専用ラウンジの利用ができます。こうした点に魅力を感じる方はプラチナカードでも良いでしょう。

基本的には、プラチナやブラックカードは空港ラウンジだけではなく、その他の特典も含めて検討すべきです。もちろん年収等によっても選べるクレジットカードは異なってきます。

空港ラウンジを利用する際の注意点を教えてください

カードラウンジでは、基本的に飲み物のみ無料となることが多いため、食事は期待できません。おやつぐらいであれば利用できるケースがあります。

また、利用時間帯によっては激混みでゆっくりできない場合もありますので、余裕をもって空港ラウンジは利用するようにしましょう。

注意点としては、カードラウンジの場合、同伴者まで無料となるケースとそうではないクレジットカードがあること。同伴者も無料となるクレジットカードであれば友人などもつれていくことができますが、そうではない場合には保有者のみしか入れませんので注意が必要です。

クレジットカードを使って空港ラウンジを利用している方の体験談

| 利用しているクレジットカード | セゾンローズゴールド・アメリカン・エキスプレス®・カード |

| 利用者の属性 | 女性/20代後半/会社員 |

| 月間利用額 | 約10万円 |

| 利用額の内訳 | 交通費8万円、チケット代2万円 |

| 年間獲得ポイント数 | 約500ポイント |

| ポイントの主な使い道 | 貯める |

| 空港ラウンジの年間利用回数 | 15回程度 |

| カードの主な利用シーン | 海外旅行での使用、新幹線のチケット代の支払い |

| ヒアリングしたツール | クラウドワークス |

そのカードを選んだ理由を教えてください

セゾンローズゴールドカードを選んだ理由は、特典が自分のライフスタイルに合っていたからです。

特に、海外や国内移動時に便利な「プライオリティパス」が付いている点と、新幹線の「エクスプレス予約」が通常よりお得に利用できる点に魅力を感じました。

また、映画が特定の日に割引になる特典もあり、趣味の時間にも活用できると感じています。総合的にみて、仕事でもプライベートでも役立つカードだと思い選びました。

空港ラウンジを利用するメリットは何だと思いますか?

空港ラウンジを利用する最大のメリットは、無料で食事ができることと、ゆったりと座れる環境があることです。

さらに、電源が確保できるので、移動中にパソコンやスマホの充電ができて安心です。私は国内外をよく飛ぶので、行き帰りの食事が確保できるだけで、旅がぐっと快適になります。

空港の喧騒から離れ、静かな空間でリラックスできるのも魅力です。特に長時間移動の際には、ラウンジの存在が大きな安心感につながっています。

プライオリティ・パスを利用した感想を教えてください

プライオリティパスでラウンジを利用すると、空港での待ち時間が快適になります。無料の軽食や飲み物、静かな座席、電源があり、搭乗前にゆっくり充電や作業ができるのが大きな魅力でした。

特に長時間の乗り継ぎには、ラウンジの落ち着いた空間が安心感を与えてくれます。

空港ラウンジが利用できるおすすめクレジットカードに関する専門家コメント

空港ラウンジが利用できるおすすめのクレジットカードについて、ココモーラの監修者を務めてくださっている鳥谷威さんと辻本剛士さんから、それぞれの魅力についてコメントをいただきました。

気になるクレジットカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

JCBゴールド

JCBゴールドは、国内外で利用できる豊富な特典が特徴です。

国内やハワイなどの空港ラウンジが無料で利用でき、旅行傷害保険やショッピングガード保険など、万が一の備えも充実しています。

また、ポイント還元率も高く、優待店で利用すればさらにお得になります。

三井住友カード ゴールド(NL)

三井住友カード ゴールド(NL)は、年間100万円を利用すると、年会費が永年無料※になる点が魅力です。

空港ラウンジの無料利用やホテルの宿泊予約サービスもあり、旅行や出張が快適になるでしょう。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

アメリカン・エキスプレス・ゴールド・プリファード・カード

アメリカン・エキスプレス・ゴールド・プリファード・カードは、1,300箇所以上の空港ラウンジ※を無料で使えるクレジットカードです。

旅行傷害保険などの付帯サービスも充実しており、旅行を頻繁にする方も安心して利用できます。

専用のサポートサービスや会員限定のイベントも用意されており、快適でラグジュアリーな旅をサポートしてくれるでしょう。

※2025年12月23日時点

セゾンプラチナ・アメリカン・エキスプレス・カード

セゾンプラチナ・アメリカン・エキスプレス・カードは国内の空港ラウンジを無料で利用できるうえ、デジタル版のプライオリティ・パスも無料で付帯できます。

旅行保険も充実しているので、国内・海外どちらにも旅行に行く方におすすめです。

ゴルファー保険やコンシェルジュサービスなど、ラウンジとセットで使える旅行特典も豊富ですよ。

三菱UFJカード ゴールドプレステージ

三菱UFJカード ゴールドプレステージは、初年度の年会費が無料で利用できるクレジットカードです。

旅行やショッピング保険が充実しており、国内外34空港のラウンジが無料で利用できます。

優待プログラムを活用すれば、ホテルやレストランでの割引や特典も受けられるので、ビジネスとプライベートのどちらでもおすすめできる1枚です。

ラグジュアリーカード Mastercard Titanium Card

世界600都市以上の空港ラウンジを無料で使えるので、海外へよく行く方向けのクレジットカードです。

年会費が高めなだけあって、限定イベントや保険などの特典は非常に上質です。

ポイントをANAマイル・JALマイル・ユナイテッド航空のマイルに交換できるのもうれしいですね。

空港ラウンジ特典付帯のクレジットカードに関するアンケート調査

空港ラウンジ特典が付帯したクレジットカードを実際に利用しているユーザを対象に、ココモーラのコンテンツ制作に役立てる目的で独自のアンケート調査をフリージーを使用して実施しました。

これからクレジットカードを選ぶ人は、ぜひアンケートも参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 215人 |

| 年齢比率 |

10代:0人(0%) 20代:4人(1.86%) 30代:11人(5.12%) 40代:28人(13.02%) 50代:51人(23.72%) 60代:64人(29.77%) 70代:43人(20.00%) 80代:14人(6.51%) |

| 性別比率 |

男性:151人(70.23%) 女性:64人(29.76%) |

| 職業比率 |

会社員(正社員):71人(33.02%) 会社員(契約・派遣社員):10人(4.65%) 経営者・役員:11人(5.12%) 公務員(教職員を除く):3人(1.40%) 自営業:21人(9.77%) 自由業:5人(2.33%) 医師・医療関係者:1人(0.46%) 専業主婦:28人(13.02%) 学生:1人(0.46%) パート・アルバイト:14人(6.51%) 無職:46人(21.40%) その他:4人(1.86%) |

| 調査期間 | 2024年10月 |

| 調査地域 | 日本 |

空港ラウンジに関するアンケート調査の詳細結果>>

空港ラウンジに関するアンケート調査結果の元データ(PDF)>>

空港ラウンジを利用する時に使っているクレジットカードのランクは何ですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| ゴールド | 174 | 80.93% |

| プラチナ | 20 | 9.30% |

| ブラック | 3 | 1.40% |

| その他 | 18 | 8.37% |

空港ラウンジ特典が付帯するクレジットカードで最も利用者が多いカードランクは「ゴールド」でした。ゴールドランク以上であれば一般的なカードラウンジ特典が付帯し、国内主要空港と一部海外空港のラウンジが無料で利用できます。

2番目に人気なランクは「プラチナ」でした。一部のプラチナカードにはプライオリティ・パスが付帯し、世界1,500か所以上の空港ラウンジが利用できます。

モーラ博士

ランクが上がるほど年会費が高額になり審査難易度も上がるため、所有者は限られると考えられるぞ!

空港ラウンジを利用するメリットは何ですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| ゆったりくつろげる | 87 | 40.47% |

| 軽食やフリードリンクを 楽しめる | 84 | 39.07% |

| 静かで心地よい | 18 | 8.37% |

| Wi-Fiが使える | 15 | 6.98% |

| 暇つぶしになる | 8 | 3.72% |

| その他 | 3 | 1.4% |

空港ラウンジのメリットとして「ゆったりくつろげる」と答えた方が約4割を占めました。静かで落ち着ける空間や時間を提供してくれる空港ラウンジは旅行をより有意義なものにしてくれるでしょう。

他にも「軽食やフリードリンクを楽しめる」という回答も多く挙がりました。簡易的な食事やソフトドリンクが無料で提供される空港ラウンジも多く、ロビーや待合室と比べより上質なもてなしを受けられる点が魅力です。

空港ラウンジを利用する際に注意すべき点は何ですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 空港によって提供サービスが異なる | 75 | 34.88% |

| 搭乗ゲートまでやや遠い ことがある | 65 | 30.23% |

| 同伴者の料金が かかるカードがある | 60 | 27.91% |

| 利用手続きが煩雑に感じる | 11 | 5.12% |

| その他 | 4 | 1.86% |

空港ラウンジの注意点として「空港によって提供サービスが異なる」と答えた方が最も多く、全体の3割を占めています。

提供されるフードやドリンクの内容はもちろん、シャワールームやアルコール類の提供の有無も空港ラウンジごとに異なるため注意が必要です。

次いで「搭乗ゲートまでやや遠いことがある」といった意見も多く集まりました。空港ラウンジから搭乗口までが遠く、長距離の移動を強いられる場合があります。

ココちゃん

反対に、搭乗口から遠いからこそ混雑しづらくてゆったりくつろげるメリットもあるよね!!

利用した中でおすすめの国内空港ラウンジはありますか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 羽田空港 | 28 | 31.82% |

| 中部国際空港 セントレア | 16 | 18.18% |

| 成田国際空港 | 13 | 14.77% |

| 新千歳空港 | 8 | 9.09% |

| 関西国際空港 | 7 | 7.95% |

| 福岡空港 | 6 | 6.82% |

| 熊本空港 | 4 | 4.55% |

| 山口宇部空港 | 2 | 2.27% |

| 神戸空港 | 1 | 1.13% |

| 秋田空港 | 1 | 1.13% |

| 那覇空港 | 1 | 1.13% |

| 旭川空港 | 1 | 1.13% |

おすすめの空港ラウンジとして「羽田空港」を挙げた人が全体の3割を占めました。羽田空港は各ターミナルごとに複数のラウンジがあり、計10個のラウンジがあることが特徴です。

モーラ博士

フリードリンクやWi-fi、さらに一部の空港ラウンジでは有料のシャワールームを利用できるぞ!

続く「中部国際空港セントレア」は全体の2割を占め、こちらも人気な空港といえるでしょう。中部国際空港には3つのカードラウンジがあり、ソフトドリンクやおつまみなどを無料で楽しむことができます。

利用した中でおすすめの海外空港ラウンジはありますか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 仁川国際空港 | 3 | 11.54% |

| ロンドン・ヒースロー空港 | 3 | 11.54% |

| シンガポール・ チャンギ空港 | 2 | 7.69% |

| ダニエル・K・ イノウエ国際空港 | 2 | 7.69% |

| クウェート国際空港 | 1 | 3.85% |

| 香港国際空港 | 1 | 3.85% |

| デトロイト・ メトロポリタン・ ウェイン・カウンティ空港 | 1 | 3.85% |

| サンフランシスコ国際空港 | 1 | 3.85% |

| シアトル・タコマ国際空港 | 1 | 3.85% |

| スワンナプーム 国際空港 | 1 | 3.85% |

| 北京首都国際空港 | 1 | 3.85% |

| アムステルダム・ スキポール空港 | 1 | 3.85% |

| シカゴ・オヘア国際空港 | 1 | 3.85% |

| アタテュルク国際空港 | 1 | 3.85% |

| ジョン・F・ケネディ 国際空港 | 1 | 3.85% |

| アトランタ国際空港 | 1 | 3.85% |

| バーレーン国際空港 | 1 | 3.85% |

| 台湾桃園国際空港 | 1 | 3.85% |

| ドバイ国際空港 | 1 | 3.85% |

| シャルルドゴール空港 | 1 | 3.85% |

「仁川国際空港」と「ロンドン・ヒースロー空港」は数ある海外空港ラウンジの中でも特に人気なラウンジと言えるでしょう。

利用するには「プライオリティ・パス」が付帯したクレジットカードが必要ですが、豪華な食事や飲み物など上質なもてなしを受けられます。

空港ラウンジ特典があるクレジットカードの比較ランキング根拠

当サイトの「空港ラウンジ特典があるクレジットカードランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(空港ラウンジの対応力、旅行関連の特典・保険など)に基づき、スコア化・ランキング化しています。

空港ラウンジ特典があるクレジットカードランキング評価項目(100点満点)

当サイトの空港ラウンジ特典があるクレジットカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 評価項目 | 配点 | 内容例 |

|---|---|---|

| 空港ラウンジの対応力 | 30点 | 国内・海外ラウンジ数、利用可能なサービス、プライオリティ・パスなどの付帯有無 |

| 年会費とコストパフォーマンス | 20点 | 年会費とサービス内容のバランス。年会費無料 or 条件付き無料、特典内容に対する納得感など |

| 旅行関連の特典・保険 | 20点 | 海外・国内旅行保険、手荷物宅配、航空便遅延補償など旅行に関連する優待の充実度 |

| ステータス性・上質さ | 15点 | カードのグレード、券面デザイン、所有満足度など |

| 利便性・使いやすさ | 15点 | タッチ決済、アプリ、即日発行、発行ハードルなど |

空港ラウンジ特典があるクレジットカード総合評価・ランキング

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| クレジットカード名 | 総合得点 | レーティング |

|---|---|---|

| JCBゴールド | 95点 | ★★★★★ |

| 三井住友カード ゴールド(NL) | 93点 | ★★★★★ |

| アメックス・ゴールド・プリファード | 91点 | ★★★★☆ |

| ラグジュアリーカード Titanium Card | 89点 | ★★★★☆ |

| 三菱UFJカード ゴールドプレステージ | 87点 | ★★★★☆ |

| JCBプラチナ | 85点 | ★★★★☆ |

| Oliveフレキシブルペイ ゴールド | 84点 | ★★★★☆ |

| dカード GOLD | 83点 | ★★★★☆ |

| ビューカード ゴールド | 82点 | ★★★★☆ |

| JCB GOLD EXTAGE | 81点 | ★★★★☆ |

| SAISON Gold Premium | 80点 | ★★★★☆ |

| 楽天ゴールドカード | 78点 | ★★★☆☆ |

| 三井住友カード プラチナプリファード | 77点 | ★★★☆☆ |

| アメックス・プラチナ・カード | 76点 | ★★★☆☆ |

| UCプラチナカード | 75点 | ★★★☆☆ |

1位:JCBゴールド【総合95点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 28/30 | 国内主要空港のラウンジが利用可能。サービス品質も安定。 |

| 年会費・コスパ | 19/20 | 年会費11,000円(税込)だが、手厚い補償と優待で納得の水準。 |

| 旅行関連の特典・保険 | 18/20 | 海外・国内旅行傷害保険やショッピング保険が充実。 |

| ステータス性・上質さ | 15/15 | JCBの正統派ゴールドで信頼感と所有満足度が高い。 |

| 利便性・使いやすさ | 15/15 | Apple Pay・QUICPay対応、サポートも良好。 |

コスパとサービスのバランスに優れた1枚。空港ラウンジ対応はもちろん、旅行保険や補償もゴールドカードとして非常に手堅い内容。JCBの加盟店が海外に少ないため、国内利用メインの方に特におすすめです。

2位:三井住友カード ゴールド(NL)【総合93点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 27/30 | 国内主要空港のラウンジが年数回無料で使える。利便性も高い。 |

| 年会費とコスパ | 20/20 | 年100万円利用で永年無料。高還元や特典もありコスパは非常に優秀。 |

| 旅行関連の特典・保険 | 17/20 | 国内外旅行傷害保険が付帯。手厚さは控えめだが必要最低限は備える。 |

| ステータス性・上質さ | 14/15 | 信頼性の高い三井住友ブランドで、所有満足度も十分に高い。 |

| 利便性・使いやすさ | 15/15 | コンビニ還元やVisaの使いやすさが魅力。アプリ操作もスムーズ。 |

年間100万円利用で年会費が永年無料になる特典が非常に魅力。コスパ重視の人にぴったりで、空港ラウンジも十分なカバー範囲を持っています。

3位:アメリカン・エキスプレス・ゴールド・プリファード・カード【総合91点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 28/30 | プライオリティ・パス対応。同伴者無料など特典面が充実している。 |

| 年会費とコスパ | 15/20 | 高額な年会費だが、レストランや宿泊などの特典で元を取りやすい。 |

| 旅行関連の特典・保険 | 20/20 | 海外・国内旅行傷害保険が付帯。キャンセルプロテクションもある。 |

| ステータス性・上質さ | 14/15 | アメックス特有のブランド力と上質なサービスに高い満足感がある。 |

| 利便性・使いやすさ | 14/15 | タッチ決済・Apple Payにも対応し、普段使いでも便利。 |

アメリカン・エキスプレス・ゴールド・プリファード・カードは空港ラウンジ特典はもちろん、国内・海外旅行傷害保険をはじめとするサポートが充実しています。ブランド力も強く、メタル製のカードデザインも特徴的です。

4位:ラグジュアリーカード Mastercard Titanium【総合89点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 27/30 | 国内外のラウンジやコンシェルジュサービスを備え、上質なサービスが魅力。 |

| 年会費とコスパ | 14/20 | チタン素材で高級感はあるが、年会費はやや高額で万人向けではない。 |

| 旅行関連の特典・保険 | 19/20 | 海外旅行保険や空港送迎など旅慣れた層に嬉しい手厚いサービスが多い。 |

| ステータス性・上質さ | 15/15 | 金属製カードの重厚感とデザイン性で唯一無二の存在感がある。 |

| 利便性・使いやすさ | 14/15 | 一部利用しづらい場面はあるが、全体としてはスマートな決済が可能。 |

価格よりも体験重視の方向け。ラウンジの質・範囲に加えて独自サービスも豊富で、ハイエンド層からの人気が高いカードです。

5位:三菱UFJカード ゴールドプレステージ【総合87点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 26/30 | 国内と一部の海外空港ラウンジに対応し、安定した品質で利用できる安心感がある。 |

| 年会費とコスパ | 16/20 | 年会費は必要だが、手厚い補償内容やステータス性を考えれば十分妥当。 |

| 旅行関連の特典・保険 | 18/20 | 海外旅行保険は利用付帯だが、補償額や範囲は申し分ない内容。 |

| ステータス性・上質さ | 14/15 | MUFGブランドとしての信頼性が高く、堅実派に支持される1枚。 |

| 利便性・使いやすさ | 13/15 | アプリや明細の確認もスムーズで、決済機能も充実しており使いやすい。 |

年会費1万円台で空港ラウンジと保険がバランス良く付帯。ステータス重視ではないが、ホテル優待や三菱UFJ銀行の関連サービスがあるなど、堅実派には満足度の高い1枚です。

6位:JCBプラチナ【総合85点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 26/30 | 国内外のラウンジに対応しており利便性と快適性が高い |

| 年会費とコスパ | 18/20 | 年会費はやや高めだが補償・サービス内容で納得感がある |

| 旅行関連の特典・保険 | 17/20 | 海外旅行保険やショッピング保険などの付帯内容が充実 |

| ステータス性・上質さ | 12/15 | JCBブランドの信頼性と所有満足度の高さが際立つ |

| 利便性・使いやすさ | 12/15 | QUICPayやWeb明細対応で日常利用にも配慮されている |

国内外の空港ラウンジに対応し、旅行保険やサポートも充実。年会費に見合った安心感と信頼感のある、バランス型プラチナカードです。

7位:Oliveフレキシブルペイ ゴールド【総合84点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 25/30 | 国内主要空港ラウンジを利用可能で、サービス品質も安定している |

| 年会費とコスパ | 17/20 | 年間100万円の利用で年会費永年無料にでき、維持コストの低さが魅力 |

| 旅行関連の特典・保険 | 15/20 | 海外旅行保険が付帯し、補償内容も標準的で安心できる内容になっている |

| ステータス性・上質さ | 13/15 | 三井住友のゴールドカードとして一定の信頼感があり、デザイン性も良好 |

| 利便性・使いやすさ | 14/15 | アプリ上で各種設定が完結し、柔軟に使い方を変えられる点が高評価 |

三井住友グループが展開する次世代型ゴールドカード。ラウンジ特典の充実度に加えて、年会費の永年無料特典やアプリ完結型の利便性など、幅広い魅力があります。

8位:dカードGOLD【総合83点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 26/30 | 国内空港ラウンジに加え、一部の海外空港ラウンジも利用可能な点が魅力 |

| 年会費とコスパ | 16/20 | 年会費はかかるものの、ドコモ利用料金10%還元で十分に元が取れる仕組み |

| 旅行関連の特典・保険 | 15/20 | 海外・国内旅行保険が付帯。ショッピング保険も充実し、総合的に優れている |

| ステータス性・上質さ | 13/15 | ドコモユーザーを中心に人気が高く、所有率も高い定番ゴールドカード |

| 利便性・使いやすさ | 13/15 | ドコモとの連携を前提に設計されており、請求管理やポイント利用がスムーズ |

dカード GOLDは、ドコモユーザーにとって最適な1枚。空港ラウンジ対応・保険の充実・通信費還元など、年会費以上のリターンが得られる万能型のゴールドカードです。

9位:ビューカード ゴールド【総合82点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 24/30 | 国内主要空港のラウンジを利用でき、出張・旅行時の快適性をサポートする |

| 年会費とコスパ | 15/20 | Suicaオートチャージや駅ビル特典で、年会費の元が取りやすい構造 |

| 旅行関連の特典・保険 | 14/20 | 海外旅行傷害保険が付帯。補償額はやや控えめだが実用的な内容 |

| ステータス性・上質さ | 13/15 | Suica搭載で機能性も高く、鉄道系ユーザーの信頼を得ているカード |

| 利便性・使いやすさ | 15/15 | モバイルSuicaやApple Pay連携もスムーズで、日常利用に非常に強い |

Suicaとの連携で定評のあるビューカード ゴールド。ラウンジ利用に加えて、通勤や出張時の利便性を重視する方にとって、コスパと機能性を兼ね備えた1枚です。

10位:JCB GOLD EXTAGE【総合81点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 23/30 | JCBゴールドと同様に全国の空港ラウンジサービスが利用できる仕様 |

| 年会費とコスパ | 16/20 | 若年層向けに年会費が大幅に抑えられ、特典内容に対するコスパが非常に高い |

| 旅行関連の特典・保険 | 13/20 | 海外旅行保険が付帯されているが、補償額はスタンダードレベル |

| ステータス性・上質さ | 12/15 | 20代向けのJCB正統派ゴールドで、安心感とブランド力を兼ね備えている |

| 利便性・使いやすさ | 15/15 | QUICPayやApple Payとの連携がスムーズで利用範囲が広い |

20代限定のゴールドカードながら、JCBならではのラウンジ対応や補償がしっかり整備されており、初めてのゴールドカードとして最適なバランス設計です。

11位:SAISON Gold Premium【総合80点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 22/30 | 国内の主要空港に対応し、十分なラウンジ利用が可能 |

| 年会費とコスパ | 18/20 | 条件達成で年会費が永年無料になり、維持費の面で優れている |

| 旅行関連の特典・保険 | 13/20 | 海外旅行傷害保険などは付帯されているが補償額はやや控えめ |

| ステータス性・上質さ | 13/15 | セゾンの上位カードとして認知されており、安心感と信頼性がある |

| 利便性・使いやすさ | 14/15 | アプリや明細機能が充実しており、日常使いでの利便性も非常に高い |

ラウンジ利用と年会費無料の両立が可能な希少なカード。旅行保険は控えめながらも、日常使いの快適さとセゾン優待の組み合わせで満足度の高い選択肢です。

12位:楽天ゴールドカード【総合78点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 21/30 | 国内空港ラウンジが年2回まで無料で利用できる点が魅力的 |

| 年会費とコスパ | 17/20 | 年会費2,200円で特典があり、楽天ユーザーにはコスパが非常に良い |

| 旅行関連の特典・保険 | 12/20 | 保険は海外旅行傷害保険のみ(利用付帯)。補償はやや少なめだが最低限はカバー |

| ステータス性・上質さ | 13/15 | ゴールドカードとしての見た目や所有感は十分で、人気もある |

| 利便性・使いやすさ | 15/15 | 楽天ポイント連携・楽天アプリなど、利便性と管理のしやすさが非常に高い |

楽天経済圏を活用する方にとって、年会費以上の価値を感じられるコスパ良好なカード。ラウンジ特典もあり、初めてのゴールドカードにも最適です。

13位:三井住友カード プラチナプリファード【総合77点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 21/30 | 一部のラウンジに対応しているが、プラチナにしては控えめなサービス内容 |

| 年会費とコスパ | 17/20 | 高還元率を誇るため年会費の元を取りやすく、還元狙いには非常に適している |

| 旅行関連の特典・保険 | 11/20 | 海外旅行保険は一部利用付帯で、プラチナカードとしては補償が少なめ |

| ステータス性・上質さ | 14/15 | 三井住友カードの中でも最高峰のステータスで所有満足度は高い |

| 利便性・使いやすさ | 14/15 | アプリ連携や明細の見やすさ、Apple Pay対応など日常でも快適に使える |

高還元型のプラチナカードで、ラウンジ対応もあるが旅行・マイル重視よりもポイント重視向き。高級感と使いやすさのバランスが魅力の1枚です。

14位:アメリカン・エキスプレス・プラチナ・カード【総合76点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 28/30 |

世界1,300以上のラウンジ※が利用可能で、対応範囲は最上級のレベルにある ※2025年12月23日時点 |

| 年会費とコスパ | 11/20 | 年会費は高額だが、特典をフル活用すれば元を取ることも可能 |

| 旅行関連の特典・保険 | 14/20 | 海外・国内問わず補償が手厚く、トラベルサービスもハイレベル |

| ステータス性・上質さ | 14/15 | アメックスプラチナというブランド力と希少性が非常に高く、所有満足度も圧倒的 |

| 利便性・使いやすさ | 9/15 | サポート体制は充実しているが、年会費や使い勝手は万人向けとは言いにくい |

世界トップクラスのラウンジ対応力を持つ一方、年会費の高さがやや難点。しかし、手厚い旅行保険や高ステータス性を求める層に刺さるハイエンドな1枚です。

15位:UCプラチナカード【総合75点】

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 空港ラウンジの対応力 | 20/30 | 国内のラウンジ利用には対応しており、プラチナとして最低限のサービスを提供 |

| 年会費とコスパ | 19/20 | 年会費が抑えめで、手に取りやすいプラチナカードとして評価できる |

| 旅行関連の特典・保険 | 11/20 | 海外旅行保険が付帯するが補償は必要最低限で、内容は比較的シンプル |

| ステータス性・上質さ | 11/15 | ブランド力は控えめだが、券面デザインや所持感には安定感がある |

| 利便性・使いやすさ | 14/15 | ネット明細やスマホ対応が進んでおり、日常使いでも扱いやすい |

年会費を抑えてプラチナカードを持ちたい方に最適。ラウンジや補償の内容はシンプルですが、基本機能は揃っており実用性の高い選択肢として検討できます。

口コミ調査の概要

| 調査概要 | クレジットカード利用者の満足度調査 |

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査ツール | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

アンケート調査の概要

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 215人 |

| 年齢比率 |

10代:0人(0%) 20代:4人(1.86%) 30代:11人(5.12%) 40代:28人(13.02%) 50代:51人(23.72%) 60代:64人(29.77%) 70代:43人(20.00%) 80代:14人(6.51%) |

| 性別比率 |

男性:151人(70.23%) 女性:64人(29.76%) |

| 職業比率 |

会社員(正社員):71人(33.02%) 会社員(契約・派遣社員):10人(4.65%) 経営者・役員:11人(5.12%) 公務員(教職員を除く):3人(1.40%) 自営業:21人(9.77%) 自由業:5人(2.33%) 医師・医療関係者:1人(0.46%) 専業主婦:28人(13.02%) 学生:1人(0.46%) パート・アルバイト:14人(6.51%) 無職:46人(21.40%) その他:4人(1.86%) |

| 調査期間 | 2024年10月 |

| 調査地域 | 日本 |

空港ラウンジに関するアンケート調査結果の元データ(PDF)>>

採点の根拠に使用した公式サイト

- JCBゴールド

- 三井住友カード ゴールド(NL)

- アメリカン・エキスプレス・ゴールド・プリファード・カード

- ラグジュアリーカード Mastercard Titanium Card

- 三菱UFJカード ゴールドプレステージ

- JCBプラチナ

- Oliveフレキシブルペイ ゴールド

- dカードGOLD

- ビューカード ゴールド

- JCB GOLD EXTAGE

- SAISON Gold Premium

- 楽天ゴールドカード

- 三井住友カード プラチナプリファード

- アメリカン・エキスプレス・プラチナ・カード

- UCプラチナカード

情報元・参照元一覧

- 独立行政法人国民生活センター

- 国税庁

- 消費者庁

- 経済産業省

- 日本年金機構

- 一般社団法人日本クレジット協会

- 日本クレジットカード協会

- 一般社団法人キャッシュレス推進協議会

- 日本カード情報セキュリティ協議会

- 指定信用情報機関のCIC

- 公益財団法人日本生産性本部

- 総務省統計局

- 法務省

最終更新:2025年7月11日

参考文献

・成田国際空港 「クレジットカード会社ラウンジ 」(最終アクセス:2025年5月1日)

・外務省 海外安全ホームページ 「海外旅行保険加入のおすすめ」(最終アクセス:2025年5月1日)

・外務省「外務省: 海外安全に関する意識調査」(最終アクセス:2025年8月7日)

・三井住友カード公式サイト「空港ラウンジサービス」(最終アクセス:2025年8月7日)

・ANA公式サイト「空港ラウンジ ご利用基準一覧表」(最終アクセス:2025年8月7日)

・プライオリティパス公式サイト「プライオリティ・パス | Priority Pass」(最終アクセス:2025年8月7日)

・JCBプレミアム公式サイト「ラウンジ・キー」(最終アクセス:2025年8月7日)

よくある質問

Q. 空港ラウンジは一般カードでも利用できますか?

Q. 空港ラウンジではどんなサービスを受けられますか?

パソコンも利用できるため、フライト前に集中して仕事をすることも可能です。

Q. 空港ラウンジが使えるクレジットカードのメリットは何ですか?

Q. 空港ラウンジが使える年会費無料のクレジットカードはありますか?

しかし、一部のゴールドカードの中には条件達成によって年会費が無料になるものもあります。

例えば、三井住友カード ゴールド(NL)は年間100万円の利用で翌年以降の年会費が永年無料(※)になります。

エポスゴールドカードは、インビテーションを受けてカードを作成するか、年間50万円以上の利用で年会費が永年無料になります。

また、イオンカードで年間50万円以上利用するとイオンゴールドカードの招待が届きます。

イオンゴールドカードは数少ない年会費が永年無料のゴールドカードのため、維持コストを抑えたい方はイオンカードから利用を初めてみるのも良いかもしれません。

※: 年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.02

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.04

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

クレジットカードは何枚持ちが理想?複数枚持つメリットや平均枚数を解説

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.04

クレジットカードの作り方とは?発行の流れや注意点をやさしく解説

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.05

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

アンケート

クレジットカードのアンケート調査について

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

還元率が高いクレジットカードのアンケート調査

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードの審査に関するアンケート調査

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

人気の記事

最近の記事

カード別ランキングを見る

ラウンジ無料

パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード