更新日: 2026.01.16

上質なサービスと信頼感で世界中から高い評価を得ているアメックスカード。ステータスカードとしてのイメージが強いかもしれませんが、最近では年会費がお手ごろなものやポイント還元・旅行特典に優れたラインナップも増えてきていて、幅広いユーザーに支持されていて、世界で1億2,000万枚以上が発行されています。

特に、人気なのはゴールドカードやプラチナカードといった上位ランクのカード。旅行保険や空港ラウンジ利用などの特典が充実しており、ワンランク上のライフスタイルを実現できます。さらに、24時間365日対応のコンシェルジュサービスを備えたカードもあり、レストランや旅行の予約手配など特別なサポートを受けられるのも魅力です。

また、メンバーシップ・リワードという独自のポイントプログラムも魅力的で、有効期限なしでポイントを貯めることができます。貯まったポイントはマイルやギフト、他社ポイントへの移行もできるので使い道が幅広いです。長期間たくさんのポイントを貯めてマイルに変換して夢の無料旅行をしたり、月々の支払いに充てたりと無駄なく自由自在に利用できます。

とはいえ、アメックスにはさまざまな種類があり特徴が異なるので「自分はどのアメックスカードを選んだらいいのかわからない」と迷っている方も多いでしょう。

そこで本記事では、おすすめのアメックスカードを年会費やステータス性、特典内容などを比較しながらランキング形式で紹介します。フリーステイギフトや招待日和など、目白押しの特典もあるので、アメックスのクレジットカードが気になっている方はぜひ参考にしてみてください。

詳細を表示

80.8

キャンペーン

どんなシーンも特別に。 多彩なサービスが魅力な1枚。

メリット

デメリット

4.0

50代・男性(会社員)

さらに表示

76.7

キャンペーン

独自のサービスが充実! 上質な特典が受けられる月額制カード。

メリット

デメリット

5.0

40代・女性(会社員)

さらに表示

82.5

キャンペーン

世界中で使える優待が豊富。 特別な時間をゆったりと過ごしたい方に。

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

80.0

キャンペーン

入会・継続・搭乗でマイルがもらえる! 国内外の空港ラウンジが無料で利用可能。

メリット

デメリット

4.0

30代・女性(主婦)

さらに表示

76.7

キャンペーン

マイルの貯まりやすさと特典の充実度を両立。 入会時・継続時にはボーナスマイルがもらえる。

メリット

デメリット

5.0

20代・女性(主婦)

さらに表示

78.0

キャンペーン

マイルもポイントも貯まりやすい! 快適な旅行を提供する特典が充実。

メリット

デメリット

83.3

特典

高級ホテルもコンビニもおトクに利用できる。 普段も特別な日も使いやすいプラチナカード。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

4.0

(1件)

80.0

通常還元率1.2%で優待も豊富! ガソリン・軽油が最大10円/L引きになる。

メリット

デメリット

4.0

30代・女性(会社員)

さらに表示

83.0

キャンペーン

上質な旅を提供する特典がずらり。 高還元率で保険も手厚いカード。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

80.8

キャンペーン

出張や会食もスムーズに準備できる! ビジネスシーンで活躍する特典が充実した1枚。

メリット

デメリット

3.0

30代・男性(会社員)

さらに表示

76.7

キャンペーン

プライベートでも使える特典が豊富。 起業したばかりでも申し込める法人カード。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

84.7

専任のコンシェルジュがつく。 他にはない最高級の特典と最高峰のステータス。

メリット

デメリット

80.0

キャンペーン

デルタ航空スカイマイルと提携したアメックスカード 入会後1年間、上級会員資格「シルバーメダリオン」が無料

メリット

デメリット

76.7

キャンペーン

コストパフォーマンス抜群! ヒルトンの超一流な特典が受けられるカード。

メリット

デメリット

76.3

キャンペーン

上質な旅行特典付き! ヒルトン好きは押さえておくべき1枚。

メリット

デメリット

アメリカン・エキスプレスブランドのおすすめクレジットカードを多数紹介してきました。ここからは、アメックスカードの種類やメリット・デメリット、アメックスカードのおすすめな選び方などについて説明します。

ココモーラでは、アメックスが発行するクレジットカードを集めて、徹底的に比較検証を行いました。

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で最も年会費が安いクレジットカード」と定め、以下の方法で検証を行いました。

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で還元率が最も高いクレジットカード」と定め、以下の方法で検証を行いました。

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で付帯保険が最も充実したクレジットカード」と定め、以下の方法で検証を行いました。

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で空港ラウンジ特典が最も充実したクレジットカード」と定め、以下の方法で検証を行いました。

-すべての検証はココモーラ編集部で行っています-

アメックスカードは大きく4種類に分類することができ、それぞれに特徴があります。

| 代表アメックスカード | 特徴 | |

|---|---|---|

| プロパー カード | アメックスグリーン/アメックスゴールド・プリファード/ アメックスプラチナ | いちばん普段使いしやすい/高ステータス |

| 航空会社 提携カード | ANAアメックスカード/JALアメックスカード | 入会・継続や搭乗で ボーナスマイルがもらえる |

| ホテル 提携カード | ヒルトン・オナーズ アメックスカード/Marriott Bonvoyアメックスカード | 対象ホテルで還元率アップや優待が受けられる/無料宿泊特典がある |

| ビジネス カード | アメックスビジネスグリーン/ アメックスビジネスゴールド | 法人向けのカード/業務に役立つ特典が豊富 |

アメックスカードの中でもスタンダードなのがプロパーカード。券面の中央にセンチュリオンと呼ばれる騎士のマークがある、シンプルなデザインが特徴です。

プロパーカードはアメックスが直接発行しているクレジットカードであり、ステータスの高さを示すには十分。使い続けると上位ランクのアメックスカードに招待されることもあります。

参考:国民生活センター「キャッシュレス決済の基礎知識」

アメックスカードに旅行関連の優待を充実させたいなら、航空会社やホテルとの提携カードがおすすめです。

航空会社の提携カードはマイル還元率が高めの傾向にあります。搭乗ボーナスマイルがもらえたり、機内販売の割引があったりと、飛行機での移動が多い方におすすめです。※1

モーラ博士

ANA系ならマイル移行の上限ポイント数がないぞ!

ホテル提携カードは世界中の高級ホテルで使える優待が多く備わっているのが特徴です。また、対象ホテルの上級会員資格が自動でもらえるアメックスカードもあります。※2

ビジネスカードは法人向けのアメックスカード。名刺管理やETCカード発行などビジネスに役立つサービスを割引価格で利用できます。

モーラ博士

従業員向けの福利厚生が付帯しているビジネスカードもあるぞ!

参考:

※1 アメリカン・エキスプレス公式サイト「アメックスの航空会社提携カード」

※2 アメリカン・エキスプレス公式サイト「アメックスのホテル提携カード一覧 」

プロパーカードと提携カードのどちらを選ぶかは、アメックスカードを普段づかいするか、旅行用に特化して使うかで決めるのがおすすめです。

| 項目 | メリット | デメリット |

|---|---|---|

| プロパーカード | ・ステータスが高い ・アメックスの共通特典が使える ・還元率が一律で1.0% | ・特定の利用先でのサービスがあまりない ・ランクによって年会費はやや高め |

| 提携カード | ・旅行用のサービスに強い ・航空会社の提携カードはマイルが貯まる ・ホテルの提携カードは特定ホテルでの 優待や還元率アップが受けられる | ・特定の利用先(対象ホテルや対象航空会社など)以外でのサービスは弱い |

プロパーカードはメンバーシップリワードというポイントプログラムが共通しているため、どこの店舗・サービスでも100円で1ポイントが貯まります。

提携カードは特定の利用先以外の還元率が低めなので、日常的にアメックスカードを使うのであればプロパーカードが使いやすいです。

ANA便・JAL便・特定のホテルだけで使いたい場合は提携カードのアメックスがおすすめ。特典内容が対象先に特化しているので、メインカードは別で持っておくと良いでしょう。

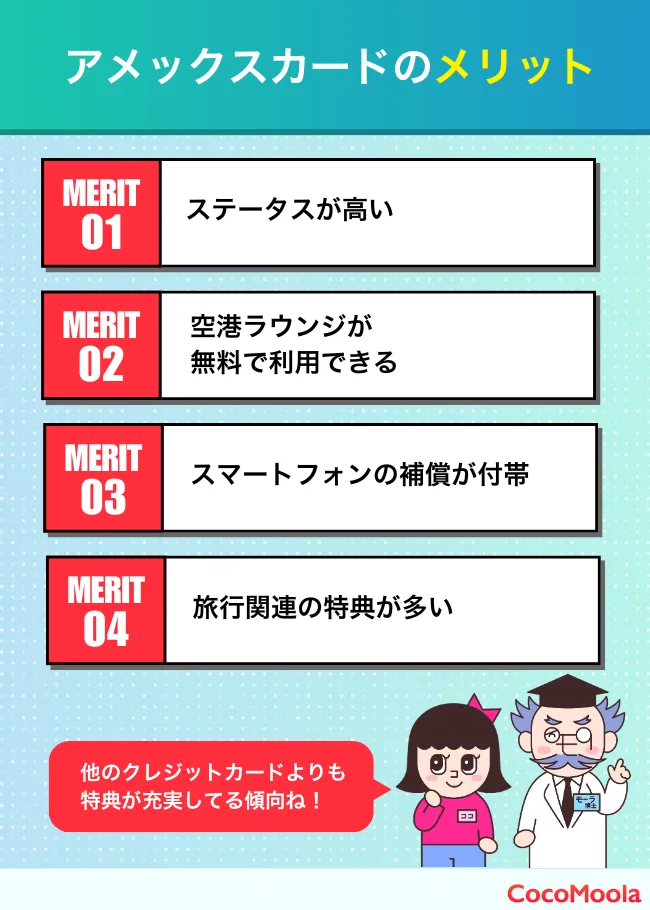

アメックスカードには、以下のようなメリットがあります。

アメックスカードの大きな特徴は、高いステータス性にあります。

一般的なクレジットカードに比べ、アメックスカードは所有するだけで「信頼できる人」と見なされることが多いです。

ステータスが高い理由は、アメックスカードには安定した収入が求められたり、高い年会費が設定されていたりと、誰でも簡単に持てるわけではない点にあります。

さらに、クレジットカードの券面は高級感あふれる洗練されたデザインで、大切な場面で出して恥ずかしい思いをする心配もありません。

信頼性を重視する方にとって、アメックスカードはおすすめのクレジットカードだと言えるでしょう。

アメックスカードを持つと、国内外の主要空港ラウンジを無料で利用できる特典が付いてきます。

旅行前のひとときを快適に過ごせる空港ラウンジの利用は、旅をワンランク上の体験に変えてくれるでしょう。

ただし、アメックス・グリーンの場合、空港ラウンジは本人のみ無料となるためご注意ください。

モーラ博士

フライトの機会が多い方におすすめ!出張や旅行をより快適にしてくれる存在じゃ。

参考:アメリカン・エキスプレス公式サイト「空港ラウンジ」

アメックスカードには、スマートフォンの破損や盗難などを補償する「スマートフォン・プロテクション」が付帯しています。

例えば、アメックス・ゴールドでは年間最大5万円、プラチナカードでは最大15万円の補償を受けることが可能。

直近3ヶ月間の通信料をアメックスカードで支払うだけで適用されるため、特別な手続きは不要です。

画面割れや水濡れといったトラブルに備えられるのは、スマホが生活必需品となった現代には心強いサービスでしょう。

さらに携帯会社の保険に加入する必要がなくなるため、経済的なメリットも得られます。

モーラ博士

みずほリサーチ&テクノロジーズによると、日本のスマホ保険加入者の平均年間支払額は6,515円とのこと。比較するとアメックスのスマホ補償はかなりお得じゃ!

参考:みずほリサーチ&テクノロジーズ「令和5年度経済産業政策関係調査事業(モバイル機器の修理市場等に

おける競争環境整備の在り方に関する調査)」

アメックスカードは他の国際ブランドのクレジットカードと比べ、旅行関連の特典が豊富です。ステータスの高さや年会費を多めに支払っている分、空港ラウンジ以外にも特典があります。

特に、ホテルのステータス付与や無料宿泊チケットはアメックスならではの特典です。また会員専用の予約サイト「アメリカン・エキスプレス・トラベルオンライン」では、航空券やホテルから旅先を検索できたり、レンタカーの予約をしたりすることもできます。

アメックスカードには、以下のようなデメリットもあります。

アメックスカードには、分割・リボ払いサービス「ペイフレックス」がありますが、利用するためにはアメックスカード入会後に別途審査を受ける必要があります。

審査は入会から約3ヶ月後に行われ、通過すると分割・リボ払いが可能になります。

他の多くのクレジットカード会社では、発行後すぐに分割・リボ払いを利用できるため、この点はアメックス特有のデメリットと言えるでしょう。

さらに、3ヶ月間の利用状況が審査に影響すると考えられるため、未払いや遅延があると審査が不利になり得ます。

モーラ博士

他社のクレジットカードの滞納も影響する可能性があるから、利用履歴には十分注意が必要じゃ。

参考:日本貸金業協会「信用情報の提供」

アメックスカードは、一般ランクであっても年会費が発生します。

例えば、ANAアメリカン・エキスプレス・カードでは7,700円(税込)、年会費ではありませんがアメックス・グリーンでは月会費1,100円(税込)が必要です。

年会費無料のクレジットカードが増えている中で、手軽にクレジットカードを利用したい方にアメックスカードはおすすめできません。

また、カードランクが上がるほど年会費も高額になり、ゴールドカードやプラチナカードではさらに負担が増えます。

年会費に見合う特典やサービスが充実しているため価値を感じる方も多いですが、特典を十分に活用しない場合、コストパフォーマンスが低くなってしまう可能性があります。

アメックスカードの利用で貯まるポイント「メンバーシップ・リワード」は、通常100円につき1ポイントが加算されます。

しかし、電力や水道など一部の公共料金、国税・都道府県税などの税金、国民年金保険料などの公金の支払いでは、200円につき1ポイントしか加算されません。

公共料金や税金は一度に支払う額が大きい分、効率よくポイントを貯めるチャンスですが、アメックスカードの場合は還元率が大幅に下がるため、そうした支払いには不向きです。

モーラ博士

d払いや楽天ペイなどの決済サービスへのチャージでも還元率が下がるから要注意じゃ!

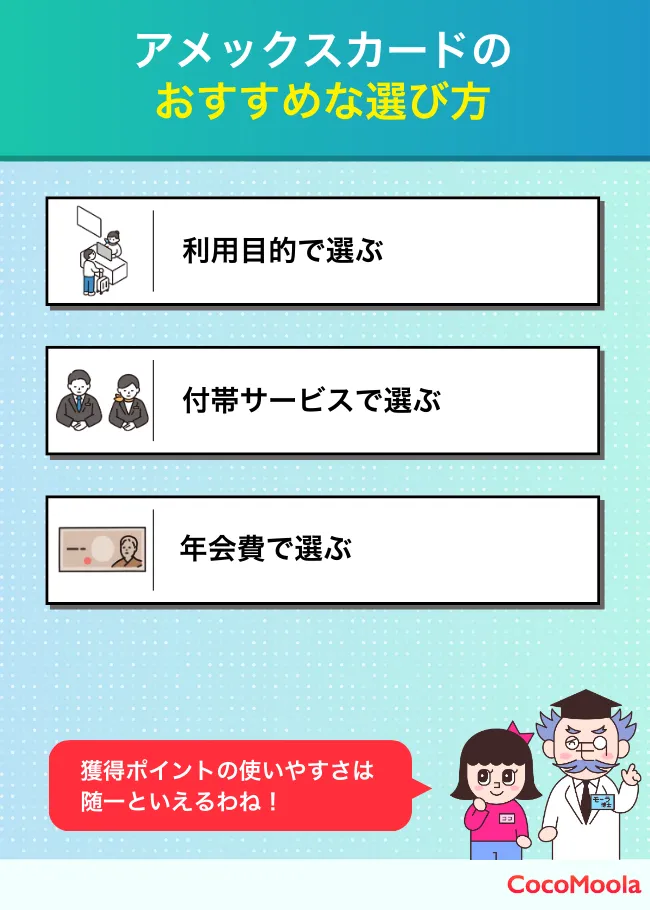

ここではアメックスカードのおすすめな選び方をご紹介します。内容を参考に、自分に合うアメックスカードを選んでみてください。

アメックスカードを日常生活で使用したいのか、旅行関連の代金を決済したいのかなど、利用する場面や目的を軸に選ぶとスムーズです。

日常生活で利用するならプロパーカードがおすすめ。還元率が3倍になる利用先が豊富で、付帯保険やサービスも充実しているため、バランスの良いアメックスカードといえます。

モーラ博士

ポイント3倍になる利用先は、AmazonやJALなど様々じゃ。※

旅行や出張で使用する機会が多いなら、ホテルや航空会社の提携カードから選ぶのがおすすめです。プロパーカードにはない特典を使えば、いつもの旅行をグレードアップできます。

※参考:アメリカン・エキスプレス公式サイト「メンバーシップ・リワード・プラス」

プロパーカード同士やホテル提携カード同士でも、クレジットカードによって付帯サービスが異なります。ランクが上がっても付帯していないサービスがあるため確認が必要です。

モーラ博士

どれも年会費がかかるので、現実的に利用するサービスを踏まえて慎重に選ぶのじゃ!

| サブスク優待 | 無料宿泊券 | ボーナスポイント プログラム | |

|---|---|---|---|

| アメックスグリーン (一般カード) | ⚪︎ | × | ⚪︎ |

| アメックスゴールド・ プリファード | × | ⚪︎ | ⚪︎ |

| アメックスプラチナ | × | ⚪︎ | ⚪︎ |

| 無料宿泊特典 | 上級会員資格の 付与 | ポイントの マイル移行 | |

|---|---|---|---|

| ヒルトン・オナーズ アメックスカード | 年間150万円以上利用+継続 →1泊 | ⚪︎ | × |

| ヒルトン・オナーズ アメックスプレミアム | 年間一定額の利用+継続 →2泊 | ⚪︎ | × |

| Marriott Bonvoy アメックスプレミアム | 年会費の支払い+年間400万円以上利用 →1泊 | ⚪︎ | ⚪︎ |

アメックスカードはカードランクによって年会費が大きく変わります。ゆえに、現実的に支払える年会費であるかを見極めて選ぶのもおすすめの選び方です。

| アメックスグリーン | 月会費1,100円(税込) |

| アメックスゴールドプリファード | 39,600円(税込) |

| アメックスプラチナ | 165,000円(税込) |

例えば、アメックスプラチナは年会費165,000円(税込)でゴールドと比較すると約4倍の年会費がかかります。

また、アメックスカードは他のクレジットカードに比べて年会費が高額です。同一のカードランクであっても、年会費が10倍近く高額な場合もあるため、慎重に検討しましょう。

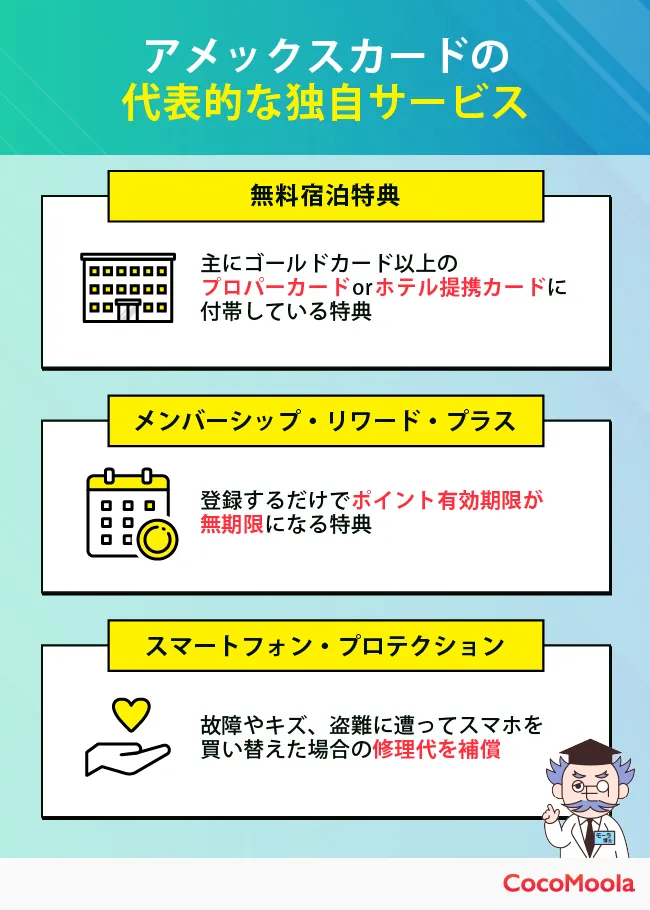

アメックスカードはそのステータスの高さから、他のクレジットカードにはない独自特典が豊富。代表的なサービスをチェックしていきましょう。

国内対象ホテルで1泊2名分の無料宿泊ができるフリー・ステイ・ギフトは、主にゴールドカード以上のプロパーカード、もしくはホテル提携カードに付帯している特典です。どのようなホテルがあるのか確認しましょう。

| 提携グループ | ホテルの例 |

|---|---|

| マリオット・インターナショナル | 東京マリオットホテル、ウェスティンホテル横浜など各地のホテル |

| ヒルトン・ホテル&リゾーツ | ヒルトン東京、ヒルトン大阪など主要都市のホテル |

| 西武プリンスホテルズ &リゾ ーツ | ザ・プリンス パークタワー東京、ザ・プリンス 箱根芦ノ湖など各地のホテル |

| ニューオータニホテルズ | ホテルニューオータニ(東京)、ホテルニューオータニ大阪など主要都市のホテル |

| ロイヤルパークホテルズ | ザ・ロイヤルパークホテルアイコニック名古屋、ザ・ロイヤルパークホテルアイコニック大阪御堂筋 |

| オークラ ニッコー ホテルズ | ホテルオークラ東京ベイ、ホテルオークラ福岡など各地のホテルなど |

| ハイアットホテルズ&リゾ ーツ |

ハイアットリージェンシー東京ベイ、グランドハイアット福岡など |

これらのホテルは通常、1泊数万円以上する高級ホテルなので、この特典だけで年会費以上の価値があると考える人も多いのではないでしょうか。

ココちゃん

優雅な旅行をお得に楽しみたい方にピッタリだね!

無料宿泊できるホテルや特典の条件は各アメックスカードにより異なります。無料宿泊特典が付帯している代表的なアメックスカードを以下にまとめたので、チェックしてみましょう!アメックスカードでコスパ良く旅行を楽しんでみませんか?

| アメックスゴールド プリファード | 年間200万円以上の利用で 国内対象ホテル1泊2名分の宿泊券 |

| アメックスプラチナ | カード継続で国内対象ホテル1泊2名分の宿泊券 |

| ヒルトン・オナーズ アメックス | 年間150万円以上のカード利用+継続で1泊分 (ヒルトン・ポートフォリオ内のホテルが対象) |

| Marriott Bonvoy アメックスプレミアム | 年間400万円以上のカード利用+年会費支払いで1泊分 (Marriott Bonvoyロイヤルティプログラム参加ホテルが対象) |

メンバーシップ・リワード・プラスは、登録するだけでポイント有効期限が無期限になる特典です。プロパーカード・ビジネスカードのアメックスカードのみに付帯しています。

プラチナカードの場合は、個人・ビジネスを問わず無料で登録OK。ゴールド・プリファードの会員は無料かつ自動で登録されます。

さらに、登録後には無料オプションとして対象店舗のボーナスプログラムを追加することも可能です。AmazonやUber Eatsなどで利用すると、100円で3ポイントが貯まります。

対象のアメックスカード以外は登録で年会費3,300円(税込)がかかります。しかし、マイルへの移行レートや他社ポイントの交換レートも上がるので、年会費を支払うメリットは十分にあるでしょう。

スマホを落として画面が割れたり水没すると、修理代がかかりますよね。その修理代を補償してくれるのが、スマートフォン・プロテクションです。

スマートフォン・プロテクションが適用される条件は以下の2つ。スマホを手持ちのアメックスカードで購入しなくても補償されるのはうれしいですね。

故障やキズだけでなく、盗難に遭ってスマホを買い替えた場合でも、購入代金の一部を補償してもらうことができます。オンラインから請求できるのもおすすめポイントです。

なお、スマホでキャッシュレス決済ができないなど端末の不具合・故障で困ったら下記サービスもおすすめできます。

アメックスカードで貯まるポイントは、マイルやポイント、商品など多数の交換先があります。レートなども合わせて紹介するのでチェックしてみてください。

| 交換先 | メンバーシップ・リワード・プラス加入 | メンバーシップ・リワード・プラス未加入 |

|---|---|---|

| 楽天ポイント | 3,000ポイント→1,400楽天ポイント | 3,000ポイント→900楽天ポイント |

| ANAマイル | 1,000ポイント→1,000マイル | 2,000ポイント→1,000マイル |

| JALマイル | 2,500ポイント→1,000マイル | 3,000ポイント→1,000マイル |

| 提携会社のマイル | 1,250ポイント→1,000マイル | 2,000ポイント→1,000マイル |

アメックスポイントを他社ポイントに交換する場合は、メンバーシップ・リワード・プラスに加入するのがおすすめです。

モーラ博士

メンバーシップ・リワード・プラスに加入すれば、レートが下がらずにANAマイルへ交換できるぞ!

| 交換先 | 交換レート |

|---|---|

| PayPayギフトカード | 40,000ポイント→12,000円分 |

| Amazonギフトカード | 3,000ポイント〜→1,000円分〜 |

| Starbucks eGift ドリンクチケット | 1,500ポイント〜→500円分〜 |

| Uber Eatsギフトカード | 9,000ポイント→3,000円分 |

| JCBギフトカード | 3,300ポイント→1,000円分 |

| ANA SKYコイン | 3,000ポイント→1,000コイン分 |

| nanacoギフト | 1,500ポイント→500円分 |

| Pontaポイントコード | 3,000ポイント→1,000円分 |

| WAONポイント ID | 1,500ポイント→500円分 |

| 全国百貨店共通商品券 | 3,300ポイント→1,000円分 |

| QUOカード | 6,000ポイント→2,000円券 |

| モスカード | 3,000ポイント→1,000円分 |

| アメリカン・エキスプレス 百貨店ギフトカード | 3,000ポイント→1,000円分 |

| ミスタードーナツ ギフトチケット | 600ポイント→200円分 |

| ローソンお買い物券 | 1,500ポイント→500円分 |

| ロイヤルホストお食事券 | 3,000ポイント→1,000円分 |

| 宝くじ引換券 | 12,000ポイント→3,000円分 |

多くは消費ポイントの3分の1相当のクーポンや商品券へ交換可能です。ただし、交換に必要なポイント数は商品によってかなり差があります。

多くのポイント交換先の中でも交換レートが高く、得におすすめなのは以下の4つです。一覧にまとめたので確認してみてください!

| 交換先 | おすすめポイント |

|---|---|

| ANAマイル・ANASKYコイン |

ANAマイルは、 メンバーシップ・リワード・プラス(ANAコース)に加入していれば2,000ポイント→1,000マイルという最も高いレートで交換できる。 また、ANA SKY コインは1コイン=1円の価値。空港券の購入やツアーの参加費に使用できる。 |

| 提携のホテルポイントで使用 | ヒルトン、マリオットなどのホテルロイヤルティプログラムのポイントに交換できる。高級ホテルへのお得な宿泊や客室アップグレードに活用したい方におすすめ。 |

| Amazonギフトカード | 3,000ポイント→1,000円分とレートは高くないが、すぐに使用可能なためおすすめ。Amazonでの利用頻度が多い方は、現金同様の感覚で利用できるため利便性が高い。 |

| 公式カタログサイトで交換 | アメックスの公式カタログサイト「メンバーシップ・リワード カタログ」で商品券やクーポンに交換もできる。使い道に迷った際には、カタログサイトで有効期限の長い商品券などに交換するのがおすすめ。 |

参考:アメリカン・エキスプレス公式サイト「ポイント移行 - メンバーシップ・リワード®」

アメックスカードの国際ブランドはアメリカン・エキスプレスですが、クレジットカードの国際ブランドとしては他にVisa、Mastercard、JCBなどがあります。

アメリカン・エキスプレスとほかの国際ブランドでどのような違いがあるのか見ていきましょう。

| アメックス | Visa | Mastercard | JCB | |

|---|---|---|---|---|

| 特徴 | ステータスの高さが強み 付帯サービスの質が高い | 世界シェア率No.1 海外でも強い | Visaと並ぶシェア率 旅行関連の独自特典あり | 日本発の国際ブランド 日本での利用に強み |

| 加盟店数 | 非公表 | 1億5,000万店 | 1億5,000万店 | 約5,600万店 |

| プロパーカード | ⚪︎ | ⚪︎ | × | ⚪︎ |

| 一般カードの価格帯 | 年会費換算で 13,200円(税込) | 永年無料〜 | 永年無料〜 | 永年無料〜 |

アメックスとほかの国際ブランドとの違いは、ステータスの高さにあります。ほかの国際ブランドは一般カードを永年無料で持てるのに対し、アメックスカードは13,200円(税込)かかるため、維持コストが高いです。

その分、ほかの国際ブランドではゴールドカード以上のランクカードにしかないような特典も、アメックスカードなら一般カードからついていることがあります。

たとえば、アメックスカードの一般カードにあたるアメリカン・エキスプレス・グリーン・カードには、プラチナカード以上で利用できることが多いプライオリティ・パスに登録することが可能です。

しかし、世界中の加盟店に関してはVisaやMastercardには及びません。特典の充実度と使える場所の多さのどちらを優先するかで選ぶのがおすすめです。

今回紹介しているおすすめのアメックスカードについて、ココモーラの監修者を務めてくださっている伊藤亮太さんと水野崇さんから、各アメックスカードの魅力に関するコメントをいただきました。

気になるアメックスカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

継続利用で1万円分のトラベルクレジット、さらに年間200万円以上の利用で有名ホテルの宿泊券が貰えるなど、使えば使うほどお得な恩恵が受けられます。

また、AmazonやYahoo!ショッピングで還元率が3倍になるなど普段使いにも長けており、利用しやすいゴールドカードです。

旅行やグルメなど多彩なジャンルで最上級の特典が受けられるアメックスカードです。世界中の空港ラウンジが利用できるプライオリティ・パス、有名ホテルの客室アップグレードや朝食サービスが受けられるファイン・ホテル・アンド・リゾートなどの特典が付帯し、特別な体験を提供してくれます。

ビジネスに役立つハイクラスな特典が付帯したアメックスカードです。空港ラウンジ特典、最高1億円の海外旅行保険、企業向けサービス・研修の割引などの特典が受けられます。利用明細を大手会計ソフトに簡単に連携できるため、経費管理が大幅に楽になる点もメリットです。

アメックスが発行するビジネスカードの中でも、手軽に申し込みやすいクレジットカードです。他のアメックスビジネスカードと比べて年会費は13,200円(税込)と安いものの、基本的なビジネス向け特典・サービスはそのまま利用できます。起業直後や若手の経営者におすすめのアメックスカードです。

街中の対象店舗やフライトでの利用でANAマイルが貯まるアメックスカードです。加えて、手荷物無料宅配サービスや最高3,000万円の旅行傷害保険など、アメックスらしい充実した豪華特典が利用できます。さまざまなシーンで活躍してくれること間違いありません。

実際にアメックスカードを利用されている方を対象に、独自のアンケート調査をフリージーを使用して実施しました。

これからクレジットカードを選ぶ人は、ぜひアンケートも参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 64人 |

| 年齢比率 |

10代:0人(0%) 20代:2人(3.13%) 30代:4人(6.25%) 40代:10人(15.63%) 50代:22人(34.38%) 60代以上:26人(40.63%) |

| 性別比率 |

男性:44人(68.75%) 女性:20人(31.25%) |

| 職業比率 |

会社員(正社員):23人(35.94%) 会社員(契約・派遣社員):1人(1.56%) 経営者・役員:4人(6.25%) 公務員(教職員を除く):2人(3.13%) 自営業:6人(9.38%) 自由業:2人(3.13%) 医師・医療関係者:0人(0%) 専業主婦:9人(14.06%) 学生:0人(0%) パート・アルバイト:7人(10.94%) 無職:8人(12.50%) その他:2人(3.13%) |

| 調査期間 | 2025年6月 |

| 調査地域 | 日本 |

アメックスカードに関するアンケート調査の詳細結果>>

アメックスカードに関するアンケート調査結果の元データ(PDF)>>

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| クレディセゾン提携カード | 27 | 42.19% |

| プロパーカード | 20 | 31.25% |

| 航空会社提携カード | 6 | 9.38% |

| ホテル提携カード | 5 | 7.81% |

| ビジネスカード(プロパー・提携カード問わず) | 5 | 7.81% |

| その他 | 14 | 21.88% |

所有しているAMEXのクレジットカードのタイプを調査したところ、最も多く挙がったのは「クレディセゾン提携カード」で約42%でした。

「クレディセゾン提携カード」の中には条件付きではありますが、年会費無料で発行できるAMEXカードもあり、所有のコストやハードルは低めです。

次いで多く挙がったのは「プロパーカード」で約31%。年会費は高額なものの、ステータス性が高く、豪華なグルメ・トラベル特典が充実しています。

モーラ博士

それぞれのタイプごとに、コスト・特典・ステータス・機能性は異なる。求めるポイントを抑えたAMEXカードを選ぶのじゃ!

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| ステータスが高いから | 23 | 35.94% |

| セキュリティが万全だから | 20 | 31.25% |

| 旅行・グルメ特典が 充実しているから | 16 | 25.00% |

| ポイントがよく貯まるから | 14 | 21.88% |

| 手厚い保険が付帯するから | 13 | 20.31% |

| 限度額の上限が高いから | 4 | 6.25% |

| その他 | 8 | 12.50% |

Visa・Mastercardなどメジャーな国際ブランドではなく、なぜAMEXのクレジットカードを選んだのかについてもアンケート調査を行いました。

調査の結果、最も多く挙がった理由は「ステータスが高いから」で約36%でした。

AMEXブランドには高い希少性があり、所有しているだけで自身の社会的地位の高さの証明に繋る点が評価されたと考えられます。

次いで「セキュリティが万全だから」が約31%、「旅行・グルメ特典が充実しているから」が約25%と、機能面においても高い評価を受けていることが伺えます。

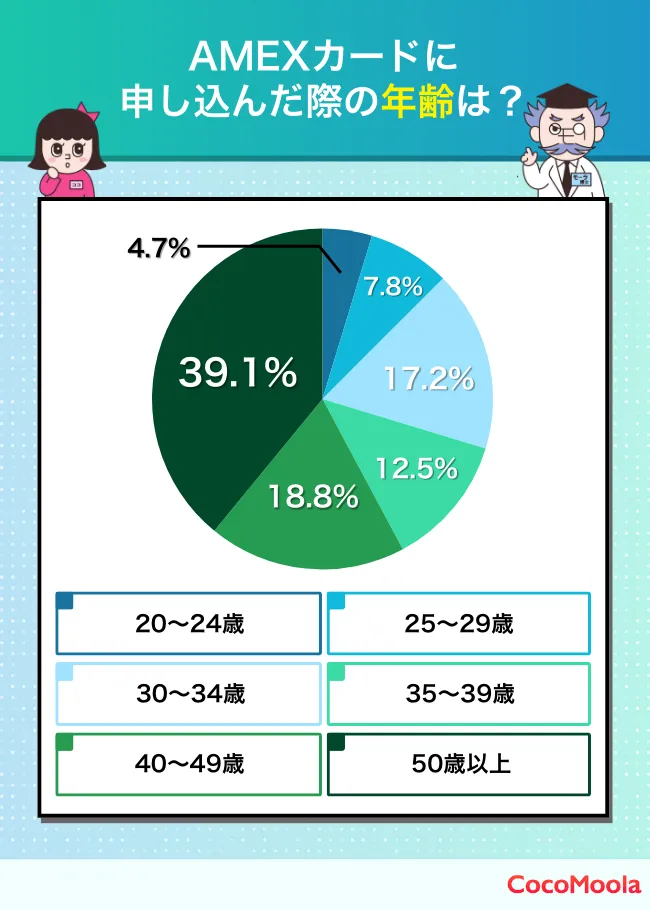

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 20〜24歳 | 3 | 4.69% |

| 25〜29歳 | 5 | 7.81% |

| 30〜34歳 | 11 | 17.19% |

| 35〜39歳 | 8 | 12.50% |

| 40〜49歳 | 12 | 18.75% |

| 50歳以上 | 25 | 39.06% |

AMEXのクレジットカードに申し込んだ際の年齢は「50歳以上」が最も多く約39%、次いで「40〜49歳」が約19%を占める結果となりました。

モーラ博士

反対に、20代の申し込みはそれほど多くはないようじゃな。

今回のアンケート調査を参考に、ぜひAMEXカードの申し込みを検討してみてください。

当サイトの「アメックスクレジットカードのおすすめランキング」は、ココモーラ編集部が各クレジットカードの公式情報、実際の利用者の声、金融関連機関のデータに基づき、独自に調査・分析を行って作成しています。

ランキング算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が独自に設定した評価項目(年会費・維持コストのバランス、還元率など)に基づき、各カードをスコア化し、ランキングを決定しました。

本記事のアメックスクレジットカードのおすすめランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

このランキングでは、基本的な評価に加えて「空港ラウンジ特典やステータス性」なども重要な評価軸として、総合的な魅力を判断しています。

| 項目 | 配点 | 内容 |

|---|---|---|

| 年会費・維持コストのバランス | 20点 | 年会費や月会費の費用、およびそれに見合う特典やサービスの費用対効果を評価。 |

| 還元率 | 25点 | 通常還元率、特定の利用先での還元率の高さ、ポイントの使い道やマイル移行のレートを評価。 |

| 付帯保険 | 20点 | 旅行傷害保険(海外・国内)、ショッピング保険、スマートフォン補償などの補償内容の充実度を評価。 |

| 空港ラウンジ特典 | 20点 | 国内外の空港ラウンジ利用の範囲(同伴者有無、プライオリティ・パスの有無)を評価。 |

| ステータス性 | 15点 | カードデザイン、コンシェルジュサービス、ホテル上級会員資格付与など、ブランドの格を評価。 |

これらの基準をもとに、利用者の目的やニーズに合わせた最適なクレジットカードを厳選しています。

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード | 総合得点(100点満点) | レーティング |

|---|---|---|

| アメリカン・エキスプレス・ゴールド・プリファード・カード | 93点 | ★★★★★ |

| アメリカン・エキスプレス®・ グリーン・カード | 90点 | ★★★★★ |

| アメリカン・エキスプレス・プラチナ・カード | 88点 | ★★★★☆ |

| ANAアメリカン・エキスプレス・カード | 86点 | ★★★★☆ |

| ANAアメリカン・エキスプレス・ゴールド・カード | 84点 | ★★★★☆ |

| ANAアメリカン・エキスプレス・プレミアムカード | 82点 | ★★★★☆ |

| 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード | 81点 | ★★★★☆ |

| apollostation THE PLATINUM セゾン・アメリカン・エキスプレス・カード | 79点 | ★★★☆☆ |

| セゾンプラチナ・アメリカン・エキスプレス・カード | 78点 | ★★★☆☆ |

| アメリカン・エキスプレス・ビジネス・ゴールド・カード | 76点 | ★★★☆☆ |

| アメリカン・エキスプレス・ビジネス・グリーン・カード | 74点 | ★★★☆☆ |

| アメリカン・エキスプレス・センチュリオン・カード | 72点 | ★★★☆☆ |

| デルタ スカイマイル アメリカン・エキスプレス・カード | 71点 | ★★★☆☆ |

| ヒルトン・オナーズ アメリカン・エキスプレス®・プレミアム・カード | 70点 | ★★☆☆☆ |

| ヒルトン・オナーズ アメリカン・エキスプレス®・カード | 68点 | ★★☆☆☆ |

本ランキングは、アメックスカードの持つ上質なサービスや特典を最大限に活用したい方に向けて、各カードの特性を総合的に評価したものです。

なお、本ランキングはあくまで一般的な評価基準に基づいたものであり、利用目的やライフスタイルによって最適なカードは異なります。

また、カードの特典やサービス内容は変更される可能性があるため、最新情報は必ず各カードの公式サイトにてご確認ください。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 18/20 | 年会費は高めだが、フリー・ステイ・ギフトなどの豪華特典で年会費以上の価値が得られる。 |

| 還元率 | 24/25 | 特定加盟店でポイント3倍になる。(100円=3ポイント)ポイント有効期限なし、マイル移行も高レート。 |

| 付帯保険 | 19/20 | 最高1億円の海外旅行傷害保険など、充実した補償内容。 |

| 空港ラウンジ特典 | 18/20 | 国内13空港のラウンジとダニエル・K・イノウエ国際空港のラウンジを同伴者1名まで無料利用できる。プライオリティ・パスも年2回無料。 |

| ステータス性 | 14/15 | 金属製カードで高級感があり、ステータスは非常に高い。 |

アメリカン・エキスプレス・ゴールド・プリファード・カードは、年会費以上の価値を提供する特典が満載のカードです。

年間200万円以上の利用で無料宿泊券がもらえる「フリー・ステイ・ギフト」や、厳選レストランのコース料理1名無料になる「ゴールド・ダイニング by 招待日和」など、充実した優待が魅力です。

ポイントもAmazonやYahoo!ショッピング、一休などで3倍になるなど貯まりやすく、旅行保険も手厚いことから、ワンランク上の体験を求める方におすすめです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 19/20 | 月会費制1,100円(税込)で気軽に試せる。特典内容を考えると年会費以上の価値がある。 |

| 還元率 | 23/25 | 通常還元率は0.3%~1.0%。特定の加盟店での利用や、ポイントをマイルに交換する際には、還元率が1.0%程度になる。 |

| 付帯保険 | 18/20 | 最高5,000万円の旅行傷害保険、スマートフォンプロテクションも付帯。 |

| 空港ラウンジ特典 | 15/20 | 国内主要空港ラウンジを本人のみ無料で利用可能。プライオリティ・パスも登録できる。 |

| ステータス性 | 15/15 | アメックスのプロパーカードとして高いステータス性を持つ。 |

アメリカン・エキスプレス®・グリーン・カードは、月会費制を導入しており、アメックスカードを試してみたい方におすすめです。

一般カードながら、国内主要空港ラウンジの無料利用や最高5,000万円の旅行傷害保険、スマートフォン・プロテクションなど、他社のゴールドカードに匹敵する上質な特典が魅力です。

また、独自のサービス「グリーン・オファーズ」では、日常で使えるカフェやレストランの割引が用意されているので、重宝するでしょう。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 13/20 | 年会費は高額だが、無料宿泊券やコンシェルジュサービスで費用対効果が高い。 |

| 還元率 | 22/25 |

通常還元率は0.5%。ポイントは無期限、マイル交換レートも優遇がある。 |

| 付帯保険 | 20/20 | 最高1億円の旅行傷害保険など、プラチナカード最高水準の補償。 |

| 空港ラウンジ特典 | 18/20 | 世界1,400ヶ所以上のラウンジ利用可。プライオリティ・パスも無料発行。 |

| ステータス性 | 15/15 | メタル製カードで最高峰のステータス。コンシェルジュサービスも充実。 |

アメリカン・エキスプレス・プラチナ・カードは、年会費は高額ですが、その分世界中で使える最上級の特典が豊富に用意されています。

国内外のホテル優待プログラム「ファイン・ホテル・アンド・リゾート」や、専任のコンシェルジュサービス、世界中の空港ラウンジを利用できるプライオリティ・パスの無料発行など、特別な時間をゆったりと過ごしたい方に最適です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 18/20 | 年会費がかかるが、ANAマイルの貯まりやすさで元が取れる。 |

| 還元率 | 22/25 | ANAマイル還元率が高く、ANAグループ利用でポイント1.5倍。マイルが無期限。 |

| 付帯保険 | 17/20 | 最高3,000万円の旅行傷害保険など、旅行中の安心感が高い。 |

| 空港ラウンジ特典 | 15/20 | 国内外の空港ラウンジを本人+同伴者1名まで無料で利用可能。 |

| ステータス性 | 14/15 | ANAとアメックスの提携で、信頼性とマイル特典を両立。 |

ANAアメリカン・エキスプレス・カードは、ANAマイルを効率的に貯めたい方におすすめのカードです。入会時や継続ごとにボーナスマイルがもらえるほか、ANAグループでのカード利用はポイントが1.5倍になります。

一般ランクながら、国内外の空港ラウンジを同伴者1名まで無料で利用できるなど、旅行好きには嬉しい特典が充実しています。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 15/20 | 年会費は高めだが、マイルの貯まりやすさと特典で十分元が取れる。 |

| 還元率 | 23/25 | ANAグループでの利用でポイント2倍。ANAグループの搭乗でボーナスマイル25%と高還元。 |

| 付帯保険 | 17/20 | 最高1億円の旅行傷害保険など、充実した補償で海外旅行も安心。 |

| 空港ラウンジ特典 | 16/20 | 国内外の空港ラウンジに加え、プライオリティ・パスも年会費無料登録可能。 |

| ステータス性 | 13/15 | ANAとアメックスゴールドの組み合わせで、高いステータス性を持つ。 |

ANAアメリカン・エキスプレス・ゴールド・カードは、マイルの貯まりやすさと特典の充実度を両立したい方におすすめです。ANAグループでのカード利用はポイントが2倍になり、搭乗ボーナスマイルも25%と高還元。

国内外の空港ラウンジ無料利用に加え、世界1,300ヶ所以上の空港VIPラウンジ※が使える「プライオリティ・パス」に年会費無料で登録できるため、出張や旅行が多い方には非常に魅力的な一枚です。

※2025年12月23日時点

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 12/20 | 年会費165,000円と高額だが、ANA上級会員資格の優遇あり。 |

| 還元率 | 23/25 | ANAマイル還元率最大1.5%+ANA便利用時ボーナス。 |

| 付帯保険 | 20/20 | 海外旅行保険・航空便遅延補償など最高クラス。 |

| 空港ラウンジ特典 | 17/20 | プライオリティ・パス同伴者1名無料。 |

| ステータス性 | 10/15 | ANA愛用者向けの実利型プレミアム。 |

ANAを頻繁に利用する人にとって“究極の一枚”とも言えるプレミアムカード。高い年会費に見合うだけの特典が揃い、マイル還元率は最大1.5%とトップクラスです。

プライオリティ・パスや空港ラウンジ無料など、旅行時の快適さも圧倒的で、ANA上級会員を目指すマイラーには、まさに理想のステータスカードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 17/20 | 年会費はプラチナカードとしては手頃。特典内容から費用対効果が高い。 |

| 還元率 | 22/25 | 基本還元率は0.5%だが、対象店舗では最大20%のポイント還元が受けられる。 |

| 付帯保険 | 17/20 | 旅行傷害保険やショッピング保険が充実。家電などに適応されるホームウェア・プロテクションも付帯している。 |

| 空港ラウンジ特典 | 15/20 | 国内外の空港ラウンジを利用できるプライオリティ・パスが無料。 |

| ステータス性 | 10/15 | プラチナカードらしい上質なサービスと信頼性を持つ。 |

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、プラチナカードながら年会費が手頃で、コストパフォーマンスに優れています。

対象店舗では最大20%の還元があるなど、日常使いでも高還元なのが魅力です。プライオリティ・パスが無料付帯するほか、コンシェルジュサービスや高級ホテル優待など、ワンランク上のサービスを気軽に利用したい方におすすめです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 16/20 | 年会費は手頃で、年間300万円以上の利用で翌年度無料になる。 |

| 還元率 | 21/25 | 通常還元率1.2%。ガソリン・軽油が最大10円/L引き(200Lまで)で高還元。 |

| 付帯保険 | 15/20 | 海外・国内旅行傷害保険が自動付帯。ショッピング安心保険も。 |

| 空港ラウンジ特典 | 15/20 | プライオリティ・パスが無料。国内主要空港ラウンジも利用可能。 |

| ステータス性 | 12/15 | プラチナカードらしいコンシェルジュサービスも付帯。 |

apollostation THE PLATINUM セゾン・アメリカン・エキスプレス・カードは、年会費が手頃で、年間300万円以上の利用で翌年度無料になるプラチナカードです。

ガソリン・軽油が最大10円/L引きになる特典は、車をよく利用する方にとって大きな魅力です。コンシェルジュサービスやプライオリティ・パスも付帯しており、普段使いで旅行もお得にしたい方に適しています。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 16/20 | 年会費はかかるが、特典や高還元率を考慮すると費用対効果は高い。 |

| 還元率 | 19/25 | 通常は1.0%、JALのマイル還元率1.125%と高還元。 |

| 付帯保険 | 17/20 | 最高1億円の海外旅行傷害保険など、手厚い補償内容。 |

| 空港ラウンジ特典 | 15/20 | 国内空港ラウンジは無料利用ができ、海外空港でのプライオリティパスに無料で登録できる。 |

| ステータス性 | 11/15 | プラチナカードらしい上質な旅の特典とサポートが充実。 |

セゾンプラチナ・アメリカン・エキスプレス・カードは、年会費はかかるものの、上質な旅を提供する特典がずらりと揃ったカードです。

海外の空港ラウンジが利用できるプライオリティ・パスの無料登録や、上級ホテルの特別優待など、旅行好きにはたまらない特典が豊富です。JALマイル高還元率も魅力で、マイルを貯めて旅行を楽しみたい方に最適です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 15/20 | 年会費は高額だが、ビジネス特典で経費削減効果も期待できる。 |

| 還元率 | 20/25 | 通常還元率1%。利用額に一律の制限がなく、大きな経費も決済可能。 |

| 付帯保険 | 16/20 | 最高1億円の海外旅行保険。国内航空機遅延費用補償も付帯。 |

| 空港ラウンジ特典 | 15/20 | 国内13空港を本人+同伴者1名まで無料で利用可能。 |

| ステータス性 | 10/15 | ビジネスシーンでステータスを感じさせるゴールドカード。 |

アメリカン・エキスプレス・ビジネス・ゴールド・カードは、個人事業主や法人代表者向けのビジネスカードです。空港ラウンジ無料利用や手荷物無料宅配サービス、国内航空機遅延費用補償など、出張やビジネスシーンで役立つ特典が充実しています。

利用額に一律の制限がないため、急な高額な経費もスムーズに決済したい経営者におすすめです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 17/20 | 年会費は手頃で、ビジネスカードを気軽に試したい方に最適。 |

| 還元率 | 18/25 | 通常還元率は0.5%。ポイントプログラム登録で1%相当に還元率アップも可能。 |

| 付帯保険 | 15/20 | 海外旅行保険は、利用付帯で最高5,000万円。 |

| 空港ラウンジ特典 | 13/20 | 国内外対象空港の空港ラウンジを同伴者1名まで無料利用できる。 |

| ステータス性 | 11/15 | ビジネスカードとして、アメックスのステータスを感じられる。 |

アメリカン・エキスプレス・ビジネス・グリーン・カードは、年会費が手頃で、起業したばかりの方や若年層にもおすすめのビジネスカードです。会計ソフトとの連携により経理管理が楽になるほか、限度額に一律の制限がないため柔軟な資金繰りが可能です。

国内空港ラウンジの無料利用など、プライベートでも使える特典も豊富です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 5/20 | 招待制で年会費は非常に高額。費用対効果は個々の利用に大きく依存する。 |

| 還元率 | 20/25 | 通常還元率は1.0%だが、利用先によっては高還元も期待できる。 |

| 付帯保険 | 20/20 | 最高レベルの旅行傷害保険など、補償内容は最高峰。 |

| 空港ラウンジ特典 | 17/20 | 世界中の空港ラウンジを利用できる、プライオリティ・パスを無料発行。 |

| ステータス性 | 10/15 | 高級感溢れるチタン製のカード。最高峰のステータス性と、専任コンシェルジュによるパーソナルサービス。 |

アメリカン・エキスプレス・センチュリオン・カードは、アメックスの最高峰に位置する招待制カードです。年会費は非常に高額ですが、専任のコンシェルジュが旅行手配から買い物代行まであらゆる要望に応えるなど、他にはない最高級のパーソナルサービスが魅力です。

ハイクラスな特典と最高峰のステータス性を求める方など、招待された方のみが手にできる特別な一枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 18/20 | 年会費13,200円でマイル特化型。維持しやすい。 |

| 還元率 | 19/25 | デルタ航空利用時のマイル加算率が高いが、一般加盟店では平均的。 |

| 付帯保険 | 15/20 | 海外旅行保険・ショッピング保険ともに標準装備。 |

| 空港ラウンジ特典 | 11/20 | スカイチーム利用時のラウンジ優待が中心。 |

| ステータス性 | 8/15 | マイラー向けに人気だが、一般層への訴求力はやや弱い。 |

デルタ航空をよく利用する人に最適な、マイル特化型のアメックスカードです。フライトや日常の支払いで効率よくスカイマイルが貯まり、上級会員資格の近道にもなります。

年会費は13,200円と控えめで、マイル派初心者にも手が届きやすく、旅行保険やラウンジ優待も揃っており、ビジネス・海外旅行の相棒にぴったりです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 13/20 | 年会費66,000円と高めだが、無料宿泊特典で実質的な元は取れる。 |

| 還元率 | 20/25 | ヒルトン系列利用でポイントが高還元になる。最上級会員資格も取得可能。 |

| 付帯保険 | 15/20 | 旅行傷害保険やショッピングプロテクションが付帯している。 |

| 空港ラウンジ特典 | 10/20 | 国内主要空港ラウンジを本人+同伴者1名まで無料で利用可能。 |

| ステータス性 | 12/15 | ヒルトン・オナーズ・ダイヤモンドステータスへのランクアップも可能。 |

ヒルトン・オナーズ アメリカン・エキスプレス®・プレミアム・カードは、ヒルトン系列ホテルで最高級の体験を求める方におすすめのカードです。

自動付帯の「ヒルトン・オナーズ・ゴールドステータス」に加え、年間200万円以上の利用で「ダイヤモンドステータス」にランクアップできます。

朝食無料、部屋のアップグレード、エグゼクティブラウンジ無料利用など、年会費以上の豪華特典を満喫できるでしょう。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 年会費・維持コストのバランス | 17/20 | 年会費は手頃。ヒルトン・オナーズ・ゴールドステータスが無条件で付帯される。 |

| 還元率 | 19/25 | ヒルトン系列利用でポイントが高還元。貯めたポイントで無料宿泊も可能。 |

| 付帯保険 | 13/20 | 旅行傷害保険やショッピングプロテクションが付帯している。 |

| 空港ラウンジ特典 | 8/20 | 国内主要空港ラウンジを本人+同伴者1名まで無料で利用可能。 |

| ステータス性 | 11/15 | ヒルトン・オナーズ・ゴールドステータスでホテル滞在をアップグレード。 |

ヒルトン・オナーズ アメリカン・エキスプレス®・カードは、ヒルトン系列ホテルをよく利用する方におすすめのカードです。

持っているだけで「ヒルトン・オナーズ・ゴールドステータス」が自動付帯し、部屋のアップグレードや朝食サービスが無料で利用できます。

年間150万円以上の利用とカード継続で無料宿泊特典ももらえるため、ヒルトンでの滞在をより豊かにしたい方に最適です。

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査方法 | フリージーを使用した独自調査 |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 64人 |

| 年齢比率 |

10代:0人(0%) |

| 性別比率 | 男性:44人(68.75%) 女性:20人(31.25%) |

| 職業比率 | 会社員(正社員):23人(35.94%)

会社員(契約・派遣社員):1人(1.56%) |

| 調査期間 | 2025年6月 |

| 調査地域 | 日本 |

アメックスカードに関するアンケート調査の詳細結果>>

アメックスカードに関するアンケート調査結果の元データ(PDF)>>

最終更新:2025年10月9日

・国民生活センター 「キャッシュレス決済の基礎知識」(最終アクセス:2025年5月1日)

・日本貸金業協会 「信用情報の提供」(最終アクセス:2025年5月1日)

・アメリカン・エキスプレス公式サイト「アメックスの航空会社提携カード」(最終アクセス:2025年8月28日)

・アメリカン・エキスプレス公式サイト「アメックスのホテル提携カード一覧 」(最終アクセス:2025年8月28日)

・アメリカン・エキスプレス公式サイト「カード会員規約」(最終アクセス:2025年5月1日)

・アメリカン・エキスプレス公式サイト「フリー・ステイ・ギフト 対象ホテル一覧2025」(最終アクセス:2025年5月1日)

・アメリカン・エキスプレス公式サイト「空港ラウンジ」(最終アクセス:2025年8月28日)

・アメリカン・エキスプレス公式サイト「メンバーシップ・リワード・プラス」(最終アクセス:2025年8月28日)

・アメリカン・エキスプレス公式サイト「ポイント移行 - メンバーシップ・リワード®」(最終アクセス:2025年8月28日)

・みずほリサーチ&テクノロジーズ「令和5年度経済産業政策関係調査事業(モバイル機器の修理市場等に

おける競争環境整備の在り方に関する調査)」(最終アクセス:2025年8月28日)

Q. アメックスと他の国際ブランドの違いは何ですか?

アメックスと他の国際ブランドの違いは加盟店の数とステータスです。アメリカン・エキスプレスの加盟店の数は非公表となっていますが、Visaやマスターカードと比較すると少ないと言われています。シェア率においてもアメックスはVisaやマスターカードより割合が小さいです。 一方、アメックスは付帯サービスの充実度から、他の国際ブランドが提携・発行しているクレジットカードよりもステータスが高いと考えられています。特にアメックスが直接発行しているプロパーカードは、社会的信用を示すクレジットカードとして十分な価値があるでしょう。

Q. アメックスカードのポイント交換先にはどういったものがありますか?

アメックスで貯まるポイントは各種マイルや楽天ポイント、ギフト券に交換できます。メンバーシップ・リワード・プラスに登録すれば、交換レートが上がるのでおすすめです。 数ある交換先のうち、ANAマイルは1,000ポイントから、ミスタードーナツのギフトチケットは600ポイントからと比較的少ないポイント数から交換できます。

Q. アメックスのポイントをマイルに移行するならどれがおすすめですか?

アメックスカードに貯まったポイントをマイルに移行するなら、ANAマイルがおすすめです。メンバーシップ・リワード・プラスに登録すれば、ANAマイルの交換レートを下げることなく、1,000ポイント=1,000マイルに交換できます。ほかのマイルは交換レートが下がってしまうので、レートの良さから考えるとANAマイルが良いでしょう。 ただし、交換できるのは年間4万マイルまでと上限が決まっているので注意が必要です。

Q. アメックスのフリーステイギフトで泊まれるおすすめホテルはどこですか?

アメックスのフリーステイギフトを利用するならウェスティンホテルがおすすめです。ウェスティンホテルは1泊2名の宿泊代が最安でも8万円前後かかります。フリーステイギフト対象ホテルでは、1泊2名で2〜3万円のところもあるので、それを踏まえるとウェスティンホテルでの利用がお得でしょう。

Q. アメックスおすすめ引落口座は何ですか?

アメックスのおすすめ引落口座としての銀行には特には決まりはありません。 普段使いの銀行口座を登録することをおすすめします。

Q. アメックスカードは何がすごいの?

アメックスは、世界で1、2位に位置付けられている高いステータス性を備えたカードです。ブランド性も高く、カードの発行種類も少ないです。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.01.14

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.01.14

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.01.13

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2025.01.14

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2025.01.14

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.01.14

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

アメックス

コンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード