更新日: 2026.01.16

クレジットカードを選ぶ際、機能性や特典だけでなくデザイン性やステータス性も重視する方が増えています。特に洗練されたかっこいいデザインのクレジットカードは、支払いの場面で自信を持って提示できるので周りから一目置かれるようになるかもしれません。また、プラチナやゴールドといったハイステータスなカードは、厳しい審査を通過したという社会的な信頼性を示す材料としても機能します。 近年では、年会費無料でありながらデザイン性に優れたカードのバリエーションも豊富です。例えば、ナンバーレスデザインのカードはシンプルでスタイリッシュな印象を与え、セキュリティ面でも安心できます。また、プラチナやブラックなどのカードは、重厚感のある金属製の券面や特別な特典が付帯していて、持っているだけで周囲からの評価も高まるでしょう。 しかし、かっこいいクレジットカードは多数存在するため「自分に合ったステータスの高いクレジットカードを選びたい」「高級感のあるデザインでかっこいいクレジットカードを持ちたい」と悩んでいる方も多いのではないでしょうか。 そこで本記事では、デザイン性やステータス性に優れたかっこいいクレジットカードをランキング形式で比較しながらご紹介します。年会費やハイステータスな特典が付帯したものなどを幅広くまとめました。そのほかステータスにおける格付けや、海外でも通用するステータスについても解説しているので、気になる方はぜひ最後までチェックしてみてください。

詳細を表示

| カード |  注釈について ※1: 年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 ※2: 即時発行ができない場合があります。 ※3: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 引用元: |  注釈について ※1: 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 ※2: 還元率は交換商品により異なります。 引用元: ※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。 ※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。 ※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。 |  注釈について ※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2: 即時発行ができない場合があります。 ※3: ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4: ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元:

| ||

|---|---|---|---|---|---|

| 年会費 | 通常5,500円(税込) 条件達成で永年無料※1 | 永年無料 | 月会費:1,100円(税込) ※初月1か月分無料 | 永年無料 | 39,600円(税込) |

| ポイント還元率 | 0.5%~7% | 1%~10.5% ※2 | 0.3% | 0.5%~7% ※3 | 0.5%~1% ※ポイント加算対象外あり |

| 審査・発行期間 | 最短10秒※2 | 最短5分 (ナンバーレス)※1 | 約3週間 | 最短10秒※2 | - |

| 国際ブランド | |||||

| リンク |

80.0

キャンペーン

年会費が5,500円(税込)と安くコスパが良い お得かつポイントが貯まりやすいゴールドカード。

メリット

デメリット

4.0

40代・女性(会社員)

さらに表示

87.3

キャンペーン

還元率が1.0-10.5%と高還元! Amazon.co.jpやスターバックスなどは還元率最大21倍で初心者におすすめ。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

76.7

キャンペーン

独自のサービスが充実! 上質な特典が受けられる月額制カード。

メリット

デメリット

5.0

40代・女性(会社員)

さらに表示

80.8

キャンペーン

最短たったの10秒で発行! 対象のコンビニや飲食店など身近なお店で高還元率。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

80.8

キャンペーン

どんなシーンも特別に。 多彩なサービスが魅力な1枚。

メリット

デメリット

4.0

50代・男性(会社員)

さらに表示

77.5

キャンペーン

初年度の年会費無料!※ 上質なサービスと還元率の高さが魅力です。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

5.0

(3件)

83.0

特典

年会費初年度無料で高還元率! 旅行で使える特典やサポートが充実。

メリット

デメリット

5.0

50代・男性(会社員)

さらに表示

83.0

キャンペーン

利用額に一律の制限なし! ワンランク上の優待が揃うプラチナカード。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

80.8

キャンペーン

多方面で上質な特典が使えるプラチナカード。 旅行やグルメで特別な時間を提供します。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

75.0

旅行やグルメを中心とした豪華特典が付帯。 マスターカード最上位のステータス。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

80.0

お得な年会費で豊富な優待が使える! ポイントが貯まりやすい20代限定ゴールドカード。

メリット

デメリット

5.0

20代・男性(会社員)

さらに表示

84.2

キャンペーン

最大15%還元でポイントが貯まりやすい! 還元率を重視したい方におすすめ。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

82.5

キャンペーン

世界中で使える優待が豊富。 特別な時間をゆったりと過ごしたい方に。

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

83.0

キャンペーン

上質な旅を提供する特典がずらり。 高還元率で保険も手厚いカード。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

83.3

特典

高級ホテルもコンビニもおトクに利用できる。 普段も特別な日も使いやすいプラチナカード。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

かっこいいおすすめなクレジットカードを多数紹介してきました。ここからは、クレジットカードのステータスやハイステータスでかっこいいクレジットカードのメリットなどについて解説していきます。

「周りと差を付けられるクレジットカードが知りたい!」「高級感溢れるデザインのクレジットカードが欲しい!」と考えている方は、こちらの1分動画をチェック!

ハイステータスでかっこいいおすすめのクレジットカード3選を、1分でわかりやすく解説しています。

ココモーラでは、ステータスの高いかっこいいクレジットカードを集めて、徹底的に比較検証しました。

各クレジットカードのカードランクをまとめました。また、コストパフォーマンスの側面から年会費についても記載しています。

金属製であったり、ナンバーレスであったりと券面のデザインに工夫が凝らされたものを高評価とし、各クレジットカードの検証を行いました。

ブランド力が高いといわれている「AMEX」や「Diners Club」を高評価とし、各クレジットカードの検証を行いました。

「コンシェルジュサービス」や「プライオリティパス」など、ラグジュアリーな特典が充実したものほど高評価とし、各クレジットカードの検証を行いました。

-すべての検証はココモーラ編集部で行っています-

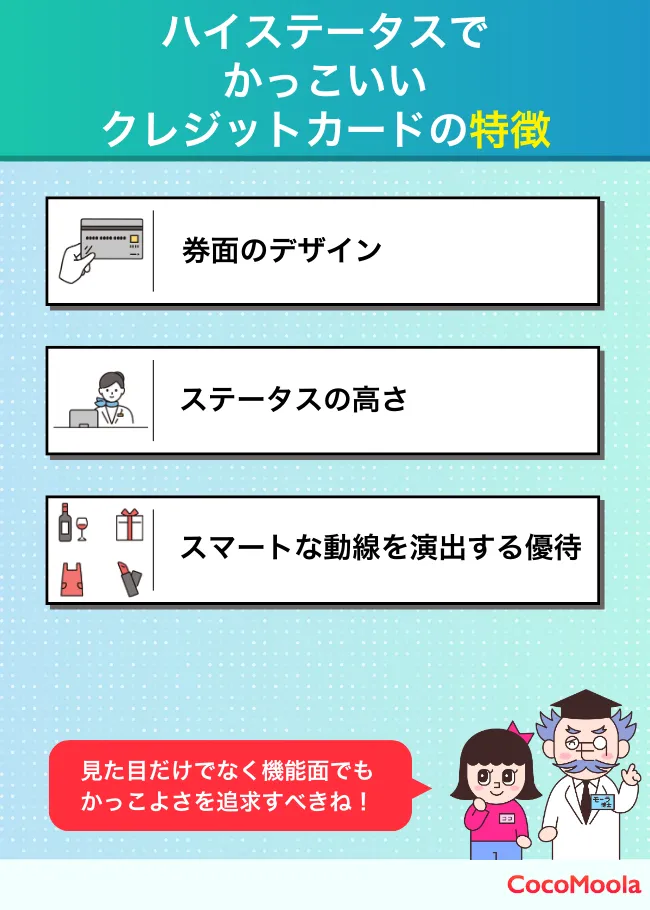

クレジットカードを持つなら、「かっこいいかどうか」を基準に選ぶ方もいるでしょう。ここではかっこいいクレジットカードを探す際に着目したい特徴をご紹介します。

見た目のかっこよさを重視したいなら、券面のデザインに注目して選ぶのがおすすめです。支払いの際にクレジットカードの券面が必ず見えるので、デザインが良ければ周りの目を引くことができるでしょう。

デザインが凝ったクレジットカードは上位ランクのクレジットカードに多い傾向があります。使用している素材や、券面に記載される情報などに注目すると良いでしょう。

ラグジュアリーカードやアメックスが提供しているクレジットカードには、金属製のものもあります。スタイリッシュで高級感のあるデザインが好みの方はぜひチェックしてみてください。

クレジットカードのかっこよさは、デザインだけでなくステータスの高さにも現れます。

ステータスについては後ほど詳しく解説しますが、ステータスの高さを決定づけるのはカードランクや発行会社などです。

モーラ博士

周りの人と差をつけたいと考えている人は、ステータスを基準にクレジットカードを選ぶのがおすすめじゃ。

参考:白井美由里「価格プレミアムの知覚とブランド・パーソナリティ」

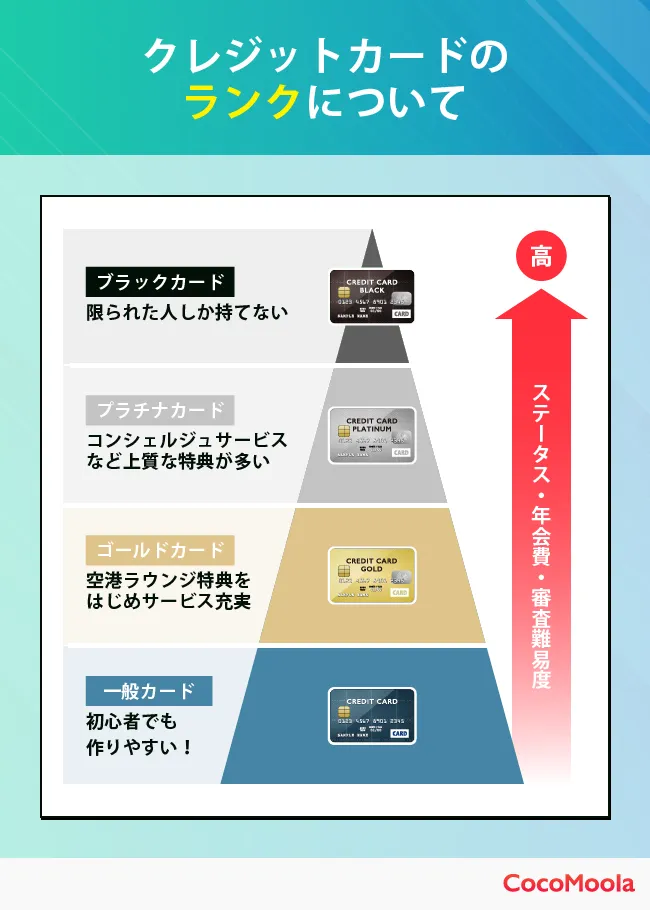

クレジットカードといっても、デザインや機能だけではなく、ステータスにも種類があります。一般のクレジットカード、ゴールドカード、プラチナカード、ブラックカードとステータスが上がっていきます。ステータスが上がると年会費も高くなり、信用や経済力などが必要になってくるのが一般的です。

また、発行会社によってもステータスに違いがあり、簡単に発行できる会社や一定の条件を満たさないと発行できない会社もあり、自分のステータスの高さに合わせたカードを持つことで、ワンランク上のサービスを受けることも可能になります。

デザインがかっこいいクレジットカードには、上質な優待が付帯していることがほとんど。そうした優待は、煩雑な手続きや動線をスムーズにしてくれます。

たとえば旅行時に、スーツケースを空港まで割引価格で宅配してくれるサービスや、空港までのハイヤー優待、空港ラウンジの無料特典などを使えば、搭乗までスマートに動けますね。

プラチナカードによくあるコンシェルジュサービスなら、代わりにチケット手配や最適なサービスを提案・確保してくれます。

かっこいい印象を与えるなら優待を使いこなすのが良いでしょう。

クレジットカードのステータスが高くなると、付帯されるサービスもステータスに見合ったものになってきます。ゴールドカードでは空港ラウンジの利用回数に制限があるものが多いですが、プラチナカード以上になれば何度でも利用することが可能です。さらに、コンシェルズ・サービスを利用でき、旅行の予約や手配の代行など24時間対応してくれます。

ハイステータスのクレジットカードを持つことで、手続きや自分に合ったサービスの提供・手配を代わりに行ってもらえるので、旅行や出張もスマートに行くことができるでしょう。

クレジットカードのステータスとは、そのカードに対する社会的信用や評価のことです。ハイステータスなクレジットカードを持っていると自身の社会的地位や信用度の高さを表明できます。

一般的にステータスの高さの指標はランクと発行会社そして国際ブランドの3つ。これからその2つについて解説していくので、気になる方は参考にしてください。

JCBの公式サイトからも分かるように、クレジットカードのランクには、一般・ゴールド・プラチナ・ブラックの4種類があります。

中でも最上位のブラックカードはほとんどが招待制です。招待がもらえるのは、発行会社の定める基準を満たした人のみ。保有できる人はごく僅かで、希少性もかなり高いです。

モーラ博士

招待が届く条件は公表されていないが、クレジットカードの利用額や保有年数などがチェックされると言われているぞ。

クレジットカードのランクは、一般・ゴールド・プラチナ・ブラックがあります。ブラックカードは自分から申し込みするものではなく、発行会社が定める基準を満たした人へ招待が届くと持つことができるカードで、保有できるのは限られた数になります。

年会費も高くなりますが、年会費に見合ったサービスを受けることができ、経済力もあり信用も十分にある人が持てるカードです。自分から申し込みできるプラチナカードを持つことで、他の人と差をつけることができるでしょう。

発行会社のランクには、主に流通系・信販系・銀行系の3つがあります。発行会社の種類や主なクレジットカードを以下にまとめました。

| 発行会社の種類 | 主なクレジットカード | 発行している会社 | シェア※ |

|---|---|---|---|

| 流通系 :スーパーや百貨店など小売業者が発行 | ・エポスカード ・イオンカードセレクト | ・株式会社エポスカード(丸井グループの子会社) ・イオンファイナンシャルサービス株式会社 | 約7% |

| 信販系 :信用販売会社が発行 | ・JCBカードW ・セゾンカードインターナショナル | ・株式会社ジェーシービー ・株式会社クレディセゾン | 約18% |

| 銀行系 :銀行やその系列会社が発行 | ・三菱UFJカード ・三井住友カード(NL) | ・三菱UFJニコス株式会社(三菱UFJフィナンシャル・グループの子会社) ・三井住友カード株式会社(三井住友フィナンシャル・グループの子会社) | 約56% |

※出典:公正取引委員会「クレジットカードの取引に関する実態調査報告書」

クレジットカードのステータスは、カードの種類だけではありません。発行会社によってもステータスが違います。比較的、クレジットカードの発行が容易な発行会社よりも、審査の厳しい発行会社のクレジットカードを持つことでステータスも高くなります。

特に銀行系が発行しているクレジットカードは信用性を重視して審査が厳しくなっているので、他の発行会社に比べるとステータスのランクは高いと言ってもいいのではないでしょうか。ただ、発行会社のランクが高い=サービスが充実しているとはならない点に注意が必要です。

世界的に知名度および人気の高い国際ブランドである、Visa・Mastercard・American Express・Diners Club・JCBは「5大国際ブランド」と呼ばれています。

そんな5大国際ブランドの中でも、特にAmerican ExpressとDiners Clubはハイステータスな国際ブランドとして有名です。

この2つの国際ブランドは、利用シーンとして普段使いより旅行やグルメといった非日常な場面が想定されており、特別な機会を演出してくれるオリジナルな特典が充実しています。

審査のハードルは高いものの、高いステータス性や上質な特典を求める方にはうってつけの国際ブランドでしょう。

ステータスが高いクレジットカードを持つと、さまざまなメリットが得られます。

ただステータスが高いだけではないので、ハイステータスのカードが気になっている方はぜひ参考にしてみてください。

ハイステータスなクレジットカードを持っていると、以下のような場面で社会的信用を表明しやすくなります。

高額な年会費を払い続けられる経済力、厳しい審査に通る信用度の高さなどから、社会的地位を証明可能。そのため、相手から高い信用を獲得できる可能性もあります。

ステータスが高いクレジットカードを持つことで、豪華な特典や優待を利用することができます。

代表的なもので言えば、コンシェルジュ・空港ラウンジ・レストラン優待など。一般的に、追加料金を払うことなく、これらのサービスを利用できるので非常にお得です。

コンシェルジュには会食にぴったりな飲食店を探してもらえます。

また、空港ラウンジに入室できると離陸前の時間を有意義に過ごせたり、レストラン優待があれば高級レストランの代金が1人分無料になります。

モーラ博士

ステータスカードを持っていると、様々な場面で特典・優待が役立つぞ。使い倒せば年会費分の元を取ることも可能じゃ。

ハイステータスなクレジットカードは、海外で身分証明の代わりとして使えることがあります。

海外には日本よりクレジットカードの文化が浸透している国もあり、クレジットカードのステータスで社会的信用を測られる場面が比較的多いです。

例えば、ホテルのチェックイン時やレンタカーを借りる時に、クレジットカードの提示を求められることがあります。また、高級ブランドのお店で商品を購入したくても、クレジットカードによっては断られるケースもあるようです。

ココちゃん

海外旅行が好きな人は、ステータスが高いクレジットカードを一枚持って行くといいね!

プラチナやブラックカードのハイステータスなクレジットカードには、比較的高額な限度額が設定されるケースが多いようです。

ランク帯ごとの限度額の目安として、一般ランクは最大100万円、ゴールドランクは最大200万円、プラチナ・ブラックランクは最大500万円程度と、ランクが上がるほど限度額は上がっていきます。

さらに、一部のプラチナ・ブラックランクのクレジットカードは限度額が無制限のもあるようです。ハイステータスなカードには、厳格な入会基準が設けられているため、所有できる人が限られています。

その分、審査をくぐり抜け無事に発行できれば、大きな恩恵が受けられるのが特徴です。

モーラ博士

会食や旅行などの予想外の出費に備えるなら、限度額が高い方が安心じゃな。

デザインがかっこいいクレジットカードはステータスが高めの傾向にあり、特典も豪華なものが多く付帯しています。

かっこいいクレジットカードによく付帯している特典は以下の通りです。

条件に合わせたギフトの提案や、チケット・レストランの予約代行などを担ってくれるコンシェルジュサービス。主にプラチナカード以上のランクのクレジットカードに付帯しています。

コンシェルジュサービスは24時間365日いつでも利用可能。忙しい時でも電話やLINEから依頼するだけで、手配を行ってくれるため非常に便利です。

モーラ博士

自分の時間を有意義に使えるため、大いに利用する価値があるぞ。

コンシェルズサービスは、クレジットカード利用者の秘書のように旅行・出張などの交通手段の手配や、宿泊先の手配などを行ってもらえるサービスで、プラチナカード以上に付帯されているサービスです。

プラチナカードは年会費も高額になりますが、忙しい方にとっては交通手段の手配や宿泊先の手配を代行してもらえるほか、24時間対応してもらえるのはとても便利なサービスだと思います。手配だけでなく、旅行の相談などにも応じてもらえるのは利用価値があると言えます。

ゴールドカード以上のステータスカードに付帯しているのが、空港ラウンジ特典です。クレジットカード指定の空港ラウンジを無料で使えます。

旅行シーズンで空港が混んでいる時や、思ったより空港に早く到着して時間が余った時に、ゆったりとくつろげる場所が保証されているのはうれしいポイントです。

また、クレジットカードによっては、世界中の空港ラウンジを利用できるプライオリティパスを発行できることも。海外旅行や出張が多い方は必見です。

高ステータスのクレジットカードには、対象ホテルで使える優待が備わっていることもあります。自分のスケジュールや気分に合わせて使えるのが魅力です。

コンシェルジュサービスや空港ラウンジとセットで使いやすい特典なので、かっこいいクレジットカードを発行してお得にワンランク上の旅行を楽しめます。

高ステータスなクレジットカードには魅力的な特典が多い反面、年会費や審査のハードルといった注意点もあります。

高ステータスカードは、一般カードに比べて年会費が高めに設定されています。これは、空港ラウンジ利用やホテル優待、旅行保険、コンシェルジュサービスなど、充実した付帯サービスを維持するためです。

これらの特典を頻繁に使うなら年会費以上の価値がありますが、使わなければ負担に感じやすいので、自分のライフスタイルに合うか確認する必要があるでしょう。

高ステータスカードの審査は厳しい傾向があります。一定の収入や信用情報の良好さが求められ、過去に延滞があると通りにくいです。

通過のコツは、収入証明を用意し、複数申し込みを避け、日常から適切にカードを使い信用を積むと良いでしょう。また、ゴールドカードから順にランクアップ申請する方法も効果的です。

モーラ博士

これらの工夫をして少しでも審査に通りやすくするのじゃ!

デザインがかっこいいクレジットカードは上位ランクのカードが多いですが、特典の質が高すぎて日常生活ではそこまで使えないデメリットもあります。

券面が金属製のアメリカン・エキスプレス・ゴールド・プリファード・カードは、高級ホテルの特典やレストランのコース料理に対する優待がメインで、身近な店舗での還元率アップはそこまで多くありません。

ただし、普段づかいしやすい特典が豊富な一般カードでも、スタイリッシュなデザインのクレジットカードは増えています。デザインと特典の使いやすさ、どちらを優先するか考えて選びましょう!

年会費を抑えながらも、高いステータスと充実したサービスを兼ね備えたクレジットカードは意外と多くあります。

ここでは、デザインのおしゃれさや付帯保険、ポイント還元率も優秀な、コスパの良い高ステータスカードを3枚厳選してご紹介します。

|

年会費:5,500円 条件達成で永年無料※1 |

年会費:11,000円 初年度年会費無料 |

年会費:11,000円 初年度年会費無料 |

| 0.5%〜7.0% | 0.5%~10% | 0.5%~20% |

|

満18歳以上 (高校生を除く) |

20歳以上 (本業が学生の方を除く) |

20歳以上 (学生を除く) |

|

国内・海外旅行保険(最高2,000万円)、 ショッピング保険 |

国内(最高5,000万円)・海外(最高1億円)旅行保険、 ショッピング保険、 国内・海外航空機遅延保険、 JCBスマートフォン保険 |

国内・海外旅行保険(最高5,000万円)、 ショッピング保険、 国内・海外渡航便遅延保険 |

|

空港ラウンジ(国内主要空港)、 ナンバーレス券面 |

空港ラウンジ(国内主要空港・ハワイ ホノルルの国際空港内)、 グルメ優待 |

空港ラウンジ(国内主要空港・ホノルル)、 グルメ、宿泊宿の優待 |

今回ご紹介した三井住友カード ゴールド(NL)、JCBゴールド、三菱UFJカード ゴールドプレステージは、いずれも年会費を抑えつつ高いステータス性と使い勝手の良さを兼ね備えています。

ナンバーレスや上品な券面デザインは持っているだけで満足感があり、空港ラウンジの無料利用や充実した旅行保険といった特典も充実。初めて高ステータスカードを検討する方でも、これらのカードなら安心して選べるでしょう。

デザインがかっこいいクレジットカードは一般カードからブラックカードまで多数あります。

デザイン性に優れたクレジットカードをランク別に紹介するので、見た目の良さを重視したい方は参考にしてみてください。

|  |  |

| 永年無料 | 永年無料 | 永年無料 |

| 0.5% | 1.0% | 1.0% |

| 18歳以上 | 18歳以上 (高校生を除く) | 18歳以上 |

| シルバーを基調とした ナンバーレスカード | 曲線の模様が おしゃれな印象 | 表面にムダな装飾がない シンプルなブラック |

一般カードでデザインにこだわるなら、シルバーやブラックなどシックな色味のナンバーレスカードがおすすめ。落ち着いた色合いのクレジットカードなので見た目は一般カードと分かりにくいです。

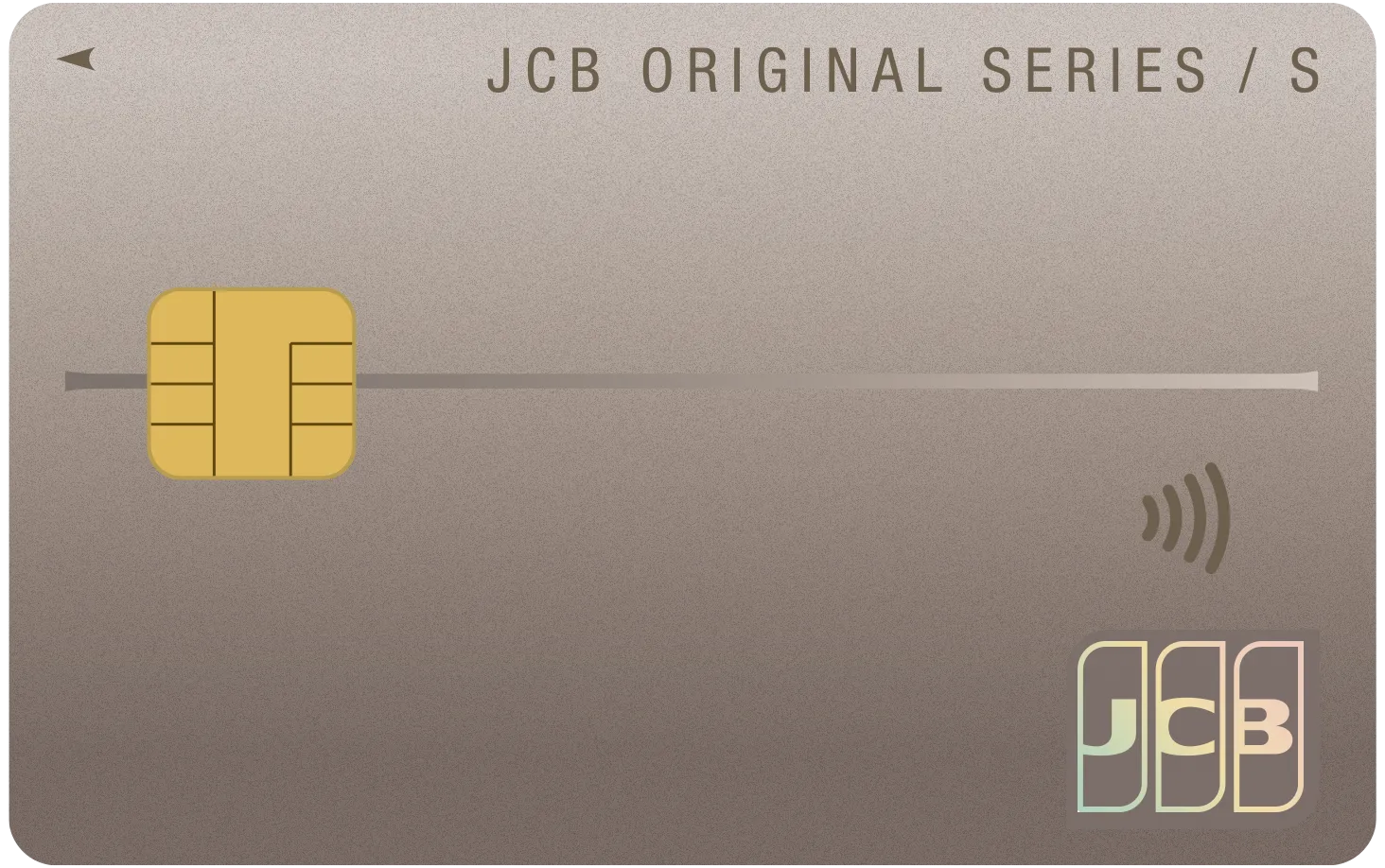

JCBカードSはこれまでJCB一般カードとして親しまれてきたクレジットカード。年会費永年無料ながら、国内・海外旅行傷害保険やレジャー施設での優待など、幅広い特典が付帯しています。

ココちゃん

他のクレジットカードの魅力はどうなんだろう?

au PAYカードも近年デザインが変わったクレジットカードで、中央の曲線模様が印象的。通常還元率が1.0%と高く、貯まったポイントは1ポイント1円で使えるなど、使い勝手の良さが魅力です。

ZOZOCARDはシンプルなブラックと、ポップな印象のレインボーの2種類のデザインがあります。ZOZOTOWNで5%還元とネットショッピングする方には必携の1枚です。

|  |  |

| 39,600円(税込) | 11,000円 | 初年度無料 |

| 0.3% | 0.5% | 0.5% |

| 20歳以上 | 18歳以上 (高校生を除く) | - |

| メタル製のゴールドカード 光沢が輝く | クレジットカード初! メタルサーフェスデザイン | センチュリオンの絵が 大胆にあしらわれている |

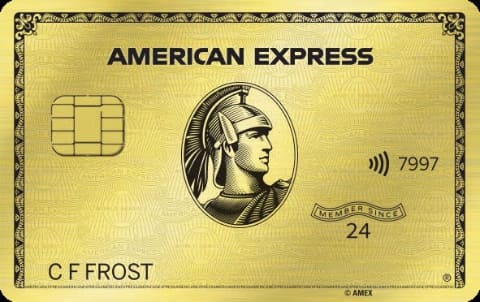

ゴールドカードでデザインにこだわるなら、光沢感を基準にするのがおすすめ。金属製や加工を施したクレジットカードはかっこよさを強調できるでしょう。

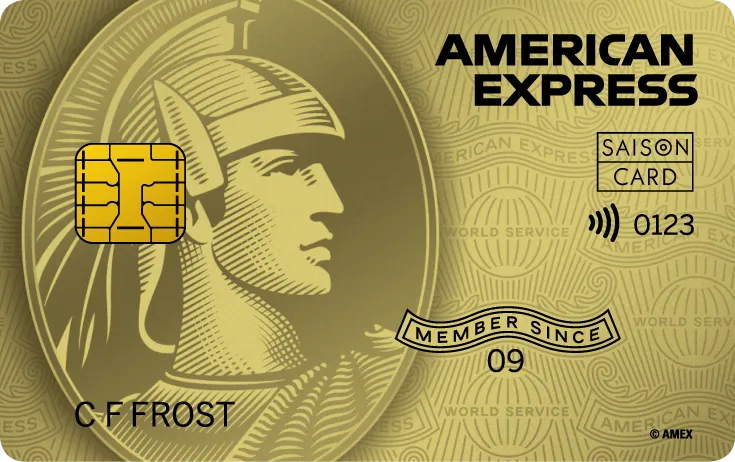

中でも、アメリカン・エキスプレス・ゴールド・プリファード・カードはメタル素材を使用しているため、見た目から上質さを醸し出すことができます。

モーラ博士

金属本来の輝きを楽しめるクレジットカードになっているぞ!

SAISON Gold Premiumはクレジットカード初のデザインとして、メタルサーフェスを採用。プラスチックカードながら金属の光沢と質感を再現したデザインが特徴です。

|  |  |

| 165,000円(税込) | 55,000円(税込) | 33,000円(税込) |

| 0.3% | 1.0% | 0.5% |

| - | 20歳以上 (学生不可) | 20歳以上 |

| メタル製! ステータスの高さが わかる光沢感 | ブラッシュドステンレス加工で 洗練された印象 | ブラックを基調にした シンプルなデザイン |

プラチナカードの色展開は、クレジットカードによってシルバーとブラックの2種類に分かれます。

シルバーは光沢感をアピールしつつも、無駄ない装飾や色味がない洗練されたかっこよさが特徴。ブラックも基本的に色味が少なく、白やシルバーのラインが入るデザインが多いです。

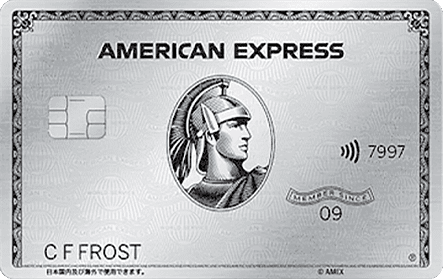

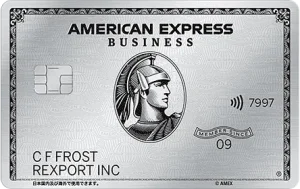

アメックスプラチナやラグジュアリーMastercard Titaniumは金属製のクレジットカードで、ICチップの色もシルバーに統一されています。

三井住友カード プラチナプリファードはブラックとホワイトの2種類があり、どちらもカード名付近にいくつかのラインが入ったシンプルなデザインです。

まずは「使いやすさ」と「デザインの洗練度」が大切でしょう。若いうちはポイント還元やセキュリティ、スマートな見た目も重視したいところです。

ここでは特におすすめの2枚を紹介します。初めての一枚としても満足度の高いカードを選びましょう。

JCBカードSは、シンプルながらも洗練されたデザインで、ポイント還元率が高く、日々の買い物で効率よくポイントが貯まるため、賢くお得に使えます。

JCBカードSの公式サイトによると、セブン-イレブンやAmazon.co.jpで3倍、スターバックスで最大20倍の高還元率の特典が受けられます。※

年会費は無料でコスト面の負担も少なく、学生や社会人デビューの方に最適です。さらに、電子マネーやスマホ決済への対応が充実しているため、利便性が高いのも嬉しいポイントでしょう。

安心のセキュリティ機能も搭載されており、初めてのクレジットカードとして安心して使えます。おしゃれでかっこいいカードを持ちたい方に強くおすすめです。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

三井住友カード ゴールド(NL)は、スタイリッシュなナンバーレス(NL)仕様で、カード番号が表にないためセキュリティ面で非常に安心です。

見た目のクールさも抜群で、ビジネスシーンでもプライベートでもスマートに使いこなせます。

ポイント還元率も高く、年会費は通常5,500円(税込)、年間100万円の利用があれば翌年以降は永年無料になるなど、ゴールドカードながらリーズナブルに設定されており、コストパフォーマンスに優れている一枚です。

セブン‐イレブンやローソン、マクドナルドなど、対象のコンビニ・飲食店でスマホのタッチ決済を利用すれば最大7%ポイント還元されます。年会費は、通常5,500円(税込)で、年間100万円の利用で翌年以降の年会費が永年無料※。

国内外の旅行保険やサポートも充実しているので、初めてのゴールドカードとしても最適。20代の若手ビジネスマンに特におすすめです。

※: 年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

この年代は「信用力」と「ワンランク上のサービス」が求められます。ビジネスでもプライベートでも活用できる、信頼感のあるカードが理想的です。

「JCBプラチナ」は、落ち着きのある上質なデザインで一目でステータスが伝わるカードです。

充実した旅行保険や空港ラウンジサービス、24時間対応のコンシェルジュサービスなど、さまざまな特典が利用可能。

ビジネスシーンでは大切な取引先との信頼構築にも役立ち、プライベートでも高級レストランやホテルでの優待が楽しめます。

JCBカードの中でも最上位クラスのJCBザ・クラスへのインビテーションを狙えるところもポイントでしょう。

ポイントプログラムも充実し、日常の利用から特別な旅行まで幅広く活用可能です。30代のワンランク上を目指す方にぴったりのカードと言えるでしょう。

三菱UFJカード ゴールドプレステージの重厚感あるデザインは、見る人に大人の余裕と信頼を感じさせます。

国内外の空港ラウンジが無料で使え、旅行や出張の多い方にとっては大きなメリット。ポイント還元やキャッシュバックプログラムも充実しており、コストパフォーマンスに優れています。

初年度の年会費無料かつ、年間100万円以上利用で毎年11,000円相当のポイントが貰えます。

生活全般を豊かにする充実したサービス内容が魅力で、30代の働き盛りにふさわしい一枚です。

成熟した大人だからこそ、周りとちょっと差をつけたい。そんな40代・50代の方にぴったりなのが、「特別感あふれる存在感」と「充実したサービス」が魅力の1枚です。

ここでは特におすすめの2枚を紹介します。持っているだけで嬉しくなる、ワンランク上のカードを選びましょう。

ラグジュアリーカード Mastercard Titanium Cardは、一般的なプラスチック製ではなく、チタン製の重厚なカードフェイスが圧倒的な高級感を放ちます。

所有するだけで周囲の視線を集め、ビジネスや社交の場で一目置かれる存在になるでしょう。

高級ホテルやレストランでの優待、プライオリティ・パスによる空港ラウンジサービス、専属コンシェルジュの手厚いサポートなど、ワンランク上の特典も豊富です。

年会費は55,000円(税込)ですが、ポイント還元率も1%~2.2%と比較的高く、日々の利用でもお得に利用できるでしょう。

豊富な付帯保険や旅行関連サービスも充実しており、人生をより豊かに彩ります。唯一無二の存在感を求める40代・50代の方に最適です。

世界中での信頼度が高いアメックスのプラチナカードは、多彩な特典と極上のサービスが最大の魅力でしょう。

空港のプライオリティ・パスをはじめとしたラウンジアクセス、高級ホテルのアップグレードや優待、24時間対応のコンシェルジュサービスなど、日常をワンランク上に引き上げます。

年会費は165,000円(税込)と決して安い金額ではありませんが、家族カードは4枚まで無料で発行できるのも嬉しいポイントでしょう。

ポイント還元やマイルへの交換も優秀で、継続利用すれば毎年厳選ホテルの無料宿泊ペアチケットがもらえます。40代・50代の大人の品格と豊かなライフスタイルを体現する1枚です。

クレジットカードは単なる決済手段ではなく、持ち主のこだわりや信頼を映し出す「鏡」でもあります。

ここでは、高級店での振る舞いや、海外での信頼獲得、さらには日常でのさりげないかっこよさを演出するためのカード活用術を解説します。

高級レストランや大切な記念日のディナーで、会計時に出すカードのデザインが場にそぐわないと感じてしまうと、せっかくの空気感が台無しになりかねません。

「まだゴールドカードを持つほどではない」という方は、色の豪華さに頼るのではなく、デザインの「質感」に注目しましょう。

最近では、環境に配慮したバイオマス素材など、サステナブルな素材感を活かしたカードも、知的なかっこよさを演出できると評判です。

以下のカードは一般ランクですが、洗練されたデザインで高い支持を得ています。

| おすすめカード | ポイント | 向いているシーン |

|---|---|---|

| 三井住友カード(NL) | 無駄を削ぎ落としたナンバーレス | 都会的なレストラン、普段使い |

| JCBカードS | ホワイトやシルバーを基調とした清潔感 | 清潔感を重視するビジネスシーン |

欧米を中心とした海外では、クレジットカードは「身分証明書」としての側面を強く持ちます。

モーラ博士

ハイステータスカードを持っていることは、厳しい審査を通過した経済力の証明になるのじゃ!

ステータスの高いカードを持つことで、ホテルでのチェックインがスムーズに進んだり、空室状況に応じたアップグレード交渉が有利に運んだりするケースもあるようです。

また、以下のように国際ブランドを組み合わせて使い分けるのも、旅慣れた大人のテクニックです。

| メイン(ステータス) | アメリカン・エキスプレス・ゴールド・プリファード・カード |

| サブ(決済・ポイント) | 三井住友カード プラチナプリファード |

どんなにかっこいいカードを持っていても、支払いの手際が悪ければ台無しです。

スマートな決済に欠かせないのが「タッチ決済」の使いこなし。サインや暗証番号の入力をスマートに省けるのでおすすめです。

さらにこだわりたい方は、Apple Payなどのスマホ決済に登録した際、画面上のカードデザイン(券面)が美しく表示されるものを選ぶと、スマホ決済の瞬間までかっこよさを維持できます。

ココモーラ編集部は、ハイステータスでかっこいいクレジットカードを使われている方にインタビューを実施しました。

かっこいいクレジットカードのメリット・デメリット、ステータスなどを詳しくお聞きできたので、気になる方はぜひ参考にしてください。

| おいちゃんまんさん 40代・男性・会社員 使っているクレジットカード:アメリカン・エキスプレス・プラチナ・カード |

今回紹介しているステータスが高くかっこいいクレジットカードについて、ココモーラの監修者を務めてくださっている恩田雅之さんと伊藤亮太さんから、各クレジットカードの魅力についてコメントをいただきました。

気になるクレジットカードがあったら、専門家の方のコメントを読んで参考にしてみてください。

JCBプラチナは、プラチナカードの中でも最上級のサービスと特典が用意されているクレジットカードです。国内外の主要空港ラウンジが無料で利用でき、旅行やショッピング保険も充実しています。

その他にも、高級ホテルやレストランでの優待、プライオリティ・パスの提供などもあり、ステータスと上質な体験を求める方にピッタリのクレジットカードです。

三井住友カード プラチナプリファードは、ポイント還元率を重視したい方におすすめのクレジットカードです。とくに旅行や宿泊、特約店の利用で高還元率を誇り、特約店での利用では最大15%ポイント還元されます。

年間100万円以上の利用ごとに1万ポイントもらえる特典も、長期間使用する上では見逃せないポイントです。

アメリカン・エキスプレス・プラチナ・カードは、豪華な体験と充実した特典が魅力のクレジットカードです。500空港1,300以上の国内外の空港ラウンジ※を無料で利用でき、マイルやポイントも高還元率でキャッシュバックされます。

その他にも、ホテルやレストランでの優待、プライオリティ・パスなど、上質なライフスタイルをサポートしてくれる特典が目白押しです。

※2025年12月23日時点

UCプラチナカードは、高いポイント還元率と充実したサービスが特徴のクレジットカードです。通常のポイント還元率は常に2倍で、年間利用額に応じてボーナスポイントが獲得できます。プラチナカードの中では、比較的年会費が安めなのもうれしいポイントです。

ラグジュアリーカード Mastercard Titanium Cardは、金属製の高級感あふれるデザインが特徴のクレジットカードです。旅行やグルメなどの豪華な特典が付帯されており、日々のライフスタイルをグレードアップしてくれます。

年会費は55,000円(税込)とやや高額ですが、金額に見合った価値を提供してくれるクレジットカードといえるでしょう。

プラチナカードやブラックカードといった、ステータスが高いクレジットカードを保有されている監修者の伊藤さんにインタビューを実施しました。

ステータスの高いクレジットカードを持つメリットやかっこいいクレジットカードの選び方などを伺ったので、気になる方はぜひ参考にしてください。

証券会社にて営業・経営企画部門、社長秘書等を行う。また、投資銀行業務にも携わる。現在は、不動産を含む資産運用と社会保障(特に年金)を主に、FP相談・執筆・講演・を行っている。東洋大学経営学部ファイナンス学科非常勤講師

まず、会食といった飲食などの際に支払い時に出すと人目を惹きつけることになるでしょう。

接待では支払い者に対する見方がより良くなるでしょうし、デートであれば印象はもちろんのこと、その後の展開も良くなる方向に働く可能性があります。

また、ホテルではお部屋のグレードアップや無料で朝食がつくといったサービスなどが期待できます。飲食店では一品サービスが付くなどおまけがつく可能性があります。

コンシェルジュサービスも使えるため、デートでどういったお店に行くべきかなどいろいろ困った時に相談も可能です。

そして、ステータスカードを持つことでその方の自信にもつながり、いろいろなことがうまくいく可能性もあるため、メリットは大きいと考えます。

真にステータスのあるクレジットカードかどうか?名前はプラチナカードでもクレジットカードの種類によってはランクが下がる場合があります。

そのため、アメックスのように誰が見てもステータスのあるクレジットカードと思うものから選択すべきでしょう。いわば、カードの見栄えも重視すべきです。

そして、限度額がどのぐらいか。まとまった買い物をする可能性がある場合には、限度額の高いステータスカードを選ぶべきです。実績が伴えば、さらにその後限度額は引きあがっていくことになります。

この他、特典内容も確認しましょう。ご自身にとって魅力といえる特典を受けることができるかどうか。特典に魅力を感じることができれば、うまく活用してその恩恵も受けたいですね。

当サイトの「かっこいいクレジットカードおすすめ比較クレジットカードランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(デザイン性やステータス感、付帯サービスなど)に基づき、スコア化・ランキング化しています。

本記事のかっこいいクレジットカードランキングは、以下5つの評価項目に基づき、100点満点で独自にスコアリングした結果をもとに作成しています。

デザイン性やステータス感、付帯サービスなど、持っていて満足感の高い1枚かどうかに注目し、外見だけでなく実用面もふまえた総合的な視点で評価しています。

| 項目 | 配点 | 内容 |

|---|---|---|

| デザイン・所有感 | 30点 | カードの見た目の高級感や洗練された印象、持っているだけで気分が上がるかどうかなど、デザイン性と所有満足度を評価。 |

| ステータス性 | 25点 | カードのランクやブランド、世間での評価などから「ステータスが高い」とされるかを評価。インビテーション制やプラチナ・ブラックカードなども加味。 |

| 付帯サービス | 20点 | 空港ラウンジ、旅行保険、コンシェルジュ、優待特典など、付帯するサービスや特典の充実度。 |

| コストパフォーマンス | 15点 | 年会費に対するサービスの質や還元率など、「費用に見合う価値があるか」を評価。高額年会費でも特典が豊富なら高評価。 |

| 口コミ・話題性 | 10点 | SNSやレビューでの評判、利用者の支持の高さ、話題性などを元に、実際にどれだけ注目されているかを評価。 |

これらの基準をもとに、利用者の目的やニーズに合わせた最適なクレジットカードを厳選しています。

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード | 総合得点 (100点満点) | レーティング |

|---|---|---|

| 三井住友カード ゴールド(NL) | 89点 | ★★★★★ |

| JCBカードW | 87点 | ★★★★☆ |

| アメリカン・エキスプレス・グリーン・カード | 86点 | ★★★★☆ |

| 三井住友カード(NL) | 85点 | ★★★★☆ |

| アメリカン・エキスプレス・ゴールド・プリファード・カード | 84点 | ★★★★☆ |

| JCBゴールド | 83点 | ★★★☆☆ |

| 三菱UFJカード ゴールドプレステージ | 82点 | ★★★☆☆ |

| ダイナースクラブカード | 81点 | ★★★☆☆ |

| JCBプラチナ | 80点 | ★★★☆☆ |

| ラグジュアリーカード Mastercard Titanium Card | 79点 | ★★★☆☆ |

| JCB GOLD EXTAGE | 78点 | ★★★☆☆ |

| 三井住友カード プラチナプリファード | 77点 | ★★★☆☆ |

| アメリカン・エキスプレス・プラチナ・カード | 75点 | ★★☆☆☆ |

| セゾンプラチナ・アメリカン・エキスプレス・カード | 73点 | ★★☆☆☆ |

| 三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード | 71点 | ★★☆☆☆ |

本ランキングは、「ステータス性やデザイン性を重視する一般ユーザー」を想定して評価しています。

金属製カードやブラック・プラチナなどの上位グレード、ブランドイメージの高さなどを中心に評価しており、実用性やコストパフォーマンスを重視する方には順位が異なって見える場合があります。

また、最新の特典内容や年会費、付帯サービスの変更によりランキングは随時変動する可能性があります。申込時には必ず各カードの公式サイトで最新情報をご確認ください。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 28/30 | シンプルで上質なゴールドカラーが特徴。銀行系らしい落ち着きと高級感があり、年齢層を問わず所有満足度が高いデザイン。 |

| ステータス性 | 23/25 | 銀行系ゴールドとして社会的信頼が厚く、堅実な印象を与える一枚。ビジネスや日常でも「品の良いゴールドカード」として好評。 |

| 付帯サービス | 17/20 | 空港ラウンジや旅行保険に加え、三井住友カード独自のVポイント優待も充実。普段使いから旅行まで幅広く活躍する内容。 |

| コストパフォーマンス | 14/15 | 年100万円利用で年会費が永年無料になる特典が魅力。コストを抑えながらゴールドカードの特典を享受できるバランスの良さ。 |

| 口コミ・話題性 | 7/10 | 「無料で持てるゴールド」としてSNSや口コミでも話題。手の届きやすいステータスカードとして若年層にも人気が高い。 |

三井住友カード ゴールド(NL)は、信頼ある銀行系ブランドの安定感と上品なデザインで人気の高い一枚。年間100万円利用で年会費が永年無料になる特典が最大の魅力で、コスパの高さは業界でもトップクラスです。

空港ラウンジや旅行保険などの付帯特典も十分で、初めてのゴールドカードにもおすすめです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 26/30 | スマートなネイビーカラーにJCBロゴが映える、スタイリッシュなデザイン。若年層からの支持が高く、シンプルで飽きのこない印象。 |

| ステータス性 | 22/25 | プラチナ級の信頼性を誇るJCBブランドを年会費無料で保有可能。常に高評価を得る実力派カードとして認知度も高い。 |

| 付帯サービス | 18/20 | 海外・国内旅行保険の自動付帯に加え、JCB優待店やAmazon.co.jp特典などの付帯が充実。日常から旅行まで幅広く使える。※ |

| コストパフォーマンス | 14/15 | 年会費無料でポイント2倍還元を実現。維持コストゼロで高還元率と特典を兼ね備え、非常にバランスが良い。 |

| 口コミ・話題性 | 7/10 | 高還元率カードの代表格としてSNSでも話題。20〜30代のメインカードとして支持を集めている。 |

JCBカードWは、年会費無料ながらいつでもポイント2倍という圧倒的な還元率が魅力の人気カードです。デザインは落ち着いた印象で、若年層からの支持も高く、コスパ重視の方にも好評。

JCBブランドの信頼性とサービスの手厚さを兼ね備え、メインカードとして長く使える一枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 29/30 | メタリックグリーンの洗練されたデザインが特徴。アメックスらしい存在感と所有満足度の高さが際立つ一枚。 |

| ステータス性 | 23/25 | アメックスブランドの象徴的カードとして認知度が高く、ステータス性は十分。持つ人の信頼感や安心感を高めてくれる。 |

| 付帯サービス | 18/20 | 空港ラウンジ、旅行保険、優待プログラムなど、アメックスらしい豊富な特典を備える。旅行や外食シーンで使いやすい。 |

| コストパフォーマンス | 10/15 | 月会費はやや高めだが、ブランド価値や特典を考慮すれば妥当。ステータス入門として見ても十分価値がある。 |

| 口コミ・話題性 | 6/10 | 「初めてのアメックス」として人気が高く、SNSでも評価が安定。特典利用の満足度が高いという声が多い。 |

アメリカン・エキスプレス・グリーン・カードは、世界的な国際ブランド「アメックス」のステータスを体感できる定番カードです。高級感のあるデザインと、充実した付帯サービスが魅力で、特に旅行や外食のシーンで優れた利便性を発揮します。

月会費はかかるものの、ブランド力や所有満足度の高さを考えればコスパは良好です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 27/30 | カード番号が印字されないスマートなデザインが特徴。シルバー基調のデザインを選択すると高級感があり、シーンを問わず使いやすい。 |

| ステータス性 | 21/25 | 銀行系カードとしての信頼性が高く、堅実で知的な印象を与える。日常使いでも「品の良さ」を感じさせる存在。 |

| 付帯サービス | 17/20 | コンビニ・飲食店で最大7%還元の特典が魅力。Visaのタッチ決済やセキュリティ対策など機能面も充実。 |

| コストパフォーマンス | 14/15 | 年会費無料でポイント優遇や特典が豊富。コスパの高さが評価され、若年層から社会人まで幅広く人気。 |

| 口コミ・話題性 | 6/10 | 利便性と安心感を兼ね備えたカードとして口コミも良好。キャッシュレス初心者にも勧めやすいと好評。 |

三井住友カード(NL)は、銀行系カードらしい信頼感と洗練されたデザインを両立した人気の一枚です。年会費無料ながら、対象店舗で最大7%還元と高還元率を実現しており、日常利用でも満足度が高いのが特徴。

セキュリティ面やVisaタッチ決済対応など、機能性と実用性を兼ね備えています。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 29/30 | 重厚感あるメタル製のゴールドカラーが印象的で、持つだけで高級感が漂う。金属製カードの質感も特別感を高めている。 |

| ステータス性 | 24/25 | アメックスの中でもハイステータスな位置づけで、所有者の信用度を象徴する一枚。社会的評価も高い。 |

| 付帯サービス | 19/20 | プライオリティ・パスやホテル優待、空港ラウンジ利用など、プレミアムな特典が充実。旅行好きにも最適。 |

| コストパフォーマンス | 8/15 | 年会費は高めだが、提供される特典やステータスを考慮すれば納得感がある。所有する満足度が非常に高い。 |

| 口コミ・話題性 | 4/10 | 高額年会費ながら「一度は持ちたいカード」としてSNSで話題。ステータス性を重視する層に人気。 |

アメリカン・エキスプレス・ゴールド・プリファード・カードは、アメックスの中でも高級感と特典内容が際立つステータスカードです。金属製のデザインは特別感があり、プライオリティ・パスやホテル優待などの充実した特典を備えています。

年会費は高めですが、ブランド価値と所有体験を重視する方には理想的な一枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 28/30 | 日本のブランドらしい上品で落ち着いたデザイン。控えめながらも高級感があり、幅広い世代に支持される。 |

| ステータス性 | 23/25 | 国内でのブランド力が高く、「堅実なゴールドカード」として安定した地位を確立。信頼感が非常に強い。 |

| 付帯サービス | 18/20 | 空港ラウンジや旅行保険のほか、JCB Lounge 京都など独自の優待が魅力。国内利用者に特に使いやすい。 |

| コストパフォーマンス | 9/15 | 年会費はやや高めだが、優待やサポートを考慮すれば十分納得の内容。ステータス入門にも適している。 |

| 口コミ・話題性 | 5/10 | 「安心感がある」「サポートが丁寧」との口コミが多い。国内ユーザー中心に根強い人気を誇るカード。 |

JCBゴールドは、日本発の国際ブランドが誇る信頼性と安定したサービス内容が魅力の一枚です。国内外の旅行保険や空港ラウンジ利用、JCB独自の優待など、付帯内容も充実しています。

デザイン・サポート・信頼性のバランスが良く、初めてゴールドカードを持つ方にもおすすめです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 27/30 | 落ち着いたゴールドトーンに上品な質感が映えるデザイン。過度な装飾がなく、長く使えるスタンダードな印象。 |

| ステータス性 | 22/25 | 銀行系カードとしての信頼性が高く、社会的信用を重視する人に適した一枚。安定感のあるステータスを誇る。 |

| 付帯サービス | 18/20 | 海外・国内旅行保険や空港ラウンジサービス、優待特典など、ゴールドカードとして十分な内容を備える。 |

| コストパフォーマンス | 10/15 | 年会費は発生するが、サービス内容を考えるとコスパは良好。家族カードも手頃でファミリー層にも人気。 |

| 口コミ・話題性 | 5/10 | 「堅実で安心できるカード」との口コミが多い。派手さはないが、信頼性を重視する層に安定した人気を持つ。 |

三菱UFJカード ゴールドプレステージは、銀行系ゴールドの王道として安定した評価を得ている一枚です。上品で飽きのこないデザインに加え、空港ラウンジや保険など基本特典も充実。

ステータス性とコスパのバランスが良く、安心して長く使えるカードとして高い満足度を誇ります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 29/30 | シルバー基調の重厚感あるデザインが魅力。控えめながら品格があり、ビジネスシーンにもふさわしい存在感を放つ。 |

| ステータス性 | 25/25 | 長年にわたり“ステータスカードの象徴”とされるブランド。社会的地位を感じさせる圧倒的な信頼と格式を誇る。 |

| 付帯サービス | 18/20 | 世界の空港ラウンジ利用やグルメ優待など、特典の質が高い。トラベル・ダイニングに強いサポート体制が特徴。 |

| コストパフォーマンス | 5/15 | 年会費は高めだが、サービス内容の質を考えると納得。特典を積極的に活用する層には十分価値がある。 |

| 口コミ・話題性 | 4/10 | 「一度は持ちたいステータスカード」として話題性は高い。特に社会人や経営層からの評価が根強い。 |

ダイナースクラブカードは、長年にわたって“高級カードの代名詞”として支持されてきたステータスカードです。格式あるブランド力に加え、グルメ優待や空港ラウンジサービスなど、付帯特典も非常に充実。

年会費は高額ですが、所有する満足感と信頼性は群を抜いており、社会的地位を象徴する一枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 29/30 | ブラック基調の落ち着いたデザインに、プラチナの輝きが映える。シンプルながら重厚感があり、所有満足度が高い。 |

| ステータス性 | 24/25 | 国内発のプラチナカードとして高い信頼を誇る。インビテーション制ではないが、ブランドとしての格は非常に高い。 |

| 付帯サービス | 19/20 | コンシェルジュ、プライオリティ・パス、JCB Lounge京都など、上位ランクにふさわしい充実した特典を搭載。 |

| コストパフォーマンス | 5/15 | 年会費は高めだが、特典内容を考えれば十分価値あり。使いこなせばコスパの良さを実感できる設計。 |

| 口コミ・話題性 | 3/10 | 派手さはないが、「堅実なプラチナ」として評価が安定。長期ユーザーの満足度も高く、信頼性が光る。 |

JCBプラチナは、日本発ブランドの中でも特に信頼性が高く、上質な特典を兼ね備えたプラチナカードです。コンシェルジュやラウンジ特典など、上位カードに匹敵するサービスを提供し、ステータス性も十分。

堅実で落ち着いた印象を重視する方に最適な一枚で、長く愛用できるカードとして人気を集めています。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 30/30 | 金属製カードならではの質感と重量感が特徴。チタン素材のマットな輝きが唯一無二で、所有する喜びを強く感じられる。 |

| ステータス性 | 23/25 | 外資系高級カードブランドとしての地位が高く、カードを提示するだけで印象を左右するほどの存在感を持つ。 |

| 付帯サービス | 17/20 | コンシェルジュやホテル優待、ラウンジアクセスなどを搭載。上位ランクに比べると控えめだが、十分充実している。 |

| コストパフォーマンス | 6/15 | 年会費は高めだが、特典やデザインの質を考えると納得の内容。高級志向のユーザーにはコスパ良好。 |

| 口コミ・話題性 | 3/10 | 「デザインが圧倒的に美しい」と話題に。SNSでも金属製カードとして注目を集めている。 |

ラグジュアリーカード Mastercard Titanium Cardは、チタン素材を採用した金属製カードとして高い人気を誇ります。高級感と耐久性を兼ね備え、所有するだけでステータスを実感できる特別な一枚です。

特典内容もバランスが取れており、外資系ブランドらしいラグジュアリーな体験を提供します。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 26/30 | シンプルなゴールドデザインで、若年層にも受け入れやすい上品さが特徴。落ち着いた輝きで所有満足度も高い。 |

| ステータス性 | 20/25 | 20代向けのゴールドカードとして高ステータス。JCBブランドの信頼を早期に体感できる希少なポジション。 |

| 付帯サービス | 15/20 | 海外旅行保険や空港ラウンジ特典など基本機能を網羅。通常ゴールドと比べると簡略化されているが十分実用的。 |

| コストパフォーマンス | 10/15 | 初年度無料・翌年度以降も条件付き優遇あり。手軽にゴールド特典を体験できる点でコスパは優秀。 |

| 口コミ・話題性 | 7/10 | 「20代でも持てるゴールドカード」としてSNSで人気。将来的なJCBゴールドへのステップアップにも最適。 |

JCB GOLD EXTAGEは、20代限定で発行できる若年層向けのゴールドカードです。JCBブランドの信頼性を保ちながら、初年度年会費無料やポイント優遇など特典面も充実。

社会人デビューやキャリア初期に“ステータス性”を実感したい方におすすめの一枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 27/30 | ブラックを基調とした上品なデザインで、銀行系らしい安心感と高級感を両立。落ち着いた輝きが信頼を印象づける。 |

| ステータス性 | 22/25 | プラチナカードとしての知名度と信頼性が高く、堅実で上質な印象を与える。社会的信用を重視する層に好評。 |

| 付帯サービス | 15/20 | 空港ラウンジや旅行保険など基本機能を備えるが、特典はポイント還元に比重。実用性重視の構成となっている。 |

| コストパフォーマンス | 8/15 | 年会費は高めだが、ポイント還元率最大10%などの特典を活かせば十分元が取れる。利用額が多い人ほど有利。 |

| 口コミ・話題性 | 5/10 | 「ポイント特化型プラチナ」として話題。特典よりもリターンを重視する層から安定した支持を得ている。 |

三井住友カード プラチナプリファードは、ポイント還元に特化した“実用型プラチナカード”です。特典の豪華さよりも日常利用での高還元率を重視しており、利用金額が多い方ほどお得になります。

銀行系プラチナの信頼感と、効率的なポイント運用を両立できるのが魅力です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 30/30 | 金属製カードの質感が圧倒的で、手に取った瞬間に伝わる重厚感は唯一無二。所有欲を満たす最上級のデザイン。 |

| ステータス性 | 25/25 | 世界中で高い評価を得るステータスカードの象徴。所持しているだけで社会的信用を感じさせる存在感を持つ。 |

| 付帯サービス | 19/20 | コンシェルジュやホテル上級会員特典、プライオリティ・パスなど、特典の充実度はトップクラス。 |

| コストパフォーマンス | 0/15 | 年会費は16万円超と非常に高額。利用者を選ぶ価格設定で、コスパは低いが価値を見出す人には特別な一枚。 |

| 口コミ・話題性 | 1/10 | 「憧れのカード」としての知名度は高いが、年会費の高さが話題。所有者は限られるがブランド力は圧倒的。 |

アメリカン・エキスプレス・プラチナ・カードは、世界でも指折りのステータスを誇るハイエンドカードです。コンシェルジュやホテル特典などサービス内容は圧倒的ですが、年会費は非常に高額。

一般的なコスパ評価では不利ながら、「最高峰の体験」を求める層に選ばれています。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 27/30 | シルバー基調の上品なデザインで、プラチナらしい重厚感を演出。アメックスロゴの存在感が映える仕上がり。 |

| ステータス性 | 20/25 | プラチナカードとしては取得しやすく、ハイステータスの雰囲気を手頃に体験できる点が魅力。 |

| 付帯サービス | 16/20 | コンシェルジュや空港ラウンジなど、主要特典をしっかりカバー。トラベル関連の優待もバランス良く充実。 |

| コストパフォーマンス | 7/15 | 年会費2万2,000円でこの特典内容は優秀。プラチナを手頃に持ちたい人にとってコスパは悪くない。 |

| 口コミ・話題性 | 3/10 | 「コスパの良いプラチナ」としてSNSでも話題。特に初のプラチナカードとして選ぶユーザーが多い。 |

セゾンプラチナ・アメリカン・エキスプレス・カードは、アメックスブランドの特典を手頃な価格で体験できるプラチナカードです。コンシェルジュやラウンジ特典も揃っており、上位カードとして十分な満足感を得られます。

初めてプラチナカードを持つ方やコスパ重視の方に最適といえます。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| デザイン・所有感 | 26/30 | ブラックを基調とした控えめなデザインで、プラチナカードらしい上品さを演出。落ち着いた印象で長く使える。 |

| ステータス性 | 21/25 | 銀行系×アメックスブランドの信頼感が強く、社会的信用を高めたい層にも適したステータスを持つ。 |

| 付帯サービス | 15/20 | コンシェルジュやプライオリティ・パスなど、主要なプラチナ特典を完備。旅行・出張時の利便性が高い。 |

| コストパフォーマンス | 6/15 | 年会費は2万円台と抑えめだが、特典を使いこなせないと割高に感じる。利用スタイルで満足度が分かれる。 |

| 口コミ・話題性 | 3/10 | 「コスパ重視のプラチナ」として安定した人気。派手さはないが、堅実なユーザーから評価されている。 |

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カードは、銀行系の信頼感とアメックス特典が融合したプラチナカードです。年会費を抑えつつコンシェルジュや旅行関連特典を備え、コスパ重視派に人気。

控えめながら上質なデザインで、実用性を重視する方に向いています。

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査方法 | ファストアスクおよび フリージーを使用した独自調査 |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードおすすめに関するアンケート調査結果の詳細>>

最終更新:2025年10月20日

・公正取引委員会「クレジットカードの取引に関する実態調査報告書」(最終アクセス:2025年7月18日)

・指定信用情報機関CIC「クレジット・ガイダンス」(最終アクセス:2025年5月2日)

・一般社団法人日本クレジット協会「クレジット関連統計」(最終アクセス:2025年5月2日)

・三浦 亘『ザ・ステータス―富裕層のためのクレジットカード活用術』サンライズパブリッシング(2023年12月24日発売)

・横浜国立大学 白井美由里「価格プレミアムの知覚とブランド・パーソナリティ」(最終アクセス:2025年6月24日)

・外務省「海外旅行保険加入のおすすめ」(最終アクセス:2025年6月24日)

・JCB クレジットカードのランクは4段階!特徴や審査の違い、ランクを上げる方法を解説(最終アクセス:2025年9月2日)

・JCBカードS公式サイト(最終アクセス:2025年9月2日)

・三井住友カード ゴールド(NL)公式サイト(最終アクセス:2025年9月2日)

・アメリカン・エキスプレス・プラチナ・カード公式サイト(最終アクセス:2025年9月2日)

・JCB ザ・クラス 公式ページ(最終アクセス:2025年5月2日)

・アメリカン・エキスプレス プラチナ・カード®︎ 公式ページ(最終アクセス:2025年5月2日)

・ラグジュアリーカード ブラックカード 公式ページ(最終アクセス:2025年5月2日)

・ダイナースクラブ プレミアムカード 公式ページ(最終アクセス:2025年5月2日)

Q. かっこいいクレジットカードの特徴は何ですか?

クレジットカードのかっこよさは、券面のデザイン・ステータスの高さに着目すると良いでしょう。 デザインが凝ったクレジットカードやスタイリッシュな金属製のカードなど、高級感のあるカードもあります。

Q. ステータスが1番高いクレジットカードのランクは何ですか?

クレジットカードのランクは、一般のスタンダードカード・ゴールドカード・プラチナカード・ブラックカードの順で上がります。 ただし、クレジットカード会社によってはブラックカードを発行していない場合もあるため、その時にはプラチナカードが最高ランクとなります。

Q. ステータスが高いクレジットカードを持つメリットは何ですか?

ステータスが高いクレジットカードを持っていると、社会的地位を証明できることや豪華な特典や優待を利用できることが挙げられます。 また、海外で身分証明の代わりとして使えることもあります。

Q. ステータスが高いクレジットカードの年会費は高いですか?

年会費はクレジットカードによって異なります。 例えば、アメリカン・エキスプレス・ゴールド・プリファード・カードは39,600円(税込)、JCBプラチナは27,500円(税込)です。

Q. 海外クレジットカードで、かっこいいデザインはありますか?

海外カードは、ステータスも高くデザインも洗練されているため、所有欲を満たしてくれます。人気なカードは、アメックスのラグジュアリーカード、センチュリオンカードやマリオットアメックスカード等があります。

Q. 年会費を抑えて、かっこいいクレジットカードを持つ方法はありますか?

極力費用を抑えたい場合は、年会費が無料のカードを選ぶようにしましょう。また、一般カードとゴールドカードなどを二枚持ちすることで年会費を抑えながら、ステータスも両立させることがかのうな場合もあります。

Q. かっこいいクレジットカードの審査難易度はどれくらいですか?

一般的に、カードによって審査基準や審査スピードは異なります。しかし、かっこいいクレジットカードはステータスが高いカードも多く存在するため、審査が厳しい場合もあります。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.16

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.16

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.16

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.16

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

かっこいい

新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード