更新日: 2026.03.02

詳細を表示

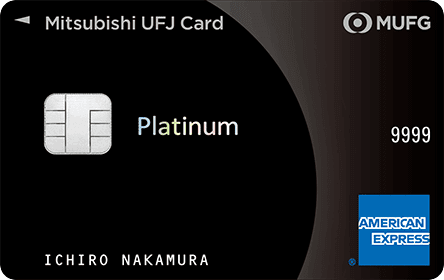

| カード |  注釈について (*1) (*)特典には条件・ご留意事項がございます。 (*)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。 (*2) (*)最大20%ポイント還元には、お支払口座を三菱UFJ銀行に設定することが必要です。その他、ご利用金額の上限など各種条件がございます。くわしくはこちら (*)グローバルポイントの還元率は、1ポイント5円相当の商品に交換の場合となります。なお、1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。 (*)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。 (*)最大20%ポイント還元には、ご利用金額の上限など各種条件がございます。くわしくはこちらをご確認ください。 (*)予告なく内容を変更、または終了する場合があります。 引用元 | ||||

|---|---|---|---|---|---|

| 年会費 | 55,000円(税込) | 永年無料 | 22,000円(税込) | 11,000円(税込) | 初年度無料 2年目以降は2,200円(税込) |

| ポイント還元率 | 1%~2.2% | 0.5%~1.5% | 0.5%~20% (*2)(2026/1/14時点) | 1%~3% | 0.5%~3% |

| 審査・発行期間 | 最短5営業日 | - | 最短3営業日 | 通常1週間 | 最短5営業日 |

| 国際ブランド | |||||

| リンク | 現在ココモーラからのお申し込みはできません | 現在ココモーラからのお申し込みはできません |

75.0

旅行やグルメを中心とした豪華特典が付帯。 マスターカード最上位のステータス。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

74.2

キャンペーン

いつでも会員価格で給油できる! コスモ石油を使う方におすすめの1枚。

メリット

デメリット

83.3

特典

高級ホテルもコンビニもおトクに利用できる。 普段も特別な日も使いやすいプラチナカード。

メリット

デメリット

5.0

40代・男性(会社員)

さらに表示

80.8

キャンペーン

ライフスタイルに合わせて優待が選べる。 旅行保険も自動付帯で安心です。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

75.0

キャンペーン

初年度は年会費無料! ANA便の搭乗でボーナスマイルがもらえる

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

79.2

キャンペーン

地下鉄乗車で最大40ポイント! 搭乗ボーナス25%+空港ラウンジも付帯

メリット

デメリット

5.0

40代・女性(主婦)

さらに表示

76.7

キャンペーン

搭乗ごとに25%のボーナスマイル付与! 継続ごとに毎年2,000マイルがもらえるお得なカード

メリット

デメリット

5.0

20代・女性(会社員)

さらに表示

高還元率カード

審査が不安な方即日発行年会費無料学生カードETCカード個人事業主法人カード必ず審査が通る無職でも作れるマイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード