ETCカードおすすめランキング23選!年会費無料の最強カード紹介

| 年会費 | 11,000円(税込) |

|---|---|

| 発行スピード | 最短2営業日 |

| 還元率 | 0.50% 〜 1.50% |

2つのプログラムを達成すると最大15,000円キャッシュバック

-airregi.jp_.webp)

| 年会費 | 5,500円(税込) |

|---|---|

| 発行スピード | 通常3~4週間 |

| 還元率 | 1.50% |

| 年会費 | 永年無料 |

|---|---|

| 発行スピード | 最短3営業日 |

| 還元率 | 0.50% |

| 年会費 | 2,200円(税込) |

|---|---|

| 発行スピード | - |

| 還元率 | 1.00% 〜 3.00% |

楽天プレミアムカードと楽天ビジネスカードの新規入会で2,000ポイントプレゼント

| 年会費 | 初年度無料 2年目以降2,200円(税込) |

|---|---|

| 発行スピード | - |

| 還元率 | 0.60% |

新規入会後、条件達成で最大7,000オリコポイントプレゼント

ETCカードが発行可能なおすすめクレジットカードを紹介してきました。ここからは、ETCカードの選び方やETCカードの作り方を分かりやすく解説していきます。

おすすめETCカードの独自検証ポイント

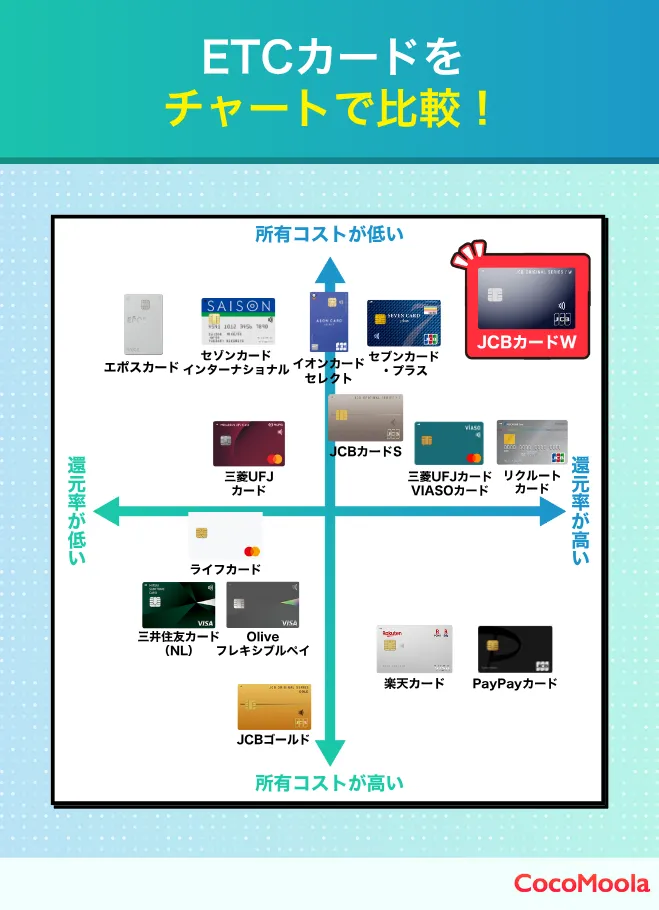

ココモーラでは、ETCカードが付帯できるクレジットカードを集め、徹底的に比較検証しました。

1.コスト

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中でETCカード発行にかかるコストが最も安いクレジットカード」と定め、以下の方法で検証を行いました

2.還元率

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中でETC利用時の還元率が最も高いクレジットカード」と定め、以下の方法で検証を行いました。

3.発行スピード

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中で発行スピードが最も速いクレジットカード」と定め、以下の方法で検証を行いました。

4.特典

ユーザーの満足度が最も高い水準を「検証したクレジットカードの中でドライバー向けの特典が最も多いクレジットカード」と定め、以下の方法で検証を行いました。

-すべての検証はココモーラ編集部で行っています-

自分に合った最強のETCカードとは?

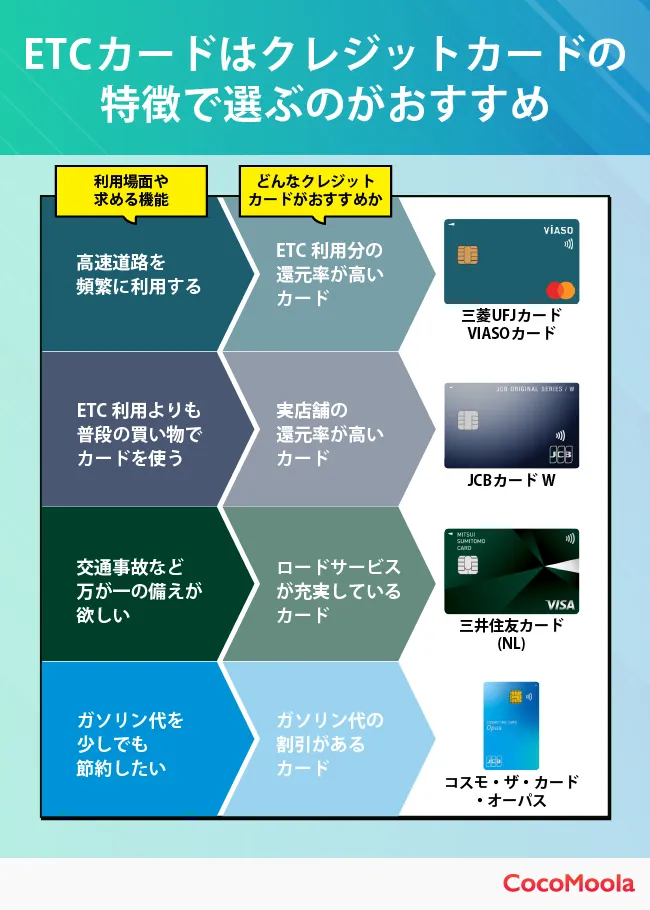

どのクレジットカードで発行しても、ETCの機能自体に差はありません。そのため、ETCカードを付帯できるクレジットカードを絞り込んだら、あとはクレジットカードの特徴のみを比較して選びましょう。

状況別でETC利用におすすめのクレジットカードの特徴をまとめたので、カード選びの参考にしてみてください。

- 高速道路をよく利用する→ETC還元率が高いカード

- ETCより買い物でクレカを使う→通常還元率が高いカード

- 交通事故などに備えたい→ロードサービスが充実しているカード

- ガソリン代を節約したい→ガソリン代割引のあるカード

ETCで還元率が高くなる「三菱UFJカード VIASOカード」

- ETC・携帯料金・ネット代の支払いでポイント2倍になる※

- 年会費がETCカードも無料※発行手数料は1人1,100円(税込)

- カードデザインが24種類と豊富

高速道路で移動する機会が多い方は、ETC利用で還元率がアップするクレジットカードがおすすめ。

三菱UFJカードVIASOカードはETC利用、携帯料金や加盟店での支払いでポイントが2倍になります。

またカードデザインが24種類と豊富で、かわいいデザインのETC付帯クレジットカードを探している人にもピッタリでしょう。

高速道路に限らず自動車によく乗る方は、特定のガソリンスタンドでお得に給油できるカードが良いでしょう。

![]() 注釈

注釈

参考:三菱UFJニコス公式サイト「三菱UFJニコスのETCカードのご案内」

※:携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル) 注:ご利用内容によっては、一部対象外となる場合があります。

※: インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net) 注:ご契約内容によっては、一部対象外となる場合があります。

※: ETCマークのある全国の高速道路、一般有料道路の通行料金

通常の還元率が高い「JCBカードW」

- 還元率が1.0-10.5%

- 年会費永年無料

- セブン‐イレブンとAmazonで2.0%と高還元

ETCの利用頻度はそこまで高くないけれど、日々の買い物でもしっかりポイントを貯めたい方におすすめなのがJCBカードWです。

モーラ博士

基本還元率が1.0%の高還元※に加えて、Amazonやスターバックスなどの優待店で利用するとポイント還元率がさらに大幅にアップするのじゃ!

また、最短5分でカード番号が発行される即時発行にも対応※しており、ショッピングなどですぐに利用したい人もスムーズに発行できるでしょう。

![]() 注釈

注釈

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

ロードサービスが充実している「三井住友カード(NL)」

-Mastercard-300x189.webp)

- ロードサービスを付帯できて安心※年会費:2,310円(税込)

- 年会費永年無料

- セブン‐イレブンやローソンなどの対象店舗で利用すると最大7%還元※1

万が一のトラブルに備えたい方には、安心のロードサービスを付帯できる三井住友カード(NL)がおすすめ。

年会費永年無料で、対象のコンビニや飲食店で最大7%のポイント還元※1が受けられるのも魅力的です。

また、カード番号が印字されていないナンバーレスデザインのため、セキュリティ面でも安心感があります。

もしもの時の備えを重視しつつ、日常使いでの高還元を求める人におすすめの1枚と言えるでしょう。

![]() 注釈

注釈

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ETCカードは高速道路に乗るために利用するカードであるため、使い方自体はどこも同じになります。しかしながら、ETC利用金額に対する還元率が異なったり、クレジットカード本体における特典が異なります。

ETCを使う頻度が高い場合、ガソリン消費も多くなることでしょう。その場合には、ガソリン代がお得になるクレジットカードを選ぶと良いです。また、単純に高還元を期待したいのであれば還元率の高いクレジットカードを選び、ETCカードも一緒に作成すると高還元の恩恵が受けられるでしょう。そのため、クレジットカード、ETCカード双方の特典等を考慮して選択すべきといえます。

法人ならETCコーポレートカードか法人カードがおすすめ

法人の場合は、法人カードでETCカードを発行するか、ETCコーポレートカードを発行するかの2つ方法があります。

前者は個人向けクレジットカードと同様に申し込むことが可能。法人カードによっては、ETCカードを枚数無制限で作れることもあります。

ココちゃん

複数の従業員がETCカードを利用する企業は、法人カードから発行するのがおすすめだよ!

一方のETCコーポレートカードは、クレジット機能なしでETCカードだけを使いたい法人にぴったり。ただし、年会費が629円(税込)かかるのは注意が必要です。

参考: NEXCO中日本「大口・多頻度割引制度 」

ETCカードのおすすめな選び方とは?

どのETCカードが良いか迷っている方は、以下のポイントを比較しながら選んでみましょう。

- ETCカードの年会費と発行手数料

- ETCカードの還元率

- 車利用者向けの特典や優待

- レジャー施設でお得な優待

- ライフスタイルに合う優待の有無

ETCカードの年会費と発行手数料

ETCカードを選ぶ時は、年会費や発行手数料を比較するのがおすすめです。

一般的には、ETCカードにも年会費がかかります。あまり維持コストをかけたくないなら年会費無料のETCカードを選びましょう。

もしもETCカードを複数枚発行したいという方は、ETCカードの枚数だけ年会費がプラスされるので、その点も注意してください。

ココちゃん

発行手数料も無料のETCカードなら余分なコストをゼロにできるね!

ETCカードの年会費は無料であるものとそうではないものがあります。また、発行手数料がかかるものとかからないものがあります。コスト面から言えば、年会費、発行手数料いずれも無料のものを選ぶと良いです。

なお、ゴールドカードなど付加価値の高いクレジットカードを選択する場合には、ETCカードも発行手数料や年会費がかかる場合があります。その場合はコストに対して特典がどうか、還元率はどうかなども確認して選ぶべきでしょう。

ETCカードの還元率

高速道路の利用が多い人は、ETCカードの還元率で絞っていくのも一つの手段です。

還元率が高いETCカードを発行すれば、高速道路を利用するたびにお得にポイントが貯まります。基本還元率の平均が0.5%なので、1.0%以上あれば高還元です。

モーラ博士

例えば、JCBカードWやVIASOカードなどはETC利用で1.0%、リクルートカードは1.2%のポイントが還元されるのじゃ!

還元率で選ぶETCカードおすすめ3選

高還元率のETCをお得に利用したいという方におすすめのETCカードをご紹介します。

ETC利用でポイントを効率よく貯めたい方には、「JCBカードW」「リクルートカード」「PayPayカード」などが候補に挙がります。

いずれもETC料金が還元対象で、貯まったポイントは日常的に使いやすいのが特長です。

ココちゃん

自分に合ったカードを選んでみよう!

車利用者向けの特典や優待

車に頻繁に乗るという方は、特典や優待にも注目しましょう。車利用者向けの特典が付帯しているクレジットカードであれば、より大きな恩恵を受けられます。

具体的にはガソリンスタンドやレンタカーで割引が効いたり、ロードサービスがついているクレジットカードがあるので、日常生活で使いやすそうな特典がないかチェックしておきましょう。

apollostation cardは出光系列のSSでいつでも割引になるほか、コスモ・ザ・カード・オーパスは年会費1,100円(税込)でロードサービスに加入できます。

| クレジットカード名 | 主な特典 |

|---|---|

| JCBカードW | ・特定のガソリンスタンドで還元率アップ ・ロードサービスの年会費1,000円以下 |

| セゾンカードインターナショナル | ・レンタカー優待5% |

| コスモ・ザ・カード・オーパス | ・コスモ石油でキャッシュバックあり ・年1,100円でロードサービス加入 |

車利用者向けの特典や優待が充実しているクレジットカードとして、記事に記載のある通り、apollostation cardがあります。出光興産のガソリンスタンドでの給油の割引が受けられるため、出光系列で普段ガソリンを入れる方にとっては大変お得なクレジットカードといえるでしょう。

コスモ・ザ・カード・オーパスも同様にコスモ石油でキャッシュバックが受けられるサービスがあります。ご自身がよく利用するガソリンスタンドから、大きな特典を受けられるクレジットカードはないかどうか探してみると良いでしょう。

参考:出光クレジット公式サイト「apollostation card」

レジャー施設でお得な優待

ドライブやお出かけで自動車を使うのであれば、目的地でお得になる優待があるクレジットカードがおすすめです。

レジャー施設にはテーマパークや映画館、水族館などがあり、学生から家族連れまで幅広い世代が利用しやすくなっています。

ココちゃん

ETCカードでスムーズに移動しつつ、クレジットカードの優待も受けられるなんて一石二鳥だね!

| クレジットカード名 | 主な特典 |

|---|---|

| エポスカード | ・富士急ハイランド:フリーパス割引 ・新江ノ島水族館:入場料割引 ・ビッグエコー:店舗により異なる ・スパリゾート ハワイアンズ:入場料10%オフなど |

| イオンカードセレクト | ・よみうりランド:入場料割引 ・国営ひたち海浜公園プレジャーパーク:のりもの券100円引き ・鴨川シーワールド:入場料割引など |

| セゾンカードインターナショナル | ・カラオケ館:ルーム料金30%オフ ・ジャンカラ:ルーム料金20%オフ ・カラオケJOYSOUND:ルーム料金30%オフなど |

ライフスタイルに合う優待の有無

前述したとおり、クレジットカード付帯のETCカードを発行する際に差がつくのは、クレジットカード本体の機能や優待になります。

ココちゃん

せっかくETCカードを作っても、クレジットカードが使いにくいと意味ないもんね…

そのため、クレジットカード自体の持つ機能や優待が、自分のライフスタイルに合うかで決めると、ETCカードもクレジットカードも恩恵を受けやすいです。

例えば、女性ならよく行く店舗での還元率や女性向け特典、学生なら年会費などETCカードを作る人によって重視する部分は様々でしょう。

モーラ博士

ETCカードは、あくまでもクレジットカードを作成したうえで付加できるカードです。ETCカードがつけられるクレジットカードは非常に多くありますので、どちらかといえばETCカードから選ぶというよりかは、クレジットカードの特典や還元率など、ご自身にとってメリットが大きいものか、普段から利用して特典の活用がフルにできるかどうかを優先して検討すべきです。ご自身にとってコスパの良いクレジットカードを選ぶようにしましょう。

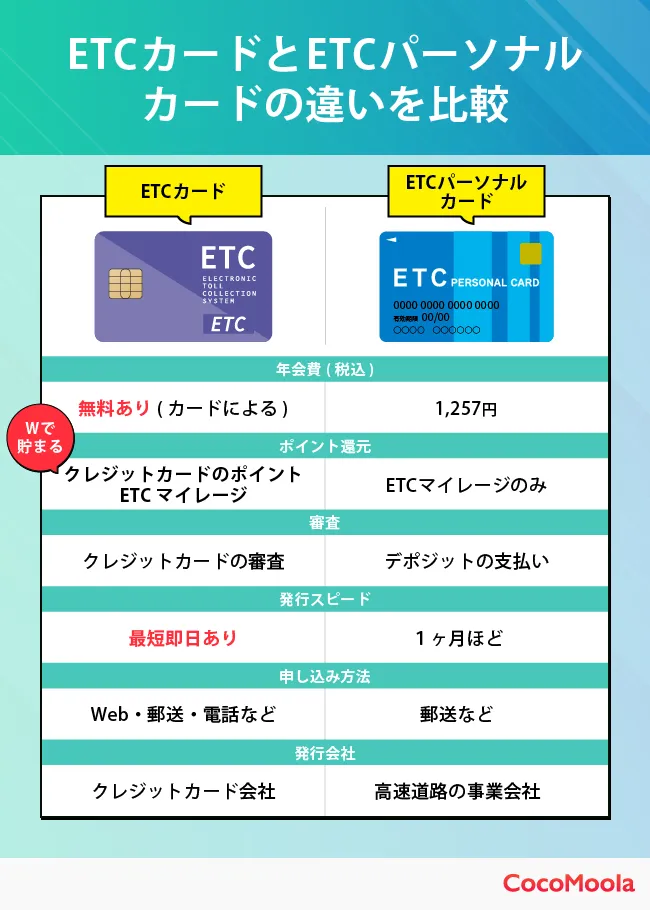

ETCカードの種類

そもそもETCカードとは、高速道路といった有料道路の料金所にて自動で清算できるカードのことです。

クレジットカードと連携したETCカードと、単体で発行できるETCパーソナルカードの2種類があります。

- クレジットカード付帯のETCカード

- 単体発行できるETCパーソナルカード

参考:国土交通省「 ETCの概要」

以下に、それぞれのETCカードの特徴やメリット・デメリットなどをまとめました。

クレジットカード付帯型のETCカード【年会費無料あり】

クレジットカード付帯型のETCカードとは、名前の通りクレジットカードに付帯する形で発行できるETCカードです。

本体のクレジットカードを持っていなければ作成できず、ETCカード単体では発行できません。

クレカ付帯型ETCカードの魅力は、ETCを利用するごとにポイントがつく点。料金に応じて0.5%〜1.0%のポイントが還元されるため、頻繁に有料道路を利用する方はお得にポイントを貯められるでしょう。

またETCカードによっては、発行手数料や年会費が一切発生しないものもあります。なるべく余分なコストを抑えたい人におすすめです。

利用料金の支払い方法はクレジットカードと同じく後払いとなっており、多くの場合はクレジットカードの利用料金と同じ日に口座から引き落とされます。

モーラ博士

ETCパーソナルカード【審査なしで発行可能】

ETCパーソナルカードは、クレジットカード付帯型と異なり、単体で発行できるETCカードです。

最大の特徴は審査なしで持てること。収入が不安定な方や仕事をしていない方でもデポジットを払えば発行できます。

デポジットとは、ETCカードの利用前に支払う保証金。ETCカードの利用額を支払えなかった際の保証として扱われるため、審査なしでも発行できるというわけです。

ただ、ETCパーソナルカードは年会費が1,275円(税込)かかる上に、申し込みも書類でやり取りしなければなりません。

モーラ博士

そういった点が気になる方はクレジットカード付帯型のETCカードがおすすめじゃ!

参考:国土交通省「料金・ETC」

ETCカードは車載器なしでも利用できる?

クレジットカード付帯型ETCカード、ETCパーソナルカードのいずれであっても車載器なしで利用することが可能です。

車載器がない場合は、係員にETCカードで支払う旨を直接伝えることで通行料金の支払いが可能です。その際は、入口料金所で通行券を受け取り、出口料金所でETCカードと合わせて提示します。

ただし、いくつか注意点も存在します。ETC専用レーンでは精算できない点、割引サービスは受けられない点、マイレージサービスのポイントが貯まらない点に注意が必要です。

モーラ博士

車載器を取り付けるには手間や費用がかかるが、ポイントや割引などの恩恵がある。有料道路の利用頻度を踏まえて、どちらがお得かを判断するのじゃ!

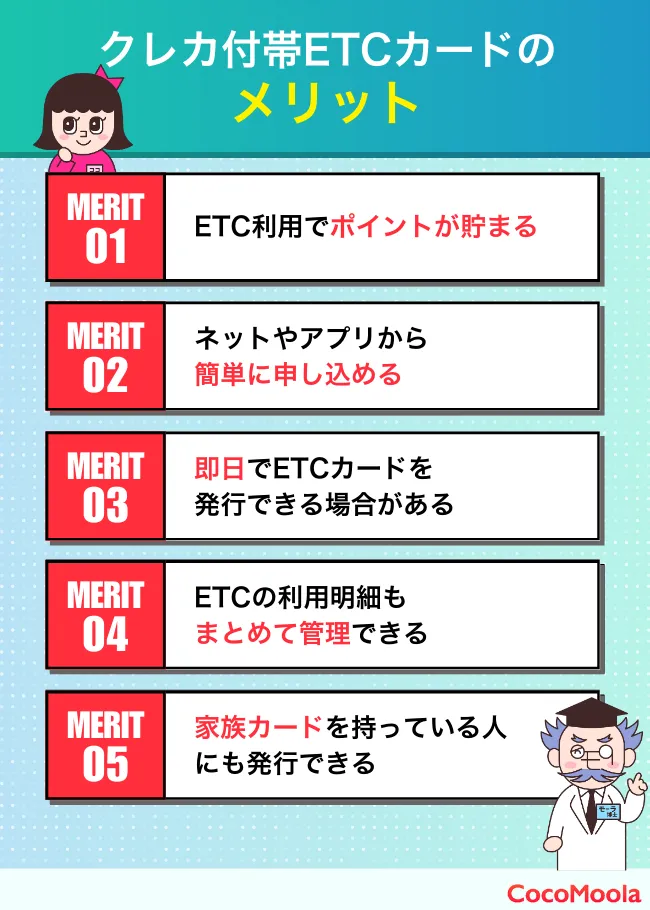

クレジットカード付帯型ETCカードのメリットとは?

クレジットカード付帯型ETCカードには以下のようなメリットがあります。

ETC利用でポイントが貯まる

クレジットカード付帯型のETCカードなら、有料道路のETCレーンを通過するたびにポイントを貯められます。

ETCパーソナルカードではポイントを貯められません。そのため、有料道路を利用する回数が多い人は、クレジットカード付帯型のETCカードを使った方がお得です。

ETCカードの還元率はクレジットカードによって異なります。例えばJCBカードWは基本還元率1.0%ですが、ETCカードの利用でも1.0%のポイントが還元されます。

統計局の平成28年家計消費状況調査年報によると、1世帯当たりの有料道路利用料は平均1,306円/月。たとえばJCBカードWを利用すれば、月間13ポイント・年間156ポイントの節約につながります。

クレジットカード付帯型ETCカードの最大のメリットは、有料の高速道路でETCカードを利用することでポイントが貯まることです。高還元のクレジットカードほど、ETCカードでもポイントが貯まることになります。高速道路の利用頻度が高い人ほど、高還元のクレジットカードを選択した方が良いでしょう。

なお、クレジットカード発行とは関係のない、有料道路の通行料金の支払いに限定されたETCパーソナルカードではポイントが貯まりません。そのため、ポイントをしっかり貯めたい方は、クレジットカード付帯型のETCカードを選択するようにしてください。

参考:統計局「家計消費状況調査年報 平成28年」

ネットやアプリから簡単に申し込める

クレジットカード付帯型のETCカードなら、ネットやアプリから簡単に申し込めます。

ETCパーソナルカードの場合、書類を印刷して指定の場所に郵送しなければならないため、付帯型ETCカードの方が申し込みは簡単です。

すでにクレジットカードを発行しているのであれば、住所や口座情報などを入力しなくて済むことがあり、スムーズにETCカードを発行できるでしょう。

即日でETCカードを発行できる場合がある

クレジットカード付帯型の場合、即日でETCカードも発行できることがあります。

旅行や出張ですぐにETCカードを使い始めたい人にとって嬉しいポイントでしょう。ETCパーソナルカードは、デポジットの振り込みから到着まで2週間ほどかかってしまいます。

モーラ博士

期間が空きすぎると申し込んだこと自体を忘れてしまう人もいるのでは?そんな人もクレジットカード付帯型ETCカードがおすすめじゃ!

参考:セゾンカード公式サイト「ETCカード」

ETCの利用明細もまとめて管理できる

クレジットカード付帯型のETCカードなら、本体のクレジットカードとETCの利用明細をまとめて管理できます。

本体のクレジットカードと同じアプリやアカウントで明細がチェック可能。利用料金や日にちなども明記されているので、家計管理にも役立ちます。

ココちゃん

ETCパーソナルカードは専用のサイトでしか明細を見れないから、ちょっと面倒に感じる人もいるよね!

家族カードを持っている人にも発行できる

ETCカードは、家族カードを持っている人にも発行できます。

そのため、複数台の車を保有している人は家族カードさえあれば、車ごとにETCカードを使い分けることが可能です。わざわざ一枚のETCカードを使い回す必要がありません。

モーラ博士

ETCカードの年会費が無料であれば、何枚発行しても維持費がかからないのでお得じゃ!

クレジットカード付帯型ETCカードのデメリットとは?

クレジットカードに付帯するETCカードには、多くのメリットがある一方で、注意すべき点もあります。

審査が必要

発行にはクレジットカードの審査が必要なため、誰でも作れるわけではありません。特に、学生や主婦、信用情報に不安がある方は審査に通らない場合もあります。

モーラ博士

18歳未満の未成年は原則として発行対象外だぞ。

また、ETCカードだけを単体で発行したくても、クレジットカード本体が必須になるため、「審査不要ですぐETCを使いたい」という人にはハードルに感じられるかもしれません。

クレジットカードの解約で使用できなくなる

クレジットカード付帯型のETCカードは、あくまでクレジットカードの追加機能として発行されるものなので、クレジットカードとセットで利用するのが前提です。

仮にクレジットカードを解約した場合、そのカードに付帯していたETCカードも同時に解約され、使用できなくなります。

クレジットカードを解約したのにもかかわらず、ETCカードを使おうとするとエラーになってしまうため注意が必要です。

年会費や発行手数料がかかる場合も

ETCカード自体は無料で発行できるカードもありますが、中には発行手数料や年会費がかかるケースもあります。

たとえば、初回発行時に数百円の手数料がかかるカードや、年間で500円程度の年会費がかかるカードも存在します。

ETCカードの年会費が無料になるのは「年間1回以上の利用がある場合に限る」など条件付きのことも多く、注意が必要でしょう。

「無料だと思って申し込んだのに、1年後に年会費が請求されて驚いた」というケースも少なくないため、申し込み前に料金条件はしっかり確認しておくことが大切です。

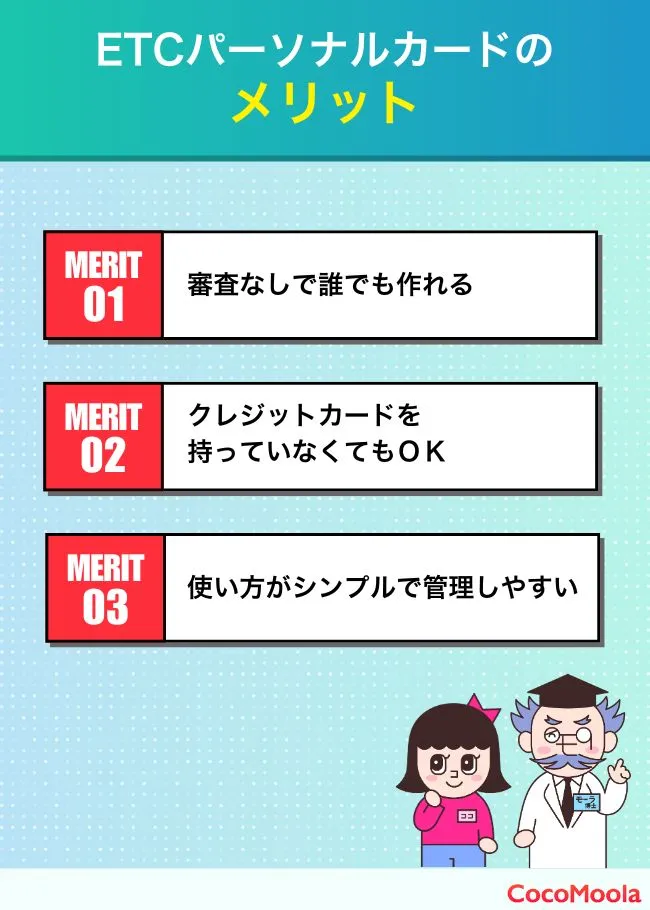

ETCパーソナルカードのメリットとは?

ETCパーソナルカードには以下のようなメリットがあります。

審査なしで誰でも作れる

ETCパーソナルカードの最大の魅力は、審査なしで発行できる点です。

クレジットカードのように、職業・収入・信用情報などに関する審査は一切なく、申し込みさえすれば原則誰でも発行可できます。

ココちゃん

クレジットカードを持てない学生や主婦、高齢者、過去に金融事故歴のある方でも安心して利用をスタートできるね!

参考:NEXCO西日本「パーソナルカード」

クレジットカードを持っていなくてもOK

ETCパーソナルカードは、クレジットカードが一切不要で作れるETC専用カードです。

クレジットカードの発行に抵抗がある方や、金融機関からの借入に不安を感じている方にとっても、安心して使えるETC利用手段といえるでしょう。

「クレジットカードを持っているけれど、ETC利用は別管理にしたい」という方にも適しています。家計と業務用の通行料を分けたい人などにも向いており、目的に応じた柔軟な運用が可能です。

使い方がシンプルで管理しやすい

ETCパーソナルカードは、支払い方法が口座振替に限定されており、利用額の請求も月ごとに一括となるため、非常にシンプルです。

クレジットカードのようにリボ払いや分割払いといった複雑な選択肢がないため、支払いの見通しを立てやすく、管理が苦手な人でも安心して利用できるでしょう。

ETC機能のみに特化しているため、「カードを紛失しても不正利用されにくい」「使いすぎる心配が少ない」という安心感もあり、シンプル志向のユーザーには特におすすめです。

ETCパーソナルカードのデメリットとは?

ETCパーソナルカードを実際に使う前に、いくつかのデメリットもしっかり押さえておきましょう。

保証金(デポジット)が必要

ETCパーソナルカードの利用には、初期費用として保証金(デポジット)を預ける必要があります。この金額は利用頻度に応じて変動しますが、最低でも3,000円〜が必要です。

モーラ博士

毎月の高速道路利用額が多いと見込まれる場合は、最大で5万円以上のデポジットが求められることもあるぞ。

この保証金は解約時に返金されるものの、一時的にまとまった金額を預けなければならない点には注意が必要でしょう。

ポイント還元などの特典がない

ETCパーソナルカードは、通行料金の支払い専用カードであり、クレジットカードにあるようなポイント還元や買い物への優待などの付加サービスは一切ありません。

ETCマイレージサービスには登録可能なため、高速道路の利用に応じて通行料金の還元を受けることは可能です。

とはいえ、クレジット付帯型のETCカードのように、カード会社のポイントが同時に貯まることはなく、実質的に得られる特典はETCマイレージのみに限られます。

「少しでもお得にETCを使いたい」という節約志向の方にとっては、他の選択肢のほうがコスパが高いと感じられることもあるでしょう。

申し込みが面倒で、年会費もかかる

ETCパーソナルカードは、申し込み手続きが郵送のみで、Webやスマホからの申請には対応していません。

申込書を取り寄せて記入・郵送する必要があり、手間がかかるうえ、書類不備などで発行が遅れるケースもあります。

また、年会費として1,257円(税込)が毎年発生します。クレジットカードのETC機能と違ってポイント還元などの特典もないため、コストパフォーマンスを重視する方には不向きな一面でしょう。

ココちゃん

利便性や経済性を求める人は、クレジット付帯型の方がいいかもね!

発行には時間がかかる

店頭受け取りに対応したクレジットカードであれば、最短当日でETCカードの受け取りが可能です。

しかし、ETCパーソナルカードは申し込みから審査・デポジットの入金まですべてスムーズに進んだ場合でも、発行まで1か月程度を要します。

書類や入金に不備があった場合はさらに時間がかかるため、すぐにETCカードを利用したい方にとって現実的な選択肢ではありません。

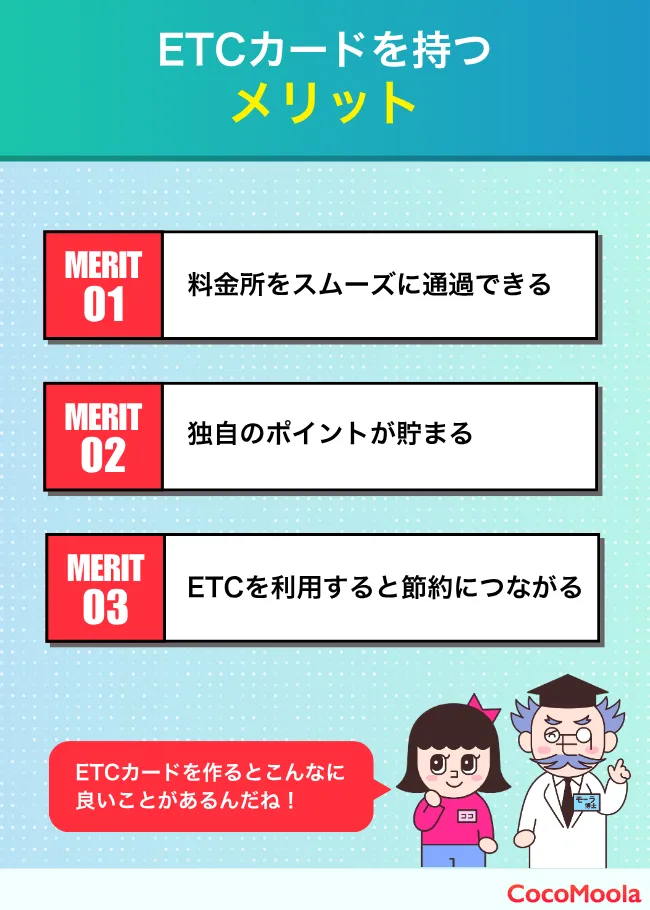

ETCカードを作るメリットとは?

ETCカードを作って使用することで、どのようなメリットが得られるのでしょうか。どんな点が便利になっていくのか理解しておきましょう。

料金所をスムーズに通過できる

ETCカードがあれば料金所の支払いが自動なので、一時停止することなく通過できます。ETCカードを車載器に挿入していれば問題ありません。

モーラ博士

ETCカードを持っていない場合は、「一般」と書かれたレーンに行き、停車して料金を支払う必要があるぞ!

高速道路は渋滞がつきものなので、移動時間を無駄にしないためにもETCカードでストレスなく運転してみてはいかがでしょうか。

関連記事:外国人が日本で運転免許証を取得する3つの方法を紹介|外免切替についても詳しく解説| 外国人採用を成功に導くメディア

独自のポイントが貯まる

ETCカードを「ETCカードマイレージサービス」に登録すると、ETCカードの利用代金に応じてポイントが貯まります。

NeECO東日本・中日本・西日本の場合は10円につき1ポイントを付与。還元率は道路事業者によって変わり、同一の事業者であればエリアが違ってもポイントは合算されます。

ETCマイレージとは?

ETCマイレージとは、高速道路などの有料道路をETCで利用することで、通行料金に応じたポイントが貯まり、貯まったポイントを通行料として還元できるサービスです。

クレジットカードのポイントとは別に付与され、クレジットカードのポイントと、ETCマイレージポイントが二重取りできるため、高速道路を日常的に利用する人には魅力でしょう。

モーラ博士

ETCマイレージポイントを貯めるには、事前登録が必要じゃ!

ETCマイレージサービスの登録方法

ETCマイレージサービスを使うには、専用サイトからの事前登録が必要です。登録・年会費ともに無料で、次の情報があればすぐに手続きできます。

- 名前

- 生年月日

- 郵便番号

- 住所

- 電話番号

- メールアドレス

- ETCカード番号及び有効期限

- 車両番号(ナンバープレートの4桁)

- 車載器管理番号(ETC車載器の19桁)

ココちゃん

インターネットによる登録が完了した当日の走行からポイントが付くよ!

参考:ETCマイレージサービス公式サイト「新規登録の手順|サービスのご案内」

ETCマイレージの割引サービス

ETCマイレージサービスでは、利用金額に応じてポイントが貯まり、通行料金の割引に使えるのはもちろん、深夜割引や休日割引などの各種割引制度の対象にもなります。

ただETCで通過するだけよりも、マイレージに登録しておくことで自動的にお得度がアップする仕組みです。

| 平日朝夕割引 | 平日6〜9時または17〜20時の間に 対象区間を通過すれば最大50%割引! |

| 深夜割引 | 毎日0〜4時の間に走行すれば30%割引 |

| 休日割引 |

【普通車・軽自動車のみ】 |

ETCを利用すると節約につながる

高速道路に乗る際、ETCを利用する必要性を感じない方もいるかもしれません。しかし、ETCと一般料金では同じルートでも料金が異なります。

たとえば、東京ー木更津間を高速道路で毎月往復すると仮定したとき、一般料金とETCの料金比較は以下の通りです。

| 一般料金 | ETC | |

|---|---|---|

| 1回の往復料金 | 12,500円 | 6,200円 |

| 1年間の往復料金 | 150,000円 | 74,400円 |

| ETCカード利用時の 獲得ポイント |

(ETCカードを使用しないため 0pt) |

744ポイント |

まずわかることは、1回の往復料金が異なること。ETCを利用した場合、一般料金の約半額で通行できてしまいます。

また、通行料金の安さだけでなく、ポイント獲得による節約効果も魅力です。ETC利用時にクレジットカード付帯のETCカードを使っていれば、通行料金に応じてポイントが還元されます。

一方、一般料金の場合はETCカードを利用しないため、どれだけ高速道路を利用してもポイントの恩恵を受けられません。高速道路に乗るのであれば、ETCカードを発行してETCを利用するのがおすすめです。

参考:山崎浩気・宇野伸宏・塩見康博・倉内文孝「ETCデータに基づく利用者行動変化に着目した高速道路供用効果把握に関する研究」

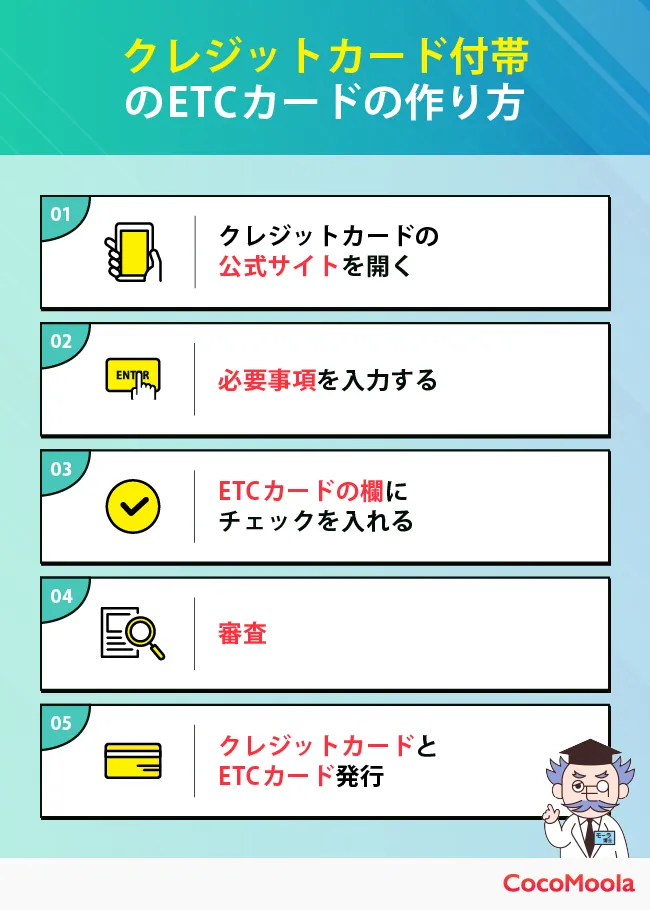

ETCカードの作り方は?

クレジットカード付帯型ETCカードとクレジットなしのETCパーソナルカードでは、それぞれ作り方が異なります。

- クレジットカード付帯のETCカードの作り方

- ETCパーソナルカードの作り方

クレジットカード付帯のETCカードの作り方

新規でクレジットカードを発行すると同時にETCカードを作る場合は、申し込みフォームで希望すればOK。審査からETCカード発行までは1週間ほどかかることが多いです。

ココちゃん

クレジットカードを作るついでにETCカードも申し込めるなんて簡単だね!

以前は、クレジットカードとETCカードを1枚のカードにまとめることができました。しかし、現在は割賦販売法によりセキュリティの観点から分離型しか作れないので注意しましょう。![]()

また、すでに持っているクレジットカードでETCカードを作る場合は、公式サイトやアプリからログインして申し込めます。

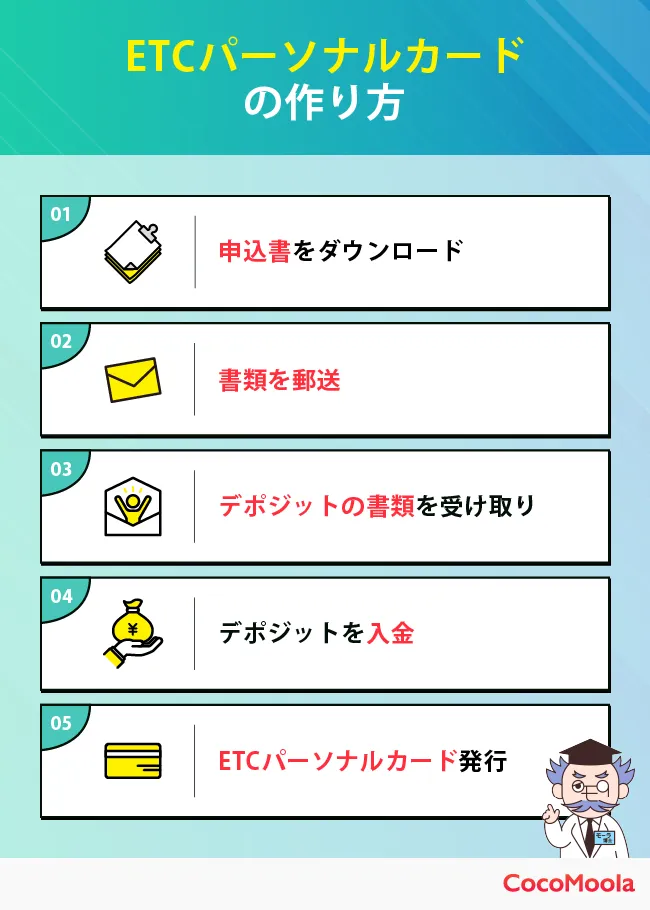

ETCパーソナルカードの作り方

クレジット機能なしのETCパーソナルカードは、インターネットから直接申し込めません。公式サイトから申込書をダウンロードした上で、本人確認書類の写しと一緒に郵送します。

また、事前に入金するデポジットに関しても郵送と払込用紙での対応が必要です。こちらもネットやクレジットカード払いができないので注意しましょう。

ETCパーソナルカードは、入金から発行まで2週間程度かかります。入金の確認がとれ次第の発行ですが、郵送のやり取りを加味すると申し込みからは1ヶ月ほどかかるでしょう。

ETCカードの使い方とは?

ここからはETCカードの使い方を解説していきます。

- ETC車載器の購入・セットアップ

- ETCカードを挿入

- ETCゲートを利用・後日料金の支払い

【1】ETC車載器の購入・セットアップ

まず、ETC車載器を購入しましょう。カーディーラー店や車用品の専門店などで販売されています。

また、セットアップ作業は専門的な知識や技術が必要となるため、業者に依頼するのがおすすめ。車載器を購入したお店でそのまま取り付けてもらうとスムーズです。

【2】ETCカードを挿入

セットアップまで終わったら、ETCカードを挿入しましょう。ETC車載器の電源をONにして、ETCカードを表向きで入れます。

挿入できたらインジケーターを確認してください。正しく挿入されていたら緑に点灯します。

モーラ博士

ETCカードは挿しっぱなしにすると危険!盗難に遭ったり、夏は高音になって破損する恐れがあるため毎回抜くのが大事じゃ!

【3】ETCゲートを利用・後日料金の支払い

ETCカードを挿入できたら、有料道路のETCゲートを通過できるようになります。

ETCゲートを通ると、後日ETC料金を支払うことになります。本体のクレジットカードの利用額と一緒に口座から引き落とされるため、予め用意しておきましょう。

ETCカードはどの車でも使える?利用時の注意点を解説

ETCカードを使いたい場面は、必ずしも自分の車だけとは限りません。ここでは「他の車でもETCカードが使えるのか?」という疑問に答え、利用時の注意点もあわせて解説します。

ETCカードはほかの車でも使える?

ETCカードは、基本的に車載器が搭載されている車であれば、どの車でも使用可能です。

カードそのものに車両情報が紐づいているわけではないため、自分名義のETCカードを家族や友人の車に挿して利用することも問題ありません。

ETCマイレージサービスに登録されている場合、申し込み時に登録した車両以外での利用時にも、ポイントが付与されます。

複数の車を使うシーンでも1枚のETCカードを使い回せるのは、日常使いにおいて非常に助かるポイントです。状況に応じて柔軟に使えるため、1枚持っておくだけでも活用の幅が広がるでしょう。

ETCカードをほかの車で利用するときの注意点とは?

ETCカードを他の車で使う際には、いくつかの注意点があります。

まず、高速道路を利用する際は「入口と出口で同じETCカードを使う」ことが重要です。途中で別のカードに差し替えると正常に通行記録が処理されず、通行料金の支払いに支障が出る場合があります。

また、ETC車載器が正しくセットアップされているかどうかも確認しておきましょう。初期設定が不十分な車ではETCゲートが開かないこともあります。

ETCカードは基本的にどの車でも使用できますが、ETC車載器が正しく搭載されていなければ意味がありません。出発前に確認しましょう。

家族や友人の車以外にレンタカーを利用する方も多いでしょう。レンタカーで自身のETCカードを利用する場合は、特に抜き忘れに注意が必要です。

モーラ博士

思わぬトラブルを避けるためにも、事前に注意点を把握しておくことが重要じゃ!

クレジットカード付帯のETCカードを実際に使っている方にインタビューを実施!

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。

ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きしたので、ぜひ参考にしてみてください。

| さくたろうさん 30代・男性・会社員 使っているクレジットカード:dカードGOLD |

ETCカードを利用した方の体験談

ココモーラ編集部では、ETCカードを利用したことがある方へ、ETCカードの利用状況について詳しく伺いました。

実際に利用しているETCカード

| ETCカードに紐づけている クレジットカード |

リクルートカード |

| クレジットカードを選んだ 理由 |

還元率が1.2%と高いから |

| 毎月のETCカード利用額 | 7,000円~1万4,000円 |

| ETCを利用する目的・行先 | ビジネス・プライベート 大阪、広島方面が多い |

| ETCカードを申し込んだ タイミング |

クレジットカード本体と同時 |

| 協力いただいた方の属性 | 男性・40代・自営業 年収300万円 |

| ヒアリングしたツール | クラウドワークス |

リクルートカードを選んだのはなぜですか?

クレジットカードを作るときにいろいろ調べた結果、リクルートのカードが還元率1.2%と高くて、普段の買い物でもしっかりポイントがつくのが魅力的だなと思いました。

さらに、高速道路でETCを使ったときも同じように1.2%還元されるならば、「このカードに紐づけたETCカード一択!」でした。

リクルートカードを利用して感じたメリットやデメリットはありますか?

メリットはやはり普段使いでも1.2%の還元が受けられる点です。また、ポイントの利便性も高く、リクルートポイントがドコモポイント・Pontaポイントに等価交換できる点、Amazonのサイトでポイントがそのまま使えるようになった点もありがたいです。

反対に、 ブランドをVISAにしているのですが、タッチ決済が出来ないところはデメリットに感じています。

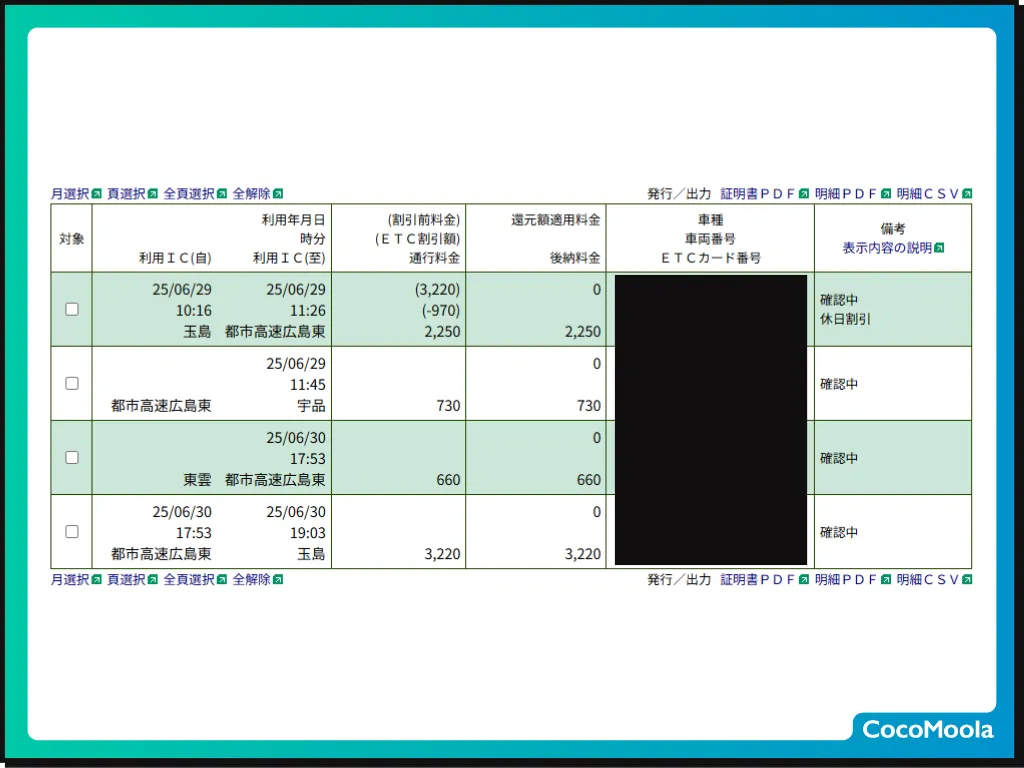

ETCカードの利用状況を教えてください

2025年6月の支払い総額は6,860円で、平均すると毎月7,000円~14,000円ほど高速道路を利用しています。

ビジネス・プライベートの両方で使っており、大阪・広島方面に行くことが多いです。

2025年6月分のETCカード利用状況

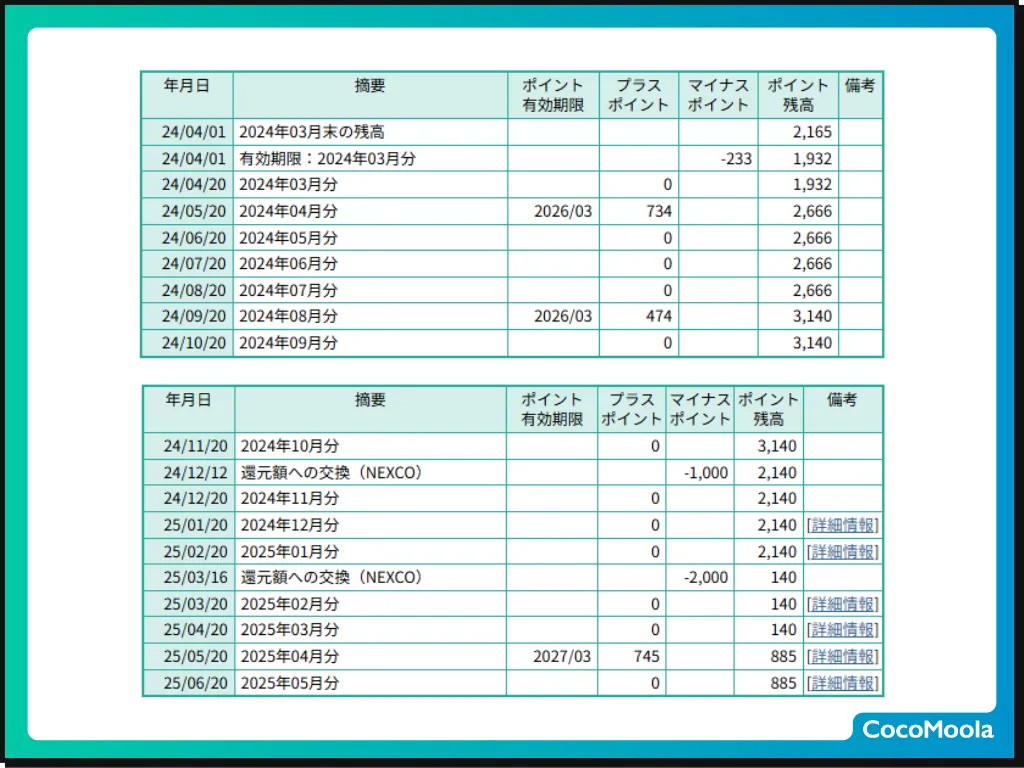

また、ポイントは2024年4月~2025年3月の1年間のETC利用で1,208ポイントがたまっています。

ETCマイレージサービスのポイント獲得履歴

監修者の水野さんへETCカード付帯のクレジットカードに関してインタビュー!

ココモーラの監修者である水野崇さんへ、ETCカード付帯のクレジットカードを選ぶポイントについて直接インタビューを実施しました。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

水野 崇さん(水野総合FP事務所 代表)に「おすすめのETCカード」について伺った。年会費・発行手数料が無料のETCカードを選び、コストは極力かけないようにすべきと述べる。ETCカードはあくまでサブカードであるから、メインカードとのバランスを考えて選ぶことが大切だそうだ。

年会費・発行手数料ともに無料のETCカードが理想とのこと

水野さん

やっぱりETCカードの年会費や発行手数料が無料のクレジットカードですね。ETCカードにコストがかかるのもったいないじゃないですか。個人的にETCカードを無料で発行できるなら、どのクレジットカードでも良いと思いますよ。

ETCカードはあくまでサブカードとして捉えるのが重要とのこと

水野さん

それで良いと思います。もちろん、メインで使いたいクレジットカードの利用価値がすごく高いのであれば、ETCカードの年会費が有料でも良いですよ。

でも、たとえばJCBザ・クラスみたいにランクが高くてもETCカードの年会費が無料のクレジットカードはあるんですね。

水野さん

ETCカードを作りたいからといって、そこからクレジットカードを選ぶ必要性は特にないと思っていて。自分が普段づかいできるクレジットカードで、ETCカードのコストがかからなければそれで良いと思います。

編集部まとめ

今回のインタビューでは、ファイナンシャルプランナーの水野 崇さんに「おすすめのETCカード」について伺いました。

水野さん曰く、ETCカードを発行するなら年会費や発行手数料が無料のものが望ましいとのことでした。

ETCカードの機能はどのクレジットカードでも共通しているため、ETCカードの所有コストが安価か、本カードに十分なスペックが備わっているかの、2点を重視してクレジットカードを選ぶとよいでしょう。

【インタビュー実施概要】

- インタビュー対象:水野 崇さん(CFP®︎認定者、1級FP技能士)

- インタビュー取材実施日:2025/8/7

- 実施場所:株式会社ゼロアクセル本社

- インタビュアー:ココモーラ編集チーム(海老原・神田)

→インタビューの紹介ページはこちら

ETCカードを発行できるおすすめのクレジットカードに対する専門家コメント

今回紹介したETCカードについて、ココモーラの監修者お二人にコメントをいただきました。専門家の意見を参考に、自分にあった一枚を選んでみましょう。

JCBカードW

年会費無料のETCカードが発行できます。さらに、家族会員分のETCカードとして複数枚発行することも可能です。通常のJCBカードと比べて2倍のポイント還元率を誇り、日常生活で大いに役に立つこと間違いなしです!

三井住友カード(NL)

ETCカードの利用で200円ごとにVポイントが1ポイント貯まります。Vポイントは多くの他社ポイント・マイルに交換できるため、使い余すことがありませんよ。

三菱UFJカード VIASOカード

VIASOカードは、ETCの支払いで通常の2倍のポイントが貯まることが特徴。高速道路を頻繁に利用される方におすすめのクレジットカードです。貯まったポイントは自動的にキャッシュバックされるため、ポイントをうっかり失効させてしまうというミスも起こりません。

エポスカード

年会費・手数料ともに無料のETCカードを発行できます。ETCの利用料金を含め年間50万円以上のカード利用で、ゴールドカードにアップグレードすることができる点は他のカードにはない大きな魅力です。

プロミスVisaカード

年間1回でもETCカードを利用すれば、年会費が無料になります。ETCの利用で貯まったポイントの交換先が豊富にあるのも嬉しいポイントですね。家族会員もETCカードを発行できるため、車を複数台所有している家庭でも安心です。

ETCカードのアンケート調査

ココモーラでは、コンテンツ制作に役立てる目的で、ETCカード利用者にアンケート調査を実施しました。

これからETCカードを発行しようと考えている方は、ぜひ参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 200人 |

| 年齢比率 |

20~29歳:3人(1.5%) 30~39歳:16人(8%) 40~49歳:63人(31.5%) 50~59歳:109人(54.5%) 60歳以上:9人(4.5%) |

| 性別比率 |

男性:149人 女性:51人 |

| 職業比率 |

会社員(正社員):133人(66.5%) 会社員(契約・派遣社員):9人(4.5%) 経営者・役員:3人(1.5%) 公務員(教職員を除く):3人(1.5%) 自営業:15人(7.5%) 自由業:2人(1%) 医師・医療関係者:1人(0.5%) 専業主婦:14人(7%) 学生:0人(0%) パート・アルバイト:11人(5.5%) 無職:8人(4%) その他:1人(0.5%) |

| 調査期間 | 2024年3月 |

| 調査地域 | 日本 |

ETCカードに関するアンケート調査結果の元データ(PDF)>>

ETCカードに関するアンケート調査結果の詳細>>

どのETCカードを持っていますか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| JCBカードWのETCカード | 21 | 10.5% |

| 三井住友カード(NL)のETCカード | 26 | 13% |

| VIASOカードのETCカード | 7 | 3.5% |

| エポスカードのETCカード | 12 | 6% |

| イオンカードのETCカード | 36 | 18% |

| 楽天カードのETCカード | 69 | 34.5% |

| dカードのETCカード | 20 | 10% |

| au PAYカードのETC | 11 | 5.5% |

| セゾンカードのETCカード | 19 | 9.5% |

| アメックスカードのETCカード | 5 | 2.5% |

| ENEOSカードのETCカード | 8 | 4% |

| アポロステーションカードのETCカード | 8 | 4% |

| ETCパーソナルカード | 5 | 2.5% |

| その他 | 25 | 12.5% |

- 1位:楽天カード

- 2位:イオンカード

- 3位:三井住友カード(NL)

- 4位:JCBカードW

- 5位:dカード

- 6位:セゾンカード

最も人気なのは、楽天カードのETCカードでした。次いで、イオンカードのETCカードを持っている人が多かったです。

楽天カードのETCカードは、会員ランクをプラチナもしくはダイヤモンドまで上げないと、年会費がかかってしまいます。年会費無料で発行したいならイオンカードのETCカードがおすすめです。

また、クレジットカードに付帯していないタイプのETCパーソナルカードは利用者がかなり少ないことが分かりました。

ETCパーソナルカードは審査なしで持てるというメリットがありますが、書類で申し込む必要があったり、ポイントが貯まらないというデメリットがあります。

特にこだわりがないなら、クレジットカード付帯型のETCカードがおすすめです。

ETCカードを選ぶとき、最も重視したポイントは?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| ETCカードの年会費 | 104 | 52% |

| ETCカードの発行手数料 | 20 | 10% |

| ETCカードのポイント還元率 | 22 | 11% |

| ガソリンスタンドやロードサービスなどの特典やサービス | 8 | 4% |

| ETCカードの発行スピード | 4 | 2% |

| 本体のクレジットカードのお得さ | 40 | 20% |

| その他 | 2 | 1% |

「年会費」と回答した方が過半数いました。維持費をかけずにETCカードを持ちたいと考えている人が多いのでしょう。

本体のクレジットカードの年会費も無料であれば、余分なコストゼロで使い続けられます。ETCカードを選ぶ際は、本体の年会費も併せて確認するのがおすすめです。

2番目に多かった回答は「本体のクレジットカードのお得さ」でした。

クレジットカードのコスパも重視したい人には、JCBカードWがピッタリです。本体のJCBカードWもETCカードも年会費が永年無料で、ETC利用時を含め、いつでも1.0%のポイントが還元されます。

高速道路を年にどのくらいの頻度で利用しますか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| ほぼ毎日 | 5 | 2.5% |

| 週4~週5ほど | 5 | 2.5% |

| 週1~週3ほど | 11 | 5.5% |

| 月に3~5回ほど | 26 | 13% |

| 月に1回ほど | 28 | 14% |

| 2~3ヶ月に1回ほど | 24 | 12% |

| 半年に1回ほど | 49 | 24.5% |

| 1年に1回使うか使わないか程度 | 25 | 12.5% |

| 高速道路はほとんど利用しない | 27 | 13.5% |

最も多かった回答は「半年に1回ほど」でしたが、「年に1回利用するかしないか」「ほとんど利用しない」と回答した方もかなり多かったです。

高速道路を使う予定はないけれど、念のためETCカードを発行する人が多いと考えられます。一応ETCカードを発行しておきたいという人は、年会費無料のETCカードがおすすめです。

モーラ博士

例えば、JCBカードWのETCカードなら年会費も発行手数料もかからないぞ!

ETCカードの比較ランキング根拠

当サイトの「ETCカードおすすめランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(ETCカードの発行手数料・年会費、発行スピード、付帯サービスなど)に基づき、スコア化・ランキング化しています。

クレジットカード付帯のETCカードランキング評価項目(100点満点)

本記事のETCカードおすすめランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 評価項目 | 配点 | 内容 |

|---|---|---|

| ETCカードの発行手数料・年会費 | 25点 | 無料か有料か/初年度のみ無料/利用条件ありなど、維持費の安さとわかりやすさを評価。 |

| ETCカードの発行スピード | 20点 | 最短即日〜1週間程度で届くか/申込手続きの簡便さも加味。急ぎの人にとっての利便性。 |

| ポイント還元の仕組みと相性 | 20点 | ETC利用分にポイントが付くか/通常還元率の高さ/ポイント有効期限や使いやすさ。 |

| 管理のしやすさ・サポート対応 | 20点 | 明細のわかりやすさ/アプリの使い勝手/紛失時のサポート/再発行のしやすさなど。 |

| 付帯サービス・信頼性 | 15点 | カード会社のブランド力/ETCゲートトラブル時の補償/他の特典とのバランスなど。 |

クレジットカード付帯のETCカード総合評価・ランキング

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード名 | 総合得点 (100点満点) |

レーティング |

|---|---|---|

| JCBカードW | 95 | ★★★★★ |

| PayPayカード | 93 | ★★★★★ |

| 三菱UFJカード VIASOカード | 91 | ★★★★★ |

| 三井住友カード(NL) | 86 | ★★★★☆ |

| エポスカード | 85 | ★★★★☆ |

| 楽天カード | 82 | ★★★☆☆ |

| Oliveフレキシブルペイ (クレジット) |

77 | ★★★☆☆ |

本ランキングは、「ETCカードを年会費無料でお得に使いたい一般ユーザー(通勤・通学・レジャー・出張などで車を使う方)」を想定して評価しています。

各カードのETCカードに関する発行手数料・年会費・発行スピード・ポイント還元・管理やサポート体制など、実用性に直結する指標をもとに独自スコアを算出しています。

なお、カード会社のサービス内容や発行条件、キャンペーンの有無などは随時変更される場合があるため、ランキングは随時変更となる可能性があります。

1位:JCBカードW【総合95点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 発行手数料・年会費 | 24/25 | ETCカードは年会費・発行手数料ともに無料(※MyJCBからの申込が必要)。JCBプロパーらしくわかりやすい無料条件が魅力。 |

| 発行スピード | 19/20 | 最短翌営業日の発行。申し込みはネット完結でスムーズ。実際のETCカード到着も比較的早い。 |

| ポイント還元 | 19/20 | ETC利用分も1.0%還元対象(JCB一般より優遇)。Oki DokiポイントがAmazonなどにも使えて利便性高め。 |

| 管理・サポート | 19/20 | アプリ「MyJCB」で明細確認が簡単。ETCゲート未通過時のサポートもJCB基準で安心。 |

| 付帯サービス・信頼性 | 14/15 | 国内大手ブランドJCBの安心感。年会費無料カードとしては異例の信頼性とサポート体制。 |

年会費無料かつ、ETCカードも完全無料で発行できる一枚。

ポイント還元率も1.0%と高還元で、「コストゼロ×高還元×安心感」という3拍子がそろった優秀なカードです。「迷ったらこれ」で間違いないETCカードの定番。

2位:PayPayカード【総合93点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 発行手数料・年会費 | 23/25 | 年会費無料でETCカードも無料(条件なし)。シンプルで使いやすい。 |

| 発行スピード | 19/20 | 発行は比較的スムーズ。PayPayアプリから申し込み・管理でき利便性◎。 |

| ポイント還元 | 19/20 | 1.0%還元&PayPayポイントに変換しやすい。ETC利用でもしっかりポイントが貯まる。 |

| 管理・サポート | 19/20 | アプリでの利用明細管理や問い合わせも直感的で簡単。チャットサポートも充実。 |

| 付帯サービス・信頼性 | 13/15 | PayPay経済圏での相性が抜群。新興カードながらソフトバンク系の安心感あり。 |

PayPayユーザーならETC利用でもポイントが無駄にならずお得。

申し込みから利用管理までスマホ完結なので、ミニマル志向の方にぴったりな1枚です。

3位:三菱UFJカード VIASOカード【総合91点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 発行手数料・年会費 | 23/25 | 年会費&ETC年会費ともに無料。条件なしで完全無料なのは嬉しい。 |

| 発行スピード | 18/20 | ネット申し込みOK。発行も比較的早い。 |

| ポイント還元 | 18/20 | ETC利用分も還元対象。オートキャッシュバック形式で使いやすさは抜群。 |

| 管理・サポート | 18/20 | アプリの使い勝手が良く、サポートも三菱UFJ系の信頼感あり。 |

| 付帯サービス・信頼性 | 14/15 | 大手メガバンク系の信頼感と安定のサポート体制が強み。 |

ETCカードも含め完全無料で持てて、還元もスムーズな「実用性の塊」のようなカード。

初心者にも安心しておすすめできる1枚です。

4位:三井住友カード(NL)【総合86点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 発行手数料・年会費 | 22/25 | 本カードの年会費無料。ETCカードは年1回の利用で無料(通常550円)、実質無料に近い。 |

| 発行スピード | 17/20 | 最短翌営業日に発行されるスピード感。申込手続きもスマホ完結でスムーズ。 |

| ポイント還元 | 17/20 | 還元率は0.5〜1.0%。ETC利用分もVポイント対象で、三井住友系サービスとの連携◎。 |

| 管理・サポート | 17/20 | Vpassアプリが使いやすく、明細・利用通知などがわかりやすい。 |

| 付帯サービス・信頼性 | 13/15 | 大手信販の信頼性と安心感。カードデザインもセキュリティ性が高い。 |

年1回のETC利用で無料になるコスト感と、三井住友ブランドの信頼性を両立。

安定感・セキュリティ・管理のしやすさで選びたい人におすすめです。

5位:エポスカード【総合85点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 発行手数料・年会費 | 21/25 | 本体年会費無料。ETCカードも無料で発行できるのが嬉しいポイント。 |

| 発行スピード | 17/20 | マルイ店頭で即日発行も可能(ETCカードは後日)。申し込みは簡単。 |

| ポイント還元 | 17/20 | ETC利用でもエポスポイントが貯まる。還元率は0.5%だが、優待店舗が豊富。 |

| 管理・サポート | 17/20 | アプリの操作性がよく、サポートも迅速で安心。再発行もわかりやすい。 |

| 付帯サービス・信頼性 | 13/15 | 海外旅行保険付帯など、無料カードとは思えないレベルの特典。 |

コスパ抜群の無料カードとして人気。ETCカードも手数料無料で手軽に使えます。

都市部在住やマルイ利用者には特におすすめの1枚です。

6位:楽天カード【総合82点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| ETCカードの発行手数料・年会費 | 18/25 | 年会費550円(税込)だが、楽天ゴールドカード以上では無料。維持コストはやや高めだが、条件付きで無料化可能。 |

| ETCカードの発行スピード | 17/20 | 申し込みから1週間前後で到着。オンラインで簡単に手続きできるが、即日発行には非対応。 |

| ポイント還元の仕組みと相性 | 19/20 | ETC利用分も1.0%の楽天ポイントが貯まる。楽天市場や楽天ペイ利用との相性が非常に良く、効率的にポイントを運用できる。 |

| 管理のしやすさ・サポート対応 | 15/20 | 楽天e-NAVIアプリでETC利用明細や支払日を簡単に確認可能。問い合わせ対応も安定しているが、混雑時はやや待ち時間あり。 |

| 付帯サービス・信頼性 | 13/15 | 楽天グループ発行の安心感があり、ショッピング保険など基本的な補償も完備。大手ブランドとして信頼性が高い。 |

楽天カードのETCカードは、ポイントの貯まりやすさと管理のしやすさで高い人気を誇ります。ETC利用でも楽天ポイントが貯まり、楽天市場や楽天モバイルなどグループサービスとの連携効果も抜群です。

一方で、年会費550円(税込)がかかる点は注意が必要ですが、ゴールド会員以上で無料化できるため、楽天ユーザーには特におすすめ。アプリでの管理性やサポート体制も整っており、ドライバーの日常使いに最適な1枚です。

7位:Oliveフレキシブルペイ(クレジットモード)【総合77点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 発行手数料・年会費 | 20/25 | クレジット機能は年会費無料、ETCカードは初年度無料、2年目以降は550円(年1回利用で無料)。 |

| 発行スピード | 15/20 | 申込〜発行はオンライン中心でスムーズ。三井住友系の安定した運営。 |

| ポイント還元 | 15/20 | 還元率0.5%とやや低め。ただしVポイントで他サービスと連携可能。 |

| 管理・サポート | 15/20 | VpassアプリやWeb明細で確認ができ、使い勝手もまずまず。 |

| 付帯サービス・信頼性 | 12/15 | 三井住友銀行との一体型口座連携などが魅力。セキュリティ面にも安心感あり。 |

口座連携やデジタル管理を重視する人向けのスマートな選択肢です。

ETCカードの維持費が発生しないよう、年1回以上は忘れずに利用する必要があります。

口コミ調査の概要

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

アンケート調査の概要

| 調査方法 | ファストアスクおよび フリージーを使用した独自調査 |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードおすすめに関するアンケート調査結果の詳細>>

採点の根拠に使用した公式サイト

情報元・参照元一覧

- 独立行政法人国民生活センター

- 国税庁

- 消費者庁

- 経済産業省

- 日本年金機構

- 一般社団法人日本クレジット協会

- 日本クレジットカード協会

- 一般社団法人キャッシュレス推進協議会

- 日本カード情報セキュリティ協議会

- 指定信用情報機関のCIC

- 公益財団法人日本生産性本部

- 総務省統計局

- 法務省

最終更新:2025年11月4日

参考文献

・国土交通省「 ETCの概要」(最終アクセス:2025年5月1日)

・国土交通省「料金・ETC」(最終アクセス:2025年5月1日)

・統計局「家計消費状況調査年報 平成28年」(最終アクセス:2025年7月18日)

・京都大学大学院 山崎浩気・宇野伸宏・塩見康博・倉内文孝「ETCデータに基づく利用者行動変化に着目した高速道路供用効果把握に関する研究」(最終アクセス:2025年5月1日)

・三菱UFJニコス公式サイト「三菱UFJニコスのETCカードのご案内」(最終アクセス:2025年9月19日)

・NEXCO中日本公式サイト「大口・多頻度割引制度 」(最終アクセス:2025年9月19日)

・出光クレジット公式サイト「apollostation card」(最終アクセス:2025年9月19日)

・セゾンカード公式サイト「ETCカード」(最終アクセス:2025年9月19日)

・NEXCO西日本公式サイト「パーソナルカード」(最終アクセス:2025年9月19日)

・ETCマイレージサービス公式サイト「新規登録の手順|サービスのご案内」(最終アクセス:2025年9月19日)

監修者

育休中、フリーランス女性に向けて「社会制度」や「貯金・投資」に関するお役立ち情報を発信。

マネーコラムの執筆や記事監修も手がける。日経xwoman公式アンバサダー。著書「お金の使い方、貯め方教えて下さい」主婦の友社

東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。

以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はフィットネス。健康とお金、豊かなライフスタイルを実践・発信しています。

福岡の大学を卒業後、大手インフラ業界に就職。主に、ご家庭の光熱費削減や新電力の業務に約4年ほど従事。現在は、父の会社(有限会社バード商会)を継ぎ、独立系のファイナンシャル・プランナーとして活動中。専門分野は、家計改善(光熱費の見直し)と資産形成の分野。

FPの実績は、カードローン相談、光熱費の見直し、企業型確定拠出年金の導入、日本FP協会でアシスタント相談員、執筆などを行っている。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

消費生活ジャーナリスト。1952年生まれ。早稲田大学第一文学部卒業。

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

証券会社にて営業・経営企画部門、社長秘書等を行う。また、投資銀行業務にも携わる。

現在、不動産を含む資産運用と社会保障(特に年金)を主に、FP相談・執筆・講演・を行っている。東洋大学経営学部ファイナンス学科非常勤講師