クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR・広告】

この記事の監修者・編集者・執筆者

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。 SNS : Facebook

大学卒業後、信用金庫で窓口業務を経験し、預金・口座開設・金融商品の案内など幅広い業務に従事。ゼロアクセルに入社後は、金融商品に関する知識を活かしてクレジットカード・カードローン・投資などのメディア運営を担当。また、個人でもiDeCoやつみたてNISAを活用した資産形成を実践中。専門性と正確性を大切にしながら、読者にとってわかりやすく役立つ情報発信を心がけています。

保有資格:FP(ファイナンシャル・プランナー)

日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割ると、1 人当たり 3.0 枚を保有している計算になります。

この数字からもわかる通り、「状況に応じて2枚以上のクレジットカードを使い分ける」というのは、近年当たり前になりつつあります。クレジットカードのメリットを最大限活かすためにも、2枚持ちはとてもおすすめです。

しかし、「2枚持ちにおすすめなクレジットカードの組み合わせがわからない」「30代ならどのカードがいいの?」と気になっている方もいるでしょう。

この記事では、クレジットカード最強の2枚候補を紹介していきます。買い物でお得、この年代におすすめなど、ケースに応じて組み合わせを解説していきますので、ぜひ最後まで読んでください。

| JCBカードW×三井住友カード(NL) | ポイントの貯まりやすさ重視! |

| JCBカードW×楽天カード | ネットショッピングするならこの2枚 |

| 三井住友カード ゴールド(NL)×エポスゴールドカード | お得に持てるゴールドカードの組み合わせ |

参考:一般社団法人日本クレジット協会「クレジットカード発行枚数調査」

クレジットカード最強の2枚を選ぶ前に|メインカードとサブカードの役割

最強の2枚を選ぶ前に、今持っているカードがどちらの役割に向いているのかを把握しておくことが大切です。

クレジットカードは大きく分けて、メイン向きとサブ向きのタイプがあります。

メインカードに向いているカードの特徴

メインカードは、日常生活の支払いを一手に担うエースのような存在です。

スーパーやコンビニ、公共料金やサブスク、スマホ決済など使う場面を選ばず安定してポイントが貯まる汎用性が求められます。

また、長く使うことでクレヒスを積み上げやすい点もメインカードならではの強みです。

ココちゃん

基本還元率が高くてポイントの使い道が幅広いカードであれば、使えば使うほどメリットを実感できるね!

サブカードに向いているカードの特徴

サブカードはメインカードを補完する役割を持つ1枚です。

特定の店舗やサービスで高還元を狙えたり、旅行・出張・趣味のシーンで強みを発揮したりと、ここぞという場面で活躍します。

年会費無料や発行スピードが早いカードも多く、予備として持っておく安心感もあるでしょう。

モーラ博士

利用限度額をあえて抑えて使うことで、使いすぎ防止に役立つケースもあるぞ!

クレジットカード最強の2枚の組み合わせ!①買い物編

ここからは、クレジットカード最強の2枚の具体的な組み合わせ例を紹介してきます。まずは、買い物をお得にすることに特化した組み合わせです。

- JCBカードW×三井住友カード(NL)

- 楽天カード×JCBカードW

- 三井住友カード ゴールド(NL)×エポスゴールドカード

- PayPayカード×楽天カード

①JCBカードW×三井住友カード(NL)|迷ったらコレ!年会費無料でポイントも貯めやすい

1つ目の組み合わせはJCBカードWと三井住友カード(NL)です。どちらのカードも年会費永年無料なので、維持にコストがかかりません。

JCBカードW |

三井住友カード(NL) |

|

| 年会費 | 永年無料 | 永年無料 |

| 基本ポイント 還元率 |

1.0% | 0.5%※ |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(利用付帯) ショッピング保険(海外のみ) |

海外旅行傷害保険(利用付帯) |

| 申し込み 可能年齢 |

18歳〜39歳 | 満18歳以上 (高校生を除く) |

| 申し込み |

JCBカードWは基本還元率が1.0%と高く、パートナー店ではさらに還元率が上がりお得です。三井住友カード(NL)は対象のコンビニや飲食店でスマホのタッチ決済をすると最大7%還元を受けられます。

基本還元率が高いJCBカードWをメインで使っていき、最大7%還元のお店だけ三井住友カード(NL)で支払うのがよいでしょう。

三井住友カード(NL)でVISAやMastercardを選べば国際ブランドがJCBしか選べないJCBカードの弱点を補えます。

また三井住友カード(NL)は付帯保険も自由に選択できるので、2枚で国内・海外両方の旅行保険を付けることも可能です。

![]() 注釈

注釈

※: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

②楽天カード×JCBカードW|ネットショッピングにおすすめの組み合わせ

2つ目の組み合わせは、楽天カードとJCBカードW。それぞれ楽天市場とAmazonでの買い物に便利で、ネットショッピングをよく利用する方におすすめです。

JCBカードW |

楽天カード |

|

| 年会費 | 永年無料 | 永年無料 |

| 基本ポイント 還元率 |

1.0% | 1.0% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(利用付帯) ショッピング保険(海外のみ) |

海外旅行傷害保険(利用付帯) |

| 申し込み 可能年齢 |

18歳〜39歳 | 満18歳以上 (高校生を除く) |

| 申し込み |

楽天カードは楽天市場で最大3.0%還元、JCBカードWはAmazonで最大4.0%還元と非常にお得です。基本還元率もともに1.0%と高いので、より利用頻度の高い方をメインで使っていくとよいと思います。

JCBカードで貯まるJ-POINTは楽天カードで貯まる楽天ポイントに交換できます。クレジットカード2枚持ちはポイントの管理が煩雑になりやすいので、1つにまとめられるのは便利です。

貯めたポイントは支払いに充てられます。またこれらの2枚も年会費永年無料であり、金銭的な負担がありません。

③三井住友カード ゴールド(NL)×エポスゴールドカード|全ての支払いをまとめられる

3つ目の組み合わせは三井住友カード ゴールド(NL)とエポスゴールドカード。条件達成で年会費無料になるゴールドカード2枚なので、年間の利用額が大きい人におすすめです。

三井住友カード ゴールド(NL) |

エポス ゴールドカード  |

|

| 年会費 | 5,500円(税込) 条件達成で 永年無料※1 |

5,000円(税込) 条件達成で 永年無料 |

| 基本ポイント 還元率 |

0.5%※2 | 0.5% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(利用付帯) 国内旅行傷害保険(利用付帯) ショッピング保険 |

海外旅行傷害保険(利用付帯) |

| 申し込み 可能年齢 |

満18歳以上 | 18歳以上 (学生を除く) |

| 申し込み |

これらはゴールドカードであるため、一般カードにはない様々な特典が適用されます。三井住友カード ゴールド(NL)の場合は、ショッピング補償や付帯保険の充実、空港ラウンジサービスなどが代表的です。

エポスゴールドカードはポイントの有効期限がなくなり、利用額に応じて最大10,000ポイントのボーナスポイントがもらえます。付帯保険が強化され、空港ラウンジも無料で利用可能です

年会費永年無料の条件は、年間の利用額が三井住友カード ゴールド(NL)は100万円以上、エポスゴールドカードは50万円以上に一度でも達することです。

日々の買い物や光熱費等の支払いをすべてカードにまとめれば、条件達成に近づきます。クレジットカードを使った積立投資などに挑戦してみるのも有効でしょう。

![]() 注釈

注釈

※1:年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

④PayPayカード×楽天カード|PayPayユーザーにおすすめ

4つ目の組み合わせはPayPayカードと楽天カード。日々の支払いでPayPayをメインで使う人におすすめの組み合わせです。

PayPayカード |

楽天カード |

|

| 年会費 | 永年無料 | 永年無料 |

| 基本ポイント 還元率 |

1.0% | 1.0% |

| 国際ブランド | ||

| 付帯保険 | ー | 海外旅行傷害保険(利用付帯) |

| 申し込み 可能年齢 |

18歳以上 (高校生を除く) |

18歳以上 (高校生を除く) |

| 申し込み |

PayPayカードは、アプリに登録するとPayPay残高にチャージ不要で支払えるようになります。最近では全ブランドでタッチ決済が利用できるようになりました。

PayPayでクレジットの利用をすると、最大1.5%でPayPayポイントが貯まります。PayPayポイントは有効期限がなく、貯まった分はPayPayの支払いに使うことが可能です。

ただし、付帯保険が一切ない等のデメリットもあるので、そこは楽天カードで補いましょう。楽天カードであれば年会費永年無料で持つことができますし、楽天グループのサービスもお得に利用できます。

クレジットカード最強の2枚の組み合わせ!②年代別編

次は、クレジットカード最強の2枚について年代ごとにおすすめの組み合わせを紹介していきます。20代~50代まで解説するので、ぜひ参考にしてください。

- 20代におすすめ:三井住友カード(NL)×楽天カード

- 30代におすすめ:リクルートカード×三井住友カード ゴールド(NL)

- 40代におすすめ:JCBゴールド×楽天カード

- 50代におすすめ:三菱UFJカード ゴールドプレステージ×楽天カード

20代におすすめ:三井住友カード(NL)×楽天カード

20代におすすめの組み合わせは、三井住友カード(NL)と楽天カード。年会費無料でかつ普段の買い物で使いやすい2枚です。

三井住友カード(NL) |

楽天カード |

|

| 年会費 | 永年無料 | 永年無料 |

| 基本ポイント 還元率 |

0.5%※1 | 1.0% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(利用付帯) | 海外旅行傷害保険(利用付帯) |

| 申し込み 可能年齢 |

満18歳以上 (高校生を除く) |

18歳以上 (高校生を除く) |

| 申し込み |

三井住友カード(NL)は対象のコンビニ・飲食店での高還元率が魅力のカードです。

25歳以下の学生を対象とした「学生ポイント」などのサービスもあり、初めてクレジットカードを持つ人にもおすすめの1枚といえます。

学生ポイントは、利用金額200円(税込)につき、サブスクの支払いで最大10%、携帯料金の支払いで最大2%の還元率でVポイントを貯められるサービスです。貯められるポイントの上限も毎月最大30,000ポイントと高いので、学生の方は積極的に活用しましょう。

楽天カードは基本還元率が高く、楽天市場や楽天トラベルなどの楽天グループのサービスで効率的にポイントを貯めることができます。公式サイトによると、20代の約3人に1人が楽天カードを所持しているそうです。

2枚でカバーできる範囲が広く、コストを抑えて買い物をお得にしたいと考える方におすすめの組み合わせです。

30代におすすめ:リクルートカード×三井住友カード ゴールド(NL)

30代におすすめの組み合わせは、リクルートカードと三井住友カード ゴールド(NL)。コストの低さと充実した特典を両立しています。

リクルートカード |

三井住友カード ゴールド(NL) |

|

| 年会費 | 永年無料 | 5,500円(税込) 条件達成で永年無料 |

| 基本ポイント 還元率 |

1.2% | 0.5% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(利用付帯) 国内旅行傷害保険(利用付帯) ショッピング保険 |

海外旅行傷害保険(利用付帯) 国内旅行傷害保険(利用付帯) ショッピング保険 |

| 申し込み 可能年齢 |

18歳以上 (高校生を除く) |

満18歳以上 |

| 申し込み |

リクルートカードは、基本還元率が1.2%と高く、どこで支払ってもポイントを貯めやすいのが魅力です。年会費永年無料ながら付帯保険も手厚いので、コスパに秀でたカードといえます。

ホットペッパービューティーやじゃらんなど、リクルートが運営するサービスでの還元率が高いです。貯めたリクルートポイントはこれらのサービスでの支払いに充てたり、他のポイントに交換したりすることができます。

その補完として、三井住友カード ゴールド(NL)がおすすめです。基本還元率は0.5%ですが、一部の対象店舗で還元率が大きくアップ。VISAとMastercardのタッチ決済に対応しており、ゴールドカードなので空港ラウンジも使えます。

1枚を年会費永年無料にすることで、維持コストを抑えています。生活をお得にしつつステータスも気にしたい30代の方は、ぜひ検討してみてください。

40代におすすめ:JCBゴールド×楽天カード

40代におすすめの組み合わせは、JCBゴールドと楽天カード。あらゆる要素をバランスよく備えた組み合わせです。

JCBゴールド |

楽天カード |

|

| 年会費 | 11,000円(税込) ※Webで入会された方は初年度無料 |

永年無料 |

| 基本ポイント 還元率 |

0.5% | 1.0% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(利用付帯) 国内旅行傷害保険(利用付帯) ショッピング保険(国内・海外) |

海外旅行傷害保険(利用付帯) |

| 申し込み 可能年齢 |

20歳以上 安定した継続収入が ある方 |

満18歳以上 |

| 申し込み |

JCBゴールドは年会費11,000円(税込)ですが初年度無料であり、最高1億円の海外旅行保険や、「ラウンジ・キー」など高ランクのカードならではの充実したサービスが数多く付帯します。

家族カードは1人まで無料で、2人目以降も1人につき1,100円(税込)で発行可能。家族のカード利用額をまとめて管理したいと考える方にもおすすめです。

もう一枚は、基本還元率が高い楽天カードが適しています。Visa、Mastercardを選ぶことができ、タッチ決済にも対応しているため、JCBゴールドの海外旅行に関する特典が多いという強みを最大限活かせるでしょう。

どちらのカードも、クレジットカードの積立に対応しています。生活の様々な場面をお得にしてくれる組み合わせです。

50代におすすめ:三菱UFJカード ゴールドプレステージ×楽天カード

50代におすすめの組み合わせは、三菱UFJカード ゴールドプレステージと楽天カード。様々な使い方ができる組み合わせで、決済額の多い方におすすめです。

| 三菱UFJカード ゴールドプレステージ  |

楽天カード |

|

| 年会費 | 11,000円(税込) ※Webで入会された方は初年度無料 |

永年無料 |

| 基本ポイント 還元率 |

0.5% | 1.0% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(自動付帯) 国内旅行傷害保険(利用付帯) ショッピング保険 |

海外旅行傷害保険(利用付帯) |

| 申し込み 可能年齢 |

20歳以上 本人または配偶者に 安定した継続収入が ある方 |

満18歳以上 |

| 申し込み |

三菱UFJカード ゴールドプレステージはゴールドカードの豊富な特典に加え、年間利用額に応じて最大11,000相当のボーナスポイントが付与されるのが特徴。年間利用額が大きい人におすすめです。

レストランの所定コースメニューを2人以上で利用した場合に1人分のコース料理が無料になるサービス、空港ラウンジサービス、宿泊施設・レジャー施設などの各種優待サービスなどが挙げられます。また家族カードは何枚発行しても無料です。

楽天カードは基本還元率の高さやネットショッピングでの利便性などが優れており、2枚目のカードとして三菱UFJカード ゴールドプレステージとの相性がよいです。

年齢を重ねて、自由に使えるお金が増えてきたという方も多いでしょう。ハイクラスなサービスを利用できるゴールドカードと、日々の買い物で便利な一般カードの組み合わせがおすすめです。

クレジットカード最強の2枚の組み合わせ!③シーン別編

2枚のクレジットカードのうち、1枚をメインカードとしていろんな場面で利用し、もう1枚は限られたシーンのみの決済として持つ方は、これから紹介する2枚の組み合わせを参考にしてみてください。

交通費でポイントを貯める:リクルートカード×JRE CARD

JR東日本を使って移動する機会が多い方は、リクルートカードとJRE CARDの2枚持ちがおすすめです。

リクルートカード |

JRE CARD |

|

| 年会費 | 永年無料 | 初年度無料 通常524円(税込) |

| 基本ポイント 還元率 |

1.2% | 0.5% |

| 交通・移動関連の 特典 |

じゃらんで3.2%還元 | Suicaチャージで1.5%還元 |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(利用付帯) 国内旅行傷害保険(利用付帯) ショッピング保険 |

海外旅行傷害保険(利用付帯) 国内旅行傷害保険(利用付帯) |

| 申し込み 可能年齢 |

18歳以上 (高校生を除く) |

満18歳以上 |

| 申し込み |

JRE CARDはSuicaチャージや新幹線代の支払いで1.5%還元、定期代の支払いで5%還元と、移動にかかる費用でポイントがどんどん貯まります。JRの沿線駅ビルでも最大3.5%還元と、JR圏では高還元率なのが大きなメリットです。

一方のリクルートカードは、交通関連の直接的な特典はありませんが、宿泊予約サイトのじゃらんで3.2%還元が受けられます。そのため、JRE CARDで新幹線代を、リクルートカードでホテル代を支払えば、一気にポイントが貯まってお得です。

リクルートカードは、JRE CARDの弱点を補えるのもポイント。たとえば、JRE CARDは旅行傷害保険が最高1,000万円と物足りません。しかし、リクルートカードは国内・海外旅行傷害保険がそれぞれ最高2,000万円まで補償できるので、合算すればサポートが強固になります。

クレジットカード最強の2枚の選び方は?

まずは、クレジットカード最強の2枚を選ぶときに意識すべきことを解説していきます。

- メインカード・サブカードに分けて考える

- 2枚の国際ブランドを別にする

- 年会費やカードランクのバランスを考える

- ポイントが貯まるシーンで考える

メインカード・サブカードに分けて考える

クレジットカードの組み合わせを選ぶとき、頻繁に利用するメインカード、メインカードの機能を補うためのサブカードに分けて考えると、効果的な2枚持ちをしやすくなります。

性質が似たカードを2枚作ってそれぞれ同じくらい使っていくというのは、ポイントの管理が難しくなったり、1枚当たりの利用額が伸びず特典を受けづらくなったりするため、おすすめできません。

メインカードは、基本還元率が高くポイントを貯めやすいカードや、タッチ決済が使えて買い物に便利なカードがおすすめです。

サブカードは、メインカードの弱点を補えるカードを選ぶとよいでしょう。付帯保険や特定のサービスなどは、カードを追加することで補いやすい部分です。

既にクレジットカードを1枚持っている人も、メインカードにない機能や特典を補うという意識で2枚目のカードを選ぶと、活用できる幅が大きく広がります。

2枚の国際ブランドを別にする

クレジットカードで決済できるのは、利用先が加盟している国際ブランドだけ。そのため、1枚目と2枚目で違う国際ブランドを選べば、決済できる店舗が増えます。

例えば、Mastercardのクレジットカードしか持っていない場合、Visaしか加盟していない店舗では決済できません。インターネット上の決済でも利用できる国際ブランドが制限されていることはよくあるため、複数の国際ブランドで支払える状態にしておくのが安心です。

特に海外に行く予定のある方は、VISAもしくはMastercardのクレジットカードを1枚は持っておくことを強くおすすめします。JCBは国内では加盟店が多いですが、海外では対応が進んでいない地域もあり、注意が必要です。

参考:

Mastercard®公式サイト「世界で最も多くの場所で使えるMastercard」

経済産業省 「クレジットカード加盟店契約に関するガイドライン」

年会費やカードランクのバランスを考える

クレジットカードを2枚発行するときは、年会費の合計額や、それぞれのカードのランクについても検討すべきです。

2枚のうち片方を年会費永年無料にすれば金額が負担になりにくく、また利用しなかったとしても費用が掛からないので、安心して発行できます。

一般的にゴールドカードは年会費が高いですが、その分空港ラウンジを使えるなどの特典があります。しかし2枚目のゴールドカードを発行しても、利用できる特典が大きく増えるとは限りません。

メインで使うのはゴールドカードにして、特典やキャンペーン目当てで発行する2枚目のカードは一般カードにするなど、それぞれの機能のバランスを考慮して選ぶとよいでしょう。

ポイントが貯まるシーンで考える

クレジットカードごとにポイントがお得に貯まる利用先はさまざま。コンビニでポイント還元率が大幅にアップするカードや、フライトでボーナスマイルが貰えるカードなど、特長はそれぞれ異なっています。

効率よくポイントを貯めたいなら、よく利用する店舗・サービスで還元率がアップする2枚を選ぶのがベスト。目安として5%以上の還元が受けられるカードがよいでしょう。

1枚ですべてのサービスで高還元を受けられるカードはありません。ただし、自身のライフスタイルに合った2枚を選ぶことで、ポイント還元を最大化できます。

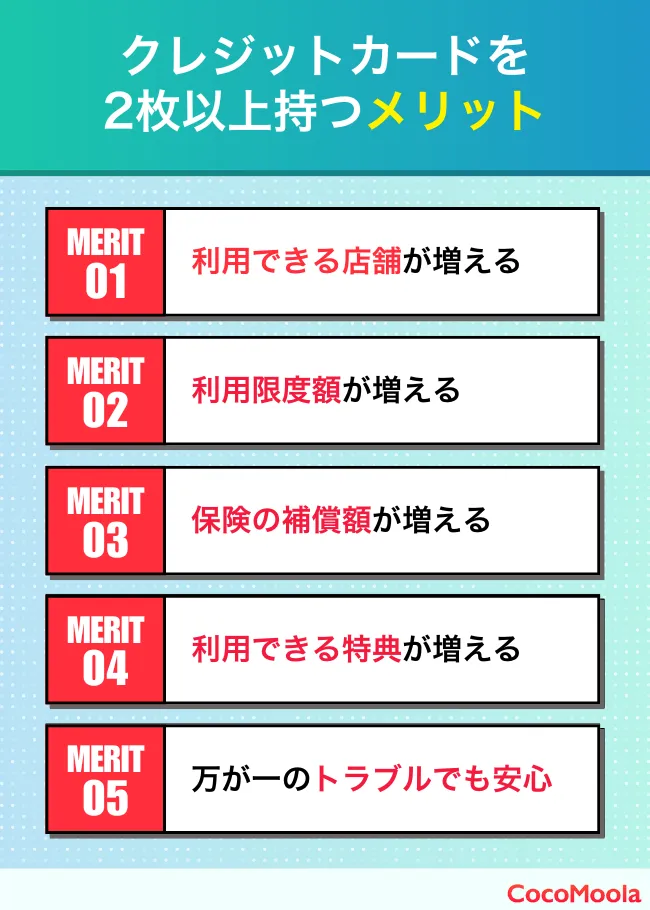

クレジットカードを2枚以上持つメリット

ここからはクレジットカードを複数枚持つメリットを紹介していきます。

- 利用できる店舗が増える

- 利用限度額が増える

- 保険の補償額が増える

- 利用できる特典が増える

- 万が一のトラブルでも安心

利用できる店舗が増える

クレジットカードを2枚以上発行してそれぞれ別の国際ブランドを選べば、支払いできる店舗が増えます。特に海外でクレジットカード払いが使えないのは不便なため、複数枚持つメリットは大きいです。

オンラインでの支払いやサブスクリプションサービスの契約なども、「支払いはVISAのみ」など制限されている場合があります。いざという時のためにも、支払い方法は多いに越したことはありません。

ポイントの観点から見ても、2枚持ちはおすすめです。カードが異なればポイントの種類も変わるため、店舗に対応したポイントを貯めやすくなり、また使いやすくなります。

国際ブランドはどう選ぶ?

国際ブランドは、世界的なシェアを誇るMastercard・Visaと独自の特色をもつJCB・AMEXの2つに大別できます。たとえば、1枚目がVisaなら2枚目はJCBといったように、2種類を組み合わせるのがオーソドックスな選び方です。

VisaとMastercardは基本的に世界中どこでも利用でき、シェア率や加盟店数など両者に大きな違いはありません。一方でJCBとAMEXは利用できる地域や特典内容に差があり、JCBは日本国内、AMEXは北米でそれぞれ強みを発揮します。

モーラ博士

自身のライフスタイルに合わせてバランスの取れた2枚を選ぶのじゃ!

利用限度額が増える

クレジットカードでの支払いがついついかさんでしまい、月末にはいつも利用限度額がいっぱい、という方も多いでしょう。クレジットカードを新たに契約すれば、合計の限度額を増やすことができます。

既存のクレジットカードで利用額を増やす申請をすることもできますが、その都度審査を通過しなければいけません。主婦や学生など収入が少ない方であれば、増枠が難しい場合も多いです。

カードによっては、年間一定額以上の利用で特典が付与されるものもあります。急な出費に備えられるという点でも、支払いの選択肢を増やしておくことは重要です。

参考:JCBカード公式サイト「カードご利用可能枠について」

保険の補償額が増える

クレジットカードには、カード会員が特定の場合に利用できる保険が付帯していることがあります。複数のクレジットカードを持っていれば、その補償額を合算することが可能です。

保険の種類は、海外旅行傷害保険、国内旅行損害保険、ショッピング保険などが一般的であり、保証額は数十万円~数千万円になることが多いです。

1枚目のカードにない保険を2枚目で補ったり、同一の保険で補償額を合算したりしてトラブルに備えることができます。

クレジットカードを持っているだけで自動で適用される自動付帯と、カードでの支払いがないと適用されない利用付帯の違いはあらかじめ把握しておきましょう。

利用できる特典が増える

クレジットカードには様々な特典があります。複数枚発行すれば、その分多くの特典を利用することが可能です。

特定の飲食店での還元率アップ、入会キャンペーンのポイントプレゼント、ホテル等の宿泊施設での優待などが代表的で、多くの場合追加料金はかかりません。

空港ラウンジの無料利用など、一般的にランクの高いカードでないと利用できないものも一部あります。2枚のうち1枚をゴールドカードにすると、こうした特典も受けられるかもしれません。

どんな特典があるかはホームページや口コミで調べることができるので、事前にチェックしておきましょう。

万が一のトラブルでも安心

磁気不良や破損、セキュリティエラーなどによりクレジットカードで決済できないケースも珍しくありません。

2枚目のクレジットカードを備えておくことで、そのようなトラブルに対処できます。現金をあまり持ち歩かない方にとって、大きな安心材料となるでしょう。

また、盗難や紛失によりカードを再発行する場合でも安心です。再発行に時間がかかったとしても、代わりのカードがあれば支払いを滞らせることがありません。

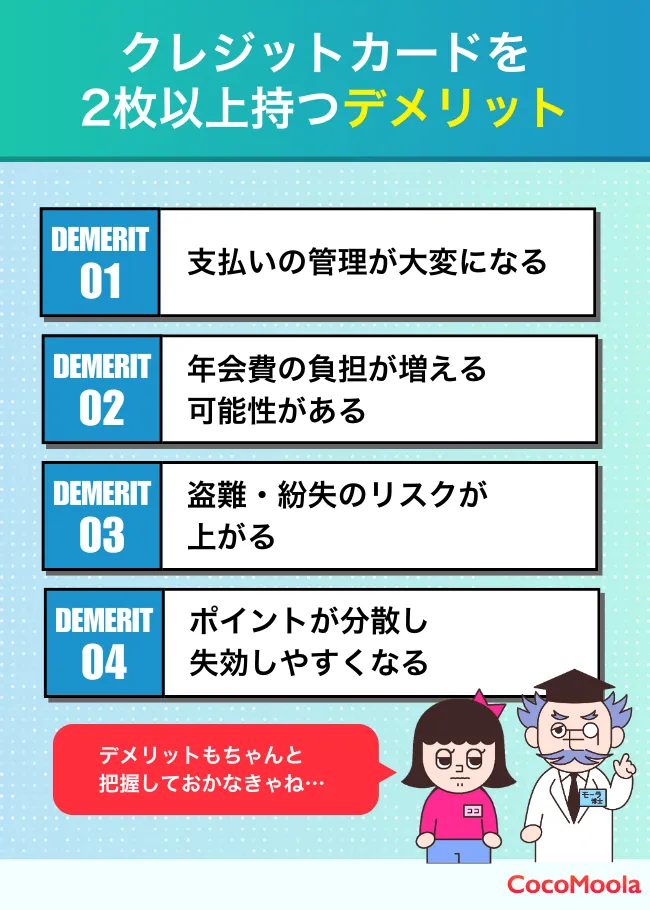

クレジットカードを2枚以上持つデメリット

ここからはクレジットカードを複数枚持つデメリットを紹介していきます。

- 支払いの管理が大変になる

- 年会費の負担が増える可能性がある

- 盗難・紛失のリスクが上がる

- ポイントが分散し失効しやすくなる

支払いの管理が大変になる

クレジットカードを複数枚発行してそれぞれで支払いをする場合、支払いの管理が大変になることがあります。特に支払いの度ランダムに使うカードを選んでいる人は、どのカードでいくら払ったのかがわからなくなりがちです。

テ対策としては、引落の口座を同じにすること、固定費の支払いをどちらかのカードに統一すること、店ごとにどのカードを使うかをあらかじめ決めておくことなどが挙げられます。

1枚でほとんどすべての支払いをして、2枚目は特定の場合や緊急時のみ使うと決めておけば、支払いは比較的シンプルです。

最近では、各カードの決済額をスマホアプリなどで随時確認することができます。定期的にチェックして、意図せず使いすぎてしまうことを防ぎましょう。

年会費の負担が増える可能性がある

クレジットカードを2枚以上発行する場合、年会費の合計額がかさんでしまう可能性があります。ゴールド以上のランクのカードは、年会費が1万円を超えることもあり、注意が必要です。

ただこのリスクも、1枚を年会費永年無料のカードにしたり、条件達成でボーナスポイントがもらえるカードを選んだりすることで軽減できます。

クレジットカードの特典をフル活用していけば、年会費を上回る額のポイントを貯めることはそれほど難しくありません。出費とリターンをよく比較して、よりよい選択をしましょう。

盗難・紛失のリスクが上がる

クレジットカードを複数枚発行すれば、その分盗難・紛失のリスクは上がります。細心の注意を払って管理することが重要です。

近年、カード番号を盗んでの不正利用や、巧妙な手口で情報を抜き取る詐欺被害が増加しています。万が一カードを不正利用された場合は、カード会社に連絡してすぐに利用を停止しましょう。

対策としては、使う予定のないカードは家から持ち出さない、ナンバーレス・カードレスのカードを契約する、支払いをした際はその都度通知が届くようにする、などがあります。

利用明細や引落額の確認を怠ると、不正利用をされていることに気づかないケースもあり、危険です。毎月1回は必ず利用状況を確認して、すぐに異変に気付けるようにしましょう。

参考:経済産業省 「国内発行クレジットカードにおける年間不正利用被害額推移」

ポイントが分散し失効しやすくなる

2枚のクレジットカードでそれぞれ異なる種類のポイントが貯まる場合、ポイントを集約できずに分散するおそれがあります。

各ポイントには利用や交換に必要な最低ポイント数が設けられていることが基本です。ポイントが分散すると条件を満たしづらく、ポイントを無駄にしてしまう可能性が考えられます。

こうした事態を避けるには、同じポイントが貯まるカードを選ぶか、ポイントの有効期限がないカードを選ぶのが一つの手です。

モーラ博士

ポイントを有効に活用するには、ポイントの種類と有効期限にも目を向けるのじゃ!

2枚のクレジットカードを使い分けているユーザーにインタビュー!

ココモーラ編集部は、楽天カードと三井住友カード(NL)の2枚のクレジットカードを使い分けている方にインタビューを実施しました。

クレジットカードの使い分けの方法やそれぞれの利用額・利用シーンなど、詳しくお聞きすることができたので、気になる方はぜひ最後まで読んでみてください。

| 堀田さん 30代・女性・会社員 使っているクレジットカード:楽天カード・三井住友カード(NL) |

監修者の恩田さんへクレジットカード最強の2枚に関するインタビュー!

クレジットカードの記事を多数監修されている恩田さんにインタビューを実施しました。カードの選び方や気を付けるべきポイントについて伺ったので、ぜひ最後まで読んで最強の2枚選びに役立ててください。

メインカードとサブカードを選ぶときに、重視すべきポイントを教えてください。

メインカード

メインカードを選ぶときに重視すべきポイントの1つ目は、ポイントの還元率が高いカードを選ぶことです。

2つ目のポイントは、よく利用する店舗(コンビニやコーヒーショップなど)のポイント還元率がアップするカードを選ぶことです。

この2点を重視すると、効率よくポイントを貯めることができます。

それ以外に重視すべきポイントは、保有コストです。年会費が永年無料か翌年以降も無料になる条件が低いカードを選ぶことです。

サブカード

サブカードを選ぶときに重視すべき1つ目のポイントは、メインカードと異なる国際ブランドのカードを選択することです。

例えば、メインカードがJCBでしたら、サブカードではVISAやMaster cardなど他の国際ブランドにすることで、カードが使用できる店舗数を増やすことが可能になります。

2つ目のポイントは、メインカードと違う目的(旅行やレジャーなど)で利用する場合、付帯サービスに注目して選ぶことです。

クレジットカードを複数枚持つ際に注意すべきことはありますか?

複数枚のクレジットカードを使い分ける際の注意点として以下の2つがあります。

1つ目は、事前にカードごとに利用する用途を決めておくことです。

例えば、食費や通信費、水道光熱費など生活費を支払うためにカード、趣味やレジャーなど支払いのためカードに分けると家計管理が楽になります。

2つ目は、引落口座をカードごとに複数の銀行に分散しないことです。口座残高の管理が煩雑になる為、引落口座は1つの銀行にまとめましょう。

続きを読む>>

クレジットカードを2枚以上発行したい時によくある質問

Q、2枚目のクレジットカードを申し込む場合、期間はどのくらい空けたほうが良いですか?

A、半年以上は空けるのがおすすめです。

クレジットカードに申し込んだという履歴は、信用情報機関によって約半年保管されます。

発行会社が審査をするときは必ず信用情報機関を照会するため、短期間のうちに何枚ものクレジットカードに申し込むと、お金に困っている人と見なされて審査に落ちる可能性があります。

Q、クレジットカード最強の2枚の組み合わせは、どうやって決めると良いですか?

A、まずは、お互いのデメリットを補い合えるかどうかを基準にしてみましょう。1枚目のカードで足りない機能や特典を補えるように2枚目のカードを選ぶのがポイントです。

また、利用頻度や範囲に応じてメインカード・サブカードを使い分けやすいかも要チェック。2枚ともが限られた範囲でしか利用できなければメインとしては使いづらいですよね。

よって、それぞれのカードをどのシーンで使うか目的や対象を明確にし、メインカードには普段使いしやすい汎用性のあるもの、そしてメインカードでカバーしきれない範囲をサブカードで補うイメージをすると良いでしょう。

Q、クレジットカードを複数枚持つメリットは何ですか?

A、利用できる店舗や利用限度額が増えること、異なるポイントを貯めやすいこと、カードごとの特典を受けられることなどのメリットがあります。

クレジットカードを複数枚持つ際、異なる国際ブランドを選んでおくと利用できるお店が増えるため、国内外のほとんどの店舗で決済が可能です。

また、万が一メインカードを紛失してしまった場合も、サブカードがあれば、メインカードが再発行されるまで代わりに使うことができます。

Q、クレジットカードの2枚持ちはどんな人におすすめですか?

A、複数のポイントを同時に貯めたい方や、クレジットカード払いが習慣化している方におすすめです。

クレジットカードに貯まるポイントは基本的に1種類のため、カードを2枚持ちしていると2種類のポイントを貯めることができます。

よって、より幅広くお得にポイントを貯めていきたい方にぴったりでしょう。

また、普段からクレジットカードでの支払いが習慣化している方も、利用するカードを分散することで限度額に達する可能性を減らせるなどのメリットがあります。

Q、クレジットカードを複数枚持つデメリットはありますか?

A、クレジットカードを複数枚持つと支払いの管理が大変になることや、不正利用のリスクが高くなることなどがデメリットとして挙げられます。

また、年会費が発生するクレジットカードを発行した場合には、年会費が負担になる可能性も考えられます。

利用頻度の少ないサブカードに高額な年会費が発生する場合は、年会費分の元を取れない場合もあるため、申し込み時には年会費が合計いくらになるかも計算しておくと良いでしょう。

Q、クレジットカード最強の2枚の組み合わせはズバリどれですか?

A、当サイトでのクレジットカード最強の2枚候補を種類別にまとめました。

- 還元率最強の2枚:「JCBカードW」と「三井住友カード(NL)」

- ネットショッピング最強の2枚:「JCBカードW」と「楽天カード」

- ゴールドカード最強の2枚:「三井住友カードゴールド(NL)」と「エポスゴールドカード」

どこを重視したいかでクレジットカードを選ぶと間違いありません。使用する場面を想像しながらさまざまな組み合わせでシミュレーションしてみましょう。

クレジットカード最強の2枚に関するアンケート調査

ココモーラでは、クレジットカードを複数枚所持している15名を対象とし、利用中のクレジットカードを選んだ理由や、今後の利用計画についてお聞きしました。ユーザーの生の声を聞きたい方は、ぜひ参考にしてみてください。

| 調査方法 | クラウドワークスを用いた独自調査 |

| 調査名 | 【簡単】クレジットカードを2枚持ちしている方にアンケート! |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 15人 |

| 年齢比率 |

20代 : 1人(6.7%) 30代:5人(33.3%) 40代:4人(26.7%) 50代:3人(20.0%) 60代:2人(13.3%) |

| 性別比率 |

男性:7人 女性:8人 |

| 調査期間 | 2024年10月 |

| 調査地域 | 日本 |

実際に2枚持ちしているクレジットカードの名前を教えてください。

| クレジットカード2枚の組み合わせ | 人数 |

|---|---|

| イオンカード(イオンカードセレクト)×楽天カード | 2名 |

| 楽天カード×PayPayカード | 2名 |

| 楽天カード×イオンカードゴールド | 2名 |

回答者15名のうち複数名からの回答があった組み合わせは、上記の3つです。名前の挙がった4種類のカード全てが年会費無料であり、コストを抑えて2枚持ちをしたいと考えている人が多いことがわかります。

また3つの組み合わせすべてに楽天カードが入りました。基本還元率の高さや国際ブランドの選択肢が多いことなど、2枚持ちに適した特徴を備えていることが結果に表れています。

それ以外の回答は、以下の通りです。特定の場面で活躍するカードが多い印象を受けました。あああ

| エポスゴールドカード×Amazon Prime MasterCard | 1名 |

|---|---|

| 楽天カード×SAISON GOLD Premium | |

| 楽天カード×apollostation card | |

| 楽天カード×TOYOTA TS CUBIC CARD VISA | |

| イオンカード×オリコカード | |

| 楽天銀行カード×イオンカードセレクト | |

| エポスゴールドカード×楽天カード | |

| 三井住友カード(NL)×アメリカン・エキスプレス・グリーン・カード |

なぜその2枚のクレジットカードを組み合わせて使っているのか、理由を教えてください

| 楽天カード×イオンゴールドカード 楽天カードはポイント還元率が良いので使うことにしました。イオンで買い物をしたときは、イオンカードが便利でイオンラウンジも使えるからです。 60代以上・女性・主婦 |

| 楽天カード×PayPayドカード 楽天カードが限度額が超えたりしたときなど、使えなくなったときにサブのカードがあれば便利だと思い作った。楽天Payを利用することが多いが、楽天Payが利用できない店舗ではPayPayを使うので、PayPayのクレジットカードがあればいちいちチャージせずに使えるので作った。 40代・女性・無職 |

| 楽天カード×TOYOTA TS CUBIC CARD VISA トヨタは車の支払いに使用し、それ以外の生活費等は楽天カードを使用することで、何の支出かを明確にするため。 20代・女性・主婦 |

組み合わせた理由を聞いた結果、元々メインで使っている1枚に加え、特定の場面で利用する2枚目のカードを発行したために2枚持ちになった人が多いことがわかりました。

2枚持ちしているクレジットカードはそれぞれどのように使っていますか。

| エポスゴールドカード×楽天カード エポスゴールドカードは普段の買い物でよく日常的に使っており、楽天カードは仕事で必要なものや経費にするものを購入するときに利用しています。 30代・女性・正社員 |

| 楽天カード×イオンカード 楽天カードを主に使用し、限度額がいっぱいになった時やイオングループで使用する時はイオンカードを使っています。 60代以上・男性・無職 |

| エポスゴールドカード×Amazon Prime MasterCard エポスカードは限度額が高めなので大きな買い物をするとき、アマゾンカードはアマゾンで買い物するときと日常生活のちょっとした支払いに使っています。 60代以上・女性・主婦 |

アンケートの結果、限度額を超えそうになった時の対策として2枚持っている人と、買うものの品目や利用先で使い分けている人がほとんどでした。

つまり、多くの買い物をメインカードで支払い、特定の場面だけサブカードを使っている人が多いといえるでしょう。メインカードとサブカードを同じ比率で使っている人はほぼいませんでした。

今後、クレジットカードの保有枚数はどうしたいと考えていますか?

| 保有枚数について | 人数 |

|---|---|

| 2枚持ちのまま変えない | 13人 |

| 1枚に絞りたい | 1人 |

| 2枚より増やしたい | 1人 |

今後クレジットカードの枚数をどうしたいか聞いたところ、「2枚持ちのまま変えない」という回答が最も多く、全体の8割以上を占めました。コストや使用感など、総合的にバランスが良いのが2枚持ちなのかもしれません。

反対に、「1枚に絞りたい」と回答した方は1人しかいませんでした。クレジットカードの枚数を増やして後悔している方は少ないことがわかります。

まとめ

この記事では、クレジットカードの2枚持ちをテーマに、カードの選び方や実際の組み合わせ例を紹介してきました。

カードの組み合わせを選ぶときは、それぞれをどの場面で利用するのかや、選ぶことでどんな利点があるのかをしっかり考えることが重要です。

また年会費がかからないクレジットカードを選べば、2枚持ちでも維持コストを抑えやすくなります。条件クリアで年会費無料になるカードもあるので、自分の利用額で達成できそうかをシミュレーションしましょう。

クレジットカードの2枚持ちは、使い方次第ではポイントや特典の恩恵を二重で受けることができお得です。この記事を参考に、ぜひ自分にあった組み合わせを見つけてください。

参考文献

・一般社団法人日本クレジット協会「クレジットカード発行枚数調査」(2024年11月15日公表)

・経済産業省 「クレジットカード加盟店契約に関するガイドライン」(2017年7月3日公開)

・経済産業省 「国内発行クレジットカードにおける年間不正利用被害額推移」(最終更新日:2024年11月)

・Mastercard®公式サイト「世界で最も多くの場所で使えるMastercard」(最終アクセス:2025年10月28日)

・JCBカード公式サイト「カードご利用可能枠について」(最終アクセス:2025年10月28日)

監修者

育休中、フリーランス女性に向けて「社会制度」や「貯金・投資」に関するお役立ち情報を発信。

マネーコラムの執筆や記事監修も手がける。日経xwoman公式アンバサダー。著書「お金の使い方、貯め方教えて下さい」主婦の友社

東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。

以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はフィットネス。健康とお金、豊かなライフスタイルを実践・発信しています。

福岡の大学を卒業後、大手インフラ業界に就職。主に、ご家庭の光熱費削減や新電力の業務に約4年ほど従事。現在は、父の会社(有限会社バード商会)を継ぎ、独立系のファイナンシャル・プランナーとして活動中。専門分野は、家計改善(光熱費の見直し)と資産形成の分野。

FPの実績は、カードローン相談、光熱費の見直し、企業型確定拠出年金の導入、日本FP協会でアシスタント相談員、執筆などを行っている。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

消費生活ジャーナリスト。1952年生まれ。早稲田大学第一文学部卒業。

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

証券会社にて営業・経営企画部門、社長秘書等を行う。また、投資銀行業務にも携わる。

現在、不動産を含む資産運用と社会保障(特に年金)を主に、FP相談・執筆・講演・を行っている。東洋大学経営学部ファイナンス学科非常勤講師