審査なし・必ず審査が通るクレジットカードは?審査が不安な人向け20枚

更新日: 2025.09.01

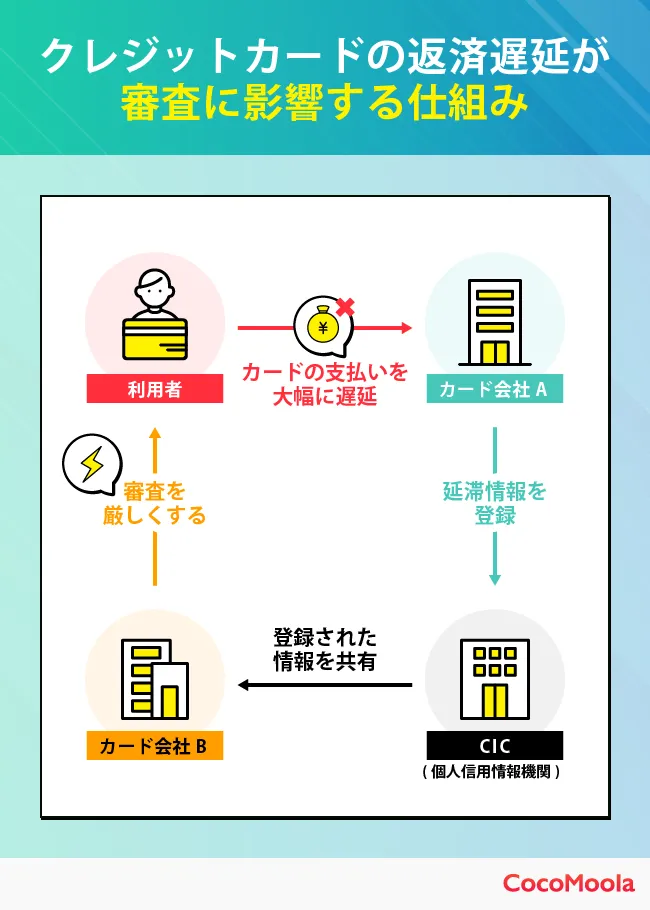

結論から言うと、クレジットカードは審査なしで作れません。クレジットカードを発行する際は必ず審査が行われ、信用情報や申し込んだ人の属性情報をもとに、審査に通るか通らないかを判断していると言われています。各クレジットカード会社には審査基準があり、それに満たないとクレジットカードの審査に落ちてしまうのです。そのため、クレジットカードに申し込んでも必ず審査に通るとは言い切れません。

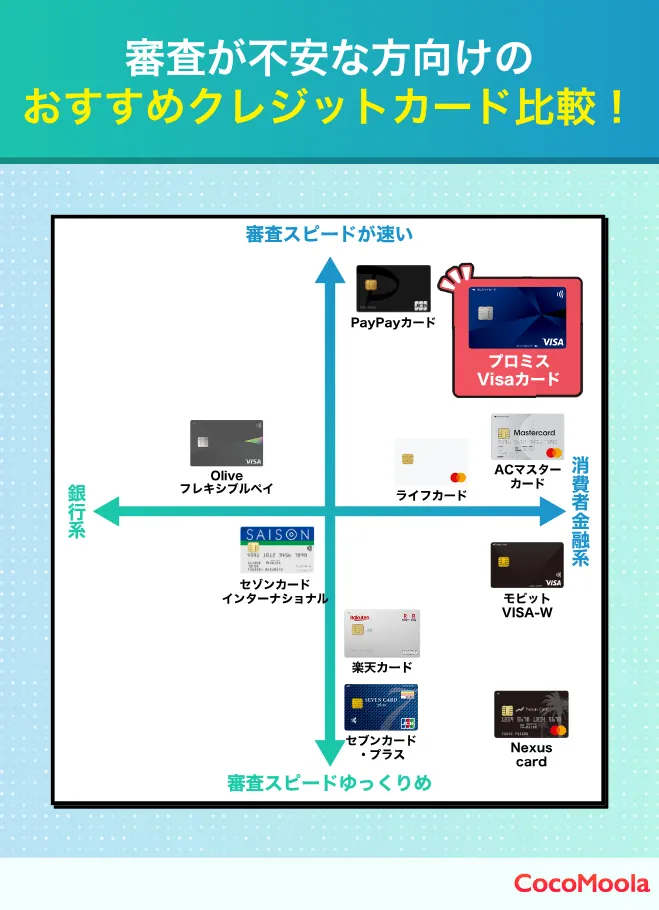

クレジットカードの審査をなしにすることはできませんが、審査が不安な方向けにおすすめのクレジットカードは複数あります。この記事では、審査が不安な方向けのクレジットカードとして、発行会社が消費者金融系・流通系のクレジットカードを厳選しました。審査を待ちたくない方におすすめな、カードレスやアプリ上で発行できるクレジットカードも紹介しています。

また、無審査でクレジットカードを持つや審査通過率を上げるコツも解説しているので、ぜひチェックしてください。

この記事の編集者・執筆者

詳細を表示

この記事の監修者

詳細を表示

- 人気

- 最大還元率

買い物と借り入れが1枚でできる!

独自の審査基準だから審査が不安な方におすすめ

メリット

- クレカとローン機能一体型

- 原則として在籍確認の電話なし※3

- パートやアルバイトでも申し込みOK

- 審査通過率は35%前後※5

- 年会費永年無料

デメリット

- 国内旅行保険が付帯されていない

- 国際ブランドがVisaのみ

5.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店で最大20%還元(※1、2)!

【スマホのタッチ決済で】対象のコンビニ・飲食店で最大7%還元!対象のコンビニ・飲食店で、カード現物のVisaのタッチ決済(※3、4)で支払うと、ご利用金額200円(税込)につき1.5%ポイント還元。スマホのVisaのタッチ決済(※3、4)で支払うと、ご利用金額200円(税込)につき7%ポイント還元!上記ポイント還元率は、通常のポイント分を含んだ還元率です。対象のコンビニ・飲食店で最大7%還元!

【家族ポイント】「家族ポイント」の詳細家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元!「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗でのお支払いでカードをご利用いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき”家族の人数”%ポイントが還元されます。(※5)

【Vポイントアッププログラム】Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)

「Vポイントアッププログラム」の詳細

※1.商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※2.ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3.一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4.iD、カードの差し込み、磁気取引は対象となりません。

※5.本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※6.一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

最短3分融資:お申込みの時間帯や審査の状況によりご希望に添えない場合がございます。

原則、在籍確認電話なし:審査の結果によっては電話による在籍確認が必要となる場合がございますが、お客様の同意を得ずに実施することはございません。

お申込時間や審査によりご希望に添えない場合がございます。

参照:月次データ|SMBCコンシューマーファイナンス株式会社

※プロミスVisaカードではなく、プロミス単独の審査通過率です。

メールアドレス登録とWeb明細利用の登録が必要となります。

キャンペーン

新規入会+条件達成で最大7,000円相当のポイントプレゼント!※2

カードローンと一体になったクレジットカード!

買い物と返済の両方でVポイントが貯まる。

メリット

- カードローンとクレジットカードの機能が1枚で完結

- 返済時もポイントが貯まる

- 年会費永年無料

デメリット

- 還元率は高くない

- 20歳未満は申し込めない

4.0

10代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

外国籍の方は、特別永住者証明書または在留カードが必要です。カードローン審査通過後にクレジットカードの審査があります

モビット VISA-Wはモビットカードローンをご契約後に申込可能となります。 ※特典提供には条件があります。詳細はHPにてご確認ください。

年会費無料で基本還元率1.0%の高還元!

貯まったポイントはPayPayの支払い額に使える。

メリット

- PASMO/Suicaへのチャージも高還元

- 年会費永年無料で基本還元率1.0%

- ポイントの有効期限がない

- ポイントはPayPayの支払いに充てられる

- ソフトバンクのスマホ料金は1.5%還元

デメリット

- ETCカードに年会費550円必要

- 旅行保険やショッピング保険が付帯されない

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

キャンペーン

新規発行&各種条件達成で最大41,000円相当もらえる!

5つの支払いモードを1枚に!

対象店舗利用で最大20%※1のポイント還元

メリット

- 5つの支払いモードを切り替えられる

- セブン-イレブンやマクドナルドの対象店舗で最大20%還元

- 毎月ライフスタイルに合った特典を選べる

- 一般ランクは年会費永年無料

デメリット

- 国際ブランドがVISAのみ

- 引き落としは三井住友銀行のみ

4.0

30代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

- 公式サイト

- 三井住友銀行本店:東京都千代田区丸の内一丁目1番2号

- 金融庁関東財務局長(登金)第54号

- 三井住友カード株式会社:東京都江東区豊洲二丁目2番31号

- Olive フレキシブルペイ会員規約

キャンペーンに関して:特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。最大75,600円相当ポイントは最上位クレジットカードでのお取引が対象になります。

WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。

最短即日で発行可能!

独自の審査基準で審査が不安な人向け!

※1お申込時間や審査によりご希望に添えない場合がございます。※2:電話での確認はせずに書面やご申告内容での確認を実施

メリット

- 最短20分で審査が完了し即日中に受取可能※1

- 年会費永年無料

- 非正規社員でも一定の収入があれば申し込みOK

デメリット

- 付帯保険がない

- 還元率が低め

- ETCカード・家族カードが発行できない

4.0

40代

・女性

(アルバイト、パート)

さらに表示

注釈についての記載

キャンペーン

カード発行+ご利用などで最大15,000円キャッシュバック

年会費無料で誕生月は毎年ポイント3倍!

独自の審査基準だから審査に不安がある人におすすめ

メリット

- 審査が比較的に厳しくない

- 誕生月はポイント3倍

- 利用額に応じて基本還元率最大2倍

- 年会費永年無料

デメリット

- 旅行傷害保険が付帯していない

- 家族カードには誕生月の特典がない

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

年会費永年無料で持ちやすい!

ポイントの有効期限なしで好きな時に使える

メリット

- ポイントモール経由でポイントが最大30倍

- 最短即日で発行可能

- 年会費年会費無料

- 学生や専業主婦でも申し込み可能

デメリット

- ポイントが還元されるのは1,000円から

- 保険が付帯していない

4.0

30代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会&3回利用で最大5,000ポイント贈呈

楽天市場で還元率3.0%!

楽天サービスでポイントが貯まりやすい。

メリット

- 楽天市場利用でポイント3倍

- 4つの国際ブランドから選択可能

- 100円につき1ポイント還元

- 年会費永年無料

デメリット

- 発行までに約1週間かかる

- ETCカードは年会費が発生する

4.0

20代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会&条件達成で最大8,000ポイントプレゼント

セブン-イレブンで最大10%還元!

その他セブン&アイグループの店舗でポイント2倍!

メリット

- セブン-イレブンで最大10%還元、その他対象店舗ではポイント2倍

- nanacoのオートチャージができる

- 8がつく日はイトーヨーカドーでほとんどの商品が5%オフ

- 年会費永年無料

デメリット

- カードが届くまで最短1週間かかる

- 海外旅行保険が付帯されていない

4.0

40代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

※最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

審査が不安なら持っておきたい1枚。

リボ払いで毎月定額の支払いも可能。

メリット

- 利用枠を自分で決められる

- 審査が不安な方でも申し込みやすい

- デポジット型で使いすぎを防げる

デメリット

- 発行手数料・年会費がかかる

- 保険が付帯していない

5.0

20代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会&条件達成で最大21,600円相当プレゼント

最短たったの10秒で発行!

対象のコンビニや飲食店など身近なお店で高還元率。

(※即時発行できない場合があります。)

メリット

- 最短10秒発行ですぐに利用可能※2

- セブン‐イレブンやローソンなどの対象店舗で利用すると最大7%還元※1

- 年会費永年無料

- 学生の場合ポイント還元率最大10%※5

- 学生や主婦など審査に自信がない方も申し込める

デメリット

- 通常の還元率は0.5%と平均的

- クレジットカード番号や有効期限などは全てアプリで管理

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

即時発行ができない場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- 公式サイト

- 本社所在地:東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル(東京本社)

- 三井住友カード会員規約(PDF)

キャンペーン

新規入会で最大5,000ポイントがもらえる

専業主婦やパートでも申し込みOK!

イオン系列店でいつでもポイント2倍

メリット

- イオングループ対象店舗で常にポイント2倍

- 毎月20日・30日は対象店舗で5%OFF

- スマホで最短5分発行

- アプリで割引クーポンがもらえる

デメリット

- イオングループのお店意外ではお得感がない

- 旅行傷害保険が付帯していない

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

キャンペーン

JCBブランドに新規入会&利用で最大6,000円分のポイントプレゼント

普段の買い物でも還元率1.2%!

年会費永年無料ながら付帯保険も充実

メリット

- 1.2%からの高還元率

- リクルートサービスの利用で最大3.2%還元

- JCBブランドなら最短5分で発行

- 年会費永年無料

デメリット

- ETCカード発行に手数料がかかる

- ポイント有効期限が短い

4.0

60代

・男性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会・利用で最大8,000ポイントプレゼント!

いつでも1.0%の高還元率!

ケータイ補償もついて年会費永年無料

メリット

- 年会費永年無料

- dカード特約店は常にポイント2倍

- 対象のケータイ携帯料金支払いで割引あり

- 通常1.0%の高還元率

デメリット

- 電子マネーのチャージではポイントがつけられない

- d払いの支払い設定をdカードにしなくてはならない

4.0

40代

・女性

(会社員)

さらに表示

注釈についての記載

Visaのチャージ式カード!

電話番号・メールアドレス・年齢確認のみで作成可能

メリット

- ダウンロードして1分ですぐ使える※バーチャルカード

- チャージ方法が充実

- 後払いにも対応

デメリット

- スマホ決済はGoogle Pay

- 利用できない施設・サービスがある

- リアルカードは発行手数料がかかる

注釈についての記載

ポチっとチャージは、満18歳以上の方が利用規定に同意のうえご利用いただけます(年齢確認あり)。ポチっとチャージは、株式会社セブン銀行が提供しているサービスです(手数料・審査あり)。未成年の利用は保護者の同意が必要です。

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

クレジットカードを比較

審査が不安な方向けにおすすめなクレジットカードを多数紹介してきました。ここからは、クレジットカードの審査基準や審査通過率を上げるコツなどを解説していきます。

【1分ショート動画】審査が不安な方はこちらのクレジットカードがおすすめ!

「できたら審査なしでクレジットカードを作りたいけれど、審査が不安」「クレジットカードの審査に落ちたらどうしよう…」とお悩みの方は、こちらの1分動画をチェック!

独自の審査基準を設けているクレジットカードや、初めてでも申し込みやすいクレジットカードについて、1分でわかりやすく解説しています。

審査が不安な方向けクレジットカードの独自検証ポイント

ココモーラでは、審査が不安な方にもおすすめできる申し込みのハードルが比較的低めのクレジットカードを集め、徹底的に比較検証しました。

1.年会費

年会費が安いクレジットカードとしてユーザーの満足度が最も高い水準を「永年無料のクレジットカード」と定め、以下の方法で検証を行いました。

2.発行会社

審査が不安な方向けのクレジットカード発行会社としてユーザーの満足度が最も高い水準を「消費者金融会社」と定め、以下の方法で検証を行いました。

3.申込条件

申込条件が比較的緩いクレジットカードとしてユーザーの満足度が最も高い水準を「申し込み条件が18歳以上(高校生を除く)のみとなっているクレジットカード」と定め、以下の方法で検証を行いました。

4.発行スピード

発行スピードが速いクレジットカードとしてユーザーの満足度が最も高い水準を「検証したクレジットカードの中で最も申し込みから利用開始までが早いクレジットカード」と定め、以下の方法で検証を行いました。

-すべての検証はココモーラ編集部で行っています-

必ず審査が通るクレジットカード・クレジットカード審査なしのものは存在しない!

必ず審査が通るクレジットカードや審査なしで持てるクレジットカードはありません。クレジットカードを発行するには、審査に通過することが必須です。

クレジットカードは後払い決済なので、審査なしで発行してしまうと利用額を払ってもらえずに貸し倒れとなるリスクがあります。そのため、返済能力があるかを審査する必要があるのです。

割賦販売法というクレジットカード発行会社が遵守しなければならない法律でも、調査を実施することが義務付けられています。

第三十八条 割賦販売業者及びローン提携販売業者は、共同して設立した信用情報機関(信用情報の収集並びに割賦販売業者及びローン提携販売業者に対する信用情報の提供を業とする者をいう。以下同じ。)を利用すること等により得た正確な信用情報に基づき、それにより利用者又は購入者若しくは役務の提供を受ける者が支払うこととなる賦払金等が当該利用者又は購入者若しくは役務の提供を受ける者の支払能力を超えると認められる割賦販売又はローン提携販売を行わないよう努めなければならない。

![]()

そのため、必ず審査が通る・審査なしで持てるクレジットカードは違法業者が発行している可能性が高いです。そのようなクレジットカードを見つけたら十分に気をつけましょう。

クレジットカードを申し込む際、無条件でクレジットカードを発行できるわけではありません。クレジットカードは、買い物などでの支払いを後払いできるサービスですので、クレジットカード会社が一時的にお金を貸すことになります。

当然、借りたお金は返すため、本人の返済能力や信用性が重要になります。

ただ、審査基準は発行している会社によって違いがあり、発行会社が銀行系の場合は審査が厳しい傾向にありますが、消費者金融系や信販系の会社であれば、比較的審査も通りやすいのではないでしょうか。

また記事にも書かれているように、ご自身の信用情報に何かしらの問題があったり、審査が通りにくいと思う場合には家族カードを発行するという方法もあります。

クレジットカードを介した契約は「3者間契約」と呼ばれています。クレジットカードの「会員」(お客さま)が、カードの「加盟店」(お店)において、カードを提示することで、その場では代金を支払わずに商品を受け取ることができます。「会員」は後日、立て替えてもらった代金を「カード会社」に支払い、「カード会社」は「加盟店」に代金を支払います。

この契約は「信用」を元にしたものであり、会員から代金が回収できなければカード会社は損をしてしまうことになります。そのため、カードを会員に発行する際に、信用に値する人物で有るか、慎重に審査をするのです。そのため必ず審査が通る、または審査をしないことはありえないと言えます。

審査なしでクレジットカードを持つなら家族カードのみ

どうしても審査なしでクレジットカードを作りたいなら、家族カードを発行するしかありません。家族カードは本会員のみが審査されるため、家族会員の審査なしで作ることができます。

家族カードは本会員とほぼ同じ機能を使うことが可能です。たとえば、JCBカードや三井住友カードの公式サイトには、お得な値段で本会員と同じ機能を使うことができると明記されています。自分名義のクレジットカードにこだわらなければ、家族カードでも十分な機能が備わっているでしょう。

ブラックリスト入りしていて数年はクレジットカードを持てない方でも、本会員の利用状況に問題がなければ発行できる可能性があります。発行できそうな本会員に相談してみてください。

審査が不安な方向けのクレジットカードの特徴とは?

「クレジットカードの審査に通るか不安…」と感じる方にもおすすめできるクレジットカードには、以下の特徴があります。

- 年会費が無料

- 発行会社が消費者金融系・流通系

- パート・アルバイトでも申し込み可

年会費が無料

審査が不安な方向けのクレジットカードは、年会費がかからない傾向にあります。「年会費を払える余裕があるか」の与信がないので、学生や主婦でも持ちやすいです。

逆に、年会費が有料のクレジットカードはゴールドカードやプラチナカードなど、上位ランクであることがほとんど。これらは年収や社会的信用の条件がつくこともあり、ステータスが高いです。

ココちゃん

年会費無料のカードなら、審査のハードルも高すぎず安心だね。

年会費は会員(お客さま)が、クレジットカード会社に1年間のカード利用料として「会費」を支払うものです。会費の価格設定には大きく4つのタイプがあり、有料、条件を満たした場合に無料、初年度のみ無料、永年無料があります。

有料の場合は、より付加価値の高いサービスを受けるため、毎年決められた会費をわざわざ支払って会員を継続します。例えば、ゴールドカードやプラチナカードにはランクに見合った年会費がかかります。一方、無料の場合は会費を払うことなく、カードの会員になることができます。無料となるタイプの中では、永年無料のクレジットカードが基本機能中心のシンプルな会員であるため、一般的には審査の基準が低めであると言えるでしょう。

発行会社が消費者金融系・流通系

審査が不安であればクレジットカードの発行会社に注目するのもおすすめ。必ず当てはまるわけではありませんが、クレジットカードの発行会社と審査の通りやすさは関連があるとされています。

消費者金融系のクレジットカードは独自の審査基準を設けており、柔軟に対応してもらえるかもしれません。一方の流通系クレジットカードは、実店舗や広告で積極的に宣伝するなど、ユーザー獲得に前向きなので申し込みやすいです。

逆に、銀行系や外資系の会社が発行するクレジットカードは審査のハードルがやや高めとされています。ただし、絶対的なものではないためあくまで参考程度に考えるのがよいでしょう。

パート・アルバイトでも申し込み可

パート・アルバイトの方は正社員と比較して収入が少なめです。それにも関わらず「パート・アルバイトでも申し込みOK」と書かれているクレジットカードなら、収入をそこまで重視していない可能性があります。

定期的にシフトが入っていたり、毎月ある程度の収入があったりと、継続してパート・アルバイトとして勤務していれば審査に通過できるかもしれません。

モーラ博士

低収入だから審査に落ちてしまうのでは?と気にしている方は、パート・アルバイトも対象のクレジットカードにぜひ申し込んでみよう!

参考:IT営業への転職におすすめの転職エージェント7選【診断表つき】|IT業界ノート

パート・アルバイトと正社員では、給与の計算方法が大きく異なります。パートやアルバイトの給与は「時給」や「日給」で計算されるため、働いた分だけとなります。そのため、シフトが少ない月には給与が減り、多く働けた月は増えるなど、収入が安定していません。

一方、正社員の給与は「月給」であり、「賞与」も支給される会社が大半ですので、収入が多く、安定しています。つまり正社員の方が信用度が高く、カード入会の審査において有利となるでしょう。そのため、パート・アルバイトの方がクレジットカードの申込をする際に、審査が通るか不安だと感じている場合は「パート・アルバイトでも申し込みが可能」と明示しているカード会社を検討した方がよいでしょう。

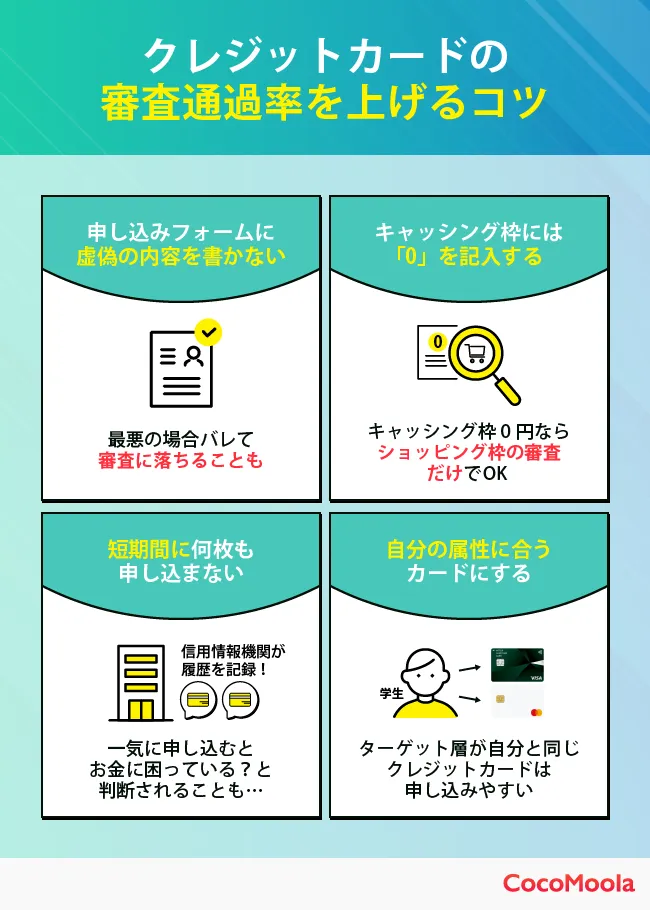

クレジットカードの審査通過率を上げるには?

以下の工夫をすることで、クレジットカードの審査通過率を上げられる可能性があります。

- 申し込みフォームに虚偽の内容を書かない

- キャッシング枠には「0」を記入する

- 短期間に何枚も申し込まない

- 自分の属性に合うクレジットカードか確認する

申し込みフォームに虚偽の内容を書かない

クレジットカードの申し込みフォームに虚偽の内容を書くのはやめましょう。特に収入や職業など、審査が不安だからと嘘の情報を記入するのは危険です。

事実とあまりに異なることを書くと、審査の段階でバレて最悪発行できなくなります。小さな間違いでも、事実確認で時間がかかり発行が遅くなる可能性もあります。

三井住友カードの公式サイトによると、虚偽の情報で申し込んだ場合は利用の停止や会員資格の取り消し、状況に応じて警察などの外部機関への相談や連携を行うとしています。リスクしかないため、申し込みの際は必ず正しい情報を入力しましょう。

また、提出する書類にも不備がないことを確認しておくのがおすすめです。住所が最新の情報になっているか、書類の有効期限が切れていないかなど、提出前にチェックしておかなければなりません。

クレジットカードの「クレジット」とは英語のCreditに由来します。Creditには信用、信頼という意味があります。カードの会員は「信用」を元に、代金後払いで商品を購入することが出来るのですから、信用される人物でなければいけないでしょう。

にも関わらず、カード会員になるための申し込みフォームの記入において故意、過失を問わず「虚偽の内容を書くこと」は、カード会社からの信頼を損なう状況を自ら作り出すことになります。結果として、審査に通過できない可能性が高くなってしまいます。仮に虚偽の内容で申請したとしても、審査の際にバレてしまうとカードは発行されません。申込の際には、普段よりも緊張感を持って慎重かつ正直に記載することをお勧めします。

キャッシング枠には「0」を記入する

お金を借りる予定がない人は、キャッシング枠に「0」と記入しましょう。

キャッシング枠はショッピング枠と別で審査が行われるため、キャッシング枠だけ審査に落ちてクレジットカード自体作成できないこともあり得ます。

キャッシング枠は、クレジットカードを発行した後からでも申請可能です。審査が行われることに変わりはありませんが、クレジットカードを発行した後に申し込んだ方が安心でしょう。

短期間に何枚も申し込まない

短期間に何枚ものクレジットカードに申し込むのは避けましょう。

クレジットカードに申し込んだ履歴は、信用情報機関によって約6ヶ月間記録されます。その履歴が残っているうちに何枚も申し込むと、お金に困っている人と見なされ発行してもらえない可能性があるためです。

どうしても複数枚のクレジットカードを持ちたい方は、半年以上期間を空けるようにしてください。

自分の属性に合うクレジットカードか確認する

学生や専業主婦など収入が比較的少なめの方は、クレジットカードのターゲット層が自分に合っているのかで選ぶのもおすすめです。

ランクが高いゴールドカードやプラチナカードは、ある程度収入がある方を対象にしているため、必ず審査が通る・審査なしのクレジットカードを探している方が申し込むと、審査落ちする可能性が高いでしょう。

モーラ博士

その一方で、「学生専用」と記載のあるクレジットカードや、主婦が利用する店舗・サービスが発行するクレジットカードは、比較的審査に通りやすいと言われているぞ。

| 学生 | ・学生専用ライフカード |

| 主婦 | ・セブンカード・プラス ・リクルートカード ・楽天カード |

| 審査が不安な方向け | ・Nexus Card |

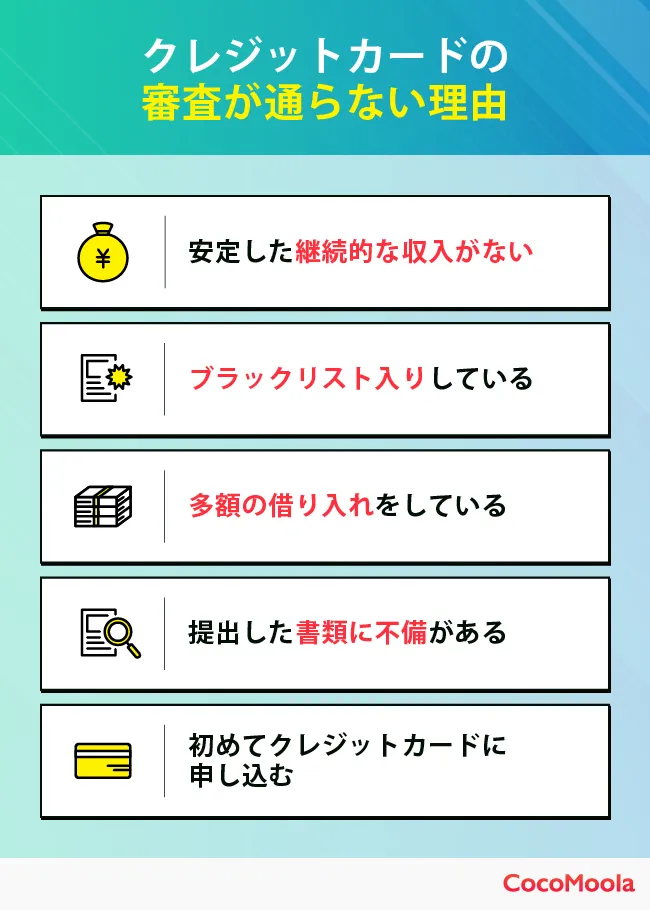

クレジットカードの審査が通らない理由とは?

クレジットカードの審査落ちの理由として、以下のことが考えられます。

安定した継続的な収入がない

安定した継続的な収入がない人は、クレジットカードの返済能力が乏しいと判断されて審査に落ちる可能性があります。多くのクレジットカードは「安定した継続収入」を申し込み条件の1つとしています。

実際に、JCBカードWの申し込み条件は下記の通りです。

お申し込み対象(本会員)

18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方。一部、申し込みできない学校があります。

引用元:【公式】JCBカード W 年会費永年無料!高還元率!新規入会はこちら

![]()

ここで言う安定した継続的な収入とは、毎月決まった日にもらう一定のお給料のことです。

契約社員や派遣社員のように給料が途切れる可能性があると、安定した継続的な収入がないと見なされることがあります。

また、個人事業主も月によって収入が変動することから安定した収入がないと判断され、クレジットカードの審査に通らないケースがあるので注意してください。

しかし、アルバイトやパートは定期的にシフトに入っていれば、ある程度の収入を定期的に得られるため審査に通る可能性もあります。

中央統計局の2024年の労働力調査によると、非正規雇用の従業員数は2万人増加したことが分かりました。様々な雇用形態が支持される現代において、人気が再燃している働き方でもあります。

収入が原因でクレジットカードの審査に落ちてしまう方は、何らかのパート・アルバイトに就くのが良いでしょう。

ブラックリスト入りしている

ブラックリスト入りしていることもクレジットカードの審査に落ちる理由の一つです。

クレジットカードの審査の際に信用情報は必ず確認されます。信用情報に傷がついている、いわゆるブラックリスト入りしている状態だと、返済能力が乏しいと見なされ発行してもらえない可能性が高いです。

債務整理や自己破産などの記録は約5年〜7年残るので、債務整理をした人や長期延滞中の人は、その期間が過ぎないとクレジットカードを作成するのは難しいでしょう。

信用情報機関CICの割賦販売統計データによると、ブラックリストに登録されている人(約定返済日より61日以上または3ヶ月以上支払が延滞しているもの)は2025年6月のデータでは146万人に達しています。

| 年度 | 包括クレジット登録情報人数のうちの異動情報人数 |

|---|---|

| 2021年度 | 119万人 |

| 2022年度 | 126万人 |

| 2023年度 | 140万人 |

| 2024年度 | 145万人 |

| 2025年度(最新6月) | 146万人 |

モーラ博士

すでにクレジットカードを持っている人でも、ブラックリスト入りした場合は利用停止となる場合があるため注意が必要じゃ。

多額の借り入れをしている

クレジットカードを申し込む時点で、多額の借り入れをしている人も審査に通らないことがあります。

消費者金融や銀行のカードローンを利用している人は返済の負担がすでに重く、ここから更にクレジットカードの利用額を返済する余力がないと判断されるためです。

また、カードローンでお金を借りている人がクレジットカードを申し込む際に、キャッシング枠も申請すると審査に落ちる可能性があります。

モーラ博士

カードローンでお金を借りている人は、少しでも返済してからクレジットカードに申し込むのがおすすめじゃ。

参考:クレジット売掛金問題 キャッシュレス導入が資金繰り悪化を招く可能性も|資金調達・資金繰りの情報サイト 「ウリカケ×カイカケ.com」

提出した書類に不備がある

提出した書類に不備がある場合も、クレジットカード審査落ちの原因になり得ます。

書類に不備があると再提出のお知らせが来ることも。実際に、三菱UFJニコスは記入に不備がある場合は電話または手紙にて確認するとしています。また、お知らせに気づかず放置していると、クレジットカードの審査に落とされる可能性が高いでしょう。

提出書類によく見受けられる不備を以下にまとめました。

- 2種類の書類が必要なところ、1種類しか提出していない

- 申し込みフォームで入力した個人情報と一致していない

- 有効期限を過ぎている

- 最新の住所が印字されていない

- 住所・名前・発行機関の印が切れている/確認できない

- 対象外の書類を提出した

- 文字が潰れている

提出前に上記のような不備がないか、念入りにチェックしましょう。また、必要書類について記載されているページがあれば、そちらも目を通しておくと安心です。

初めてクレジットカードに申し込む

初めてクレジットカードに申し込む場合も、審査に落ちる可能性があります。

一般的にクレジットカードやローンの申し込み情報、利用履歴などは信用情報機関によって管理されています。初めて申し込む人は信用情報が何もない、いわゆる「スーパーホワイト」の状態です。

スーパーホワイトは審査で有利になりそうだと思うかもしれません。しかし、信用度を測る情報が何も無いため、逆に審査に通りづらくなってしまうのです。

特に30代以上は要注意。「30代でもクレジットカードやローンの記録がないのは、利用できない理由があるのではないか」と思われてしまいます。

また、債務整理や延滞などの記録が無くなった状態を「ホワイト」と言い、スーパーホワイトと非常に似ています。そのため、30代で何も信用情報がないのは、延滞や債務整理をしたからではないかと疑われるケースもあるのです。

モーラ博士

30代以上でスーパーホワイトの人は、スマホや家電などを分割払いにして実績を作っておくのがおすすめじゃ。

クレジットカードの代わりに審査なしで持てる3種類のカードとは?

クレジットカードは審査なしで持つことができませんが、今から紹介する3種類のカードなら審査不要で持つことが可能です。

- 家族カード

- デビットカード

- プリペイドカード

家族カード

1つ目は家族カードです。家族カードとは、クレジットカードを持つ人(本会員)の家族が発行できるカードを指します。

家族カードを発行する際、本会員の審査は行われますが、家族会員の審査は行われません。

家族カードの利用枠は本会員のクレジットカード利用枠と共有されるので、本会員の収入が安定しているかが重要となるためです。

よって、本会員に安定した収入があれば、無職であったり収入が少ない人でも家族カードを発行できます。

デビットカード

2つ目はデビットカードです。デビットカードとは、支払いと同時に利用額が口座から引き落とされるカードを指します。

デビットカードも審査なしで発行可能。後払いのクレジットカードとは異なり、お金を立て替えてもらっているわけではないため、無審査で作ることができます。

銀行口座さえあればすぐに作成できるところもメリットです。また、国際ブランドが付いたデビットカードなら国内だけでなく、海外でも利用できます。

モーラ博士

クレジットカード同様に支払額に応じてポイントが貯まるデビットカードもあるぞ。たとえば楽天銀行デビットカード(VISA)なら100円の利用ごとに1ポイントが貯まるのじゃ。

楽天銀行デビットカードは16歳以上から作れる

おすすめできるデビットカードの1つが楽天銀行デビットカード。16歳以上であれば誰でも申し込めるうえ、決済と同時に口座から引き落とされるので、利用額も把握しやすいです。

モーラ博士

ポイント還元率は通常の楽天カード同様に1.0%と高く、1ポイント1円から使えるぞ。

ただし、カードの利用にあたって楽天銀行の口座解説が必要です。口座開設はカードの申し込みと同時にできるため、事前に作っていなくても問題ありません。

プリペイドカード

3つ目はプリペイドカード。プリペイドカードとは、あらかじめ入金した金額の範囲内で買い物ができるカードです。

審査なしで発行できるだけでなく、銀行口座の登録も不要なので誰でも気軽に持てます。

チャージの方法はプリペイドカードによって様々。対象のATMから入金する必要があったり、アプリからチャージできることもあるため、公式サイトで確認しましょう。

また、プリペイドカードにはSuicaやPASMOなどの他に、nanacoやWAONなどコンビニ・ショッピングセンターで作成できるプリペイドカード、国際ブランドがついたプリペイドカードも存在します。

モーラ博士

国際ブランドがついたプリペイドカードなら、海外でも支払いが可能じゃ。

kyashは機能のバランスがとれたプリペイドカード

kyashは還元率と管理の両方の機能が充実しているプリペイドカード。銀行口座や他社ポイントからチャージするとポイントが貯まり、還元率も1.0%と高いです。

申し込める年齢に制限はなく、もちろん審査もありません。発行はアプリから簡単にでき、Apple PayやGoogle Payといったスマホ決済にも対応しています。

また、アプリから利用限度額や制限をかけられるので、使いすぎの防止が可能。不正利用補償もあるので万が一の時も安心です。

クレジットカードの審査に落ちたときの対処法

クレジットカードの審査に落ちると、不安や焦りを感じてしまうかもしれません。しかし、正しい対処法を知っていれば、次の申し込みで審査通過の可能性を高めることができます。

ここでは、審査に落ちた場合にとるべき対策をご紹介します。

- 6か月空けてから申し込みする

- 審査なしで申し込めるカードを発行する

6か月空けてから申し込みする

審査に落ちた後、すぐに別のカードに申し込むのは避けましょう。短期間に複数のカードに申し込むと申し込みブラックと見なされ、さらに審査に通りにくくなるリスクがあります。

指定信用情報機関CICの規定によれば、申し込み情報は紹介日から6か月間保有すると定められています。したがって、最低でも6か月は間隔をあけてから次のカードを申し込むのがおすすめです。

また、次に申し込むカードは「審査に通りやすい」とされるカードを選ぶのがポイントです。具体的には、流通系や消費者金融系のクレジットカードは銀行系よりも審査ハードルが低めといわれています。

必ず当てはまるわけではないため、あくまで参考程度に考えるようにしましょう。

また、キャッシング枠を「0円」にして申し込むことで、審査の通過率が上がる場合もあります。キャッシング枠はクレジットカードを発行した後からでも申請可能です。

その際、審査は必要になりますが、クレジットカードを発行した後の方が安心でしょう。

モーラ博士

学生向け・主婦向けなど自分の属性に合ったカードを選んで再挑戦するのもおすすめじゃ!

審査なしで申し込めるカードを発行する

クレジットカードの審査に落ちてしまっても、カードが使えないというわけではありません。実は、審査なしで持てる代替手段がいくつか存在します。

たとえば、クレジットカードと同じようにオンライン決済や店頭での支払いに使えるデビットカードやプリペイドカードは、発行時に審査が不要で、誰でも比較的簡単に持つことが可能です。

また、身近にクレジットカードを持っている家族がいれば、家族カードという選択肢もあります。本会員の信用情報に基づいて発行されるため、自分の信用状況に関係なく利用できるのがメリットです。

家族カードの申し込み条件は、各カード会社によって異なりますが、一般的に生計をともにする家族・子ども(18歳以上)・両親であれば申し込める場合が多いです。

このように、審査に通らなくても支払い手段として使えるカードは意外と多く、クレジットカードが絶対に必要な場面は限られています。

無理に再申し込みを繰り返す前に、まずは自分に合った使える手段がないかを検討してみましょう。

ココちゃん

クレジットカードの審査に落ちても焦らなくて大丈夫だよ!

すぐに審査が終わるクレジットカードを実際に発行してみた!

審査スピードが速い三井住友カード(NL)をココモーラ編集部が実際に発行してみました!審査結果を待ち続けたくない方は、ぜひチェックしてみてくださいね。

1.申し込みフォームを入力

SBI証券の口座開設とセットで作ることにしました。申し込みフォームの入力はそこまで時間がかからなかったのですが、勤務先の電話番号を聞かれたので、事前に調べておらず時間がかかってしまいました…

申し込み画面.webp) 三井住友カード(NL)の申し込みフォーム

三井住友カード(NL)の申し込みフォーム

本人確認書類はマイナンバーカードで提出しました。スマホにかざすだけで情報を転記できたので、マイナンバーカードを持っている方はその方が早く申し込めそうです!

2.審査結果を待つ

審査結果メール.webp) 三井住友カード(NL)の審査結果メール

三井住友カード(NL)の審査結果メール

三井住友カード(NL)自体の審査はわりとすぐ終わったと思うのですが、SBI証券でも審査が行われたからか2日経ってからメールが届きました。クレジットカード単体で申し込んだら即日発行されるかもしれません…

3.クレジットカードを受け取る

審査完了のメールが届いたので、Vpassアプリを起動したらカード番号を見ることができました!「カード番号を見る」から確認できます。クレジットカード本体は申し込みからぴったり1週間後に自宅に届きました。

.webp)

| 発行した日 | 2024年1月10日 |

| クレジットカードが手元に届いた日 | 2024年1月17日 |

| 発行した人の職業 | 会社員 |

| 発行した時間帯 | 22時ごろ |

| 発行した場所 | 自宅 |

監修者の山内さんへ審査が不安な方向けクレジットカードをインタビュー!

ココモーラで監修者を務めていただいている山内真由美さんに、審査が不安な方向けのクレジットカードや選び方を対面インタビューで伺いました。審査が不安な方はぜひチェックしてみてください。

小樽商科大学卒業後、食品メーカーで営業企画を10年担当。夫の転勤に伴い退社・転居、不妊治療、高齢出産を経て、40歳で双子を出産。教育資金と老後資金の両立に不安を感じ、金融知識の重要性を痛感。メガバンク運用相談部門勤務を経て、独立。吉祥寺に「ライフ&キャリアデザイン」を開設し、教育資金や家計相談、マネーリテラシー教育を実践。

監修者の山内さんへ、審査が不安な方向けのクレジットカードの選び方や、審査に通りやすい人の特徴、審査通過のために工夫したいことなどを質問した。審査が不安な場合は、クレジットカードの商品概要に当てはまるかチェックしてほしいとのこと。また、「借りて返す」ことがわかるクレジットヒストリーも審査通過のうえでは重要。短期間に何枚も申し込むと怪しまれる可能性があるので注意と教えてくださった。

山内さん

ホームページやパンフレットだとか、いわゆる商品概要っていうところにずばりご利用できる方って書いてあるので、それを読んでみて大丈夫そうなクレジットカードに申し込むのが良いですね。

商品概要の「利用できる方」が1つのチェックポイント

商品概要の「利用できる方」が1つのチェックポイント

山内さん

審査が不安な理由が何かにもよりますが…もし収入が少ないなら「配偶者に安定収入がある」という一文があるかですね。

あとは、年齢の設定が18歳以上と若いところ。20歳以上、25歳以上とか年齢制限が設けられているところは避けたほうが良いかなと思いますね。

山内さん

はっきりとは言えないのですが、審査に通りやすいといわれるのは安定収入があることですかね。

あとは、クレジットカードってある程度履歴をみられるので、クレジットヒストリーが全くない人はちょっと厳しいかもしれません。履歴がないとちゃんと返した人かわからないので、借りて返す実績を積んだ方が通りやすくなると思いますね。

収入だけでなく返した事実がわかるクレジットヒストリーも重要だそう

収入だけでなく返した事実がわかるクレジットヒストリーも重要だそう

山内さん

世間一般的にはあまり借りていない方が良いと思うんですが、「ちゃんと返した」という履歴は必要ですね。もちろん金額が大きすぎるのは問題ですが…

ある程度大きい金額を返していたら限度額が上がったり、インビテーションが来たり、クレジットカードに関してはある程度「使って返す」を繰り返さないと信用がついてこないと思いますね。

山内さん

言い切れる部分はないのですが、一般的には金利が低いところほど審査が厳しいと言われますね。貸し倒れリスクの対応をしないといけないので。

逆に審査が比較的簡易的というか、そういったところは金利が高く設定されています。つまり、貸し倒れリスクが多い人がけっこう多く借りているから、金利で儲けをとっておくわけです。

金利の高さは貸し倒れリスクの多さをあらわす指標

金利の高さは貸し倒れリスクの多さをあらわす指標

山内さん

そうですね…ちゃんと手順を踏んでというか、1つの会社とお付き合いした後に次へ申し込むのが良いですね。

たとえば、入会キャンペーンに飛び付かないこと。短い期間で申し込みを繰り返すと変に勘ぐられるので、自分なりの戦略を持って申し込んで欲しいですね。

編集部まとめ

監修者の山内さんへ、クレジットカードの審査が不安な方が注目すべきポイントや、審査難易度の違いなどを伺いました。審査が不安な場合、クレジットカードの商品概要で申し込めるかどうかを確認するのが良いと教えてくださいました。

また、クレジットカードを発行できるかは収入だけでなく信用面も重要で、借りて返したことがわかるクレジットヒストリーがないと審査通過が厳しくなる可能性もあるそうです。

審査難易度に関しては、確実とはいえないものの高金利なクレジットカード会社ほど、貸し倒れのリスクが少ないといわれるそう。クレジットカード選びで金利に注目する方は多くなさそうなので、編集部も目からうろこでした。

【インタビュー実施概要】

- インタビュー対象:山内 真由美さん(CFP®︎認定者、1級FP技能士)

- インタビュー取材実施日:2025/8/21

- 実施場所:FPオフィスライフ&キャリアデザイン事務所

- インタビュアー:ココモーラ編集チーム(海老原・神田)

監修者の恩田さんへクレジットカードの審査に関するインタビューを実施!

監修者の恩田さんへ、クレジットカードの審査について伺った。ブラックリストに登録された場合、信用情報にキズがついているためクレジットカードの審査に通過するのは厳しいという。低収入で審査が不安でも、クレジットヒストリーに問題がなければ審査に通る可能性は十分あるそうだ。万が一、金融事故の履歴を作ってしまったら半年以上あけてクレジットカードに申し込むのがおすすめとアドバイスをいただいた。

恩田さん

クレジットカードの審査では、申込者の返済能力を確認するために、信用情報機関への照会が行われます。信用情報に、長期の延滞や債務整理などの記載がある場合、一般的なクレジットカードを作成することは難しいでしょう。

ただ、クレジットカードの中にはデポジット(保証金)を事前に預入して、保証金の範囲内で利用できるものがあります。このタイプのクレジットカードでしたら、信用ブラックの人でも作成できる可能性があります。

恩田さん

収入が少ない人でもクレジットヒストリー(クレジットカードやローンの利用履歴)が良好であれば、審査に通る可能性は高くなります。

専業主婦(夫)の場合は、配偶者の収入で審査するカード会社があります。年金収入だけの無職の人は、年金収入で審査してくれるカード会社を選んで申し込むといいでしょう。また、申込条件に「日本在住で18歳以上(高校生除く)」とだけ書かれているところは、無職の人でも審査に通る可能性はあります。

恩田さん

クレジットカードに申し込みを行うと、信用情報機関にその情報が6か月間記録されます。記録された情報は、他のカード会社なども閲覧できますので、審査に落ちてすぐ別のカード会社に申し込みをおこなっても審査に落ちる可能性が高いです。

審査に落ちた時は、期間を空けて(6ヶ月以上)申し込むようにしましょう。また、審査に落ちた原因がわからない場合は、信用情報機関に開示請求を行い、自身の信用情報を確認してみましょう。

続きを読む>>

【インタビュー実施概要】

- インタビュー対象:恩田 雅之さん(CFP®︎認定者、証券外務員2種)

- インタビュー取材実施日:2024/9/8

- 実施場所:株式会社ゼロアクセル本社

- インタビュアー:ココモーラ編集チーム(海老原・神田)

審査が不安な方向けのクレジットカードに対する専門家コメント

今回紹介した、審査が不安な方向けのクレジットカードについて、ココモーラの監修者お二人にコメントをいただきました。どのカードにするか悩んでいる方はぜひ参考にしてみてください。

プロミスVisaカード

主婦や学生、アルバイトでも申し込めることから、審査難易度はそれほど高くはないと言えるでしょう。コンビニや飲食店など、普段よく行くお店で還元率が最大7%になり、日常使いでも簡単にポイントが貯められます。

三井住友カード(NL)

即時発行が大きなメリットで、審査結果を待つ必要がありません。また、学生ポイントや家族ポイントなどもあり、学生や幅広いファミリー層への利用拡大に努めています。還元率や年会費なども申し分なく、初心者でも使いやすいクレジットカードです。

PayPayカード

PayPayカードは審査スピードが速いクレジットカードで、審査結果がすぐにわかるという観点で審査が不安な方にもおすすめできます。また、老若男女さまざまな人が利用するサービスなので、ユーザー獲得に積極的です。初心者や主婦、学生でも申し込みやすいクレジットカードといえます。

セブンカード・プラス

セブン&アイ・グループの対象店舗でポイント2倍になるなど、普段の買い物におすすめな特典が揃っています。審査が不安な低収入層のうち、主婦にぴったりなクレジットカードです。年会費も永年無料なので、維持コストがかかりません。

Oliveフレキシブルペイ(クレジットモード)

クレジットカードやデビットカードなど5つの機能をすべてアプリで一元管理できるのが強みです。三井住友銀行の口座を持っていれば、アプリからすぐに審査の申請ができます。審査は少し時間がかかる傾向にありますが、メールで結果が返ってきますよ。

クレジットカードの審査に関するアンケート調査

ユーザーファーストなコンテンツを制作するため、クレジットカードの審査が不安だと感じていた方を対象に独自アンケート調査を実施しました。

クレジットカードの審査についてもっと知りたい方は、ぜひ参考にしてみてください。

| 調査対象者 | 18歳以上の男女 |

| 調査対象者の性別比率 | 男性:173人(68.38%) 女性:80人(31.62%) |

| 調査対象者の年齢比率 | 10代:0人(0%) 20代:4人(1.58%) 30代:14人(5.53%) 40代:39人(15.42%) 50代:61人(24.11%) 60代以上:135人(53.36%) |

| 調査対象者の職業比率 | 会社員(正社員):73人(28.85%) 会社員(契約・派遣社員):14人(5.53%) 経営者・役員:10人(3.95%) 公務員(教職員を除く):4人(1.58%) 自営業:13人(5.14%) 自由業:7人(2.77%) 医師・医療関係者:3人(1.19%) 専業主婦:30人(11.86%) 学生:0人(0%) パート・アルバイト:24人(9.49%) 無職:73人(28.85%) その他:2人(0.79%) |

| 回答者数 | 253人 |

| 調査期間 | 2025年7月28日~2025年8月4日 |

| 調査で使用したツール | フリージー |

| 調査地域 | 全国 |

| 設問内容 | 【事前調査】 クレジットカードの審査が甘いと感じたことがあるかどうか 【本調査】 審査が甘いと感じたカードに申し込んだときの状況 審査が甘いと感じた理由 クレジットカード申込時に審査を理由に選んだことがあるか クレジットカード申込時の理由 クレジットカードの審査に落ちた経験 審査なしでクレジットカードを作れると知っていたか |

クレジットカードの審査に関するアンケート(第2回)調査結果の詳細>>

クレジットカードを申し込むとき、「審査なし/甘そうなカード」を選ぼうと思ったことはありますか?

| 項目 | 回答者数(人) | 割合(%) |

| はい | 59 | 23.32% |

| いいえ | 194 | 76.68% |

全体の2割程度の人が「審査なし/甘そうなカード」を意識して選ぼうとした経験があることから、審査に不安を感じている層や、確実にカードを作りたいと考える層のニーズが一定数存在することがうかがえます。

特に、学生やフリーランス、信用情報に不安のある人にとっては「審査のハードル」が重要な選択基準になっているようです。

クレジットカードを申し込むとき、どんな理由で「審査なし/甘そうなカード」を選ぼうと思いましたか?

| クレジットカード申込時の理由 | 回答者数(人) | 割合(%) |

| 無職・収入が不安定だったから | 20 | 33.90% |

| 信用情報に自信がなかったから | 13 | 22.03% |

| 勤続年数が短かったから | 11 | 18.64% |

| 審査なしで即発行できると思ったから | 11 | 18.64% |

| SNSや口コミで「通りやすい」と見たから | 8 | 13.56% |

| 他社で落ちたばかりだったから | 8 | 13.56% |

| 初めてのカードで不安だったから | 7 | 11.86% |

| とにかくカードが必要だった(決済・分割用など) | 5 | 8.47% |

| 滞納したことがあったから | 4 | 6.78% |

| 奨学金が残っていたから | 1 | 1.69% |

| デポジット型など確実に持てるカードを探していたから | 0 | 0% |

| 特に理由はない | 7 | 11.86% |

| その他 | 1 | 1.69% |

審査なしのクレジットカードを選ぼうとした理由で多かったのは、「無職・収入が不安定だった」、「信用情報に自信がなかった」、「勤続年数が短かった」など、通るかどうかへの不安が強く反映された結果になりました。

そのほか、「審査なしで即発行できると思った」や、「SNSや口コミで通りやすいと見た」といった、情報先行型の選び方をした人も一定数いるようです。

また、無収入の方は少しずつパートやバイトを始めたり、審査なしで作れる家族カードに申し込むのもおすすめでしょう。

クレジットカードの審査に落ちた経験はありますか?

| クレジットカードの審査に落ちた経験 | 回答者数(人) | 割合(%) |

| ある(1回) | 34 | 13.44% |

| ある(複数回) | 18 | 7.11% |

| ない | 187 | 73.91% |

| 覚えていない/不明 | 14 | 5.53% |

クレジットカードの審査に落ちたことがある人は2割程度でした。この結果から、多くの人は一度の申し込みで審査に通過できていると考えられます。

初めての申し込みに不安を感じる方もいるかもしれませんが、必要書類をしっかり準備し、安定した収入や支払い能力があれば、過度に心配する必要はありません。

最近では、比較的作りやすいカードや、若年層・主婦・フリーランス向けに配慮されたカードも増えているため、自分に合ったカードを選べば、審査通過の可能性は十分にあるでしょう。

「審査なし」でクレジットカードを作れると思っていましたか?

| 項目 | 回答者数(人) | 割合(%) |

| はい | 39 | 15.42% |

| いいえ | 145 | 57.31% |

| 家族カードなら審査なしで作れるのは知っていた | 31 | 12.25% |

| よくわからない | 38 | 15.02% |

「審査なしでクレジットカードを作れると思っていた」と答えた人は15%にとどまり、ほとんどの人はカードを作るには審査があるという基本的な仕組みを理解していることがわかりました。

一方で、「家族カードなら審査なしで作れると知っていた」と答えた人も12%で、本人審査が不要な家族カードの仕組みについては、まだ十分に認知されていない印象を受けます。

これからカードを作ろうと考えている方にとっては、本人名義でのカード発行に不安がある場合でも、家族カードという選択肢があることを知っておくと安心でしょう。

参考文献

・割賦販売法(昭和三十六年法律第百五十九号)(支払能力を超える購入等の防止)(令和4年6月17日 施行)

・割賦販売法・貸金業法指定信用情報機関「CICが保有する信用情報 」(最終アクセス:2025年5月9日)

・日本貸金業協会「信用情報の提供」(最終アクセス:2025年5月9日)

・経済産業省「キャッシュレス決済の“いろは”」(最終アクセス:2025年5月9日)

・中央統計局「労働力調査(詳細集計)2024 年(令和6年)平均結果の要約」(最終アクセス:2025年7月17日)

・CIC「割賦販売法データ」(最終アクセス:2025年7月17日)

・JCBカード「家族カードのご案内 」(最終アクセス:2025年8月5日)

・三井住友カード「家族カード・パートナーカード・ビジネスカード(使用者カード)」(最終アクセス:2025年8月5日)

・三井住友カード「虚偽の情報でのカード申込は犯罪です」(最終アクセス:2025年8月5日)

・JCBカード「【公式】JCBカード W 年会費永年無料!高還元率!新規入会はこちら 」(最終アクセス:2025年8月5日)

・三菱UFJニコス「申込情報欄はすべて記入する必要はありますか?」(最終アクセス:2025年8月5日)

・楽天銀行「楽天銀行(旧イーバンク銀行)- ネット銀行」(最終アクセス:2025年8月5日)

・CIC「CICが保有する信用情報|信用情報とは」(最終アクセス:2025年8月5日)

よくある質問

Q. 審査なし、または必ず審査が通るクレジットカードはありますか?

クレジットカードは、カード会社が利用者に代わって商品代金を支払い、後から利用者に返済してもらう仕組みです。そのため、返済能力や信用性を事前に確かめるための審査が法律上も義務付けられています。

審査で主にチェックされる項目として

・信用情報:過去の借入や返済状況、延滞歴など

・属性情報:年収・職業・金属年数・他者借入状況など

があげられます。カード会社はこれらの情報をもとに、クレジットカードを発行するか、限度額はいくらにするかを判断します。

審査なしで利用できるカードとしては、デビットカードやプリペイドカードがありますが、クレジットカードとは仕組みが異なるため注意しましょう。

Q. 審査がゆるいクレジットカードはある?

・独自審査を導入しているカード(ACマスターカード、プロミスVISAカードなど)

・流通系カード(イオンカードセレクト、エポスカードなど)

・即日発行や申し込みハードルが低いカード(JCBカードW、PayPayカードなど)

があげられます。

これらのカードは一般的に審査のハードルが低く、収入が少ない人や初めてクレジットカードを作る人でも比較的審査に通りやすい傾向にあります。

ただし、「絶対に審査が通る」「誰でも作れる」ということはなく、あくまで相対的な傾向です。審査が不安な人はカードの特徴をチェックして選ぶと良いでしょう。

Q. クレジットカードの極甘審査ファイナンスってなに?

クレジットカードの発行には審査が必ず必要と法律で義務付けられています。上記のような悪徳業者を利用してしまうことで、違法な高金利や強引な取り立てなど危険な目にあってしまう可能性が高いです。

Q. クレジットカードの審査通過率を上げるコツはありますか?

①申し込みフォームに虚偽の内容を書かない

②キャッシング枠は「0」に設定

③短期間に何枚も申し込まない

④自分の属性に合うカードを選ぶ

書類の記入漏れや嘘の内容を書いてしまうと審査落ちの原因となります。正確に記入できているか、必ず確認するようにしましょう。

また、お金を借りる予定がない方はキャッシング枠を0としておくと審査通過率が高まります。キャッシング枠は、カード発行後でも申請できるのでどうしても必要な場合は後から設定するのがおすすめです。

短期間に複数のカードを申し込むこともNG。たくさんのカードを申し込むと「お金に困っている人」と印象づいて発行できなくなる可能性があります。

自分の属性に合うカードに申し込むのも審査通過のためには大切です。学生や専業主婦など、クレカのターゲット層が自分に合っているかを確認してから申し込むのが良いでしょう。

Q. 無職・在籍確認なしでカード申込はできる?

無職だけでなく、学生・専業主婦・年金受給者でも、世帯収入があれば審査対象となりクレジットカードを発行できる可能性が高いです。

また、過去にクレジットカードの利用実績があり、支払い能力に問題がないと判断された場合もクレジットカードを発行できるかもしれません。

在籍確認が心配な方は、即日発行や独自審査を導入しているクレジットカードを選ぶことで、電話での在籍確認なしで発行してもらえるケースが多いです。

Q. クレジットカードの審査に落ちたらどうしたらいいですか?

多重申し込みとなることで、お金に困っている人の印象を与えてしまいます。

審査に落ちてしまったら、6ヶ月以上期間を空けてから新たに申し込むようにしましょう。

Q. ブラックリストに入っているか確認するには?

各信用情報機関によって申請方法や手数料は異なるので公式サイトで事前にチェックしておきましょう。

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR】 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。市場にはさまざまな種類のクレジットカードがあり、その中から自分に合った1枚を選ぶのは簡単ではありませ…

2025.09.02

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR、広告】 日本クレジット協会の「クレジットカード発行枚数調査」によると、2023年3月末時点で3億860万枚のクレジットカードが発行されているそうです。日本の人口で割ると、一人当たり約3枚持っている計算になります。 この…

2025.09.01

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり理解することが大切です。 しかし、…

2025.08.29

クレジットカードは何枚持ってるのが理想?複数枚持つメリットや注意点を解説

現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とされています。 しかし…

2025.08.18

クレジットカードの作り方とは?学生や新社会人でも作れる方法を解説

【PR】 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼっています。 しかし、「クレジットカード…

2025.08.08

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額の超過」や「支払いの遅延」です。ただ、ほかにも多…

2025.08.27

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

アンケート

クレジットカードのアンケート調査について

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.07.07

還元率が高いクレジットカードのアンケート調査

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.03.10

クレジットカードの審査に関するアンケート調査

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.08.05

人気の記事

最近の記事

カード別ランキングを見る

必ず審査が通る

無職でも作れるマイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード