年会費無料クレジットカードおすすめランキング69選!【2025年7月】

「年会費無料のクレジットカードはスペックがあまり高くないのでは?」と思うかもしれません。しかし、高還元率だったり特典が豊富だったりと使い勝手の良いクレジットカードは多いです。必要最低限の機能があれば十分という方にとっては、年会費無料のクレジットカードはコスパが良いといえます。

ただ、年会費無料のクレジットカードは非常に種類が多く、どのクレジットカードを選べばいいのか迷っている方もいるでしょう。自分に合うスペックを備えた年会費無料クレジットカードを見つけるのは時間がかかり、比較するのも大変ですよね。

そこで本記事では、年会費無料のおすすめクレジットカードをランキング形式で紹介していきます。年会費が一切かからない永年無料のクレジットカードに加え、使い方次第で年会費無料になるクレジットカードを厳選しました。

また、年会費無料の法人クレジットカードなど豊富なジャンルのクレジットカードを紹介しているので、ぜひ自分に合った最強の年会費無料クレジットカードを見つけてみてください。

- 人気

- 最大還元率

キャンペーン

新規入会と条件達成で最大24,000円キャッシュバック!

還元率が1.0-10.5%と高還元!

Amazonやスタバなどは還元率最大21倍で初心者におすすめ。

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

発行に関して

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

還元率は交換商品により異なります。

キャンペーン

新規入会&条件達成で最大21,600円相当プレゼント

最短たったの10秒で発行!

対象のコンビニや飲食店など身近なお店で高還元率。

(※即時発行できない場合があります。)

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

即時発行ができない場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- 公式サイト

- 本社所在地:東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル(東京本社)

- 三井住友カード会員規約(PDF)

特典

新規入会&条件達成で最大10,000円キャッシュバック!

※1ポイント5円相当の商品に交換した場合 ※特典には条件があります

ポイントは自動で現金に。

スピードも安心感も備わった1枚。

5.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

※1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル) 注:ご利用内容によっては、一部対象外となる場合があります。

※2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net) 注:ご契約内容によっては、一部対象外となる場合があります。

※3 ETCマークのある全国の高速道路、一般有料道路の通行料金

- 公式サイト

- 本社所在地:東京都文京区本郷3-33-5

- 会員規約

年会費無料で基本還元率1.0%の高還元!

貯まったポイントはPayPayの支払い額に使える。

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

キャンペーン

口座開設+各種取引で最大43,000円相当もらえる!※

5つの支払いモードを1枚に!

対象店舗利用で最大20%のポイント還元

4.0

30代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

- 公式サイト

- 三井住友銀行本店:東京都千代田区丸の内一丁目1番2号

- 金融庁関東財務局長(登金)第54号

- 三井住友カード株式会社:東京都江東区豊洲二丁目2番31号

- Olive フレキシブルペイ会員規約

キャンペーンに関して:特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。最大34,600円相当は最上位クレジットカードでのお取引が対象になります。

キャンペーン

入会で最大2,000円相当をプレゼント

即日でカード受け取り可能!

ネットショッピングではポイントが最大30倍

5.0

20代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会&条件達成で最大5,100ポイントプレゼント

セブン-イレブンで最大10%還元!

その他セブン&アイグループの店舗でポイント2倍!

4.0

40代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

※最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

年会費永年無料で持ちやすい!

ポイントの有効期限なしで好きな時に使える

4.0

30代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

カード発行+ご利用などで最大15,000円キャッシュバック

年会費無料で誕生月は毎年ポイント3倍!

独自の審査基準だから審査に不安がある人におすすめ

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会&1回利用で最大5,000ポイント贈呈

楽天市場で還元率3.0%!

楽天サービスでポイントが貯まりやすい。

4.0

20代

・女性

(会社員)

さらに表示

注釈についての記載

特典

新規ご入会特典で最大10,000円相当のポイントプレゼント※

※特典には条件があります。

コンビニ・スーパーなど対象店舗で最大15%還元!

タッチ決済やApple Payですばやく決済できる

3.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

QUICPay、Apple Payは、Mastercard®とVisaのみ

ポイント5円相当の商品に交換した場合。ポイント還元対象となる利用金額は各ご利用期間中29,000円が上限です。

最大15%とは、いつものお店(対象店舗)でポイント優遇分<5.5%>+条件達成特典分<9.5%>を合算した還元率です。条件達成特典分は各ご利用期間中29,000円が上限です。

※予告なく内容を変更、または終了する場合があります。

※ご利用期間は①2024年8月1日(木)~10月31日(木)(3カ月間)、 ②2024年11月1日(金)~2025年1月31日(金)(3カ月間)、 ③2025年2月1日(土)~3月31日(月)(2カ月間)、 ④2025年4月1日(火)~5月31日(土)(2カ月間)の4回に分かれます。

※還元するポイントは、1ヶ月のご利用金額合計1,000円ごとに算出します。(期間中のご利用金額合計が1,000円未満の対象店舗のご利用分は、15%ポイント還元の対象外となります。)

※各社のご利用金額の合算、集計は行いません。各社単位でのご利用金額に応じてポイントを付与いたします。

※Apple PayはQUICPay(クイックペイ)でのご利用が対象となります。

※Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。

※1ポイント5円相当の商品に交換した場合。※最大15%ポイント還元には上限など各種条件がございます。

1ポイント5円相当の商品に交換した場合。ポイント還元対象となる利用金額は各ご利用期間中29,000円が上限です。

キャンペーン

新規入会で最大5,000ポイントがもらえる

専業主婦やパートでも申し込みOK!

イオン系列店でいつでもポイント2倍

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

キャンペーン

JCBブランドに新規入会&利用で最大6,000円分のポイントプレゼント

普段の買い物でも還元率1.2%!

年会費永年無料ながら付帯保険も充実

4.0

60代

・男性

(会社員)

さらに表示

注釈についての記載

キャンペーン

入会&条件達成で最大27,000円キャッシュバック

リニューアルで年会費永年無料に!

還元率や特典のバランスが良いカード

3.0

30代

・女性

(会社員)

さらに表示

注釈についての記載

発行に関して

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

還元率は交換商品により異なります。

キャンペーン

新規入会・利用で最大8,000ポイントプレゼント!

いつでも1.0%の高還元率!

ケータイ補償もついて年会費永年無料

4.0

40代

・女性

(会社員)

さらに表示

注釈についての記載

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

クレジットカードを比較

ココモーラが信頼できる理由

- 250種類以上のクレジットカードを専門化チームでレビュー済み(おすすめクレジットカード)

- 過去12ヶ月で累計15000時間以上をレビューに費やしています。

- 客観的に評価ルールを策定済み(ココモーラコンテンツポリシー)

当サイト、ココモーラは金融庁に登録されている貸金業者の会社で経済産業省クレジットカード番号取扱契約を締結しているクレジットカードのみを紹介しています。またココモーラのサービスは広告主のパートナー企業より報酬を得ています。ただし、広告主の好意的なレビューを書く保証をつける等で報酬を支払うなどは一切行っておりません。

年会費無料のおすすめクレジットカードを多数紹介しました。ここからは、年会費無料クレジットカードの選び方や年会費無料クレジットカードを発行するメリット・デメリットなどを解説していきます。

目次

年会費無料クレジットカードの検証ポイント

ココモーラでは、年会費無料のクレジットカードを集めて、徹底的に比較検証しました。

1.年会費無料の期間

年会費無料と一口に言っても「永年無料」「一定期間無料」など細かな違いがあります。無料期間が長いほど高評価とし、各クレジットカードの検証を行いました。

2.還元率

通常時や優待店での還元率など、ポイントの貯まりやすさに着目して各クレジットカードの検証を行いました。

3.発行スピード

発行スピードが速いほど高評価とし、「最短30分以内」「最短即日」「最短翌日〜5日以内」「6日以上」に分けて各クレジットカードの検証を行いました。

4.付帯保険

補償額や補償内容といった保険サービスが充実したものほど高評価とし、各クレジットカードの検証を行いました。

-すべての検証はココモーラ編集部で行っています-

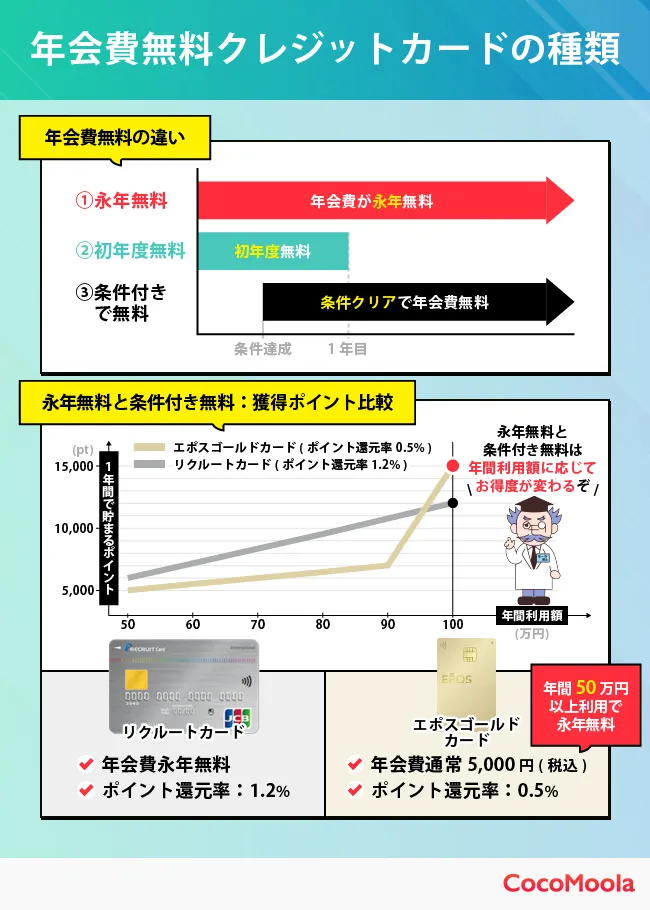

年会費無料クレジットカードの種類は?

年会費無料のクレジットカードには、以下の3種類があります。

- 永年無料

- 初年度無料

- 条件付き無料

永年無料

永年無料のクレジットカードは、一生年会費がかかりません。維持費が発生しないため非常にお得と言えます。

もし、クレジットカードを使わなくなっても損をする心配がなく、誰でも気軽に発行できるのがメリットです。

ココちゃん

あまりクレジットカードを使う予定がない人にもおすすめだね!

そのため、本格的に使うわけではないがとりあえずクレジットカードを持っておきたいという方が所持するのにも向いています。

公正取引委員会が公表している調査結果によると、53.9%の人が入会金・年会費の総額が0円と回答しています。

初年度無料

初年度無料は、クレジットカードに入会した初年度だけ年会費無料になるのが特徴です。

初年度無料のメリットは、1年目だけお試し感覚でクレジットカードを持てること。もし1年間使ってみて合わないと感じた場合でも解約すれば余分なコストがかかりません。

2年目以降は年会費が有料になりますが、そのぶん永年無料のカードと比べて特典やサービスが充実していることが多いです。コストパフォーマンスと特典のどちらも両立したクレジットカードを探している方におすすめと言えます。

条件付き無料

条件付き無料とは、名前の通り一定の条件を達成すれば年会費無料になることです。

クレジットカード会社によって条件は様々ですが、「年に1回以上使う」といった難易度がかなり低い条件を設定し、実質無料で持ち続けられるクレジットカードもあります。

ただ、条件が付いていたことを忘れて使わなくなってしまうと、年会費がかかってしまうので注意しましょう。

モーラ博士

条件付きで年会費無料になるクレジットカードは、利用頻度が必然的に多くなるメインカードとして使うのがおすすめじゃ。

例えば「年間〇万円分決済する」といった条件であっても、カードをメインの支払いで使用し続ければ意外と容易に達成できる内容であったりします。

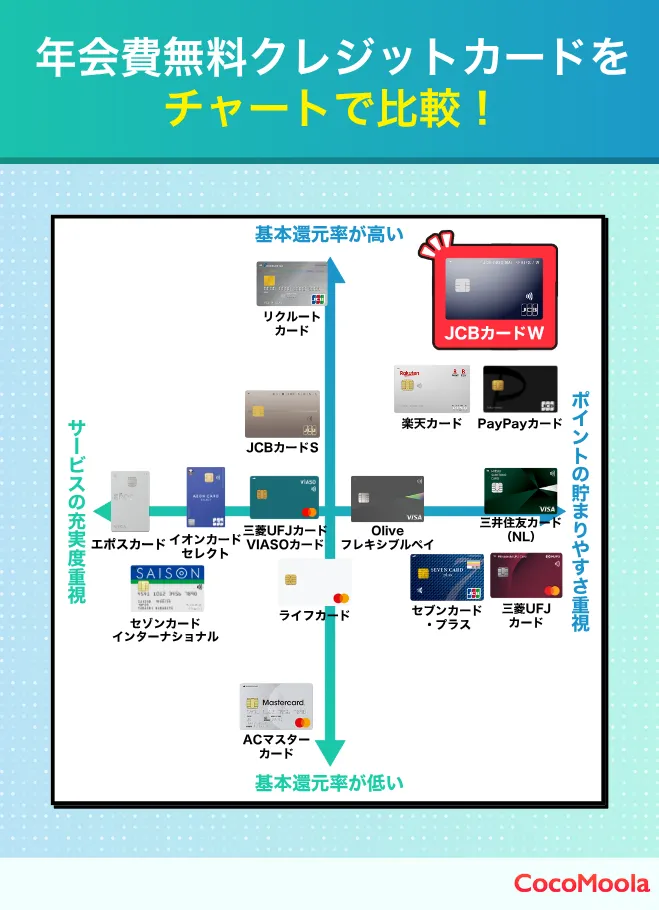

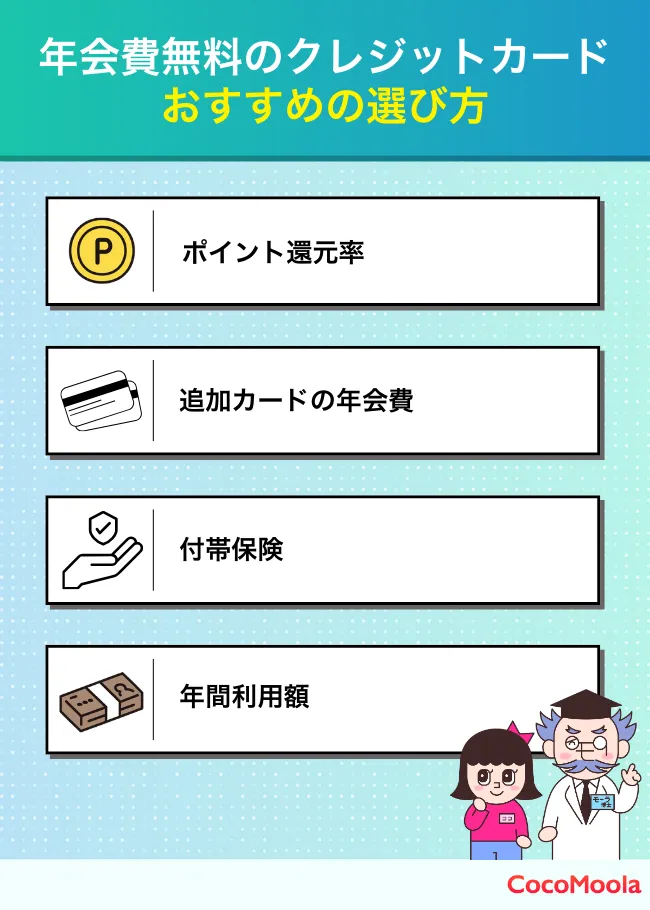

年会費無料クレジットカードの選び方とは?

年会費無料のクレジットカードを選ぶときは、以下の基準を参考にするのがおすすめです。

- ポイント還元率

- 追加カードの年会費

- 付帯保険

- 年間利用額

ポイント還元率

年会費無料のクレジットカードを選ぶなら、ポイント還元率に注目してみましょう。

基本ポイント還元率が高ければ、場所を選ばずポイントをたくさん貯めることが可能。平均は0.5%なので、1.0%以上のクレジットカードが高還元と言えます。

ポイントを貯めれば商品やギフト券に交換できたり、他社ポイント・マイルに移行できるため、節約にも繋がるでしょう。

モーラ博士

年会費無料であれば貯めたポイントを丸ごと活用することが可能。年会費で相殺されることがないため、かなりコスパが良いといえるぞ。

還元率が1.0%以上の年会費無料クレジットカード

| 年会費無料クレジットカード | 基本還元率 |

|---|---|

| JCBカードW | 1.0% |

| dカード | 1.0% |

| リクルートカード | 1.2% |

| 楽天カード | 1.0% |

| PayPayカード | 1.0% |

| ローソンPontaプラス | 1.0% |

| Orico Card THE POINT | 1.0% |

| Visa LINE Payクレジットカード | 1.0% |

| Amazon Mastercard | 1.0% |

| NTTフィナンスBizカード レギュラー | 1.0% |

| UPSIDERカード | 1.0% |

| バクラクビジネスカード | 1.0% |

追加カードの年会費

追加カードの年会費でクレジットカードを絞っていくのも一つの手段です。

追加カードとは、ETCカードや家族カードのこと。ETCカードは高速料金の支払いができるカード、家族カードは自分の子どもや両親が発行できるカードです。

モーラ博士

追加カードにも維持費が発生することがあるが、年会費無料のものを選べば余分な維持コストがかからないぞ。

追加カードも年会費無料のクレジットカード

| 年会費無料クレジットカード | ETCカード | 家族カード |

|---|---|---|

| JCBカードW | 永年無料 | 永年無料 |

| VIASOカード | 永年無料 ※発行手数料:1,100円(税込) | 永年無料 |

| ライフカード | 永年無料 | 永年無料 |

| イオンカードセレクト | 永年無料 | 永年無料 |

| リクルートカード | 永年無料 ※発行手数料:1,100円(税込) | 永年無料 |

| JCBカードS | 永年無料 | 永年無料 |

| セゾンカードインターナショナル | 永年無料 | 永年無料 |

| セブンカード・プラス | 永年無料 | 永年無料 |

| Orico Card THE POINT | 永年無料 | 永年無料 |

| ウエルシアカード | 永年無料 | 永年無料 |

付帯保険

年会費無料のクレジットカードに付帯している保険をもとに選ぶのもおすすめです。

特に旅行好きな人は、海外旅行傷害保険や国内旅行傷害保険が付帯しているのか、補償額がいくらであるのかなどをチェックしましょう。保険が付いていれば頻繁に旅行に行く方でも安心です。

そのほか、ショッピング保険やスマートフォン保険が付帯しているクレジットカードもあります。自分のライフスタイルに合った保険があるのか確認しておきましょう。

年会費無料クレジットカードの付帯保険

| 年会費無料クレジットカード | 付帯保険 |

|---|---|

| JCBカードW | 海外旅行傷害保険 (利用付帯) ショッピング保険 (海外のみ) |

| 三井住友カード(NL) | 海外旅行傷害保険 (利用付帯) |

| VIASOカード | 海外旅行傷害保険 (利用付帯) ショッピング保険 |

| エポスカード | 海外旅行傷害保険 (利用付帯) ショッピング保険 |

| Oliveフレキシブルペイ | 海外旅行傷害保険 (利用付帯) |

| dカード | 海外旅行傷害保険 (利用付帯) 国内旅行傷害保険 (利用付帯) ショッピング保険 ※旅行保険は29歳以下の方が対象 |

| リクルートカード | 海外旅行傷害保険 (利用付帯) 国内旅行傷害保険 (利用付帯) ショッピング保険 |

| JCBカードS | 海外旅行傷害保険 (利用付帯) ショッピング保険 (海外のみ) スマートフォン保険 (利用付帯) |

| 楽天カード | 海外旅行傷害保険 (利用付帯) |

| Visa LINE Payクレジットカード | 海外旅行傷害保険 (利用付帯) ショッピング保険 |

年間利用額

年会費永年無料・条件付き無料のどちらを選ぶべきか悩んでいる方は、年間利用額で選ぶのがおすすめです。年間100万円を超える場合は条件付き無料、超えない場合は永年無料が良いでしょう。

条件付き無料クレジットカードによくあるのが「年間100万円以上の利用で年会費無料」の条件。達成できなければ年会費がかかってしまうので、年会費無料にしたいなら100万円の利用はマストといえます。

ただし、条件付き無料クレジットカードはゴールドカードに多いこともあり、年会費永年無料の一般カードと比較して特典の充実度は高いです。利用額が多い方は、年会費永年無料にこだわる必要はないでしょう。

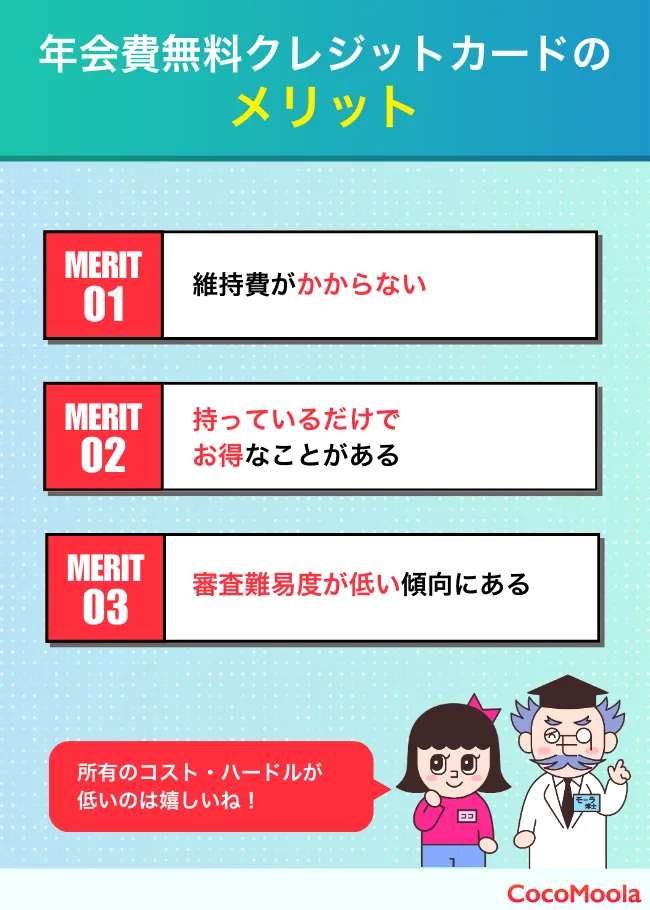

年会費無料クレジットカードのメリットとは?

ここからは、年会費無料クレジットカードのメリットを紹介していきます。

- 維持費がかからない

- 持っているだけでお得なことがある

- 審査難易度が低い傾向にある

維持費がかからない

年会費無料クレジットカードの大きなメリットは、やはり維持費がかからないことです。

あまりクレジットカードを使う予定がない方でも負担なく持つことができます。

また、年会費無料なら複数枚のクレジットカードを作成しても維持費はゼロです。普段の買い物用や固定費用など、お得に使い分けできます。

ただし、クレジットカードを2枚以上持つ場合は、引き落とし日や利用額に注意しましょう。

持っているだけでお得なことがある

年会費無料のクレジットカードには旅行傷害保険が付帯していたり、店舗によっては提示するだけでポイントカードとして使えるものがあります。

費用をかけずにクレジットカードの特典や機能だけを利用できるクレジットカードは、持っているだけで恩恵を受けられるのでおすすめです。

モーラ博士

ポイントを貯めやすい年会費無料クレジットカードも持っているだけでお得。ポイントをたくさん集めれば節約にも繋がるぞ。

審査難易度が低い傾向にある

年会費無料のクレジットカードは、審査難易度が低い傾向にあると言われています。

年会費を無料にすることで多くの人に申し込んでもらえるよう窓口を広めにしているためです。このことから審査難易度が低いと考えられています。

一方で、年会費有料のクレジットカードは、年会費を含めた利用額を支払えるだけの人がターゲットに設定されており、そのぶん審査難易度も高くなっています。

モーラ博士

クレジットカードの審査に通るか不安な人は、年会費無料のクレジットカードがおすすめじゃ。だからと言って審査なしのクレカはないぞ!

年会費無料クレジットカードのデメリットとは?

年会費無料のクレジットカードにはデメリットもあります。以下の点が気になる場合は、年会費無料のクレジットカード以外も検討してみましょう。

- サービスや特典がシンプル

- ステータスが低い

- 限度額が低め

サービスや特典がシンプル

年会費無料クレジットカードのデメリットは、サービスや特典などがシンプルな点です。

ゴールドカードやプラチナカードなど年会費が発生するクレジットカードの方が、無料の空港ラウンジサービスやグルメ・ホテル優待といった特典が充実している傾向にあります。

そうした特典や優待などをたくさん活用したい方は、年会費有料のクレジットカードが向いているでしょう。たとえ高額な年会費であっても、特典を利用すれば年会費分の元を取れる可能性も大いにあります。

モーラ博士

他にも24時間対応のコンシェルジュやゴルフ優待など、様々な特典があるため気になる人はゴールドカードやプラチナカードも見てみるのじゃ。

ステータスが低い

年会費無料のクレジットカードは、ステータスが低めな点もデメリットと言えるでしょう。年会費無料だと誰でも持ちやすいため、希少性が下がってしまいます。

社会的信用は証明できないので、会食や海外との取引で使うのはおすすめできません。30代もしくは40代以上で社会的地位を気にされる方は、年会費有料のクレジットカードを選んでみてもよいかもしれません。

中でも、ゴールドランク以上のクレジットカードや国際ブランドがAMEX・Diners Clubのクレジットカードは、審査の難しさや会員のステータスの高さから十分な社会的信用を示せるでしょう。

限度額が低め

年会費無料のクレジットカードのデメリットとして、限度額が低めな点も挙げられます。

年会費有料のゴールドカードやプラチナカードは、限度額が200万円や500万円のものもありますが、年会費無料のクレジットカードだと高くても100万円までであることが一般的です。

また、収入が少なかったり転職を繰り返している人は、限度額が10万円〜30万円に設定されることがあります。これは利用額を支払える能力が乏しいと見なされるためです。

モーラ博士

様々な支払いをクレジットカードでまとめたい人や毎月たくさん買い物する人は、年会費無料のクレジットカード以外がおすすめじゃ。

参考資料:政府広報オンライン 改正割賦販売法

そもそも年会費とは?なぜ年会費無料でクレジットカードを持てるの?

そもそも年会費とは、クレジットカードを1年間利用するために支払う料金のことです。

年会費は、クレジットカードの発行やユーザーの利用に際して発生する費用を賄うために徴収されていると考えられます。

例えば、審査や発行などの手続きを行うために人件費がかかったり、海外旅行保険・空港ラウンジサービス・コンシェルジュなど様々なサービスを提供するために料金が発生したりと、さまざまです。

他にも、不正利用や盗難・紛失に備えたセキュリティ対策にも多くの費用がかかっているのでしょう。そういった費用を徴収するために年会費が発生するというわけです。

また、年会費はクレジットカードによって異なります。一般的には特典や優待サービスが豪華なクレジットカードほど、年会費も高くなることが多いです。

なぜ年会費無料でクレジットカードを持つことができるの?

年会費無料でクレジットカードを利用できるのは、発行会社が利益を得る方法が年会費以外にもあるためです。

利益獲得の方法として、主に以下のようなものが挙げられます。

- リボ払い手数料

- 分割手数料

- キャッシング手数料

- 海外事務手数料

- 加盟店からの手数料

加盟店とは、クレジットカード決済を導入しているお店やサービスのこと。発行会社は加盟店からも手数料を受け取っており、利益の大部分を占めていると考えられます。

加盟店からの手数料の他にもリボ払いやキャッシングの手数料などを徴収し、収益に繋げていることが一般的。このように様々な収入源があるため、年会費無料のクレジットカードを提供できるというわけです。

また、クレジットカードを年会費無料にすることで入会者数の増加も見込めます。利用者を増やし、さらなる収益アップを目指している発行会社も少なくないでしょう。

最近では、条件を達成すれば年会費が永年無料になるゴールドカードも増えています。そのようなお得なゴールドカードを提供して、申込者を募っているのでしょう。

クレジットカードの年会費はいつ支払う?

クレジットカードの年会費の支払日は発行会社によって異なります。一部発行会社の支払日をまとめました。

| クレジットカード発行会社 | 年会費の支払日 |

|---|---|

| JCBカード | 有効期限月の翌月10日 |

| 三井住友カード | 支払日が10日の場合 ・1日〜15日に加入:加入月の翌月10日 ・16日〜31日に加入:加入月の翌々月10日 支払日が26日の場合 ・加入月の翌月26日 |

| セゾンカード | 入会月の翌々月4日 |

| オリコカード | 会員登録日の翌々月27日 |

有効期限付きもしくは入会月が基準となる発行会社が多いようです。年会費の支払日は、クレジットカードが届いた時に同封されている台紙に記載されているので確認しておきましょう。

年会費無料と有料の違いは?

年会費無料のクレジットカードと有料のクレジットカードの大きな違いは、付帯サービスの内容です。

一般的に、年会費無料のクレジットカードは還元率や普段使える特典の充実度が高いです。しかし、ホテルのグレードアップや限定施設の割引など、特別な日に利用する特典は付帯していません。

また、年会費が有料のクレジットカードはゴールドカードやプラチナカードなど、ランクの高いものがほとんど。コストを取るか充実度を取るか、クレジットカードに欲しい内容で検討してみましょう!

年会費無料のクレジットカードを利用する注意点は?

年会費無料のクレジットカードを使い始める場合は、あらかじめ下記のような点に注意を向けましょう。

- 追加カードは年会費有料の場合がある

- 学生向けのクレジットカードは条件を確認する

追加カードは年会費有料の場合がある

クレジットカード本体の年会費は無料でも、ETCカードや家族カードの年会費が有料のケースがあります。どこまで年会費無料なのか、事前に確かめておくと良いでしょう。

たとえば、三菱UFJカード VIASOカードの場合、クレジットカードと家族カードの年会費は永年無料です。しかし、ETCカードは年会費無料であるものの、発行手数料1,100円(税込)がかかります。

モーラ博士

追加カードを発行する予定の人は、追加カードの年会費も注目して選ぶのじゃ。

学生向けのクレジットカードは条件を確認する

学生だけが申し込めるクレジットカードは、在学中と卒業後で年会費が変わるおそれがあります。

「在学中なら年会費無料」と書かれている学生向けクレジットカードは、卒業後に年会費が有料になる可能性が高いです。

また、卒業すると学生専用カードから一般カードに切り替わるカードもあります。同じクレジットカードをそのまま使えるかも確認しておきましょう!

年会費無料のクレジットカードに関する専門家コメント

今回紹介しているおすすめのクレジットカードについて、ココモーラの監修者を務めてくださっている岩田昭男さんと金子賢司さんから、各クレジットカードの魅力についてコメントをいただきました。

気になるクレジットカードがあれば、専門家の方のコメントを読んで参考にしてみてください。

JCBカードW

JCBカードWは通常の還元率が1.0%と、クレジットカードの中でも還元率が高いのが特徴です。

Amazonやスターバックスなどの対象店舗や優待サイト経由でのネットショッピングなら、還元率は最大21倍になります。

年会費が永年無料で、ナンバーレスタイプなら最短5分※でカードが発行されるのもうれしいですね。

※: 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

三井住友カード(NL)

三井住友カード(NL)は、最短10秒で発行※1できるクレジットカードです。

年会費は永年無料で、対象のコンビニや飲食店で利用すると最大7%の高還元※2が受けられます。

カード番号や有効期限の記載がないナンバーレスのカードなので、セキュリティ面も安心ですよ。

※1 即時発行ができない場合があります。

※2 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※2 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※2 iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※2 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 通常のポイントを含みます。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三菱UFJカード VIASOカード

三菱UFJカード VIASOカードは、年会費永年無料でポイントを自動で現金に還元してくれるクレジットカードです。

携帯代やETCの支払いなどでポイント2倍、優待サイト経由の買い物なら最大25倍にアップします。

エポスカード

エポスカードの強みは、全国各地の店舗で使える優待制度です。

年会費無料で、全国10,000店舗の優待店で会員限定の特典が受けられます。

一定の条件を満たせば年会費無料でゴールドカードの招待が来るので、さらにお得にカードを利用できますよ。

プロミスVisaカード

プロミスVisaカードは、年会費永年無料で最短3分のカードローン融資を受けられるが特徴です。

クレジットカードの審査や発行も最短5営業日で完了するので、早くカードを使い始めたい方に適しています。

監修者の伊藤さんへ年会費無料クレジットカードに関するインタビューを実施

CFPの資格を持つ監修者の伊藤さんへ年会費無料クレジットカードに関するインタビューを実施しました。

証券会社にて営業・経営企画部門、社長秘書等を行う。また、投資銀行業務にも携わる。現在は、不動産を含む資産運用と社会保障(特に年金)を主に、FP相談・執筆・講演・を行っている。東洋大学経営学部ファイナンス学科非常勤講師

年会費無料クレジットカードを選ぶときに重視すべきポイントは何でしょうか?

年会費無料という点だけではなく、還元率、ポイントをどのようなものと交換できるかという点を重視すべきです。

基本的に、年会費無料のものは還元率が0.5%程度である場合が多いです。しかしながら、中には1%以上というものもありますので、還元率の高いクレジットカードを探してみましょう。

その際に、ポイントを何に交換したいかもしっかり確認してください。マイルや商品など交換したいものがあるかどうかを確認し、目標を決めてポイントを貯めていくと良いでしょう。

その他、クレジットカードの支払い日も確認しましょう。給料日の後の支払いの方が良いかと思います。支払いができる、管理がしやすいといった点からも確認すべきですね。

年会費無料の一般ランクのクレジットカードと条件付きで年会費無料になるゴールドカードなら、どちらの方がお得でしょうか?

年間の利用額によって異なります。例えば、あまりクレジットカードを利用されない場合は、年会費無料の一般ランクのクレジットカードで十分かと思います。

一方、ある程度収入があり、クレジットカード払いが多いという方は、条件付きで年会費無料となるゴールドカードにしたほうが、ポイントやクレジットカードの補償、特典などの点でメリットが大きくなる可能性があります。

年間での利用額が大きいほど、条件付き年会費無料のゴールドカードの方がお得になる可能性が高いです。

なお、どちらが良いとは一概に言えません。各クレジットカードにおける利用頻度、利用額、特典などから総合的に判断すべきです。利用金額などから計算してみてどちらが得かを考えてみましょう。

年会費無料クレジットカードのアンケート調査

ココモーラでは、年会費無料のクレジットカードを実際に利用している人を対象として、コンテンツ制作に役立てる目的で、フリージーを使用した独自のアンケート調査を実施しました。

これからクレジットカードを選ぼうと考えている人はぜひ参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 300人 |

| 年齢比率 |

20~20歳:3人(1%) 30~39歳:32人(10.67%) 40~49歳:88人(29.33%) 50~59歳:162人(54%) 60歳以上:15人(5%) |

| 性別比率 |

男性:150人 女性:150人 |

| 職業比率 |

会社員(正社員):133人(44.33%) 会社員(契約・派遣社員):16人(5.33%) 経営者・役員:4人(1.33%) 公務員(教職員を除く):9人(3%) 自営業:25人(8.33%) 自由業:5人(1.67%) 医師・医療関係者:0人(0%) 専業主婦:40人(13.33%) 学生:0人(0%) パート・アルバイト:37人(12.33%) 無職:29人(9.67%) その他:2人(0.67%) |

| 調査期間 | 2024年2月 |

| 調査地域 | 日本 |

年会費無料のクレジットカードに関する結果詳細>>

年会費無料のクレジットカードに関するアンケート調査結果の元データ(PDF)>>

今メインで使っているクレジットカードは年会費無料のものですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| はい、永年無料です | 231 | 77% |

| はい、初年度のみ無料です | 10 | 3.33% |

| はい、年1回使うなど条件を達成すれば無料になります | 25 | 8.33% |

| いいえ | 34 | 11.33% |

年会費が永年無料のクレジットカードを使っている人が大多数でした。特に条件もなくずっと維持コストがかからないことが人気の理由でしょう。

また、「初年度無料」と回答した人や「条件を達成すれば無料になる」と回答した人と合わせると、約9割近くの人が年会費無料のクレジットカードを使っていることが判明しました。

ココちゃん

やっぱり年会費有料のクレジットカードよりも、年会費無料のクレジットカードの方が人気が高いね。

年会費無料のクレジットカードを作成した理由は何ですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 維持コストを払いたくないから | 105 | 39.47% |

| 年会費無料のクレジットカードで十分だと感じたから | 135 | 50.75% |

| クレジットカードをたくさん使う予定がない、もしくは念のために持っておきたかったから | 13 | 4.89% |

| 年会費有料のクレジットカードはもう少し年齢が上がってからでいいと思ったから | 3 | 1.13% |

| 自分の収入だとクレジットカードの年会費を払う余裕がないから | 6 | 2.26% |

| その他 | 4 | 1.5% |

年会費無料のクレジットカードを作成した理由を聞いたところ、「年会費無料のクレジットカードで十分だと感じたから」という回答が最も多く、半数を超えていました。

年会費無料にも関わらず還元率が高かったり、サービスが充実しているクレジットカードはたくさんあります。例えば、JCBカードWは、永年無料ですが還元率が1.0%とかなりハイスペックです。

モーラ博士

そのほかの回答を見ると、維持コストを払いたくないと思っている人も多いことが分かるぞ。

年会費無料のクレジットカードを使っていて感じるデメリットは何ですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 特典や優待サービスなどが物足りない | 36 | 13.53% |

| 付帯している保険が十分でない | 15 | 5.64% |

| ポイントが貯まりにくい | 46 | 17.29% |

| ステータスがない | 5 | 1.88% |

| 限度額が低い | 8 | 3.01% |

| デザインがかっこよくない | 5 | 1.88% |

| 特にない、満足している | 151 | 56.77% |

| その他 | 0 | 0% |

年会費無料のクレジットカードを使っていて感じるデメリットは「特にない、満足している」と回答した人が過半数でした。年会費を払わなくとも満足できるクレジットカードを使っている人が多いのでしょう。

強いて言えば、「ポイントが貯まりにくい」「特典や優待などが物足りない」などがデメリットとして挙がりました。特に、優待や特典をたくさん利用したいなら、ゴールドカードやプラチナカードを検討してみるのもいいかもしれません。

モーラ博士

三井住友カード ゴールド(NL)なら条件を達成すれば年会費永年無料になるぞ。

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

参考文献

・公正取引委員会 「クレジットカードの取引に関する実態調査報告書」(最終アクセス:2025年5月1日)

・割賦販売法「支払能力を超える購入等の防止」(最終アクセス:2025年5月1日)

・政府広報オンライン「改正割賦販売法」(最終アクセス:2025年5月1日)

よくある質問

Q. 年会費無料のクレジットカードを選ぶポイントはありますか?

基本ポイント還元率が高ければ、日々の利用で効率良くポイントを貯めて商品やギフト券に交換することができます。

また、ETCカードや家族カードの発行を検討している場合は、それらの年会費もチェックしておくと良いでしょう。

旅行が趣味の方は、海外旅行傷害保険や国内旅行傷害保険が付帯しているかどうかや、補償額も要チェックです。

Q. 年会費無料のクレジットカードなら、ずっと無料なのですか?

したがって、申し込むクレジットカードがどのタイプなのか、事前にきちんと確認しておきましょう。

Q. 年会費無料のクレジットカードにはどんなメリットがありますか?

また、費用をかけずにカードの特典や機能を利用できるため、お得感も感じやすいでしょう。

高い年会費がかかるクレジットカードと比較すると、審査に通りやすい傾向にあるとも言われているため、審査が不安な方にもおすすめです。

Q. 年会費無料のクレジットカードにはデメリットもありますか?

また、ステータスの高いクレジットカードに比べると限度額が低い傾向にあるため、毎月の買い物が多い方にとっては使いづらさを感じてしまう可能性もあります。

Q. 年会費が無料と有料で迷った時はどうしたらいいですか?

年会費が無料のクレジットカードは、普段使える特典は充実していますが、ホテルのグレードアップや限定施設の割引など特別な日に使いたい特典は付帯していないケースがほとんどです。

よって、付帯サービスを比較すると、自分にとってメリットの大きいカードを選ぶことができるでしょう。

Q. 年会費無料の法人向けクレジットカードはありますか?

Q. 年会費無料でおすすめ・人気のクレジットカードは?

この記事の監修者

育休中、フリーランス女性に向けて「社会制度」や「貯金・投資」に関するお役立ち情報を発信。

マネーコラムの執筆や記事監修も手がける。日経xwoman公式アンバサダー。著書「お金の使い方、貯め方教えて下さい」主婦の友社

ファイナンシャルプランナー

ファイナンシャルプランナー東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。

以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はフィットネス。健康とお金、豊かなライフスタイルを実践・発信しています。

有限会社バード商会

有限会社バード商会福岡の大学を卒業後、大手インフラ業界に就職。主に、ご家庭の光熱費削減や新電力の業務に約4年ほど従事。現在は、父の会社(有限会社バード商会)を継ぎ、独立系のファイナンシャル・プランナーとして活動中。専門分野は、家計改善(光熱費の見直し)と資産形成の分野。

FPの実績は、カードローン相談、光熱費の見直し、企業型確定拠出年金の導入、日本FP協会でアシスタント相談員、執筆などを行っている。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

消費生活ジャーナリスト。1952年生まれ。早稲田大学第一文学部卒業。

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

証券会社にて営業・経営企画部門、社長秘書等を行う。また、投資銀行業務にも携わる。

現在、不動産を含む資産運用と社会保障(特に年金)を主に、FP相談・執筆・講演・を行っている。東洋大学経営学部ファイナンス学科非常勤講師

マイホームの購入を考えていた際、お金の増やし方などに興味を持ったことがきっかけで「ファイナンシャル・プランナー」という資格があることを知る。その後、FP資格を取得し「お金の悩みを抱える人に対して、安心して人生を送ってもらえるようサポートしたい」という想いのもと、2006年に【FP事務所MoneySmith】を設立。お金の本質の理解やライフプラン設計の重要性を伝えるため、セミナーやコラムの執筆、個別相談など、幅広く活動を行っている。趣味は音楽鑑賞やギター演奏で、中でも洋楽ロックがお気に入り。

小樽商科大学卒業後、食品メーカーで営業企画を10年担当。夫の転勤に伴い退社・転居、不妊治療、高齢出産を経て、40歳で双子を出産。教育資金と老後資金の両立に不安を感じ、金融知識の重要性を痛感。メガバンク運用相談部門勤務を経て、独立。吉祥寺に「ライフ&キャリアデザイン」を開設し、教育資金や家計相談、マネーリテラシー教育を実践。

この記事の編集者・執筆者

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR】 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。市場にはさまざまな種類のクレジットカードがあり、その中から自分に合った1枚を選ぶのは簡単ではありませ…

2025.07.09

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR、広告】 日本クレジット協会の「クレジットカード発行枚数調査」によると、2023年3月末時点で3億860万枚のクレジットカードが発行されているそうです。日本の人口で割ると、一人当たり約3枚持っている計算になります。 この…

2025.07.03

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり理解することが大切です。 しかし、…

2025.06.02

クレジットカードは何枚持ってるのが理想?複数枚持つメリットや注意点を解説

現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とされています。 しかし、「クレジット…

2025.06.04

クレジットカードの作り方とは?学生や新社会人でも作れる方法を解説

【PR】 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼっています。 しかし、「クレジットカード…

2025.06.04

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額の超過」や「支払いの遅延」です。ただ、ほかにも多…

2025.05.12

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.03.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.01.30

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.06.02

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.01.30

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.01.30

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.01.30

さらに表示

アンケート

クレジットカードのアンケート調査について

目次クレジットカードのアンケート調査の概要(第1回)クレジットカードのアンケート調査の結果(第1回)クレジットカードのアンケート調査概要(第2回)クレジットカードのアンケート調査結果(第2回) クレジットカードのアンケート調査の概要(第1回…

2025.07.07

還元率が高いクレジットカードのアンケート調査

目次クレジットカードのアンケート調査の概要クレジットカード還元率のアンケートの調査結果 クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法…

2025.03.10

クレジットカードの審査に関するアンケート調査

目次クレジットカードのアンケート調査の概要クレジットカードの審査に関するアンケートの調査結果 クレジットカードのアンケート調査の概要 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 …

2025.03.03

人気の記事

最近の記事

カード別ランキングを見る

年会費無料

学生カードETCカード個人事業主法人カード必ず審査が通る無職でも作れるマイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード