年会費無料のクレジットカードおすすめランキング30選!

更新日: 2026.02.12

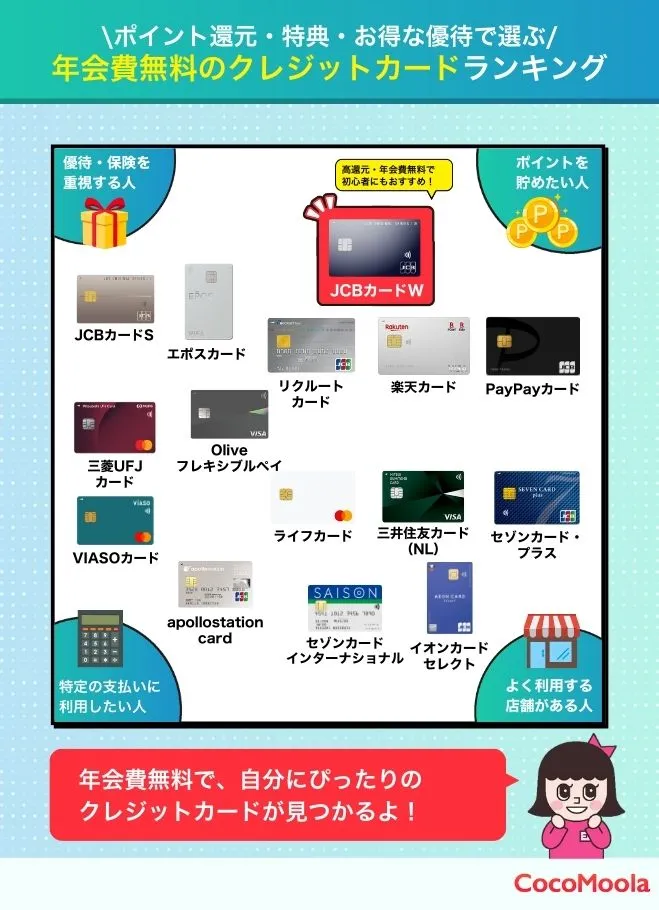

「年会費無料のクレジットカードはスペックがあまり高くないのでは?」と思うかもしれません。しかし、高還元率だったり特典が豊富だったりと使い勝手の良いクレジットカードは多いです。必要最低限の機能があれば十分という方にとっては、年会費無料のクレジットカードはコスパが良いといえます。

ただ、年会費無料のクレジットカードは非常に種類が多く、どのクレジットカードを選べばいいのか迷っている方もいるでしょう。自分に合うスペックを備えた年会費無料クレジットカードを見つけるのは時間がかかり、比較するのも大変ですよね。

そこで本記事では、年会費無料のおすすめクレジットカードをランキング形式で紹介していきます。年会費が一切かからない永年無料のクレジットカードに加え、使い方次第で年会費無料になるクレジットカードを厳選しました。

また、年会費無料の法人クレジットカードなど豊富なジャンルのクレジットカードを紹介しているので、ぜひ自分に合った最強の年会費無料クレジットカードを見つけてみてください。

この記事の編集者・執筆者

詳細を表示

この記事の監修者

詳細を表示

クレジットカードを比較

| カード |  注釈について ※1: 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 ※2: 還元率は交換商品により異なります。 ※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。 ※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。 ※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。 |  注釈について ※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2: 即時発行ができない場合があります。 ※3: ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4: ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元:

|  注釈について (*1): (*)1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル)

(*)2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net)

(*)3 ETCマークのある全国の高速道路、一般有料道路の通行料金。 (*2): Mastercard® と Visaのみ (*3): 会員専用WEBサービスのID登録と15万円以上のショッピング利用が条件 (*4): Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 引用元:

|  注釈について 引用元:

※1: キャンペーンに関して:特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。最大75,600円相当ポイントは最上位クレジットカードでのお取引が対象になります。 ※2: WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。 | |

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 無料 | 永年無料 | 永年無料

※一般ランクの場合 |

| ポイント 還元率 | 1% 〜10.5% ※2 | 0.5% 〜7% | 0.5% 〜1% | 1% 〜5% | 0.5% 〜20% |

| 審査・発行 期間 | 最短5分

(ナンバーレス)※1 | 最短10秒※2 | 最短翌営業日 | 最短7分 | - |

| 国際ブランド | |||||

| リンク |

- 人気

- 最大還元率

キャンペーン

新規入会と条件達成で最大25,000円相当プレゼント!

還元率が1.0-10.5%と高還元!

Amazon.co.jpやスターバックスなどは還元率最大21倍で初心者におすすめ。

メリット

- 還元率が1.0-10.5%と高い

- 最短5分で発行できる※1

- スターバックスでポイント5.5%還元

- 年会費永年無料

- セブン‐イレブンとAmazon.co.jpで2.0%と高還元

デメリット

- 国内旅行傷害保険が付帯していない

- 39歳までしか入会できない

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

還元率は交換商品により異なります。

スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

キャンペーン

新規入会&条件達成で最大25,600円相当プレゼント

最短たったの10秒で発行!

対象のコンビニや飲食店など身近なお店で高還元率。

(※即時発行できない場合があります。)

メリット

- 最短10秒発行ですぐに利用可能※2

- セブン‐イレブンやローソンなどの対象店舗で利用すると最大7%還元※1

- 利用しやすいVポイントが貯まる

- 学生の場合ポイント還元率最大10%※5

- 学生や主婦など審査に自信がない方も申し込める

デメリット

- 通常の還元率は0.5%と平均的

- クレジットカード番号や有効期限などは全てアプリで管理

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

即時発行ができない場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- 公式サイト

- 本社所在地:東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル(東京本社)

- 三井住友カード会員規約(PDF)

特典

新規入会&条件達成で最大10,000円キャッシュバック!(*3)

ポイントは自動で現金に。

スピードも安心感も備わった1枚。

メリット

- 1pt→1円で自動で現金キャッシュバック

- 最短翌営業日カードを受け取れる

- 年会費無料

- ETC・携帯料金・ネット代の支払いでポイント2倍

- 家族カード無料で家族会員は保険補償対象

デメリット

- オートキャッシュバックは1,000pt以上必要

- ポイント還元率は平均的

5.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

(*)1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル)

(*)2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net)

(*)3 ETCマークのある全国の高速道路、一般有料道路の通行料金。

Mastercard® と Visaのみ

会員専用WEBサービスのID登録と15万円以上のショッピング利用が条件

Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。

- 公式サイト

- 本社所在地:東京都文京区本郷3-33-5

- 会員規約

特典

カード利用+条件達成で毎月最大1.5%のPayPayポイントがもらえる

年会費無料で基本還元率1.0%の高還元!

最短2分で審査結果がわかる!年会費無料で初心者も安心

メリット

- PASMO/Suicaへのチャージも高還元

- 年会費永年無料で基本還元率1.0%

- ポイントの有効期限がない

- ポイントはPayPayの支払いに充てられる

- yahooショッピング最大5%還元

- 審査が不安な人におすすめ

デメリット

- ETCカードに年会費550円必要

- 旅行保険やショッピング保険が付帯されない

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

キャンペーン

新規発行&条件達成で最大67,600円相当プレゼント

5つの支払いモードを1枚に!

対象店舗利用で最大20%のポイント還元※

メリット

- セブン-イレブンやマクドナルドの対象店舗で最大20%還元

- 利用用途が多いVポイントが貯まる

- 最高2000万円保険付帯付き

- 年会費永年無料

- デビットカードは審査なしで利用可能

デメリット

- 国際ブランドがVISAのみ

- 引き落としは三井住友銀行のみ

4.0

30代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

- 公式サイト

- 三井住友銀行本店:東京都千代田区丸の内一丁目1番2号

- 金融庁関東財務局長(登金)第54号

- 三井住友カード株式会社:東京都江東区豊洲二丁目2番31号

- Olive フレキシブルペイ会員規約

キャンペーンに関して:特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。最大75,600円相当ポイントは最上位クレジットカードでのお取引が対象になります。

WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。

キャンペーン

入会で最大2,000円相当をプレゼント

即日でカード受け取り可能!

ネットショッピングではポイントが最大30倍

メリット

- 居酒屋や映画館など全国10,000箇所以上で優待あり

- ネットショッピングでポイント最大30倍

- 年会費永年無料

デメリット

- 国内旅行傷害保険が付帯していない

- 一般ランクは家族カードが作れない

5.0

20代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会&3回利用で8,000ポイントプレゼント!

楽天市場でいつでも還元率3.0%以上!

楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

- 楽天市場利用で常時ポイント3倍以上

- 流通カードで審査基準が低い

- 楽天ショップ・楽天トラベル等ポイントが使いやすい

- 年会費永年無料

- 海外旅行保険付帯が最大2000万円

デメリット

- 楽天グループ以外の還元率が標準

- ETCカードは年会費550円

- 公共料金支払いの還元率が低い

5.0

30代

・男性

(アルバイト・パート)

さらに表示

注釈についての記載

カードを選択

カードを選択

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

ココモーラが信頼できる理由

- 250種類以上のクレジットカードを専門化チームでレビュー済み(おすすめクレジットカード)

- 過去12ヶ月で累計15000時間以上をレビューに費やしています。

- 客観的に評価ルールを策定済み(ココモーラコンテンツポリシー)

当サイト、ココモーラは金融庁に登録されている貸金業者の会社で経済産業省クレジットカード番号取扱契約を締結しているクレジットカードのみを紹介しています。またココモーラのサービスは広告主のパートナー企業より報酬を得ています。ただし、広告主の好意的なレビューを書く保証をつける等で報酬を支払うなどは一切行っておりません。

年会費無料のおすすめクレジットカードを多数紹介しました。ここからは、年会費無料クレジットカードの選び方や年会費無料クレジットカードを発行するメリット・デメリットなどを解説していきます。

年会費無料クレジットカードの検証ポイント

ココモーラでは、年会費無料のクレジットカードを集めて、徹底的に比較検証しました。

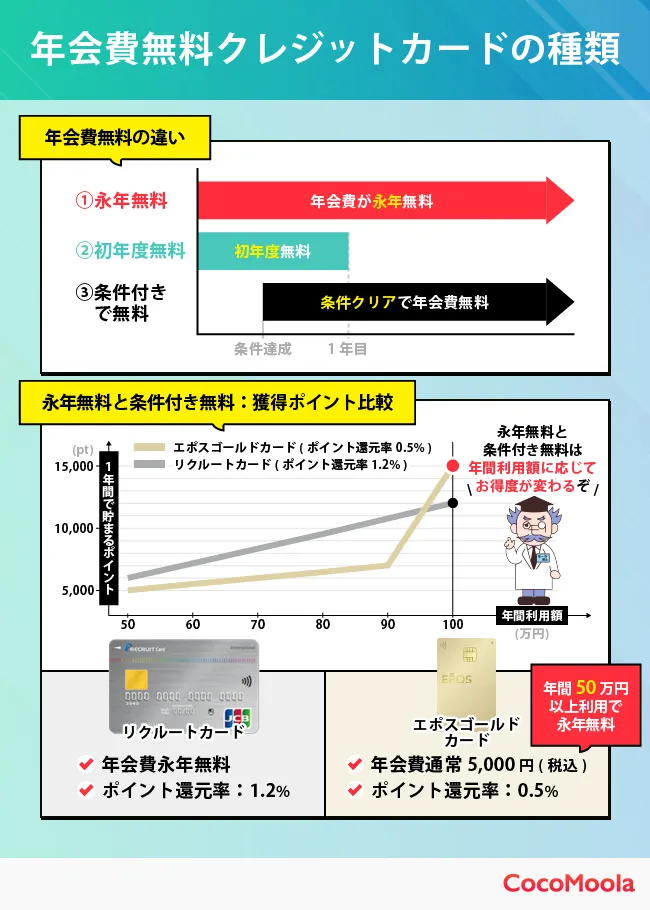

1.年会費無料の期間

年会費無料と一口に言っても「永年無料」「一定期間無料」など細かな違いがあります。無料期間が長いほど高評価とし、各クレジットカードの検証を行いました。

2.還元率

通常時や優待店での還元率など、ポイントの貯まりやすさに着目して各クレジットカードの検証を行いました。

3.発行スピード

発行スピードが速いほど高評価とし、「最短30分以内」「最短即日」「最短翌日〜5日以内」「6日以上」に分けて各クレジットカードの検証を行いました。

4.付帯保険

補償額や補償内容といった保険サービスが充実したものほど高評価とし、各クレジットカードの検証を行いました。

-すべての検証はココモーラ編集部で行っています-

年会費無料クレジットカードの選び方とは?

公正取引委員会が公表している調査結果によると、直近1年間に支払ったクレジットカードの入会金・年会費の総額が0円と回答したのは53.9%でした。過半数がコストゼロでクレジットカードを保有していることがわかります。

多くの人が持っている年会費無料のクレジットカードについて、おすすめの選び方を紹介していきます。

- 年会費の種類

- ポイント還元率

- 追加カードの年会費

- 付帯保険

- デザイン

年会費の種類

同じ年会費無料のクレジットカードでも種類があり、年間でどのくらいクレジットカードで決済するかによって、永年無料や条件付き無料を選ぶのがおすすめです。年間100万円を超える場合は条件付き無料、超えない場合は永年無料が良いでしょう。

条件付き無料クレジットカードによくあるのが「年間100万円以上の利用で年会費無料」の条件。達成できなければ年会費がかかってしまうので、利用額が大きくない人は注意が必要です。

ただし、条件付き無料クレジットカードはゴールドカードに多いこともあり、年会費永年無料の一般カードと比較して特典の充実度は高い傾向にあります。

年間でどのぐらい利用する予定か。この視点から条件付き年会費無料にするか、利用額に関係なく年会費無料のクレジットカードにするかを検討する方法があります。最初から条件をクリアできるだけの利用を検討されているのであれば、条件付き無料のものでご自身にとってメリットのあるクレジットカードを選択されると良いでしょう。

普段から利用する水道光熱費や携帯代金などをすべてクレジットカード払いにしていけば、ある程度年間での利用額もまとまった金額となりますので、条件付き無料を検討されている方は、利用の仕方を前もって決めておくとよいかもしれないですね。

参考:公正取引委員会 「クレジットカードの取引に関する実態調査報告書」

ポイント還元率

年会費無料のクレジットカードを選ぶなら、ポイント還元率に注目してみましょう。

基本ポイント還元率が高ければ、場所を選ばずポイントをたくさん貯めることが可能。平均は0.5%なので、1.0%以上のクレジットカードが高還元と言えます。

ポイントを貯めれば商品やギフト券に交換できたり、他社ポイント・マイルに移行できるため、節約にも繋がるでしょう。

モーラ博士

年会費無料であれば貯めたポイントを丸ごと活用することが可能。年会費で相殺されることがないため、かなりコスパが良いといえるぞ。

還元率が1.0%以上の年会費無料クレジットカード

| 年会費無料クレジットカード | 基本還元率 |

|---|---|

| JCBカードW | 1.0% |

| dカード | 1.0% |

| リクルートカード | 1.2% |

| 楽天カード | 1.0% |

| PayPayカード | 1.0% |

| ローソンPontaプラス | 1.0% |

| Orico Card THE POINT | 1.0% |

| Amazon Mastercard | 1.0% |

年会費無料のクレジットカードの中にも、ポイント還元率が魅力的なクレジットカードは多くあります。一般的な年会費無料のクレジットカードのポイント還元率は0.5%ですが、中には1%以上のものも存在します。

利用金額に対して受け取れる還元率が高いほど、ポイントは多く貯まることになります。そのポイントをどう利用するか、何に交換するかも考えたうえで、ぜひポイント還元率の高いクレジットカードの中からご自身にあったクレジットカードが選べると良いですね。

追加カードの年会費

追加カードの年会費でクレジットカードを絞っていくのも一つの手段です。

追加カードとは、ETCカードや家族カードのこと。ETCカードは高速料金の支払いができるカード、家族カードは自分の子どもや両親が発行できるカードです。

モーラ博士

追加カードにも維持費が発生することがあるが、年会費無料のものを選べば余分な維持コストがかからないぞ。

追加カードも年会費無料のクレジットカード

| 年会費無料クレジットカード | ETCカード | 家族カード |

|---|---|---|

| JCBカードW | 永年無料 | 永年無料 |

| VIASOカード | 永年無料 (*)発行手数料:1,100円(税込) | 永年無料 |

| ライフカード | 永年無料 | 永年無料 |

| イオンカードセレクト | 永年無料 | 永年無料 |

| JCBカードS | 永年無料 | 永年無料 |

| セゾンカードインターナショナル | 永年無料 | 永年無料 |

| セブンカード・プラス | 永年無料 | 永年無料 |

付帯保険

年会費無料のクレジットカードに付帯している保険をもとに選ぶのもおすすめです。

特に旅行好きな人は、海外旅行傷害保険や国内旅行傷害保険が付帯しているのか、補償額がいくらであるのかなどをチェックしましょう。保険が付いていれば頻繁に旅行に行く方でも安心です。

そのほか、ショッピング保険やスマートフォン保険※が付帯しているクレジットカードもあります。自分のライフスタイルに合った保険があるのか確認しておきましょう。

年会費無料クレジットカードの付帯保険

| 年会費無料クレジットカード | 付帯保険 |

|---|---|

| JCBカードW | 海外旅行傷害保険 (利用付帯) ショッピング保険 (海外のみ) |

| 三井住友カード(NL) | 海外旅行傷害保険 (利用付帯) |

| VIASOカード | 海外旅行傷害保険 (利用付帯) ショッピング保険 |

| Oliveフレキシブルペイ | 海外旅行傷害保険 (利用付帯) |

| リクルートカード | 海外旅行傷害保険 (利用付帯) 国内旅行傷害保険 (利用付帯) ショッピング保険 |

| 楽天カード | 海外旅行傷害保険 (利用付帯) |

年会費無料だからといって侮ってはいけません。年会費無料のクレジットカードの中にも、付帯保険がつくクレジットカードがあります。よくあるのは、旅行傷害保険が付帯されているもの。旅行中の事故などの補償を得られる場合がありますので、付帯保険の中身をよく確認してみましょう。

この他、ショッピング保険も付帯されているとうれしいですね。クレジットカードで購入した商品の盗難や破損といった場合の補償を受けることができます。こうした付帯保険があるかどうかは、それぞれのクレジットカードにより異なるため、是非よく確認して選んでください。

※参考:JCBカード公式サイト「JCBスマートフォン保険」

デザイン

クレジットカードはほぼ毎日利用する必需品。せっかくならデザインにもこだわりたいと考える方もいらっしゃるのではないでしょうか。

自分に合ったデザインを選べば、財布を開くたびにちょっとした幸せを感じられ、より愛着を感じられること間違いなしです。

年会費無料のクレジットカードの中には、ジャンルやテイストの異なる多種多様なデザインを取り揃えたものも少なくありません。

代表的なものとして、アニメ・エンタメなどバラエティに富んだ「エポスカード」、200種類以上のデザインから好きなものを選べる「Nudge」などがあります。

目的別!年会費無料のクレジットカードを紹介

年会費無料のクレジットカードは多数あるため、利用目的に合うクレジットカードを見つけ出すのは大変ですよね。ここでは目的に合う年会費無料のクレジットカードを紹介します。

- 年会費無料のゴールドカード

- マイルが貯まりやすい年会費無料のクレジットカード

- 年会費無料の法人カード

年会費無料のゴールドカード

最初から年会費無料のゴールドカードを持つなら、インビテーションを狙うのがおすすめです。基本的に、インビテーション以外ではじめから年会費無料で持てるゴールドカードはありません。

モーラ博士

インビテーションとは、対象の一般カードで利用実績を作ると、カード会社から上位カードの招待がくる仕組みじゃ!イオンゴールドカードなどは、現状この方法でしか発行できないぞ。

ここで紹介する2枚は、インビテーションで作成することも、条件をクリアすることで年会費を永年無料にすることもできます。

| 年会費無料の ゴールドカード | エポス ゴールドカード  | 三井住友カード ゴールド(NL)  |

| 特徴 | 選べる3店舗でポイント2倍 ポイントの有効期限なし | 対象コンビニ・飲食店などで還元率アップ |

| 年会費 | 通常5,500円(税込) もしくは 年間50万円以上の利用で 永年無料 | 通常5,500円(税込) もしくは 年間50万円以上の利用で 永年無料 |

| 基本ポイント 還元率 | 0.5% | 0.5% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(利用付帯) | 海外旅行傷害保険(利用付帯) 国内旅行傷害保険(利用付帯) |

| インビテーション条件 | 非公表 | 対象カードで 年間100万円以上(税込)利用 |

参考:

エポスカード公式サイト「エポスゴールドカード」

三井住友カード公式サイト「ゴールドカードなら三井住友カード ゴールド(NL)」

マイルが貯まりやすい年会費無料クレジットカード

ANAやJALが発行するクレジットカードはマイルが貯まりやすいですが、年齢や期間などの条件つきで年会費が無料のものはあります。

たとえばJALカード 普通カードは初年度無料で利用可能。2年目以降は2,200円(税込)かかりますが、買い物・フライトどちらも直接マイルが貯まって便利です。

モーラ博士

とはいえ、2年目以降の年会費が煩わしくなってくる可能性はあるぞ。どうしても年会費永年無料が良ければ、航空系のクレジットカードではなく一般的なカードを選ぶのがおすすめじゃ。

航空系のクレジットカードではありませんが、JCBカードWは年会費永年無料ながら、マイルへの交換レートが高いです。ポイントもマイルも貯めたい方にぴったりといえます。

| マイルが貯まりやすい 年会費無料 クレジットカード | JALカード 普通カード | JCBカードW |

| 特徴 | 直接JALマイルが貯まる マイル還元率1.0% | ANA・JALマイルともに 1ポイント3マイルで 交換できる |

| 年会費 | 初年度無料 通常2,200円(税込) | 永年無料 |

| 基本ポイント 還元率 | 1.0% | 1.0% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(自動付帯) 国内旅行傷害保険(自動付帯) | 海外旅行傷害保険(利用付帯) |

| マイル移行上限 | 直接貯まるためなし | 上限なし |

年会費無料でかわいいクレジットカード

年会費はけかたくないけどどうせ持つならかわいいカードがいいという方に向けて、デザイン性と実用性を両立した年会費無料のクレジットカードも増えています。

たとえば、JCB CARD W plus Lは落ち着いたカラーと上品な印象で、かわいさがありながらも年齢を問わず使いやすい点が支持されています。

年会費は永年無料で基本ポイント還元率は1.0%。コスメや美容、ライフスタイル関連のサービスで使える特典が用意されているのも魅力です。

また、楽天PINKカードは名前の通りピンクカラーが印象的なカードで、楽天パンダやミッキーマウスなどかわいらしいデザインを選べます。

月額制のオプションを追加すれば女性向け保険や優待サービスを付帯できるのも特徴のひとつです。

ココちゃん

見た目がかわいいだけじゃなくてポイント還元や付帯サービスもしっかりしていて、初めての1枚としても選びやすいね!

| かわいい 年会費無料 クレジットカード | JCBカード W plus L | 楽天PINKカード |

| デザインの 特徴 | シンプルで大人かわいい 落ち着いたカラー展開 | ピンク基調でかわいらしい 4つのデザインから選べる |

| 年会費 | 永年無料 | 永年無料 |

| 基本ポイント 還元率 | 1.0% | 1.0% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(利用付帯) | 海外旅行傷害保険(利用付帯) |

| 女性向け特典 | 女性疾病保険 コスメや美容の特典 など | 女性疾病保険 ライフスタイル応援サービス など |

年会費無料の法人カード

年会費がかかる傾向にあった法人向けクレジットカードも、年会費無料で手軽に持てるものが増えています。年会費無料の法人カードも維持コストがかからないので経費削減につながっておすすめです。

設立年数を気にしなくて良いのもメリット。多くの法人向けクレジットカードは登記簿謄本や決算書が必要ですが、年会費無料なら設立まもない企業でも申し込める可能性があります。

ここで紹介する2枚は永年無料で使える法人カードです。コストをかけずにビジネスカードを持ちたいなら、ぜひここから選んでみてください。

| 年会費無料 法人向けクレジットカード | 三井住友カード ビジネスオーナーズ  | セゾンコバルト・ビジネス・ アメリカン・エキスプレス・カード  |

| 特徴 | 登記簿謄本や決算書なしでも 申し込みOK | ビジネスに特化しているので フリーランスでも作りやすい |

| 年会費 | 永年無料 | 永年無料 |

| 基本ポイント 還元率 | 0.5% | 1.0% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(利用付帯) | 付帯なし |

| 主なビジネス特典 | アスクルやレンタカーを 特別価格で利用できる | 追加カード9枚まで作れる 対象のビジネスサービス利用で ポイント4倍 |

そもそも年会費とは?

年会費とは、クレジットカードを1年間利用するために支払う料金のことです。

年会費は、クレジットカードの発行やユーザーの利用に際して発生する費用を賄うために徴収されていると考えられます。

例えば、審査や発行などの手続きを行うために人件費がかかったり、海外旅行保険・空港ラウンジサービス・コンシェルジュなど様々なサービスを提供するために料金が発生したりと、さまざまです。

他にも、不正利用や盗難・紛失に備えたセキュリティ対策にも多くの費用がかかっています。そういった費用を回収し、利益を出すために年会費が発生するというわけです。

また、年会費はクレジットカードによって異なります。一般的には特典や優待サービスが豪華なクレジットカードほど、年会費も高くなることが多いです。

年会費無料でもクレジットカード会社にとっては問題ないのはなぜか。それは他の収益源があるためです。メインは加盟店からの手数料であり、利用者が多く利用することで手数料を取れるようにしているのです。

また、年会費無料であればクレジットカードを作成したいと思う消費者は多いことでしょう。消費者にとって使いやすくする仕組みとなっており、理にかなっています。なお、キャッシングや3回払い以上の分割払いなどのケースでは、利用者側からも手数料が発生しますのでご注意ください。

なぜ年会費無料でクレジットカードを持つことができるの?

年会費無料でクレジットカードを利用できるのは、発行会社が利益を得る方法が年会費以外にもあるためです。

利益獲得の方法として、主に以下のようなものが挙げられます。

- リボ払い手数料

- 分割手数料

- キャッシング手数料

- 海外事務手数料

- 加盟店からの手数料

加盟店とは、クレジットカード決済を導入しているお店やサービスのこと。発行会社は加盟店からも手数料を受け取っており、利益の大部分を占めていると考えられます。

加盟店からの手数料の他にもリボ払いやキャッシングの手数料などを徴収し、収益に繋げていることが一般的。このように様々な収入源があるため、年会費無料のクレジットカードを提供できるというわけです。

店側も、加盟店になることで顧客層の拡大や業務の効率化などが見込めるため、双方にメリットがあります。

最近では、条件を達成すれば年会費が永年無料になるゴールドカードも増えています。そのようなお得なゴールドカードを提供して、申込者を募っているのでしょう。

年会費無料と有料のクレジットカードの比較

年会費が無料と有料のクレジットカードを項目ごとに比較し、下記の表にまとめました。あくまで一例ではありますが、クレジットカード選びの参考にしてください。

| 年会費無料 (一般ランク) | 年会費有料 (ゴールドランク以上) | |

|---|---|---|

| 基本還元率 | 0.5%~1.0%程度 | 0.5%~1.0%程度 |

| 発行スピード | 最短即日 | 最短即日 |

| 限度額 | 10万円~100万円程度 | 10万円~ ※上限が無制限のカードあり |

|

旅行傷害保険 | 海外:最高2,000万円 国内:付帯なし | 海外:最高2,000万円~1億円 国内:最高2,000万円~1億円 |

| その他特典 | ・ポイント優待 | ・ポイント優待 ・空港ラウンジ特典 ・コンシェルジュサービス |

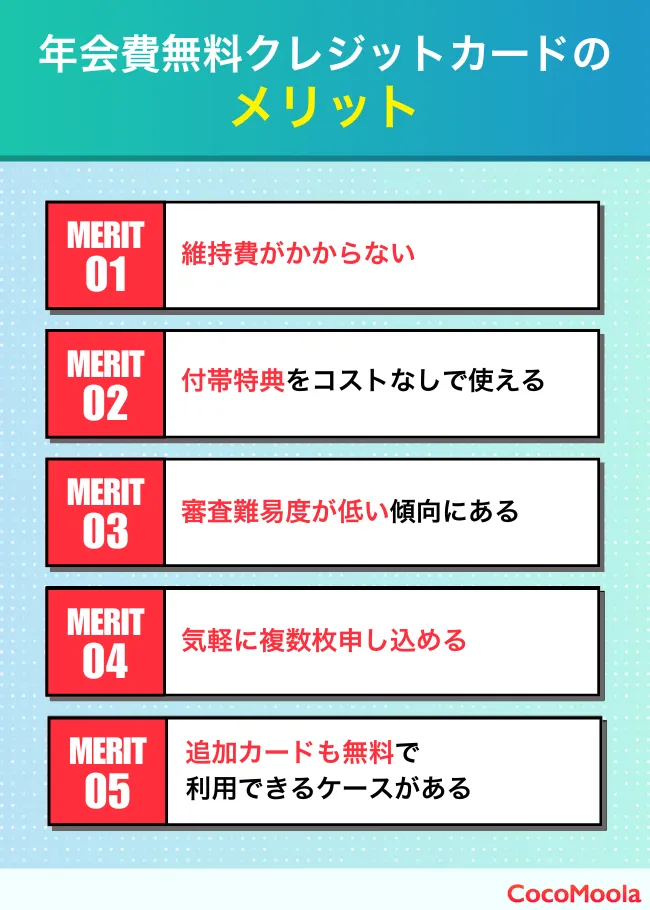

年会費無料クレジットカードのメリットとは?

ここからは、年会費無料クレジットカードのメリットを紹介していきます。

維持費がかからない

年会費無料クレジットカードの大きなメリットは、やはり維持費がかからないことです。

あまりクレジットカードを使う予定がない方でも負担なく持つことができます。初めてクレジットカードを発行する方にもおすすめです。

また、年会費無料なら複数枚のクレジットカードを作成しても維持費はゼロです。普段の買い物用や固定費用など、お得に使い分けできます。

ただし、クレジットカードを2枚以上持つ場合は、引き落とし日や利用額に注意しましょう。

付帯特典をコストなしで使える

年会費無料クレジットカードは、付帯保険や独自サービスなどを0円で利用することができるのもメリットです。

たとえば、JCBカードW Plus Lのような女性向け特典や、JCBカードSのクラブ・オフ優待も別途費用はかからずに使えます。オプションでない限り、クレジットカードに付帯する特典にはコストがかかりません。

モーラ博士

旅行傷害保険が利用付帯の場合は、あらかじめ旅行代やホテル代をクレジットカードで支払う必要があるぞ。

支払時のポイント付与も、カードに付帯された各種特典も、使えば使うほどお得になります。「元が取れるか」を気にする必要がないので、どんどん活用していきましょう。

審査難易度が低い傾向にある

年会費無料のクレジットカードは、審査難易度が低い傾向にあると言われています。

年会費を無料にしているのは、多くの人が気軽に申し込みやすくして間口を広げるという目的があるためです。収入の少ない学生や、パート・アルバイトの方も十分審査を通過できる可能性があります。

一方で、年会費有料のクレジットカードは、年会費を含めた利用額を支払える人がターゲットに設定されており、その分審査難易度も高くなっています。

モーラ博士

クレジットカードの審査に通るか不安な人は、年会費無料のクレジットカードがおすすめじゃ。ただし、審査がないわけではないからしっかり手続きするんじゃぞ!

参考:賦販売法「支払能力を超える購入等の防止」

気軽に複数枚申し込める

選べる国際ブランド・利用できる特典・対象の特約店はそれぞれのクレジットカードで異なります。1枚のクレジットカードで不十分な点を補うには、別のカードを追加で発行しなければなりません。

そうした場合であっても、年会費が無料であればコストを気にすることなく、お試し感覚で気軽に2枚目以降のクレジットカードを申し込むことができます。

クレジットカードを実際に利用して使用感を知りたいといった方も、年会費無料のカードであれば気兼ねなく試せるでしょう。

ただし、クレジットカードを複数枚発行には、利用額が分散して特典を受けづらくなる、カードの管理が大変になるなどのリスクがあります。あらかじめ頭に入れておきましょう。

追加カードも無料で利用できるケースがある

クレジットカードに追加する形で発行できるカードには、家族カードやETCカードなどがあります。年会費無料のクレジットカードの中には、そうした追加カードも無料で利用できるものも一部存在します。

たとえばイオンカードセレクトは家族カード・ETCカードともに無料で利用可能です。他にも、JCBカードWや三井住友カード(NL)は家族カードは同じく年会費無料で、ETCカードは年1回以上の利用で翌年分の年会費550円(税込)が無料になります。

このように追加カードも含めて年会費が一切発生しないのは、年会費無料クレジットカードならではの大きな魅力です。無料の条件などの詳しい情報は、申し込み前にホームページで確認しましょう。

モーラ博士

ただし、本カードの年会費が無料でも追加カードが有料だったり、そもそも追加カードの発行に対応していなかったりする場合もあるから注意が必要じゃ!

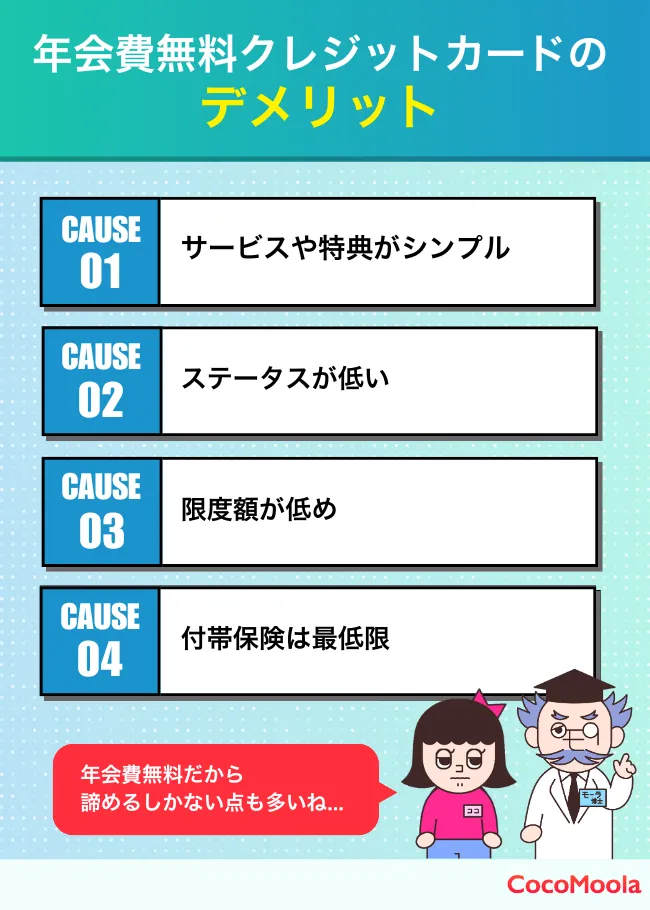

年会費無料クレジットカードのデメリットとは?

年会費無料のクレジットカードにはデメリットもあります。以下の点が気になる場合は、年会費無料のクレジットカード以外も検討してみましょう。

サービスや特典がシンプル

年会費無料クレジットカードのデメリットは、サービスや特典などがシンプルな点です。

ゴールドカードやプラチナカードなど年会費が発生するクレジットカードの方が、無料の空港ラウンジサービスやグルメ・ホテル優待といった特典が充実している傾向にあります。

そうした特典や優待などをたくさん活用したい方は、年会費有料のクレジットカードが向いているでしょう。たとえ高額な年会費であっても、特典を利用すれば年会費分の元を取れる可能性も大いにあります。

モーラ博士

他にも24時間対応のコンシェルジュやゴルフ優待など、様々な特典があるため気になる人はゴールドカードやプラチナカードも見てみるのじゃ。

ステータスが低い

年会費無料のクレジットカードは、ステータスが低めな点もデメリットと言えるでしょう。年会費無料だと誰でも持ちやすいため、希少性が下がってしまいます。

社会的信用は証明できないので、会食や海外との取引で使うのはおすすめできません。30代もしくは40代以上で社会的地位を気にされる方は、年会費有料のクレジットカードを選んでみてもよいかもしれません。

中でも、ゴールドランク以上のクレジットカードや国際ブランドがAMEX・Diners Clubのクレジットカードは、審査の難しさや会員のステータスの高さから十分な社会的信用を示せるでしょう。

限度額が低め

年会費無料のクレジットカードのデメリットとして、限度額が低めな点も挙げられます。

年会費有料のゴールドカードやプラチナカードは、限度額が200万円や500万円のものもありますが、年会費無料のクレジットカードだと高くても100万円までであることが一般的です。

なお、割賦販売法によれば、クレジットカードの限度額が30万円以下の場合は簡易的な審査のみで発行が可能とされています。

そのため、消費者や発行者の利便性を考慮し、年会費無料のクレジットカードの場合は限度額が10万円〜30万円に設定されることが多いようです。

モーラ博士

様々な支払いをクレジットカードでまとめたい人や毎月たくさん買い物する人は、年会費無料のクレジットカード以外がおすすめじゃ。

参考:政府広報オンライン「改正割賦販売法」

付帯保険は最低限

クレジットカードの付帯保険にはショッピング保険や旅行損害保険などがあります。これらの付帯保険はランクが上がるほど充実する傾向にあり、年会費無料のクレジットカードの場合は必要最小限です。

特に旅行傷害保険はランクごとに顕著な差がみられます。年会費無料の一般カードの場合は、旅行損害保険が付帯していないケースも珍しくありません。

ゴールドカード以上になると国内・海外ともに最大1,000万円以上の旅行損害保険が基本となるため、頻繁に旅行に行く方にとっては少し心もとなさを感じるかもしれません。

年会費無料のクレジットカードはどんな人におすすめ?

年会費無料のクレジットカードは基本的に全員におすすめですが、ここでは特におすすめの人の特徴を紹介していきます。

- 初めてクレジットカードを発行する人

- パート・アルバイトや学生など、収入が少ない人

- クレジットカードを複数枚持ちたい人

- 特定の場面のみカード払いをしたい人

初めてクレジットカードを発行する人

初めてクレジットカードを発行する場合、自分がクレジットカードをどのくらい利用するか正確に予測するのは難しいです。利用額や還元率のイメージがつかめないという方も多いでしょう。

クレジットカードを発行したが、結局現金やバーコード決済を使ってしまい、クレジットカードではほとんど支払いをしなかったということもあり得ます。年会費無料であれば維持費がかからないので、使わなくても損することはありません。

リスクを抑えるためにも、始めてクレジットカードを発行する方は年会費無料のカードを選ぶのがおすすめです。

パート・アルバイトや学生など、収入が少ない人

学生やパート・アルバイトなど収入が多くない方は、年会費無料のカードがおすすめです。一般的に、年会費無料のカードの方が審査に通りやすいため、収入が低くても契約できる可能性があります。

年会費が有料の場合、金額は数千円から数万円まで幅広いです。年会費はカードを解約しない限り毎年必ず発生するので、負担になる恐れがあります。

収入が少ない方は、当然クレジットカードの利用額も少なくなりがちです。年間の利用額が少ないと、貯めたポイントの額が年会費を下回り逆に損をしてしまう可能性もあるので気を付けましょう。

クレジットカードを複数枚持ちたい人

近年では、クレジットカードを2枚以上発行し、場面ごとに使い分ける方が増えています。仮にクレジットカードを2枚持つなら、1枚は年会費無料のクレジットカードを選ぶのがおすすめです。

クレジットカードの2枚持ちは、カード払いを利用できる店舗が増える、月々の限度額が増える、保険の補償額が増えるなど、様々なメリットがあります。詳しく知りたい方は、こちらの記事を読んでください。

年会費が有料のカードを2枚以上発行してしまうと、金額がかなりかさんでしまい、大きな負担になる場合もあります。どういう場面でカードを利用したいのかをよく考えて、組み合わせを選びましょう。

特定の場面のみカード払いをしたい人

契約したいサブスクリプションサービスの支払い方法がカード払いに限定されている場合や、急に海外に行く予定が入った場合など、特定の場面で急にクレジットカードが必要になることはあります。

日々の支払いなどでクレジットカードを使わず、局所的にしか活躍する場面がない場合、利用額が伸びづらいため、年会費が有料のクレジットカードを発行するのはもったいないです。

クレジットカードを持っている方の中にも、こうした特定の場面のみクレジットカードで支払いをして、それ以外はほとんどカードを使わない人は一定数います。

クレジットカードを発行したいが、現在主に使っている他の支払い手段がある方は、年会費無料のクレジットカードを選びましょう。

年会費無料のクレジットカードに関する専門家コメント

今回紹介しているおすすめのクレジットカードについて、ココモーラの監修者を務めてくださっている岩田昭男さんと金子賢司さんから、各クレジットカードの魅力についてコメントをいただきました。

気になるクレジットカードがあれば、専門家の方のコメントを読んで参考にしてみてください。

JCBカードW

JCBカードWは通常の還元率が1.0%と、クレジットカードの中でも還元率が高いのが特徴です。

Amazonやスターバックスなどの対象店舗や優待サイト経由でのネットショッピングなら、還元率は最大21倍になります。

年会費が永年無料で、ナンバーレスタイプなら最短5分※でカードが発行されるのもうれしいですね。

※: 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

三井住友カード(NL)

三井住友カード(NL)は、最短10秒で発行※1できるクレジットカードです。

年会費は永年無料で、対象のコンビニや飲食店で利用すると最大7%の高還元※2が受けられます。

カード番号や有効期限の記載がないナンバーレスのカードなので、セキュリティ面も安心ですよ。

※1 即時発行ができない場合があります。

※2 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※2 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※2 iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※2 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 通常のポイントを含みます。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

VIASOカード

VIASOカードは、年会費無料でポイントを自動で現金に還元してくれるクレジットカードです。

「Point名人.com 」を経由した買い物でポイント最大+24倍になります。

エポスカード

エポスカードの強みは、全国各地の店舗で使える優待制度です。

年会費無料で、全国10,000店舗の優待店で会員限定の特典が受けられます。

一定の条件を満たせば年会費無料でゴールドカードの招待が来るので、さらにお得にカードを利用できますよ。

Oliveフレキシブルペイ(一般)

Oliveフレキシブルペイはクレジットカードだけでなく

キャッシュカード、デビットカード、残高確認などさまざまな機能が使えて年会費無料です。

三井住友銀行の口座を持っている方は間違いなく便利だと思いますね。

監修者の水野さんへおすすめの年会費無料クレジットカードについてインタビュー!

今回のインタビューでは、ファイナンシャルプランナーの水野崇さんに「年会費無料でおすすめのクレジットカード」について伺いました。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

ファイナンシャルプランナーの水野崇さんに年会費無料クレジットカードについて伺った。特におすすめは楽天カードとセゾンカード。カード選びは自分のライフスタイルに合っているかが重要なポイントとした。

年会費無料のおすすめクレジットカード

水野さん

やっぱり楽天カードですかね。いろんなメディアでアンケートを取っても楽天カードが一番多い結果になっていますし、人気があって持ちやすいカードだと思います。

年会費無料の中でも楽天カードが人気

水野さん

最初から年会費無料にこだわるとしても、やはり楽天カードが強いです。楽天経済圏の改悪は少し気になるところですが、使いやすさは十分だと思います。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 1.0% |

| 国際ブランド | VISA/JCB/MasterCard/American Express |

| 申込条件 | 満18歳以上(高校生を除く) |

水野さん

そうですね、セゾンカードの一般カードもおすすめです。年会費無料のカードが多いですし、ポイントに有効期限がないので、多少使わない期間があってもポイントが消えないのは便利ですね。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 0.5% |

| 国際ブランド | VISA/JCB/MasterCard |

| 申込条件 | 満18歳以上(高校生を除く) |

年会費無料クレジットカードの選び方

水野さん

やっぱり「自分のライフスタイルに合っているかどうか」ですね。例えば、普段よく使うお店やサービスでポイント還元率が高いカードを選ぶのが大事です。

自分のライフスタイルに合っているかどうかが重要

水野さん

それと、マイルを貯めたい人はマイル還元率を軸に考えた方がいいですし、エポスカードのように流通系カードなら、自社サービスや店舗での割引が効くのも大きなメリットですよ。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 0.5% |

| 国際ブランド | VISA |

| 申込条件 | 満18歳以上(高校生を除く) |

編集部まとめ

今回のインタビューでは、ファイナンシャルプランナーの水野 崇さんに、年会費無料クレジットカードのおすすめについて伺いました。

水野さんが特に推奨されたのは、以下の2枚です。

・楽天カード

:年会費無料・ポイント還元率1.0%で、初心者も使いやすい

・セゾンカード

:ポイント有効期限がなく、長期的にポイントを貯めやすい

また、クレジットカードを選ぶときは、「自分のライフスタイルに合っているか」を意識することが大切です。

普段よく使うお店やサービスでポイントが貯まりやすいか、マイルを効率的に貯められるかなど、利用シーンに合わせて選ぶことで、よりお得にカードを活用できます。

【インタビュー実施概要】

- インタビュー対象:水野 崇さん(CFP®︎認定者、1級FP技能士)

- インタビュー取材実施日:2025/8/7

- 実施場所:株式会社ゼロアクセル本社

- インタビュアー:ココモーラ編集チーム(小谷・神田)

→インタビューの紹介ページはこちら

監修者の伊藤さんへ年会費無料クレジットカードに関するインタビューを実施

CFPの資格を持つ監修者の伊藤さんへ年会費無料クレジットカードに関するインタビューを実施しました。

証券会社にて営業・経営企画部門、社長秘書等を行う。また、投資銀行業務にも携わる。現在は、不動産を含む資産運用と社会保障(特に年金)を主に、FP相談・執筆・講演・を行っている。東洋大学経営学部ファイナンス学科非常勤講師

年会費無料カードを選ぶときは「還元率・ポイント交換先・支払い日」を重視。還元率は0.5%が一般的だが、1%以上のカードもある。ポイントは「何と交換できるか」を確認して選ぶとお得。利用額が多い場合は条件付き年会費無料ゴールドカードが有利なケースも。

監修者

伊藤さん

年会費無料という条件だけで選ぶのではなく、還元率とポイント交換先を重視すると良いですね。一般的には0.5%程度の還元率が多いですが、1%以上のカードもあります。

| 年会費(税込) | 永年無料 |

|---|---|

| 基本ポイント還元率 | 1.0% |

| 国際ブランド | JCB |

| 申込条件 | 18歳以上39歳以下 |

監修者

伊藤さん

例えば、マイルに交換したい方や商品交換を希望する方など、人によって目的は違いますよね。最初に「何と交換したいか」を決めておくと、効率よくポイントを貯められます。

監修者

伊藤さん

これは年間の利用額次第です。あまり使わないなら、年会費無料の一般カードで十分だと思います。一方、利用額が多い方は条件付き年会費無料ゴールドカードの方が、ポイントや補償・特典面でお得になる可能性が高いです。

| 年会費(税込) | 通常5,500円 |

|---|---|

| 基本ポイント還元率 | 0.5% |

| 国際ブランド | VISA/MasterCard |

| 申込条件 | 満18歳以上で本人に安定継続収入がある方(高校生を除く) |

監修者

伊藤さん

そうですね。利用額・利用頻度・特典の3つを総合的に見て、自分のライフスタイルにあったカードを選ぶことが大切です。

編集部まとめ

今回の伊藤さんへのインタビューで印象的だったのは、「年会費無料」という条件だけで選ぶのは危険という点です。

年会費無料クレジットカードは使いやすいですが、還元率・ポイント交換先・支払い日をセットで考えることが大切。

さらに、年間利用額によってはゴールドカードの方がメリットが大きいケースもあります。

つまり、まずは「自分がどれくらいカードを使うか」を把握し、生活スタイルに合った1枚を選ぶのが最適解ですね。

【インタビュー実施概要】

- インタビュー対象:伊藤 亮太さん(CFP®︎認定者、DCアドバイザー)

- インタビュー取材実施日:2025/5/20

- 実施場所:株式会社ゼロアクセル本社

- インタビュアー:ココモーラ編集チーム(小谷・神田)

年会費無料クレジットカードのアンケート調査

ココモーラでは、年会費無料のクレジットカードを実際に利用している人を対象として、コンテンツ制作に役立てる目的で、フリージーを使用した独自のアンケート調査を実施しました。

これからクレジットカードを選ぼうと考えている人はぜひ参考にしてみてください。

| 調査方法 | フリージーを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 300人 |

| 年齢比率 |

20~20歳:3人(1%) 30~39歳:32人(10.67%) 40~49歳:88人(29.33%) 50~59歳:162人(54%) 60歳以上:15人(5%) |

| 性別比率 |

男性:150人 女性:150人 |

| 職業比率 |

会社員(正社員):133人(44.33%) 会社員(契約・派遣社員):16人(5.33%) 経営者・役員:4人(1.33%) 公務員(教職員を除く):9人(3%) 自営業:25人(8.33%) 自由業:5人(1.67%) 医師・医療関係者:0人(0%) 専業主婦:40人(13.33%) 学生:0人(0%) パート・アルバイト:37人(12.33%) 無職:29人(9.67%) その他:2人(0.67%) |

| 調査期間 | 2024年2月 |

| 調査地域 | 日本 |

年会費無料のクレジットカードに関する結果詳細>>

年会費無料のクレジットカードに関するアンケート調査結果の元データ(PDF)>>

今メインで使っているクレジットカードは年会費無料のものですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| はい、永年無料です | 231 | 77% |

| はい、初年度のみ無料です | 10 | 3.33% |

| はい、年1回使うなど条件を達成すれば無料になります | 25 | 8.33% |

| いいえ | 34 | 11.33% |

年会費が永年無料のクレジットカードを使っている人が大多数でした。特に条件もなくずっと維持コストがかからないことが人気の理由でしょう。

また、「初年度無料」と回答した人や「条件を達成すれば無料になる」と回答した人と合わせると、約9割近くの人が年会費無料のクレジットカードを使っていることが判明しました。

ココちゃん

やっぱり年会費有料のクレジットカードよりも、年会費無料のクレジットカードの方が人気が高いね。

年会費無料のクレジットカードを作成した理由は何ですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 維持コストを払いたくないから | 105 | 39.47% |

| 年会費無料のクレジットカードで十分だと感じたから | 135 | 50.75% |

| クレジットカードをたくさん使う予定がない、もしくは念のために持っておきたかったから | 13 | 4.89% |

| 年会費有料のクレジットカードはもう少し年齢が上がってからでいいと思ったから | 3 | 1.13% |

| 自分の収入だとクレジットカードの年会費を払う余裕がないから | 6 | 2.26% |

| その他 | 4 | 1.5% |

年会費無料のクレジットカードを作成した理由を聞いたところ、「年会費無料のクレジットカードで十分だと感じたから」という回答が最も多く、半数を超えていました。

年会費無料にも関わらず還元率が高かったり、サービスが充実しているクレジットカードはたくさんあります。例えば、JCBカードWは、永年無料ですが還元率が1.0%とかなりハイスペックです。

モーラ博士

そのほかの回答を見ると、維持コストを払いたくないと思っている人も多いことが分かるぞ。

年会費無料のクレジットカードを使っていて感じるデメリットは何ですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| 特典や優待サービスなどが物足りない | 36 | 13.53% |

| 付帯している保険が十分でない | 15 | 5.64% |

| ポイントが貯まりにくい | 46 | 17.29% |

| ステータスがない | 5 | 1.88% |

| 限度額が低い | 8 | 3.01% |

| デザインがかっこよくない | 5 | 1.88% |

| 特にない、満足している | 151 | 56.77% |

| その他 | 0 | 0% |

年会費無料のクレジットカードを使っていて感じるデメリットは「特にない、満足している」と回答した人が過半数でした。年会費を払わなくとも満足できるクレジットカードを使っている人が多いのでしょう。

強いて言えば、「ポイントが貯まりにくい」「特典や優待などが物足りない」などがデメリットとして挙がりました。

特に、優待や特典をたくさん利用したいなら、ゴールドカードやプラチナカードを検討してみるのもいいかもしれません。

モーラ博士

三井住友カード ゴールド(NL)なら条件を達成すれば年会費永年無料になるぞ。

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

年会費無料のクレジットカードの比較ランキングの根拠

当サイトの「年会費無料のおすすめクレジットカードランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(還元率・ポイントの使いやすさ、特典・付帯サービスの充実度、スマホ・電子マネー対応など)に基づき、スコア化・ランキング化しています。

年会費無料のクレジットカードランキング評価項目(100点満点)

本記事の年会費無料のおすすめクレジットカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 項目 | 配点 | 内容 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 30点 | 通常還元率や、楽天・Amazon・コンビニ等での還元優遇。貯めたポイントの使い道の多様さも重視。 |

| 特典・付帯サービスの充実度 | 25点 | 無料でも付帯される保険(ショッピング保険、旅行保険)、優待特典(映画・飲食店など)を評価。 |

| スマホ・電子マネー対応 | 20点 | Apple Pay/Google Pay、iD/QUICPay/Suica連携など、キャッシュレス時代における利便性を評価。 |

| 発行スピードと申し込みのしやすさ | 15点 | 即日発行、オンライン完結、学生・主婦も申し込めるなど、取得のしやすさを評価。 |

| 年会費無料の“条件なし”度 | 10点 | 「完全無料」か「条件付き(例:年1回利用で無料)」かをチェック。真の“無料”を評価。 |

年会費無料のクレジットカード総合評価・ランキング

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード名 | 総合得点 (100点満点) | レーティング |

|---|---|---|

| JCBカードW | 90点 | ★★★★★ |

| 三井住友カード(NL) | 88点 | ★★★★★ |

| VIASOカード | 85点 | ★★★★☆ |

| PayPayカード | 83点 | ★★★★☆ |

| Oliveフレキシブルペイ(クレジットモード) | 81点 | ★★★★☆ |

| エポスカード | 79点 | ★★★★☆ |

| 楽天カード | 78点 | ★★★★☆ |

本ランキングは「年会費無料でお得に使えるクレジットカードを探している一般ユーザー(学生・新社会人・主婦層など)」を想定して評価しています。

掲載しているカードはすべて、年会費が無条件で無料のものに限定しており、継続的なコストを気にせず利用できる点を重視しています。

また、最新のキャンペーン内容や特典、サービス改定により、ランキングは随時変更となる可能性があります。

1位:JCBカードW【総合90点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 28/30 | 常時1.0%還元(通常のJCBカードの2倍)で、Amazon・スタバ等の優待店では還元率アップ。貯まったポイントは他社ポイントやギフト券に交換しやすく、利便性◎。 |

| 特典・付帯サービスの充実度 | 22/25 | 無料カードながら海外ショッピング保険が自動付帯。キャンペーンの頻度も多く、JCBブランドならではの優待も活用できる。 |

| スマホ・電子マネー対応 | 18/20 | Apple Pay・Google Pay・QUICPayに対応。タッチ決済や電子マネー連携もスムーズ。 |

| 発行スピード・申込やすさ | 12/15 | オンライン申込みで最短即日発行。満18歳以上(学生OK)で申し込めるハードルの低さも魅力。 |

| 年会費無料の“条件なし”度 | 10/10 | 完全年会費無料。永年無料で維持費ゼロ。 |

JCBカードWは、年会費完全無料で高還元&安心のJCBブランドが使える万能カード。特にAmazon・セブンイレブンなど日常利用に強く、「メインカードとしても十分使える1枚」として評価されました。

ポイントの使い道が豊富でスマホ決済にも強く、「キャッシュレス初心者〜中級者の最初の1枚」にも最適。また、優待店でのポイントアップ特典を活用すれば、生活スタイルに合わせた還元アップも可能です。

2位:三井住友カード(NL)【総合88点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 27/30 | Vポイントがコンビニ・飲食店など対象店舗で最大7%還元。通常還元率は0.5%ながら実用的な優遇特典が多い。 |

| 特典・付帯サービスの充実度 | 20/25 | 国内旅行保険は付帯なしだが、タッチ決済による還元優遇やキャンペーン展開が豊富。無料カードとしては十分な内容。 |

| スマホ・電子マネー対応 | 19/20 | Apple Pay・Google Pay・Visaのタッチ決済に対応。iDやモバイルSuicaにも対応しており、利便性が高い。 |

| 発行スピード・申込やすさ | 12/15 | 最短10秒でデジタル発行が可能。申し込みハードルも低く、学生や主婦にも人気。 |

| 年会費無料の“条件なし”度 | 10/10 | 年会費は永年無料。条件も一切なしで、維持コストゼロ。 |

三井住友カード(NL)は、年会費無料×タッチ決済特化で近年高い支持を集めている注目カード。対象店舗での最大7%還元や、最短10秒発行可能なスピード性が強みで、「初めての1枚」にも「サブカード」としても優秀なバランス型。

JCBカードWと比べると通常還元率ではやや劣るものの、リアル店舗での使いやすさ・利便性の高さが際立つ結果となりました。スマホ決済やキャッシュレス生活に慣れた人には、間違いない選択肢です。

3位:VIASOカード【総合85点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 23/30 | 基本還元率は0.5%。携帯料金・ネットショッピング・ETCなど特定支払いでの利用でポイント優遇。貯まったポイントは自動でキャッシュバックされ、管理が不要。 |

| 特典・付帯サービスの充実度 | 19/25 | 海外旅行傷害保険(利用付帯)、ショッピング保険など最低限の補償をカバー。派手さはないが堅実な内容。 |

| スマホ・電子マネー対応 | 15/20 | Apple Pay・Google Pay対応。モバイルSuica・楽天Edyチャージ可。 |

| 発行スピード・申込やすさ | 8/15 | オンライン申し込み可能。即時発行やバーチャルカード対応はなし。 |

| 年会費無料の“条件なし”度 | 10/10 | 年会費は完全無料で条件なし。気軽に保有できる。 |

VIASOカードは、ポイントの自動キャッシュバック機能が特徴的な“管理ラクチン系”カード。携帯料金やETCなど、固定支出をまとめることで、効率的にポイントを貯めて自動で現金還元される仕組みは、ポイントの管理が面倒な人に最適です。

旅行保険やショッピング保険など最低限の補償も揃っており、安心して保有できる1枚。「派手さはいらない」「損しないカードが欲しい」という方に、強くおススメできます。

4位:PayPayカード【総合83点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 22/30 | 基本還元率は1.0%。PayPay残高払いとの連携でポイント自動付与。Yahoo!ショッピングやLOHACOでは高還元に。 |

| 特典・付帯サービスの充実度 | 18/25 | ショッピング保険あり。旅行保険なしだが、PayPayステップとの組み合わせで実質還元率を上げられる点は高評価。 |

| スマホ・電子マネー対応 | 18/20 | PayPayとの親和性が非常に高く、Apple Pay・Google Payにも対応。タッチ決済やiD/QUICPay系は非対応。 |

| 発行スピード・申込やすさ | 6/15 | 即時発行(バーチャルカード)対応。ただし、操作手順がやや複雑で途中離脱するユーザーも少なくない印象。 |

| 年会費無料の“条件なし”度 | 10/10 | 永年年会費無料。条件も一切なく、誰でも維持可能。PayPayユーザーなら自然に持てる一枚。 |

PayPayカードは、PayPayユーザーにとっての“最も自然な選択肢”。

連携のしやすさや還元率の高さは非常に優秀で、とくにYahoo!ショッピングやLOHACOを使う人には効果絶大です。

一方で、申し込み時のユーザーインターフェースにはクセがあり、初心者にはやや不親切な部分も。しかし、それを乗り越えられれば、シンプルで高機能な日常用カードとして活躍します。スマホ中心の生活をしている人にとっては、頼もしい1枚です。

5位:Oliveフレキシブルペイ(クレジットモード)【総合81点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 23/30 | 通常還元率は0.5%。三井住友カード(NL)と同様に対象店舗でのタッチ決済で還元率アップ(Vポイント)。三井住友銀行との連携でさらに還元率UP。 |

| 特典・付帯サービスの充実度 | 19/25 | コンビニ・飲食店での優待、Vポイントアッププログラムなど独自特典あり。 |

| スマホ・電子マネー対応 | 17/20 | Apple Pay/Google Pay、Visaタッチ決済に対応。デビット・プリペイド・クレジットを1枚で使い分けられる設計。 |

| 発行スピード・申込やすさ | 8/15 | アプリで完結するバーチャル即時発行が可能。ただし、三井住友銀行口座との連携前提でやや手順が複雑。 |

| 年会費無料の“条件なし”度 | 10/10 | 年会費は完全無料。条件なしで長期的に使える。デジタル中心の設計により維持も手間なし。 |

Oliveフレキシブルペイ(クレジットモード)は、キャッシュレス完全対応かつ、銀行連携型の新世代カード。三井住友銀行と連動することで還元や機能が拡張され、Vポイント経済圏の最大活用が可能になります。

クレジット・デビット・プリペイドを1枚で切り替えられる柔軟性もあり、デジタル生活に慣れたミニマリストや若年層にとって理想的な1枚。ただし、銀行口座連携が前提になるため、完全初心者よりはやや中級者向けのハイスペック無料カードです。

6位:エポスカード【総合79点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 24/30 | 基本還元率0.5%。優待店舗やエポスポイントUPサイト経由の利用で還元率UP。マルイや提携施設で使いやすいポイント設計。 |

| 特典・付帯サービスの充実度 | 23/25 | 年会費無料でありながら、最高3,000万円補償の海外旅行保険が付帯。さらに飲食・カラオケ・テーマパーク等での豊富な優待特典あり。 |

| スマホ・電子マネー対応 | 17/20 | Apple Pay・Google Pay・QUICPayに対応。モバイルSuica・楽天Edyへのチャージにも対応。 |

| 発行スピード・申込やすさ | 5/15 | 店頭(マルイ)での即日発行は可能だが、Web申し込みでは到着までやや時間がかかる。デジタル即時発行には非対応。 |

| 年会費無料の“条件なし”度 | 10/10 | 永年無料。条件なしで維持可能。補償・優待付きでの無料は非常に貴重。 |

エポスカードは、年会費無料で高額な海外旅行保険が付帯する1枚。さらに、全国1万店以上の飲食・レジャー施設での優待もあり、実生活で「割引特典を活用したい人」には抜群の相性です。

還元率は平凡ながら、優待をうまく使えば実質的なお得感は非常に高い。初めてのクレジットカードとしても、サブカードとしても人気が高い、「万能型」無料カードの代表格です。

7位:楽天カード【総合78点】

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの使いやすさ | 23/30 | 通常1%還元で楽天市場では最大3倍以上。ただし、楽天経済圏外ではメリットがやや限定的。 |

| 特典・付帯サービスの充実度 | 18/25 | ショッピング保険は付帯しているが、旅行保険がなく、無料カードとしてはややシンプルな構成。 |

| スマホ・電子マネー対応 | 16/20 | Apple Payや楽天ペイ、QUICPay対応など利便性は高いが、Suica連携は非対応。 |

| 発行スピード・申込やすさ | 13/15 | オンライン申し込みで最短即日審査。デジタルカードも選べ、スマホ決済派にも使いやすい。 |

| 年会費無料の“条件なし”度 | 8/10 | 完全無料で維持可能。条件付き特典が多いため、“真の無料”としては平均的な評価。 |

楽天カードは、年会費無料で高い還元率を誇る定番カードです。楽天市場や楽天ペイなど、自社サービスを利用するほどポイントが貯まりやすく、楽天経済圏との相性が非常に良い一方で、他社利用時の還元率は標準的。

付帯特典は少なく、シンプルさを重視するユーザーに適しています。デジタル発行やタッチ決済対応など利便性は高く、日常使いには十分な性能を備えています。

口コミ調査の概要

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

アンケート調査の概要

| 調査方法 | ファストアスクおよび フリージーを使用した独自調査 |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードおすすめに関するアンケート調査結果の詳細>>

採点の根拠に使用した公式サイト

情報元・参照元一覧

- 独立行政法人国民生活センター

- 国税庁

- 消費者庁

- 経済産業省

- 日本年金機構

- 一般社団法人日本クレジット協会

- 日本クレジットカード協会

- 一般社団法人キャッシュレス推進協議会

- 日本カード情報セキュリティ協議会

- 指定信用情報機関のCIC

- 公益財団法人日本生産性本部

- 総務省統計局

- 法務省

最終更新:2025年11月4日

【1分動画解説】年会費無料のおすすめクレカとは?

年会費無料のクレジットカードを見つけたい方は、こちらの1分動画をチェック!

参考文献

・公正取引委員会 「クレジットカードの取引に関する実態調査報告書」(最終アクセス:2025年5月1日)

・割賦販売法「支払能力を超える購入等の防止」(最終アクセス:2025年5月1日)

・割賦販売法「包括支払可能見込額の調査等」(最終アクセス:2025年7月18日)

・政府広報オンライン「改正割賦販売法」(最終アクセス:2025年5月1日)

・JCBカード公式サイト「JCBスマートフォン保険」(最終アクセス:2025年9月16日)

・エポスカード公式サイト「エポスゴールドカード」(最終アクセス:2025年9月16日)

・三井住友カード公式サイト「ゴールドカードなら三井住友カード ゴールド(NL)」(最終アクセス:2025年9月16日)

・三菱UFJニコス(株)「VIASOカード」(最終アクセス:2025年9月16日)

よくある質問

Q. 年会費無料のクレジットカードを選ぶポイントはありますか?

基本ポイント還元率が高ければ、日々の利用で効率良くポイントを貯めて商品やギフト券に交換することができます。

また、ETCカードや家族カードの発行を検討している場合は、それらの年会費もチェックしておくと良いでしょう。

旅行が趣味の方は、海外旅行傷害保険や国内旅行傷害保険が付帯しているかどうかや、補償額も要チェックです。

Q. 年会費無料のクレジットカードなら、ずっと無料なのですか?

したがって、申し込むクレジットカードがどのタイプなのか、事前にきちんと確認しておきましょう。

Q. 年会費無料のクレジットカードにはどんなメリットがありますか?

また、費用をかけずにカードの特典や機能を利用できるため、お得感も感じやすいでしょう。

高い年会費がかかるクレジットカードと比較すると、審査に通りやすい傾向にあるとも言われているため、審査が不安な方にもおすすめです。

Q. 年会費無料のクレジットカードにはデメリットもありますか?

また、ステータスの高いクレジットカードに比べると限度額が低い傾向にあるため、毎月の買い物が多い方にとっては使いづらさを感じてしまう可能性もあります。

Q. 年会費が無料と有料で迷った時はどうしたらいいですか?

年会費が無料のクレジットカードは、普段使える特典は充実していますが、ホテルのグレードアップや限定施設の割引など特別な日に使いたい特典は付帯していないケースがほとんどです。

よって、付帯サービスを比較すると、自分にとってメリットの大きいカードを選ぶことができるでしょう。

Q. 年会費無料の法人向けクレジットカードはありますか?

Q. 年会費無料でおすすめ・人気のクレジットカードは?

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.02

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.04

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

クレジットカードは何枚持ちが理想?複数枚持つメリットや平均枚数を解説

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.04

クレジットカードの作り方とは?発行の流れや注意点をやさしく解説

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.05

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

アンケート

クレジットカードのアンケート調査について

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

還元率が高いクレジットカードのアンケート調査

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードの審査に関するアンケート調査

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

人気の記事

最近の記事

カード別ランキングを見る

年会費無料

学生カードETCカード個人事業主法人カード必ず審査が通る無職でも作れるマイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード