更新日: 2026.02.04

VISAは5大国際ブランドのひとつであり、世界200以上の国と地域で利用できます。国内外問わず高い信頼性と利便性を誇るため、初めてクレジットカードを作る方や、海外旅行、出張が多い方にとってVISAカードは非常に心強い選択肢です。タッチ決済にも対応しているので、会計がスムーズに済ませられるメリットもあります。 VISAカードはラインナップが非常に豊富。年会費無料で日常使いに適したスタンダードカードから、旅行保険や空港ラウンジサービスが付帯するゴールドカード、ポイント還元率が高く質の良いサービスを受けられるプラチナカードまで、ユーザーのライフスタイルやニーズに合わせて選ぶことができます。 しかし、選択肢が多いことから「自分に合うVISAカードがわからない」「年会費無料で還元率の高いVISAカードが欲しい」と迷っている方も多いかもしれません。自分の利用シーンや目的に合わせてぴったりのVISAカードを選ぶことで、日常の生活をより豊かにすることができます。 そこで本記事では年会費やポイント還元率、付帯保険などを徹底比較し、おすすめのVISAカードをランキング形式で紹介します。また、VISAの特徴やJCB・Mastercardとの違いなども詳しく解説しているので、VISAカードの発行を検討している方はぜひ参考にしてみてください。

詳細を表示

| カード |  注釈について ※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2: 即時発行ができない場合があります。 ※3: ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4: ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元:

|  注釈について (*1): (*)最大20%ポイント還元には、お支払口座を三菱UFJ銀行に設定することが必要です。その他、ご利用金額の上限など各種条件がございます。くわしくはこちら (*)グローバルポイントの還元率は、1ポイント5円相当の商品に交換の場合となります。なお、1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。 (*)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。 (*)予告なく内容を変更、または終了する場合があります。 (*2) : (*)新規ご入会特典には条件・ご留意事項がございます。くわしくはこちらをご確認ください。 (*)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。 (*3) : Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 引用元: |  注釈について 引用元:

※1: 新規発行&条件達成で最大57,600円相当プレゼント ※特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。 ※最大67,600円相当は最上位クレジットカードでのお取引が対象になります。 ※こちらの最大金額は2026/3/1までです。2026/3/2以降は三井住友銀行HPをご確認ください。 ※2: WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。 |  注釈について ※1: 年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 ※2: 即時発行ができない場合があります。 ※3: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 引用元: | |

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 ※一般ランクの場合 | 通常5,500円(税込) 条件達成で永年無料※1 |

| ポイント還元率 | 0.5%~7% ※3 | 0.5%~20%(*1) | 1%~5% | 0.5%~20% ※1 | 0.5%~7% |

| 審査・発行期間 | 最短10秒※2 | 最短翌営業日(*)Mastercard®とVisaのみ | 最短7分 | - | 最短10秒※2 |

| 国際ブランド | |||||

| リンク |

80.8

キャンペーン

最短たったの10秒で発行! 対象のコンビニや飲食店など身近なお店で高還元率。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

75.8

特典

コンビニ・スーパーなど対象店舗で最大20%還元! タッチ決済やApple Payですばやく決済できる

メリット

デメリット

3.0

50代・男性(会社員)

さらに表示

83.0

キャンペーン

年会費無料で基本還元率1.0%の高還元! 最短2分で審査結果がわかる!年会費無料で初心者も安心

メリット

デメリット

4.0

30代・女性(主婦)

さらに表示

80.2

キャンペーン

5つの支払いモードを1枚に! 対象店舗利用で最大20%のポイント還元※

メリット

デメリット

4.0

30代・女性(アルバイト・パート)

さらに表示

80.0

キャンペーン

年会費が5,500円(税込)と安くコスパが良い お得かつポイントが貯まりやすいゴールドカード。

メリット

デメリット

4.0

40代・女性(会社員)

さらに表示

80.0

キャンペーン

即日でカード受け取り可能! ネットショッピングではポイントが最大30倍

メリット

デメリット

5.0

20代・女性(会社員)

さらに表示

80.8

キャンペーン

年会費無料で誕生月は毎年ポイント3倍! 年間利用額で還元率が決まるカード

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

76.7

キャンペーン

年会費永年無料で持ちやすい! ポイントの有効期限なしで好きな時に使える

メリット

デメリット

4.0

30代・女性(会社員)

さらに表示

82.8

キャンペーン

楽天市場でいつでも還元率3.0%以上! 楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

デメリット

5.0

30代・男性(アルバイト・パート)

さらに表示

80.0

キャンペーン

専業主婦やパートでも申し込みOK! イオン系列店でいつでもポイント2倍

メリット

デメリット

4.0

30代・女性(主婦)

さらに表示

79.2

キャンペーン

ガソリン代がいつでも割引! 車での移動が多い方におすすめ。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

77.5

キャンペーン

普段の買い物でも還元率1.2%! 年会費永年無料ながら付帯保険も充実

メリット

デメリット

4.0

60代・男性(会社員)

さらに表示

73.3

いつでも1.0%の高還元率! ケータイ補償もついて年会費永年無料

メリット

デメリット

4.0

40代・女性(会社員)

さらに表示

78.0

キャンペーン

還元率はいつでも1.0%以上! auユーザーでなくてもお得なカード

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

67.5

キャンペーン

ルミネやアトレで最大3.5%還元。 Suica利用や新幹線代でも還元率1.5%!

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

VISAのおすすめクレジットカードを多数紹介してきました。ここからはVISAカードの選び方やJCB・Mastercardとの違いを解説していきます。

VISAとは、クレジットカードの国際ブランドの一つです。VISA・Mastercard・JCB・American Express・Diners Clubの5つが5大国際ブランドと言われています。

5つの国際ブランドの中でも、加盟店が非常に多いのが特徴。国内はもちろん、海外のほとんどのお店がVISAに対応しています。

そのため、海外旅行に行く予定がある方はVISAのクレジットカードを一枚持っておくと安心でしょう。

また、当サイトで独自のアンケート調査を実施したところ、メインで使うクレジットカードの国際ブランドとしてVISAを選ぶ人が最も多いことが判明しました。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 278 | 100% |

| VISA | 149 | 53.6% |

| Mastercard | 53 | 19.1% |

| JCB | 70 | 25.2% |

| American Express | 4 | 1.4% |

| Diners Club | 0 | 0.0% |

VISAがダントツで多く、過半数を超えています。このことから、5大国際ブランドの中だとVISAが最も人気であると言えるでしょう。

VISAカードは世界5大国際ブランドのクレジットカードの中の一つで、世界でも加盟店が多いです。世界5大国際ブランドのMastercardも、VISAカードと同じく世界で加盟店が多いですが、大きな違いとしてVISAカードはアメリカ、Mastercardはヨーロッパで強みがあることです。

また、JCBカードは日本国内に強みを持っています。自分がどこの地域に行くことが多いかでメインカードを決めるのも一つの方法でしょう。VISAカードをメインカードに利用している人は、サブカードとしてMastercardを併せ持つ方法もおすすめです。

VISAは、世界5大国際ブランド(VISA、Mastercard、JCB、American Express、Diners Club)の一つで、国内外を問わず加盟店数が非常に多いのが大きな特徴です。特に海外では、VISAとMastercardは広く利用可能ですが、VISAはアメリカ方面、Mastercardはヨーロッパ方面に強いといわれています。JCBは日本国内での利便性に優れていますが、海外では対応店舗が限定的なため、海外出張や旅行が多い方にはVISAブランドの方が安心です。

国内の調査でも、メインのクレジットカードとしてVISAを選ぶ人は半数以上にのぼり、初めてカードを持つ方や海外利用を重視する方には特におすすめです。ライフスタイルに応じて複数ブランドを使い分けるのも有効ですが、1枚に絞るなら汎用性と安心感のあるVISAは有力な選択肢といえるでしょう。

VISAとJCBはどちらも国際ブランドですが、使えるお店の多さや強みが少し異なります。クレジットカードを選ぶときは、還元率や年会費だけでなく、国際ブランドの特徴も押さえておくと失敗しにくくなるでしょう。

海外でも使いやすいブランドを重視するならVISA、国内特典やJCB独自のサービスを活用したいならJCBが選択肢になりやすいでしょう。

なお、旅行先や利用するお店によっては対応ブランドが限られることもあるため、メインカードとは別にサブカードとして持つのもひとつの方法です。

JCBは、国内だとほとんどのお店で決済できますが、海外だと使えないことが多いです。日本人観光客の多いハワイ・グアム・台湾などでは対応しているお店もあります。

VISAとMastercardは、どちらも世界的に利用できる国際ブランドで、国内外での使いやすさという点では共通しています。

そのため「どちらを選べばいいか迷う」という方も多いですが、細かい違いを知っておくと選びやすくなるでしょう。

VISAとMastercardはどちらも使いやすいため、基本的には「選んだカードの内容(年会費・還元率・特典)」を優先して問題ないことが多いでしょう。

ただし、お店によっては片方しか使えないケースもあるため、2枚持ちをする場合はVISAとMastercardで分けておくと安心です。

VISAはアメリカ方面、Mastercardはヨーロッパ方面が得意と言われています。

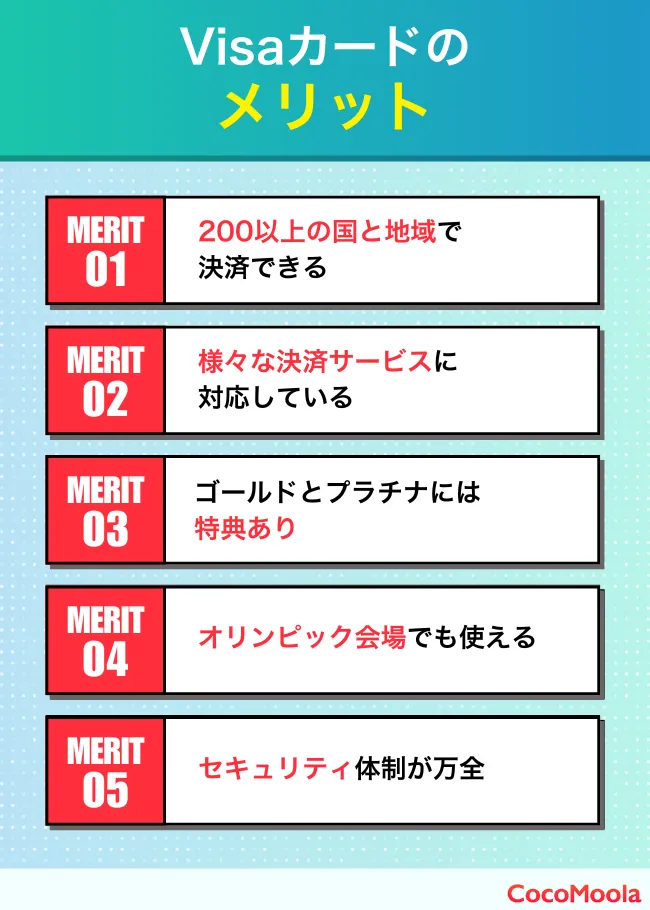

ここからはVISAカードを発行するメリットを解説していきます。

VISAカードの最大のメリットとして、200以上の国と地域で決済できることが挙げられます。

また、イプソスの「キャッシュレス大規模調査」によれば、50.8%のシェア率を誇っており、6大国際ブランドの中でもダントツです。

VISAのクレジットカードが1枚あれば、国内だけでなく海外でも重宝するでしょう。

VISAカードは世界の200以上の国と地域で決済できるという点が、大きいメリットだと言えるでしょう。これは、クレジットカード各社の中でもダントツのシェア率とのこと。初めてクレジットカードを作る場合、まずはVISAカードを作っておくことで日本国内はもちろんのこと、世界の多くの国で利用することができるのは安心ですね。

また、すでに他の国際ブランドのクレジットカードを持っているという人も、2枚目のカードとしてVISAカードを持つことで、世界のほとんどをカバーできますよ。

VISAカードは様々な決済サービスに対応しているところもメリットと言えます。

単にクレジットカードとして支払いができるだけでなく、Apple PayやGoogle Payなどのスマホ決済と連携できたり、デビットカードを発行できたりします。

決済手段が豊富にあると、「自分のライフスタイルに合った決済方法を選びやすい」「買い物できる店舗が増える」といった恩恵を受けることが可能です。

VISAのゴールドカードやプラチナカードには、特典がついているところもメリットです。利用できる特典を以下にまとめました。

| ゴールドの特典 | プラチナの特典 |

|---|---|

| ・手荷物を優待価格で配送 ・国際線のクロールが割引 ・Wi-Fiレンタルが割引 | ・ゴルフコースのクーポン ・ワインボトルが1本無料 ・手荷物を優待価格で配送 ・レストランのクーポン ・国際線のクローク割引 ・Wi-Fiレンタルが割引 |

海外旅行が好きな方は特に嬉しい内容でしょう。

モーラ博士

三井住友カード・エポスカード・UCカードなど、様々なVISAのクレジットカードで上記の特典を利用できるぞ。

VISAカードは多くの国と地域で決済できるので、海外によく行く人にとってメリットがありますが、ゴールドカードやプラチナカードにはさらに嬉しい特典がついています。海外旅行の時に大きい手荷物を持って移動するのは大変ですが、割安で荷物を送ったり一時預かりを利用できたりすると、ストレスなしで移動できてありがたいですね。

ゴールドとプラチナでは特典の内容が違っているので、海外に行く回数や自分にとって何がメリットかを考えて選ぶといいでしょう。

VISAは、オリンピック会場で使える唯一の国際ブランドです。

1986年からオリンピックとパートナーシップを契約しているため、チケットの購入もVISAカードでしかできません。

モーラ博士

また、契約は2032年まで延長されたため、今後もしばらく会場で使えるのはVISAカードのみじゃろう。

Visaは第三者による不正利用を防ぐため、さまざまなセキュリティ対策に取り組んでいます。本人認証サービス「Visa Secure」はその一例です。

オンラインショッピングでリスクの高い取引を検知した場合に、ワンタイムパスワード等による追加認証を行います。高度なセキュリティを維持しながら、シームレスなショッピングが可能です。

またVisaは、不正利用時にはカード保有者の責任を追及しない「ゼロライアビリティ」の方針を取っているのも特徴です。不正利用によって請求が発生した場合にも、カード保有者がその支払いを行う必要はありません。

モーラ博士

不正利用の予防策から善後策までしっかり整備されているから、安心して利用できるぞ。

VISAカードは、その高い普及率と利便性から、多くの人におすすめできる国際ブランドです。特に以下のようなライフスタイルやニーズを持つ方は、VISAを選ぶのが最適といえるでしょう。

VISAは世界200以上の国と地域で利用でき、その加盟店数は1億店以上と、他のどの国際ブランドよりも圧倒的に多いのが特徴です。海外へ頻繁に出かける方にとって、VISAカードは必須アイテムといえるでしょう。※2

海外の個人経営の小さなカフェなどでは、他の国際ブランドでの決済に対応していないということもありますが、VISAであればあらゆる場所で決済ができて安心ですね。

また、キャッシュカードで現地通貨を引き出したい時も、VISAのPLUSマークがあるATMなら世界中で利用可能です。

海外で現金を持ち歩くと、盗難などのリスクが心配ですよね。必要な時に必要なだけ現地で通貨を調達できるため、海外で快適に過ごす助けになるでしょう。

ココちゃん

海外旅行中に急に現金が欲しくなった時にも、現地ですぐに引き出しができるのは嬉しいね!

VISAカードは世界200以上の国と地域で利用できるという点、加盟店数は1億店以上という点を考えると、海外で利用する人にとってとても便利なカードです。また、海外で急に現地通貨が必要になった場合も、VISAのPLUSマークがあるATMで引き出すことができます。事前に両替をしておく必要がないので、便利ですね。

これらのことから、VISAカードがおススメな人は、ずばり「海外旅行や海外によく出張に行く人」と言えるのではないでしょうか。

※2:Visa「Visa Fact Sheet A global payments technology company at a glance」

オンラインショッピングを頻繫に利用する方や、海外のオンラインストアを利用する機会が多い方にもVISAがおすすめです。

海外のオンラインサイトで買い物をしようとして決済エラーになる原因として、非対応の国際ブランド利用が考えられます。現地での利用と同じく、VISAであれば加盟店が多いため安心ですね!

また、セキュリティ面でも、VISA Secure(3Dセキュア)といった本人認証システムが強化されており、オンラインでの不正利用から利用者を強力に保護してくれます。

モーラ博士

安心してオンラインショッピングを楽しみたい人におすすめじゃ!

「どの国際ブランドを選んだらいいかわからない」と迷っているクレジットカード初心者の方には、まずVISAカードを選ぶことをおすすめします。

VISAカードは世界中で使える場所が非常に多いため、「カードが使えない」という不便さを感じる機会が圧倒的に少ないからです。

最初の一枚としてVISAを選んでおけば、国内外を問わず日常のあらゆるシーンで活用できるためおすすめです。

年会費無料のVISAカードも多数存在するため、気軽に発行し、クレジットカードの利用に慣れるための「入門編」としても最適のカードといえるでしょう。

スマートフォンを使ったキャッシュレス決済(Apple PayやGoogle Payなど)を日常的に利用している方にも、VISAカードは相性が良いです。

VISAはタッチ決済の普及に力を入れており、多くのVISAカードがタッチ決済に対応しています。VISAでしかタッチ決済に対応していない店舗もあるので、スムーズにお会計をしたい方はVISAを選ぶといいでしょう!

衛生面での安心感にも繋がるため、積極的にキャッシュレス化を進めたい方はVISAを選ぶのがおすすめです。

VISAカードは利便性が高く、日本国内だけでなく海外でも広く利用できますが、デメリットもいくつか存在します。

VISAのクレジットカードを利用する際は、以下のデメリットに注意が必要です。

VISAには、プロパーカードがありません。プロパーカードとは、国際ブランドが独自に発行しているクレジットカードのことです。AMEXやDiners Clubにはプロパーカードがあります。

プロパーカードは提携で発行されているクレジットカードよりもステータスが高いという点が特徴です。VISAには提携カードしかないので、ステータスを求める方にはやや不向きでしょう。

公正取引委員会の調査によると、自社でのカード発行を行う主な国際ブランドはAmerican Express・Diners Club・JCBの3社。

ステータス性を強く求める方は上記の国際ブランドのクレジットカードが最適です。

Apple Payとは、iPhoneやApple Watchで使える決済機能。スマホアプリがあるので、財布を持たなくてもスマホ一つで支払いできるようになります。

ただ、VISAのクレジットカードをApple Payに登録しても店舗でしか決済できない場合があるので要注意です。

モーラ博士

オンライン決済やSuica/PASMOチャージをしようとしても拒否されるケースがあるぞ。

経済産業省が2025年3月に改訂したクレジットカード・セキュリティラインにおいて、オンラインショッピングの全サイトでクレジットカード決済する場合、EMV-3Dセキュアの導入が必要となりました。

Visaカードももちろん対象となっており、オンライン上でクレジットカード決済する場合は必ず本人確認の認証を行います。

そのため、急ぎでオンライン決済したい時はやや不便です。しかし、セキュリティの観点から義務付けているため、不正利用の被害から守るためにも理解して利用しましょう。

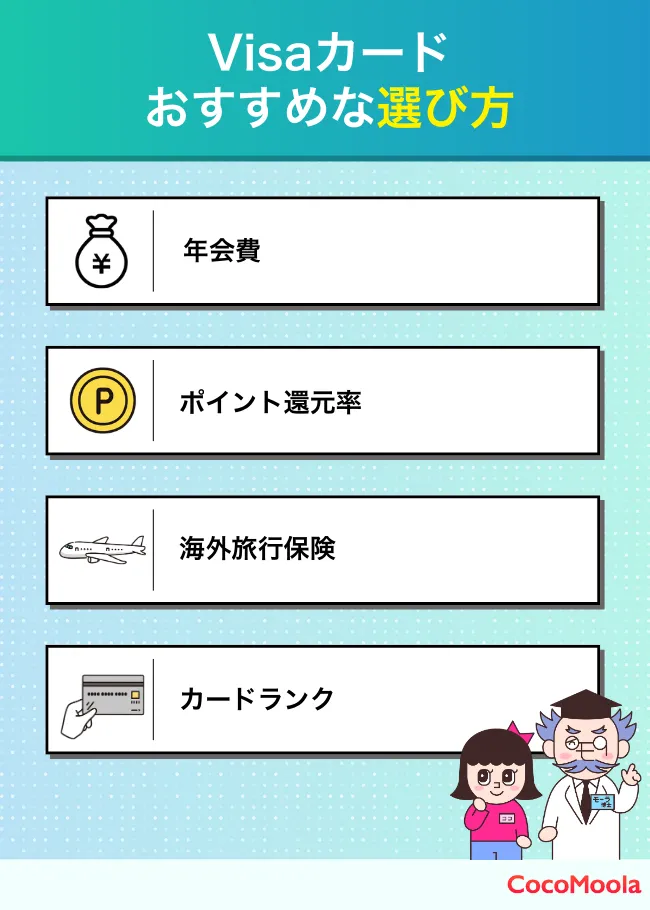

VISAのクレジットカードを選ぶ時は、以下のポイントに着目しましょう。

VISAカードを選ぶときは、年会費をチェックしてみましょう。

あまり余分なコストをかけたくない方やクレジットカードを頻繁に使うか分からないけど持っておきたいという方には、年会費無料のクレジットカードがおすすめです。

年会費無料であれば、万が一使用しなくなっても維持費が発生しません。初心者でも気軽に発行することができます。

ただ、年会費無料のクレジットカードは特典やサービスがシンプルです。豪華な特典・サービスを利用したいという方には、年会費有料のクレジットカードが合っています。

ココちゃん

年会費と付帯特典・サービスのバランスを見ながら選ぶといいね。

ポイントをお得に貯めたい方は、VISAカードの還元率に注目しましょう。

還元率の平均は0.5%です。1.0%以上あると高還元率と言われており効率よくポイントを貯めやすいです。そのほか、よく利用するお店がポイントアップの対象になっていると、ザクザク貯まっていきます。

また、海外で使うと還元率がアップするクレジットカードも。例えば、三井住友カード プラチナプリファードは海外で使うと2%のポイントが付与されます。海外旅行好きな方に最適です。

海外旅行に行く予定がある方や海外旅行に行くのが好きという方は、海外旅行保険をチェックするのがおすすめです。

クレジットカードによって、付帯条件・補償額・補償内容は大きく異なります。三井住友カードを例に見てみましょう。

利用付帯とは、クレジットカードで事前に旅行代金を支払わないと保険が適用されない付帯条件のこと。対して自動付帯とは、クレジットカードを持っているだけで保険が適用される付帯条件のことです。

基本的に、ランクの高いクレジットカードの方が自動付帯であったり、補償額が手厚くなっています。

モーラ博士

万が一に備えたい人や1週間以上の長期滞在を予定している人には、保険内容が充実したVISAカードがおすすめじゃ。

VISAカードをランクで選ぶのも一つの手段です。

ランクが高いクレジットカードなら、そのステータスによって社会的信用を示せます。また、ゴールドとプラチナランクの場合、VISAが提供する特典を利用することも可能です。

ただ、ハイランクなクレジットカードは年会費が高い傾向にあるため、その点だけ注意しましょう。収入に見合った年会費のVISAカードを作成すると負担になりにくいです。

VISAカードと一口に言っても、年齢・ライフスタイル・目的によって最適な1枚は異なります。

「初心者・学生」「ポイント重視派」「旅行・出張が多い人」「キャッシュレス派」の4タイプに分けて、おすすめVISAカードを比較しました。

あなたの使い方にぴったりのカードを見つける参考にしてください。

| 項目 | 三井住友カード(NL) | エポスカード |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 還元率 | 0.5〜7%※ | 0.5~1% |

| 特徴 | 最短10秒※で発行。コンビニ・マクドナルドで最大7%還元。 | 優待店舗数10,000以上。学生も作りやすい定番カード。 |

初めてクレジットカードを作るなら、三井住友カード(NL)とエポスカードの2枚がおすすめ。

どちらも年会費が永年無料で、審査が比較的やさしいため学生や新社会人でも申込みやすいのが魅力です。

三井住友カード(NL)は最短10秒で発行でき、コンビニやマクドナルドで最大7%の高還元を受けられます。

エポスカードは全国10,000店舗以上の優待特典があり、ファッション・カフェ・映画など日常の利用シーンでもお得に活用できます。

初めてのVISAカード選びに失敗したくない人にぴったりの2枚です。

| 項目 | リクルートカード | 楽天カード |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 還元率 | 1.2% | 1.0〜3.0%以上(SPU最大18倍) |

| 特徴 | 常時高還元率でどこでもお得。じゃらん・ホットペッパー連携も◎。 | 楽天市場でポイント倍増。ネット利用が多い人に最適。 |

とにかくポイントを重視したい人には、リクルートカードと楽天カードの組み合わせが最強です。

リクルートカードは年会費無料ながら常時1.2%還元と圧倒的なコスパを誇り、リクルート系列の「じゃらん」「ホットペッパー」利用でさらに還元率アップします。

一方、楽天カードは楽天市場や楽天ペイなどの利用で最大18倍のポイントが狙えるほか、街の加盟店でも使いやすく、どんな支払いでも自然にポイントが貯まります。

毎月の固定費・買い物・旅行など、生活全体で「貯める力」を実感できる最強カードです。

| 項目 | 三井住友カード ゴールド(NL) | ANA ワイドカード |

|---|---|---|

| 年会費 | 年100万円利用で翌年以降永年無料 | 7,975円(税込) |

| 還元率 | 0.5〜7.0% | 0.5〜3.0%+マイル還元 |

| 特徴 | 空港ラウンジ・旅行保険・タッチ決済が充実。実質無料で持てるゴールドカード。 | ANAマイルが効率的に貯まる。フライト・日常利用どちらでも還元率が高く、特典航空券にも交換しやすい。 |

出張や旅行の多い人には、三井住友カード ゴールド(NL)とANA ワイドカードが特におすすめです。

三井住友カード ゴールド(NL)は年100万円利用で翌年以降の年会費が無料になるうえ、空港ラウンジ・旅行保険・タッチ決済など特典が豊富で、「無料で持てる本格ゴールドカード」として人気です。

ANA ワイドカードはANAマイルを効率的に貯められる上位カードで、フライト利用時や提携店支払いでマイルをどんどん貯められます。

ビジネス・旅行どちらにも強く、旅の満足度を上げてくれる1枚です。

| 項目 | PayPayカード | Oliveフレキシブルペイ |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 還元率 | 1.0~5.0% | 0.5〜20.0% |

| 特徴 | PayPay連携でポイント二重取り可。アプリ連携がスムーズ。 | クレカ・デビット切替可。銀行連携でスマート決済対応。 |

スマホ決済やタッチ決済を日常的に使うなら、PayPayカードとOliveフレキシブルペイ(クレジットモード)が最適です。

PayPayカードはPayPayアプリと連携がスムーズで、支払い時に自動でポイント二重取りが可能。また、PayPay残高とVISA決済の併用で還元効率がさらにアップします。

Oliveフレキシブルペイは三井住友銀行口座と連携でき、デビット・クレジットを切り替えながら使える新世代カードです。

タッチ決済やスマホアプリ操作も直感的で、キャッシュレス生活をより快適にしてくれます。

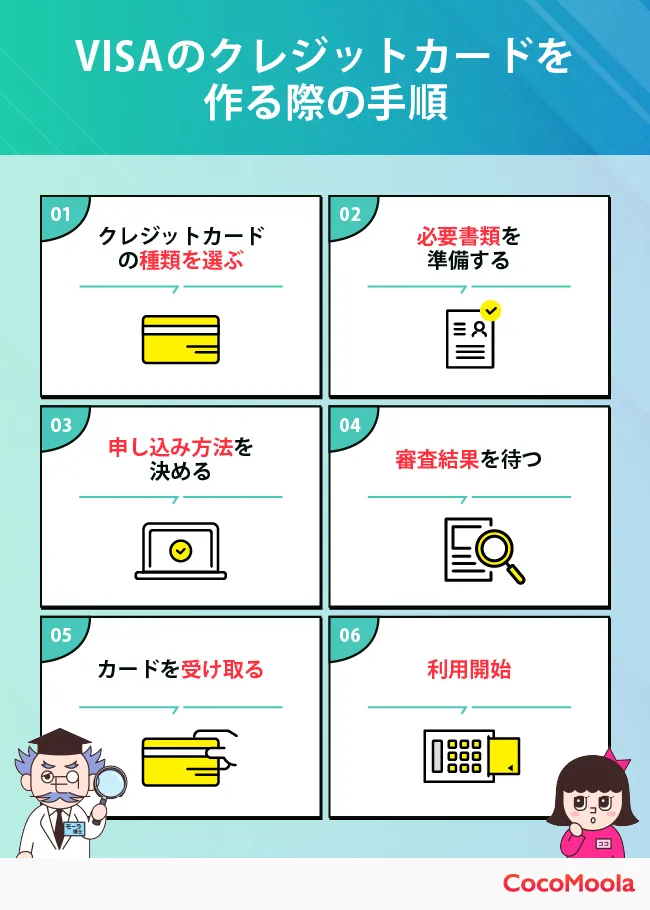

VISAのクレジットカードを作る方法は、以下の通りです。

クレジットカードを選ぶ際は、自分のライフスタイルや利用目的に合ったカードを選びましょう。

モーラ博士

ポイント還元率が高いカードや年会費無料のカード、特典が充実しているカードなど、さまざまな種類があるぞ!

申し込みには、本人確認書類が必要です。

また、給与明細や納税証明書などの、収入証明書の提出を求められることがあります。

申し込みをスムーズに進めるためにも、これらの書類は事前に準備しておきましょう。

VISAのクレジットカードの申し込み方法には、主にオンラインと店舗で申し込む方法があります。

モーラ博士

オンラインの場合はカード会社のウェブサイトで必要事項を入力し、必要書類をアップロードするのじゃ。

店舗で申し込む場合は、店員の指示に従って必要書類を提出してください。

申込が完了したら、提出した情報や書類に基づいて、カード会社が審査を行います。

審査には数日から数週間かかることが多く、審査結果はメールや郵送で通知されるのが一般的です。

審査に通過すると、VISAカードが郵送で自宅に届きます。

カードが届いたら、同封の案内に従って利用開始手続きを行いましょう。

モーラ博士

カードの裏面に自身のサインを記入し、インターネットや電話でカードの有効化を行うのじゃ。

カードが有効化されると、すぐにVISAカードを利用できます。

ショッピングやオンライン決済、公共料金の支払いなど、日常のさまざまな場面で活用しましょう。

VISAのタッチ決済は近年拡がりを見せており、世界中の様々な店舗が対応しています。手続が簡単で誰でもスムーズに支払いをできるのが利点です。

ここでは、店頭でVISAのタッチ決済をする際の手順を紹介します。

VISAのタッチ決済が使えるかどうかは、レジ横にVISAと書かれたタッチ決済対応マークがあるかタッチ決済対応マークがあるかで判断することができます。

最近では、大手のコンビニやスーパーなど多くの店舗で対応が進められており、一部の公共交通機関でも導入されています。

利用できる店舗は、公式サイトでも確認可能。自分がよく使う店舗が含まれているか、事前に見ておきましょう。

支払いの際、「VISAで」あるいは「VISAでタッチで」と伝えると、タッチ決済を利用することが店員に伝わります。

リーダーのライトが光ったら、 Visaカードをかざして支払いをしましょう。暗証番号の入力やサインは不要です。

一定金額(原則15,000円)を超える支払いは、カードを挿し暗証番号を入力するか、サインが必要になります。

タッチしたら支払いは完了です。支払いの記録は、通常の支払いと同じようにアプリ等で確認できます。

タッチするデバイスはカードだけでなくカードを登録したスマホでも可能ですし、海外であっても同じ手順で支払いができます。

国際ブランドでVISAを選択できるクレジットカードを紹介してきましたが、そのうち5枚についてココモーラの監修者の方々からコメントをいただきました。

どのような部分がおすすめなのか教えていただいたので、ぜひ参考にしてみてください。

三井住友カード(NL)は「三井住友VISAカード」の広告やフレーズで有名なクレジットカード。VISAカードの代名詞ともいえるクレジットカードで、基本的な機能がついているため初心者にもおすすめです。

年会費永年無料ながら、セキュリティや管理のしやすさ、還元率の高さなどバランスが良いのもメリットですね。

条件を達成すれば年会費がかからないゴールドカードです。Visaブランドのゴールドカードを手軽に持ちたい方はぜひ申し込んでみてほしいです。

飲食店を中心に利用すると一気にポイントが貯まりやすいですよ!

Oliveフレキシブルペイはクレジットカードやデビットカードなど1つのアプリで複数の支払い方法が選べるサービスです。こちらも国際ブランドはVisaのみですが、三井住友銀行の口座があれば開設できます。

ポイント支払いや明細もすべてアプリで完結するので、管理をより簡単にしたいならぜひ開設してほしいですね!

基本還元率が1.0%と、一般的なクレジットカードの2倍なのでポイントが貯まりやすいVISAカードを探しているなら、PayPayカードはおすすめできます。あとはもちろんPayPayを利用している人もですね。

ソフトバンクユーザーにお得な特典も多いので、携帯キャリアがソフトバンクなら利用を検討してみてはどうでしょうか。

三菱UFJカードはコンビニやチェーン店でたくさんポイントが貯まるクレジットカードで、どの年代の方も使いやすいですね。国際ブランドは、VISA以外にMastercard、JCB、アメックスの4つから選べるので、違うブランドにすれば手持ちのVISAカードとも併用しやすいですよ。

三菱UFJ銀行の口座を持っている人がよく作るクレジットカードですが、最近はCMもやっていて知名度が高くなっている印象を受けます。

ココモーラでは、コンテンツ制作に役立てるために、クレジットカードを利用している人を対象としてアンケート調査を実施しました。

これからクレジットカードを選ぼうと考えている人は、ぜひ参考にしてみてください。

| 調査方法 | ファストアスクを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードおすすめに関するアンケート調査結果の元データ>>

クレジットカードに関するアンケート結果の詳細>>

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 278 | 100% |

| VISA | 149 | 53.6% |

| Mastercard | 53 | 19.1% |

| JCB | 70 | 25.2% |

| American Express | 4 | 1.4% |

| Diners Club | 0 | 0.0% |

メインで利用しているクレジットカードの国際ブランドを調査したところ、「VISA」と回答した人が最も多く、過半数にも上りました。

イプソスの「キャッシュレス大規模調査」によれば、世界のシェア率でもVISAが1位で50.8%も占めていることが分かっています。

VISAは国内だけでなく、海外でも加盟店数が非常に多いです。そのため、特にこだわりがない場合は、VISAカードを選んでおけば海外旅行の際も安心でしょう。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 278 | 100% |

| 楽天カード | 100 | 36.0% |

| イオンカード | 29 | 10.4% |

| 三井住友カード(NL) | 23 | 8.3% |

| dカード | 23 | 8.3% |

| PayPayカード | 15 | 5.4% |

| JALカード | 10 | 3.6% |

| 三菱UFJカード | 8 | 2.9% |

| セゾンカードインターナショナル | 7 | 2.5% |

| ANAカード | 6 | 2.2% |

| ライフカード | 5 | 1.8% |

| au PAYカード | 3 | 1.1% |

| リクルートカード | 2 | 0.7% |

| その他 | 13 | 4.7% |

メインで使っているクレジットカードとして人気なのは、楽天カード・イオンカード・三井住友カード(NL)でした。いずれも、国際ブランドにVISAを選べるだけでなく、年会費も永年無料です。

どのVISAカードが良いか迷った方は、上記のアンケート結果もぜひ参考にしてみてください。

当サイトの「おすすめのVisaカードランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(還元率・ポイント制度、使いやすさ・利便性など)に基づき、スコア化・ランキング化しています。

当サイトのVisaカードランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 評価項目 | 配点 | 評価内容 |

|---|---|---|

| 還元率・ポイント制度 | 25点 | 基本還元率・特約店・使いやすさなど |

| 年会費・維持コスト | 20点 | 年会費の安さ |

| 特典・付帯サービス | 20点 | カード独自の優待、旅行保険など |

| 使いやすさ・利便性 | 20点 | Visaタッチ決済・スマホ決済の搭載可否、発行スピードなど |

| 信頼性・人気・知名度 | 15点 | 発行枚数、知名度、ステータスなど |

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| クレジットカード | 総合得点(100点満点) | レーティング |

|---|---|---|

| 三井住友カード(NL) | 93 | ★★★★★ |

| 三菱UFJカード | 89 | ★★★★☆ |

| PayPayカード | 88 | ★★★★☆ |

| Oliveフレキシブルペイ | 87 | ★★★★☆ |

| 三井住友カード ゴールド(NL) | 86 | ★★★★☆ |

| エポスカード | 85 | ★★★★☆ |

| ライフカード | 84 | ★★★★☆ |

| セゾンカードインターナショナル | 83 | ★★★★☆ |

| 楽天カード | 82 | ★★★★☆ |

| イオンカードセレクト | 80 | ★★★★☆ |

| apollostation card | 79 | ★★★☆☆ |

| リクルートカード | 78 | ★★★☆☆ |

| dカード | 77 | ★★★☆☆ |

| au PAYカード | 75 | ★★★☆☆ |

| JRE CARD | 73 | ★★★☆☆ |

本ランキングは利用機会の多い学生・主婦・会社員が利用するクレジットカードを想定して評価しています。利用目的やライフスタイル、年齢、職業などによりランキングは変動します。

最新のキャンペーンやサービス内容により、ランキングは変動する場合があります。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 24/25 | コンビニ3社・マックで最大7%還元と日常利用で非常に高還元 |

| 年会費・維持コスト | 20/20 | 年会費は永年無料で、誰でも維持しやすくメインカードに最適 |

| 特典・付帯サービス | 18/20 | VポイントアプリやSBI証券など、連携サービスが豊富で使い勝手が良い |

| 使いやすさ・利便性 | 17/20 | ナンバーレス仕様で即時発行も可能、タッチ決済も対応し利便性が高い |

| 信頼性・人気・知名度 | 14/15 | 三井住友カードの中でも定番で人気が高い。信頼性・安心感ともに高い |

三井住友カード(NL)は年会費永年無料ながら、コンビニ3社やマクドナルドで最大7%還元の特典を持つVisaカード。セキュリティ強化されたナンバーレス設計や即時発行にも対応しており、初めての1枚としても優秀です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 19/25 | 基本0.5%だが、利用先に応じて最大15%還元になる |

| 年会費・維持コスト | 20/20 | 年会費は永年無料でコストはかからない |

| 特典・付帯サービス | 17/20 | MUFGならではの旅行保険や銀行優待など、独自特典がしっかりついてくる |

| 使いやすさ・利便性 | 17/20 | タッチ決済や家族カード対応、アプリ操作も使いやすい |

| 信頼性・人気・知名度 | 16/15 | メガバンク発行の安心感とブランド力が強み |

三菱UFJカードは、安定した信頼性とコスパの高さで人気のVisaカード。年会費は永年無料で、旅行保険やショッピング補償なども付帯。三菱UFJ銀行との連携もスムーズで、学生から社会人まで幅広く使いやすい1枚です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 21/25 | 常時1.0%還元でPayPayとの連携でポイント効率もさらにアップ |

| 年会費・維持コスト | 20/20 | 年会費永年無料でコストゼロ、サブカードにも向いている |

| 特典・付帯サービス | 15/20 | Yahoo!ショッピング特典などがあり日常使いでも恩恵を受けやすい |

| 使いやすさ・利便性 | 17/20 | スマホで申し込みから管理まで完結し、発行も早い |

| 信頼性・人気・知名度 | 15/15 | PayPayブランドとソフトバンク連携で若年層に特に人気 |

PayPayカードはPayPayユーザー必携のVisaカード。年会費無料で基本還元1%、PayPay支払いとの組み合わせで実質1.5%以上も狙えます。アプリ管理もシンプルでスマホ世代にぴったりの1枚です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 20/25 | 通常還元率0.5%、対象店舗で還元率アップも可能 |

| 年会費・維持コスト | 20/20 | 一体型口座との連携で年会費無料+機能集約が魅力 |

| 特典・付帯サービス | 16/20 | 三井住友系の優待や特約店対応、Vポイント連携がスムーズ |

| 使いやすさ・利便性 | 16/20 | キャッシュカード・デビット・クレカを1枚に統合でき利便性が高い |

| 信頼性・人気・知名度 | 15/15 | 三井住友銀行・カードが共同開発する最新の総合型カード |

Oliveフレキシブルペイは、三井住友銀行の口座と完全連携したVisaカード。アプリ内でデビット・クレジット・ポイント支払いを切り替えられる新しい形のキャッシュレスカードで、三井住友銀行の利用者と相性が良いカードです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 21/25 | コンビニ最大7%還元+年間100万円利用で年会費永年無料 |

| 年会費・維持コスト | 17/20 | 初年度無料、2年目以降も条件付きで永年無料になる仕組みがある |

| 特典・付帯サービス | 18/20 | 海外旅行保険・ショッピング保険・優待などゴールドカードの特典を網羅 |

| 使いやすさ・利便性 | 15/20 | タッチ決済対応・最短即時発行対応・アプリ連携もスムーズ |

| 信頼性・人気・知名度 | 15/15 | ゴールドカードとしては破格のコスパで人気も非常に高い |

三井住友カード ゴールド(NL)は、100万円以上利用で年会費が永年無料になるゴールドカード。最大7%還元の特典も継続されており、コスパ・機能・ブランドの3拍子が揃った人気のVisaゴールドです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 17/25 | 基本還元率は0.5%ながらマルイや提携店舗で優待多数 |

| 年会費・維持コスト | 20/20 | 年会費永年無料で学生や初心者にも負担が少なく持ち始めやすい |

| 特典・付帯サービス | 18/20 | 海外旅行保険の利用付帯や優待施設多数でコスパ抜群 |

| 使いやすさ・利便性 | 15/20 | タッチ決済や即日発行に対応し、アプリも直感的で便利 |

| 信頼性・人気・知名度 | 15/15 | 若年層や女性を中心に圧倒的な支持を受ける定番カード |

エポスカードは年会費無料ながら、海外旅行保険の自動付帯やマルイ・提携店舗での優待特典が充実しており、Visaカードの中でもバランスの良い1枚。学生から社会人まで、幅広く支持されています。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 18/25 | 基本0.5%+誕生月は3倍など独自の還元プログラムが充実 |

| 年会費・維持コスト | 20/20 | 永年無料で維持コストゼロ、複数持ちにも向いている |

| 特典・付帯サービス | 15/20 | 特典は少なめだが年会費無料を考慮すると十分 |

| 使いやすさ・利便性 | 16/20 | Web完結・アプリ連携も良好で使い勝手はまずまず |

| 信頼性・人気・知名度 | 15/15 | 長年の実績とブランド力で一定の支持を集めている |

ライフカードは「誕生月ポイント3倍」の特徴が印象的な年会費無料のVisaカード。発行のしやすさ、柔軟な審査方針に加えて、学生や新社会人にも選ばれやすい1枚です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 16/25 | 永久不滅ポイントで有効期限なし、実質還元はやや低め |

| 年会費・維持コスト | 20/20 | 完全無料でコストゼロ、サブカードとしても便利 |

| 特典・付帯サービス | 17/20 | 会員向け特典が豊富。日常使いに強みを持つ |

| 使いやすさ・利便性 | 15/20 | 最短即日発行対応でスピード発行、アプリ管理も◎ |

| 信頼性・人気・知名度 | 15/15 | セゾンカードの代表格として知名度も高く、安定した人気がある |

セゾンカードインターナショナルは、有効期限がない永久不滅ポイントが魅力。年会費無料で、会員向け特典も充実しています。発行もスムーズで、サブカードとしても優秀です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 22/25 | 楽天市場で3.0%還元+基本還元率1.0%と高水準 |

| 年会費・維持コスト | 20/20 | 永年無料で誰でも使いやすく、家族カードも年会費無料 |

| 特典・付帯サービス | 14/20 | 特典は楽天経済圏に集中しておりやや用途が限られる |

| 使いやすさ・利便性 | 13/20 | 利用明細アプリなどは充実しているが物理カード管理が煩雑な面もある |

| 信頼性・人気・知名度 | 13/15 | 発行枚数はトップクラス。認知度と実績は非常に高い |

楽天カードは、常時1.0%還元に加えて楽天経済圏でのポイント倍率アップが魅力。年会費無料ながらサービスが多彩で、メインカードとして使っている人も非常に多い人気のVisaカードです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 17/25 | イオングループでの特典や還元アップが大きな魅力 |

| 年会費・維持コスト | 20/20 | 年会費無料かつWAON・銀行機能も兼ね備えてお得 |

| 特典・付帯サービス | 14/20 | イオンシネマ優待や感謝デーなど、日常で使える特典が豊富 |

| 使いやすさ・利便性 | 14/20 | 店舗受け取り対応、アプリ操作も便利で主婦層に人気 |

| 信頼性・人気・知名度 | 15/15 | イオンの看板カードとして広く利用され信頼性も高い |

イオンカードセレクトは、イオンやマックスバリュを日常的に利用する方に最適なVisaカード。WAONチャージも可能で、特にイオン感謝デーなどの優待と合わせることで非常に高いお得感を発揮します。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 18/25 | ガソリン・軽油の給油時に最大2円/L引き+ポイント付与あり。通常還元率は0.5%程度と平均的 |

| 年会費・維持コスト | 16/20 | 年会費無料。維持コストがかからず、コスパが良い |

| 特典・付帯サービス | 15/20 | 出光SSでの割引特典に加え、ロードサービス(条件付き)や旅行傷害保険なども付帯 |

| 使いやすさ・利便性 | 15/20 | 全国の出光系スタンドで幅広く使えるほか、Visa加盟店で日常利用も可能 |

| 信頼性・人気・知名度 | 15/15 | 出光興産×クレディセゾン発行で安心。大手提携の信頼性と一定の認知度があり安定した人気 |

apollostation cardは、出光系ガソリンスタンドを頻繁に利用する方に特化した1枚。年会費無料で、全国の出光SSでの給油割引やポイント特典が受けられるほか、Visaブランドとして日常生活でも幅広く利用可能。ガソリン代を少しでも節約したいドライバーに適しています。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 22/25 | 常時1.2%還元とトップクラスの高還元率 |

| 年会費・維持コスト | 20/20 | 永年無料で維持コストゼロ、サブカードにも最適 |

| 特典・付帯サービス | 11/20 | 特典はやや少なめだがホットペッパーなどでの優待がある |

| 使いやすさ・利便性 | 13/20 | 発行はやや遅めだが、アプリやWeb操作の利便性は高め |

| 信頼性・人気・知名度 | 12/15 | 高還元カードとしての知名度はあるが発行元の印象は控えめ |

リクルートカードは、年会費永年無料ながら常時1.2%還元という非常に優秀な高還元カード。リクルート系サービスとの親和性が高く、固定費の支払いにも最適。JCBブランド以外の発行スピードは遅めです。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 20/25 | dポイントが1.0%で貯まりやすく、ドコモやコンビニで優遇あり |

| 年会費・維持コスト | 20/20 | 年会費無料でドコモユーザー以外でもコスト面で使いやすい |

| 特典・付帯サービス | 13/20 | ローソン割引やd払い連携など日常生活で使える特典が多い |

| 使いやすさ・利便性 | 11/20 | アプリは直感的で使いやすいが、発行スピードは標準的 |

| 信頼性・人気・知名度 | 13/15 | dポイントの浸透でドコモユーザー以外にも人気が高まっている |

dカードはドコモユーザーだけでなく、幅広い層に適しているポイント高還元率カード。特にローソンやマツモトキヨシなどの提携店で割引・還元を受けやすく、日常使いに優れた設計。シンプルにポイントを貯めたい方に最適です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 20/25 | au PAY残高チャージ時に高還元で活用できる設計 |

| 年会費・維持コスト | 20/20 | 年会費無料でau以外の利用者にも扱いやすい |

| 特典・付帯サービス | 10/20 | 特典はau経済圏中心で、他ユーザーにはやや限定的 |

| 使いやすさ・利便性 | 11/20 | アプリ管理やタッチ決済に対応し、使いやすさはまずまず |

| 信頼性・人気・知名度 | 14/15 | auブランドの安心感とセット割引で知名度も高い |

au PAYカードは、au PAY残高チャージで1.0%還元が得られるなど、電子マネーとの相性が良い一枚。au利用者ならポイント優遇やセット割引も魅力ですが、auサービスユーザー以外にはメリットが少なめ。年会費無料で持ちやすい点が特長です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイント制度 | 18/25 | JRE POINTで駅ビルやSuica利用時の還元が手厚い |

| 年会費・維持コスト | 16/20 | 初年度無料。2年目以降も524円(税込)と比較的手頃 |

| 特典・付帯サービス | 13/20 | 駅ビルやエキナカでの優待・ポイントアップあり。ショッピング保険は付帯なし |

| 使いやすさ・利便性 | 12/20 | Suicaとの相性が良く、首都圏ユーザーには利便性が高いが、地域を選ぶ面もある |

| 信頼性・人気・知名度 | 14/15 | JR東日本系で交通インフラと直結しており信頼性が高い |

JRE CARDは、SuicaやJR駅ビルでのポイント優遇が強みの一枚。JRE POINTを日常的に貯めたい方や、首都圏での通勤・通学ユーザーに適しています。年会費も手頃で、JR東日本サービスと連携した利便性の高さが光ります。

| 調査概要 | クレジットカード利用者の満足度調査 |

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査ツール | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査方法 | ファストアスクを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードおすすめに関するアンケート調査結果の元データ>>

最終更新:2025年10月9日

・一般社団法人日本クレジット協会「クレジット教育ページ」(最終アクセス:2026年2月4日)

・VISA公式サイト(最終アクセス:2026年2月4日)

・イプソス「キャッシュレス決済に関する月次調査」(発行日:2019年12月)

・総務省「東京2020大会のICTに関する取組」(最終アクセス:2026年2月4日)

・公正取引委員会「クレジットカードの取引に関する実態調査報告書」(最終アクセス:2026年2月4日)

・Visa「Visa Fact Sheet A global payments technology company at a glance」(最終アクセス:2026年2月4日)

・経済産業省「クレジットカード・セキュリティガイドラインが改訂されました」(最終アクセス:2026年2月4日)

・Visa「EMV-3Dセキュアとは」(最終アクセス:2026年2月4日)

・VJAグループ「Visa について」(最終アクセス:2026年2月4日)

・PR TIMES「Visa、オリンピックパートナーシップ契約を2032年まで延長」(最終アクセス:2026年2月4日)

Q. 年会費無料のおすすめVISAカードは何ですか?

年会費無料のおすすめVISAカードは、以下の2つです。 ・リクルートカード リクルートカードは、ショッピングで1.2%の高還元率が魅力です。貯まったリクルートポイントはPontaポイントやdポイントに交換でき、使い道も幅広く用意されています。 また、海外旅行保険が最高2,000万円、国内保険が最高1,000万円利用付帯されているため、旅行好きの方にもおすすめです。 ・三井住友カード(NL) 三井住友カード(NL)は、国内外の利用でのポイント還元があり、初回登録時にはポイントUPモールを利用することで、さらに還元率が上がります。 対象のコンビニや飲食店の利用でポイントが上がるお得さと、ナンバーレスの安心のセキュリティ面を両立した一枚です。

Q. 学生におすすめのVISAカードは何ですか?

学生におすすめのVISAカードは、以下の2つです。 ・楽天カード 楽天カードは年会費が永年無料でありながら、ポイント還元率が1%と高いのが特徴です。楽天市場での利用時にはポイントが通常の3倍にアップするので、とくにオンラインショッピングを利用することが多い学生に向いています。 また、申し込み条件が比較的厳しくないため、学生でも気軽に申し込めるのも魅力です。 ・イオンカード イオンカードは年会費が無料で、イオングループでの利用時にお得な特典が受けられます。毎月20日と30日はお客様感謝デーとして買い物が5%オフになるため、イオンでの買い物が多い学生にとっては非常にお得です。 ポイント還元率も1.0%と低くなく、学生の最初の1枚として選びやすいカードといえます。

Q. 海外旅行におすすめのVISAカードは何ですか?

海外旅行におすすめのVISAカードは、以下の2つです。 ・ANA JCB 一般カード ANA JCB 一般カードは、ANA便の利用でボーナスマイルがもらえるお得なカードです。カード所有者が利用できるJCBプラザを活用すれば、海外でも観光案内やレストランの予約などのサポートが受けられます。 また、海外旅行傷害保険が自動付帯されているため、旅行中の病気や事故に対する補償の点も安心です。 ・アメリカン・エキスプレス®・ グリーン・カード アメリカン・エキスプレス®・ グリーン・カードは、海外旅行に特化した特典が充実しています。国内主要空港ラウンジの無料利用や最高5,000万円の旅行傷害保険など、上位ランク並みの充実した特典が豊富です。 アメックスのポイントプログラムを活用すれば旅行関連の利用でポイントが貯まり、さらにお得で快適に旅行を楽しめます。

Q. VISAとマスターカードの違いは何ですか?

VISAとマスターカードの違いは、加盟店数と特典にあります。加盟店数はどちらも世界トップクラスですが、VISAのほうがやや多いです。両ブランドとも世界中のあらゆる店舗で使えます。ただし、コストコはマスターカードのみしか使えません。 特典も、VISAとマスターカードそれぞれに限定特典があります。VISAは空港への荷物宅配サービスや、Wi-Fiレンタルサービスなど旅行時のサポート関連に強い特典を展開。一方のマスターカードは、グルメやエンタメなど旅行を楽しめる特典を用意しています。

Q. Visaのタッチ決済はどのクレジットカードにもありますか?

Visaのタッチ決済は、国際ブランドがVisaであっても搭載されていないことがあります。タッチ決済を利用できるクレジットカードには、券面にマークが記載されています。 マークがないクレジットカードはタッチ決済を利用できません。タッチ決済で支払いを考えている方は、マークの有無を確認してから申し込みましょう!

Q. おすすめなvisaのデビッドカードはありますか?

おすすめなカードは、利用する状況や重視するポイントによって異なります。 例えば、ポイントを貯めたい場合は、楽天銀行デビットカード、海外利用が多い場合は、ソニー銀行のSony Bank WALLETも手数料面では良いです。その他、Payapay銀行Visaデビットカードなども人気があります。

Q. Visaカードを使うメリットは何ですか?

Visaカードのメリットは加盟店の数がかなり多いため、世界各地で使いやすいことです。海外で利用できるATMも多いので、旅行中にお金が足りなくなって急きょ引き出す時も便利です。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.16

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.16

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.16

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.16

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

VISA

マスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード