更新日: 2026.02.05

マスターカードは、Visaに次ぐ世界第2位のシェアを誇る国際ブランドです。対応している店舗は非常に多く、210以上の国と地域で利用できるため1枚持っておけば海外旅行や出張でも重宝するでしょう。また、マスターカードは国内のコストコで唯一利用できるクレジットカードのため、コストコで買い物する機会がある方は必須です。 マスターカードはタッチ決済にも対応しており、スピーディーな支払いができます。世界中のATMで現地通貨を引き出せるキャッシングサービスも利用できるほか、ヨーロッパ圏ではVisaよりも加盟店が多いことから、ヨーロッパへの旅行を考えている人にとっては特に心強い存在です。 利便性の高さや多様なサービスで国内外問わず多くのユーザーに支持されているマスターカードですが、マスターカードブランドを取り扱っているクレジットカードは種類が豊富。そのため「おすすめのマスターカードがわからない」「マスターカードの人気クレジットカードが知りたい」と悩んでいる人も多いのではないでしょうか。 そこで本記事では、マスターカードのおすすめクレジットカードをランキング形式で比較紹介していきます。年会費無料でコスパの良いものや、高還元率、ゴールドカードなどランクの高いマスターカードを121枚厳選しています。マスターカードのメリットやVISA・JCBとの違いなども解説しているので、気になる方はぜひ参考にしてみてください。

詳細を表示

| カード |  注釈について ※1: 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2: 即時発行ができない場合があります。 ※3: ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4: ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5: 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元:

|  注釈について (*1): (*)1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル)/(*)2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net)/ (*)3 ETCマークのある全国の高速道路、一般有料道路の通行料金。 (*2): Mastercard® と Visaのみ (*3): 会員専用WEBサービスのID登録と15万円以上のショッピング利用が条件 (*4): Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 引用元:

|  注釈について (*1): (*)最大20%ポイント還元には、お支払口座を三菱UFJ銀行に設定することが必要です。その他、ご利用金額の上限など各種条件がございます。くわしくはこちら (*)グローバルポイントの還元率は、1ポイント5円相当の商品に交換の場合となります。なお、1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。 (*)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。 (*)予告なく内容を変更、または終了する場合があります。 (*2) : (*)新規ご入会特典には条件・ご留意事項がございます。くわしくはこちらをご確認ください。 (*)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。 (*3) : Apple、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。 引用元: | ||

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 無料 | 永年無料 |

| ポイント還元率 | 1%~5% | 1%~3% | 0.5%~7% ※3 | 0.5% | 0.5%~20%(*1) |

| 審査・発行期間 | 最短7分 | 審査が最短数分 | 最短10秒※2 | 最短翌営業日 | 最短翌営業日(*)Mastercard®とVisaのみ |

| 国際ブランド | |||||

| リンク |

83.0

キャンペーン

年会費無料で基本還元率1.0%の高還元! 最短2分で審査結果がわかる!年会費無料で初心者も安心

メリット

デメリット

4.0

30代・女性(主婦)

さらに表示

82.8

キャンペーン

楽天市場でいつでも還元率3.0%以上! 楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

デメリット

5.0

30代・男性(アルバイト・パート)

さらに表示

80.8

キャンペーン

最短たったの10秒で発行! 対象のコンビニや飲食店など身近なお店で高還元率。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

74.2

特典

ポイントは自動で現金に。 スピードも安心感も備わった1枚。

メリット

デメリット

5.0

50代・男性(会社員)

さらに表示

75.8

特典

コンビニ・スーパーなど対象店舗で最大20%還元! タッチ決済やApple Payですばやく決済できる

メリット

デメリット

3.0

50代・男性(会社員)

さらに表示

80.8

キャンペーン

年会費無料で誕生月は毎年ポイント3倍! 年間利用額で還元率が決まるカード

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

76.7

キャンペーン

年会費永年無料で持ちやすい! ポイントの有効期限なしで好きな時に使える

メリット

デメリット

4.0

30代・女性(会社員)

さらに表示

73.3

キャンペーン

最短即日で発行可能! 独自の審査基準で審査が不安な人向け!

メリット

デメリット

4.0

40代・女性(アルバイト、パート)

さらに表示

80.0

キャンペーン

専業主婦やパートでも申し込みOK! イオン系列店でいつでもポイント2倍

メリット

デメリット

4.0

30代・女性(主婦)

さらに表示

67.5

キャンペーン

ルミネやアトレで最大3.5%還元。 Suica利用や新幹線代でも還元率1.5%!

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

79.2

キャンペーン

ガソリン代がいつでも割引! 車での移動が多い方におすすめ。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

77.5

キャンペーン

普段の買い物でも還元率1.2%! 年会費永年無料ながら付帯保険も充実

メリット

デメリット

4.0

60代・男性(会社員)

さらに表示

80.0

キャンペーン

年会費が5,500円(税込)と安くコスパが良い お得かつポイントが貯まりやすいゴールドカード。

メリット

デメリット

4.0

40代・女性(会社員)

さらに表示

73.3

いつでも1.0%の高還元率! ケータイ補償もついて年会費永年無料

メリット

デメリット

4.0

40代・女性(会社員)

さらに表示

78.0

キャンペーン

還元率はいつでも1.0%以上! auユーザーでなくてもお得なカード

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

Mastercard®のおすすめクレジットカードを多数紹介してきました。ここからは選ぶ際のポイントや、メリット・デメリットを解説していきます。

「Mastercard®、結局どれがいいの?」って迷ってしまう人も少なくないでしょう。

ここでは、ざっくり“選ぶときに見るべきポイント”をまとめてみました。目的別に自分に合うカードを見つけるヒントにしてください。

| 目的 | おススメカード | 特徴 |

|---|---|---|

| 年会費無料でコスパ重視 |

| 永年無料&コンビニ最大7%還元 |

| ポイントを効率よくためたい |

| 高還元率&楽天経済圏に最適 |

| 海外旅行や出張が多い |

| プライオリティ・パス付きで空港ラウンジ利用可 |

| ステータスを重視したい |

| 条件達成で年会費無料+高級感あるデザイン |

| auユーザーなら |

| auサービス連携で還元率UP |

Mastercard®とは、5大国際ブランドのうちの一つ。Mastercard®の他に、Visa・JCB・American Express・Diners Clubが5大国際ブランドと呼ばれています。

中でもMastercard®は、Visaとともにトップクラスの加盟店数を誇っており、国内だけでなく海外でも支払いできるお店が多いのが特徴です。

そのため、初めてクレジットカードを発行する人や2枚目のクレジットカードを持ちたい人にピッタリと言えます。

Mastercard®は、世界の多くの国で利用できる国際ブランドのクレジットカードです。国内の実店舗やオンラインショップはもちろん、海外でも便利に利用できます。すでにVisaなどを利用している人でも、ヨーロッパに旅行や出張に行く場合はMastercard®を作っておくと便利です。タッチ決済が利用できるので、海外での決算時にカードを預ける必要がないのは安心ですね。

初めてクレジットカードを持つ人はもちろん、2枚目のクレジットカードとしても持っておくと便利でしょう。

Mastercard®は世界5大国際ブランドの一つであり、Visaに次ぐ規模と加盟店シェアを誇ります。国内外210以上の国と地域で利用でき、特にヨーロッパ方面ではVisaよりも使える場所が多いのが特徴です。そのため、海外旅行や出張の多い方、国外での利用を想定してクレジットカードを持ちたい方には非常に利便性の高いブランドと言えます。

また、国内のコストコで唯一カード決済が利用できる国際ブランドでもあり、私自身もコストコで利用するためにMastercard®を所持しています。加えて、タッチ決済など最新の決済技術や6つのカードランクによる多様なサービスも魅力的です。初めてクレジットカードを作る方や、2枚目として用途を広げたい方にもおススメでき、幅広いライフスタイルに対応できる信頼性の高い選択肢だといえます。

Mastercard®・Visa・JCBの特徴や違いを以下にまとめました。

Mastercard®は日本国内だけでなく、海外でも利用しやすい国際ブランドであり、特にヨーロッパ方面に強いと言われています。

Mastercard®の公式サイトによるとグローバル決済ネットワーク別の加盟店数はMastercard®・Visaが155万件と最多であることが分かります。

海外旅行に行く予定がある方はMastercard®やVisaがおススメ。韓国・グアム・ハワイなど日本人観光客が多い地域にしか行かないという方はJCBでも十分でしょう。

また、Mastercard®はコストコで唯一使える国際ブランドなので、コストコでクレジットカード決済する方はMastercard®一択となります。

国際ブランドのカードはVisaがあるから大丈夫、と思っている人もいるかもしれません。でも、訪問する国によって使えるカードと使えないカードがあります。ヨーロッパに行くことが多い人は、Mastercard®を併せ持っておくと安心ですね。日本国内でお馴染みのJCBカードが海外で使える国は韓国やハワイなどで、対応している国が少ないのが現状です。

自分が海外に行く場合、どのカードが利用できるのかあらかじめ知っておくことで、いざという時に慌てなくて済みますよ。

国際ブランドでMastercard®を選択したいなら、Mastercard®と提携したカード会社が発行するクレジットカードに申し込む必要があります。

下記は、Mastercard®と提携したカード会社の一例です。

主要なカード会社のほとんどはMastercard®と提携していますが、株式会社エポスカードなど一部例外もあります。また、上記のカード会社であっても、カードの種類によってはMastercard®を選択できないケースもあるため注意しましょう。

ここからは、Mastercard®のメリットを紹介していきます。

Mastercard®の大きなメリットは、海外でも使いやすいことです。

Mastercard®の公式サイトによると、加盟店の数が1億3,000万を超えており、国内外の様々な店舗で決済しやすい国際ブランドだと言えます。

また、現地通貨が必要なときは、Mastercard®/Maestro/CirrusのATMで引き出すことが可能です。キャッシングを契約しているクレジットカードがあれば、すぐにお金を降ろせます。海外に行く際はクレジットカードの不正がないように注意することが重要です。

海外でカード決済をする時に、Mastercard®であれば加盟店の数が多いため、利用しやすいのは一番のメリットでしょう。また、海外でカード決済をする時は、不正利用を防ぐことが大切です。Mastercard®なら、タッチ決済が可能なのでカードを預けなくてもいいのは安心ですね。

そして、いざという時に頼りになるのもMastercard®です。海外の滞在先で急に現地通貨が必要になった時に、キャッシング契約をしているMastercard®を持っていると提携ATMですぐに現金を引き出すことができます。

参考:国民生活センター「海外サイト・海外旅行でのショッピングでトラブルにあわないために」

Mastercard®はコストコで唯一使える国際ブランドです。

VisaやJCBといった、Mastercard®以外のクレジットカードでは決済できないので注意してください。

コストコの利用におススメのMastercard®を以下にまとめました。

コストコで使用するMastercard®を選ぶ際は、年会費が安く、高還元率のMastercard®を選びましょう。

現金やプリペイドカードでも買い物することはできますが、支払いのたびにポイントがたまるクレジットカードの方がお得と言えます。

海外には行く予定がないからJCBカードだけでも困らない、という人もいるかもしれませんね。でも、日本国内でコストコを利用する場合、利用できるカード決済はMastercard®のみになります。コストコでMastercard®を利用する際は、年会費やポイント還元率にも注目して選びましょう。

現金で支払うより、年会費無料のカードで支払えばポイントがたまるのでおトクに買い物ができます。自分の生活パターンに合わせて、Mastercard®を便利に利用しましょう。

Mastercard®には6つのランクがあり、上位のMastercard®を持てばステータスを示すことができます。

6つのランクとは、「スタンダード」「ゴールド」「チタン」「プラチナ」「ワールド」「ワールドエリート」です。それぞれのランクのクレジットカードを以下にまとめました。

| ランク | クレジットカード例 |

|---|---|

| スタンダード | ・イオンカード ・楽天カード |

| ゴールド | ・dカードGOLD ・楽天プレミアムカード |

| チタン | 日本発行のクレジットカードでは無し |

| プラチナ | ・三井住友カード プラチナ ・Orico Card THE PLATINUM |

| ワールド | ・TRUST CLUB ワールドカード ・ミライノ デビット PLATINUM(デビットカード) |

| ワールドエリート | ・ラグジュアリーカード(チタン/ゴールド/ブラック/ブラックダイヤモンド) ・TRUST CLUB ワールドエリートカード |

ランクが上がると、付帯している特典も豪華になります。例えば、最上位のワールドエリートには、対象のレストランで1名分が無料になったり、国際線まで優待価格で送迎してもらえたりする特典がついています。

モーラ博士

特に、ワールドとワールドエリートはかなり希少なため、優越感を得ることもできるぞ。

Mastercard®ブランドを選択できるクレジットカードのうち、8つのカード会社が発行しているMastercard®にはタッチ決済が搭載されています。

タッチ決済はクレジットカードをかざすだけで支払いが完了する決済方法です。素早く支払いができるうえ、クレジットカードの手渡しがなくセキュリティ面でもメリットがあります。

Mastercard®のタッチ決済加盟店は飲食店から書店、空港と幅広いです。※近年では、私鉄を中心にタッチ決済で電車に乗車できるようになりました。

コンビニやスーパーでのちょっとした買い物など、小銭いらずでサクッと支払いを終わらせたいときにおススメです。

※参考:Mastercard®タッチ決済加盟店一覧 | Mastercard®

ランクの高いMastercard®を持っていると、スポーツ観戦の上位ランク席や限定イベントに参加できる優待「プライスレス・シティ」が利用できます。

注目すべきはその数で、600以上から選択可能です。その中でもヨーロッパ圏の優待が豊富で、サッカーのチャンピオンズリーグの良席や、プライベートのクルーズ船イベントなどがあります。

ほかの国際ブランドにもイベント関連の優待はありますが、世界的かつ豊富なジャンルを兼ね備えているのはMastercard®のみ。海外旅行に行く方におススメといえます。

Mastercard®は、VISAと並んで世界的に利用されている国際ブランドのひとつです。そのため、VISAとMastercard®を組み合わせて持つことで、支払い時に「このブランドは使えない」といった場面を減らしやすくなるでしょう。

実際、店舗やオンラインサービスによっては、対応ブランドがVISAかMastercard®のどちらかに限られるケースもあります。

2枚持ちをすることで、決済の選択肢が広がり、海外旅行や出張、ネットショッピングなど、さまざまなシーンで安心感につながるでしょう。

Mastercard®では、カードランクに応じて独自のグローバル優待が用意されている場合があります。

特に、ワールドやワールドエリートといった上位ランクの特典は、旅行やグルメ、体験型サービスに関するもの幅広いです。

これらの優待は、カード会社ごとの特典とは別に利用できるケースもあり、日常使いだけでなく特別なシーンで活用しやすい点が特徴でしょう。

ポイント還元だけでなく、体験やサービスの質を重視したい方にとって、多くの価値のある優待を受けられる点は、Mastercard®ならではのメリットです。

Mastercard®は海外のECサイトやサブスクリプションサービスで利用される機会が多く、海外通販や定期支払いとの相性が良い国際ブランドです。

外貨建て決済や海外サービスの支払いでも対応しているケースが多いため、スムーズに決済できる場面が期待できます。

動画配信サービスや音楽配信、海外のオンラインツールなどを日常的に利用している方にとっては、支払いエラーが起きにくい点もメリットになりやすいでしょう。

海外サービスをよく使う方は、Mastercard®を1枚持っておくと便利に感じる場面が増えるかもしれません。

Mastercard®を発行すると以下のようなデメリットがあります。実際に発行する前に確認しておきましょう。

中国の地方にあるお店や地元のレストランなどでは、Mastercard®を使えない場合があるので注意してください。

中国独自の電子マネーが普及していたり、中国発祥のクレジットカードである「銀聯カード」が主流になっていたりするためです。

実際、日本貿易振興機構によると、政府主導の決済サービスである「銀聯」のクレジットカード発行枚数は2015年時点で50億万枚を超えるなど、圧倒的なシェアを誇っていることが伺えます。

ただ、観光客の多い北京・上海・香港のお店や外資系のデパートなどでは、VisaやMastercard®のクレジットカードにも対応しているところが多いようです。

モーラ博士

上記の地域を旅行するなら、Mastercard®を選んでも大丈夫じゃ。

JCBの公式サイトによると、プロパーカードとは、国際ブランドが独自に発行するクレジットカードのこと。

JCB・AMEX・Diners Clubはプロパーカードを発行しています。

プロパーカードは、発行会社と提携して発行されてクレジットカードよりもステータスが高めです。付帯している特典も提携カードより充実していることもあります。

Mastercard®にはプロパーカードがありません。提携カードしかないため、ステータスの高さや特典の豪華さを求めている人には、物足りなく感じることもあるでしょう。

Mastercard®のタッチ決済「Mastercard®コンタクトレス」は、非接触ICを搭載したクレジットカードや、連携したスマホを店頭の決済端末にかざすだけでお支払いができる大変便利な機能です。

ただし、Mastercard®コンタクトレスに対応した非接触ICが搭載されたクレジットカードは限定的。同じカード会社が提供するクレジットカードであっても、カードランクによっては非接触ICが搭載していないことがあります。

非接触ICが搭載されていないクレジットカードの場合、Apple PayやGoogle Payなどのスマホウォレットと連携させることで、スマホからタッチ決済を利用できるようになります。

スマホとクレジットカードで、タッチ決済の機能に違いはありませんが、スマホでタッチ決済を利用するには別途連携が必要なため、やや手間に感じる人がいるかもしれません。

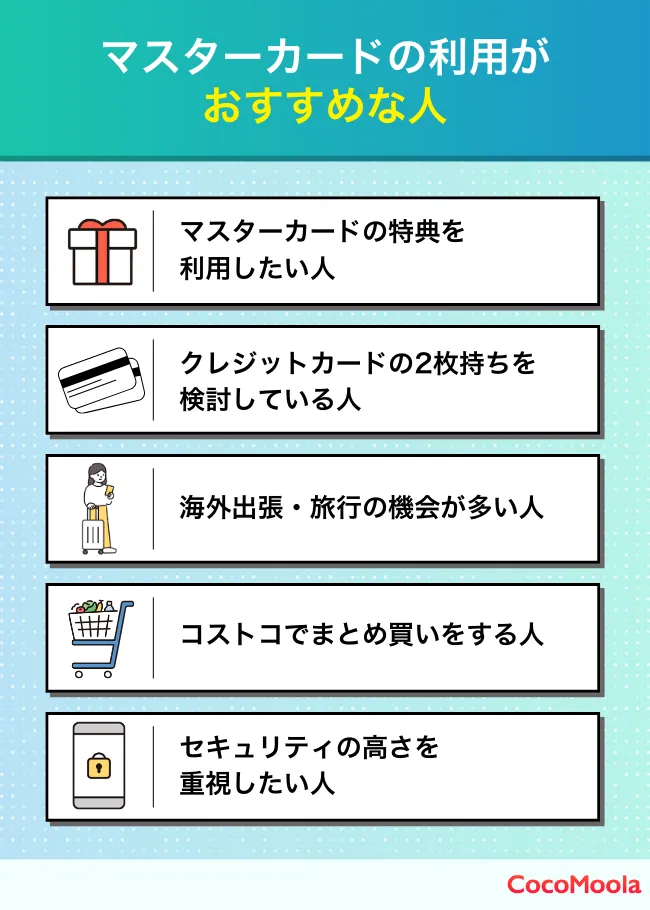

ここでは、Mastercard®がおすすめな人についてご紹介します。

以下に当てはまっている方は、ぜひこの機会にMastercard®を検討してみてくださいね。

Mastercard®には、他の国際ブランドでは味わえない特典が豊富に用意されています。

特に世界各国のお店やレストランで割引などのお得な特典が受けられる「Priceless Specials」などの限定特典は、旅行や外食を楽しむ方にとってとても魅力的でしょう。

例えば、世界中の高級レストランでメインディッシュが無料になるなど、会員ならではの特典を活用すれば、ワンランク上の生活を楽しむことができます。

こうした特典を最大限に活用したい方にとって、Mastercard®は最適な選択肢だと言えるでしょう。

クレジットカードを2枚持ちすることで異なる特典やサービスを最大限に活用できるため、支払いの際の選択肢が増えます。

Mastercard®は国際的にも加盟店が多いため、普段利用しているクレジットカードと併用することで、利用範囲を広げつつポイント還元や割引特典をより効果的に得ることができるでしょう。

クレジットカードをお店に合わせて使い分けながらお得に利用したい方は、Mastercard®を2枚目のクレジットカードに選んでみてはいかがでしょうか。

モーラ博士

今Mastercard®以外のクレジットカードを使っている人は、2枚目に検討してみるのもおススメじゃ。

海外に行くことが多い方にとって、Mastercard®はとてもおススメの選択肢です。

世界中に加盟店があり、特にヨーロッパ圏では利用できる場所が多く、支払いに困ることがほとんどありません。

また、海外キャッシングにも強みがあるため、現地通貨を手に入れる手間も大幅に軽減できるでしょう。

旅行先や出張先での不便を減らし、より快適な体験をしたい方におススメです。

コストコでお得に買い物したい方には、Mastercard®が必須です。

コストコではMastercard®ブランドのカードしか利用できないため、コストコでまとめ買いをする機会の多い方は、Mastercard®を持っておくととても便利です。

コストコが発行する「コストコグローバルカード」を使うと1.5%のポイント還元が受けられ、日々の買い物がお得になりますが、コストコ会員でないとカードを発行できなかったり、コストコ会員を退会するとポイントが使えなくなるデメリットがあります。

記事内でご紹介した三井住友カード(NL)やVIASOカードなら、コストコ以外の店でもポイントがたまるため、普段からクレジットカードを使いたい方にもおススメです。

ココちゃん

コストコでためたポイントをコンビニや飲食店など、身近なお店で使えるのは嬉しいね!

長年にわたり、決済システムの安全性向上に取り組んできたMastercard®は、世界中で年間160億件以上(※)の取引が安全に行われており、不正利用防止の取り組みが評価されています。

安心して買い物を楽しみたい方や、オンラインショッピングでのセキュリティが気になる方は、信頼できる国際ブランドとしてMastercard®を選んでみてはいかがでしょうか。

ここではMastercard®・Visaのおすすめの組み合わせを紹介するので、ぜひ参考にしてみてください。

三井住友カード(NL)とエポスカードを組み合わせると以下のようなメリットがあります。

三井住友カード(NL)とエポスカードには、それぞれ最高2,000万円補償と最高3,000万円補償の海外旅行傷害保険が付帯。2枚持ちすれば合算されるので、補償額を充実させられます。

また、三井住友カード(NL)は付帯保険を変更可能です。国内旅行傷害保険にすれば、国内旅行で万が一のことがあっても保険が適用されるため安心でしょう。

さらに、三井住友カード(NL)とエポスカードは2枚とも、指定された条件を達成すると年会費無料のゴールドカードの招待が届きます。

ゴールドカードには、5,000円〜10,000円の年会費がかかるのが一般的。ただこの2枚なら、お得にゴールドカードを持つこともできます。

そのほか、追加カードを年会費無料で作成できるのも魅力です。三井住友カード(NL)は家族カード、エポスカードはETCカードが年会費無料なので、余分なコストを抑えられます。

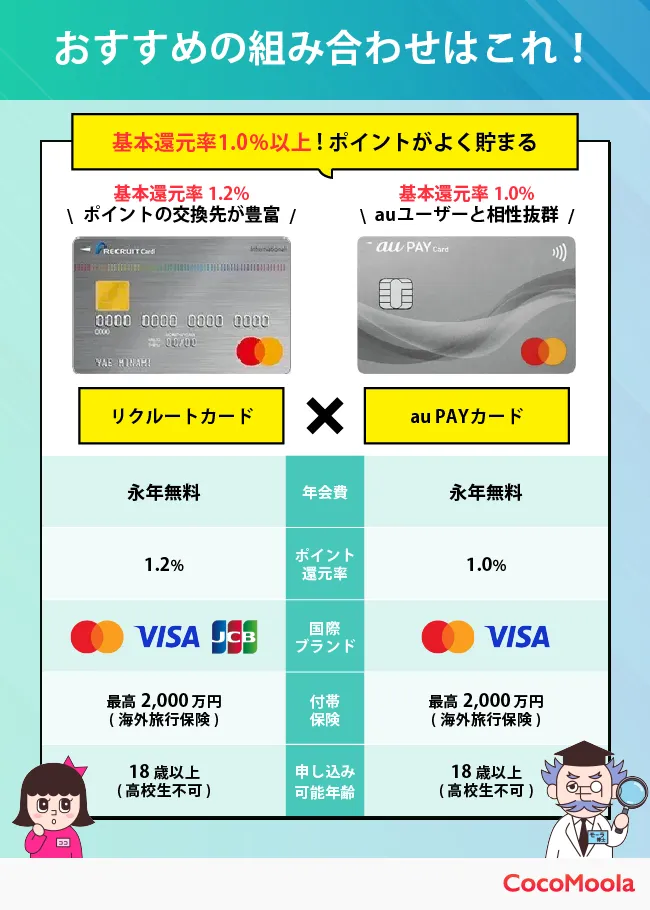

リクルートカードとau PAYカードを組み合わせると、以下のようなメリットがあります。

リクルートカードもau PAYカードも基本ポイント還元率が1.0%以上のクレジットカード。そのため、ポイントを効率よくためることができます。

普段の買い物だけでなく、光熱費・スマホ料金・家賃などでも1.0%のポイントが還元されるのがメリットです。

また、ためたポイントは全てPontaポイントに集約可能。au PAYカードでは直接Pontaポイントがたまり、リクルートカードのポイントもPontaポイントに移行できます。

Pontaポイントは、支払いへの充当・商品への交換・JALマイルに移行など、使い道が豊富です。

モーラ博士

さらに、ハワイや台湾などでPontaポイントが使えるぞ。円安時でもお得に旅行できるのじゃ。

※1:年間100万円のご利用で翌年以降の年会費永年無料

※1:年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

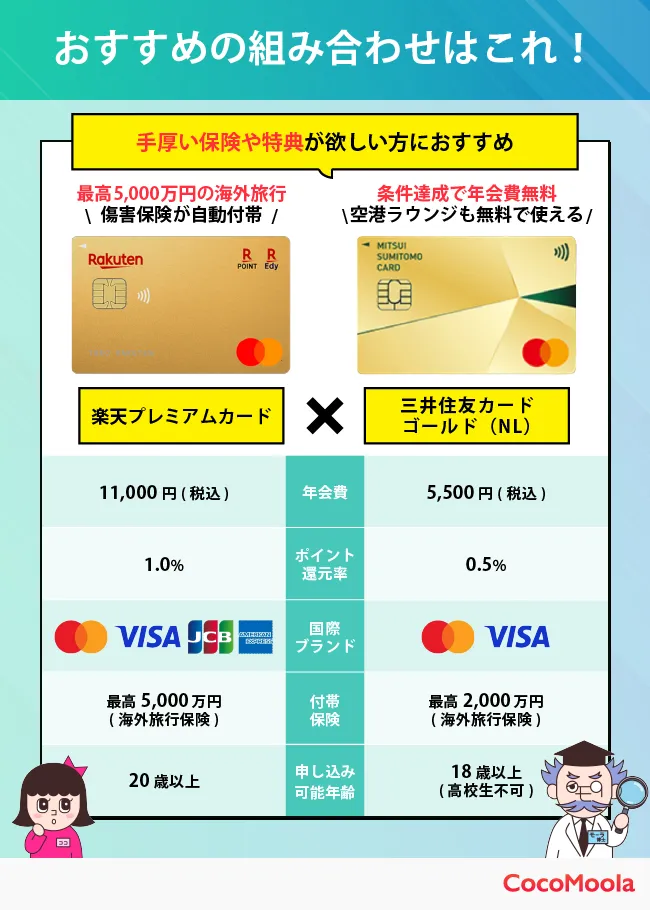

楽天プレミアムカードと三井住友カード ゴールド(NL)を組み合わせると、以下のようなメリットがあります。

楽天プレミアムカードも三井住友カード ゴールド(NL)も、ハイランクながら年会費が比較的安価なクレジットカード。楽天プレミアムカードは11,000円(税込)、三井住友カード ゴールド(NL)は条件達成で永年無料になります。

また、2枚持ちすると海外旅行保険をより手厚くできるのもメリット。合計で最大7,000万円まで補償されます。特に楽天プレミアムカードは4,000万円まで自動付帯なので、1枚持っておくだけで安心でしょう。

さらに、2枚ともステータスの高いクレジットカードのため、特典も充実しています。国内外の対象の空港ラウンジを無料で利用できるほか、海外のトラベルデスクにサポートしてもらうことも可能です。

Mastercard®が欲しい時、自分の目的に合っているか気になる方もいるでしょう。ここでは、目的ごとにおすすめのMastercard®を紹介します。

| 海外旅行におすすめの Mastercard® |

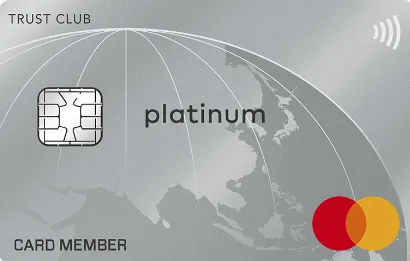

| TRUST CLUB プラチナMastercard® |

| 年会費 | 初年度無料 (*)Webで入会された方は無料 通常11,000円(税込) | 3,300円(税込) |

| 基本ポイント 還元率 | 0.5% | 0.5% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(自動付帯) 国内旅行傷害保険(自動付帯+利用付帯) ショッピング保険 | 海外旅行傷害保険(利用付帯) 国内旅行傷害保険(利用付帯) ショッピング保険 |

| 海外旅行に おススメな特典 | 海外旅行傷害保険が自動付帯 | ・トラベルデスクあり ・Booking.comでの予約で 最大10%キャッシュバック |

三菱UFJカード ゴールドは、海外旅行傷害保険や渡航遅延補償など、万が一の備えが充実したMastercard®です。ハワイの空港ラウンジも無料で使えます。

一方のTRUST CLUBプラチナMastercard®は、コスパの良さが光るプラチナカード。海外ホテルで使えるグルメ優待や、予約サイトのキャッシュバックなどお得に海外旅行を楽しめる特典が多いです。

モーラ博士

TRUST CLUBプラチナMastercard®は年会費がリーズナブルだが、Mastercard®でも高ステータスのランクカードじゃ。

| 学生におすすめの Mastercard® | 三井住友カード(NL) | 三菱UFJカード |

| 年会費 | 永年無料 | 永年無料 |

| 基本ポイント 還元率 | 0.5% | 0.5% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(利用付帯) | 海外旅行傷害保険(利用付帯) ショッピング保険 |

| 学生に おススメな特典 | 対象サブスクの支払いで 還元率アップ | コンビニやチェーン店での 還元率最大20%! |

| 詳細 |

学生におすすめのMastercard®は三井住友カード(NL)と三菱UFJカードです。どちらも年会費が永年無料で持ちやすく、コンビニやレストランなどで高還元率なので、ポイントもたくさんたまります。

海外旅行傷害保険(利用付帯)もあるため、海外旅行時も安心です。利用状況はアプリで確認可能で、管理のしやすさや使いすぎ防止にも役立つでしょう。

| マイルをためるのに おすすめの Mastercard® | ANAワイドカード | JAL CLUB-A ゴールドカード |

| 年会費 | 7,975円(税込) | 17,600円(税込) |

| マイル還元率 | 0.5% | 1.0% |

| 国際ブランド | ||

| 入会・継続で もらえるマイル | それぞれ2,000マイルずつ | 入会:5,000マイル 毎年初回搭乗:2,000マイル |

| マイルがたまりやすい 特徴 | 搭乗ボーナスマイルが ゴールドカード同等の25%積算 | マイル還元率1.0%+ 搭乗ボーナスマイル25%付与 |

| 詳細 |

マイルをためるならANAカードもしくはJALカードがおすすめです。どちらもMastercard®ブランドを選択でき、JALカードなら直接マイルがたまります。

モーラ博士

旅行好きの学生は、学生向けのANAカード・JALカードも要チェックじゃ!

ANAワイドカードは一般カードの1ランク上にあるカードですが、積算される搭乗ボーナスマイルが25%と高いです。年会費が約2倍のANAワイドゴールドカードと同じ積算率なので、お得にマイルがたまります。

JAL CLUB-Aゴールドカードは、年会費こそ高めですが通常のマイル還元率が1.0%なのが魅力。年に複数回JAL便を利用する方なら、買い物とあわせてどんどんマイルがたまります。

| ステータス重視の方に おすすめの Mastercard® | ラグジュアリーカード Mastercard® Titanium Card  | 三井住友カード プラチナ |

| 年会費 | 55,000円(税込) | 55,000円(税込) |

| 基本ポイント 還元率 | 1.0% | 0.5% |

| 国際ブランド | ||

| 付帯保険 | 海外旅行傷害保険(利用付帯) 国内旅行傷害保険(利用付帯) ショッピング保険 | 海外旅行傷害保険(自動付帯) 国内旅行傷害保険(自動付帯) ショッピング保険 |

| 高ステータスな 特典 | ・Mastercard®の最上位ステータス 「ワールドエリート」採用 ・プライオリティ・パス ・コンシェルジュサービス ・限定イベントの優待 | ・利用分に応じてギフトカード贈呈 ・限定イベントの招待 ・コンシェルジュサービス |

高いステータスを求めたい方は、プラチナカード以上のMastercard®がおすすめです。中でも、ラグジュアリーカード Mastercard® Titanium Cardと三井住友カード プラチナは年会費に見合った特典が用意されています。

モーラ博士

ステータスが高い分、年会費が高額な点は要注意じゃ!

ラグジュアリーカード Mastercard® Titanium Cardは金属製のデザインが目を引くのが特徴で、Mastercard®の最上位ステータスである「ワールドエリート」を採用。限定イベントやコンシェルジュサービスなど、生活を豊かにしてくれるサポートが充実しています。

三井住友カード プラチナは、三井住友カードが発行するクレジットカードの中でも最上位に位置するMastercard®。旅行保険が自動付帯だったり、プライオリティ・パスがついていたりと旅行に役立つ特典が多いです。

ココモーラの監修者を務めていただいているファイナンシャルプランナーの山内真由美さんに、Mastercard®に関連する質問を対面で伺いました。

Mastercard®ブランドのクレジットカードを発行しようと考えている方は必見です。

小樽商科大学卒業後、食品メーカーで営業企画を10年担当。夫の転勤に伴い退社・転居、不妊治療、高齢出産を経て、40歳で双子を出産。教育資金と老後資金の両立に不安を感じ、金融知識の重要性を痛感。メガバンク運用相談部門勤務を経て、独立。吉祥寺に「ライフ&キャリアデザイン」を開設し、教育資金や家計相談、マネーリテラシー教育を実践。

山内さん

正直、VisaとJCBがあれば国内はほぼ決済できてしまうので、海外に行く予定があるのなら作るのが良いと思います。あとはコストコでクレジットカード払いするなら作るのが良いかと。

Mastercard®は海外やコストコで使う時に発行するのがおススメ

Mastercard®は海外やコストコで使う時に発行するのがおススメ

山内さん

そうですね、それで良いと思います。海外に行くならVisaとMastercard®を持っておくのが良いです。VisaとJCBだけで海外に行くと、仮にVisaが使えない店舗があった時に心配ですから。JCBは海外に弱いので…

山内さん

同じMastercard®ブランドでも、海外に行くのなら付帯している旅行保険の内容や金額が違いますよね。特に海外のトラブルは高額なので、ついていないとか半端な金額というよりは、内容がしっかりしているMastercard®を選びたいですね。

海外目的でMastercard®を発行するときは旅行保険の内容をチェック

海外目的でMastercard®を発行するときは旅行保険の内容をチェック

山内さん

その場合はポイント還元率や年会費、使いやすさなど一般的なクレジットカードと同じ選び方で良いと思いますね。

ファイナンシャルプランナーの山内真由美さんに、Mastercard®ブランドを選ぶとしたらどのようにクレジットカードを探すべきか伺いました。

「Mastercard®ブランドを選ぶならこのクレジットカードが良い」というわけではなく、あくまで海外利用やコストコでの支払いに備えて発行するのがおススメと教えていただきました。

実際に山内さんも海外で使う用でMastercard®ブランドのクレジットカードを持っているそうです。還元率やサービスに目が行きがちですが、海外旅行保険の充実度をしっかりみて選ぶことが重要と改めてわかりました。

【インタビュー実施概要】

→インタビューの紹介ページはこちら

ココモーラでは、コンテンツ制作に役立てる目的でクレジットカード利用者にアンケート調査を実施しました。

これからMastercard®のクレジットカードを作成しようと考えている人は、ぜひ参考にしてみてください。

| 調査方法 | ファストアスクを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードおススメに関するアンケート調査結果の詳細>>

クレジットカードに関するアンケート結果の詳細>>

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 278 | 100% |

| Visa | 149 | 53.6% |

| Mastercard® | 53 | 19.1% |

| JCB | 70 | 25.2% |

| American Express | 4 | 1.4% |

| Diners Club | 0 | 0.0% |

メインで使っているクレジットカードの国際ブランドを聞いたところ、Mastercard®は3位でした。

Mastercard®を持つなら、年会費が無料ですでに持っているカードの欠点を補えるクレジットカードを選択するのがおススメです。

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 227 | 100% |

| 楽天カード | 27 | 11.9% |

| イオンカード | 33 | 14.5% |

| 三井住友カード(NL) | 20 | 8.8% |

| dカード | 16 | 7.0% |

| PayPayカード | 24 | 10.6% |

| JALカード | 4 | 1.8% |

| 三菱UFJカード | 9 | 4.1% |

| セゾンカードインターナショナル | 6 | 3.0% |

| ANAカード | 1 | 0.4% |

| ライフカード | 5 | 2.2% |

| Amazon Mastercard® | 6 | 3.0% |

| au PAYカード | 6 | 3.0% |

| リクルートカード | 1 | 0.4% |

| Orico Card THE POINT | 4 | 1.8% |

| その他 | 39 | 17.2% |

2枚目によく使うクレジットカード、いわゆるサブカードとして人気が高いのは「イオンカード」でした。イオンカードは年会費が永年無料なので、サブカードとして最適でしょう。

また、イオンカードはデュアル発行が可能です。デュアル発行とは、同じクレカでも国際ブランドが異なれば複数枚発行できる方法。例えば、すでにVisaのイオンカードをお持ちの方でもMastercard®のイオンカードを発行できます。

その他、三井住友カード(NL)や楽天カードもデュアル発行OK。特に三井住友カード(NL)は付帯保険を選べるため、1枚目を海外旅行保険・2枚目を国内旅行保険のように設定すれば、万が一の際も安心です。

モーラ博士

メインで使っているクレジットカードが気に入っているなら、デュアル発行も検討してみるのじゃ。

当サイトの「Mastercard®おすすめランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(還元率・ポイントのたまりやすさ、補償内容の充実度、Mastercard®ならではのメリット性など)に基づき、スコア化・ランキング化しています。

本記事のMastercard®おすすめランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 項目 | 配点 | 内容 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 25点 | 基本還元率・ポイントアップ特典・使いやすさ(交換先・有効期限など)を含む総合的な評価。 |

| 年会費・維持コストの手軽さ | 20点 | 本会員・家族会員・ETC・電子マネー等にかかる費用や条件、維持のしやすさ。 |

| 付帯サービス・補償内容の充実度 | 20点 | 旅行保険(国内外)・ショッピング保険・付帯特典(優待・サブスクなど)の充実度。 |

| 使いやすさ・対応範囲の広さ | 20点 | 発行スピード・申込の手軽さ・対応店舗・電子マネー・Apple Pay等への対応状況。 |

| Mastercard®ならではのメリット性 | 15点 | Mastercard®ブランドによる海外対応力、タッチ決済普及、ブランド別優待などの活かしやすさ。 |

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード名 | 総合得点 | レーティング |

|---|---|---|

| PayPayカード | 92点 | ★★★★★ |

| 楽天カード | 90点 | ★★★★★ |

| 三井住友カード(NL) | 88点 | ★★★★☆ |

| VIASOカード | 84点 | ★★★★☆ |

| 三菱UFJカード | 82点 | ★★★★☆ |

| ライフカード | 80点 | ★★★★☆ |

| セゾンカードインターナショナル | 78点 | ★★★☆☆ |

| ACマスターカード | 78点 | ★★★☆☆ |

| イオンカードセレクト | 77点 | ★★★☆☆ |

| JRE CARD | 75点 | ★★★☆☆ |

| apollostation card | 74点 | ★★★☆☆ |

| リクルートカード | 73点 | ★★★☆☆ |

| 三井住友カード ゴールド(NL) | 72点 | ★★★☆☆ |

| dカード | 70点 | ★★★☆☆ |

| au PAYカード | 68点 | ★★☆☆☆ |

本ランキングは、「Mastercard®ブランドを選べるクレジットカード」の中から、日常的に使いやすく、お得さや安心感のあるカードを総合的に評価したものです。

評価においてはポイントのたまりやすさや年会費の負担、付帯保険・サービスの充実度などに加え、Mastercard®ならではの利便性や特典(海外での使いやすさ、タッチ決済の普及、ブランド優待など)をしっかり活かせるかどうかも重要なポイントとしています。

なお、最新のキャンペーン内容や特典、サービス改定などによってランキングは随時変更となる可能性があります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 25/25 | PayPay支払いで最大1.5%還元。PayPayステップ連動でさらに加算され、日常使いでも高効率。 |

| 年会費・維持コストの手軽さ | 20/20 | 年会費・家族カード・ETCすべて無料。条件なしで維持しやすい。 |

| 付帯サービス・補償内容 | 17/20 | ショッピング保険や不正利用補償あり。旅行保険は非付帯だが日常利用向けとしては十分。 |

| 使いやすさ・対応範囲の広さ | 15/20 | スマホ完結発行・即日利用可。タッチ決済・Apple Pay・PayPayとの連携もスムーズ。 |

| Mastercard®ならではのメリット性 | 15/15 | 海外対応・タッチ決済ともに優秀。ブランド優待も活かしやすい。 |

スマホ決済との相性が抜群な、まさに“キャッシュレス時代の王道カード”。年会費は完全無料、PayPay払いで最大1.5%還元と日常使いに強いのが魅力です。

発行から利用までスマホひとつで完結し、タッチ決済や海外利用もスムーズ。はじめてのクレジットカードにも、メインカードにも選ばれている万能な一枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 25/25 | 楽天市場での利用で3%以上の高還元。通常利用でも1%還元と非常に優秀。 |

| 年会費・維持コストの手軽さ | 20/20 | 完全無料で維持コストゼロ。家族カード・ETCも条件付きで無料。 |

| 付帯サービス・補償内容 | 18/20 | 海外旅行保険利用付帯。楽天モバイルなど提携特典も豊富。 |

| 使いやすさ・対応範囲の広さ | 15/20 | 発行スピードも早く、Apple Pay対応。楽天ペイ連携でスマホ決済にも強い。 |

| Mastercard®ならではのメリット性 | 12/15 | 海外店舗利用に強く、優待キャンペーンも定期開催。 |

ポイントを「ためる」「使う」を楽しみたい人にぴったりの人気No.1カード。楽天市場での買い物や楽天モバイルの支払いなど、使うほどポイントがザクザクたまります。

海外旅行保険も付帯で、年会費無料とは思えない充実度。楽天経済圏を活用するなら、まずはこの1枚から始めましょう。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 23/25 | コンビニ・マックで最大7%還元。通常0.5%でも使い分け次第で高還元に。 |

| 年会費・維持コストの手軽さ | 20/20 | 完全無料で維持負担なし。ナンバーレスでセキュリティも◎。 |

| 付帯サービス・補償内容 | 17/20 | 海外旅行保険付帯。不正利用補償・ショッピング保険完備。 |

| 使いやすさ・対応範囲の広さ | 15/20 | 即日発行・Apple Pay・Google Pay対応。アプリUIも高評価。 |

| Mastercard®ならではのメリット性 | 13/15 | タッチ決済普及率が高く、グローバル対応にも強い。 |

ナンバーレスデザインでスマートさと安全性を両立した人気カード。コンビニやマクドナルドで最大7%還元など、日常生活で使いやすさが光ります。

アプリでの管理も直感的で、ポイントも自動でたまる設計。信頼性・機能性・お得感の三拍子が揃った定番カードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 21/25 | オートキャッシュバックが便利。ネットショップ利用で還元率アップ。 |

| 年会費・維持コストの手軽さ | 19/20 | 年会費無料でETCも初年度無料。維持コストが低い。 |

| 付帯サービス・補償内容 | 16/20 | 海外旅行傷害保険(利用付帯)。基本的な補償は網羅。 |

| 使いやすさ・対応範囲の広さ | 14/20 | タッチ決済対応。発行までやや時間がかかる点が惜しい。 |

| Mastercard®ならではのメリット性 | 14/15 | 海外利用の安定性が高く、加盟店の多さも◎。 |

ポイントが自動で現金キャッシュバックされるシンプル設計が魅力です。年会費無料ながら、旅行保険やネットショッピング特典もきちんと搭載。

「ポイント交換が面倒…」という人でもラクにおトクを実感できます。堅実派にぴったりの、使いやすくバランスの取れた1枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 20/25 | 基本0.5%だが、指定店舗でポイント倍増特典あり。 |

| 年会費・維持コストの手軽さ | 19/20 | 実質無料条件あり。維持はしやすい。 |

| 付帯サービス・補償内容 | 16/20 | 海外旅行傷害保険・ショッピング保険あり。 |

| 使いやすさ・対応範囲の広さ | 14/20 | 電子マネー・スマホ決済に対応。 |

| Mastercard®ならではのメリット性 | 13/15 | 国際ブランドとして海外対応が安定。 |

クレカ初心者からベテランまで安心して使える、王道の1枚。信頼性の高いMUFGブランドと、海外・国内の幅広い対応力が魅力です。

旅行保険や補償も揃っていて、海外出張や旅行でも頼れる存在。シンプルで長く付き合えるスタンダードカードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 22/25 | 誕生月3倍、利用額に応じてポイントランクUP。 |

| 年会費・維持コストの手軽さ | 20/20 | 永年無料。学生・新社会人にも人気。 |

| 付帯サービス・補償内容 | 13/20 | 最低限の補償はあるが、旅行保険はやや弱い。 |

| 使いやすさ・対応範囲の広さ | 13/20 | 電子マネー対応あり。発行まで少し時間がかかる。 |

| Mastercard®ならではのメリット性 | 12/15 | 海外利用にも対応。タッチ決済可。 |

誕生月のポイント3倍特典で人気を集める、隠れた実力派。年会費無料で使いやすく、学生や新社会人にもぴったりです。

長く使うほどポイントランクが上がる“育てるカード”としても定評があります。コツコツ派におすすめの、地味に強い1枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 20/25 | 永久不滅ポイントで有効期限なし。 |

| 年会費・維持コストの手軽さ | 20/20 | 年会費無料で維持コストゼロ。 |

| 付帯サービス・補償内容 | 13/20 | 最低限の保険あり。旅行向けではない。 |

| 使いやすさ・対応範囲の広さ | 14/20 | 即日発行・電子マネー多対応。 |

| Mastercard®ならではのメリット性 | 11/15 | 優待サービスが多く、海外でも利用しやすい。 |

即日発行可能で、急ぎでカードがほしい人にも頼れる存在。「永久不滅ポイント」で有効期限を気にせず、長期的にポイントをためられます。

電子マネーやスマホ決済との連携もスムーズで、日常使いにも最適。シンプルさと安定感を求める人におすすめです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 10/25 | ポイント制度はないが、利用金額の0.25%が自動キャッシュバックされる。還元率は控えめだが、交換忘れがない点を考慮。 |

| 年会費・維持コストの手軽さ | 20/20 | 年会費は永年無料。コストを一切かけずにMastercardブランドを維持できる利便性を上限評価。 |

| 付帯サービス・補償内容 | 18/20 | ショッピング保険等は付帯しないが、カードローン機能との一体型という独自の利便性を評価。 |

| 使いやすさ・対応範囲の広さ | 20/20 | 全国の自動契約機で最短即日の物理カード発行が可能。圧倒的なスピードと申込の手軽さを上限評価。 |

| Mastercard®ならではのメリット性 | 10/15 | 世界中のMastercard加盟店での決済や海外ATMでの現地通貨引き出しに対応しており、汎用性が高い。 |

「今すぐクレジットカードが必要」という状況において、他の追随を許さない圧倒的なスピードを誇る一枚です。最大の特徴は、独自の審査基準により最短即日で物理カードを受け取れる点にあります。

年会費は永年無料で、利用金額の0.25%が自動的にキャッシュバックされるため、ポイント交換の手間もありません。

付帯保険などのサービスは最小限ですが、Mastercardブランドの広範なネットワークを即座に利用できる機動力は、急な出費や海外渡航を控えたユーザーにとって極めて強力な味方となります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 20/25 | イオン系列でポイント倍増、WAON連携で二重取り可能。 |

| 年会費・維持コストの手軽さ | 20/20 | 永年無料。ETCも無料発行。 |

| 付帯サービス・補償内容 | 13/20 | ショッピング補償付き。旅行保険は非付帯。 |

| 使いやすさ・対応範囲の広さ | 13/20 | イオン系中心で利用価値が高い。 |

| Mastercard®ならではのメリット性 | 11/15 | 海外でも問題なく使用可。 |

イオン系列をよく利用するなら、絶対に持っておきたいカード。WAONオートチャージでポイント二重取りができ、日常の買い物が自然にお得になります。

年会費無料で銀行口座とも連携できる使い勝手の良さが魅力。日常生活をよりスマートにしたい人にぴったりの1枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 19/25 | Suicaチャージ1.5%還元+駅ビル利用3.5%還元など鉄道系で高水準。 |

| 年会費・維持コストの手軽さ | 15/20 | 初年度無料、次年度以降は利用条件で無料可。維持はやや条件付き。 |

| 付帯サービス・補償内容 | 14/20 | 旅行保険・ショッピング保険あり。JR系サービスとの親和性が高い。 |

| 使いやすさ・対応範囲の広さ | 14/20 | Suica一体型で通勤・買い物どちらにも便利。 |

| Mastercard®ならではのメリット性 | 13/15 | 海外でも利用可能。Mastercard®タッチ決済対応。 |

通勤・通学でSuicaを使う人にうれしい、鉄道利用者特化型カード。駅ビルで最大3.5%のポイント還元が受けられ、日常の移動がそのままお得になります。

旅行保険やショッピング補償も揃い、JRユーザーには理想的な相棒。「駅を使うほどたまる」実用性重視のカードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 18/25 | 給油値引き中心の特典で実質的な還元率が高い。日常利用は平均的。 |

| 年会費・維持コストの手軽さ | 18/20 | 実質無料。ガソリンスタンド利用で自動的に割引。 |

| 付帯サービス・補償内容 | 14/20 | ロードサービス・保険が揃い車利用者向けに強い。 |

| 使いやすさ・対応範囲の広さ | 13/20 | 発行まで時間はかかるが、全国スタンドで使いやすい。 |

| Mastercard®ならではのメリット性 | 11/15 | 海外よりも国内特化型。ブランド優待は最小限。 |

ガソリン代を少しでも節約したい人に最適の一枚。給油値引き特典に加えて、ロードサービスや保険も充実しています。

車通勤・ドライブが多い人なら、年間で見ても高コスパ。日常使いよりも「愛車ライフ」に寄り添うカードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 25/25 | 一律1.2%還元は他社を圧倒。リクルート系サービスでさらに加算。 |

| 年会費・維持コストの手軽さ | 20/20 | 年会費無料で維持負担ゼロ。 |

| 付帯サービス・補償内容 | 13/20 | 海外旅行保険付帯あり。ショッピング補償も基本的な範囲で整備。 |

| 使いやすさ・対応範囲の広さ | 9/20 | 電子マネー・タッチ決済対応はあるが、アプリ連携がやや限定的。 |

| Mastercard®ならではのメリット性 | 6/15 | ブランド優待や海外旅行向け特典は控えめ。 |

いつでもどこでも1.2%還元という圧倒的な高還元率が魅力です。年会費無料ながら旅行保険も付帯し、メインカードとしても活躍します。

リクルート系サービスやじゃらん・ホットペッパー利用でさらにお得に。ポイント重視派や節約志向の人におすすめです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 20/25 | コンビニ等で最大7%還元。年間利用額特典で実質還元率も上昇。 |

| 年会費・維持コストの手軽さ | 15/20 | 年間100万円利用で翌年以降永年無料。条件達成で非常にお得。 |

| 付帯サービス・補償内容 | 17/20 | ゴールド特典充実。旅行保険・ショッピング補償ともに手厚い。 |

| 使いやすさ・対応範囲の広さ | 10/20 | 発行まで若干時間がかかる。アプリ操作性は良好。 |

| Mastercard®ならではのメリット性 | 10/15 | 海外特典も充実。Mastercard®タッチ決済がスムーズ。 |

年100万円利用で年会費永年無料という破格の条件が話題の1枚です。ゴールド特典や旅行保険も充実していて、コスパは非常に高め。

日常使いでも7%還元対象があるため、持っていて損はありません。「手が届くゴールド」を探している人に最適です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 21/25 | ドコモ料金1%還元+dポイント加盟店でさらに加算。 |

| 年会費・維持コストの手軽さ | 20/20 | 無料で維持可能。家族カードも無料。 |

| 付帯サービス・補償内容 | 12/20 | 携帯補償は優秀だが、旅行保険は限定的。 |

| 使いやすさ・対応範囲の広さ | 9/20 | d払い・iD連携は強力だが、それ以外ではやや限定的。 |

| Mastercard®ならではのメリット性 | 8/15 | 海外利用は安定。ブランド特典は少なめ。 |

ドコモユーザーや、d払いを多用する人には非常に高相性なカードです。

ポイント面での魅力はあるものの、補償や使い勝手の汎用性にはやや欠ける印象。使う人を選ぶ、ややニッチなカードといえます。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントのたまりやすさ | 19/25 | 通常1%還元。au PAYチャージ・利用で実質ポイント上乗せ。 |

| 年会費・維持コストの手軽さ | 20/20 | 無料で維持可能。家族カードも無料。 |

| 付帯サービス・補償内容 | 11/20 | ショッピング保険ありだが、旅行保険は非付帯。 |

| 使いやすさ・対応範囲の広さ | 9/20 | au経済圏利用者には便利だが、汎用性は低め。 |

| Mastercard®ならではのメリット性 | 9/15 | タッチ決済・海外対応は良好。優待は少なめ。 |

auユーザーや、au PAYを使っている人には使い勝手が良いカードだが、それ以外の層にとっては特典の活用余地が限られる印象。

経済圏依存型のカードとして、対象ユーザーが明確な点が特徴です。

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査方法 | ファストアスクおよび フリージーを使用した独自調査 |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

最終更新:2025年10月9日

・Mastercard®公式サイト(日本)(最終アクセス:2025年5月1日)

・Mastercard® Rules(グローバル規約・英語)(2024年10月更新)

・Mastercard® クレジットカード標準インターチェンジ料率(日本市場向け)(2024年6月発行)

・Mastercard® ブランド・センター(最終アクセス:2025年5月1日)

・Mastercard® ニュースルーム(日本)(最終アクセス:2025年5月1日)

・国民生活センター「海外サイト・海外旅行でのショッピングでトラブルにあわないために」(最終アクセス:2025年6月24日)

・日本貿易振興機構「サクセスストーリー 銀聯商務股份有限公司」(最終アクセス:2025年7月22日)

・Mastercard®「世界で最も多くの場所で使えるMastercard®©」(最終アクセス:2025年9月8日)

・Mastercard®「ワールドエリート Mastercard®会員の皆様へ最上級のサービスをご提供」(最終アクセス:2025年9月8日)

・JCB「プロパーカードとは?提携カードとの違い・メリットデメリットとJCBカードを紹介」(最終アクセス:2025年9月8日)

・priceless specials|一瞬一瞬を特別にする体験へといざなう世界:(最終アクセス:2025年9月8日)

・Mastercard®「Mastercard®タッチ決済カード発行会社リスト」(最終アクセス:2025年9月8日)

・Mastercard®「Mastercard®タッチ決済加盟店一覧」(最終アクセス:2025年9月8日)

・Mastercard®「Mastercard®タッチ決済乗車が北海道・関東・中部・近畿・沖縄へ拡大\ 記念キャンペーンを開始」(最終アクセス:2025年9月8日)

Q. コストコの利用におすすめのマスターカードはありますか?

コストコの利用におすすめなマスターカードは、コストコグローバルカードです。 このカードを利用することで、コストコでの購入に対して1.5%のキャッシュバックが受けられ、日常の買い物で大きな節約が期待できます。 また、コストコ以外での利用でも1%のキャッシュバックが適用され、日々の支出に対して効率的にポイント還元することが可能です。 さらに、初年度は年会費無料で次年度以降も年1回利用をすれば通常1,375円(税込)かかる年会費を無料にできます。

Q. 海外での利用におすすめのマスターカードは何ですか?

海外での利用におすすめのマスターカードは、以下の2つです。 ・三井住友カード ゴールド(NL) 三井住友カード ゴールド(NL)は旅行傷害保険が利用付帯されているため、旅行中のケガや病気の際に安心です。さらに、海外でのマスターカードのタッチ決済が利用可能で、スピーディに支払いを完了できます。 ・リクルートカード リクルートカードは通常のショッピングでも1.2%という高還元率でポイントが貯まり、海外でのショッピングでも同じ還元率が適用されます。 また、海外旅行傷害保険が利用付帯されており、旅行先での万が一のトラブルにも安心です。 年会費無料でありながら、充実した海外旅行保険と高還元率を兼ね備えているカードです。

Q. 法人向けのおすすめマスターカードは何ですか?

法人向けのおすすめマスターカードは、以下の2つのカードがおすすめです。 ・三井住友カード ビジネスオーナーズゴールド 三井住友カード ビジネスオーナーズゴールドは法人代表者や個人事業主向けのカードで、経費管理を効率化できます。カードには国内外の旅行傷害保険が自動付帯されており、出張時も安心です。 年会費は発生しますが、一定の利用額に達すると無料になる特典もあり、コストパフォーマンスに優れています。 ・セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、セゾンマイルクラブを通じてJALマイルが効率よく貯まります。とくに出張が多いビジネスパーソンにおすすめで、出張経費を適切に管理しつつ充実した旅行の優待サービスを受けることが可能です。

Q. 年会費無料のおすすめマスターカードは何ですか?

年会費無料のおすすめマスターカードは、以下の2つです。 ・三井住友カード(NL) 三井住友カード(NL)は、年会費無料で利用でき、通常利用でもVポイントが多く貯まるカードです。対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元されます。 セキュリティ面でもカード番号が刻印されていないため、盗難や紛失時のリスクが少ないのも魅力です。 ※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。 ※ iD、カードの差し込み、磁気取引は対象外です。 ※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ・楽天カード 楽天カードは年会費無料で、コストをかけずに楽天ポイントがどんどん貯まるのが特徴です。 最高3,000万円の海外旅行傷害保険も付帯しており、予期せぬトラブル時にも安心して旅行を楽しめます。また、カード利用額に応じて楽天ポイントが貯まるので、ショッピングの際もお得です。

Q. マスターカードとVISAカードの違いは?

マスターカードとVISAカードはどちらも国際ブランドで、世界中の多くの店舗やネットショップで使える点は共通しています。ただし、VISAは加盟店数が世界最大で、特に北米での強みがあります。一方、マスターカードはヨーロッパ圏やアジア圏に強く、特典内容もブランド独自のキャンペーンが多いのが特徴です。両ブランドともタッチ決済や海外サポートが充実していますが、旅行が多い人や海外通販をよく利用する人にはマスターカードをおすすめします。

Q. マスターカードの特典はどんなものがありますか?

マスターカードには「Mastercard Taste of Premium」などの優待プログラムがあり、ホテル・レストラン・空港ラウンジ・ゴルフなど幅広い特典を利用できます。特にゴールドカード以上では、旅行保険や空港サービスが充実しており、旅行好きな人におすすめです。また、期間限定キャンペーンではキャッシュバックやポイントアップも多く、日常使いでもお得です。さらに、Apple PayやGoogle Payにも対応しており、スマート決済との相性も抜群です。

Q. マスターカードのタッチ決済は安全ですか?

マスターカードのタッチ決済(Mastercard®コンタクトレス)は、ICチップと暗号化技術を活用した非常に安全な支払い方法です。カードを店員に渡さずに済むため、スキミングや盗み見のリスクを減らせるのが大きなメリットです。また、一定金額までは暗証番号やサインが不要でスピーディーな決済が可能ですが、一定額を超える場合は本人確認が行われるため安心です。世界中で導入が進んでおり、空港やカフェ、コンビニなどでも快適に使える点も魅力です。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.02.16

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.02.16

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.02.05

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.02.16

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.02.04

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.02.16

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

マスターカード

JCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード