クレジットカードおすすめランキング!人気262枚を比較【2025年5月】

春の新生活が始まった時期は、家計や生活スタイルを見直す絶好のタイミング。少しの工夫で生活がよりお得になる、その代表がクレジットカードによる「ポイ活」です。「クレジットカードの切り替え」という労力を払うだけで、年間1万円以上お得になる人も少なくありません。

しかし、「どのクレジットカードが自分に合うのかわからない」という悩みを抱える方も多いのではないでしょうか。クレジットカードに関する情報を調べると、その種類の多さに圧倒され、比較するのも一苦労です。

そこで本記事では、クレジットカードの年会費・ポイント還元率・お得なキャンペーン特典など様々なポイントを比較し、初心者の方にもわかりやすく、クレジットカードのおすすめ人気262枚をランキング形式でご紹介。クレジットカードごとのメリット・デメリットや、リアルなユーザーの評判・口コミなどをまとめています。

クレジットカードの専門家のコメントやおすすめの選び方や作り方なども解説しているので、自分にぴったりの1枚を見つけたい方はぜひ参考にしてみてください。

キャンペーン

新規入会と条件達成で最大24,000円キャッシュバック!

還元率が1.0-10.5%と高還元!

Amazonやスタバなどは還元率最大21倍で初心者におすすめ。

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

発行に関して

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

最大還元率はJCB PREMOに交換した場合

キャンペーン

新規入会&条件達成で最大5,000円相当プレゼント

最短たったの10秒で発行!

大手コンビニや飲食店など身近なお店で高還元率。

(※即時発行できない場合があります。)

4.0

30代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

即時発行ができない場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

キャンペーン

入会で最大2,000円相当をプレゼント

即日でカード受け取り可能!

ネットショッピングではポイントが最大30倍

5.0

20代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

Amazonの利用で最大24,000円キャッシュバック

女性向け特典や付帯保険が充実!

最大還元率10.5%※2でポイントも貯まりやすい

5.0

40代

・女性

(主婦)

さらに表示

注釈についての記載

発行に関して

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

最大還元率はJCB PREMOに交換した場合

買い物と借り入れが1枚でできる!

独自の審査基準だから審査が不安な方におすすめ

5.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

対象のコンビニ・飲食店で最大20%還元(※1、2)!

【スマホのタッチ決済で】対象のコンビニ・飲食店で最大7%還元!対象のコンビニ・飲食店で、カード現物のVisaのタッチ決済(※3、4)で支払うと、ご利用金額200円(税込)につき1.5%ポイント還元。スマホのVisaのタッチ決済(※3、4)で支払うと、ご利用金額200円(税込)につき7%ポイント還元!上記ポイント還元率は、通常のポイント分を含んだ還元率です。対象のコンビニ・飲食店で最大7%還元!

【家族ポイント】「家族ポイント」の詳細家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元!「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗でのお支払いでカードをご利用いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき”家族の人数”%ポイントが還元されます。(※5)

【Vポイントアッププログラム】Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)

「Vポイントアッププログラム」の詳細

※1.商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※2.ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3.一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4.iD、カードの差し込み、磁気取引は対象となりません。

※5.本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※6.一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

最短3分融資:お申込みの時間帯や審査の状況によりご希望に添えない場合がございます。

原則、在籍確認電話なし:審査の結果によっては電話による在籍確認が必要となる場合がございますが、お客様の同意を得ずに実施することはございません。

お申込時間や審査によりご希望に添えない場合がございます。

参照:月次データ|SMBCコンシューマーファイナンス株式会社

※プロミスVisaカードではなく、プロミス単独の審査通過率です。

メールアドレス登録とWeb明細利用の登録が必要となります。

最短即日で発行可能!

独自の審査基準で審査が不安な人向け!

※1お申込時間や審査によりご希望に添えない場合がございます。※2:電話での確認はせずに書面やご申告内容での確認を実施

4.0

40代

・女性

(アルバイト、パート)

さらに表示

注釈についての記載

年会費無料で基本還元率1.0%の高還元!

貯まったポイントはPayPayの支払い額に使える。

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

キャンペーン

新規入会&条件達成で最大10,000円キャッシュバック!

※1ポイント5円相当の商品に交換した場合 ※特典には条件があります

ポイントは自動で現金に。

スピードも安心感も備わった1枚。

5.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

※1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル) 注:ご利用内容によっては、一部対象外となる場合があります。

※2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net) 注:ご契約内容によっては、一部対象外となる場合があります。

※3 ETCマークのある全国の高速道路、一般有料道路の通行料金

キャンペーン

新規入会&条件達成で最大5,100ポイントプレゼント

セブン-イレブンで最大10%還元!

その他セブン&アイグループの店舗でポイント2倍!

4.0

40代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

※最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

キャンペーン

入会と条件達成で最大15,000円キャッシュバック

年会費無料で誕生月は毎年ポイント3倍!

独自の審査基準だから審査に不安がある人におすすめ

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規ご入会特典で最大10,000円相当のポイントプレゼント※

※特典には条件があります。

コンビニ・スーパーなど対象店舗で最大15%還元!

タッチ決済やApple Payですばやく決済できる

3.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

QUICPay、Apple Payは、Mastercard®とVisaのみ

ポイント5円相当の商品に交換した場合。ポイント還元対象となる利用金額は各ご利用期間中29,000円が上限です。

最大15%とは、いつものお店(対象店舗)でポイント優遇分<5.5%>+条件達成特典分<9.5%>を合算した還元率です。条件達成特典分は各ご利用期間中29,000円が上限です。

※予告なく内容を変更、または終了する場合があります。

※ご利用期間は①2024年8月1日(木)~10月31日(木)(3カ月間)、 ②2024年11月1日(金)~2025年1月31日(金)(3カ月間)、 ③2025年2月1日(土)~3月31日(月)(2カ月間)、 ④2025年4月1日(火)~5月31日(土)(2カ月間)の4回に分かれます。

※還元するポイントは、1ヶ月のご利用金額合計1,000円ごとに算出します。(期間中のご利用金額合計が1,000円未満の対象店舗のご利用分は、15%ポイント還元の対象外となります。)

※各社のご利用金額の合算、集計は行いません。各社単位でのご利用金額に応じてポイントを付与いたします。

※Apple PayはQUICPay(クイックペイ)でのご利用が対象となります。

※Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。

※1ポイント5円相当の商品に交換した場合。※最大15%ポイント還元には上限など各種条件がございます。

1ポイント5円相当の商品に交換した場合。ポイント還元対象となる利用金額は各ご利用期間中29,000円が上限です。

キャンペーン

「口座開設+各種取引で最大43,000円相当もらえる!」

※特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。

※最大34,600円相当は最上位クレジットカードでのお取引が対象になります。

5つの支払いモードを1枚に!

対象店舗利用で最大20%のポイント還元

4.0

30代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

キャンペーン

新規入会・利用で最大8,000ポイントプレゼント!

いつでも1.0%の高還元率!

ケータイ補償もついて年会費永年無料

4.0

40代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会で最大5,000ポイントがもらえる

専業主婦やパートでも申し込みOK!

イオン系列店でいつでもポイント2倍

4.0

30代

・女性

(主婦)

さらに表示

注釈についての記載

対象の駅ビル・駅ナカで最大3.5%還元。

Suicaチャージや定期券購入でも高還元率!

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

モバイルSuicaチャージで1.5%還元率!

JRユーザーなら持っておきたい1枚

4.0

50代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

<利用例>

モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス3%+えきねっと2%=合計5%となります。

※事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。

キャンペーン

入会&条件達成で最大27,000円キャッシュバック

リニューアルで年会費永年無料に!

還元率や特典のバランスが良いカード

3.0

30代

・女性

(会社員)

さらに表示

注釈についての記載

発行に関して

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

最大還元率はJCB PREMOに交換した場合

年会費永年無料で持ちやすい!

ポイントの有効期限なしで好きな時に使える

4.0

30代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

入会&条件達成で最大15,000円キャッシュバック

卒業後も年会費永年無料!

学生に嬉しい特典がつまった1枚

4.0

20代

・男性

(学生)

さらに表示

注釈についての記載

審査が不安なら持っておきたい1枚。

リボ払いで毎月定額の支払いも可能。

5.0

20代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会&利用で最大5,000Pontaポイントプレゼント

還元率はいつでも1.0%以上!

auユーザーでなくてもお得なカード

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

キャンペーン

新規入会で最大8,000円相当プレゼント

QUICPay利用で還元率2%!

最短5分でカード発行可能

3.0

20代

・女性

(会社員)

さらに表示

注釈についての記載

キャンペーン

2年目の年会費11,000円(税込)+最大27,000円キャッシュバック

初年度の年会費無料!

上質なサービスと還元率の高さが魅力です。

5.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

発行に関して

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

最大還元率はJCB PREMOに交換した場合

キャンペーン

新規入会&条件達成で最大10,000円相当プレゼント

条件達成で年会費が永年無料に!

お得かつポイントが貯まりやすいゴールドカード。

4.0

40代

・女性

(会社員)

さらに表示

注釈についての記載

年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

即時発行ができない場合があります。

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

キャンペーン

ご入会後カードご利用条件達成で合計100,000 ポイント獲得可能

どんなシーンも特別に。

多彩なサービスが魅力な1枚。

4.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

2025年3月27日時点

- 年会費

- 11,000円(税込) ※Webで入会された方は初年度無料

- 審査・発行期間

- 最短翌営業日 ※Mastercard®とVisaのみ

- 還元率

- 0.5% 〜5.5% ※1ポイント5円相当の商品に交換した場合 ※ポイント還元には上限など各種条件がございます

5.0

(3件)

キャンペーン

新規入会+アプリログインで最大12,000円相当ポイントプレゼント

※特典には条件があります。

年会費初年度無料で高還元率!

旅行で使える特典やサポートが充実。

5.0

50代

・男性

(会社員)

さらに表示

注釈についての記載

※QUICPay、Apple Payは、Mastercard®とVisaのみ

予告なく内容を変更、または終了する場合があります。

ご利用期間は①2024年8月1日(木)~10月31日(木)(3カ月間)、 ②2024年11月1日(金)~2025年1月31日(金)(3カ月間)、 ③2025年2月1日(土)~3月31日(月)(2カ月間)、 ④2025年4月1日(火)~5月31日(土)(2カ月間)の4回に分かれます。

1ポイント5円相当の商品に交換した場合。最大15%還元には上限など各種条件がございます。

キャンペーン

新規入会&利用で最大11,000ポイントプレゼント

ドコモユーザーなら最大還元率10%!

年間利用額に応じて特典あり。

5.0

20代

・女性

(アルバイト・パート)

さらに表示

注釈についての記載

新幹線チケットや定期券購入で還元率アップ!

JR東日本のサービスを利用する方におすすめ。

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

<利用例>

モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス8%+えきねっと2%=合計10%となります。

※事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です。

ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

お得な年会費で豊富な優待が使える!

ポイントが貯まりやすい20代限定ゴールドカード。

5.0

20代

・男性

(会社員)

さらに表示

注釈についての記載

最大還元率はJCB PREMO に交換した場合

(条件あり)は「Myチェック等の事前登録が必要という条件」となります。

キャンペーン

新規入会でVisaを選ぶと最大11,000円キャッシュバック

140万件の優待が利用可能。

年間利用額によって翌年の還元率アップ!

4.0

40代

・男性

(会社員)

さらに表示

注釈についての記載

ポイント還元率

シミュレーション

※シミュレーション結果は、概算値です。あくまで目安としてご利用ください。実際のポイント還元率は、カード会社のポイント還元率や利用先によって異なります。

クレジットカードを比較

ここまでおすすめのクレジットカードを多数紹介してきました。ここからはクレジットカードをどれにしようか迷っている方のために、クレジットカードの選び方を詳しく解説します。

その他にも、クレジットカードの作り方やクレジットカードを発行するメリット・デメリットなどもまとめているので、ぜひ参考にしてみてください。

目次

おすすめクレジットカードの検証ポイント

ココモーラではいくつかの検証項目を用意し、おすすめのクレジットカードをスコアリングして比較しています。検証ポイントをそれぞれレポートにしているので、詳細が気になる方はぜひご確認ください。

1.クレジットカードの年会費

クレジットカードを所持する際にかかるコストに年会費があります。各クレジットカードの年会費を調べ、無料にできる条件や発行手数料もまとめました。

2.クレジットカードのポイント還元率と使い道

多くのクレジットカードは支払いでポイントが還元されます。ポイント還元率はもちろん、ポイントの使い道まで比較することで貯まりやすさと使いやすさの両方を検証しました。

3.クレジットカードごとの利便性

クレジットカードによっては、国際ブランドのタッチ決済が搭載されていたり、電子マネーにカードを登録できたりします。機能の多さを利便性とし、その幅広さを調べました。

4.クレジットカードの付帯保険

クレジットカードに保険が付帯していれば別途加入する必要がありません。付帯保険の内容や付帯方法を調べ、補償の範囲が広いものを高評価にしています。

-すべての検証はココモーラ編集部で行っています-

クレジットカードを選ぶ時の比較ポイントは?

クレジットカードは数多くの種類があり、特に初心者の方はどこから選ぶべきか迷いますよね。クレジットカードは年会費と還元率を比較して選ぶのがおすすめです。

初心者におすすめなのは、年会費が永年無料・基本還元率が1.0%以上のクレジットカード。利用頻度が少なくてもコストがかからず、ポイントが貯まりやすいクレジットカードなら上記に当てはまるものが良いでしょう。

なお、公正取引委員会が実施したクレジットカードの利用調査報告書によると、53.9%の人が入会金・年会費0円と回答しています。

ココちゃん

条件に当てはまっているおすすめクレジットカードはなんだろう?

出典:公正取引委員会 クレジットカードの取引に関する 実態調査報告書

JCBカードWは、他のJCBカードと比較して2倍のペースでポイントが貯まります。還元率が上がる提携店の種類が豊富で、普段使いにおすすめのクレジットカードです。

モーラ博士

提携店によってはポイントが最大21倍になるぞ。

年会費永年無料で基本還元率が一番高いのはリクルートカードの1.2%。リクルートポイントはじゃらんやホットペッパービューティーなどで直接使えるほか、dポイントやPontaポイントにも交換できます。

楽天カードは楽天経済圏で生活している方におすすめ。楽天市場や楽天ペイで還元率が上がります。提携店が非常に多く楽天ポイントが使いやすいのも強みです。

【属性別】おすすめクレジットカードを紹介

ここからは、目的や属性別におすすめなクレジットカードを紹介していきます。

- 初心者におすすめなクレジットカード

- 学生・新社会人におすすめなクレジットカード

- 女性におすすめなクレジットカード

- 法人・個人事業主におすすめなクレジットカード

初心者におすすめのクレジットカードは?

初心者には、年会費無料でポイント還元率が高いクレジットカードがおすすめです。

クレジットカードを初めて持つ場合、今後どのくらいクレジットカードで支払いをするか分からないという方も多いのではないでしょうか。

年会費無料であれば、もしクレジットカードをほとんど使わなくなったとしても損をしません。維持費がかからないため負担になりにくいでしょう。

また、還元率が高ければ、効率的にポイントを貯められるので節約効果も期待できます。初心者でなくても還元率に注目してクレジットカードを選ぶ人はたくさんいるため、チェックしておくと良いでしょう。

その他、国際ブランドはJCB・Visa・Mastercardがおすすめ。この3つは支払いに対応している店舗やサービスが非常に豊富で、基本的にどこでも使えます。

初心者におすすめなクレジットカード3選

|  |  |

| 永年無料 | 永年無料 | 永年無料 |

| 1.0% | 0.5% | 0.5% |

| 18歳〜39歳 | 18歳以上 (高校生を除く) | 18歳以上 (高校生を除く) |

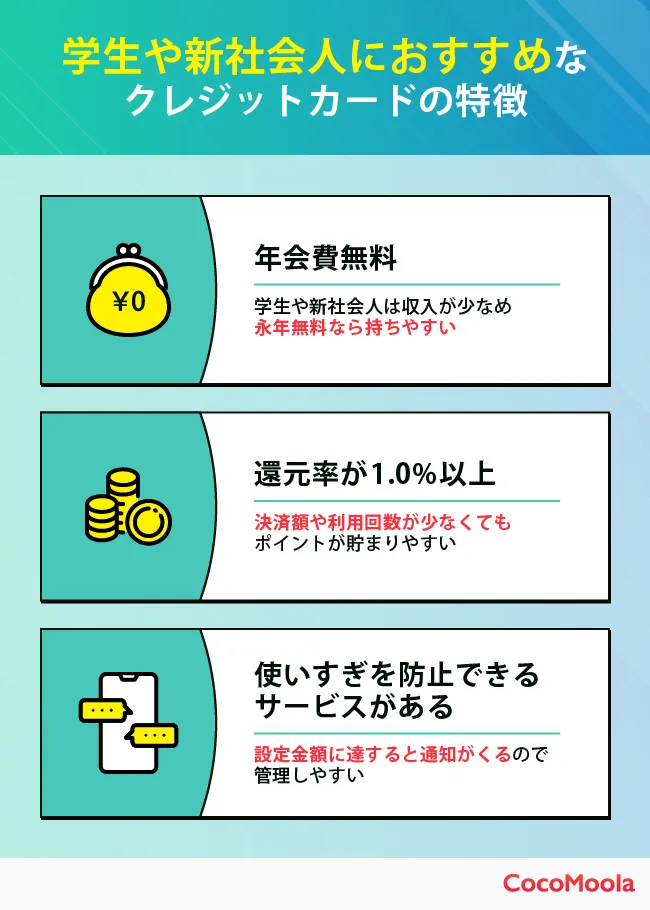

学生や新社会人におすすめなクレジットカードは?

学生や新社会人の方には、年会費が永年無料のクレジットカードをおすすめします。

国税庁の平均給与の調査によれば、20代のお給料は他の世代よりも少なめです。20〜24歳の平均給与は282万円、25〜29歳の平均給与は373万円となっています。

そのため、維持費がかからず負担なしで持てるクレジットカードを選びましょう。さらに還元率が1.0%以上あればかなりコスパも良いです。

また、使いすぎが心配な方は使いすぎを防止できるサービスの有無もチェックしてみてください。設定した金額に達するとメールやアプリなどに通知が来る機能を備えたクレジットカードがあります。

モーラ博士

学生は学生向け特典がないか見ておくのがおすすめ。在学中のみ還元率がアップしたり旅行保険が自動付帯になるぞ。

学生や新社会人におすすめなクレジットカード3選

|  |  |

| 永年無料 | 永年無料 | 永年無料 |

| 0.5% | 1.0% | 1.0% |

| 使いすぎ防止サービスあり | 使いすぎ防止サービスあり | 使いすぎ防止サービスあり |

| 18歳以上 (高校生を除く) | 18歳〜39歳 | 18歳以上 (高校生を除く) |

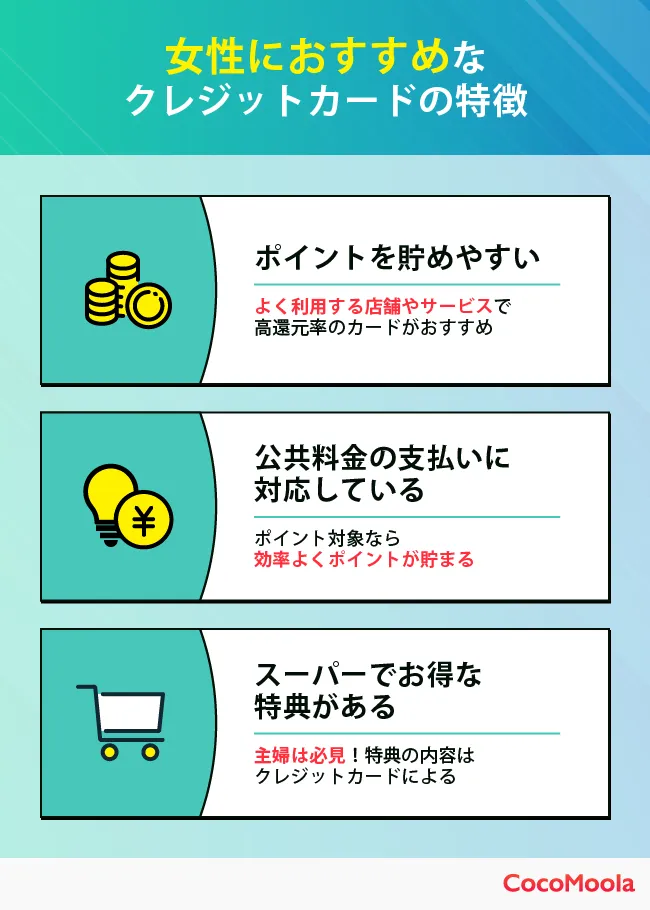

女性におすすめなクレジットカードは?

女性はポイントの貯めやすさに注目してクレジットカードを選ぶのがおすすめです。

還元率が1.0%以上であったり、よく利用するお店やサービスでポイントがアップしたりするクレジットカードならお得にポイントを貯められます。

また、公共料金もまとめられるのか確認しましょう。高額になりがちな光熱費やスマホ料金をクレジットカードで支払えば、もっと効率よくポイントを獲得できます。

その他、旅行好きな女性は、旅行保険の内容や空港ラウンジサービスの有無などもチェックしてみてください。国際ブランドはVisaかMastercardであれば、海外でも使いやすいです。

モーラ博士

主婦はスーパーでお得に買い物ができる特典が付いているクレジットカードがピッタリじゃ!

女性におすすめなクレジットカード3選

|  |  |

| 永年無料 | 条件達成で 永年無料 | 永年無料 |

| 1.0% | 0.5% | 0.5% |

| 公共料金の支払いも 1.0%還元 | 対象の 空港ラウンジ無料 | イオン系列店で 割引あり |

| 18歳〜39歳 | 18歳以上 (高校生を除く) | 18歳以上 (高校生を除く) |

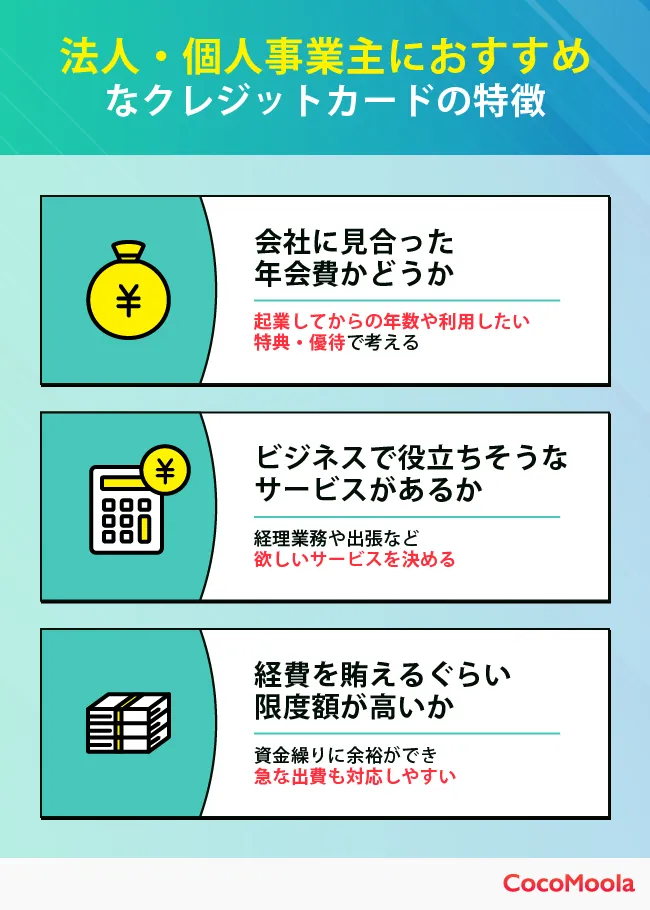

法人・個人事業主におすすめなクレジットカードは?

法人・個人事業主がクレジットカードを発行するなら、まず年会費を確認しましょう。

起業したばかりの法人や維持コストを抑えたい法人には、年会費無料の法人カードがおすすめ。反対に、特典や優待などを利用したい法人は、年会費有料の法人カードが最適です。

また、ビジネス向けサービスの内容もチェックしてみましょう。

会計ソフトと連携することで経理業務の効率化が期待できるサービスや出張時に役立つサービスなど、内容は様々。それぞれの企業に合ったサービスがあるかどうかが重要です。

モーラ博士

その他、限度額の高さも見ておくのがおすすめ。経費を賄えるぐらい上限が高ければ、資金繰りにも余裕ができるぞ。

法人・個人事業主におすすめなクレジットカード3選

|  |  |

| 永年無料 | 49,500円(税込) | 初年度無料 1,375円(税込) |

| 0.5% | 0.5% | 0.5% |

| ||

| 18歳以上 | 20歳以上 | 18歳以上 |

【目的別】おすすめクレジットカード

クレジットカードを作る時、「なぜ作るのか」目的を設定しておくと選びやすいです。ここでは、目的に沿ったおすすめのクレジットカードをいくつか紹介します。

- マイルを貯めるのにおすすめなクレジットカード

- ネットショッピングでおすすめなクレジットカード

- コンビニでおすすめなクレジットカード

- 交通系ICカードの連携におすすめなクレジットカード

- 海外旅行におすすめなクレジットカード

- 高ステータスのおすすめなクレジットカード

- デザインが凝っているクレジットカード

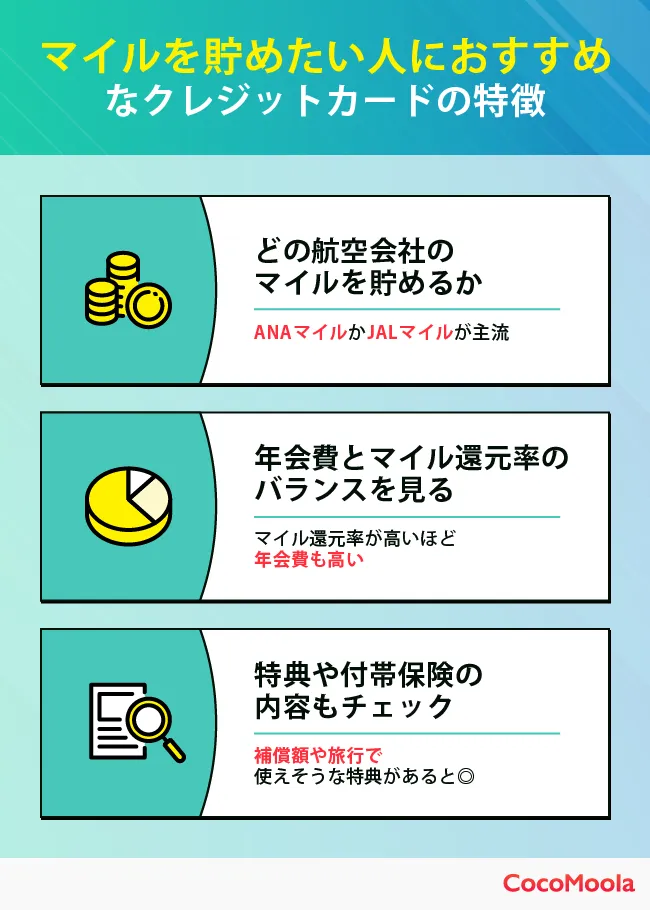

マイルを貯めるのにおすすめのクレジットカードは?

クレジットカードでマイルを貯めたい人は、まずどの航空会社のマイルを貯めたいか選びましょう。クレジットカードによって、貯められるマイルが異なります。

国内の航空会社を利用するなら、ANAマイルもしくはJALマイルが主流です。好みに合う方を選択してください。

また、年会費やマイル還元率のバランスも重要です。

マイル還元率が高くボーナスマイルも多くもらえるクレジットカードは、効率よくマイルを貯められます。ただ、そのぶん年会費も高いことが多いです。

コスパの良いクレジットカードを持ちたいのか、年会費を多めに支払っても元が取れそうなのか考えましょう。

モーラ博士

特典や付帯保険も要チェック。旅行で利用できそうな特典があったり、補償内容が充実していると満足度も上がるぞ。

マイルを貯めたい人におすすめなクレジットカード3選

(最新版)-e1614304361422-300x188-1.jpeg) |  |  |

| 初年度無料 2,200円(税込) | 初年度無料 2,200円(税込) | 17,600円(税込) |

| 0.5% | 0.5% | 1.0% |

| フライトマイル ×10%還元 | フライトマイル ×10%還元 | フライトマイル ×25%還元 |

| 18歳以上 | 18歳以上 | 20歳以上 |

ネットショッピングでおすすめのクレジットカードは?

ネットショッピングの決済にクレジットカードを使う人は多いです。ソフトバンクの調査によると、ネットショッピングの決済手段としてクレジットカードを選んだ人は66.4%でした。

クレジットカードには、有名なECサイトで高還元率のものと、カード会社のサイト経由での買い物で還元率が上がるものの2つがあります。

前者は楽天市場やAmazonなどで利用すると還元率が高くなるカード。ECサイトが発行するクレジットカードや、対象サイトが特約店になっているカードがおすすめです。

後者はカード会社のポイントアップサイトを経由した時の還元率をチェック。よく利用するECサイトが高還元率になるポイントアップサイトがないか探してみてください。

ネットショッピングをよくする方におすすめなクレジットカード3選

|  |  |

| 永年無料 | 永年無料 | 永年無料 |

| 1.0〜10.5% | 1.0〜3.0% | 1.0% |

| Amazon | 楽天市場 | Amazon |

| 2.0% | 3.0% | 1.5% |

コンビニでおすすめなクレジットカードは?

コンビニはそこまで高額なものを買うことが少ないため、金額的にも小銭の出番が多いですよね。クレジットカードを利用すれば小銭いらずですぐに決済できてお得です。

コンビニで素早く決済したいなら、タッチ決済が使えるクレジットカードがおすすめ。決済用の機械にタッチするだけで会計が終了するので、現金支払いより時間を大幅に短縮できます。

また、せっかくコンビニでクレジットカード払いするなら、コンビニで高還元率になるカードを選びましょう。コンビニが発行するカードや特約店にコンビニが含まれるカードに注目です。

コンビニでの利用がおすすめのクレジットカード3選

.webp) |  |  |

| 永年無料 | 永年無料 | 永年無料 |

| 0.5〜7% | 0.5〜15.0% | 1.0〜6.0% |

| 対象のコンビニ | セブン-イレブン ローソン | ローソン |

| 最大7% | 最大15% | 最大6% |

交通系ICカードの連携におすすめのクレジットカードは?

行き先が決まっている以上、交通費は節約できません。交通費の支払いで少しでも得したいなら、クレジットカードでチャージした時にポイントを貯めるのがおすすめです。

SuicaやPASMOなどのチャージ用に登録できるクレジットカードは多数あります。しかし、必ずしもチャージでポイントが貯まるとは限らないので確認しましょう!

モーラ博士

鉄道会社が発行しているクレジットカードは、チャージでポイントが貯まることが多いぞ!

交通系ICのチャージにおすすめなクレジットカード3選

| (最新版)-e1614304361422-300x188-1.jpeg) |  |

| 524円(税込) | 初年度無料 2年目以降2,200円(税込) | 初年度無料 2年目以降524円(税込) |

| 0.5〜1.5% | 0.5〜15.0% | 0.5〜10.0% |

| Suica | PASMO | Suica |

| 1.5%(3倍) | 1乗車につき 平日5ポイント 休日15ポイント | 1.5%(3倍) |

海外旅行におすすめのクレジットカードは?

海外旅行が好きな人は、国際ブランドを必ずチェックするようにしましょう。VisaもしくはMastercardを選択できるクレジットカードなら、場所を選ばず使いやすいです。

JCB・AMEX・Diners Clubは加盟店が比較的少ないので決済できない地域があるかもしれません。

また、海外旅行保険が手厚いと万が一に備えることができます。補償内容の中でも、治療費用・賠償責任・救援者費用は利用する可能性が高いため補償額を確認しておくのがおすすめです。

加えて、海外旅行向けの特典やサービスが付帯していると、より有意義な旅行にできるでしょう。空港ラウンジの無料サービスや手荷物宅配サービスなどが人気です。

海外旅行好きな人におすすめなクレジットカード3選

|  |  |

| 永年無料 | 初年度無料 16,500円(税込) | 2,200円(税込) |

| 0.5% | 0.5% | 1.0% |

| 海外旅行傷害保険 最高2,000万円 (利用付帯) | 海外旅行傷害保険 最高1億円 (利用付帯) | 海外旅行傷害保険 最高5,000万円 (一部自動付帯) |

| 18歳以上 (高校生を除く) | 20歳以上 (高校生を除く) | 20歳以上 (高校生を除く) |

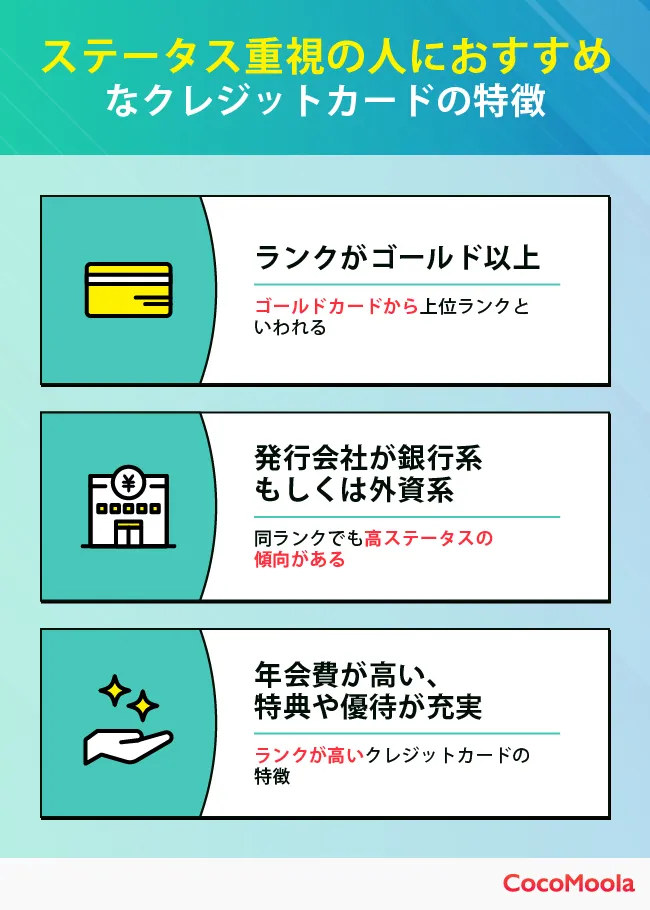

高ステータスなおすすめクレジットカードは?

ステータスを重視するなら、ゴールドランク以上のクレジットカードにしましょう。一般的にゴールドからハイランクだと言われています。

また、ランクの他に発行会社も重要です。特に銀行系と外資系のクレジットカードは、同じランクの中でもステータスがより高い傾向にあります。

銀行系なら三菱UFJ銀行や三井住友銀行など、外資系ならアメリカン・エキスプレスやダイナースクラブなどが発行しているクレジットカードがおすすめです。

そのほか、年会費が高かったり、特典や優待が充実していたりするクレジットカードもステータスが高いとされています。

ステータスを重視する人におすすめなクレジットカード3選

|  |  |

| 39,600円(税込) | 初年度無料 24,200円(税込) | 33,000円(税込) |

| 1.0% | 0.5% | 0.5% |

| 20歳以上 | 27歳以上 | 20歳以上 |

デザインが凝っているおすすめのクレジットカードは?

せっかく使うならかわいいデザイン・かっこいいデザインのクレジットカードが良い!という方もいるでしょう。最近は年会費無料の一般カードでもデザイン性に優れるカードは多いです。

キャラクターや花柄、パステルカラーなどのかわいいクレジットカードが欲しい場合は、女性向け特典が豊富なクレジットカードがおすすめ。また、エポスカードや三菱UFJ VIASOカードなどもキャラクター柄が豊富です。

ココちゃん

かわいいデザイン独自の特典を用意しているクレジットカードはなんだろう?

かっこいいクレジットカードはランクの高いものがほとんど。表面が金属製だったり、ロゴ・色味の数を抑えたりとスタイリッシュな印象です。

デザインを重視する方におすすめのクレジットカード3選

|  |  |

| 永年無料 | 永年無料 | 39,600円(税込) |

| 1.0% | 0.5% | 1.0% |

| 18歳〜39歳 | 18歳以上 (高校生を除く) | 20歳以上 |

| 女性向け保険や 特典が豊富 | 全国1万店舗の 優待あり | 多方面で上質な サービスが付帯 |

クレジットカードおすすめの選び方は?

クレジットカードを選ぶ際は、以下のポイントに注目してみましょう。

- 年会費

- ポイント還元率

- 特典や優待サービス

- 発行スピード

- 国際ブランド

- ランク

- ポイントの使い道

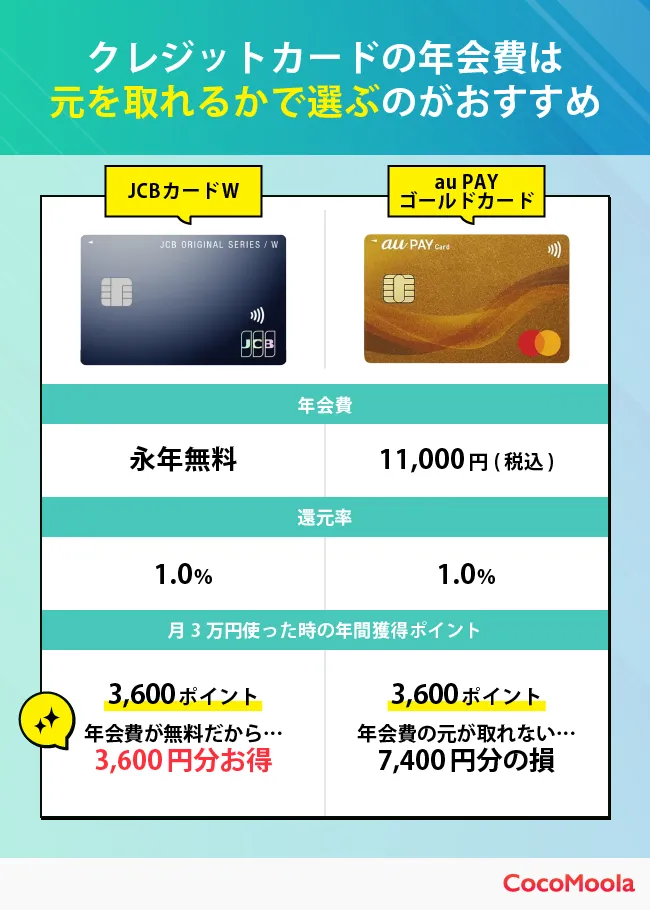

年会費

クレジットカードを選ぶ際は、年会費が無料であるのか有料であるのか、確認しましょう。

維持コストを抑えたい方や初心者の方などは、年会費無料のクレジットカードがおすすめ。年会費無料であれば気軽に持てるほか、あまりクレジットカードを使わなかったとしても損になりにくいです。

ただ、年会費無料の場合、特典やサービスがシンプルであることがほとんど。グルメの優待やホテルの特典などをたくさん活用したい方は年会費が有料のクレジットカードが最適と言えます。

ポイント還元率

ポイント還元率に注目してクレジットカードを選ぶのも一つの手段です。なるべく還元率が高いクレジットカードを選んだ方がお得にポイントが貯まりやすく、節約に繋がりやすいと言えます。

還元率の平均は0.5%で、高還元率と言われるのは1.0%から。JCBカードWやPayPayカードなどが、基本1.0%還元のクレジットカードです。

また、還元率がアップするお店も一緒にチェックするのがおすすめ。例えば、JCBカードWは、セブン-イレブンやAmazonで4倍、スタバでは最大21倍も貯まります。

モーラ博士

還元率アップの対象店舗やサイトで、クレジットカードを使うように意識すれば効率的にポイントを貯められるぞ!

還元率が高いおすすめクレジットカード

| おすすめクレジットカード | 基本還元率 |

|---|---|

| JCBカードW | 1.0% |

| dカード | 1.0% |

| リクルートカード | 1.2% |

| au PAYカード | 1.0% |

| 楽天カード | 1.0% |

| PayPayカード | 1.0% |

| ローソンPontaプラス | 1.0% |

| Orico Card THE POINT | 1.0% |

特典や優待サービス

クレジットカードを絞っていくときに、特典や優待サービスを比較するのもおすすめです。

クレジットカードには、空港ラウンジを無料で使える特典や高級レストランでの食事代が割引される優待などが付いていることがあります。

ただ、特典・優待はクレジットカードのランクに比例しているのが一般的。たくさん活用したい方は、ゴールドカードやプラチナカードなどステータスが高いクレジットカードが良いでしょう。

スタンダードな機能だけで十分という方は、一般ランクのクレジットカードが最適です。

発行スピード

すぐにクレジットカードを作りたい人は、発行スピードをチェックしてみましょう。最短即日で発行できるクレジットカードなら、急な海外旅行の予定が入った時や、出費が重なってお金がない時でも間に合う可能性が高いです。

例えば、JCBカードWなら最短5分、三井住友カード(NL)はなんと最短10秒で発行することができます。(即時発行ができない場合があります。)

モーラ博士

事前に本人確認書類を用意しておくとスムーズに申し込みが完了するぞ。

国際ブランド

主な国際ブランドは、Visa・Mastercard・JCB・American Express・Diners Clubです。以下に、それぞれの特徴をまとめました。

| Visa | ・海外でも使いやすい ・オリンピック会場でも決済できる |

| Mastercard | ・海外でも使いやすい ・コストコで唯一決済できる |

| JCB | ・日本国内で使いやすい ・日本の人気観光地でも決済できることがある |

| American Express | ・ステータスが高い ・国内のJCB加盟店でも使える |

| Diners Club | ・ステータスが高い ・世界初の国際ブランド |

アメリカやヨーロッパに行こうと考えている人は、VisaもしくはMastercardがおすすめ。どちらも海外のシェア率が高いので、ほとんどの店舗で使えるでしょう。

海外旅行にそこまで興味がない人、韓国・ハワイ・グアムなど日本で人気の観光地に行きたい人は、JCBでも十分でしょう。

JCBは日本発の国際ブランドなので、国内の加盟店が非常に多いですが、海外だと使いにくいので注意してください。

その他、ステータスを気にする人、社会的信用を表明したい人は、AMEXやDiners Clubがピッタリ。AMEXもDiners Clubもハイステータスの国際ブランドとして有名で、海外でも通用すると言われています。

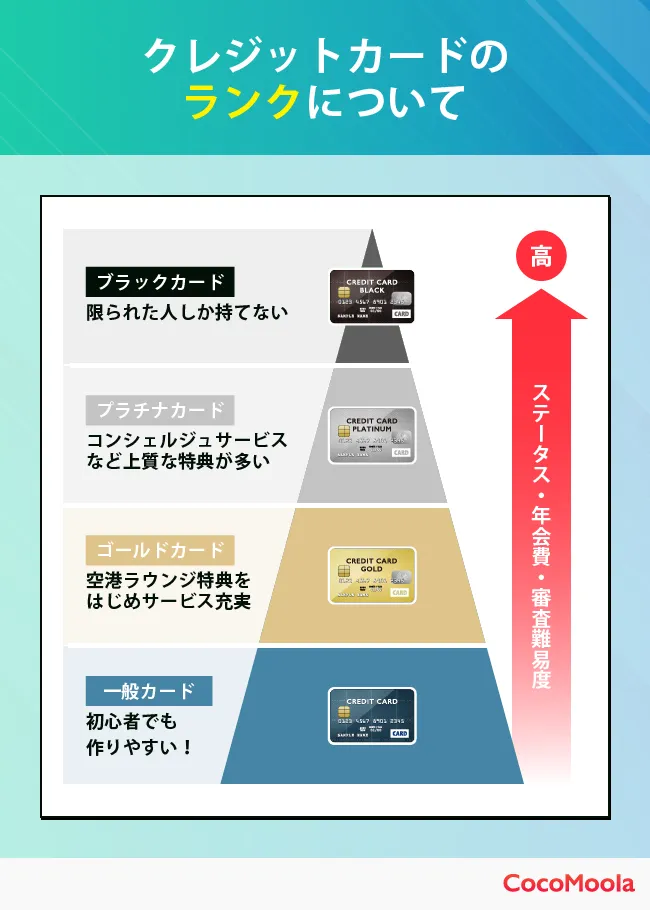

ランク

クレジットカードをランクで絞るのもおすすめです。クレジットカードのランクは4種類。基本的には、一般→ゴールド→プラチナ→ブラックの順でランクが上がっていきます。

ランクが高いほど年会費も高額です。ただ、そのぶん豪華な特典が付帯していたり保険の内容が手厚くなっていたりするため、たくさん特典を利用すれば年会費の元を取ることもできます。

具体的な特典としては、空港ラウンジサービスや対象レストランでの優待などが挙げられます。

モーラ博士

自分の収入やライフスタイルに見合ったランクのクレジットカードを選ぶのじゃ。

ポイントの使い道

クレジットカードを選ぶ時に見落としがちなのがポイントの使い道。クレジットカードにたくさんポイントを貯めても、求めていたものと違う使い方しかなければ意味がありません。

よくあるポイントの使い道は以下の通り。交換できる他社ポイントやレートはクレジットカードによって異なるので、交換したい方は確認してから選ぶのがおすすめです。

- 他社ポイントやマイルへの交換

- 支払い代金への充当

- 交換せずそのまま支払いに使用

- アイテムやギフト券に交換

- 寄付

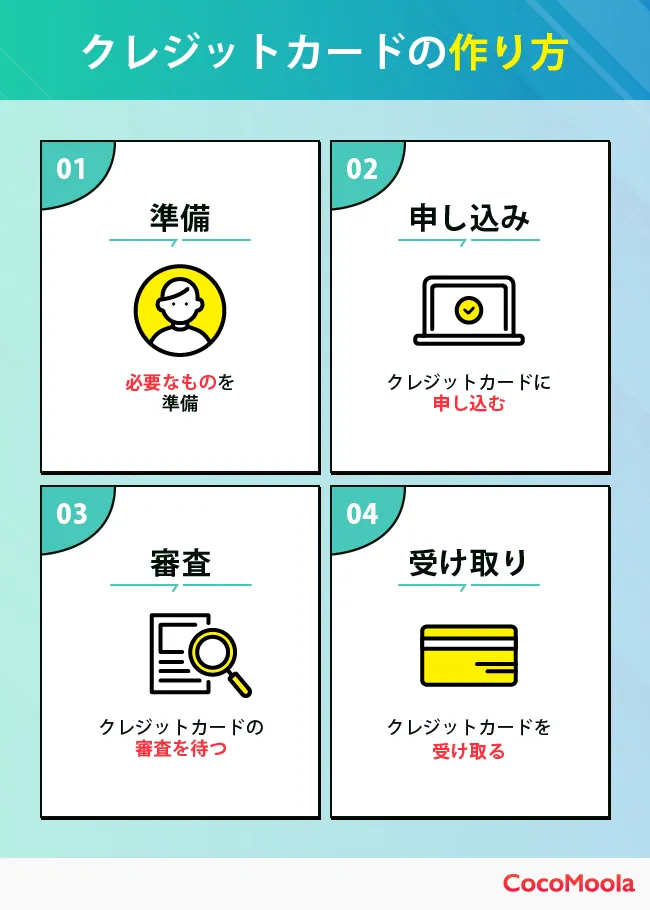

クレジットカードの作り方は?

クレジットカードの作り方は基本的に以下の流れになります。

【1】必要なものを準備

まずは、クレジットカードを作るのに必要なものを準備しましょう。

| 本人確認書類 | 免許証・マイナンバーカード・パスポートなど 顔写真付きがベター |

| 銀行口座 | 名義が自分であるか確認 |

| 印鑑 | 店頭で申し込むなら必要なケースが多い |

| 会社の電話番号 | 在籍確認で電話がかかってくることも |

※参照:本人確認書類|財務省

上記のものをあらかじめ用意しておくと、手続きもスムーズに進められます。特に、本人確認書類は作成までに時間がかかるため、クレジットカードの申し込みも長引く可能性が高いです。

【2】クレジットカードに申し込み

必要なものを一通り用意できたら、クレジットカードに申し込みましょう。最近は様々な方法で申し込みできますが、好きなタイミングで手続きできるWeb申し込みがおすすめです。

公式サイトの「申し込む」をタップし、生年月日・収入情報・口座情報など必要事項を入力していきます。この時、情報が間違っていると発行までに時間がかかる恐れがあるため注意してください。

そのほか、ETCカードや家族カードなど一緒に発行したいカードがあれば、チェックを入れておきましょう。

【3】審査

申し込みが終わればクレジットカードの審査に移ります。審査では主に、属性情報や信用情報を見られることが多いです。

・属性情報:年齢・職業・年収・雇用形態など

・信用情報:クレジットカードやローンの延滞・破産・債務整理など

クレジットカードは後払いの決済手段です。そのため、クレジットカードの審査では、申込者が利用額を支払うことができるのかが念入りにチェックされます。

モーラ博士

支払い能力がないと判断された場合は、クレジットカードを発行してもらえないこともあるぞ。

参考

日本貸金業協会 信用情報の提供

財務省中国財務局 信用情報の仕組み

クレジットカードの審査で見られるポイント

クレジットカードの審査基準は公表されていませんが、信用情報と属性情報が見られていると考えられます。

| 信用情報に含まれるものの例 | 属性情報に含まれるものの例 |

|---|---|

| ・クレジットカードやローンの申し込み履歴 ・延滞 ・債務整理 ・返済状況 | ・収入に関する情報 ・家族構成 ・住居に関する情報(居住年数や家賃の有無) ・勤務先に関する情報 |

信用情報とは、クレジットカード・ローンの申し込み履歴や延滞の有無などの情報です。特に延滞や債務整理などをすると傷がついた状態となり、いわゆるブラックリスト入りします。

信用情報は、発行会社が申込者の信用を測る上でかなり重要な情報です。クレジットカードの審査の際に必ず照会され、1箇所でも傷がついていると、それだけで審査に落ちることも珍しくありません。

また、属性情報とは、収入や勤務先などの情報のこと。クレジットカードの利用額を返済する能力があるのか、どのくらいの限度額を設定できるか、などを確認するためにチェックされると言われています。

参考

【4】クレジットカードを受け取り

審査に通過できたらクレジットカードが発行されます。クレジットカードは簡易書留で届くため、時間を調整して受け取りましょう。

クレジットカードを受け取る際は、以下のいずれか1つを用意してください。本人として確認が取れた場合にのみ受け取りができます。

・運転免許証

・マイナンバーカード

・パスポート…など

また、クレジットカードはポストに投函されません。不在の場合は再配達となり、本人以外の家族や友人が受け取ることもできないため注意してください。

参考:一般社団法人日本クレジット協会 申し込みから発行までの流れ

クレジットカードとは?仕組みを解説

そもそもクレジットカードとは、利用者の信用(クレジット)によって商品やサービスを後払いできるカードのこと。現金がなくても買い物ができるキャッシュレス決済の一つです。

発行会社が定めた枠の範囲内で買い物ができます。支払った代金は決まった日にまとめて口座から引き落としされるのが特徴です。

クレジットカードの他にも、お金を扱うカードとしてキャッシュカードやデビットカードなどがありますが、全て役割が異なります。

| クレジットカード | キャッシュカード | デビットカード |

|---|---|---|

| 役割:後払い決済 | 役割:ATMからお金の引き出し | 役割:即時払い決済 |

| 審査:あり | 審査:なし | 審査:なし |

| 年齢:18歳以上 | 年齢:制限なし | 年齢:15歳以上 |

キャッシュカードとは、ATMからお金を引き出す用のカードで、買い物はできません。銀行口座を開設した時に発行されます。

デビットカードとは、商品やサービスの支払いができますが、クレジットカードとは異なり即時払いです。購入するたびに口座からお金が引かれます。

モーラ博士

デビットカードは審査なしで持てるため、クレジットカードの審査に落ちた人におすすめじゃ。

※参照:クレジットの契約関係「クレジットカードと支払手段として利用できるカードの比較」|日本クレジット協会

クレジットカードの仕組みとは?

簡単に説明すると、「クレジットカードの代金を一時的に発行会社が立て替え、1ヶ月分の合計代金を指定の日に利用者から徴収する」というのがクレジットカードの仕組みです。

クレジットカード利用者:クレジットカードでお店に代金を支払います。その後、指定の日に発行会社から一ヶ月分の合計額を口座に用意します。

発行会社:クレジットカードを利用した情報がお店から届くので、一時的に発行会社が代金を立て替えます。利用者に一ヶ月分の利用額を口座から引き落とす形で代金を徴収します。

お店:クレジットカード利用者に代金と引き換えで商品を提供します。その後、クレジットカードを利用したという情報を発行会社へ伝達し、後日利用額がまとめて支払われます。

※参照:消費者・クレジット会社・販売会社からみたクレジットの特徴|日本クレジット協会

クレジットカードの使い方とは?

クレジットカードは、以下の流れで使うことができます。

- 会計の際にクレジットカード払いの旨を伝える

- 端末にクレジットカードを挿し込む/かざす

- 必要に応じて暗証番号を入力する

まず、クレジットカードで支払う旨を店員さんに伝えましょう。端末にクレジットカードを差し込んで、必要に応じて暗証番号を入力します。

コンビニやスーパーなどでは、一定額までの買い物なら暗証番号を求められないところも多いです。一般的には、1万円以下の買い物の場合に挿しこみだけとなります。

また最近だと、タッチ決済に対応したクレジットカードが増えており、端末にかざすだけで支払いが完了することも。スムーズに決済したい場合は、タッチ決済可能なクレジットカードを選びましょう。

タッチ決済を利用するのに、手続きは必要ありません。クレジットカードを受け取ったその場から、タッチ決済ができます。

クレジットカードの種類とは?

クレジットカードの種類は、ランク・発行会社・国際ブランドで分類できます。

クレジットカードのランクの種類

まず、クレジットカードのランクは以下の4つです。

| ランク | 年会費 | 特徴 |

|---|---|---|

| 一般ランク | 無料〜2,000円 | 年会費が安めで誰でも発行しやすい |

| ゴールドランク | 2,000円〜20,000円 | 無料の空港ラウンジサービスが人気 |

| プラチナランク | 20,000円〜50,000円 | 豪華な特典や優待がついている |

| ブラックランク | 50,000円〜100,000万円 | 最上位カード インビテーションがないと作成できないことが多い |

一般→ゴールド→プラチナ→ブラックの順にランクが上がり、年会費も高額になるぶん特典やサービスも豪華になる傾向にあります。

クレジットカードの発行会社の種類

発行会社は以下の6つです。

| 発行会社 | クレジットカード例 |

|---|---|

| 消費者金融系 | ACマスターカード ライフカード |

| 流通系 | エポスカード イオンカード |

| 信販系 | JCBカードW セゾンカード |

| 交通系 | ビューカード JALカード/ANAカード |

| 銀行系 | 三菱UFJカード |

| 外資系 | アメックスカード ダイナースクラブカード |

消費者金融系→流通系→信販系→交通系→銀行系→外資系の順に審査難易度が上がると言われています。審査が不安な人は消費者金融系や流通系のクレジットカードに申し込みましょう。

クレジットカードの国際ブランドの種類

主な国際ブランドは以下の5つです。

| 国際ブランド | クレジットカード例 |

|---|---|

| JCB | 日本発祥 ハワイやグアムなど日本人観光客が多い地域でも使えることが多い |

| Visa | 世界シェア率トップクラス オリンピック会場でも使える |

| Mastercard | Visaと同じく世界シェア率トップクラス コストコで唯一使える国際ブランド |

| American Express | ステータスが高い JCBと提携しているため、JCBが使える店でも利用可能 |

| Diners Club | ステータスが高い 特典や優待が豊富 |

上記の他に、中国発祥の「銀聯(ユニオンペイ)」と呼ばれるものもあります。中国を中心に急速に普及しており、日本でも作成することが可能です。

モーラ博士

例えば、三井住友カードやJALカードなら、銀聯のクレジットカードを発行できるぞ。

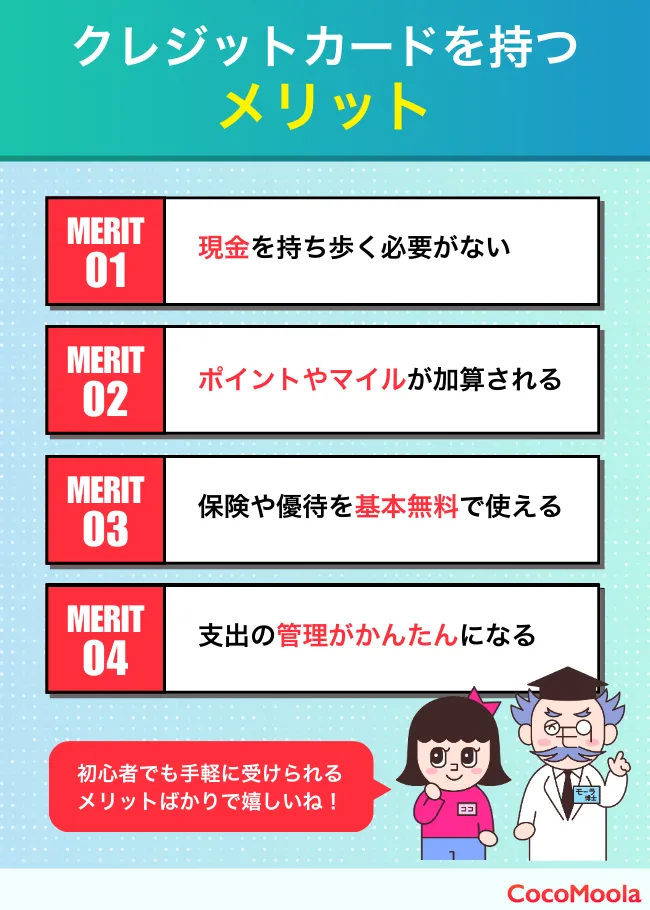

クレジットカードを利用するメリットは?

クレジットカードを持つだけで初心者でも十分なメリットがあります。ここではクレジットカードを利用するメリットを紹介していきます。

- 現金を持ち歩く必要がない

- ポイントやマイルが還元される

- 保険や優待を無料で使える

- 支出の管理がかんたんになる

現金を持ち歩く必要がない

クレジットカードを使う最大のメリットは、現金を持たなくても買い物ができること。少し高めの買い物でも、大金を持ち運ぶことがないので、安心して買い物に行けます。

会計時も、財布を取り出して小銭を探す手間が発生しません。特にコンビニや飲食店など、パッと買い物を済ませたい時にはクレジットカード払いがおすすめです。

近年はキャッシュレス決済が促進されており、クレジットカードが使える店舗が増えています。現金を使う回数を減らすなら、クレジットカードでの支払いを習慣にしてみてください。

ポイントやマイルが還元される

現金支払いにないメリットが、支払った金額に対してポイントやマイルが貯まる点です。貯まりやすさは還元率で変わりますが、多くのクレジットカードで導入されています。

クレジットカードによっては還元率が高くなる優待店が存在し、優待店で利用すれば一気にポイント・マイルを獲得可能。効率よくポイントを貯めるには優待店の種類もぜひ注目してみましょう!

モーラ博士

ポイント・マイルの還元ではなく、キャッシュバックという形で返ってくるものもあるぞ。

保険や優待を基本無料で使える

クレジットカードには特典や保険が付帯していることがほとんど。それらは基本的に追加料金を支払うことなく利用できます。

もちろん、特典によってはオプションとして別途費用がかかることもあります。それでも、多くは使いたい時にそのまま使えるのでクレジットカードのメリットといえるでしょう。

モーラ博士

クレジットカードを有効活用するなら、自分が使いたいと思える保険や特典が付帯しているか確認するのがおすすめじゃ。

支出の管理が簡単になる

クレジットカードで決済すると、いつ・どこで・いくら使ったかが自動で記録されます。明細はクレジットカードのアプリから確認可能です。

クレジットカードを有効活用するなら、自分が使いたいと思える保険や特典が付帯しているか確認するのがおすすめです。

支出の把握に時間を使いたくないならクレジットカード決済がおすすめです。家族カードを使っている場合も、アプリで一括管理できます。

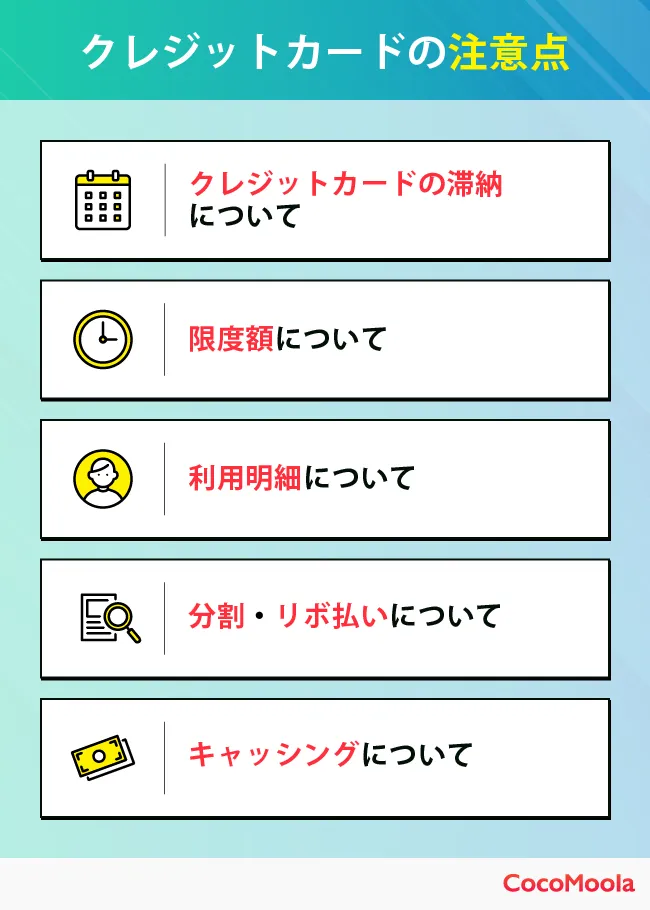

クレジットカードを利用する際の注意点とは?

クレジットカードを利用する際に注意しなければならないことがあります。特にクレジットカード初心者の方は以下の注意点に目を通しておきましょう。

クレジットカードの滞納について

クレジットカードの利用料金を延滞すると履歴が残るので注意してください。

おおよそ3ヶ月以上滞納したら信用情報機関に記録され、ブラックリスト入りすると言われています。

そうなった場合、新規でクレジットカードを発行できなくなったり、ローンを組めなくなるため、日常生活にも支障が出るでしょう。

1日でも延滞するとクレジットカード発行会社から連絡が来て催促されます。その時点で利用額を払えばブラックリスト入りを防ぐことが可能です。

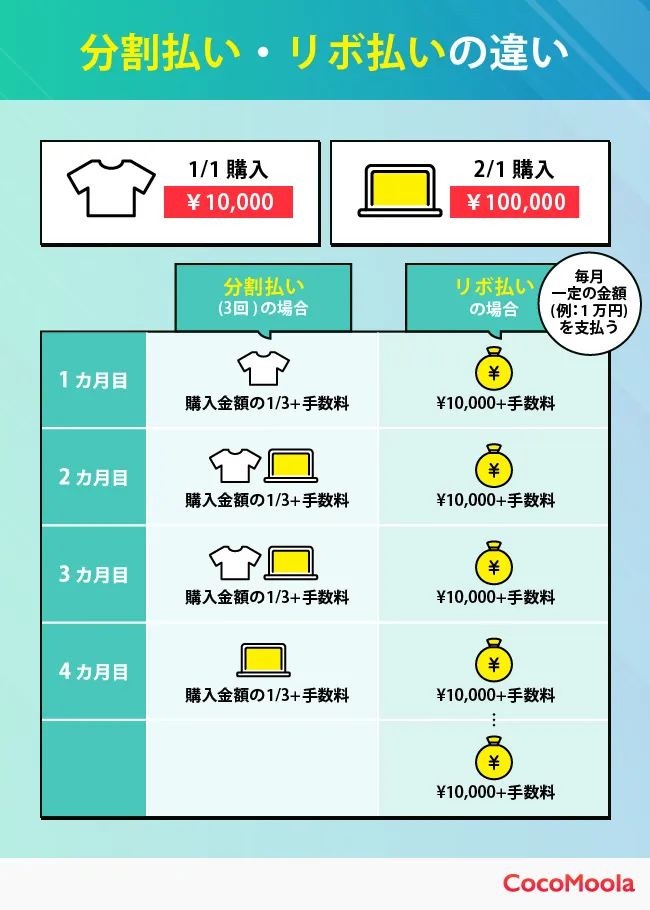

分割・リボ払いについて

クレジットカードの支払い方法には、一括払いのほかに分割払いやリボ払いなどがあります。

分割・リボ払いにすると毎月支払う額は減りますが、そのぶん手数料がかかるため、支払い総額がかなり膨れ上がることも。安易に分割・リボ払いを申請するのはやめましょう。

もしどうしても一括で支払うのが厳しくて分割やリボ払いにしたいときは、なるべく早めに完済するのがおすすめです。

また、クレジットカードによっては、自動的にリボ払いに設定されているものやリボ払い専用のものもあるため、注意してください。

モーラ博士

分割・リボ払いにすると毎月支払う額は減るが、そのぶん手数料がかかるため、支払い総額が膨れ上がることも。安易に分割・リボ払いを申請するのは危険じゃ。

限度額について

クレジットカードには、それぞれ限度額が設定されています。この限度額の仕組みがやや複雑なので注意してください。

例えば、30万円が限度額のクレジットカードを20万円分使った場合、残りの利用できる枠は10万円です。

ただ、月を跨いだからといってその20万円分の枠が復活して、また30万円分買い物できるわけではありません。

引き落とし日に20万円を支払うことで、その20万円分が復活するという仕組みです。

もし10万円分の買い物をせずに引き落とし日を過ぎたら、合計30万円支払えるようになります。10万円を使ってしまっていたら、残り使えるのは20万円です。

キャッシングについて

一般的にクレジットカードには、キャッシングの機能が付いています。キャッシングとは、簡単に言えばお金を借りられるサービスのこと。海外で現地通貨をATMから下ろしたい時にも便利です。

ただ、クレジットカードのキャッシングは利息が高めなので、なるべく利息を抑えてお金を借りたいならローンを利用する方が良いでしょう。

金欠だからと言ってキャッシングで安易にお金を下ろすと、支払い総額が膨れ上がる可能性もあるため注意してください。

利用明細について

クレジットカードの利用明細は毎月確認するのがおすすめです。自分が何にいくらお金を使ったのか把握しておくことで、使いすぎを防げます。

利用明細を月に一度チェックしておけば、クレジットカードを不正利用されていた場合でも早い段階で気付き、対応することが可能です。

近年では不正利用の被害が増えており、フィッシング詐欺やスキミングなど手口もさまざまなので、クレジットカードを利用する際は注意しましょう。

また、万が一不正利用された場合でも、60日以内の被害なら利用額を補償してもらえます。60日を過ぎると不正利用されたお金が戻ってこないこともあるので注意が必要です。

おすすめクレジットカードに関する専門家コメント

今回紹介しているおすすめのクレジットカードについて、ココモーラの監修者を務めてくださっている祖父江仁美さんと金子賢司さんから、各クレジットカードの魅力についてコメントをいただきました。

気になるクレジットカードがあったら、専門家の方のコメントを読んで参考にしてみてください!

JCBカードW

JCBカードWは初心者にも使いやすい点がおすすめです。

年会費が永年無料なのはもちろん、いろんな店舗で還元率が高くなるのでポイントが貯まりやすいです。

セキュリティも強いので、不正利用が怖くてクレジットカードを持っていない人も安心して使えますよ。

JCBカードW Plus L

JCBカードW Plus Lは若い女性におすすめできるクレジットカードです。女性向けの疾病保険に月290円〜加入できるのは、負担が少なくありがたいですね。

美容やコスメ、旅行など充実したライフスタイルを支えてくれるLINDAリーグの特典も注目ですよ!

三井住友カード(NL)

三井住友カード(NL)の魅力は還元率の高さですね。

対象店舗で最大7%までポイント還元率が上がる※のは、

他のクレジットカードにはない大きなメリットだと思います。

三菱UFJカード VIASOカード

このクレジットカードの強みはなんといっても自動キャッシュバックです。キャッシュバックの利用に設定は要りません。

「ポイントを貯めたままにしていたら期限切れで無くなっていた」という事象を解決するのにはうってつけのクレジットカードです。

エポスカード

優待店が全国各地にあるので、普段住んでいる場所でも旅行先でも使いやすいのが良いですね。

通常の還元率はそこまで高くないですが、ネットショッピングをする方なら効率よくポイントを獲得できます。

プロミスVisaカード

審査が不安な方におすすめのクレジットカードです。カードローンのプロミスとクレジットカード機能が1枚で使えます。

カードローンを利用していることがわかりにくいデザインなのも評価できるポイントです。

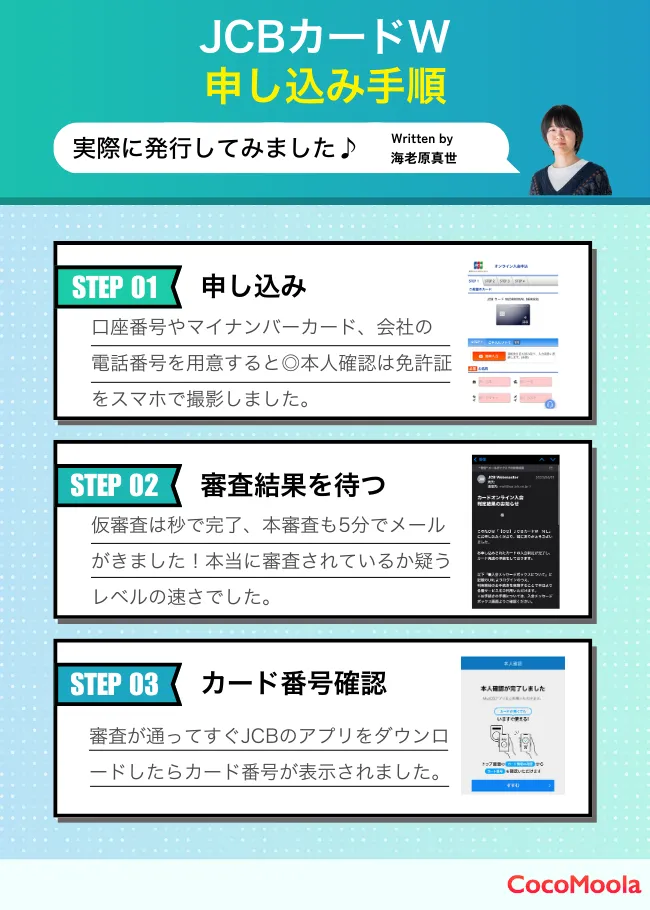

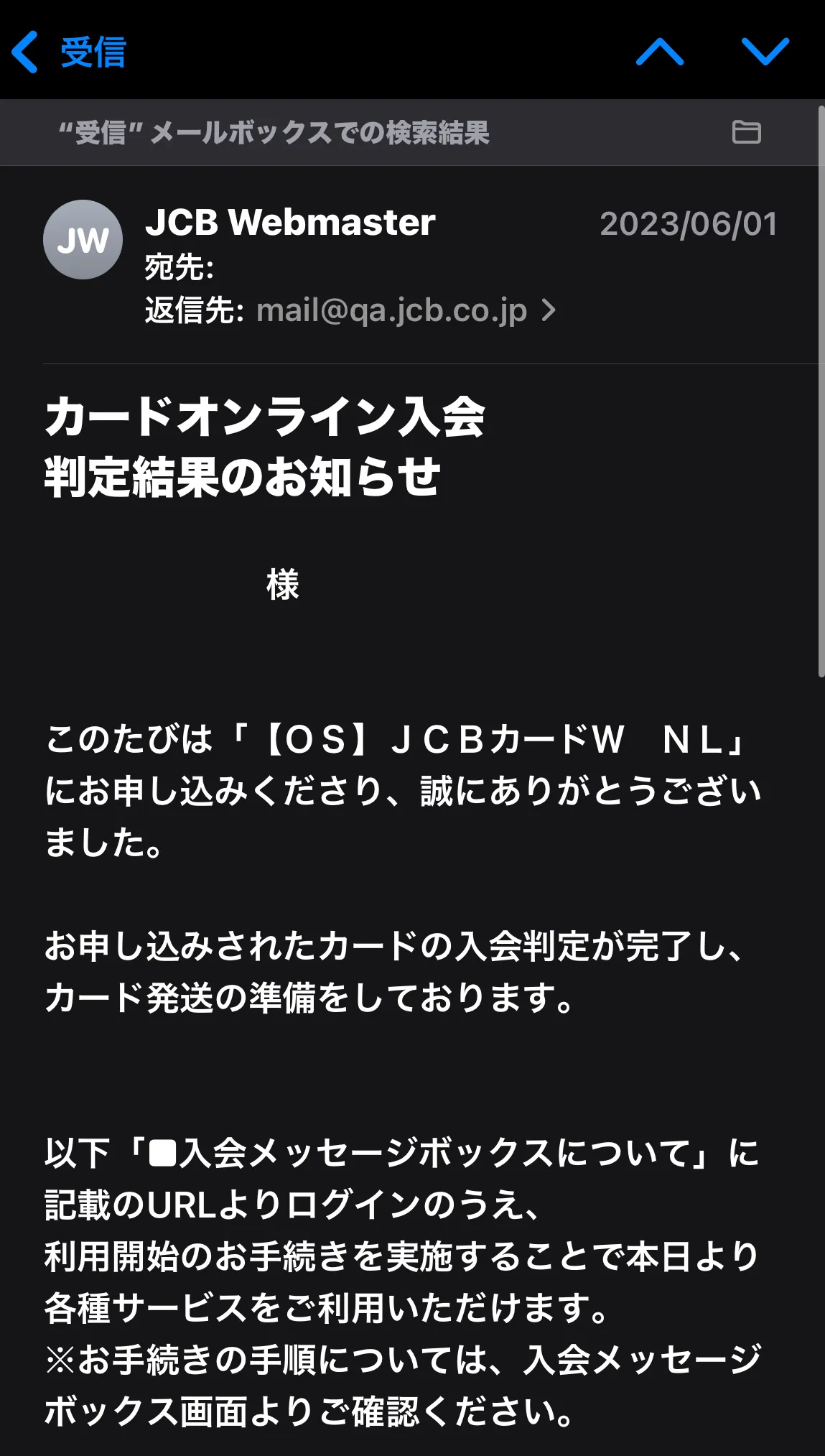

おすすめクレジットカードを実際に発行!

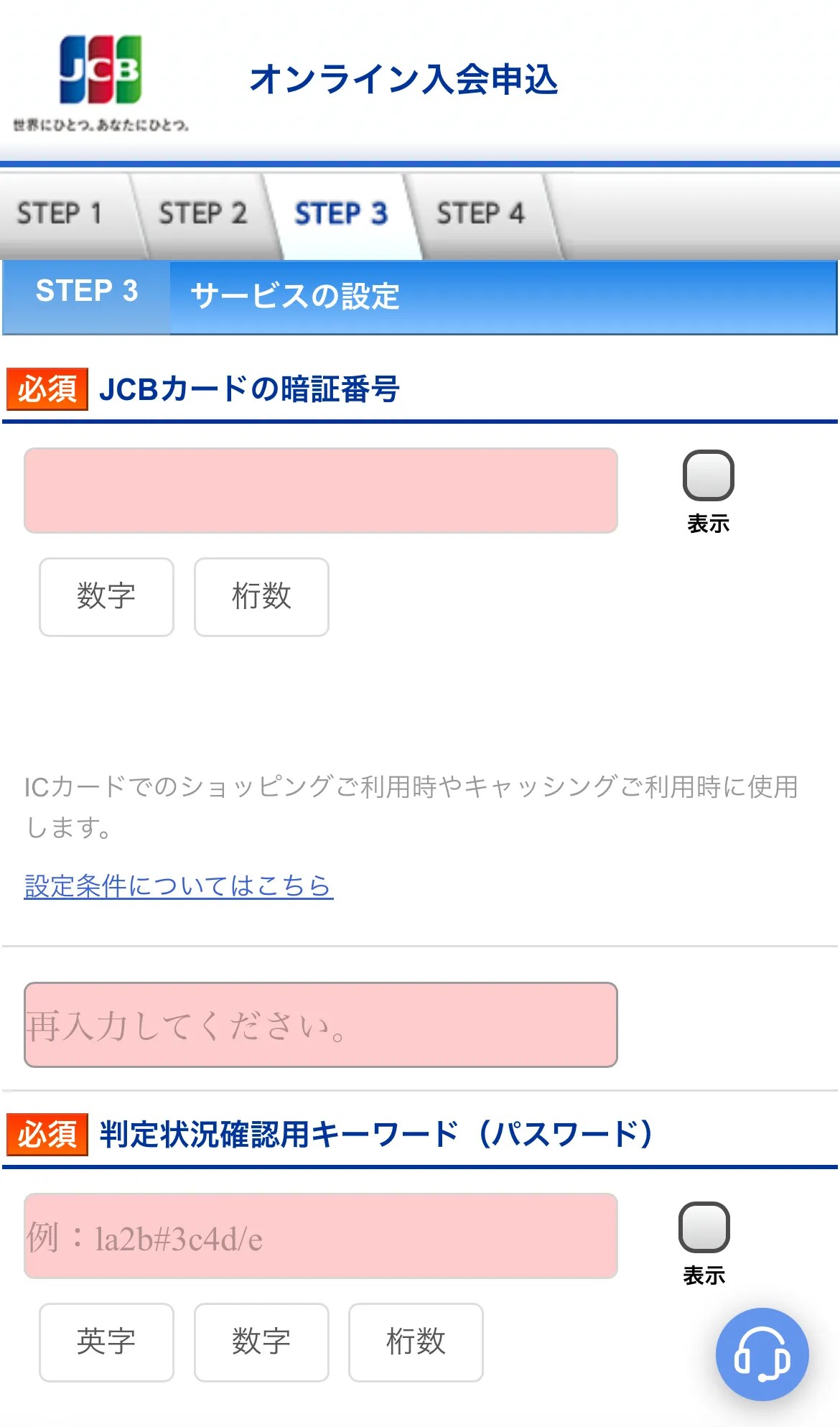

本記事でおすすめクレジットカードとして紹介しているJCBカードWを、ココモーラ編集部の海老原が実際に発行してみました!初心者の方でもスムーズに作れると思うので、ぜひ参考にしてみてください。

初心者でも作りやすいと思った部分

本人確認書類の提出がスマートフォンで済むところです!運転免許証・マイナンバーカード・在留カードのどれかがあればスマホで撮影してアップロードするだけなので、本人確認のためにわざわざ情報を入力することはありませんでした。

申し込みフォームは入力必須の部分が赤くなっているので、入力漏れの心配はなさそうです。仮審査と本審査の2回があるのは想定外でしたが、最短5分で完了すると宣伝しているとおりの審査スピードでした!

初心者にはわかりにくいと思った部分

会社の電話番号を入力する必要がありました。会社名や年収だけで事足りると思っていたので、あらかじめ調べておくと良いと思います。あとは、パスワードと暗証番号の設定も必要で、申し込み後だと思っていたのでやや手間取りました。

| クレジットカード発行日 | 2023年6月1日 |

| クレジットカードを発行した時間帯 | 午前11時ごろ |

| クレジットカード申し込み方法 | インターネット申し込み |

監修者の岩田さんへクレジットカードに関するインタビューを実施!

クレジットカードのエキスパートとして活躍している岩田さんへインタビューを実施しました。気になる方は、ぜひ最後まで読んでみてください。

消費生活ジャーナリスト。1952年生まれ。早稲田大学第一文学部卒業。

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ーー初心者向けにクレジットカードを選ぶ時に重視すべきポイントを教えていただきたいです。

クレジットカードといってもどれも同じものではありません。

クレジットカードには発行元によって、または提携先によって系列があります。銀行が出す銀行系、スーパーなどの小売業者が発行する流通系、さらにはホテルや鉄道会社が出すものと多種多様なクレジットカードがあります。

ですから、クレジットカードを選ぶ時に気を付けないととんでもない間違いを冒すことになります。

例えば、通勤で得したいと言う人が、さまざまな保険が充実した女性向けクレジットカードを選んでいては的外れでしょう。

その人が選ぶべきは、交通系の鉄道会社が発行するクレジットカードで通勤で割引を得られたり、電子マネーにチャージすると、ポイントが貯まるものでないとダメです。

そういう意味でまず自分に合ったクレジットカードのジャンルを選ぶ必要があります。そのためには自分が何を求めているかをあらかじめはっきりさせておくことが第一です。

ーーポイントをお得に貯めるおすすめの方法を教えていただきたいです。

ポイントをお得に貯める方法は、還元率の高いポイントが貯まるクレジットカードを選ぶのが一番早いでしょう。1回の買い物でたくさんのポイントが貯まれば効果があります。

どれくらいの還元率があれば充分かといえば、還元率の平均は0.5%ですから、それ以上あれば還元率の高いクレジットカードといわれます。私も1%以上が高還元のクレジットカードになるという定義をしています。みなさんもそれには賛成でしょう。

一方で、毎日行く店を中心に攻める方法もあります。この場合は、還元率が少々低くても(たとえ1%以下でも)毎日貯まるので、塵も積もれば山で、たくさんのポイントをゲットできます。

よく行くコンビニの立地や還元率の高さ、高いポイントを提供する店の有無を見て、さらに毎日貯まる買い物のレシートを読み直しながら、自らの購買行動の戦略を立てていきましょう。

こうしたやり方でクレジットカード選びをすすめていけば自分が持つべきクレジットカードがおのずとわかってくると思います。

クレジットカードのアンケート調査

ココモーラでは、クレジットカードを実際に持っている人の利用目的や毎月の決済額など、実態を把握することで当サイトのコンテンツ制作に役立てる目的で独自のアンケート調査をファストアスクを使用して実施しました。

これからクレジットカードを選ぶ人や申し込もうと考えている人も、クレジットカード利用者の意見を参考にしてみてください。

| 調査方法 | ファストアスクを使用した独自調査 |

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードに関するアンケート調査結果の詳細>>

クレジットカードに関するアンケート調査結果の元データ(PDF)>>

クレジットカードを持っていますか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 301 | 100% |

| はい | 278 | 92.4% |

| いいえ | 23 | 7.6% |

クレジットカードを持っている人は9割以上にものぼりました。ほとんどの人がクレジットカードを保有しており、決済手段としてかなりメジャーになってきていると言えそうです。

持っていないと回答した方も40代以上が多く、20代の方は全員が、30代の方も7割以上が持っていると回答しました。

メインで使っているクレジットカードはなんですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 278 | 100% |

| 楽天カード | 100 | 36.0% |

| イオンカード | 29 | 10.4% |

| 三井住友カード(NL) | 23 | 8.3% |

| dカード | 23 | 8.3% |

| PayPayカード | 15 | 5.4% |

| JCBカードW | 13 | 4.7% |

| エポスカード | 12 | 4.3% |

| JALカード | 10 | 3.6% |

| 三菱UFJカード | 8 | 2.9% |

| セゾンカードインターナショナル | 7 | 2.5% |

| ANAカード | 6 | 2.2% |

| ライフカード | 5 | 1.8% |

| Amazon Mastercard | 4 | 1.4% |

| アメックスカード | 4 | 1.4% |

| au PAYカード | 3 | 1.1% |

| リクルートカード | 2 | 0.7% |

| Orico Card THE POINT | 1 | 0.4% |

| その他 | 13 | 4.7% |

メインで使うクレジットカードとして最も人気だったのは「楽天カード」でした。約3人に1人が楽天カードを使っていることになります。その次に利用者が多かったのは「イオンカード」でした。2枚とも、年会費が永年無料でポイントを貯めやすいという共有点があります。

dカードや三井住友カード(NL)も持っている人がたくさんいるため、もしどれが良いか迷っているなら、この中から選ぶのも良いでしょう。

クレジットカードを選ぶときに重視したポイントはなんですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 278 | 100% |

| 年会費 | 72 | 25.9% |

| ポイント還元率 | 77 | 27.7% |

| ポイントの使いやすさ | 44 | 15.8% |

| 特典 | 18 | 6.5% |

| 保険 | 4 | 1.4% |

| キャンペーンのお得さ | 7 | 2.5% |

| 普段利用する店舗との相性 | 32 | 11.5% |

| デザイン | 1 | 0.4% |

| ステータス性 | 5 | 1.8% |

| 国際ブランド | 1 | 0.4% |

| その他 | 17 | 6.1% |

クレジットカードを選ぶ時、ポイント還元率を重視すると答えた方が1番多く、その次に多かったのは年会費でした。

やはり、たくさんの人が維持コストをかけずポイントをお得に貯めたいと考えていることが分かります。

モーラ博士

JCBカードWなら、年会費永年無料で基本還元率1.0%だからおすすめじゃ!

メインで使っているクレジットカードのランクはなんですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 278 | 100% |

| 一般ランク | 187 | 67.3% |

| ゴールドランク | 71 | 25.5% |

| プラチナランク | 17 | 6.1% |

| ブラックランク | 3 | 1.1% |

一般ランクのクレジットカードをメインで使っていると回答した人が半数以上でした。一般ランクは、年会費無料であることが多く誰でも持ちやすいです。

そのため、初心者には一般ランクのクレジットカードがおすすめ。年会費は安いながらも機能や特典が十分に付帯しているため、使い勝手もバッチリと言えます。

メインで使っているクレジットカードの国際ブランドはなんですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 278 | 100% |

| Visa | 149 | 53.6% |

| Mastercard | 53 | 19.1% |

| JCB | 70 | 25.2% |

| American Express | 4 | 1.4% |

| Diners Club | 0 | 0.0% |

5大国際ブランドの中では、Visaが最も人気でした。Visaは日本だけでなく海外でも利用できる店舗が豊富なため、1枚持っておけば安心です。

日本発祥の国際ブランドであるJCBも人気があることが分かりました。JCBは国内ならほとんどのお店やサービスが対応しています。ただ海外だと、韓国やハワイといった日本に人気の観光地以外では使えないことも多いので注意しましょう。

クレジットカードで月にいくらぐらい決済していますか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 278 | 100% |

| 1万円以下 | 35 | 12.6% |

| 2万円~3万円未満 | 53 | 19.1% |

| 3万円~4万円未満 | 22 | 7.9% |

| 4万円~5万円未満 | 34 | 12.2% |

| 5万円~6万円未満 | 27 | 9.7% |

| 6万円~7万円未満 | 9 | 3.2% |

| 7万円~8万円未満 | 15 | 5.4% |

| 8万円~9万円未満 | 9 | 3.2% |

| 9万円~10万円未満 | 40 | 14.4% |

| 10万円以上 | 34 | 12.2% |

クレジットカードの毎月の利用額を調査したところ、平均2〜3万円決済すると答えた方が半数以上でした。食費や日用品などを決済している人が多いと考えられます。

次いで、平均9〜10万円決済すると回答した方も目立ちました。おそらく、日常的な支払いだけでなく光熱費・サブスク・スマホ料金といった固定費もポイントが貯まりやすいため、クレジットカード払いにしているのでしょう。

クレジットカードを最も頻繁に利用する場所・サービスはなんですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 278 | 100% |

| スーパー・コンビニ | 96 | 34.5% |

| 光熱費・携帯料金 | 43 | 15.5% |

| 通販サイト | 82 | 29.5% |

| 旅行 | 14 | 5.0% |

| 飲食店 | 12 | 4.3% |

| ショッピングモール | 14 | 5.0% |

| 交通機関 | 2 | 0.7% |

| その他 | 15 | 5.4% |

クレジットカードをスーパーやコンビニで使う方が最も多いことが判明しました。

普段からよく利用するスーパーやコンビニでお得なクレジットカードを選ぶのがおすすめ。例えば、イオンなら「イオンカードセレクト」、セブン-イレブンやローソンなら三井住友カード(NL)や三菱UFJカードが最適です。

通販サイトでクレジットカードを使うと回答した方も目立ちました。AmazonならJCBカードW、楽天市場なら楽天カード、Yahoo!ショピングならPayPayカードがお得にポイントを貯められます。

クレジットカードを何枚持っていますか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 278 | 100% |

| 1枚 | 44 | 15.8% |

| 2枚 | 62 | 22.3% |

| 3枚 | 74 | 26.6% |

| 4枚 | 38 | 13.7% |

| 5枚 | 46 | 16.5% |

| 6枚以上 | 14 | 5.0% |

クレジットカードの保有枚数を伺ったところ、3枚持ちが最も多かったです。1枚しか持っていない人は約15%しかいなかったため、クレジットカードは複数枚持つのが一般的だと言えます。

もし複数枚持つなら、年会費に注意しましょう。年会費が有料のクレジットカードばかり発行すると負担になってしまいます。また、用途を決めて使い分けると家計管理がしやすくなるのでおすすめです。

ちなみに、日本クレジット協会の「クレジットカード発行枚数調査結果の公表について」によれば、1人あたり平均で3枚保有していることになるそうです。

2番目によく利用するクレジットカードはなんですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 227 | 100% |

| 楽天カード | 27 | 11.9% |

| イオンカード | 33 | 14.5% |

| 三井住友カード(NL) | 20 | 8.8% |

| dカード | 16 | 7.0% |

| PayPayカード | 24 | 10.6% |

| JCBカードW | 19 | 8.4% |

| エポスカード | 7 | 3.1% |

| JALカード | 4 | 1.8% |

| 三菱UFJカード | 9 | 4.1% |

| セゾンカードインターナショナル | 6 | 3.0% |

| ANAカード | 1 | 0.4% |

| ライフカード | 5 | 2.2% |

| Amazon Mastercard | 6 | 3.0% |

| ダイナースクラブカード | 1 | 0.4% |

| au PAYカード | 6 | 3.0% |

| リクルートカード | 1 | 0.4% |

| Orico Card THE POINT | 4 | 1.8% |

| その他 | 39 | 17.2% |

2番目によく使うクレジットカード、いわゆるサブカードとして最も人気だったのは「イオンカード」でした。

イオンカードは、イオン系列店で割引が適用されたり、公共料金を支払うと毎月1件につき5ポイントがもらえたりするので、サブカードとして選ぶ人が多いのだと考えられます。

年会費も永年無料なため、もしほとんど使わなくなったとしても維持コストがかからないというメリットも。サブカードにうってつけのクレジットカードと言えます。

モーラ博士

クレジットカードの組み合わせとして人気なのは、「楽天カード+イオンカード」「楽天カード+PayPayカード」じゃ。

サブカードを選ぶときに重視したポイントはなんですか?

| 項目 | 回答者数(人) | 割合(%) |

|---|---|---|

| n | 234 | 100% |

| 年会費 | 58 | 24.8% |

| ポイント還元率 | 50 | 21.4% |

| ポイントの使いやすさ | 38 | 16.2% |

| 特典 | 20 | 8.5% |

| 保険 | 1 | 0.4% |

| キャンペーンのお得さ | 6 | 2.6% |

| 普段利用する店舗との相性 | 32 | 13.7% |

| デザイン | 1 | 0.4% |

| ステータス性 | 9 | 3.8% |

| 国際ブランド | 5 | 2.1% |

| その他 | 14 | 6.0% |

サブカードを選ぶとき、年会費を重視して選んだ人が最も多かったです。やはり年会費が無料のほうが何枚も発行しても負担になりにくく、もし使わなくなっても損をする心配がありません。

もし年会費がかかるクレジットカードをサブカードとして持ちたいなら、特典や機能とバランスが取れそうかしっかりと確認しましょう。年会費が有料でも特典をたくさん活用できれば、対価を得られる可能性があります。

出典・参考資料

公正取引委員会 クレジットカードの取引に関する 実態調査報告書

クレジットの契約関係「クレジットカードと支払手段として利用できるカードの比較」|日本クレジット協会

消費者・クレジット会社・販売会社からみたクレジットの特徴|日本クレジット協会

この記事の編集者・執筆者

大学卒業後、金融機関での勤務を経て株式会社ゼロアクセルに入社。金融商品に携わった経験を活かして、クレジットカードやカードローンなどのメディアを担当。

保有資格:FP(ファイナンシャル・プランナー)

よくある質問

Q. 人気のおすすめクレジットカードを教えてください。

ナンバーレスタイプのカードなら最短5分で発行できるため、スピーディーにカードを作りたい方にもおすすめです。

Q. クレジットカードの選び方のポイントが知りたいです。

・年会費

・ポイント還元率

・特典や優待サービス

・発行スピード

・国際ブランド

・ランク

中でも特典や優待サービスはカードによって特徴が出やすいポイントのため、気になるカードがあればよく比較してみましょう。

ただし、特典・優待の充実度や豪華さはカードのランクに比例するのが一般的なため、内容を重視したい方はゴールドカードやプラチナカードなどステータスが高いクレジットカードを検討してみると良いでしょう。

Q. クレジットカードを利用するメリットは何ですか?

Q. クレジットカードの作り方を教えてください。

4STEPです。

STEP1.必要なものを準備する

STEP2.クレジットカードに申し込む

STEP3.審査が行われる

STEP4.クレジットカードを受け取る

クレジットカードを作る際には、本人確認書類や銀行口座、印鑑、会社の電話番号などが必要です。

提出物に不備があると申し込みや審査が長引く可能性もあるため、スピーディーに発行してもらうためにも必要なものは事前に揃えておきましょう。

この記事の監修者

育休中、フリーランス女性に向けて「社会制度」や「貯金・投資」に関するお役立ち情報を発信。

マネーコラムの執筆や記事監修も手がける。日経xwoman公式アンバサダー。著書「お金の使い方、貯め方教えて下さい」主婦の友社

ファイナンシャルプランナー

ファイナンシャルプランナー東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。

以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はフィットネス。健康とお金、豊かなライフスタイルを実践・発信しています。

有限会社バード商会

有限会社バード商会福岡の大学を卒業後、大手インフラ業界に就職。主に、ご家庭の光熱費削減や新電力の業務に約4年ほど従事。現在は、父の会社(有限会社バード商会)を継ぎ、独立系のファイナンシャル・プランナーとして活動中。専門分野は、家計改善(光熱費の見直し)と資産形成の分野。

FPの実績は、カードローン相談、光熱費の見直し、企業型確定拠出年金の導入、日本FP協会でアシスタント相談員、執筆などを行っている。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

消費生活ジャーナリスト。1952年生まれ。早稲田大学第一文学部卒業。

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

証券会社にて営業・経営企画部門、社長秘書等を行う。また、投資銀行業務にも携わる。

現在、不動産を含む資産運用と社会保障(特に年金)を主に、FP相談・執筆・講演・を行っている。東洋大学経営学部ファイナンス学科非常勤講師

クレジットカードに関するコラム

クレジットカード究極の1枚を紹介!選び方や1枚に絞るメリットも解説

【PR】 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。市場にはさまざまな種類のクレジットカードがあり、その中から自分に合った1枚を選ぶのは簡単ではありませ…

2025.05.09

クレジットカード最強の2枚の組み合わせ!3枚持ちのおすすめも紹介

【PR、広告】 日本クレジット協会の「クレジットカード発行枚数調査」によると、2023年3月末時点で3億860万枚のクレジットカードが発行されているそうです。日本の人口で割ると、一人当たり約3枚持っている計算になります。 この…

2025.05.09

クレジットカードの種類一覧!国際ブランド・ランクなどの違いを解説

クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり理解することが大切です。 しかし、…

2025.05.02

クレジットカードは何枚持ってるのが理想?複数枚持つメリットや注意点を解説

現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とされています。 しかし、「クレジット…

2025.05.02

クレジットカードの作り方とは?学生や新社会人でも作れる方法を解説

【PR】 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼっています。 しかし、「クレジットカード…

2025.05.02

クレジットカードが急に使えないのはなぜ?原因ごとに確認方法を解説

日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額の超過」や「支払いの遅延」です。ただ、ほかにも多…

2025.05.02

さらに表示

監修者インタビュー

監修者の鳥谷さんへクレジットカードに関するインタビューを実施!

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

監修者の伊藤さんへクレジットカードに関するインタビューを実施!

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

監修者の祖父江さんへクレジットカードに関するインタビューを実施!

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

監修者の水野さんへクレジットカードに関するインタビューを実施!

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施!

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

監修者の金子さんへクレジットカードに関するインタビューを実施!

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ユーザーインタビュー

個人事業主向けカードの利用者インタビュー!【三井住友カード ビジネスオーナーズゴールド】

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.03.13

女性向け特典があるカードの利用者インタビュー!【楽天PINKカード】

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.01.30

ETCカードの利用者インタビュー!【dカードGOLD】

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.01.30

JALカード利用者インタビュー!【JAL CLUB EST CLUB-Aゴールドカード】

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.01.30

プラチナカードの利用者インタビュー!【エポスプラチナカード】

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.01.30

Suicaチャージにおすすめなクレジットカードの利用者インタビュー!【JRE CARD】

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.01.30

さらに表示

アンケート

クレジットカードのアンケート調査について

目次クレジットカードのアンケート調査の概要クレジットカードのアンケート調査の結果 クレジットカードのアンケート調査の概要 ココモーラは、ファストアスクを使用した独自のアンケート調査を実施しています。 調査方法 フ…

2025.03.03

還元率が高いクレジットカードのアンケート調査

目次クレジットカードのアンケート調査の概要クレジットカード還元率のアンケートの調査結果 クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法…

2025.03.10

クレジットカードの審査に関するアンケート調査

目次クレジットカードのアンケート調査の概要クレジットカードの審査に関するアンケートの調査結果 クレジットカードのアンケート調査の概要 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 …

2025.03.03

人気の記事

最近の記事

カード別ランキングを見る

総合ランキング

一般カードゴールドカードプラチナカード高還元率カード審査が不安な方即日発行年会費無料学生カードETCカード個人事業主法人カード必ず審査が通る無職でも作れるマイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード