更新日: 2026.03.04

クレジットカードは、近年普及しているキャッシュレス決済の一つです。スマホによるタッチ決済で対象のコンビニや飲食店で最大7%ポイント還元されるカードや、コンビニや松屋などだけでなく、国内では現在115万店舗でポイント還元が適用される店が存在します。クレジットカードは使い方次第で家計の大きな節約につながります。そのため、クレジットカードを1枚は持っておきたいと考えている方も多いのではないでしょうか。

春の新生活が始まった時期は、家計や生活スタイルを見直す絶好のタイミング。少しの工夫で生活がよりお得になる、その代表がクレジットカードによる「ポイ活」です。「クレジットカードの切り替え」という労力を払うだけで、年間1万円以上お得になる人も少なくありません。

しかし、「どのクレジットカードが自分に合うのかわからない」という悩みを抱える方も多いのではないでしょうか。クレジットカードに関する情報を調べると、クレジットカード会社だけで251社あり、その種類の多さに圧倒され、比較するのも一苦労です。

そこで本記事では、クレジットカードの年会費・ポイント還元率・お得なキャンペーン特典など様々なポイントを比較し、初心者の方にもわかりやすく、クレジットカードのおすすめ人気283枚をランキング形式でご紹介。クレジットカードごとのメリット・デメリットや、リアルなユーザーの評判・口コミなどをまとめています。

クレジットカードの専門家のコメントやおすすめの選び方や作り方なども解説しているので、自分にぴったりの1枚を見つけたい方はぜひ参考にしてみてください!

詳細を表示

| カード |  注釈について ※1 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 ※2 還元率は交換商品により異なります。 引用元 ※ スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。 ※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。 ※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。 |  注釈について ※1 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。 ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 ※2 即時発行ができない場合があります。 ※3 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※4 ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 ※5 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 引用元

|  注釈について 引用元

※1 新規発行&条件達成で最大57,600円相当プレゼント ※特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。 ※最大67,600円相当は最上位クレジットカードでのお取引が対象になります。 ※こちらの最大金額は2026/3/1までです。2026/3/2以降は三井住友銀行HPをご確認ください。 ※2 WEB通帳の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。 | ||

|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 ※一般ランクの場合 |

| ポイント還元率 | 1%~3% | 1%~5% | 1%~10.5% ※2 | 0.5%~7% ※3 | 0.5%~20% ※1 |

| 審査・発行期間 | 審査が最短数分 | 最短7分 | 最短5分 (ナンバーレス)※1 | 最短10秒※2 | - |

| 国際ブランド | |||||

| リンク |

82.8

キャンペーン

楽天市場でいつでも還元率3.0%以上! 楽天サービスや日常使いで圧倒的にポイントが貯まりやすい!

メリット

デメリット

5.0

30代・男性(アルバイト・パート)

さらに表示

83.0

キャンペーン

年会費無料で基本還元率1.0%の高還元! 最短2分で審査結果がわかる!年会費無料で初心者も安心

メリット

デメリット

4.0

30代・女性(主婦)

さらに表示

87.3

キャンペーン

還元率が1.0-10.5%と高還元! Amazon.co.jpやスターバックスなどは還元率最大21倍で初心者におすすめ。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

80.8

キャンペーン

最短たったの10秒で発行! 対象のコンビニや飲食店など身近なお店で高還元率。

メリット

デメリット

4.0

30代・男性(会社員)

さらに表示

80.2

キャンペーン

5つの支払いモードを1枚に! 対象店舗利用で最大20%のポイント還元※

メリット

デメリット

4.0

30代・女性(アルバイト・パート)

さらに表示

80.0

キャンペーン

女性向け特典や付帯保険が充実! 最大還元率10.5%※2でポイントも貯まりやすい

メリット

デメリット

5.0

30代・女性(主婦)

さらに表示

74.2

特典

ポイントは自動で現金に。 スピードも安心感も備わった1枚。

メリット

デメリット

5.0

50代・男性(会社員)

さらに表示

80.0

キャンペーン

即日でカード受け取り可能! ネットショッピングではポイントが最大30倍

メリット

デメリット

5.0

20代・女性(会社員)

さらに表示

77.5

キャンペーン

セブン-イレブンで最大11%還元! その他セブン&アイグループの店舗でポイント2倍!

メリット

デメリット

4.0

40代・女性(アルバイト・パート)

さらに表示

80.0

キャンペーン

専業主婦やパートでも申し込みOK! イオン系列店でいつでもポイント2倍

メリット

デメリット

4.0

30代・女性(主婦)

さらに表示

80.8

キャンペーン

年会費無料で誕生月は毎年ポイント3倍! 年間利用額で還元率が決まるカード

メリット

デメリット

4.0

40代・男性(会社員)

さらに表示

79.2

キャンペーン

ガソリン代がいつでも割引! 車での移動が多い方におすすめ。

メリット

デメリット

5.0

30代・男性(会社員)

さらに表示

76.7

キャンペーン

年会費永年無料で持ちやすい! ポイントの有効期限なしで好きな時に使える

メリット

デメリット

4.0

30代・女性(会社員)

さらに表示

77.5

キャンペーン

普段の買い物でも還元率1.2%! 年会費永年無料ながら付帯保険も充実

メリット

デメリット

4.0

60代・男性(会社員)

さらに表示

75.8

特典

コンビニ・スーパーなど対象店舗で最大20%還元! タッチ決済やApple Payですばやく決済できる

メリット

デメリット

3.0

50代・男性(会社員)

さらに表示

ココモーラの情報が信頼できる理由

当サイト、ココモーラは金融庁に登録されている貸金業者の会社で経済産業省クレジットカード番号取扱契約を締結しているクレジットカードのみを紹介しています。またココモーラのサービスは広告主のパートナー企業より報酬を得ています。ただし、広告主の好意的なレビューを書く保証をつける等で報酬を支払うなどは一切行っておりません。

ここまでおすすめの人気クレジットカードを多数紹介してきました。ここからはクレジットカードをどれにしようか迷っている方のために、クレジットカードの選び方やジャンル別におすすめの人気なクレジットカードを詳しく解説します。

その他にも、クレジットカードの作り方やクレジットカードを発行するメリット・デメリットなどもまとめているので、ぜひ参考にしてみてください。

ココモーラではいくつかの独自でクレジットカードの検証項目を用意し、おすすめのクレジットカードを各カードごとにスコアリングして比較しています。検証ポイントをそれぞれレポートにしているので、検証ポイントがの詳細が気になる方はぜひご確認ください。

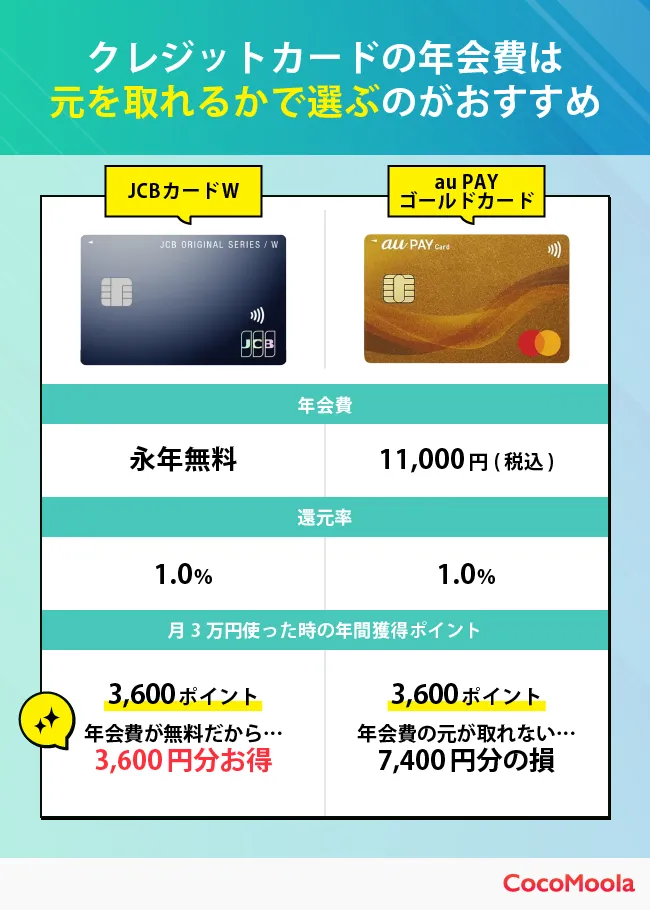

クレジットカードを所持する際にかかるコストに年会費があります。各クレジットカードの年会費を調べ、無料にできる条件や発行手数料もまとめました。

多くのクレジットカードは支払いでポイントが還元されます。ポイント還元率はもちろん、ポイントの使い道まで比較することで貯まりやすさと使いやすさの両方を検証しました。

クレジットカードによっては、国際ブランドのタッチ決済が搭載されていたり、電子マネーにカードを登録できたりします。機能の多さを利便性とし、その幅広さを調べました。

クレジットカードに保険が付帯していれば別途加入する必要がありません。付帯保険の内容や付帯方法を調べ、補償の範囲が広いものを高評価にしています。

-すべての検証はココモーラ編集部で行っています-

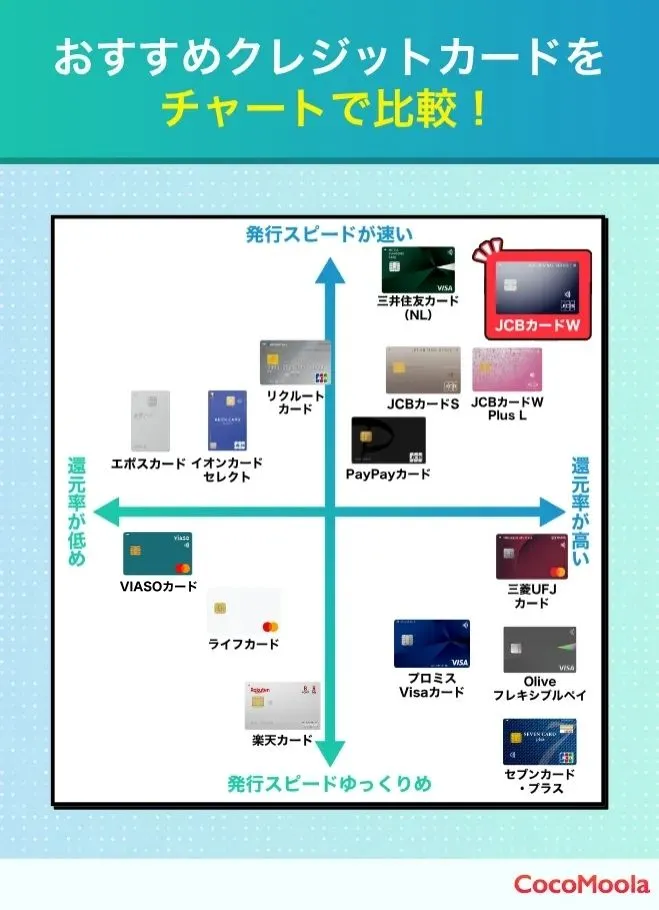

クレジットカードは数多くの種類があり、特に初心者の方はどこから選ぶべきか迷いますよね。クレジットカードは年会費と還元率を比較して選ぶのがおすすめです。

初心者におすすめなのは、年会費が永年無料・基本還元率が1.0%以上のクレジットカード。利用頻度が少なくてもコストがかからず、ポイントが貯まりやすいクレジットカードなら上記に当てはまるものが良いでしょう。

なお、公正取引委員会が実施したクレジットカードの利用調査報告書によると、直近1年間で支払った入会金・年会費が0円と回答したのは53.9%でした。

ココちゃん

条件に当てはまっているおすすめクレジットカードはどれなんだろう?

JCBカードWは基本還元率が1.0%かつ、還元率が上がる提携店の種類が豊富。提携店である「J-POINTパートナー」にはコンビニや飲食店が多く含まれ、普段使いにおすすめのクレジットカードです。

モーラ博士

提携店によってはポイントが最大21倍※になるぞ。

年会費永年無料で基本還元率が一番高いのはリクルートカードの1.2%。リクルートポイントはじゃらんやホットペッパービューティーなどで直接使えるほか、dポイントやPontaポイントにも交換できます。

楽天カードは楽天経済圏で生活している方におすすめ。楽天市場や楽天ペイで還元率が上がります。提携店が非常に多く楽天ポイントが使いやすいのも強みです。

参考:JCBカード「JCBカードのOki Dokiポイントの還元率とおトクなため方・使い方|おすすめの交換方法も紹介」

参考:リクルートカード「リクルートポイントを交換する」

参考:楽天カード「楽天ポイントを賢く貯める方法まとめ! 10万ポイント以上貯めた人がやっていること」

クレジットカードを選ぶ時の比較ポイントは、記事にも記載されているように年会費や還元率がポイントになるでしょう。還元率は、還元される単位が100円なのか200円なのか、中には1,000円に対して還元されるクレジットカードもあるので、還元される単位も確認しておきましょう。表示されている還元率よりも低くなることを避けることができます。

また、インターネットで買い物をすることが多い人や、コンビニで買い物することが多い人などで還元率がアップするカードもあるので、自身が利用する生活圏にあったクレジットカードを選ぶことも大切です。

最近では、クレジットカードとスマホを紐づけておくと、クレジットカードを出さなくてもスマホでタッチ決済ができるものも増えているので、そういった機能についても確認してみましょう。

「貯めたポイントで、何をしようかな?」と、活用方法を具体的にイメージして、クレジットカードを選んでみてはいかがでしょうか。

例えば、旅行が好きな方なら、貯めたマイルで国内線の特典航空券をゲットして、国内旅行に出かける。美容に興味がある方なら、有名な美容師のカット代にポイントを活用する。投資にチャレンジしてみたい方なら、ポイントを使って気軽に投資を始める。コンビニで新商品のおやつを気兼ねなく買うために、ポイントで支払うなど、自分の目的に合ったカードを選べば、ポイントをより楽しく、賢く使えますよ。

効率よく貯めることも大事ですが、楽しく使うことは、もっと大切。ポイントなら、多少の無駄遣いも、気持ちよく使えるでしょう。

ここからは、属性別におすすめなクレジットカードを紹介していきます。自分の状況に合わせておすすめのクレジットカードを検討しましょう。

初心者には、年会費無料でポイント還元率が高いクレジットカードがおすすめです。

クレジットカードを初めて持つ場合、今後どのくらいクレジットカードで支払いをするか分からないという方も多いのではないでしょうか。

年会費無料であれば、もしクレジットカードをほとんど使わなくなったとしても損をしません。維持費がかからないため負担になりにくいでしょう。

また、還元率が高ければ、効率的にポイントがたまるので節約効果も期待できます。初心者でなくても還元率に注目してクレジットカードを選ぶ人はたくさんいるため、チェックしておくと良いでしょう。

その他、国際ブランドはJCB・Visa・Mastercard®がおすすめ。Mastercard®公式サイトによれば、Mastercard®・Visaともに加盟店数は約1億5千万店と圧倒的なシェア率を誇っており、特にこの2つは支払いに対応している店舗やサービスが非常に豊富で、基本的にどこでも使えます。

|  |  |

| 永年無料 | 永年無料 | 無料 |

| 1.0% | 0.5% | 0.5% |

| 18歳〜39歳 | 18歳以上 (高校生を除く) | 18歳以上 (高校生を除く) |

クレジットカードに慣れてない初心者は、審査が通りやすく年会費がかからないカードがおすすめです。また、ポイント還元率の高いカードを選ぶと良いでしょう。

国際ブランドは提携店舗が多いVISAやMastercard®、JCBが良いかと思います。

初心者におすすめなクレジットカードは、通常の還元率が高いだけでなく、アマゾンやスターバックス、コンビニなど、多くの人が利用する店舗で使うと還元率がアップするJCBカードWがおすすめです。

また、三井住友カード(NL)はカードに番号が記載されていないためセキュリティー面でも安心で、セブンイレブンやローソン、マクドナルドなどで通常よりも高いポイントが付与されます。

よく利用する店舗で高還元になっているカードを選び、普段の生活でお得にポイントを貯めていきましょう。

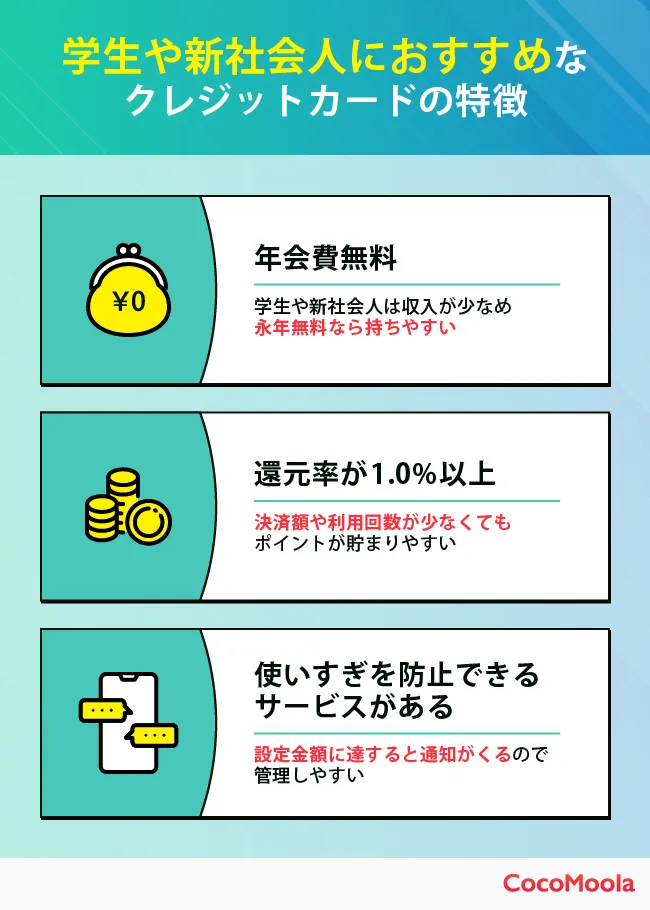

学生や新社会人の方には、年会費が永年無料のクレジットカードをおすすめします。

国税庁の平均給与の調査によれば、20代のお給料は他の世代よりも少なめです。20〜24歳の平均給与は282万円、25〜29歳の平均給与は373万円となっています。

そのため、維持費がかからず負担なしで持てるクレジットカードを選びましょう。さらに還元率が1.0%以上あればかなりコスパも良いです。

また、使いすぎが心配な方は使いすぎを防止できるサービスの有無もチェックしてみてください。設定した金額に達するとメールやアプリなどに通知が来る機能を備えたクレジットカードがあります。

モーラ博士

学生は学生向け特典がないか見ておくのがおすすめ。在学中のみ還元率がアップしたり旅行保険が自動付帯になるぞ。

|  |  |

| 永年無料 | 永年無料 | 永年無料 |

| 0.5% | 1.0% | 1.0% |

| 使いすぎ防止サービスあり | 使いすぎ防止サービスあり | 使いすぎ防止サービスあり |

| 18歳以上 (高校生を除く) | 18歳〜39歳 | 18歳以上 (高校生を除く) |

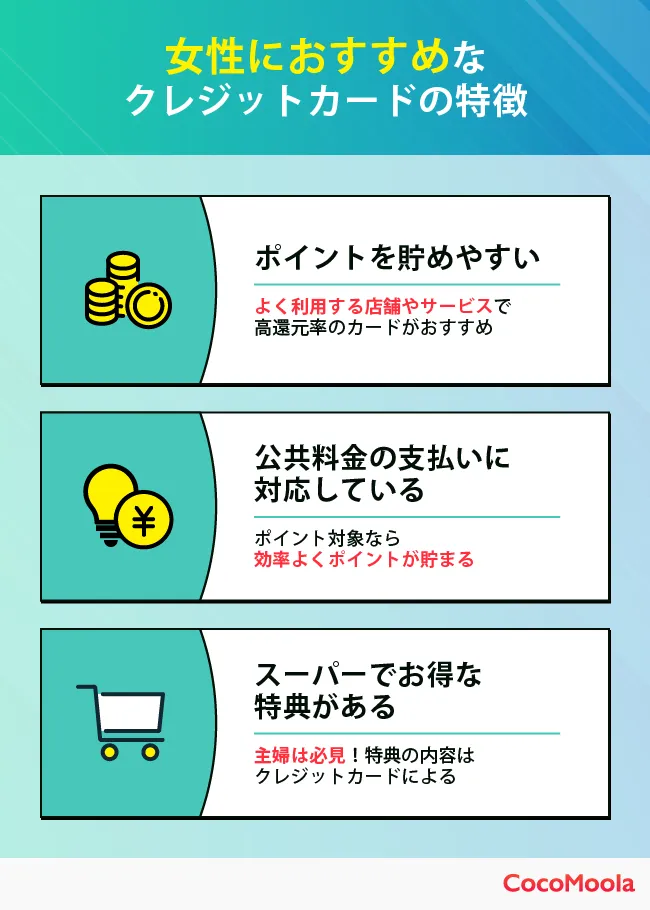

女性はポイントの貯めやすさに注目してクレジットカードを選ぶのがおすすめです。

還元率が1.0%以上であったり、よく利用するお店やサービスでポイントがアップしたりするクレジットカードならお得にポイントを貯められます。

また、公共料金もまとめられるのか確認しましょう。高額になりがちな光熱費やスマホ料金をクレジットカードで支払えば、もっと効率よくポイントを獲得できます。

その他、旅行好きな女性は、旅行保険の内容や空港ラウンジサービスの有無などもチェックしてみてください。Visa・Mastercardは世界中で1億5千万を超える加盟店数※を有しており、海外でも使いやすいです。

モーラ博士

主婦はスーパーでお得に買い物ができる特典が付いているクレジットカードがピッタリじゃ!

参考:世界で最も多くの場所で使えるMastercard | Mastercard®

|  |  |

| 永年無料 | 条件達成で 永年無料 | 永年無料 |

| 1.0% | 0.5% | 0.5% |

| 公共料金の支払いも 1.0%還元 | 対象の 空港ラウンジ無料 | イオン系列店で 割引あり |

| 18歳〜39歳 | 18歳以上 (高校生を除く) | 18歳以上 (高校生を除く) |

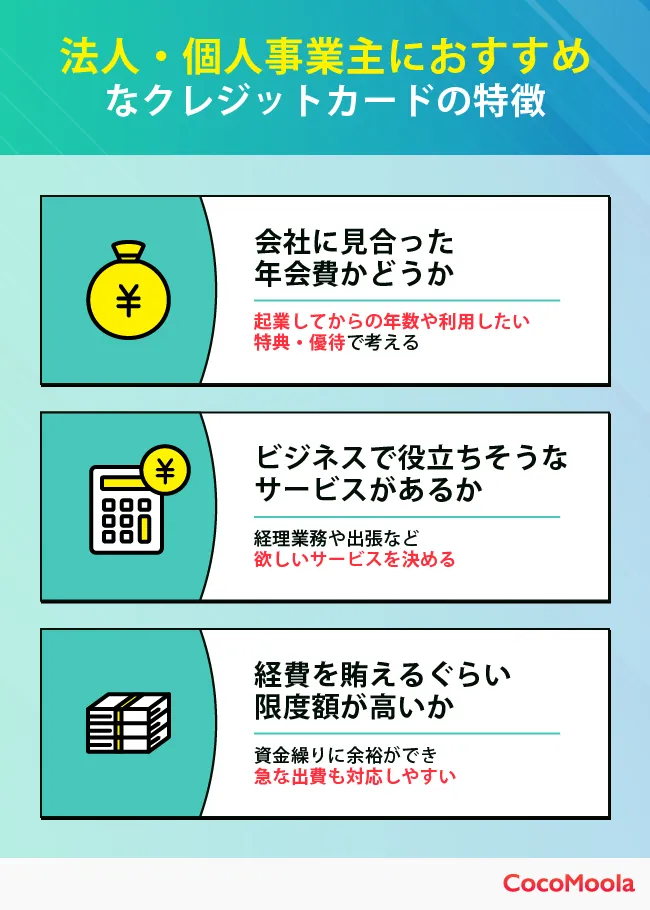

法人・個人事業主がクレジットカードを発行するなら、まず年会費を確認しましょう。

起業したばかりの法人や維持コストを抑えたい法人には、年会費無料の法人カードがおすすめ。反対に、特典や優待などを利用したい法人は、年会費有料の法人カードが最適です。

また、ビジネス向けサービスの内容もチェックしてみましょう。

会計ソフトと連携することで経理業務の効率化が期待できるサービスや出張時に役立つサービスなど、内容は様々。それぞれの企業に合ったサービスがあるかどうかが重要です。

モーラ博士

その他、限度額の高さも見ておくのがおすすめ。経費を賄えるぐらい上限が高ければ、資金繰りにも余裕ができるぞ。

|  |  |

| 永年無料 | 49,500円(税込) | 初年度無料 1,375円(税込) |

| 0.5% | 0.5% | 0.5% |

| ||

| 18歳以上 | 20歳以上 | 18歳以上 |

クレジットカードを作る時、「なんのために作るのか」目的を設定しておくと選びやすいです。ここでは、クレジットカードを作る目的に沿ったおすすめのカードをいくつか紹介します。

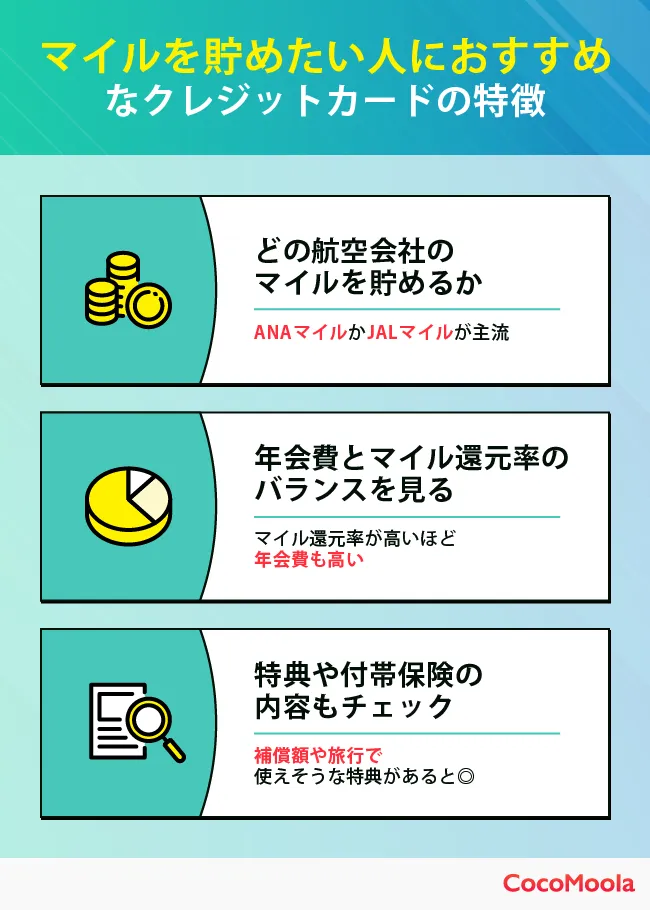

クレジットカードでマイルを貯めたい人は、まずどの航空会社のマイルを貯めたいか選びましょう。クレジットカードによって、貯められるマイルが異なります。

2024年の国内空運業の売り上げは1位がANAで約2兆円、2位がJALで約1.6兆円※。したがって国内の航空会社を利用するなら、ANAマイルもしくはJALマイルがおすすめです。好みに合う方を選択してください。

また、年会費やマイル還元率のバランスも重要です。

マイル還元率が高くボーナスマイルも多くもらえるクレジットカードは、効率よくマイルを貯められます。ただ、そのぶん年会費も高いことが多いです。

コスパの良いクレジットカードを持ちたいのか、年会費を多めに支払っても元が取れそうなのか考えましょう。

モーラ博士

特典や付帯保険も要チェック。旅行で利用できそうな特典があったり、補償内容が充実していると満足度も上がるぞ。

(最新版)-e1614304361422-300x188-1.jpeg) |  |  |

| 初年度無料 2,200円(税込) | 初年度無料 2,200円(税込) | 17,600円(税込) |

| 0.5% | 0.5% | 1.0% |

| フライトマイル ×10%還元 | フライトマイル ×10%還元 | フライトマイル ×25%還元 |

| 18歳以上 | 18歳以上 | 20歳以上 |

ネットショッピングの決済にクレジットカードを使う人は多いです。ソフトバンクの調査によると、ネットショッピングの決済手段としてクレジットカードを選んだ人は66.4%でした。

クレジットカードには、有名なECサイトで高還元率のものと、カード会社のサイト経由での買い物で還元率が上がるものの2つがあります。

前者は楽天市場やAmazonなどで利用すると還元率が高くなるカード。ECサイトが発行するクレジットカードや、対象サイトが特約店になっているカードがおすすめです。

後者はカード会社のポイントアップサイトを経由した時の還元率をチェック。よく利用するECサイトが高還元率になるポイントアップサイトがないか探してみてください。

|  |  |

| 永年無料 | 永年無料 | 永年無料 |

| 1.0〜10.5% | 1.0〜3.0% | 1.0% |

| Amazon | 楽天市場 | Amazon |

| 2.0% | 3.0% | 1.5% |

コンビニはそこまで高額なものを買うことが少ないため、金額的にも小銭の出番が多いですよね。クレジットカードを利用すれば小銭いらずですぐに決済できてお得です。

コンビニで素早く決済したいなら、タッチ決済が使えるクレジットカードがおすすめ。Visaの調査によると、タッチ決済を使えば決済時間は従来の2分の1に短縮。決済用の機械にタッチするだけで会計が終了するので、現金支払いより時間を大幅に短縮できます。

また、せっかくコンビニでクレジットカード払いするなら、コンビニで高還元率になるカードを選びましょう。コンビニが発行するカードや特約店にコンビニが含まれるカードをまとめました。

.webp) |  |  |

| 永年無料 | 永年無料 | 永年無料 |

| 0.5〜7% | 0.5〜20% | 1.0〜6.0% |

| 対象のコンビニ | セブン‐イレブン | ローソン |

| 最大7% | 最大20% | 最大6% |

行き先が決まっている以上、交通費は節約できません。交通費の支払いで少しでも得したいなら、クレジットカードでチャージした時にポイントを貯めるのがおすすめです。

SuicaやPASMOなどのチャージ用に登録できるクレジットカードは多数あります。しかし、必ずしもチャージでポイントが貯まるわけではないので確認しましょう!

モーラ博士

鉄道会社が発行しているクレジットカードは、チャージでポイントが貯まることが多いぞ!

| (最新版)-e1614304361422-300x188-1.jpeg) |  |

| 524円(税込) | 初年度無料 2年目以降2,200円(税込) | 初年度無料 2年目以降524円(税込) |

| 0.5〜1.5% | 0.5〜15.0% | 0.5〜10.0% |

| Suica | PASMO | Suica |

| 1.5%(3倍) | 1乗車につき 平日5ポイント 休日15ポイント | 1.5%(3倍) |

キャッシュレス決済の1つで注目が集まっている電子マネー。クレジットカードも電子マネーも両方使う方は、クレジットカードに紐づけて利用するのがおすすめです。

電子マネーとクレジットカードを紐づけて、クレジットカードを電子マネーにチャージすると、それぞれのポイントが貯まるためポイントの二重取りができます。

しかし、クレジットカードによっては紐づけた電子マネーの支払いがポイント対象外になったり、還元率が下がったりすることも。せっかく紐づけて使うならよりお得なクレジットカードを知りたいですよね。

そこで、電子マネーとの併用がおすすめなクレジットカードを紹介していきます。

|  |  |

| 永年無料 | 永年無料 | 初年度無料 2年目以降1回利用で無料 |

| 1.0% | 1.0% | 0.5% |

| d払い | 楽天ペイ | QUICPay |

| dポイントカード提示+ チャージ+d払いで2.0% | チャージ払いで 最大1.5% | 最大2.0% |

海外旅行が好きな人は、国際ブランドを必ずチェックするようにしましょう。VisaもしくはMastercardは1億5千万店以上の加盟店※を有し、場所を選ばず使いやすいです。

一方でAMEX・Diners Clubは加盟店が比較的少ないようです。たとえばDinersの公式サイトによると加盟店数は世界5,500万店以上とのこと。もしかすると決済ができない場合があるかもしれません。

また、海外旅行保険が手厚いと万が一に備えることができます。補償内容の中でも、治療費用・賠償責任・救援者費用は利用する可能性が高いため補償額を確認しておくのがおすすめです。

保険が自動付帯か利用付帯かも必ず確認しておきましょう。

加えて、海外旅行向けの特典やサービスが付帯していると、より快適な旅行ができます。空港ラウンジの無料サービスや手荷物宅配サービスなどが人気です。

参考:世界で最も多くの場所で使えるMastercard | Mastercard®

参考:三菱UFJニコス「クレジットカードの国際ブランドってどう違うの?特長・違いと選び方」

|  |  |

| 永年無料 | 初年度無料 16,500円(税込) | 2,200円(税込) |

| 0.5% | 0.5% | 1.0% |

| 海外旅行傷害保険 最高2,000万円 (利用付帯) | 海外旅行傷害保険 最高1億円 (利用付帯) | 海外旅行傷害保険 最高5,000万円 (一部自動付帯) |

| 18歳以上 (高校生を除く) | 20歳以上 (高校生を除く) | 20歳以上 (高校生を除く) |

普段から車移動が多い方や、ドライブが好きな方もクレジットカードが活躍する場面が多いです。たとえば、運転に欠かせないガソリンをクレジットカードで支払うと、それだけでポイントが返ってきます。

ガソリンスタンドと提携しているクレジットカードで支払えば、ガソリン代が安くなったり優待を利用できたりとお得。現金でガソリン代を支払うよりも節約になります。

安心して運転したい方はロードサービスが手厚いクレジットカードがおすすめ。クレジットカードによってサポートの範囲は異なるので、無料で対応している範囲を確認して選んでみてください。

|  |  |

| 初年度無料 1,375円(税込) 年1回の利用で無料 | 初年度無料 2,200円(税込) | 永年無料 |

| ENEOSで ガソリン・軽油が いつでも2円/L引き! | 無料対応の ロードサービスが多い | ETCカード1.5%還元 コスモ石油で割引 |

| 18歳以上 | 18歳以上 | 18歳以上 |

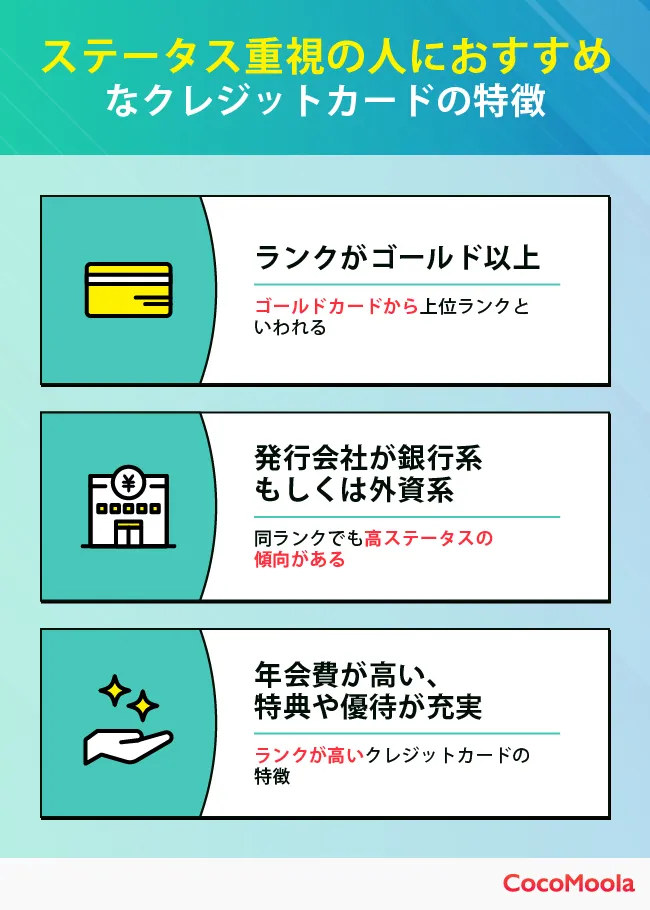

ステータスを重視するなら、ゴールドランク以上のクレジットカードにしましょう。一般的にゴールドからハイランクだと言われています。

また、ランクの他に発行会社も重要です。特に銀行系と外資系のクレジットカードは、同じランクの中でもステータスがより高い傾向にあります。

銀行系なら三菱UFJ銀行や三井住友銀行など、外資系ならアメリカン・エキスプレスやダイナースクラブなどが発行しているクレジットカードがおすすめです。

そのほか、年会費が高かったり、特典や優待が充実していたりするクレジットカードもステータスが高いとされています。

|  |  |

| 39,600円(税込) | 24,200円(税込) | 33,000円(税込) |

| 1.0% | 0.5% | 0.5% |

| 20歳以上 | 27歳以上 | 20歳以上 |

せっかく使うならかわいいデザイン・かっこいいデザインのクレジットカードが良い!という方もいるでしょう。最近は年会費無料の一般カードでもデザイン性に優れるカードは多いです。

キャラクターや花柄、パステルカラーなどのかわいいクレジットカードが欲しい場合は、女性向け特典が豊富なクレジットカードがおすすめ。また、エポスカードや VIASOカードなどもキャラクター柄が豊富です。

ココちゃん

かわいいデザイン独自の特典を用意しているクレジットカードはなんだろう?

かっこいいクレジットカードはランクの高いものがほとんど。表面が金属製だったり、ロゴ・色味の数を抑えたりとスタイリッシュな印象です。

|  |  |

| 永年無料 | 永年無料 | 39,600円(税込) |

| 1.0% | 0.5% | 1.0% |

| 18歳〜39歳 | 18歳以上 (高校生を除く) | 20歳以上 |

| 女性向け保険や 特典が豊富 | 全国1万店舗の 優待あり | 多方面で上質な サービスが付帯 |

クレジットカードを選ぶ際は、以下のポイントに注目してみましょう。

クレジットカードを選ぶ際は、年会費が無料であるのか有料であるのか、確認しましょう。

維持コストを抑えたい方や初心者の方などは、年会費無料のクレジットカードがおすすめ。年会費無料であれば気軽に持てるほか、あまりクレジットカードを使わなかったとしても損になりにくいです。

ただ、年会費無料の場合、特典やサービスがシンプルであることがほとんど。グルメの優待やホテルの特典などをたくさん活用したい方は年会費が有料のクレジットカードが最適と言えます。

ポイント還元率に注目してクレジットカードを選ぶのも一つの手段です。なるべく還元率が高いクレジットカードを選んだ方がお得にポイントが貯まりやすく、節約に繋がりやすいと言えます。

また、還元率がアップするお店も一緒にチェックするのがおすすめ。例えば、JCBカードWは、セブン-イレブンやAmazonで4倍、スターバックスでは最大21倍も貯まります。

モーラ博士

還元率アップの対象店舗やサイトで、クレジットカードを使うように意識すれば効率的にポイントを貯められるぞ!

| おすすめクレジットカード | 基本還元率 |

|---|---|

| JCBカードW | 1.0% |

| dカード | 1.0% |

| リクルートカード | 1.2% |

| au PAYカード | 1.0% |

| 楽天カード | 1.0% |

| PayPayカード | 1.0% |

| ローソンPontaプラス | 1.0% |

| Orico Card THE POINT | 1.0% |

クレジットカードを絞っていくときに、特典や優待サービスを比較するのもおすすめです。

クレジットカードには、空港ラウンジを無料で使える特典や高級レストランでの食事代が割引される優待などが付いていることがあります。

ただ、特典・優待はクレジットカードのランクに比例しているのが一般的。たくさん活用したい方は、ゴールドカードやプラチナカードなどステータスが高いクレジットカードが良いでしょう。

スタンダードな機能だけで十分という方は、一般ランクのクレジットカードが最適です。

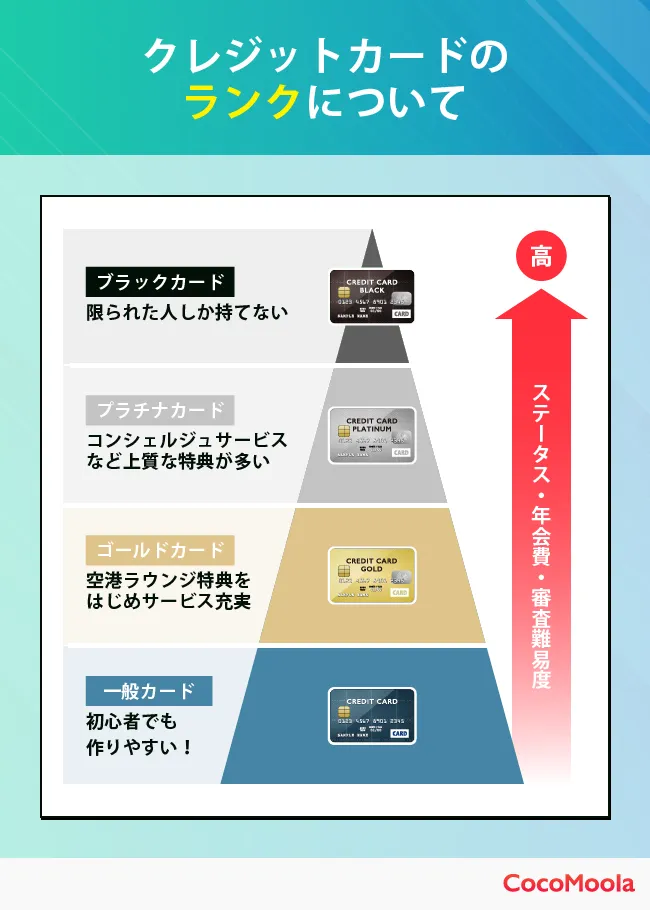

クレジットカードには、一般からゴールド・プラチナ・ブラックなどのランクがあります。ただランクが上がるほど、年会費は高くなります。

年会費が高くても利用頻度の高い人にとっては、特典・優待が魅力的になりますし、年会費以上の優遇を受けられることもあります。

空港のラウンジが無料で利用できる特典も、カードのランクによって年間利用回数の制限が変わるので、出張や旅行などで空港をよく利用する人にはゴールド以上のカードが魅力的でしょう。宿泊先についても、宿泊費や食事代の割引が利用できるカードも多くあり、年会費以上のメリットが期待できます。

また、条件を満たすことによって2年目以降の年会費が無料になるカードもありますので、ご自身の利用頻度などによっておトクに使えるカードを選ぶといいですね。

すぐにクレジットカードを作りたい人は、発行スピードをチェックしてみましょう。最短即日で発行できるクレジットカードなら、急な海外旅行の予定が入った時や、出費が重なってお金がない時でも間に合う可能性が高いです。

例えば、JCBカードWなら最短5分、三井住友カード(NL)はなんと最短10秒※で発行することができます。(即時発行ができない場合があります。)

モーラ博士

事前に本人確認書類を用意しておくとスムーズに申し込みが完了するぞ。

主な国際ブランドは、Visa・Mastercard®・JCB・American Express・Diners Club®です。以下に、それぞれの特徴をまとめました。

| Visa | ・加盟店数が約1億5千万店で海外でも使いやすい※ ・オリンピック会場でも決済できる |

| Mastercard® | ・加盟店数が約1億5千万店で海外でも使いやすい※ ・コストコで唯一決済できる |

| JCB | ・日本国内で使いやすい ・日本の人気観光地でも決済できることがある |

| American Express® | ・ステータスが高い ・国内のJCB加盟店でも使える |

| Diners Club | ・ステータスが高い ・世界初の国際ブランド |

アメリカやヨーロッパに行こうと考えている人は、VisaもしくはMastercardがおすすめ。どちらも海外のシェア率が高いので、ほとんどの店舗で使えるでしょう。

海外旅行にそこまで興味がない人、韓国・ハワイ・グアムなど日本で人気の観光地に行きたい人は、JCBでも十分でしょう。

JCBは日本発の国際ブランドなので、国内の加盟店が非常に多いですが、海外だと使いにくいので注意してください。

その他、ステータスを気にする人、社会的信用を表明したい人は、AMEXやDiners Clubがピッタリ。AMEXもDiners Clubもハイステータスの国際ブランドとして有名で、海外でも通用すると言われています。

クレジットカードをランクで絞るのもおすすめです。クレジットカードのランクは4種類。基本的には、一般→ゴールド→プラチナ→ブラックの順でランクが上がっていきます。

ランクが高いほど年会費も高額です。ただ、そのぶん豪華な特典が付帯していたり保険の内容が手厚くなっていたりするため、たくさん特典を利用すれば年会費の元を取ることもできます。

具体的な特典としては、空港ラウンジサービスや対象レストランでの優待などが挙げられます。

モーラ博士

自分の収入やライフスタイルに見合ったランクのクレジットカードを選ぶのじゃ。

クレジットカードを選ぶ時に見落としがちなのがポイントの使い道。ポイントをたくさん貯めることができても、希望の使い方ができなければ不便です。

よくあるポイントの使い道は以下の通り。交換できる他社ポイントやレートはクレジットカードによって異なるので、交換したい方は確認してから選ぶのがおすすめです。

最近では、貯めたポイントを使って投資を始められるカードも増えてきています。少額から気軽に始められるので、投資に興味があるが不安で始められないという方は、参考にしてみてください。

クレジットカードを選ぶ際にポイント還元率は気になります。ポイント還元率が高いクレジットカードはやはり魅力的です。

とはいえ、ポイントは貯めることが目的ではなく、還元されたポイントを利用することで初めてお得になります。ポイント還元率が高くても自分の利用できる交換先がなければ、別のカードを選ぶ必要があるでしょう。

クレジットカードの交換先として空港会社のマイルが思い浮かびますが、マイル以外にも他社のポイントに交換できるカードや、ポイントを利用してお得に買い物できるインターネット上のモールがあるカードも存在します。

ご自身の利用頻度の高いポイントサービスへ交換できるカードを選ぶことも大切で、さらに、カードによっては交換レートが変わりますので、還元率にあわせて交換先と交換レートも確認したいですね。

クレジットカードにはそれぞれ限度額があり、審査の結果に基づき限度額の範囲内で利用可能枠が決定されます。

限度額はクレジットカード会社により異なりますが、目安として一般ランクは100万円、ゴールドランクは200万円、プラチナランクは500万円程度であるとされています。

基本的にはランクがあがるほど限度額が上昇し、その分利用可能枠も高く設定されるようです。ただし、限度額の上限に近い利用可能枠が設定されることは稀なため、平均利用額から逆算して余裕をもって利用できるクレジットカードを選びましょう。

初めてクレジットカードを発行する場合などは、10万円~数十万円の低めの額が設定されることがほとんどです。

モーラ博士

年間利用額が400~500万円を超えるならゴールドランク以上がおすすめじゃ!

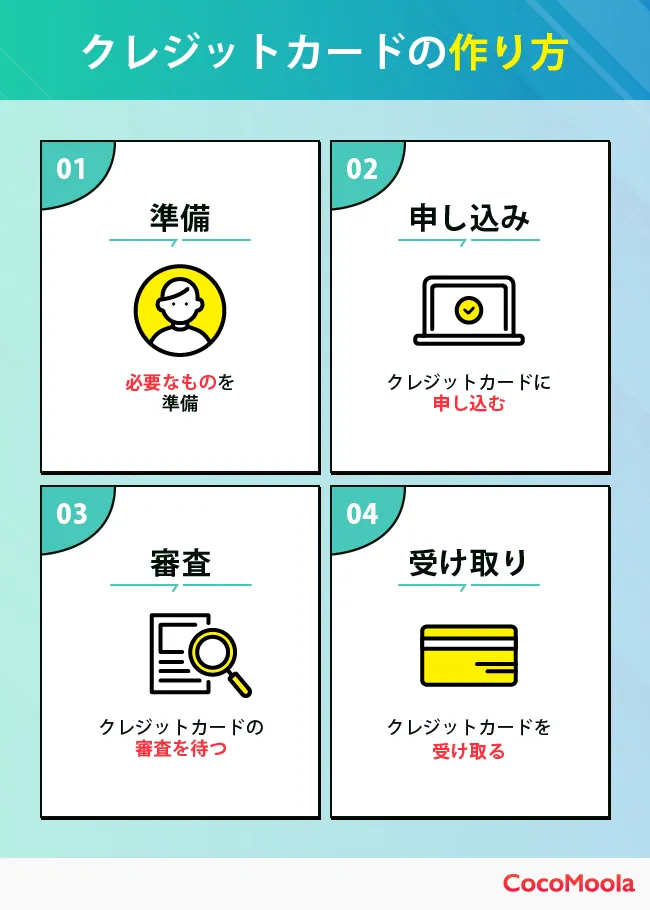

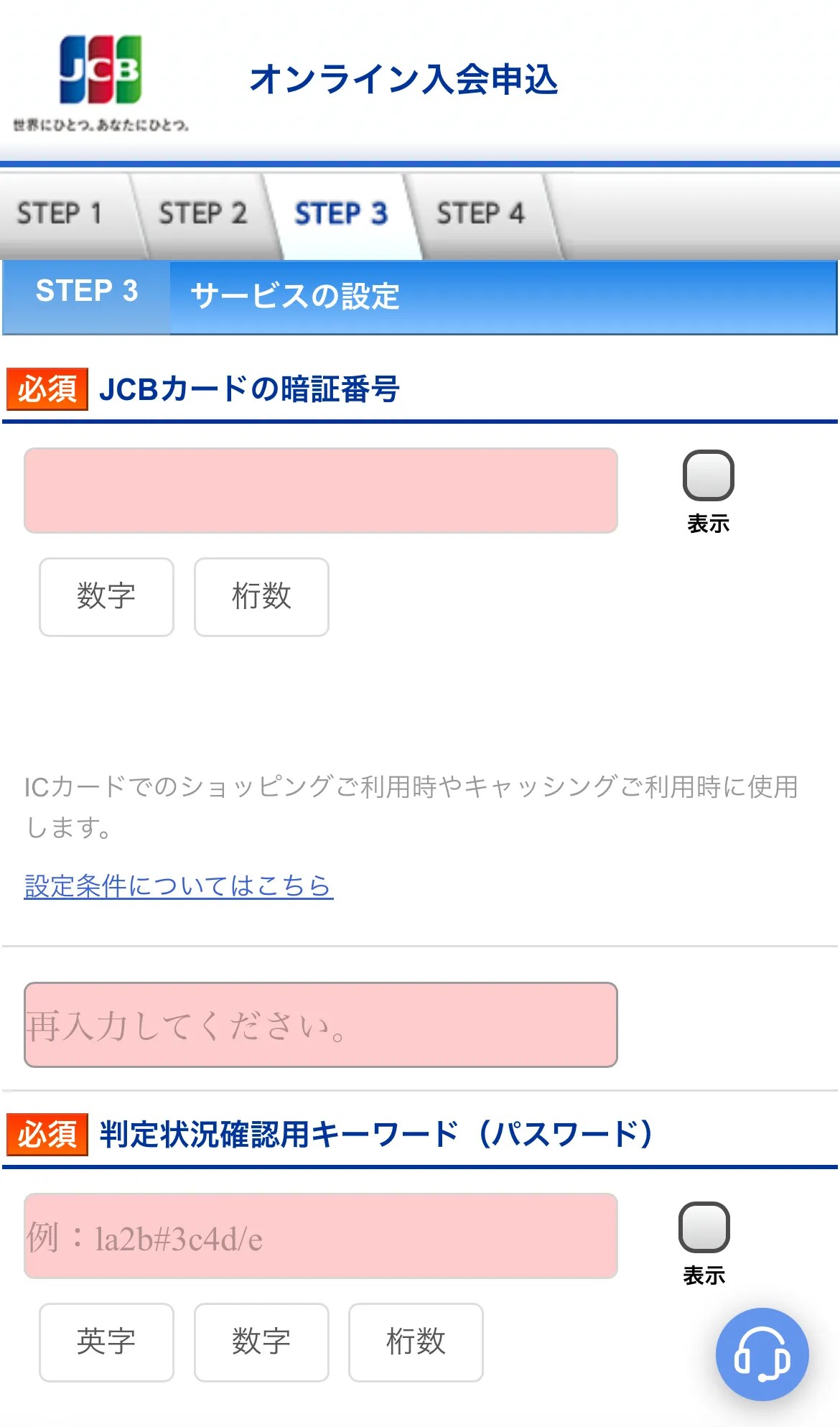

クレジットカードの作り方は基本的に以下の流れになります。

どのクレジットカードを作るか決めたら、クレジットカードを作るのに必要なものを準備しましょう。

クレジットカードは審査の際、本人確認書類の提出や銀行口座の登録を求めてくるため、あらかじめ用意しておくと手続きがスムーズに進みます。

| 本人確認書類 | 免許証・マイナンバーカード・パスポートなど 顔写真付きがベター |

| 収入証明書 | 利用可能額を高めに設定する場合求められることがある |

| 銀行口座 | 名義が自分であるか確認 |

| 印鑑 | 店頭で申し込むなら必要なケースが多い |

| 会社の電話番号 | 在籍確認で電話がかかってくることも |

引っ越しをして住所が変わったにもかかわらず、免許証やマイナンバーカードの情報を更新し忘れていた、というミスはよくあります。

住民票を移す手続きはしても、普段から運転をしない方やマイナンバーカードの保険証利用をしていない方は本人確認書類の更新を忘れがちです。

申し込みを始めてから焦ることがないよう、気を付けましょう。

※参照:本人確認書類|財務省

必要なものを一通り用意できたら、クレジットカードに申し込みましょう。最近は様々な方法で申し込みできますが、好きなタイミングで手続きできるWeb申し込みがおすすめです。

公式サイトの「申し込む」をタップし、生年月日・収入情報・口座情報など必要事項を入力していきます。この時、情報が間違っていると発行までに時間がかかる恐れがあるため注意してください。

希望する利用可能額や、どの国際ブランドにするか、キャッシング枠を設定するかどうか、ETCカードや家族カードなどを発行するかどうかも、ここで決めることになります。

後から変えられない項目や、発行後に申請すると手間がかかる項目もあるため、慎重に選びましょう。

申し込みが終わればクレジットカードの審査に移ります。審査では主に、属性情報や信用情報を見られることが多いです。

属性情報とは、年齢・職業・年収・雇用形態など申込者本人の基本的な情報のことをいいます。

信用情報とは、申込者の返済能力を客観的に把握するために必要な情報のこと。具体的には下記の内容が含まれます。

信用情報とは、ローンやクレジットなどの取引に関する客観的な事実を表す情報です。本人を識別するための情報のほか、契約内容、返済、支払状況、利用残高などが該当します。いわば個人の信用を客観的に示した情報で、貸金業者やクレジット会社などで顧客の信用を判断する情報の一つとして利用されています。

引用元:日本貸金業協会 信用情報の提供

![]()

過去に公共料金を長期間滞納してしまっていた場合などは、この信用情報に傷がついている可能性が高いです。一度信用情報に傷がつくと、そこから最低でも数年間はクレジットカードやローンなど様々な審査に通りづらくなります。

クレジットカードは後払いの決済手段です。そのため、クレジットカードの審査では、申込者が利用額を支払うことができるのかが念入りにチェックされるのです。

モーラ博士

支払い能力がないと判断された場合は、クレジットカードを発行してもらえないこともあるぞ。

クレジットカードの審査基準は公表されていませんが、信用情報と属性情報が見られていると考えられます。

| 信用情報に含まれるものの例 | 属性情報に含まれるものの例 |

|---|---|

| ・クレジットカードやローンの申し込み履歴 ・延滞 ・債務整理 ・返済状況 | ・収入に関する情報 ・家族構成 ・住居に関する情報(居住年数や家賃の有無) ・勤務先に関する情報 |

CICによれば、信用情報とはクレジットカード・ローンの申し込み履歴や延滞の有無などの情報です。特に延滞や債務整理などをすると傷がついた状態となり、いわゆるブラックリスト入りします。

信用情報は、発行会社が申込者の信用を測る上でかなり重要な情報です。クレジットカードの審査の際に必ず照会され、1箇所でも傷がついていると、それだけで審査に落ちることも珍しくありません。

また、属性情報とは、収入や勤務先などの情報のこと。クレジットカードの利用額を返済する能力があるのか、どのくらいの限度額を設定できるか、などを確認するためにチェックされると言われています。

参考:CIC 信用情報

審査に通過できたらクレジットカードが発行されます。郵送の場合、クレジットカードは簡易書留で届くため、時間を調整して受け取りましょう。

クレジットカードを受け取る際は、以下のいずれか1つを用意してください。本人として確認が取れた場合にのみ受け取りができます。

・運転免許証

・マイナンバーカード

・パスポート…など

また、クレジットカードはポストに投函されません。不在の場合は再配達となり、本人以外の家族や友人が受け取ることもできないため注意してください。

本人が対面で直接受け取らなければいけない理由としては、申込者がその住所に住んでいることの最終確認をするため、盗難被害を防ぐためなどがあります。

参考:一般社団法人日本クレジット協会 申し込みから発行までの流れ

そもそもクレジットカードとは、利用者の信用(クレジット)によって商品やサービスを後払いできるカードのこと。現金がなくても買い物ができるキャッシュレス決済の一つです。

発行会社が定めた枠の範囲内で買い物ができます。支払った代金は決まった日にまとめて口座から引き落としされるのが特徴です。

クレジットカードの他にも、お金を扱うカードとしてキャッシュカードやデビットカードなどがありますが、全て役割が異なります。

| クレジットカード | キャッシュカード | デビットカード |

|---|---|---|

| 役割:後払い決済 | 役割:ATMからお金の引き出し | 役割:即時払い決済 |

| 審査:あり | 審査:なし | 審査:なし |

| 年齢:18歳以上 | 年齢:制限なし | 年齢:15歳以上 |

キャッシュカードとは、ATMからお金を引き出す用のカードで、買い物はできません。銀行口座を開設した時に発行されます。

デビットカードとは、商品やサービスの支払いができますが、クレジットカードとは異なり即時払いです。購入するたびに口座からお金が引かれます。

モーラ博士

デビットカードは審査なしで持てるため、クレジットカードの審査に落ちた人におすすめじゃ。

※参照:クレジットの契約関係「クレジットカードと支払手段として利用できるカードの比較」|日本クレジット協会

簡単に説明すると、「クレジットカードの代金を一時的に発行会社が立て替え、1ヶ月分の合計代金を指定の日に利用者から徴収する」というのがクレジットカードの仕組みです。

クレジットカード利用者:クレジットカードでお店に代金を支払います。その後、指定の日に発行会社から一ヶ月分の合計額を口座に用意します。

発行会社:クレジットカードを利用した情報がお店から届くので、一時的に発行会社が代金を立て替えます。利用者に一ヶ月分の利用額を口座から引き落とす形で代金を徴収します。

お店:クレジットカード利用者に代金と引き換えで商品を提供します。その後、クレジットカードを利用したという情報を発行会社へ伝達し、後日利用額がまとめて支払われます。

カード会社は利用者からの年会費や加盟店からの手数料で利益を上げることができ、加盟店側は支払い方法が増えることによって売上の向上が見込めます。利用者はカード会社からのポイント還元を受けられたり、現金を持ち歩かなくても決済ができるようになったりします。つまり、三方それぞれにメリットがあるシステムなのです。

※参照:消費者・クレジット会社・販売会社からみたクレジットの特徴|日本クレジット協会

クレジットカードは、以下の流れで使うことができます。

まず、クレジットカードで支払う旨を店員さんに伝えましょう。端末にクレジットカードを差し込んで、必要に応じて暗証番号を入力します。

コンビニやスーパーなどでは、一定額までの買い物なら暗証番号を求められないところも多いです。一般的には、1万円以下の買い物の場合に挿しこみだけとなります。

また最近だと、タッチ決済に対応したクレジットカードが増えており、端末にかざすだけで支払いが完了することも。スムーズに決済したい場合は、タッチ決済可能なクレジットカードを選びましょう。

タッチ決済を利用するのに、手続きは必要ありません。クレジットカードを受け取ったその場から、タッチ決済ができます。

なお、クレジットカード会社によっては暗証番号なしで利用できる金額が一律で設定されていることもあります。たとえば楽天カードの場合は、タッチ決済時には1万円以下ならPINレスで利用が可能です。※

クレジットカードの種類は、ランク・発行会社・国際ブランドで分類できます。

まず、クレジットカードのランクは以下の4つです。

| ランク | 年会費 | 特徴 |

|---|---|---|

| 一般ランク | 無料〜2,000円 | 年会費が安めで誰でも発行しやすい |

| ゴールドランク | 2,000円〜20,000円 | 無料の空港ラウンジサービスが人気 |

| プラチナランク | 20,000円〜50,000円 | 豪華な特典や優待がついている |

| ブラックランク | 50,000円〜100,000万円 | 最上位カード インビテーションがないと作成できないことが多い |

一般→ゴールド→プラチナ→ブラックの順にランクが上がり、年会費も高額になるぶん特典やサービスも豪華になる傾向にあります。

カードによって異なるので一概には言えませんが、ゴールドカード以上になると空港ラウンジサービス、プラチナカード以上になるとコンシェルジュサービスが付帯しているケースが多いです。

年会費永年無料のカードはほとんどが一般カードであり、ゴールドカード以上は初年度無料や条件付きで無料のカードが多くなってきます。

カードのランクが高くなると当然審査も厳しくなるので、上位のカードが欲しいという方も、まずは一般カードやゴールドカードを利用していくのがおすすめです。

発行会社は以下の6つです。

| 発行会社 | クレジットカード例 |

|---|---|

| 消費者金融系 | ACマスターカード ライフカード |

| 流通系 | エポスカード イオンカード |

| 信販系 | JCBカードW セゾンカード |

| 交通系 | ビューカード JALカード/ANAカード |

| 銀行系 | 三菱UFJカード |

| 外資系 | ダイナースクラブカード |

消費者金融系→流通系→信販系→交通系→銀行系→外資系の順に審査難易度が上がると言われています。審査が不安な人は消費者金融系や流通系のクレジットカードに申し込みましょう。

主な国際ブランドは以下の5つです。

| 国際ブランド | クレジットカード例 |

|---|---|

| JCB | 日本発祥 ハワイやグアムなど日本人観光客が多い地域でも使えることが多い |

| Visa | 世界シェア率トップクラス オリンピック会場でも使える |

| Mastercard® | Visaと同じく世界シェア率トップクラス コストコで唯一使える国際ブランド |

| American Express® | ステータスが高い JCBと提携しているため、JCBが使える店でも利用可能※ |

| Diners Club | ステータスが高い 特典や優待が豊富 |

上記の他に、中国発祥の「銀聯(ユニオンペイ)」と呼ばれるものもあります。中国を中心に急速に普及しており、日本でも作成することが可能です。

モーラ博士

例えば、三井住友カードやJALカードなら、銀聯のクレジットカードを発行できるぞ。

※参考:アメリカン・エキスプレスが使えるところ|クレジットカードはアメリカン・エキスプレス(アメックス)

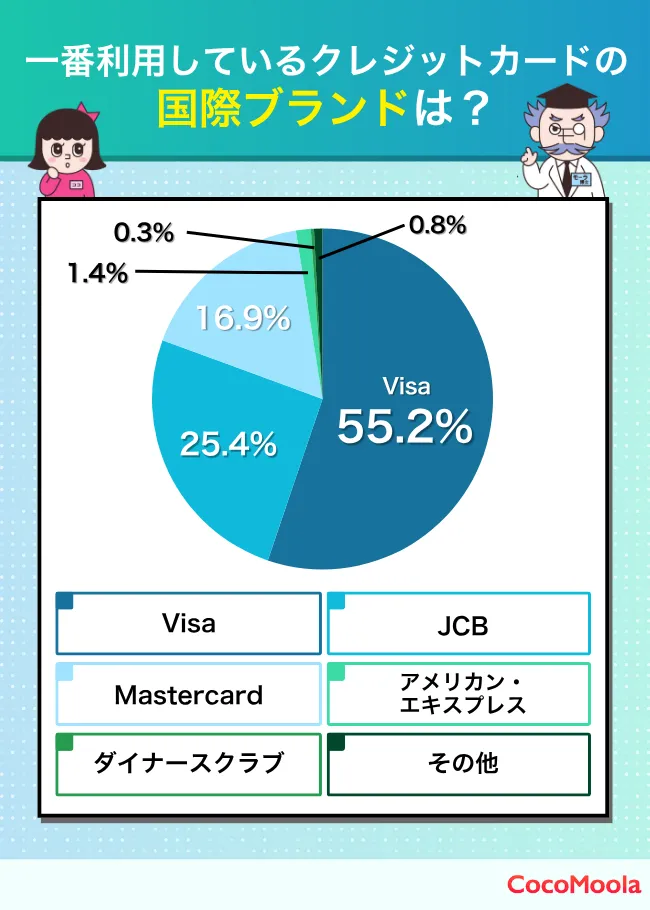

ココモーラでは、クレジットカード保有者300人以上を対象に、利用しているクレジットカードの国際ブランドについて調査しました。その結果がこちらです。

最も人気を集めたのはVisaで全体の55%、次いでJCBが25%を占めています。その次に票を集めたのはMastercardで約17%。上位3位までで全体の約97%を占める結果となりました。

モーラ博士

国際ブランド選びに迷っている方は、ぜひ今回の人気調査を参考にするのじゃ!

クレジットカードを持つだけで初心者でも十分なメリットがあります。ここではクレジットカードを利用するメリットを紹介していきます。

クレジットカードを使う最大のメリットは、現金を持たなくても買い物ができること。高額の買い物をするときも大金を持ち歩く必要がないので、安心かつ快適に買い物ができます。

会計時も、財布を取り出して小銭を探す手間が発生しません。特にコンビニや飲食店など、パッと買い物を済ませたい時にもクレジットカード払いは便利です。

最近はタッチ決済を搭載したカードやデジタルカードも増えており、よりスムーズに支払いができるよう改善されています。

海外に行った際も、現地の通貨を使わずに支払いが可能。海外に旅行や出張で行く予定のある方は、ぜひ1枚は持っておきましょう。

参考:クレジットカード決済機能がある予約システムのおすすめ比較ランキング5選!|無料の予約システムならタダリザーブ

現金支払いにないメリットが、支払った金額に対してポイントやマイルが貯まる点です。貯まりやすさは還元率によって変わりますが、ほとんどのクレジットカードで導入されています。

基本還元率は一般的なカードで0.5%、高いもので1%程度になることが多いです。特約店などで還元率が跳ね上がり、5%~10%になるカードもあります。

クレジットカードによっては還元率が高くなる優待店が存在し、優待店で利用すれば一気にポイント・マイルを獲得可能。効率よくポイントを貯めるには優待店の種類もぜひ注目してみましょう!

モーラ博士

キャッシュバックで現金として返ってくるものもあるぞ!たとえば、VIASOカードは自動でキャッシュバックされるから、有効期限を忘れてポイントを失効してしまうことが少ないんじゃ※

参考:三菱UFJカード VIASOポイントプログラム|クレジットカードなら三菱UFJニコス

クレジットカードには特典や保険が付帯していることがほとんど。それらは基本的に追加料金を支払うことなく利用できます。

特定の店舗での割引券や無料券、旅行に行った時の損害を補償してもらえる旅行損害保険などが代表的です。一般的に、ランクの高いカードになるほどこれらの特典・保険も充実していきます。

もちろん、特典によってはオプションとして別途費用がかかることもあります。それでも、多くは使いたい時にそのまま使えるのでクレジットカードのメリットといえるでしょう。

モーラ博士

クレジットカードを有効活用するなら、自分が使いたいと思える保険や特典が付帯しているか確認するのがおすすめじゃ。

クレジットカードで決済すると、いつ・どこで・いくら使ったかが自動で記録されます。明細はクレジットカードのアプリから確認可能です。

たとえば、JCBカードは会員専用アプリ「My JCB」から、利用総額や獲得ポイント総数はもちろん、各利用ごとに利用日・利用先・支払額といった細かな情報も閲覧できます。※

利用履歴を定期的に確認することで、余計な支出を抑制することにもつながるでしょう。

支出の把握に時間を使いたくないならクレジットカード決済がおすすめです。家族カードを使っている場合も、アプリで一括管理できます。

※参考:カードご利用明細の見方|クレジットカードなら、JCBカード

クレジットカードは、利用したその場で現金を支払う必要がなく、引き落とし日まで支払いを先延ばしできる点もメリットのひとつです。

急な出費や予定外の買い物が発生した場合でも、手元の現金が足りなくて困る場面を減らしやすくなります。

また、カードによっては分割払いやボーナス払いなどを選べる場合もあり、支払い方法を調整できるのも特徴です。

計画的に利用すれば、家計のやりくりをサポートしてくれる存在になるでしょう。

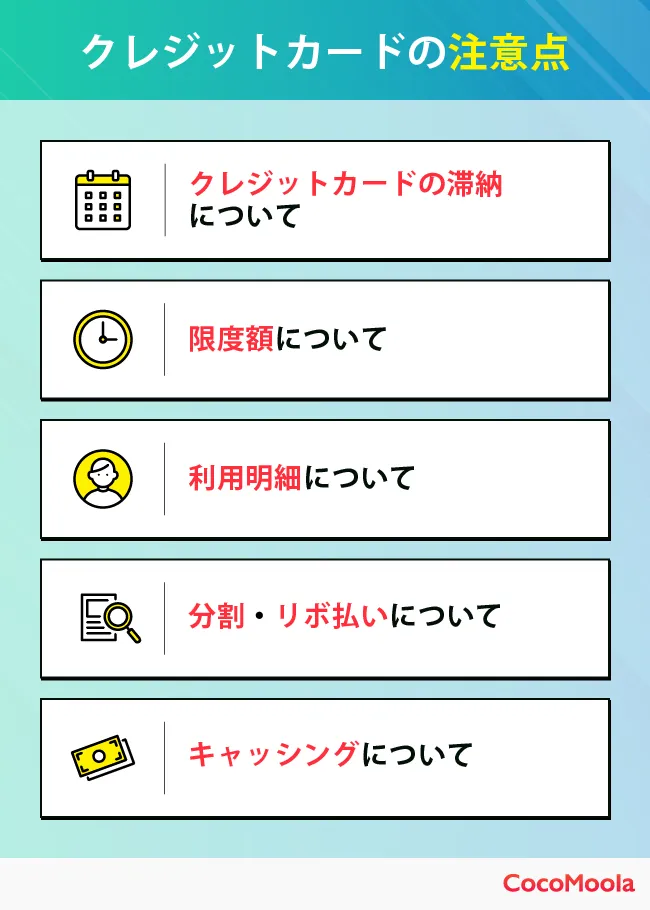

クレジットカードを利用する際に注意しなければならないことがあります。特にクレジットカード初心者の方は以下のポイントに目を通しておきましょう。

クレジットカードの利用料金を延滞すると履歴が残るので注意してください。

おおよそ3ヶ月以上の滞納で信用情報機関に記録され、ブラックリスト入りすると言われています。信用情報は各種審査の際に利用される情報であり、一度滞納すると数年間はその履歴が消えません。

そうなった場合、新規でクレジットカードを発行できなくなったり、ローンを組めなったりします。日常生活にも支障が出るので、延滞は絶対にしないよう気を付けましょう。

1日でも延滞するとクレジットカード発行会社から連絡が来て催促されます。その時点で利用額を払えばブラックリスト入りを防ぐことが可能です。

参考:三井住友カード「クレジットカード滞納のリスクとは?信用情報への影響や延滞時の対処と防ぐ方法について解説」

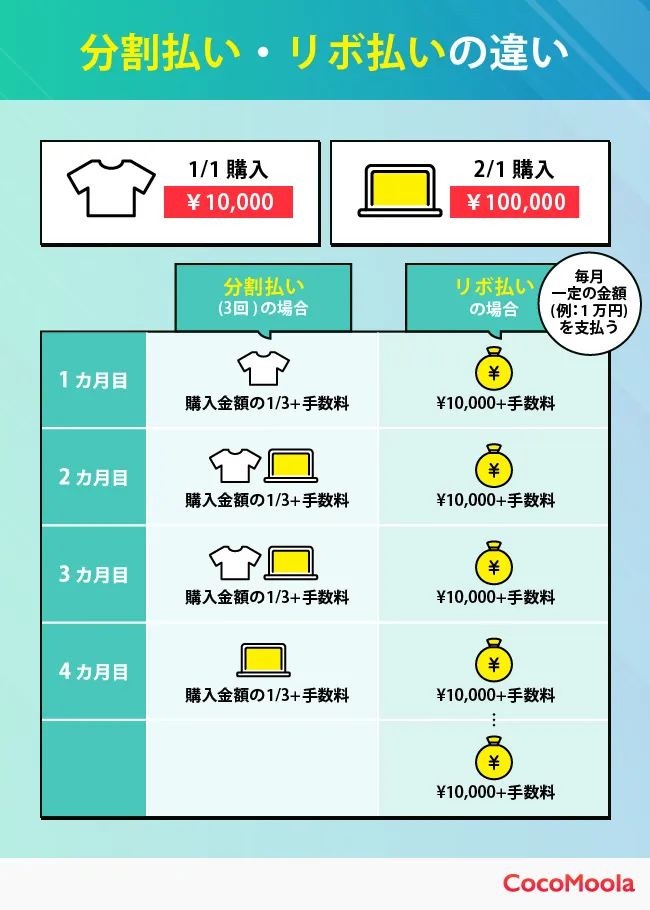

クレジットカードの支払い方法には、一括払いのほかに分割払いやリボ払いなどがあります。

上の図のように、分割・リボ払いにすると毎月支払う額は減りますが、そのぶん手数料が発生します。結果として支払い総額が大きく膨れ上がることもあるので、安易に分割・リボ払いを申請するのはやめましょう。

もしどうしても一括で支払うのが厳しくて分割やリボ払いにしたいときは、なるべく早めに完済するのがおすすめです。

また、クレジットカードによっては、自動的にリボ払いに設定されているものやリボ払い専用のものもあります。たとえばACマスターカードは支払いが全て自動的にリボ払いになってしまうため、要注意です。※

モーラ博士

手元にお金が残るからといって安易にリボ払いに手を出し、毎月発生する高額な利息の返済で精一杯になって借金まみれになった人を何人も知っておるぞ...くれぐれも気を付けよう。

クレジットカードには、それぞれ限度額が設定されています。この限度額の仕組みがやや複雑なので注意してください。

例えば、30万円が限度額のクレジットカードを20万円分使った場合、残りの利用できる枠は10万円です。

ただ、月を跨いだからといってその20万円分の枠が自動的に復活して、また30万円分買い物できるわけではありません。

引き落とし日に20万円を支払うことで、その20万円分が復活するという仕組みです。

もし10万円分の買い物をせずに引き落とし日を過ぎたら、合計30万円支払えるようになります。10万円を使ってしまっていたら、残り使えるのは20万円です。

参考:三井住友カード「クレジットカードの限度額を超えたらどうする?対処法について詳しく解説」

一般的にクレジットカードには、キャッシングの機能が付いています。キャッシングとは、簡単に言えばお金を借りられるサービスのこと。海外で現地通貨をATMから下ろしたい時にも便利です。

ただ、クレジットカードのキャッシングは利息が高めなので、なるべく利息を抑えてお金を借りたいならカードローンを利用する方が良いでしょう。

金欠だからと言ってキャッシングで安易にお金を下ろすと、返済総額が膨れ上がる可能性もあるため注意してください。

クレジットカードの利用明細は毎月確認するのがおすすめです。自分が何にいくらお金を使ったのか把握しておくことで、使いすぎを防げます。

利用明細を月に一度チェックしておけば、クレジットカードを不正利用されていた場合でも早い段階で気付き、対応することが可能です。

近年では不正利用の被害が増えており、フィッシング詐欺やスキミングなど手口もさまざまなので、クレジットカードを利用する際は注意しましょう。

また、万が一不正利用された場合でも、60日以内の被害なら利用額を補償してもらえます。60日を過ぎると不正利用されたお金が戻ってこないこともあるので注意が必要です。

クレジットカードを作っても使うことがなければ意味がありません。初心者でもマネしやすいおすすめのクレジットカード活用法を紹介します。

クレジットカードを選ぶ時に注目する還元率。しかし、どれだけポイントを貯めても使わなければ恩恵を受けたことにはなりません。一部のクレジットカードを除き、ポイントには有効期限があるので積極的に使うのがおすすめです。

ポイントは付与されてから2年間で切れるケースが多く、何円分のポイントがいつ失効するかいちいち確認するのは面倒ですよね。貯めるのもよいですが、還元率の高いクレジットカードを選んで普段からどんどんポイントを使っていったほうが無駄になりにくいです。

ポイントをたくさん貯めて一気に使いたい方は、セゾンカードインターナショナルのようにポイントの有効期限がないクレジットカードがおすすめです。

ガス代やスマホ代、サブスクなどの固定費はクレジットカード払いすると一定数のポイントが貯まります。一気にぜんぶの固定費をクレジットカード払いするには、支払額が大きくなって怖いかもしれません。

そこで、固定費のうち1つだけをまずはクレジットカード払いにしてみましょう。確実に支払える固定費だけを決済すれば、クレジットヒストリーも積み上がりポイントも獲得できて一石二鳥です。

モーラ博士

まずは数千円のスマホ代からクレジットカード払いにすると、使い過ぎもなくておすすめじゃ!クレジットカードの支払いは口座からの自動引き落としがほとんどだから、払い忘れもなくなるぞ!

最近のクレジットカードは、スマホアプリが非常に充実しています。支払い履歴やポイント履歴をすぐに確認できるほか、月々にいくら支払っているかを費用ごとに算出し、傾向を分析することも可能です。

また、タッチ決済の設定や、貯めたポイントの商品との交換などもアプリからできます。アプリの詳細な機能などは、手持ちのカードのホームページから確認してみてください。

日々の支払いをクレジットカードにまとめれば、家計簿のような使い方もできます。限度額は安定的・継続的に支払いをしていれば上げられるので、カードもアプリも積極的に活用していきましょう。

電子マネーにクレジットカードを紐づけておくと、電子マネーでの決済やチャージでポイントが貯まるのでお得です。

たとえば、電子マネーの支払い先をクレジットカードに設定しておけば、電子マネーで決済した分のポイントがクレジットカードに貯まります。チャージでポイントが貯まるタイプの電子マネーもあります。

SuicaやPASMOなどの交通系電子マネーは、対象のクレジットカードを紐づけておけば電車の乗り降りでポイントを獲得できることも。電子マネーで支払うことが多い方は、支払い方法をクレジットカードにしてみてはいかがでしょうか。

クレジットカードは実は1枚だけで完結させるより2枚で使い分けた方が無駄が減りやすいのを知ってましたか?

これはポイントの取りこぼしを防げたり、旅行保険や優待の弱点を補えたりするためです。

実際JCBの調査でもクレジットカードの平均保有枚数は3.0枚という結果が出ており、多くの人が2枚目・3枚目を持ってシーン別に使い分けています。

「カードが多すぎて、どの2枚を組み合わせればいいか分からない」という方に向けて、まずは鉄板の組み合わせTop3を紹介します。

自分のライフスタイルに合うペアを見つける参考にしてください。

| 組み合わせ | こんな人におすすめ | 特徴・メリット |

|---|---|---|

| ① JCBカードW × 三井住友カード(NL) | 【王道】 効率よくポイントを貯めたい全方位派 | 還元率の死角なし。 普段使いはJCB(1.0%)、コンビニ・飲食店は三井住友(最大7%※)と使い分け。 |

| ② 楽天カード × JCBカードW | 【通販重視】 楽天市場もAmazonもよく使う人 | ネット通販最強コンビ。 楽天ポイントへの集約も可能で、管理のしやすさと高還元を両立。 |

| ③ 三井住友カード ゴールド(NL) × エポスゴールドカード | 【高コスパ】 お得にゴールド特典を使い倒したい人 | 100万円修行の決定版。 条件達成でどちらも永年無料。空港ラウンジや手厚い保険をタダで持てる。 |

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては1ポイント1円相当にならない場合があります。

※三井住友カード(NL)の最大7%還元は、対象のコンビニ・飲食店でのスマホのタッチ決済利用時(商業施設内店舗など一部対象外あり)。

「30代・40代ならどのペアがいい?」「交通系ICカードとの相性は?」など、より具体的な組み合わせパターンについては、以下の別コラムで全20パターン以上を詳しく解説しています。

自分だけの「究極の2枚」を見つけたい方は、ぜひチェックしてみてください。

2枚持ちがうまくいく人ほどカードを増やす目的がはっきりしています。メインを決めてサブは補佐役として働かせるイメージです。

| 役割 | 使い方 | 選ぶときのポイント |

|---|---|---|

| メインカード | 日々の買い物や固定費をまとめる | ・基本還元率 ・使いやすさ ・ポイントの使い道 |

| サブカード | メインが弱い場面だけ担当する | ・特約店 ・保険 ・スマホ保険 ・国際ブランドの相性 |

メインを決めずに2枚を同じ温度感で使うと支払い日と金額の管理が散らばりがちに。普段はこれ、この店ではこっちと決めておくと、ポイントも家計管理も一気に楽になります。

クレジットカードを利用する前に知っておきたい基礎知識をまとめました。初心者の方は一度目を通してから使い始めましょう!

クレジットカードのタッチ決済とは、かざすだけで決済が完了するサービスです。クレジットカードに上記画像の赤丸部分にあるマークがあれば利用できます。

タッチ決済はクレジットカードを機械に挿入したり、暗証番号を入力したりせずに支払えるため、すばやく会計したい方におすすめ。クレジットカードを店員に預けることもないので、セキュリティの観点からも安心です。

また、最近は私鉄を中心に、タッチ決済で電車賃の支払いができるようになっています。東京メトロでは、2026年春に全線でタッチ決済の導入を目指しており、導入する鉄道会社は徐々に増えていくでしょう。※

ただし、すべての店舗がタッチ決済に対応しているわけではありません。対応店舗はレジや店先にマークが掲示されているので、利用時に確認してみてください。

※参考:東京メトロ全線でクレジットカード等のタッチ決済による後払い乗車サービスを2026年春に開始します|東京メトロ

クレジットカードには有効期限があります。設定されているのは、クレジットカードのICチップ・プラスチック部分の劣化防止、セキュリティ機能のアップデートなどが主な理由です。

有効期限が近づくと更新が必要ですが、基本的にはクレジットカード会社から新しいクレジットカードが郵送で届きます。更新手続きや費用はかからないので、特別なことをする必要はありません。

クレジットカードの有効期限はカード本体やアプリから確認できます。更新時期にクレジットカードを受け取れない事情がある場合は、カード会社へ早めに相談するのがおすすめです。

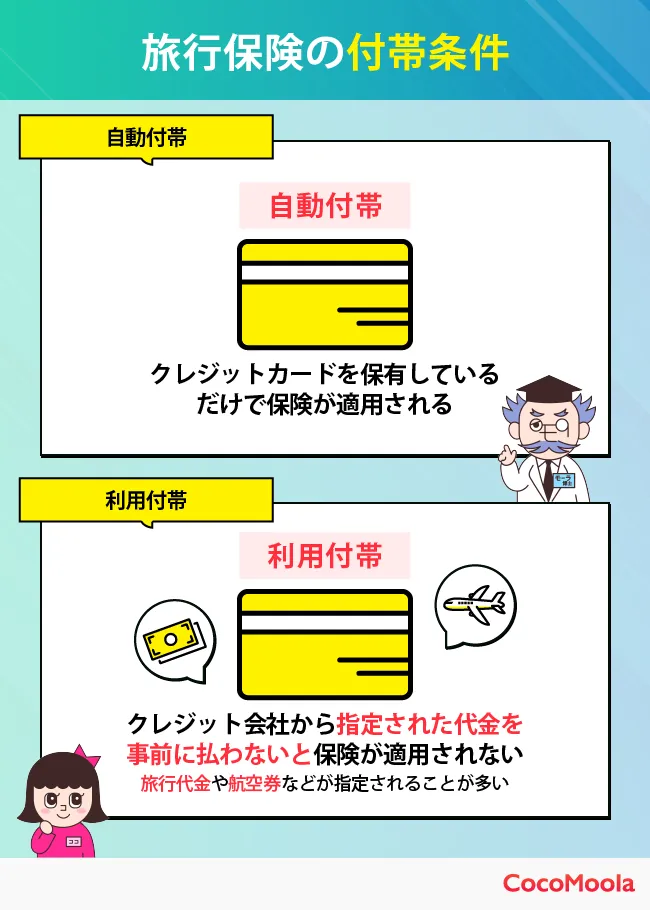

クレジットカードに付帯している保険は、自動付帯と利用付帯の2種類があります。自動付帯はクレジットカードを持っていれば適用されるもので、一方の利用付帯はカード会社が指定した代金をカードで決済すると適用されるものです。

旅行先でケガや病気にかかった場合、旅行保険が利用付帯のクレジットカードで事前に何も支払っていないと、保証は一切おりません。

また、旅行保険の代表例として海外旅行傷害保険と国内旅行傷害保険があります。それら旅行保険で決められている補償額や補償項目(治療保険や賠償保険など)、補償の範囲はクレジットカードによって異なります。

一般的に付帯保険の充実度はクレジットカードのランクと比例しており、ランクが上がるほど補償額は高いです。

最近よく耳にするようになったリボ払い。「分割払いと何が違うの?」と疑問をお持ちの方も多いのではないのでしょうか?

両者とも利用代金を複数回に分割して支払う方法ですが、分割の仕方が異なります。

分割払いは支払い回数によって利用代金を分割します。たとえば、利用代金10万円を5回払いにした場合は月々の支払額は2万円です。

一方で、リボ払いは指定した金額に基づいて利用代金を分割します。月々の支払額を5万円に設定していた場合は、利用代金の10万円を2ヶ月間にわたって支払うことになります。

モーラ博士

どちらも手数料が発生するが、分割払いは2回までなら無料のことが多いぞ!

クレジットカードの利用可能枠とは、カードを利用することのできる上限金額のこと。利用限度額と呼ばれることもあります。

よく勘違いされることではありますが、利用可能枠とはひと月あたりに利用できる上限金額ではありません。利用可能枠は支払いの度に消費され、引き落としが完了した時点で枠が回復します。

たとえば、100万円の利用可能枠が設定された場合を考えてみましょう。なお、支払いスケジュールは月末締め・翌月15日払いだと仮定します。

4月末時点で30万円を利用していた場合、この時点の利用可能額は利用可能枠100万円から4月分の利用額30万円を引いた70万円となります。5月15日に4月分の引き落としが無事に完了した場合に、30万円分の利用枠が復活するという仕組みです。

モーラ博士

利用可能枠を完全に使いきってしまうと、翌月は引き落としが完了するまでクレジットカードが利用できなくなってしまうのじゃ!

クレジットカードの暗証番号は、カードに申し込むタイミングで契約者が設定する4桁の番号のことです。店舗での支払い時などに入力が求められ、番号を間違えると支払いができません。

忘れにくいからという理由で、生年月日など推測しやすい番号を設定するのは控えましょう。紛失・盗難の際に、不正利用されるリスクが高まります。

暗証番号を忘れた場合は再設定ができますが、手続きに時間がかかり、その間はカードが使えなくなってしまいます。カードが届いたらまず暗証番号をメモし、人目につかない場所で保管しておきましょう。

国際ブランドとは、各カード会社が提携する決済ネットワークのことです。カードの申込時に選択することになり、発行後は基本的に変更することができません。

国際ブランドは、カードが利用できる加盟店の範囲や決済サービスの提供を担っており、ブランドによって利用できる地域や特典、サービス内容が異なる場合があります。

例えばVisaやMasterCardは世界中で加盟店数が多く、海外旅行や海外通販でも使いやすいのが特徴です。一方、JCBやAmerican Expressなどは独自の特典や優待サービスが充実しているケースが多く、国内での利便性や付帯サービスを重視する人に人気があります。

なお、クレジットカード会社によって選べる国際ブランドは異なります。普段よく利用する店舗や海外での利用予定などを考えながら、自分に合ったブランドを選ぶことが大切です。

| elethyさん 40代・女性・会社員 使っているクレジットカード:PayPayカード(サブカード:ペルソナカード) |

今回紹介しているおすすめのクレジットカードについて、ココモーラの監修者を務めてくださっている祖父江仁美さんと金子賢司さんから、各クレジットカードの魅力についてコメントをいただきました。

気になるクレジットカードがあったら、専門家の方のコメントを読んで参考にしてみてください!

JCBカードWは初心者にも使いやすい点がおすすめです。

年会費が永年無料なのはもちろん、いろんな店舗で還元率が高くなるのでポイントが貯まりやすいです。

セキュリティも強いので、不正利用が怖くてクレジットカードを持っていない人も安心して使えますよ。

JCBカードW Plus Lは若い女性におすすめできるクレジットカードです。女性向けの疾病保険に月290円〜加入できるのは、負担が少なくありがたいですね。

美容やコスメ、旅行など充実したライフスタイルを支えてくれるLINDAリーグの特典も注目ですよ!

三井住友カード(NL)の魅力は還元率の高さですね。

対象店舗で最大7%までポイント還元率が上がる※のは、

他のクレジットカードにはない大きなメリットだと思います。

年会費永年無料で、即日発行ができる点が強みです。リアルカードだけでなくデジタルカードも発行できます。

還元率が高いのも特徴で、普通に使うだけで1.0%のポイント付与を受けられます。

ICカードへのチャージでポイントが貯まるのも嬉しいですね。

三井住友銀行の口座を持っているなら、ぜひ発行してほしいクレジットカードです。

クレジットカードだけでなく、キャッシュカードやデビットカードもアプリで1つにまとめられます。

アプリ1つでいろんな支払いに対応しつつ、口座情報などもそこですべて管理できてしまうので、本当に便利ですよ!

女性向けにおすすめのクレジットカードとして有名なカードですね。

かわいらしいデザインが好きな方や、女性向けの特典を利用したいならおすすめです。

年会費永年無料とは思えない特典の充実ぶりだと思います。

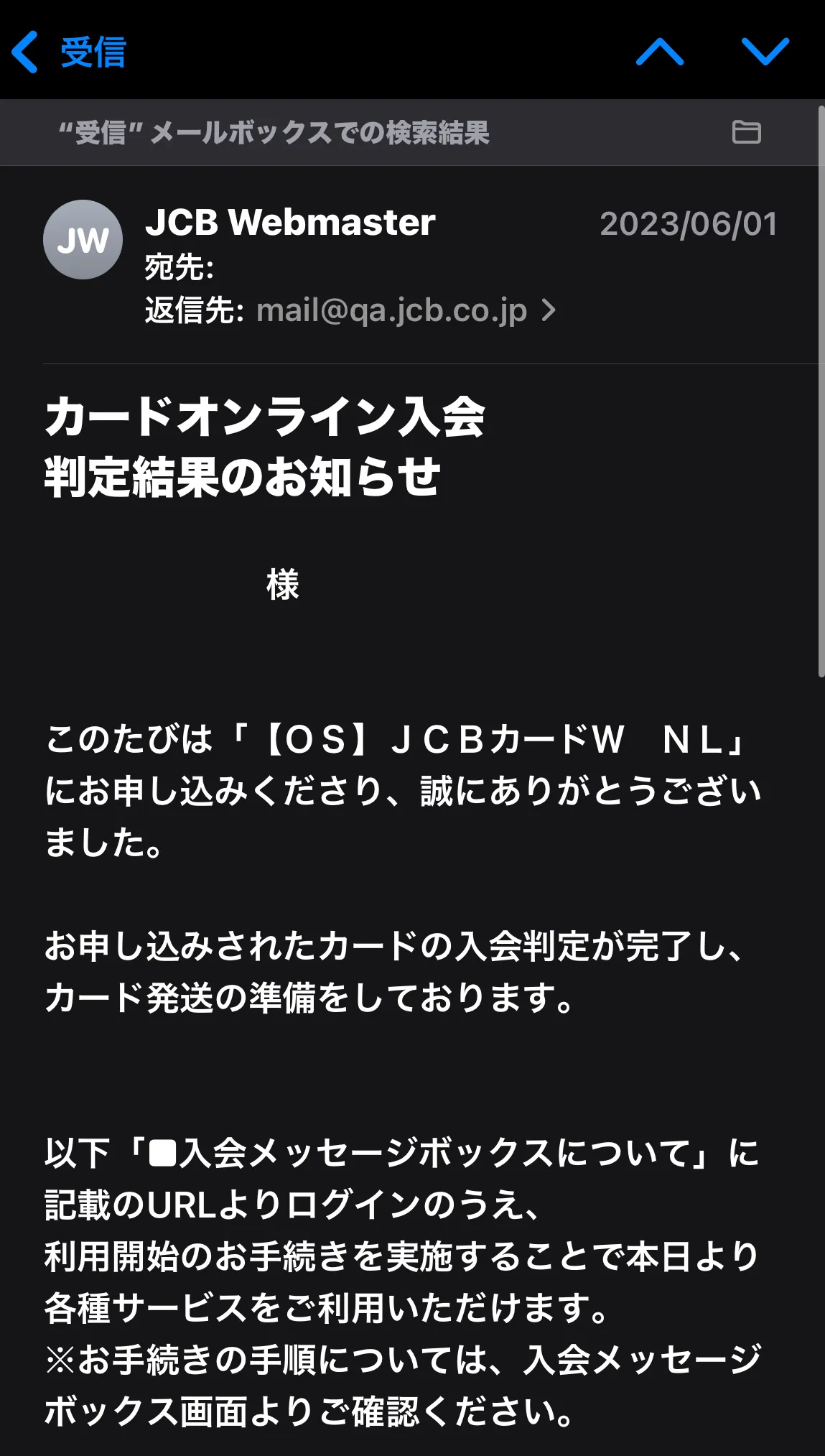

本記事でおすすめ人気クレジットカードのランキング1位として紹介している「JCBカードW」を、ココモーラ編集部が実際に発行してみました!初心者の方でもスムーズに作れると思うので、ぜひ参考にしてみてください。

本人確認書類の提出がスマートフォンで済むところです!運転免許証・マイナンバーカード・在留カードのどれかがあればスマホで撮影してアップロードするだけなので、本人確認のためにわざわざ情報を入力することはありませんでした。

JCBカードW:実際の本人確認画面

申し込みフォームは入力必須の部分が赤くなっているので、入力漏れの心配はなさそうです。仮審査と本審査の2回があるのは想定外でしたが、最短5分で完了すると宣伝しているとおりの審査スピードでした!

JCBカードW:実際にきた審査後の入会メッセージ

会社の電話番号を入力する必要がありました。会社名や年収だけで事足りると思っていたので、あらかじめ調べておくと良いと思います。あとは、パスワードと暗証番号の設定も必要で、申し込み後だと思っていたのでやや手間取りました。事前に暗証番号や勤務先の電話番号をメモしておくことをおすすめします。

| クレジットカード発行日 | 2023年6月1日 |

| クレジットカードを発行した時間帯 | 午前11時ごろ |

| クレジットカード申し込み方法 | インターネット申し込み |

本記事の監修者であるファイナンシャルプランナー・水野 崇さん(水野総合FP事務所 代表)に、総合的な観点からおすすめできるクレジットカードを伺いました。

多数の学生や社会人に指導経験を持つ専門家の立場から、選ばれる理由やカード選びの重要なチェックポイントを解説していただきます。

水野総合FP事務所代表。独立系ファイナンシャルプランナーとして個別相談、執筆・監修、講師、取材協力などマルチに活動。ライフプラン、資産運用、相続・資産承継といった幅広い相談内容に対応し、全国1000名を超える方から日本FP協会に寄せられる「くらしとお金」の電話相談を1年間担当。毎月20本以上の執筆・記事監修の他、大学や事業法人で講師を務め年80回登壇。学校法人専門学校非常勤講師として「投資の授業」を毎週行う。

水野さん

そうですね。もし1枚だけ選ぶなら、やはり年会費無料のカードがおすすめです。

年会費無料のものがおすすめですと水野さん

水野さん

その中でも楽天カードはメインカードにしている人が非常に多い印象があります。私自身、講師として学校で学生と接する機会も多いのですが、大学生や若い方の利用率がとても高いですね。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 1.0% |

| 国際ブランド | VISA/JCB/MasterCard/American Express |

| 申込条件 | 満18歳以上(高校生を除く) |

水野さん

最近だとOliveフレキシブルペイカードですね。

最近はoliveフレキシブルペイが人気とのこと

水野さん

銀行・証券・カードを一元化できるサービスで、若い世代を中心に利用が広がっていると感じます。三井住友さんから勧められて持つケースも増えているようです。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 1.0% |

| 国際ブランド | VISA/JCB/MasterCard/American Express |

| 申込条件 | 満18歳以上(高校生を除く) |

水野さん

はい。カードを選ぶときのポイントとしては「自分がよく使う場面でポイント還元率が高いか」「マイルが貯められるか」「年会費が無料か」この3つを確認すると良いと思います。

今回のインタビューでは、ファイナンシャルプランナーの水野 崇さんに「総合的におすすめできるクレジットカード」について伺いました。 水野さんが特に推奨されたのは以下の2枚です。

・楽天カード:

年会費無料・還元率1.0%で、初心者も使いやすい

・三井住友カード(Olive):

キャッシュレス機能が充実しており、若年層にも人気

編集部としても、この2枚は 「コストパフォーマンス」と 「特典の充実度」の観点からおすすめできます。

また今回のインタビューを通して学んだのは、「自分がよく使うお店やサービスに合わせてカードを選ぶことが大切」だということです。

同じおすすめカードでも、人によって最適な1枚は変わります。ぜひ、ご自身の利用シーンを思い浮かべながら、還元率や特典を比較して選んでみてくださいね。

【インタビュー実施概要】

→インタビューの紹介ページはこちら

ココモーラの監修者であるファイナンシャルプランナーの山内真由美さんへ、おすすめのクレジットカードと選び方について対面インタビューを実施しました。

金融の専門家として活躍されているかたわら、主婦として日常的にクレジットカードでお買い物をされている山内さんのアドバイスを参考にしてみてはいかがでしょうか。

小樽商科大学卒業後、食品メーカーで営業企画を10年担当。夫の転勤に伴い退社・転居、不妊治療、高齢出産を経て、40歳で双子を出産。教育資金と老後資金の両立に不安を感じ、金融知識の重要性を痛感。メガバンク運用相談部門勤務を経て、独立。吉祥寺に「ライフ&キャリアデザイン」を開設し、教育資金や家計相談、マネーリテラシー教育を実践。

山内さん

個人的におすすめのクレジットカードとしては、自分も使っている楽天カードと三井住友カード(NL)ですね。

普段の買い物で実際に使っている楽天カードがおすすめ

普段の買い物で実際に使っている楽天カードがおすすめ

山内さん

クレジットカードを選ぶなら、やっぱり年会費永年無料を一番推したいです。楽天カードは、もともと楽天ポイントを貯めていてケータイも楽天モバイルに切り替えて、楽天ポイントは使いやすいなと思って作りましたね。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 1.0% |

| 国際ブランド | VISA/JCB/MasterCard/American Express |

| 申込条件 | 満18歳以上(高校生を除く) |

山内さん

三井住友カード(NL)は、持っていた口座が三井住友銀行で行員さんにすすめられて作りました。あとはSBI証券を使っていたので、クレカの積み立てができるようになったので、発行してみようとなりました。

山内さん

そうですね、年会費が永年無料であること、還元率、あとは貯めたポイントの使いやすさを重視してほしいですね。

年会費と還元率、ポイントの使いやすさを中心に選ぶのがおすすめだという

年会費と還元率、ポイントの使いやすさを中心に選ぶのがおすすめだという

山内さん

あれもこれも手を出すのはやめたほうが良いですね。お得に脅かされないようにといいますか、一本なにか軸を持っておくのが良いと思います。ポイントが欲しいためにクレジットカードを10枚とか持ってしまうと、何がなんだかわからなくなっちゃう。

クレジットカードはお得に惹かれないように3枚程度に収めるのがおすすめ

クレジットカードはお得に惹かれないように3枚程度に収めるのがおすすめ

山内さん

3枚か4枚までですね。まず欲しい特徴の軸を決めて、プラスアルファで取りこぼしがないようにサブともう1枚くらいあれば十分だと思います。

私の場合は、マイルを貯めたいのがメインの軸で、楽天経済圏なのでポイントを貯められるようにサブで楽天カードを使っています。分散だけはやめたほうが良いですね。

今回のインタビューでは、おすすめのクレジットカードや選び方、失敗する選び方などを専門家の山内さんに教えていただきました。山内さんがおすすめしてくださったクレジットカードは以下の2枚です。

・楽天カード:

年会費永年無料・基本還元率が1.0%・街中でポイントが使いやすい

・三井住友カード(NL):

年会費永年無料・特定の店舗で還元率がアップ・ポイントの使い道が豊富

おすすめしていただいた2枚は、どちらも山内さんが実際に利用されているクレジットカード。おすすめの選び方として山内さんが挙げてくださった、年会費永年無料・還元率・ポイントの使いやすさをクリアしています。

また、クレジットカードをやみくもに作るのではなく、メインとなる軸+取りこぼしたくないポイントや機能に絞って作るのが良いとのこと。クレジットカード初心者の方こそ、お得に踊らされないことが重要だといえます。

【インタビュー実施概要】

→インタビューの紹介ページはこちら

クレジットカードのエキスパートとして活躍する岩田さんに、初心者のカード選びと、ポイントを効率よく貯めるコツを伺いました。読みながら「自分に合う1枚」を一緒に見つけていきましょう。

消費生活ジャーナリスト。1952年生まれ。早稲田大学第一文学部卒業。

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

岩田さん

クレジットカードといってもどれも同じものではありません。

クレジットカードには発行元によって、または提携先によって系列があります。銀行が出す銀行系、スーパーなどの小売業者が発行する流通系、さらにはホテルや鉄道会社が出すものと多種多様なクレジットカードがあります。

岩田さん

クレジットカードを選ぶ時に気を付けないととんでもない間違いを冒すことになります。

例えば、通勤で得したいと言う人が、さまざまな保険が充実した女性向けクレジットカードを選んでいては的外れでしょう。

その人が選ぶべきは、交通系の鉄道会社が発行するクレジットカードで通勤で割引を得られたり、電子マネーにチャージすると、ポイントが貯まるものでないとダメです。

| 年会費(税込) | 初年度無料/524円 |

|---|---|

| 基本ポイント還元率 | 0.5% |

| 国際ブランド | VISA/JCB/MasterCard |

| 申込条件 | 満18歳以上(高校生を除く) |

岩田さん

そういう意味でまず自分に合ったクレジットカードのジャンルを選ぶ必要があります。そのためには自分が何を求めているかをあらかじめはっきりさせておくことが第一です。

岩田さん

ポイントをお得に貯める方法は、ポイント還元率の高いクレジットカードを選ぶのが一番早いでしょう。1回の買い物でたくさんのポイントが貯まれば効果があります。

岩田さん

還元率の平均は0.5%ですから、それ以上あれば還元率の高いクレジットカードといわれます。私も1%以上が高還元のクレジットカードになるという定義をしています。みなさんもそれには賛成でしょう。

| 年会費(税込) | 永年無料 |

|---|---|

| 基本ポイント還元率 | 1.0% |

| 国際ブランド | JCB |

| 申込条件 | 18歳以上39歳以下 |

岩田さん

一方で、毎日行く店を中心に攻める方法もあります。この場合は、還元率が少々低くても(たとえ1%以下でも)毎日貯まるので、塵も積もれば山で、たくさんのポイントをゲットできます。

よく行くコンビニの立地や還元率の高さ、高いポイントを提供する店の有無を見て、さらに毎日貯まる買い物のレシートを読み直しながら、自らの購買行動の戦略を立てていきましょう。

こうしたやり方でクレジットカード選びをすすめていけば自分が持つべきクレジットカードがおのずとわかってくると思います。

岩田さんのお話で改めて大事だと感じたのは、「自分の利用シーンに合うジャンルから選ぶ」ことと、「還元率1.0%以上 or よく行くお店で強いカード」のどちらか(できれば両方)で攻めるという視点でした。

まずは通勤・買い物・ネット利用など、あなたの日常の支出マップを思い浮かべる、その支出に合うカードのジャンルを選ぶ(鉄道系・流通系など)、還元率1.0%以上や、よく行くお店でポイントが貯まりやすいカードを候補に選ぶと間違いなさそうです。

同じ「おすすめカード」でも、最適解は人それぞれ。ぜひ、あなたの生活圏での還元率やポイントの使い道を意識しながら、ぴったりの1枚を選んでみてくださいね。

【インタビュー実施概要】

ココモーラでは、クレジットカードを実際に持っている人の利用目的や毎月の決済額など、実態を把握することで当サイトのコンテンツ制作に役立てる目的で、独自のアンケート調査を実施しました。

これからクレジットカードを選ぶ人や申し込もうと考えている人も、クレジットカード利用者の意見を参考にしてみてください。

| 調査対象者 | クレジットカードを持っている18歳〜80歳以下の男女 調査対象者の詳細>> |

| 回答者数 | 1,000 |

| 調査期間 | 2025年6月24日〜2025年6月30日 |

| 調査地域 | 全国 |

| 調査で使用したツール | フリージー |

| 本調査の 設問内容 | 【本調査】 一番利用しているクレジットカード メインカードの選択理由 メインカードの月平均利用額 メインカードのランク メインカードの国際ブランド クレジットカード作成時の職業 クレジットカードの利用先 クレジットカードの特典 |

| 回答対象とした クレジットカード(一例) | JCBカードW 三井住友カード(NL) PayPayカード 三菱UFJカード エポスカード セブンカード・プラス 楽天カード イオンカードセレクト リクルートカード セゾンカードインターナショナル dカードなど |

クレジットカードに関するアンケート調査の詳細>>

第2回クレジットカードに関するアンケート結果の元データ(PDF)>>

.webp)

| クレジットカード名 | 回答者数(人) | 割合(%) |

|---|---|---|

| 楽天カード | 365 | 36.5% |

| 三井住友カード(NL) | 65 | 6.5% |

| イオンカードセレクト | 54 | 5.4% |

| PayPayカード | 45 | 4.5% |

| dカード GOLD | 40 | 4.0% |

| JCBカードW | 37 | 3.7% |

| セゾンカードインターナショナル | 32 | 3.2% |

| dカード | 25 | 2.5% |

| au PAYカード | 25 | 2.5% |

| 三井住友カード ゴールド(NL) | 21 | 2.1% |

| ANAカード | 21 | 2.1% |

| エポスカード | 19 | 1.9% |

| JALカード | 19 | 1.9% |

| JCBカードS | 17 | 1.7% |

| 三菱UFJカード | 16 | 1.6% |

| JCBゴールド | 12 | 1.2% |

| リクルートカード | 10 | 1.0% |

| ビューカード スタンダード | 9 | 0.9% |

| セブンカード・プラス | 7 | 0.7% |

| Oliveフレキシブルペイ(一般) | 6 | 0.6% |

| アメリカン・エキスプレス・ゴールド・プリファード・カード | 5 | 0.5% |

| Orico card THE POINT | 5 | 0.5% |

| VIASOカード | 3 | 0.3% |

| JCBカードW Plus L | 2 | 0.2% |

| ソラチカカード | 0 | 0.0% |

| その他 | 140 | 14.0% |

Amazon Mastercard

Amazon Prime Mastercard

ライフカード

Tカードプラス

楽天ゴールドカード

楽天プレミアムカード

クレジットカードを持っている方1,000人を対象に一番利用しているクレジットカードを尋ねたところ、楽天カードが36.5%と他のクレジットカードを大きく上回る結果となりました。

学生から主婦、会社員と職業を問わず楽天サービスを利用できることから、多くの方に人気のクレジットカードだと考えられます。CMや宣伝を目にする機会も多く知名度も高いです。

楽天カードは基本還元率が1.0%と高く、ポイントが貯まりやすいところも魅力といえます。

.png)

| クレジットカードを選んだ理由 | 回答者数(人) | 割合(%) |

|---|---|---|

| 年会費が無料だから | 438 | 43.8% |

| ポイント・マイルが貯まりやすいから | 294 | 29.4% |

| よく利用する店舗やサービスでお得だから | 113 | 11.3% |

| セキュリティがしっかりしているから | 34 | 3.4% |

| 知名度があるから | 29 | 2.9% |

| 付帯保険やサポートが充実しているから | 23 | 2.3% |

| 電子マネーやスマホ決済との相性が良いから | 15 | 1.5% |

| 即日発行できるから | 7 | 0.7% |

| デザインが好みだったから | 7 | 0.7% |

| インビテーションが狙えるから | 2 | 0.2% |

| その他 | 38 | 3.8% |

一番最初に作ったクレジットカードだから

会社の給与口座用で作成したから

携帯プランが割引されるから

新NISAで積立をするため

一番利用しているクレジットカードを選んだ理由として最も多かったのは、「年会費が無料だから」で半数近くの票を集めました。このことから、クレジットカードにコストをかけない方が多いことがわかりますね。

クレジットカードは年会費の価格によって付帯する特典の質・量が変わってきます。数あるクレジットカードを絞り込むために、年会費で必要な特典内容をある程度精査するのもおすすめです。

.png)

| 月平均利用額 | 回答者数(人) | 割合(%) |

|---|---|---|

| 1万円未満 | 151 | 15.1% |

| 1万円〜3万円未満 | 194 | 19.4% |

| 3万円〜5万円未満 | 219 | 21.9% |

| 5万円〜8万円未満 | 167 | 16.7% |

| 8万円〜10万円未満 | 95 | 9.5% |

| 10万円〜20万円未満 | 126 | 12.6% |

| 20万円以上 | 48 | 4.8% |

一番利用しているクレジットカードの月平均利用額は、「3万円〜5万円未満」が最も多く「3万円〜5万円未満」が最も多く、21.9%を占めました。

モーラ博士

月5万円以下の利用が半数以上となっており、なんでもかんでもクレジットカード払いする人は少なそうじゃ。

クレジットカードで決済した金額はのちのち支払う必要があるので、現実的に返せる金額を使っている方が多いのかもしれません。

.png)

| クレジットカードのランク | 回答者数(人) | 割合(%) |

|---|---|---|

| 一般 | 761 | 76.1% |

| ゴールド | 206 | 20.6% |

| プラチナ | 28 | 2.8% |

| ブラック | 5 | 0.5% |

メインで使用しているクレジットカードのランクを質問した結果、75%以上が一般ランクと回答しました。クレジットカードを選んだ理由で、「年会費無料だから」が一番多く回答を集めたように、年会費無料のクレジットカードが多い一般ランクが一番支持されています。

.png)

| あって良かったと感じる クレジットカードのサービス | 回答者数(人) | 割合(%) |

|---|---|---|

| 特定の店舗・サービスでの優待や還元率アップ | 447 | 44.7% |

| そのクレジットカードにしかない独自特典 | 256 | 25.6% |

| タッチ決済 | 253 | 25.3% |

| ETCカードや家族カードなどの追加カード | 172 | 17.2% |

| 電子マネーやスマホ決済との連携 | 166 | 16.6% |

| 旅行保険 | 90 | 9.0% |

| 空港ラウンジ特典 | 90 | 9.0% |

| 利用額に応じた年会費無料特典 | 85 | 8.5% |

| グルメやホテル系の特典 | 41 | 4.1% |

| コンシェルジュサービス | 17 | 1.7% |

| その他 | 74 | 7.4% |

クレジットカードに付帯しているサービスの中で最も人気があったのは、特定の店舗・サービスでの優待や還元率アップでした。

「特定の店舗・サービスでの優待や還元率アップ」はクレジットカードをより有効活用するためには真っ先に浮かぶサービスでしょう。充実度はクレジットカードによるので比較して選びたい部分でもあります。

ココちゃん

独自特典やタッチ決済も多く票を集めているね!普段から使えるサービスは根強い人気があるといえそうだね。

クレジットカードは年会費やポイント還元率、付帯サービスなどによって特徴が大きく異なります。そのため、自分の生活スタイルにあったカードを選ぶことが大切です。

特に初心者の場合は、年会費無料でポイント還元率が高いカードや、コンビニ・ネット通販など普段利用する店舗でお得になるカードを選ぶと使いやすいでしょう。

本記事で紹介したランキングを参考に、日常の買い物や支払いでポイントを効率よく貯められるクレジットカードを選び、キャッシュレス決済をより便利でお得に活用してみてください。

当サイトの「クレジットカードおすすめランキング」は、ココモーラ編集部が独自に調査・分析を行い、各クレジットカードの公式情報や実際の利用者の声、金融関連機関のデータなどをもとに作成しています。

ランキングの算定にあたっては、以下のような複数の客観的データ・情報源を総合的に参照しています。

ランキング算定にあたって

・各カードの公式サイトに記載された特典・年会費・サービス内容

・実際の利用者・専門家へのヒアリング調査やレビュー情報

・カード利用者・法人経営者を対象とした第三者アンケート調査

・金融庁・経済産業省などの統計資料・公式データ

上記のデータをもとに、編集部が設定した独自の評価項目(還元率、年会費、付帯特典など)に基づき、スコア化・ランキング化しています。

本記事のクレジットカードおすすめランキングは、編集部が各カードの公式情報・利用者レビュー・特典内容をもとに、以下の5つの評価項目で独自に比較・点数化を行い、総合スコア順にランキング化しました。

| 項目 | 配点 | 内容 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 25点 | 通常還元率や特約店でのポイント倍率、ポイント種別の使い勝手を評価。マイルやキャッシュバックなどの実用性も含む。 |

| 年会費・維持コスト | 20点 | 年会費の有無・条件・コストパフォーマンスを総合評価。無料または低コストで高い恩恵が受けられるカードを高評価。 |

| 付帯特典・補償の充実度 | 20点 | 海外旅行保険、ショッピング保険、優待・ラウンジ利用などの付加価値を重視。付帯サービスがどれだけ役立つかを評価。 |

| 使いやすさ・発行のしやすさ | 20点 | スマホアプリの利便性、即日発行の可否、ETCや家族カード対応、サポート体制などの使い勝手の良さを評価。 |

| 総合満足度・バランス | 15点 | 実際の人気・評判・対応シーンの広さなどをもとに、万人におすすめできるかどうかを総合的に評価。 |

比較・採点の結果、以下のような総合スコアとなりました(※小数点以下切り捨て)。

| カード名 | 総合得点(100点満点) | レーティング |

|---|---|---|

| 楽天カード | 92点 | ★★★★★ |

| PayPayカード | 91点 | ★★★★★ |

| JCBカードW | 90点 | ★★★★★ |

| 三井住友カード(NL) | 88点 | ★★★★☆ |

| Oliveフレキシブルペイ(クレジットモード) | 85点 | ★★★★☆ |

| JCBカードW plus L | 84点 | ★★★★☆ |

| VIASOカード | 82点 | ★★★★☆ |

| エポスカード | 81点 | ★★★★☆ |

| セブンカード・プラス | 80点 | ★★★★☆ |

| イオンカードセレクト | 78点 | ★★★☆☆ |

| ライフカード | 77点 | ★★★☆☆ |

| apollostation card | 76点 | ★★★☆☆ |

| セゾンカードインターナショナル | 75点 | ★★★☆☆ |

| リクルートカード | 73点 | ★★★☆☆ |

| 三菱UFJカード | 72点 | ★★★☆☆ |

本ランキングは、年会費・還元率・特典・使いやすさなど「全体のバランスが取れたクレジットカードを探している一般ユーザー」を想定して評価しています。

特定の用途(学生・マイル・ETCなど)に偏らず、日常使いや家計管理、ネットショッピングなど幅広いシーンで活用できるかどうかを軸に、5つの観点からカードをスコア化しています。

なお、キャンペーンや制度変更により、カードの内容は随時更新される可能性があるため、それに伴いランキングも随時変更となる可能性があります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 23/25 | 通常還元率1.0%に加え、楽天市場でのショッピングではSPU(スーパーポイントアッププログラム)により最大3倍以上の高還元を実現。楽天ペイや楽天モバイル、楽天証券などグループサービスとの連携で、効率的にポイントを貯めやすい環境が整っている。 |

| 年会費・維持コスト | 20/20 | 年会費は永年無料で、維持コストを一切気にせず使える。無料でありながらも還元率・利便性・特典の全てが高水準で、他社の有料カードと比較しても見劣りしないコストパフォーマンスを実現している。 |

| 付帯特典・補償の充実度 | 17/20 | 海外旅行傷害保険が利用付帯で付いており、旅行先での万が一にも対応可能。ショッピング保険は非搭載だが、日常利用中心なら十分な補償レベルといえる。 |

| 使いやすさ・発行のしやすさ | 17/20 | スマホアプリ「楽天カードアプリ」の操作性が優れており、利用履歴・支出管理・ポイント残高が一目で分かる。審査基準も比較的柔軟で、学生や主婦層など幅広い層に対応している点も高評価。 |

| 総合満足度・バランス | 15/15 | 高還元率・利便性・コスパの3拍子がそろった王道カードとして国内利用者数No.1を誇る。SNSや口コミでも評価が非常に高く、初めての1枚としてもサブカードとしても満足度の高い万能カード。 |

楽天カードは、年会費無料でありながら「ポイントが貯まりやすい」「使いやすい」「特典が豊富」と三拍子そろった万能型クレジットカードです。楽天グループとの連携により、楽天市場や楽天ペイ、楽天トラベルなどの利用で還元率が大幅にアップ。

スマホアプリの利便性やサポート体制も優秀で、キャッシュレス初心者からヘビーユーザーまで幅広い層に愛されています。コストをかけずに生活全体をお得にしたい人にとって、間違いなく最有力候補といえる一枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 23/25 | 基本還元率1.0%に加え、PayPay残高払いとの連携で実質的に高還元を狙える。キャンペーン時の上乗せも多く、日常利用でポイントが貯まりやすい。 |

| 年会費・維持コスト | 20/20 | 年会費永年無料で、ETCカードや追加カードも低コスト。維持費を気にせず使い続けられる点が大きな強み。 |

| 付帯特典・補償の充実度 | 16/20 | 付帯保険は最低限だが、PayPay関連キャンペーンや優待が豊富。日常使いに直結する特典が評価できる。 |

| 使いやすさ・発行のしやすさ | 18/20 | オンライン申込が簡単で、デジタルカードも早期利用可能。アプリ管理が直感的で初心者でも扱いやすい。 |

| 総合満足度・バランス | 14/15 | 高還元・無料・使いやすさのバランスが良く、幅広い層におすすめできる完成度の高い1枚。 |

PayPayカードは、PayPay利用者との相性が非常に高い高還元カードです。

年会費無料で導入しやすく、日常の買い物やスマホ決済を中心にポイントを効率よく貯められる点が魅力。特典や保険はシンプルながら、実用性重視の構成で総合力は非常に高く、万人向けのメインカードとして優秀です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 23/25 | 常時ポイント2倍で高還元を維持し、Amazonやスターバックスでさらに優遇。普段の買い物でも効率的にポイントが貯まる優秀なカード。 |

| 年会費・維持コスト | 20/20 | 完全無料で維持費が一切かからず、学生や若い世代でも気軽に持てる。無料ながらサービス品質が高い点も大きな魅力となっている。 |

| 付帯特典・補償の充実度 | 17/20 | JCB優待や期間限定キャンペーンが多く、日常的に使える割引サービスも豊富。無料カードとしては十分な補償と特典内容を備えている。 |

| 使いやすさ・発行のしやすさ | 15/20 | Web発行がスムーズで、アプリの操作性も良い。支払い管理がしやすく、初めてクレジットカードを持つ人でも扱いやすい仕様。 |

| 総合満足度・バランス | 15/15 | 無料で高還元という圧倒的コスパ。ポイント効率・アプリ・サービスの総合力が高く、非常に評価されやすい定番の人気カード。 |

JCBカードWは年会費無料ながらポイント2倍を標準搭載し、コスパの高さが際立つ1枚です。

Amazonやスターバックスなど人気店舗での優遇が強力で、ネット中心の利用者とも相性抜群。アプリ操作も快適で、若年層から社会人まで幅広く評価されています。無料カードの中でもトップクラスの使いやすさを誇ります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 22/25 | コンビニ3社やマクドナルドで最大7%還元と非常に強力。日常利用でも高還元を得られ、実際の節約効果が大きいカード。 |

| 年会費・維持コスト | 20/20 | 永年無料で維持コストがゼロ。家計の負担がなく、還元メリットだけを享受できるため、コスパの良さが際立っている。 |

| 付帯特典・補償の充実度 | 16/20 | 旅行保険や買い物保険などの基本補償に対応。Visaタッチ決済や優待店割引など日常で役立つサービスも揃っている。 |

| 使いやすさ・発行のしやすさ | 15/20 | 最短即日発行でスムーズに利用開始でき、アプリ管理も快適。日常の支払いで利便性を実感しやすい設計となっている。 |

| 総合満足度・バランス | 15/15 | 高還元・無料・安心のバランスが非常に高く、多くの人がメインカードとして選びやすい万能型。利用満足度も高い。 |

三井住友カード(NL)は、コンビニやマクドナルドで最大7%還元という圧倒的な日常メリットが特徴の1枚です。

年会費無料で維持コストの心配がなく、タッチ決済の使いやすさやアプリ管理の快適さも高評価。補償や優待も過不足なく、初めてのクレカとしてもメインカードとしても扱いやすい高バランスのカードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 20/25 | 三井住友銀行との連携で日常利用の利便性が高く、コンビニ・飲食店での優遇もあり実質的な還元メリットが得やすい。 |

| 年会費・維持コスト | 20/20 | 年会費無料で保有コストが掛からず、デビット・クレカを1枚で使い分けできるため効率よく管理できるのが魅力。 |

| 付帯特典・補償の充実度 | 16/20 | キャッシュレス生活に特化した付帯サービスが多く、銀行アプリと一体で利用することで利便性がさらに向上する構成。 |

| 使いやすさ・発行のしやすさ | 14/20 | アプリで柔軟に設定変更でき、デビット・クレカ切替の操作も直感的。発行もスムーズで管理面でも扱いやすい。 |

| 総合満足度・バランス | 15/15 | 三井住友グループとの連携が強く、銀行利用が多い人には特に高相性。支払い方法を統合できる点が高い評価を得ている。 |

Oliveフレキシブルペイは、デビット・クレカ・プリペイドを1枚にまとめられる独自性が特徴で、三井住友銀行ユーザーを中心に利便性の高さが支持されています。

コンビニなど対象店舗での優遇も魅力で、アプリから利用設定を柔軟に変更できるのも使いやすいポイント。キャッシュレス中心の生活に最適な1枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 22/25 | 常時ポイント2倍に加え、女性向け優待が多く、日常使いでも効率よくポイントが貯まる高還元カード。 |

| 年会費・維持コスト | 20/20 | 完全無料でコスト負担がなく、学生や若年層でも持ちやすい。無料ながらサービス内容は十分に整っている。 |

| 付帯特典・補償の充実度 | 16/20 | W plus L限定の月額保険や女性向け特典が追加される点が魅力。無料カードの中では補償面も比較的充実。 |

| 使いやすさ・発行のしやすさ | 13/20 | Web完結で発行がスムーズ。アプリ管理も簡単だが、利用者層によってはやや用途が限定される面もある。 |

| 総合満足度・バランス | 13/15 | ポイント効率と特典のバランスが良く、女性を中心に高い満足度。日常のサブカードにも向いている。 |

JCBカードW plus Lは、年会費無料でポイント還元率が高いだけでなく、女性向けの特典が充実しているのが魅力です。

Wシリーズ共通のポイント2倍に加え、医療保険や生活サポートなどの追加サービスがあり、安心して使いやすい構成。日常の買い物からネット利用まで幅広く活躍でき、若い女性からの支持が特に高い1枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 19/25 | 携帯料金・プロバイダ料金など特定ジャンルでポイントアップがあり、日常の固定費支払いで効率的に貯まる仕組みが魅力。 |

| 年会費・維持コスト | 20/20 | 年会費無料で維持コストが掛からず、特定の支出が多いユーザーほど恩恵を受けやすい設計。初心者にも扱いやすい。 |

| 付帯特典・補償の充実度 | 15/20 | ショッピング保険や旅行関連補償が揃っており、無料カードとしては必要十分。特典はシンプルで使いやすい構成。 |

| 使いやすさ・発行のしやすさ | 14/20 | オンライン申込がスムーズで審査も比較的柔軟。アプリやWeb明細も使いやすく、管理しやすいカードとして人気。 |

| 総合満足度・バランス | 14/15 | 無料カードとして総合バランスが良く、固定費支払いが多いユーザーに特にマッチ。幅広い用途で活用できるバランス型のカードです。 |

VIASOカードは、携帯料金やプロバイダ料金など生活の固定費支払いでポイントが貯まりやすく、普段から無理なく還元メリットを得られる点が特徴です。

年会費無料で維持しやすく、補償も必要十分。特典はシンプルながら実用性が高く、初心者にも適しているバランス型のカードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 18/25 | 基本還元率は0.5%と控えめだが、エポスポイントUPサイト経由で特定店舗では高還元が狙える。 |

| 年会費・維持コスト | 20/20 | 年会費永年無料で、維持コストが一切かからない点は大きなメリット。サブカードとしても使いやすい。 |

| 付帯特典・補償の充実度 | 16/20 | 海外旅行傷害保険が利用付帯で付く点は評価できる。優待施設も多く、レジャー用途で強みを発揮。 |

| 使いやすさ・発行のしやすさ | 15/20 | Web申込後にマルイ店舗での即日受け取りが可能。発行スピードは早いが、利用シーンはやや限定的。 |

| 総合満足度・バランス | 12/15 | 無料カードとしての完成度は高く、特典重視の人に向くが、還元率面ではメインカードには一歩届かない。 |

エポスカードは、年会費無料ながら優待と海外旅行保険を備えたコスパ重視の1枚です。

マルイ利用やレジャー・旅行シーンでは特に力を発揮しますが、通常還元率は控えめなため、ポイント重視の人にはやや物足りない面もあります。メインカードの補完やサブ用途として使いやすいカードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 18/25 | nanaco支払いでポイントが貯まりやすく、セブン&アイ系列との相性が非常に高い。日常の買い物で自然とポイントが増える仕組みが魅力。 |

| 年会費・維持コスト | 20/20 | 年会費無料で維持コストがかからず、普段使いのサブカードとしても保有しやすい。無料でnanacoの活用が広がるのが強み。 |

| 付帯特典・補償の充実度 | 14/20 | 補償は標準的だが、イトーヨーカドーなどの優待が使いやすく、日常生活で活用しやすい特典内容となっている。 |

| 使いやすさ・発行のしやすさ | 14/20 | オンラインで発行手続きがスムーズで、nanaco一体型の利便性も高い。店舗利用が多いユーザーには特に扱いやすい構成。 |

| 総合満足度・バランス | 14/15 | セブンユーザーにとってポイントメリットが大きく、生活圏が合う人には満足度が高い。無料で持てる実用性も評価ポイント。 |

セブンカード・プラスは、nanacoやセブン&アイ系列店舗をよく利用するユーザーにとって非常に相性の良い1枚です。

ポイントが自然に貯まりやすく、日常の買い物で効率よく活用できます。年会費無料で維持しやすいため、メインカードというよりは生活に根付いた実用的なカードとして人気があります。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 18/25 | イオン系列での利用時はポイント優遇があり、WAONオートチャージでもポイントが貯まる。生活圏によっては高還元も狙えるカード。 |

| 年会費・維持コスト | 20/20 | 年会費無料でWAON・イオン銀行キャッシュカード一体型。家計管理をまとめられ維持コストなしで使いやすい設計。 |

| 付帯特典・補償の充実度 | 14/20 | 感謝デー割引やイオンシネマ優待など日常で使える特典が豊富。補償面は標準的だが不足はなく使いやすい。 |

| 使いやすさ・発行のしやすさ | 13/20 | オンライン申込後の店頭受け取りで即日発行可能。アプリ管理も充実しており、イオン利用者には特に利便性が高い。 |

| 総合満足度・バランス | 13/15 | イオンでの生活が中心の人にとっては非常に高相性。無料で使える特典と普段使いの負担の少なさで、満足度の高い構成。 |

イオンカードセレクトは、イオン系列の店舗を日常的に利用するユーザーにとって最適なメリットを提供するカードです。

WAON・イオン銀行・クレジット機能が一体化しており、家計管理の効率化がしやすい点も魅力。年会費無料で利用でき、普段使いの実用性を重視する方に支持されるバランスの良い1枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 22/25 | 通常還元率は標準的だが、誕生月の3倍ポイントや年間利用額に応じたボーナスポイント制度など、使い方を工夫することで実質的な還元率は高くなる。 |

| 年会費・維持コスト | 20/20 | 年会費は完全無料で、ETCや家族カードも無料で発行可能。維持費が一切かからず、メインにもサブにも柔軟に使える優秀なコスト設計。 |

| 付帯特典・補償の充実度 | 13/20 | 保険や特典は控えめな一方で、基本的な機能はしっかり搭載。無駄なサービスがないぶん、シンプルで必要十分な構成になっている。 |

| 使いやすさ・発行のしやすさ | 13/20 | Web完結型の申し込みで発行もスムーズ。ライフカード独自のポイント制度はシンプルかつ分かりやすく、初心者にも取り入れやすい。 |

| 総合満足度・バランス | 9/15 | 特典を活かす工夫が必要だが、ポイント制度と年会費無料のバランスが取れており、コスパ重視のユーザーに安定した支持を得ている。 |

年会費無料ながら、誕生月にポイント3倍、年間利用額に応じたボーナスポイント制度など、使い方次第で高還元が狙える優秀な1枚です。

余計な機能がなくシンプルな設計なので、初心者から節約志向の中級者まで幅広く使いやすいのが特徴。サブカードとしても活躍するクレジットカードです。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 19/25 | 昭和シェルやapollostation系列でガソリン代が割引に。通常ポイントは低めだが、使い方によってお得感あり。 |

| 年会費・維持コスト | 20/20 | 年会費は永年無料でコストゼロ。ETCカードも無料で発行可能なので、ドライバーにとっては維持しやすいコスト設計。 |

| 付帯特典・補償の充実度 | 10/20 | ロードサービス付きで、カーライフに特化した付帯内容。日常利用向け補償は少ないが、自動車利用者には実用的。 |

| 使いやすさ・発行のしやすさ | 15/20 | 店頭・Webで申込可能。系列スタンド利用が前提のため汎用性はやや低いが、明確な目的があれば十分に便利。 |

| 総合満足度・バランス | 12/15 | ドライバーに特化した特典が光る1枚。日常利用にはやや不向きだが、ガソリン割引とロードサービス目的なら有力候補。 |

apollostation系列を頻繁に利用する方にはぴったりのガソリン特化型カード。ロードサービスや燃料代の割引など、車をよく使う人にメリットが集中しています。一般的なショッピングよりも、カーライフを重視するユーザーに適しています。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 17/25 | 永久不滅ポイントを採用し、ポイントの有効期限がない点が魅力。還元率は0.5%と標準的だが、長期利用で差が出る。 |

| 年会費・維持コスト | 18/20 | 年会費永年無料で維持しやすく、コスト面での負担が一切ない。電子明細登録などの条件も不要で使い勝手が良い。 |

| 付帯特典・補償の充実度 | 14/20 | ショッピング安心保険を付帯し、セゾン系の優待施設も利用可能。旅行保険は非付帯だが、日常使いには十分。 |

| 使いやすさ・発行のしやすさ | 14/20 | オンライン申込で最短即日発行が可能。アプリ管理もしやすく、初めてのカードとしても扱いやすい設計。 |

| 総合満足度・バランス | 12/15 | シンプルながらも堅実な1枚。年会費無料でポイントを無期限に貯めたいユーザーに支持されている。 |

有効期限のない「永久不滅ポイント」が最大の魅力。ポイントをじっくり貯めたい人にぴったりのカードです。年会費は永年無料で、全国のパルコ・ロフトなど提携店での優待も充実しています。

また、セゾンカウンターでの即日発行にも対応しており、すぐにカードを使いたい方にも便利。シンプルで使いやすく、サブカードとしても長く持ちやすい1枚です。

| 評価項目 | 点数 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 17/25 | 常時1.2%の高還元率を実現。じゃらんやホットペッパーなどリクルート系サービス利用でさらにお得にポイントを貯められる。 |

| 年会費・維持コスト | 20/20 | 完全年会費無料で高還元。ETCカードも発行でき、維持費の面でも優秀なバランス型カード。 |

| 付帯特典・補償の充実度 | 14/20 | 海外旅行保険やショッピング保険もついてはいるが、付帯条件や補償内容は標準レベルで、特典性はやや控えめ。 |

| 使いやすさ・発行のしやすさ | 13/20 | 新規発行はネットから簡単。Pontaやdポイントへの交換ができるものの、ポイント活用にはやや知識が必要。 |

| 総合満足度・バランス | 9/15 | 高還元に特化した性能が魅力。特典よりも還元率重視の人にとっては、シンプルで強力な選択肢。 |

常時1.2%という高水準のポイント還元率が特徴のリクルートカード。リクルート系サービスをよく使う人はもちろん、汎用性の高いPontaポイントやdポイントへ交換できる点も魅力です。ポイント重視派には非常に頼れる1枚です。

| 評価項目 | 得点 | 評価理由 |

|---|---|---|

| 還元率・ポイントの貯まりやすさ | 16/25 | 基本還元率0.5%で、日常利用では平均的。特定加盟店でのポイントアップも条件達成が必要で物足りなさがある。 |

| 年会費・維持コスト | 16/20 | 永年無料で利用可能。コスト面の負担がない点は強みだが、特典内容との釣り合いはやや控えめ。 |

| 付帯特典・補償の充実度 | 14/20 | ショッピング保険など基本補償のみ。海外旅行傷害保険、国内旅行傷害保険などは非対応のため、付帯内容は最低限。 |

| 使いやすさ・発行のしやすさ | 13/20 | オンライン完結型で発行しやすく、アプリ操作もシンプル。ただし特筆する利便性は少ない。 |

| 総合満足度・バランス | 13/15 | シンプルな設計で初心者でも使いやすいが、ポイント面や特典面では他カードに劣る印象。 |

三菱UFJカードは、シンプルで扱いやすいスタンダードな1枚です。年会費無料ながら必要最低限な特典がついているため、使いやすくキャッシュレス初心者にもおすすめできます。

無駄な機能がないので、日常使いの決済シーンで活躍します。飲食店やコンビニで還元率はアップしますが、条件をクリアする必要があるので注意が必要です。

| 調査概要 | クレジットカード利用者の満足度調査 |

|---|---|

| 調査方法 | インターネットリサーチ |

| 調査時期 | 2023年12月〜 |

| 調査対象 | 日本に居住している18歳以上の男女 |

| 有効回答数 | 1,000件以上 |

| 調査期間 | 株式会社クラウドワークス ココモーラの口コミ投稿フォーム |

| 調査方法 | ファストアスクおよび フリージーを使用した独自調査 |

|---|---|

| 調査対象 | 18歳以上の男女 |

| 調査対象者数 | 329人 |

| 年齢比率 | 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) 40〜49歳:56人(17.0%) 50〜59歳:80人(24.3%) 60歳以上:128人(38.9%) |

| 性別比率 | 男性:206人(62.6%) 女性:123人(37.4%) |

| 職業比率 | 公務員:19人(5.8%) 経営者・役員:6人(1.8%) 会社員(事務系):51人(15.5%) 会社員(技術系):51人(15.5%) 会社員(その他):44人(13.4%) 自営業:21人(6.4%) 自由業:13人(4.0%) 専業主婦(主夫):29人(8.8%) パート・アルバイト:36人(10.9%) 学生:3人(0.9%) その他:56人(17.0%) |

| 調査期間 | 2024年1月 |

| 調査地域 | 日本 |

クレジットカードおすすめに関するアンケート調査結果の詳細>>

最終更新:2025年12月11日

クレジットカードを初めて作る方や、安全性を重視して選びたい方のために金融庁や消費者庁などの公的機関が提供する最新の公式情報をまとめました。公的機関が定めている制度や借入制限、トラブル対策などを確認し、安心してクレジットカードを選びましょう。

クレジットカードでの現金借入(キャッシング)には、年収の3分の1を超えない規制があります。正しく理解することで、無理な借り入れを防げます。

浪費癖やギャンブル依存傾向がある場合、本人や家族からの申し出で「貸付自粛情報」が信用情報に登録されます。多重債務を予防する有効な制度です。

フィッシング詐欺や不正利用に関する最新情報を消費者庁が公開しています。クレジットカード番号の取り扱いや怪しい請求への注意がまとめられているので確認をおすすめします。

クレジットカードは、正しい知識を持つことで、安心・安全に使うことができます。今回ご紹介した公的機関の情報を活用して、制度面やリスク対策をしっかり学び、自分に合った最適なクレジットカードをを見つけましょう。

・公正取引委員会 クレジットカードの取引に関する 実態調査報告書(最終アクセス:2025年7月17日)

・平均給与|国税庁(最終アクセス:2025年7月17日)

・本人確認書類|財務省(最終アクセス:2025年7月17日)

・日本貸金業協会 信用情報の提供(最終アクセス:2025年7月17日)

・財務省中国財務局 信用情報の仕組み(最終アクセス:2025年7月17日)

・CIC 信用情報(最終アクセス:2025年7月17日)

・一般社団法人日本クレジット協会 申し込みから発行までの流れ(最終アクセス:2025年7月17日)

・クレジットの契約関係「クレジットカードと支払手段として利用できるカードの比較」|日本クレジット協会(最終アクセス:2025年7月17日)

・消費者・クレジット会社・販売会社からみたクレジットの特徴|日本クレジット協会(最終アクセス:2025年7月17日)

・リボ払いのメリット・デメリットとは?|MICARD(最終アクセス:2025年7月17日)

・利用明細の確認について|日本クレジット協会(最終アクセス:2025年7月17日)

・J-POINTパートナー(旧:JCB ORIGINAL SERIES)(最終アクセス:2025年12月18日)

・世界で最も多くの場所で使えるMastercard | Mastercard®(最終アクセス:2025年8月5日)

・空運業 - 売上高 ランキング | Strainer(最終アクセス:2025年8月5日)

・クレジット&デビット&プリペイドカードでのタッチ決済ご利用方法 | Visa(最終アクセス:2025年8月5日)

・加盟店でのご利用方法 | クレジットカードのダイナースクラブ(最終アクセス:2025年8月5日)

・三井住友カード ナンバーレス(NL)|三井住友VISAカード(最終アクセス:2025年8月5日)

・楽天ペイ店舗さまサポート(ご利用マニュアル)(最終アクセス:2025年8月6日)

・アメリカン・エキスプレスが使えるところ|クレジットカードはアメリカン・エキスプレス(アメックス)(最終アクセス:2025年8月6日)

・ VIASOポイントプログラム|クレジットカードなら三菱UFJニコス(最終アクセス:2025年8月6日)

・カードご利用明細の見方|クレジットカードなら、JCBカード(最終アクセス:2025年8月6日)

・クレジットカードの使い方(支払い方法)|アコム(最終アクセス:2025年8月6日)

Q. 人気のおすすめクレジットカードを教えてください。

JCBカードWがおすすめです。国内外どこでつかっても還元率は1.0%以上と高く、さらにAmazonやスターバックスなどの対象店舗、優待サイト経由でのネットショッピングで利用すると最大21倍にアップするため、効率良くポイントを貯めることができます。 ナンバーレスタイプのカードなら最短5分で発行できるため、スピーディーにカードを作りたい方にもおすすめです。

Q. クレジットカードの選び方のポイントが知りたいです。

クレジットカードを選ぶ際は、以下のポイントに注目してみてください。

・年会費 ・ポイント還元率 ・特典や優待サービス ・発行スピード ・国際ブランド ・ランク

中でも特典や優待サービスはカードによって特徴が出やすいポイントのため、気になるカードがあればよく比較してみましょう。 ただし、特典・優待の充実度や豪華さはカードのランクに比例するのが一般的なため、内容を重視したい方はゴールドカードやプラチナカードなどステータスが高いクレジットカードを検討してみると良いでしょう。

Q. クレジットカードを利用するメリットは何ですか?

クレジットカードを利用すると、現金を持ち歩く必要がないことや支払金額に応じてポイントやマイルが還元されること、付帯する保険や優待を基本無料で使えるなどのメリットがあります。

Q. クレジットカードの作り方を教えてください。

クレジットカードの作り方は、基本的に以下の 4STEPです。

STEP1.必要なものを準備する STEP2.クレジットカードに申し込む STEP3.審査が行われる STEP4.クレジットカードを受け取る

クレジットカードを作る際には、本人確認書類や銀行口座、印鑑、会社の電話番号などが必要です。 提出物に不備があると申し込みや審査が長引く可能性もあるため、スピーディーに発行してもらうためにも必要なものは事前に揃えておきましょう。

Q. 利用者がカード会社に支払う手数料とは何ですか?

カード会社での手数料が発生する場合は、「リボ払い」や「3回以上の分割払い」、「キャッシングやカードローン」などで、発生します。もし、海外で決済した際は、「マークアップフィー」、支払いが遅れたときは「遅延損害金」、また税金を納めた際は、決済手数料などがそれぞれかかります。

Q. 公共料金をクレジットカード払いにする方法は?

公共料金の支払いを、口座振替や納付書からクレジットカード払いに変更する場合、電力会社・ガス会社、水道局などの公式ウェブサイトにて申請・手続きができます。ウェブサイトで対応していない場合は、電話で問い合わせたり、必要書類を郵送したりする必要があります。

Q. 学生がクレジットカードを持つ際に気を付けたほうがいいことはありますか?

使いすぎ防止のために、利用限度額の設定やこまめな明細確認が重要になってきます。また、紛失時の対応についてもあらかじめ確認しておくことで、いざという時の備えになります。

【PR・広告】 この記事の監修者・編集者・執筆者 「クレジットカードを1枚に絞りたいけど、どれを選べばいいのか分からない…」と悩んでいる方は多いのではないでしょうか。実際、国内には1,000種類以上のクレジットカードが存在し、…

2026.03.03

【PR・広告】 この記事の監修者・編集者・執筆者 日本クレジット協会の「クレジットカード発行枚数調査」によると、2024年3月末時点で3億1,364万枚のクレジットカードが発行されているそうです。これを20歳以上の日本人口で割…

2026.03.03

この記事の監修者・編集者・執筆者 クレジットカードにはさまざまな種類があり、どれを選ぶべきか迷うことも多いでしょう。 国際ブランド、発行会社、そしてランクによってカードの特徴が異なるため、それぞれの違いをしっかり…

2026.03.03

この記事の監修者・編集者・執筆者 現金が手元になくても後払いにでき、ポイント還元も受けられるクレジットカード。JCBが2022年にまとめた「クレジットカードに関する総合調査」では、一般のクレジットカードの平均所有枚数は3枚とさ…

2026.03.03

【PR】 この記事の監修者・編集者・執筆者 社会人であれば、日常的に使用している人も多いクレジットカード。JCBが2023年にまとめた「キャッシュレスに関する総合調査」では、一般のクレジットカードの保有率は87%にものぼってい…

2026.03.03

この記事の監修者・編集者・執筆者 日常的にクレジット決済を利用していると「突然クレジットカードが使えなくなった」といったシチュエーションに遭遇することもあるでしょう。 なお、使えなくなる代表的な原因は「利用限度額…

2026.03.03

さらに表示

独立系ファイナンシャル・プランナーとして活動中の鳥谷威さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 鳥谷 …

2025.01.30

CFPの資格を持つ監修者の伊藤亮太さんにクレジットカードに関するインタビューを実施しました。 専門家ならではのコメントをいただけたので、気になる方はぜひ参考にしてみてください。 監修者 伊藤 亮太さん X 証券会…

2025.03.26

2017年から「じんFP事務所」を営む監修者の祖父江さんへクレジットカードに関するインタビューを実施しました。 専門家ならではのアドバイスが欲しい方はぜひ参考にしてください。 じんFP事務所 代表 祖父江 仁美さ…

2025.01.30

現役FPである水野さんへクレジットカードに関するインタビューを実施しました。 専門家ならではの視点で回答してくださったので、ぜひ参考にしてください。 監修者 水野 崇さん Facebook 水野総合FP事務所代表…

2025.03.21

監修者の岩田さんへクレジットカードに関するインタビューを実施しました。専門家の意見が気になる方はぜひ最後まで読んでみてください。 監修者 岩田 昭男さん youtube/Wikipedia/岩田昭男の上級カード道場 消費生活ジ…

2025.04.03

現役FPである金子さんにクレジットカードについてインタビューを実施しました。 専門家ならではの意見をまとめてくださったので、気になる方はぜひ最後まで読んでみてください。 監修者 金子 賢司さん X ファイナンシャ…

2025.03.26

さらに表示

ココモーラ編集部は、三井住友カード ビジネスオーナーズゴールドを利用されている方にインタビューを実施しました。 三井住友カード ビジネスオーナーズゴールドのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ…

2025.08.13

ココモーラ編集部は、楽天PINKカードを利用されている方にインタビューを実施しました。 楽天PINKカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 れなちさん …

2025.08.13

ココモーラ編集部は、ETCカードを利用されている方にインタビューを実施しました。 ETCカードのメリットや使って良かった特典、決済金額など詳しくお聞きできたので、ぜひ参考にしてください。 さくたろうさん 30代・…

2025.08.13

ココモーラ編集部は、JALカードを利用されている方にインタビューを実施しました。 カードを選んだ理由、メリットや使い道など詳しくお聞きできたので、ぜひ参考にしてください。 あられさん 20代・女性・会社員 使って…

2025.08.13

ココモーラ編集部は、プラチナカードを利用されている方にインタビューを実施しました。 プラチナカードのメリットや使って良かった特典、ステータスに関することなど詳しくお聞きできたので、ぜひ参考にしてください。 おおお…

2025.08.13

ココモーラ編集部は、Suicaチャージにおすすめなクレジットカードを利用されている方にインタビューを実施しました。 カードのメリットや使って良かった特典、Suicaチャージに関することなど詳しくお聞きできたので、ぜひ参考にして…

2025.08.13

さらに表示

クレジットカードのアンケート調査の概要(第1回) 調査方法 ファストアスクを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 329人 年齢比率 20〜29歳:22人(6.7%) 30〜39歳:43人(13.1%) …

2025.12.03

クレジットカードのアンケート調査の概要 ココモーラでは、フリージーを使用した独自のアンケート調査を実施しています。 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢…

2025.12.03

クレジットカードのアンケート調査の概要(第1回) 調査方法 フリージーを使用した独自調査 調査対象 18歳以上の男女 調査対象者数 300人 年齢比率 20~20歳:4人(1.33%) 30~39歳:31人(10.33%) 4…

2025.12.03

総合ランキング

ゴールドカードプラチナカード高還元率カード審査が不安な方即日発行年会費無料学生カードETCカード個人事業主法人カード必ず審査が通る無職でも作れるマイルが貯まるANAカードJALカードブラックカード初心者向け主婦向け女性向け高齢者向け新社会人向けかわいいかっこいい新規入会ラウンジ無料パス付き海外旅行無料ゴールドSuicaPASMO交通系ガソスタ向けサービス付きホテル系新幹線キャッシングVISAマスターカードJCBカードアメックスコンビニ決済公共料金生活費Amazonスターバックスコストコビューカードイオンカード三井住友カードセゾンカード家族カードエポスカード三菱UFJカードライフカード